1с 8 енвд бп настройка параметров учета

Дата публикации 16.12.2019

Использован релиз 3.0.74

С 01.01.2020 запрещается продавать на ЕНВД обязательные к маркировке товары, так как эта деятельность уже не относится к розничной торговле (п. 58, пп. «6» п. 59 ст. 2 Федерального закона от 29ю09ю2019 № 325-ФЗ). Обязательные к маркировке товары это:

При розничной торговле маркированным товаром плательщик теряет право на ЕНВД (п. 57 ст. 2 Закона № 325-ФЗ). Минфин России в письме от 13.11.2019 № 03-11-11/87500 разъяснил, что при соблюдении положений глав 26.2 и 26.3 НК РФ налогоплательщики в отношении реализации маркированных товаров вправе применять УСН, а в отношении реализации остальных товаров уплачивать ЕНВД.

В программе «1С:Бухгалтерия 8» для ведения раздельного учета доходов и расходов по розничной торговле на ЕНВД и УСН необходимо:

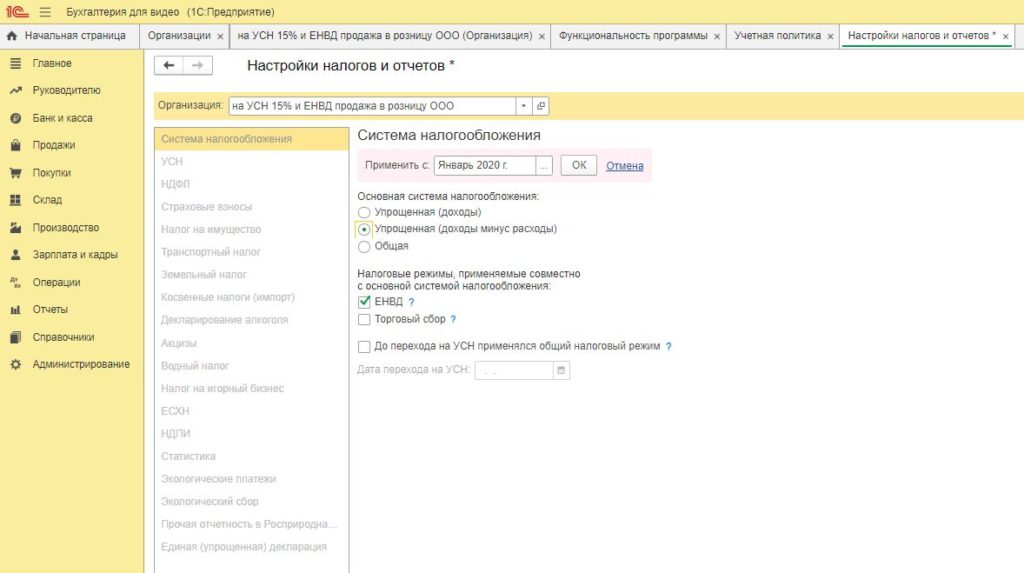

Первоначальные настройки (рис. 1):

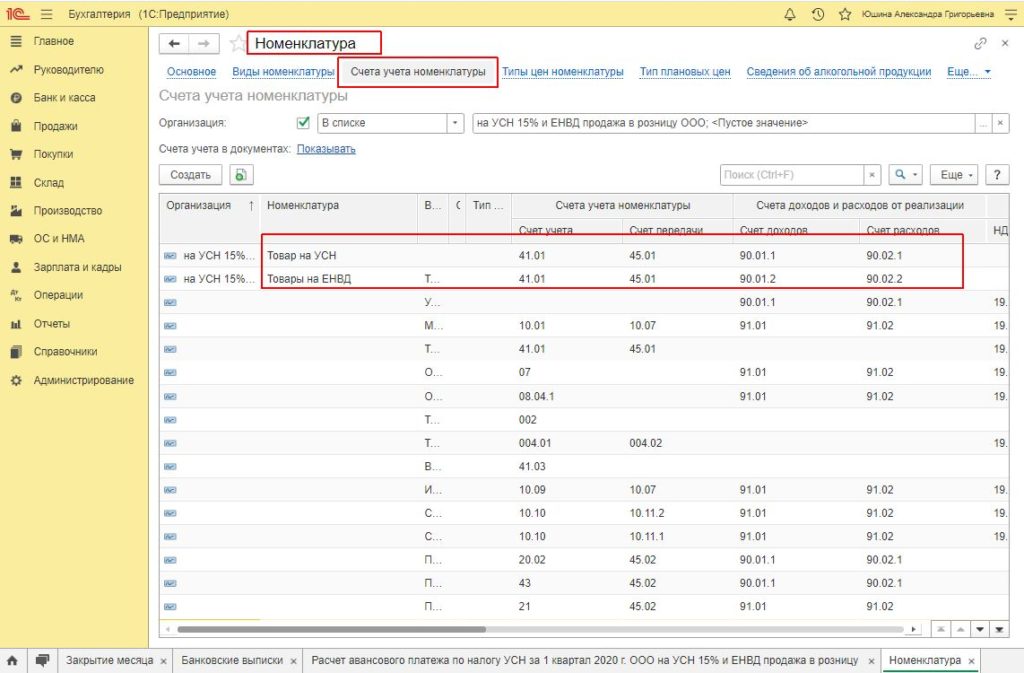

Вариант 1. Настройка счетов учета номенклатуры для группы номенклатуры (рис. 1) и перенос остатков товаров, подлежащих маркировке с 01.01.2020, в новую группу для учета по УСН (рис. 2):

Вариант 2. Настройка счетов учета номенклатуры для вида номенклатуры (рис. 3 – 4) и изменение вида номенклатуры по остаткам товаров, подлежащих маркировке с 01.01.2020, для учета по УСН (рис. 5):

Обратите внимание, что указанные настройки счетов учета корректно работают, только если в справочнике «Счета учета номенклатуры» не установлены другие настройки, которые имеют приоритет перед настройкой счетов учета для группы и для вида номенклатуры. Подробнее о настройке счетов учета номенклатуры см. в ответе на вопрос Как в «1С:Бухгалтерии 8» настроить автозаполнение счетов учета номенклатуры в документах?

О том, как проверить, что установленные счета учета номенклатуры работают корректно, см. в ответе на вопрос Как в «1С:Бухгалтерии » проверить настройку счетов учета для продаж при совмещении ЕНВД и УСН?

Смотрите также

Как просто настроить раздельный учет ЕНВД и УСН в 1С:Бухгалтерия 8.3 для розничных продаж

Если организация или предприниматель, использует одновременно 2 системы налогообложения, то появляется необходимость вести раздельный учет доходов и расходов для ЕНВД и УСН. Здесь я расскажу, как настроить раздельный учет ЕНВД и УСН в программе 1С: Бухгалтерия 8.3., чтобы автоматически разделить доходы и расходы в розничных продажах.

Про обязанность вести раздельный учет доходов и расходов читаем в Налоговом кодексе п. 8 ст. 346.18 НК РФ, п. 7 ст. 346.26 НК РФ

Оглавление:

Подготовительные действия и сама настройка

Функциональность программы

Раздел Главное – Настройки – Функциональность

Учетная политика

Теперь внесем информацию в учетную политику

И здесь выбираем опцию там, где предложен выбор как считать стоимость товаров: “по стоимости приобретения” или “по покупной стоимости”. По покупной стоимости – это с использованием счета 42. Для простоты в своем примере я буду использовать учет “по стоимости приобретения” и это значит без счета 42.

Настройка налогового учета

Переходим к настройке учетной политики по налоговому учету.

Главное – настройки – налоги и отчетность.

Сначала на вкладке Система налогообложения устанавливаем процент налога УСН и флажок о необходимости применять систему налогообложения ЕНВД

Затем на вкладке УСН выставляем процент ставки налога,нужные нам опции и обратите внимание на опцию “Метод распределения расходов”. Возможны 2 значения за квартал и нарастающим итогом с начала года.

Эта опция будет влияет на то, как будут распределяться расходы, подлежащие распределению между 2мя системами налогообложения УСН и ЕНВД. Так как по налоговому кодексу, если мы не можем однозначно определить на какой вид деятельности отнесен расход, то распределяем пропорционально полученному доходу.

Но, как этот доход считать – нарастающим итогом, как положено по УСН, или поквартально, как положено для ЕНВД, это зависит от вашего решения либо от рекомендация вашей налоговой.

Например, можно так, что если у вас основной доход идет по ЕНВД, то считать доход для распределения пропорционально кварталу.

Если система налогообложения УСН “доходы”, то вопроса о разделении расходов не будет. Но зато будет разделение по страховым взносам и для этого тоже понадобится вести раздельный учет доходов и расходов.

Другая моя полезная статья на тему: Как совмещать доходы и расходы по УСН и ЕНВД по ссылке.

В случае УСН “доходы” у вас есть опция в налоговой учетной политике – как считать авансы – доходом на УСН или доходом по ЕНВД. Эту опция для значения по умолчанию, то есть то что автоматически подставится. если этот случай другой, то вы сможете это изменить руками.

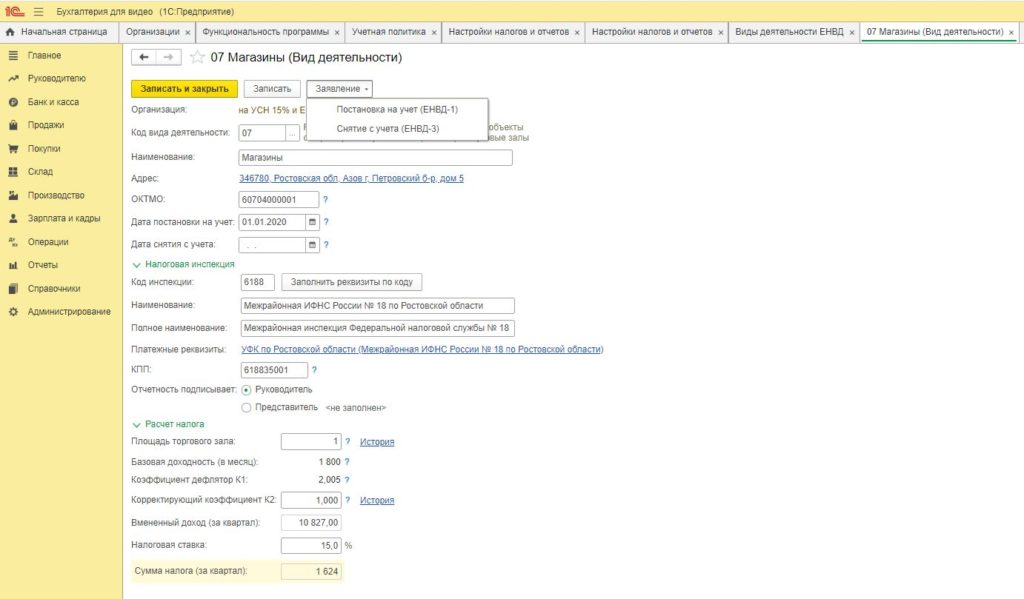

Переходим на вкладку ЕНВД.

Здесь вам нужно внести вид деятельности на каждый адрес. Эта информация будет использоваться для автоматической подготовки декларации по ЕНВД. Отсюда же можно распечатать и отправить через интернет заявление о постановке на учет или снятии с учета места деятельности.

Основные настройки, к которым будем возвращаться крайне редко, сделали. Но есть еще важные настройки без которых программа не поймет как распределить расходы по товарам. Это будет работа со счетами бухгалтерского учета.

Настройка счетов учета номенклатуры. Расходы в УСН по покупным товарам

Эта настройка нам нужна для того, чтобы выполнить требование законодательства по учету расходов по товарам.

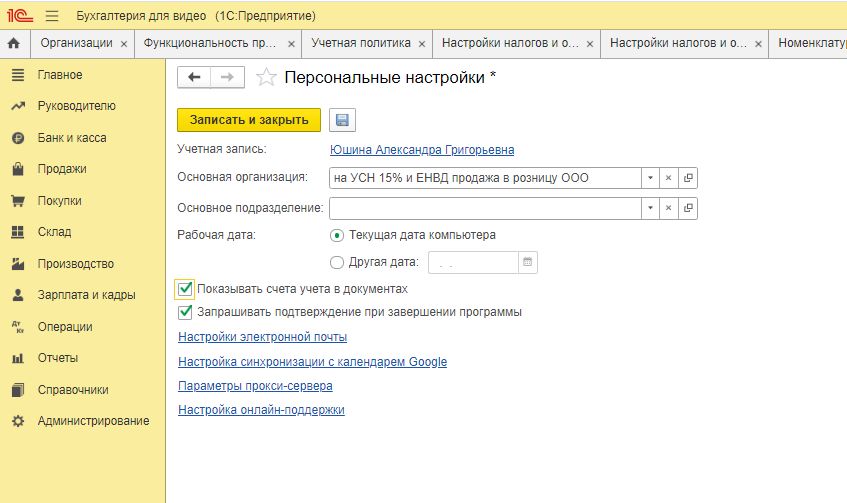

Чтобы видеть бухгалтерские счета в документе можем сразу сделать настройку через Главное – Настройка – Персональные данные и там поставить флажок: Показывать счета учета в документах.

В программе 1С:Бухгалтерия для дополнительных систем налогообложения выделены специальные субсчета. Это счета выручки 90.01.2 и себестоимости продаж 90.02.2. Нам нужно правильно настроить счета учета номенклатуры, благодаря которым программа будет автоматически относить на доход и расход ЕНВД или УСН.

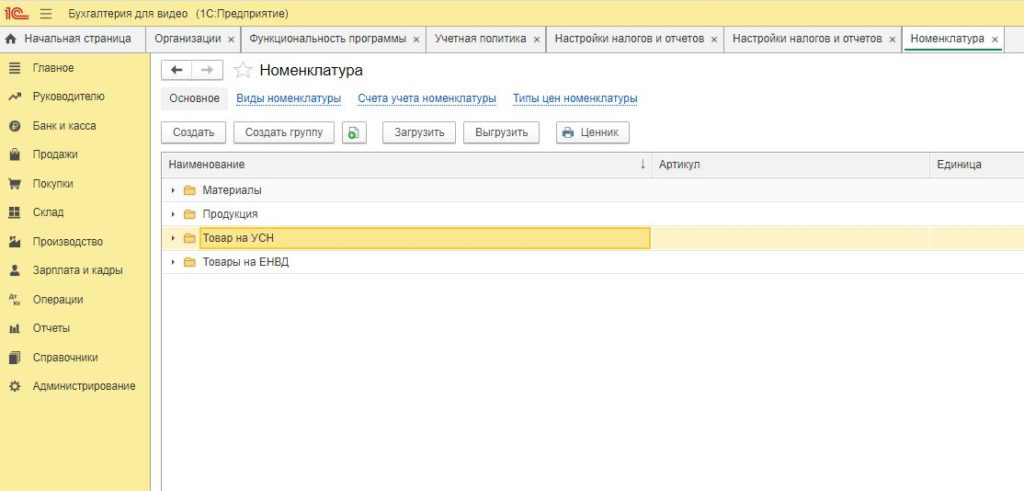

Лучше всего если товары будут находится в разных группах в справочнике номенклатуры.Тогда можно назначить правильные счета учета номенклатуры на группу. Но если это невозможно, то можем назначить на каждый товар по-отдельности. Выберите весь товар, который будет продаваться по УСН и товар который будет продаваться по ЕНВД. И распределите их по разным группам.

Настроим счета учета для ЕНВД отдельно и для УСН отдельно:

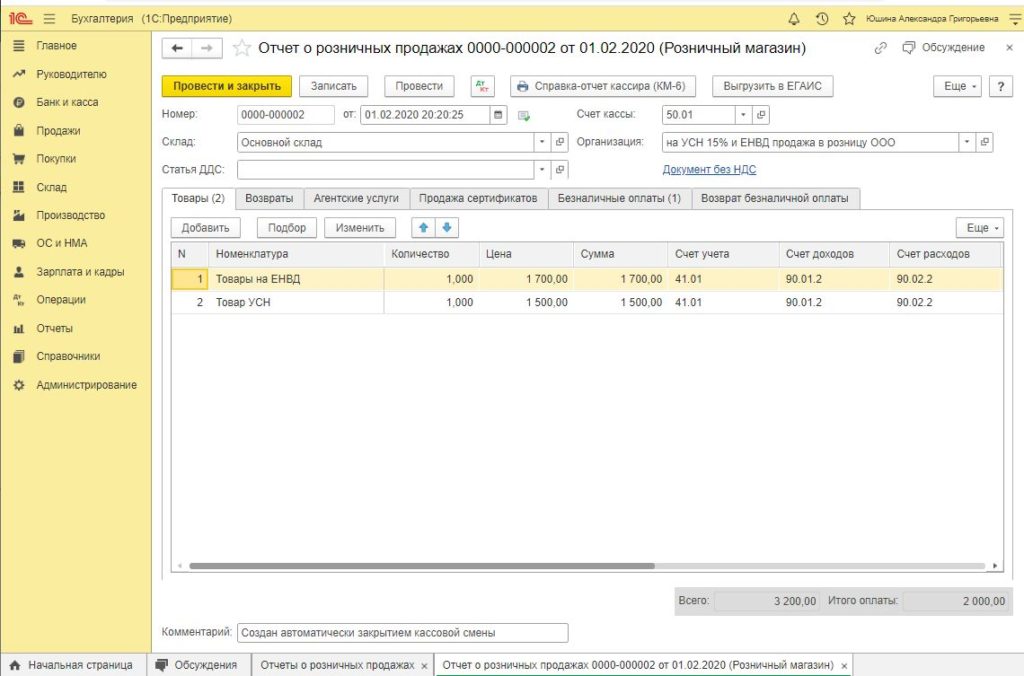

Теперь при формировании “Отчета о розничных продажах” счета буду заполняться автоматически и программа будет правильно учитывать доход по ЕНВД и по УСН. Для учета дохода нам нужен именно этот документ “Отчет о розничных продажах”, независимо от того где пробиваются чеки на продажу товара – в 1С:Бухгалтерии или в другой программе или на автономной кассе.

Для того чтобы отразить доходы и расходы введите документ “Поступления товаров” и документ “Отчет о розничных продажах”.

Документ поступления нам нужен для того, чтобы учитывать каждую партию поступления товара. Ведь теперь для списания стоимости товара по УСН нам нужно иметь информацию о поступлении товара, оплата его поставщику и продажа товара. Только когда одновременно выполняются эти три условия будут приниматься расходы по товарам.

После того как сделали настройку заполните документ “Отчет о розничных продажах” и проверьте, что в документе правильно заполнены счета учета номенклатуры.

Обратите внимание, что у товаров на УСН и на ЕНВД разные субсчета

Обратите внимание, что у товаров на УСН и на ЕНВД разные субсчета

Теперь доходы отражены и расходы по УСН тоже отражены. Информация сразу же попадет в книгу учета доходов и расходов (КУДИР).

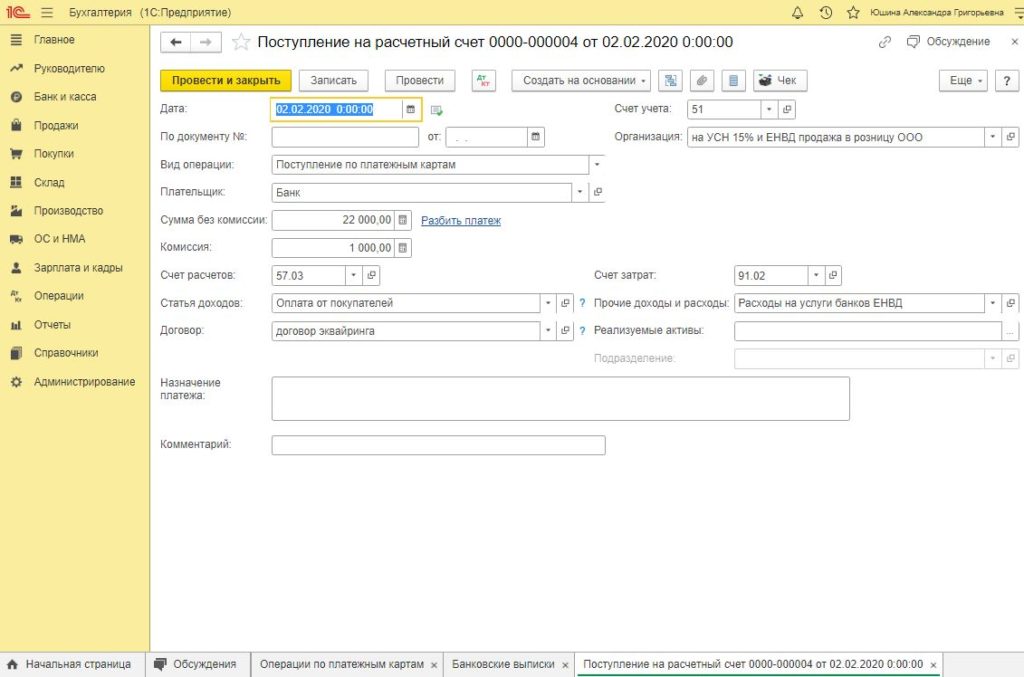

Как будет происходить учет доходов при оплате картой по эквайрингу

При поступлении суммы по эквайрингу на банковский счет вам нужно выбрать вид операции “Поступление по платежным картам”. И программа “увидит” “Отчет о розничных продажах” и определит доходы пропорционально сумме проданных товаров по УСН и ЕНВД. А суммы дохода определит, благодаря правильно выбранным счетам бухгалтерского учета 90.01.1 и 90.01.2 в документе “Отчет о розничных продажах”.

Обратите внимание на “Вид операции”

Обратите внимание на “Вид операции”

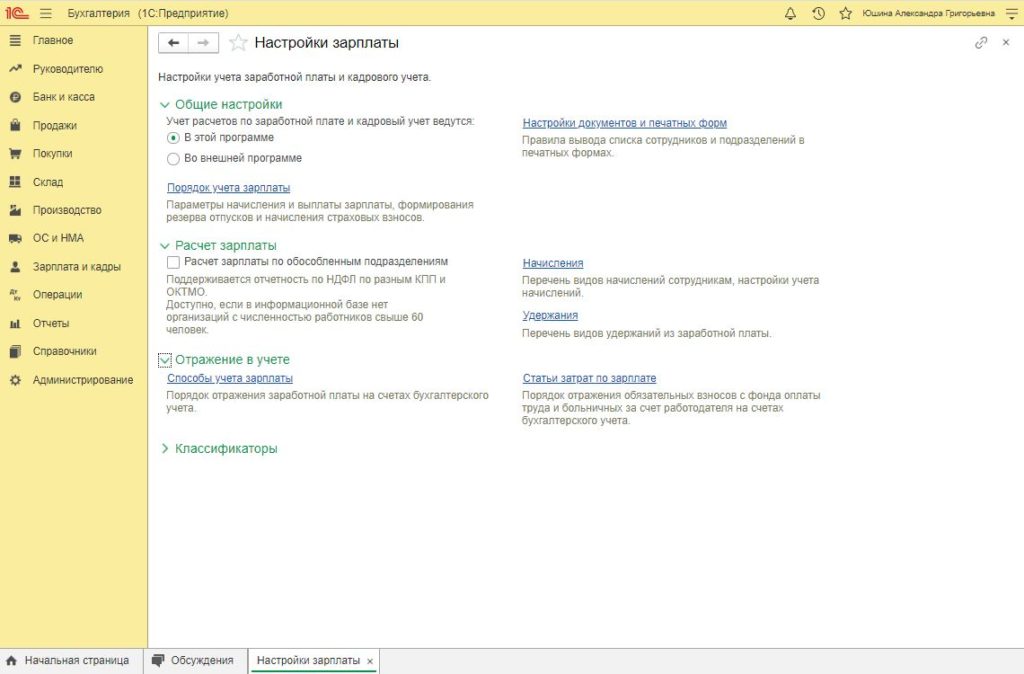

Настройка распределения расчета зарплаты и страховых взносов между ЕНВД и УСН

Здесь я опишу вариант,когда зарплата у вас рассчитывается в бухгалтерии. Если зарплата рассчитывается в 1С:Зарплат и управление персоналом, то в программу будет “прилетать” документ отражение зарплату в регламентированном учете и у вас будет другая немного другая настройка. Здесь я рассказываю случае, когда зарплата учитывается тоже в 1С:Бухгалтерия.

Для распределения зарплаты и страховых взносов между налогами вам нужно настроить 3 справочника:

Идем в раздел Зарплата и кадры – Справочники и настройки – Настройки зарплаты

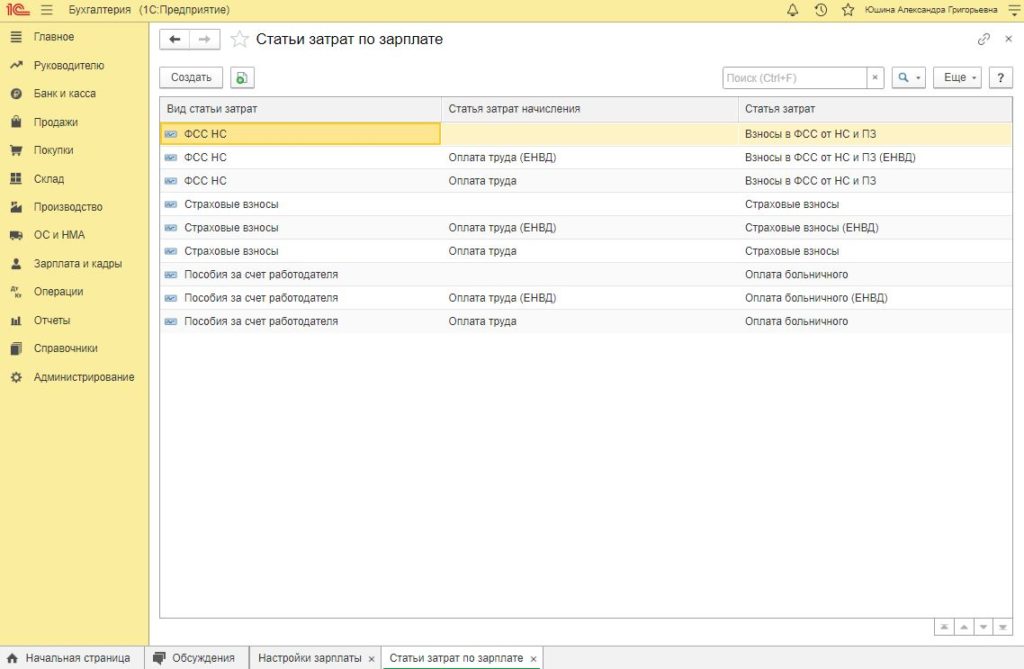

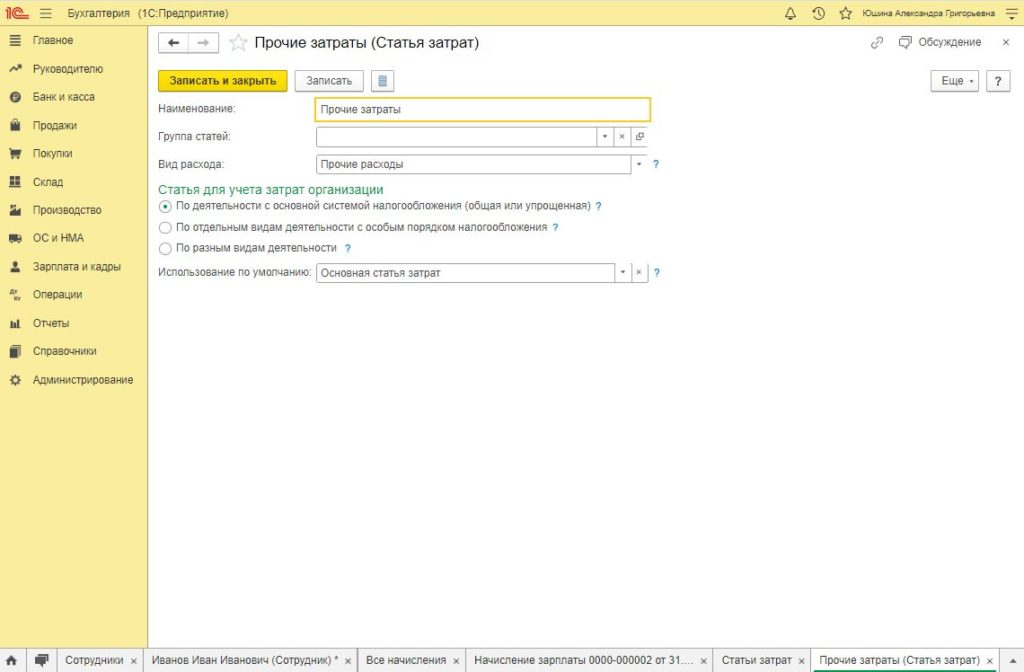

В справочнике “Способы учета зарплаты” нужно проверить, чтобы правильно были указаны статьи затрат для оплаты труда. И, если вы создаете свои статьи затрат по зарплате, то обязательно зайдите в саму статью затрат и проверьте к какой системе налогообложения относится эта статья затрат.

В справочнике “Статьи затрат по зарплате” нужно проверить, чтобы выбранному “способу учета зарплаты” на ЕНВД или УСН соответствовала правильная статья затрат по страховым взносам на ЕНВД или УСН.

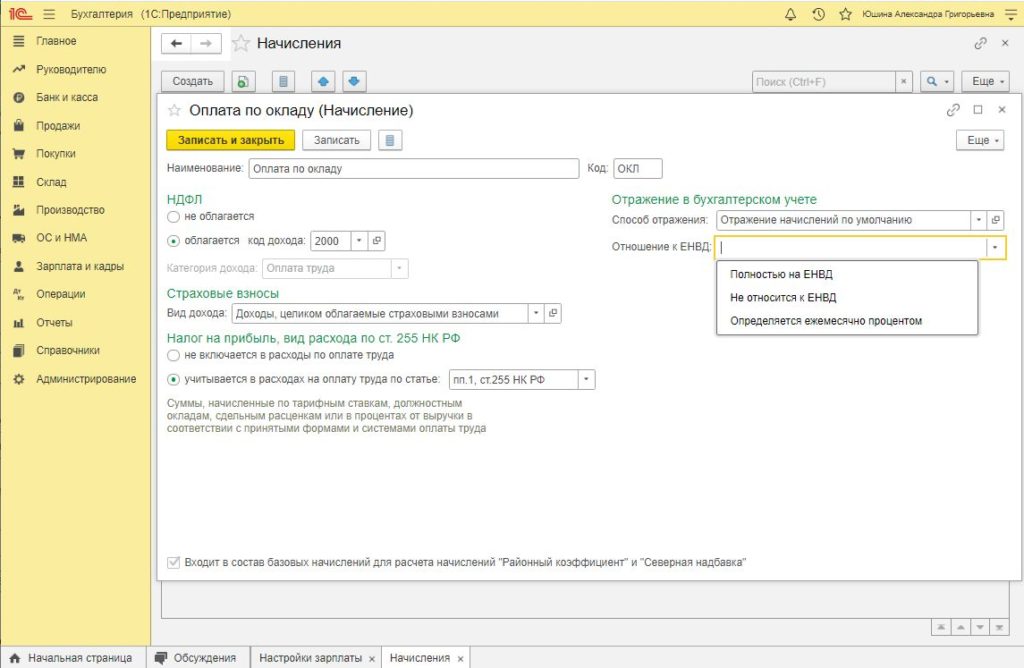

Теперь вам нужно проверить настройки справочника “Начисления”

Определите полностью, частично или целиком будет относиться эта оплата труда к ЕНВД. Если вы не будете выбирать это значение – оно будет не заполнено и программа возьмет нужное значение, которое указано в справочнике сотрудники или при начислении в документе “Начисление зарплаты”.

Если не заполните “Учет расходов”, то будет применяться то, что выбрали в настройках для всех

Если не заполните “Учет расходов”, то будет применяться то, что выбрали в настройках для всех

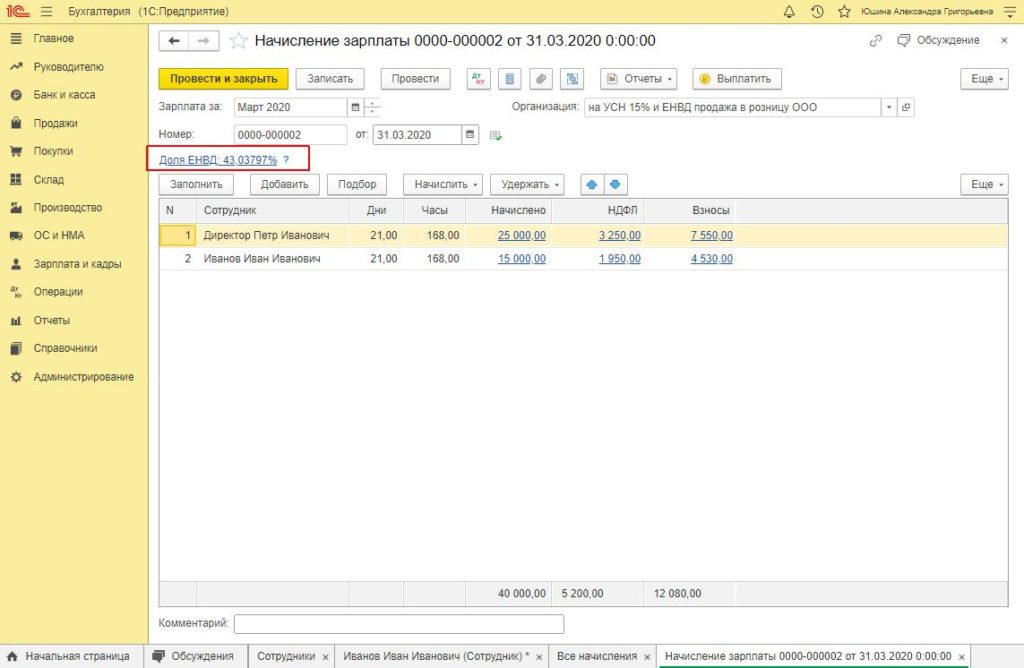

Когда вводим документ Начисление зарплаты, то программа автоматически рассчитает процент приходящийся на ЕНВД и заполнит строки сотрудниками.

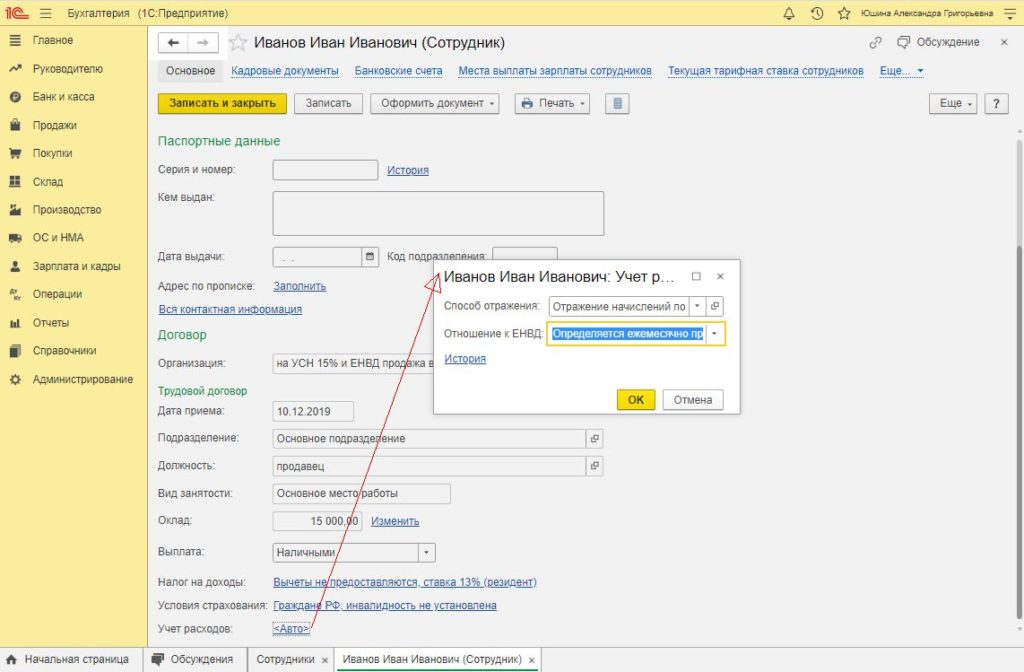

Откуда программа знает, как будет распределяться зарплата и страховые взносы по конкретному сотруднику и полностью или частично будет идти на нужную систему налогобложения?

Как отразить прочие расходы

Для отражения всех остальных расходов нужно будет в статьях затрат указать как относится к ЕНВД: полностью на УСН, полностью на ЕНВД или частично.

Когда вы будете указывать бухгалтерский счет какого-нибудь расхода, то заполните субконто правильной статьей затрат.

Если прочие затраты полностью должны учитываться на ЕНВД, то создайте новую статью затрат, назовите “Прочие расходы по ЕНВД” и укажите, что “По деятельности с особым порядком налогообложения”.

Проверим как сформировался УСН и ЕНВД

Теперь можем проверить, что у нас получилось.

Отразили документ “Поступление товаров”, сделали “Отчет о розничных продажах”, начислили зарплату.

Закрываем месяц за ПОСЛЕДНИЙ месяц квартала.

Операции – Закрытие периода – Закрытие месяца.

Нам интересны три справки расчета: Расчет ЕНВД, Расчет УСН и Расчет расходов уменьшающих ЕНВД.

Как получить отчеты о розничных продажах в свою 1С: Бухгалтерия

Как правило, розничные продажи оформляются не в 1С:Бухгалтерии, а в другой программе.

Для того, чтобы в бухгалтерии вести учет доходов от розничных продаж в программе используется документ “Отчет о розничных продаж”. И вам этот документ нужно или вносить руками или загружать.

Какие есть способы загрузки отчета о розничных продажах?

Скорее всего в розничной торговле ваш кассовый аппарат не подключен к бухгалтерии. Но ваши данные совершенно точно попадают в ОФД.

Из ОФД у вас нет возможности загрузить в 1С: Бухгалтерию.

Некоторые онлайн-кассы позволяют сделать загрузку в бухгалтерию с помощью других программ.

Например, для аппарата Эвотор есть приложения, которые позволяют загрузить отчеты о розничной продажи в 1С:Бухгалтерию. Вам останется проверить правильность и обработать выписки по банку, чтобы сопоставить с поступлениями от банка с которым заключен договор эквайринга.

Если у вас аппарат Атол, то у 1С есть программа 1С:Касса которая при пробитии чека на кассовом аппарате автоматически собирает чеки и позволяет сделать загрузку в бухгалтерию.

Если у вас кассовый аппарат подключен к учетной программе и данные сразу попадают в учетную программу, например в 1С:Управление торговлей, 1С:Розница или 1С:Управление нашей фирмой, то между программами 1С есть встроенные возможности обмена или обмен, который настроит программист.

Если у вас используется другая товаро-учетная программа к которой подключен ККТ, то как правильно существуют специальные программы для обмена и выгрузки данных в 1С:Бухгалтерию. Это нужно уточнять у разработчиков или заказывать услуги программиста.

Итак, теперь вы умеете делать настройку 1С:Бухгалтерия, редакция 3 для того, чтобы правильно и автоматически раздельно учитывать ЕНВД и УСН.

С пожеланиями успеха в вашем труде, Юшина Александра!

Раздельный учет при совмещении УСН и ЕНВД в «1С:Бухгалтерии 8» ред. 3.0 (часть I) + видео

Как распределить расходы при совмещении режимов УСН и ЕНВД в программе? Как настроить учетную политику в программме, чтобы организовать раздельный учет материальных расходов и расходов на оплату услуг? Ответы на эти и другие вопросы вы найдете в этой статье, которая открывает цикл материалов, посвященных особенностям бухгалтерского и налогового учета в «1С:Бухгалтерии 8» (ред. 3.0) при применении упрощенной системы налогообложения. Вся описанная последовательность действий и рисунки выполнены в новом интерфейсе «Такси».

Организация раздельного учета при совмещении УСН и ЕНВД

Методика раздельного учета при одновременном применении ЕНВД и УСН Налоговым кодексом РФ не установлена, поэтому налогоплательщики разрабатывают и утверждают такой порядок самостоятельно (письмо Минфина России от 30.11.2011 №03-11-11/296). Разработанный порядок должен быть закреплен в приказе об учетной политике или в локальных документах, утвержденных приказом по организации или ИП. Применяемый способ раздельного учета должен позволять однозначно отнести те или иные показатели к разным видам предпринимательской деятельности.

При ведении раздельного учета должно выполняться основное требование: если невозможно однозначно отнести расходы к УСН или ЕНВД, то их нужно распределить порционально долям доходов в общем объеме доходов, полученных при применении этих спецрежимов.

Методику раздельного учета доходов и расходов в программе «1С:Бухгалтерия 8» ред. 3.0 при совмещении УСН и ЕНВД рассмотрим на следующем примере.

Пример 1

ООО «Ромашка» оказывает услуги по разработке дизайн-проектов помещений, применяет УСН с объектом налогообложения «доходы минус расходы». Кроме этого, ООО «Ромашка» реализует товары физическим лицам через розничный магазин и является плательщиком ЕНВД. Товары в розничной торговле учитываются по покупной стоимости в автоматизированной торговой точке с применением ККМ. Доходы ООО «Ромашка» за I квартал 2014 года распределились следующим образом:

Доходы от деятельности на УСН (руб.)

Доходы от деятельности на ЕНВД (руб.)

Помимо прямых расходов на указанные виды деятельности в организации ежемесячно учитываются условно-постоянные общехозяйственные расходы:

Настройка учетной политики в «1С:Бухгалтерии 8» ред. 3.0 для целей УСН

Автоматизированный учет хозяйственных операций для целей УСН в «1С:Бухгалтерии 8» ред. 3.0 обеспечивается за счет специальных механизмов подсистемы УСН. Отдельные механизмы автоматизированного учета включаются, отключаются и настраиваются с помощью параметров учетной политики для целей УСН. Доступ к настройкам параметров учетной политики осуществляется из раздела Главное по гиперссылке Учетная политика на панели навигации.

Настройка параметров учетной политики для целей УСН выполняется на закладке УСН формы записи регистра Учетная политика организаций для системы налогообложения Упрощенная (рис. 1).

Рис. 1. Настройка параметров учетной политики для целей УСН

Объект налогообложения и ставка налога указывается в области реквизитов Объект налогообложения. Для объекта налогообложения Доходы налоговая ставка фиксируется в размере 6 % и не может быть изменена. Для объекта налогообложения Доходы минус расходы по умолчанию предлагается ставка 15 %. Если законом субъекта РФ установлена более низкая ставка, то она указывается в поле Налоговая ставка. При выборе объекта налогообложения Доходы минус расходы становится доступна кнопка Порядок признания расходов для перехода в форму с перечнем событий, выполнение которых необходимо для признания расходов, уменьшающих налоговую базу.

Для расходов каждого вида предусмотрен свой перечень критериев признания. События, которые должны произойти для того, чтобы программа учла расходы при определении налоговой базы, отмечаются флагами. При этом для отдельных событий флаги проставлены без возможности их снять. Это означает, что для признания расхода это событие должно обязательно произойти.

Напоминаем, материальные расходы, согласно подпункту 1 пункта 2 статьи 346.17 НК РФ, признаются в момент их оплаты поставщику, при этом факт их передачи в производство не имеет значения. Расходы на приобретение товаров признаются только по мере реализации указанных товаров (подп. 2 п. 2 ст. 346.17 НК РФ), поэтому для события Реализация товаров необходимо установить соответствующий флаг.

Настройка учетной политики в «1С:Бухгалтерии 8» ред. 3.0 для целей ЕНВД

Рис. 2. Настройка параметров учетной политики для целей ЕНВД

Рассмотрим более подробно назначение следующих реквизитов:

Налоговые периоды по совмещаемым режимам не совпадают:

Поскольку при определении налоговой базы по упрощенному налогу доходы определяются нарастающим итогом с начала года, то для обеспечения сопоставимости показателей доходы по видам предпринимательской деятельности на ЕНВД целесообразно также определять нарастающим итогом с начала года (письмо Минфина РФ от 28.04.2010 №03-11-11/121).

В Налоговом кодексе не уточняется, какие именно доходы надо брать при расчете пропорции для распределения общих расходов. В письме Минфина РФ от 28.04.2010 №03-11-11/121 для применяющих УСН налогоплательщиков рекомендуется брать в расчет и выручку от реализации (в соответствии со статьей 249 НК РФ), и внереализационные доходы (в соответствии со статьей 250 НК РФ), а доходы, перечисленные в статье 251 НК РФ, не учитывать. Что касается доходов по видам предпринимательской деятельности, переведенным на уплату ЕНВД, то такие доходы Минфин рекомендует определять на основании данных бухгалтерского учета также с учетом положений статей 249, 250 и 251 Налогового кодекса, причем с применением кассового метода.

Таким образом, следуя рекомендациям Минфина РФ для целей раздельного учета расходов при совмещении режимов УСН и ЕНВД:

Учет доходов при совмещении режимов УСН и ЕНВД

В «1С:Бухгалтерии 8» отчет Книга учета доходов и расходов УСН заполняется автоматически на основании специальных регистров накопления, а записи в регистрах вводятся, как правило, также автоматически при проведении документов, которыми регистрируются операции.

При объекте налогообложения Доходы в КУДиР учитываются только доходы, а налоговый учет ведется только с использованием регистра Книга учета доходов и расходов (раздел I).

При объекте налогообложения Доходы минус расходы в КУДиР учитываются и доходы и расходы, а для налогового учета используются все регистры накопления подсистемы УСН:

После проведения документов, регистрирующих поступление денежных средств, автоматически вводятся записи в регистр Книга учета доходов и расходов (раздел I), который учитывает доходы для целей налога, уплачиваемого в связи с применением УСН.

ИС 1С:ИТС

В отношении ЕНВД ведение налогового учета НК РФ не предусмотрено, а для целей раздельного учета доходы нужно определять на основании данных бухгалтерского учета с применением кассового метода. Для организации учета доходов в рамках ЕНВД по кассовому методу в «1С:Бухгалтерии 8» служит отдельная колонка Доход ЕНВД в составе регистра Книга учета доходов и расходов (раздел I).

В нашем примере розничная выручка регистрируется документом Отчет о розничных продажах, при проведения которого отражаются необходимые данные в колонке Доход ЕНВД регистра Книга учета доходов и расходов (раздел I).

Таким образом, в регистре накопления Книга учета доходов и расходов (раздел I) доходы аккумулируются следующим образом (рис. 3):

Настройка статей затрат для учета расходов при совмещении режимов

Пример 2

В I квартале 2014 года в учете ООО «Ромашка» были отражены следующие хозяйственные операции:

— получены и оплачены услуги связи стоимостью всего 30 000,00 руб.;

— оплачена аренда помещения за I квартал для розничного магазина в сумме 50 000,00 руб.;

— оплачена аренда дизайн-студии за I квартал в сумме 100 000,00 руб.

Кроме этого, в данном периоде с расчетного счета ООО «Ромашка» банком были списаны денежные средства за расчетное обслуживание в общей сумме 1 000,00 руб.

Рис. 4. Регистрация поступления распределяемых услуг

При заполнении табличной части документа необходимо обратить особое внимание на графу Счета учета, где нужно правильно указать аналитику затрат для целей бухгалтерского и налогового учета. Графа Счета учета содержит гиперссылку, с помощью которой осуществляется переход к форме сведений Счета учета (рис. 5). Для затрат, которые невозможно отнести к определенному виду деятельности (например, затраты на услуги связи), в форме Счета учетанеобходимо указать такую статью затрат, которая будет относиться одновременно и к режиму УСН и к деятельности, переведенной на ЕНВД.

Рис. 5. Статья затрат для учета распределяемых затрат

Для этого в форме элемента справочника Статьи затрат переключатель Статья для учета затрат организации должен быть установлен в положение По разным видам деятельности. В конце месяца такие затраты будут списываться пропорционально полученным доходам:

Обращаем внимание, что в «1С:Бухгалтерии 8» ведение бухгалтерского учета поддерживается только методом начисления.

Соответственно, и расходы и доходы будут признаваться независимо от факта их оплаты.

Для целей налогового учета в поле Расходы (НУ) формы Счета учета необходимо установить значение Распределяются.

Аналогичным образом надо настроить всю аналитику статей затрат, используемых в ООО «Ромашка». Для затрат по аренде помещения для розничного магазина:

Для затрат по аренде:

Чтобы в документе Поступление товаров и услуг значение Счета учета заполнялось автоматически, нужно воспользоваться настройкой регистра сведений Счета учета номенклатуры. В регистре задается список счетов учета номенклатуры (товаров, материалов, продукции, услуг и т. д.), подставляемых по умолчанию в документы конфигурации. Каждая запись регистра содержит сведения о счетах учета МПЗ, используемых в различных хозяйственных операциях: при поступлении, реализации, передаче и т. д. Счета учета можно указать для каждой номенклатурной позиции или группы номенклатуры, для каждого склада или типа склада. В новом интерфейсе «Такси» этот регистр сведений можно открыть по одноименной гиперссылке из справочника Номенклатура, размещенного в разделе Справочники. Что касается расходов на услуги банка, то для целей бухгалтерского учета они списываются сразу же при проведении документаСписание с расчетного счета с видом операции Прочее списание (рис. 6). Если настройки учетной политики выполнены правильно, то в форме документа появится область реквизитов Отражение в УСН, где следует поставить флаг Распределять между УСН и ЕНВД.

Рис. 6. Распределение расходов на услуги банка

Учет материальных расходов при совмещении режимов УСН и ЕНВД

Организация в своей хозяйственной деятельности приобретает сырье и материалы для использования в производстве и/или продаже продукции (товаров, работ, услуг), реализация которых может попадать под различные налоговые режимы: УСН и ЕНВД. В ситуации, когда на дату оплаты приобретенных сырья и материалов налогоплательщиком, совмещающим применение УСН и ЕНВД, невозможно определить, для какой предпринимательской деятельности будет использовано это сырье (материалы), следует руководствоваться разъяснениями Минфина России. В письме от 29 января 2010 года № 03-11-06/2/11 финансовое ведомство рекомендует признавать расходы на приобретение материалов при оплате поставщику в полной сумме, а по мере передаче материалов для деятельности, попадающей под ЕНВД, делать корректирующие сторно-записи в КУДиР.

Именно такой подход реализован в «1С:Бухгалтерии 8»: при поступлении материалов в графе Расходы (НУ) для пользователя доступен выбор только из двух значений: Принимаются и Не принимаются.

Если материалы оприходовать с признаком отражения в налоговом учете Не принимаются, то в дальнейшем при списании материалов при любом значении реквизита Расходы (НУ) в документе Требование-накладная принимаемых и распределяемых расходов не возникнет.

Если расходы на поступившее сырье и материалы можно принять для целей налогообложения, то пользователь должен в графе Расходы (НУ) выбрать значение Принимаются. В этом случае расходы при оплате поставщику будут признаны в полной сумме, а дальнейшая «судьба» поступивших материалов будет определяться значением реквизита Расходы (НУ) в документе Требование-накладная.

Рассмотрим порядок раздельного учета затрат на приобретение материалов при их поступлении и списании на следующем примере.

Пример 3

13 января 2014 года ООО «Ромашка» оплатило и приобрело у ООО «Хозтовары № 31» настольный органайзер стоимостью 1 000 руб. и ноутбук стоимостью 30 000 руб.

3 февраля органайзер со склада был передан генеральному директору Кораблеву В.Д. для внутреннего использования в управленческих нуждах, а ноутбук со склада был передан в отдел дизайн-услуг для использования в производственных целях.

Регистрация поступивших материалов в программе осуществляется документом учетной системы Поступление товаров и услуг с видом операции Товары (рис. 7), а также с видом операции Товары, услуги, комиссия на закладке Товары.

Рис. 7. Регистрация поступления материалов

При заполнении табличной части документа в графе Расходы (НУ) нужно выбрать значение Принимаются для всех номенклатурных позиций. Передача органайзера для использования в управленческих нуждах организации выполняется с помощью документа Требование-накладная (раздел Склад, гиперссылка Требования-накладные на панели навигации).

Поскольку эти затраты невозможно отнести к определенному виду деятельности, то при заполнении табличной части документа на закладке Материалы (с установленным флагом Счета затрат на закладке Материалы) в графе Расходы (НУ) надо указать значение Распределяются, а в форме элемента справочника Статьи затрат переключатель Статья для учета затрат организации должен быть установлен в положение По разным видам деятельности (рис. 8).

Рис. 8. Списание материалов, используемых в разных видах деятельности

После проведения документа Требование-накладная наряду с бухгалтерскими проводками и движениями регистра Расходы при УСН вводится сторнировочная запись (рис. 9) на 1000 руб. в регистр Книга учета доходов и расходов (раздел I).

Рис. 9. Сторнировочная запись в регистре «Книга учета доходов и расходов (раздел I)

Что касается передачи ноутбука в отдел дизайн-услуг для использования в производственной деятельности, то при заполнении табличной части документа на закладке Материалы (с установленным флагом Счета затрат на закладкеМатериалы) в соответствующих графах указываются следующие значения:

ИС 1С:ИТС

Подробнее о налоговом учете расходов при УСН см. http://its.1c.ru/db/accusn#content:342:1 в справочнике «Учет при применении УСН» в разделе «Бухгалтерский и налогвоый учет».

В одном из следующих номеров журнала мы рассмотрим методику раздельного учета расходов на заработную плату и страховые взносы, а также регламентную операцию распределения расходов при совмещении специальных налоговых режимов УСН и ЕНВД в «1С:Бухгалтерии 8» ред. 3.0.