Особенности формирования декларации и налогового расчета по налогу на имущество

Заполнение декларации и расчета, если у имущества нет остаточной стоимости

Согласно статье 386 НК РФ налоговую декларацию (налоговый расчет по авансовому платежу) по налогу на имущество организаций должны сдавать все плательщики налога на имущество.

Налогоплательщиками налога на имущество признаются организации, имеющие имущество, признаваемое объектом налогообложения в соответствии со статьей 374 НК РФ.

Объектом обложения налогом на имущество признается движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета (п. 1 ст. 374 НК РФ).

Таким образом, если все основные средства учреждения имеют нулевую остаточную стоимость и числятся на балансе, то до списания с учета они признаются объектом налогообложения по налогу на имущество, и учреждение обязано представлять в налоговые органы «нулевые» налоговые декларации (налоговые расчеты по авансовым платежам) по налогу на имущество. Аналогичные разъяснения приведены в письме ФНС России от 08.02.2010 № 3-3-05/128.

Начиная с представления налоговой декларации за 2017 год, следует применять формы и порядок заполнения налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество, утвержденные приказом ФНС России от 31.03.2017 № ММВ-7-21/271.

Расчет по авансовому платежу имеет аналогичный состав и порядок заполнения (Приложение № 6 к приказу ФНС России от 31.03.2017 № ММВ-7-21/271).

Раздел 3 декларации (расчета) госучреждениями не заполняется, поскольку порядок расчета налоговой базы исходя из кадастровой стоимости имущества на них не распространяется. Его должны применять собственники некоторых объектов недвижимости, а также те, кому они переданы на праве хозяйственного ведения (п. 2 ст. 375, подп. 3 п. 12, п. 13 ст. 378.2 НК РФ).

Раздел 2 заполняется по имуществу, по которому налоговая база определяется как среднегодовая стоимость.

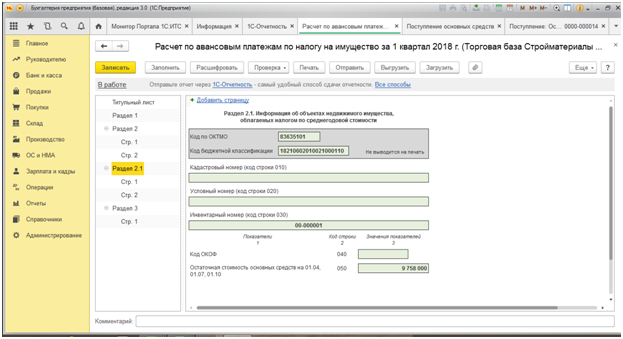

Согласно пункту 6.1 Порядка Раздел 2.1 декларации заполняется российскими и иностранными организациями в отношении объектов недвижимого имущества, налоговой базой в отношении которых признается среднегодовая стоимость, сумма налога в отношении которых исчисляется в Разделе 2 Расчета.

Таким образом, Разделы 2 и 2.1 декларации (расчета) по налогу на имущество не заполняются, так как у имущества учреждения нет остаточной стоимости.

Вместе с тем в Разделе 2 необходимо указывать код вида имущества, код по ОКТМО и код бюджетной классификации с целью выгрузки отчета согласно формату обмена, который также утвержден приказом ФНС России от 31.03.2017 № ММВ-7-21/271@.

Порядок заполнения декларации и расчета в «1С:Бухгалтерии государственного учреждения 8»

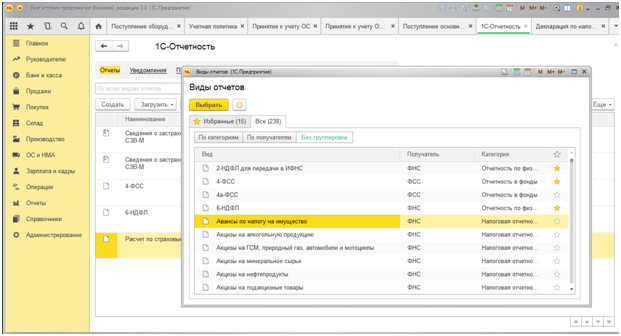

В программе «1С:Бухгалтерия государственного учреждения 8» редакции 2 для составления декларации и налогового расчета по авансовому платежу по налогу на имущество организаций предназначены регламентированные налоговые отчеты Декларация по налогу на имущество и Авансы по налогу на имущество (раздел Учет и отчетность, сервис 1С-Отчетность).

Затем следует перейти в Раздел 2 Отчета и вручную указать код вида имущества, код по ОКТМО, код бюджетной классификации (рис. 1).

Декларация (расчет по авансовому платежу) по налогу на имущество может включать несколько Разделов 2. Например, несколько Разделов 2 следует заполнять в отношении:

Полный перечень категорий имущества, по которому требуется отдельно составлять Раздел 2, приведен в пункте 5.2 Порядка. При наличии имущества с разными кодами вида имущества, по ОКТМО следует заполнить несколько Разделов 2 Отчета.

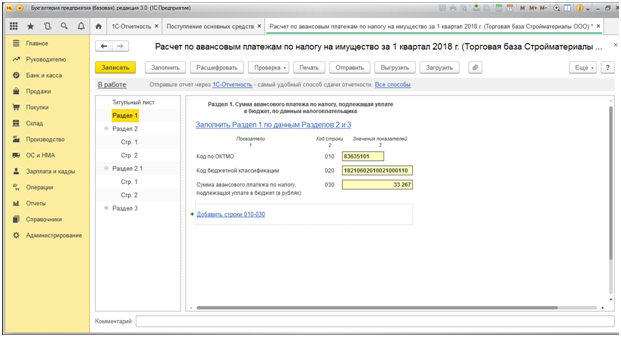

Далее следует перейти в Раздел 1 Отчета и нажать кнопку Заполнить Раздел 1 по данным Разделов 2 и 3, и строки 010 «код по ОКТМО», 020 «Код бюджетной классификации» заполнятся автоматически (рис. 2).

После заполнения и записи отчета учреждению останется лишь отправить его в налоговую инспекцию по телекоммуникационным каналам связи непосредственно из программы.

Заполнение декларации и расчета при применении одной льготы

В соответствии с письмом ФНС России от 05.08.2008 № 3-3-06/234@, если в учреждении применяется одна льгота по налогу на имущество, то отдельный Раздел 2 налогового расчета по авансовому платежу по налогу на имущество и декларации по налогу на имущество по льготируемому имуществу не заполняется.

В этом случае следует формировать единый Раздел 2 по льготируемому и нельготируемому имуществу.

В программе «1С:Бухгалтерия государственного учреждения 8» редакции 2 реализовано заполнение единого Раздела 2 декларации (расчета по авансовому платежу) при использовании учреждением одной льготы.

Для формирования единого Раздела 2 Отчета у льготируемого (рис. 3) и не льготируемого (рис. 4) имущества в регистре сведений Ставки налога на имущество (раздел Налоги) должны быть установлены одинаковые значения в реквизитах:

Для льготируемого имущества (для которого в регистре сведений Ставки налога на имущество установлено значение Налоговой льготы «Освобождается от налогообложения») также следует заполнить налоговую ставку, установленную в соответствии со статьей 380 НК РФ законом субъекта РФ.

То есть, если по льготируемому имуществу была установлена налоговая ставка 0 %, ее следует заменить на ставку, установленную субъектом РФ (например, 2,2 %). При этом налог на имущество по льготируемому имуществу не рассчитывается.

Подготовка декларации по налогу на имущество в программе 1С: Бухгалтерия государственного учреждения 8. ред. 1.0

В этой статье я расскажу вам, как подготовить декларацию по налогу на имущество в программе 1С: Бухгалтерия государственного учреждения 8. ред. 1.0. Напомню, что порядок обложения налогом движимого имущества с 1 января 2015 года изменился. По общему правилу, объектом обложения налогом на имущество является движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств.

При этом объектом налогообложения не признаются основные средства, относящиеся к 1-й или 2-й амортизационной группе. Данное правило действует вне зависимости от даты постановки их на учет в качестве основных средств.

В то же время, в отношении некоторых объектов движимого имущества, включенного в иные амортизационные группы, действуют налоговые льготы.

Так, освобождается от налогообложения движимое имущество организаций, принятое на учет в качестве основных средств, начиная с 1 января 2013 г. Исключение составляют объекты, принятые на учет в результате:

реорганизации или ликвидации юридических лиц;

передачи, включая приобретение имущества

В связи с этим движимое имущество, включенное в 3-10 амортизационную группу и принятое на учет до 2013 года, облагается налогом на имущество в общем порядке.

Открываем запись двойным щелчком мыши по строке и проверяем информацию.

Оставляем галочки для тех колонок, которые хотели бы видеть в списке.

В отчете идет разделение на имущество со ставкой 0 и со ставкой 2,2.

Данные для расчета суммы авансового платежа содержатся в разделе 2. При заполнении отчета автоматически становится текущей вторая страница, где указаны суммы льготируемого имущества. Переключаем на первый лист и проверяем данные.

Суммы можно сверить по отчету «Расчет среднегодовой стоимости имущества», а также можно из отчета расшифровать данные

После проверки данных сморим сумму авансового платежа, заполняем данные на титульном листе и декларация готова.

Автор статьи: Наталья Стахнёва

Консультант Компании «Мэйпл» по программам 1С для государственных учреждений

Понравилась статья? Подпишитесь на рассылку новых материалов

Подготовка декларации по налогу на имущество в программе 1С: Бухгалтерия государственного учреждения 8. ред. 1.0

В этой статье я расскажу вам, как подготовить декларацию по налогу на имущество в программе 1С: Бухгалтерия государственного учреждения 8. ред. 1.0. Напомню, что порядок обложения налогом движимого имущества с 1 января 2015 года изменился. По общему правилу, объектом обложения налогом на имущество является движимое и недвижимое имущество, учитываемое на балансе в качестве объектов основных средств.

При этом объектом налогообложения не признаются основные средства, относящиеся к 1-й или 2-й амортизационной группе. Данное правило действует вне зависимости от даты постановки их на учет в качестве основных средств.

В то же время, в отношении некоторых объектов движимого имущества, включенного в иные амортизационные группы, действуют налоговые льготы.

Так, освобождается от налогообложения движимое имущество организаций, принятое на учет в качестве основных средств, начиная с 1 января 2013 г. Исключение составляют объекты, принятые на учет в результате:

реорганизации или ликвидации юридических лиц;

передачи, включая приобретение имущества

В связи с этим движимое имущество, включенное в 3-10 амортизационную группу и принятое на учет до 2013 года, облагается налогом на имущество в общем порядке.

Открываем запись двойным щелчком мыши по строке и проверяем информацию.

Оставляем галочки для тех колонок, которые хотели бы видеть в списке.

В отчете идет разделение на имущество со ставкой 0 и со ставкой 2,2.

Данные для расчета суммы авансового платежа содержатся в разделе 2. При заполнении отчета автоматически становится текущей вторая страница, где указаны суммы льготируемого имущества. Переключаем на первый лист и проверяем данные.

Суммы можно сверить по отчету «Расчет среднегодовой стоимости имущества», а также можно из отчета расшифровать данные

После проверки данных сморим сумму авансового платежа, заполняем данные на титульном листе и декларация готова.

Автор статьи: Наталья Стахнёва

Консультант Компании «Мэйпл» по программам 1С для государственных учреждений

Понравилась статья? Подпишитесь на рассылку новых материалов

Налог на имущество в 1С 8.3 Бухгалтерия

Когда организация ведет деятельность на общей системе налогообложения, то она должна платить ряд налогов, среди которых есть налог на имущество (далее – налог). Чтобы правильно и вовремя рассчитывать и оплачивать налог, его учет нужно вести в системе 1С. Как учитывать налог на имущество в 1С 8.3, расскажем в этой статье.

Налоговая база, ставки

В главе 30 Налогового кодекса РФ обозначен объект налогообложения и ставка налога. Максимальный размер налога – 2,2%. Расчет налога производится по такой формуле:

Налог = налоговая база (руб.) х ставка налога (%) – сумма авансовых платежей (руб.).

Дополнительно в статье 381 НК РФ указаны федеральные льготники по налогу. Настраивая программу 1С, важно проверить, были ли внесены изменения в законодательство на региональном или федеральном уровне относительно регулирования налога. Важно регулярно обновлять программу 1С, чтобы были учтены все нововведения законодательства. Это можно сделать самостоятельно или обратиться к компании-франчайзи, которая оказывает услуги доработки 1С версий ПРОФ и КОРП. С ней должен быть подписан договор ИТС.

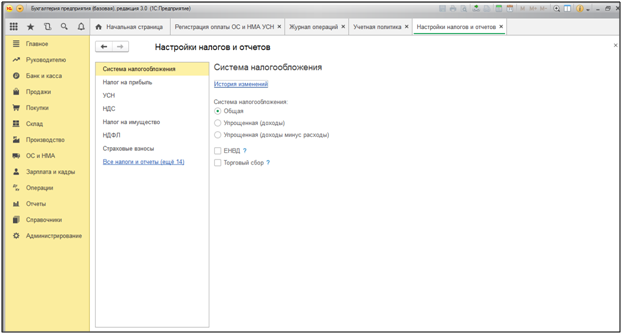

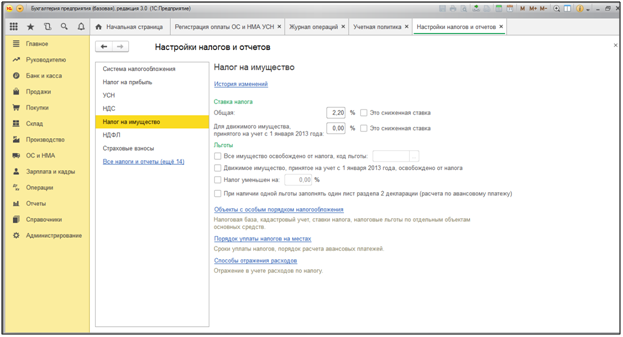

Настройка 1С для расчёта налога на имущество

Расчет налога на имущество в 1С необходимо начинать с настроек программы. Сделать это можно через «Главное меню», нажать «Учетная политика» и выбрать «Настройка налогов и отчетов».

Курсор навести на строку «Налог на имущество» слева.

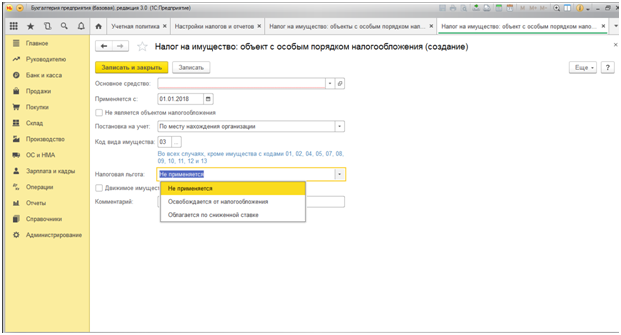

С правой стороны открываются настройки, в которых указаны актуальные требования законодательства. Их можно отредактировать с учетом индивидуальных льгот организации и ставки на налог, который действует в регионе. Если у организации есть имущество, которое попадает под действие льгот, то в разделе «Льготы» нужно ввести код определенной льготы. В этом разделе можно установить ставку налога и льготы по отдельным объектам основных средств (ОС). Чтобы выполнить это, нужно кликнуть на строку «Объекты с особым порядком налогообложения».

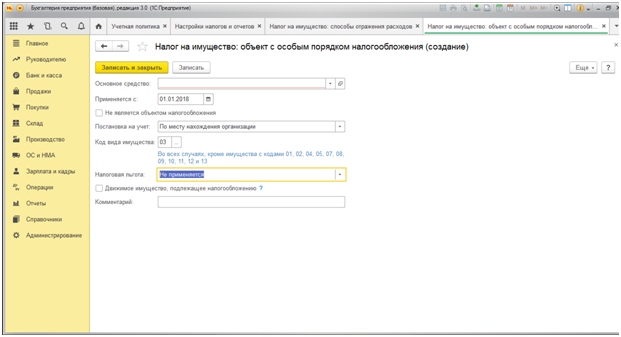

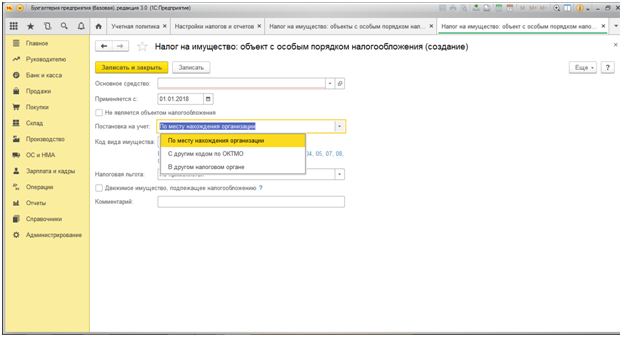

В появившемся окне можно выбрать объект ОС, установить дату применения льгот и галку, подтверждающую, что этот объект ОС не относится к объектам налогообложения. В строке «Постановка на учет» доступно три варианта выбора (Рис.4):

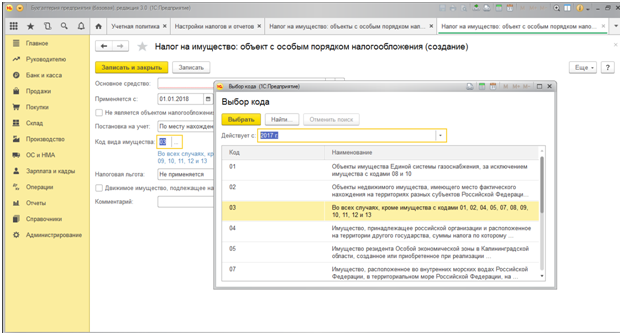

В этой вкладке нужно поставить код вида учета. Нажав на активную кнопку, по строке появится окно выбора групп имущества.

Если нажать на строку «Налоговая льгота», то можно выбрать:

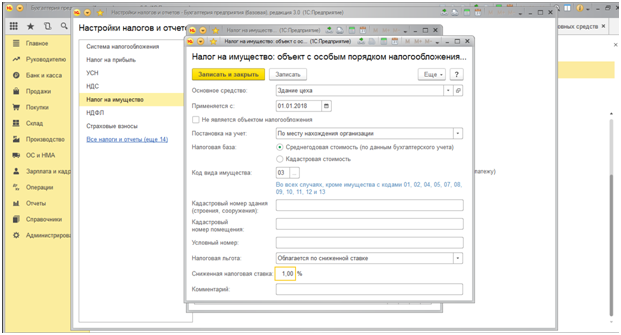

Продемонстрируем применение сниженной ставки налога размером 1% по объекту «Здание цеха» (Рис.7) на примере. Первоначальная стоимость объекта равна 12 млн руб.(включая НДС 18% – 2 160 тыс. руб.).

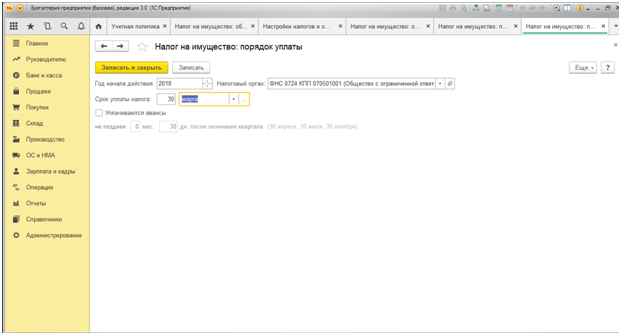

Возвратитесь в «Настройки налогов и отчетов». Нажав на строку «Порядок уплаты налогов на местах» (на Рис.8), откроется меню. В нем можно настроить выбор налогового органа, даты уплаты налога (30 марта – по умолчанию) и авансовых платежей.

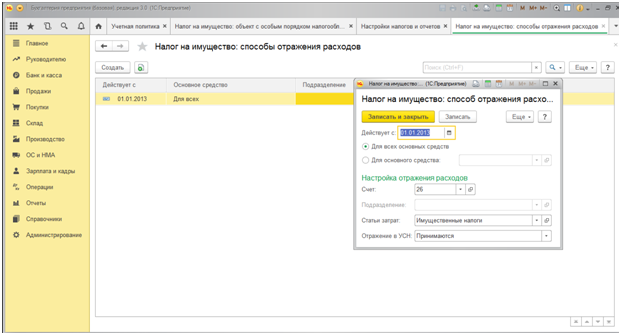

Способ отражения расходов по счету 26 «Общехозяйственные расходы» указывается по умолчанию по строке «Способы отражения расходов». Его можно изменить при желании.

Налоговая декларация

В налоговый орган необходимо предоставить до 30 марта следующего года декларацию по налогу на имущество по результатам года. Это означает, что Декларацию за 2017 г. нужно было направить до 30.03.2018 г. В текущем году каждый квартал необходимо предъявлять «Налоговые расчету по авансовому платежу…» за 1 квартал, полугодие и 9 месяцев. На предоставление выделяется срок 30 дней после завершения соответствующего квартала.

Декларация и Расчет относятся к документам регламентированной отчетности. Их можно отыскать в разделе «Отчеты–Регламентированные отчеты». В базовой версии программы 1С доступно вести учет только по одной организации. Если необходимо делать декларации по нескольким компаниям, то нужно купить версию КОРП либо ПРОФ.

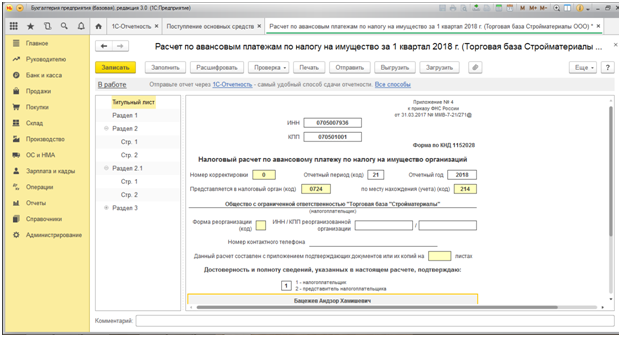

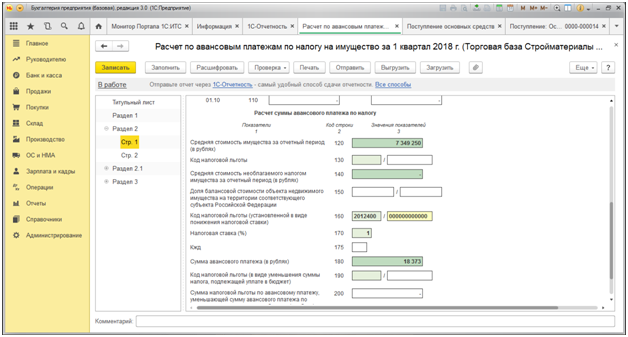

Для примера рассмотрим создание расчета по налогу на имущество за 1 квартал 2018 года и начисления по нему.

В появившемся окне Декларации кнопка «Заполнить» активна, при помощи которой программа заполнит «Расчет» автоматически. В Расчет входят Титульный лист и три раздела. На титульном листе указана следующая информация о плательщике:

Первый Раздел – это «Сумма авансового платежа по налогу, подлежащая уплате в бюджет по данным налогового органа». В нем отражены данные по ОКТМО, код бюджетной классификации, итоговая сумма налога.

Например, организация купила два объекта ОС:

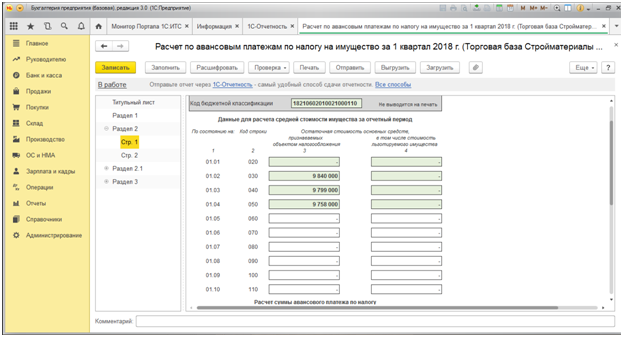

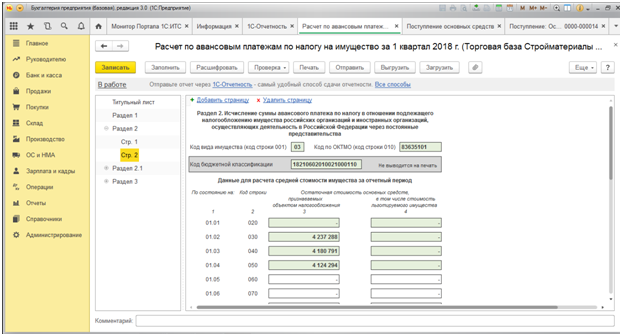

В Разделе 2 на первой странице указана остаточная стоимость здания цеха по состоянию на каждое первое число первого месяца отчетного периода.

Код строки 030 отображает остаточную стоимость здания цеха на 1 февраля 2018 г. Она рассчитывается как разница между стоимостью приобретения и НДС: 12 млн руб. – 2 160 тыс. руб. = 9 840 тыс. рублей. Остаточная стоимость снижается в следующие отчетные даты на суммы ежемесячных амортизационных отчислений – это 41 тыс. руб.

(9840 тыс. руб. / 240 мес.)

В Разделе 1 в нижних полях первой страницы обозначаются средняя стоимость за отчетный период, сниженная налоговая ставка по определенному объекту и сумма налога, назначенная к уплате в бюджет.

Средняя стоимость имущества формируется путем суммирования стоимости имущества на каждую дату исследуемого периода, разделенное на 4: (9048+9799+9758)/4=7349,3 тыс. руб.

В результате определяется налоговая база, которую необходимо умножить на ставку налога (в размере 1%). Это выглядит следующим образом: 7349,3 х 1% = 73,493 тыс. руб. Нужно учитывать, что получилась годовая сумма налога, которую необходимо поделить на 4 квартала – 18 882. Это отражено в строке 180.

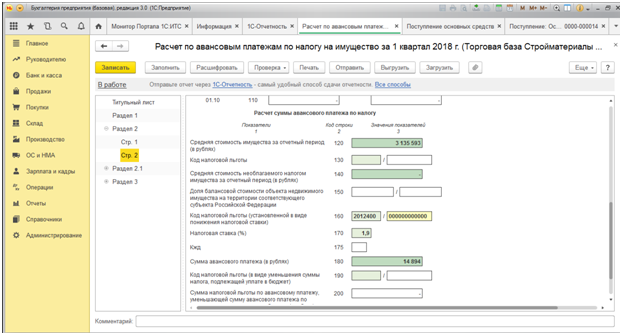

В Разделе 2 на второй странице указано начисление налога на имущество по второму объекту – «Линия по производству мороженого» (Рис.15). Вверху страницы обозначена остаточная стоимость оборудования на отчетные даты.

В нижних полях установлена ставка налога 1,9%, а также отображена итоговая сумма налога по рассматриваемому объекту – 14 894 руб.

В Разделе 1 в строке 030 итоговая сумма налога равняется сумме налога по двум страницам – 14 894 руб. + 18 373 руб. = 33 267 руб. В Разделе 2.1 указаны данные по объектам ОС.

Раздел 3 оформляется в ситуации, если организация начисляет налог по объекту, у которого налоговая база рассчитывается по кадастровой стоимости. Используя программу 1С, выполнить расчет налога на имущество достаточно легко и оперативно. Важно внимательно вводить исходные данные в систему, чтобы избежать ошибок.

Расчет и начисление авансовых платежей по налогу на имущество организаций в программе 1С Бухгалтерия 8

Приветствую, коллеги! Сегодня мы подробно рассмотрим, как работать с авансовыми платежами по налогу на имущество организации на реальном примере в программе 1С:Бухгалтерия 8.

1. Документ «Регламентная операция»

Если в регистре «Порядок уплаты налогов на местах» имеются записи, в которых указано, что по налогу на имущество уплачиваются авансовые платежи, то в перечень выполняемых операций закрытия месяца в 1С за март, июнь и сентябрь добавляется операция «Расчет налога на имущество» организации (рис. 1).

Рис. 1 Расчет налога на имущества в перечне операций при закрытии месяца

При выполнении этой операции в информационную базу 1С вводится документ «Регламентная операция», при проведении которого производится расчет авансовых платежей по налогу на имущество, подлежащего уплате за отчетный период, и ввод в информационную базу проводок по начислению авансовых платежей по налогу на имущество.

2. Расчет авансовых платежей

Результаты расчета авансовых платежей записываются в регистр сведений «Расчет налога на имущество» (рис. 2).

Рис. 2 Регистр «Расчет налога на имущество» в 1С:Бухгалтерия

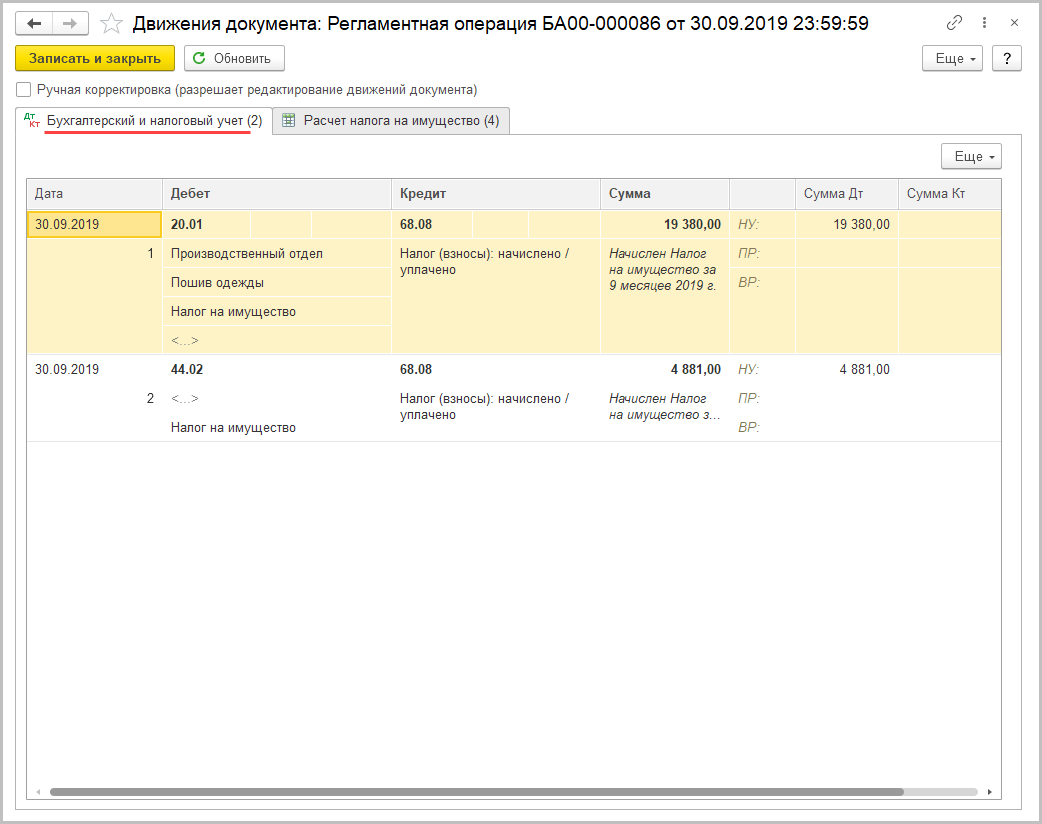

А вот проводки по начислению авансовых платежей (рис. 3) формируются в соответствии со способами отражения расходов по налогу на имущество, указанными в регистре «Способы отражения расходов по налогам».

Рис. 3 Проводки по начислению авансовых платежей в программе 1С:Бухгалтерия

3. Формирование справки-расчета налога

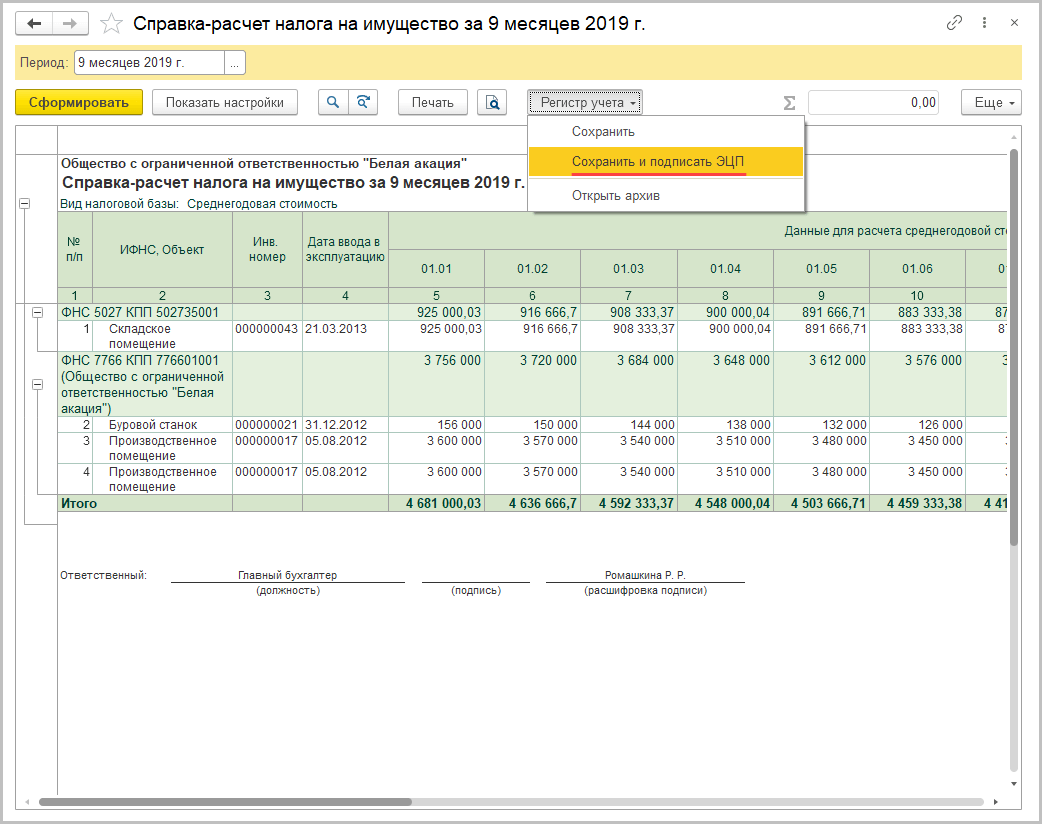

Для подтверждения операции необходимо сформировать «Справку-расчет налога на имущество» (рис. 4).

Рис. 4 Справка-расчет налога на имущество, формируемая в программе 1С:Бухгалтерия

Справку-расчет налога нужно вывести на печать или сохранить в архиве в электронном виде (рис. 5).

Рис. 5 Сохранение справки-расчета по налогу на имущество.

Если у Вас вдруг возникнут вопросы, Вы всегда можете позвонить или написать. Наши специалисты всегда на связи и рады помочь.