Почему в раздел 1 отчета 6-НДФЛ (с 2021 года) не попадает НДФЛ с зарплаты за март?

Почему в раздел 1 отчета 6-НДФЛ (с 2021 года) не попадает НДФЛ с зарплаты за март?

В новой форме 6-НДФЛ в Разделе 1 «Данные об обязательствах налогового агента» указываются сроки перечисления налога и суммы удержанного налога за последние три месяца отчетного периода. В Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» строки 110-150 заполняются по дате получения дохода, а строки 160, 190 – по дате удержания/возврата налога.

Таким образом, если зарплата за март 2021 была выплачена, к примеру, 5 апреля, тогда в 6-НДФЛ за 1 квартал 2021 года эта сумма попадет только в строки 110 (Сумма дохода, начисленная физическим лицам) и 140 (Сумма налога исчисленная) Раздела 2.

В таком случае срок перечисления дохода в 1 Разделе и строка 160 во 2 Разделе заполнялся в 6-НДФЛ за полугодие.

Если зарплата за март была уплачена 31 марта, тогда в Раздел 1 попадет сумма со сроком перечисления (следующий день после выплаты – 1 апреля), а в Разделе 2 суммы попадут в строки 110, 140 и 160.

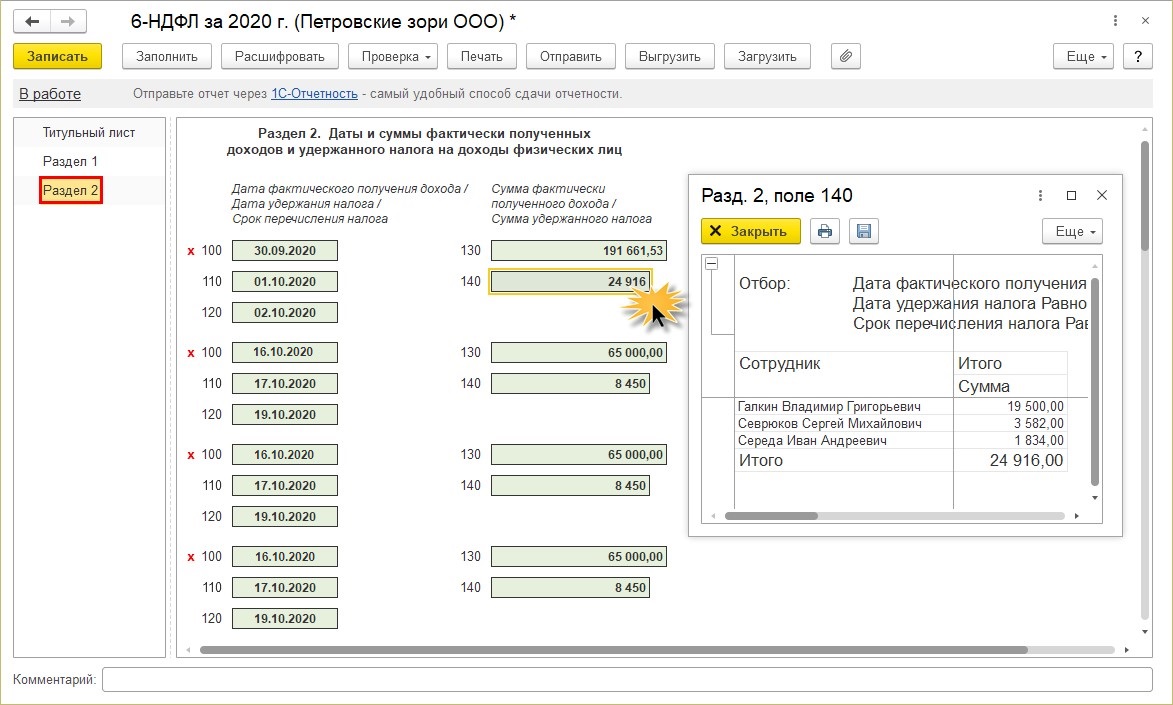

Посмотреть подробно суммы можно по кнопке «Расшифровать», предварительно нажав на поле с интересующей суммой.

Таким образом, если в раздел 1 отчета 6-НДФЛ (с 2021 года) не попадает НДФЛ с зарплаты за март, проверьте дату выплаты этой зарплаты. Скорее всего, она была выплачена в апреле, а значит попадет в 6-НДФЛ за полугодие.

Статью подготовила Федорова Мария, специалист линии консультации компании ИнфоСофт.

С помощью каких отчетов можно найти ошибки в 6-НДФЛ в 1С

Все работодатели ежеквартально обязаны сдавать отчет 6-НДФЛ. Несмотря на то, что в 2021 году ожидается грандиозное обновление формы этого отчета, помощники проверки корректности его заполнения останутся прежними.

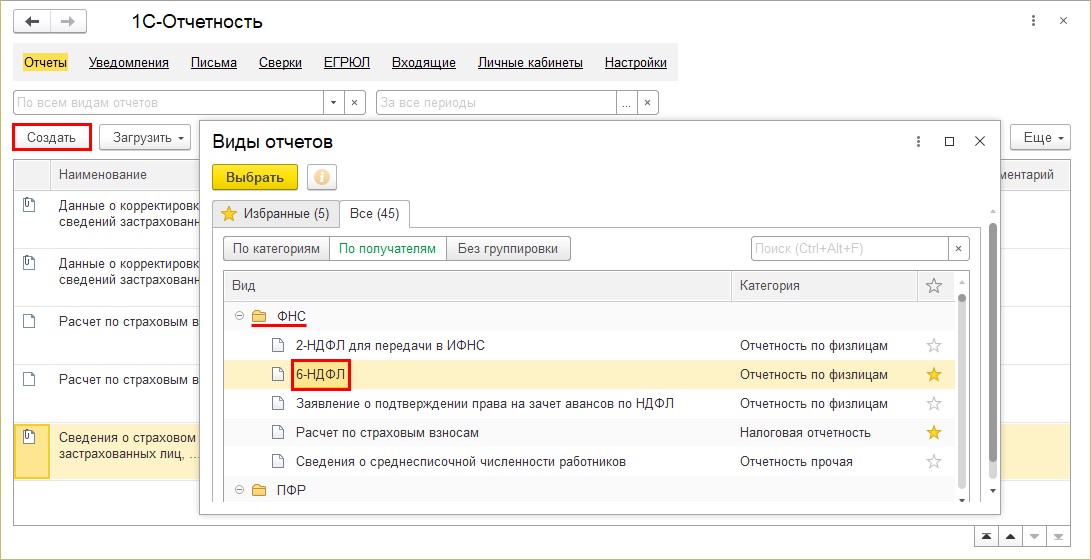

Итак, в программе 1С:Зарплата и управление персоналом ред. 3.1 отчет 6-НДФЛ формируется в разделе «Отчетность, справки» — «1С-Отчетность».

Нажмите кнопку «Создать» и в разделе «ФНС» найдите отчет «6-НДФЛ».

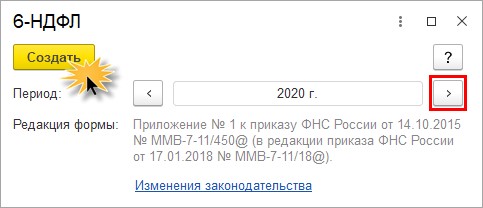

С помощью «кнопок-стрелок» задайте период отчета.

Нажмите кнопку «Заполнить».

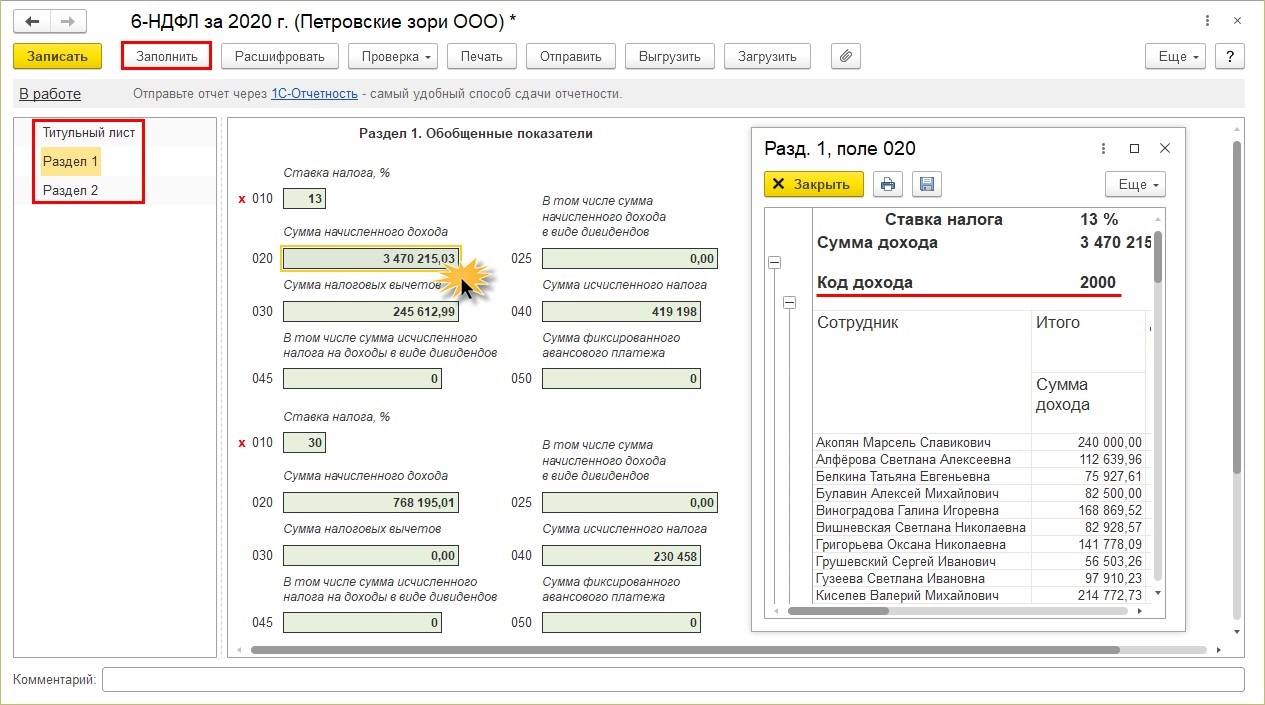

Отчет имеет два раздела:

Раздел 1 — «Обобщенные показатели», включающий данные о суммах начисленного дохода, налоговых вычетов, суммах исчисленного налога. Пользователь может посмотреть детализацию сумм ячеек отчета. Для того щелкните правой кнопкой мышки на ячейке и выберите команду «Расшифровать».

Получив расшифровку данных формы в разрезе кодов доходов, пользователь может их проанализировать.

Раздел 2 — «Даты и суммы фактически полученных доходов и удержанного НДФЛ». Здесь пользователь также может получить детальную информацию расшифровки любой ячейки. Этот способ помогает проанализировать данные и найти ошибки в отчете.

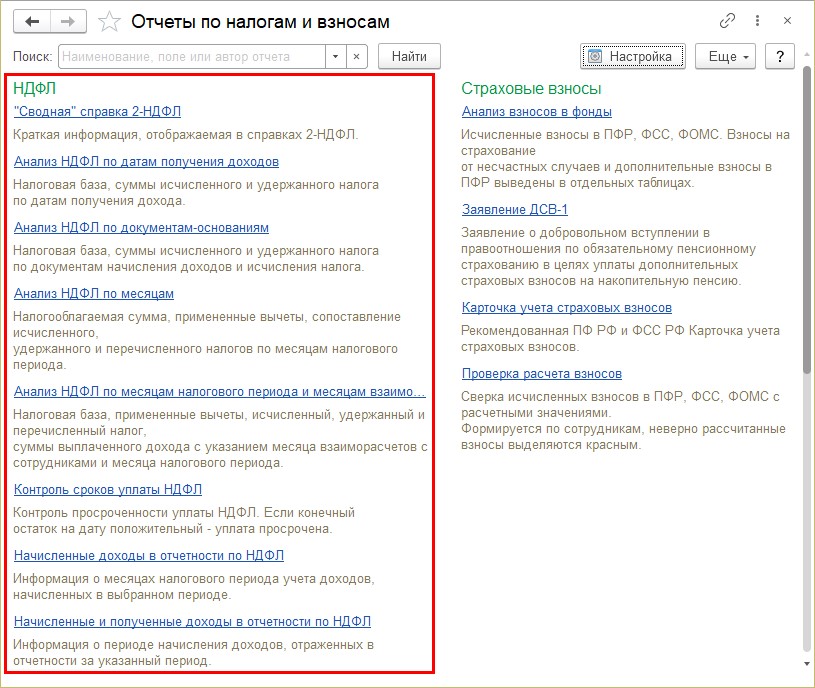

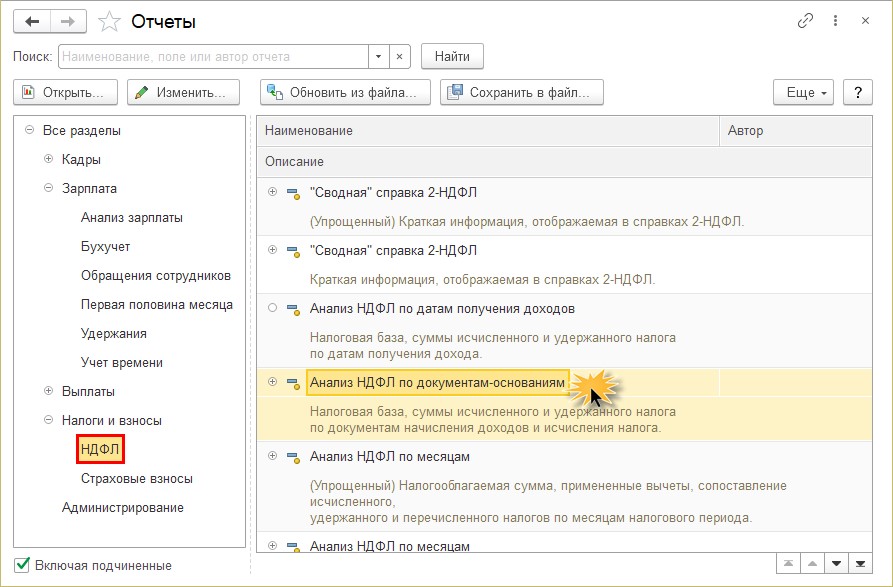

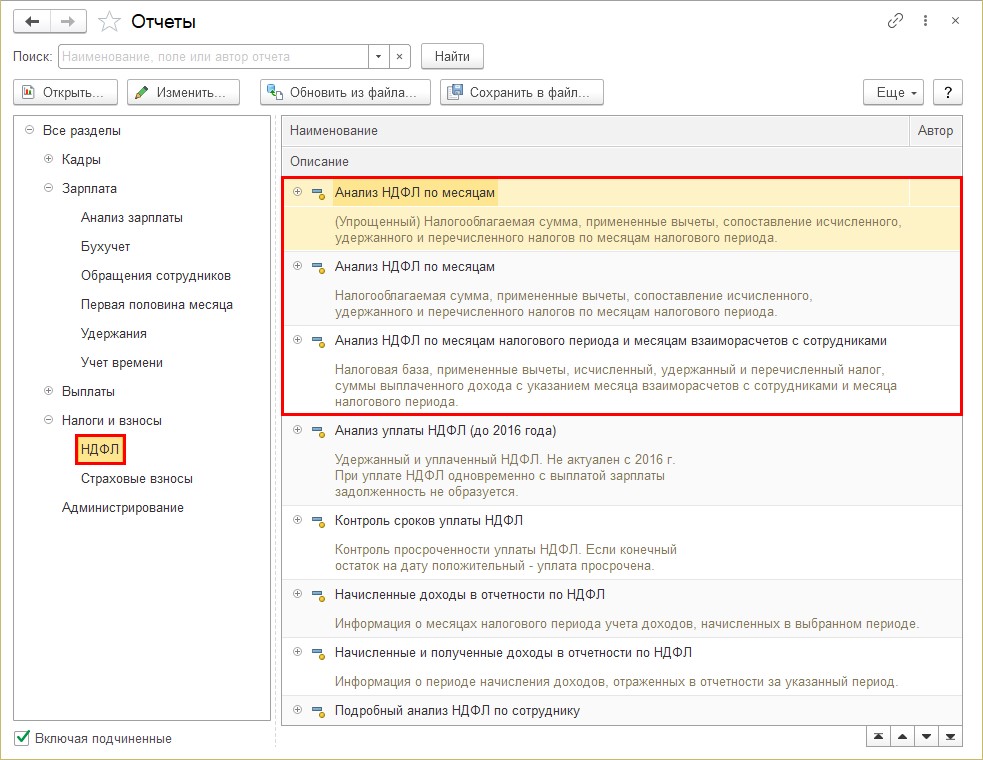

Кроме детализации ячеек отчета, в 1С есть еще «отчеты-помощники», дающие возможность проанализировать данные по НДФЛ. Они помогут пользователю при заполнении и проверке формы «6-НДФЛ»:

Сформировать их можно несколькими способами:

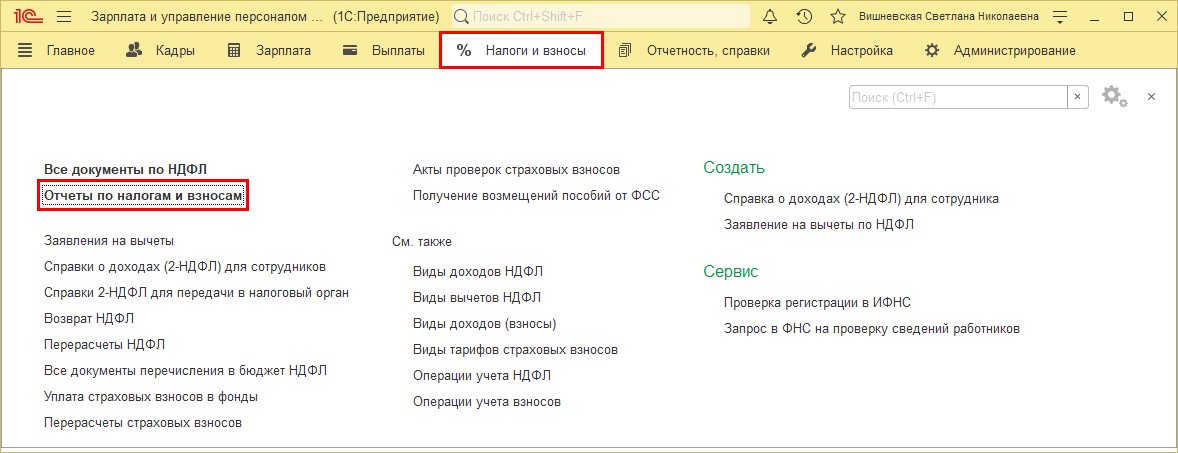

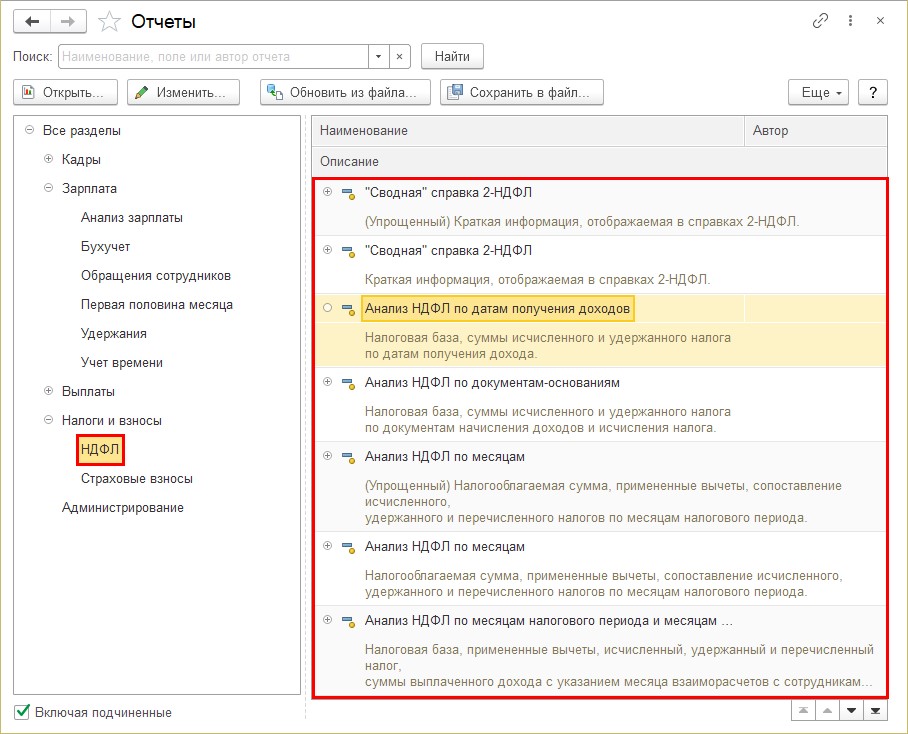

1 вариант — в разделе Налоги и взносы« — «Отчеты по налогам и взносам».

Открыв раздел, вы увидите список отчетов по НДФЛ.

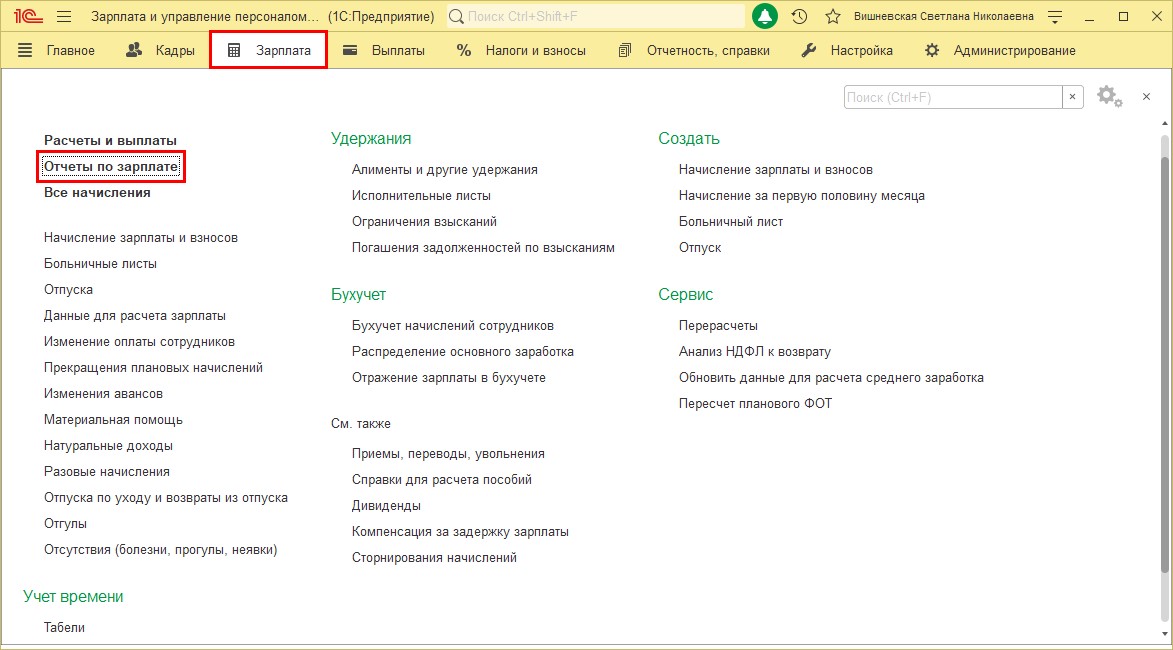

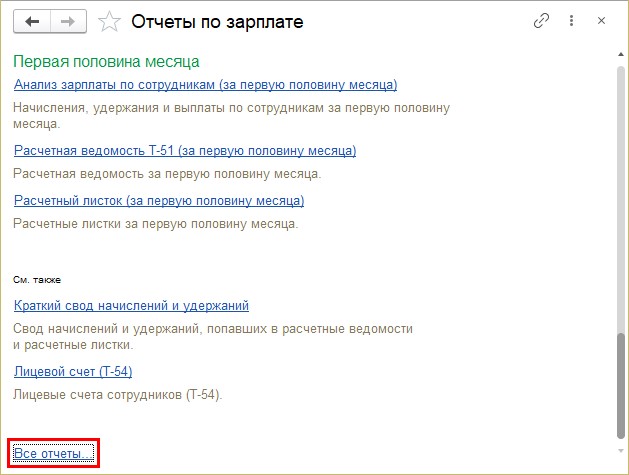

2 вариант — в разделе «Зарплата» — «Отчеты по зарплате».

Перейдите в самый низ списка отчетов и перейдите по гиперссылке «Все отчеты».

Откройте раздел «Налоги и взносы» и в правой стороне отобразится список дополнительный отчетов для анализа НДФЛ.

Рассмотрим коротко эти отчеты. Какую информацию пользователь может получить из них?

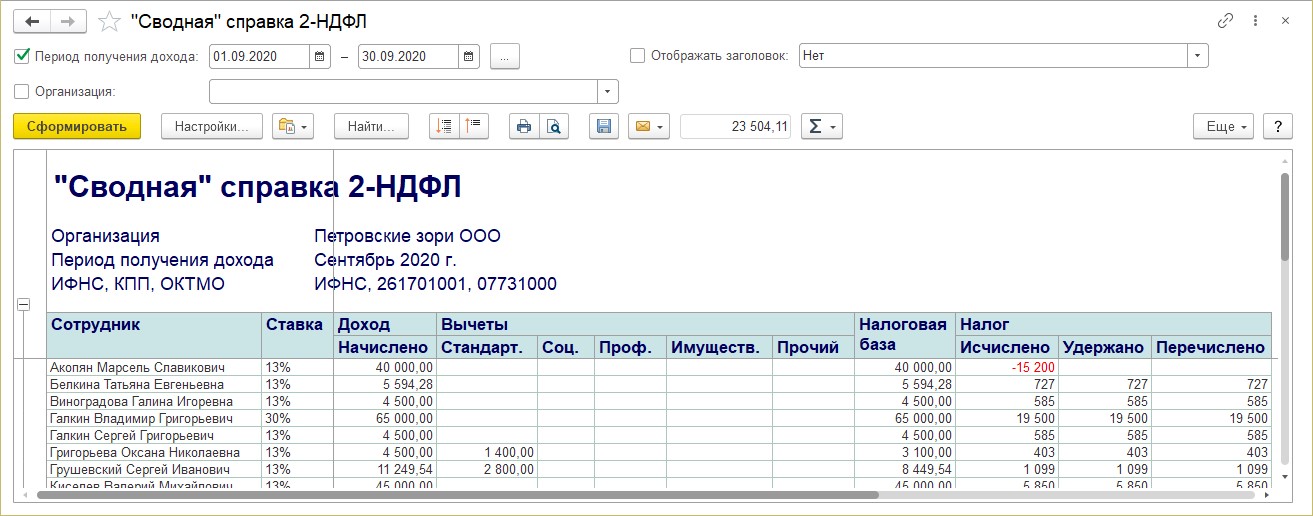

«Сводная» справка 2-НДФЛ

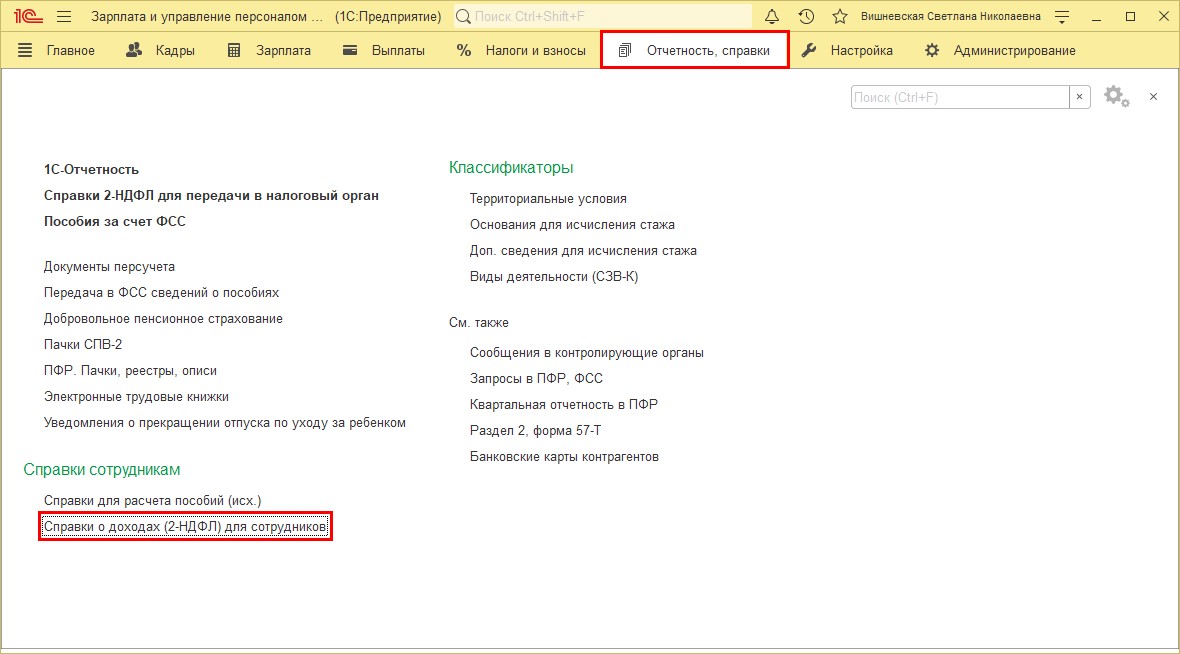

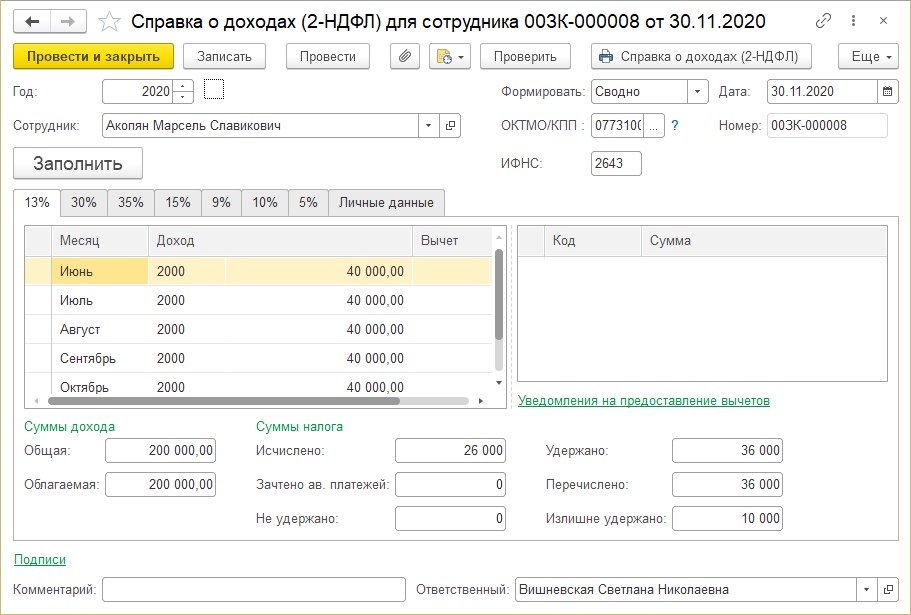

Саму форму «Справки о доходах (2-НДФЛ) для сотрудника» можно сформировать в разделе «Отчетность, справки».

Документ содержит информацию о доходах и НДФЛ выбранного сотрудника.

Отчет «Сводная» справка 2-НДФЛ, содержит информацию, из которой формируется справка 2-НДФЛ. Плюс отчета в том, что он формирует данные по всем сотрудникам. С его помощью можно проверить все данные по доходам сотрудника, начислениям и удержаниям НДФЛ, примененных вычетах.

При необходимости можно установить отбор в кнопке «Настройка».

При обнаружении ошибки пользователь может вовремя внести исправления в программе.

Например, не предоставлен, не закрыт или неверно указан вычет сотруднику.

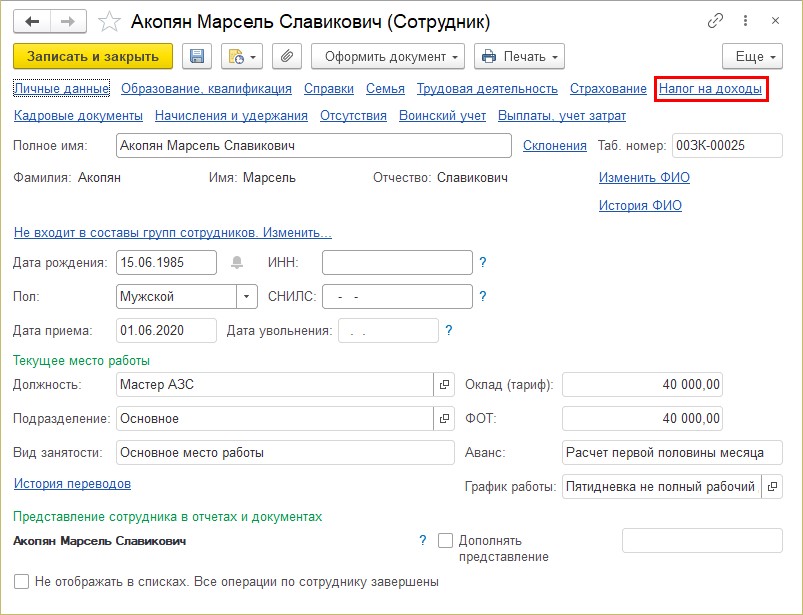

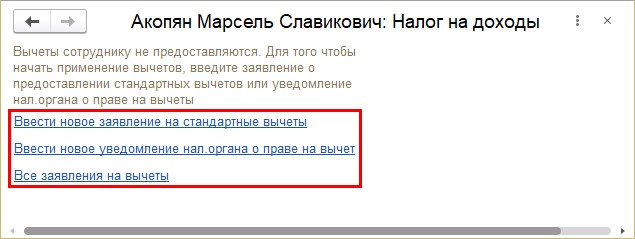

Перейдите в карточку сотрудника — в справочнике «Сотрудники» и внесите или исправьте данные о вычетах в разделе «Налог на доходы».

В разделе можно ввести:

А также просмотреть все заявления на вычеты сотрудника, перейдя по одноименной гиперссылке.

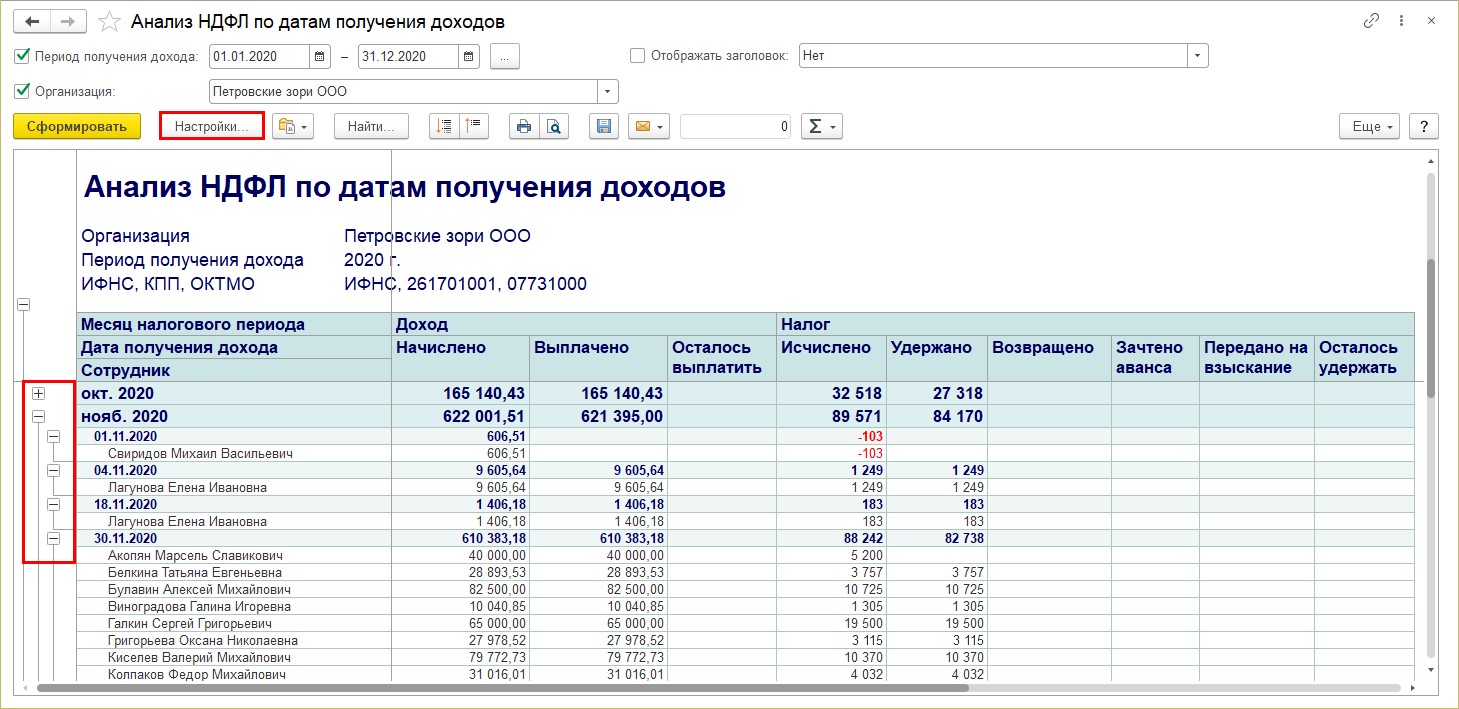

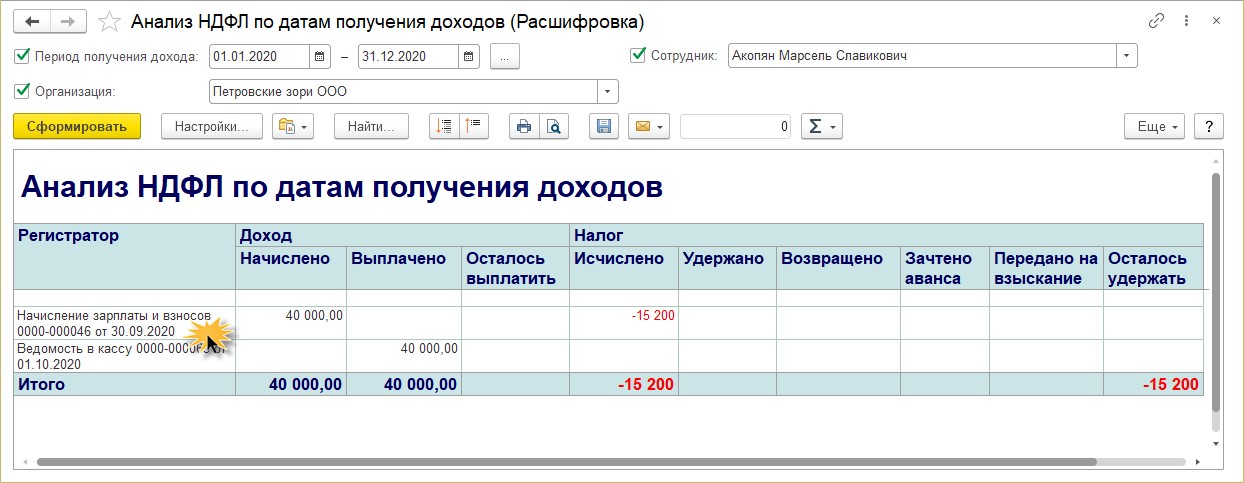

Анализ НДФЛ по датам получения доходов

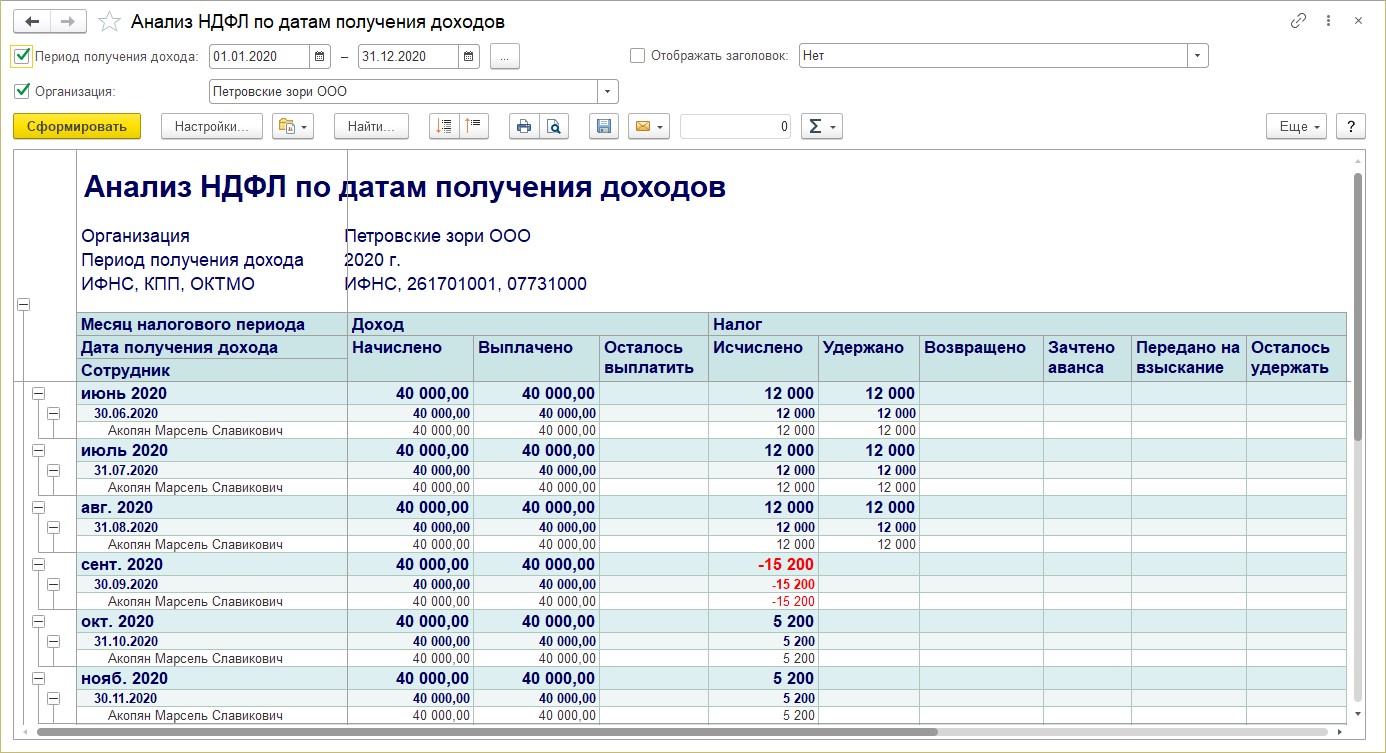

Отчет позволяет получить пользователю информацию о начисленных и выплаченных доходах, об исчисленном и удержанном НДФЛ и т.п. Информация выводится в отчет в разрезе дат и объединена по месяцам. С помощью значков-группировок » » и «-» данные можно сворачивать и разворачивать.

Информацию, представленную в таком виде, проще проверять и анализировать. С ее помощью легко обнаружить ошибки.

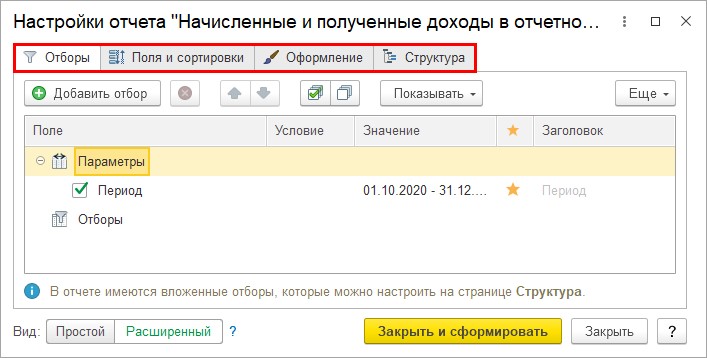

Используя кнопку «Настройки», можно устанавливать дополнительные параметры формирования отчета.

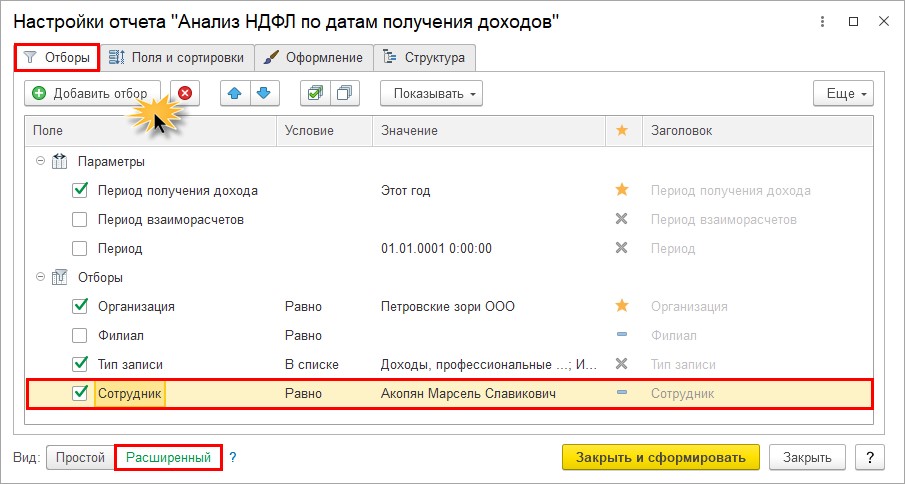

Установите вид настройки — «Расширенный» и на закладке «Отбор» добавьте дополнительный отбор. Нажмите кнопку «Добавить отбор» и добавьте поле «Сотрудник».

Установите «Сотрудник», условие «Равно» и в поле «Значение» выберите сотрудника из справочника. В нашем примере — Акопян М.С.

Нажмите «Закрыть и сформировать». Данные в отчете отобразятся в соответствии с условием отбора.

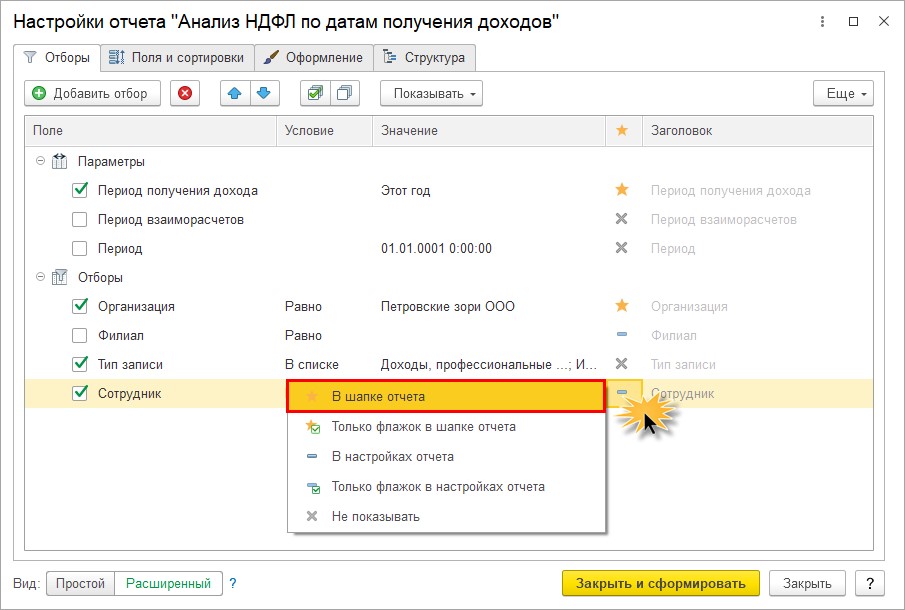

Если вы часто пользуетесь отчетом для удобства можно вынести отбор по сотруднику в его шапку. Тогда для выбора сотрудника не надо каждый раз заходить в настройку. Для этого в строке отбора щелкните мышкой на условное обозначение «-» и выберите «В шапке отчета».

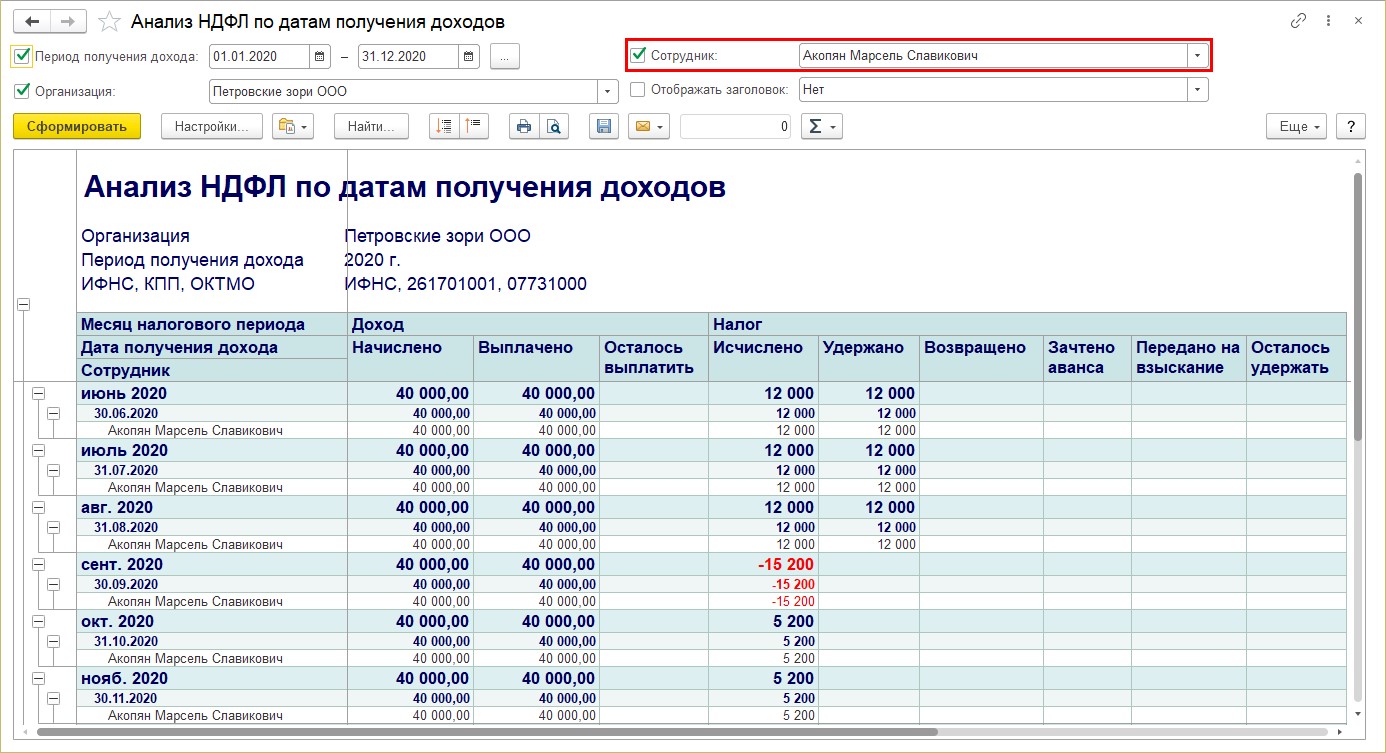

В результате настройки, в шапке отчета появилось поле отбора по сотруднику.

Такая настройка применима к любому отчету в 1С.

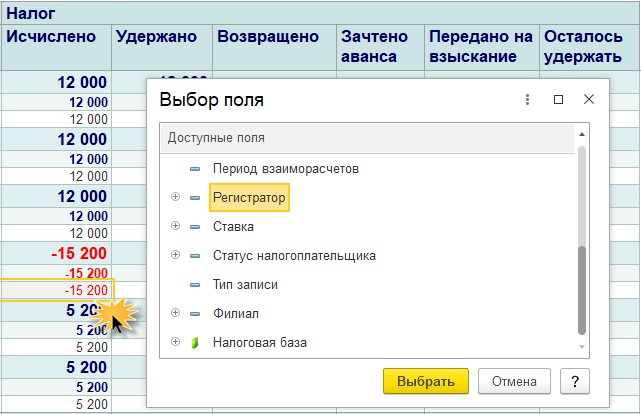

Как и в любом другом отчете пользователь может проанализировать данные, посмотрев их расшифровку. Щелкните мышкой дважды на значении ячейки и выберите значение поля «Регистратор».

В результате отобразится расшифровка, в разрезе документов, которые сделали запись в регистр. Двойной щелчок мышкой на названии документа-основания откроет сам документ.

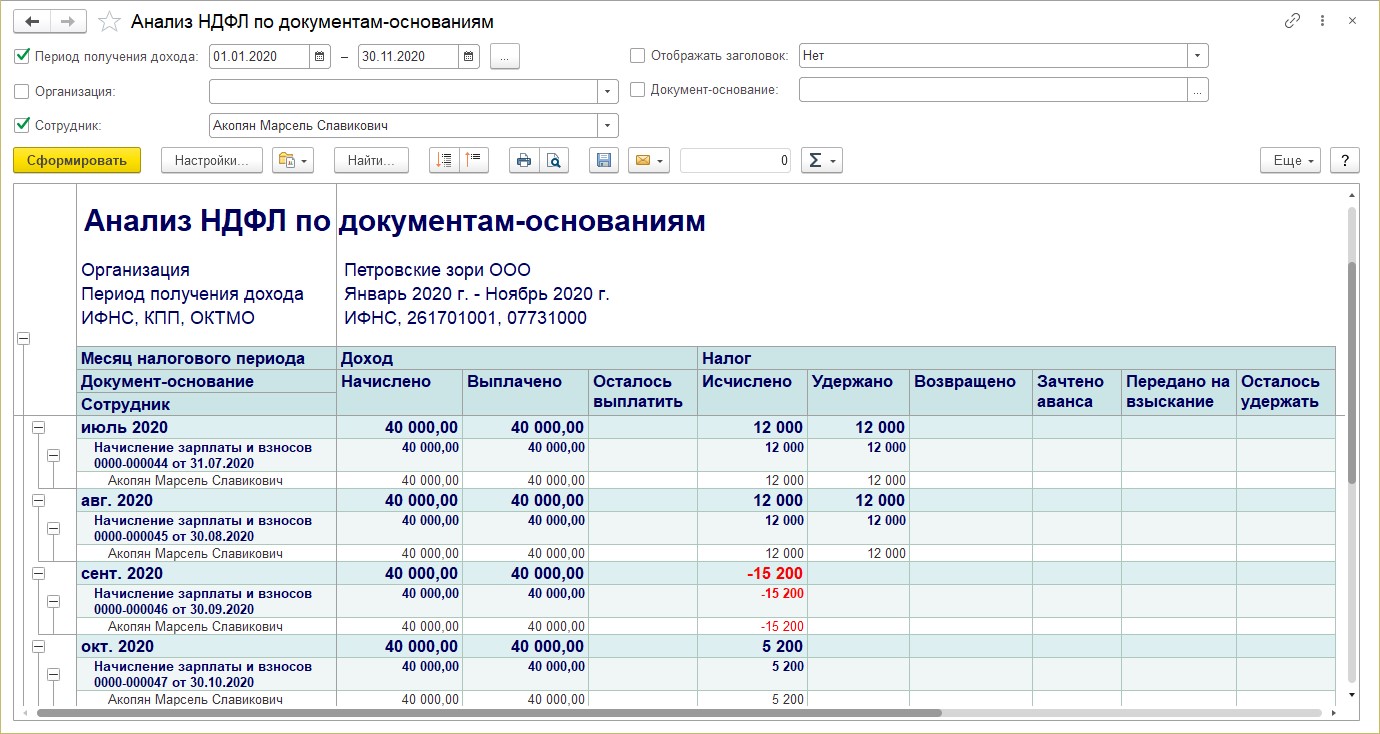

Анализ НДФЛ по документам-основаниям

Информацию по налогу в разрезе регистратора можно получить также из отчета «Анализ НДФЛ по документам-основаниям».

Форма отчета позволяет сразу увидеть пользователю, каким документами были произведены записи.

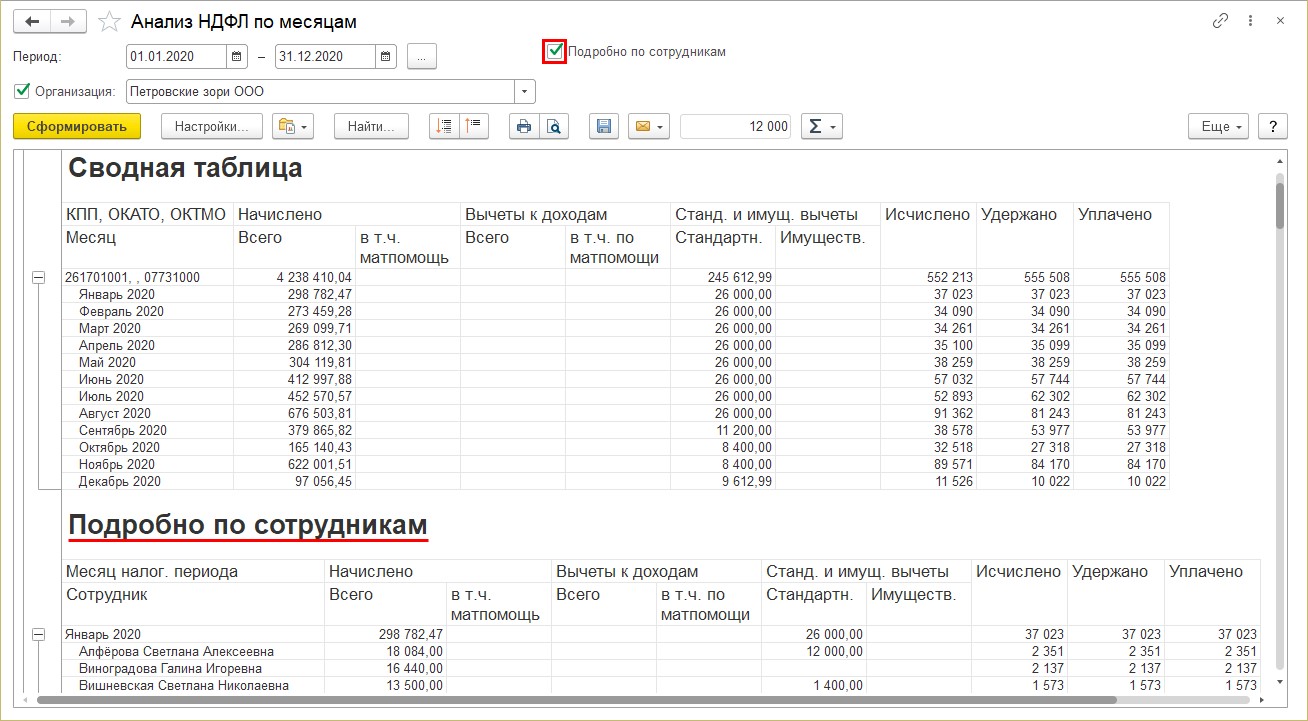

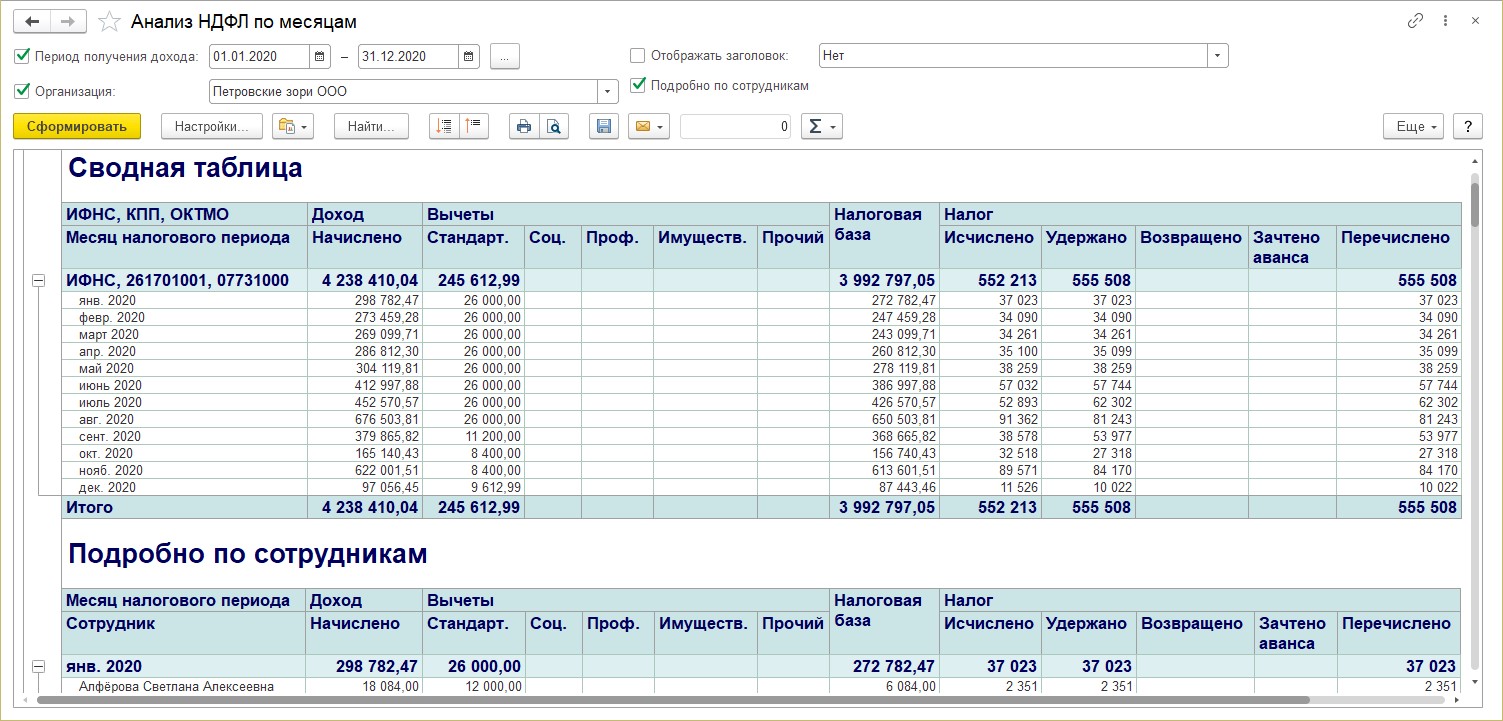

Анализ НДФЛ по месяцам

Группа отчетов «Анализ НДФЛ по месяцам» позволяет получить сопоставить исчисленный, удержанный и перечисленный НДФЛ, проанализировать налогооблагаемую базу и примененные вычеты. Отчет представлен в полном и упрощенном варианте, а также с детализацией месяцев налогового периода и месяцев взаиморасчетов с сотрудниками.

Упрощенный вариант содержит сводную информацию по показателям.

Для детализации записей в разрезе сотрудников установите галочку «Подробно по сотрудникам». В отчете добавится одноименный раздел.

Второй вариант отчета «Анализ по месяцам» отображает такую же информацию, но немного в другом интерфейсе.

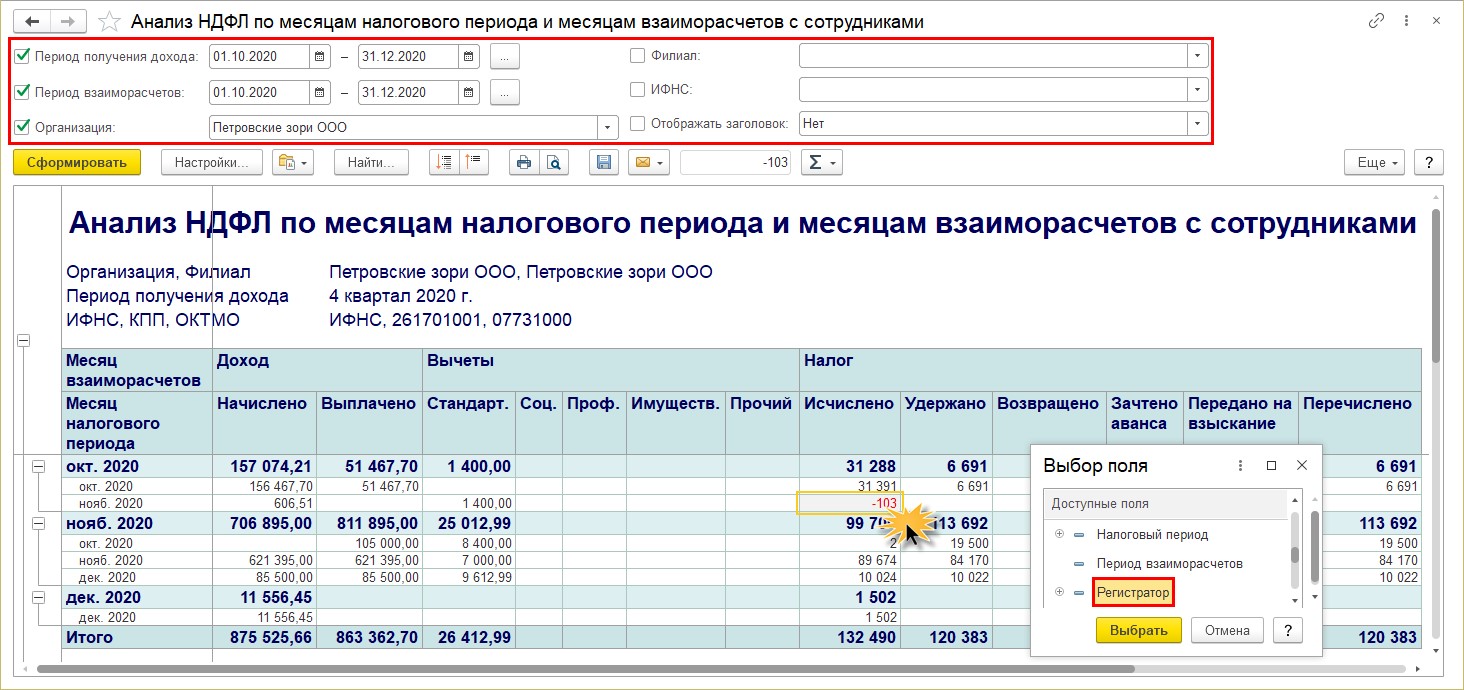

В отчете «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками» добавлены дополнительные настройки и отборы. Пользователь может указать:

Суммы в этом отчете, как и во всех других отчетах, можно детализировать, щелкнув правой кнопкой мышки и выбрав вариант для детализации. Например, по полю «Регистратор», т.е. по документу.

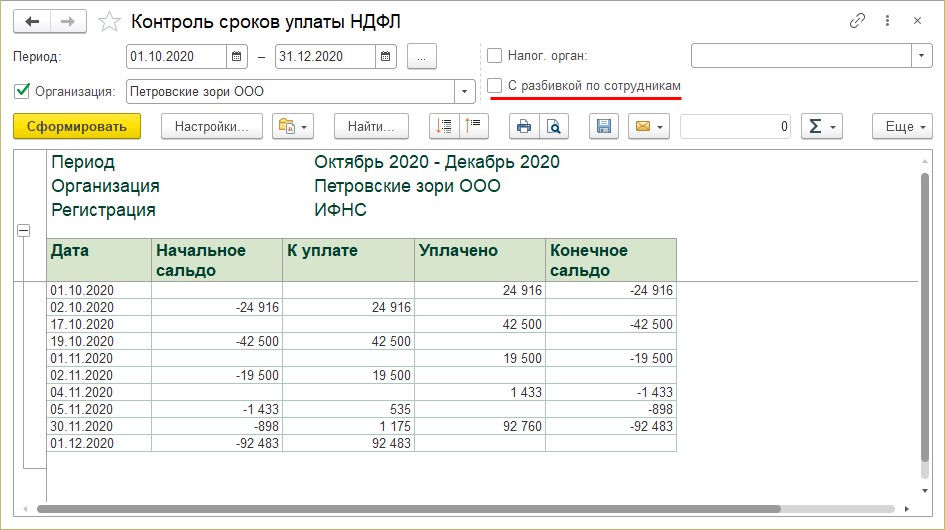

Контроль сроков уплаты НДФЛ

Отчет позволяет получить информацию о суммах НДФЛ к уплате и сопоставить с уплаченным НДФЛ. Положительный остаток на конец периода говорит о просрочке уплаты налога.

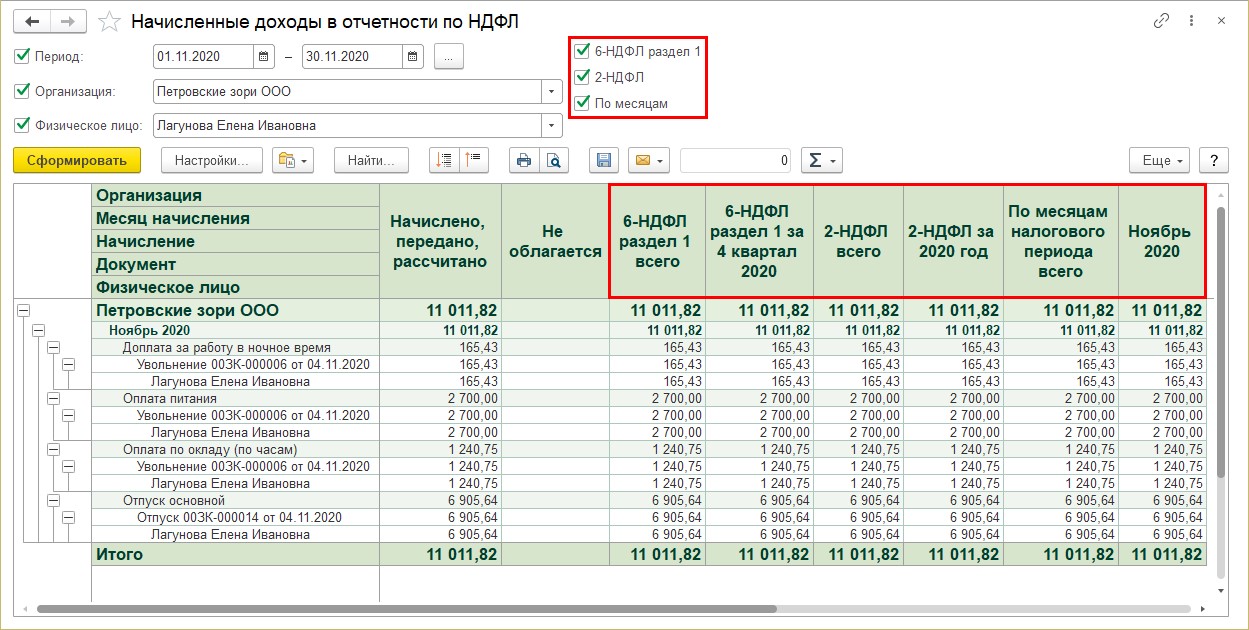

Начисленные доходы в отчетности НДФЛ

Данная форма отчета позволяет пользователю выбрать информацию о доходах сотрудника за определенный период. Дополнительные настройки отчета регулируют видимость соответствующих колонок в таблице с данными:

Установите галочки и в таблице появятся дополнительные столбцы с информацией.

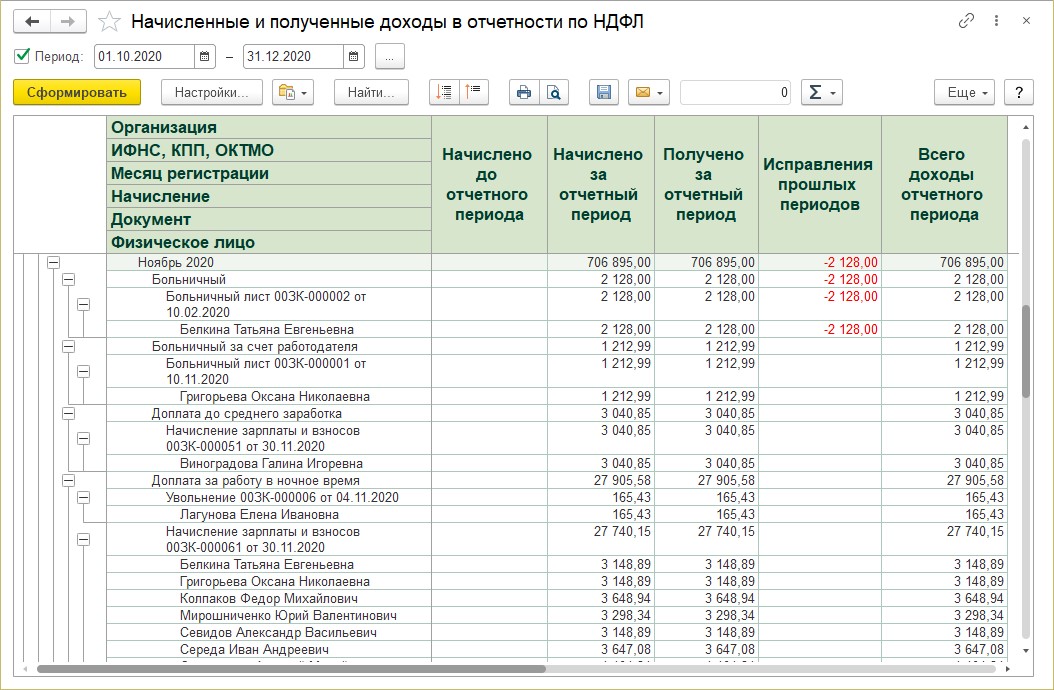

Начисленные и полученные доходы в отчетности по НДФЛ

Отчет «Начисленные и полученные доходы в отчетности по НДФЛ» дает информацию пользователю о доходах, детализированную в разрезе документов и обобщенную по периодам.

Используя расширенные настройки отчета по кнопке «Настройка», пользователь может задавать дополнительные параметры для отчета, как и во всех отчетах 1С.

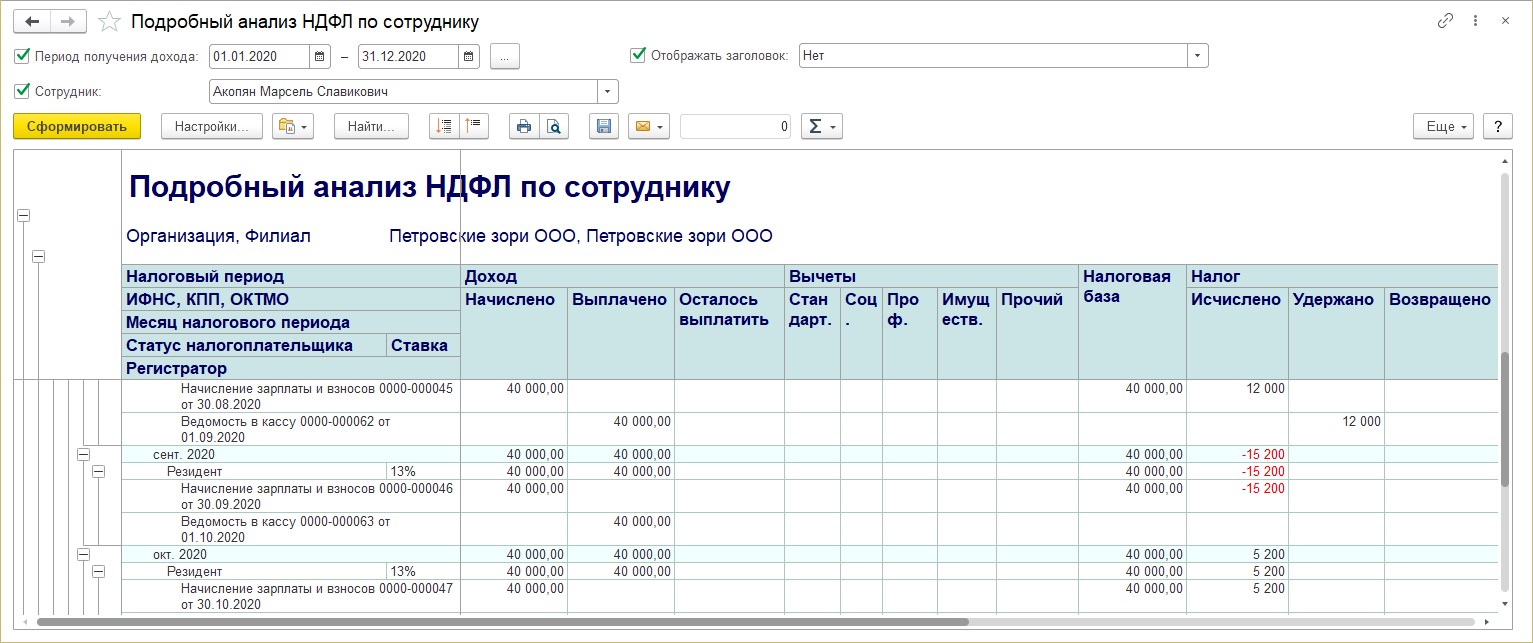

Подробный анализ НДФЛ по сотруднику

Отчет позволяет просмотреть всю информацию по выбранному сотруднику:

Отчет формируется с указанием первичных документов, в разрезе месяцев начисления.

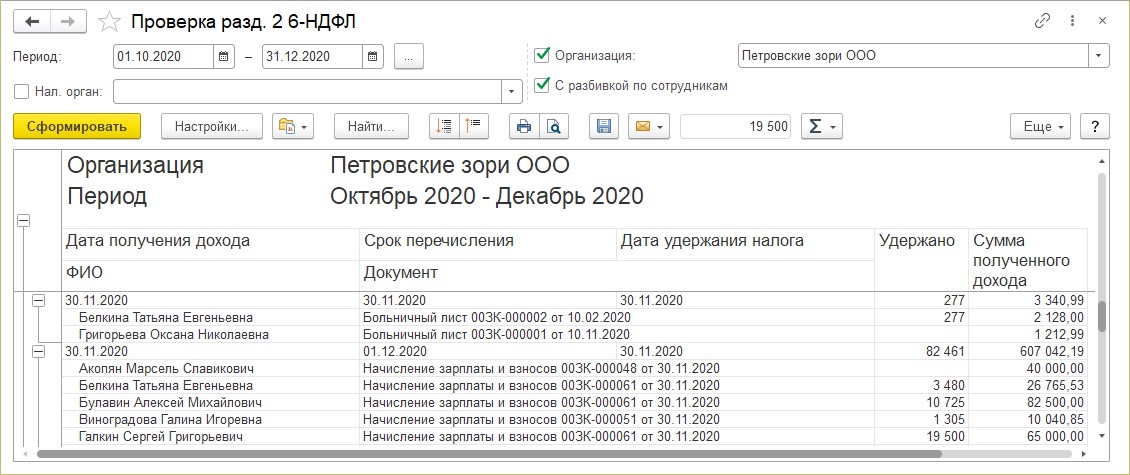

Проверка разд. 2 6-НДФЛ

В помощь для проверки раздела 2 отчета «6-НДФЛ» послужит одноименная форма отчета. Она содержит информацию о суммах удержанного НДФЛ и полученного дохода, с указанием документа, срока перечисления и даты удержания.

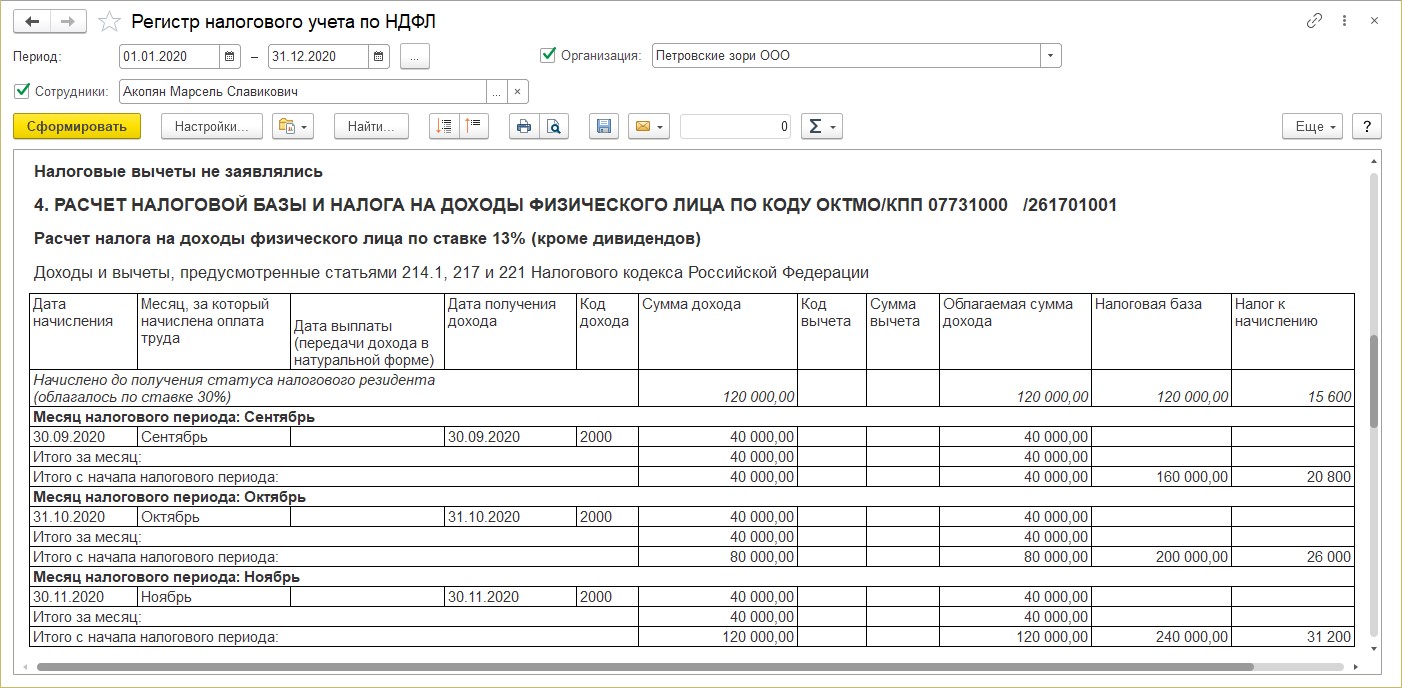

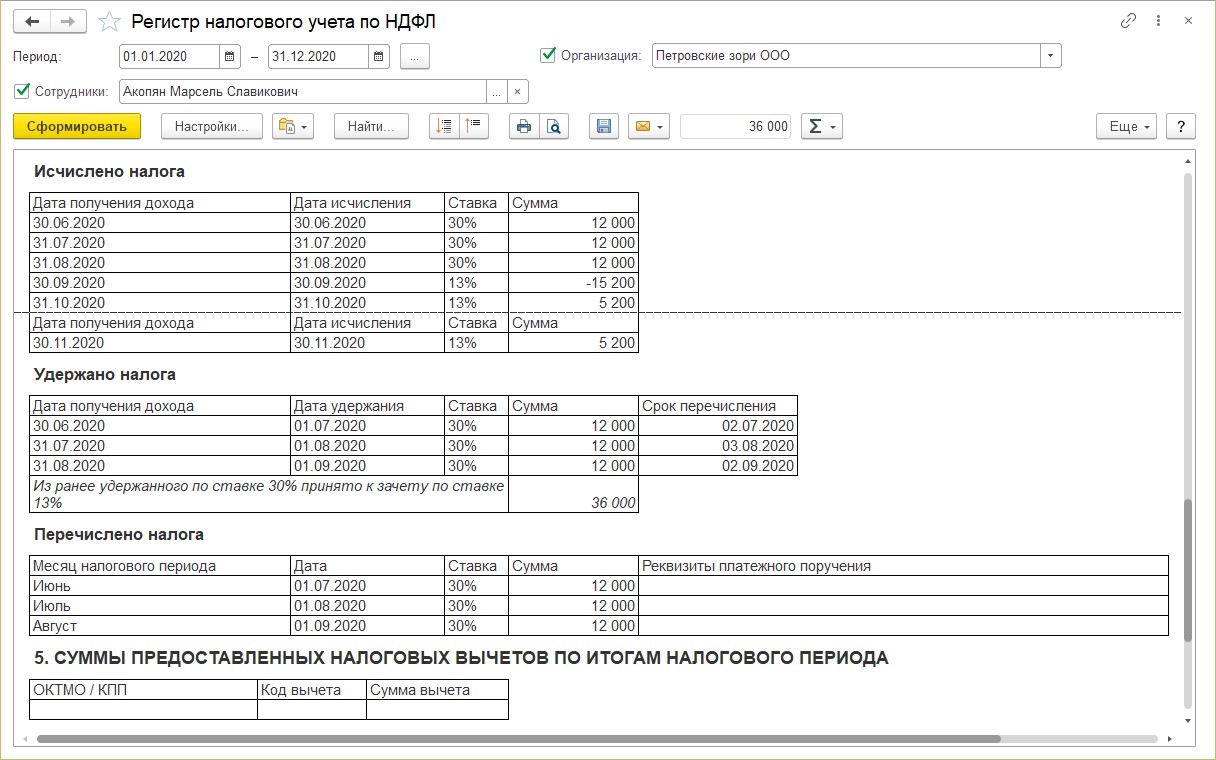

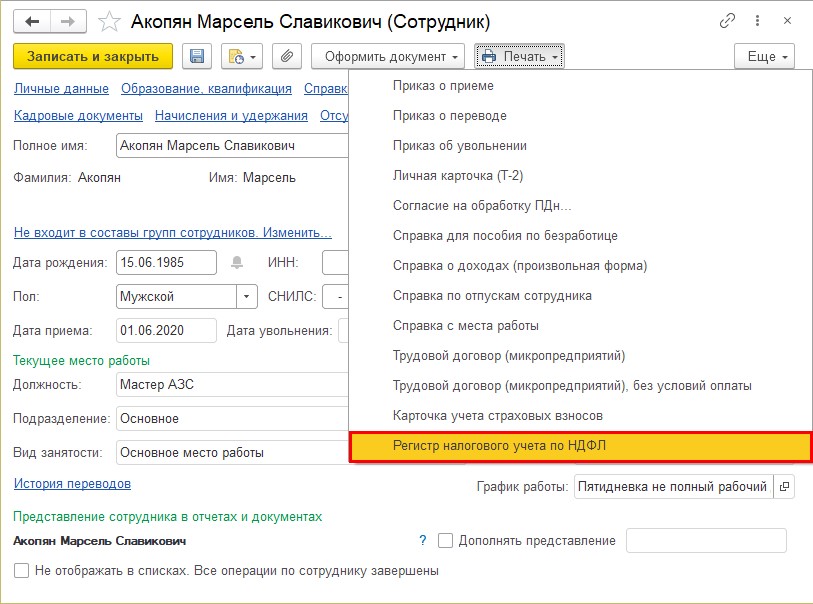

Регистр налогового учета по НДФЛ

Статья 230 НК РФ предусматривает ведение учета доходов, полученных от работодателя физическими лицами, предоставленных им налоговых вычетов, исчисленных и удержанных налогов в регистрах налогового учета. Данный отчет формирует регистр в соответствии с требованием законодательства.

Регистр налогового учета можно сформировать также из карточки сотрудника или из справочника «Сотрудники», выбрав его в списке печатных форм.

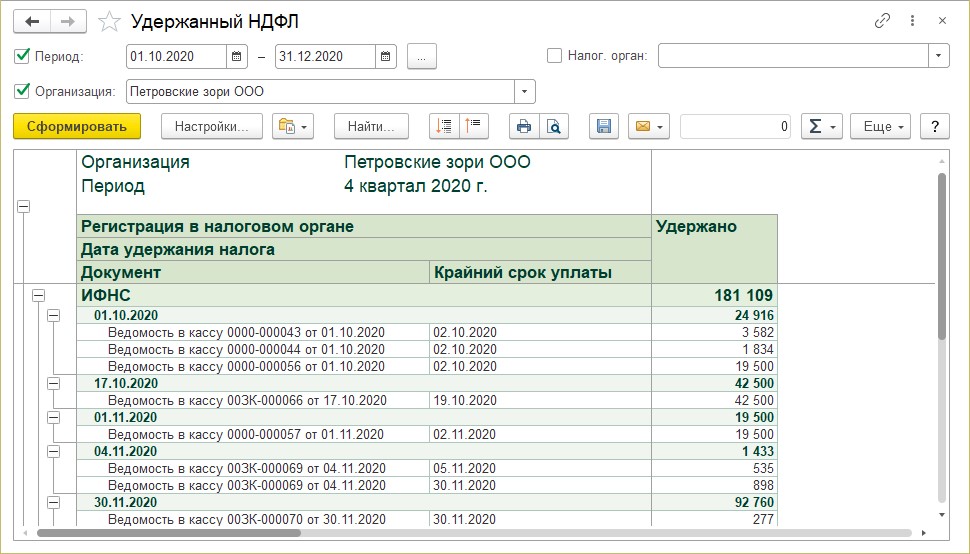

Удержанный НДФЛ

Отчет формирует информацию по НДФЛ удержанному с указанием документа, в котором произведено удержание — выплата зарплаты и указанием сроков уплаты налога.

Как видите, вся информация в отчетах дублируется. Отчеты отличаются вариантами представления информации, разрезами отчетов. Сложность отчета 6-НДФЛ в том, что он содержит всю информацию о начислениях, выплатах, исчисленном и удержанном налоге в одной форме по всем сотрудникам. С помощью рассмотренных «отчетов-помощников» пользователь без труда разберется в данных программы по НДФЛ.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Не заполняется 6-НДФЛ за 1кв 2021

Вопрос задал Екатерина Н.

Ответственный за ответ: Ирина Шаврова (★9.82/10)

Здравствуйте

БУХ Проф 3.0 (3.0.89.54)

Не заполняется отчет 6-ндфл за 2021 год.

Все необходимые настройки установили с начала года, документы на начислению перепровели.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (41)

Подготовила для вас пример относительно проверки регистров для заполнения формы 6-НДФЛ. Тоже посмотрите.

организация на УСН, база в облаке (типовая). Релиз 3.1.90.55

Добрый день, Екатерина!

Если организация не ИП, то посмотрите высланный выше файл. Проверьте по регистрам то, на что я обратила внимание. Я на примере вам показала, как заполняются разделы формы, какие поля нужно проверить.

Высылайте сначала все скрины без затертой организации по налоговой, по отчёту Проверки раздела 2 6 НДФЛ и по разобранным в моем примере регистрам, раз в первый раз была показана другая организация.

Ваши данные, кроме меня, никто не видит.

Пришлите:

1. Скрин регистраций в налоговом органе прямо из регистра: кнопка Главное меню — Функции для технического специалиста — регистры сведений — История регистрации налоговых органов.

2. Потом повторите скрин по Проверке раздела 2 6-НДФЛ без затертой организации.

3. Аналогично скрины по информации в регистрах Расчеты налогоплательщиков с бюджетом по НДФЛ, Учет доходов для исчисления НДФЛ с видимыми данными по периоду, организации, налоговой и датами крайнего срока уплаты.

Оформите это в отдельный файл.

ООО ГП УСПЕХ ИНЖИНИРИНГ — у меня такой организации нет.

данные по Ильинскому храму

Катя, вы большая умничка.)

В облаке действительно нет кнопки «Функции для технического специалиста», поэтому то, что вы показали в УО записи — это единственный вариант в этом случае.

Я не вижу у вас ошибки. Единственно, что данные в форму попадают по сроку уплаты, у вас эта графа не видна, в высланном мною файле ее тоже нужно проверить. Давайте просто до конца все сверим.

Если у вас облако, то сейчас у вас уже обновлена конфигурация до 3.0.90.59? Вы отчет формируете уже на этом релизе? У вас же автоматически обновляют базы 1С:fresh.

Даже если бы вы мне дали возможность зайти в базу, в Отладчик для поиска ошибки в коде конфигуратора мне не зайти в облаке, там это невозможно. Не увидеть изнутри причину, не почистить кеши — типовые приемы не работают.

Я бы попробовала, возможно снова обновить форму, как описывала через запуск ЕЩЕ-Обновить (при этом переопределяются все данные шапки отчета), создать заново отчет, удалив физически старый, возможно, даже выставить дату подписи апрельской — это влияет на заполнение отчета по рекомендациям из семинаров Елены Гряниной. Хотя у меня отлично заполняется на 31.03.2021 и в коде я не вижу отсечки по ней.

Поэтому, что мы можем сделать еще? Сверьте крайний срок уплаты.

Посмотрите еще в УО регистр «НДФЛ к перечислению» (также данные даты получения дозхода и Крайний срок уплаты, организацию и налоговую).

Вышлите скрины.

Если все и там ок, то все-таки дело в форме регламентированного отчета, я считаю. Данные у вас корректны. Если вы его начали делать до появления новой обновленной формы, что-то там могло не обновиться.

Мое предложение в силе: если нельзя выгрузить базу, возможно, можно подключиться?

Если сейчас вы пришлете правильные скрины, то проверять больше мне, похоже нечего. Без базы.

Выплата дивидендов не попадает в 6-НДФЛ в 2021 году в 1С

Вопрос задал Ольга К. (Нижнекамск)

Ответственный за ответ: Босых Татьяна (★9.51/10)

Добрый вечер.

Начислили и выплатили дивиденды 09.02.2021г., 03.03.2021г. и 24.03.2021г.

В отчет проверка 2 раздела НДФЛ выплата НДФЛ не попадает, как и в 1 раздел 6-НДФЛ.

В отчете анализ НДФЛ по месяцам НДФЛ с дивидендов есть.

Во 2 раздел 6-НДФЛ он попадает в стр. 110, но не отражается в строке 111.

НДФЛ по дивидендам попадает в стр. 170 как неудержанная.

Исправлять вручную? Или что-то не верно сделали в программе.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (5)

Приложите скрины, пожалуйста, как начислили и как выплатили. Заполнение документов, проводки, движения по регистрам. Можно в один файлик word все скрины собрать.

Здрвствуйте, Ольга.

Если дивиденды начисляли документом Начисление дивидендов, то проверьте в документе Начисление дивидендов поле Дата выплаты. Если этого поля нет, то добавьте ее по кнопке Еще — Изменить форму и поставтье фактическую дату выплаты дивидендов.

собрала все в один файл.

Мне кажется я поняла, почему не попадает в 6-ндфл — при выплате дивидендов не происходит удержания НДФЛ. Необходимо это делать операцией учета НДФЛ? В Бухгалтерии ведь не автоматизировано это?

У вас указан месяц налогового периода Апрель, поэтому дивиденды не попадают в 6-НДФЛ за первый квартал. Как писала выше необходимо в документе Начисление дивидендов указать фактическую дату выплаты дивидендов. Смотрите прикрепленный файл.

Спасибо. Сейчас сделаю.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Здравствуйте. Очень познавательно, профессионально и актуально. И самое главное доступным и простым языком.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

«1С:ЗУП 8» (ред. 3): как проверить ошибки в 6-НДФЛ (+ видео)

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версия 3.1.14.183. Об ошибках в 6-НДФЛ рассказывает эксперт по работе в 1С:ЗУП 8 Дмитрий Ивлев.

Для проверки ошибок в налоговых расчетах необходимы расшифровки их строк. Расшифровка строк, встроенная в форму налогового расчета 6-НДФЛ, позволяет получить данные в разрезе сотрудников в целом за период отчета.

В случае, когда при заполнении отчета 6-НДФЛ возникают ошибки, не всегда этой информации достаточно для поиска причин ошибок. И встроенная расшифровка отчета не позволяет применять фильтры и анализировать данные по другим разрезам, прежде всего, по документам-регистраторам.

Проверка раздела 1 расчета 6-НДФЛ

Для проверки данных раздела 1 расчета 6-НДФЛ удобно использовать отчет «Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов с сотрудниками».

Путь к отчету: раздел «Налоги и взносы» – «Отчеты по налогам и взносам».

Этот отчет позволяет получить обобщенные данные по расчету 6-НДФЛ по месяцам взаиморасчетов с сотрудниками и месяцам налогового периода.

Дважды кликнув на строку отчета, вы получите окно выбора расшифровки. Выбрав в нем поле «Регистратор», увидите расшифровку по документам, сформировавшим движения по исчислению, удержанию и перечислению НДФЛ за выбранные периоды.

Проверка раздела 2 расчета 6-НДФЛ

Для проверки данных раздела 2 расчета 6-НДФЛ удобно использовать отчет «Проверка разд. 2 6-НДФЛ».

Путь к отчету: раздел «Налоги и взносы» – «Отчеты по налогам и взносам».

В этом отчете раздел 2 представлен в единой таблице за выбранный период. Отчет позволяет выбрать период и ИФНС, по которым необходимо показать данные, а также необходимость расшифровки по физическим лицам.

Дважды кликнув на строку отчета, вы, как и в предыдущем отчете, получите окно выбора расшифровки. Выбрав в нем поле «Регистратор», увидите расшифровку по документам, сформировавшим данные в разделе 2 расчета 6-НДФЛ.

На практике анализ 6-НДФЛ в разрезе документов зачастую позволяет найти ошибки быстрее всего.