1с бухгалтерия поступление на расчетный счет эквайринг

Сегодня мы научимся заносить оплату от покупателей через платёжные карты (Visa, MasterCard и другие).

Сегодня мы научимся заносить оплату от покупателей через платёжные карты (Visa, MasterCard и другие).

По-другому такие операции называют ещё эквайрингом:

Эква́йринг (от англ. acquiring — приобретение) — приём к оплате платёжных карт в качестве средства оплаты товара, работ, услуг.

Ситуация. Мы розничный магазин с торговым залом. 1 января выручка по платёжным картам составила 100 000 рублей. 2 января наш банк-эквайер перечислил эту сумму на наш расчётный счёт. За услуги эквайринга банк взял 1% от суммы.

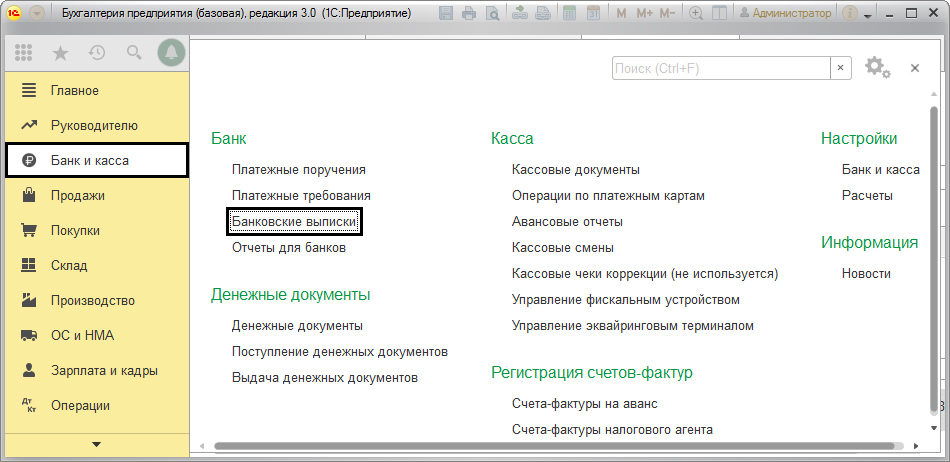

Зайдём в раздел «Банк и касса» и выберем пункт «Оплаты платежными картами» ( у вас другое меню? ):

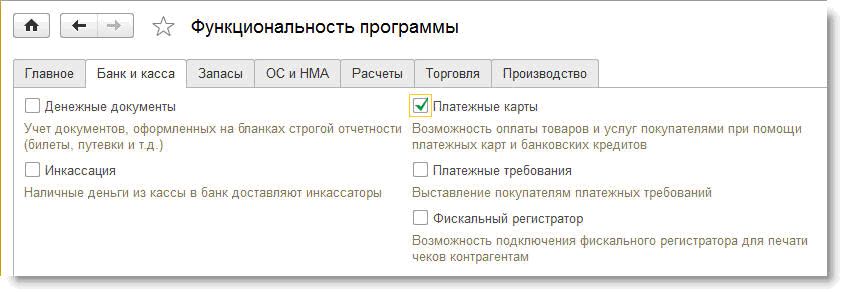

Внимание! Если у вас отсутствует пункт «Оплата платёжными картами», то нужно зайти в раздел «Главное» пункт «Функциональность» и установить галку «Платежные карты» на закладке «Банк и касса».

В открывшемся журнале нажмём кнопку «Создать»:

Вид операции у нас естественно «Розничная выручка»:

Заполняем дату и поле склад (с типом неавтоматизированная торговая точка):

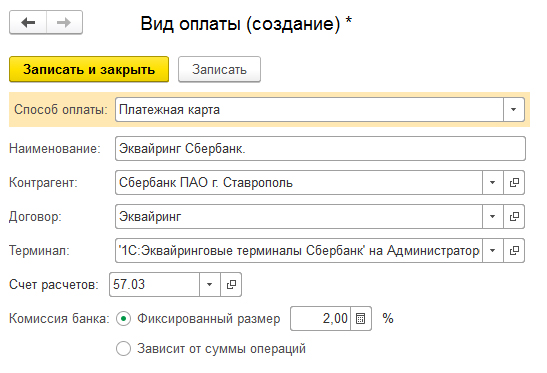

Создаём новый вид оплаты:

Не забываем также указать процент комиссии банка за услуги эквайринга (1%).

Укажем сумму оплаты и проведём документ:

Посмотрим проводки (кнопка ДтКт):

62.Р (розничный покупатель) 90.01.1 (выручка) 100 000 (отражена выручка)

57.03 (переводы в пути) 62.Р (розничный покупатель) 100 000 (выручка в пути, ожидается перевод от банка-эквайера на наш расчётный счёт)

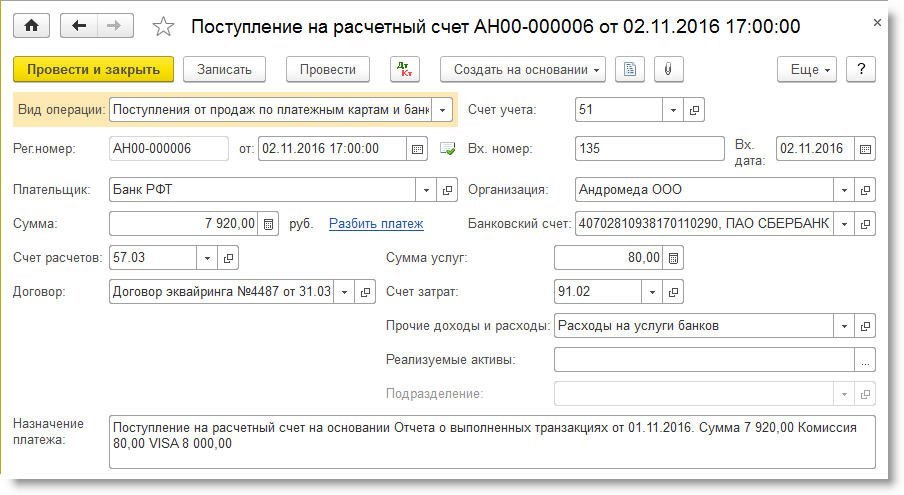

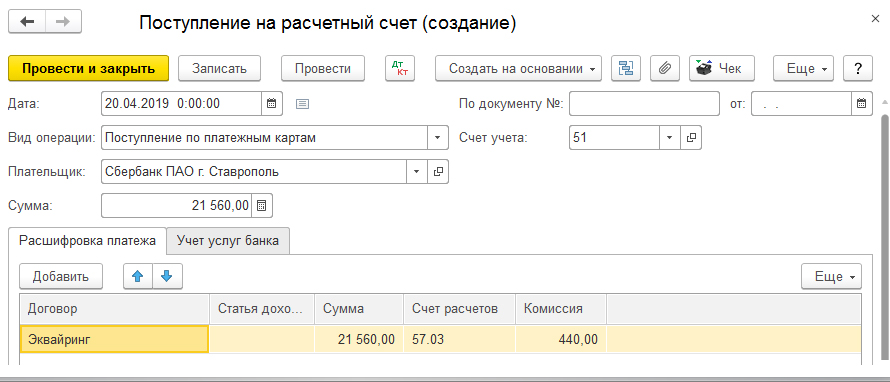

Согласно выписке от 2 января деньги (за исключением комиссии) были перечислены на наш расчётный счёт.

Чтобы отразить получение денег зайдём в созданный только что документ «Оплата платежными картами» и создадим на его основании «Поступление на расчетный счет»:

Обратите внимание, что программа автоматически выделила комиссию банка (в данном случае 1 000 рублей) :

И отнесла её на прочие расходы (счёт 91.02):

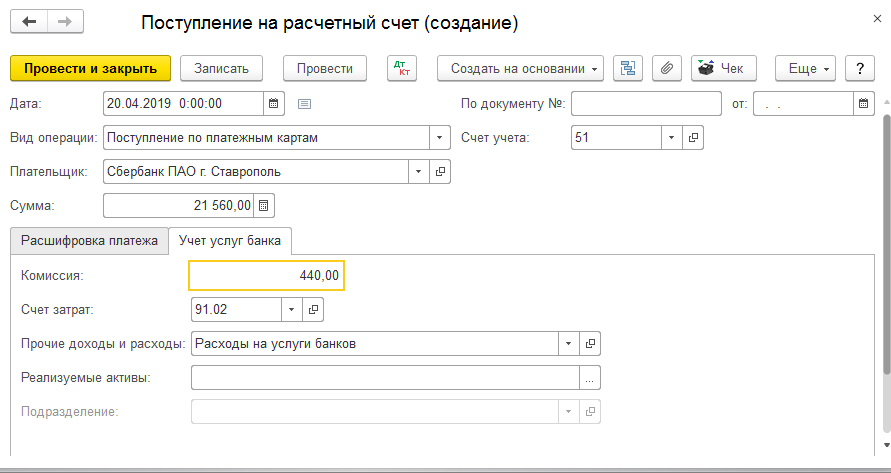

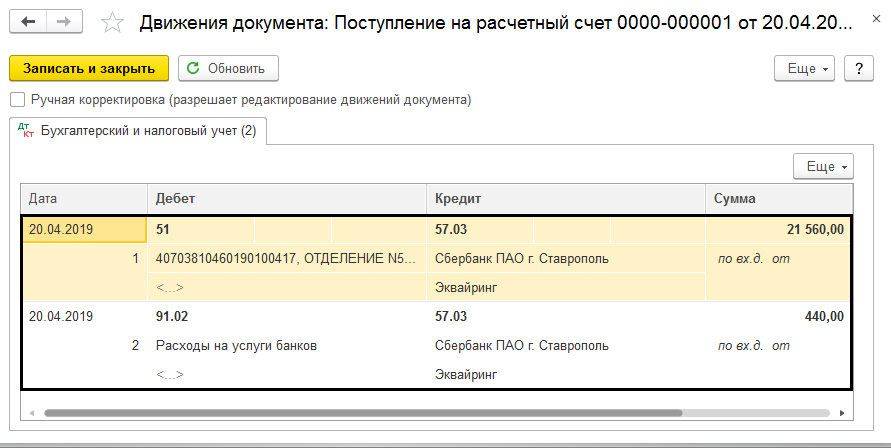

Проведём документ и посмотрим проводки (кнопка ДтКт):

51 (наш расчетный счет) 57.03 (переводы в пути) 99 000 (оплата за вычетом комиссии зачислена на наш счет)

91.02 (прочие расходы) 57.03 (переводы в пути) 1 000 (расходы на оплату комиссии за эквайринг)

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

| Подписывайтесь и получайте новые статьи и обработки на почту (не чаще 1 раза в неделю). |

Вступайте в мою группу ВКонтакте, Одноклассниках, Facebook или Google+ — самые последние обработки, исправления ошибок в 1С, всё выкладываю там в первую очередь.

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

Учет эквайринговых операций в «1С:Бухгалтерии 8»

Понятие и стороны договора эквайринга

Договор эквайринга заключается между кредитной организацией (банком-эквайером) и организацией (индивидуальным предпринимателем), реализующей товары (работы, услуги). Договор эквайринга представляет собой смешанную сделку, содержащую элементы договора банковского счета, аренды, посреднического договора и т. д.

Суть договора эквайринга заключается в том, что банк предоставляет организации или ИП возможность принимать от клиентов оплату при помощи платежных (пластиковых) карт. При этом платежные карты не обязательно должны быть выпущены этим же банком. Для приема к оплате пластиковых карт требуется специальное электронное программно-техническое устройство (POS-терминал), которое предоставляется банком и устанавливается на рабочее место кассира.

В зависимости от тех или иных условий в различных банках денежные средства, полученные от покупателя, могут зачисляться на счет организации в срок от 1 до 3 рабочих дней.

В рамках договора эквайринга денежные средства могут не только приниматься, но и выдаваться держателям банковских карт. Как правило, для этого используются банкоматы и специальные терминалы, обладающие функцией выдачи наличных денежных средств.

За услуги эквайринга банк взимает комиссию. Обычно, комиссия составляет определенный процент от суммы оплаты, принятой от клиента. Конкретный размер комиссии устанавливается банком индивидуально для каждой организации, с которой заключается договор. При определении размера такой комиссии банк учитывает обороты организации, сферу ее деятельности, регион и многие другие факторы.

В отдельных случаях (как правило, если средний оборот средств в организации небольшой) банки могут потребовать установления фиксированной арендной платы за использование своего оборудования вместо взимания процентов. Эта сумма закрепляется в договоре эквайринга.

Эквайринг позволяет привлечь больше клиентов, поскольку для многих из них возможность оплаты картой является преимуществом в силу своего удобства. Кроме того, используя безналичные оплаты, можно снизить затраты и издержки, связанные с движением наличных средств (например, затраты на инкассацию).

1С:ИТС

Подробнее о договоре эквайринга см. в справочнике «Договоры:условия, формы, налоги» в разделе «Юридическая поддержка».

Какие продавцы обязаны принимать к оплате платежные карты

В соответствии со статьей 16.1 Закона РФ от 07.02.1992 № 2300-1 «О защите прав потребителей» продавец (исполнитель) по выбору потребителя обязан обеспечить возможность оплаты товаров (работ, услуг) как путем наличных расчетов, так и путем использования национальных платежных инструментов.

Обязанность обеспечить возможность оплаты с использованием национальных платежных инструментов не распространяется на организации и ИП, у которых доходы от осуществления предпринимательской деятельности за прошлый год не превышают предельные значения, установленные для микропредприятий. Постановлением Правительства РФ от 04.04.2016 № 265 (действует с 01.08.2016) предельные значения для микропредприятий установлены в размере 120 млн руб.

1С:ИТС

Подробную информацию о порядке применения ККТ см. в справочнике «Контрольно-кассовая техника» в разделе «Юридическая поддержка».

Поддержка эквайринговых операций в «1С:Бухгалтерии 8» (ред. 3.0)

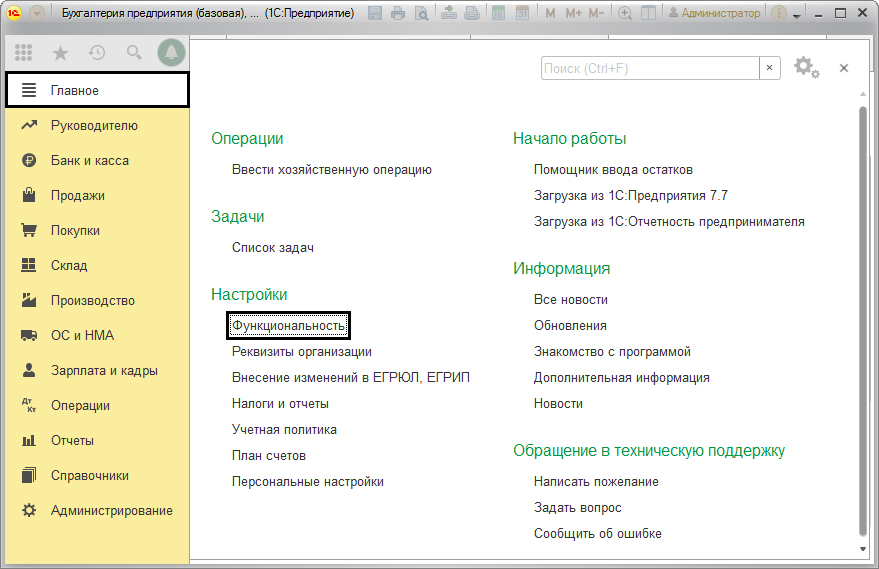

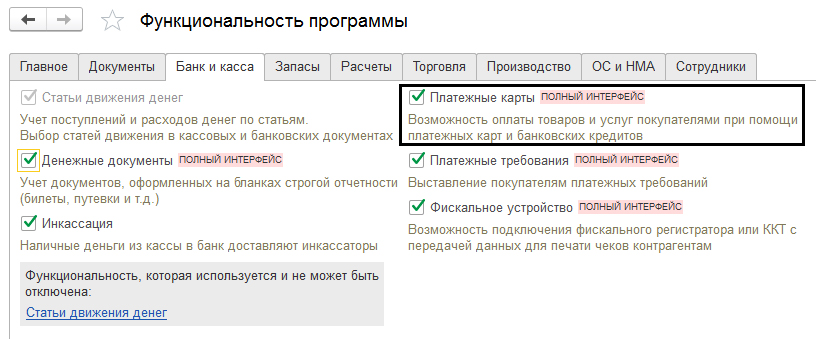

Чтобы учет эквайринговых операций стал доступен пользователю, ему потребуется включить соответствующую функциональность программы. Функциональность настраивается по одноименной гиперссылке из раздела Главное. На закладке Банк и касса необходимо установить флаг Платежные карты (рис. 1).

Эта функциональность активизирует возможность оплаты товаров и услуг покупателями не только с помощью платежных карт, но и за счет банковских кредитов.

Для включения возможности использования собственных и сторонних подарочных сертификатов на закладке Торговля следует установить флаг Подарочные сертификаты.

Рис. 1. Настройка функциональности программы

Оплата платежными картами (оплата с привлечением банковского кредита) может отражаться в учетной системе при помощи следующих документов:

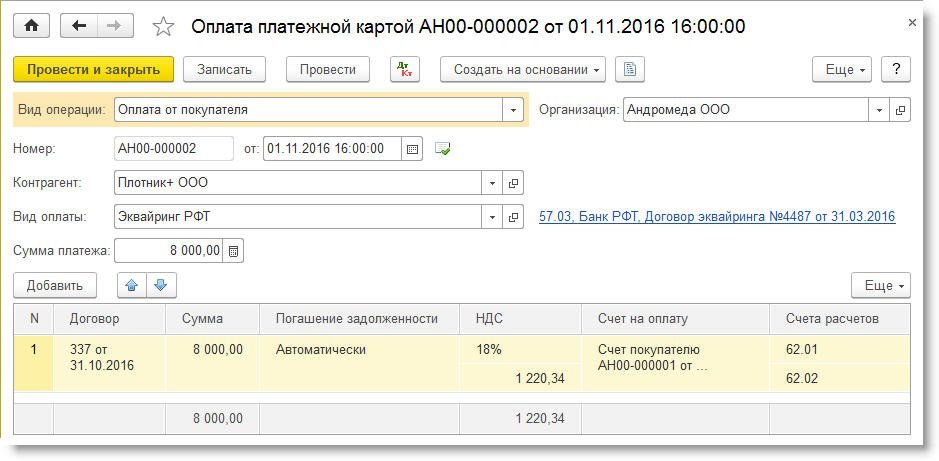

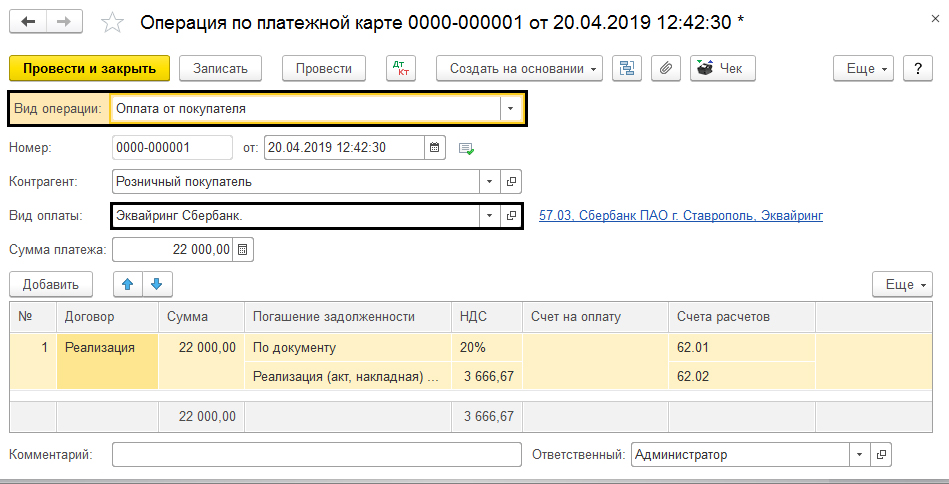

Вид операции Оплата от покупателя предназначен для отражения оплаты, совершенной представителем контрагента с использованием платежной карты по договору в случае оптовой продажи. Общую сумму полученной оплаты, отраженной в документе Оплата платежной картой, можно распределить для отражения в учете по нескольким договорам или по нескольким документам расчетов.

Вид операции Розничная выручка предназначен для отражения сумм оплат по банковским картам, принятых за день неавтоматизированной торговой точкой (НТТ). Общую сумму полученной оплаты можно распределить для отражения в учете по разным ставкам НДС.

Документ Отчет о розничных продажах следует использовать для отражения оплат по банковским картам в автоматизированной розничной торговой точке (АТТ)

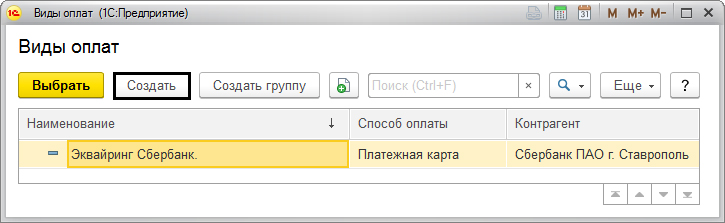

Для отражения сведений о банке-эквайере и договоре эквайринга в документах Оплата платежными картами и Отчеты о розничных продажах служит реквизит Вид оплаты, который заполняется из одноименного справочника.

Форма элемента справочника Вид оплаты зависит от выбранного реквизита Способ оплаты, который может принимать одно из следующих значений:

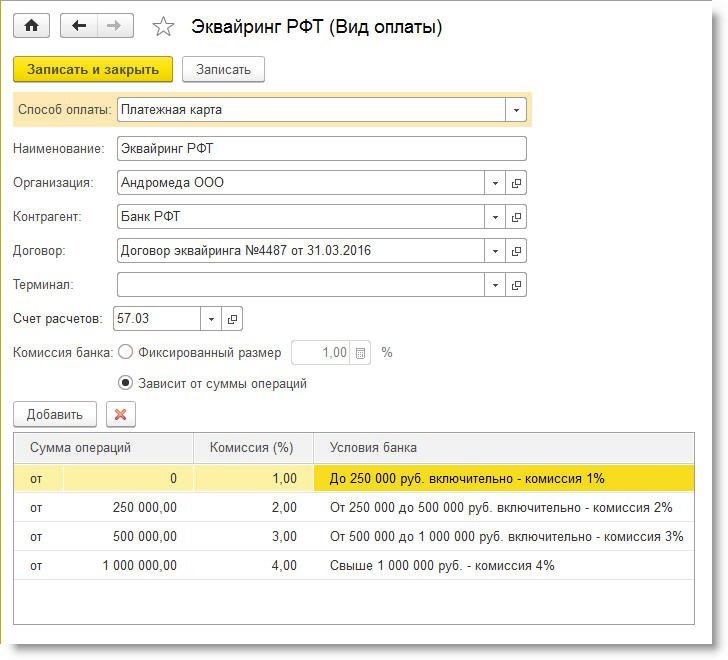

Начиная с версии 3.0.44.102 «1С:Бухгалтерии 8» в справочнике Виды оплат появилась возможность указывать размер комиссии банка в зависимости от суммы операций (выручки) за день.

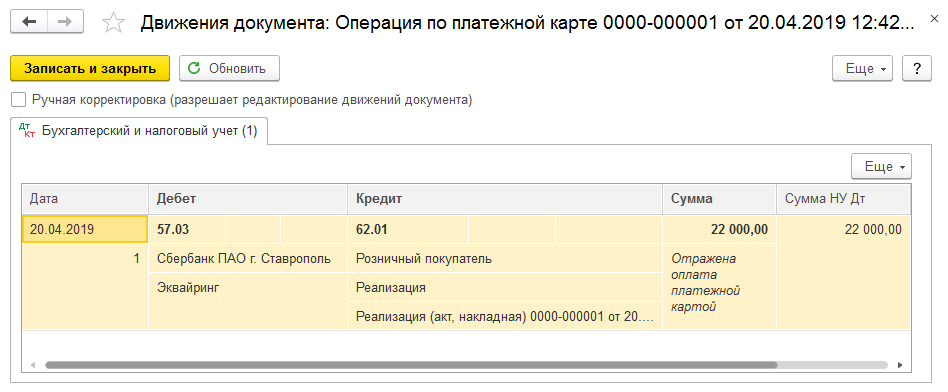

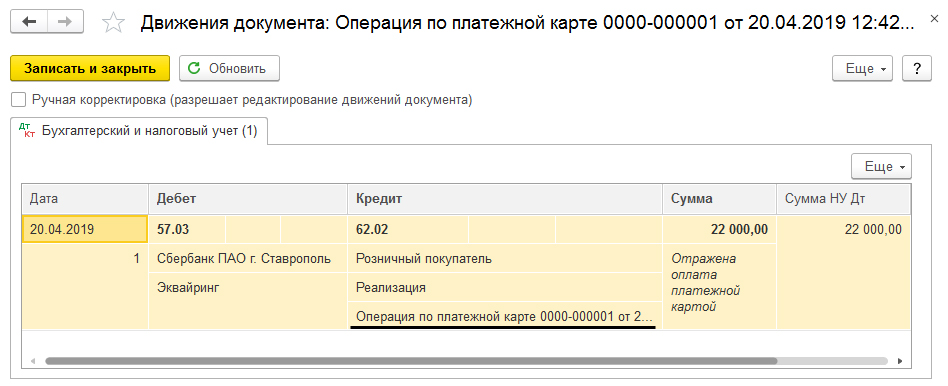

Особенностью оплаты по банковским картам (а также с привлечением банковских кредитов) является то, что денежные средства за совершенные операции поступают в организацию не от покупателя, а от банка-эквайера (или от банка, выдавшего кредит), причем момент фактического поступления денежных средств на расчетный счет организации, как правило, отличается от момента оплаты покупателем. Иначе говоря, в момент такой оплаты происходит перенос задолженности розничного или оптового покупателя на взаиморасчеты с банком-эквайером (банком, выдавшим кредит). До фактического зачисления на расчетный счет организации денежных средств они учитываются на транзитном счете 57.03.

В соответствии с данными, указанными в справочнике Виды оплат, реквизит Сумма услуг будет заполняться автоматически, если документ Поступление на расчетный счет:

При ручном вводе документа Поступление на расчетный счет комиссию банка придется рассчитывать и указывать вручную.

Учет эквайринговых операций при общей системе налогообложения

Учет доходов и расходов при общей системе налогообложения (ОСНО) в «1С:Бухгалтерии 8» поддерживается только методом начисления, поэтому сам по себе факт и способ получения оплаты от покупателя большого значения не имеют. При этом, если покупатель заранее оплачивает товары (работы, услуги) банковской картой, то в учете отражается получение аванса, что влечет за собой начисление НДС.

Рассмотрим пример, в котором оптовый покупатель расплачивается с организацией-продавцом банковской картой.

Пример 1

Документ Оплата платежной картой можно сформировать на основании документа Счет покупателю (кнопка Создать на основании). В этом случае потребуется вручную заполнить только поле Вид оплаты и скорректировать сумму платежа, все остальные реквизиты, включая табличную часть, будут заполнены автоматически (рис. 2).

Рис. 2. Оплата платежной картой

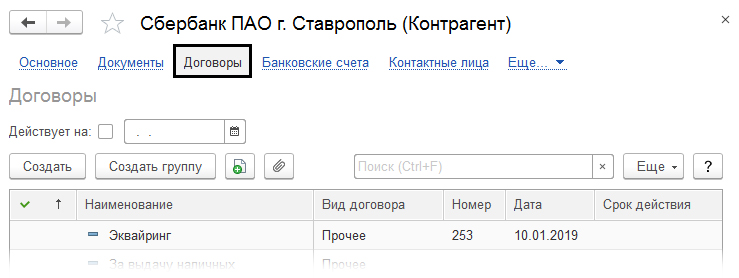

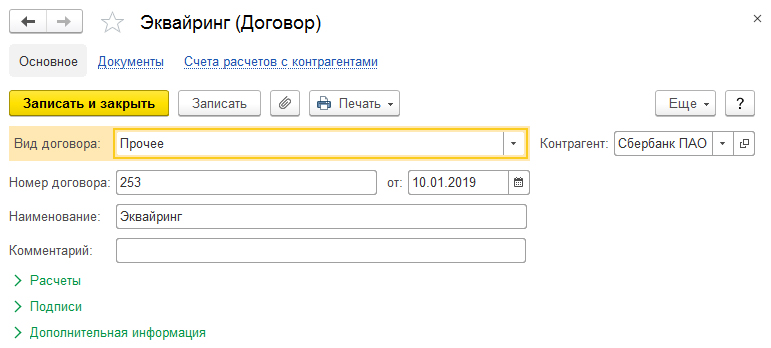

Создадим в справочнике Виды оплат новый элемент со способом оплаты Платежная карта и укажем наименование нового вида оплаты, нименование банка-эквайера и договор с ним (рис. 3).

Обращаем внимание, что договор с банком-эквайером имеет вид Прочее.

В соответствии с договором эквайринга укажем дифференцированные процентные ставки комиссии банка, которая, по условиям нашего примера, зависит от суммы операций за день.

В дальнейшем при выборе конкретного вида оплат из справочника Вид оплаты реквизиты Эквайер, Договор эквайринга и Счет расчетов в движениях документа Оплата платежной картой по регистрам учета будут заполняться автоматически. Их можно поменять, перейдя по гиперссылке, находящейся справа от поля выбора вида оплаты (см. рис. 2).

После проведения документа Оплата платежной картой сформируется следующая бухгалтерская проводка:

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт.

Итак, покупатель осуществил предоплату, хотя деньги на расчетный счет организации пока не поступили. Какой день считать днем оплаты? В письме ФНС России от 28.02.2006 № ММ-6-03/202@ разъясняется, что в целях применения подпункта 2 пункта 1 статьи 167 НК РФ оплатой (частичной оплатой) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав признается получение денежных средств продавцом или прекращение обязательств иным способом, не противоречащим законодательству. В данном случае покупатель свои обязательства выполнил, а банк-эквайер выполняет только роль посредника, поэтому момент определения налоговой базы по НДС у продавца наступает при совершении предоплаты покупателем с использованием платежной карты, а не при зачислении денежных средств банком-эквайером на расчетный счет организации.

Документ Счет-фактура выданный на аванс можно зарегистрировать двумя способами:

Документ Счет-фактура выданный на аванс заполняется автоматически по данным документа-основания. После проведения документа сформируется бухгалтерская проводка:

Документ Счет-фактура выданный на аванс помимо движений по бухгалтерскому учету также формирует записи в специальные регистры для целей учета НДС.

Обращаем внимание, что дата документа Счет-фактура выданный на аванс будет соответствовать дате документа Оплата платежной картой.

Рис. 4. Поступление на расчетный счет от банка-эквайера

После проведения документа Поступление на расчетный счет сформируются следующие бухгалтерские проводки:

Соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком налогового учета (НУ).

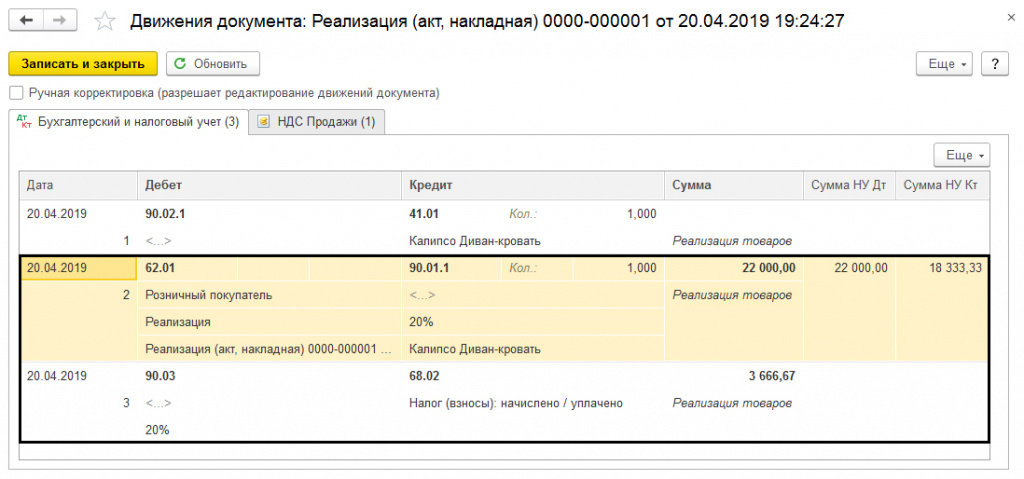

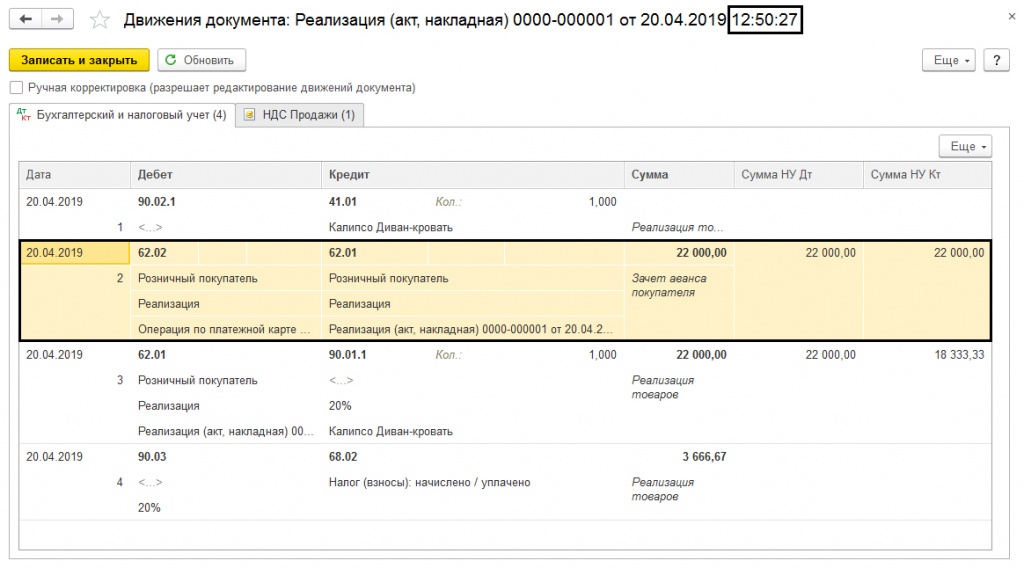

Продажа товара оптовому покупателю отражается с помощью стандартного документа учетной системы Реализация (акт, накладная) с видом операции Товары (раздел Продажи). Документ можно формировать на основании документа Счет покупателю. После проведения документа Реализация (акт, накладная) сформируются следующие бухгалтерские проводки:

Соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком налогового учета (НУ). Также формируются записи в специальные регистры для целей учета НДС.

Документ Счет-фактура выданный на реализацию автоматически создается по кнопке Выписать счет-фактуру, расположенной внизу документа Реализация (акт, накладная). При этом в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

Последующая оплата покупателя регистрируется в программе документом Оплата платежной картой, после проведения которого задолженность покупателя переносится на взаиморасчеты с банком-эквайером. Ну а после фактического поступления денежных средств на расчетный счет продавца, зарегистрированного документом Поступление на расчетный счет, задолженность банка-эквайера погашается, о чем свидетельствует нулевое сальдо по счету 57.03.

Таким образом, порядок учета эквайринговых операций при ОСНО в «1С:Бухгалтерии 8» (ред. 3.0) представляет собой достаточно простую последовательность действий. Для целей исчисления НДС расчеты с покупателями, осуществленные посредством платежных карт, также не вызывают никаких дополнительных трудностей в учете.

1С:ИТС

О продаже через интернет-магазин товаров, оплаченных банковской картой, см. в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» в разделе «Бухгалтерский и налоговый учет».

Учет оплаты по подразделениям на счете 57.03 в «1С:Бухгалтерии 8 КОРП» (ред. 3.0)

Организации, имеющие обособленные подразделения и использующие программу «1С:Бухгалтерия 8 КОРП» (ред. 3.0), могут вести учет хозяйственных операций, в том числе учет розничных продаж и оплату банковскими картами, в разрезе подразделений.

Рассмотрим пример, в котором организация осуществляет розничные продажи через головное и через обособленное подразделение организации и принимает оплату банковскими картами в рамках одного договора эквайринга.

Пример 2

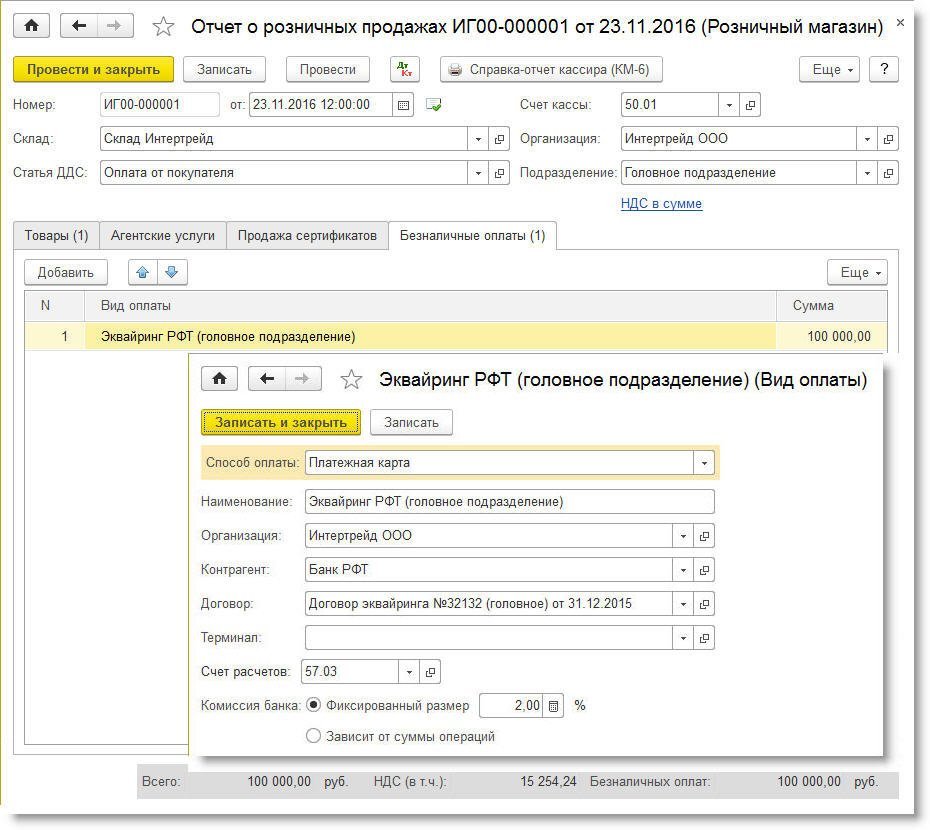

Организация ООО «Интертрейд» занимается оптовой и розничной торговлей хозяйственными товарами, применяет ОСНО, является плательщиком НДС. ООО «Интертрейд» имеет обособленное подразделение в г. Клин, через которое также осуществляется розничная торговля. Организацией ООО «Интертрейд» заключен с банком «РФТ» договор эквайринга от 31.12.2015 № 32132. Вознаграждение банка-эквайера составляет 2 % от суммы поступившей выручки.

Чтобы организовать в программе «1С:Бухгалтерия 8 КОРП» редакции 3.0 учет по подразделениям на счете 57.03, рекомендуется для каждого подразделения создавать свои виды оплат со своим договором эквайринга. Для этого договор с банком-эквайером нужно формально разделить на два договора, каждый из которых предназначен для учета по конкретному подразделению (головному и обособленному). Введем в справочник Договоры два элемента с наименованиями:

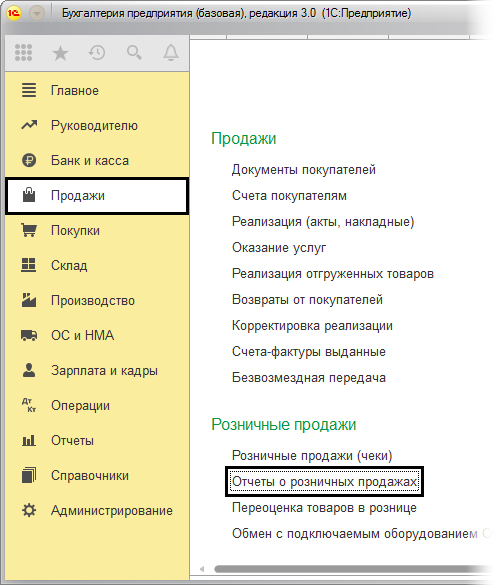

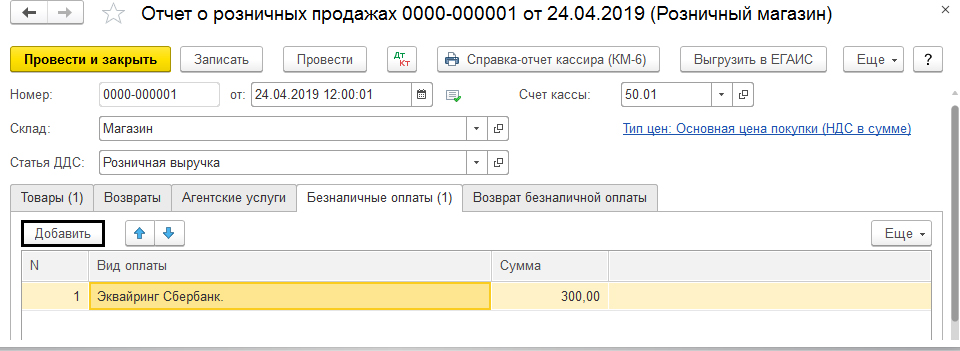

Для отражения розничных продаж через автоматизированную торговую точку в программе служит документ Отчет о розничных продажах (раздел Продажи) с видом операции Розничный магазин. Документ позволяет регистрировать розничные продажи одновременно с приемом розничной выручки, в том числе оплаченной платежными картами, банковскими кредитами и подарочными сертификатами.

Сформируем документ Отчет о розничных продажах по головному подразделению. На закладке Товары укажем реализованные розничному покупателю за день товары и услуги: их номенклатурный состав, количество, цены и суммы.

Рис. 5. Безналичные оплаты по головному подразделению

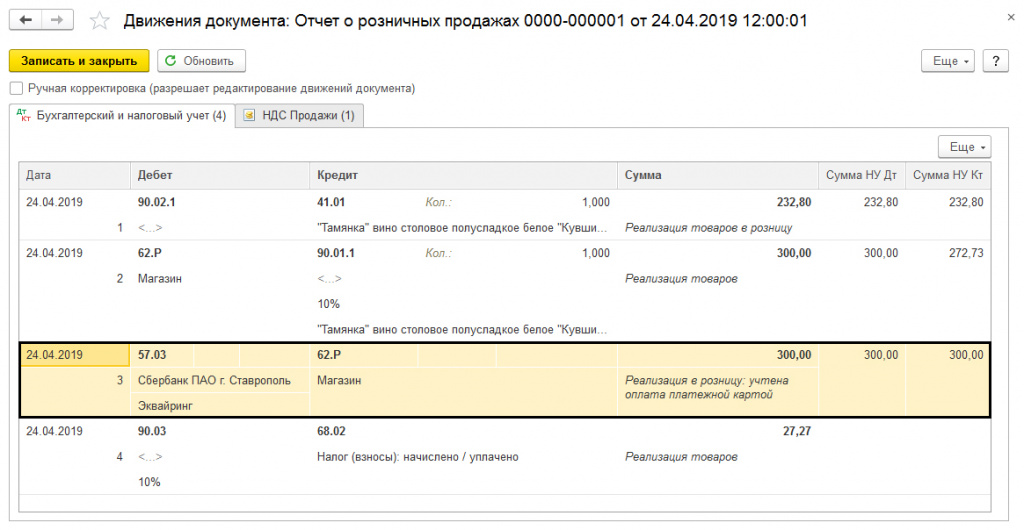

После проведения документа Отчет о розничных продажах по головному подразделению, сформируются следующие бухгалтерские проводки:

Для целей налогового учета по налогу на прибыль соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком налогового учета (НУ). Также формируется запись в регистр НДС продажи.

Аналогичным образом нужно создать документ Отчет о розничных продажах по обособленному подразделению, где указать соответствующий вид оплаты, например, Эквайринг РФТ обособленное подразделение Клин. В реквизитах этого вида оплаты должно быть указано соответствующее наименование договора с банком: Договор эквайринга №32132 (обособленное Клин) от 31.12.2015.

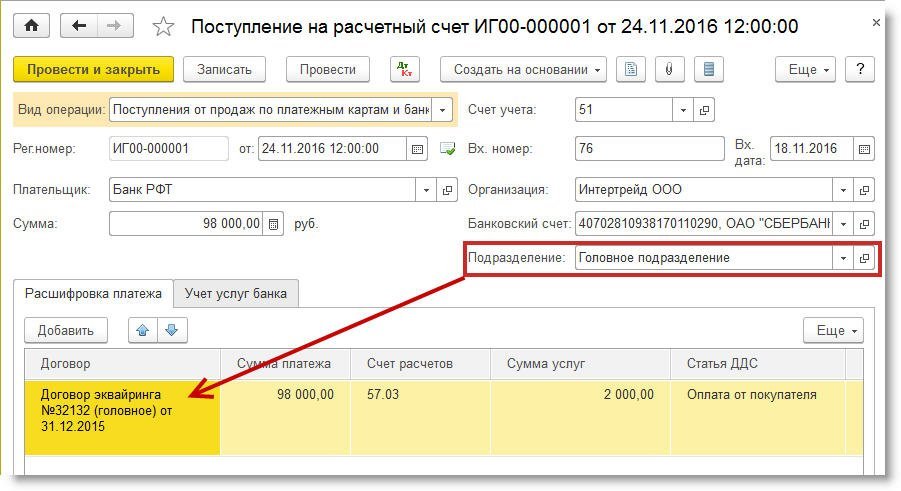

Зарегистрируем поступление денежных средств от банка-эквайера, относящееся к головному подразделению, документом Поступление на расчетный счет (рис. 6). В поле Договор следует выбрать значение: Договор эквайринга №32132 (головное) от 31.12.2015.

Рис. 6. Поступление на расчетный счет по головному подразделению

После проведения документа Поступление на расчетный счет сформируются следующие бухгалтерские проводки:

Соответствующие суммы фиксируются также в ресурсах Сумма НУ Дт и Сумма НУ Кт для счетов с признаком налогового учета (НУ).

Аналогичным образом нужно создать документ Поступление на расчетный счет по обособленному подразделению, где в поле Договор указать значение: Договор эквайринга №32132 (обособленное Клин) от 31.12.2015.

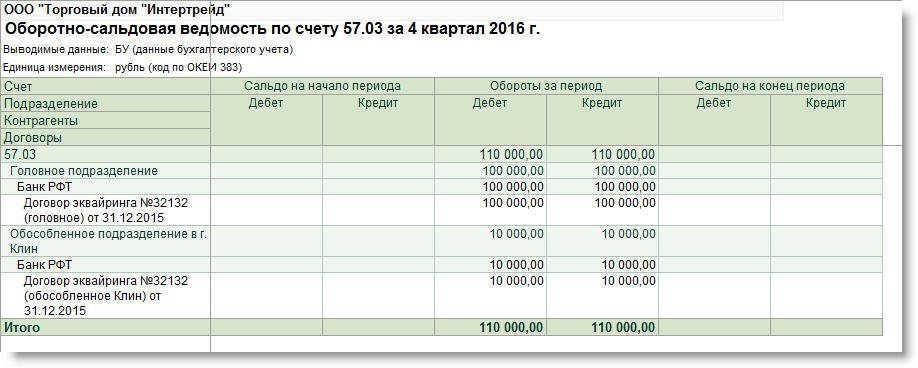

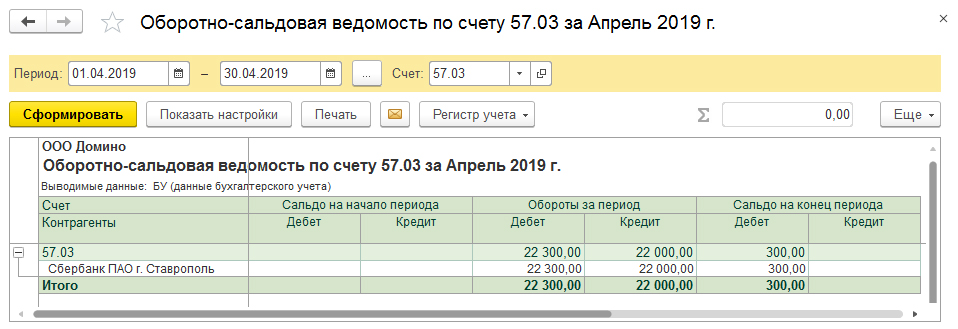

Оборотно-сальдовая ведомость по счету 57.03 (рис. 7) в разрезе подразделений и договоров показывает, что все взаиморасчеты с банком-эквайером отражены корректно.

Рис. 7. Оборотно-сальдовая ведомость по счету 57.03

Учет эквайринга в 1С 8.3

Большая часть фирм в настоящее время стремится подключить услугу эквайринга. Так покупки делаются безопаснее и проще.

Ниже подробно рассматривается отражение данных операций в бухучёте через программу «1С:Бухгалтерия».

Проводки по эквайрингу в 1С

При выполнении оплаты через карту деньги покупателя после списания переводятся не на магазинный, а на особый специальный счёт банка.

Для отображения в учёте операций реализации и оплате их через карту применяется т. н. счёт учёта 57 «Переводы в пути».

Стоит получше рассмотреть на практическом примере.

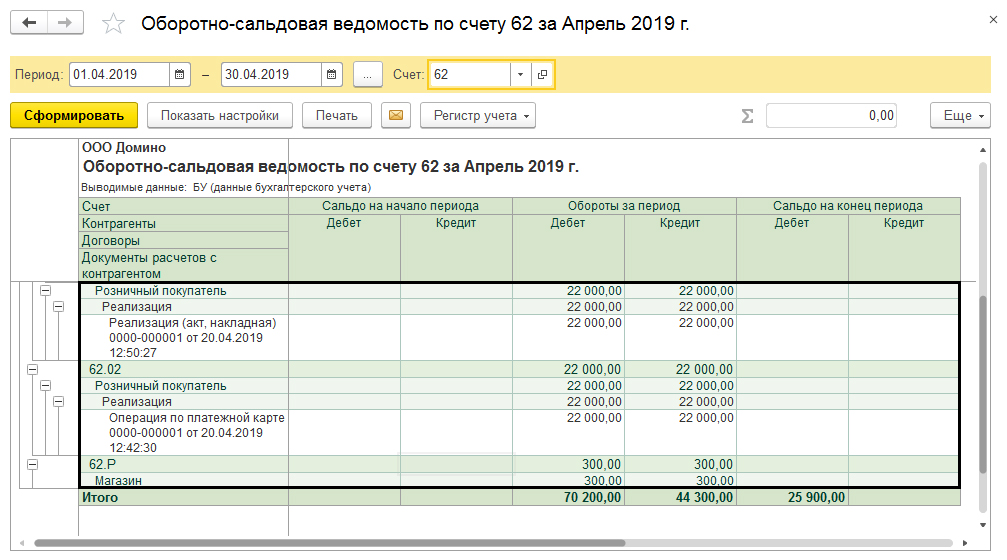

Банк-эквайер и ООО «Домино» заключают сделку. По условиям эквайера комиссионные равны 2%. А соответственно полученной с контрольной ленты информации покупатели совершили покупок на 22 тысячи рублей, облагается НДС в 3666,67 рублей. Таблица ниже наглядно демонстрирует ситуацию и проводки.

| Дт. | Кт. | Что содержится в операции | Итоговая сумма в рублях |

| 62.01 | 90.01.1 | Выручка от реализации, которая была оплачена платёжными картами | 22000 |

| 90.03 | 68.02 | Зачисляется НДС от суммы по выручке картами | 3666,67 |

| 57.03 | 62.01 | Информация из электронного журнала отправляется в банк | 22000 |

| 51 | 57.03 | Деньги поступают на расчётный счёт (минус комиссионные) | 21560 |

| 91 | 57.03 | Комиссионные списываются в пользу банка | 440 |

Как отражается эквайринг, настройка справочников и функционала

Чтобы операции отображались корректно, следует произвести соответствующие настройки. Для этого переходим в Главное, там в Настройки, там в Функциональность.

Там в «Банк и касса» (см. ниже) следует отметить галочку «Платёжные карты». Так появится возможность совершать операции с использованием этих карт и банковских кредитов.

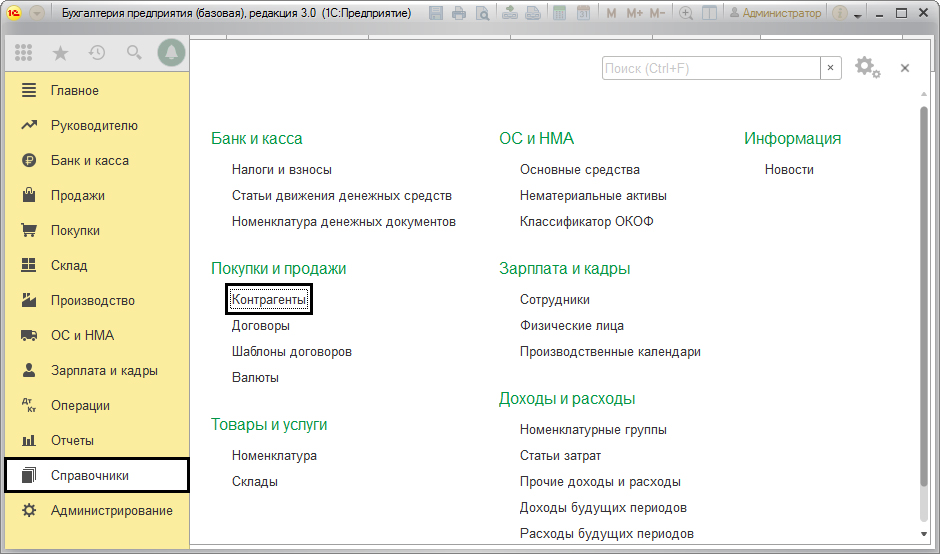

Предварительно также следует добавить и настроить банковский договор, можно, разумеется, реализовать задачу и при выполнении операций, но стоит рассмотреть этот шаг отдельно. В меню Контрагенты, Справочники, Покупки и продажи вносим данные договора.

Вид договора отмечается «Прочее».

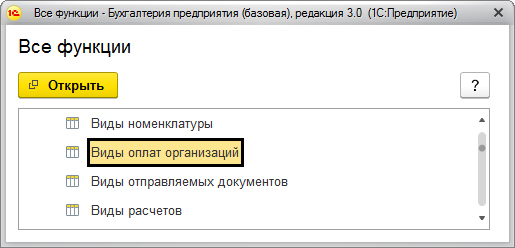

Впоследствии информация пригодится, когда будет заполняться справочник по видам оплат, с данными из документа, отражающим операцию по оплате картой. Справочник можно найти через соответствующий раздел.

Поле, чтобы заполнить, имеется прямо в документе «Операция с платёжной картой».

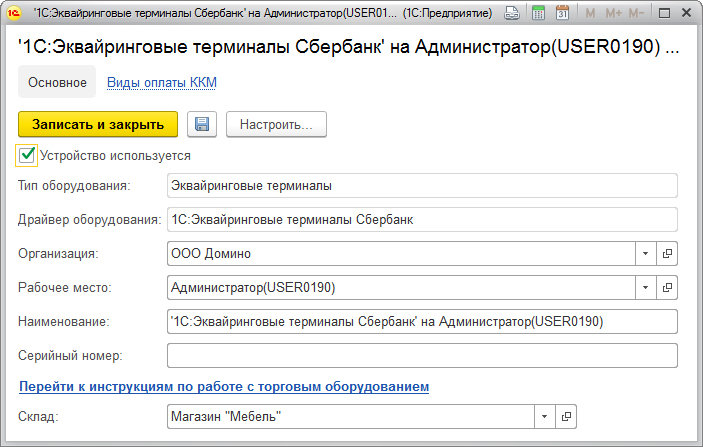

Следует создать в справочнике объект «Виды оплат» и внести информацию соответственно заключённому контракту. Важно принять во внимание вариант оплаты, настройки терминала.

Отражение реализации и отражение оплаты

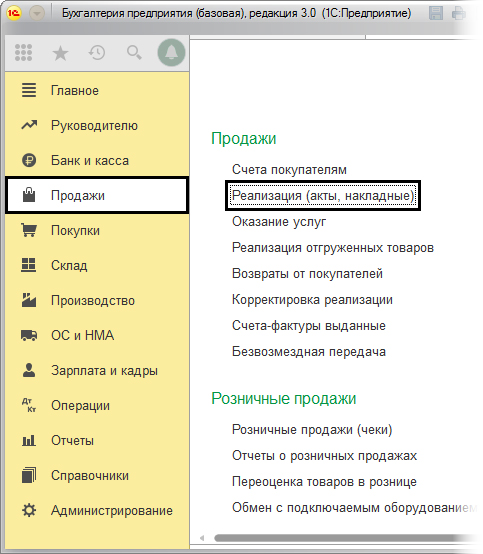

Чтобы пример был понятнее, покажем операцию «Реализация» в разделе «Продажи».

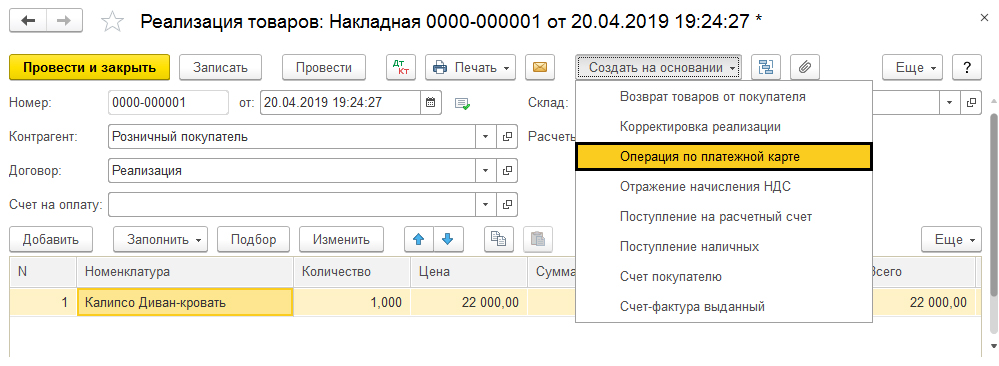

Заполнение данных в документе не должно составить труда, так что сразу рассмотрим следующий шаг. Уже по готовому документу создаём новый через кнопку «Создать на основании».

Туда перенесутся все данные из предыдущего, останется лишь отметить способ оплаты.

Дальше надлежит провести документ и изучить всю информацию, полученную при вышеописанных операциях. Проводки можно посмотреть, нажав на Дт/Кт сверху любого из документов.

Проходит проводка по расчётам с потребителями Дт 62.01 Кт 90.01.1 на сумму оплаты и отмечен НДС – Дт 90.03 Кт 68.02.

В этой ситуации сперва проводился подтверждающий документ, а уже потом была фактическая оплата. А иначе и проводки были бы в обратном порядке.

Дальше отмечается факт реализации товара, следует принять во внимание и время, когда документ обрабатывался.

Согласно отчёту по движению документа, имеет место счёт 62.02, программа автоматически формирует новую проводку.

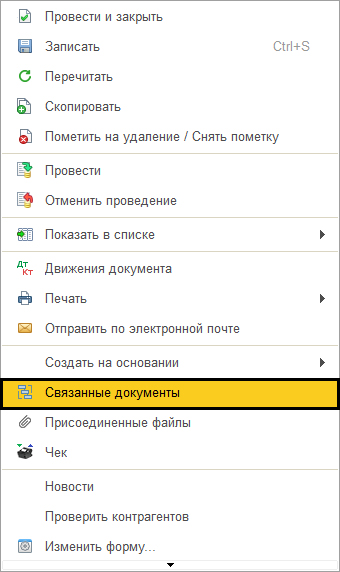

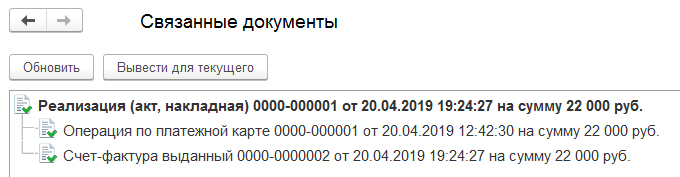

Нажав кнопку «Ещё», можно изучить другие документы, связанные с текущим.

Так можно быстро перейти к каждому документу из введённых на основании текущего.

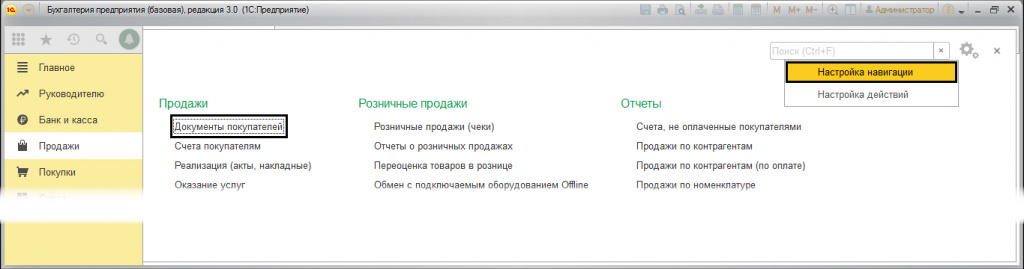

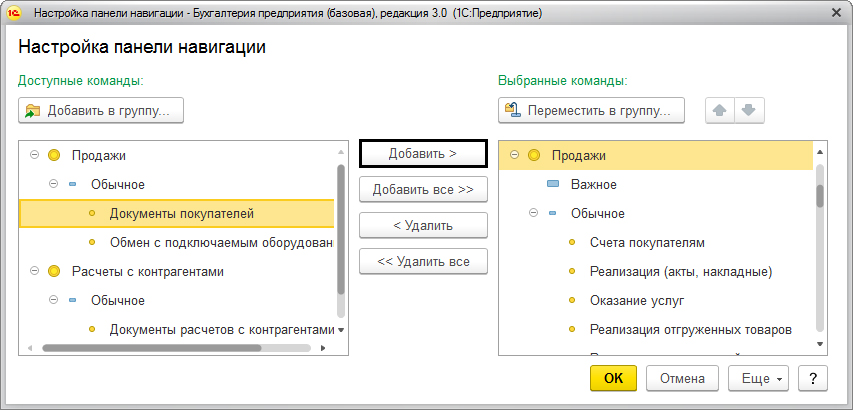

Если вы затрудняетесь обнаружить, где сформированный документ «Операция по платёжной карте», то, использовав кнопку «Настройки» и команду «Настройка навигации», можно переместить на рабочий стол необходимые информационные данные.

Нужный пункт через кнопку «Добавить» помещается в окно справа.

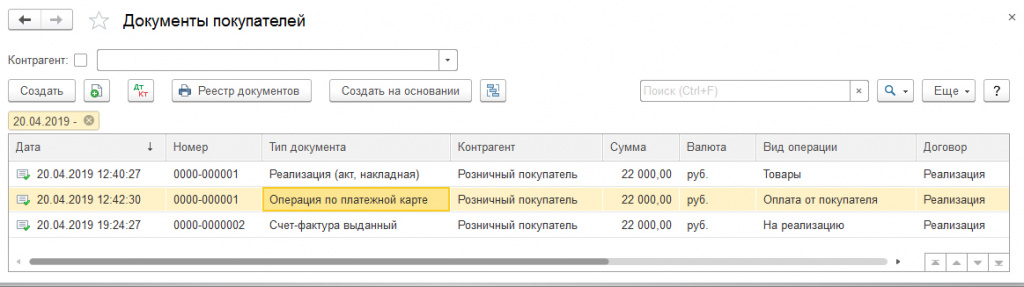

После открытия «Документов покупателей» человек получает доступ ко всем соответствующим документам, в том числе и к нужной «Оплате платёжной картой».

Поступление по эквайрингу

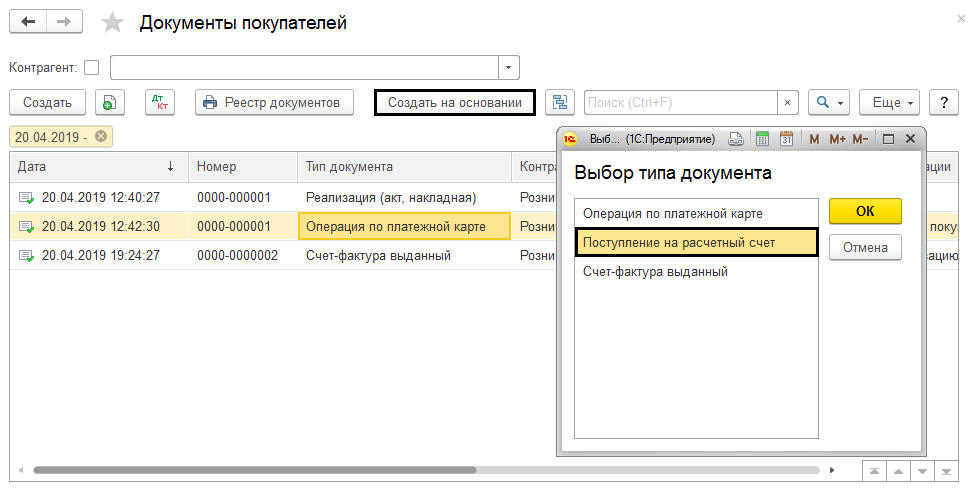

Можно ввести документ, использовав как основание «Оплату платёжной карты» через кнопку «Создать на основании» и далее указать «Поступление на расчётный счёт».

Следует провести документ и изучить проводки. После того, как обработается «Поступление. «, деньги будут переведены в нашу компанию.

Отчет о розничных продажах

Если нужно отразить продажи в розницу, то используется документ с соответствующим названием из раздела «Продажи-Розничные».

Здесь отображается информация и по проданным вещам, и по доходам.

Чтобы отметился именно факт оплаты платёжной картой, нужно заполнение закладки с названием «Безналичные оплаты», отметив оплату картой.

Проводится документ и информируется о таких финансовых операциях:

Проверка корректности отражения операций

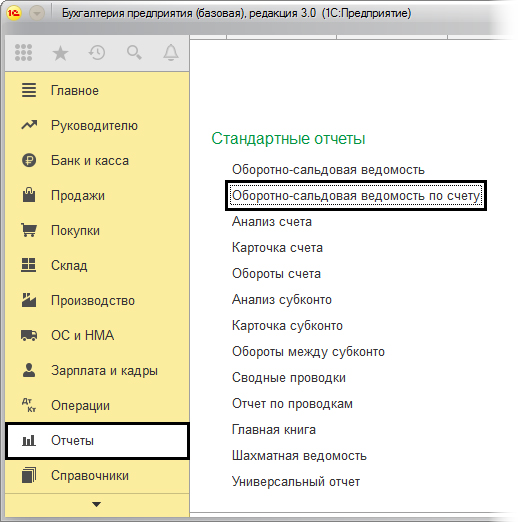

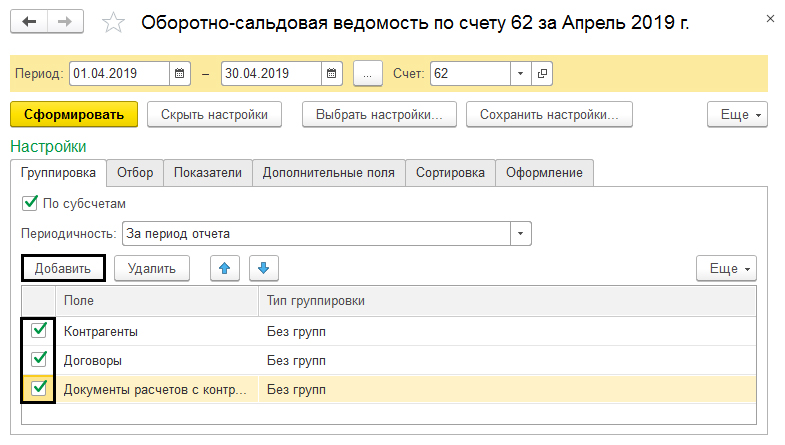

Чтобы убедиться, что всё было проведено правильно, бухгалтер смотрит в оборотно-сальдовую ведомость.

Там видны суммы всех оплат.

Важно, чтобы в разрезе субконто все обороты закрывались по субсчетам без сальдо. Если сальдо возникает, нужно проверить последовательность, в которой проводились документы. Надлежит следить за детализацией по всем субконто.

Итак, эквайринговые операции в 1С не слишком сложны, если правильно настраивать программу и понимать их смысл. Применение эквайринга уменьшает затраты на обработку платежей, уменьшает магазинные очереди, это выгодно всем участникам сделок.