Отражение начислений по договорам ГПХ в регламентированных отчётах

Многие организации сталкиваются с необходимостью найма физических лиц на короткий срок с целью выполнения определённой функции. Оформление подобных услуг, чаще всего, происходит с использованием договора гражданско-правового характера или, как его иначе называют, договора подряда. В этой статье рассмотрим некоторые правовые аспекты данного вопроса, а также порядок отражения начислений по договорам ГПХ в 1С: Бухгалтерии и регламентированных отчетах.

Обратимся к правовому регулированию данного вопроса. Основы, регламентирующие в данной ситуации отношения организации и физического лица, изложены в главах 37 и 39 ГК РФ. Главным отличием договора подряда от трудового является то, что работодатель выступает заказчиком, а работник – исполнителем. В таком случае нормы трудового законодательства не оказывают влияния на права и обязанности сторон.

Исполнитель по договору ГПХ не имеет права на отпуск и больничный, а также с сумм его вознаграждения компания не уплачивает взносы в ФСС. Остальные взносы, базой для которых является заработная плата, уплачиваются в стандартном порядке.

НДФЛ удерживается по ставке 13%, физическое лицо вправе воспользоваться стандартными налоговыми вычетами.

Это была краткая характеристика теоретических основ оформления подрядных услуг. Теперь рассмотрим, как это отразить в программном продукте 1С: Бухгалтерия предприятия 8 редакции 3. К сожалению, в данной программе отсутствует автоматизированный учёт подрядных договоров, поэтому ввод таких начислений не очень удобен. Для начала, нужно выбрать на панели разделов «Зарплата и кадры» справочник «Физические лица»:

Заполнить поля данными, как это показано на рисунке ниже:

Результат работы с подрядчиком оформляется Актом выполненных работ / оказанных услуг. После его получения и подписания сторонами переходим к формированию проводок по начислению вознаграждения. Для этого кликаем на раздел «Операции», выбираем «Операции, введённую вручную». Нажимаем на кнопку «Создать» и из выпадающего меню выбираем пункт «Операция»:

Далее необходимо создать бухгалтерские проводки по начислению вознаграждения и страховых взносов, а также по удержанию подоходного налога. Заполнение операции, введённой вручную, представлено на рисунке ниже:

Необходимо заполнить вкладки данного документа, указав информацию о размере дохода, налоговых вычетах и дате удержания налога. Код дохода обычно выбирается 2010 – «Выплаты по договорам ГПХ». Датой удержания НДФЛ признаётся день выплаты вознаграждения. Крайний срок перечисления налога – день, следующий за днём получения дохода физическим лицом.

Выплаты вознаграждения, подоходного налога и страховых взносов оформляются стандартными платёжными документами, которые формируют проводки:

Дт 76.10 Кт 51 на сумму вознаграждения, за вычетом НДФЛ

Дт 68.01 Кт 51 на сумму налога на доходы физических лиц

Дт 69.02.7 Кт 51 на сумму страховых взносов по пенсионному страхованию

Дт 69.03.1 Кт 51 на сумму страховых взносов по медицинскому страхованию

На рисунке ниже представлена форма отчёта СЗВ-М. Сложностей эта форма, обычно, не вызывает. Достаточно указать застрахованное лицо в тех месяцах, в которых он выполнял работы. При отправке отчёта, в случае если наёмник не является сотрудником организации, может появиться предупреждающее сообщение о том, что в отчёте есть не принятый на работу человек. Данное предупреждение не должно вас смущать, подрядчиков, работающих по договорам ГПХ, необходимо указывать в отчёте СЗВ-М для отражения стажа.

Перейдём к отчёту СЗВ-СТАЖ: помимо заполнения стандартных данных физического лица, ещё необходимо заполнить графу 11 «Дополнительные сведения». В ней указывается код: «ДОГОВОР». Раздел 3 данного отчёта представлен на рисунке:

Далее проверим заполнение Расчёта по страховым взносам. Начнём с третьего раздела – персонифицированный учёт: в строках 160 и 170 должны стоять «1», а в 180 – «2». В подразделе 3.2.1 сумма вознаграждения должна быть указана в столбцах 210, 220 и 230.

В разделе 1 отчёта должны быть заполнены суммы к уплате по страховым взносам на обязательное пенсионное страхование и обязательное медицинское страхование. Страховые взносы ФСС не заполняются, так как не начислялись.

Подразделы 1.1 и 1.2 представлены на рисунке:

Остаётся рассмотреть отчётность по НДФЛ. Сформируем 2-НДФЛ для передачи в ИФНС за 2019 год. Проверим заполнение по рисунку:

Перейдём к ежеквартальной отчётности по подоходному налогу – форма 6-НДФЛ. В 1 разделе указываются суммы начисленного дохода и суммы исчисленного и удержанного НДФЛ.

В разделе 2 отражается срок перечисления налога, исходя из даты фактического получения дохода и удержания НДФЛ.

Надеюсь, данная статья поможет вам верно отразить в учёте и регламентированной отчётности взаиморасчёты с исполнителем по договору подряда.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Договоры ГПХ в 1С 8.3 ЗУП

В данной статье мы рассмотрим как договор ГПХ в 1С 8.3 ЗУП вносить пошагово, какие документы использовать для начисления сумм по договорам подряда в 1С 8.3 ЗУП и как производить выплаты и отражение этих сумм в бухучете.

Создание сотрудников-договорников

Документ для регистрации условий по договору ГПХ

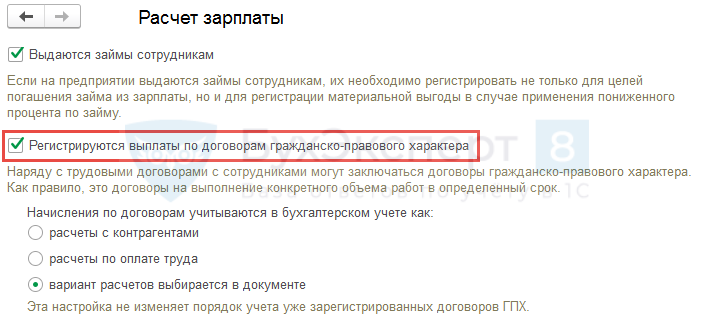

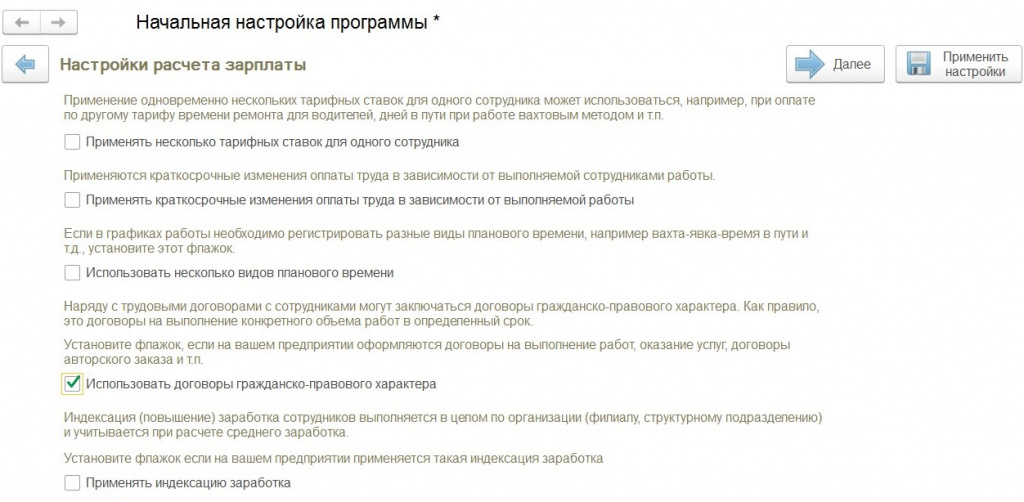

Для того, чтобы в 1С 8.3 ЗУП появилась возможность учитывать доходы по договору ГПХ, следует прежде всего в настройка расчета зарплаты ( Настройка – Расчет зарплаты ) установить флажок Регистрируются выплаты по договорам гражданско-правового характера :

Получите понятные самоучители 2021 по 1С бесплатно:

При этом предусмотрены три Способа оплаты :

Документы Договор (работы, услуги) и Акт приемки выполненных работ ничего не начисляют. Договор (работы, услуги) служит для регистрации условий по договору, а Акт приемки выполненных работ – для регистрации суммы, которая должна быть потом начислена на основании подписанного акта.

Документы начисления и выплат сумм по договорам ГПХ

Расчет сумм по договорам ГПХ в 1С 8.3 ЗУП может производиться следующими документами:

В этом случае доходы по договорам ГПХ рассчитывается на отдельной вкладке – Договоры :

Отражение сумм договоров ГПХ в бухгалтерском учете

Суммы по договорам ГПХ в 1С 8.3 ЗУП можно отражать в Кредите счетов:

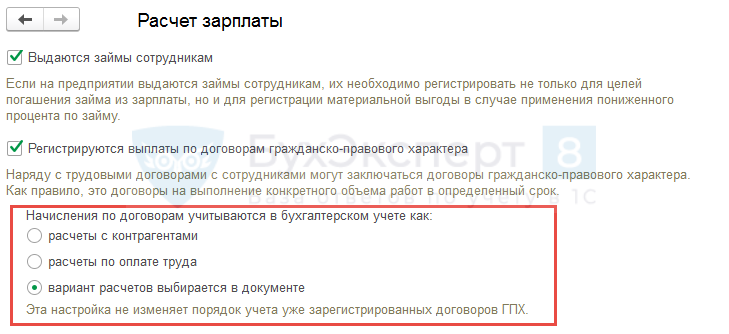

Значение счета по умолчанию задается в настройках расчета зарплаты ( Настройка – Расчет зарплаты ) в пункте Начисления по договорам учитываются в бухгалтерском учете как :

При этом может быть выбрано одна из трех настроек:

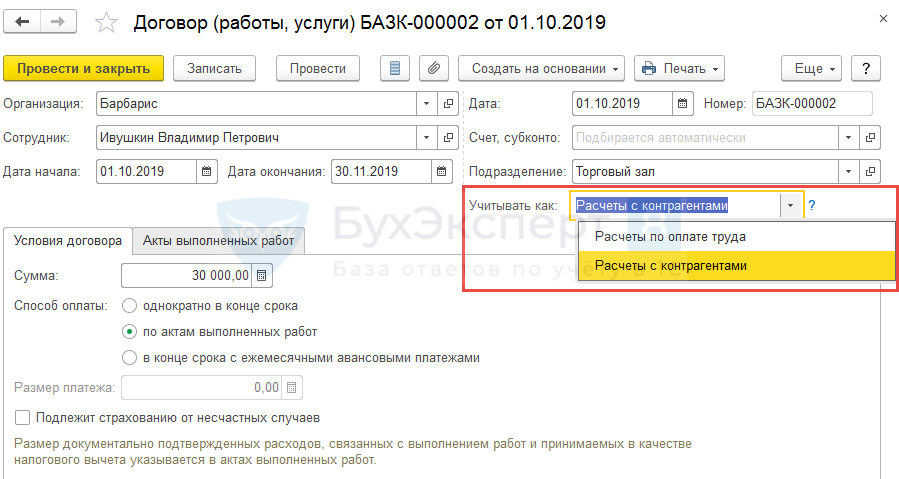

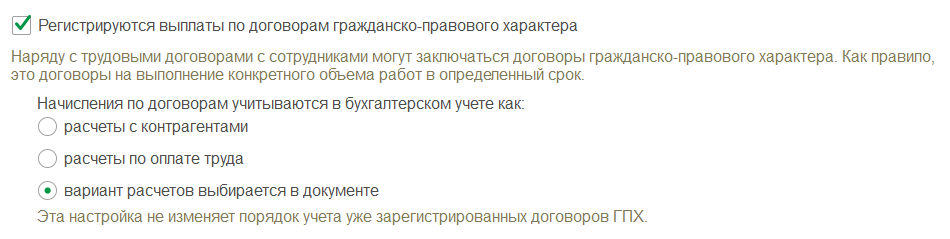

При необходимости параметры отражения доходов по договорам ГПХ, заданные по умолчанию, могут быть переопределены в документе Договор (работы, услуги) в поле Учитывать как :

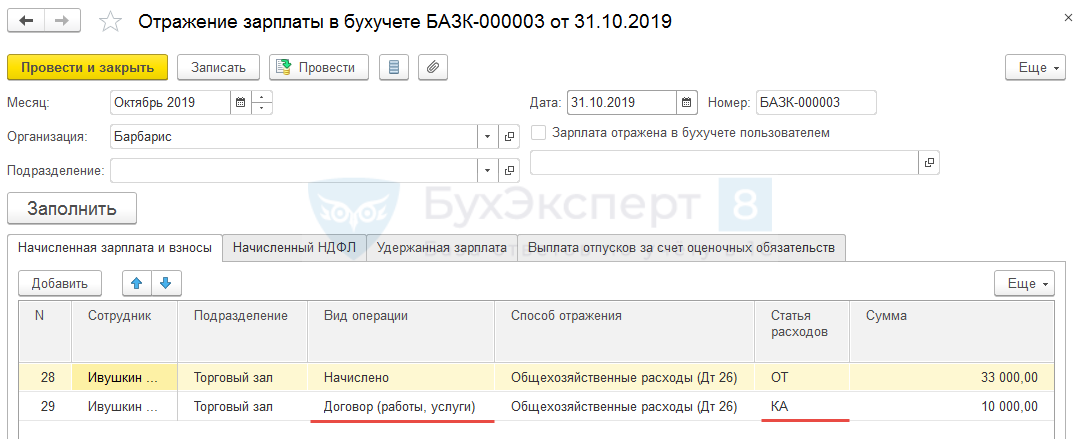

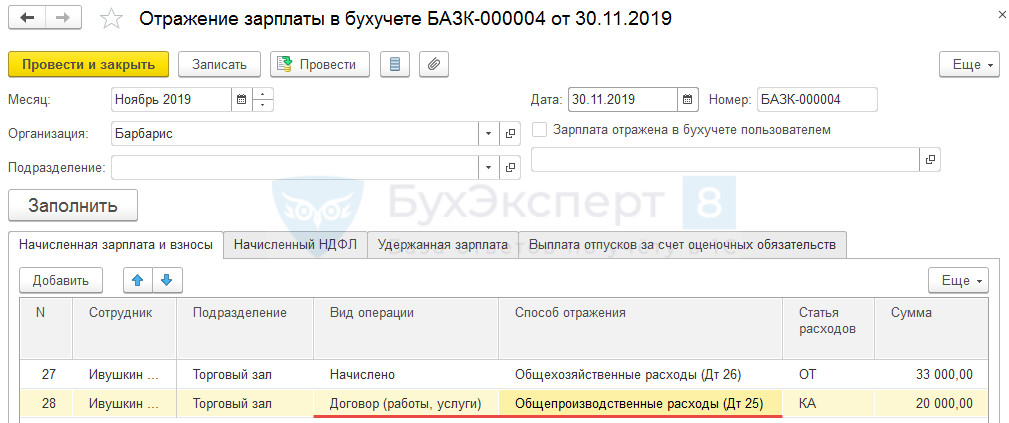

При формировании документа Отражение зарплаты в бухучете ( Зарплата – Отражение зарплаты в бухучете ) в колонке Статья расходов для сумм по договорам ГПХ (по Виду операции – Договор (работы, услуги) ) заполняются следующие значения:

См. также:

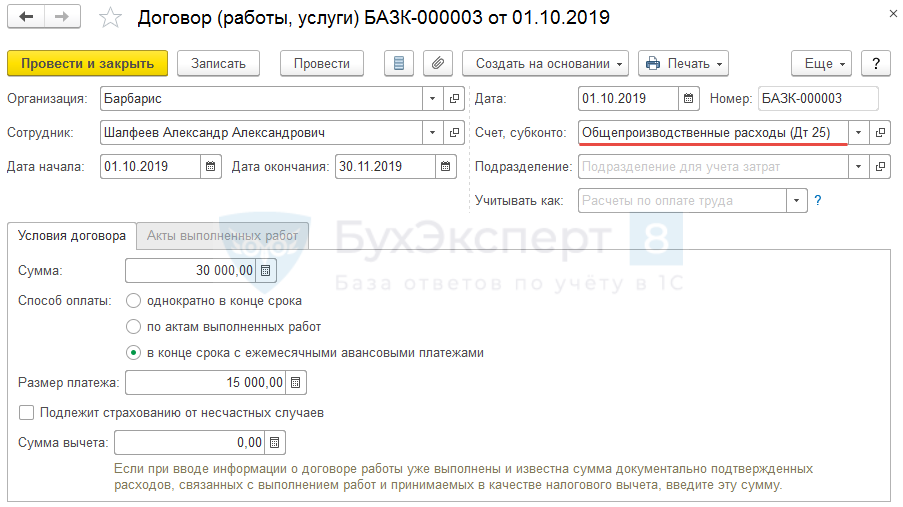

Способ отражения зарплаты в бухучете ( Настройка — Способы отражения зарплаты в бухучете ) при формировании проводок будет влиять на дебетовый счет затрат. Данный способ для сумм по договорам ГПХ в 1С 8.3 ЗУП может быть задан в документе Договор (работы, услуги) в поле Счет, субконто :

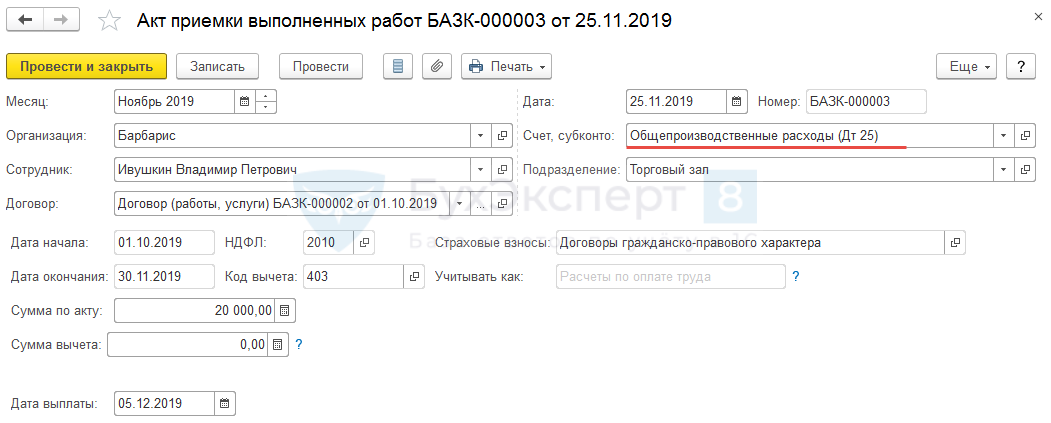

или в Акте приемки выполненных работ в реквизите Счет, субконто :

Если работник по договору ГПХ является еще и сотрудником, принятым по трудовому договору, то, если реквизит Счет, субконто в документах Договор (работы, услуги) или Акте приемке выполненных работ останется пустым, то в документе Отражение зарплаты в бухучет будет использовать Способ отражения такой же, как и для сотрудника по трудовому договору.

Пример регистрации, начисления, выплаты и отражения в бухгалтерском учете сумм договоров ГПХ

Рассмотрим пример регистрации сумм по договору ГПХ в 1С 8.3 ЗУП.

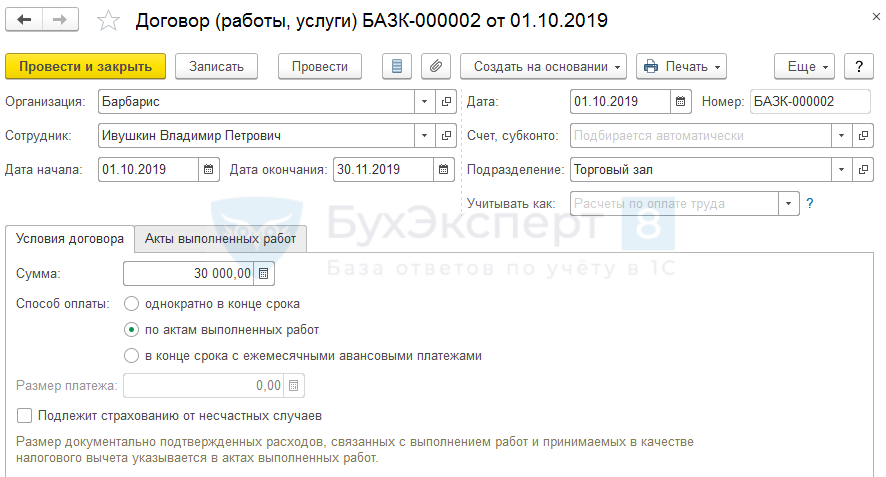

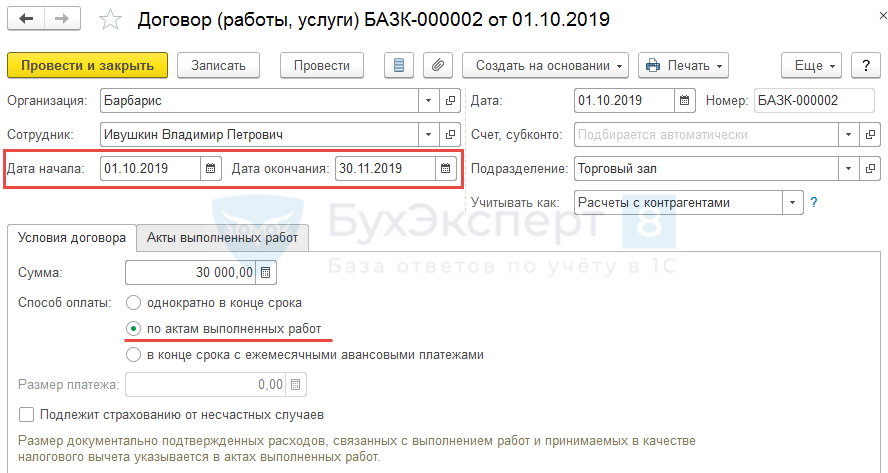

С 1 октября 2019 г. на два месяца с сотрудником, который уже работает в организации по трудовому договору, заключен договор ГПХ на общую сумму 30 000 руб.

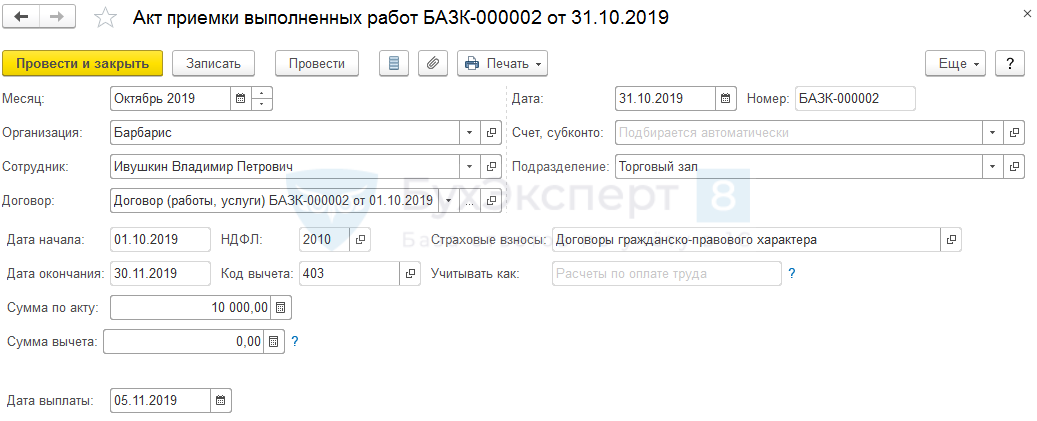

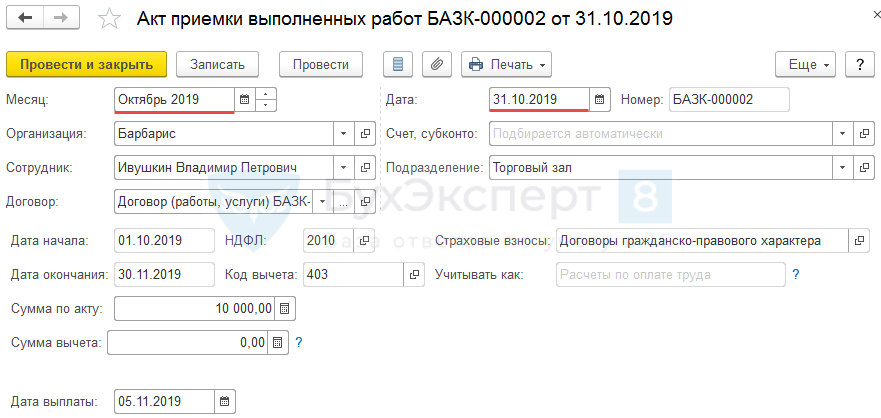

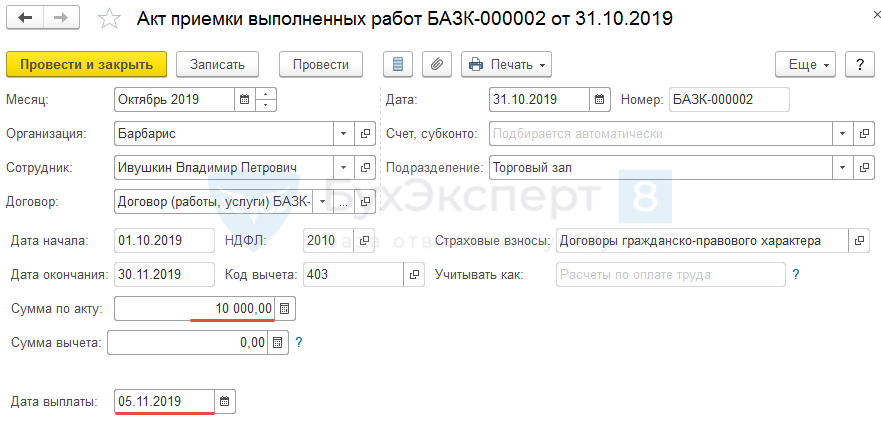

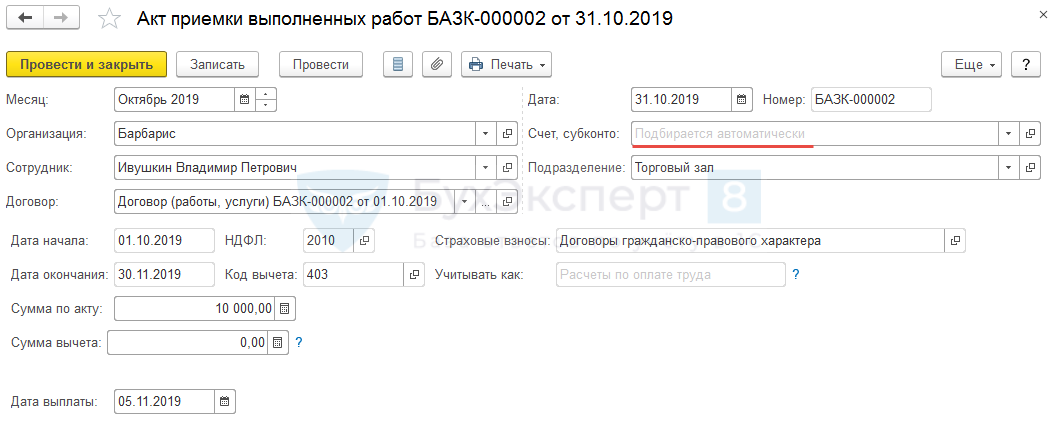

По условиям договора начисления будут производится на основании актов выполненных работ. Подписаны следующие акты: 31 октября 2019 г. на сумму 10 000 руб. и 25 ноября 2019 г. – на сумму 20 000 руб.

Все выплаты производятся в сроки выплаты зарплаты по организации – 5 числа каждого месяца. При этом доходы и по трудового договору и договору ГПХ выплачиваются одной Ведомостью…

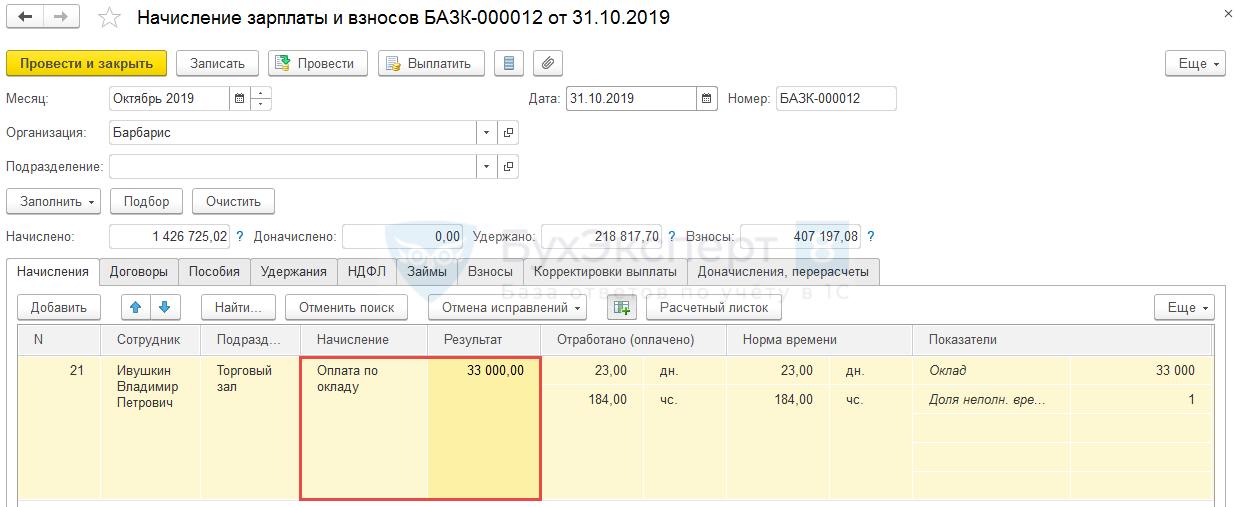

Оплата по окладу установлена сотрудника в размере 33 000 руб.

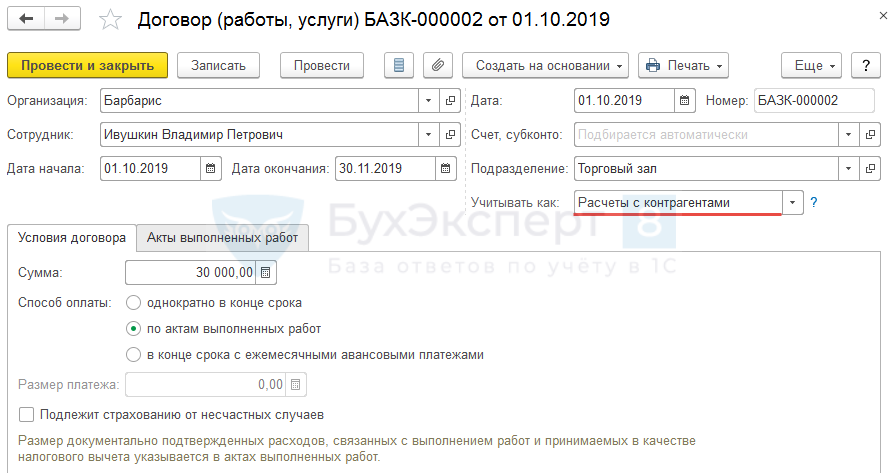

Так как суммы по договору ГПХ должны в кредитовом счете учитываться на счете 76.10, то в поле Учитывать как выберем значение Расчеты с контрагентами :

Октябрьская сумма по акту составит 10 000 руб., а дата выплаты будет совпадать с датой выплаты зарплаты в организации – 05.11.2019:

Так как в октябре сумма по договору ГПХ должна относится к такому же счету затрат, что и для сумм по трудовому договору сотрудника, то поле Счет, субконто оставляем пустым:

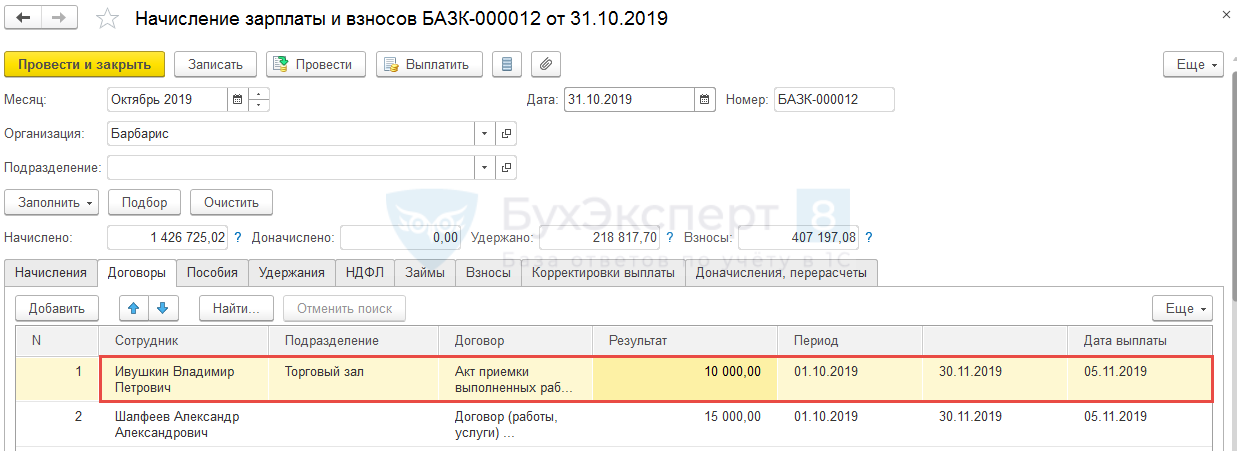

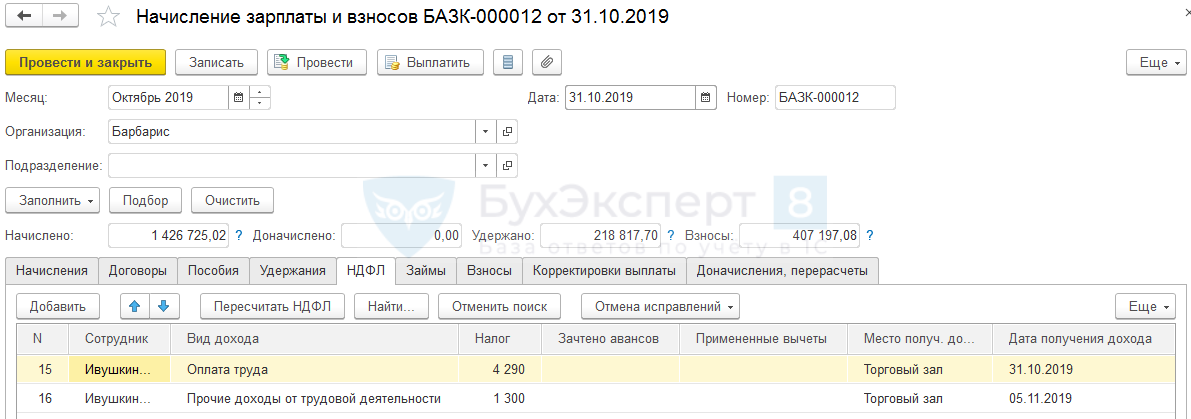

При заполнении документа Начисление зарплаты и взносов за октябрь 2019 г. автоматически на вкладку Договоры попадет сумма по Акту приемки выполненных работ – 10 000 руб.:

При этом по трудовому договору на вкладке Начисления будет рассчитана Оплата по окладу в сумме 33 000 руб.:

Общий НДФЛ за октябрь по сотруднику составит 5 590 руб.: 4 290 руб. – по окладу и 1 300 руб. – по договору ГПХ:

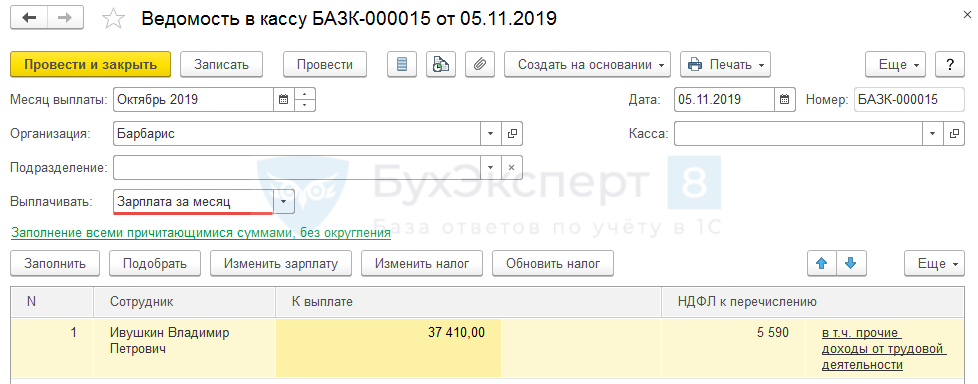

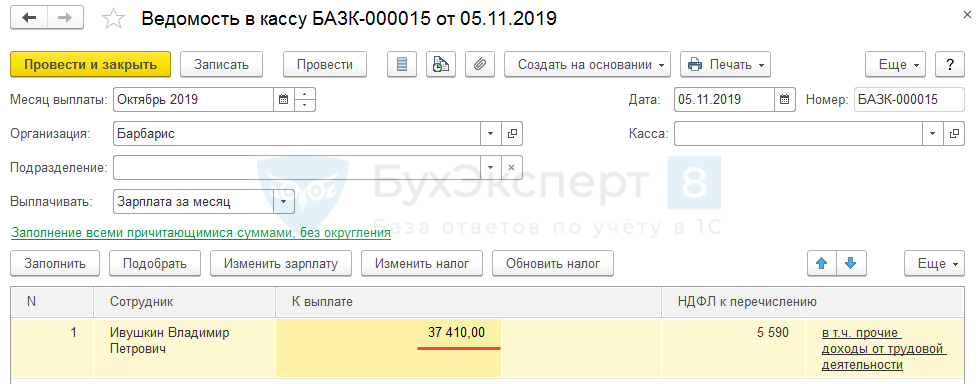

В Ведомости в кассу за октябрь 2019 г. в поле Выплачивать укажем способ выплаты зарплаты – Зарплата за месяц :

При автоматическом заполнении документа по сотруднику попадут К выплате суммы по трудового договору и договору ГПХ:

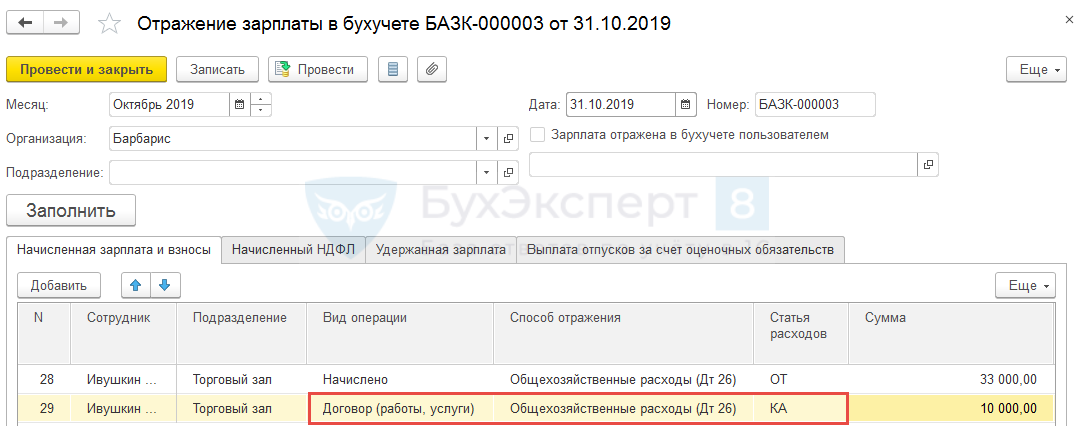

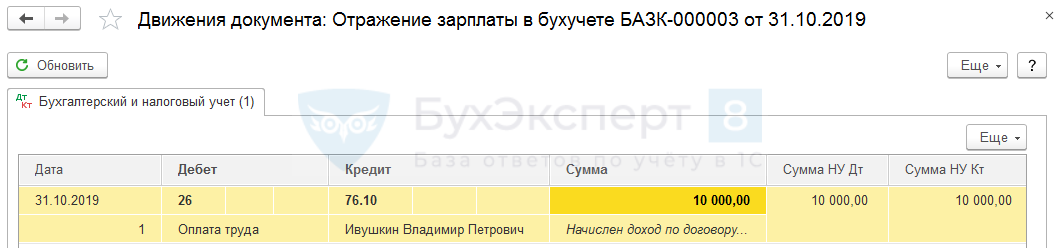

При формировании документа Отражение зарплаты в бухучете за октябрь 2019 г. в колонку Способ отражения по Виду операции – Договор (работы, услуги) будет загружен Способ отражения зарплаты в бухучете такой же, как для сотрудника по трудовому договору — Общехозяйственные расходы (Дт 26). В колонке Статья расходов загрузится значение КА :

После синхронизации с 1С:Бухгалтерией 3 в ней появятся проводки:

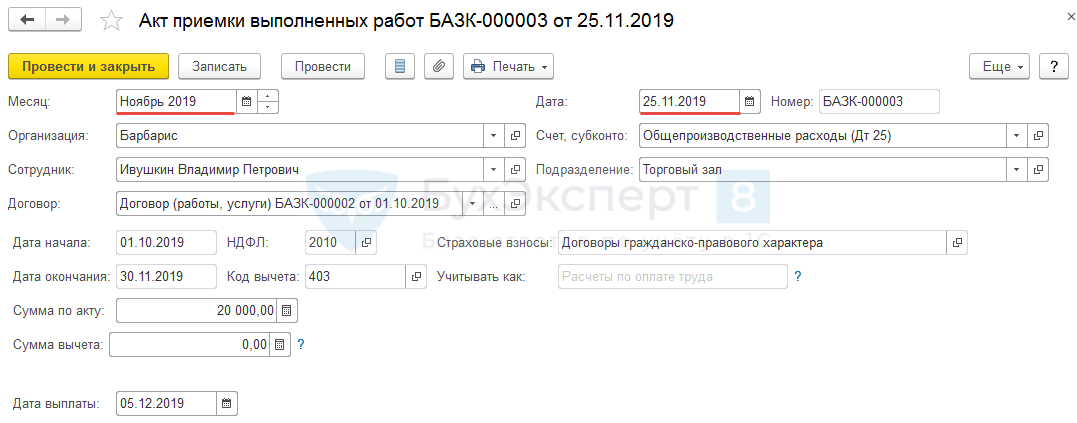

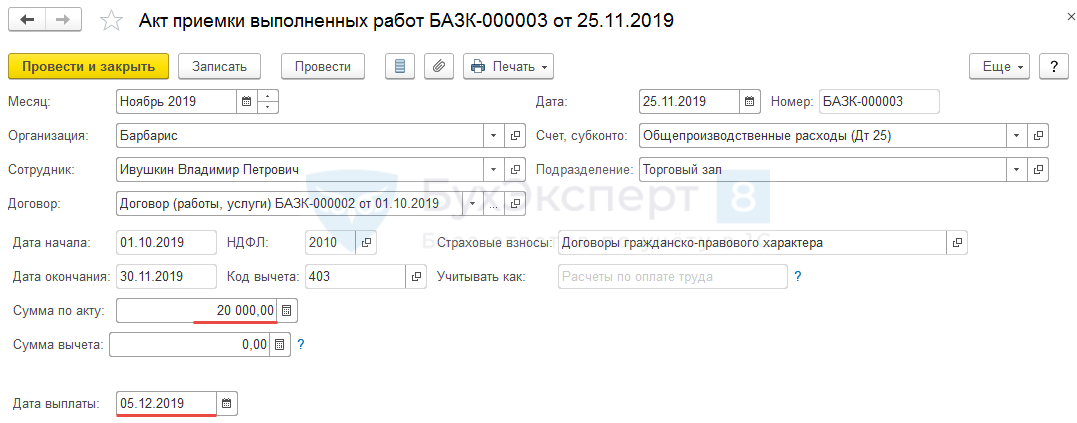

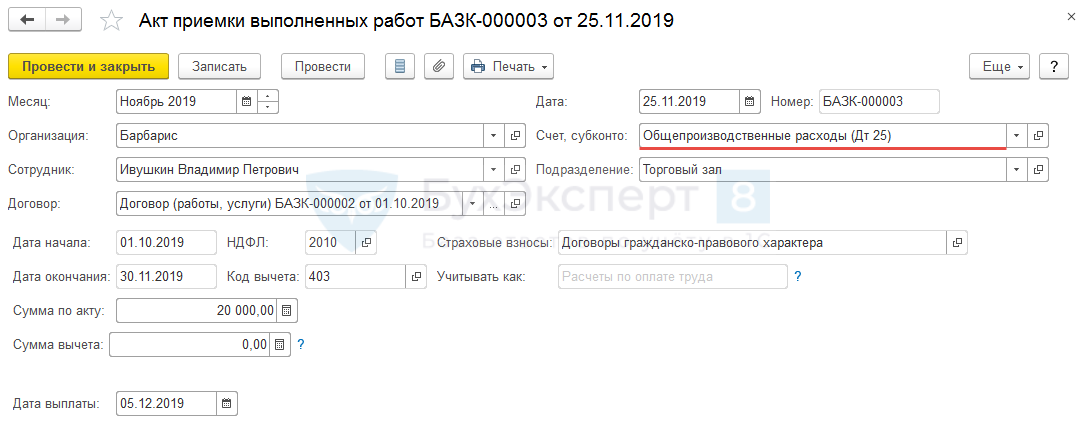

В ноябре 2019 г. на основании документа Договор (работы, услуги) создадим документ Акты выполненных работ от 25.11.2019 г.:

Сумма по акту составит – 20 000 руб. с Датой выплаты – 05.12.2019 г.:

Так как в ноябрьские затраты сумма по договору ГПХ должна относится к Способу отражения зарплаты в бухучете — Общепроизводственные расходы (Дт 25), то в поле Счет, субконто укажем этот способ:

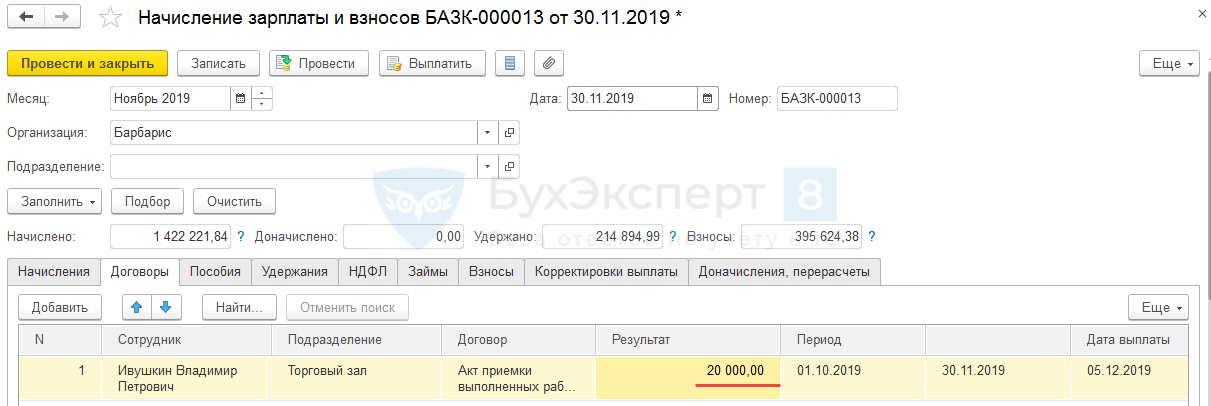

Начисление по договору ГПХ в 1С 8.3 ЗУП будет произведено в документе Начисление зарплаты и взносов в Ноябре 2019 г. на вкладке Договоры :

Сумма Оплаты по окладу составит 33 000 руб. и общий НДФЛ будет исчислен, как 6 890 руб.

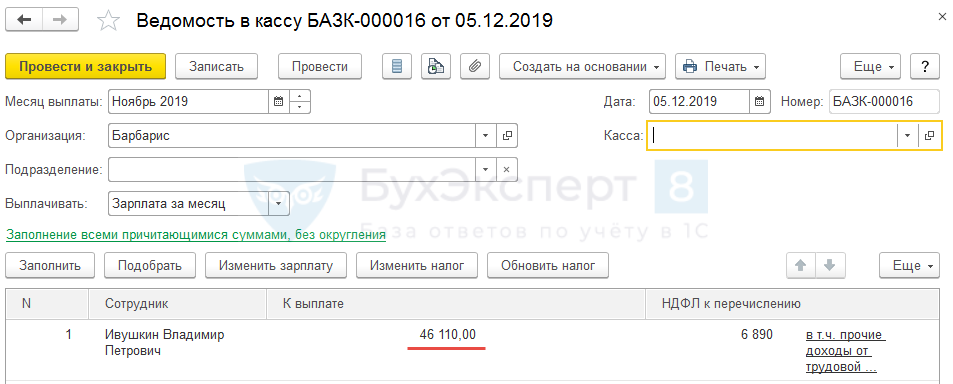

В Ведомость… за ноябрь 2019 г. К выплате попадет сумма, равная:

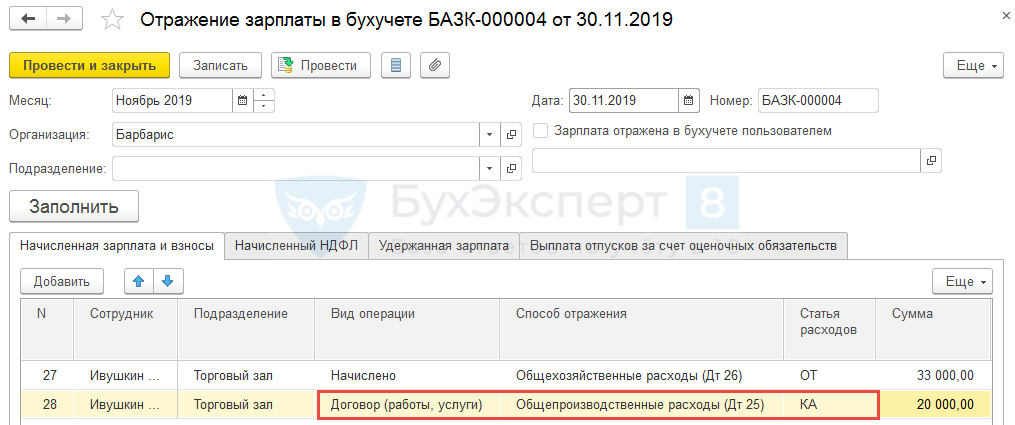

В Отражении зарплаты в бухучете за ноябрь 2019 г. по Виду операции — Договор (работы, услуги) загрузится:

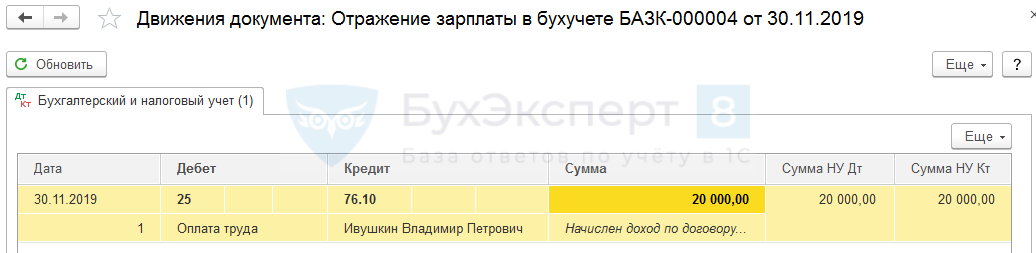

После синхронизации с 1С:Бухгалтерией 3 в ней появятся проводки:

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С ЗУП», тогда смотрите материалы по теме:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(3 оценок, среднее: 4,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Расчеты по договору ГПХ в 1С ЗУП 3.1

Что такое договор ГПХ, когда нужен, почему целесообразен

Договор гражданско-правового характера (ГПХ) – это договор предоставления услуг или выполнения работ по заданию заказчика, за которое предполагается выплата вознаграждения. Это работа или услуга, которая носит разовый характер. Факт ее выполнения отражается актом выполненных работ. Договор оформляется в письменной форме, если сумма превышает десять тысяч рублей.

У исполнителя есть возможность совмещать работу по нескольким договорам, привлечь третьих лиц для выполнения работ.

При этом заказчик может в любой момент времени разорвать договор ГПХ.

Какие бывают договоры гражданско-правового характера:

Антикризисное предложение с 1С:ЗУП

Как законодательно регулируются такие отношения, какие документы оформить в 1С ЗУП?

Отношения участников по договору подряда регламентируются Гражданским кодексом РФ. При заключении договора ГПХ не проводится прием на работу, не оформляется приказ по форме Т-1 и не делается отметка в трудовой книжке исполнителя.

Он должен предъявить заказчику свои

Для иностранца необходимо разрешение на работу или патент. Договор заключается на определенный срок, включает список работ или услуг, а также стоимость вознаграждения. Договор подряда не входит в состав формы Т-3 «Штатное расписание», не предоставляет льготы и гарантии для физлица, по нему не выплачивается заработная плата. Это не трудовые отношения между работодателем и сотрудником. В этом основное отличие. По договору подряда не оплачиваются больничные листы, не предоставляется ежегодный оплачиваемый отпуск.

Трудовые отношения предполагают личное выполнение функций, предусмотренных должностной инструкцией, и это продолжительный ежедневный процесс, который соответствует режиму работы организации. Работник не в праве привлекать помощника. Работодатель обязан вести табель учета рабочего времени, оплачивать работу в ночные, сверхурочные, выходные и праздничные дни. А также обеспечить надлежащие условия труда (спецодежда, инвентарь, рабочее место). Заказчик не несет за это ответственности. При этом исполнитель по договору подряда сам устанавливает себе рабочее время и план выполнения работ, может привлечь субподрядную организацию себе в помощь.

Если по факту отношения между организацией и физлицом являются трудовыми, физлицо в праве обратиться в суд и признать такой договор трудовым.

Трудовой договор интересен контролирующим органам, таким как Фонд социального страхования (ФСС) и Трудовой инспекции, поскольку по такому договору есть обязательства по соблюдению трудовых норм и уплате взносов в фонды, за неисполнение чего они вправе наложить санкции, выписать штрафы и рассчитать пенни.

Начисление вознаграждения по договору подряда в 1С ЗУП 3.1: пошаговая инструкция

Шаг 1. Настройка

В программе 1С:ЗУП 3.1 предусмотрен функционал по начислению вознаграждения по договорам подряда. Для его включения, можно воспользоваться помощником начальной настройки программы и поставить галку «Использовать договоры ГПХ».

Если вы уже давно работаете в программе и не сможете зайти в помощник начальной настройки, не расстраивайтесь, можно открыть меню «Настройка», перейти в «Расчет зарплаты» и поставить галку «Регистрируются выплаты по договорам ГПХ».

Шаг 2. Заполняем кадровую информацию

Далее нам необходимо перейти в раздел «Кадры», справочник «Сотрудники» и создать нового. Заполняем фамилию, имя и отчество, ИНН, СНИЛС, дату рождения, пол. Программа автоматически проверит по фамилии, имени и отчеству, есть ли такое физическое лицо в справочнике, предложит его использовать или создаст новое. В этот момент очень важно не пропустить, если такое физическое лицо уже есть в базе, чтобы избежать дублирования данных. Сохраняем введенные данные.

Программа подсветит цветом и выдаст сообщение в случае, если введенный ИНН или СНИЛС неверный. По гиперссылке «Страхование» укажем страховой статус физического лица, а по гиперссылке «Налог на доходы» установим статус «резидент» и право применения вычетов при необходимости. После этого нажимаем гиперссылку «Оформить договор».

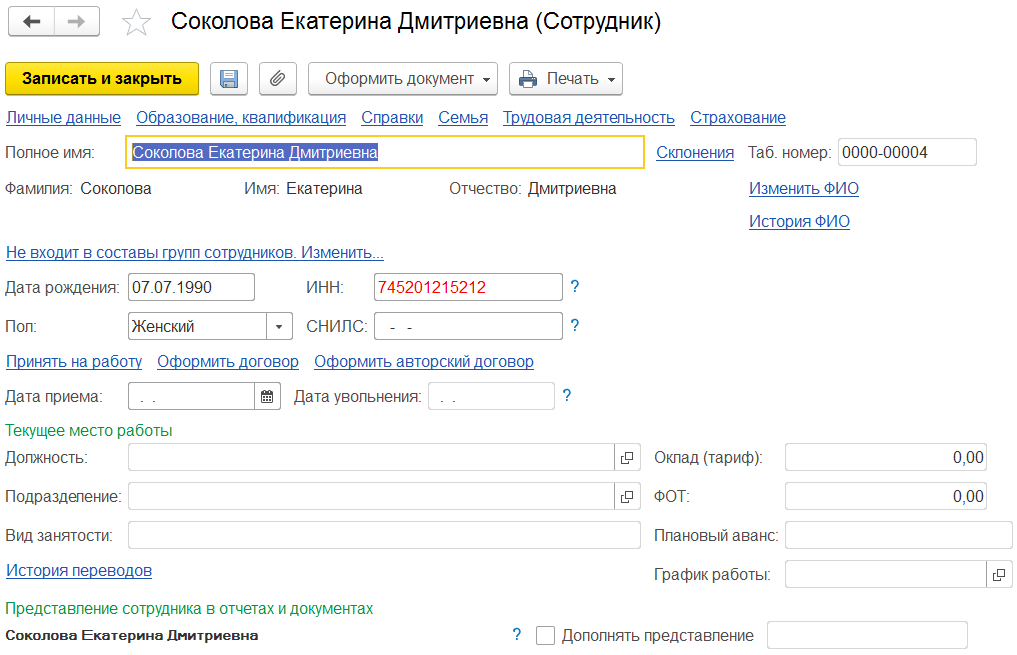

Шаг 3. Создаем договор

Заполняем период действия договора. Вводим сумму договора и выбираем способ выплаты. Возможны три варианта: единовременно по окончанию договора, по актам выполненных работ и по окончанию договора с авансовыми платежами каждый месяц.

Есть возможность указать необходимость расчета страховых взносов от несчастных случаев. Так же возможно указать, на какой счет будет формироваться проводка для выгрузки в 1С:БП 3.0.

Договор провести и закрыть.

Стоит также отметить, что количество оформленных договоров с одним и тем же физлицом в программе 1С:ЗУП 3 не ограничено.

Хотя договоры заключаются с физлицами, которые могут не являться сотрудниками предприятия, учет по договорам не автоматизирован и не предусмотрен в программе 1С:БП 3.0, для этих целей в том числе предназначена программа 1С:ЗУП, поскольку организация будет выступать налоговым агентом по налогу на доходы физлиц не только по своим сотрудникам, но и по физлицам, с которыми заключены договоры.

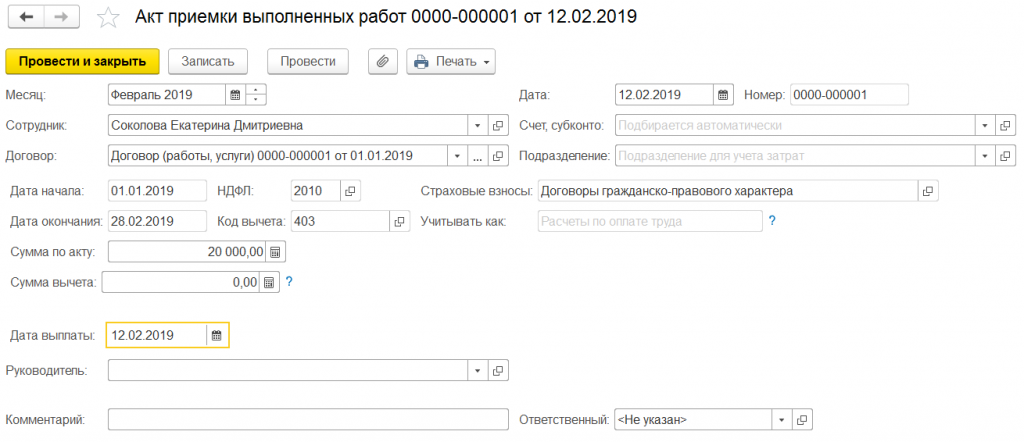

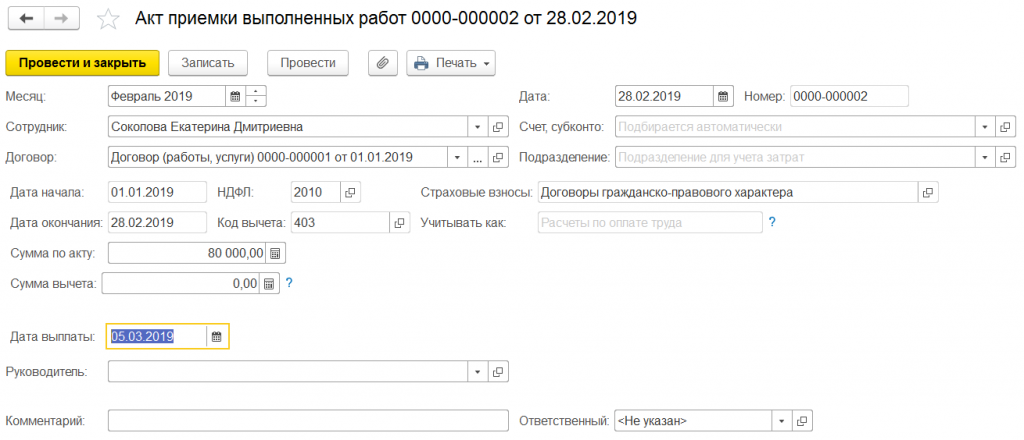

На основании договора подряда мы можем создать акт выполненных работ. Заведем два акта. Первый акт от 12 февраля 2019 на сумму 20 000 рублей. Дата выплаты 12 февраля. Месяц начисления февраль 2019.

В программе предусмотрены печатные формы договора подряда и акта приема-передачи выполненных работ. Эти формы так же можно редактировать и добавлять свои собственные.

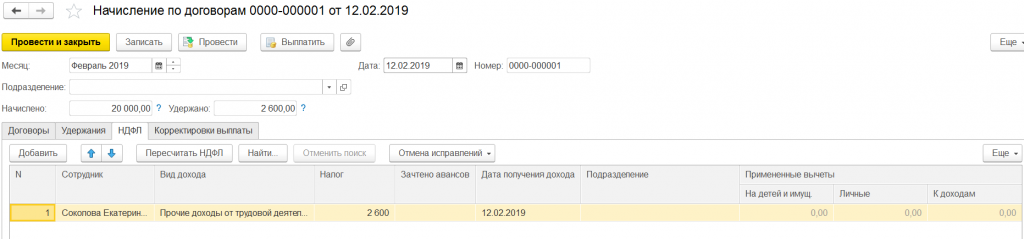

Шаг 4. Расчет

На закладке НДФЛ рассчитана сумма налога на доходы физлиц. По договору подряда предоставляются профессиональные вычеты, в случае, если не компенсируются расходы, связанные с выполнением договора, на материалы, например. Предоставляются стандартные вычеты на исполнителя и/или его детей. Вычеты применяются в течение всего срока действия договора. Если по договору вознаграждение выплачивается не каждый месяц, то вычеты все равно применяются за каждый месяц действия договора. Налог на доходы физлиц не удерживается со стоимости материалов, транспортных или других расходов, которые организация компенсирует исполнителю по договору.

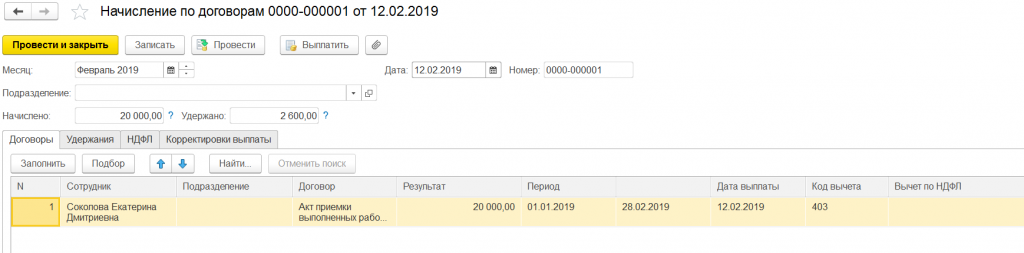

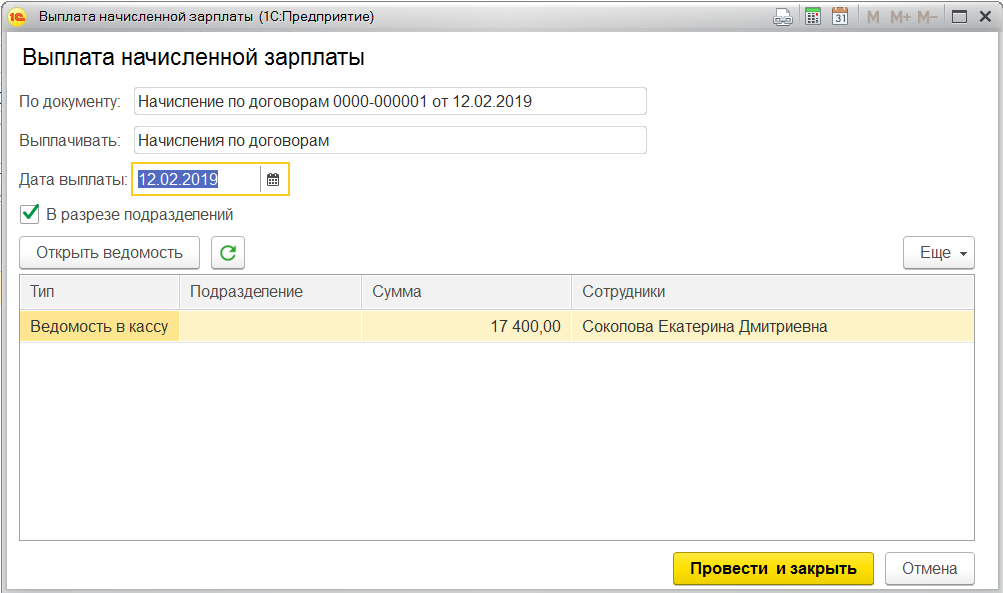

После этого в этом документе нажимаем на кнопку «Выплатить», «Провести и закрыть». Программа создаст ведомость в кассу.

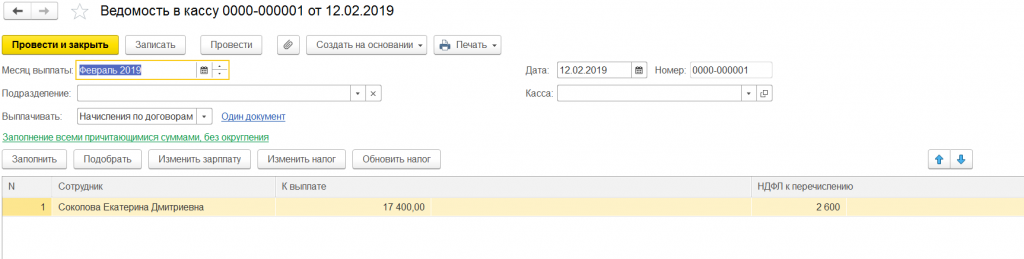

Ведомость будет с видом «начисления по договорам».

В конце месяца отразим акт выполненных работ на оставшуюся сумму вознаграждения. Месяц начисления февраль 2019, дата акта 28.02.2019, начисление рассчитаем при окончательном расчете заработной платы.

В акте поле «учитывать как» может быть двух видов: расчеты по заработной плате и расчеты с контрагентами. Первый вид соответствует бухгалтерскому счету 70, второй – счету 76. Проводки с такой корреспонденцией сформируются в 1С:Бухгалтерии предприятия 3.0 после обмена данными с 1С:Зарплата и управление персоналом 3.0.

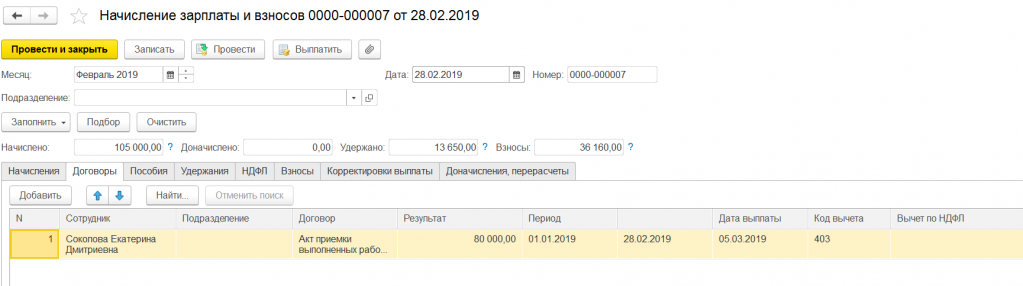

Для итогового расчета заработной платы создадим документ «Начисление зарплаты». Помимо информации о рассчитанной зарплате, налоге на доходы физлиц и страховых взносов сотрудникам предприятия, в этом документе на закладке «Договоры» заполнятся начисления по договорам подряда, рассчитается налог на доходы физлиц исполнителей договора.

В случае, если договор включает в себя страхование от несчастных случаев, страховые взносы будут рассчитываться в конце месяца документом «Начисление зарплаты».

При этом доход по договору подряда облагается страховыми взносами на обязательное пенсионное и медицинское страхование. Страховые взносы исполнителям-нерезидентам будут рассчитываться исходя из их статуса: постоянно проживающий, временно проживающий, временно пребывающий в Российской Федерации.

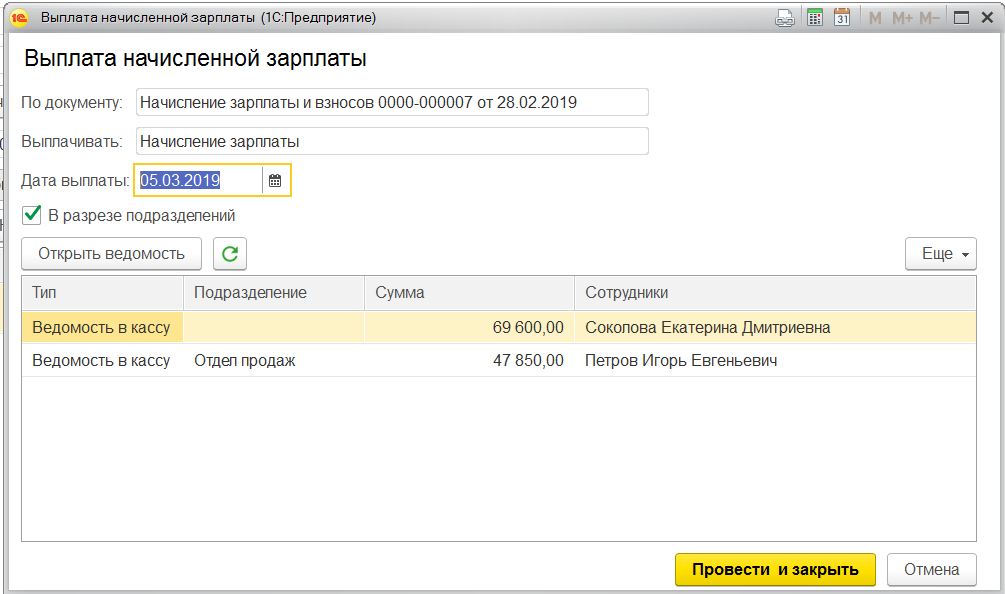

После этого по нажатию кнопки «Выплатить», создадим ведомость в кассу на выплату.

Будет создана ведомость в кассу с видом «начисление зарплаты».

Для того, чтобы отразить бухгалтерские проводки, после расчета зарплаты за весь месяц, создайте и заполните документ «Отражение зарплаты в бухгалтерском учете». Этот документ после синхронизации загрузится в программу 1С:Бухгалтерия предприятия 3.0 и при проведении сформирует необходимые проводки.

Как отразиться в отчетности по НДФЛ?

Для налогового учета в части заполнения регламентированного отчета 6-НДФЛ в строке 100 будет отражена дата фактического получения дохода по договору подряда, то есть дата выплаты из ведомости. Дата удержания налога, это строка 110, также дата выплаты дохода по ведомости. В строке 120 будет указан срок перечисления налога – не позднее дня, следующего за днем выплаты дохода. Эта дата автоматически определяется программой.

Чтобы всегда заполнять отчеты без ошибок и в актуальной форме, заключите договор сопровождения с компанией Первый БИТ. Наши специалисты помогут обновить программу и составить отчет. А также ответят на все возникающие вопросы.

Расчеты по договору ГПХ в 1С ЗУП если есть авансовые платежи

Мы рассмотрели процесс отражения договоров подряда на примере создания актов выполненных работ. Если мы будем выплачивать вознаграждение по окончанию договора, а также выплачивать аванс, то отражать акты нет смысла. В договоре заполните размер аванса. В документ «Начисление зарплаты» на закладку «Договоры» он будет попадать автоматически, а после заполнится оставшейся суммой по договору подряда.

Выплачивать вознаграждение можно не только через кассу, но и выплатой на лицевой счет физического лица.

Если у вас остались вопросы, вы всегда можете обратиться в компанию «Первый Бит» и получить консультацию специалистов.

Заключайте договор сопровождения, будьте в курсе всех изменений законодательства и получайте самую актуальную информацию!