Как рассчитать земельный налог в 1С:ERP

В статье рассматриваются способы, как рассчитать земельный налог в 1C:ERP, а также особенности формирования необходимых форм отчетности земельного налога для юридических лиц в рамках прикладного решения 1С:ERP Управление предприятием 2.4

Начисление земельного налога производится отдельно в отношении каждого объекта налогообложения. Это связано с тем, что для разных земельных участков установлены различные налоговые ставки, налоговые базы; у них может быть разная дата и место регистрации, льготы и прочие нюансы.

Поэтому необходимым условием для начисления земельного налога является наличие в системе 1С:ERP Управление предприятием 2.4 по каждому объекту налогообложению документа Регистрация земельных участков.

Для прекращения расчета налога следует оформить документ Отмена регистрации земельных участков.

1. Как рассчитать земельный налог в 1C:ERP: Налогоплательщики

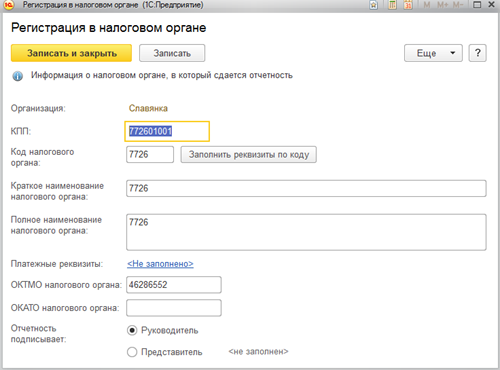

Сведения о налогоплательщике в системе указываются в регистре Регистрации в налоговом органе, доступном из справочника Организации. (Раздел НСИ и администрирование, далее НСИ, далее Организации)

Рис. 1. Вид регистра «Регистрация в налоговом органе».

В случае нахождения земельных участков в разных муниципальных образованиях, в данный регистр вводятся данные налоговых органов, к которым относятся муниципальные образования.

Рис. 2. Регистрация ИФНС муниципального образования по местонахождению ЗУ.

2. Как рассчитать земельный налог в 1C:ERP: Объекты налогообложения

Признак отнесения объектов основных средств к земельным участкам выбирается в Справочнике Основные средства, поле Группа учета ОС. (Раздел Внеоборотные активы, далее Основные средства).

Рис.2. Выбор Группы учета ОС.

3. Как рассчитать земельный налог в 1C:ERP Налоговая ставка и льготы

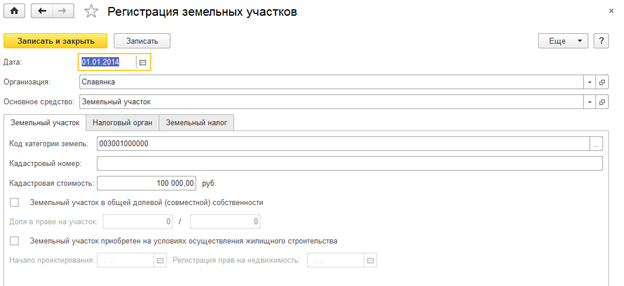

В системе 1С:ERP Управление предприятием 2.4 налоговые ставки указываются по каждому объекту налогообложения в документе Регистрация земельных участков (Раздел Внеоборотные активы, далее Основные средства, далее Документы по ОС).

Рис. 3. Создание документа «Регистрация земельных участков»

На закладке «Основное» документа «Регистрация земельных участков» вводится код категории земель, КБК и налоговая ставка.

Рис. 4. Установка налоговой ставки по объекту налогообложения.

На закладке «Налоговый орган» выбирается постановка на учет в налоговом органе. В рассматриваемом примере земельный участок находится не по месту регистрация организации, а в другом муниципальном образовании.

Рис. 5. Регистрация постановки на учет в налоговом органе ЗУ.

На закладке «Земельные участки» добавляются земельные участки.

Рис.6. Регистрация земельных участков.

Рис.6. Списочная форма документов Регистрация земельных участков.

Статья расходов для отражения в учете задается на закладке «Отражение расходов» документа «Регистрация земельных участков».

Рис. 7. Задание способа отражения расхода по налогу для ЗУ.

На данном примере налог по земельному участку отражается на одно подразделение и один счет учета. Способ отражения можно задать таблицей распределения по подразделениям, статьям и аналитикам в пропорции указанной коэффициентами.

Для изменения способа отражения расхода используется документ «Изменение способа отражения имущественных налогов» (Раздел Внеоборотные активы, далее Основные средства, далее Документы по ОС)

Рис.7. Изменение способа отражения имущественных налогов. Закладка Объект эксплуатации

Рис.8. Изменение способа отражения имущественных налогов. Закладка Отражение расходов.

4. Как рассчитать земельный налог в 1C:ERP: начисление налогов

Начисление земельного налога и формирование бухгалтерских проводок в 1С:ERP Управление предприятием 2.4 происходит автоматически при выполнении Закрытия месяца и выполнении Регламентной операции «Расчет земельного налога» в последнем месяце года.

Рис. 9. Расчет земельного налога.

Результаты расчета записываются в регистр сведения «Расчет земельного налога».

Рис. 10. Регистр «Расчет земельного налога»

Бухгалтерские проводки формируются автоматически при наличии суммы к уплате.

Рис.11. Результат проведения регламентной операции «Расчет земельного налога».

Если нормативным правовым актом органа муниципального образования не предусмотрено иное ( п.2 ст.397 ), то налогоплательщики-юридические лица уплачивают авансовые платежи по налогу.

Для расчета авансовых платежей по налогу в регистр «Порядок уплаты авансов по налогам» необходимо добавить записи об уплате (Справочник Организации, далее закладка Учетная политика и налоги, далее Порядок уплаты авансов по налогам)

Рис. 12. Настройка учетной политики для уплаты авансовых платежей по налогу.

Если в данном регистре имеются записи, в которых указано, что по налогу уплачиваются авансовые платежи, то в перечень операций закрытия месяца в последнем месяце квартала (март, июнь, сентябрь) добавляется операция по расчету налога.

Рис. 13. Расчет земельного налога при наличии авансов.

Для прекращения расчета налога вносится запись в регистр сведений Регистрация земельных участков, указав соответствующую дату. Для этого используется документ Отмена регистрации земельных участков (Раздел Внеоборотные активы, далее Основные средства, далее Документы ОС).

Рис.14. Вид документа Отмена регистрации земельных участков.

5. Как рассчитать земельный налог в 1C:ERP: Справка-расчет

После выполнения Регламентной операции доступно формирование Справок-расчетов. Справки- расчеты расположены в разделе Регламентированный отчет, далее Бухгалтерский и налоговый учет, далее Справки-расчеты.

Рис.15. Вид Справки-расчета земельного налога.

6. Как рассчитать земельный налог в 1C:ERP: Декларация по земельному налогу

Налоговая декларация предоставляется по месту регистрации земельного участка не позднее 1 февраля, следующего за истекшим налоговым периодом ( п. 3 ст. 398 НК РФ ). Рассчитанные суммы налогов используются для заполнения Налоговой декларации (Раздел Регламентированный учет – 1С-Отчетность – Регламентированные отчеты).

Рис.16. Вид Декларации по земельному налогу, Титульный лист.

Рис.17. Вид Декларации по земельному налогу, Раздел 1.

Рис.18. Вид Декларации по земельному налогу, Раздел 2.

Декларации формируются и отправляются по каждому месту регистрации земельного участка.

ЕРП 2.4 Рег. учет. Имущественные налоги

1. Условия для расчета налога на имущество 1С

В 1С ERP Управление предприятием 2.4 для расчета аванса по налогу на имущество требуется несколько условий.

Первое условие – соответствующий настройки в программе. Для начала необходимо перейти в «Организации» в раздел «НСИ и администрирование».

Откроем карточку нужного элемента и перейдем на вкладку «Учетная политика и налоги». В учетной политике по организации ниже блока «Налог на имущество» находится гиперссылка «Порядок уплаты авансов по налогам».

Путь к опции «Порядок уплаты авансов по налогам» в ЕРП 2.4

При нажатии на данную ссылку открывается форма регистра 1С с вводом списка настроек, где мы вводим, собственно, соответствующий порядок по виду налога, организации и прочие дополнительные параметры, влияющие на расчет.

Форма регистра в 1С необходимая для внесения параметров расчета аванса

Второе важное условие – должно быть само имущество, по которому должен начисляться аванс по налогу на имущество или налог. когда эти два условия выполняются, при расчете по закрытию месяца выполнится операция по расчету налога в 1С ЕРП 2.4.

2. Расчет налога на имущество 1С и справки-расчета

Расчет налога на имущество 1С происходит из формы закрытия месяца в разделе «Финансовый результат и контроллинг» (подраздел «Закрытие месяца», далее – гиперссылка для вызова обработки «Закрытие месяца»).

В открывшейся форме обработки в ЕРП 2.4 в списке операций закрытия месяца мы увидим данную функцию в подразделе «Формирование затрат».

Как найти «Расчет налога на имущество» в 1С

Произвести непосредственно расчет можно в соответствующей строке по гиперссылке «Рассчитать». По кнопке «Подробнее» можно перейти в документ и отразить его в регламентированном учете в 1С Предприятие ЕРП.

Так выглядит документ регламентной операции с типом «Расчет налога на имущество» в 1С:

«Расчет налога на имущество» 1С

Можем просмотреть проводки, перейдя по кнопке «Дт/Кт». Видим проводку по начислению налога в 1С 8.3:

Проводки по начислению налога в 1С 8.3.

В 1С: ЕРП 2.4 имеются специальные отчеты, с помощью которых можно просмотреть и проанализировать расчет налогов. Для этого в разделе регламентированного учета необходимо обратиться к разделу «Справки-расчеты».

Раздел «Справки-расчеты» в 1С 8.3

Посмотреть отчет по расшифровке расчета налогов «Расчет налога на имущество» в 1С можно в блоке «Справки-расчеты – Расчет налога на имущество».

Отчет по расшифровке расчета налогов «Расчет налога на имущество» в 1С

В Отчете детально видно по объектам данные для расчета налога и сам расчет от налоговых баз на имущество.

Справка расчет налога на имущество за квартал (рис.1)

Справка расчет налога на имущество за квартал (рис. 2)

Как рассчитать земельный налог в 1С:ERP

В статье рассматриваются способы, как рассчитать земельный налог в 1C:ERP, а также особенности формирования необходимых форм отчетности земельного налога для юридических лиц в рамках прикладного решения 1С:ERP Управление предприятием 2.4

Начисление земельного налога производится отдельно в отношении каждого объекта налогообложения. Это связано с тем, что для разных земельных участков установлены различные налоговые ставки, налоговые базы; у них может быть разная дата и место регистрации, льготы и прочие нюансы.

Поэтому необходимым условием для начисления земельного налога является наличие в системе 1С:ERP Управление предприятием 2.4 по каждому объекту налогообложению документа Регистрация земельных участков.

Для прекращения расчета налога следует оформить документ Отмена регистрации земельных участков.

1. Как рассчитать земельный налог в 1C:ERP: Налогоплательщики

Сведения о налогоплательщике в системе указываются в регистре Регистрации в налоговом органе, доступном из справочника Организации. (Раздел НСИ и администрирование, далее НСИ, далее Организации)

Рис. 1. Вид регистра «Регистрация в налоговом органе».

В случае нахождения земельных участков в разных муниципальных образованиях, в данный регистр вводятся данные налоговых органов, к которым относятся муниципальные образования.

Рис. 2. Регистрация ИФНС муниципального образования по местонахождению ЗУ.

2. Как рассчитать земельный налог в 1C:ERP: Объекты налогообложения

Признак отнесения объектов основных средств к земельным участкам выбирается в Справочнике Основные средства, поле Группа учета ОС. (Раздел Внеоборотные активы, далее Основные средства).

Рис.2. Выбор Группы учета ОС.

3. Как рассчитать земельный налог в 1C:ERP Налоговая ставка и льготы

В системе 1С:ERP Управление предприятием 2.4 налоговые ставки указываются по каждому объекту налогообложения в документе Регистрация земельных участков (Раздел Внеоборотные активы, далее Основные средства, далее Документы по ОС).

Рис. 3. Создание документа «Регистрация земельных участков»

На закладке «Основное» документа «Регистрация земельных участков» вводится код категории земель, КБК и налоговая ставка.

Рис. 4. Установка налоговой ставки по объекту налогообложения.

На закладке «Налоговый орган» выбирается постановка на учет в налоговом органе. В рассматриваемом примере земельный участок находится не по месту регистрация организации, а в другом муниципальном образовании.

Рис. 5. Регистрация постановки на учет в налоговом органе ЗУ.

На закладке «Земельные участки» добавляются земельные участки.

Рис.6. Регистрация земельных участков.

Рис.6. Списочная форма документов Регистрация земельных участков.

Статья расходов для отражения в учете задается на закладке «Отражение расходов» документа «Регистрация земельных участков».

Рис. 7. Задание способа отражения расхода по налогу для ЗУ.

На данном примере налог по земельному участку отражается на одно подразделение и один счет учета. Способ отражения можно задать таблицей распределения по подразделениям, статьям и аналитикам в пропорции указанной коэффициентами.

Для изменения способа отражения расхода используется документ «Изменение способа отражения имущественных налогов» (Раздел Внеоборотные активы, далее Основные средства, далее Документы по ОС)

Рис.7. Изменение способа отражения имущественных налогов. Закладка Объект эксплуатации

Рис.8. Изменение способа отражения имущественных налогов. Закладка Отражение расходов.

4. Как рассчитать земельный налог в 1C:ERP: начисление налогов

Начисление земельного налога и формирование бухгалтерских проводок в 1С:ERP Управление предприятием 2.4 происходит автоматически при выполнении Закрытия месяца и выполнении Регламентной операции «Расчет земельного налога» в последнем месяце года.

Рис. 9. Расчет земельного налога.

Результаты расчета записываются в регистр сведения «Расчет земельного налога».

Рис. 10. Регистр «Расчет земельного налога»

Бухгалтерские проводки формируются автоматически при наличии суммы к уплате.

Рис.11. Результат проведения регламентной операции «Расчет земельного налога».

Если нормативным правовым актом органа муниципального образования не предусмотрено иное ( п.2 ст.397 ), то налогоплательщики-юридические лица уплачивают авансовые платежи по налогу.

Для расчета авансовых платежей по налогу в регистр «Порядок уплаты авансов по налогам» необходимо добавить записи об уплате (Справочник Организации, далее закладка Учетная политика и налоги, далее Порядок уплаты авансов по налогам)

Рис. 12. Настройка учетной политики для уплаты авансовых платежей по налогу.

Если в данном регистре имеются записи, в которых указано, что по налогу уплачиваются авансовые платежи, то в перечень операций закрытия месяца в последнем месяце квартала (март, июнь, сентябрь) добавляется операция по расчету налога.

Рис. 13. Расчет земельного налога при наличии авансов.

Для прекращения расчета налога вносится запись в регистр сведений Регистрация земельных участков, указав соответствующую дату. Для этого используется документ Отмена регистрации земельных участков (Раздел Внеоборотные активы, далее Основные средства, далее Документы ОС).

Рис.14. Вид документа Отмена регистрации земельных участков.

5. Как рассчитать земельный налог в 1C:ERP: Справка-расчет

После выполнения Регламентной операции доступно формирование Справок-расчетов. Справки- расчеты расположены в разделе Регламентированный отчет, далее Бухгалтерский и налоговый учет, далее Справки-расчеты.

Рис.15. Вид Справки-расчета земельного налога.

6. Как рассчитать земельный налог в 1C:ERP: Декларация по земельному налогу

Налоговая декларация предоставляется по месту регистрации земельного участка не позднее 1 февраля, следующего за истекшим налоговым периодом ( п. 3 ст. 398 НК РФ ). Рассчитанные суммы налогов используются для заполнения Налоговой декларации (Раздел Регламентированный учет – 1С-Отчетность – Регламентированные отчеты).

Рис.16. Вид Декларации по земельному налогу, Титульный лист.

Рис.17. Вид Декларации по земельному налогу, Раздел 1.

Рис.18. Вид Декларации по земельному налогу, Раздел 2.

Декларации формируются и отправляются по каждому месту регистрации земельного участка.

Начисление имущественных налогов в программе Бухгалтерия предприятия, редакция 3.0 (интерфейс «Такси»)?

Оставить заявку

Оставьте свое имя и номер телефона, оператор свяжется с Вами в рабочее время в течение 2 часов.

Хочу получать новости об акциях, скидках и мероприятиях от 1С:Франчайзи Виктория

Рассылка выходит раз в неделю, Ваш адрес не будет передан посторонним лицам.

Нажимая на кнопку Отправить, я даю согласие на обработку персональных данных

В «1С:Бухгалтерии 8», ред. 3.0, начиная с версии 3.0.32, предусмотрена возможность автоматического расчёта сумм налога (авансовых платежей по налогу) на имущество, транспортного и земельного налогов с отражением начисленных сумм в бухгалтерском и налоговом учёте. Чтобы воспользоваться такой возможностью, в информационную базу необходимо ввести корректные данные.

Общее для всех налогов.

1. Проверяем, введена ли информация о налогоплательщике в местах постановки на учёт в качестве плательщика налога на имущество, заполнен ли справочник «Организации» и «Регистрации в налоговом органе». Из первого справочника берутся сведения о наименовании налогоплательщика и присвоенном ему ИНН, а из второго – сведения о КПП по месту постановки на учёт и о представителе налогоплательщика.

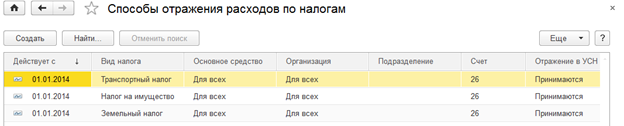

2. Необходимо ввести сведения о способе отражения расходов по налогу в учёте. В подразделе «Налоги» раздела «Справочники» открываем пункт «Способы отражения расходов по налогам».

По умолчанию данный регистр настроен на отнесение сумм налога (авансовых платежей по налогу) по всем объектам имущества, земельным участкам и транспортным средствам в дебет счёта 26 «Общехозяйственные расходы» на статью затрат «Имущественные налоги». При необходимости можно самостоятельно настроить счёт учёта затрат по имущественному налогу, а также задать для некоторых основных средств отдельный способ отражения расходов по налогам.

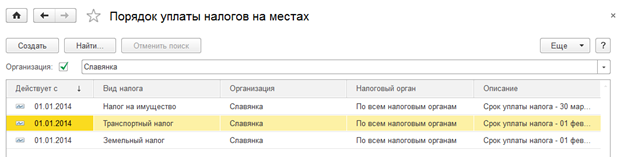

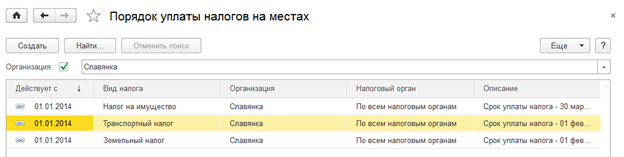

3. Внести информацию в регистр сведений «Порядок уплаты налога на местах» (подраздел «Налоги» раздела «Справочники») по каждому виду имущественного налога с указанием признаков уплаты по налоговому органу, уплаты авансовых платежей.

Налог на имущество

Проверяем, корректно ли отражены операции по принятию имущества к бухгалтерскому учёту, выполнены ли операции начисления амортизации за каждый месяц налогового (отчётного) периода. Напомним, что налог на имущество начисляется только в отношении недвижимого имущества.На движимое имущество налог нужно начислять только в том случае, если оно поставлено на баланс до 1 января 2013 года. Начисление амортизации (износа) в программе Бухгалтерия 3.0 производится с помощью регламентной операции «Амортизация и износ основных средств».

Проверяем, правильно ли указаны сведения о ставках налога, по которым налогом облагается имущество организации в целом. Эти данные указываются в регистре сведений «Ставки налога на имущество» (подраздел «Налоги» раздела «Справочники»).

В результате регламентной операции «Расчёт налога на имущество» формируются проводки по отражению расходов по налогу, а также запись в регистре «Расчёт налога на имущество». Кроме того, можно сформировать справку-расчёт, чтобы проанализировать формирование налоговой базы и непосредственно расчёт налога.

Земельный налог

Сведения о земельных участках для целей составления декларации, а также определения суммы авансового платежа по земельному налогу в программе хранятся в регистре сведений «Регистрация земельных участков», подраздел «Налоги» раздела «ОС и НМА». Сведения о регистрации в информационную базу вносятся путём заполнения формы «Регистрация земельного участка», в которой указываются:

1. Сведения, идентифицирующие запись регистра. К ним относятся:

2. Сведения о земельном участке. Здесь указываются:

3. Сведения о постановке земельного участка на учёт в налоговом органе. На закладке «Налоговый орган» с помощью переключателя выбирается место постановки земельного участка на учёт: «По месту нахождения организации», «С другим кодом по ОКТМО» или «В другом налоговом органе».

4. Сведения для расчёта земельного налога. На закладке «Земельный налог» приводятся сведения для расчёта налога:

Таким образом, если в информационную базу корректно введены сведения о земельных участках, информация о налогоплательщике, а также о налоговом органе, в котором он состоит на налоговом учёте, при закрытии месяца в конце квартала (например, сентября) появляется регламентная операция «Расчёт земельного налога», которая формирует проводки по отражению расходов по налогу. Для автоматического заполнения показателей налоговой декларации по земельному налогу на сумму авансовых платежей при проведении документа дополнительно вводятся записи в регистр сведений «Расчёт земельного налога». Для документального подтверждения выполненных расчётов следует сформировать справку-расчёт земельного налога.

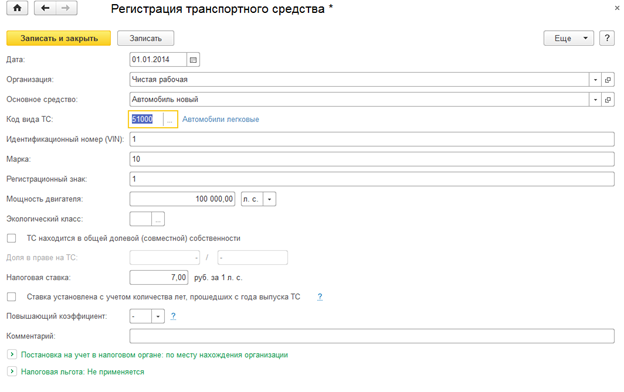

Транспортный налог

При постановке на регистрационный учёт транспортного средства, признаваемого объектом налогообложения транспортным налогом, необходимо заполнить форму «Регистрация транспортного средства» (подраздел «Налоги» раздела «ОС и НМА»), в которой указываются:

1. Сведения, идентифицирующие запись регистра. В этой группе сведений указываются:

2. Сведения о транспортном средстве:

3. Сведения о постановке транспортного средства на учёт в налоговом органе. На закладке «Налоговый орган» с помощью переключателя выбирается место, где транспортное средство поставлено на учёт: «По месту нахождения организации» или «В другом налоговом органе».

4. Сведения для расчёта транспортного налога. На закладке «Транспортный налог» приводятся сведения для расчёта налога:

Если всё заполнено правильно, регламентная операция «Расчёт транспортного налога» формирует проводки по отражению расходов по налогу в учёте. Для автоматического заполнения показателей налоговой декларации по транспортному налогу на сумму авансовых платежей при проведении документа дополнительно вводятся записи в регистр сведений «Расчёт транспортного налога». Для документального подтверждения выполненных расчётов следует сформировать справку-расчёт транспортного налога.

Надеемся, эта информация окажется для вас полезной, и вы легко сможете автоматически рассчитывать суммы налогов.