«1С:ЗУП 8» (ред. 3): прогрессивная шкала НДФЛ с 2021 года (+ видео)

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версии 3.1.16.134.

Федеральным законом от 23.11.2020 № 372-ФЗ внесены изменения в главу 23 НК РФ. С 1 января 2021 года ставка налога на доходы физических лиц для резидентов РФ устанавливается в следующих размерах (п. 1 ст. 224 НК РФ):

13% – с суммы доходов в пределах 5 млн рублей за налоговый период (год);

15% – с суммы доходов, превышающих 5 млн рублей за налоговый период (год).

Эти ставки применяются к доходам резидентов, налоговые базы по которым исчисляются отдельно (п. 2.1 ст. 210 НК РФ)

Налоговая ставка для некоторых нерезидентов устанавливается также в размере 13% и 15% (абз. 2 и 3 п. 3.1 ст. 224 НК РФ) :

высококвалифицированных иностранных специалистов;

участников Государственной программы по переселению в РФ;

работающих в РФ по патенту иностранцев;

членов экипажей судов, плавающих под госфлагом РФ;

иностранных граждан или лиц без гражданства, признанных беженцами или получивших временное убежище на территории РФ.

Выделены налоговые базы по доходам со ставкой 13%:

основная налоговая база;

доходы по ценным бумагам (5 налоговых баз);

особые доходы (выигрыши на тотализаторе).

В программе для определения налоговой базы используется категория доходов.

Расчет налога производится нарастающим итогом по каждой из налоговых баз в отдельности:

по ставке 13% с доходов до 5 млн;

по ставке 15% с доходов, превышающих 5 млн;

расчет одинаковый как для резидентов, так и для «льготных резидентов».

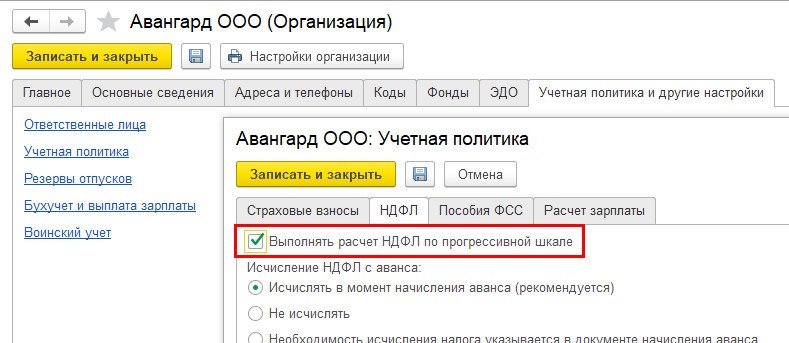

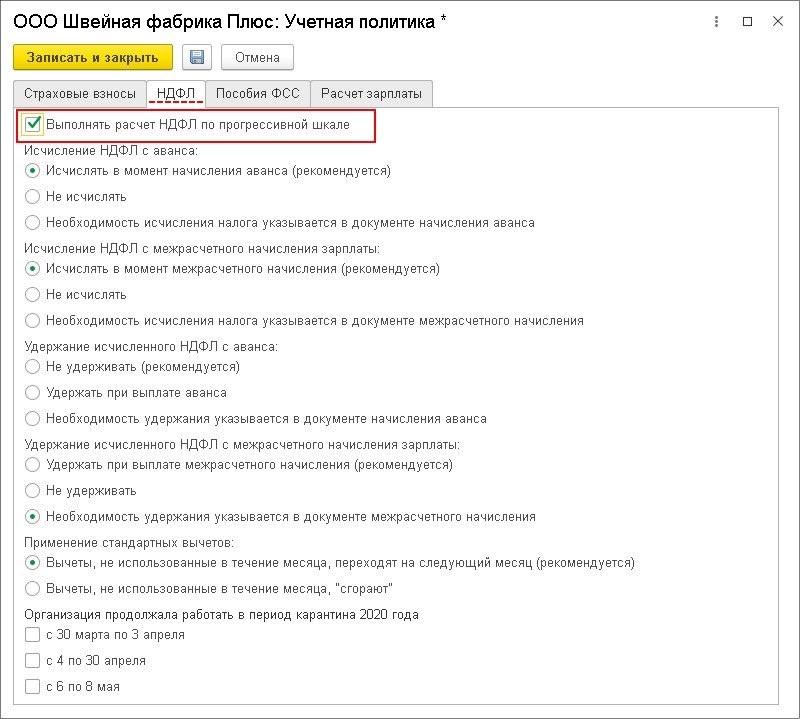

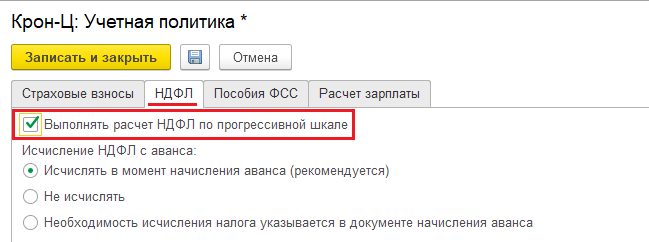

В настройках учетной политики организации появилась новая настройка Выполнять расчет НДФЛ по прогрессивной шкале.

Ее можно включить вручную или она включится автоматически, когда доход хотя бы одного сотрудника достигнет 5 млн руб.

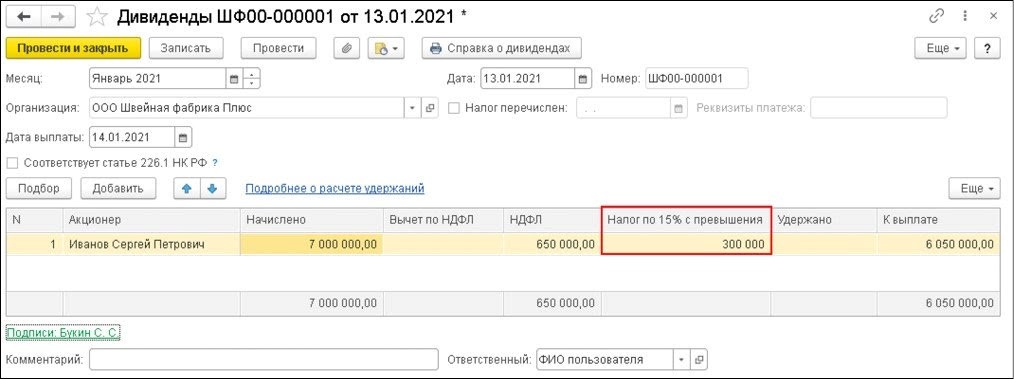

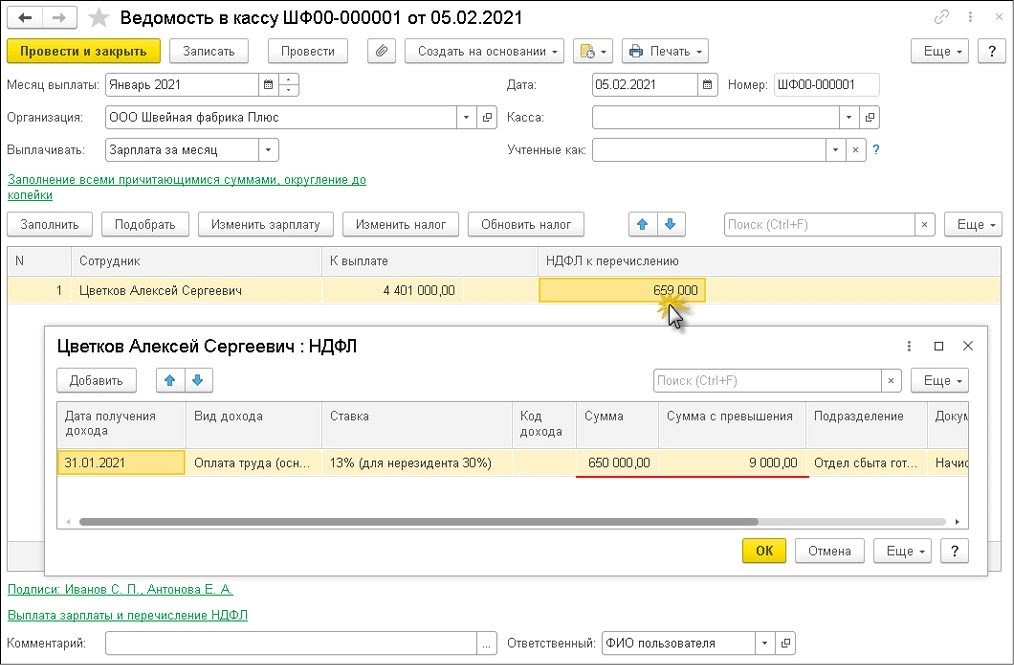

После включения настройки в документах, производящих расчет НДФЛ, а также в ведомостях на выплату появляется колонка Налог с превышения.

Налог с превышения необходимо выделять в отчетности и уплачивать по отдельному КБК 182 1 01 02080 01 1000 110 (реализовано в «1С:Бухгалтерии 8» с релиза 3.0.87.28).

Прогрессивная шкала НДФЛ в программах 1С

Рассмотрим, как считают налог на доходы физлиц по новым ставкам, показывают его в отчетности и что настроить в базах «1С» — как в «1С:Бухгалтерии 8», так и в «1С:Зарплата и управление персоналом 8».

Как работает прогрессивная шкала НДФЛ

Все мы привыкли к стандартной ставке НДФЛ для резидентов 13%. Еще есть особые тарифы 9, 30 и 35%, а по нерезидентам — 15 и 30%. Все эти ставки по-прежнему действуют, но к ним добавили еще один тариф, повышенный — 15%. Изменения в главу 23 НК РФ внес Федеральный закон от 23.11.2020 № 372-ФЗ.

Новая ставка работает по следующему принципу:

С какой суммой сравнивать лимит 5 млн руб.?

Доходы, которые нужно брать по резидентам для сравнения с лимитом в 5 млн руб., смотрите в ст. 210 НК РФ.

Основные доходы — это заработная плата и другие стандартные выплаты работникам: отпускные, больничные, матпомощь, вознаграждения по ГПД. Так вот все эти выплаты суммируем и итог уже сравниваем с лимитом. С превышения, если оно есть, платим 15%.

Если есть налоговые вычеты — стандартные, социальные, имущественные, профессиональные (например, по ГПД), к доходу сначала применяем вычеты, а уже потом сравниваем налоговую базу с лимитом 5 млн руб.

От основных доходов отделяем дивиденды.

Например, директор-учредитель получает кроме зарплаты еще и выплаты как участник ООО. Тогда отдельно сравниваем с лимитом дивиденды и отдельно — все остальные выплаты.

По нерезидентам берем доходы, которые физлица получают как:

Если физлицо получает доход из нескольких источников, налоговый агент учитывает только свои выплаты. По итогам года налоговая суммирует все доходы (только дивиденды будут отдельно) и при необходимости доначислит налог, направит уведомление физическому лицу на доплату налога.

Как включить прогрессивную шкалу НДФЛ в «1С:БП» и «1С:ЗУП»

Расчет НДФЛ с учетом прогрессивных ставок реализовали как в «1С:Зарплата и управление персоналом 8», ред. 3.1, так и в «1С:Бухгалтерия предприятия 8», ред. 3.

Чтобы с превышения доходом 5 млн руб. программа считала НДФЛ уже по новой ставке 15 %, измените настройки. Действуйте в зависимости от вашей ситуации.

Ситуация 1. Ведем учет в «1С:Зарплата и управление персоналом 8», ред. 3.1

Тогда перейдите в раздел «Настройка» — «Организации» или «Реквизиты организации» и в учетной политике на закладке «НДФЛ» установите флаг «Выполнять расчет НДФЛ по прогрессивной шкале».

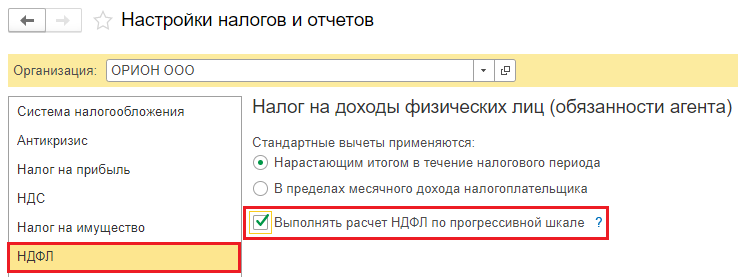

Ситуация 2. Ведем учет в «1С:Бухгалтерия предприятия 8», ред. 3.

Здесь установите флаг «Выполнять расчет НДФЛ по прогрессивной шкале» в настройках налогов и отчетов (раздел «Главное» — «Налоги и отчеты» — закладка «НДФЛ»).

Имейте в виду: сразу изменения в программе вы не увидите. Но как только доход одного из физлиц превысит установленный лимит, в расчете НДФЛ появится дополнительная графа «Налог с превышения». А в бухгалтерской конфигурации — новый вид налога в платежном поручении «НДФЛ с доходов свыше предельной величины, исчисленный налоговым агентом».

Как заполнить 6-НДФЛ при больших зарплатах

Если считали НДФЛ по новой ставке, придется заполнить раздел 1 и 2 формы 6-НДФЛ не только со стандартной ставкой 13%, но и со ставкой 15%.

ФНС уже выпустила примеры заполнения формы «шесть» в такой ситуации. Смотрите приложение к письму от 01.12.2020 № БС-4-11/19702@.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Как использовать прогрессивную шкалу НДФЛ в 1С:ЗУП 8 ред. 3

С 2021 г. используется прогрессивная шкала НДФЛ — с доходов более 5 млн. руб. налог удерживается по тарифу 15%. Этот момент нужно настроить в 1С:ЗУП для правильного исчисления подоходного налога.

Ввод прогрессивной шкалы НДФЛ с 2021 года

В гл. 23 НК РФ были внесены корректировки на основании Закона от 23.11.2020 г. № 372-ФЗ. Теперь с 2021 г. тарифы по НДФЛ для российских резидентов:

Внимание! Сумма доходов рассчитывается по нарастающей с января календарного года.

Данные ставки используются по отношению к доходам резидента, по которым налогооблагаемые базы рассчитываются обособленно (п. 2.1 ст. 210 НК):

Важно! При исчислении налогооблагаемой базы по НДФЛ по данным доходам учитываются налоговые вычеты по ст. 218-221 НК.

По тарифу 13% без учета увеличения ставки до 15% в 2021 г. облагаются и доходы резидентов при продаже недвижимости или его долей, получении недвижимых объектов по договору дарения, поступлениях по договорам страхования или пенсионного обеспечения (п. 1.1 ст. 224 НК).

Для определенных категорий нерезидентов установлен также тариф 13% по НДФЛ (ст. 224 НК). К ним относятся:

Вычисление НДФЛ по тарифам 13% и 15% проводится аналогично как для резидентов, так и для нерезидентов. Налог исчисляется на дату получения дохода, которая устанавливается по нормам ст. 223 НК. Он рассчитывается по нарастающей с начала календарного года с зачетом сумм, удержанных раньше.

При получении физлицом доходов от нескольких налоговых агентов, каждый из которых не более 5 млн. руб., по окончании календарного года ИФНС рассчитывает налог с общей суммы превышения доходов с 5 млн. руб. После этого налоговики направляют налогоплательщику соответствующее уведомление.

Как рассчитывается прогрессивный НДФЛ в 1С:ЗУП 8 ред. 3

Если хотя бы по одному работнику накоплена нарастающим итогом предельная сумма дохода в 5 млн. руб., в 1С автоматически ставится флажок «Выполнять расчет НДФЛ по прогрессивной шкале». Он устанавливается в настройках учетной политики — можно увидеть в разделе «Настройки», далее «Организации», затем вкладка «Учетная политика и другие настройки», после этого гиперссылка «Учетная политика» и далее вкладка «НДФЛ».

При необходимости или желании пользователь может включить эту настройку заранее.

Работнику был начислен доход за январь в размере 5,060 млн. руб. В него входила премия за год в размере 5 млн. руб. и оплата труда за январь — 60 тыс. руб.

Доход более 5 млн. руб. будет отражаться в отдельном столбце в документах начисления доходов, в т.ч. и по дивидендам резидентов.

В примере размер такого дохода — 60 тыс. руб., и он будет облагаться по тарифу 15%, т.е. НДФЛ в этом случае 9 тыс. руб. С 5 млн. руб. будет удерживаться налог по тарифу 13% — его размер будет 650 тыс. руб.

Указанная в ведомости на зарплаты сумма НДФЛ будет регистрироваться как размер удержанного налога. При расшифровке этой суммы НДФЛ по разным ставкам указывается отдельно по столбцам.

В дальнейшем планируется, что в отчетах по НДФЛ также будет разделение сумм налога в зависимости от введенной прогрессивной шкалы.

Вне зависимости от того, как настроен расчет налога в 1С с доходов от работы для «льготных» нерезидентов (тариф 13%, а не 30%), исчисление НДФЛ осуществляется нарастающим итогом. Ранее расчет производился независимо при каждом свершившемся факте, связанным с получением дохода.

В 1С:Бухгалтерии 8 ред. 3.0 имеется возможность платить НДФЛ с 2021 г. по тарифу 15% с превышения доходов в 5 млн. руб. Для этого предназначен свой КБК — 182 1 01 02080 01 1000 110.

Что касается налога по тарифу 13%, то он уплачивается на прежний КБК — 182 1 01 02010 01 0000 110.

Сервисы, помогающие в работе бухгалтера, вы можете приобрести здесь.

Прогрессивная шкала НДФЛ в программах «1С»

Автор: Дарья Волохова, бухгалтер-консультант Линии консультаций «ГЭНДАЛЬФ»

Рассмотрим, как считают налог на доходы физлиц по новым ставкам, показывают его в отчетности и что настроить в базах «1С» – как в «1С:Бухгалтерии 8», так и в «1С:Зарплата и управление персоналом 8».

Как работает прогрессивная шкала НДФЛ

Все мы привыкли к стандартной ставке НДФЛ для резидентов 13%. Еще есть особые тарифы 9, 30 и 35%, а по нерезидентам – 15 и 30%. Все эти ставки по-прежнему действуют, но к ним добавили еще один тариф, повышенный – 15%. Изменения в главу 23 НК РФ внес Федеральный закон от 23.11.2020 № 372-ФЗ.

Новая ставка работает по следующему принципу:

13% начисляем с доходов, которые в пределах 5 млн руб. Показатель берем за год;

15% – для той части доходов, которая превышает допустимый предел в 5 млн руб. за год.

С какой суммой сравнивать лимит 5 млн руб.

Доходы, которые нужно брать по резидентам для сравнения с лимитом в 5 млн руб., смотрите в ст. 210 НК РФ. Основные доходы – это заработная плата и другие стандартные выплаты работникам: отпускные, больничные, матпомощь, вознаграждения по ГПД. Так вот все эти выплаты суммируем и итог уже сравниваем с лимитом. С превышения, если оно есть, платим 15%.

Если есть налоговые вычеты – стандартные, социальные, имущественные, профессиональные (например, по ГПД), к доходу сначала применяем вычеты, а уже потом сравниваем налоговую базу с лимитом 5 млн руб.

От основных доходов отделяем дивиденды. Например, директор-учредитель получает кроме зарплаты еще и выплаты как участник ООО. Тогда отдельно сравниваем с лимитом дивиденды и отдельно – все остальные выплаты.

По нерезидентам берем доходы, которые физлица получают как:

высококвалифицированные иностранные специалисты;

участники госпрограммы по переселению в РФ;

иностранцы, работающие в Российской Федерации по патенту;

члены экипажей судов, плавающих под госфлагом РФ;

иностранные граждане или лица без гражданства, признанные беженцами или получившие временное убежище на территории РФ.

Если физлицо получает доход из нескольких источников, налоговый агент учитывает только свои выплаты. По итогам года налоговая суммирует все доходы (только дивиденды будут отдельно) и при необходимости доначислит налог, направит уведомление физическому лицу на доплату налога.

Как включить прогрессивную шкалу НДФЛ в «1С:БП» и «1С:ЗУП»

Расчет НДФЛ с учетом прогрессивных ставок реализовали как в «1С:Зарплата и управление персоналом 8», ред. 3.1, так и в «1С:Бухгалтерия предприятия 8», ред. 3.

Чтобы с превышения доходом 5 млн руб. программа считала НДФЛ уже по новой ставке 15 %, измените настройки. Действуйте в зависимости от вашей ситуации.

Ситуация 1. Ведем учет в «1С:Зарплата и управление персоналом 8», ред. 3.1.

Тогда перейдите в раздел «Настройка» – «Организации» или «Реквизиты организации» и в учетной политике на закладке «НДФЛ» установите флаг «Выполнять расчет НДФЛ по прогрессивной шкале».

Ситуация 2. Ведем учет в «1С:Бухгалтерия предприятия 8», ред. 3.

Здесь установите флаг «Выполнять расчет НДФЛ по прогрессивной шкале» в настройках налогов и отчетов (раздел «Главное» – «Налоги и отчеты» – закладка «НДФЛ»).

Имейте в виду: сразу изменения в программе вы не увидите. Но как только доход одного из физлиц превысит установленный лимит, в расчете НДФЛ появится дополнительная графа «Налог с превышения». А в бухгалтерской конфигурации – новый вид налога в платежном поручении «НДФЛ с доходов свыше предельной величины, исчисленный налоговым агентом».

Как заполнить 6-НДФЛ при больших зарплатах

Если считали НДФЛ по новой ставке, придется заполнить раздел 1 и 2 формы 6-НДФЛ не только со стандартной ставкой 13%, но и со ставкой 15%.

ФНС уже выпустила примеры заполнения формы «шесть» в такой ситуации. Смотрите приложение к письму от 01.12.2020 № БС-4-11/19702@.

Прогрессивная шкала НДФЛ в программах «1С»

Нет времени читать?

Рассмотрим, как считают налог на доходы физлиц по новым ставкам, показывают его в отчетности и что настроить в базах «1С» — как в «1С:Бухгалтерии 8», так и в «1С:Зарплата и управление персоналом 8».

Как работает прогрессивная шкала НДФЛ

Все мы привыкли к стандартной ставке НДФЛ для резидентов 13%. Еще есть особые тарифы 9, 30 и 35%, а по нерезидентам — 15 и 30%. Все эти ставки по-прежнему действуют, но к ним добавили еще один тариф, повышенный — 15%. Изменения в главу 23 НК РФ внес Федеральный закон от 23.11.2020 № 372-ФЗ.

Новая ставка работает по следующему принципу:

С какой суммой сравнивать лимит 5 млн руб.

Доходы, которые нужно брать по резидентам для сравнения с лимитом в 5 млн руб., смотрите в ст. 210 НК РФ. Основные доходы — это заработная плата и другие стандартные выплаты работникам: отпускные, больничные, матпомощь, вознаграждения по ГПД. Так вот все эти выплаты суммируем и итог уже сравниваем с лимитом. С превышения, если оно есть, платим 15%.

Если есть налоговые вычеты — стандартные, социальные, имущественные, профессиональные (например, по ГПД), к доходу сначала применяем вычеты, а уже потом сравниваем налоговую базу с лимитом 5 млн руб.

От основных доходов отделяем дивиденды. Например, директор-учредитель получает кроме зарплаты еще и выплаты как участник ООО. Тогда отдельно сравниваем с лимитом дивиденды и отдельно — все остальные выплаты.

По нерезидентам берем доходы, которые физлица получают как:

Если физлицо получает доход из нескольких источников, налоговый агент учитывает только свои выплаты. По итогам года налоговая суммирует все доходы (только дивиденды будут отдельно) и при необходимости доначислит налог, направит уведомление физическому лицу на доплату налога.

Как включить прогрессивную шкалу НДФЛ в «1С:БП» и «1С:ЗУП»

Расчет НДФЛ с учетом прогрессивных ставок реализовали как в «1С:Зарплата и управление персоналом 8», ред. 3.1, так и в «1С:Бухгалтерия предприятия 8», ред. 3.

Чтобы с превышения доходом 5 млн руб. программа считала НДФЛ уже по новой ставке 15 %, измените настройки. Действуйте в зависимости от вашей ситуации.

Ситуация 1. Ведем учет в «1С:Зарплата и управление персоналом 8», ред. 3.1.

Тогда перейдите в раздел «Настройка» — «Организации» или «Реквизиты организации» и в учетной политике на закладке «НДФЛ» установите флаг «Выполнять расчет НДФЛ по прогрессивной шкале».

Ситуация 2. Ведем учет в «1С:Бухгалтерия предприятия 8», ред. 3.

Здесь установите флаг «Выполнять расчет НДФЛ по прогрессивной шкале» в настройках налогов и отчетов (раздел «Главное» — «Налоги и отчеты» — закладка «НДФЛ»).

Имейте в виду: сразу изменения в программе вы не увидите. Но как только доход одного из физлиц превысит установленный лимит, в расчете НДФЛ появится дополнительная графа «Налог с превышения». А в бухгалтерской конфигурации — новый вид налога в платежном поручении «НДФЛ с доходов свыше предельной величины, исчисленный налоговым агентом».

Как заполнить 6-НДФЛ при больших зарплатах

Если считали НДФЛ по новой ставке, придется заполнить раздел 1 и 2 формы 6-НДФЛ не только со стандартной ставкой 13%, но и со ставкой 15%.

ФНС уже выпустила примеры заполнения формы «шесть» в такой ситуации. Смотрите приложение к письму от 01.12.2020 № БС-4-11/19702@.

Автор: Дарья Волохова,

Методист Линии консультаций «ГЭНДАЛЬФ»