Считаем налог на прибыль в 1С

Для большинства бухгалтеров расчёт налога на прибыль – совсем несложная задача: достаточно лишь нажать на кнопку «Закрытие месяца» в соответствующем разделе программы, и он посчитается автоматически. Но если мы не являемся объектом малого бизнеса, то, выполняя требования законодательства, должны вести учёт в соответствии с ПБУ 18/02, с применением временных (ВР) и постоянных (ПР) разниц в налоговом учёте (НУ), что существенно усложняет задачу.

Рассмотрим первоначальную настройку программы 1С, ввод первичной документации для начисления налога на прибыль и сам расчёт. Возьмём для примера организацию ООО «Радуга», которая специализируется на производстве и реализации мебели.

Начальные настройки программы

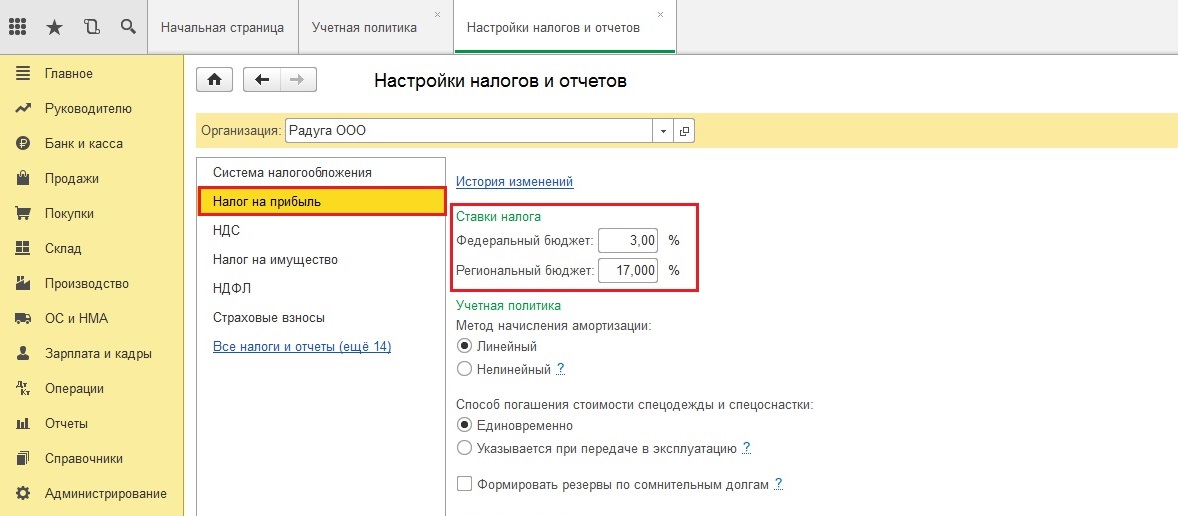

Все настройки по налогу на прибыль компании заносятся по гиперссылкам «Учётная политика» (рис. 1) и «Налоги и отчёты» (рис. 2) в разделе «Главное». Обязательно устанавливаем галочку «Применяется ПБУ 18 „Учёт расчётов по налогу на прибыль организаций“», а также проверяем ставки налога на прибыль.

Формирование расхода

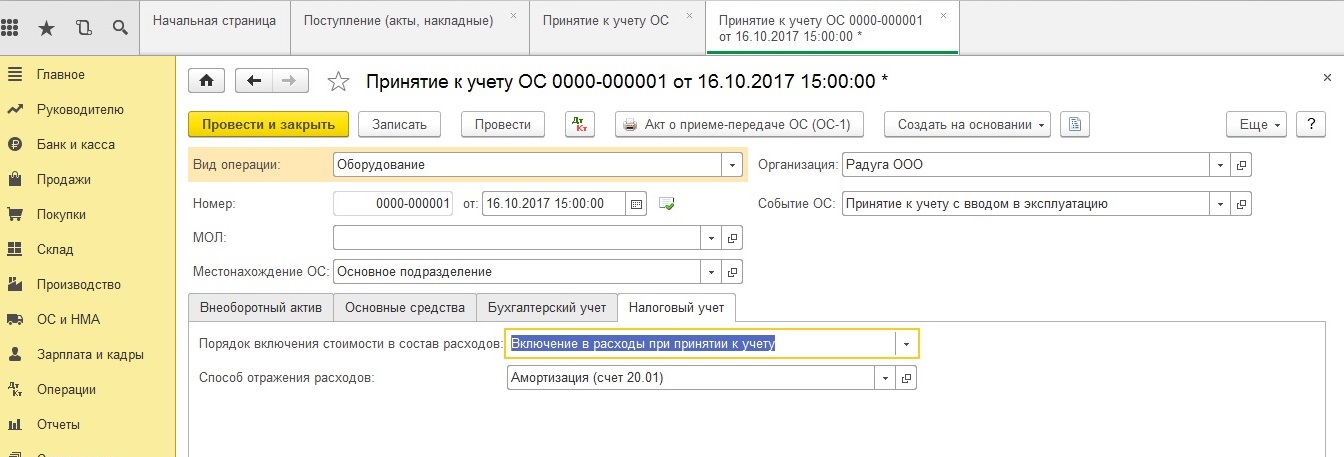

В нашем примере мы рассматриваем расчёт налога на прибыль за октябрь 2017 года. Чтобы сумма расхода по амортизации основного средства участвовала в нашем расчёте, нам потребуется купить и ввести в эксплуатацию объект в сентябре. При приятии объекта к учёту включаем в расходы всю его первоначальную стоимость по налоговому учёту (для уменьшения налога на прибыль). В программе есть два документа по приобретению основных средств на закладке ОС и НМА: 1. «Поступление основных средств» и 2. «Поступление оборудования». Чем они отличаются? Тем, что в первом случае документ формирует проводки и по покупке и по постановке на учёт объекта основных средств сразу. Он удобен тем пользователям, у которых не будет отличаться учёт по БУ и НУ. Мы же вносим сначала документ «Поступление оборудования», а затем «Принятие к учёту ОС» (рис. 3).

Если мы щёлкнем на кнопку Дт/Кт и посмотрим проводки, то увидим временную разницу по НУ в размере 700 000 руб (рис. 4), которая сразу списывается в расход по НУ на счёт 20.01.

В процессе работы наша компания осуществляет затраты по закупке материала на производство мебели. Такая хозяйственная операция в программе отражается с помощью документа «Поступление (акт, накладная)» (рис. 5).

Спишем материал сразу в производство документом «Требование-Накладная» (рис. 6). Его можно создать здесь же, нажав на кнопку «Создать на основании».

Следующим этапом нашей работы мы отразим расход, который никогда не будет принят к налоговому учёту. Нам поможет документ «Операция, введённая вручную» в разделе «Операции». Его особенность в том, что он оформляется полностью в ручном режиме. И обычно именно он служит причиной возникновения ошибок бухгалтеров при расчёте налога на прибыль. Здесь нужно всегда помнить важную формулу:

БУ = НУ + ВР + ПР

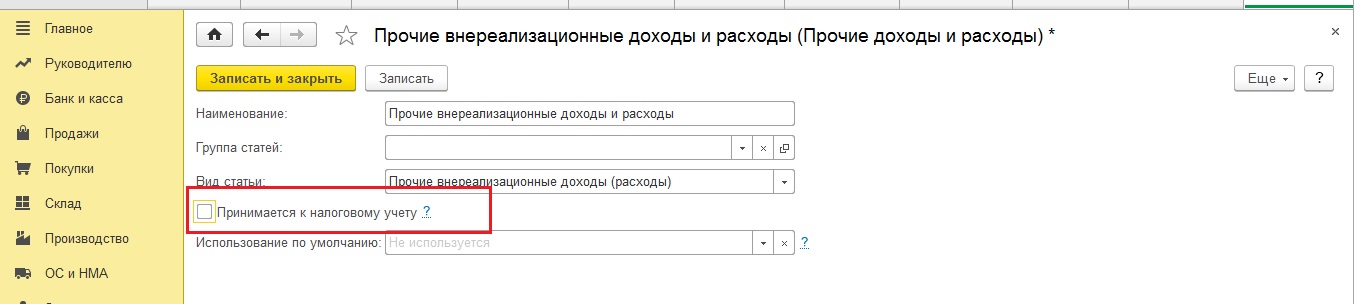

В нашем примере (рис. 7) у счёта 91.02 мы выбрали соответствующую статью расхода «Прочие внереализационные доходы и расходы» без флажка «Принимается к НУ» (рис. 8), образовалась постоянная разница по НУ.

Обычно в конце месяца в программу заносится документ «Отчёт производства за смену». Он отражает выпуск готовой продукции и списание расходного материала. В нашем случае без него не обойтись (рис. 9).

Закладка «Материалы» остаётся пустой, так как мы уже списывали материал документом «Требование – накладная».

Далее рассчитаем заработную плату сотрудникам организации. Если в настройках зарплаты (раздел «Зарплата и кадры») установлено, что её «Учёт ведётся в этой программе» (как в нашем случае), то требуется создать документ «Начисление зарплаты» (рис. 11). В нём будет произведено начисление оплаты труда, НДФЛ и страховых взносов, а также эти операции будут разнесены по счетам бухгалтерского учёта.

Расходов мы произвели достаточно, перейдём к доходной части.

Формирование дохода

Нашу произведённую продукцию продадим покупателю документом «Реализация (акты, накладные)» (рис. 12).

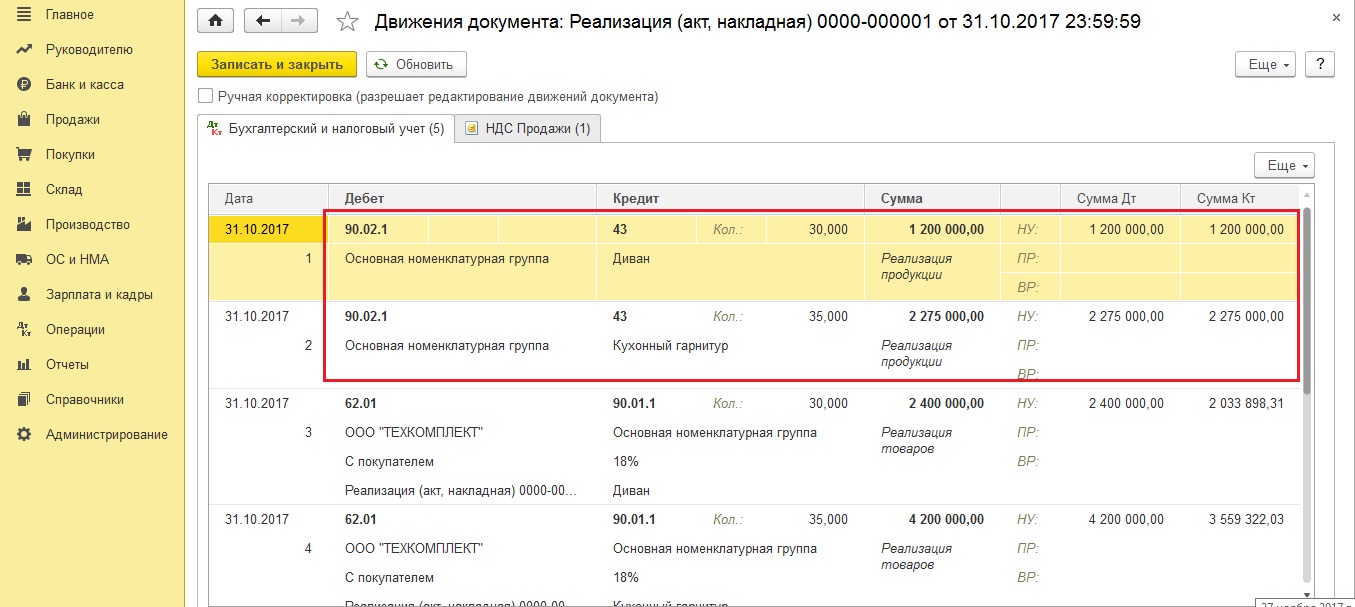

В проводках по списанию себестоимости продукции обязательно должна быть заполнена графа «Сумма». Если реализация проходит с НДС, то программа делает ещё одну проводку по его начислению (рис. 13). Обратите внимание, сумма по НУ не заполняется.

Расчёт налога на прибыль

Когда вся первичная документация занесена, зарплата и налоги начислены, можно переходить к закрытию периода. Из раздела «Операции» переходим по гиперссылке «Закрытие месяца» (рис. 14) и нажимаем «Выполнить». С помощью этой команды программа перепроводит все документы текущего периода, а также выполняет расчёт амортизации, корректирует стоимость номенклатуры, закрывает 20 и 44, 90 и 91 счета и выполняет расчёт налога на прибыль. Нажав на гиперссылку «Расчёт налога на прибыль», можно увидеть проводки, а также сформировать «Справку-расчёт».

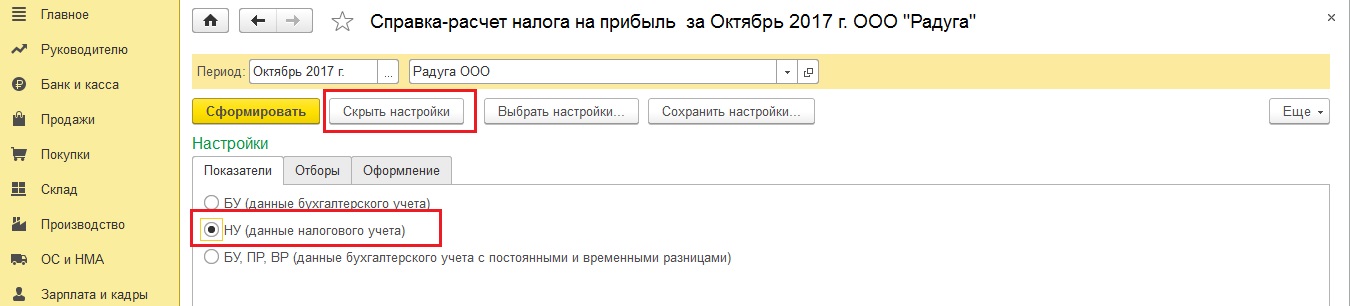

Обратите внимание: её нужно формировать по показателям налогового учёта (рис. 15).

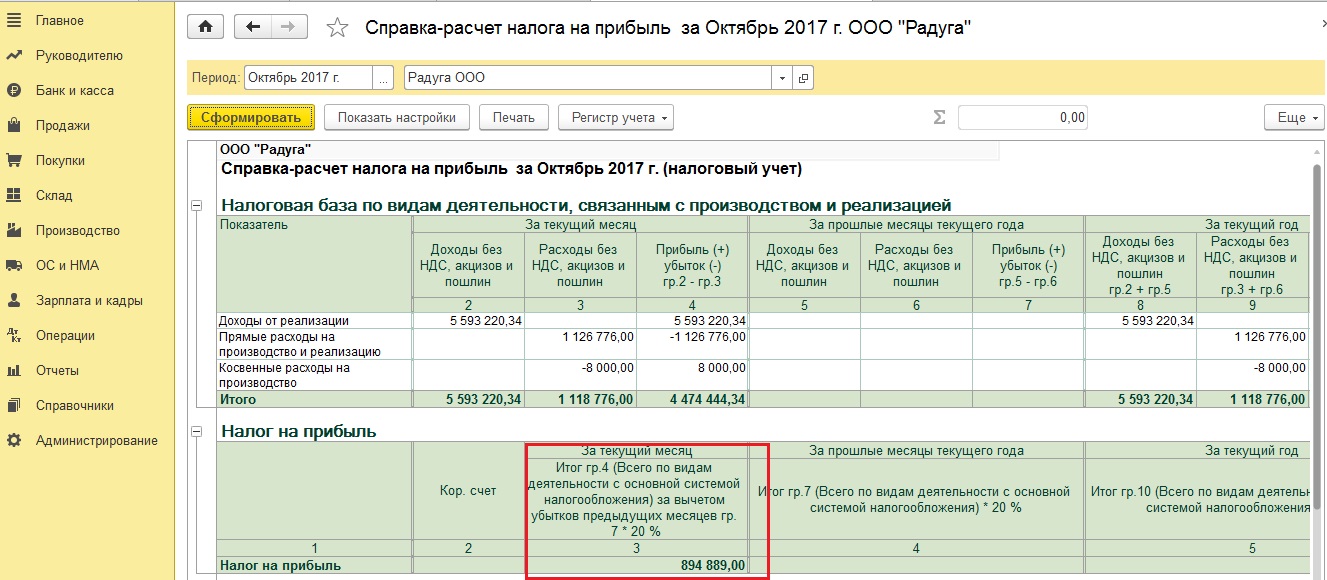

Чем хороша эта справка: финансовый результат деятельности организации и налог на прибыль отображаются как нарастающим итогом с начала года, так и за текущий месяц (рис. 16).

Проверка расчёта

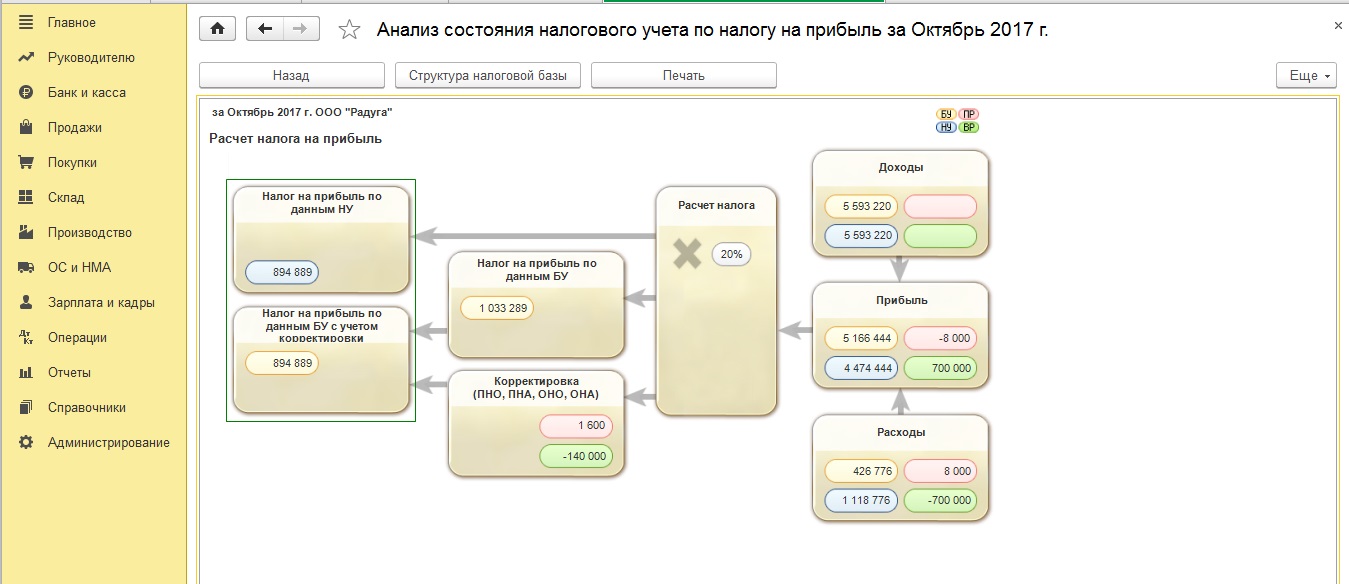

Для анализа учёта по налогу на прибыль в программе существует одноимённый отчёт в разделе «Отчёты» (рис. 17).

И первое, на что необходимо обратить внимание, – это какого цвета рамка в левой части отчёта «Налог на прибыль по данным НУ и БУ». Зелёная рамка означает, что в учёте выполняется правило БУ = НУ + ПР + ВР. Расчёт налога выполнен верно. Если рамка красного цвета – разбирайтесь в причинах. Отчёт представляет собой блок-схему, поэтому вы достаточно легко найдёте ошибки, передвигаясь по блокам. В каждый из них можно заходить и разворачивать информацию по документам. Когда все ошибки найдены и устранены, перезакройте месяц и снова сформируйте отчёт. На втором этапе проверки вы должны увидеть зелёную рамку, значит налогооблагаемая база сложилась правильно.

Если у вас остались вопросы по расчёту налога на прибыль в 1С, с удовольствием проконсультируем вас бесплатно.

Желаем вам успешной работы и только зелёного цвета в жизни!

Бухгалтерский учет налога на прибыль в «1С:Бухгалтерии 8»

Расчеты с бюджетом по налогу на прибыль

Для обобщения информации о расчетах с бюджетом по налогу на прибыль организаций в «1С:Бухгалтерии 8» предназначен счет 68.04.1 «Расчеты с бюджетом», подчиненный счету 68.04 «Налог на прибыль».

По кредиту счета 68.04.1 отражается начисление налога на прибыль. По дебету счета 68.04.1 отражаются суммы, фактически перечисленные в бюджет (включая авансовые платежи по налогу).

Аналитический учет на счете 68.04.1 ведется:

Проводки по начислению налога на прибыль в программе формируются автоматически при выполнении ежемесячной регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца.

Суммы проводок по начислению налога на прибыль рассчитываются следующим образом:

Таким образом, сумма исчисленного налога, указанная в строке 180 листа 02 декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@) за отчетный (налоговый) период, должна совпадать с кредитовым оборотом счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за соответствующий период.

Порядок отражения операций по начислению налога на прибыль организаций в «1С:Бухгалтерии 8» зависит от того, применяет ли организация Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н).

Примечание

Минфин России приказом от 20.11.2018 № 236н утвердил новую редакцию ПБУ 18/02. Применять утвержденные Приказом № 236н изменения следует с отчетности за 2020 год. Организации могут вести учет по новым правилам и ранее, например с 2019 или с 2018 года. Подробнее о ПБУ 18/02 в ред. Приказа № 236н и о поддержке в «1С:Бухгалтерии 8» (ред. 3.0) см. в статье «Применение ПБУ 18/02 в «1С:Бухгалтерии 8″».

Бухгалтерские проводки при начислении налога на прибыль

Если организация применяет ПБУ 18/02

Порядок применения ПБУ 18/02 настраивается в регистре сведений Учетная политика (раздел Главное). Если организация применяет положения ПБУ 18/02, то переключатель Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в одно из положений:

Если в программе установлен затратный метод, то регламентная операция Расчет налога на прибыль выполняет сразу две функции: и начисление налога для уплаты в бюджет (по данным налогового учета), и расчеты по ПБУ 18/02 (по данным бухгалтерского учета).

Если же организация применяет балансовый метод, то в состав обработки Закрытие месяца включаются две отдельные регламентные операции:

В любом случае рассчитанные суммы налога на прибыль начисляются проводкой:

Дебет 68.04.2 Кредит 68.04.1.

Одновременно суммы налога распределяются по бюджетам различных уровней.

Уменьшение сумм, причитающихся к уплате в бюджет, отражается сторнировочной записью с одновременным распределением по бюджетам:

СТОРНО Дебет 68.04.2 Кредит 68.04.1.

Счет 68.04.2 «Расчет налога на прибыль» специально используется в программе для обобщения информации о порядке расчета налога на прибыль организаций в соответствии с положениями ПБУ 18/02. Аналитический учет по счету 68.04.2 не предусмотрен.

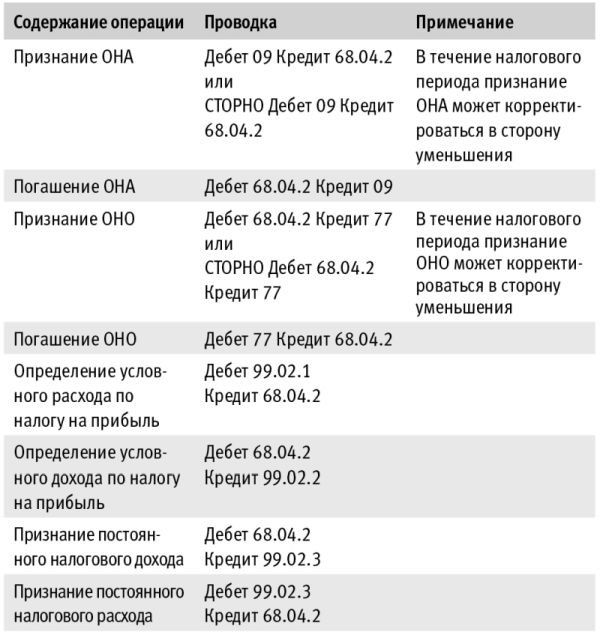

Расчеты по ПБУ 18/02 включают в себя следующие операции:

Примечание

О преимуществах балансового метода и о том, как в «1С:Бухгалтерии 8» редакции 3.0 применяется этот метод при определении временных разниц, см. статьи «ПБУ 18/02: как применяется балансовый метод в «1С:Бухгалтерии 8″» и «Применение ПБУ 18/02 и балансового метода в «1С:Бухгалтерии 8″».

Проводки, относящиеся к расчетам по ПБУ 18/02 балансовым методом, представлены в таблице.

Проводки, формируемые в программе при выполнении регламентной операции «Расчет отложенного налога по ПБУ 18/02»

Дебет 99.09 Кредит 68.04.2 или

Дебет 68.04.2 Кредит 99.09.

Таким образом, после выполнения регламентных операций Расчет налога на прибыль и Расчет отложенного налога по ПБУ 18/02 счет 68.04.2 всегда закрывается.

Рассмотрим на конкретном примере, как выполняются расчеты по налогу на прибыль при применении ПБУ 18/02 в «1С:Бухгалтерии 8» редакции 3.0 и какие при этом формируются проводки.

Пример 1

В январе 2019 года в бухгалтерском учете организации отражены следующие финансовые показатели:

В регистрах налогового учета отражены следующие показатели:

Вычитаемая временная разница по виду актива «Доходы будущих периодов» составляет:

Налогооблагаемая временная разница по виду актива «Основные средства» составляет:

Рассчитаем налог на прибыль за январь 2019 года по данным налогового учета:

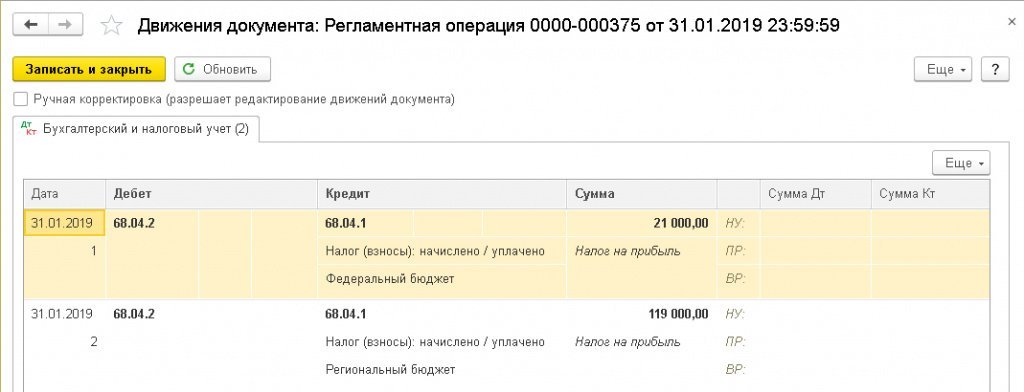

При выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 1).

Рис. 1. Начисление налога на прибыль в корреспонденции со счетом 68.04.2

Выполним расчеты по ПБУ 18/02 за январь 2019 года по данным бухгалтерского учета:

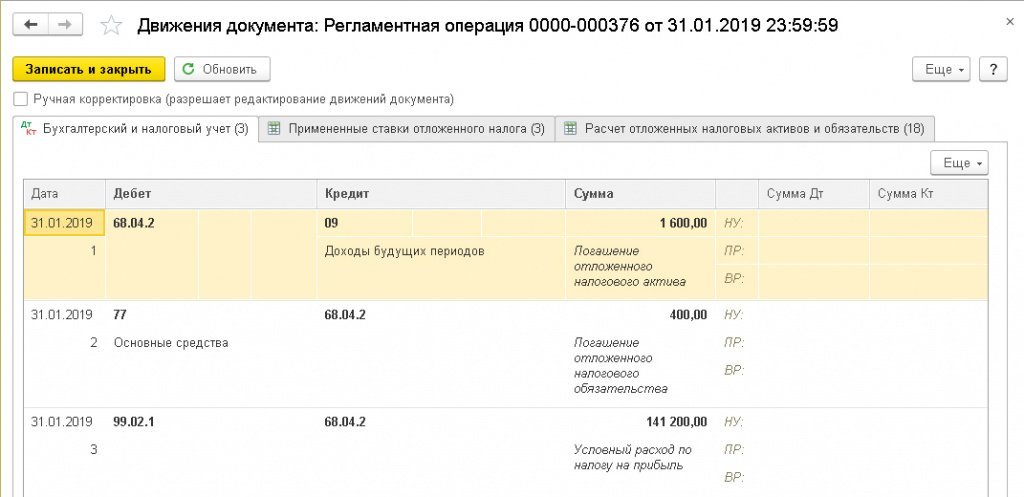

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18/02 автоматически сформируются следующие проводки (см. рис. 2).

Рис. 2. Расчеты с применением ПБУ 18/02

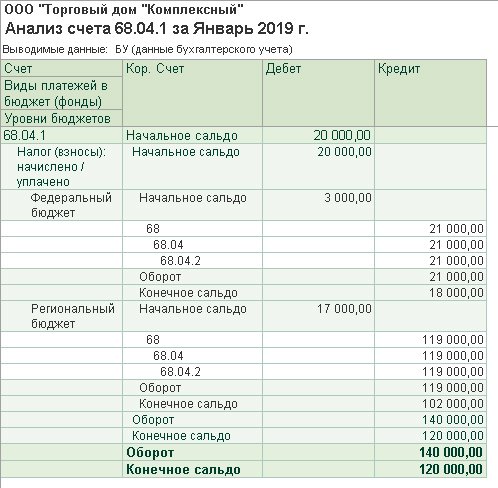

На рисунках 3 и 4 представлены Анализы счетов 68.04.1 и 68.04.2.

Рис. 3. Анализ счета 68.04.1

Рис. 4. Анализ счета 68.04.2

Представленные проводки и стандартные отчеты по счетам расчетов по налогу на прибыль демонстрируют, что счет 68.04.2 в программе играет сугубо техническую (вспомогательную) роль. Например, в рекомендации Р-102/2019-КпР «Порядок учета налога на прибыль», принятой Комитетом по рекомендациям 26.04.2019 фонда «НРБУ «БМЦ»», счет 68.04.2 вообще не используется.

Если организация не применяет ПБУ 18/02

Если организация не применяет положения ПБУ 18/02, то переключатель Учет отложенных налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в положение Не ведется.

В этом случае при выполнении регламентной операции Расчет налога на прибыль счет 68.04.1 корреспондирует со счетом 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» (со значением вида субконто Налог на прибыль и аналогичные платежи). Начисление сумм текущего налога на прибыль к уплате отражается проводкой с одновременным распределением по бюджетам:

Дебет 99.01.1 Кредит 68.04.1.

Соответственно, уменьшение сумм, причитающихся к уплате, отражается записью с распределением по бюджетам:

СТОРНО Дебет 99.01.1 Кредит 68.04.1.

Изменим условия Примера 1 и рассмотрим, как в «1С:Бухгалтерии 8» редакции 3.0 отражаются расчеты по налогу на прибыль, если положения ПБУ 18/02 не применяются.

Пример 2

ООО «Торговый дом «Комплексный»» применяет ОСНО, положения ПБУ 18/02 не применяет. Числовые показатели соответствуют условиям Примера 1.

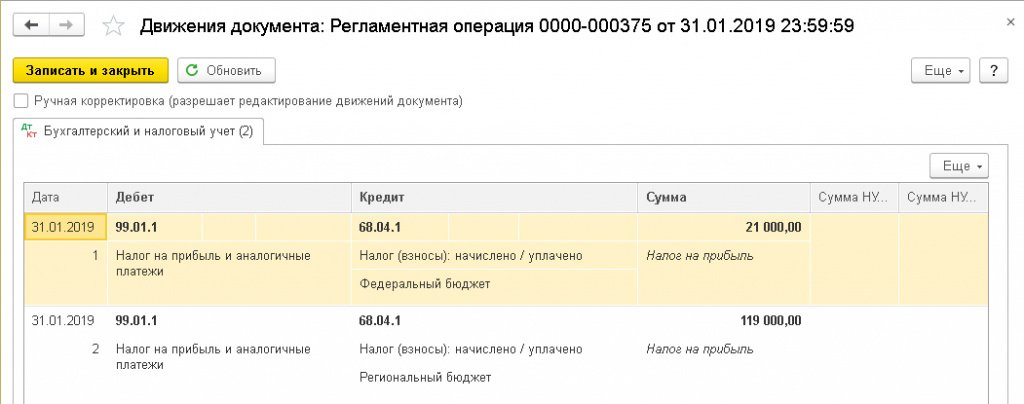

В данной ситуации при выполнении регламентной операции Расчет налога на прибыль автоматически сформируются проводки (см. рис. 5).

Рис. 5. Начисление налога на прибыль в корреспонденции со счетом 99.01.1

Независимо от порядка применения положений ПБУ 18/02 кредитовый оборот счета 68.04.1 по виду платежа Налог (взносы): начислено / уплачено за отчетный (налоговый) период совпадает:

О начислении налога на прибыль в «1С:Бухгалтерии 8» (ред. 3.0) см. также ответ экспертов 1С (+ видео).

Если организация исполняет обязанности налогового агента

Для обобщения информации о расчетах с бюджетом по налогу на прибыль при выплате дивидендов предназначен отдельный счет 68.34 «Налог на прибыль при исполнении обязанностей налогового агента». Налог с дивидендов уплачивается всегда в Федеральный бюджет, поэтому аналитический учет на счете 68.34 ведется только по видам платежей в бюджет.

Для обществ с ограниченной ответственностью начисление дивидендов и удержание налога при выплате доходов от участия можно зарегистрировать в программе автоматически с помощью документа Начисление дивидендов (раздел Операции).

В любом случае удержание налога на прибыль при исполнении обязанностей налогового агента при выплате дивидендов должно отражаться проводкой:

Дебет 75.02 Кредит 68.34.

Счет 75.02 «Расчеты по выплате доходов» предназначен для обобщения информации по выплате доходов учредителям (участникам) организации (акционерам акционерного общества, участникам полного товарищества, членам кооператива и т. п.).

Таким образом, «агентский» налог учитывается обособленно и не влияет на обороты счета 68.04.1.

1С:ИТС

Подробнее о порядке налогового и бухгалтерского учета налога на прибыль организаций см. в практическом пособии «Практический годовой отчет 2018» под редакцией д. э. н., проф. С.А. Харитонова в разделе «Инструкции по учету в программах 1С».

Аналитический учет расчетов с бюджетом по налогу на прибыль

Теперь рассмотрим подробнее виды платежей, которые могут использоваться для аналитического учета расчетов с бюджетом. Вид платежа выбирается из предопределенного программой списка и для налога на прибыль может принимать значение:

Для сопоставления данных по налогам (пеням, штрафам), которыми располагает налоговая инспекция, с данными налогоплательщика, предназначена сверка расчетов с ФНС. Сервис 1С-Отчетность позволяет получить акт сверки расчетов с налоговой инспекцией в электронном виде в наглядной и компактной форме. Подробнее об автоматизации сверки с ФНС в программе «1С:Бухгалтерия 8» см. статью «Сверка с ФНС: автоматизация в «1С:Бухгалтерии 8″».

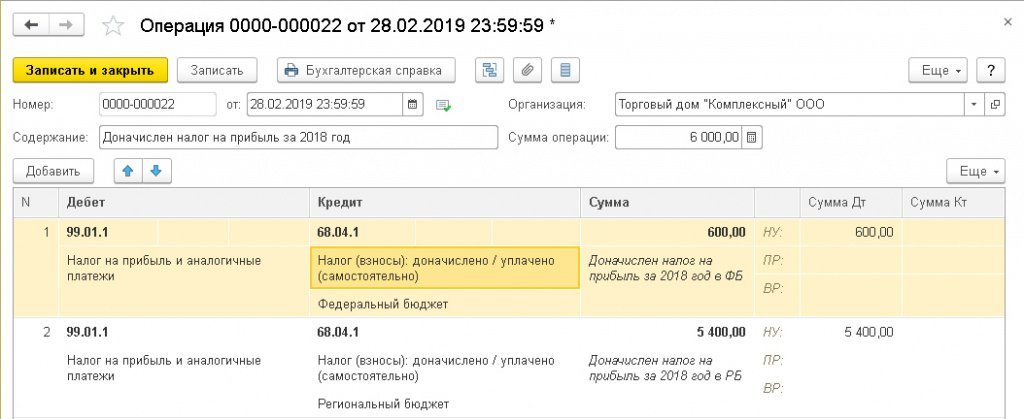

В периоде обнаружения ошибки нужно ввести бухгалтерские записи, распределив налог к уплате по уровням бюджета:

Дебет 99.01.1 Кредит 68.04.1

— с видом платежа Налог (взносы): доначислено / уплачено (самостоятельно), рис. 6.

Рис. 6. Доначисление налога на прибыль из-за ошибки прошлых лет

Независимо от того, применяет организация положения ПБУ 18/02 или нет, при самостоятельном доначислении налога на прибыль счет 68.04.1 должен корреспондировать со счетом 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения» со значением вида субконто Налог на прибыль и аналогичные платежи. В этом случае расчеты по налогу на прибыль текущего года не будут затронуты.

Если причитающиеся суммы налогов уплачиваются в сроки, более поздние по сравнению с установленными законодательством о налогах и сборах, то организация должна самостоятельно исчислить и уплатить пени (п. 1 ст. 75 НК РФ). Для целей налогообложения прибыли расходы в виде пеней за просрочку уплаты налогов не учитываются (п. 2 ст. 270 НК РФ).

По поводу начисления пеней в бухгалтерском учете существует две точки зрения:

Руководствуясь профессиональным суждением, организация самостоятельно определяет порядок начисления пеней и утверждает его в своей учетной политике.

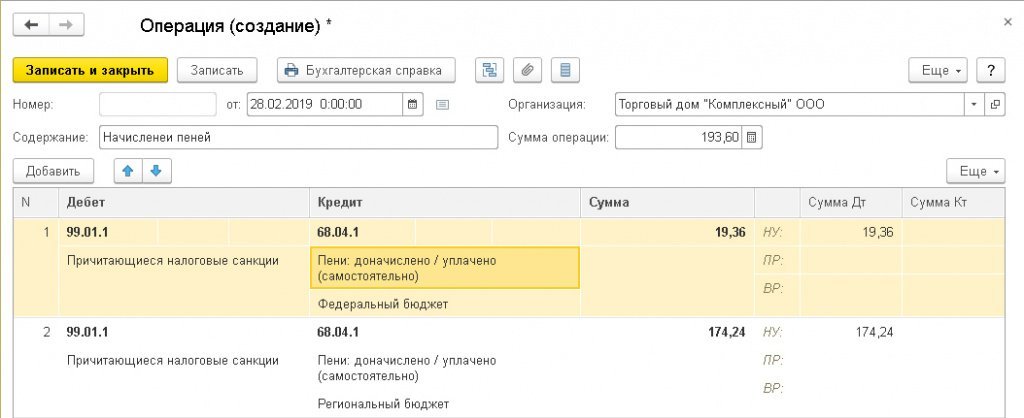

Для самостоятельного начисления и уплаты пеней в программе также следует использовать документ Операция и самостоятельный вид платежа Пени: доначислено / уплачено (самостоятельно).

Если организация начисляет в программе пени по дебету счета 99.01.1, то в качестве аналитики необходимо выбрать значение Причитающиеся налоговые санкции (рис. 7).

Рис. 7. Начисление пеней

В этом случае пени не занизят налогооблагаемую базу, и программа рассчитает налог в соответствии с правилами главы 258 НК РФ. Отражать постоянную разницу в ресурсе Сумма Дт ПР: 99.01.1 не требуется.

1С:ИТС

Для расчета денежной суммы, которую налогоплательщик должен выплатить в качестве пени, можно воспользоваться помощником расчета пени из раздела «Справочная информация».

Начислять налог на прибыль, а также штрафные санкции и пени по акту выездной или камеральной проверки следует вручную, используя соответствующие виды платежа:

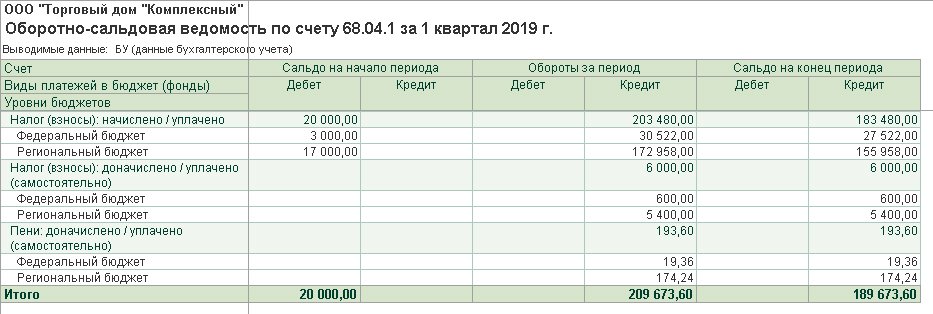

Таким образом, в оборотах счета 68.04.1 может отражаться не только начисление и уплата налога на прибыль текущего налогового периода, но и сумма налогов, относящихся к прошлым годам, а также штрафные санкции и пени по налогу. Однако благодаря аналитическому учету, который поддерживается в программе, указанные виды платежей учитываются обособленно (рис. 8).

Рис. 8. Аналитический учет расчетов с бюджетом по налогу на прибыль

1С:Бухгалтерия 8: ответы на вопросы по налогу на прибыль

Почему при автоматическом заполнении Приложения № 1 к Листу 02 декларации по налогу на прибыль в строку 011 попадает только выручка от реализации услуг, а выручка от реализации продукции собственного производства ошибочно попадает в строку 012?

Чтобы Приложение № 1 к Листу 02 декларации заполнялось корректно, выручку от реализации по указанным видам операций нужно учитывать обособленно.

Для целей налогообложения прибыли в «1С:Бухгалтерии 8» редакции 3.0 выручка от продажи товаров (работ, услуг) собственного производства и выручка от продажи покупных товаров учитывается на одном и том же счете 90.01.1 «Выручка по деятельности с основной системой налогообложения». Для аналитического учета выручки предназначены виды субконто:

Значение субконто Номенклатура (элемент одноименного справочника) не позволяет однозначно определить, к какому виду операции относится выручка от продажи данной позиции, которая может быть как готовой продукцией, так и покупным товаром.

При автоматическом заполнении декларации по налогу на прибыль в «1С:Бухгалтерии 8» редакции 3.0 разделение выручки выполняется только на основании принадлежности к номенклатурным группам.

Напомним, что справочник Номенклатурные группы предназначен для хранения перечня видов товаров, продукции, работ, услуг, в разрезе которых ведется укрупненный учет, как затрат основного и вспомогательного производства, так и выручки, полученной от реализации товаров, работ, услуг.

Если организация одновременно торгует и покупными товарами, и товарами (работами, услугами) собственного производства, то выручку от реализации этих номенклатурных позиций следует относить к разным номенклатурным группам.

Рис. 1. Указание номенклатурных групп для учета доходов от реализации

Что касается выручки от реализации имущественных прав и прочего имущества, то она в программе учитывается на счете 91.01 «Прочие доходы», где аналитический учет ведется по каждой операции, по которой формируются прочие доходы (субконто Прочие доходы и расходы). Каждая операция представляет собой элемент справочника Прочие доходы и расходы, при заполнении которого в качестве обязательного должен быть указан реквизит Вид статьи. Данный реквизит как раз служит для классификации прочих доходов (расходов) для целей бухгалтерской и налоговой отчетности и выбирается из предопределенного списка.

В зависимости от выбранного значения субконто Прочие доходы и расходы (например, Доходы (расходы), связанные с реализацией права требования как оказания финансовых услуг или Доходы (расходы), связанные с реализацией прочего имущества) автоматически заполняются строки 013 и 014 Приложения № 1 к Листу 02 декларации по налогу на прибыль.

1С:ИТС

Подробнее об учетной политике организаций для целей налога на прибыль см. в справочнике «Учет по налогу на прибыль организаций» раздела «Бухгалтерский и налоговый учет».

Понятие «перенос убытков на будущее» применяется только в налоговом учете и регулируется нормами:

В бухгалтерском учете можно говорить о списании (покрытии) накопленного убытка прошлых лет. Напомним, что в программе «1С:Бухгалтерия 8» в соответствии с планом счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.2000 № 94н, накопленный убыток прошлых лет отражается по дебету субсчета 84.02 «Убыток, подлежащий покрытию», куда зачисляется сумма убытка со счета 99 «Прибыли и убытки» заключительным оборотом декабря отчетного года (при реформации бухгалтерского баланса).

И только в следующем году (или в следующих годах) на основании решения компетентного органа принимается решение об источниках покрытия убытка. Он может быть покрыт за счет накопленной нераспределенной прибыли в обращении (в корреспонденции с субсчетом 84.03 «Нераспределенная прибыль в обращении»), резервных фондов (в корреспонденции со счетом 82 «Резервный капитал») и т. д.

Как учитывать убыток прошлых лет для целей налога на прибыль? Где это отражается в налоговой декларации?

Убытком является отрицательная разница между доходами и расходами (учитываемыми для целей налогообложения), полученная налогоплательщиком в отчетном (налоговом) периоде (п. 8 ст. 274 НК РФ).

Если убыток получен по итогам года, то налогооблагаемую прибыль любых следующих отчетных (налоговых) периодов налогоплательщик вправе уменьшить на всю сумму полученного убытка или на часть этой суммы (перенести убыток на будущее) согласно положениям статьи 283 НК РФ.

Сумма убытка, полученного по итогам налогового периода, отражается в декларации по налогу на прибыль:

Убытки прошлых лет отражаются в Приложении № 4 к Листу 02 декларации следующим образом:

Обратите внимание, что Приложение № 4 к Листу 02 включается в состав декларации по налогу на прибыль и представляются в налоговый орган только за I квартал и налоговый период (п. 1.1 Порядка).

Таким образом, даже если организация не пользуется правом переноса убытков на будущее, налоговые убытки прошлых лет рекомендуется учитывать в программе (причем, обособленно), чтобы Приложение № 4 к Листу 02 заполнялось автоматически. Счет 84 «Нераспределенная прибыль (непокрытый убыток)» для этой цели не годится, поскольку не поддерживает налоговый учет.

Для учета и списания убытков прошлых лет в «1С:Бухгалтерии 8» используется счет 97.21 «Прочие расходы будущих периодов». На первом этапе налоговый убыток текущего года, учитываемый по дебету счета 99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения», следует перенести в дебет счета 97.21, указав в качестве аналитики (субконто) элемент справочника Расходы будущих периодов (рис. 2).

Рис. 2. Перенос на будущее налогового убытка

Для налогоплательщиков, применяющих положения ПБУ 18/02 (утв. приказом Минфина России от 19.11.2002 № 114н), дополнительно нужно скорректировать аналитику отложенных налоговых активов, учитываемых на счете 09.

Согласно пункту 2 статьи 283 НК РФ с 2017 года убытки, полученные в 2007 году и позднее, можно переносить на неограниченное число последующих налоговых периодов, поэтому дату окончания списания теперь указывать не требуется.

На втором этапе убытки прошлых лет автоматически включаются в состав расходов, уменьшающих базу по налогу на прибыль, при выполнении регламентной операции Списание убытков прошлых лет.

Статьи экспертов 1С об учете и отчетности по налогу на прибыль организаций в «1С:Бухгалтерии 8» редакции 3.0:

В соответствии с законодательством с января 2017 года программа уменьшает прибыль текущего месяца на сумму убытков предыдущих налоговых периодов не более чем на 50 % (п. 2.1 ст. 283 НК РФ).

Сумма перенесенного убытка, на которую уменьшается налогооблагаемая прибыль отчетного периода, отражается в декларации по налогу на прибыль (п.п. 1.1, 5.5, 9.3 Порядка):

Остаток неперенесенного убытка на конец налогового периода отражается только в годовой декларации в строке 160 Приложения № 4 к Листу 02.

1С:ИТС

Подробнее об учете убытков прошлых лет см. в справочнике «Учет по налогу на прибыль организаций» раздела «Бухгалтерский и налоговый учет».

Как в «1С:Бухгалтерии 8» редакции 3.0 отменить повышающий коэффициент амортизации, который с 01.01.2018 не применяется в отношении зданий, имеющих высокую энергетическую эффективность (высокий класс энергетической эффективности)?

Повышающий коэффициент (не выше 2), предусмотренный подпунктом 4 пункта 1 статьи 259.3 НК РФ в отношении объектов основных средств (ОС), имеющих высокую энергетическую эффективность или высокий класс энергетической эффективности, с 01.01.2018 не применяется в отношении зданий.

Указанные изменения внесены в Налоговый кодекс Федеральным законом от 30.09.2017 № 286-ФЗ.

Для изменения специального коэффициента, применяемого в налоговом учете при расчете амортизации ОС, предназначен документ Изменение коэффициента амортизации ОС, доступ к которому осуществляется из раздела ОС и НМА (гиперссылка Параметры амортизации ОС) по команде Создать.

В рассматриваемой ситуации документ нужно создать в программе в декабре 2017 года, а значение специального коэффициента установить равным единице (см. рис. 3), тогда с января 2018 года при расчете амортизации повышающий коэффициент применяться не будет.

Рис. 3. Изменение коэффициента амортизации ОС

Обратите внимание, что теперь ускоренную амортизацию с повышающим коэффициентом (не выше 3) можно применять в отношении амортизируемых основных средств, используемых в сфере водоснабжения и водоотведения (пп. 4 п. 2 ст. 259.3 НК РФ в ред. Федерального закона от 30.09.2017 № 286-ФЗ). Новый порядок применяется для основных средств, поименованных в перечне, установленном Правительством Российской Федерации, и введенных в эксплуатацию после 01.01.2018. На дату подписания номера в печать разработан проект соответствующего Постановления Правительства РФ.

Напоминаем, что повышающий коэффициент, применяемый при начислении амортизации основных средств, следует указывать в поле Специальный коэффициент на закладке Налоговый учет документа Принятие к учету ОС. Документ Поступление (акт, накладная) с видом операции Основные средства для регистрации ускоренной амортизации не годится, поскольку поле Специальный коэффициент в данном документе недоступно.