Прогрессивная шкала НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Введение прогрессивного НДФЛ с 2021 года

Федеральным законом от 23.11.2020 № 372-ФЗ были внесены изменения в главу 23 НК РФ «Налог на доходы физических лиц». С 01.01.2021 налоговая ставка на доходы физических лиц для резидентов РФ установлена в следующих размерах (п. 1 ст. 224 НК РФ):

Эти ставки применяются к следующим доходам резидентов, налоговые базы по которым исчисляются отдельно (п. 2.1 ст. 210 НК РФ):

доходы от долевого участия (исчисляются с учетом ст. 275 НК РФ и с учетом вычетов по пп. 2.5 п. 2 ст. 220 НК РФ);

доходы в виде выигрышей, полученных участниками азартных игр и участниками лотерей (с учетом ст. 214.7 НК РФ);

доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами (с учетом ст. 214.1 НК РФ и инвестиционных вычетов по ст. 219.1 НК РФ);

доходы по операциям РЕПО, объектом которых являются ценные бумаги (с учетом ст. 214.3 НК РФ);

доходы по операциям займа ценными бумагами (с учетом ст. 214.4 НК РФ);

доходы, полученные участниками инвестиционного товарищества (с учетом ст. 214.5 НК РФ);

доходы по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемыми на индивидуальном инвестиционном счете (с учетом ст. 214.9 НК РФ и инвестиционных вычетов по ст. 219.1 НК РФ);

доходы в виде сумм прибыли контролируемой иностранной компании;

При этом доходы граждан-резидентов от продажи недвижимого имущества (долей в нем), от получения недвижимости в дар, а также в виде страховых выплат по договорам страхования и пенсионного обеспечения по-прежнему будут облагаться по ставке 13 %, т. е. без увеличения до 15 % (п. 1.1 ст. 224 НК РФ).

Налоговая ставка для некоторых нерезидентов устанавливается также в этих размерах (абз. 2 и 3 п. 3.1 ст. 224 НК РФ).

Речь идет о доходах от трудовой деятельности следующих лиц (абз. 3-7, 9 п. 3 ст. 224 НК РФ):

высококвалифицированных иностранных специалистов;

участников Государственной программы по переселению в РФ;

работающих в Российской Федерации по патенту иностранцев;

членов экипажей судов, плавающих под госфлагом РФ;

иностранных граждан или лиц без гражданства, признанных беженцами или получивших временное убежище на территории РФ.

Исчисление НДФЛ с применением прогрессивной шкалы (по ставкам 13 и 15 %) для резидентов и для нерезидентов производится по единым правилам. Налог должен рассчитываться на дату получения дохода (определяется по правилам ст. 223 НК РФ) нарастающим итогом с начала налогового периода (года) с зачетом ранее удержанных сумм.

Если налогоплательщик получает доход от нескольких налоговых агентов (каждый в пределах 5 млн руб.), то по окончании года налоговая рассчитает налог с совокупной суммы, превышающей 5 млн руб., и направит физлицу налоговое уведомление.

Расчет НДФЛ по ставкам 13 и 15 % в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Рассмотрим порядок расчета НДФЛ по прогрессивной шкале (по ставкам 13 и 15 %) в программе «1С:Зарплата и управление персоналом 8» редакции 3.

Пример

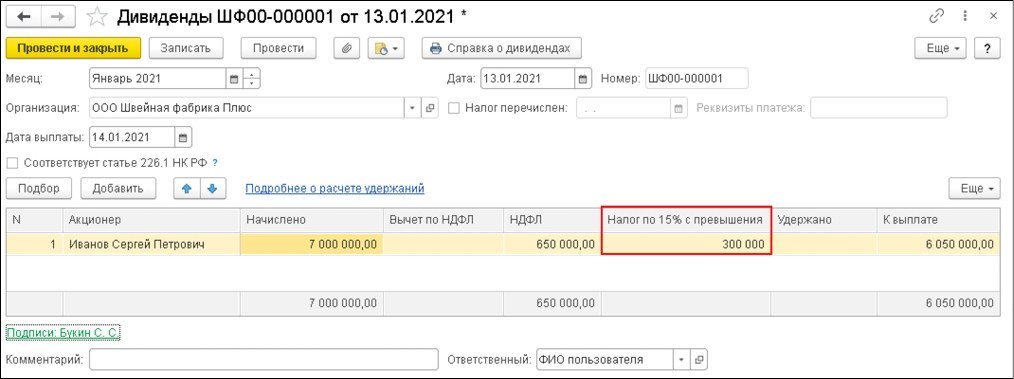

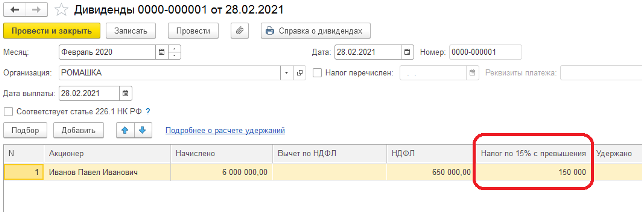

Часть НДФЛ с сумм, превышающих 5 млн руб., указывается в отдельной колонке в документах, с помощью которых начисляются доходы (в т. ч. по дивидендам для резидентов), рис. 2.

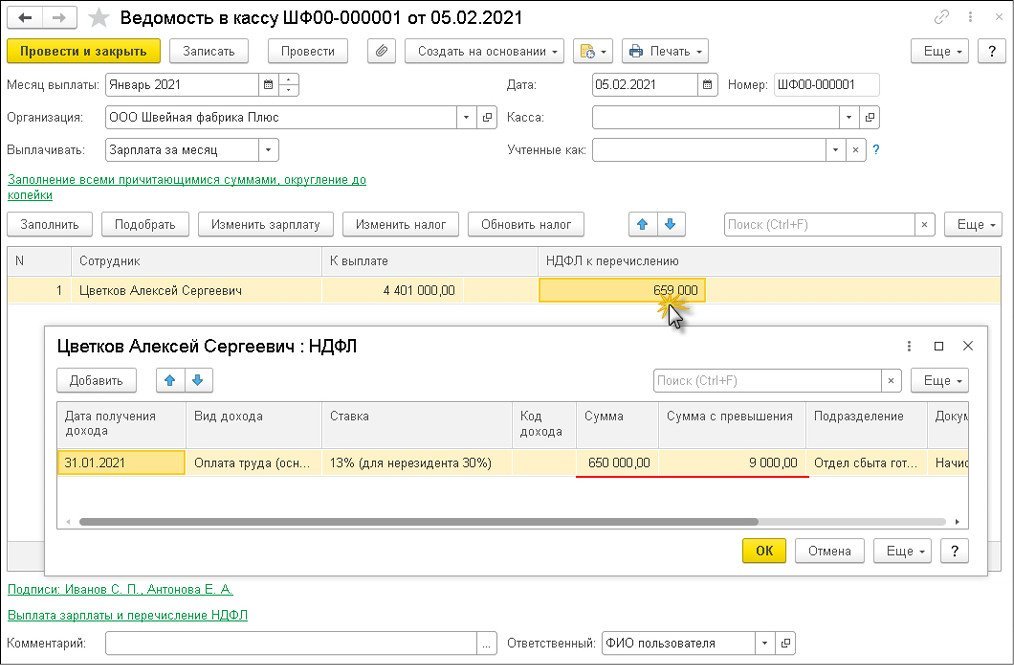

В нашем Примере доход, который облагается по ставке 15 %, составляет 60 000 руб. Значит, налог по ставке 13 % составляет 650 000 руб. (5 млн руб. х 13 %), а налог свыше 5 млн руб. составляет 60 тыс. руб. х 15 % = 9 тыс. руб.

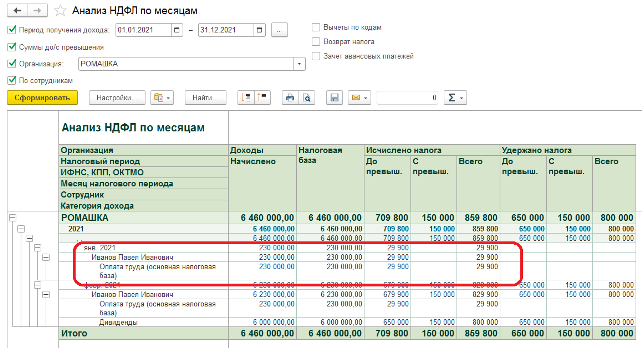

Сумма налога, указанная в ведомости на выплату, регистрируется в учете НДФЛ как сумма удержанного налога. В расшифровке часть налога с сумм, превышающих 5 млн руб., указывается также в отдельной колонке (рис. 3).

Отражение сумм налога с превышения в отчетах и справках будет реализовано в очередных версиях программы.

Независимо от положения настройки расчет НДФЛ с доходов от трудовой деятельности для «льготных» нерезидентов (облагаемых по ставке 13 %, а не 30 %: высококвалифицированные иностранные специалисты и т. д.) теперь ведется нарастающим итогом (раньше велся независимо по каждому факту получения дохода).

В программе «1С:Бухгалтерия 8» редакции 3.0 реализована возможность уплаты с 01.01.2021 НДФЛ по ставке 15 % с доходов свыше 5 млн руб.

НДФЛ по ставке 15 % уплачивается по КБК 182 1 01 02080 01 1000 110 (приказ Минфина России от 12.10.2020 № 236н).

Этот КБК используется и для уплаты НДФЛ, удержанного с зарплаты сотрудников, и для уплаты НДФЛ индивидуальным предпринимателем за себя.

НДФЛ по ставке 13 % (с доходов до 5 млн руб. включительно) уплачивается на тот же КБК, что и ранее (182 1 01 02010 01 0000 110).

Видеоролик выполнен в программе «1С:Зарплата и управление персоналом 8» версии 3.1.16.134.

Как считать НДФЛ по ставке 15 % и кого это касается

С 1 января 2021 года вступили в силу изменения главы 23 НК. Теперь с доходов, превысивших 5 млн рублей, НДФЛ надо платить по ставке 15 %. Расскажем, кого это касается, как посчитать налог по новым правилам и как платить НДФЛ по повышенной ставке.

Кто применяет прогрессивную ставку по НДФЛ

Изменения в главу 23 НК РФ внёс Федеральный закон от 23.11.2020 № 372-ФЗ. Согласно новой редакции, налоговая ставка устанавливается в следующих размерах (ст. 224 НК РФ):

Новую ставку применяют все налоговые агенты, от которых физлица получают доходы (п. 1 ст. 226 НК РФ): российские организации и ИП, нотариусы, адвокаты, обособленные подразделения иностранных организаций в РФ.

Как считать налоговую базу для прогрессивной ставки НДФЛ

Налоговые базы, к которым применяется прогрессивная налоговая ставка, мы собрали в таблице. Для резидентов и не резидентов РФ перечень доходов отличается (п. 2.1 ст. 210 НК РФ, абз. 3-7, 9 п. 3 ст. 224 НК РФ).

* Не применяется данная ставка к доходам резидентов РФ, облагаемым по ставкам, предусмотренным п. 1.1, 2, 5 и 6 ст. 224 НК РФ.

Каждая из перечисленных баз определяется в отношении доходов физического лица — налогового резидента РФ отдельно. Это общее правило, которое закреплено налоговым кодексом (п.2.статьи 210). К каждому доходу применяются разные вычеты и получается своя база. Совокупность всех баз будут сравнивать с 5 млн рублей с 2023 года. А в 2021 и 2022 гг. с 5 млн будут сравнивать каждую базу самостоятельно.

Таким образом, с 1 января 2021 года введена повышенная ставка НДФЛ в размере 15 % в отношении совокупности всех налогооблагаемых доходов физического лица — налогового резидента РФ, превышающих за налоговый период 5 млн рублей.

Особые правила расчёта в 2021 и 2022 году

В отношении доходов, полученных в 2021 и 2022 году, налоговые ставки, установленные п. 1 и п. 3.1 ст. 224 НК РФ, применяются к каждой налоговой базе отдельно (п. 3 ст. 2 Федерального закона от 23.11.2020 № 372-ФЗ).

Это значит, что если совокупность всех налоговых баз за 2021 год превышает 5 млн рублей, а каждая база в отдельности не достигла этого размера, то ставка 15 % к доходам физлица не применяется.

Пример

Зарплата Михаила 300 000 рублей. За 12 месяцев 2021 года база составляет 3 600 000 рублей. Это основная налоговая база. Дополнительно в марте ему выплачены дивиденды в размере 2 500 000 рублей.

Сумма баз за налоговый период равна 6,1 млн рублей, что превышает 5 млн рублей. Но каждая база в отдельности меньше 5 млн рублей, поэтому ставка 15 % в этом случае не применяется. НДФЛ с доходов Михаила удержат по ставке 13 % и с зарплаты, и с дивидендов.

Как считать НДФЛ, если налоговая база превышает 5 млн рублей

НДФЛ надо исчислять на дату фактического получения дохода. Налог рассчитывается нарастающим итогом с начала года. Это применимо ко всем доходам, начисленным физлицу за налоговый период, если в отношении них действует прогрессивная ставка. При этом зачитывается сумма налога, удержанная в предыдущие месяцы текущего года.

При исчислении суммы налога не нужно учитывать доходы, которые налогоплательщик получил от других налоговых агентов.

Пример

Директору ООО ежемесячно выплачивается зарплата 700 000 рублей. Вычеты не предоставляются.

Для расчёта НДФЛ за каждый месяц надо определить налоговую базу нарастающим итогом с начала налогового периода. В зависимости от размера базы, к ней применяется прогрессивная ставка налога и зачитывается налог, удержанный в предыдущие месяцы.

Расчёт налога с апреля по июль будет аналогичным. Каждый месяц бухгалтер ООО будет удерживать из зарплаты директора 91 000 рублей и перечислять ему 609 000 рублей.

С августа налоговая база превысит 5 млн рублей и составит 5 600 000 рублей (700 000 рублей × 8 месяцев). Теперь к базе, превышающей 5 млн рублей, будет применяться ставка 15 %. Вот как это работает.

За октябрь-декабрь налог нужно будет рассчитывать в таком же порядке. В каждом из месяцев удержанный с зарплаты НДФЛ составит 105 000 рублей, а директор получит на счёт 595 000 рублей.

Общая сумма НДФЛ за год равна 1 160 000 рублей, из которых 510 000 рублей составляет налог, исчисленный по ставке 15% с суммы дохода, превышающей 5 млн рублей. Для сравнения: если бы прогрессивной ставки не было, за год заплатили бы НДФЛ на сумму 1 092 000 рублей.

Как платить НДФЛ с 2021 года

Если на момент уплаты исчисленная и удержанная у физлица сумма НДФЛ превысила 650 000 рублей с начала года, — платите налог в следующем порядке (п. 7 ст. 226 НК РФ):

При уплате налога по ставке 15 % в платежном документе укажите КБК 182 1 01 02080 01 1000 110 (Приказ Минфина РФ от 12.10.2020 № 236Н).

Доходы, превышающие 5 млн рублей, и НДФЛ по ставке 15 % подлежат отражению в отдельных разделах 6-НДФЛ. Подробнее об этом мы рассказали в статье «Новая форма расчёта 6-НДФЛ с 2021 года».

Читайте также

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Самые важные статьи на почту раз в месяц

1) налоговая база по доходам от долевого участия (в том числе по доходам в виде дивидендов, выплаченных иностранной организации по акциям (долям) российской организации, признанных отраженными налогоплательщиком в налоговой декларации в составе доходов); (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

2) налоговая база по доходам в виде выигрышей, полученных участниками азартных игр и участниками лотерей; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

3) налоговая база по доходам по операциям с ценными бумагами и по операциям с производными финансовыми инструментами; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

4) налоговая база по операциям РЕПО, объектом которых являются ценные бумаги; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

5) налоговая база по операциям займа ценными бумагами; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

6) налоговая база по доходам, полученным участниками инвестиционного товарищества; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

7) налоговая база по операциям с ценными бумагами и по операциям с производными финансовыми инструментами, учитываемым на индивидуальном инвестиционном счете; (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

налоговая база по доходам в виде сумм прибыли контролируемой иностранной компании (в том числе фиксированной прибыли контролируемой иностранной компании); (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

налоговая база по доходам в виде сумм прибыли контролируемой иностранной компании (в том числе фиксированной прибыли контролируемой иностранной компании); (в ред. Федерального закона от 23.11.2020 N 372-ФЗ)

У бухгалтеров пошли первые проблемы с НДФЛ по ставке 15 %

Как известно, с 2021 года введена ставка НДФЛ 15 % с доходов свыше 5 млн. рублей. Год только начался, новая норма только-только вступила в силу, а у бухгалтеров уже начались проблемы.

Своей болью по этой теме поделилась участница нашего форума. Дело в том, что в декабре 2020 года сотруднику была начислена премия в размере 5 млн. рублей. Бухгалтер провела начисление в 1С. Программа насчитала взносы и НДФЛ — естественно, по ставке 13 %, так как в 2020-ом действовала именно эта ставка. Эта сумма включена в расходы 2020 года.

Однако выплата премии произошла уже после Нового года, когда вступили правила про ставку 15 %.

Что делать — по какой ставке облагать доход, как все это отражать в 1С, что будет на счете 68.01? С этими вопросами бухгалтер обратилась к коллегам на форум.

Конечно, коллеги не смогли обойтись без шуток и поинтересовались, не требуются ли в такую щедрую компанию сотрудники. Постоянный участник нашего форума отметил, что никак не ожидал обсуждений на тему 15% в ближайшее время.

Но шутки шутками, а доход в виде премии для целей НДФЛ считается начисленным датой выплаты. Выплата была в 2021-ом, а значит облагаться премия будет по ставке 15 %. Причем не только эта премия, но и весь последующий доход за 2021 год пойдет по ставке 15 %.

прикольная получается ситуация!

успели бы выплатить всё в декабре — значит всё что произошлоо в 2020 годе обложилось бы 13%

и новый год начался бы с 13%

в другой ситуации — сразу в начале года выплачиваем премию 5 лямов, и все доходы уже превышают пределы, а значит всё что будет получать человек в 2021 году в полном составе будет облагаться 15%

Обсуждение проходит в теме форума «НДФЛ 15% с годовой премии свыше 5 000 000».

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Прогрессивная шкала НДФЛ в программах «1С»

Нет времени читать?

Рассмотрим, как считают налог на доходы физлиц по новым ставкам, показывают его в отчетности и что настроить в базах «1С» — как в «1С:Бухгалтерии 8», так и в «1С:Зарплата и управление персоналом 8».

Как работает прогрессивная шкала НДФЛ

Все мы привыкли к стандартной ставке НДФЛ для резидентов 13%. Еще есть особые тарифы 9, 30 и 35%, а по нерезидентам — 15 и 30%. Все эти ставки по-прежнему действуют, но к ним добавили еще один тариф, повышенный — 15%. Изменения в главу 23 НК РФ внес Федеральный закон от 23.11.2020 № 372-ФЗ.

Новая ставка работает по следующему принципу:

С какой суммой сравнивать лимит 5 млн руб.

Доходы, которые нужно брать по резидентам для сравнения с лимитом в 5 млн руб., смотрите в ст. 210 НК РФ. Основные доходы — это заработная плата и другие стандартные выплаты работникам: отпускные, больничные, матпомощь, вознаграждения по ГПД. Так вот все эти выплаты суммируем и итог уже сравниваем с лимитом. С превышения, если оно есть, платим 15%.

Если есть налоговые вычеты — стандартные, социальные, имущественные, профессиональные (например, по ГПД), к доходу сначала применяем вычеты, а уже потом сравниваем налоговую базу с лимитом 5 млн руб.

От основных доходов отделяем дивиденды. Например, директор-учредитель получает кроме зарплаты еще и выплаты как участник ООО. Тогда отдельно сравниваем с лимитом дивиденды и отдельно — все остальные выплаты.

По нерезидентам берем доходы, которые физлица получают как:

Если физлицо получает доход из нескольких источников, налоговый агент учитывает только свои выплаты. По итогам года налоговая суммирует все доходы (только дивиденды будут отдельно) и при необходимости доначислит налог, направит уведомление физическому лицу на доплату налога.

Как включить прогрессивную шкалу НДФЛ в «1С:БП» и «1С:ЗУП»

Расчет НДФЛ с учетом прогрессивных ставок реализовали как в «1С:Зарплата и управление персоналом 8», ред. 3.1, так и в «1С:Бухгалтерия предприятия 8», ред. 3.

Чтобы с превышения доходом 5 млн руб. программа считала НДФЛ уже по новой ставке 15 %, измените настройки. Действуйте в зависимости от вашей ситуации.

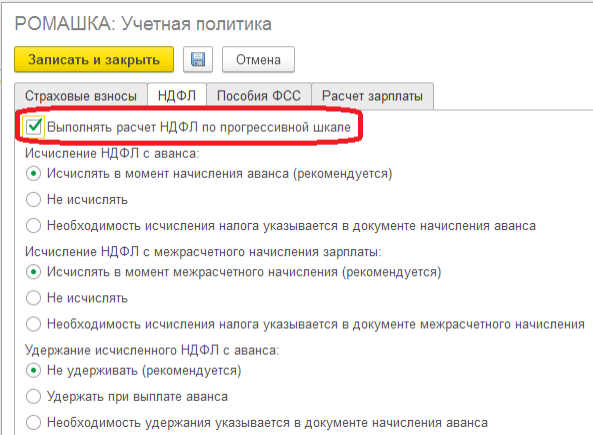

Ситуация 1. Ведем учет в «1С:Зарплата и управление персоналом 8», ред. 3.1.

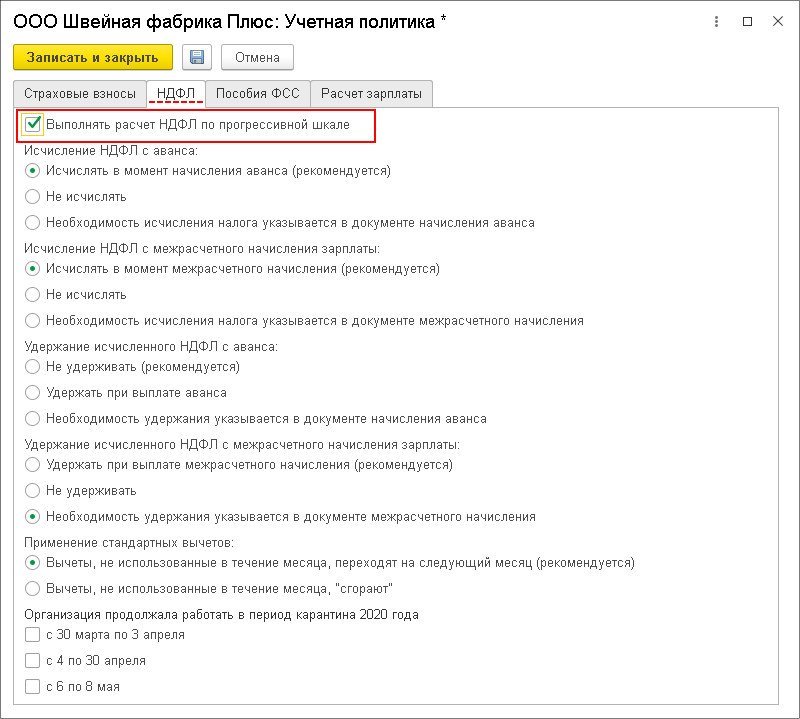

Тогда перейдите в раздел «Настройка» — «Организации» или «Реквизиты организации» и в учетной политике на закладке «НДФЛ» установите флаг «Выполнять расчет НДФЛ по прогрессивной шкале».

Ситуация 2. Ведем учет в «1С:Бухгалтерия предприятия 8», ред. 3.

Здесь установите флаг «Выполнять расчет НДФЛ по прогрессивной шкале» в настройках налогов и отчетов (раздел «Главное» — «Налоги и отчеты» — закладка «НДФЛ»).

Имейте в виду: сразу изменения в программе вы не увидите. Но как только доход одного из физлиц превысит установленный лимит, в расчете НДФЛ появится дополнительная графа «Налог с превышения». А в бухгалтерской конфигурации — новый вид налога в платежном поручении «НДФЛ с доходов свыше предельной величины, исчисленный налоговым агентом».

Как заполнить 6-НДФЛ при больших зарплатах

Если считали НДФЛ по новой ставке, придется заполнить раздел 1 и 2 формы 6-НДФЛ не только со стандартной ставкой 13%, но и со ставкой 15%.

ФНС уже выпустила примеры заполнения формы «шесть» в такой ситуации. Смотрите приложение к письму от 01.12.2020 № БС-4-11/19702@.

Автор: Дарья Волохова,

Методист Линии консультаций «ГЭНДАЛЬФ»

Расчет НДФЛ по прогрессивной шкале в программе 1С:ЗУП.

Расчет НДФЛ по прогрессивной шкале.

Федеральным законом от 23.11.2020 № 372-ФЗ внесены изменения в главу 23 НК РФ.

С 1 января 2021 года ставка налога на доходы физических лиц для резидентов РФ устанавливается в следующих размерах (п. 1 ст. 224 НК РФ):

13% – с суммы доходов в пределах 5 млн рублей за налоговый период (год);

15% – с суммы доходов, превышающих 5 млн рублей за налоговый период (год).

Эти ставки применяются к доходам резидентов, налоговые базы по которым исчисляются отдельно (п. 2.1 ст. 210 НК РФ)

Выделены налоговые базы по доходам со ставкой 13%:

основная налоговая база;

доходы по ценным бумагам (5 налоговых баз);

особые доходы (выигрыши на тотализаторе).

Рассмотрим эти изменения на примере конфигурации 1С:Зарплата и управление персоналом, редакция 3.1.

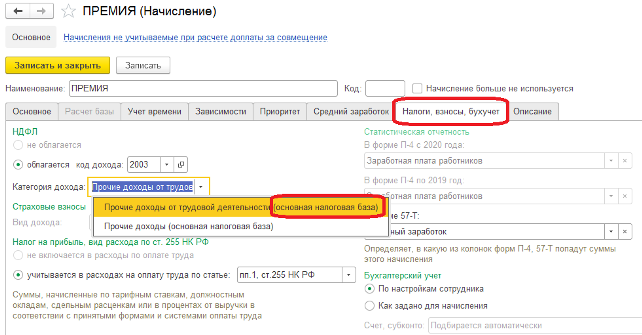

В программе для определения налоговой базы используется категория доходов, которая указывается в виде начисления на вкладке «Налоги, взносы, бухучет».

В карточке организации в учетной политике на вкладке «НДФЛ» ставим галочку «Выполнять расчет НДФЛ по прогрессивной шкале».

В расчетных документах появилась колонка «Налог по 15% с превышения».

Проанализируем расчет НДФЛ при помощи отчета «Анализ НДФЛ по месяцам».

В Январе 2021 года у сотрудника доход не превысил 5 млн. Поэтому налог исчислился по ставке 13%.

В Феврале 2021 сотруднику были начислены дивиденды и заработная плата.

Они соответствуют разным налоговым базам: основная налоговая база и дивиденды. Поэтому и налог с превышения рассчитывается отдельно по каждой категории.

по основной налоговой базе нет превышения дохода, налог исчислен по ставке 13 % (230 000 * 0,13 = 29 900)

по дивидендам превышение дохода составило 1 млн, соответственно налог исчислен по прогрессивной шкале ((5 000 000 000 * 0,13) + (1 000 000 000 * 0,15) = 650 000 + 150 000 = 800 000)

Консультацию для Вас составила специалист нашей Линии консультаций.

Закажите тестовую консультацию по Вашей программе у нас по телефону: +7(343) 288-75-45.

*Для оказания консультации необходимо сообщить ИНН вашей организации, регистрационный номер вашей программы (для программ 1С:Предприятие версии ПРОФ необходим активный договор 1С:ИТС ПРОФ)