Отчетность и налоги

Кто и какие регламентированные отчеты может формировать и сдавать из 1С:УНФ?

Возможности 1С:УНФ для регламентированной отчетности

1С:УНФ позволяет вести учет для расчета налогов, формировать и сдавать регламентированную отчетность с использованием сервиса «1С-Отчетность».

Программа сама рассчитает налоги, напомнит о сроках сдачи отчетности и сформирует отчеты.

Кто может рассчитывать налоги, формировать и сдавать регламентированную отчетность из 1С:УНФ?

Индивидуальные предприниматели (ИП), применяющие:

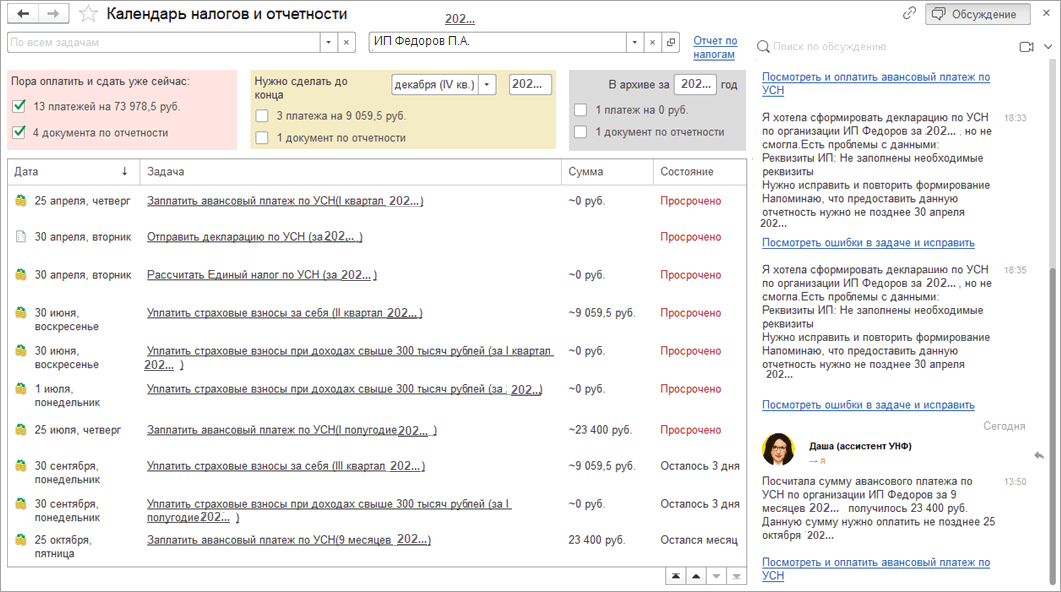

ИП может формировать и сдавать декларацию по УСН; книгу учета доходов и расходов, книгу доходов по патенту, декларацию об объеме розничной продажи пива и пивных напитков № 12, декларацию по НДС (при необходимости).

Отчеты по налогам и взносам и справки за сотрудников: справки 2-НДФЛ по сотрудникам, 6-НДФЛ, сведения о среднесписочной численности работников, 4-ФСС, расчеты по страховым взносам (РСВ), СЗВ-М (Сведения о застрахованных лицах), СЗВ-Стаж.

Для юридических лиц можно совместить ведение оперативного управленческого учета, формирование первичных документов в 1С:УНФ с ведением бухгалтерского учета, используя услуги 1С:Бухобслуживание либо обменом с 1С:Бухгалтерией.

✓ 2-НДФЛ

✓ 6-НДФЛ

✓ 4-ФСС

✓ Расчеты по страховым взносам (РСВ)

✓ СЗВ-М (Сведения о застрахованных лицах)

✓ Сведения о среднесписочной численности работников

✓ 2-НДФЛ

✓ 6-НДФЛ

✓ 4-ФСС

✓ Расчеты по страховым взносам (РСВ)

✓ СЗВ-М (Сведения о застрахованных лицах)

✓ Сведения о среднесписочной численности работников

✓ 2-НДФЛ

✓ 6-НДФЛ

✓ 4-ФСС

✓ Расчеты по страховым взносам (РСВ)

✓ СЗВ-М (Сведения о застрахованных лицах)

✓ Сведения о среднесписочной численности работников

Как работаем с регламентированной отчетностью в 1С:УНФ

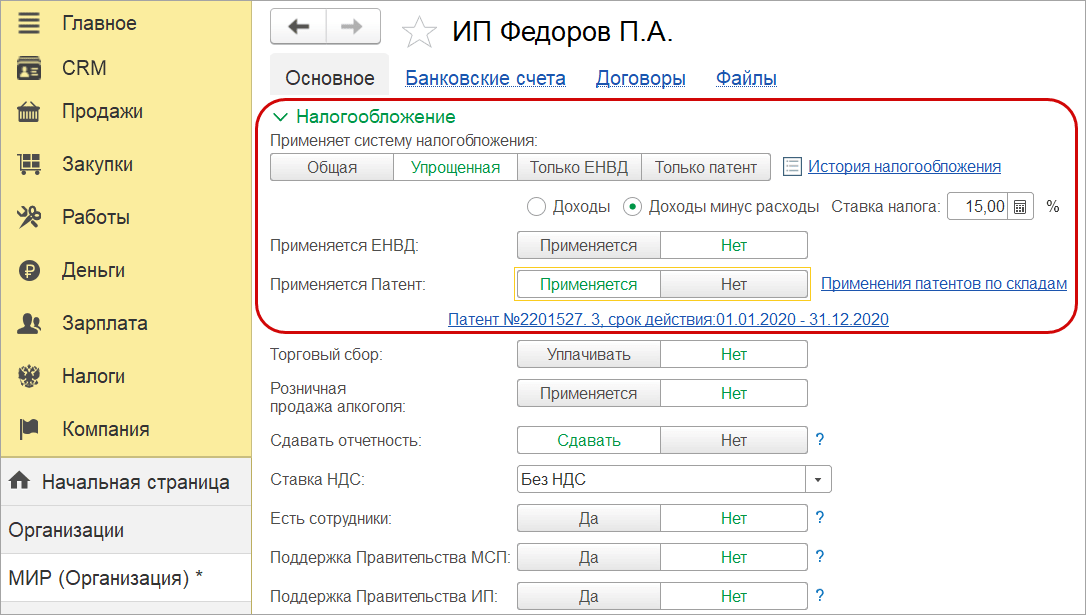

ШАГ 1. Выбираем систему налогообложения: основную, упрощенную или патент.

Есть возможность использовать сочетание систем УСН+Патент.

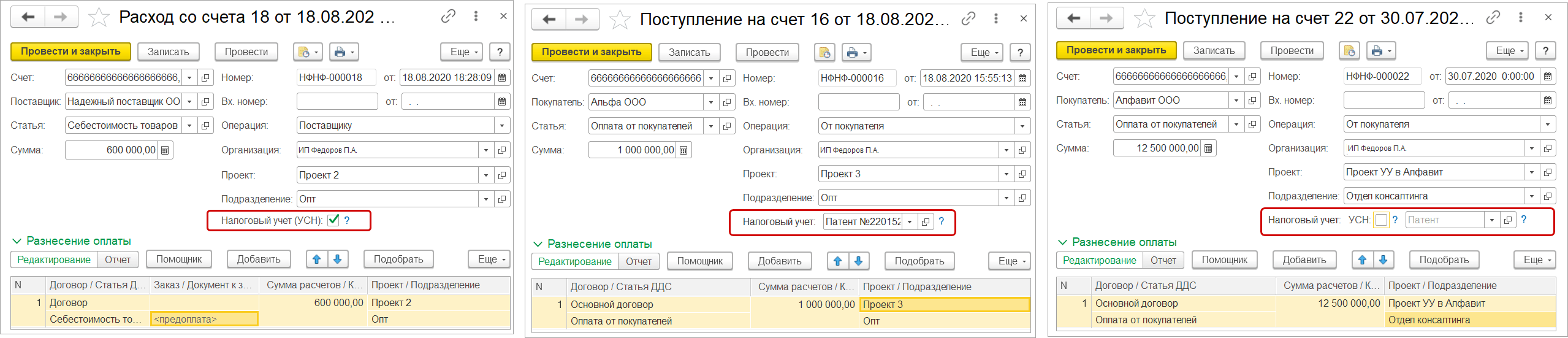

ШАГ 2. Выбираем документы, которые будут участвовать в формирование регламентированной отчетности.

Или оставляем только для управленческого учета.

Если применяем одну систему налогообложения — выбираем принимать или не принимать для регламентированной отчетности.

Если работаем с двумя системами налогообложения — выбираем, по какой системе учитывать документы или не учитывать для регламентированной отчетности.

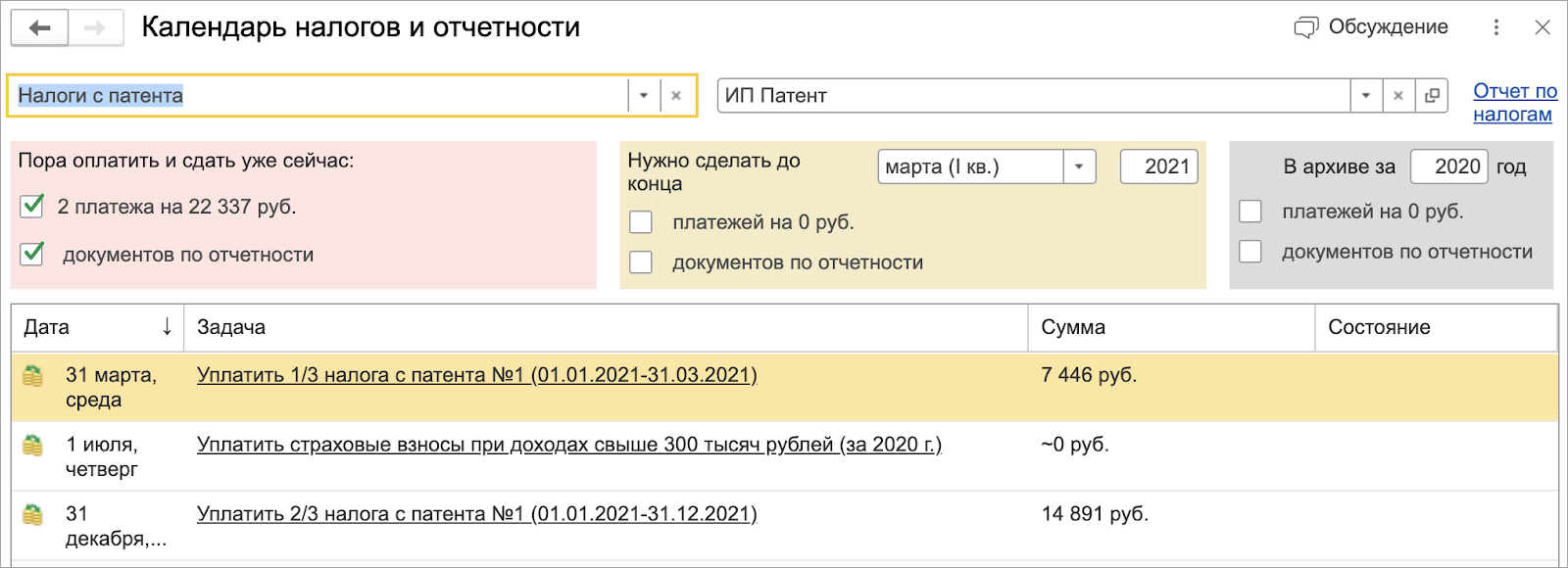

Календарь налогов

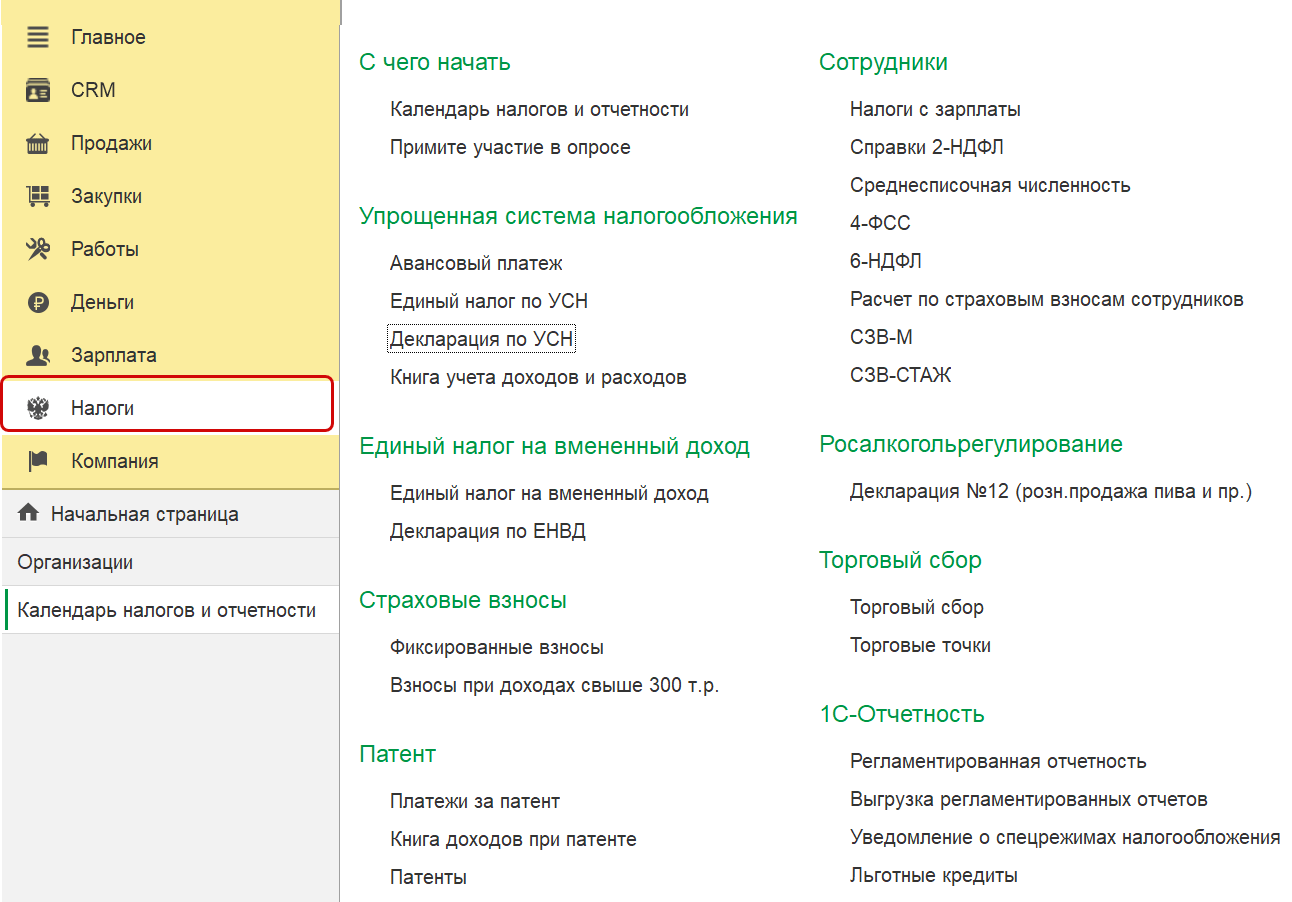

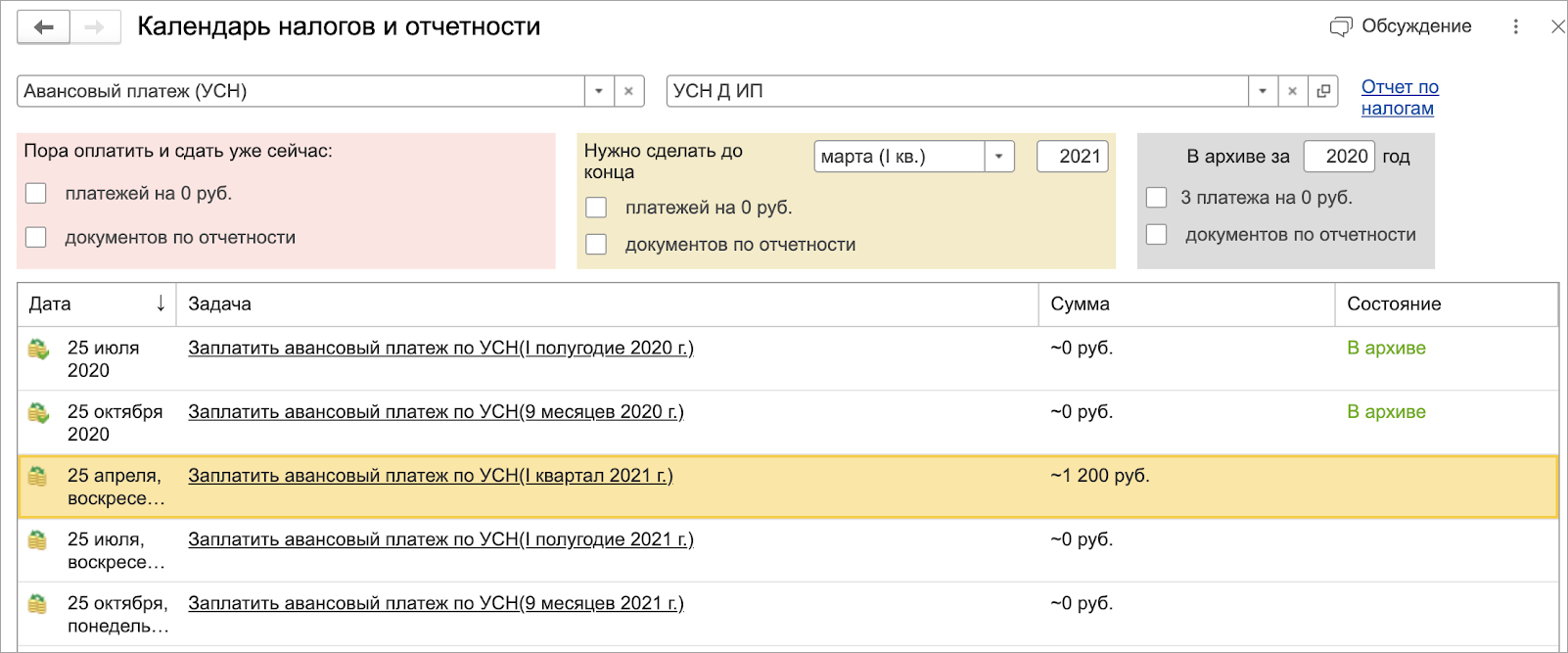

В разделе «Налоги» доступен «Календарь налогов и отчетности».

Позволяет на одном экране увидеть полную картину по уплате налогов и сдаче отчетности.

Можно дать задание ассистенту управления нашей фирмой Даше рассчитать налоги и подготовить отчетность.

Даша только сформирует отчетность, но не будет сама высылать и платить налоги.

Ассистент управления нашей фирмы Даша поможет вам тратить меньше времени на подготовку отчетности, сдавать все отчеты в срок и не забывать об уплате налогов.

Подробную информацию, на каких режимах может формировать и сдавать регламентированную отчетность предприниматель в 1С:УНФ, а в каких случаях лучше использовать обмен с 1С:Бухгалтерией и пригласить штатного бухгалтера или на аутсорсе, можно прочитать в нашей статье «Отчетность в 1С:УНФ».

В статье на реальных примерах показали, какие операции в 1С:УНФ можно учесть для формирования и сдачи регламентированной отчетности.

Смотрите также видео вебинара по учету на различных системах налогообложения в 1С:УНФ на нашем канале.

УНФ (1.6.11.83) КУДиР

Если мне не изменяет память, то такая запись должна попадать в 4 квартал, т.к. последним совпало условие оплаты товара поставщику.

Ковыряю конфу, нахожу:

[CODE]

Процедура ВыполнитьФормированиеПоРасходамНаТовары(Организация, ПериодФормирования, Результат, МенеджерВТ)

Запрос = Новый Запрос;

Запрос.МенеджерВременныхТаблиц = МенеджерВТ;

Запрос.УстановитьПараметр(«НачалоПериода», НачалоКвартала(ПериодФормирования));

Запрос.УстановитьПараметр(«ОкончаниеПериода», ПериодФормирования);

Запрос.УстановитьПараметр(«Организация», Организация);

Запрос.УстановитьПараметр(«ПризнаныРасходыНаТовары», НСтр(«ru=’Признаны расходы на приобретение товаров'»));

Запрос.УстановитьПараметр(«РасходыУменьшенныеОтВозврата», НСтр(«ru=’Расходы уменьшены на сумма возвращенных покупателем товаров'»));

Запрос.УстановитьПараметр(«ПризнаныРасходыНаТоварыНДС», НСтр(«ru=’Признаны расходы на приобретение товаров (НДС)'»));

Запрос.УстановитьПараметр(«РасходыУменьшенныеОтВозвратаНДС», НСтр(«ru=’Расходы уменьшены на сумму возвращенных покупателем товаров (НДС)'»));

РезультатЗапроса = Запрос.Выполнить().Выгрузить();

Если ДокументФормирования = Неопределено И РезультатЗапроса.Количество() > 0 Тогда

ДокументФормирования = Документы.ЗаписиУСН.СоздатьДокумент();

ДокументФормирования.Дата = ПериодФормирования;

ДокументФормирования.Организация = Организация;

ДокументФормирования.ВидЗаписей = Перечисления.ВидыЗаписейФормированийКУДиР.РасходыНаТовары;

КонецЕсли;

Если ДокументФормирования <> Неопределено Тогда

ДокументФормирования.ЗаписиКУДиР.Загрузить(РезультатЗапроса);

Для Каждого СтрокаКУДиР ИЗ ДокументФормирования.ЗаписиКУДиР Цикл

СтрокаКУДиР.НомерПервичногоДокумента = ПрефиксацияОбъектовКлиентСервер.НомерНаПечать(СтрокаКУДиР.НомерПервичногоДокумента, Истина, Истина);

КонецЦикла;

Результат.ДополнительнаяИнформация = НСтр(«ru=’Сформировано записей: ‘») + Строка(ДокументФормирования.ЗаписиКУДиР.Количество());

ДокументФормирования.Записать(РежимЗаписиДокумента.Проведение);

Результат.ДокументФормирования = ДокументФормирования.Ссылка;

КонецЕсли;

Запрос.Текст = »

|УНИЧТОЖИТЬ ВтОплаченныеПартии;»;

Запрос.Выполнить();

WTF? Может мне персонально кривая конфа досталась? Или тут что-то с трактовкой закона не так? HELP )))

КУДиР УСН 15 (УНФ 1.6.10.55)

В последнем обновлении изменился механизм признания расходов, то есть расход на закупку товара может быть признан только после продажи товара клиенту. В документ поступления для товаров добавился признак, который позволяет сразу принять к расходам (признак установлен), либо не указывать и расходы по данному товару будут приниматься по вышеописанной схеме.

Верно я понимаю, что необходимо сейчас обработать все поступления, расставить признак принятия к учету и после этого перепроводить документы?

Если что не так понял, не кидайте тапками.

(6) ну материалы значит. вообще-то это тип номенклатуры за это отвечает. Есть Товары, материалы, Продукция, Услуги.

а в УНФ получается всё перепутано, непонятно, товар это или не товар, поэтому еще один признак ввели.

Выяснил, что до обновления (1.6.9.44), расходы принимались даже без оприходования товаров или услуг (по платежкам). Что никак не мотивировало организацию корректно вносить первичку. Это один из моментов.

Основная проблема заключается в следующем: нашел три разных ситуации признания расходов на закупку товара для перепродажи: на дату оплаты товара, на дату поступления товара, на дату продажи (документы, созданные после обновления).

Подскажите пожалуйста, от чего зависит период признания расходов?

Забыл выше указать, организация занимается торговой деятельностью, без производства.

1 ситуация (покупали под конкретную реализацию, т.е. что купили то и продали).

2 ситуация (реализуемый товар был куплен у разных поставщиков в разное время).

(18) вот именно поэтому у меня и ступор, я понимаю, что вторая позиция отражается верно, но, в то же время имеют место быть остальные.

Главный вопрос всей этой ветки: что делать со старыми данными в программе?

То есть, полгода велся учет (неверно), за первый квартал был внесен аванс в налоговую, завтра платить за второй квартал, сейчас автоматизировали процесс и изменились суммы расходов, если в абсолютном выражении налогооблагаемая база увеличилась где-то на 1+ млн. в каждом квартале.

Апну ветку, дабы не плодить.

Помогите, пожалуйста, разобраться со следующими вопросами:

1) Если товар (для последующей реализации) был куплен в 2016 году, а по НК к расходам мы его принимаем только после продажи покупателю, можем (или должны) его принимать к расходам в 2017?

2) Как должен пройти по УСН товар, который мы получили от поставщика в качестве уменьшения задолженности? Например, закупили у ООО «Рога и копыта» 2 позиции, одну продали, а одну вернули поставщику. Но, вместо денег, взяли другой товар на другую сумму.

3) Товар был приобретен в 2016, покупатель внес аванс в 2016, а отгрузку оформили в 2017, как в этом случае должно пройти отражение в КУДиР?

И это все та же УНФ.

Прошу прощения за многобукв, реально нужна помощь.

Отчетность в 1С:УНФ. Когда можно обойтись без бухгалтера

Расскажем о плюсах и минусах формирования отчетности в 1С:УНФ для индивидуальных предпринимателей на упрощенной системе налогообложения и патенте. Разберем особенности на реальных примерах. Рассмотрим сценарии, когда понадобится бухгалтер и дополнительные инструменты для расчета налогов.

Меня зовут Мордвин Сергей, компания «Простые решения».

Меня зовут Мордвин Сергей, компания «Простые решения».

Автоматизирую компании на 1С:УНФ с 2012 года. За это время разобрался настолько, что принимаю экзамен специалистов-консультантов партнерских фирм 1С.

Имею бухгалтерский опыт и сейчас один из руководителей своей компании.

Эффективно сочетаю опыт руководителя/собственника + бухгалтера + специалиста по 1С:УНФ.

Расскажу о возможностях 1С:УНФ для регламентированной отчетности на разных системах налогообложения максимально. Надеюсь, что бухгалтера поймут и простят некоторые допущения и упрощения для результата.

Особенности применения различных систем налогообложения в 1С:УНФ

1С:УНФ сейчас позволяет формировать и сдавать отчетность для индивидуальных предпринимателей (ИП) работающих на упрощенной системе налогообложения (УСН) и патенте (ПСН). Можно совмещать системы налогообложения УСН+ПСН.

В статье рассмотрим три системы налогообложения:

Патент, УСН с объектом налогообложения «Доходы», УСН с объектом налогообложения «Доходы — Расходы».

Патент

Патентная система налогообложения — наиболее простой вариант для организации учета для формирования отчетности.

(+) ПСН почти как ЕНВД Оплата за патент фиксированная, не нужно рассчитывать.

(+) Бухгалтер не нужен, только не забыть оплатить.

(+) Простая книга доходов.

Давайте разберемся, чем поможет 1С:УНФ индивидуальному предпринимателю на патенте.

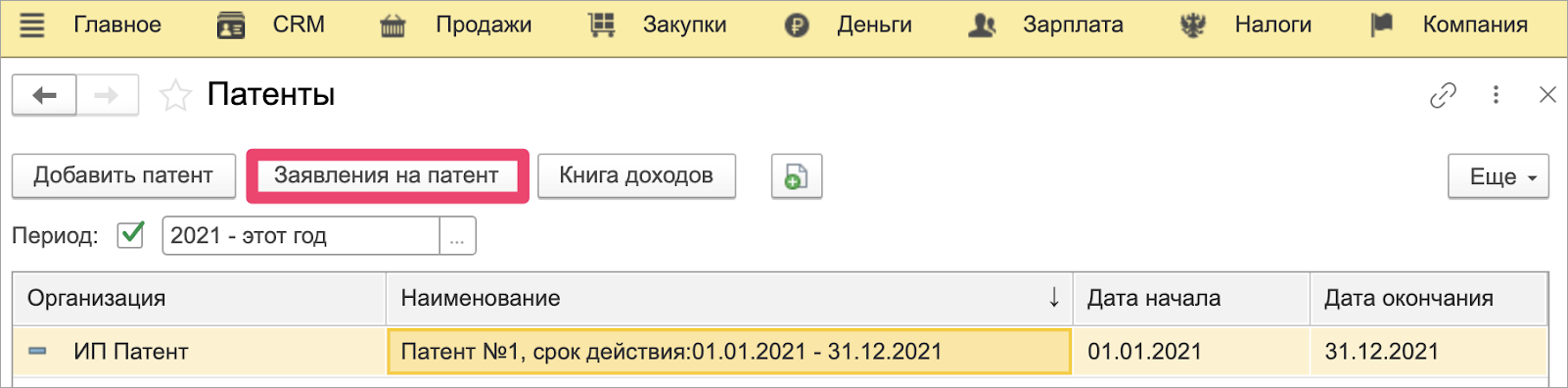

✔ Подготовит заявление на патент

Подать заявление на патент можно удобно и быстро из 1С:УНФ и автоматически отправить через сервис 1С-Отчетность.

✔ Напомнит оплатить патент

Самое важное в применение патента — не забыть оплатить. Иначе автоматически переходите на основную систему налогообложения и обязаны пересчитать все налоги с начала года.

В моей практике есть случай, когда не оплатили своевременно стоимость патента. В результате пришлось заплатить 300 тыс. руб. лишних налогов и перестать пользоваться ИП на год.

Напоминания о налогах можно увидеть в разделе: Налоги-Платежи за патент. В разделе находятся все задачи по платежам и отчетности.

Программа напоминает о возможности оплатить частями и подсказывает даты.

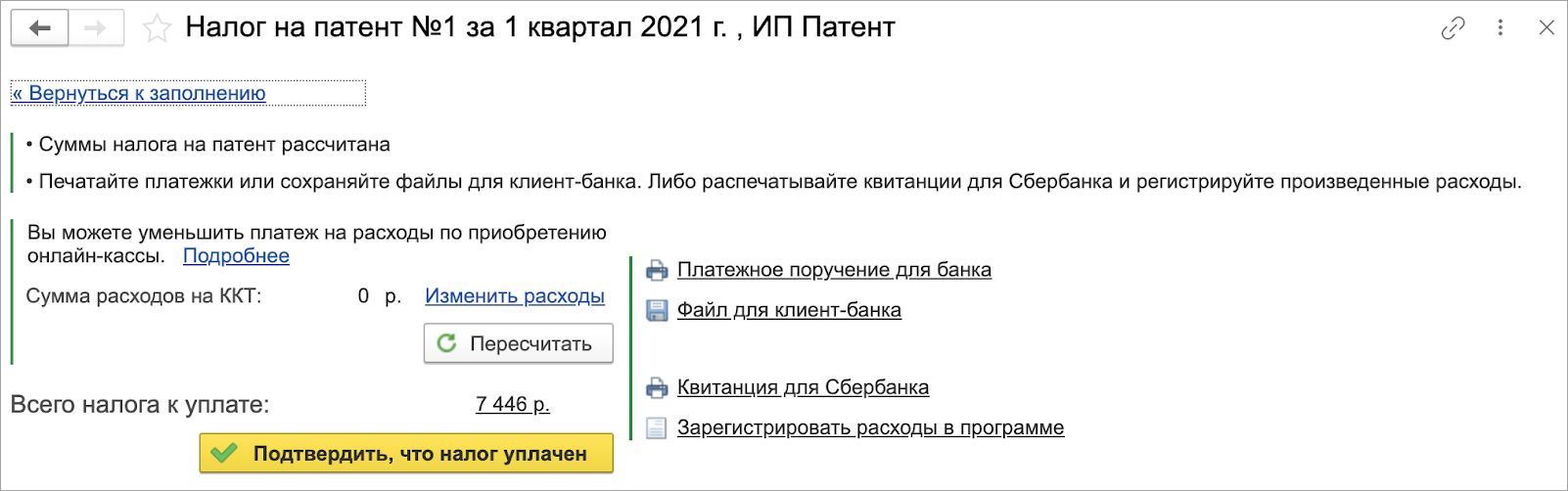

✔ Не забудьте указать расходы на онлайн-кассу, чтобы дополнительно снизить сумму оплаты за патент.

✔ Стоимость патента можно уменьшить на величину уплаченных страховых взносов. Но сначала оплатите полную сумму и контролируйте информацию о возврате. По мере появления возможности возврата 1С:УНФ напомнит об этом.

Применение патентной системы налогообложения не предполагает сдачу обязательной отчетности. Но необходимо вести книгу учета доходов по патенту. Этот журнал позволит подтвердить, что вы не превысили предельную величину дохода и можете далее применять патент в своей деятельности.

Книга учета доходов формируется в 1С:УНФ автоматически.

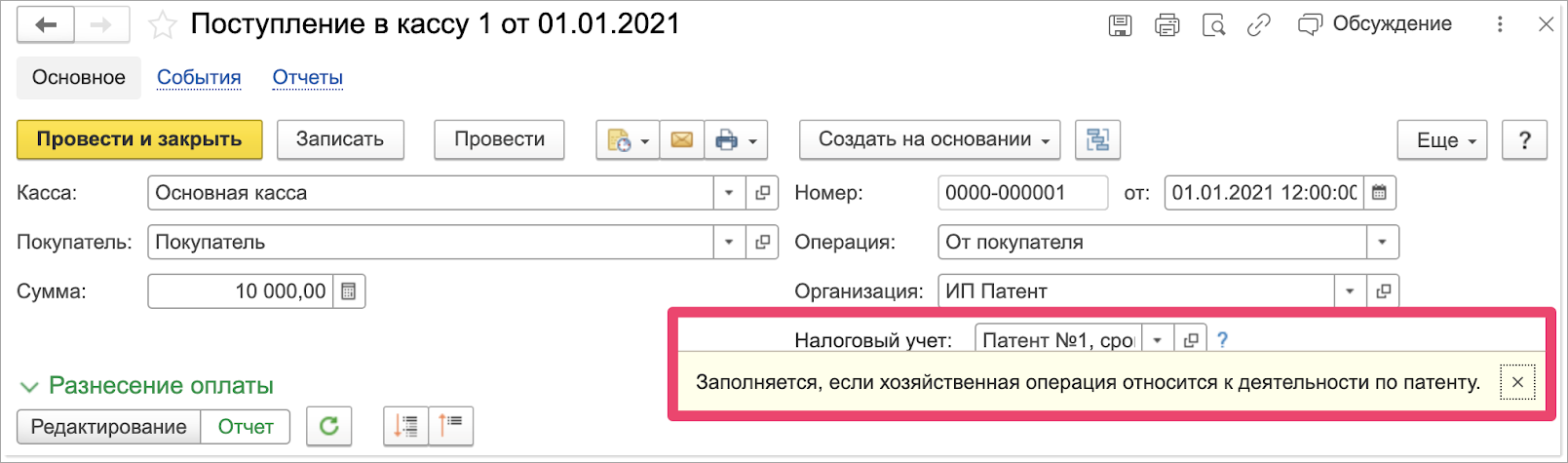

Основное правило — корректно указывайте патент в документах поступлений денег.

Номер патента найдете в шапке документов поступлений денежных средств.

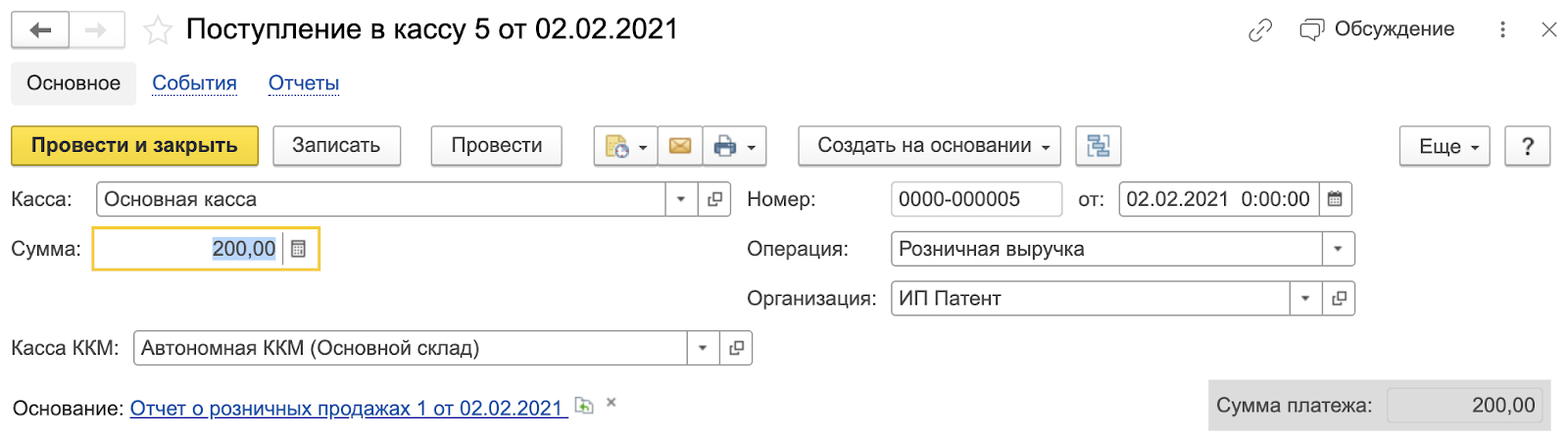

Особенность розничной торговли в том, что оплата может быть как наличными денежными средствами, так и картой.

Продали товары за наличные на 400 руб. и 200 руб. получили оплатой картой через эквайринг.

Обратите внимание, что патент указывается в самом отчете о розничных продажах.

Подробнее о выемке наличных денежных средств, а также внесению, открытию и закрытию кассовой смены можно прочитать в «Ответы на вопросы по 1С:УНФ» на сайте ИТС.

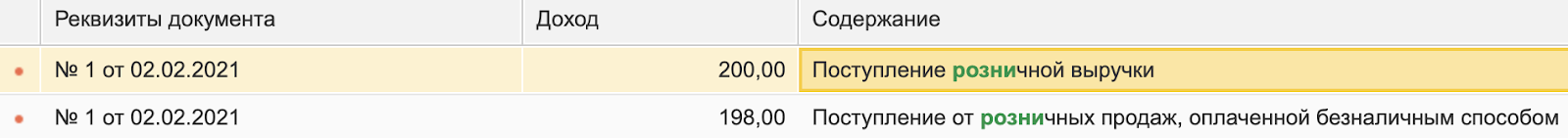

Проверяем записи в книге доходов в разделе: Налоги — Книга доходов при патенте.

УСН «Доходы»

УСН «Доходы» — вторая по сложности система налогообложения.

Предполагает простой расчет процента со всех поступивших денежных средств.

Преимущества УСН «Доходы»:

(+) Считать легко

(+) Следить за первичными документами не нужно

(+) Бухгалтер не нужен

(+) Простая книга доходов

(+) Величину налога можно снизить на сумму страховых взносов

(-) Эффективна не для всех бизнесов. Например, для большинства торговых компаний невыгодна.

Давайте разберемся, чем поможет 1С:УНФ индивидуальному предпринимателю на УСН «Доходы».

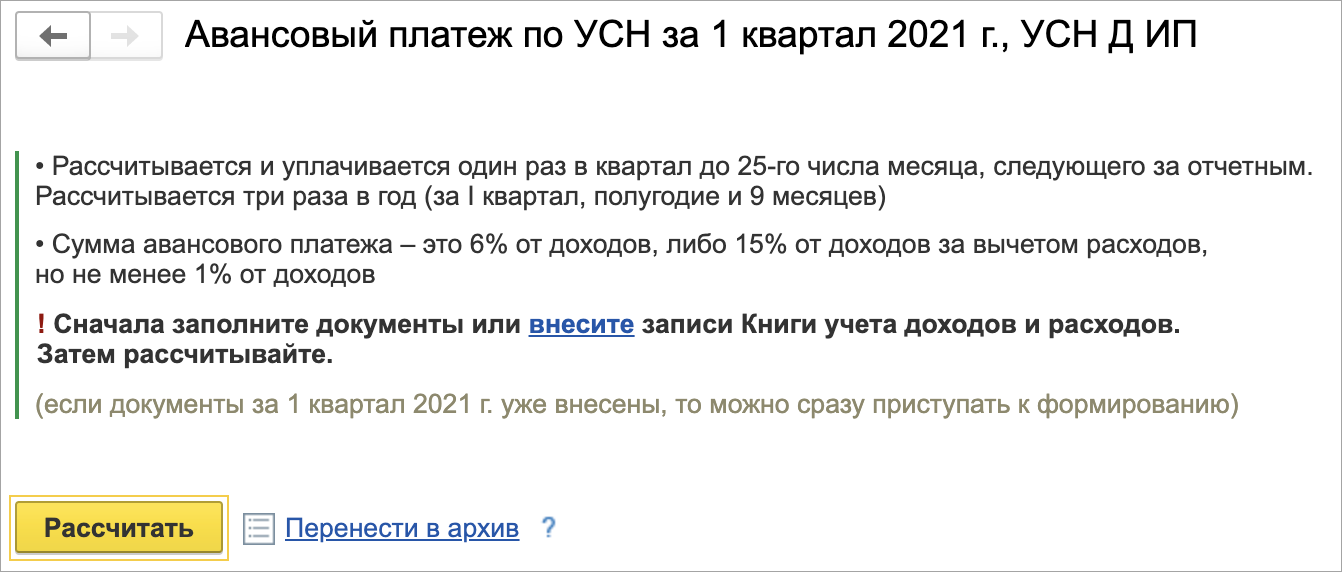

✔ Напомнит об ежеквартальных авансовых платежах

Календарь налогов и отчетности напомнит вам о всех датах уплаты налога.

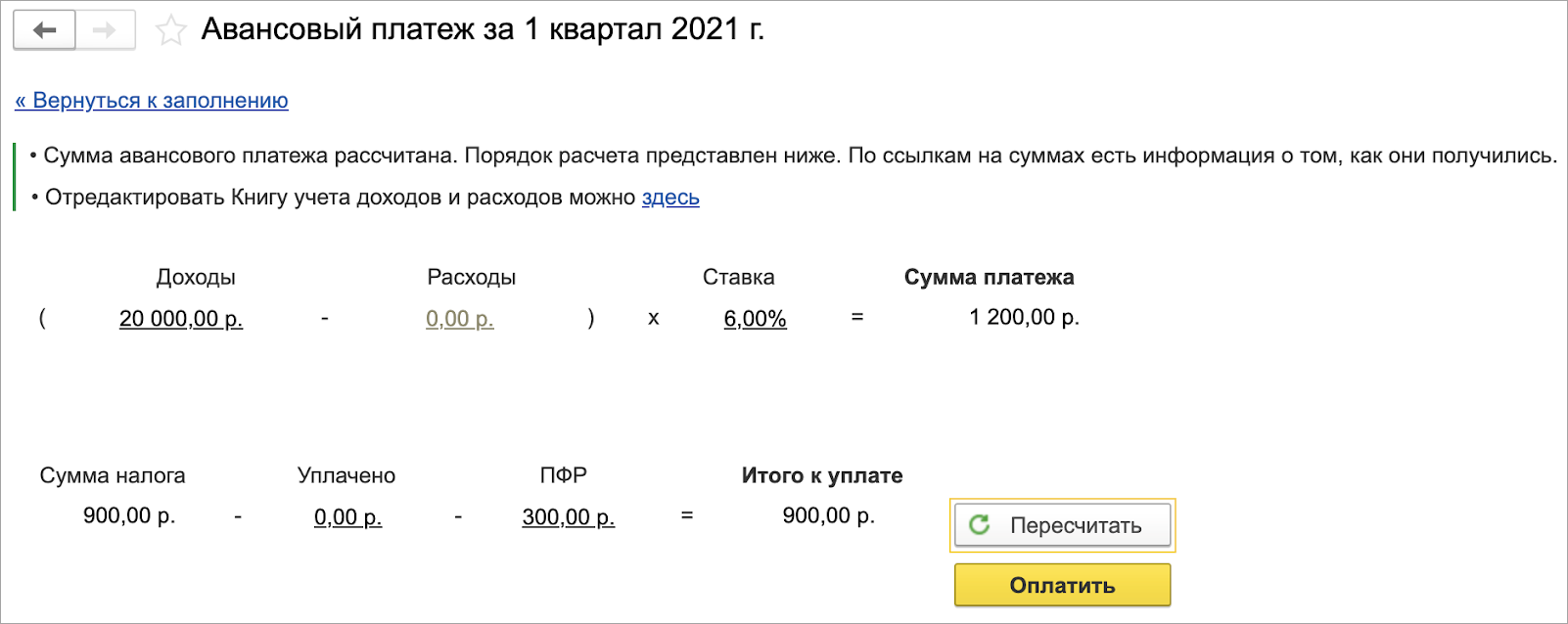

✔ Поможет рассчитать сумму для оплаты

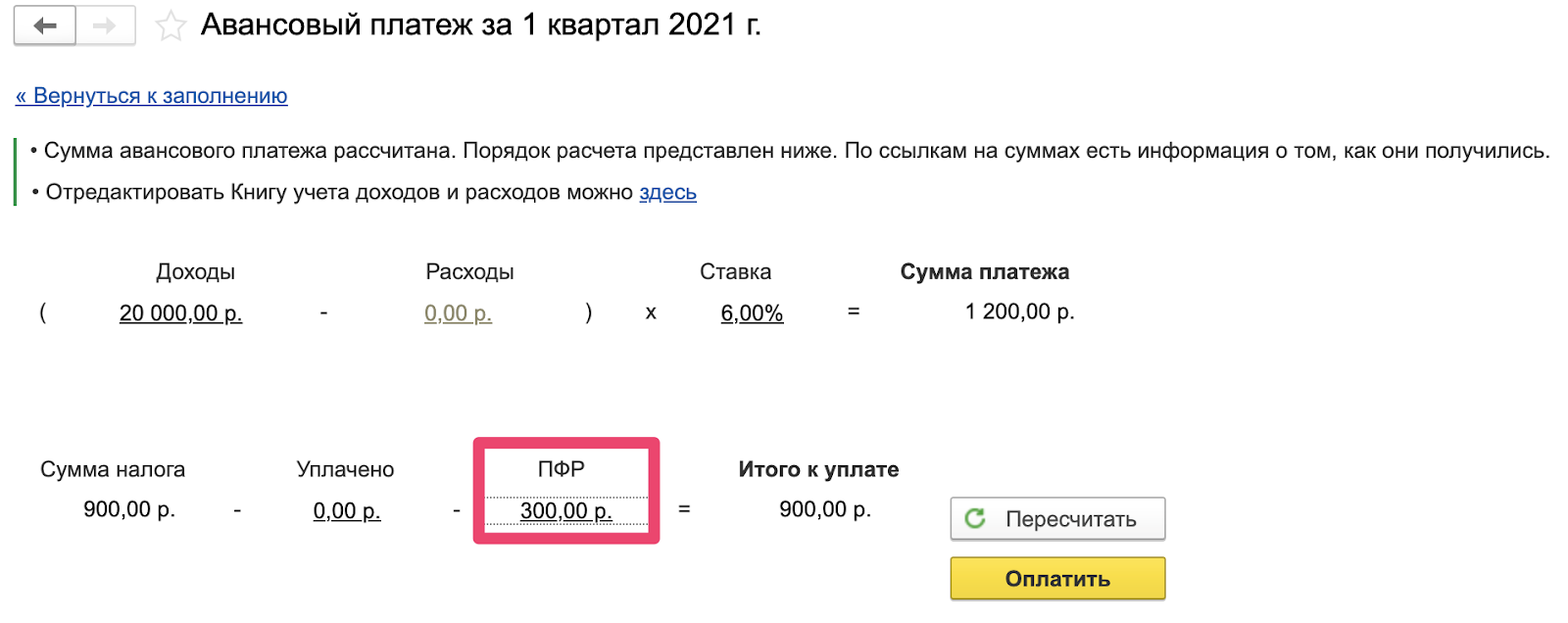

✔ Поможет уменьшить величину налога

ИП на УСН «Доходы» может уменьшить величину налога на сумму уплаченных страховых взносов.

Но не более чем на 50% при наличии сотрудников.

1С:УНФ напомнит об этом.

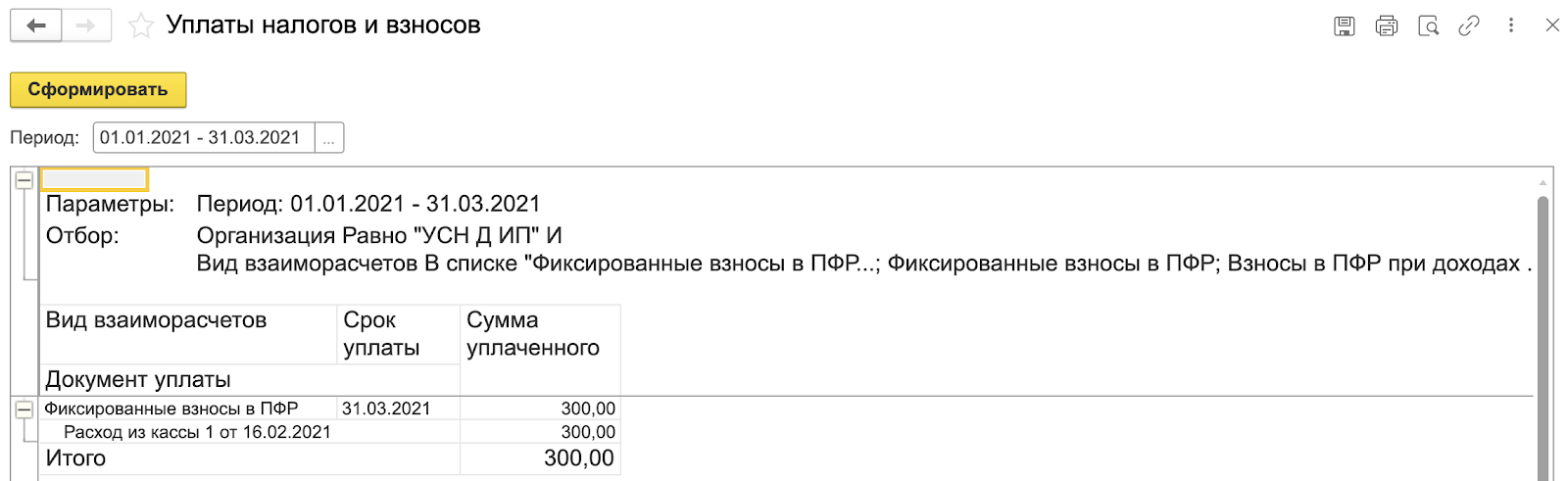

Можно получить расшифровку уплаченных сумм.

Книгу доходов и расходов сдавать в налоговую не нужно, но есть обязанность ее заполнять. Обязательна при проведении проверки.

В 1С:УНФ книга доходов и расходов заполняется автоматически.

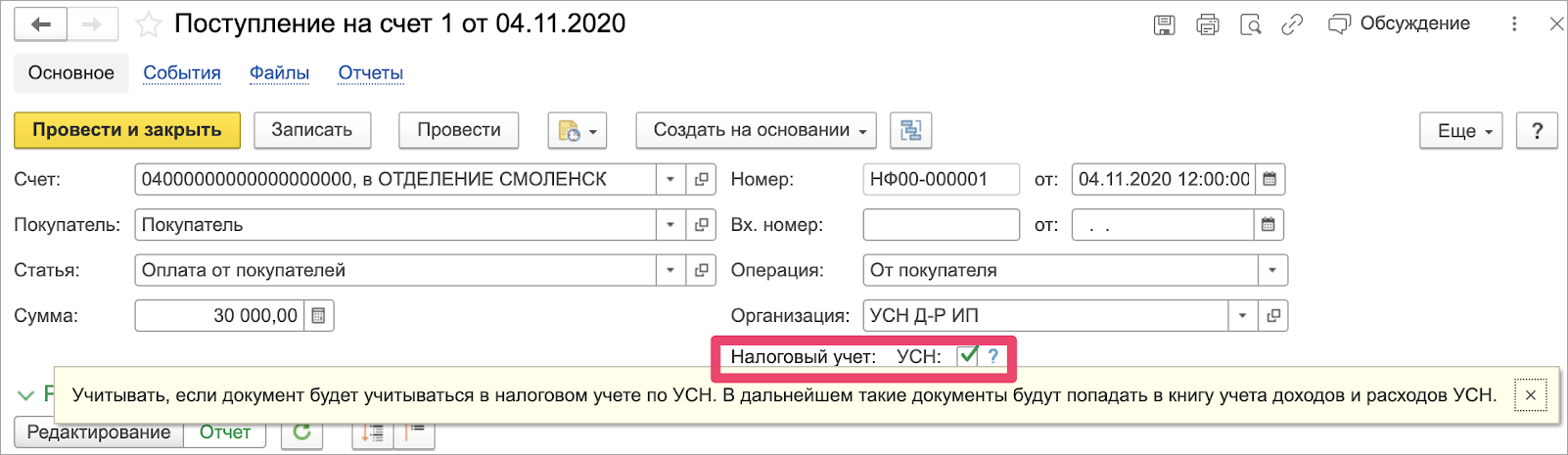

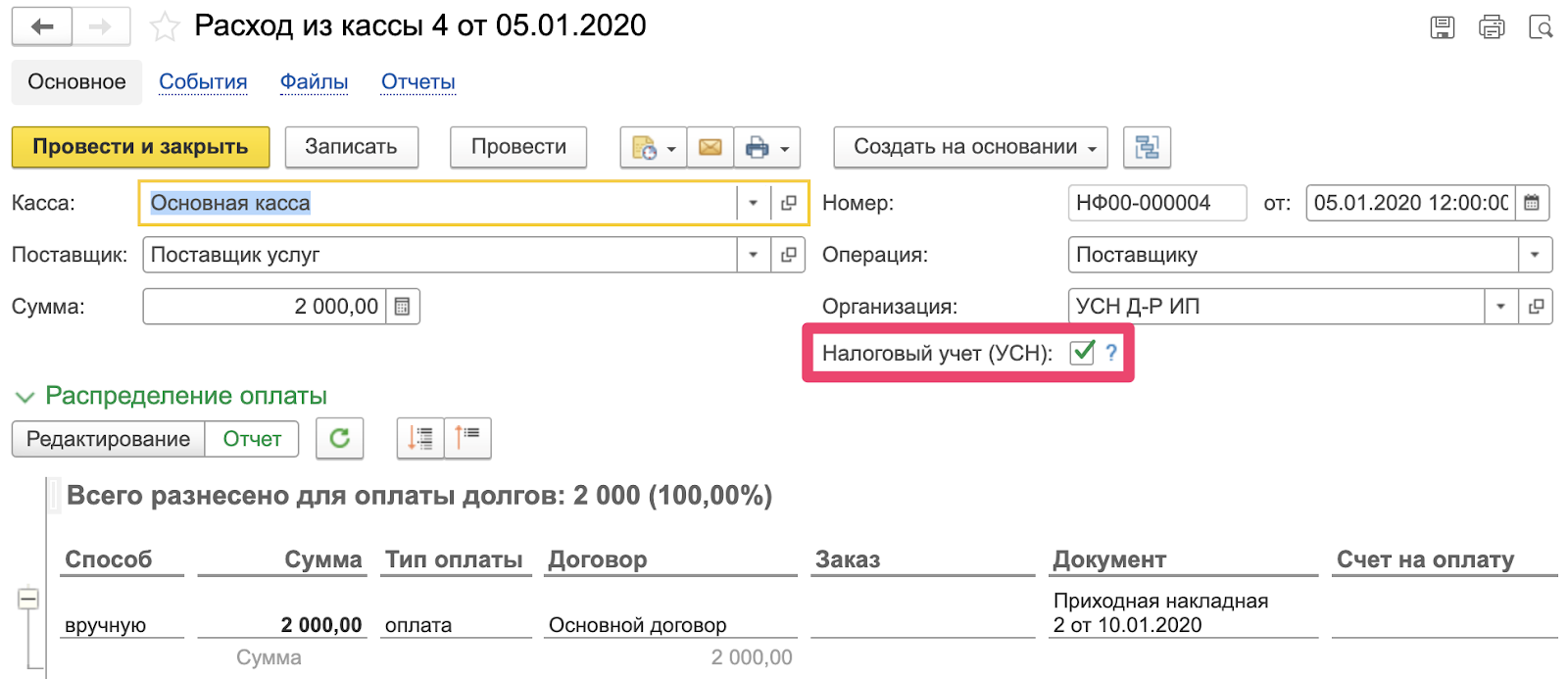

Чтобы суммы документов поступлений автоматически появились в книге учета доходов и расходов, не забудьте поставить флажок — признак налогового учета.

По умолчанию флажок поставлен во всех документах. Если по каким-то причинам сумму не нужно включать в налогооблагаемую базу, просто уберите флажок. Тогда эта сумма поступлений не появится в книге доходов и расходов.

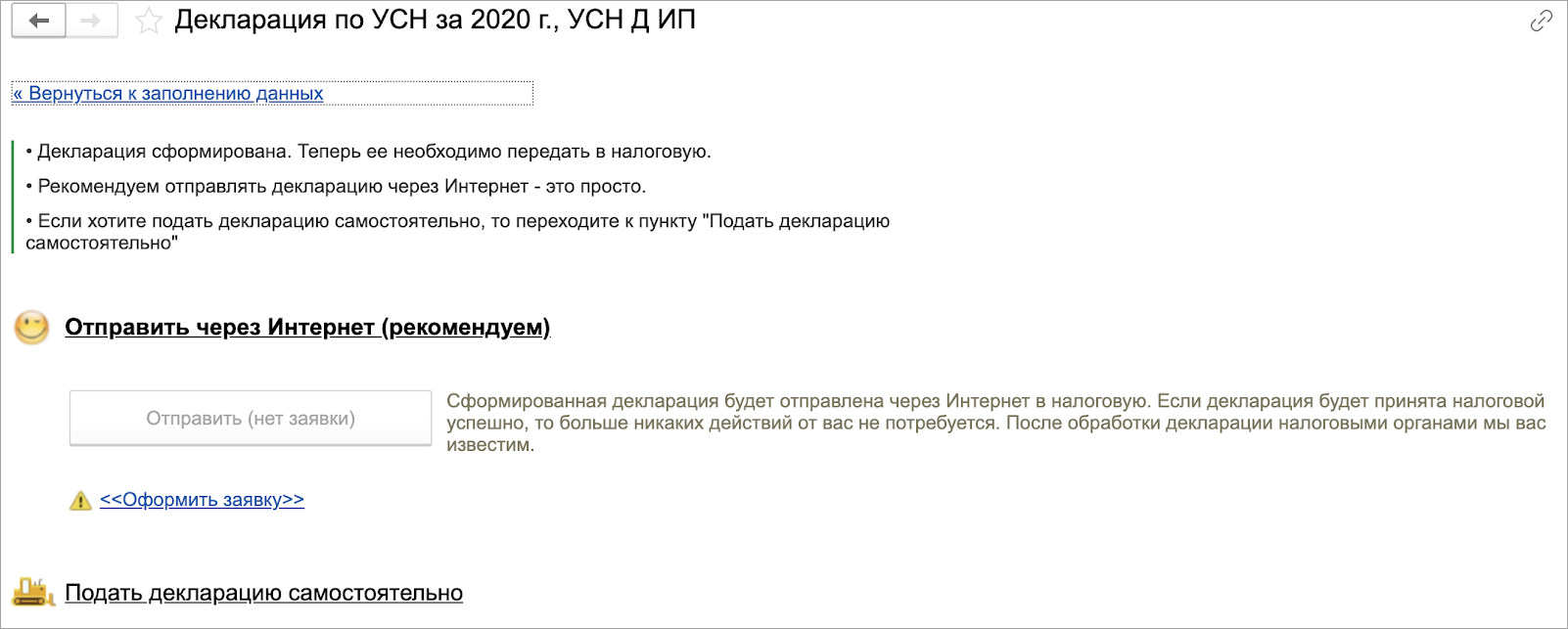

Декларацию можно отправить через сервис 1С-Отчетность, сохранить в файл или распечатать для сдачи в бумажном виде.

УСН «Доходы-Расходы»

Более сложная для учета и расчета налога система налогообложения — УСН с объектом налогообложения «Доходы-Расходы».

Преимущества УСН «Д-Р»:

(+) Эффективна, если в бизнесе расходы составляют более 65% доходов.

При небольших оборотах этот сложный налог можно рассчитать самостоятельно.

(-) Расчет налога может быть сложным

Для правильного расчета величины налога необходимо вести дополнительные книги-регистры, контролировать каждый вид расходов отдельно. По моему мнению, УСН «Д-Р» более сложен для ведения учета, чем общая система налогообложения с НДС.

(-) Нужен бухгалтер и бухгалтерская программа

От себя рекомендую предпринимателям на УСН «Д-Р» не вести учет самостоятельно, а направить эти усилия в бизнес. При больших оборотах бизнеса для расчета налога эффективно использовать связку программ 1С:УНФ + 1С:Бухгалтерия.

(-) Нужно правильно работать в программе

Наличие программы 1С:Бухгалтерия и бухгалтера не гарантирует правильный расчет налога.

Важно поставить задачу бухгалтеру разобраться в правилах учета в программе и только тогда будет получен эффект в виде оптимальной величины налога.

(-) Внимание налоговой увеличивается

Если вы работаете на УСН «Д-Р», то необходимо контролировать все первичные документы как по доходам, так и по расходам. Расходами признаются не все понесенные затраты, а только из утвержденного закрытого перечня. Поэтому все первичные подтверждающие документы должны быть в порядке и готовы к проверке.

(-) Оплата минимального налога

Даже убыток на УСН «Д-Р» не освобождает от уплаты налога. В этом случае налог составит 1% от суммы полученных доходов.

Упрощенное правило признания расходов для УСН Д-Р:

Для признания расхода его нужно совершить и оплатить.

*Товар нужно еще продать и не забыть об особенностях расходов на ОС.

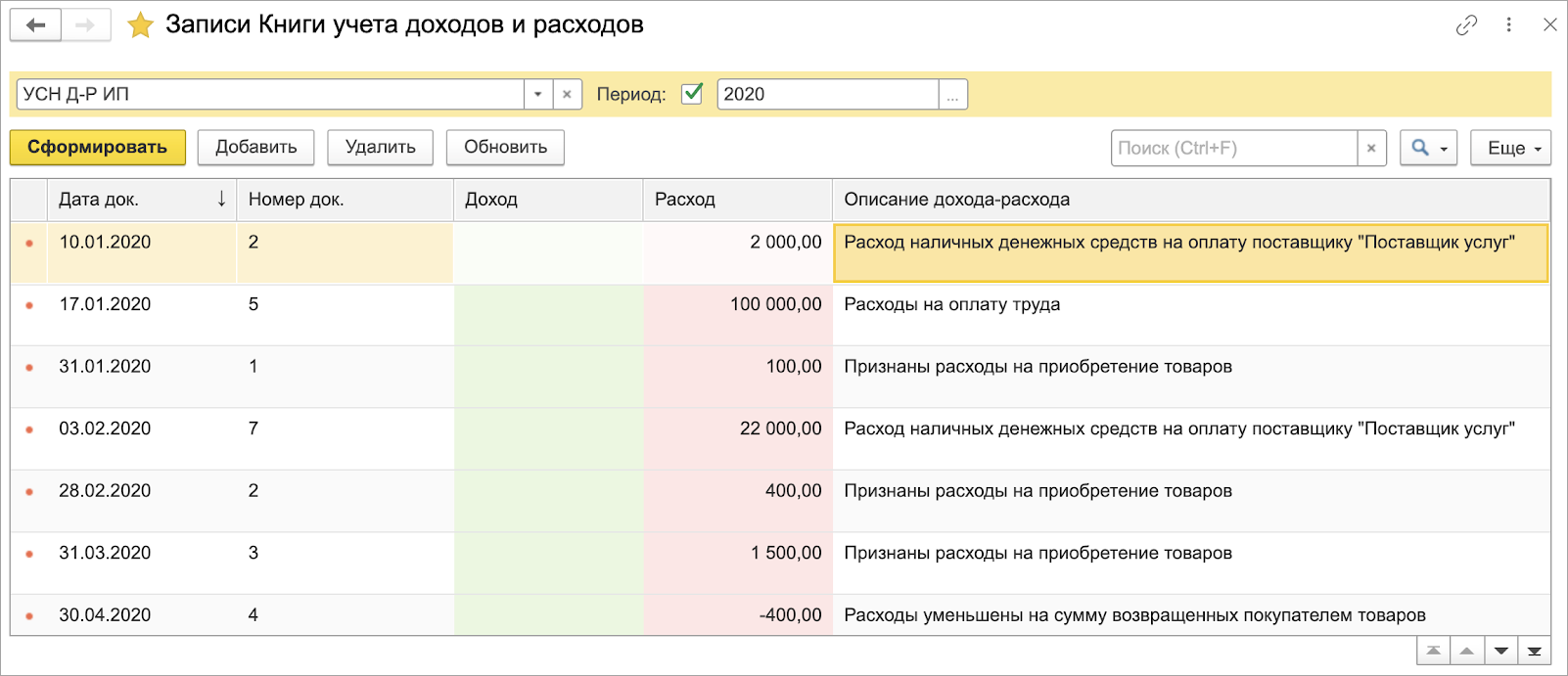

Главное рабочее место по анализу доходов и расходов — журнал записи книги учета доходов и расходов (КУДиР).

Давайте разберемся подробно с каждым видом расходов и посмотрим, как признаются расходы в 1С:УНФ.

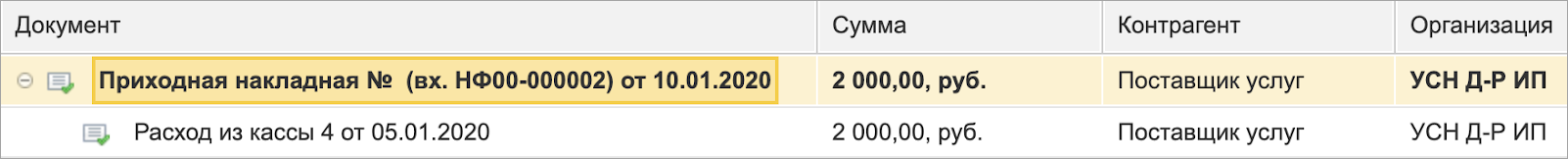

Пример 1. Покупаем услуги на 2000 руб. Расход признаем по факту последнего из событий — оплате по кассе от 05.01.2020.

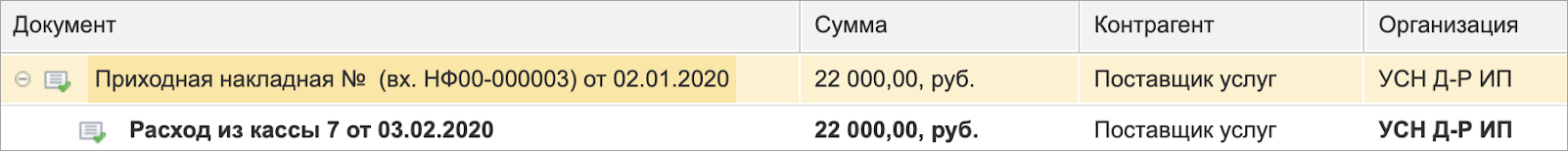

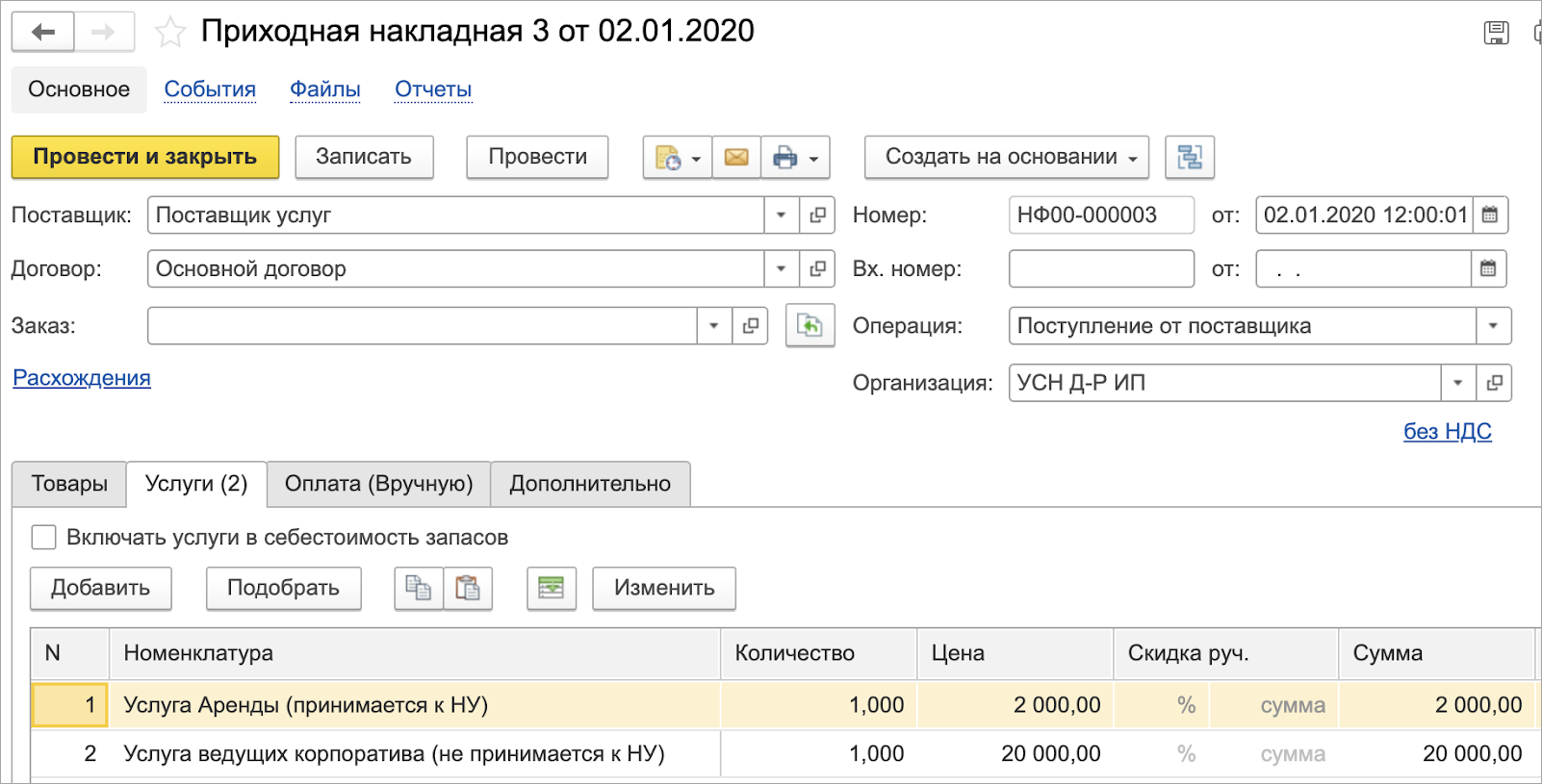

Пример 2. Нам оказали услуги на 22 000 руб., которые оплатили 03.02.2020.

Проанализируем приходную накладную.

Видим две оказанных нам услуги. Услуги аренды можно признать расходами на УСН. А услуги ведущих корпоратива принять к учету не можем.

Чтобы корректно отразить такую ситуацию в КУДиР необходимо сделать 2 документа оплаты. В одном документе поставить флажок УСН, а в другом — нет.

✔ Оплаченные расходы автоматически включаются в КУДиР.

✔ Если в одном первичном документе несколько услуг, часть которых не принимается к расчету налогов, оформляем несколько документов оплаты.

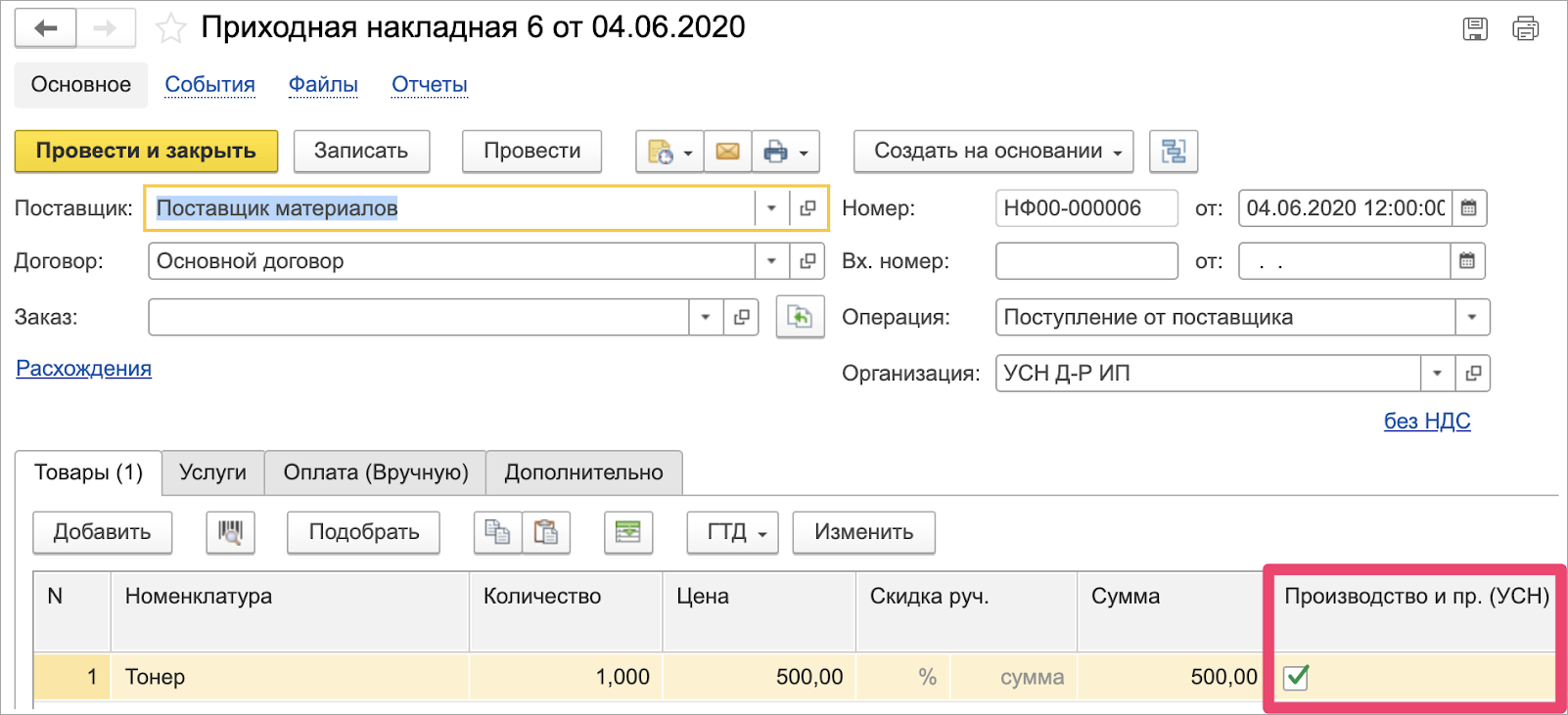

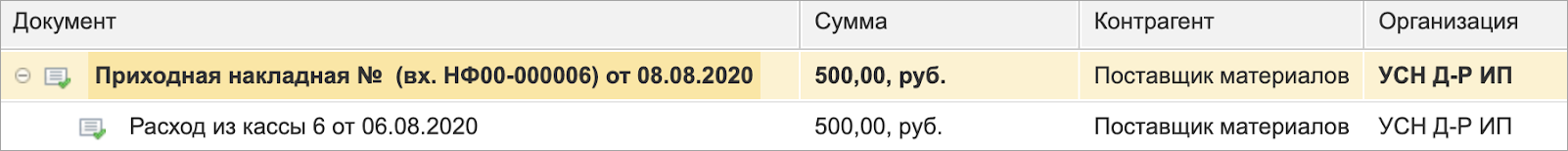

Расходы на материалы признаются в случае их оплаты и наличия подтверждающего документа от поставщика. Правило признания работает для всех материалов, начиная от сырья и материалов для производства, заканчивая материалами хозяйственного назначения.

Чтобы программа отличила материал от товара в документе «Приходная накладная» устанавливаем флажок Производство и пр. (УСН).

В нашем примере расход на материалы признался по факту поступления, т. к. произошел зачет аванса.

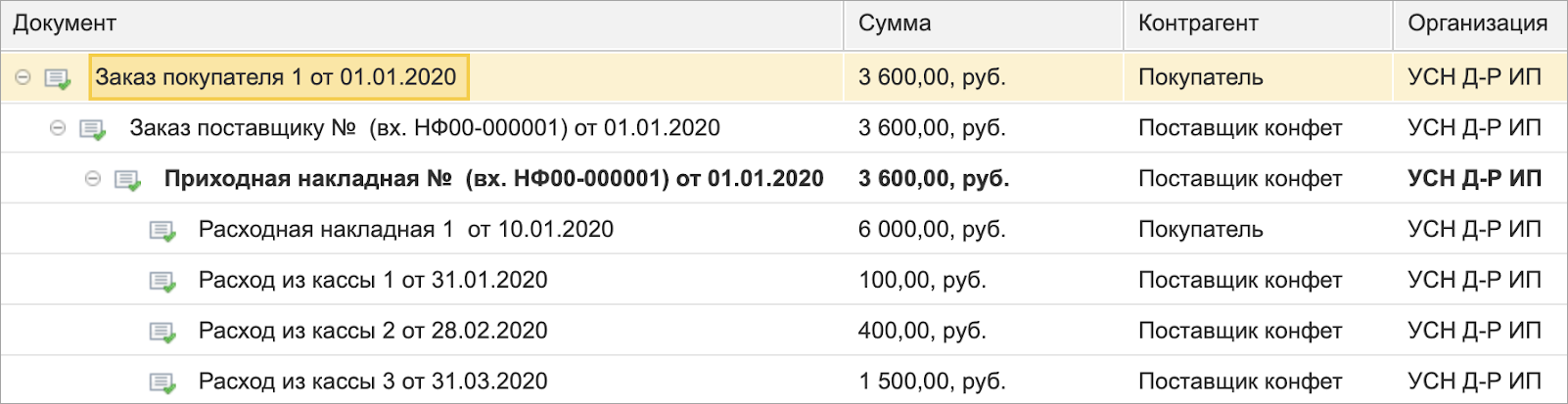

Структура подчиненности документов.

✔ Расход автоматически включается в КУДиР.

✔ Контролируем взаиморасчеты с поставщиками.

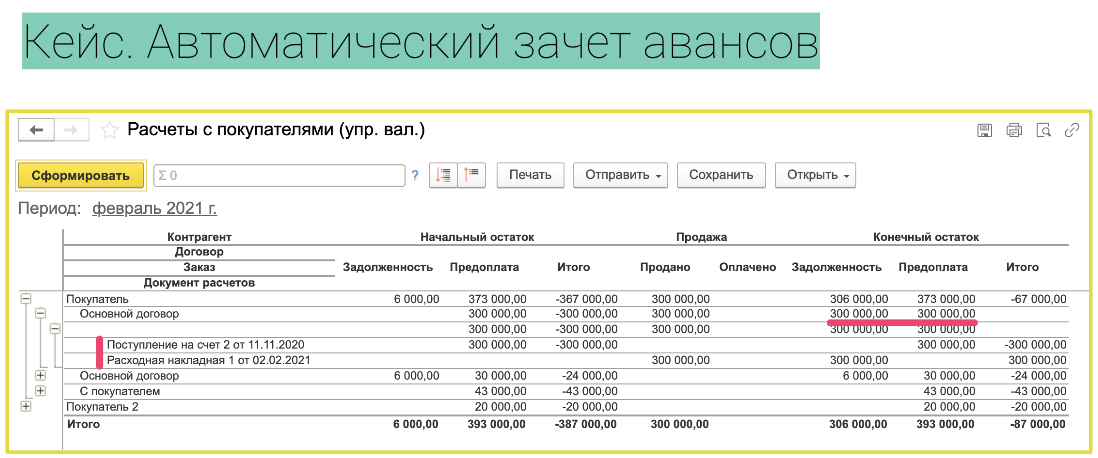

Для правильной работы УСН «Д-Р» в 1С:УНФ требуется внимательное отношение к расчетам с поставщиками. При наличии незачтенных авансов расход не будет считаться оплаченным и не попадет в КУДиР, не уменьшит величину налога к уплате. Контролируйте взаиморасчеты и анализируйте КУДиР.

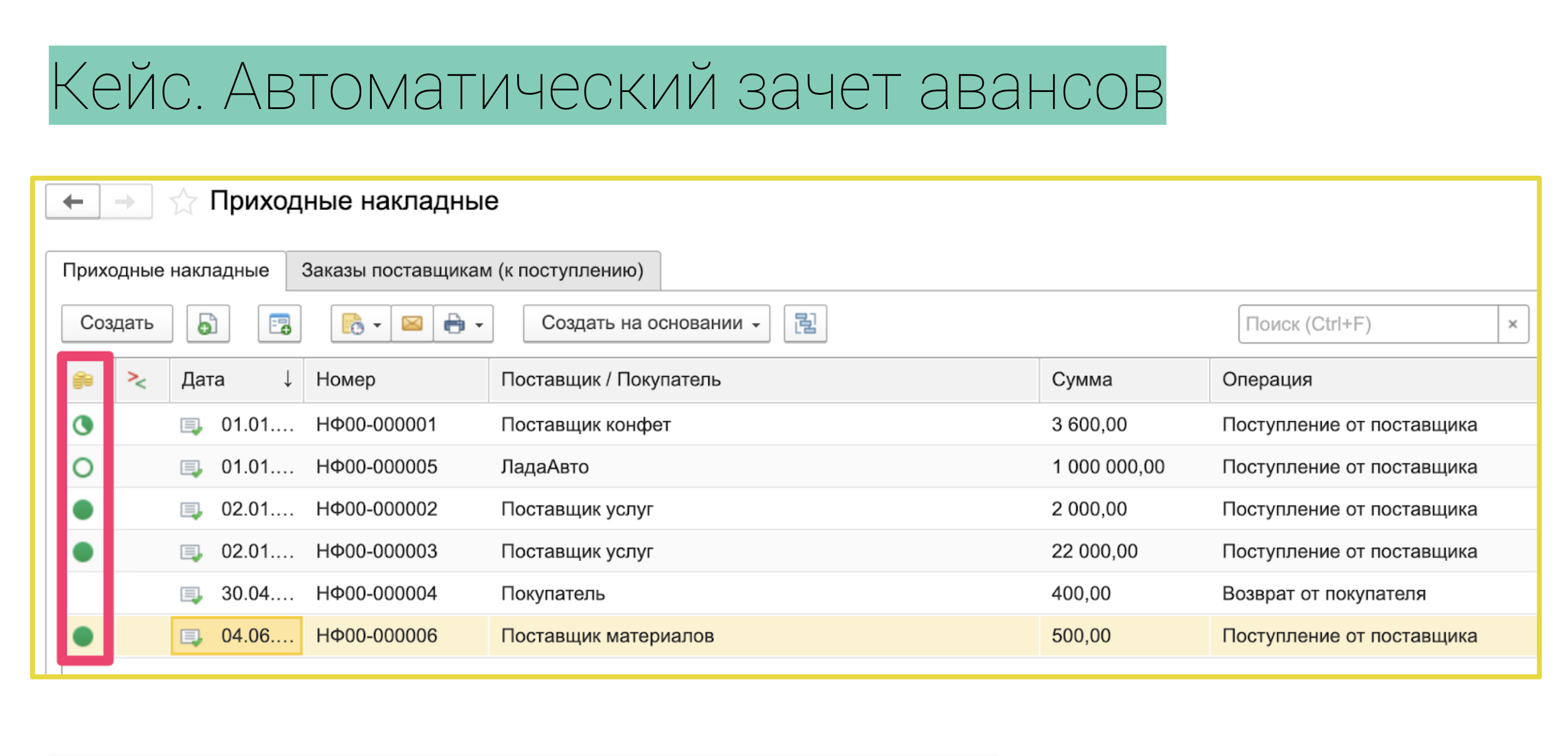

Следить за оплатой можно в списке приходных накладных. Полностью закрашенный круг означает полностью оплаченную приходную накладную.

Учет расходов по товарам — самый сложный участок работы с УСН «Д-Р».

Для признания расходов по приобретенным товарам необходимо соответствовать 3 условиям:

Величина расхода включается в КУДиР датой последнего документа.

Пример. Товар поступил от поставщика 01.01.2020, отгружен покупателю 10.01.2020, оплачен поставщику тремя частями.

Расход попал в КУДиР тремя частями по факту оплаты.

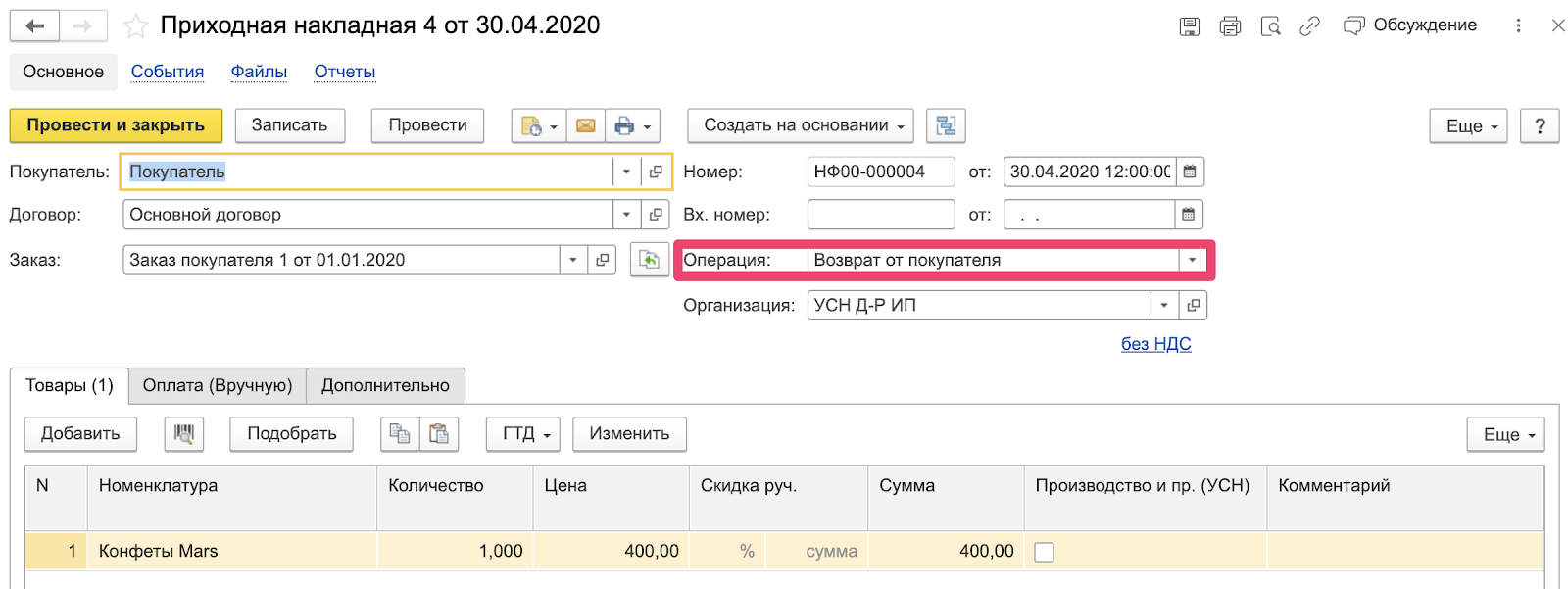

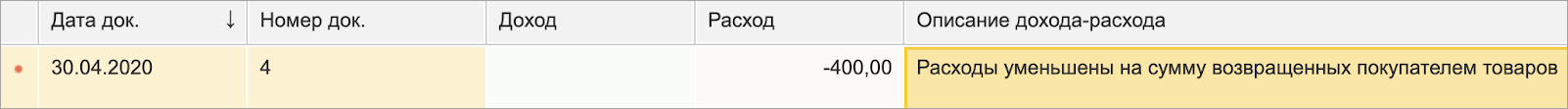

Допустим, один из товаров покупатель возвратил. В этом случае в КУДиР делаем дополнительную сторнирующую запись для отмены ранее признанного расхода. Автоматически произведенный возврат товаров не изменяет записи в КУДиР.

Учет возврата от покупателя в Книге учета доходов и расходов.

✔ Расходы на товары автоматически включаются в КУДиР.

✔ Особое внимание первичным документам.

✔ Не всегда прозрачно признание товаров в качестве расходов. Бывает сложно понять, какие расходы по товарам не приняты и почему.

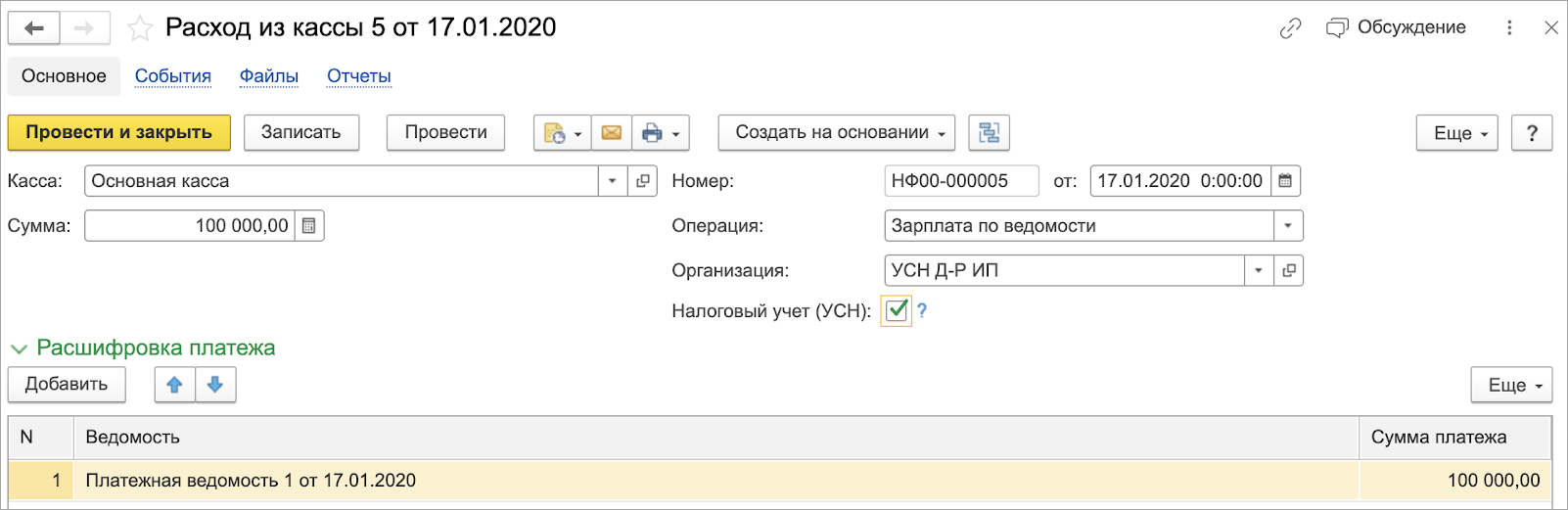

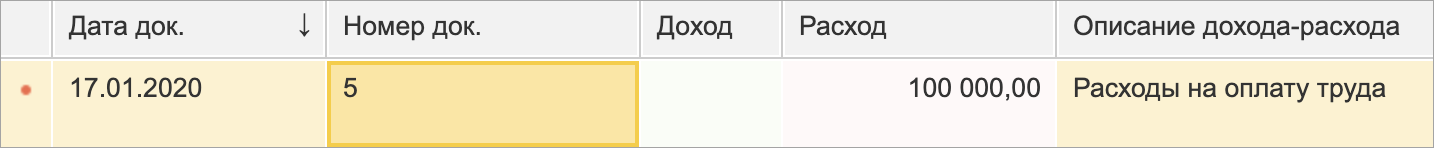

Для признания расходов на оплату труда необходимо, чтобы зарплата была начислена и выплачена. Авансы по оплате труда не признаются расходами.

В 1С:УНФ на данный момент реализован упрощенный механизм учета расходов по зарплате.

Расходы включается в КУДиР в момент выплаты без учета начисления.

Обратите внимание на расходы в последнем месяце. Могут быть включены авансовые платежи заработной платы января следующего года. Рекомендуем переносить выплату аванса или дату выплаты в программе на следующий год. Если такой вариант не подходит, то можно внести изменения в КУДиР вручную.

✔ Расходы автоматически включаются в КУДиР.

✔ Применяется упрощенная схема признания расходов по оплате. Можно корректировать.

Даже для индивидуальных предпринимателей обязателен учет основных средство (ОС). Такая обязанность возникает в связи с ограничениями УСН: остаточная стоимость ОС не должна превышать 150 млн. рублей.

Остаточная стоимость основных средств считается по данным учета. Для учета ОС необходимо присваивать инвентарные номера, определять амортизационные группы, считать амортизацию. Правило действует для всех основных средств, даже если у вас один автомобиль или одна единица оборудования.

Порядок учета расходов на основные средства

Расходы по ОС принимаются ежеквартально равными долями до конца года, в котором были приобретены.

Но при оплате частями в этом году, а окончательной оплатой в следующем году, расходы распространяются и на следующий год.

От себя рекомендую, если у вас появляются основные средства, расходы по которым вы точно хотите принять к расчету налога, лучше к учету ОС привлечь бухгалтера.

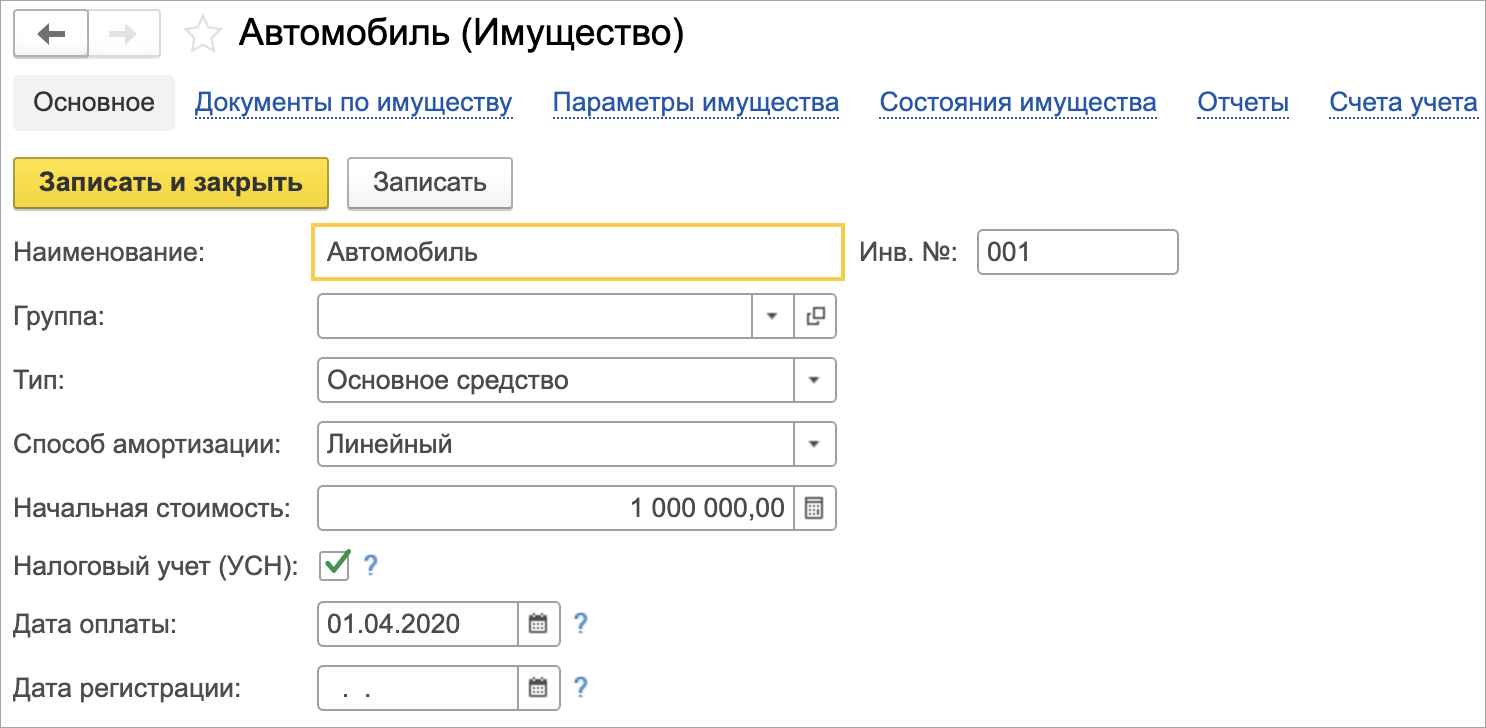

Разберемся, как учитывается расходы на основные средства в 1С:УНФ.

В программе реализован учет ОС и расчет амортизации. Можно признать расходы равными долями ежеквартально, но только после полной оплаты ОС.

Пример. Купили ОС на 1 000 000 руб. и оплатили 01.04.2020.

В этом случае программа сделает корректные записи КУДиР, начиная со второго квартала.