Изменение настроек по налогообложению в 1С:УНФ для ИП

Изменение настроек по налогообложению в 1С:УНФ для ИП

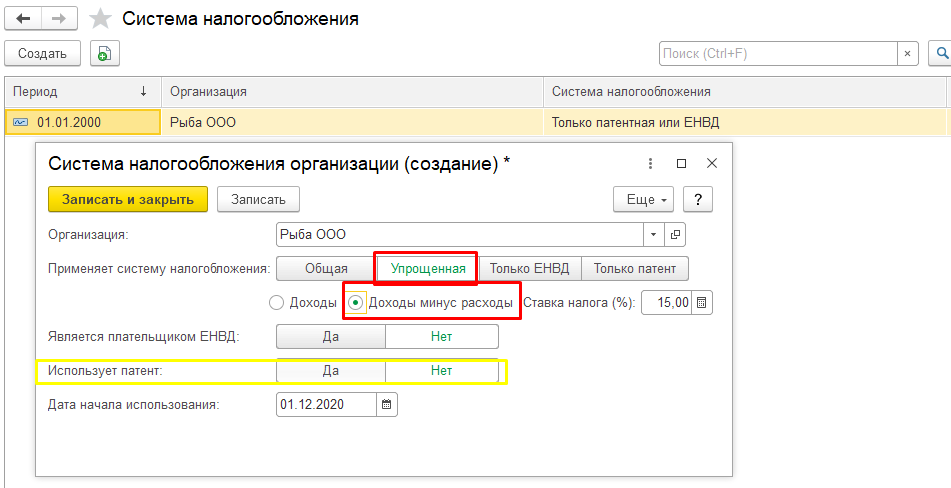

С 1 января 2021 года на территории РФ отменяется ЕНВД, в связи с этим организация решила перейти на упрощённую систему налогообложения:

Для перехода с ЕНВД на УСН с 1 января 2021 года, подайте в налоговую инспекцию по месту нахождения организации (по месту жительства ИП) уведомление по форме № 26.2-1 до 31 декабря 2020 года включительно. В уведомлении указывается выбранный объект налогообложения «доходы» или «доходы минус расходы» и код налогоплательщика «2».

. Если ваша организация совмещала УСН и ЕНВД, то подавать заявление не нужно.

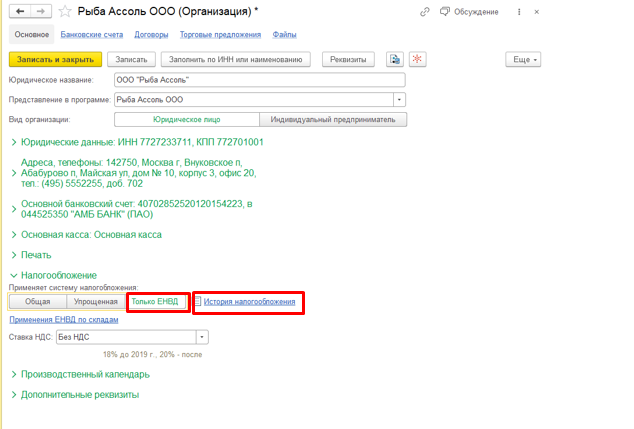

По скрину ниже, мы видим, что ранее использовалось ЕНВД.

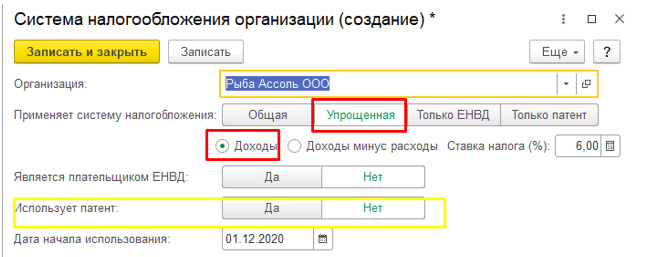

. Если выбрать «Да в Использовать патент» — будет смешенная система налогообложения. При совмещении режимов нужен раздельный учет доходов и расходов и готовить отчетность. Затраты, которые относятся к двум системам налогообложения, следует распределять пропорционально выручке, поступившей в рамках каждой из систем.

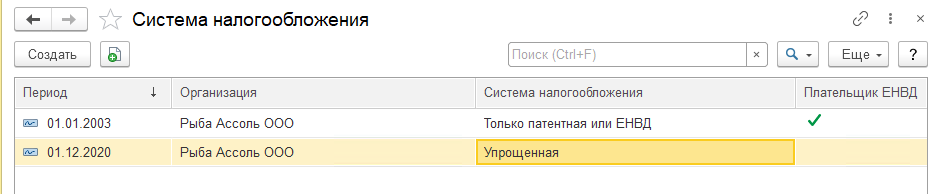

Если откроем «Историю налогообложения», то увидим, что ранее применялась ЕНВД.

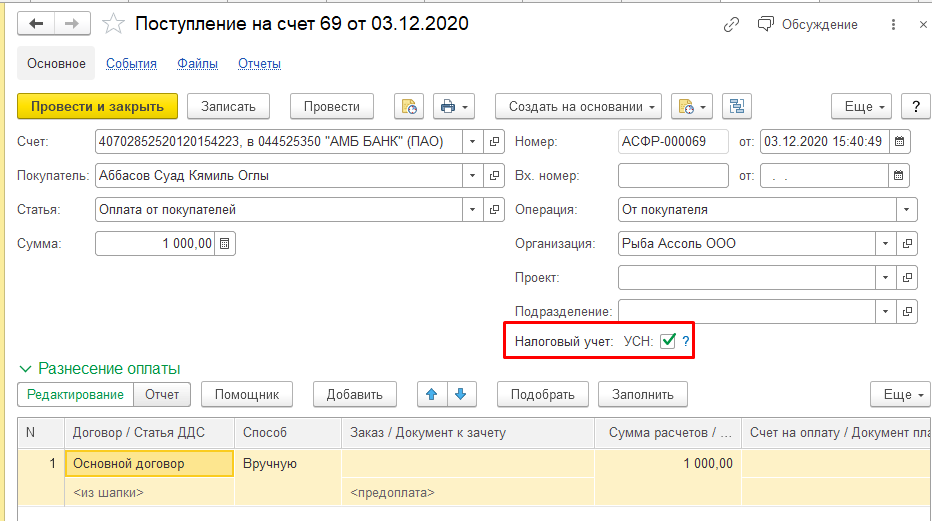

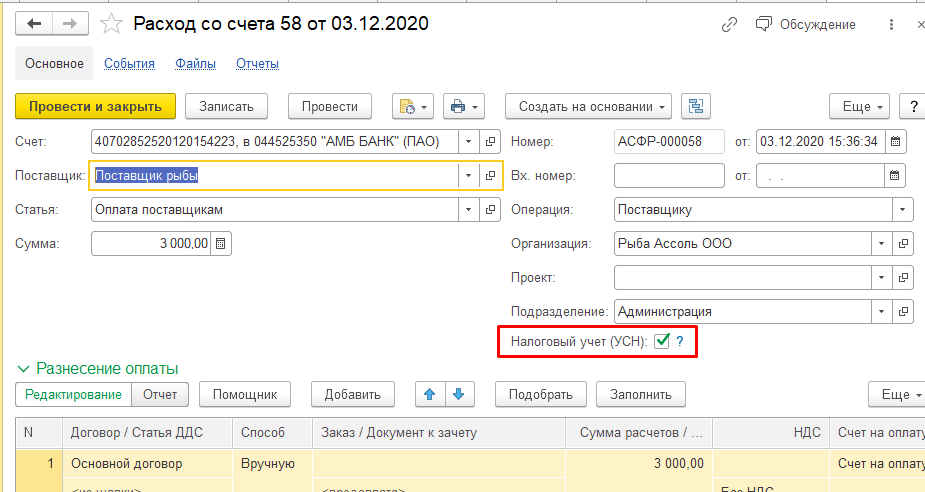

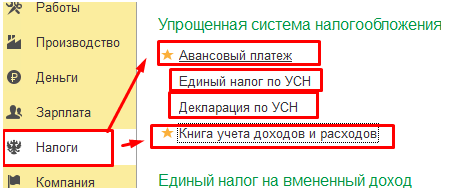

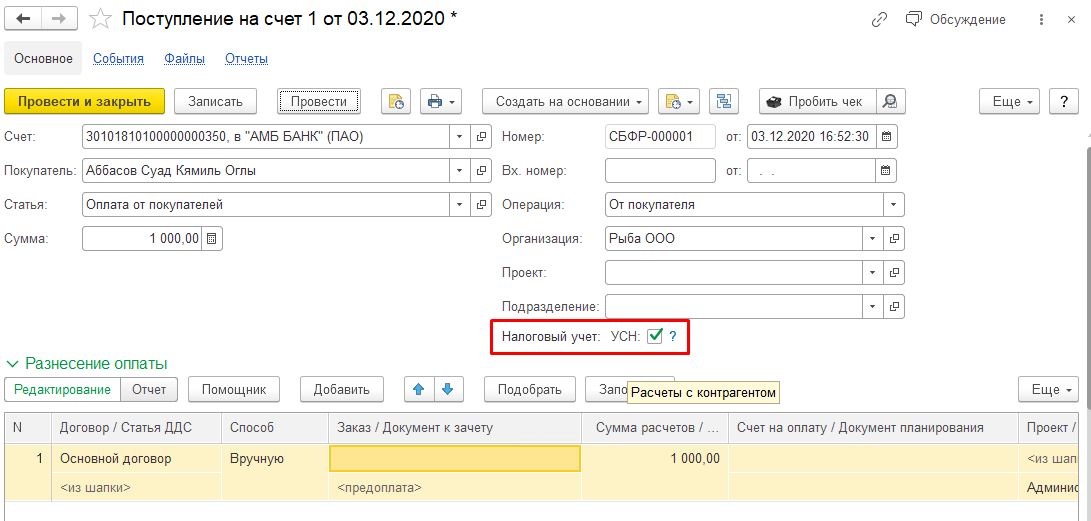

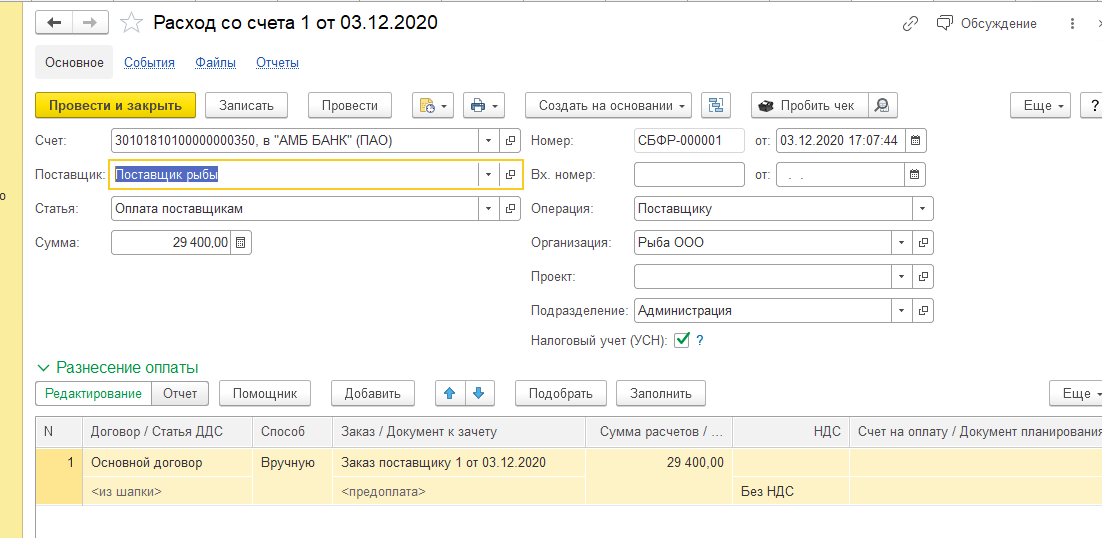

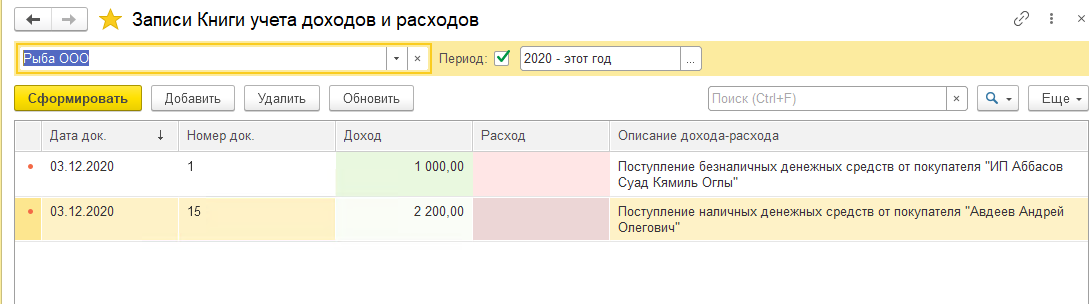

Открываем «Записи Книги учета доходов и расходов»:

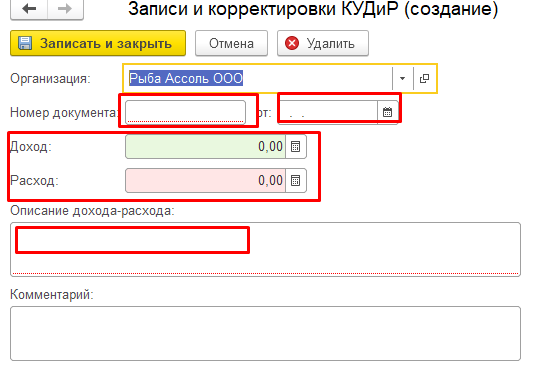

Нажав кнопку «Добавить», откроется окно, в котором можно вручную подвязать документ, заполнив графы, заполняем данными из созданных документов:

Нажав кнопку «Добавить», откроется окно, в котором можно вручную подвязать документ, заполнив графы, заполняем данными из созданных документов:

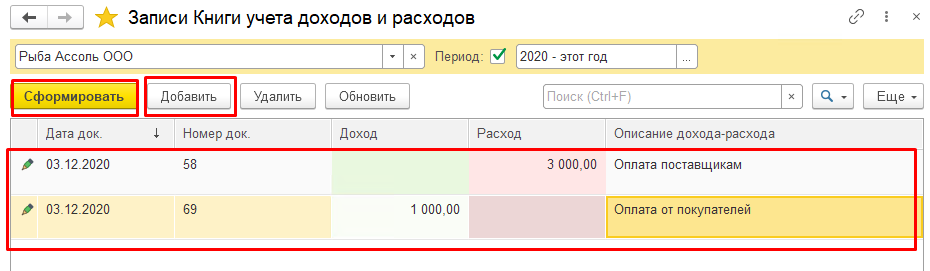

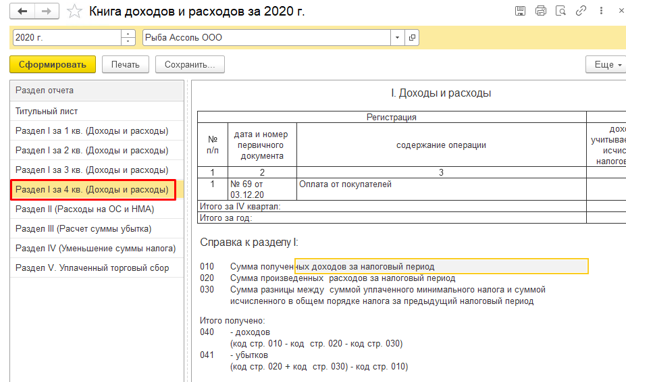

Нажав на кнопку «Сформировать», мы можем увидеть все доходы и расходы организации:

Нажав на кнопку «Сформировать», мы можем увидеть все доходы и расходы организации:

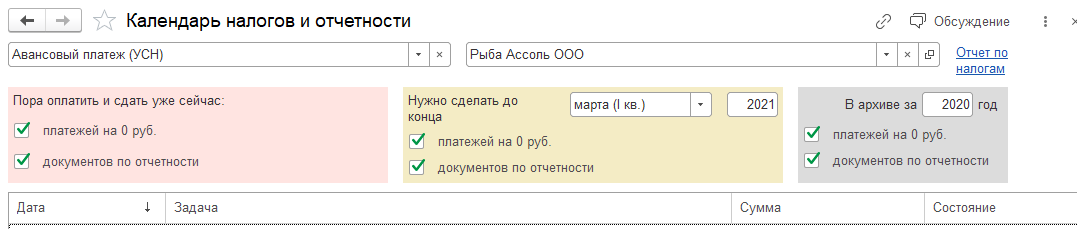

Откроем «Авансовый отчёт»:

Откроем «Авансовый отчёт»:

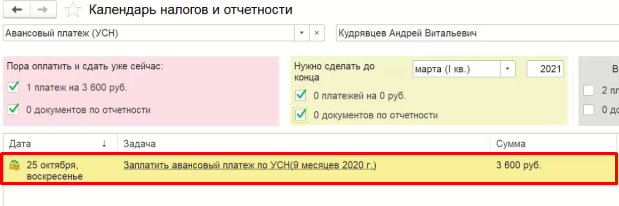

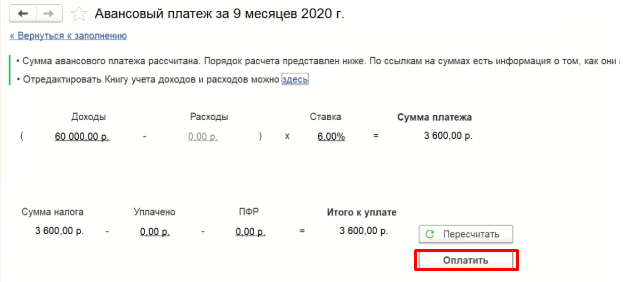

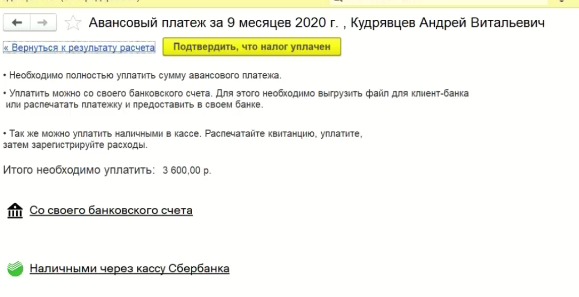

С помощью него можно автоматически сформировать оплату, открыв документ:

С помощью него можно автоматически сформировать оплату, открыв документ:

Нажав на «Оплатить», программа предлагает выбрать наличными или с банковского счета.

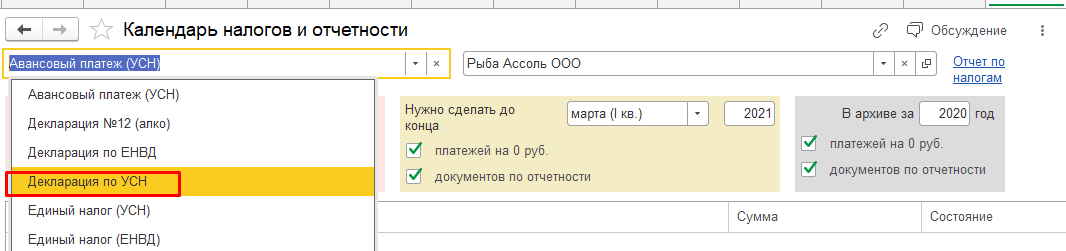

Так же в этом окне мы можем перейти в «Декларацию УСН».

. Если выбрать «Да в Использовать патент» — будет смешенная система налогообложения. При совмещении режимов нужен раздельный учет доходов и расходов и готовить отчетность. Затраты, которые относятся к двум системам налогообложения, следует распределять пропорционально выручке, поступившей в рамках каждой из систем

. Если выбрать «Да в Использовать патент» — будет смешенная система налогообложения. При совмещении режимов нужен раздельный учет доходов и расходов и готовить отчетность. Затраты, которые относятся к двум системам налогообложения, следует распределять пропорционально выручке, поступившей в рамках каждой из систем

Так же, как и в первом случае, мы можем посмотреть изменения, производимые в налогообложении:

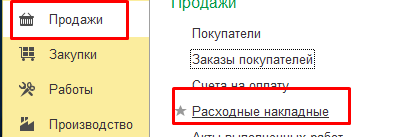

И документ продажи – Расходные накладные:

Дальше движение такое же как и в первом варианте, формируем Книгу учета доходов и расходов и Авансовый отчет:

Сформируем:

Сформируем:

Расчет налогов на доходы физических лиц в «1C:Управлении небольшой фирмой»

Новая редакция популярной программы «1С», созданной специально для малого бизнеса, сделала еще более удобным расчет налогов. Чтобы освоиться с нововведениями в программе, потребуется совсем немного времени. А мы попробуем помочь вам разобраться еще быстрее.

Отчетность предпринимателей

После изменений, введенных в Налоговый Кодекс Российской Федерации 02 мая 2015 г. Федеральным Законом №113-ФЗ, в редакцию «1С:УНФ 1.6.5» было введена возможность использования формы 6-НДФЛ «Расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом». Все организации и индивидуальные предприниматели, выступающие в качестве налогового агента, то есть выплачивающие доход, облагаемый налогом на доходы физических лиц, должны сдавать форму под названием 6-НДФЛ.

Важно!

Для исполнения ФЗ от 24.07.2007 г. №209-ФЗ, касающегося развития сферы малого и среднего предпринимательства в России, Федеральная служба государственной статистики утвердила для ИП новую форму статистического наблюдения №1-Предприниматель, содержащую сведения о деятельности ИП и доступную пользователям «Управления небольшой фирмой 1.6.5».

Новые формы регламентированной отчетности 6-НДФЛ и №1-Предприниматель можно в разделе налогов. Использование удобного календаря налогов и отчетов поможет пользователям вовремя подготавливать необходимые документы.

6-НДФЛ: как рассчитывать суммы налогов на доходы физлиц

Как уже было сказано в начале этого материала, в прошлом году Федеральным законом о ежеквартальной отчетности был введен новый вид отчетов для работодателей — 6-НДФЛ. Отличие этой формы от 2-НДФЛ состоит в том, что во введенной форме расчета содержатся обобщенные налоговым агентом данные по всем физлицам, которые получили от него доход, включая:

6-НДФЛ необходимо представлять в контролирующие органы ежеквартально. В самый первый раз ее нужно было сдать не позже 04.05.2016 г.

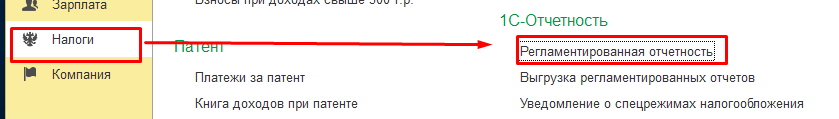

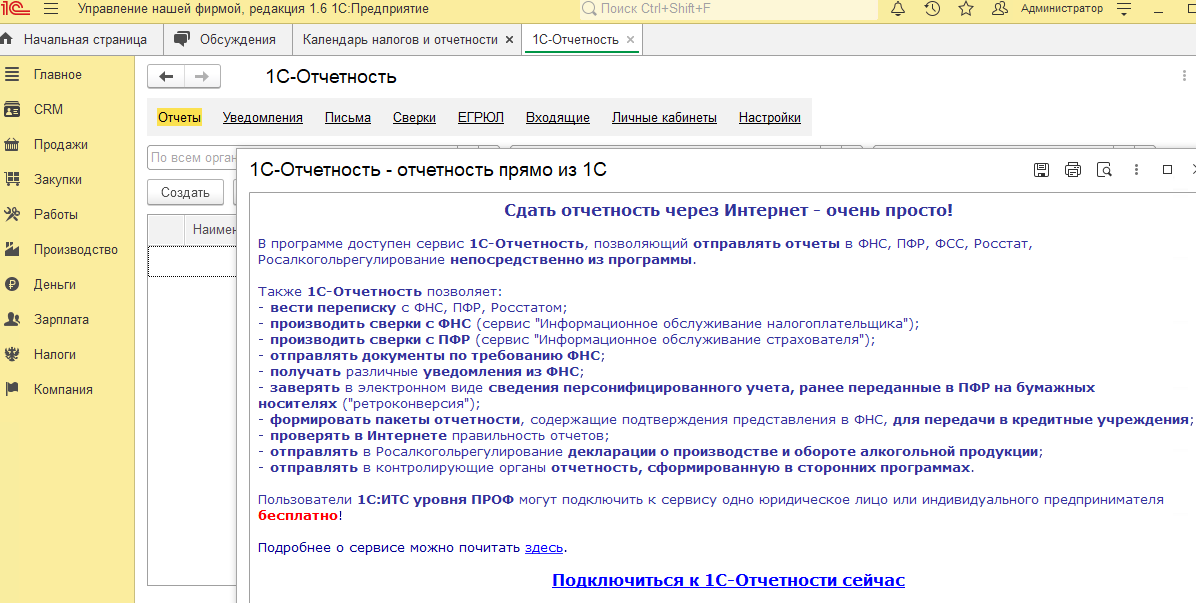

Сформировать регламентированный отчет можно, перейдя по соответствующей гиперссылке в разделе налогов или непосредственно с рабочего места в «1С-Отчетности». Для возможности создания этой формы в систему необходимо заранее внести данные и начисления по каждому сотруднику.

Когда мы полностью заполним форму, система «1С» предложит нам сохранить, открыть или распечатать 6-НДФЛ. Но проще сделать это прямо из программы через Интернет, что с помощью приветливого смайлика и рекомендует нам конфигурация. Передача отчетности 6-НДФЛ в ИФНС в электронной форме возможна с помощью сервиса «1С-Отчетность».

НДС в себестоимости, правильно ли считает прибыль 1С:УНФ?

Мы хорошо разобрались как работает программа 1С:Управление нашей фирмой, сделали десятки внедрений, рассчитали множество прибылей и убытков и порой мы сталкиваемся с вопросом, что программа неверно считает прибыль (валовую прибыль если быть точнее). В чем же проблема?

Что это на самом деле значит? Давайте разберемся подробно.

НДС в себестоимости на пальцах

Если Купили с НДС 18% и продали с НДС 18% (обычно так и происходит)

И продали его в 10 раз дороже за 11 800 рублей (цена с учетом НДС) Цифры взяты для удобства расчетов. Какая будет валовая прибыль?

Все кто имеют бухгалтерское образование захотят выделить НДС отдельно (так учит нас бухгалтерский учет, есть куча различных бухгалтерских счетов 19, 68, 90.03 ) и сделают следующие расчеты:

| Операция | Товар | НДС | Себестоимость | Выручка | Прибыль (вал.), с НДС |

|---|---|---|---|---|---|

| Покупка | Бетон | 180 | 1 000 | ||

| Продажа | Бетон | 1 800 | 1 000 | 11 800 | 9 000 |

Кстати, именно так валовую прибыль посчитает программа 1С:Бухгалтерия.

А как посчитает этот же пример 1С:УНФ?

Она включит НДС в стоимость.

| Операция | Товар | НДС | Себестоимость | Выручка | Прибыль (вал.), с НДС |

|---|---|---|---|---|---|

| Покупка | Бетон | — | 1 180 | ||

| Продажа | Бетон | — | 1 180 | 11 800 | 10 620 |

На всякий случай приложу отчет по валовой прибыли и УНФ, где смоделирована эта ситуация.

У нас получается, прибыль рассчитанная в 1С:Бухгалтерии (а именно 9 000 рублей) не равна прибыли 1С:УНФ (10 620 рублей). Это что значит?

Поэтому чтобы получить сравнимые цифры надо, например, из Валовой прибыли с НДС выделить НДС = 10 620 * 100 / 118 = 9 000.

К сожалению, одной 1С:УНФ для повышения прибыли недостаточно =)

Причем, бухгалтер будет с уверенностью заявлять, что правильная цифра у этого примера это 9 000 рублей.

Рассчитанный НДС (готовый к отражению в декларации по НДС) мы можем зафиксировать в УНФ в документе «Начисление налогов».

Причем, можем заморочиться и разбить налог по Заказам покупателя (только надо хорошо себе объяснить как именно и зачем).

А общий результат работы компании надо смотреть в отчете — Финансовый результат (не забываем делать Закрытие месяца, а то отчет будет пустой).

Получается, никто никого не обманывает, обе программы дают одинаковую цифру хоть и при разных последовательностях действий.

А есть те, кого не удовлетворяет?

Ну давайте представим.

Если купили 1 м³ Без НДС и 1 м³ с НДС, а продали все с НДС

Рассмотрим более сложный пример. Обычно мы покупаем все товары у поставщиков на общей системе налогообложения, но пришлось (чтобы не сорвать срок поставки) экстренно закупить товар у поставщика на УСН (то есть без НДС) но за ту же цену.

В этом случае должны быть такие расчеты:

| Операция | Товар | НДС | Себестоимость | Выручка | Прибыль (вал.) |

|---|---|---|---|---|---|

| Покупка | Бетон | 180 | 1 000 | ||

| Покупка | Бетон | — | 1 180 | ||

| Продажа | Бетон | 3 600 | 2 180 | 23 600 | 17 820 |

А в программе 1С:УНФ это будет выглядеть так:

Рентабельность опять вышла 90%, но получить валовую прибыль без НДС методом обратного счета в данном случае некорректно, у нас не весь товар с НДС, а только часть.

Попробуем поступить в соответствии с рекомендацией разработчиков и отразим НДС к уплате в Начислении налогов.

Общий финансовый результат мы получаем верно. Но если подумать логически, то мы можем нашу ситуацию (что покупали товар как с НДС, так и без НДС) воспринимать двояко:

Каждый вариант верный, все зависит от конкретной ситуации и мнения того, кто смотрит отчеты. Но, допустим, мы включаем аналитический подход и как же нам увидеть разную рентабельность заказов в УНФ?

Для этого мы вспоминаем, что можем начислять НДС к уплате в разрезе Заказов покупателей, поэтому, немного помучив бухгалтера мы получаем вот такую таблицу начисления НДС.

И, соответственно вот такой финансовый результат в разрезе Заказов покупателей.

Замечу, задача начисления НДС в разрезе заказов не очень тривиальна и может потребовать от бухгалтера значительный усилий.

Какие выводы можно сделать?

Причем, по моему мнению, выбранный разработчиками вариант отражения НДС проще для пользователей (директоров, собственников бизнеса) и подходит большинству компаний.

Ну, а тем компаниям, кому нужен сложный замороченный учет НДС в себестоимости (как у нас во втором примере) можно порекомендовать придумать вариант разбиения НДС по заказам покупателя, ну или решения класса ERP или Комплексную автоматизацию, но стоимость подобной рекомендации может легко вылезать за миллион рублей (которые обычно идут на внедрение этих программ), надо всегда это помнить.

Ну и как обычно напоминаем, что если вам надо «распутаться» в УНФ, разобраться в ее механизмах и начать получать от программы толк — обращайтесь в Простые решения .

Какие инструменты предлагает приложение 1С УНФ для работы с НДС?

Поставщик товаров или услуг случаях, определенных законодательством, обязан уплачивать в бюджет налог на добавленную стоимость. Расчет производится исходя реализации с учетом сумм, подлежащих возмещению. Конфигурация УНФ предназначена для ведения управленческого учета, в круг задач которого не входит расчет налогов. Возможности 1С УНФ обеспечивают создание документов, содержащих сведения об НДС. Предполагается, что их дальнейшая обработка для формирования деклараций и платежных документов происходит в бухгалтерском приложении.

Настройки и справочники

Начальные настройки доступны в разделе «Компания / Организации». Для каждой из организаций, учет по которым ведется в приложении, возможен ввод индивидуальных значений, определяющих характер учета НДС. В группе параметров «Налогообложение» пользователь имеет возможность указать:

Для хранения информации о налогах и ставках в системе предусмотрены справочники, обратиться к которым пользователь может в разделе «Компания / Все справочники / Налоги». Справочники заполнены информацией, соответствующей требованиям законодательства. Теоретически их содержание может изменяться пользователем.

В справочнике «Виды налогов» каждый элемент справочника допускает широкий спектр настроек, включая:

Типовые ставки, применяемые в расчете НДС, сведены в одноименный справочник «Ставки НДС». Содержание элементов интуитивно понятно, может быть изменено пользователем.

Значения по умолчанию и элементы справочников находят свое отражение, в первую очередь, при заполнении справочника «Номенклатура». Соответствующий параметр расположен в группе «Учетная информация». Система заполняет поле согласно первоначальным настройкам, выполненным пользователем, в дальнейшем значение может быть скорректировано выбором позиции справочника «Виды ставок».

Документы, включающие данные об НДС

Согласно справочной системе приложения внесение сведений о налоге предусмотрено в различных документах, отражающих взаимодействие предприятия с контрагентами в связи с поставками. К таким отнесены:

Их данные могут быть использованы для обработки в бухгалтерском приложении при подготовке форм, предоставление которых установлено законодательно при исчислении и уплате НДС. В рамках УНФ выполнение названных действий не предусмотрено.

Одновременно, разработчики включили в состав конфигурации документы вида «Начисление налогов», список которых пользователь откроет, переместившись по маршруту «Компания / Финансовые операции / Начисление налогов». Здесь пользователь имеет возможность создать начисление, указав в нем вид, сумму, подлежащую уплате, и прочие параметры. После проведения в числе прочих движений документ затрагивает регистр накопления «Расчеты по налогам», данные которого используются при построении отчетов.

Здесь же при нажатии кнопки «Создать на основании» система предлагает возможность формирования платежного документа для перечисления сумму в бюджет. В платежном поручении предусмотрено автоматическое заполнение полей суммы и основания платежа, наименование операции и расшифровки, что избавляет человека от затрат времени на ручной ввод.

Отчетные формы

Согласно рекомендациям справочника «Виды налогов» пользователь имеет возможность формирования отчетов:

«Расчеты по налогам» построены по принципу оборотной ведомости. Выполнив дополнительные настройки и указав необходимость вывода «Регистратора» – документа, совершившего движение, пользователь получает исчерпывающую картину о начислениях и совершенных в их уплату платежах.

Отчет «Остатки расчетов по налогам» предназначен для планирования предстоящих выплат и по умолчанию формируется со значением периода «Актуальные данные». Используя его содержание, пользователь получает сведения о предстоящих в этом направлении расходах. Удобно дополнить отчет выводом диаграммы, графически иллюстрирующей сформированные итоги.

1С:Управление небольшой фирмой.

Новое в версии 1.6.5

Отчетность предпринимателя

В связи с внесением изменений в НК РФ Федеральным законом от 02.05.2015 № 113-ФЗ в версию 1.6.5 включена форма 6-НДФЛ «Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом». 6-НДФЛ обязаны будут сдавать все компании и ИП, которые выплачивают гражданам доходы, облагаемые НДФЛ (т.е. выступают в роли налогового агента).

В целях реализации Федерального закона от 24 июля 2007 г. № 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» федеральной службой государственной статистики утверждена новая форма статистического наблюдения для индивидуальных предпринимателей №1-Предприниматель «Сведения о деятельности индивидуального предпринимателя за 2015 год». Данная форма вводится в действие для отчета за 2015 год и доступна пользователям программы, начиная с версии 1.6.5.

Найти новые формы можно в разделе «Налоги».

Календарь налогов и отчетности подскажет пользователю, к какому сроку нужно подготовить новые формы.

6-НДФЛ «Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом»

В 2016 году введена новая форма отчетности для работодателей под названием 6-НДФЛ (см. Федеральный закон от 02.05.2015 № 113-ФЗ о ежеквартальной отчетности). В отличие от справки 2-НДФЛ о доходах физических лиц новая форма расчета содержит обобщенную налоговым агентом информацию в целом по всем физическим лицам, получившим доходы от налогового агента, в том числе о датах и суммах фактически полученных доходов, примененных вычетов и удержанного НДФЛ. Форма 6-НДФЛ предоставляется в налоговый орган каждый квартал. В первый раз ее необходимо сдать не позднее 4 мая 2016 года.

Создание регламентированного отчета доступно по ссылке раздела «Налоги» или с рабочего места «1С-Отчетность». Чтобы сформировать данную форму в систему должны быть внесены сведения и начисления по сотрудникам.

После заполнения формы система предложит нам открыть, сохранить или распечатать отчет.

Форма «№1-Предприниматель»

Росстат приказом от 09.06.2015 № 263 утвердил новую форму статистического наблюдения для индивидуальных предпринимателей № 1-предприниматель «Сведения о деятельности индивидуального предпринимателя за 2015 год». Форма №1-предприниматель предоставляется в Росстат единовременно.

Программа 1С: Управление небольшой фирмой поможет Вам подготовить данную форму. Формирование отчета доступно по ссылке раздела «Налоги» или с рабочего места «1С-Отчетность».

В случае если не все необходимые данные внесены в программу, Вы увидите следующее сообщение:

Если же все данные в системе заполнены корректно, программа сформирует форму и предложит пользователю следующие действия:

Далее рекомендуем открыть форму, проверить корректность заполнения, если необходимо внести недостающие данные.

Форма готова для печати и передачи в органы статистики!

Развитие планирования продаж

С версии 1.6.5 в системе 1С:УНФ стало доступно составление планов продаж в разрезе категорий номенклатуры, групп номенклатуры и менеджеров. Ведь только основываясь на общем анализе продаж компании, сезонности спроса на различные категории товаров, результатах работы отдела продаж, возможно составление реалистичных планов на следующий месяц/квартал/год.

Реалистично и правильно составленный план продаж имеет большое значение для благополучия и стабильной работы всей компании. Поскольку объем продаж компании и предопределяет уровень доходов компании. План продаж поможет определить конкретную цель для развития организации как минимум на ближайший год.

Для доступности документов планирования продаж в настройках системы должна быть включена соответствующая опция (Компания – Еще больше возможностей – Продажи).

Перед тем, как мы сможем сформировать план, продаж нам предстоит настроить сценарий планирования. Под сценарием планирования подразумевается набор правил и измерений, по которым будут составляться планы продаж компании.

Создать новый сценарий, просмотреть и отредактировать ранее созданные сценарии мы можем в разделе «Компания».

При создании нового сценария мы выбираем период планирования (день, месяц, год). План продаж можно составить по следующим показателям:

Для планирования продаж по номенклатуре можно добавить расшифровку плана по количеству и детализацию до заказа.

После того, как подготовлен сценарий планирования, мы можем перейти к формированию плана. План продаж будет зафиксирован в системе одноименным документом.

В документе «План продаж» выберем сценарий и зададим границы планирования. В зависимости от выбранного сценария и периода изменяется состав табличной части документа.

Теперь можем переходить к заполнению данных по плану. Для упрощения процесса заполнения разработчики реализовали для нас несколько функций:

При использовании инструмента «Заполнить» пользователю предоставляется выбор алгоритма заполнения плана по данным, накопленным в базе за предыдущие периоды.

После выбора схемы заполнения, система попросит указать настройки заполнения, такие как период получения данных, организацию, подразделение. При необходимости в данной форме можно настроить дополнительные отборы.

План продаж будет заполнен из накопленных данных базы в соответствии с заданными настройками.

Заполненный ранее план можно отредактировать по кнопке «Изменить». В случае если выбран сценарий планирования «по категориям», «по группам» или «по менеджерам», то по кнопке изменить нам будут доступны следующие функции:

Для сценария с измерением «Номенклатура» появится дополнительная функция:

Для заполнения могут быть использованы все основные документы движения товаров.

В случае если в сценарии включена детализация по количеству, в меню «Изменить» будут доступны операции изменения цен и количества номенклатуры.

«Установить заказ покупателя» будет доступно, только если мы используем детализацию плана по заказам.

В связи с изменением подсистемы планирования переработаны отчеты «Планы продаж» и «План-фактный анализ продаж». Для более наглядного анализа в отчеты добавлена возможность построения диаграмм. Визуализация результатов позволит нам быстро оценить соотношение нескольких величин, например, при сравнении долей различных категорий товаров в планируемой прибыли.

Отображение плана производится по параметру (измерению), указанному в сценарии планирования.

В отчетах доступны различные виды диаграмм. Выбрать вид диаграммы для построения или отключить её отображение пользователь может в настройках отчета, расположенных в правой части экрана.

При построении отчета «План-фактный анализ продаж» Вы сравниваете плановые показатели деятельности компании с фактическими результатами. Если обнаружено отклонение от плана, выяснить его причину можно с помощью расшифровки отчета. В случае построения отчета с захватом будущего периода (например если анализируем выполнение плана на год в середине года) система рассчитает прогнозируемую сумму, опираясь на результаты предыдущих периодов (экстраполяция).

Отправка договора по почте

Мы упростили отправку договора клиенту по электронной почте. Теперь не нужно сохранять файл на компьютере, можно даже не открывать текст договора!

Кнопки отправки располагаются на формах списка и элемента договора, а также в карточке контрагента.

Файл в выбранном формате будет прикреплен к новому письму, остается только указать почту адресата и отправить письмо.