Как отразить перечисление заработной платы сотрудника третьему лицу в программах 1С?

Таким образом, если в трудовом договоре с сотрудником не закреплено, что заработная плата должна перечисляться исключительно на банковский счет, принадлежащий работнику, ее можно переводить на счет третьего лица по заявлению работника.

Эту же позицию поддерживает и Роструд в письмах от 07.10.2019 № ПГ/25778-6-1, от 26.09.2012 № ПГ/7156-6-1.

Для перевода заработной платы третьему лицу требуется письменное заявление сотрудника с указанием реквизитов для перечисления и ФИО лица-получателя, а также составление дополнительного соглашения к трудовому договору.

Теперь остановимся на реализации этого функционала в программах 1С.

В 1С: ЗУП нет самих платежных поручений на выплату заплаты, там есть только начисления и ведомости на выплату, поэтому и менять в ЗУП ничего не надо.

Все изменения будут вводиться в 1С: Бухгалтерии предприятия ред. 3.0

Рассмотрим ситуацию на конкретном примере: сотрудница ООО «Пончик» Мармеладова А.С. написала заявление о перечислении ее заработной платы третьему лицу – своей дочери Мармеладовой М.А.

Кадровик составил дополнительное соглашение к трудовому договору Мармеладовой А.С.

Сотрудник Мармеладова А.С. 15.09.2021г. написала письменное заявление о перечислении ее зарплаты на счет ее дочери Мармеладовой М.А. и указала реквизиты для перечисления.

На основании заявления сотрудника внесите реквизиты для перечисления в его карточку.

В нижней части в пункте «Выплата» выберите из списка «На счет в банке» и нажмите «Заполнить банковский счет».

Если реквизиты сотрудника были внесены ранее, отредактируйте их. В нашем примере реквизиты не были внесены, т.к. ранее Мармеладова А.С. получала зарплату через кассу.

Шаг 2. Укажите банк получателя и номер его счет в банке. В поле «Наименование получателя» переключите на «Другое» и внесите данные получателя согласно заявления сотрудника – Мармеладова Мария Андреевна.

Сохраните изменения в карточке, нажав «Ок».

Шаг 3. Введите документ начисления зарплаты и сформируйте документы по ее выплате – кнопка «Выплатить».

При таком режиме ввода программа 1С автоматически сформирует нужный комплект документов – реестр перечислений и платежки на перечисление зарплаты и НДФЛ.

Шаг 4. Разверните пункт «Документы» и в разделе «Выплаты» нажмите гиперссылку «Платежное поручение (подготовлено)».

В подготовленном платежном поручении автоматически подставится счет получателя третьего лица – Мармеладовой Марии Андреевны. А для корректного закрытия оборотов по заработной плате, сотрудник отразится тот, который указан в ведомости на выплату – Мармеладова Анна Сергеевна.

После отражения списания с расчетного зарплата Мармеладовой А.С. будет перечислена на счет ее дочери, Мармеладовой М.А., а в оборотно-сальдовой ведомости обороты по сотруднику закроются.

И еще один нюанс, на котором хочется заострить ваше внимание: если ранее зарплату сотрудника вы перечисляли согласно зарплатного проекта, то в случае замены получателя зарплаты вы уже не сможете применять его для этого сотрудника. Придется делать отдельную ведомость на выплату зарплаты такому сотруднику и подтягивать ее в банковскую выписку.

Автор статьи: Ольга Круглова

Понравилась статья? Подпишитесь на рассылку новых материалов

Как оформить начисление зарплаты через банк с помощью ПО “1С”

заместитель директора направления 1С

5 мин на чтение

Нет времени читать?

Начислять вознаграждение через банк можно двумя путями: на персональный счет специалиста и по зарплатному проекту. Во второй ситуации по договору с кредитующей организацией заводится счет для каждого человека в общем порядке.

1С:Зарплата и управление персоналом

Как переводить оплату через банк без зарплатного проекта в «1С:Зарплата и управление персоналом 8» (ред. 3)

Существует несколько типов ведомостей: в банк, на счета, в кассу, через раздатчика. Чтобы их удобнее было заполнять, можно отметить, каким образом перечисляются средства.

1. Выплата всем работникам одновременно. В карточке предприятия указываем способ: Настройка – Организации – Учетная политика и другие настройки – Бухучет и выплата зарплаты – Выплата зарплаты.

2. Порядок, отличный от общего, можно установить для определенного отдела компании: Настройка – Подразделения – Бухучет и выплата зарплаты.

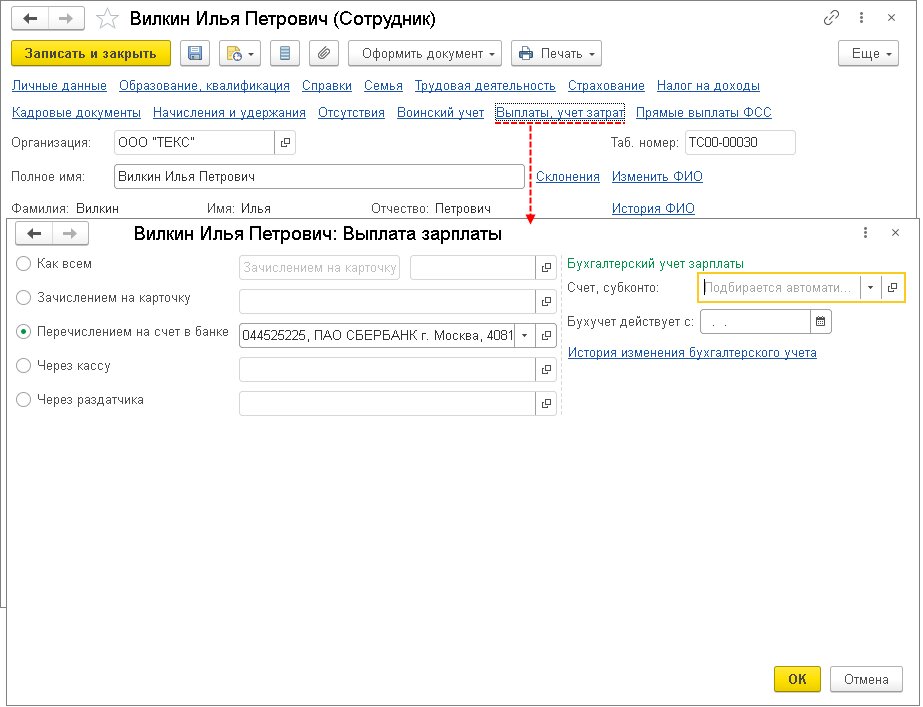

3. Есть возможность настройки индивидуально для работника: Кадры – Сотрудники – Выплаты, учет затрат.

Без зарплатного проекта персонал самостоятельно заводит счета и предоставляет компании реквизиты. Начисления идут по работникам по перечню. Оформите ведомость на счета.

Для удобного и эффективного сотрудничества с банками 1С создала сервис DirectBank. Посылайте файлы и принимайте ответы в один клик. Дополнительное ПО не понадобится: достаточно, чтобы банки могли работать с системами «1С: Предприятия». В настоящее время это Тинькофф Банк, Точка, Уралсиб, Авангард.

Прямой обмен документами между 1С и банком

Как ввести сведения для начислений на счета персонала

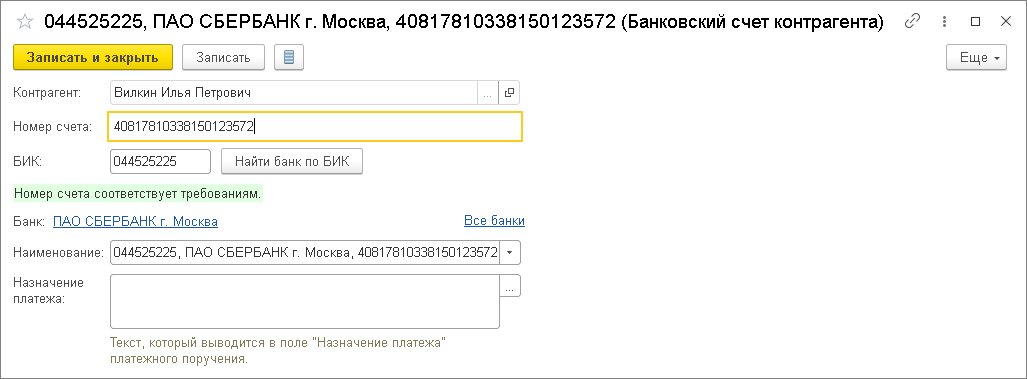

Укажите в программе, что специалист получает вознаграждение на поданный им счет, поставьте «галку» на «Перечислением на счет в банке» (рисунок 1), внесите номер и дайте ему описание в разделе «Банковские счета контрагентов» (рисунок 2).

1. ФИО физлица в разделе «Контрагент» заполнится само.

2. Строку «Номер счета» нужно заполнить вручную.

3. БИК банка, в котором заведен счет.

4. Строка «Банк» заполняется сама после выполнения п. 3.

5. Наименование — также автоматически, но есть возможность поменять.

6. Записать и закрыть.

Как сформировать документ для начисления зарплаты на счета трудоустроенных

Если зарплатный проект не заведен, понадобится ведомость на счета.

1. Выплаты – Ведомости на счета.

2. Создать.

3. Месяц выплаты заполнится по дефолту (рисунок 3). Идет анализ даты зарплаты (она проставлена в карточке компании): если документ сформирован до нее или день в день, будет указан прошедший месяц; если после — текущий. Когда учреждение не проставлено, месяц рассчитывается из допущения, что вознаграждение перечисляется 13 числа. При заполнении строки он поменяется.

Если ведомость по заработной плате за месяц заполняется автоматически, учтутся зарегистрированные суммы включительно по месяц, который указан в строке «Месяц выплаты». Время регистрации сумм определяет месяц начисления.

4. Дата – день регистрации файла в базе.

5. Организация — по дефолту. Если числится не одна компания, а больше, выберите нужную.

6. Банк, в котором заведены счета работников. Если поле оставлено пустым, появятся работники, у которых в карточках отмечено, что зарплата начисляется на произвольные счета, даже если они в разных банках.

7. Вид дохода выбирается из перечня. Каждый из них относится к определенному коду согласно Указанию ЦБ РФ от 14 октября 2019 года №5286-У. Проставляется значение «Заработная плата и иные доходы с ограничением взыскания». Виды дохода не разбиваются. Если что-то начисляется отдельно, нужна регистрация специальной ведомости. Автоматически это будет происходить в версии 3.1.14. С 1 июня прошлого года поле обязательно.

8. Подразделение присутствует, если в настройках расчета зарплаты не отмечено «Расчет и выплата зарплаты выполняется по организации в целом».

Когда подразделение внесено, отображаются только его сотрудники. Не вписывайте ничего, если хотите оформить для разных подразделений. Кликните два раза в поле «К выплате» или один раз на «Изменить зарплату», если собираетесь проверить или отредактировать то, как деньги распределяются по отделам / работникам.

9. Выплаты, которые учитываются как «Расчеты по оплате труда», «Расчеты с контрагентами» и «Прочие расчеты с персоналом», можно разделить. В строке «Учтенные как» определите вариант расчета. Если ее не заполнить, в ведомости будут выплаты вне зависимости от счета учета.

10. В «Выплачивать» выбираем тип:

аванс – за первую часть месяца или другая конкретная сумма;

перечисления в межрасчетный период – отпускные, пособия от ФСС РФ и другие;

расчет – оплата труда за месяц.

Вид определяет, какие сведения автоматически появятся в таблице.

11. В поле «Заполнение» по ссылке возникают добавочные настройки расчета — округление сумм и процента выплаты. Если вы меняете эти пункты, документ придется заполнить заново.

12. Чтобы таблица в доке заполнилась физлицами по выбранным параметрам сама, кликните «Заполнить». Данные вносятся вручную, если нажать «Подобрать».

В таблице отображаются:

суммы, которые удержаны по исполнительным листам при зачислении зарплаты («Взыскано»);

суммы ранее начисленного налога, удерживаемые при оплате.

13. «Подписи»: данные в поля «Руководитель», «Должность», «Главный бухгалтер» заносятся автоматически на основе записей из справочника «Организации», строку «Бухгалтер» заполняем вручную.

14. Выплата зарплаты и перечисление НДФЛ:

если вид дохода не заработная плата, укажите, какого числа планируется его выплатить, что НДФЛ был рассчитан правильно;

флажок «Налог перечислен вместе с зарплатой» ставится по дефолту. С его помощью идет регистрация отправки НДФЛ без других документов.

15. «Провести». Не требуется вводить новые документы, чтобы ведомость в банк стала оплаченной. Когда она проводится, долг компании перед работниками погашается, удержанный НДФЛ учитывается как зарегистрированный, может быть зарегистрирован перечисленный НДФЛ. День удержания налога совпадает с днем выплаты.

Важно! Когда ведомость проведена, можно поставить «Передан для выплаты», кликнув «Еще», если в настройках расчета зарплаты стоит «галка» «Автоматически защищать платежные документы от редактирования после выгрузки из системы». Пометка по желанию убирается.

16. С помощью «Печать – Список перечислений» формируем список отправляемой в банк зарплаты (рис. 3).

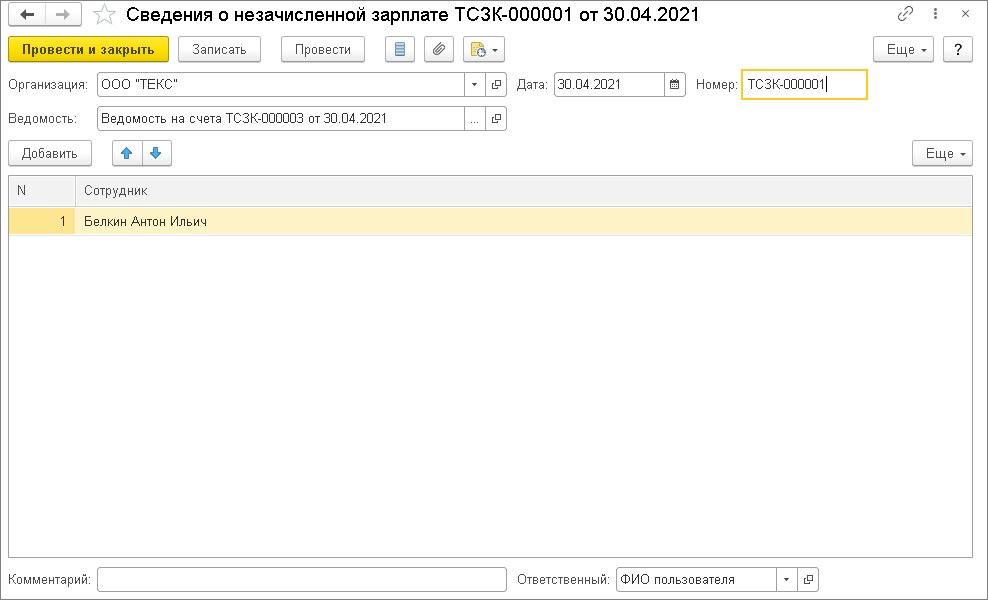

17. Если зарплата отправлена, но не зачислена работнику, используйте «Сведения о незачисленной зарплате» (рисунок 4). Документ формируется по ссылке «Ввести сведения о незачисленной зарплате» в разделе «Выплата зарплаты и перечисление НДФЛ». Частичный перевод денег отобразить нельзя. Если документ проведен, зарплата считается не выплаченной полностью, а НДФЛ – неудержанным. Чтобы повторить платеж, понадобится новый документ.

Если у вас остались вопросы по теме или нужна консультация по работе с ПО 1С, оставьте заявку через сайт или позвоните по номеру (831) 2-333-666. Мы всегда рады помочь.

Выплата зарплаты через банк на счета сотрудников в конфигурации “1С:Бухгалтерия 8” ред. 3.0

В конфигурации “1С:Бухгалтерия 8” редакция 3.0 реализованы два варианта выплаты работникам зарплаты через банк:

1. Заполнение сведений для выплаты зарплаты на счета сотрудников

При выплатах работникам на отдельные счета каждый из сотрудников должен самостоятельно открыть счет в банке. Согласно полученных реквизитов организация перечисляет денежные средства сотрудникам отдельными платежными поручениями. Выбрать этот вид выплаты можно в справочнике “Сотрудники”:

Заполнить реквизиты счета можно по гиперссылке “Заполнить банковский счет”. Альтернативный путь заполнения банковских реквизитов ― в справочнике “Физические лица” на закладке “Банковские счета”:

Если указано несколько банковских счетов, то следует отметить один из них (кнопка “Использовать как основной”) для перечисления выплат по реквизитам этого счета.

Рассмотрим далее, как отразить в программе выплату персоналу на банковские счета.

2. Документ “Ведомость в банк”

Выплату аванса или заработной платы через банк оформляем с помощью документа “Ведомость в банк”, который находится в разделе Зарплата и кадры ― Зарплата:

Создавая новый документ, выберите способ выплаты “На счета сотрудников”:

В шапке документа “Ведомость в банк” выберем вид выплаты “Аванс” или “Зарплата”. Укажем месяц начисления. Заполним поле “Подразделение”, если речь идет о перечислении денежных средств сотрудникам отдельного подразделения. В противном случае оставим поле незаполненным.

Затем заполним табличную часть документа автоматически, воспользовавшись кнопкой “Заполнить”:

Заполненный документ проведем.

3. Документ “Платежное поручение”

Факт перечисления выплат на счета сотрудников оформляем в программе документом “Платежное поручение”. Сформировать платежные поручения одновременно всем работникам можно с помощью обработки “Платежные поручения на каждого работника”. Путь к обработке показан на рисунке ниже: раздел Зарплата и кадры ― Зарплата:

Но целесообразно перейти в обработку через ранее созданный документ “Ведомость в банк”, воспользовавшись кнопкой “Создать на основании” ― Платежные поручения (на каждого работника):

После того, как обработка будет открыта, проверяем или заполняем реквизиты в шапке документы.

Далее в табличной части документа создадим платежные поручения (кнопка “Создать документы”):

Возьмите на заметку, что автоматическое заполнение реквизитов счета сотрудника возможно в том случае, если счет сотрудника указан и отмечен как основной. Иначе выбор счета следует сделать вручную.

Созданные платежные поручения находятся в разделе Банк и касса ― Банк ― Платежные поручения:

4. Документ “Списание с банковского счета”

Подтверждение зачисления зарплаты на счета сотрудников оформляем документами “Списание с банковского счета”. Доступ к документу через раздел Банк и касса ― Банковские выписки ― Списание:

Вид операции в документе ― Перечисление заработной платы работнику

Удобно формировать документы “Списание с банковского счета” непосредственно из ведомости, нажав на кнопку “Оплатить ведомость” в поле “Выплата”. Кнопка расположена в левом нижнем углу табличной части “Ведомости в банк”:

После нажатия на нее будут сформированы документы “Списание с банковского счета”, перечень которых доступен по гиперссылке “Списание с банковского счета”:

В оплаченную ведомость можно вносить изменения. Они также будут учтены в документе “Списание с банковского счета”.

Созданные документы можно посмотреть в разделе Банк и касса ― Банк ― Банковские выписки. Пример одного из них на скриншоте ниже:

По каждому из документов “Списание денежных средств” с видом операции “Перечисление заработной платы работнику”, будет сформирована проводка следующего вида:

Материалы нашей статьи ориентированы на начинающих пользователей конфигурации “1С:Бухгалтерия 8” ред.3.0. Надеемся, что доступная подача информации поможет в работе с программой и позволит избежать ошибок.

Зарплата наличными: оформление заявления и выдача

Причины, по которым сотрудник хочет получать зарплату наличкой, разнообразны: почтенный возраст и привычка, отсутствие банкоматов в месте проживания работника. Расскажем, как выплачивать зарплату наличными, какие нюансы есть у этого процесса и когда этого делать нельзя.

Законно ли выдавать зарплату наличкой

Закон не запрещает выдавать зарплату наличкой. Работодатель также не может принуждать сотрудников получать зарплату только на банковский счет, об этом говорит Письмо Минтруда РФ от 20.03.2015 № 14-1/ООГ-1830.

Нужно ли соглашение о выплате зарплаты наличкой

Трудовой договор может предусматривать выдачу зарплаты переводом на банковский счет. Тогда, если работник уже после подписания договора захотел получать зарплату наличкой, он должен получить согласие работодателя, так как для изменения условий договора нужно обоюдное согласие.

Как начать получать зарплату наличкой

Для начала сотрудник пишет заявление в свободной форме на имя директора предприятия со ссылкой на ст. 136 ТК РФ. Работник может просить согласовать его заявление, но не требовать выплаты наличкой — такого права закон не дает.

Генеральному директору

ООО “Первый цех”

Иванову И.И.

от слесаря

Глушкова Д.Д.

ЗАЯВЛЕНИЕ

Прошу с июля 2020 года выдавать мне заработную плату по месту работы в наличной форме в соответствии со статьей 136 Трудового кодекса Российской Федерации.

Может ли работодатель отказать в выдаче зарплаты в наличной форме

Работодатель обязан исправно платить зарплату своим сотрудникам. При этом он сам решает в какой форме — наличной или безналичной — это делать. Работник может попросить изменить форму оплаты, но работодатель не обязан с этим соглашаться.

Судебная практика показывает, что в большинстве случаев суды не удовлетворяют требования работников по переходу на наличный расчет. Основная причина — сотрудник изначально при трудоустройстве подписывает заявление о перечислении зарплаты на банковский счет. Или это сразу оговаривается в трудовом или коллективном договоре.

При этом, если сотрудник не подписывал заявление о перечислении зарплаты в банк, и такой порядок не закреплен в трудовом или коллективном договоре, отказать ему в выдаче зарплаты наличкой работодатель не может. По сути, без этих документов у компании даже не было права на открытие зарплатного счета.

Компания может отказать работникам в выдаче зарплаты наличкой, если было принято решение о ликвидации кассы. То есть компания пользуется только безналичными средствами.

Ведите учет, платите зарплату, налоги и взносы, отчитывайтесь через интернет в Контур.Бухгалтерии. Веб-сервис сам рассчитает суммы, выберет проводки, сформирует отчеты.

Почему работодателю выгоднее выплачивать зарплату безналом

Обычно компаниям выгоднее переводить заработную плату на карты сотрудников в рамках зарплатного проекта. Во-первых, безналичный перевод сделать проще, чем собирать сотрудников и выдавать им наличку. Во-вторых, зарплатный проект дает ряд преимуществ компании, например, за перевод зарплаты не берут комиссию или делают скидку за обслуживание расчетного счета. А при выдаче наличных, работодателю еще придется потратиться на комиссию за снятие денег.

Важно! Недобросовестные предприниматели запрещают сотрудникам даже изменить банк, в котором они получаю свой оклад. Это незаконно. Даже если у компании зарплатный проект в банке А, работник может требовать перечислять зарплату на свою карту в банке Б.

Издержки компании по обналичиванию денег никак не должны влиять на удобство сотрудника в получении зарплаты.

Как выдать зарплату наличкой: порядок и бухгалтерские проводки

Выдавать зарплату наличкой нужно также два раза в месяц. Интервал — не более 15 календарных дней между выплатами. За зарплатой работник должен подойти в кассу организации.

Для оформления выдачи зарплаты используют расчетно-платежную ведомость по форме Т-49 или платежную ведомость по форме Т-51.

Алгоритм выдачи денег прост:

При выдаче зарплаты бухгалтер строит всего одну проводку: Дт 70 Кт 50.

В кассе деньги на выдачу зарплаты могут лежать до 5 дней даже при превышении лимита кассы. За это время нужно успеть рассчитать всех работников. Оставшуюся зарплату нужно депонировать, то есть вернуть в банк. Тогда бухгалтер строит следующие проводки:

Дт 70 Кт 76.4 — депонирована неполученная зарплата;

Дт 51 Кт 50.1 — депонированная зарплата перечислена на расчетный счет.

По первому требованию работника депонированную сумму нужно вернуть. Бухгалтер сделает такие проводки:

Дт 50.1 Кт 51 — получены деньги с расчетного счета в кассу для выплаты депонированной зарплаты;

Дт 76.4 Кт 50.1 — работнику выдана депонированная заработная плата.

.png)

В каких случаях выдавать зарплату наличкой нельзя

Выдавать зарплату наличкой нельзя только при оплате труда иностранцев. Круг наличных расчетов с иностранцами ограничен ч. 2 ст. 14 ФЗ от 10.12.2003 № 173-ФЗ, и зарплата в этот перечень не входит. Позицию о том, что иностранцам зарплату можно выплачивать только в безналичной форме, налоговая закрепила в Письме ФНС от 29.08.2016 № 3Н-4-17/15799.

Выплата зарплаты наличкой иностранному лицу — нарушение валютного законодательства. Штраф по ч. 1 ст. 15.25 КоАП РФ составит 75-100 % от выданной суммы.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. В программе можно рассчитывать, начислять и депонировать заработную плату сотрудникам. Кроме того, сервис поможет рассчитать и уплатить все причитающиеся с зарплаты налоги и взносы и вовремя сдать всю отчетность.

Зарплата в конверте: можно ли взыскать через суд

Получение зарплаты в конверте сулит работнику значительные проблемы не только с начислением будущей пенсии, но и с получением самой зарплаты. В большинстве случаев отстоять свое право на черную или серую зарплату не получается даже в суде. Рассказываем, в чем дело.

Белая и серая зарплата

Заработная плата — это вознаграждение за труд, выплачиваемое работодателем работнику. Ее размер зависит от квалификации работника, сложности, количества, качества и условий выполняемой работы. Размер должностного оклада работника — это одно из обязательных условий трудового договора (ст. 57 ТК РФ).

В составе заработной платы учитывают компенсационные выплаты (например, за сложность, за работу в особых климатических условиях и на территориях, подвергшихся радиоактивному загрязнению) и стимулирующие выплаты (доплаты и надбавки стимулирующего характера, премии и иные поощрительные выплаты) (ст. 129 ТК РФ). Это и есть так называемая «белая» зарплата. Взыскать ее через суд, как правило, не составляет особого труда.

Определение «теневой» или серой заработной платы содержится в письме УФНС по г. Москве от 08.08.2007 № 15-08/075418. В письме поясняется, что к серой зарплате можно отнести все выплаты работникам, не учитываемые при налогообложении.

Поскольку оплата труда является основной составляющей налоговой базы по НДФЛ и страховым взносам, налоговики обращают пристальное внимание на компании, в которых заработная плата по данным налоговых расчетов ниже отраслевого регионального уровня.

Эффективных способов борьбы с «теневой» частью выплат налоговики на сегодняшний день не придумали.

К середине 2019 года Правительство РФ собирается представить «механизм обеления заработных плат». Какие конкретно планируется принять меры и насколько эти меры будут эффективны, пока неизвестно.

В настоящее же время бороться с невыплатой серой зарплаты работникам приходится по большей части самостоятельно. Причем шансов взыскать такую зарплату через суд крайне мало.

Документы, которые помогут доказать реальный размер серой зарплаты

Если дело о взыскании зарплаты доходит до суда, доказать факт существования трудовых отношений, а также обязанность работодателя произвести расчет помогут следующие доказательства:

При обращении в суд следует учитывать, что большинство судебных дел о невыплате работникам неофициальной части заработной платы завершаются не в пользу истцов. Судьи обычно указывают, что выплата неофициальной зарплаты не порождает никаких юридических последствий. Они исходят из того, что факт выплаты серой зарплаты не является основанием для ее взыскания, поскольку закон придает юридическое значение только официальной заработной плате (ст. 136 ТК РФ). Даже при установлении достаточных данных о серых выплатах, это не влечет за собой взыскание таких сумм в качестве оплаты труда.

Судебная практика по делам о взыскании серых зарплат

Работник решил взыскать с работодателя задолженность по неофициальной заработной плате, проценты за несвоевременную выплату и компенсацию морального вреда. В качестве доказательства были представлены справки для получения кредита в банке, подписанные представителем компании-ответчика, и скриншоты переписки со старшим бухгалтером по расчету заработной платы. Ответчик предъявил копии трудового договора с работником, приказа о приеме на работу, штатного расписания и ведомостей выплаты заработной платы за спорный период в полном размере.

Суд отказал истцу в удовлетворении всех исковых требований, сославшись на отсутствие дополнительного соглашения между работником и работодателем об увеличении размера заработной платы. Суд решил, что ни электронная переписка работника с представителем компании, ни справка для получения кредита не могут являться доказательством размера взыскиваемой задолженности по зарплате (решение Приокского районного суда г. Нижний Новгород № 2-448/2018 от 20.02.2018г. по делу № 2-3082/2017).

Другой пример. Работник обратился в суд с требованием о взыскании задолженности по заработной плате. В трудовом договоре, представленном им в суд, была оговорена сумма официальной заработной платы в виде оклада. При этом фактически выплата производилась по графику сменности исходя из фактически отработанных часов и стоимости одного часа. Для подтверждения своих слов истец привел свидетеля. Свидетель подтвердил, что предприятие использует «конвертную» схему выплаты заработной платы работникам.

Работодатель не явился на судебное заседание и не представил никаких доказательств выплаты работнику заработной платы за спорный период.

Суд удовлетворил исковые требования истца, но только в части невыплаты официальной части заработной платы, предусмотренной трудовым договором. Свидетельские показания в части размера заработной платы судом во внимание приняты не были, поскольку такие доказательства являются недопустимыми в соответствии со ст. 60 ГПК РФ и ст. 72 ТК РФ (решение Дзержинского районного суда г. Перми М-4040/2017 от 7 февраля 2018 г. по делу № 2-4661/2017).

Еще один пример. Работнику не удалось взыскать с работодателя неофициальную заработную плату, даже предъявив суду в качестве доказательства ведомости по ее выплате за период, предшествующий спорному.

Работодатель, в свою очередь, представил суду копии трудового договора, расчетных листков, справки 2-НДФЛ, платежных ведомостей. Все представленные ответчиком документы были составлены с учетом действующих норм, а потому суд решил, что задолженность организации перед работником по заработной плате отсутствует. Копия ведомости с подписью работника о выдаче ему сумм, размер которых выше указанного в трудовом договоре, не доказывает получение и начисление истцу «неофициальной» заработной платы, поскольку из ее содержания не следуют данные обстоятельства (решение Ленинского районного суда г. Кемерово от 06.02.2018 г. по делу № 2-2010/2017).

Таким образом, у работников практически нет шансов взыскать с работодателя неофициальную часть заработной платы. Суды присуждают работнику только те суммы, которые оговорены в трудовом договоре с работодателем, поскольку юридическое значение имеют только отношения, регулируемые ТК РФ.

Понятия «неофициальная заработная плата» не содержит ни один закон. Поэтому законодательство ее должным образом и не охраняет.