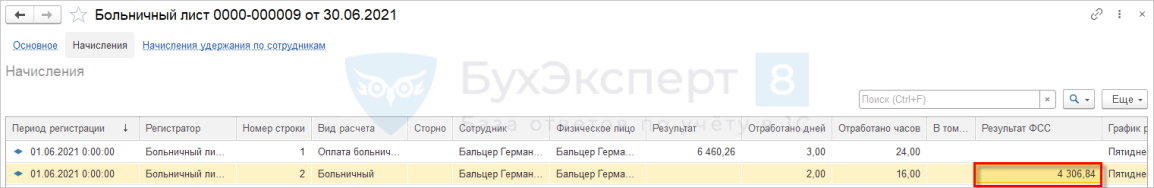

Включение в расчетную базу суммы пособия за счет ФСС (ЗУП 3.1.18)

Некоторые работодатели доплачивают сумму до оклада к пособию по временной нетрудоспособности.

После перехода на прямые выплаты в ЗУП 3 результат начисления по больничным за счет ФСС = 0. Получается, что нет возможности правильно рассчитать доплату до оклада к пособию по временной нетрудоспособности.

Получите понятные самоучители 2021 по 1С бесплатно:

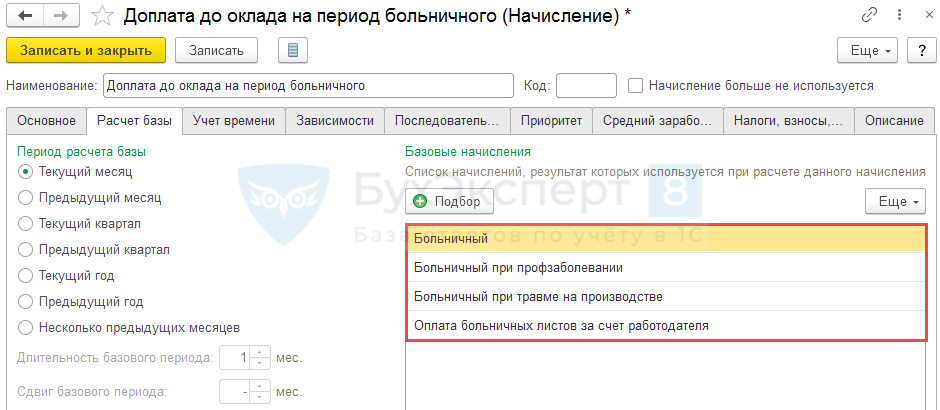

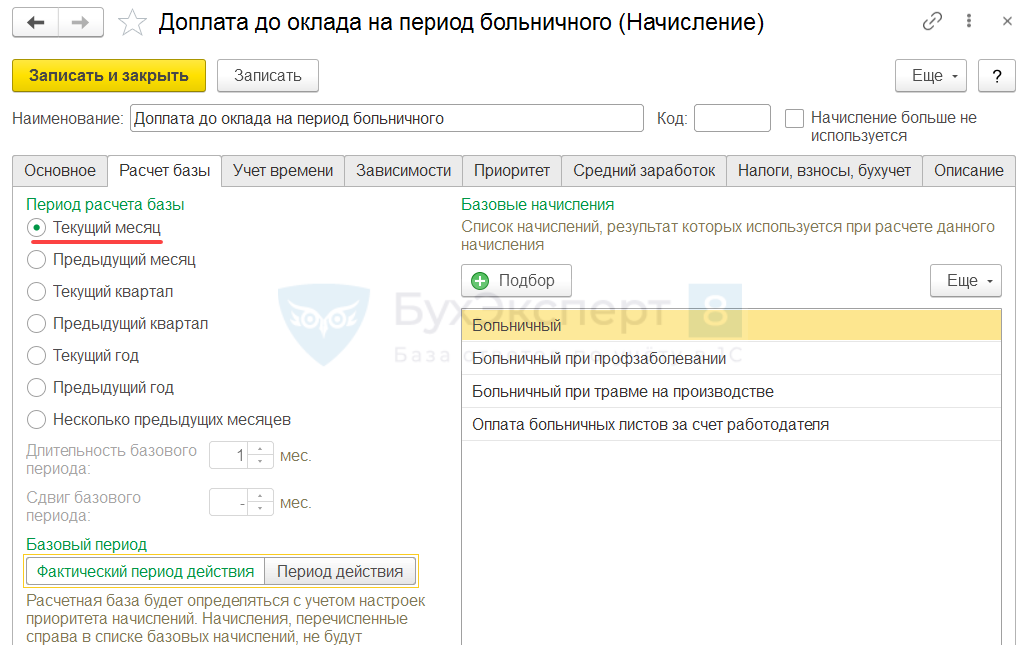

В Расчетную базу входят все виды больничных.

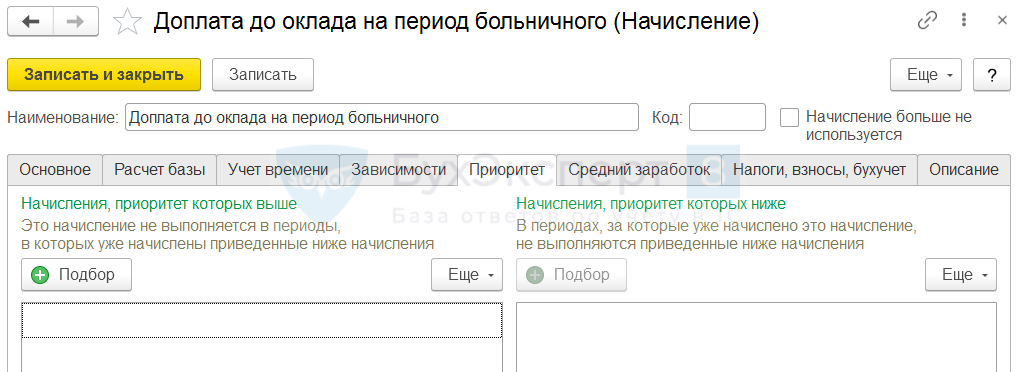

Вкладке Приоритет НЕ заполнена.

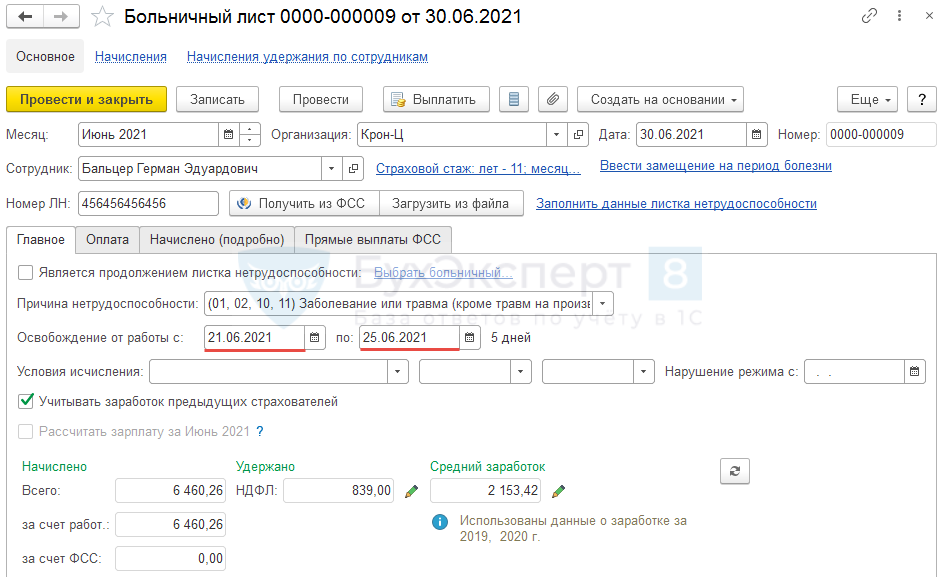

Сотрудник болел с 21 по 25 июня.

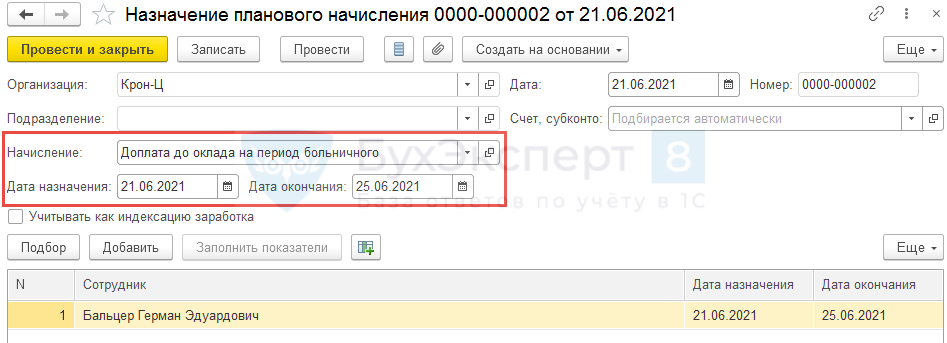

С помощью документа Назначение планового начисления ( Зарплата – Изменение оплаты сотрудников — Назначение планового начисления ) назначаем Доплату до оклада на период больничного с 21 по 26 июня.

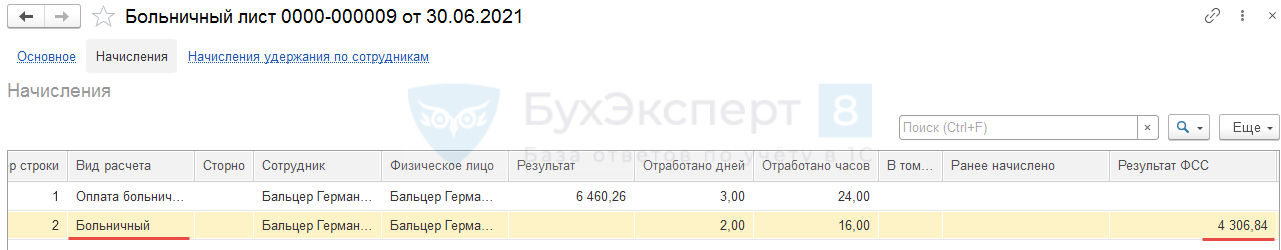

В документе Начисление зарплаты и взносов произойдет следующий расчет Доплаты до оклада на период больничного :

Варианты настройки доплаты до оклада на период больничного

В организации производится доплата до оклада за дни болезни. Необходимо настроить расчет доплаты в ЗУП 3.1.

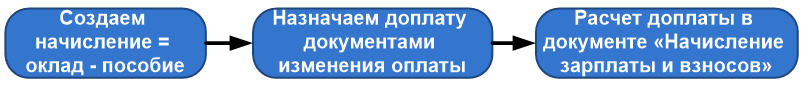

Как будет назначаться и рассчитываться доплата

Это основные этапы настройки расчета доплаты. Но при настройке начисления есть ряд нюансов. С точки зрения учета времени доплату за дни болезни можно настроить по-разному. Выбор варианта настройки будет зависеть от того, ведется ли документ Табель ( Зарплата – Учет времени — Табели ) в программе:

Разберем все сказанное более детально.

Основные настройки доплаты до оклада за дни болезни

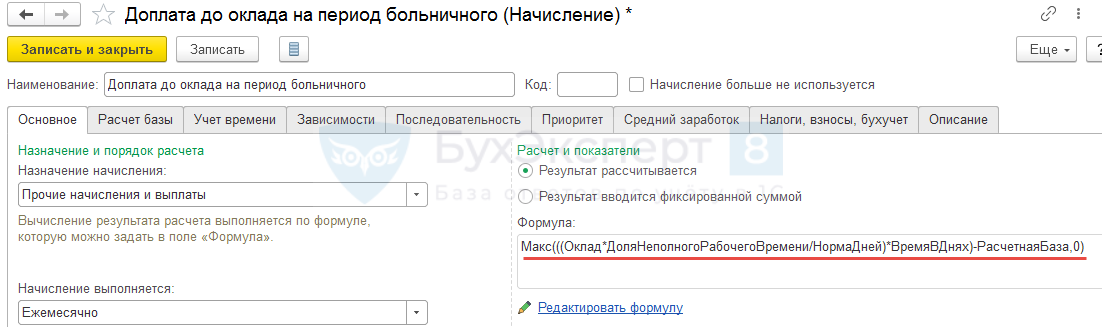

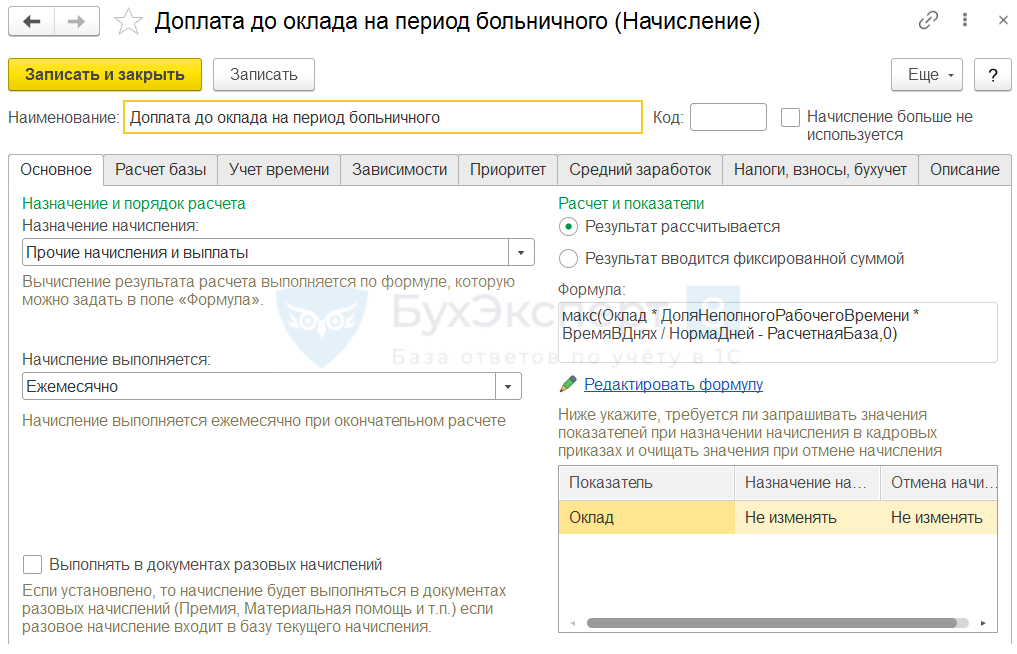

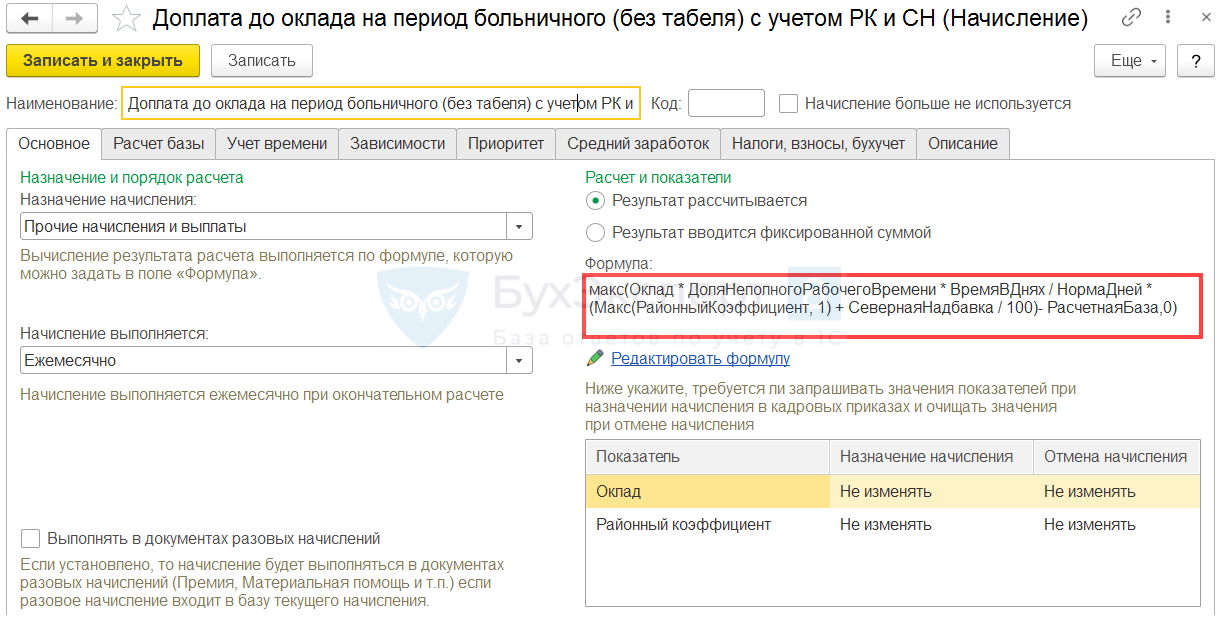

При создании нового Начисления заполним вкладку Основное следующим образом:

Получите понятные самоучители 2021 по 1С бесплатно:

Итоговая формула для расчета доплаты по дням выглядит так:

макс(Оклад * ДоляНеполногоРабочегоВремени * ВремяВДнях / НормаДней — РасчетнаяБаза, 0)

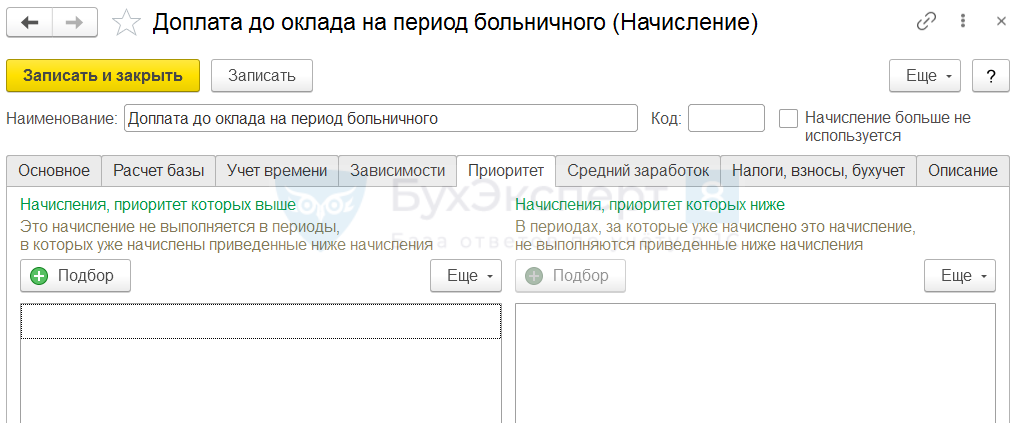

При расчете доплаты важно, чтобы она не вытеснялась другими начислениями. Поэтому вкладку Приоритет оставим пустой.

Согласно пп. б п. 5 Положения об особенностях порядка исчисления средней заработной платы суммы, начисленные за период болезни, исключаются из расчета среднего заработка. Поэтому исключим доплату за период больничного из расчета среднего.

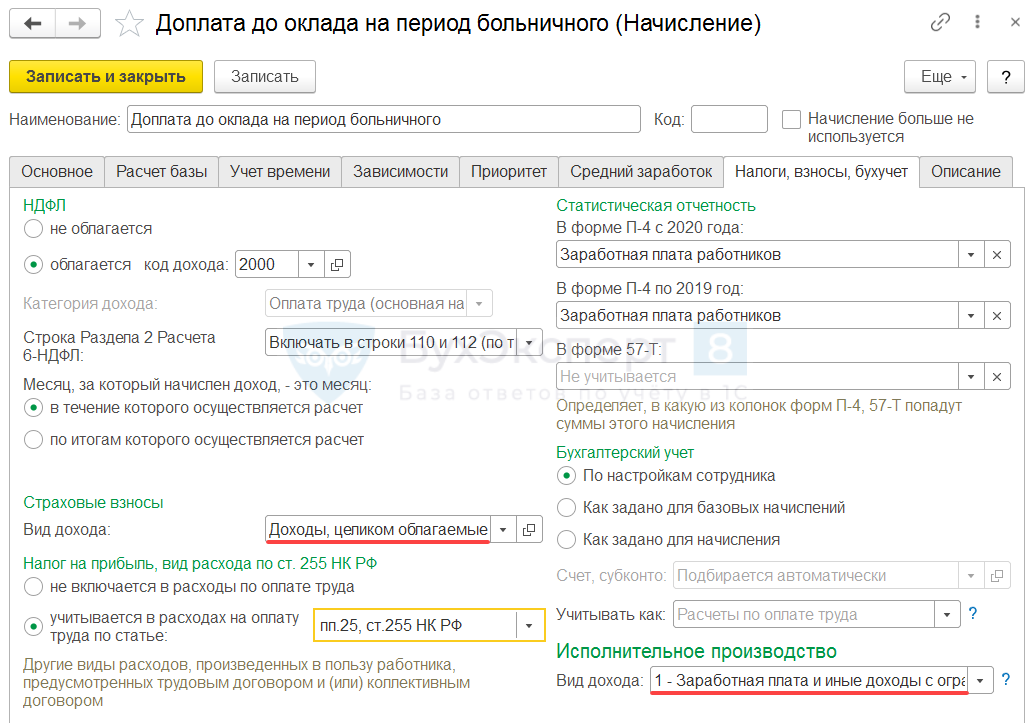

На вкладке Налоги, взносы, бухучет настроим доплату, как целиком облагаемую взносами. В учете доходов по исполнительному производству будем кодировать доплату как заработную плату ( 1 — Заработная плата и иные доходы с ограничением взыскания ).

Отражение в учете НДФЛ может различаться, единая позиция по этому вопросу отсутствует. Основные варианты:

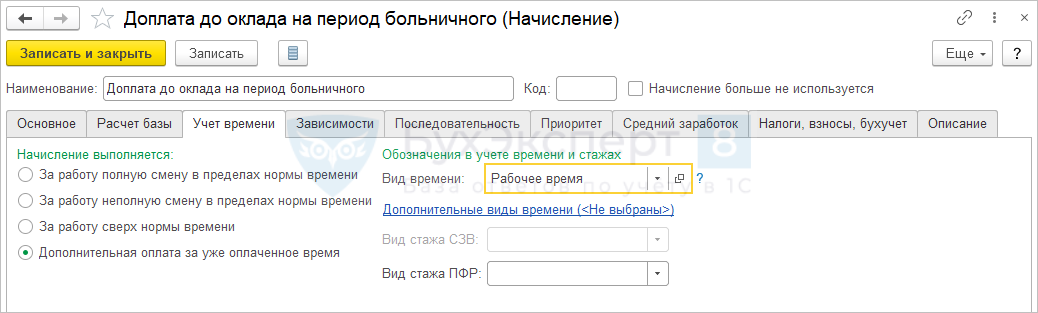

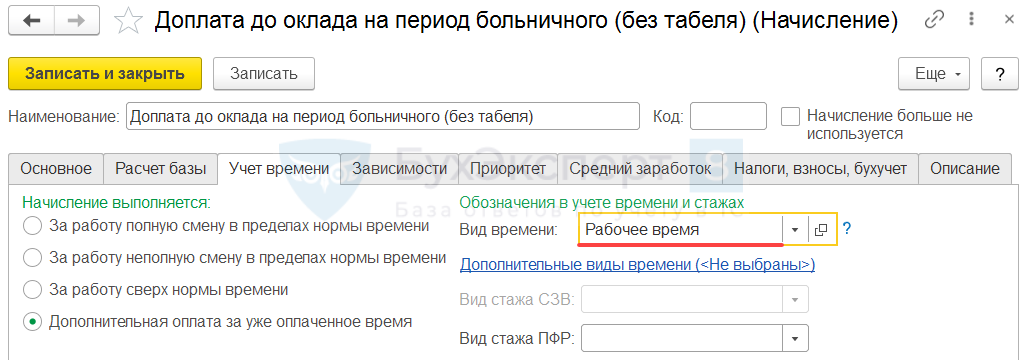

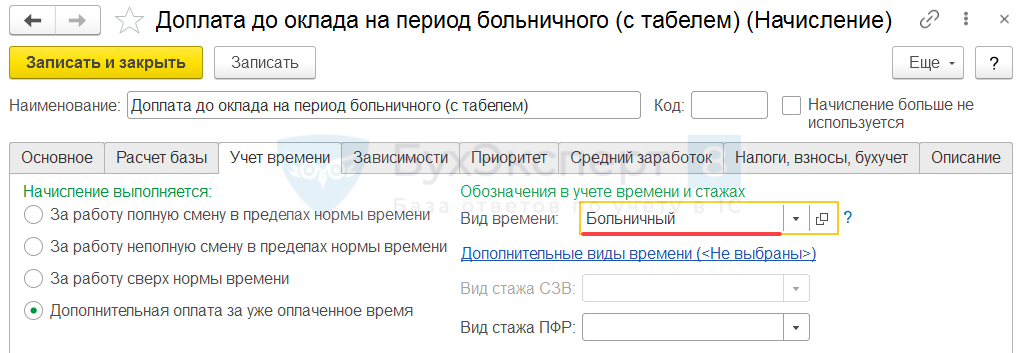

Теперь разберем способы отражения Доплаты до оклада на период больничного в учете времени.

Вариант 1. Доплата до оклада за дни болезни, если «Табель» НЕ ведется

Рассмотрим расчет доплаты без использования Табеля на примере.

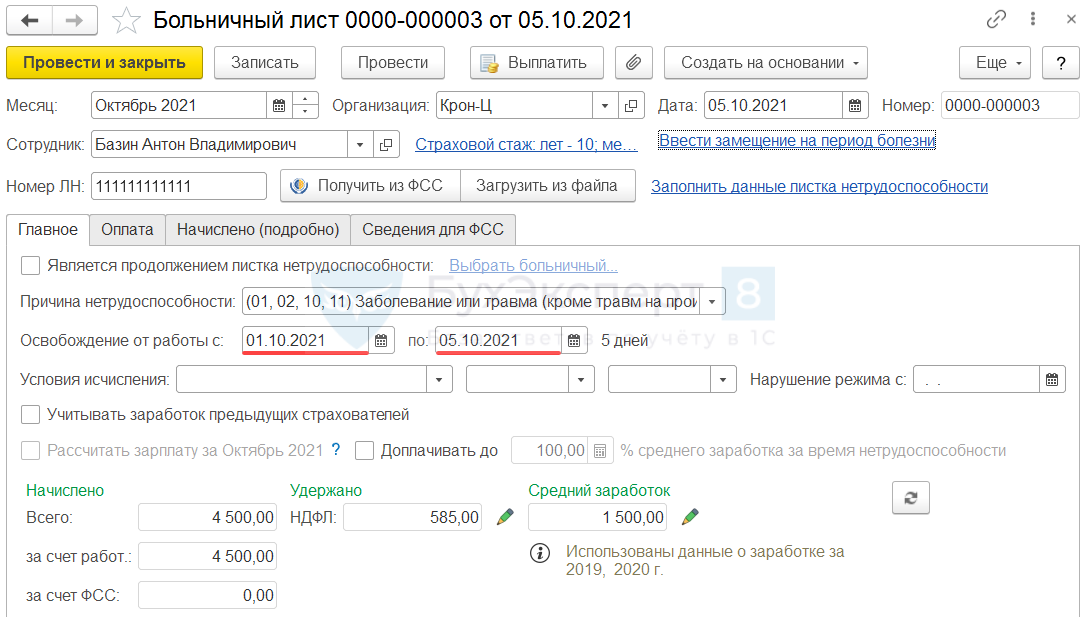

Сотрудник находился на больничном с 01.10.2021 г. по 05.10.2021 г. Оклад работника – 63 000 руб. На дни болезни приходится 3 рабочих дня и 2 выходных. Сотрудник работает на условиях полного рабочего времени. График пятидневка, норма времени за октябрь – 21 рабочий день.

Сумма пособия за все дни болезни составила 7 500 руб. Необходимо рассчитать доплату до оклада за период больничного.

Создадим Больничный лист ( Кадры – Больничные листы ). Период болезни укажем с 01.10.2021 г. по 05.10.2021 г.

В Больничном листе сумма пособия рассчиталась в сумме 4 500 руб., это часть, только за первые 3 дня болезни за счет работодателя. В расчетную базу при расчете доплаты будет включена вся сумма пособия с учетом дней, оплачиваемых за счет ФСС 3 000 руб. Всего 7 500 руб. Эту возможность ЗУП 3.1 разобрали в статье Включение в расчетную базу суммы пособия за счет ФСС (ЗУП 3.1.18).

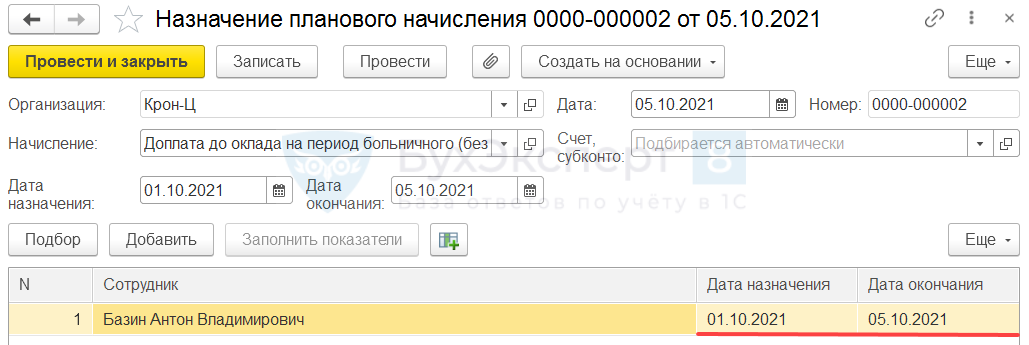

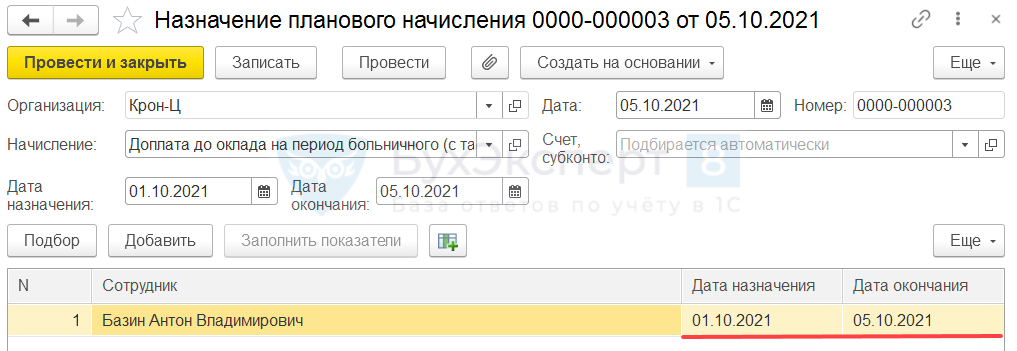

Назначим сотруднику Доплату до оклада на период больничного документом Назначение планового начисления ( Кадры – Изменения оплаты сотрудников ). Период действия доплаты укажем равный периоду болезни с учетом выходных – с 01.10.2021 г. по 05.10.2021 г.

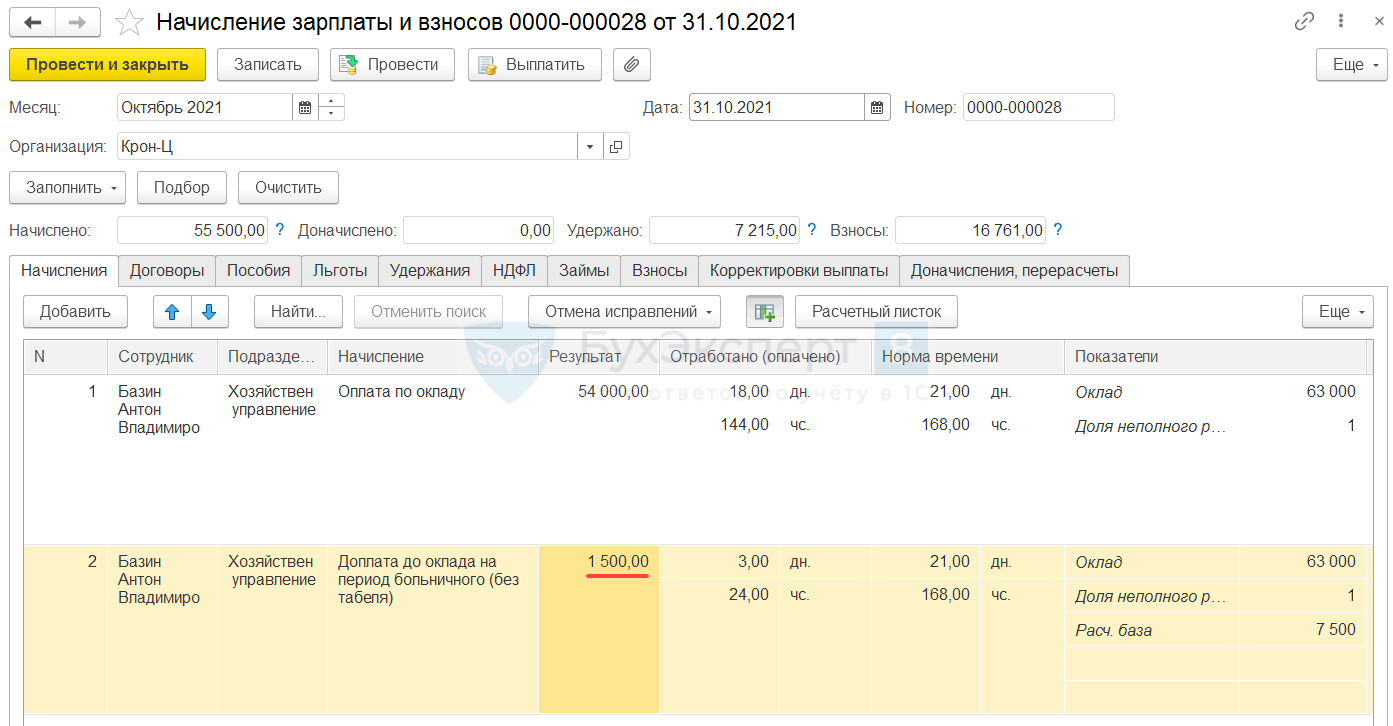

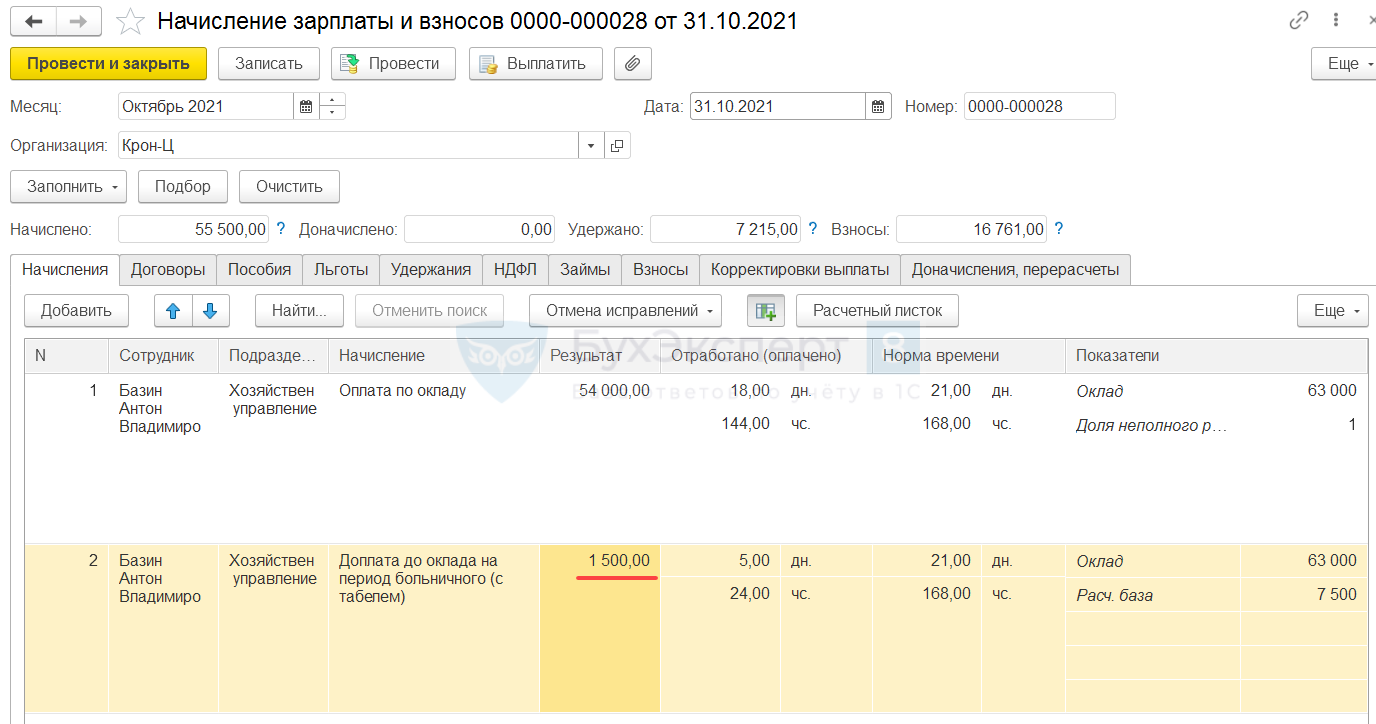

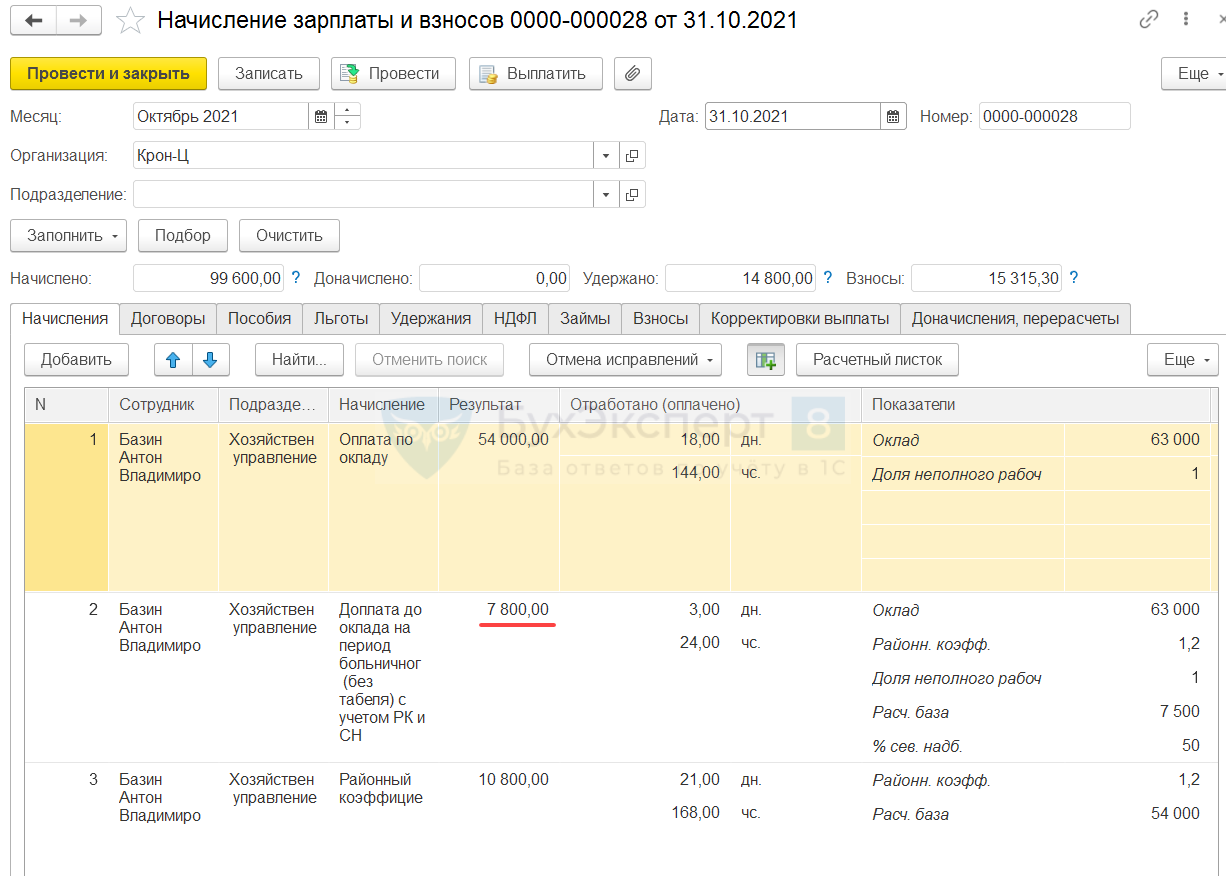

Рассчитаем зарплату Базина А.В. за октябрь 2021 г.

Вариант 2. Доплата до оклада за дни болезни при использовании «Табеля»

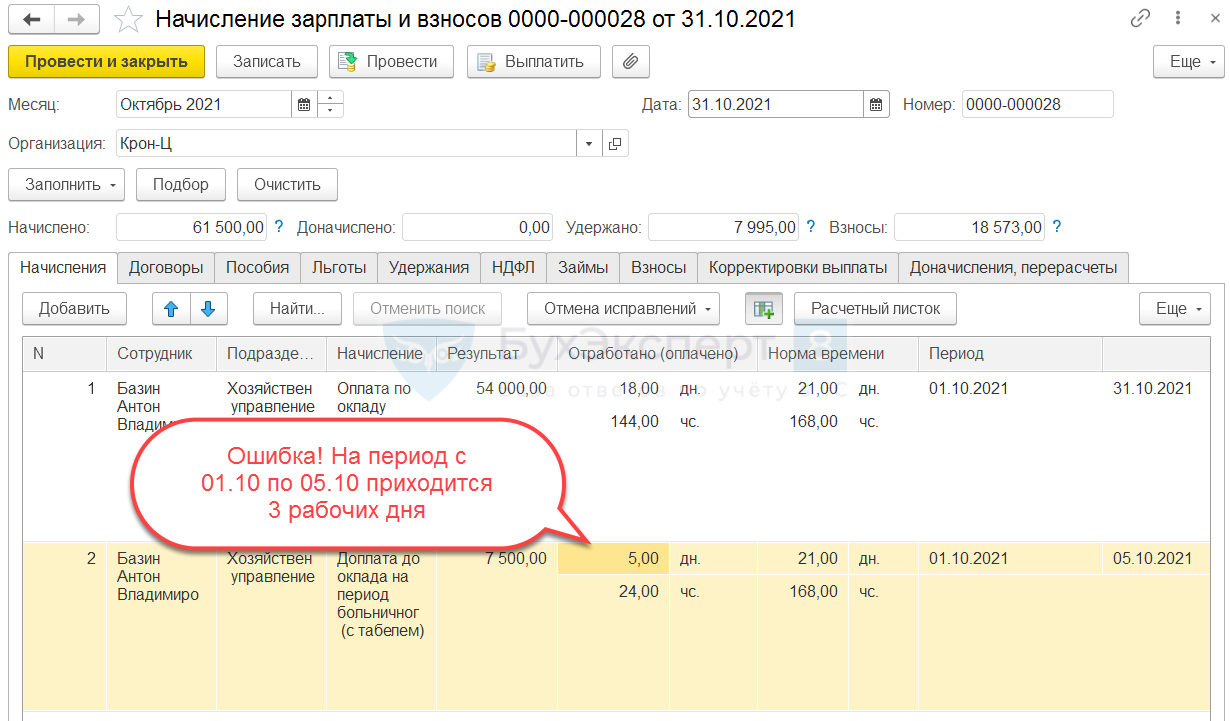

Для начислений, связанных с видом времени Больничный, показатель Время в днях в формуле расчета определяется с учетом выходных дней. Это приведет к ошибочному завышению доплаты за время болезни.

Если доплату назначить не на весь период болезни, а только на рабочие дни, то количество дней доплаты определится правильно. Но сам расчет начисления разобьется на несколько строк. Доплата будет рассчитываться отдельно для каждой строки, а не в целом за период болезни. И проверка на отрицательное значение также будет выполняться для каждой строки расчета. Посмотрим на цифрах.

Ожидаемый расчет доплаты при исходных данных нашего примера:

По факту, если доплату назначить только на рабочие дни, расчет будет выполнен отдельно за 01.10.2021 г. и за период 04.10.2021 г. — 05.10.2021 г. При этом сумма пособия за выходные дни 02.10.2021 г. – 03.10.2021 г. включится в расчет доплаты за пятницу 01.10.2021 г.

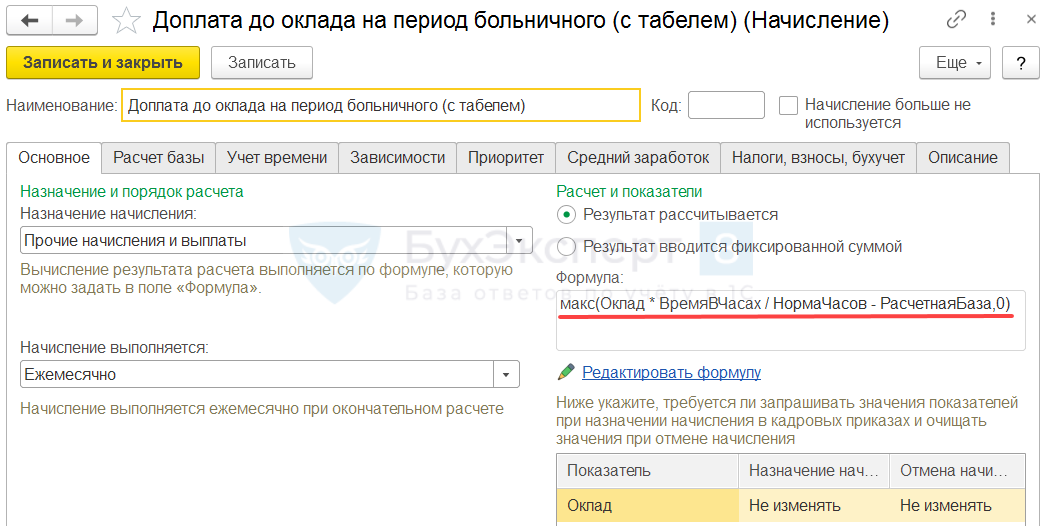

На вкладке Основное изменим Формулу начисления с учетом расчета по часам:

Сотрудник находился на больничном с 01.10.2021 г. по 05.10.2021 г. Оклад работника – 63 000 руб. На дни болезни приходится 3 рабочих дня (24 часа) и 2 выходных. Сотрудник работает на условиях полного рабочего времени. График пятидневка, норма времени за октябрь – 21 рабочий день (168 часов).

Сумма пособия за все дни болезни составила 7 500 руб. Необходимо рассчитать доплату до оклада за период больничного.

Назначим сотруднику Доплату до оклада на период больничного документом Назначение планового начисления ( Кадры – Изменения оплаты сотрудников ). Период действия доплаты укажем равный периоду болезни с учетом выходных – с 01.10.2021 г. по 05.10.2021 г.

Рассчитаем зарплату Базина А.В. за октябрь 2021 г.

Доплата до оклада за дни болезни с учетом РК и СН

Оставим исходное условие примера из Варианта 1 (документ Табель не ведется, расчет по дням) и дополним его следующими данными:

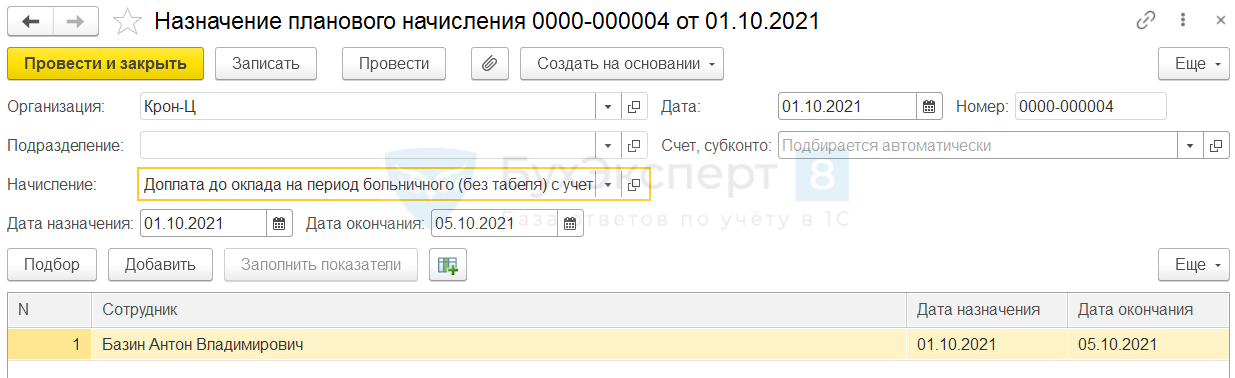

Назначим сотруднику Доплату до оклада на период больничного (без табеля) с учетом РК и СН документом Назначение планового начисления на период болезни сотрудника – с 01.10.2021 г. по 05.10.2021 г.

Рассчитаем зарплату Базина А.В. за октябрь 2021 г.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Больничный с доплатой до фактического среднего заработка сотрудника в «1С:ЗУП»

При расчете пособия по временной нетрудоспособности размер среднего заработка учитывается за каждый календарный год в сумме, которая не превышает предельную величину базы для начисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством в соответствии с законодательством РФ о налогах и сборах на соответствующий календарный год. Часто организации выплачивают пособие по временной нетрудоспособности исходя из фактического среднего заработка сотрудника, даже если он превышает ограничение. Сумма выплаты, превышающей установленный размер пособия, называется доплатой до среднего заработка. Сумму превышения организация должна оплатить за счет собственных средств.

Начисление больничного с доплатой до фактического среднего заработка сотрудника в программе «1С:Зарплата и управление персоналом 8»

Настройки для начисления доплаты

Для начисления доплаты до среднего заработка за дни болезни в настройках расчета зарплаты на закладке Прочие начисления установите флажок Доплата за дни болезни. Доплата до среднего заработка будет рассчитана по правилам, установленным для расчета пособий.

В результате установленного флажка будет доступен для использования предопределенный вид начисления Доплата за дни болезни. В поле Счет, субконто выберите значение из справочника Способы отражения зарплаты в бухгалтерском учете. Если соответствующий способ отражения в справочнике отсутствует, его необходимо создать.

/%D0%BF%D0%BE%D1%81%D0%BE%D0%B1%D0%B8%D1%8F%20%D0%BF%D0%BE%20%D0%B2%D1%80%D0%B5%D0%BC%D0%B5%D0%BD%D0%BD%D0%BE%D0%B9%20%D0%BD%D0%B5%D1%82%D1%80%D1%83%D0%B4%D0%BE%D1%81%D0%BF%D0%BE%D1%81%D0%BE%D0%B1%D0%BD%D0%BE%D1%81%D1%82%D0%B8/_pictures/%D0%BD%D0%B0%D1%87%D0%B8%D1%81%D0%BB%D0%B5%D0%BD%D0%B8%D1%8F%20%D0%BF%D0%BE%D1%81%D0%BE%D0%B1%D0%B8%D1%8F_%D0%BF%D0%BE%D1%81%D0%BE%D0%B1%D0%B8%D0%B5_%D0%B1%D0%BE%D0%BB%D0%B5%D0%B7%D0%BD%D1%8C_%D0%B4%D0%BE%D0%BF%D0%BB%D0%B0%D1%82%D0%B0_%D0%B4%D0%BE%20%D1%81%D1%80%D0%B5%D0%B4%D0%BD%D0%B5%D0%B3%D0%BE_zup30/%D1%80%D0%B8%D1%81_2.png)

Размер доплаты по больничному листу в программе можно указать в учетной политике организации в разделе Доплата за дни нетрудоспособности. В этом случае он будет использован для подстановки по умолчанию во все создаваемые документы Больничный лист.

Регистрация периода временной нетрудоспособности, начисление пособия за счет средств работодателя и доплаты до фактического среднего заработка

Подробно ознакомиться с результатами начислений можно на закладке Начислено. В табличной части отображаются данные о начисленном пособии и доплаты за дни болезни. Суммы пособия за счет средств работодателя и за счет ФСС РФ показываются отдельными строками. Часть пособия, которая выплачивается за счет средств ФСС РФ, в документе не рассчитывается, поэтому строка с суммой пособия за счет средств фонда будет пустой.

/%D0%BF%D0%BE%D1%81%D0%BE%D0%B1%D0%B8%D1%8F%20%D0%BF%D0%BE%20%D0%B2%D1%80%D0%B5%D0%BC%D0%B5%D0%BD%D0%BD%D0%BE%D0%B9%20%D0%BD%D0%B5%D1%82%D1%80%D1%83%D0%B4%D0%BE%D1%81%D0%BF%D0%BE%D1%81%D0%BE%D0%B1%D0%BD%D0%BE%D1%81%D1%82%D0%B8/_pictures/%D0%BD%D0%B0%D1%87%D0%B8%D1%81%D0%BB%D0%B5%D0%BD%D0%B8%D1%8F%20%D0%BF%D0%BE%D1%81%D0%BE%D0%B1%D0%B8%D1%8F_%D0%BF%D0%BE%D1%81%D0%BE%D0%B1%D0%B8%D0%B5_%D0%B1%D0%BE%D0%BB%D0%B5%D0%B7%D0%BD%D1%8C_%D0%B4%D0%BE%D0%BF%D0%BB%D0%B0%D1%82%D0%B0_%D0%B4%D0%BE%20%D1%81%D1%80%D0%B5%D0%B4%D0%BD%D0%B5%D0%B3%D0%BE_zup30/%D1%80%D0%B8%D1%81_5.png)

Для анализа расчета среднедневного заработка можно сформировать печатную форму Расчет среднего заработка или Расчет пособия по кнопке Печать.

При расчете пособия по временной нетрудоспособности и доплаты до среднего заработка на период болезни сотрудника:

Определите среднедневной заработок с учетом предельных величин баз для начисления страховых взносов в ФСС РФ.

Размер дневного пособия в этом случае определяется путем деления МРОТ на число календарных дней в календарном месяце, на который приходится период временной нетрудоспособности. Причем в районах и местностях, в которых в установленном порядке применяются районные коэффициенты к заработной плате, МРОТ для исчисления пособия по временной нетрудоспособности определяется с учетом этих коэффициентов. Также если застрахованное лицо на момент наступления страхового случая работает на условиях неполного рабочего времени, размер пособия по временной нетрудоспособности, исчисленного исходя из МРОТ, определяется пропорционально продолжительности рабочего времени застрахованного лица. Другими словами, размер дневного пособия = МРОТ * Районный коэффициент * Доля неполного времени / Количество дней в месяце.

Размер пособия по временной нетрудоспособности, подлежащего выплате в таком случае, исчисляется путем умножения размера дневного пособия по временной нетрудоспособности на число календарных дней, приходящихся на период временной нетрудоспособности в каждом календарном месяце.

В связи с этим рассчитанное пособие из фактического заработка сотрудника необходимо сравнить с пособием из МРОТ за полный месяц и выплатить пособие в той сумме, которая больше.

Часть пособия, которая выплачивается за счет средств ФСС РФ, в документе не рассчитывается. Для выплаты этой части пособия необходимо обратиться в ФСС РФ.

Рассчитайте сумму доплаты. Доплата за дни болезни сотрудника производится до полного среднего заработка по правилам, установленным для расчета больничного. Т.е. это не полноценный средний заработок. Определите среднедневной заработок без учета предельных баз для начисления страховых взносов.

При начислении доплаты до среднего заработка на период болезни сотрудника в документе Больничный лист доступно формирование печатной формы приказа на доплату по кнопке Печать – Приказ о доплате за дни болезни.

Больничный лист: как рассчитать пособие в 1С

Больничный лист – это важный документ. Он подтверждает правомерность отсутствия сотрудника на работе и служит основанием для расчета и выплаты пособия.

Кроме заработка за два предыдущих года на расчет пособия влияет стаж и дата начала болезни.

Шпаргалка по статье от редакции БУХ.1С для тех, у кого нет времени

1. Больничный лист подтверждает правомерность отсутствия сотрудника на работе и служит основанием для расчета и выплаты пособия.

2. На расчет пособия влияют стаж, дата начала болезни и размер заработка за два предыдущих года.

3. Уволившийся сотрудник может получить пособие, если заболеет в течение 30 календарных дней со дня увольнения.

4. Расходы по больничным (за исключением первых трех дней в случае заболевания или травмы работника) возмещаются за счет средств ФСС РФ.

Расчет пособий…

… в зависимости от страхового стажа

В соответствии с Федеральным законом от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» (далее – Закон № 255-ФЗ) в большинстве случаев сумма пособия по нетрудоспособности зависит от стажа:

Процент среднего заработка для расчета пособия учитывается в следующих ситуациях

В ряде случаев выплачивается пособие в размере 100 % среднего заработка вне зависимости от стажа. Это:

Если у сотрудника, уволившегося из организации, в течение 30 календарных дней со дня увольнения наступило собственное заболевание или произошла травма, то на основании части 2 статьи 7 Закона № 125-ФЗ выплачивается пособие в размере 60 % среднего заработка вне зависимости от стажа.

Правила подсчета и подтверждения стажа для определения размеров пособий по временной нетрудоспособности, по беременности и родам утверждены приказом Минздравсоцразвития России от 06.02.2007 № 91 (в ред. приказа Минздравсоцразвития России от 11.09.2009 № 740н) (далее — Правила).

В пункте 21 Правил говорится, что исчисление периодов работы (службы, деятельности) производится в календарном порядке из расчета полных месяцев (30 дней) и полного года (12 месяцев). При этом каждые 30 дней указанных периодов переводятся в полные месяцы, а каждые 12 месяцев этих периодов переводятся в полные годы. Это не означает, что надо весь период перевести в дни, а затем разделить на 30 и на 12. Нужно выделить полные календарные периоды: годы, месяцы, а остатки переводить в месяцы из расчета 30 дней в месяц.

Пример 1. Расчет стажа за период

Рассчитаем стаж за период 14.09.2015–16.03.2016.

Если просто количество дней за весь период 185 разделить на 30, то получится стаж 6 месяцев и 5 дней.

Но по Правилам надо сначала учесть полные календарные периоды: 5 полных месяцев – с октября 2015 года по февраль 2016 года. Далее 17 дней сентября 2015 года суммируются с 16 днями марта 2016 года. Согласно правилам 33 дня составляют 1 месяц (30 дней) и 3 дня. Таким образом, общий стаж – 6 месяцев и 3 дня. Именно так и происходит подсчет стажа в программе.

Иногда в документах, подтверждающих стаж, не указаны точные даты. Пункт 27 Правил устанавливает, что в случае если указаны только годы без обозначения точных дат, за дату принимается 1 июля соответствующего года, а если не указано число месяца, то таковым является 15 число соответствующего месяца. Это означает, что именно такие даты нужно указать в программе. В программе «1С:Зарплата и управление персоналом 8» стаж указывается в карточке Сотрудника по ссылке Трудовая деятельность.

Страховой стаж для расчета больничного состоит из периодов, в течение которых человек был застрахован на случай временной нетрудоспособности, и из нестраховых периодов.

К страховым периодам относятся периоды работы застрахованного лица по трудовому договору, государственной гражданской или муниципальной службы и периоды иной деятельности, в течение которой гражданин подлежал обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством (ч. 1 ст. 16 Закона № 255-ФЗ).

Нестраховые периоды — это периоды прохождения военной службы, а также иной службы, предусмотренной Законом РФ от 12.02.1993 № 4468-I «О пенсионном обеспечении лиц, проходивших военную службу, службу в органах внутренних дел, Государственной противопожарной службе, органах по контролю за оборотом наркотических средств и психотропных веществ, учреждениях и органах уголовно-исполнительной системы, и их семей», которую работник проходил с 01.01.2007.

Напомним, что выделение нестраховых периодов связано с различиями в порядке финансирования выплаты пособия по временной нетрудоспособности. Наличие нестраховых периодов может влиять на процент среднего заработка для расчета пособия.

Например, без нестраховых периодов стаж составляет 7 лет. Пособие исчисляется из расчета 80 % среднего заработка. Но если прибавить еще 2 нестраховых года, то при расчете пособия учитываются уже 100 % среднего заработка.

В общем же порядке расходы по больничным (за исключением первых трех дней в случае заболевания или травмы работника) возмещаются за счет средств ФСС РФ. Разница суммы пособия, возникшая в связи с нестраховыми периодами, дополнительно финансируется за счет средств федерального бюджета (за счет межбюджетных трансфертов из федерального бюджета, предоставляемых на указанные цели бюджету ФСС РФ).

При заполнении данных о стаже в программе и в бланке листка нетрудоспособности нужно учитывать следующее. Поле «Страховой стаж» листка нетрудоспособности (раздел «Заполняется работодателем») — это полный стаж, который учитывается при расчете больничных листов. Это поле соответствует полю программы Стаж для оплаты больничных листов с учетом нестраховых периодов. В поле «в том числе нестраховые периоды» листка нетрудоспособности нужно выделить только стаж нестраховых периодов.

При этом в поле Страховой стаж для оплаты больничных листов в программе нужно указать стаж без нестраховых периодов.

Пример 2. Заполнение данных о стаже на бланке больничного листа и в программе «1С:Зарплата и управление персоналом 8»

Стаж для оплаты больничных листов с учетом нестраховых периодов («Страховой стаж» – в листке нетрудоспособности) 01.01.2006 – 31.05.2016 составляет 10 лет 5 месяцев. При этом сотрудник находился на службе с 01.01.2006 до 31.12.2014. Нестраховой период начинается с 01.01.2007 и длится по 31.12.2014, т. е. составляет 8 лет.

На бланке в поле «Cтраховой стаж» указывается 10 лет 5 месяцев и выделяется нестраховой период в том числе – 8 лет (рис. 1).

Рис. 1 Фрагмент бланка листка нетрудоспособности

В программе в карточке Сотрудника в поле Стаж для оплаты больничных листов с учетом нестраховых периодов указывается 10 лет 5 месяцев, а в поле Страховой стаж для оплаты больничных листов нужно указать стаж без нестраховых периодов, т. е. 2 года и 5 месяцев (рис. 2).

Рис. 2. Сведения о стажах

Для сотрудника нет различия, есть ли в его стаже нестраховые периоды, а вот для ФСС это важно.

Пример 3. Расчет пособия по нетрудоспособности при наличии нестраховых периодов

Пособие по нетрудоспособности предоставлено с 01.06.2016 по 18.06.2016. У сотрудника Стаж для оплаты больничных листов с учетом нестраховых периодов 10 лет 5 месяцев, в том числе нестраховой период 8 лет

При заполнении документа Больничный лист на закладке Оплата следует установить флаг Применять льготы и выбрать Выплаты в связи с зачетом в страховой стаж нестраховых периодов. В поле Процент оплаты автоматически установилось 100 %, ведь общий стаж более 8 лет. Но в поле Процент оплаты без льгот – 60 %, ведь без льгот стаж составляет всего 2 года и 5 месяцев, что меньше 5 лет. Разница между общим стажем и стажем без льгот оплачивается из федерального бюджета за вычетом трех первых дней, оплаченных работодателем.

На закладке Начислено (рис. 3) начисление Больничный рассчитано и общей суммой 13 767,15 руб., и в том числе за счет федерального бюджета – 5 506,80 руб..

В отчете 4-ФСС расходы за счет федерального бюджета выделяются автоматически.

Рис. 3. Начисления по больничному листу с учетом нестраховых периодов

… в зависимости от даты начала болезни

На протяжении всего 2016 года максимальный среднедневной заработок для всех случаев кроме отпуска по беременности и родам составляет 1 772,6 руб. При расчете среднедневного заработка в 2016 году нужно учитывать весь заработок за 2014 год, с которого перечислялись страховые взносы, но не более 624 000 руб., и весь заработок за 2015 год, с которого перечислялись страховые взносы, но не более 670 000 руб. Среднедневной заработок получается делением суммы этих ограниченных заработков за 2 года на 730. В ряде случаев на размер пособия влияет МРОТ, а он в течение 2016 года изменился.

С 01.01.2016 МРОТ равен 6 204 рублей в месяц (ст. 1 Федерального закона от 14.12.2015 № 376-ФЗ), а с 01.07.2016 Федеральным законом от 02.06.2016 № 164-ФЗ установлен в размере 7 500 рублей в месяц. Небходимо учитывать изменение МРОТ

с 01.07.2016, если у сотрудника…

… средний заработок за предыдущие два года ниже МРОТ

Если средний заработок работника, рассчитанный за 2014 и 2015 годы (в расчете за полный календарный месяц) ниже минимального размера оплаты труда, то пособие рассчитывается исходя из МРОТ. Если дата начала болезни приходится на период с 01.01.2016 по 30.06.2016, то минимальный среднедневной заработок, исчисленный из МРОТ равен 203 руб. 97 коп. (6 204 руб. x 24) / 730 = 203,97 руб.). Для заболеваний, наступивших начиная с 01.07.2016, минимальный среднедневной заработок равен 246 руб. 58 коп. (7 500 руб. x 24) / 730 = 246,58 руб.).

Пример 4. Расчет пособия из МРОТ по причине малого заработка

Сотрудница Н.И. Ростова предъявила в бухгалтерию больничный лист по уходу за ребенком до 7 лет амбулаторно на 1 день 15.07.2016. Стаж сотрудницы на день болезни – 2 года (меньше 5 лет, но больше полугода). Н.И. Ростова работает на полставки с ноября 2015 года. Ее заработок за 2015 год составил 50 000 руб. Справки с предыдущих мест работы не предоставлены.

Фактический среднедневной заработок составил:

50 000,00 руб. / 730 = 68,49 руб.

Минимальный среднедневной заработок из МРОТ с учетом неполного рабочего дня составил: 246,58 руб. x 0,5 = 123,29 руб., что больше фактического. Пособие исчисляется из МРОТ 123,29 руб. с учетом стажа. Стаж менее пяти лет, поэтому для расчета пособия учитывается 60 % : 123,29 руб. x 60 % = 73,97 руб.

Обратите внимание, что в этом случае важна дата начала нетрудоспособности. Болезнь наступила в июле, поэтому использован МРОТ 7 500 руб. Если бы дата начала болезни была до 01.07.2016, и болезнь продолжалась в июле, то использовался бы МРОТ 6 204 руб.

… стаж менее полугода

Если стаж сотрудника меньше шести месяцев, то пособие по нетрудоспособности и по беременности и родам не может превышать МРОТ за каждый календарный месяц.

Пример 5. Ограничение пособия величиной МРОТ по причине малого стажа

Сотрудник Д.В. Боровой начал работать 01.04.2016 на условиях полного рабочего дня на предприятии в местности без районного коэффициента (РК). Справка о заработке у предыдущего работодателя в 2015 году подтверждает сумму 500 000 руб.

Больничный лист предоставлен на 2 дня: 30.06.2016–01.07.2017.

На день начала болезни стаж менее полугода и размер пособия при этом ограничивается не предельной величиной базы для начисления страховых взносов, а максимальным размером дневного пособия исчисленного из МРОТ.

Фактический среднедневной заработок составил: 500 000 руб. / 730 = 684,93 руб. Стаж менее пяти лет, поэтому среднедневной заработок ограничивается 60 % и равен 684,93 руб. х 60 % = 410,96 руб. Но так как стаж меньше полугода, то и он ограничивается максимальным размером дневного пособия в июне: 6 204 руб. / 30 = 206,80 руб., и в июле 7 500 руб. / 31 = 241,94 руб.

Таким образом, за 2 дня начислено пособие 206,80 руб. + 241,94 руб. = 448,74 руб. (рис. 4).

Рис. 4. Начисления по больничному листу из МРОТ

Обратите внимание, пособия по беременности и родам начисляются заранее и если сотрудница ушла в декретный отпуск до 1 июля и до того, как был утвержден новый МРОТ. Причем если отпуск продолжается после 1 июля, то сумму пособия нужно пересчитать с учетом нового МРОТ и доплатить разницу.

Потребность пересчета возникает, если пособие по беременности и родам ограничивается максимальным размером дневного пособия аналогично Примеру 5 по причине того, что стаж у сотрудницы оказался менее полугода. Для выполнения перерасчета в программе нужно открыть созданный и оплаченный ранее документ Больничный лист. По кнопке Исправить создать новый документ. В нем на закладке Пересчет прошлого периода сторнируются ранее начисленные суммы, а на закладке Начислено (подробно) отображаются новые начисления. В итоге новый документ показывает разницу, в этом случае — сумму к доплате.

… нарушение режима

Если сотрудник без уважительных причин нарушил предписанный лечащим врачом режим или если нетрудоспособность наступила вследствие алкогольного или наркотического опьянения, то расчет производится аналогично второму случаю.

Отличается этот случай от предыдущего тем, что при нарушении режима пособие из расчета МРОТ начисляется, начиная со дня отмеченного нарушения, а до того — по общим правилам с учетом фактического среднего заработка.