Как зарегистрировать имущественный вычет по НДФЛ в программе (ЗУП 3.1)?

Сотрудник принес уведомление о праве на имущественный вычет по НДФЛ. Как зарегистрировать это в программе (ЗУП 3.1)?

Ответ специалиста линии консультаций:

Документы, необходимые для отражения данной операции находятся в разделе Налоги и взносы > Все документы по НДФЛ.

Набор документов зависит от варианта зачета НДФЛ: будем ли мы сотруднику налог возвращать, или он останется к зачету в счет будущих платежей.

Первый вариант: Возврат.

Документы: Уведомление НО о праве на вычеты + Перерасчет НДФЛ + Возврат НДФЛ + Ведомость на выплату.

В уведомлении укажите сотрудника, реквизиты уведомления и период с которого появилось право на применение вычета.

Возврат НДФЛ: выбираем сотрудника, сумма заполняется автоматически.

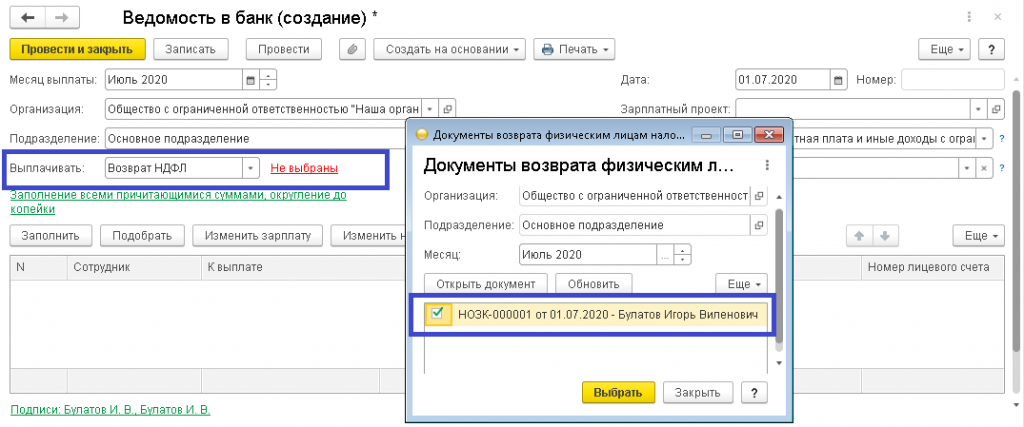

Ведомость на выплату: в поле «Выплатить» задаем «Возврат НДФЛ». Через ссылку «Не выбраны» обязательно нужно выбрать документ, по которому производится выплата.

В результате в справке 2-НДФЛ по сотруднику суммы исчисленного, удержанного и перечисленного налогов равны нулю.

Второй вариант: НДФЛ остается к зачету в счет будущих платежей.

Документы: Уведомление НО о праве на вычеты + Перерасчет НДФЛ + Начисление зарплаты (закладка «Корректировка выплаты»)

Первые два документа заполняются так же, как в первом варианте.

В документах «Начисление зарплаты и взносов», на закладке НДФЛ, если есть сумма налога, исчисленного за период, то заполняется закладка «Корректировка выплаты», на сумму налога, которую мы зачитываем из ранее удержанного.

И так до тех пор, пока в расчетном листке не уйдет сумма в строке «НДФЛ к зачету в счет будущих платежей».

Возврат НДФЛ при предоставлении имущественного вычета

Рассмотрим решение задачи возврата НДФЛ на основании заявления сотрудника.

Изучив материал Вы узнаете:

Сотруднику Возвращаемому И.П. в январе, феврале начислена заработная плата по 10 000 руб. и исчислен НДФЛ – по 1 300 руб. Заработная плата за январь, февраль полностью выплачена, НДФЛ удержан и перечислен в бюджет. В марте сотрудник принес из налоговой уведомление об имущественном вычете и попросил вернуть НДФЛ за два предыдущих месяца.

Необходимо зарегистрировать возврат НДФЛ в программе 1С:ЗУП 8.

Нормативное регулирование и этапы возврата НДФЛ

Для решения задачи сначала требуется рассмотреть нормативное регулирование возврата НДФЛ. Порядок возврата НДФЛ налогоплательщику описан в ст. 231 НК РФ.

Этапы возврата НДФЛ:

Получите понятные самоучители 2021 по 1С бесплатно:

Регистрация имущественного вычета и перерасчет НДФЛ

Имущественный вычет сотруднику регистрируется в программе документом Уведомление НО о праве на вычет ( Налоги и взносы – Заявление на вычеты – Уведомление НО о праве на вычеты ).

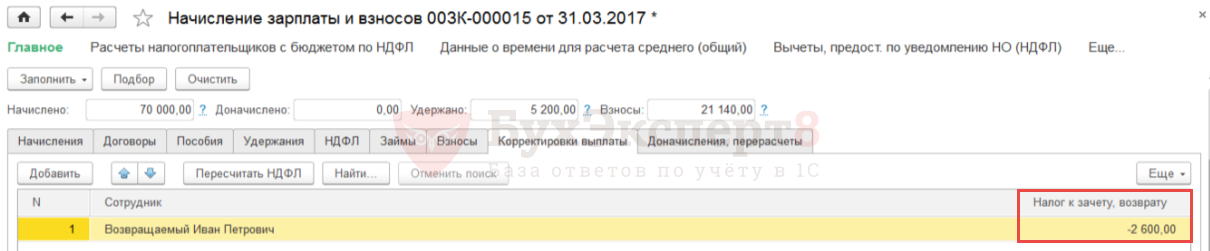

При расчете заработной платы за март 2017 г. в документе Начисление зарплаты и взносов происходит перерасчет НДФЛ с начала года.

На вкладке Корректировка выплаты отражаются суммы НДФЛ к возврату:

По суммам на этой закладке можно отследить возникновение излишне удержанного НДФЛ, о котором нужно сообщить работнику.

Возврат НДФЛ

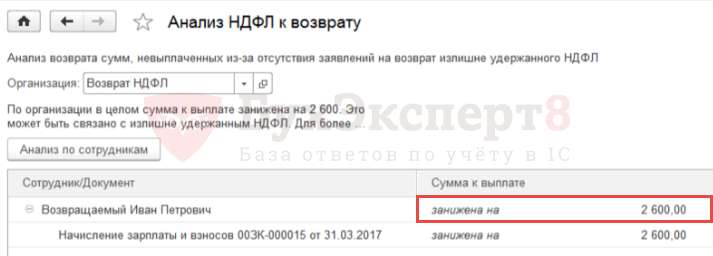

Проверить сумму к возврату можно с помощью сервиса Анализ НДФЛ к возврату ( Зарплата – Сервис – Анализ НДФЛ к возврату ):

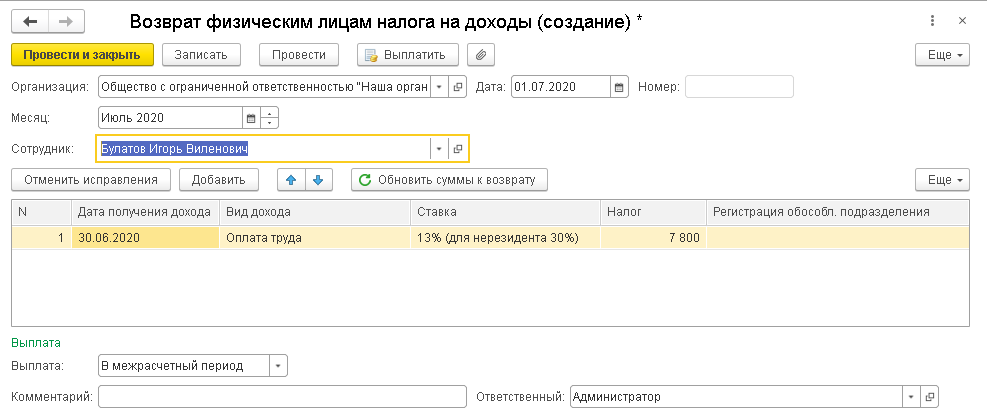

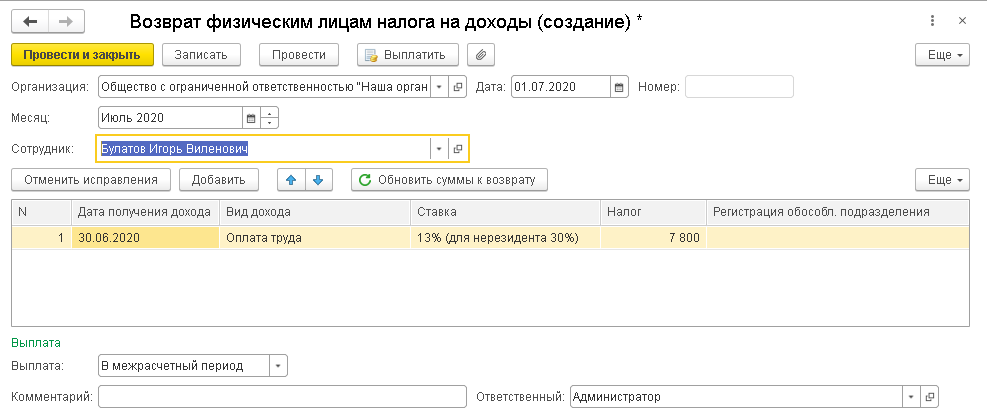

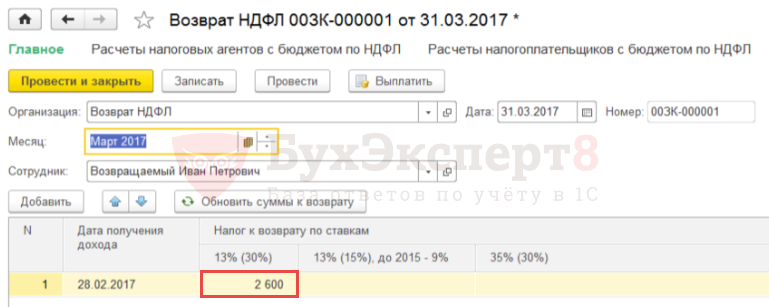

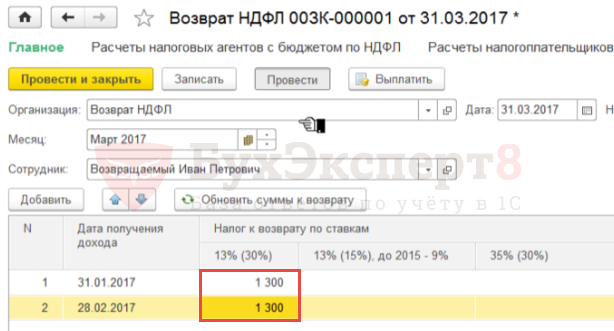

Для регистрации возвращаемой суммы НДФЛ сотруднику необходимо создать документ Возврат НДФЛ ( Налоги и взносы – Возврат НДФЛ ).

В поле Месяц выбрать месяц, в котором будет отражен возврат НДФЛ. По кнопке Обновить суммы к возврату автоматически загружается сумма – 2 600 руб. с датой получения дохода – 28.02.2017:

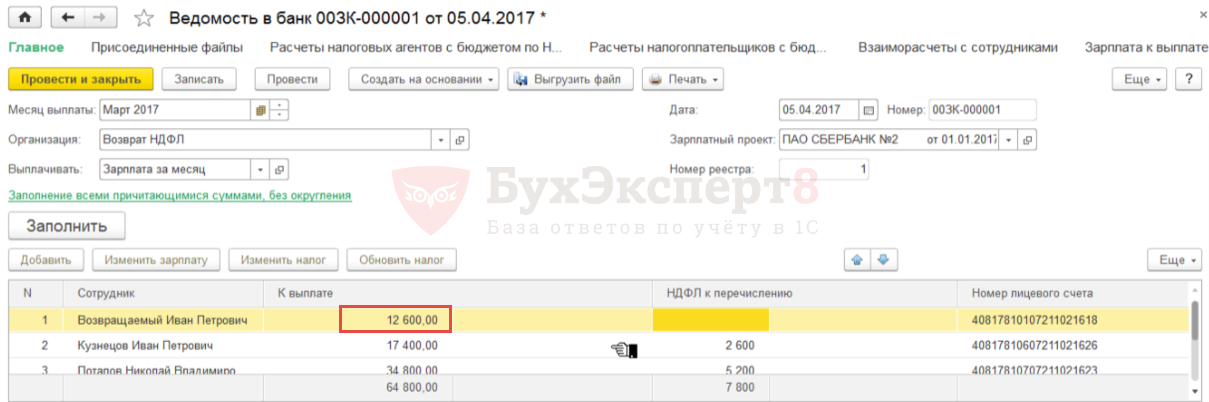

Выплата возврата может быть произведена вместе с выплатой заработной платы.

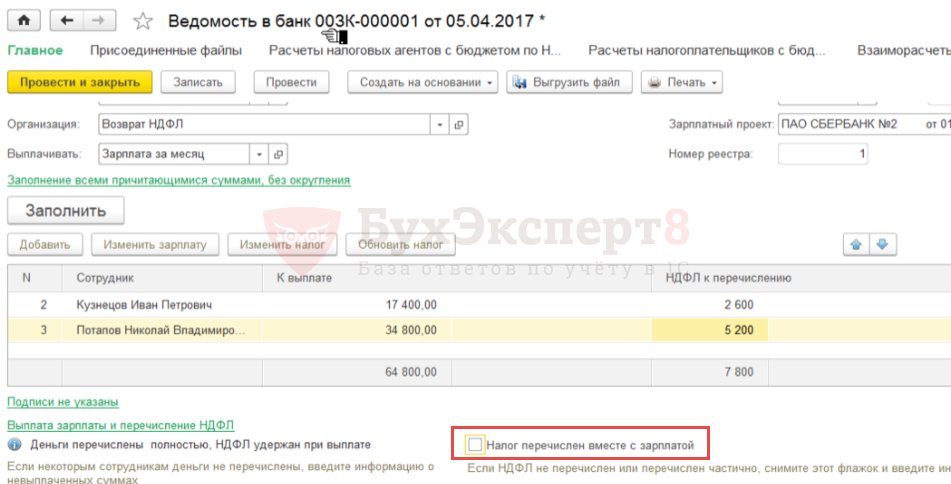

Сумма к выплате составит: 10 000 (зарплата) + 2 600 (возврат НДФЛ) = 12 600 руб.:

Перечисление НДФЛ в бюджет в месяце возврата налога

В месяце, когда произошел возврат налога, сумма перечисляемого организацией в бюжет НДФЛ уменьшается на сумму возвращенного НДФЛ.

Для этого в документе Ведомость в банк необходимо снять флажок Налог перечислен вместе с зарплатой :

В результате при проведении Ведомости будет зафиксирована информация по выплаченным суммам сотруднику и удержанному НДФЛ.

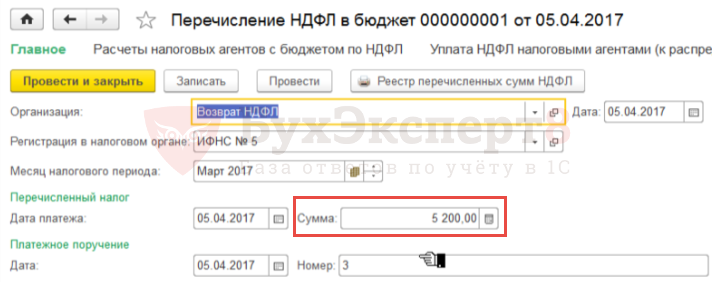

Для того чтобы в программе отразить факт перечисления налога, необходимо создать документ Перечисление НДФЛ в бюджет ( Налоги и взносы – Перечисления НДФЛ в бюджет ).

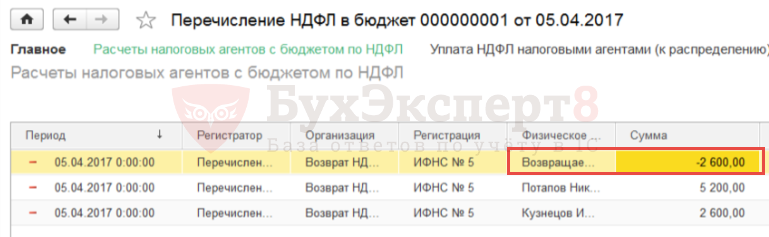

Сумма к перечислению: 7 800 (всего удержанный НДФЛ) – 2 600 (возврат НДФЛ) = 5 200 руб.:

При проведении документа Перечисление НДФЛ в бюджет в регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ спишется отрицательное перечисление по сотруднику, по которому был возврат, а для остальных сотрудников – зарегистрируются как перечисленные ровно удержанные с них суммы:

Обратите внимание, что начиная с ЗУП 3.1.10.135, ЗУП 3.1.11 изменились движения при перечислении НДФЛ в случае его возврата — ИЗМЕНЕНИЯ В УЧЕТЕ ПЕРЕЧИСЛЕННОГО НДФЛ В СЛУЧАЕ ВОЗВРАТА НАЛОГА (ЗУП 3.1.10.135, ЗУП 3.1.11)

Уточнение даты получения дохода в документе «Возврат НДФЛ»

Начиная с релизов ЗУП 3.1.8 описанные в данном разделе действия производить НЕ СЛЕДУЕТ, иначе это будет приводить к ошибкам при следующих удержаниях НДФЛ.

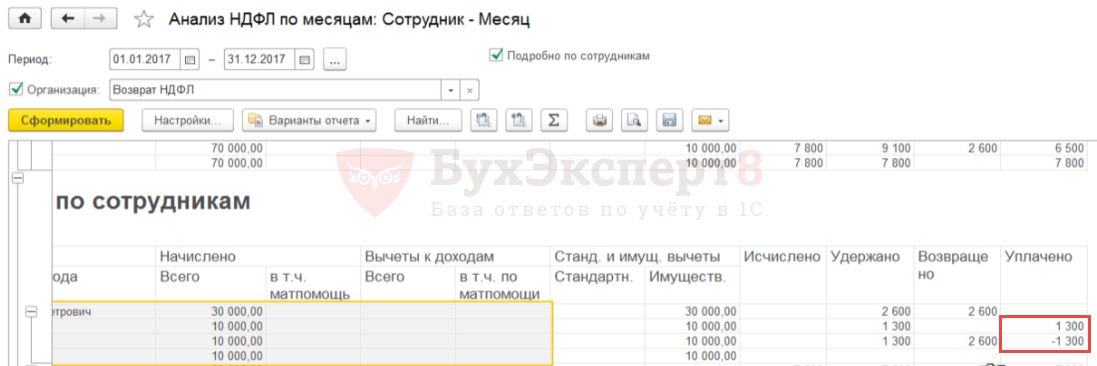

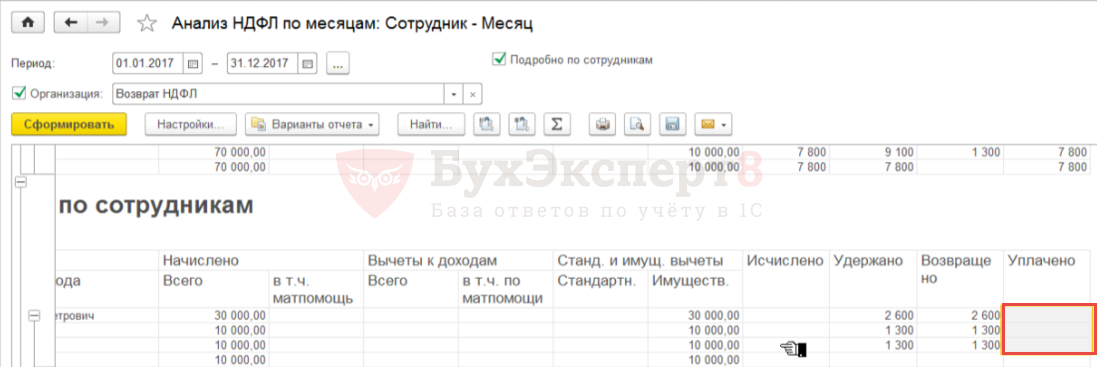

Для проверки корректности отражения информации по возврату НДФЛ и его перечислению можно сформировать отчет Анализ НДФЛ по месяцам ( Налоги и взносы – Отчеты по налогам и взносам — Анализ НДФЛ по месяцам ) с группировкой по Сотруднику и Месяцу налогового периода.

В целом сумма уплаченного НДФЛ по сотруднику Возвращаемый И.П. – нулевая, но есть положительная и отрицательная сумма за январь и февраль соответственно:

Получается, что в программе:

Если необходимо, чтобы:

В результате в регистре накопления Расчеты налоговых агентов с бюджетом по НДФЛ отрицательное перечисление по сотруднику будет разбито на 2 строки — за январь и февраль:

В отчете Анализ НДФЛ по месяцам перечисленный НДФЛ в целом за период и за каждый месяц станет нулевым. Суммы возвращенного и перечисленного НДФЛ будут совпадать не только в целом за период, но и за каждый месяц:

Отражение возврата НДФЛ в отчетах: 2-НДФЛ, 6-НДФЛ, Регистрах налогового учета по НДФЛ

В справке 2-НДФЛ для передачи в ИФНС ( Налоги и взносы – 2-НДФЛ для передачи в ИФНС ) возврат НДФЛ отдельно не отражается, сумма возврата уменьшает сумму удержанного налога. Из-за уменьшения перечисленной суммы налога в бюджет на сумму возвращенного НДФЛ сотруднику, перечисленный до этой операции налог также уменьшается.

В результате в рассматриваемом примере после регистрации возврата налога в справке 2-НДФЛ налог исчисленный, удержанный и перечисленный будут равны нулю:

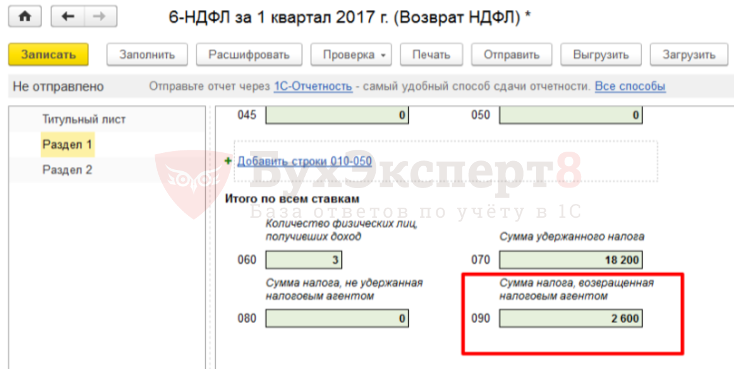

В расчете 6-НДФЛ за 1 квартал 2017 г. сумма возвращенного НДФЛ отразится в строке 090 Раздела 1. В Разделе 2 суммы возврата НДФЛ не отражаются.

В Регистре налогового учета по НДФЛ ( Налоги и взносы – Отчеты по налогам и взносам — Регистр налогового учета по НДФЛ ) операция возврата НДФЛ отражается следующим образом:

Обратите внимание, что начиная с ЗУП 3.1.10.135, ЗУП 3.1.11 записи в разделе «Перечислено налога» будут выглядеть по-другому — ИЗМЕНЕНИЯ В УЧЕТЕ ПЕРЕЧИСЛЕННОГО НДФЛ В СЛУЧАЕ ВОЗВРАТА НАЛОГА (ЗУП 3.1.10.135, ЗУП 3.1.11)

Это зарегистрированная ошибка программы 1С:ЗУП 3 была исправлена в версиях ЗУП 3.1.2.316 и 3.1.3.136.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Имущественные налоговые вычеты в 1С ЗУП

Подписаться на информационную рассылку от СофтСервисГолд

Имущественные налоговые вычеты в 1С ЗУП

Любой сотрудник имеет право обратиться в организацию с просьбой о предоставлении имущественного вычета по НДФЛ в случае приобретения квартиры (а также доли в ней). Вычет по НДФЛ предоставляется и на сумму процентов по кредиту, который был израсходован на приобретение квартиры. Чтобы получить такую льготу, сотруднику необходимо написать заявление на имя руководителя организации и приложить уведомление от инспекции ФНС, в котором должно содержаться подтверждение права на такой вычет.

Для отражения этого момента в 1С Зарплата необходимо осуществить два блока операций:

Порядок ввода информации о наличии права на налоговый вычет

Если сотрудник продал недвижимость или другое имущество за сумму дороже, чем приобрел, НДФЛ начисляется на разницу между продажной ценой и ценой покупки. Иными словами, сотрудник имеет право вычесть затраты на приобретение имущества от суммы полученного дохода. Такой вычет предоставляется только налоговым органом, а в информационной системе Зарплата и управление персоналом он не отражается.

Вычет по НДФЛ, в случае приобретения сотрудником недвижимости, может быть предоставлен организацией, где он работает. Такая возможность закреплена главой 23 Налогового кодекса РФ. В ней же содержится весь перечень вычетов, которые могут предоставляться работникам их налоговым агентом (работодателем). В 1С ЗУП данный перечень находится в специальном справочнике, который доступен в разделе меню, посвященному начислению налогов и взносов. Если у организации имеется соглашение ИТС на обслуживание 1С Зарплата, перечень взносов и их размеры будут обновляться автоматически в случае внесения соответствующих изменений в законодательстве.

Для того, чтобы отразить в информационной системе Зарплата и управление персоналом наличие у сотрудника права на получение имущественного вычета, необходимо использовать документ – уведомление налоговой инспекции о праве на вычет. Сведения в данный документ вносятся на основании информации, которая содержится в одноименном документе, полученном сотрудником в налоговой инспекции. Создать этот документ можно в журнале, содержащем все заявления сотрудников на вычеты, который также доступен в разделе меню 1С ЗУП, посвященном налогам и взносам. Также имеется возможность создания уведомления из карточки сотрудника. Ее можно открыть из раздела меню, посвященного кадровым операциям.

Порядок заполнения полей документа следующий:

Порядок расчета НДФЛ с учетом возникшей налоговой льготы

Организация, в которой работает сотрудник, получивший право на налоговый вычет, обязана ему предоставить такую льготу, начиная с первого месяца года, в котором работник обратился в компанию с соответствующим заявлением. Причем срок начала предоставления вычета не меняется, даже если заявление с комплектом документов было предоставлено позже. В такой ситуации (если заявление предоставлено позже) сумма начисленного и уплаченного налога считается излишней и должна быть возвращена сотруднику налоговым агентом. Об этом неоднократно было разъяснено Министерством финансов РФ в своих письмах.

Исходя из этого при формировании уведомления в 1С Зарплата в качестве месяца, с которого необходимо начинать применять вычет, следует указывать январь.

Для примера можно рассмотреть ситуацию, когда сотрудник с заработной платой в 50 000 рублей (соответственно, НДФЛ составляет 6 500 рублей) обращается в марте текущего года в организацию с заявлением о предоставлении ему имущественного вычета в размере 170 000 рублей на приобретение квартиры (150 000 рублей – непосредственно затраты на приобретение, 20 000 рублей – затраты на проценты по кредиту). В таком случае ему уже был начислен НДФЛ за январь и февраль в размере 13 000 рублей. Он признается излишне уплаченным. Кроме того, за январь, февраль и март сотруднику предоставляется льгота на всю сумму дохода (50 000 рублей каждый месяц).

НДФЛ, который был излишне удержан, является задолженностью организации перед сотрудником, но до момента создания и проведения документа «Возврат НДФЛ» сумму к выплате для сотрудника он не увеличивает. После формирования и проведения такого документа в информационной системе Зарплата и управление персоналом сотрудник может получить данную сумму.

В результате проведения операций в 1С ЗУП сотруднику предоставлена льгота на сумму 150 000 рублей (заработная плата за 3 месяца) и возвращен излишне уплаченный налог (13 000 рублей). Остаток по льготе в размере 20 000 рублей переносится на апрель. Исходя из этого НДФЛ будет рассчитываться следующим образом: (50 000 – 20 000) * 13% = 3 900 рублей.

Начиная с мая текущего года, льготы по НДФЛ у такого сотрудника перестают действовать.

При этом важно иметь в виду, что если по итогам года у сотрудника остались неиспользованные налоговые вычеты, такой остаток на следующий год не переносится. Для получения льгот в следующем году необходимо снова оформлять пакет документов – писать заявление и получать уведомление от налоговой инспекции. Следовательно, в 1С Зарплата потребуется вводить новый документ.

Имущественный вычет сотруднику

1. Предоставление имущественного вычета работодателем

Здравствуйте, коллеги! В данной статье я в деталях расскажу о том, как предоставляются имущественные налоговые вычеты сотруднику от работодателя в программе Зарплата и управление персоналом 3.1. Все сказанное будет проиллюстрировано на реальном примере, так что по прочтении статьи Вы сможете запросто предоставить имущественный вычет сотруднику самостоятельно!

Итак, пример: пусть сотрудница компании в марте 2018 года обратилась с заявлением о предоставлении имущественного вычета работодателем в текущем году по причине приобретения части доли в квартире. Также приложением к заявлению являлось уведомление №7712-1235 от 05.03.2018, которое было выдано ИФНС №14 по городу Москва. Данное приложение подтверждает возможность вычета 150000 рублей согласно расходам, которые пошли на приобретение части квартиры, а также в размере 20000 рублей на уплату кредита, который был взят на приобретение части квартиры. Данный сотрудник работает с окладом раз в месяц, размер оклада 50000 рублей. Поэтому следует, что нужно ввести информацию по праву налогоплательщика на налоговый имущественный вычет на основании получения имущества, а также рассчитать НДФЛ по имущественному вычету.

2. Право налогоплательщика на имущественный налоговый вычет

Для начала необходимо оформить право на имущественный вычет, чтобы все последующие действия являлись легитимными. Все имущественные вычеты, которые основываются на доходе от продажи имущества, будут отдаваться налогоплательщикам от налоговой, так что регистрации в системе данная операция не подлежит.

Рассмотрим имущественные вычеты в 1С, которые касаются затрат на покупку жилья. В этом случае вычеты могут предоставляться от работодателя. Нам необходим список возможных вычетов. Согласно главе 23 НК РФ они возвращаются физическим лицам от налогового агента во время выяснения общего достатка, который будет облагаться налогами. Данный список располагается в 1С 8 ЗУП 3.1 в справочнике «Виды вычетов НДФЛ» на вкладке «Налоги и взносы», как показано на скриншоте ниже:

Рис. 1 Виды вычетов НДФЛ в 1С 8 ЗУП 3.1

Все необходимые данные о размерах вычетов по доходам по НДФЛ находятся внутри вышеуказанного регистра сведений. В случае изменения законодательства, данные в данном регистре будут автоматически меняться.

Все права сотрудника по имущественным вычетам подлежат регистрации в программе 1С:ЗУП 3.1 при помощи документа «Уведомление НО о праве на вычеты». Вся информация в данном документе должна быть заполнена по данным от налоговой, которые работник предоставляет сам. Вышеуказанный документ находится на вкладке «Налоги и взносы» по ссылке «Заявления на вычеты». Рассмотрим, как происходит заполнение документа «Уведомление НО о праве на вычеты» при работе в 1С ЗУП 3.1:

· В поле «Организация» нужно указать предприятие, от которого и будет предоставлен имущественный налоговый вычет. Обычно данное поле должно быть заполнено автоматически и менять информацию в нём нельзя, так как данные берутся из карточки сотрудника.

· В поле «Дата» нужно указать ту дату, по которой будет регистрироваться данный документ в базе с информацией.

· В поле «Сотрудник» необходимо указать того сотрудника, для которого будет проходить регистрация права на предоставление имущественного вычета работодателем. Если заполнение производится из карточки сотрудника, поле будет заполнено автоматически.

· В поле «Налоговый период» обязательно указать тот налоговый период, в котором проводилась выплата имущественного вычета, согласно стандартным настройкам указан «текущий год»;

· В поле «Применять вычеты с» необходимо избрать тот месяц, начиная с которого и будет выдаваться данный имущественный вычет. Аналогично году, по у3молчанию указан «текущий месяц».

· В разделе «Уведомление о праве на вычет» в полях «Номер», «Дата» и «ИФНС» нужно ввести номер, дату и код уведомления от налоговой инспекции, которая выдала данное уведомление.

· На вкладке «Имущественные вычеты» нужно указать:

1. в поле «Расходы на строительство/приобретение» – общую сумму, которая была затрачена плательщиком налогов на строительство или приобретение жилья, код данной суммы вычета – 311;

2. в поле «Проценты по кредитам» нужно указать общую сумму, которая была затрачена на погашение процентной ставке по кредитам для строительства/купли жилого помещения, код данного вычета – 312;

3. в поле «Проценты при перекредитовании» указывается сумма, которая была затрачена на оплату процентов от кредитов, полученных в виде рефинансирования кредитов для нового строительства или купли жилого имущества, код данного вычета – 312;

· Далее необходимо кликнуть на «Провести и закрыть», после чего расчет имущественного налогового вычета будет происходить автоматически и будет отражаться каждый месяц в налоговом периоде до того момента, как полностью будут выданы зарегистрированные суммы.

Общий вид и оформление документа «Уведомление НО о праве на вычеты» в 1С:Зарплата и управление персоналом 3.1 продемонстрировано на скриншоте ниже:

Рис. 2 Уведомление НО о праве на вычеты в 1С 8 ЗУП 3.1

3. Расчёт НДФЛ по имущественному вычету в 1С

Начальник обязан выдавать работнику вычет по НДФЛ за весь год, в случае если работник обращался за данным вычетом. Общая величина налога и удержаний с начала периода налогов до текущего месяца включительно должна быть возвращена налоговой согласно 231-й статье НК РФ. В случаях, когда налоговый инспектор решил вернуть НДФЛ, который был излишне удержан перед подачей заявления про выдачу имущественного вычета, в документе «Уведомление НО о праве на вычеты» в поле «Применять вычеты с» должен быть указан январь, который является месяцем, с которого начинается период налогов.

В нашем примере заявление о налоговом вычете было написано в марте 2018 года. В январе была начислена зарплата в размере 50000 рублей, а также было совершено удержание НДФЛ в виде 6500 рублей, в феврале – аналогично.

При этом работнику должен быть предоставлен имущественный налоговый вычет в размере 170000 рублей согласно описанным выше пунктам. Во время вычислений НДФЛ для марта было выяснено, что общая величина имущественного вычета составляет 50000 рублей.

Рис. 3 Величина предоставляемого имущественного вычета в 1С 8 ЗУП 3.1

По итогу,расчёты по НДФЛ не предоставляют никакого результата. Ещё нужно выполнить перерасчёт по всем прошлым месяцам, для примера – это февраль и январь. Сумма НДФЛ, который был удержан сверх нормы, в примере составит 13000 рублей, как показано на скриншоте ниже:

Рис. 4 Сумма НДФЛ сверх нормы в 1С 8 ЗУП 3.1

НДФЛ, который был удержан выше нормы, выводится в виде задолженности от компании, но величина суммы для выплат не будет увеличена. Чтобы вернуть НДФЛ, который был удержан, нужно в 1С 8 ЗУП 3.1 провести регистрацию документа «Возврат НДФЛ», который находится во вкладке «Налоги и взносы», как демонстрируется на скриншоте ниже:

Рис. 5 Возврат НДФЛ в 1С 8 ЗУП 3.1

Остаток по имущественному вычету, который не был использован, будет перенесён на новый последующий месяц и составит, согласно примеру 20000 рублей, по коду 311. Общая величина дохода в апреле будет 50000 рублей, а сам НДФЛ будет равняться 3900 рублей, как демонстрируется на скриншоте ниже:

Рис. 6 Сумма НДФЛ в 1С 8 ЗУП 3.1

Начиная с мая имущественный вычет уже предоставляться не будет:

Рис. 7 Прекращение имущественного вычета в 1С 8 ЗУП 3.1

Налоговая база и вычеты по НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Виды вычетов по НДФЛ

Статья 210 НК РФ определяет, что налоговая база по НДФЛ учитывает все доходы налогоплательщика, полученные им как в денежной, так и в натуральной формах, или право на распоряжение, которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 НК РФ.

Налоговая база может быть уменьшена на величину налоговых вычетов по НДФЛ, что приводит к уменьшению суммы налога (п. 3 ст. 210 НК РФ).

В общем случае на налоговые вычеты уменьшить можно доходы резидентов, облагаемые НДФЛ по ставке 13 % согласно пункту 1 статьи 224 НК РФ, кроме доходов от долевого участия в организациях, выигрышей в лотереях и азартных играх (п.п. 3, 4 ст. 210 НК РФ).

Налоговый кодекс предусматривает 7 групп вычетов по НДФЛ в зависимости от целей их предоставления:

Кроме того, статья 217 НК РФ перечисляет доходы, освобождаемые от налогообложения. Некоторые доходы освобождаются от налогообложения в сумме, не превышающей 4 000 руб., полученных за налоговый период. К таким доходам относятся, например:

Условия и размеры применения этих вычетов существенно различаются. Налоговый агент при расчете налоговой базы НДФЛ учитывает необлагаемые доходы и предоставляет налогоплательщику на основании заявления и подтверждающих документов следующие вычеты:

Предоставить стандартные вычеты сотруднику невозможно, если у него отсутствует доход, потому что вычет предоставляется путем уменьшения дохода, облагаемого НДФЛ. Но в ситуации, когда доход отсутствовал не весь год или в отдельных месяцах доход был меньше предоставляемого вычета, применяются правила, установленные учетной политикой организации.

1С:ИТС

Вычеты по НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Рассмотрим порядок регистрации в программе «1С:Зарплата и управление персоналом 8» редакции 3 стандартных, имущественных, профессиональных, социальных вычетов, а также доходов и вычетов с предыдущих мест работы.

Стандартные вычеты

Заявления на стандартные вычеты (личные и на детей) регистрируются в программе «1С:Зарплата и управление персоналом 8» редакции 3. Действие стандартных вычетов (личных и на детей) можно отменить досрочно документом Отмена стандартных вычетов по НДФЛ.

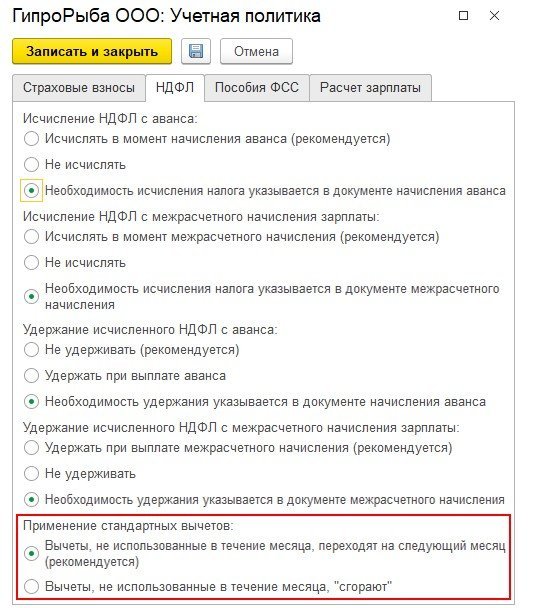

Правило применения стандартных вычетов

В «1С:Зарплате и управлении персоналом 8» редакции 3 при Настройке организации на закладке Учетная политика и другие настройки по ссылке Учетная политика на закладке НДФЛ зафиксировано правило Применения стандартных вычетов (рис. 1).

Рис. 1. Настройка учетной политики организации

Переключатель Применение стандартных вычетов указывает, применять ли вычеты нарастающим итогом в течение налогового периода или в пределах месячного дохода налогоплательщика. Настройку можно переключать в течение года. Это не повлечет перерасчетов в прошлых периодах. При очередном расчете вычеты будут предоставлены с начала налогового периода в соответствии с актуальной настройкой.

Пример 1

На начало 2019 года было установлено, что стандартные Вычеты, не использованные в течение месяца, «сгорают». Начиная с апреля переключатель Применение стандартных вычетов изменен на рекомендованный вариант Вычеты, не использованные в течение месяца, переходят на следующий месяц (рекомендуется).

Сотрудник В.С. Плющ имеет право на стандартный вычет по НДФЛ на первого ребенка в размере 1 400 руб. С января по март 2019 года вычеты применялись согласно настройке в пределах месячного дохода. Доход 1 000 руб. в январе и феврале оказывался меньше вычета. При этом вычет 1 400 руб. был применен не в полном объеме. Непримененный вычет (2 х 400 руб.) «сгорает» при такой настройке. Когда доход больше вычета (март), то вычет применялся в размере 1 400 руб. Расчет применяемых вычетов отражен в таблице.