Начисление НДФЛ с материальной выгоды в 1С ЗУП

Подписаться на информационную рассылку от СофтСервисГолд

Начисление НДФЛ с материальной выгоды в 1С ЗУП

В соответствии с требованиями законодательства, если сотрудник получил заем от организации по ставке процента ниже определенного уровня, у него возникает материальная выгода, с которой он обязан заплатить НДФЛ.

Например, сотруднице компании 03 июля 2017 года организация предоставила заем на сумму 72 000 рублей. Срок займа – 1 год, процентная ставка – 5% годовых, цель займа – потребительские нужды, то есть сотрудница не будет приобретать дом или квартиру. Гашение займа будет осуществляться через ежемесячное удержание суммы в 6 000 рублей из заработной платы. Помимо основного долга, из заработной платы также удерживаются проценты за пользование заемными средствами.

Настройка информационной системы 1С Зарплата

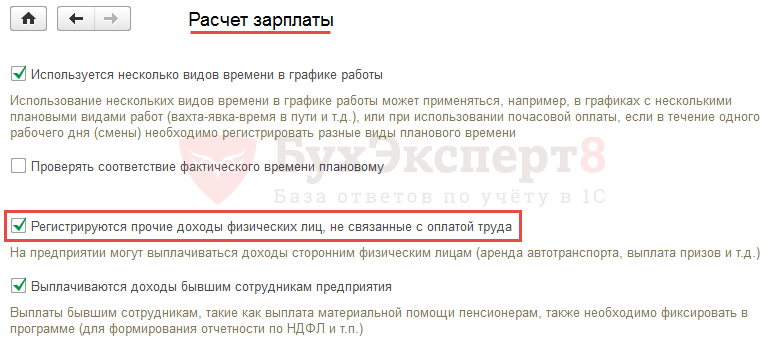

Прежде чем начислять материальную выгоду и облагать ее налогом, необходимо выполнить соответствующие настройки в программе. Для этого следует в 1С ЗУП установить возможность выдачи займов сотрудникам, для чего открыть раздел меню «Настройки» и перейти по вкладке для расчета заработной платы.

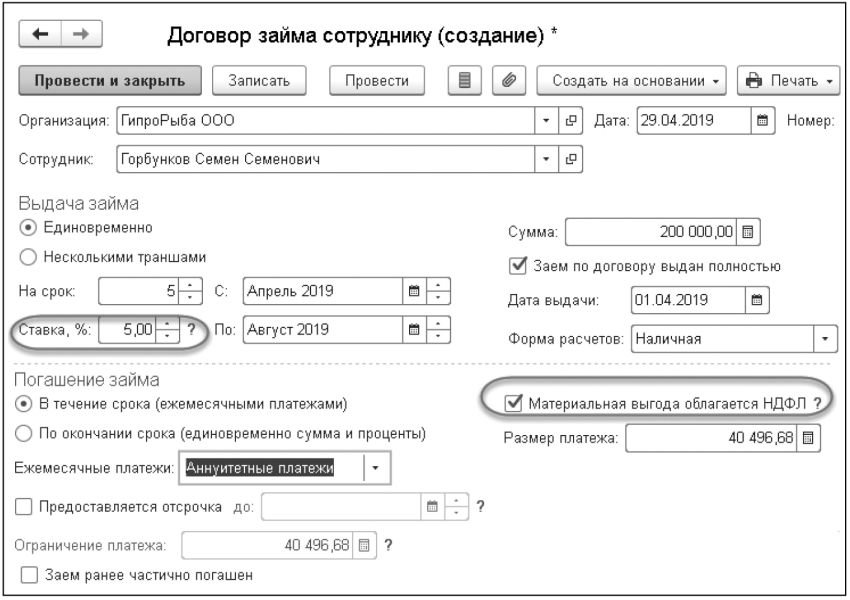

Чтобы отразить в 1С Зарплата факт наличия материальной выгоды от экономии на процентах по займу, рекомендуется использовать документ «Договор займа сотруднику». Он доступен в разделе меню, посвященному начислению заработной платы во вкладке, касающейся выдачи займов сотрудникам. Создавая новый документ, необходимо установить флажок, подтверждающий, что на материальную выгоду по данному договору должен быть начислен НДФЛ.

Порядок расчета и начисления НДФЛ от материальной выгоды, полученной в результате экономии на процентах по займу

Ориентиром для расчета материальной выгоды является ключевая ставка Банка России. В 1С Зарплата эта информация заполняется автоматически в результате обновления в рамках соглашения ИТС. Узнать ее текущее значение можно в справочнике «Ставка рефинансирования ЦБ».

Определение величины материальной выгоды и налога с нее осуществляется каждый месяц в период начисления заработной платы. Для выполнения этой работы следует применять документ по начислению заработной платы и взносов. В информационной системе 1С ЗУП он находится также в разделе, посвященном начислению зарплаты.

В соответствии с требованиями Налогового кодекса РФ, датой определения размера материальной выгоды от экономии на процентах по займу является последний день месяца. Он же считается и датой, когда материальная выгода фактически получена, а значит, с нее должен быть уплачен налог.

Если заемщиком является резидент, то ставка НДФЛ для него будет 35%. Размер ставки налога 1С Зарплата определяет автоматически, на основании статуса, который присвоен сотруднику в одноименном справочнике (резидент или нерезидент).

По состоянию на 31 июля 2017 года, ключевая ставка Банка России составляла 9% годовых. Следовательно, с учетом значений, отраженных в примере, расчет будет следующим:

Начисление НДФЛ в такой ситуации в 1С ЗУП отражается проводкой: Дт 70 Кт 68.01.

Если после выплаты НДФЛ, удержаний сотрудника по исполнительным листам величины заработной платы будет недостаточно для погашения займа в соответствии с условиями договора, он обязан внести недостающую сумму в кассу организации. Для отражения данной операции в 1С Зарплата применяется документ по погашению займа сотрудником, который доступен в разделе меню, посвященном начислению и выплате заработной платы.

Как ввести данные по НДФЛ с материальной выгоды по займу, выданному стороннему физическому лицу (не сотруднику)?

Как можно внести информацию по НДФЛ с материальной выгоды по займу, выданному стороннему физическому лицу (не являющегося нашим сотрудником)?

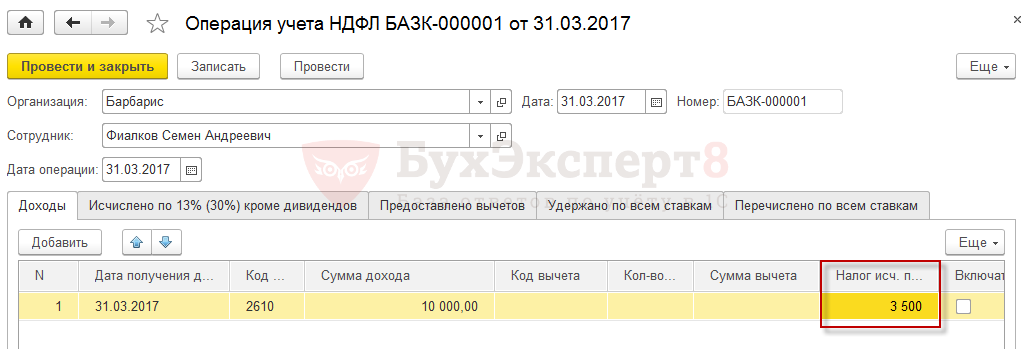

Вариант 1. С использованием документа Операция учета НДФЛ

Сумму исчисленного НДФЛ введите на закладке Доходы в колонке Налог, исчисленный по дивидендам, ставка 9%, 35% :

Получите понятные самоучители 2021 по 1С бесплатно:

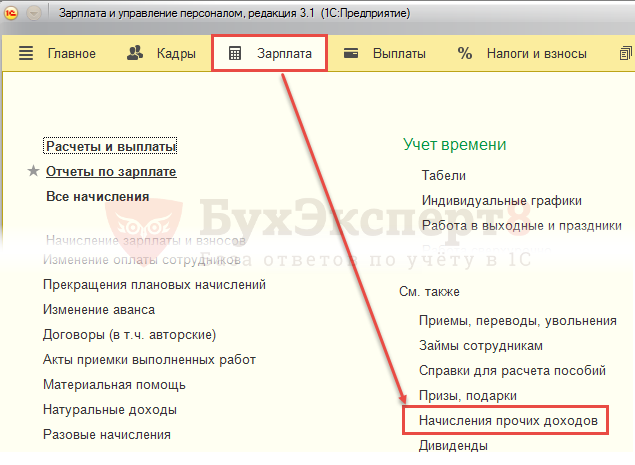

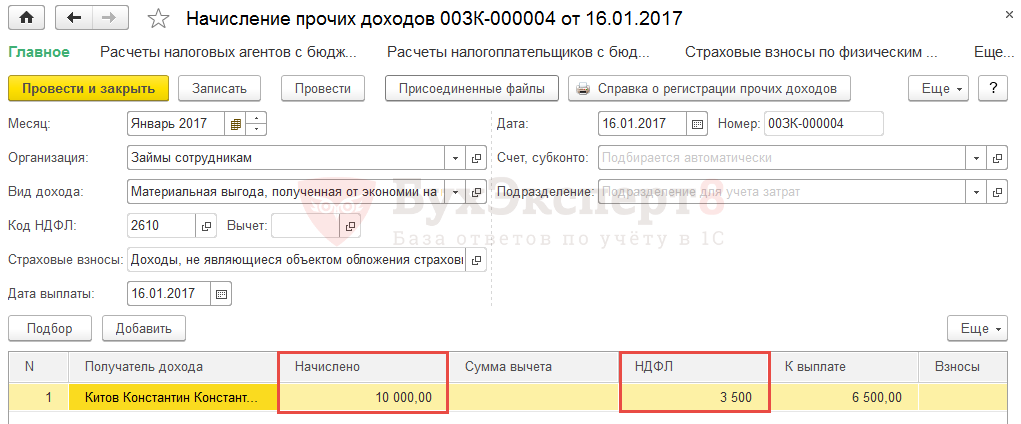

Далее создать документ Начисление прочих доходов в разделе Зарплата – Начисление прочих доходов :

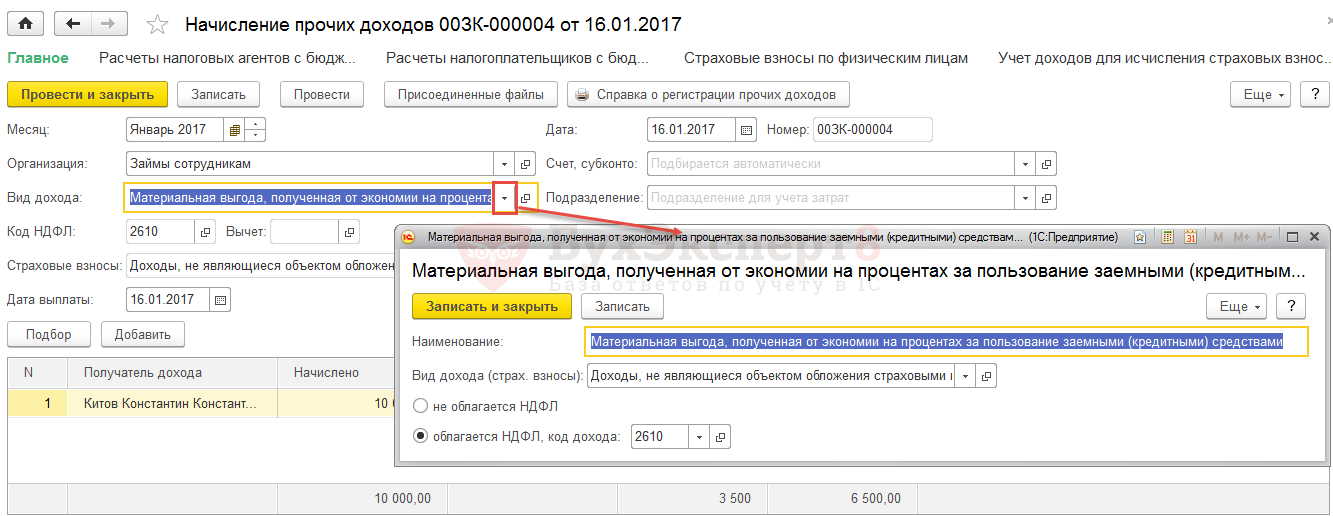

В новом документе Начисление прочих доходов для поля Вид дохода создать новый элемент, заполнив его следующим образом:

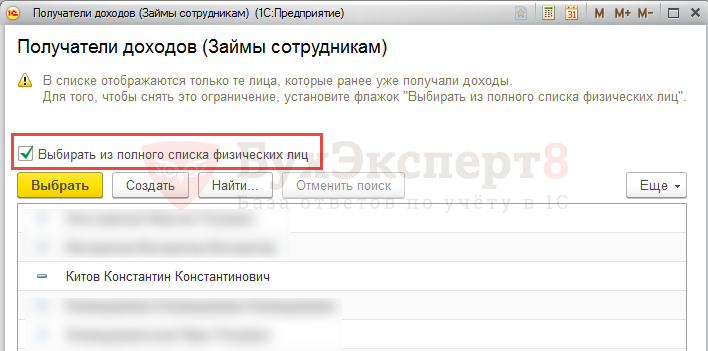

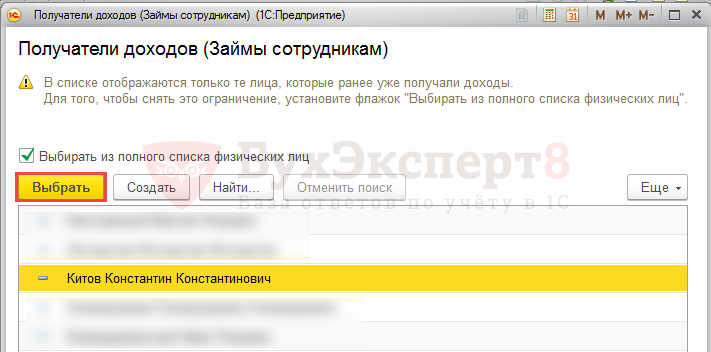

В табличной части документа нажать кнопку Подбор и в открывшейся форме Получатели доходов установить флажок Выбирать из полного списка физических лиц :

Появится перечень всех физических лиц, информация по которым внесена в информационную базу. Найти в перечне нужное физическое лицо, выделить его и нажать кнопку Выбрать :

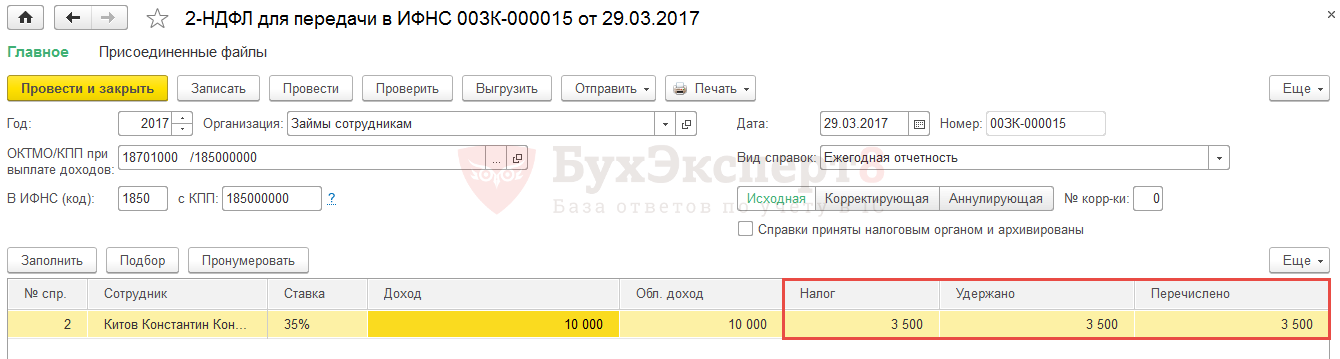

В отчете 2-НДФЛ сумма НДФЛ будет показана в качестве исчисленной, удержанной и перечисленной:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Материальная выгода по договору займа в 1С ЗУП 3.1

Сотрудникам компаний могут предоставляться заемные средства по договорам займа. При этом возникает необходимость исчисления и удержания НДФЛ с материальной выгоды от экономии на процентах.

В договоре указывается величина годового процента. Процент займа за один день пользования составляет 1/365(или 1/366) часть от годового. Важно правильно установить дату начала пользования займом. Проценты всегда нужно начислять со дня, следующего за днем передачи (перечисления) денег. В месяце выдачи займа расчет производится со дня, следующего за днем выдачи займа и по последнее число месяца. В месяце погашения — с первого числа месяца по день погашения займа.

Материальная выгода рассчитывается по формуле:

Сумма займа х (2/3 ключевой ставки ЦБ РФ – Процентная годовая ставка) х Кол-во дней пользования займом в месяце расчета / Кол-во дней в году

Материальная выгода облагается НДФЛ по ставке 35 % (для нерезидента РФ — 30 %).

Для этого в меню Настройка – Расчет зарплаты необходимо установить флажок Выдаются займы сотрудникам.

В результате в меню Зарплата станет доступна ссылка Займы сотрудникам.

Нажимаем кнопку Создать и выбираем Договор займа сотруднику. Выбираем сотрудника и указываем данные по займу.

По кнопке Создать на основании сделайте операцию Выдача займа сотруднику

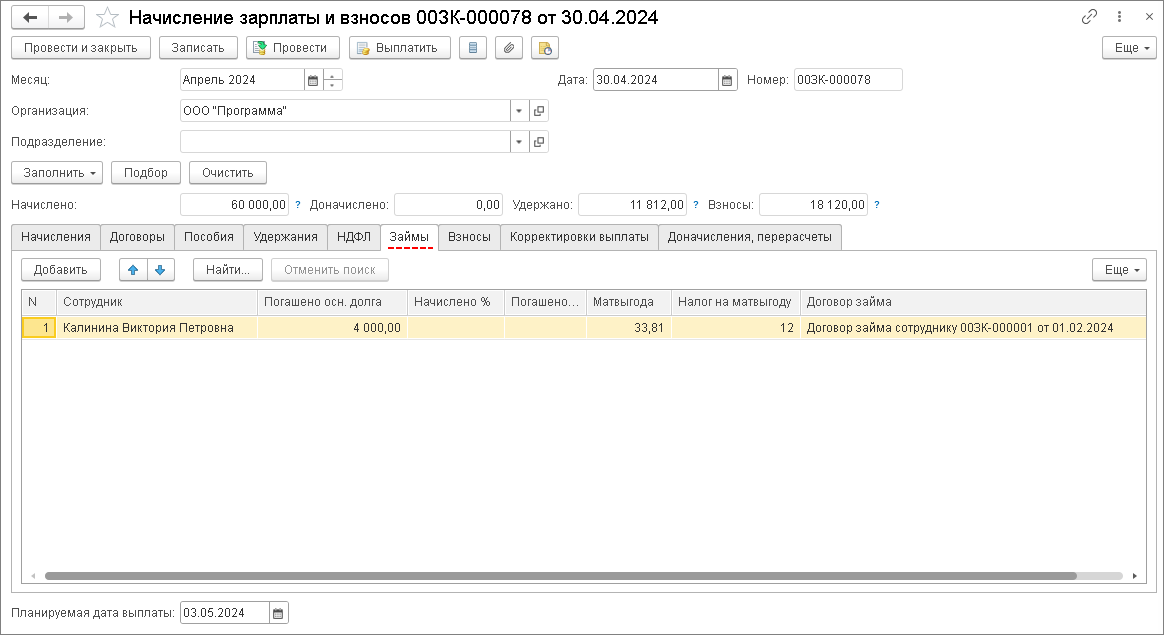

При начислении зарплаты на закладке Займы появится расчет материальной выгоды и НДФЛ.

Договор займа в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Регламентируется договор займа нормами главы 42 ГК РФ.

Займодавцем и заемщиком может быть и физлицо, и организация. Заем выдается под проценты и беспроцентно.

В договоре процентного займа обычно указывается величина годового процента, например 5%. Для ежемесячных расчетов используется величина процента за 1 день. Дневной процент займа составляет 1/365 часть от годового (или 1/366 для високосного года). При годовом проценте 5% величина процентов за 1 день в 2019 году составляет примерно 0,0137 % (5/365).

Если заем был получен не с первого числа, то дневной процент займа умножается на оставшееся количество дней в месяце, за который начисляются проценты. В месяце выдачи займа расчет производится со дня, следующего за днем выдачи займа и по последнее число месяца. В месяце погашения — с первого числа месяца по день погашения займа. Если расчет процентов производится за целый месяц, то дневной процент займа умножается на календарное количество дней в месяце. И при годовом проценте 5 % величина процентов за апрель 2019 года равна 0,410959 % (30 х 5/365).

1С:ИТС

Подробнее о договоре займа см. в справочнике «Договоры: условия, формы, налоги» раздела «Консультации по законодательству».

Организация — займодавец, сотрудник — заемщик

Сотрудник может получить у работодателя заем для различных целей, среди которых приобретение или строительство жилья, прочие нужды. Порядок предоставления займов сотрудникам и условия возврата устанавливаются локальным нормативным актом организации.

Если сотруднику предоставляется беспроцентный заем или процентная ставка по договору меньше 2/3 ключевой ставки ЦБ РФ, то у него появляется материальная выгода от использования заемных средств, облагаемая НДФЛ (см. пп. 1 п. 1, пп. 1 п. 2 ст. 212 НК РФ).

В соответствии с НК РФ организация, выдавшая заем сотруднику, становится налоговым агентом по НДФЛ в отношении дохода в виде матвыгоды. Доход в виде материальной выгоды по займам и НДФЛ следует исчислять ежемесячно по состоянию на последнее число каждого месяца и удерживать из ближайших денежных выплат.

Материальная выгода рассчитывается по формуле:

СумЗ х (2/3 КлСт – ПгСт) х Дм / Дг,

Сумма рассчитанной материальной выгоды облагается НДФЛ. Размер налоговой ставки по НДФЛ, которая применяется к материальной выгоде от экономии на процентах, зависит от налогового статуса получателя такого дохода:

Для налоговых нерезидентов, имеющих особые статусы (например, граждане ЕАЭС или высококвалифицированные иностранные специалисты, в первую очередь — нерезиденты), ставка НДФЛ на материальную выгоду составляет 30 %.

Удержать НДФЛ необходимо при ближайшей денежной выплате. Перечислить удержанный налог в бюджет следует в срок не позднее первого рабочего дня, после того как НДФЛ был удержан.

Обратите внимание, если заем выдан на приобретение жилья (квартиры, дома, комнаты, долей в них), об этом прямо указано в договоре займа и сотрудник получил в ИФНС уведомление о подтверждении права на имущественный вычет в связи с покупкой жилья, то матвыгода по этому займу не облагается НДФЛ.

1С:ИТС

Подробный пример отражения в «1С:Зарплате и управлении персоналом 8» редакции 3 и в других программах 1С удержания основного долга и процентов по договору займа с сотрудником см. в справочнике «Кадровый учет и расчеты с персоналом в программах „1С“» раздела «Инструкции по учету в программах „1С“».

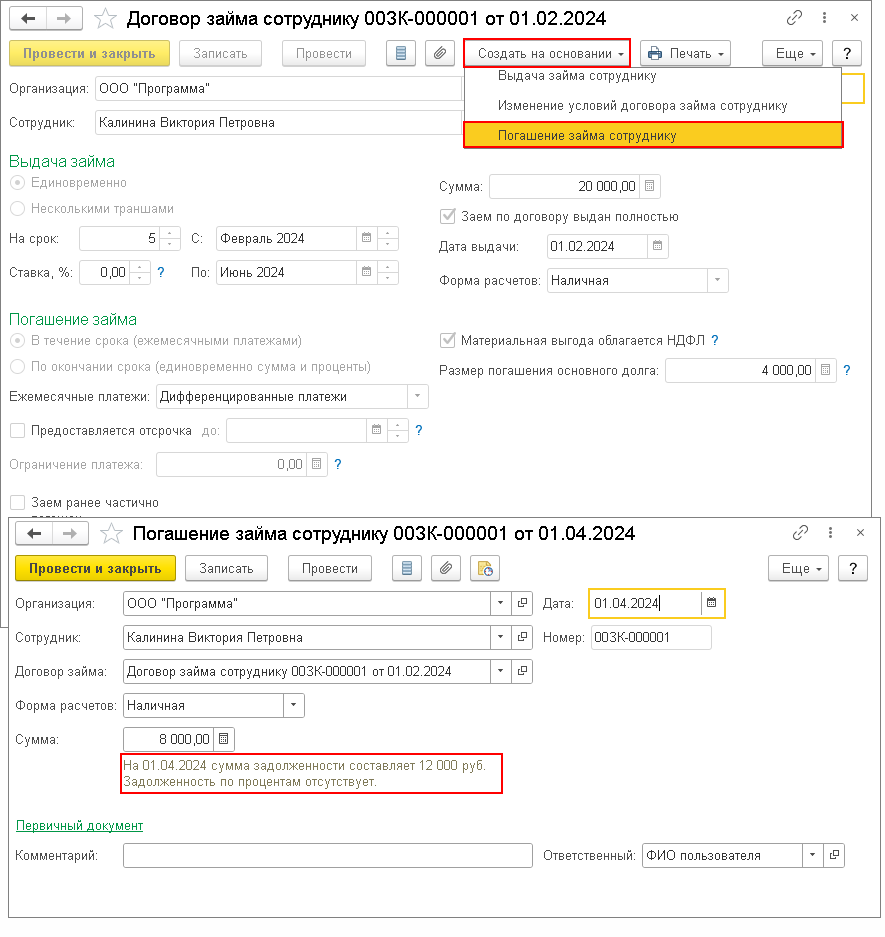

Доход в виде материальной выгоды и НДФЛ с него в «1С:Зарплате и управлении персоналом 8» редакции 3 рассчитываются в соответствии с законодательством РФ. Кроме того, в соответствии с настройками документа Договор займа (рис. 1) в программе автоматически рассчитывается месячная сумма погашения основного займа и удерживается в документе Начисление зарплаты и взносов на закладке Погашение займов. Таким образом, ежемесячно автоматически уменьшается сумма займа (СумЗ). Датой возникновения материальной выгоды в программе считается дата уплаты процентов, то есть дата начисления заработной платы.

Рис. 1. Документ «Договор займа сотруднику»

Для подключения возможностей программы по отражению операций по удержаниям в счет возврата займа, регистрации материальной выгоды, расчету и учету НДФЛ необходимо в настройках расчета зарплаты (меню Настройка — Расчет зарплаты) установить флаг Выдаются займы сотрудникам. Тогда в меню Расчет зарплаты становится доступен блок документов Займы сотрудников:

Сотрудник — займодавец, организация — заемщик

Случается, что предприятию для текущей хозяйственной финансовой деятельности нужны дополнительные финансовые средства. И при этом сотрудник (например, руководитель, учредитель организации) готов предоставить эти средства в долг.

Такую сделку в соответствии с требованиями ГК РФ следует зарегистрировать договором займа в письменной форме. Если заем беспроцентный, то возвращаемые организацией сотруднику суммы не являются его доходом и не облагаются НДФЛ.

В противном случае у сотрудника возникнет налогооблагаемый доход (ст. 208, ст. 209 НК РФ). Суммы начисленных процентов — это доход сотрудника с кодом 1011.

В соответствии с НК РФ организация, выплачивающая проценты по займу сотруднику, становится налоговым агентом по НДФЛ в отношении этого дохода.

Для налоговых резидентов применяется ставка НДФЛ 13 % по доходу от процентов. Для всех нерезидентов, включая тех, кто имеет особые статусы (например, граждане ЕАЭС или высококвалифицированные иностранные специалисты), ставка НДФЛ на получаемые проценты составляет 30 %, так как такой доход не является оплатой труда.

В «1С:Зарплате и управлении персоналом 8» редакции 3 предустановленных настроек для начисления дохода в виде процентов по займу нет, но такой вид оплаты можно настроить самостоятельно, применяя стандартные механизмы программы. Для настройки нового вида расчета, например «Проценты по займу», в плане видов расчета Начисления следует предварительно создать ряд показателей для регистрации годового процента и ежемесячного остатка займа. Назовем эти показатели соответственно «Годовой процент» и «Остаток займа».

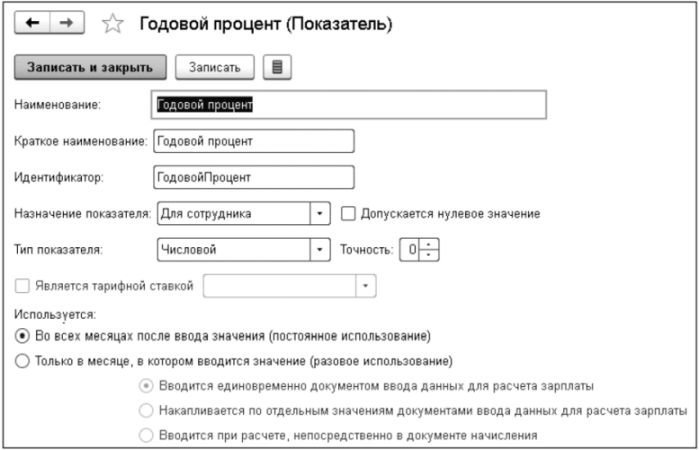

Показатели настраиваются в меню Настройки — Показатели расчета зарплаты. Показатель «Годовой процент» остается неизменным на протяжении всего периода возврата долга сотруднику (рис. 2).

Рис. 2. Настройка показателя «Годовой процент»

Поля формы настройки показателя «Годовой процент» следует заполнить следующим образом:

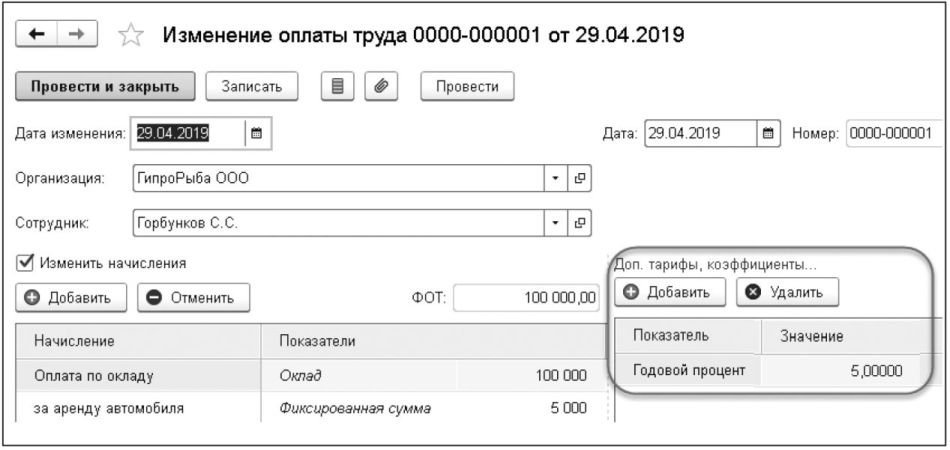

Для регистрации показателя «Годовой процент» в программе «1С:Зарплата и управление персоналом 8» редакции 3 для сотрудника, одолжившего организации денег под проценты, можно использовать документ Изменение оплаты труда (меню Расчет зарплаты).

В документе Изменение оплаты труда (рис. 3) для выбранного сотрудника устанавливается флаг Изменить начисления. В табличной части документа Доп. тарифы, коэффициенты кнопкой Добавить следует внести в соответствующие поля созданный ранее показатель «Годовой процент» и указать его значение, например «5».

Рис. 3. Документ «Изменение оплаты труда»

Второй показатель, необходимый для расчета ежемесячных процентов, — «Остаток займа». Предполагается его редактировать ежемесячно перед расчетом процентов.

Поля формы настройки показателя «Остаток займа» следует заполнить следующим образом:

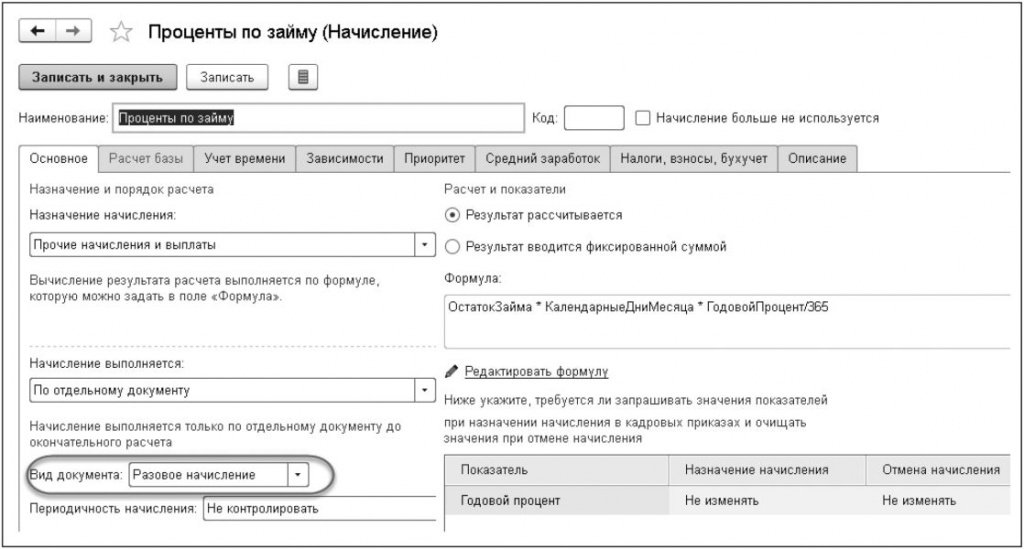

При настройке начисления «Проценты по займу» (рис. 4) следует предусмотреть, что этот показатель будет регистрироваться именно типовым документом Разовое начисление.

Рис. 4. Настройка начисления «Проценты по займу»

Настройка расчета процентов производится в программе в регистре видов расчета Начисления (меню Настройки).

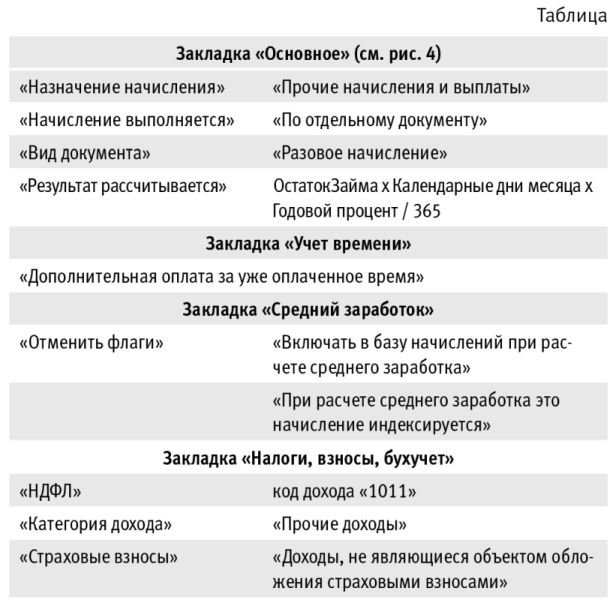

Во вновь созданном начислении «Проценты по займу» поля формы следует заполнить в соответствии с таблицей:

Настроенное таким образом начисление позволяет расчитывать проценты в целых месяцах. В первом и последнем месяце расчета придется вручную скорректировать суммы, если даты получения/погашения займа не приходятся на первое/последнее число месяца соответственно.

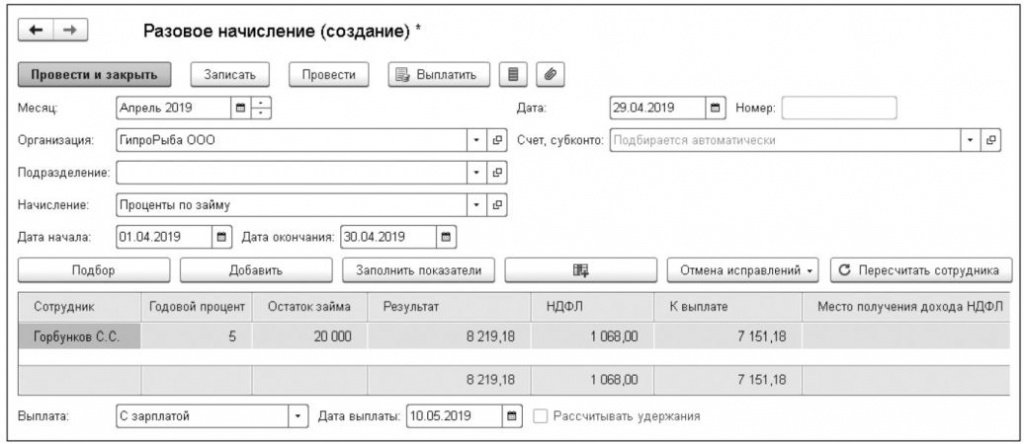

Начисление «Проценты по займу» подразумевает, что ежемесячно в документ Разовое начисление (меню Расчет зарплаты) следует вносить «Остаток займа» (рис. 5). При этом автоматически рассчитываются проценты (в поле Результат) и НДФЛ.

Рис. 5. Документ «Разовое начисление», регистрирующий начисление «Проценты по займу» и НДФЛ

1с зуп ндфл с материальной выгоды

Использован релиз 3.1.18

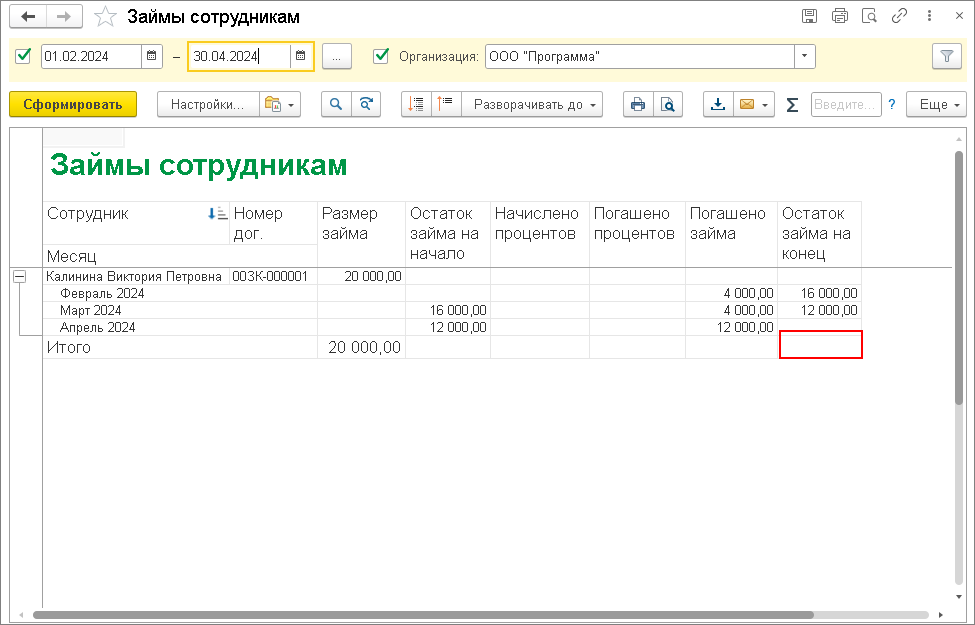

Погасить заём можно расчетом удержаний при начислении ежемесячной заработной платы с помощью документа «Начисление зарплаты и взносов» (раздел Зарплата – Начисление зарплаты и взносов – закладка «Займы») в соответствии с указанными в договоре условиями (порядком погашения и размером ежемесячного платежа или единовременной суммы). При этом автоматически рассчитываются суммы начисленных процентов за пользование заемными средствами, а также суммы в счет погашения процентов и основного долга и, если требуется, материальная выгода и соответствующий НДФЛ.

Если сотрудник возвращает деньги самостоятельно, то необходимо зарегистрировать документ «Погашение займа сотруднику» (раздел Зарплата – Займы сотрудникам – кнопка «Создать» – Погашение займа сотруднику) (рис. 1).

Документ «Погашение займа сотруднику» предназначен для фиксации факта внесения сотрудником суммы по займу вне графика погашения платежей. При вводе документа сначала идет погашение основного долга. Погашение процентов этим документом возможно только после погашения основного долга. При очередном расчете займов в документе «Начисление зарплаты и взносов» (рис. 2) рассчитывается сумма основного долга, которая должна быть погашена на текущую дату, а также разница между этой суммой и суммой основного долга, погашенной внеочередным платежом – остаток к погашению. Если остаток больше, чем очередной платеж по графику, то сумма очередного платежа по основному долгу не меняется, вычисляется новый процент от остатка суммы к погашению. Если остаток равен нулю, т. е. сотрудником внесен весь долг по займу, при начислении зарплаты вычисляется только материальная выгода и НДФЛ с нее. В том случае, когда сумма в счет возврата займа будет превышать сумму остатка заработной платы, которая может быть выплачена сотруднику после всех удержаний с более высоким приоритетом (НДФЛ, по исполнительным листам), за сотрудником образуется долг, который должен быть погашен внесением наличных непосредственно в кассу организации. Факт уплаты долга через кассу в программе также можно зарегистрировать с помощью этого документа.