НДФЛ, отрицательный

Вопрос задал Анна М.

Ответственный за ответ: Елена Пьянкова (★9.85/10)

У нас сотрудник авансом отгулял отпуск.

Оформили увольнение, в нем отпуск отсторнировался. Образовался отрицательный НДФЛ.

Повис долг сотрудника перед организацией. Как провести взаиморасчет по возврату НДФЛ и задолженности сотрудника? Что бы нам не пришлось ему возвращать налог и его задолженность снизить?

К тому же в этом увольнении налог отрицательный рассчитался 5000тыс(округ.), а в р/л появилась запись Налог к возврату в счет будущих платежей только на сумму 2000. Почему не вся сумма? Отчего это зависит. Заметим, что дохода у сотрудника кроме больничных не было.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Все комментарии (11)

Мы уже провели увольнение и поменять настройки не можем.

Без проведения возврата НДФЛ мы задолженность по НДФЛ не закроем. Можно провести документ «Возврат НДФЛ», потом зайти в меню справа Ещё — Движения документа, посмотреть какие движения по регистрам сделала программа, повторить их в документе «Перенос данных» (раздел Администрирование) и распровести документ «Возврат НДФЛ».

А зачем так делать? Что-то изменится?

Чтобы закрыть задолженность по регистрам НДФЛ, без возврат он останется в расчетном листке.

Нет, нам не понятно, зачем распроводить возврат и все тоже самое делать переносом? Какой в этом толк? Нам нужно учесть излишне удержанный налог в счет задолженности сотрудника перед организацией, что бы ему ничего не платить. Возврат, как мы поняли и его выплата не уменьшает задолженность сотрудника. А нам бы хотелось как раз не выплачивать возврат налога, а снизить на эту сумму задолженность.

Здравствуйте! В программе необходимо ввести документ «Возврат НДФЛ», при его проведении закроются отрицательные суммы по регистрам НДФЛ и сформируется сумма к выплате (например, 100 руб.). Если при этом сотрудник был должен организации (допустим то же 100 руб), то при проведении ведомости на выплату, взаиморасчеты с сотрудником закроются, а сумма в документе будет 0. Единственный нюанс возврат отразится в 6-НДФЛ, но, к сожалению, мы иначе никак не закроем отрицательный НДФЛ по регистрам. Ручными корректировками я пыталась найти оптимальный вариант, чтобы и в 6-НДФЛ было всё красиво, но лучше сделать возврат НДФЛ и скорректировать суммы в 6-НДФЛ, т.к возврата фактически не было.

Но если мы не заполним возврат в отчетности, то будет нестыковка в перечисленных суммах. Ведь типовой отчет по суммам к перечислению в бюджет снизит на сумму возврата, а в отчетности мы ее не покажем.

Вот в этом-то и вся проблема. Такой взаимозачет можно сделать только по уволенному сотруднику, чтобы закрыть задолженность. В остальных случаях необходимо, чтобы сотрудник написал заявление на возврат НДФЛ, а после мы уже сможем произвести взаимозачет.

Извините, не поняли. В чем отличие уволенного от неуволенного? И там и там ндфл перечисляем в бюджет. И если у нас в ноль уйдет в ведомости, нам ее проводить? И в р/л задолженность о не уйдет.

По уволенному имеется в виду случай, когда вся отчетность сдана, но нужно просто списать задолженность, чтобы сумма не появлялась в расчетном листке, расчетной ведомости.

Ведомость нужно будет заполнить для проверки, если суммы +/- не появятся, можно не проводить. Пример, когда «нулевой перерасчет» необходимо провести показан на скриншоте.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

ВНИМАНИЕ! Ошибка НДФЛ («астрономические» отрицательные суммы) в ЗУП 3.1.9 — как исправить

Рассмотрим ситуацию на примере.

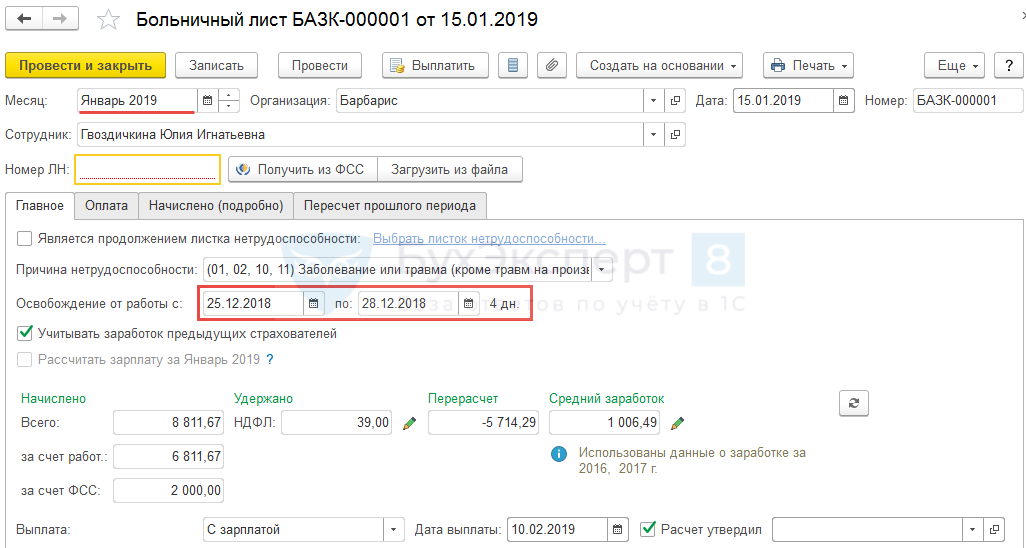

В январе 2019 г. сотрудница принесла больничный с 25 по 28 декабря 2018 г.:

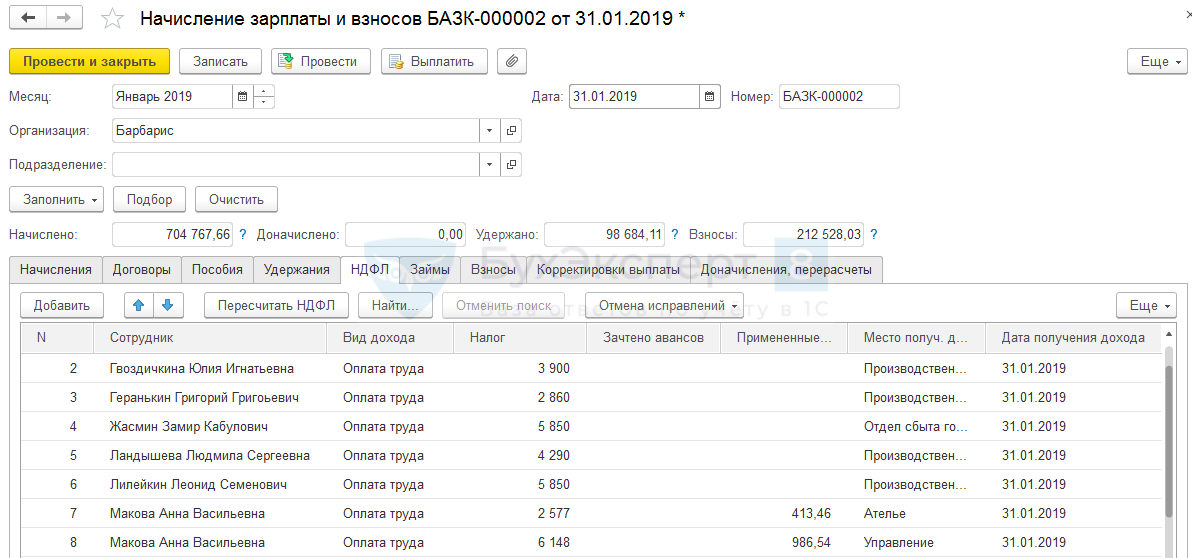

При расчете зарплаты за январь 2019 г. в документе Начисление зарплаты и взносов по кнопке Заполнить на вкладке НДФЛ появляются огромные суммы отрицательного НДФЛ по многим сотрудникам за прошлые периоды:

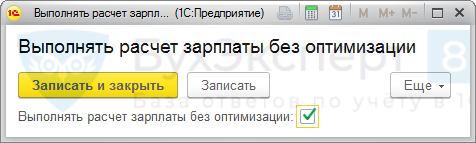

Исправление ошибки планируется в будущих релизах. Пока рекомендуется в этом случае установить флажок по константе Выполнять расчет зарплаты без оптимизации ( Главное меню – Все функции – Константы — Выполнять расчет зарплаты без оптимизации ):

Получите понятные самоучители 2021 по 1С бесплатно:

После этого при расчете зарплаты за месяц по кнопке Заполнить отрицательные суммы НДФЛ уходят:

При обновлении на ЗУП 3.1.11 в настройках расчета зарплаты ( Настройка — Расчет зарплаты ) флажок Выполнять расчет зарплаты без оптимизации снимается автоматически.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(13 оценок, среднее: 5,00 из 5)

Все комментарии (7)

Доброе утро! Спасибо за статью! У меня получилось обойти ошибку, начислив зарплату за январь на релизе 3.1.8.246. Далее обновление до 3.1.9.106, и зарплата за февраль уже начисляется без ошибок. Этот вариант подойдет для микроорганизаций с небольшим количеством текущих операций.

Добрый день! Да, если при расчете «не затрагиваются» прошлые периоды, то считается вполне корректно. Но помимо НДФЛ есть еще ряд расчетных ошибок, которые пока решаются включением описанной в статье константы. Разработчики занимаются оптимизацией программы и серьезно переработали расчетные модули, поэтому и вылазят пока такие ошибки. Надеемся, что скоро все ошибки поправят!

Добрый день! А у нас НДФЛ в документе «Расчет за первую половину» нулевой выходил — всем сотрудникам применился вычет с кодом «126». Причем, право на вычет имеют единицы. Да и сумма вычета у всех странная: у кого 360 000, у кого 60,9. В расшифровке вычет некоторым предоставился за предыдущие года тоже. При этом, НДФЛ почти у всех сотрудников рассчитался «под ноль». Ваша статья помогла исправить данную ситуацию. Спасибо!

Да, такая проблема тоже есть. Связано всё это безобразие с оптимизацией расчетных модулей, которые проводят разработчики. Спасибо Вам за информацию. Надеемся на скорейшее исправление ошибок разработчиками!

У нас на 3.1.9.107 ошибка остается. Вычеты возникают у людей, их не имеющих, коды 126, 127, 128, с разными суммами, в т.ч. минусовыми.

В документе Начисление зарплаты и взносов за февраль 2019 при заполнении его по кнопке Заполнить НДФЛ неправильно считается из-за множества перерасчетов за каждый месяц прошлого года, причем у всех сотрудников, включая тех, у кого не было больничных. Протестили на сотруднике, принятом в ноябре 2018, отменив проведение всех расчетов и выплат по нему, заполнили и провели всё. В результате по-прежнему в документе Начисление зарплаты и взносов за февраль 2019 возникает с минусом НДФЛ в сумме за ноябрь (месяц принятия сотрудника на работу) по ставке 13% в двойном размере. По ставке 35% НДФЛ не портится.

Отрицательный исчисленный НДФЛ

Иногда в учете может возникать ситуация, когда исчисленный налог получается отрицательным. Это нормальная ситуация, которая может возникать вследствие применения налоговых вычетов задним числом, либо перерасчетов. Однако, эта ситуация чревата ошибками при перечислении налога. Почему для определения, сколько перечислить, нельзя ориентироваться на остаток по счету 68.01 и свод начисленной зарплаты? Ответ — см. в видео.

Отрицательный исчисленный НДФЛ возникает из-за применения вычетов задним числом или сторнирования доходов.

Перечислять в бюджет нужно удержанный налог, а не НДФЛ из свода или проводок!

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(2 оценок, среднее: 5,00 из 5)

Увольнение и отрицательный НДФЛ ЗУП 3.1

При увольнении сотрудника сумма начисленная оказалась больше суммы его вычетов, итого НДФЛ взялся с минусом, рассчитавшись именно с разницы вычетов.

По мне так НДФЛ = 0. Так как вычеты применяются только на сумму начислений. Тогда почему программа зависает с этим минусом. Ну ладно еще в начислении ЗП, там возможны другие начисления где НДФЛ все таки правильно учтется, Но это же увольнение.

Это нормально или ошибка где то?

Потому и «вылазит», что сотрудник увольняется и больше расчетов с ним не будет.

См. выше, повторяться не буду.

Еще раз повторюсь если у вас такая ситуация в промежуточных расчетах то все ок. Этот минус уйдет при следующих начислениях. Но какого фига это вылазит при увольнении, когда и так ясно что это последний расчет.

Потому и «вылазит», что сотрудник увольняется и больше расчетов с ним не будет.

отлично, мне налоговая эти суммы вернет?

Обычно суммы возврата по одному-двум сотрудниками с лихвой перекрываются НДФЛ, удержанным у остальных сотрудников. На пальцах это означает, что вы просто платите в бюджет меньше, за вычетом возвращенного налога.

Если суммы налога, подлежащей перечислению налоговым агентом в бюджетную систему Российской Федерации, недостаточно для осуществления возврата излишне удержанной и перечисленной в бюджетную систему Российской Федерации суммы налога налогоплательщику в срок, установленный настоящим пунктом, налоговый агент в течение 10 дней со дня подачи ему налогоплательщиком соответствующего заявления направляет в налоговый орган по месту своего учета заявление на возврат налоговому агенту излишне удержанной им суммы налога.

Возврат налоговому агенту перечисленной в бюджетную систему Российской Федерации суммы налога осуществляется налоговым органом в порядке, установленном статьей 78 настоящего Кодекса.

Об отрицательном доходе замолвите слово.

В данной статье речь пойдет о проблемах сдачи нашими любимыми бухгалтерами регламентированных отчетов «Расчет по страховым взносам» и «2-НДФЛ» в части т.н. «отрицательного дохода». Формируются и сдаются эти отчеты через 1С, а, значит, проблемы бухгалтеров касаются и нас, специалистов по техподдержке и сопровождению 1С.

Вкратце напомним, что это за отчеты. Отчет «Расчет по страховым взносам» формируется 1 раз в квартал (т.е. сдается 4 раза в год) и в общем содержит в себе сводные и персонифицированные (т.е. по людям) сведения о суммах доходов сотрудников и сумме рассчитанных с них страховых взносов (во главе угла – взносы в Пенсионный фонд). Отчет «2-НДФЛ» сдается 1 раз в год за предыдущий год, и является сводной огромной справкой о доходах сотрудников, суммах НДФЛ с этих доходов, и вычетах.

Как нетрудно заметить, общим в этих отчетах является «доход» (хоть и трактуется он в этих отчетах немного по-разному), т.е. суммы, начисленные сотруднику в виде заработной платы, а также сумма страховых взносов и налога НДФЛ с них. Основное внимание будет уделено такой проблеме, как «отрицательные суммы» в этих отчетах.

В реальной ежедневной практической работе многие бухгалтеры, работающие с зарплатой, не раз и не два сталкивались с такой ситуацией, как «отрицательные доходы сотрудника» или «отрицательный налог». А раз с такой ситуацией столкнулись бухгалтера, то с ней же столкнулись и мы, специалисты и аналитики технической поддержки 1С, когда эти суммы попали в отчеты.»

Подобные «фокусы» не такие уж редкие. Чаще всего они возникнут, если по какой-то причине с сотрудника снимаются (сторнируются) его прошлые начисления (НЕ ПУТАТЬ с удержаниями!). Из практики автора статьи – это обычно сторно командировки или отпуска, если во время этого отпуска или командировки, сотрудник заболел или прервал отпуск. Опять-таки, из опыта, замечено, что такие казусы возникают тем чаще, чем больше сотрудников в организации, и случаются в среднем 1 раз в год на несколько десятков сотрудников. Бывают и «махинаторы»-сотрудники, которые нарочно берут отпуск, потом «болеют» (ОРВИ симулировать хитрое ли дело, особенно если врач-терапевт знакомый), и тем «продлевают» себе отпуск. Автор статьи встречал и такие случаи, но они редкие. Как правило, повторимся, подобная ситуация ни в коем случае не является виной бухгалтера или сотрудника, а вызвана объективными обстоятельствами (заболеть всякий может).

Чтобы всем всё было понятно, подробно опишем такую ситуацию на примере:

Однако 4 сентября Иванов заболел, и проболел он долго, до 28 сентября. Как и положено, сумма отпускных с 4 по 24 сентября была бухгалтером из «Рога и Копыта» снята с него («сторнирована»), т.к. эти дни болезни Иванов в отпуске не был. Т.е. минус 20 000 рублей. Это уже было в сентябре, и потому отразилась в бухгалтерском месяце «Сентябрь 2020».

Период 29-30 сентября Иванов решил отработать (но мог и продлить отпуск), за 2 рабочих дня он получил оклад в 1800 рублей. Это также отразилась в бухгалтерском месяце «Сентябрь 2020».

За месяц «Сентябрь 2020» у Иванова:

+ 3000 рублей – оплата 3-х дней больничного листа за счет работодателя

«- Ну и что?» – спросит кто-то. А то, мой дорогой друг, что с отрицательными суммами дохода, налогов и взносов, регламентированные отчеты «Расчет по страховым взносам» и «2-НДФЛ» НЕ проходят встроенные проверки 1С, не говоря уже о проверках в ПФР и ИФНС. Еще раз – ОТЧЕТ НЕ ПРОЙДЕТ ПРОВЕРКИ. Его не примут. При этом бесполезно звонить в принимающие органы. Наши горячо любимые друзья из Пенсионного фонда России (ПФР) и Налоговой инспекции (ИФНС) вообще НЕ признают того факта, что у сотрудника может быть отрицательный доход, а, следовательно, отрицательные суммы страховых взносов и налогов.

Не будем вдаваться в юридические тонкости, достаточно сказать, что обычно эту свою позицию ПФР и ИФНС обосновывают тем, что любой налог в принципе не бывает «отрицательный» (ну ладно, отрицательный на прибыль бывает, но это отдельная история). Считается что таких понятий как «минусовой доход» или «отрицательный удержанный налог» в бухгалтерском учете и законодательстве РФ просто нет. Кому интересно, может найти в Интернете богатую историю споров, толкований и переписок на эту тему, и этой истории уже много лет, я же ограничусь констатацией факта неприема отчетности (автор статьи лично проходил это много раз).

Что касаемо программ 1С, то они как бы на стороне «реальной» жизни, и потому если вы им предлагаете отрицательные суммы дохода, то и налоги с них тоже отрицательные (1С следует чисто арифметическому смыслу расчета). Затем он также невозмутимо помещает эти отрицательные суммы в отчеты (правда, проверки отчетов все-таки ругаются). Реалии жизни сталкиваются с реалиями законодательства. Получается тупик – отрицательный доход есть, а отчет с ним не сдается.

«- Ну хорошо, проблема есть, это все уже поняли, а что же делать для ее исправления?» – спросят меня нетерпеливые читатели. Терпение, мы переходим к этому.

Общепринятого набора рекомендаций и четких указаний от ПРФ и ИФНС, что делать (а также кто виноват, и кого за это расстрелять) – нет. Все ограничивается туманными фразами вроде «каждый отдельный случай требуется рассматривать индивидуально и с учетом требований законодательства», а также общие рекомендации избегать сторно. Хм… легко сказать, труднее сделать. Все же, автор статьи, опираясь на личную практику работы с клиентами, может составить несколько советов.

Избежать сторно можно, если сотрудник получил отпускные, затем заболел, и принес больничный лист в рамках ОДНОГО И ТОГО ЖЕ бухгалтерского месяца (например, все это прошло в сентябре 2020 года). Тогда в рамках 1С бухгалтер может рассчитать больничный лист, а затем просто пересчитать документ начисления отпуска («Начисление отпуска» в ЗУП 2.5., или «Отпуск» в ЗУП 3.1.) – все, опять-таки, в рамках одного бухгалтерского месяца. В этом случае, 1С просто уменьшит сумму начисленных отпускных – оставит только за те дни, которые не оказались «перекрыты» больничным листом, и сторно не будет вообще. К сожалению, данный совет не всегда можно реализовать (не всегда можно подгадать так с датами и документами).

В нашем примере с Ивановым, в рамках месяца «Сентябрь 2020»:

+ 28 000 рублей отпускных

+ 3000 рублей – оплата 3-х дней больничного листа за счет работодателя

Затем в 1С бухгалтер проводит пересчет отпускных, после пересчета останется сумма только за 8 дней, которые Иванов реально «отгулял», т.е. 8000 рублей.

Всего: 3000 + 8000 + 1800 = 12800 рублей (плюсовой доход)

«Перенести отрицательный доход в другой бухгалтерский месяц зарплаты»

Т.е. в сентябре сторно не будет, а будет в октябре.

— 20 000 рублей – сторно, перенесенное с сентября на октябрь

+ 20 000 рублей – заново начисленные отпускные за отпуск с 5 по 25 октября

+ 7000 рублей – оплата по окладу за 1-2 и 26-30 октября (рабочие дни)

Итого: 7 000 рублей в октябре.

К сожалению, это не всегда можно успеть сделать во время начисления зарплаты из-за большого вала работы, и не всегда это разрешают главные бухгалтера по каким-то бухгалтерским соображениям. В этом случае следует прибегнуть к следующему совету.

«Перенести отрицательный доход в другой месяц регламентированного отчета»

Здесь предлагается поправить не начисление зарплаты, а уже непосредственно регламентированный отчет. Минус данного совета без сомнения в том, что отчет «разойдется» с бухгалтерскими начислениями, и при следующем перезаполнении отчета, все наши ручные правки, конечно, потеряются. Однако иногда и к такому способу приходится прибегать, когда все предыдущие советы не срабатывают.

Суть совета по НДФЛ: в отчете «2-НДФЛ» найти справку по Иванову, зайти в нее, найти месяц (сентябрь), где стоит отрицательный доход, и вместо этого дохода поставить небольшую положительную сумму. Отрицательный доход и нашу «положительную сумму» затем нужно «спрятать» в другом месяце, т.е. отнять от какого-нить месяца с большим доходом. Общая сумма дохода за год и сумма НДФЛ от этого не меняется (арифметически), и т.к. сумма НДФЛ (годовая) в справке всегда внесена одной суммой (за весь год), то никаких расхождений отчет «не заметит». Однако при проверке ошибки «найден отрицательный доход» уже не будет. Сроку с доходом сентября (где стоял отрицательный доход) важно не занулить (поставить 0), иначе тоже будет предупреждение, а поставить положительную сумму, желательно в пределах МРОТ (тогда точно проблем не будет). Все это, конечно, соблюдая коды доходов (2000, 2002, 2020 и т.п.)

Суть совета по НДФЛ: в отчете «2-НДФЛ» найти справку по Иванову, зайти в нее, найти месяц (сентябрь), где стоит отрицательный доход, и вместо этого дохода поставить небольшую положительную сумму. Отрицательный доход и нашу «положительную сумму» затем нужно «спрятать» в другом месяце, т.е. отнять от какого-нить месяца с большим доходом. Общая сумма дохода за год и сумма НДФЛ от этого не меняется (арифметически), и т.к. сумма НДФЛ (годовая) в справке всегда внесена одной суммой (за весь год), то никаких расхождений отчет «не заметит». Однако при проверке ошибки «найден отрицательный доход» уже не будет. Сроку с доходом сентября (где стоял отрицательный доход) важно не занулить (поставить 0), иначе тоже будет предупреждение, а поставить положительную сумму, желательно в пределах МРОТ (тогда точно проблем не будет). Все это, конечно, соблюдая коды доходов (2000, 2002, 2020 и т.п.)

Суть совета по страховым взносам: в отчете «Расчет по страховым взносам» найти в разделе 3 карточку по Иванову, зайти в нее, найти месяц (сентябрь), где стоит отрицательный доход, и вместо этого дохода поставить небольшую положительную сумму (крайне желательно в размере МРОТ или более). Отрицательный доход и нашу «положительную сумму» затем нужно «спрятать» в другом месяце, т.е. отнять от какого-нить месяца с большим доходом. Тоже самое следует проделать и с отрицательной суммой страховых взносов.

Теперь нам нужно найти соседний месяц у Иванова (например, август), и из его суммы дохода и взносов вычесть соответственно (14000 + 12500) рублей дохода и (2750 + 3080) рублей взносов. Причем чтобы оставшаяся сумма все еще была бы выше нуля. Но и это еще не все. Поскольку мы перенесли суммы из одного месяца в другой, то придется выйти в раздел 1 и также там изменить на те же цифры суммы доходов и взносов в ячейках сентября и августа. В противном случае, проверка выдаст ошибку.