Увольнение с сокращением штата в «1С:ЗУП» ред. 3.1

Время чтения: 10 мин.

Выходное пособие в размере среднемесячного заработка выплачивается сотруднику при расторжении трудового договора:

В соответствии с ч. 3 ст. 81 ТК РФ и ст. 180 ТК РФ при сокращении численности или штата сотрудников организации работодатель обязан предложить сотруднику другую имеющуюся работу (вакантную должность).

Трудовым или коллективным договорами могут предусматриваться другие случаи выплаты выходных пособий, а также устанавливаться повышенные размеры выходных пособий.

От обложения НДФЛ освобождаются все виды компенсаций, установленных законодательством (п. 3 ст. 217 НК РФ). Исключение составляет выходное пособие, средний месячный заработок на период трудоустройства, компенсации руководителю, заместителям руководителя и главному бухгалтеру организации в части, превышающей в целом трехкратный размер среднемесячного заработка или шестикратный размер среднемесячного заработка для сотрудников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях. Суммы превышения трехкратного размера (шестикратного размера) среднемесячного заработка подлежат обложению НДФЛ. Указанные положения применяются в отношении всех сотрудников независимо от занимаемой должности, а также независимо от основания, по которому производится увольнение (письмо Минфина России от 13.08.2012 № 03-04-06/1-239).

Независимо от основания увольнения освобождаются от обложения страховыми взносами (в т.ч. взносами «на травматизм») выходное пособие и средний месячный заработок на период трудоустройства в сумме, не превышающей в целом трехкратный размер среднего месячного заработка (шестикратный – для сотрудников, уволенных из организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях), а также компенсации руководителю, заместителям руководителя и главному бухгалтеру в сумме, не превышающей трехкратный размер среднего месячного заработка (пп. 2 п. 1 ст. 422 НК РФ и пп. 2 п. 1 ст. 20.2 Федерального закона от 24.07.1998 № 125-ФЗ).

Среднедневной заработок для расчета выходного пособия исчисляется путем деления суммы заработной платы, фактически начисленной за расчетный период, на количество фактически отработанных за этот период дней.

Сумма выходного пособия рассчитывается путем умножения среднедневного заработка на количество рабочих дней в периоде, подлежащем оплате.

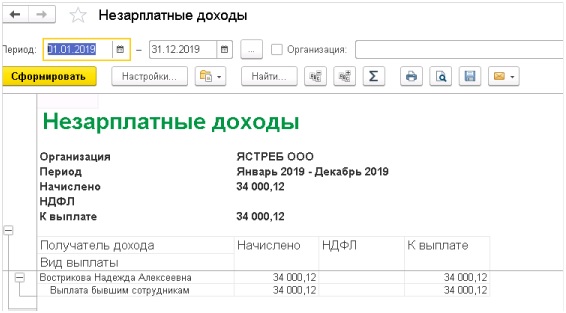

Сотрудница организации 31 августа увольняется в связи с сокращением штата работников данной организации. Уволенной работнице необходимо выплатить выходное пособие в размере среднего месячного заработка, а также сохраняемый заработок на период трудоустройства. Как в программе ЗУП 3.1 организовать данный учет.

В нашем примере нам нужно выплатить выходное пособие в размере среднего месячного заработка. Необходимо учесть, что мы можем выплатить такое пособие только за три месяца после увольнения, так как этот период по законодательству не облагается страховыми взносами и НДФЛ. Если выходное пособие нужно выплачивать в четырехкратном размере, то за четвертый месяц нам необходимо создать начисление, которое облагается страховыми взносами и НДФЛ.

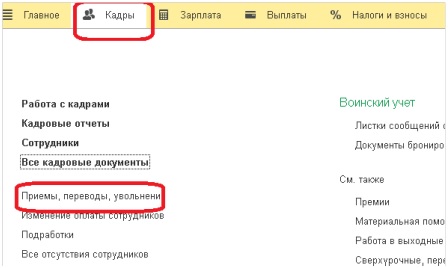

1. Создаем документ «Увольнение». Он находится в разделе Кадры – Приемы, переводы увольнения.

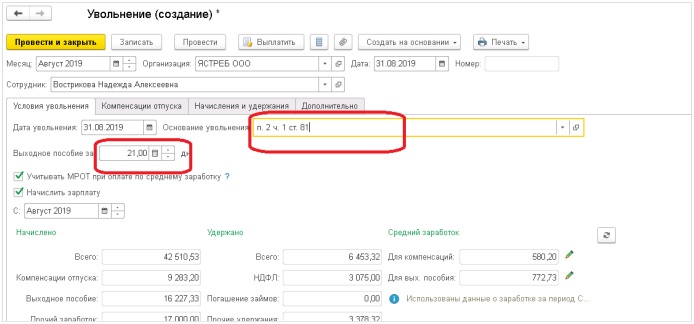

На закладке «Условия увольнения» необходимо выбрать основание увольнения и дни выходного пособия, в нашем примере это рабочие дни сентября (следующего месяца после увольнения).

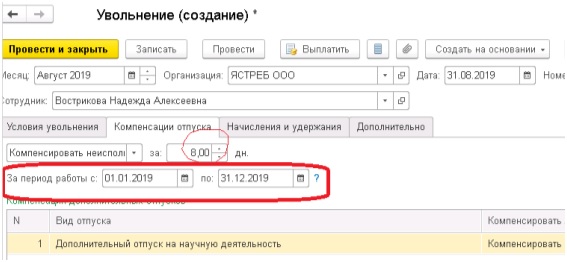

Если сотрудник не использовал весь отпуск до дня увольнения, то на закладке Компенсации программа автоматически подтягивает дни отпуска и период. Если есть необходимость, можно скорректировать.

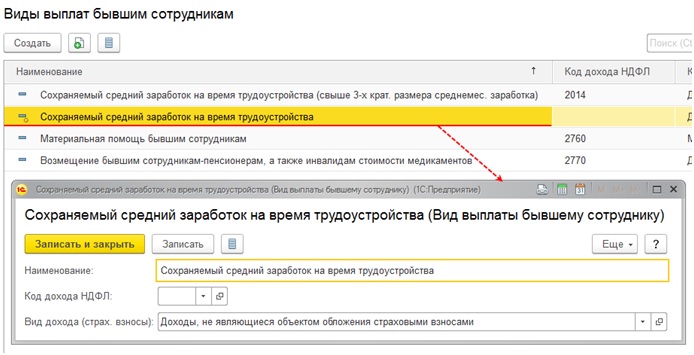

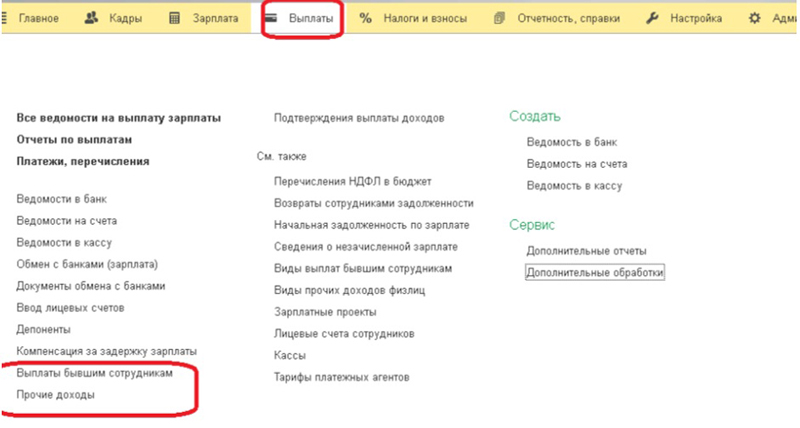

2. Далее нам необходимо выплатить сохраняемый заработок на период трудоустройства.

В соответствии с ч. 1 ст. 178 ТК РФ при расторжении трудового договора в связи с ликвидацией организации либо сокращением численности или штата работников организации (п. 2 ч. 1 ст. 81 ТК РФ), увольняемому работнику выплачивается выходное пособие в размере среднего месячного заработка. За работником также сохраняется средний месячный заработок на период трудоустройства, но не свыше двух месяцев со дня увольнения (с зачетом выходного пособия). Для работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях, по общему правилу средний месячный заработок сохраняется на период трудоустройства, но не свыше трех месяцев со дня увольнения (с зачетом выходного пособия).

В исключительных случаях средний месячный заработок сохраняется в течение третьего месяца со дня увольнения работника по решению органа службы занятости населения при условии, что в двухнедельный срок после увольнения работник обратился в этот орган и не был им трудоустроен (ч. 2 ст. 178 ТК РФ).

Для работников организаций, расположенных в районах Крайнего Севера и приравненных к ним местностях в исключительных случаях средний месячный заработок сохраняется в течение четвертого, пятого и шестого месяцев со дня увольнения по решению органа службы занятости населения при условии, если в месячный срок после увольнения работник обратился в этот орган и не был им трудоустроен (ст. 318 ТК РФ).

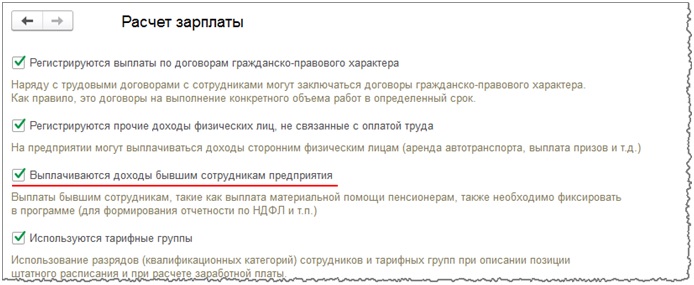

Для возможности начисления сохраняемого заработка на время трудоустройства необходимо в настройках расчета зарплаты (раздел Настройка – Расчет зарплаты) (или при начальной настройке программы) установить флажок «Выплачиваются доходы бывшим сотрудникам предприятия».

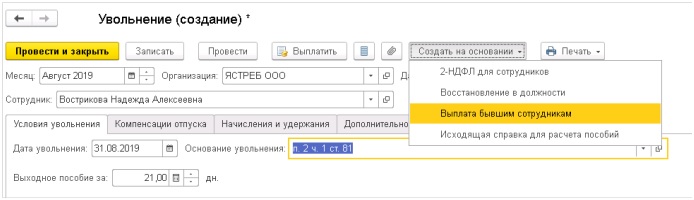

Но этот документ удобнее создать на основании ранее введенного для расчета выходного пособия документа «Увольнение», нажав на кнопку «Создать на основании» и выбрав вид документа «Выплата бывшим сотрудникам».

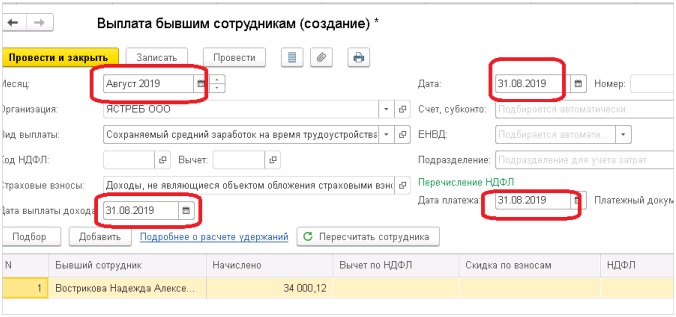

Оформляем документ той же датой, что и увольнение.

Консультант Компании «АНТ-ХИЛЛ»

При цитировании статей или заметок ссылка на сайт автора обязательна

Накопились вопросы и нужна помощь?

С удовольствием на них ответим и поможем все настроить! Обращайтесь по тел.

Как оформить выходное пособие в 1С 8.3 ЗУП

Согласно статье 178 ТК РФ, работнику, увольняющемуся из организации, полагается выплата пособия по следующим причинам:

Другие причины

Также, статья 178-я ТК предусматривает и другие основания для выплаты пособия увольняющемуся сотруднику:

Важно: выходное пособие, выданное по этим причинам, не облагается налогом на доходы физлиц.

Настроим 1C под ваши нужды прямо сейчас!

Создание документа и расчёт выплаты в 1С

Последовательно открываем в программе следующие вкладки: нажимаем кнопку «Кадры», затем «Приёмы, переводы, увольнения». В открывшемся окне будет обозначен список кадровых документов. Далее, нажимаем «Создать» и выбираем из появившегося списка «Увольнение/Увольнение списком», как показано на Рис.1

Дальше, выполняем следующие операции:

При расчёте пособия учитывается среднедневной заработок. Он указывается во вкладке «для вых пособия, справа внизу, в строке «Средний заработок». Сумму можно изменить, нажав на изображение карандаша.

В области «Выходное пособие за», необходимо правильно указать количество отработанных сотрудником дней.

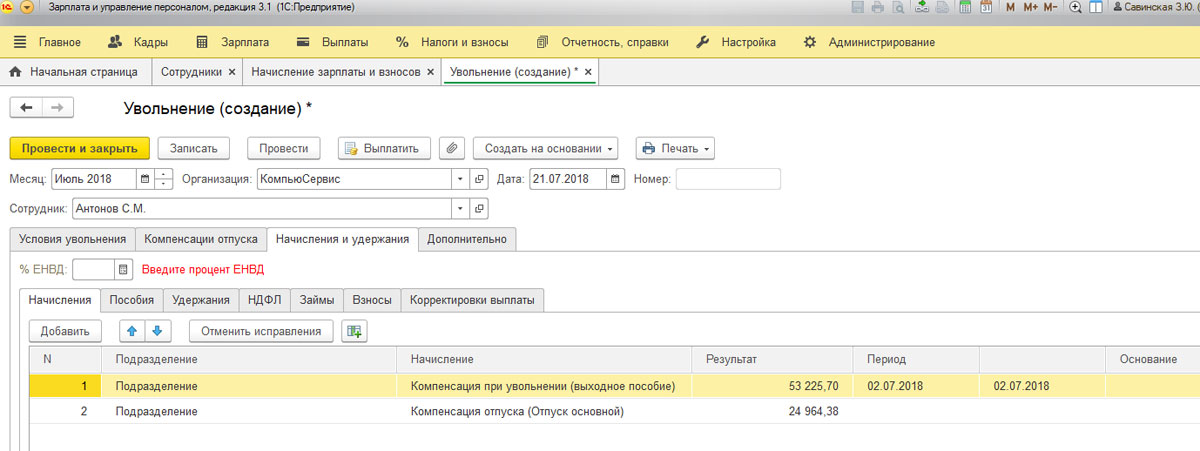

После того, как будут заполнены все поля во вкладке «Увольнение», на закладке «Начисления и удержания» появится вид оплаты «Компенсация».

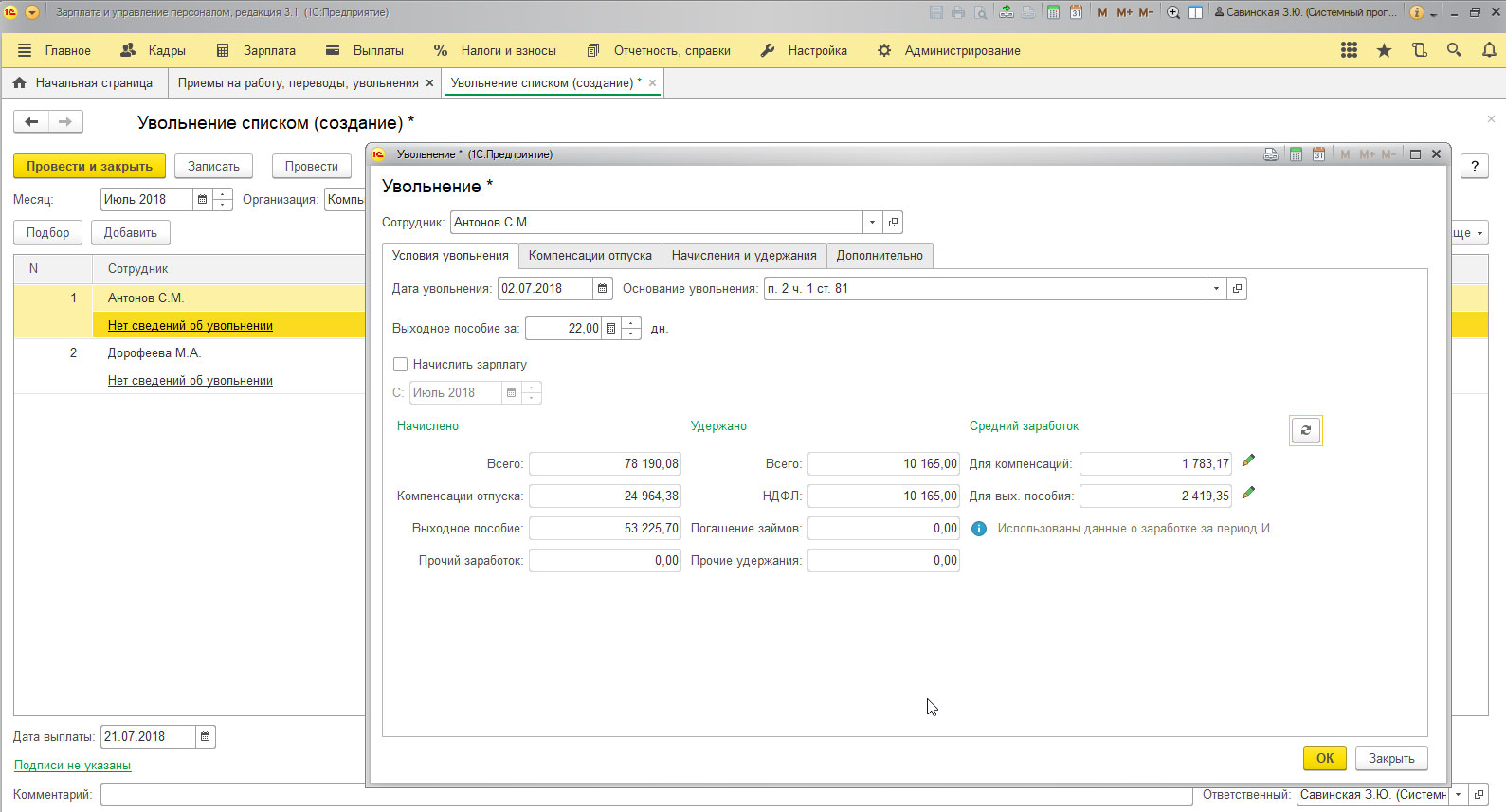

Произведение необходимых расчётов в документе «Увольнение списком»

Для осуществления этой операции потребуется зайти в «Приёмы, переводы, увольнение». Нажимаем «Создать», далее – «Увольнение списком». В появившемся окне документа, внести список увольняемых сотрудников. Затем перейти по ссылке «Нет сведений об увольнении». Появится окно «Увольнение», в котором необходимо указать дату, причину увольнения и количество отработанных дней.

Все поля документа «Увольнение списка» в окне «Увольнение», заполняются точно так же, как и в документе «Увольнение».

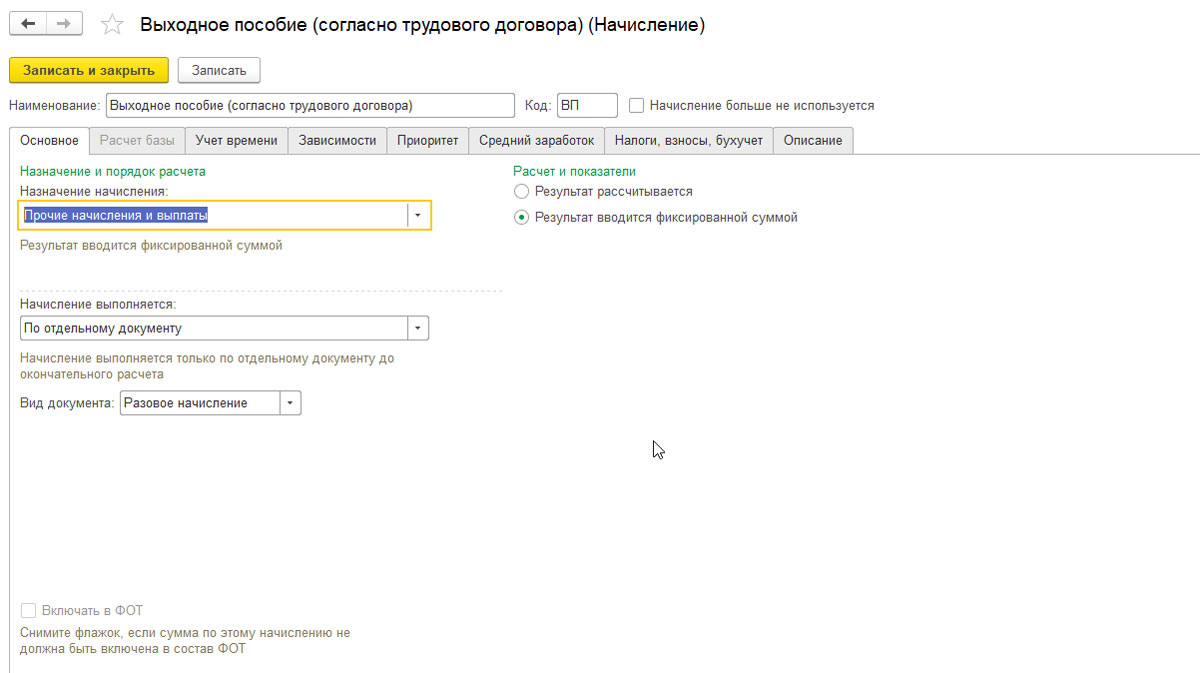

Другие виды выплат при увольнении сотрудников

В трудовом договоре или нормативном акте работодателя могут быть обозначены и другие виды выплат, которые превышают установленные значения ТК. Статья 178 Трудового Кодекса это предусматривает, но такой вид выплат облагается налогом на доходы физ. лиц.

Начисление дополнительного дохода

Чтобы начислить подобный вид пособия, облагаемый налогом, в ЗУП используют документ «Разовое начисление», как показано на Рис.4

Вкладка «Описание» подлежит заполнению только в отдельных случаях, при необходимости.

Сокращаем штат. Как провести «увольнительные» выплаты

Автор: Дария Петровская, бухгалтер-консультант Линии Консультаций «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», сентябрь 2021

Каких сотрудников можно сократить? На какие выплаты вправе рассчитывать уволенный после сокращения? От чего они зависят? Обо всем по порядку – в нашей статье.

Сократить нельзя помиловать

Сокращение штата – это полная ликвидация одной или нескольких должностей, исключение их из штатного расписания.

Тем не менее есть лица, которых нельзя уволить по сокращению. Это:

мамы с детьми до трех лет;

работники, которые воспитывают детей в возрасте до 14 лет (ребенка-инвалида до 18 лет), а также если второй родитель не работает.

Также нельзя уволить по сокращению тех, кто находится в отпуске или на больничном. Нужно дождаться, когда отпуск / болезнь закончатся – по возвращению из отпуска или с больничного можно провести сокращение.

Цена сокращения

Вот список выплат, которые сокращаемому назначает работодатель:

зарплата за отработанное время, включая премии и надбавки, которые полагаются сотруднику;

компенсация за неиспользованные дни отпуска;

венец сокращения – выходное пособие. На него могут рассчитывать все сотрудники, кроме работников, с которыми заключили договор на срок до двух месяцев. Им выплата нужна, если это зафиксировано в коллективном или трудовом договоре.

Размер выходного пособия (ст. 178 ТК). Зависит от категории работника. Обычные работники могут рассчитывать на сумму, равную среднему месячному заработку. Сезонные работники получат двухнедельный средний заработок.

Если экс-работник в течение месяца после увольнения не нашел новую работу, за ним сохраняется средний заработок за следующий месяц. Нашел? Тогда считаем в пропорции – только за дни, когда уволенный был еще без работы. В любом случае реально работодатель может и не выплачивать средний заработок за первый месяц трудоустройства, потому что в счет его выплаты зачитывается выходное пособие.

Также за экс-работником сохраняется средний заработок на период второго, а в исключительных случаях – и третьего месяца трудоустройства. На Крайнем Севере выплаты могут растянуться на полгода.

Формула расчета выходного пособия:

Выходное пособие = Средняя дневная зарплата* + Количество рабочих дней месяца, следующего за месяцем увольнения

* Средний дневной заработок рассчитывается за 12 предшествующих месяцев.

выплаты социального характера (материальная помощь, компенсационные выплаты на проезд, обучение, питание и т.д.);

оплата труда при простое;

начисление за время, когда сотрудник не работал.

НДФЛ и страховые взносы по выходному пособию не возникают. Как и по среднему заработку, который сохраняется за все три месяца трудоустройства. Условие – в совокупности все эти выплаты не должны превышать трехмесячный размер среднемесячного заработка. Для сотрудников с Крайнего Севера и приравненных к нему мест – шестикратный размер. Иначе сумму превышения облагать придется (п. 3 ст. 217 НК, абз. 6 подп. 2 п. 1 ст. 422 НК, подп. 1 и 2 п. 1 ст. 20.2 Закона от 24.07.98 № 125-ФЗ).

Оформляем выплату в «1С»

Сначала поупражняемся на примере программы «1С:Зарплата и управление персоналом 8», ред. 3.1. Потом – в программе «1С:Бухгалтерия 8», ред 3.0.

Пример в «1С:Зарплата и управление персоналом 8», ред. 3.1

Администратор ООО «Ю-ВЕНТ» уволен 30 июля 2021 г. по сокращению численности и штата сотрудников организации. В дополнительном соглашении к трудовому договору прописано, что при увольнении сотрудника по сокращению ему полагается выходное пособие в размере четырехкратного среднемесячного заработка.

Смотрим количество рабочих дней по итогам месяца увольнения:

в августе 22 рабочих дня;

в сентябре 22 рабочих дня;

в октябре 21 рабочий день;

в ноябре 20 рабочих дней;

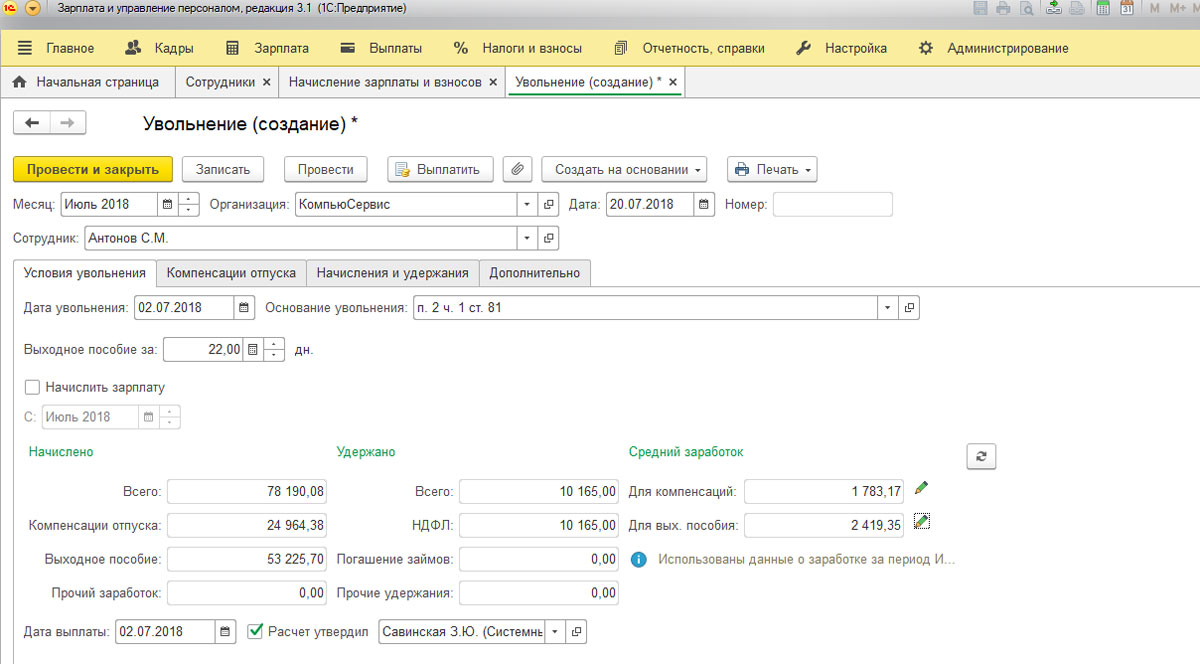

Дальше создаем документ увольнения с основанием п.2 ч.1 ст. 81 (Рис. 1).

Указываем дни выходного пособия за три месяца после увольнения, что равно 65 дням. У сотрудника насчитано 16,33 дня неиспользованного отпуска.

Напомним: если сумма не превышает трехкратного размера среднего заработка, НДФЛ не удерживаем и страховые взносы не начисляем.

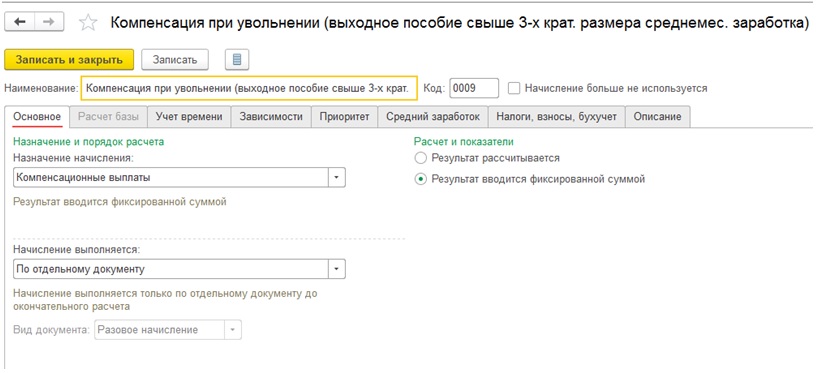

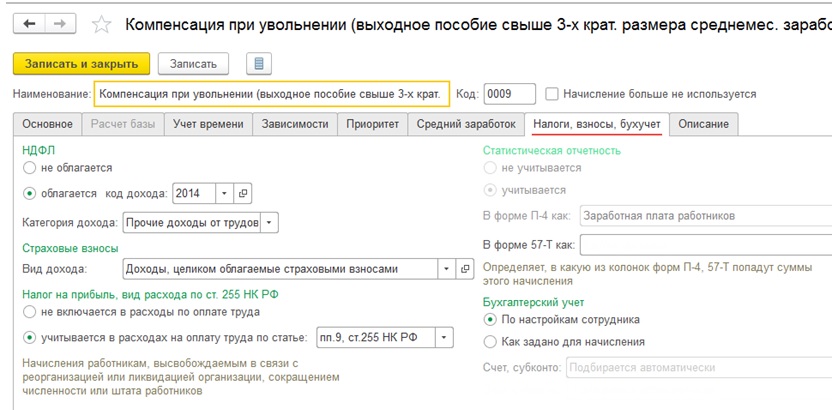

Чтобы начислить выходное за ноябрь, для начала создаем начисление. Для этого перейдем в раздел «Настройки» и выберем «Начисления».

Укажем, что сумма вводится фиксировано и начисляется по отдельному документу.

На закладке «Налоги, взносы, бухучет» проставляем код дохода 2014 «Сумма выплаты в виде выходного пособия, среднего месячного заработка, превышающей 3-х кратный размер среднего заработка».

Следующим шагом создаем документ по начислению выходного пособия за четвертый месяц. Для этого перейдем в раздел «Зарплата» – «Разовое начисление».

Выберем созданное нами начисление. В строке «Результат» проставим сумму выходного пособия за ноябрь (1004,02 руб. x 20 дней). Программа автоматически рассчитает НДФЛ и сумму к выплате после удержания.

Такой же пример по программе «1С:Бухгалтерия 8», ред 3.0.

Создадим начисление как для облагаемой части пособия, так и для необлагаемой («Зарплата и кадры» – «Настройки зарплаты» – «Начисления»).

Приступим к начислению, перейдем в раздел «Зарплата и кадры» – «Все начисления» – «Начисление зарплаты».

Заполним документ и по кнопке «Начислить» добавим нами созданные начисления.

Видим, что НДФЛ удержался только с облагаемой части выплаты.

Средний заработок для отпусков и командировок в «ЗУП 8»

В определенных законодательством РФ случаях сотруднику должна производиться оплата в виде среднего заработка, а не оплата труда. Порядок расчета средней заработной платы для больничных и, например, командировок и отпусков, различается. Эксперты 1С уточняют, что нужно знать об исчислении среднего заработка в соответствии с Постановлением Правительства РФ от 24.12.2007 № 922 для случаев, предусмотренных Трудовым кодексом РФ, а также приводят примеры настройки базы расчета среднего заработка в «1С:Зарплате и управлении персоналом 8» редакции 3 и влияния отклонений от рабочего графика сотрудника на расчет.

В каких случаях рассчитывается средний заработок

Термин «средний заработок» используется в нормативных документах для описания правил расчета в разных случаях. Из расчета среднего заработка оплачиваются дни болезни, отпусков, командировок и другие. При этом рассчитывается средний заработок по-разному. Так, Федеральный закон от 29.12.2006 № 255-ФЗ и Постановление Правительства РФ от 15.06.2007 № 375 определяют порядок расчета пособий по временной нетрудоспособности, по беременности и родам и по уходу за ребенком до достижения им 1,5 лет.

Общие правила расчета среднего заработка для случаев, когда сотрудник не находился на рабочем месте, но за ним по Трудовому кодексу сохранялся такой заработок, установлены в статье 139 ТК РФ.

В этой статье рассматривается расчет среднего заработка в соответствии со статьей 139 ТК РФ и Постановлением № 922.

Указанное постановление определяет различный порядок расчета среднего заработка для двух случаев:

1. Отпуск и компенсация за неиспользованный отпуск.

2. Другие случаи, предусмотренные ТК РФ (кроме случаев определения среднего заработка работников, которым установлен суммированный учет рабочего времени).

Случаи, поименованные в Трудовом кодексе РФ, когда сохраняется средний заработок:

Трудовым кодексом РФ установлен не закрытый перечень случаев сохранения среднего заработка.

Формулы расчета среднего заработка различны для первого и второго случаев, но в каждой из них нужно знать расчетный период, количество дней, отработанных в расчетном периоде, и фактический заработок сотрудника, полученный в расчетном периоде.

1С:ИТС

В «Справочнике кадровика» в разделе «Кадровый учет и расчеты с персоналом впрограммах 1С» см. подробнее о порядке расчета среднего заработка (кроме расчета отпуска и компенсации за отпуск); о расчете среднего заработка в целях исчисления отпускных и компенсации за отпуск.

Расчетный период

В общем случае расчетный период состоит из 12 месяцев, предшествующих месяцу сохранения среднего заработка (п. 4 Постановления № 922).

В соответствии со статьей 139 ТК РФ работодатель может установить иной расчетный период, если это не ухудшает положение работников.

Рис. 1. Изменение расчетного периода

При нажатии на нее открывается окно Ввод данных для расчета среднего заработка. Переключатель Расчетный период среднего заработка предоставляет возможность выбора периода: Стандартный, определяется автоматически и Задается вручную.

Если локальные нормативные документы предусматривают отличный от 12 месяцев расчетный период, то при работе с такими документами в программе пользователю следует самостоятельно контролировать, чтобы Средний заработок, исчисленный по установленному вручную расчетному периоду, был не меньше, чем по стандартному. Контроль удобно произвести в форме Ввода данных для расчета среднего заработка, переставляя переключатель.

В расчетный период включается время фактической работы. Если, к примеру, с сотрудником трудовой договор был заключен менее чем за 12 месяцев до расчета среднего заработка, то в стандартном расчетном периоде (12 предыдущих месяцев) время до приема на работу будет исключаемым.

То есть расчетный период не меняется, но в нем выделяется неотработанное время. Перечень исключаемых периодов определен в пункте 5 Постановления № 922.

Так, из расчетного периода исключается время, когда работник:

В программе «1С:Зарплата и управление персоналом 8» редакции 3 предусмотрено исключение таких периодов.

Если флаг Включать в базу начислений при расчете среднего заработка не установлен, то период и заработок за этот период исключается из расчета среднего.

Когда отработанные дни в расчетном периоде отсутствуют, расчет производится по текущему месяцу.

Например, командировка или отпуск наступают в том месяце, когда с сотрудником был заключен трудовой договор. В форме Ввода данных для расчета среднего заработка кнопка Дополнить по данным ФОТ заполняет данные для расчета среднего заработка информацией текущего месяца.

Фактический заработок

При расчете среднего заработка в фактический заработок работника включаются все предусмотренные системой оплаты труда виды выплат, начисленные сотруднику в расчетном периоде, независимо от источника средств. Иными словами, в расчет среднего включаются все выплаты, установленные работодателем в системе оплаты труда в качестве заработной платы.

Кроме того, включаются в расчет:

Расчет среднего заработка для.

. всех случаев, кроме отпуска

Если сотруднику установлен режим суммированного рабочего времени, то расчет ведется по часам, и средний часовой заработок СчЗ рассчитывается по формуле:

СчЗ = ЗП / ФВч,

Далее для расчета среднего заработка за период следует умножить средний часовой заработок на подлежащее оплате время по графику сотрудника в часах.

Если у сотрудника нет режима суммированного рабочего времени, то расчет ведется по дням и средний дневной заработок СдЗ исчисляется по формуле:

СдЗ = ЗП / ФВд,

Для расчета среднего заработка за период в таком случае средний дневной заработок умножается на подлежащее оплате время по графику сотрудника в днях.

Однако, не во всех случаях время, подлежащее оплате, исчисляется по графику. Исключение составляет оплата донорских дней. В письмах от 01.03.2017 № 14-2/ООГ-1727 и от 31.10.2016 № 14-2/В-1087 Минтруд России разъяснил, что следует осуществлять оплату дней сдачи крови и ее компонентов исходя из восьмичасового рабочего дня, независимо от графика сотрудника.

. отпуска

При расчете среднего заработка для целей исчисления отпуска вне зависимости от способа учета рабочего времени учет ведется по дням.

Средний дневной заработок СдЗ считается по формуле:

СдЗ = ЗП / 29,3 х Мес + Днеп,

Днеп = 29,3 / КД х ОД,

Примеры влияния отклонений от рабочего графика на расчет среднего заработка

Рассмотрим, каким образом на расчет среднего заработка сотрудника влияют отклонения от его рабочего графика, например, из-за нахождения в отпуске, командировке и др.

Пример 1

Рис. 2. Расчет среднего заработка для отпуска, Пример 1

При расчете командировки (рис. 3) средний дневной заработок составил 1 451,71 руб. (358 571,43 руб. / 247 дн.). Всего за расчетный период начислено 358 571,43 руб. и учтено 247 отработанных дней.

Рис. 3. Расчет среднего заработка для командировки, Пример 1

Пример 2

Рис. 4. Расчет среднего заработка для отпуска, Пример 2

Однако, при расчете командировки отгул не входит в число фактически отработанных дней, и средний заработок составляет 1 451,71 руб., как и в Примере 1 (см. рис. 3).

Пример 3

Рис. 5. Расчет среднего заработка для отпуска, Пример 3

При расчете командировки работа в выходной день увеличивает фактически отработанные дни, и средний заработок составляет 1 457,49 руб. (362 914,98 руб. / 249 дней). Всего за расчетный период начислено 362 914,98 руб. и учтено 249 отработанных дней (рис. 6).

Рис. 6. Расчет среднего заработка для командировки, Пример 3

От редакции. Получить еще больше информации о правилах расчета среднего заработка, об учете премий, об индексации среднего заработка при увеличении окладов, о положении о расчете среднего заработка в локальных документах, а также ознакомиться с другими примерами расчета среднего заработка в программе «1С:Зарплате и управлении персоналом 8» редакции 3 можно из видеозаписи лекции, которая состоялась в 1С:Лектории 25 мая.