Договор ГПХ в 1С ЗУП 8.3 — пошаговая инструкция

Кроме трудовых договоров организации могут заключать с физическими лицами договоры гражданско-правового характера. В 1С ЗУП 8.3 есть возможность учитывать договоры ГПХ. Рассмотрим подробнее.

Настройка программы

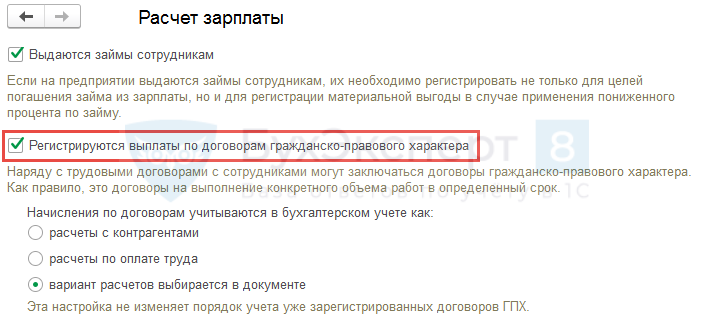

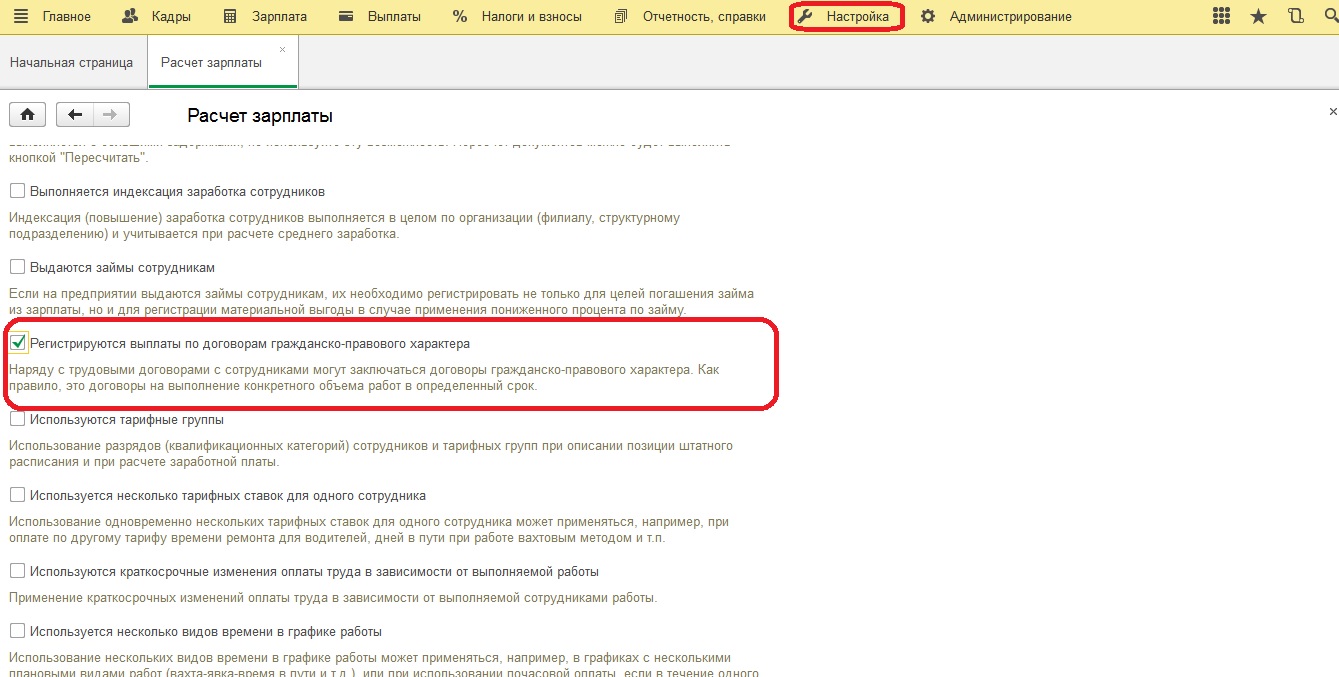

Откроем в меню «Настройка — Расчет зарплаты».

Установим флажок «Регистрируются выплаты по договорам гражданско-правового характера».

Также выбираем способ отражения в бухучете при обмене с 1С:Бухгалтерией, а именно проводку по Кт счета:

Общая схема учета

Общая схема учета выглядит так:

Далее разберем пример.

Получите понятные самоучители по 1С бесплатно:

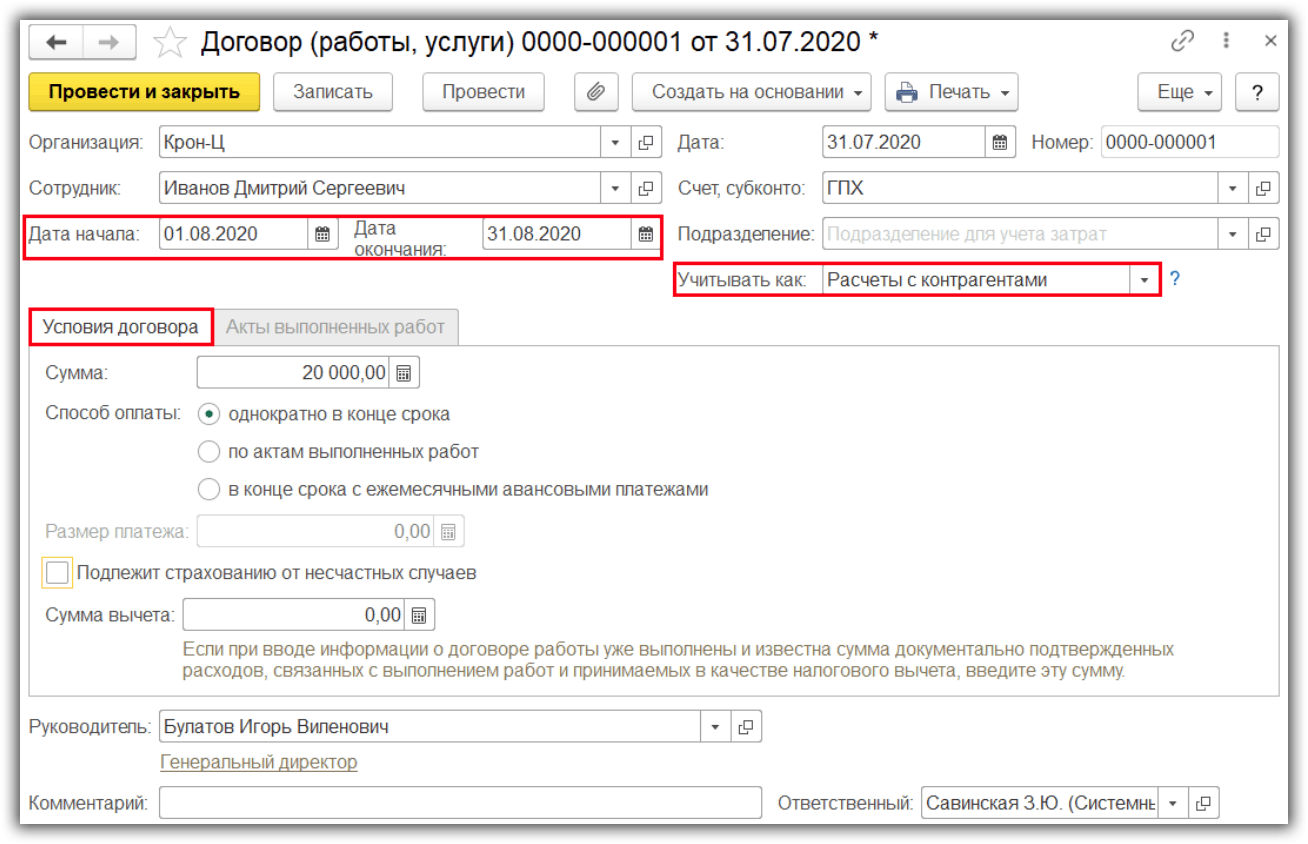

Организация заключила договор на выполнение работ с Ивановым Дмитрием Сергеевичем (не работает в нашей организации). Срок работ с 1 по 31 августа 2020 г. Сумма по договору 20 000 р. с оплатой после завершения работ.

Создание сотрудника и договора подряда

Добавим нового сотрудника.

В примере сотрудник не работает в нашей организации, поэтому прием на работу не оформляем. Нажимаем кнопку «Оформить договор».

Откроется документ, заполняем его:

Сохраняем информацию и выводим печатные формы.

Начисление вознаграждения по договору ГПХ

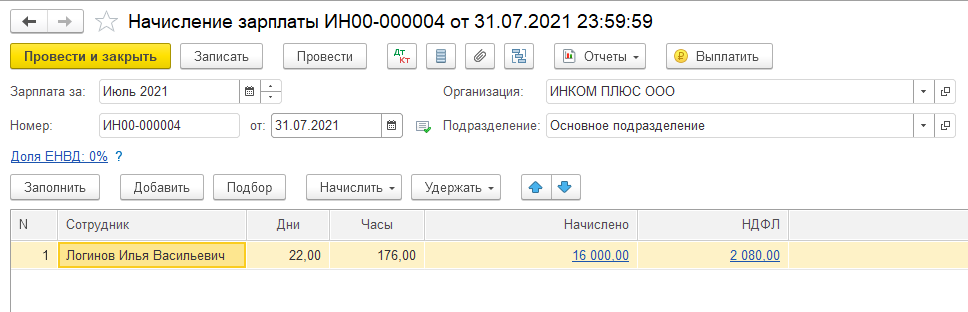

Создадим документ «Начисление зарплаты и взносов».

Заполняется закладка «Договоры», также рассчитываются НДФЛ и взносы.

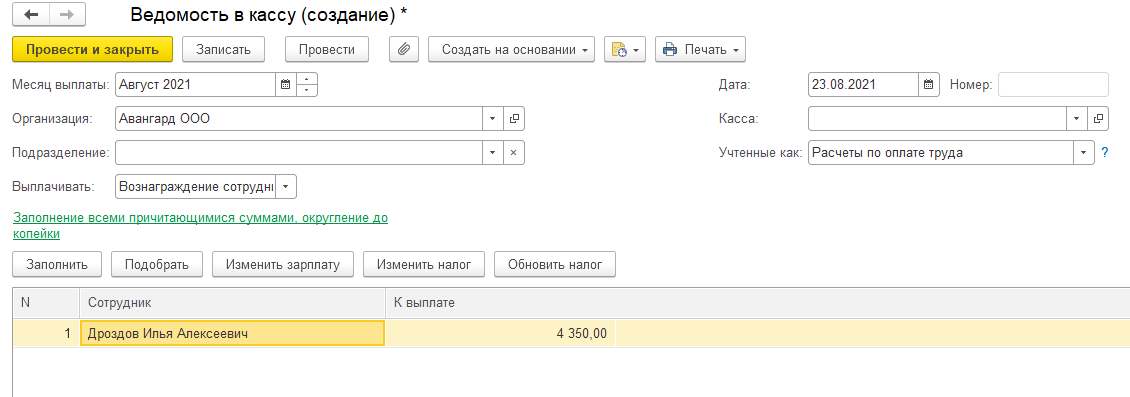

Оплата работ по договору ГПХ

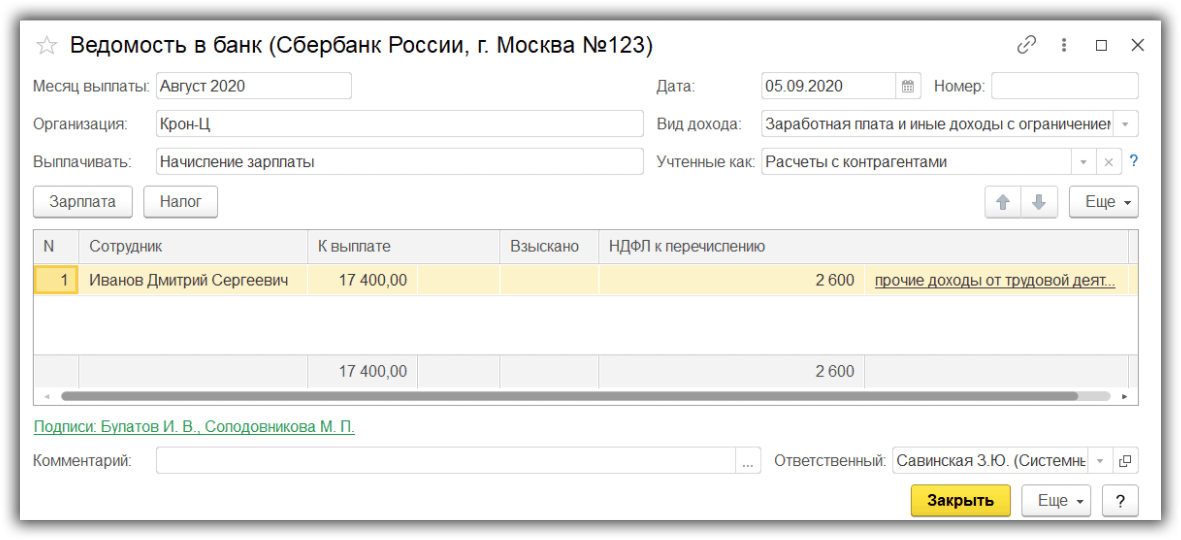

После расчетов нажмем кнопку «Выплатить».

Проверяем и сохраняем ведомость.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Выплата по договору гражданско-правового характера в программах «1С»

Автор: Ольга Пьянова, и.о. заместителя руководителя Линии консультаций «ГЭНДАЛЬФ»

Наряду с трудовыми договорами компании часто практикуют с физлицами договоры на оказание услуг (выполнение работ). Посмотрим, как отражать выплаты по договорам гражданско-правового характера (далее – ГПХ) в программах «1С:Бухгалтерия предприятия 8», ред. 3.0, и «1С:Зарплата и управление персоналом 8», ред. 3.1.

О каком договоре можно сказать точно – «подряд»

Отличительная черта договора ГПХ: оформленные таким образом взаимоотношения регулирует не Трудовой кодекс РФ, а Гражданский.

Суть ГПД – конкретное задание от заказчика, а не трудовая функция (работа по специальности).

Сотрудник, работающий по договору ГПХ, не обязательно должен быть параллельно еще и штатным сотрудником в организации.

Начало работы с ГПХ в бухгалтерской программе

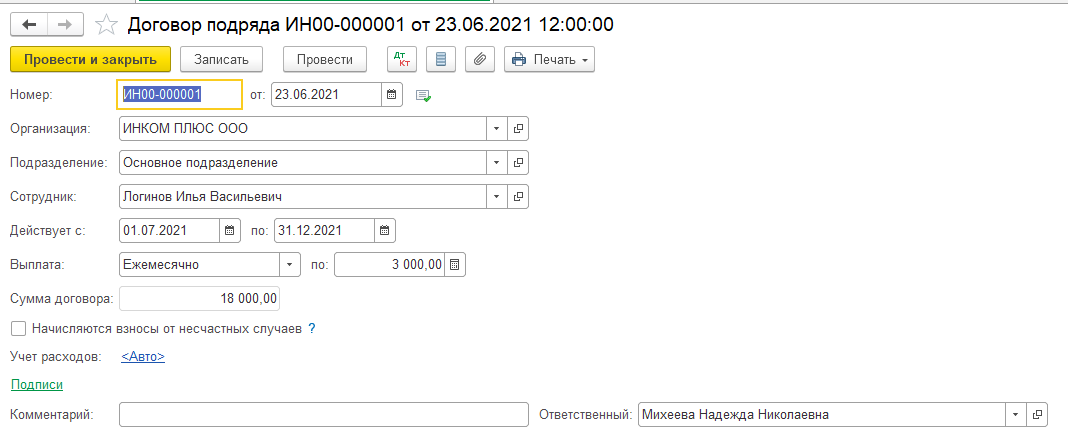

Регистрируем договор ГПХ документом «Договор (подряда)» в разделе «Зарплата и кадры» – «Договоры подряд». Или в карточке сотрудника по ссылке «Договоры подряда».

Начисляем вознаграждение по ГПХ документом «Начисление зарплаты» в разделе «Зарплата и кадры» – «Все начисления».

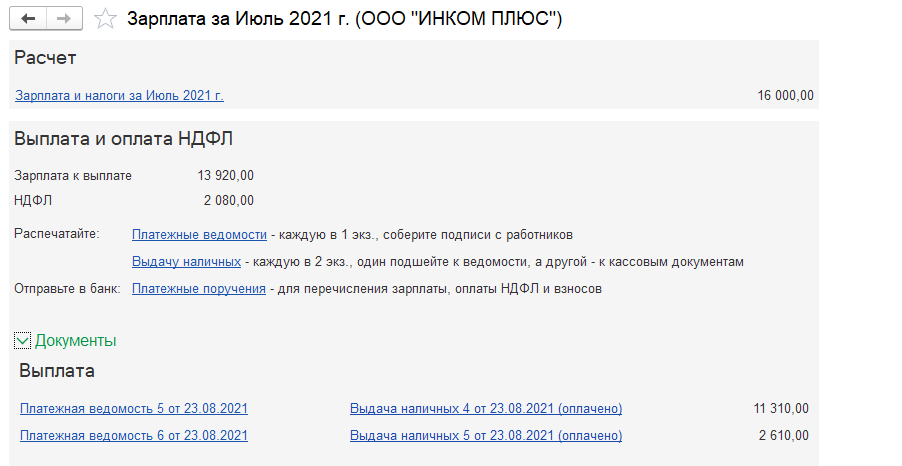

Чтобы ускорить оформление выплаты по договору подряда, в документе «Начисление зарплаты» нажимаем кнопку «Выплатить».

Если платим сотруднику организации, то формируются два документа – ведомость на выплату зарплаты (дебет счета 70) и ведомость на выплату вознаграждения по ГПХ (дебет счета 76.10).

Другой вариант – отдельно сформировать «Ведомость в банк» или «Ведомость в кассу» в разделе «Зарплата и кадры». Должен быть установлен переключатель в положение «Договор подряда» для автоматического заполнения документа.

Оформление вознаграждения по ГПХ в зарплатной программе

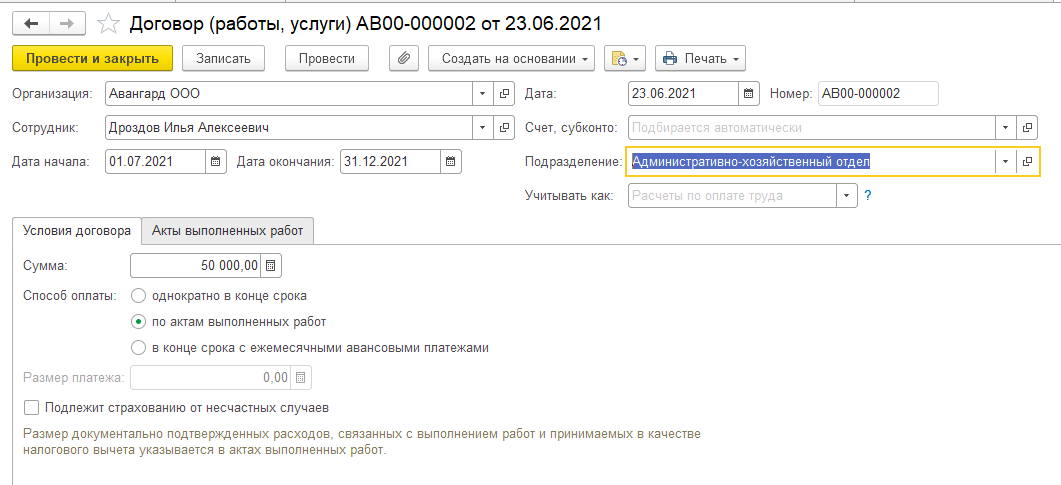

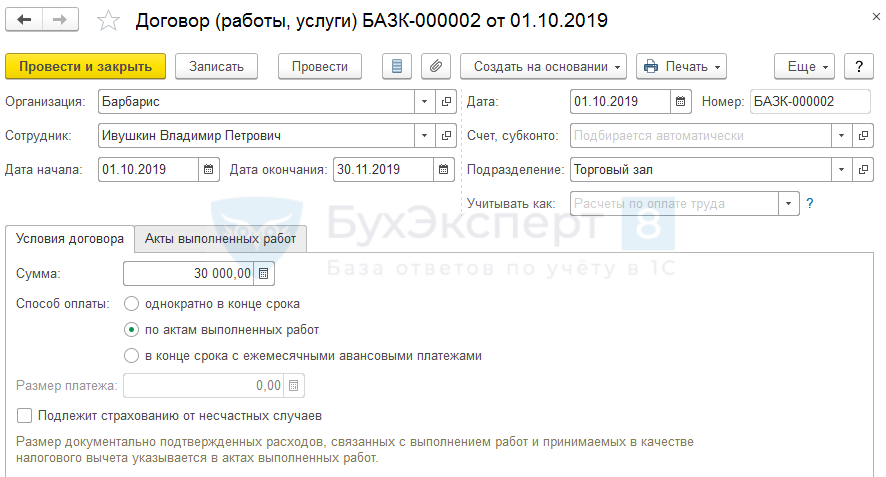

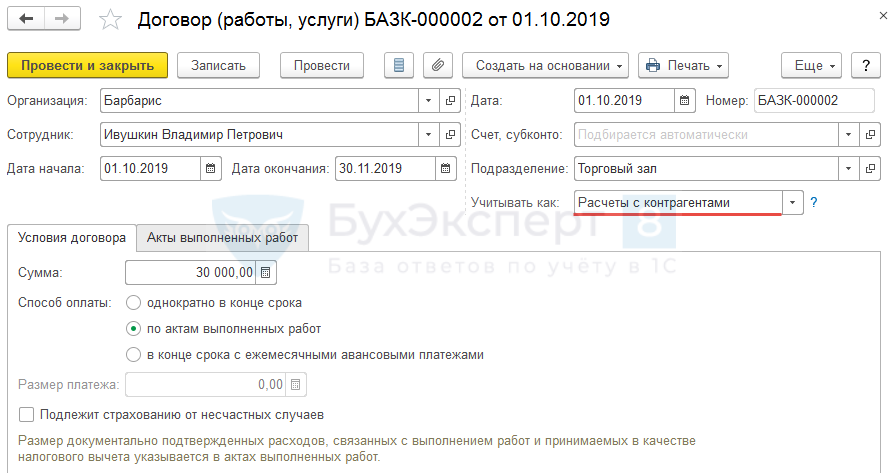

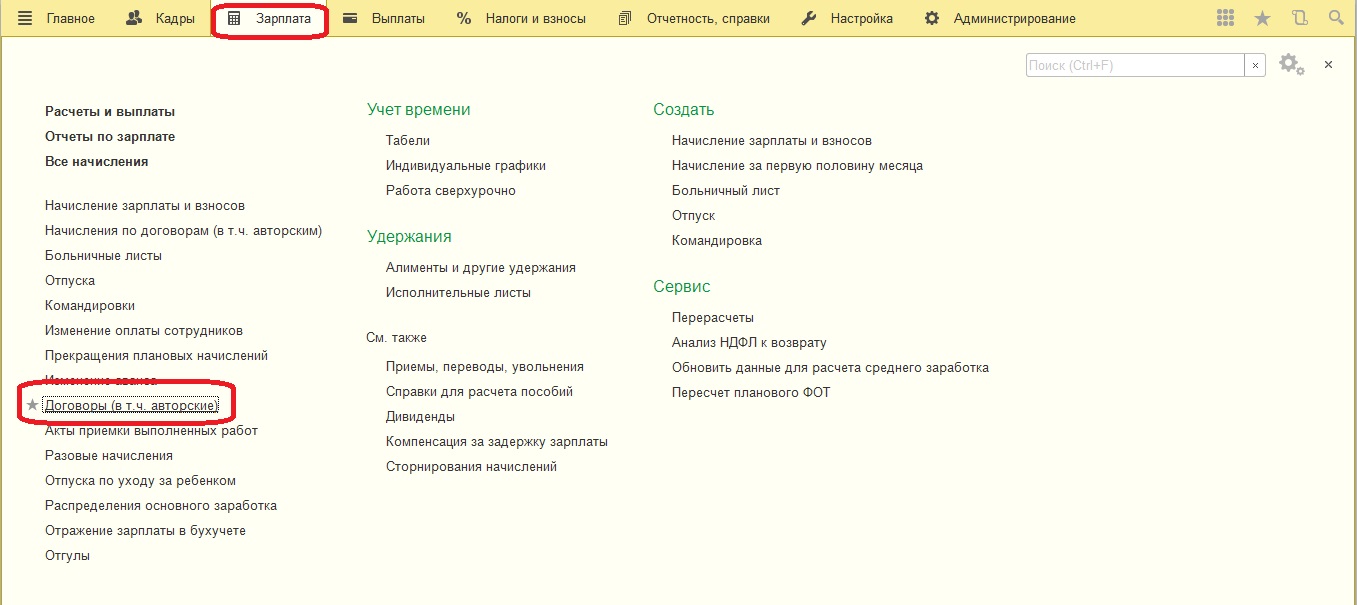

Регистрируем договор на работы (услуги), после чего уже начисляем вознаграждение. Для этого нужен документ «Договор (работы, услуги)» в разделе «Зарплата» – «Договоры (в т.ч. авторские)» или пройдите из карточки сотрудника по кнопке «Оформить документ» – «Договоры (ГПХ)» – «Договор (работы, услуги)».

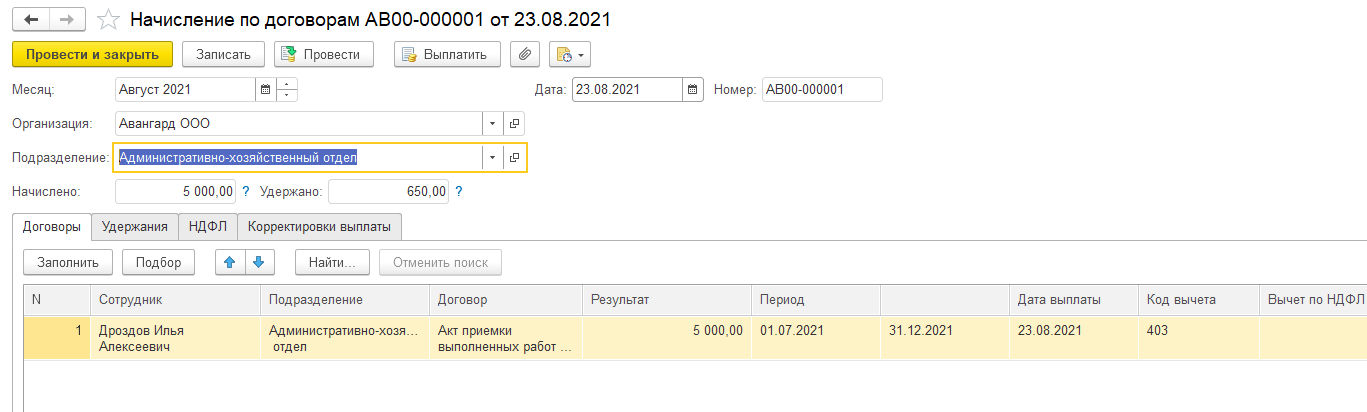

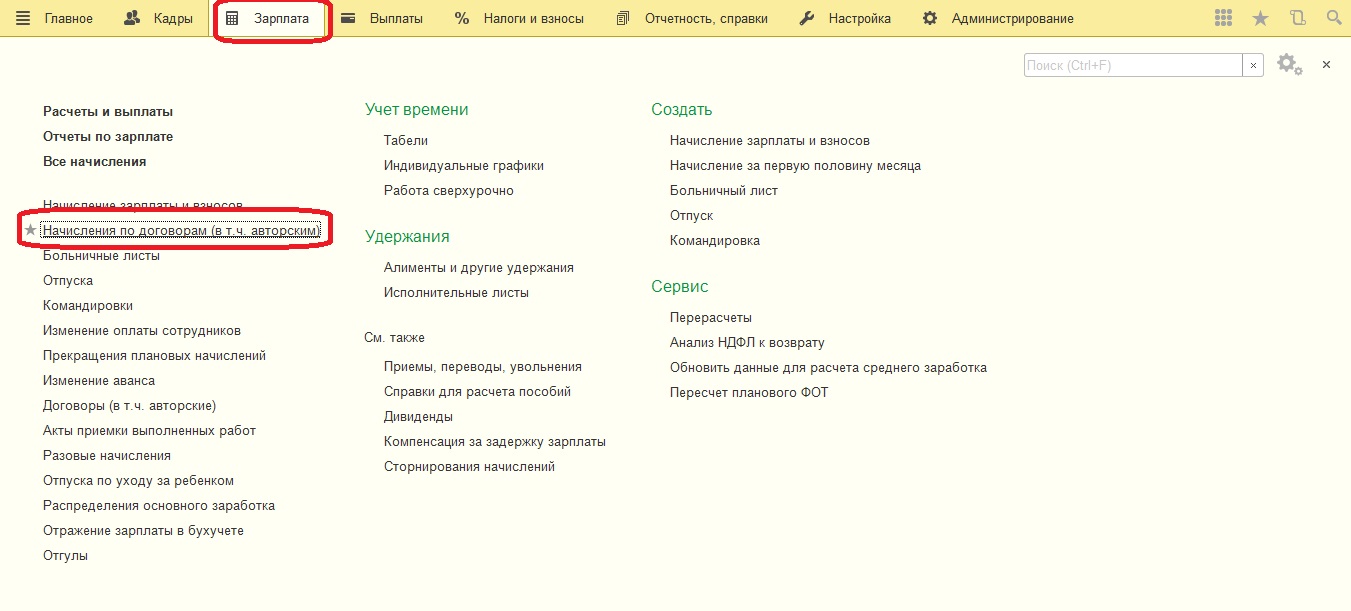

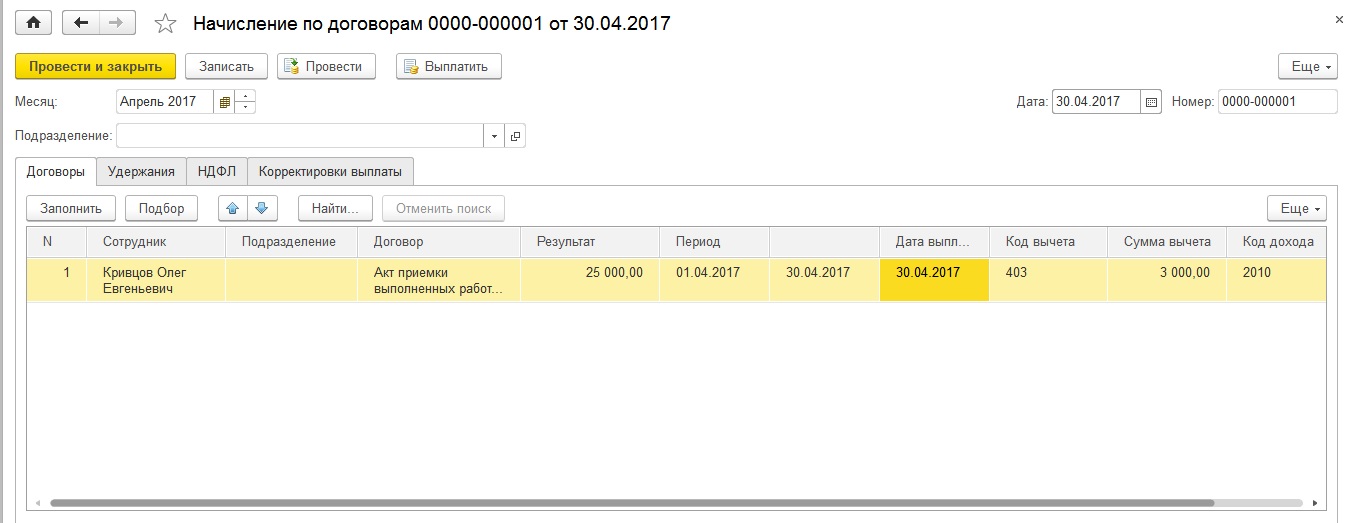

Надо выплатить вознаграждение по ГПХ в межрасчетный период? Воспользуйтесь документом «Начисление по договорам» в разделе «Зарплата» – «Начисления по договорам (в т.ч. авторским)».

В поле «Выплачивать» укажите способ выплаты – «Начисления по договорам». Не переживайте: когда будете окончательно считать зарплату за месяц, в документы по выплатам повторно не попадут начисления по договорам и актам, которые уже выплатили среди месяца.

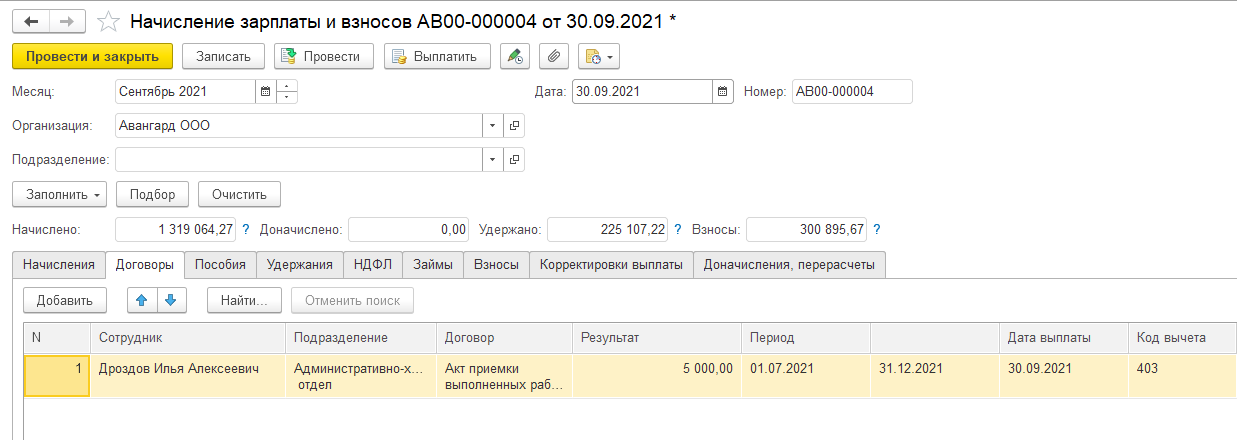

Если по договору подряда платим в конце месяца вместе с заработной платой (не выплачивается в межрасчетный период), то начисляем сумму документом «Начисление зарплаты и взносов».

Когда платим при окончательном расчете за месяц, в ведомости на выплату в основном указывается способ выплаты – «Зарплата за месяц», но также можно выбрать способы выплат – «Вознаграждение сотрудникам по договорам ГПХ» и «Зарплата работников и служащих».

Договоры ГПХ в 1С 8.3 ЗУП

В данной статье мы рассмотрим как договор ГПХ в 1С 8.3 ЗУП вносить пошагово, какие документы использовать для начисления сумм по договорам подряда в 1С 8.3 ЗУП и как производить выплаты и отражение этих сумм в бухучете.

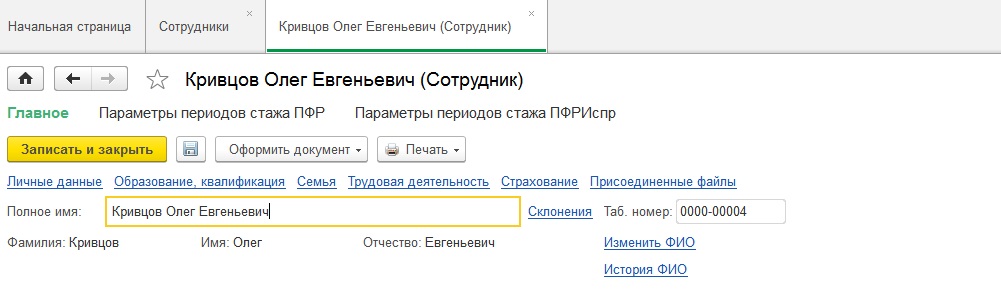

Создание сотрудников-договорников

Документ для регистрации условий по договору ГПХ

Для того, чтобы в 1С 8.3 ЗУП появилась возможность учитывать доходы по договору ГПХ, следует прежде всего в настройка расчета зарплаты ( Настройка – Расчет зарплаты ) установить флажок Регистрируются выплаты по договорам гражданско-правового характера :

Получите понятные самоучители 2021 по 1С бесплатно:

При этом предусмотрены три Способа оплаты :

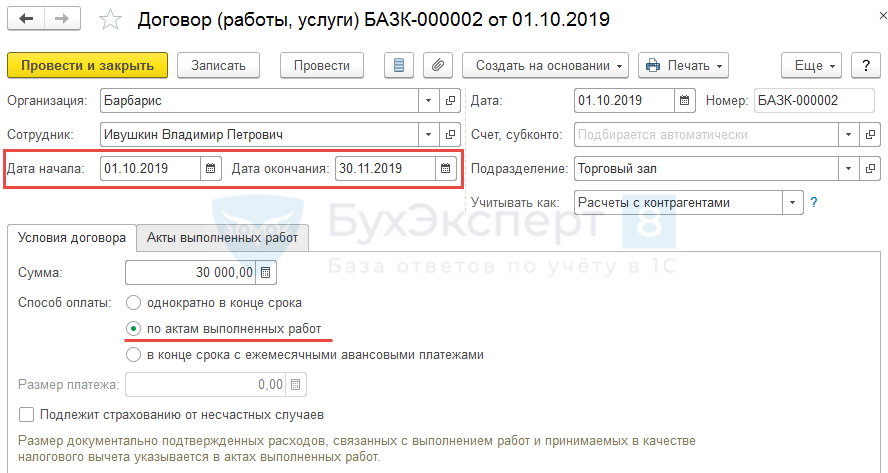

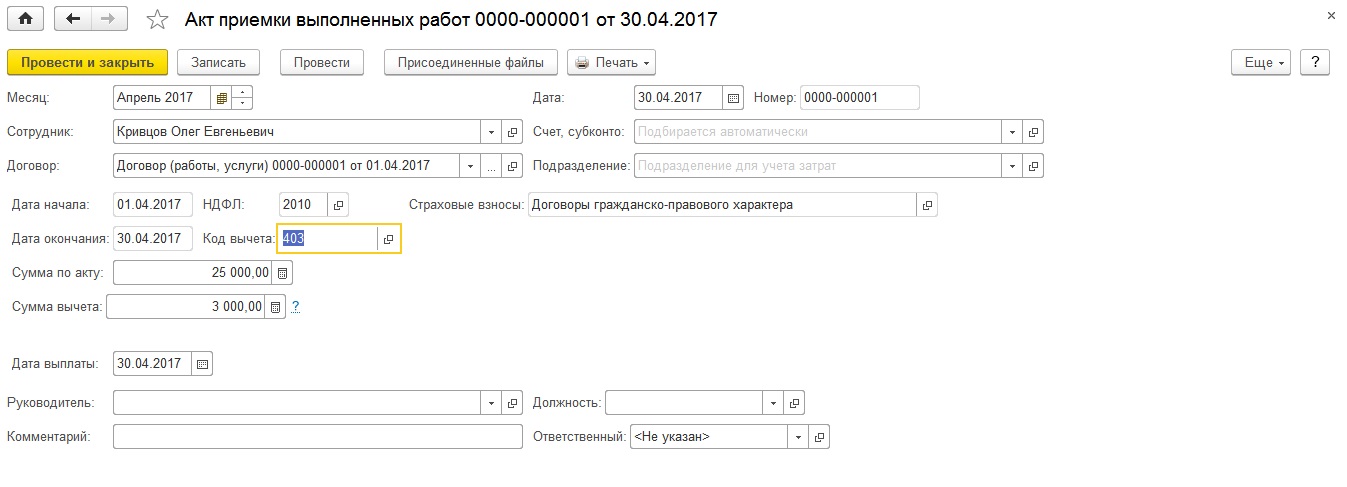

Документы Договор (работы, услуги) и Акт приемки выполненных работ ничего не начисляют. Договор (работы, услуги) служит для регистрации условий по договору, а Акт приемки выполненных работ – для регистрации суммы, которая должна быть потом начислена на основании подписанного акта.

Документы начисления и выплат сумм по договорам ГПХ

Расчет сумм по договорам ГПХ в 1С 8.3 ЗУП может производиться следующими документами:

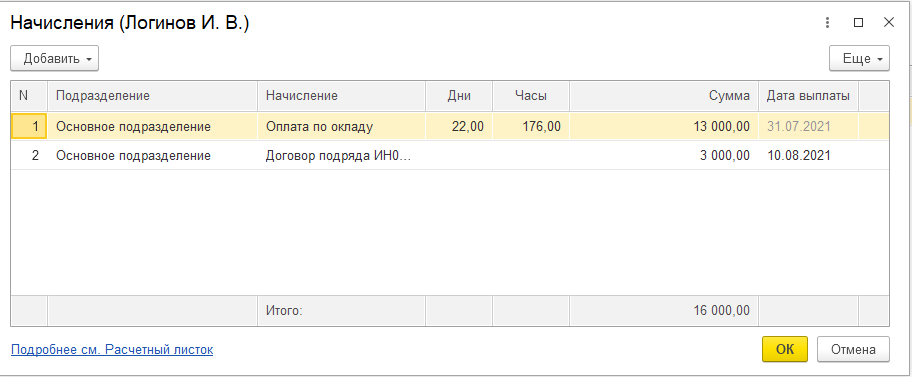

В этом случае доходы по договорам ГПХ рассчитывается на отдельной вкладке – Договоры :

Отражение сумм договоров ГПХ в бухгалтерском учете

Суммы по договорам ГПХ в 1С 8.3 ЗУП можно отражать в Кредите счетов:

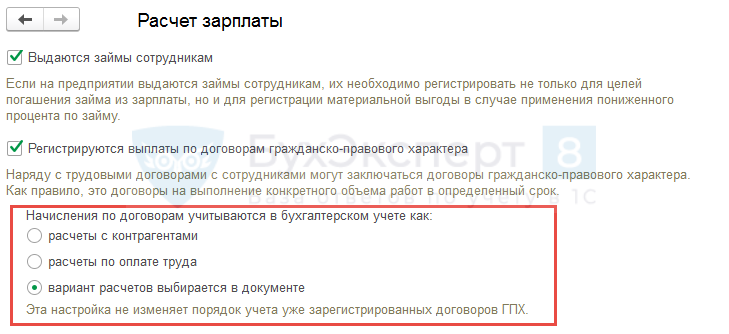

Значение счета по умолчанию задается в настройках расчета зарплаты ( Настройка – Расчет зарплаты ) в пункте Начисления по договорам учитываются в бухгалтерском учете как :

При этом может быть выбрано одна из трех настроек:

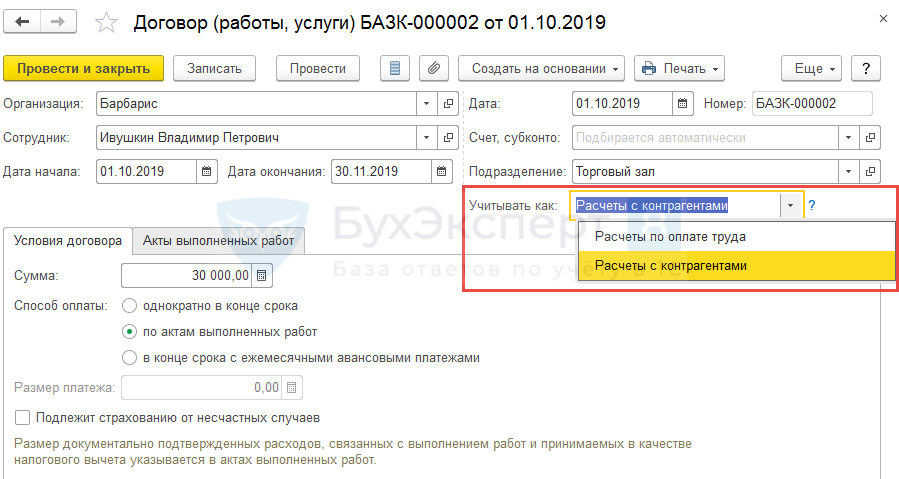

При необходимости параметры отражения доходов по договорам ГПХ, заданные по умолчанию, могут быть переопределены в документе Договор (работы, услуги) в поле Учитывать как :

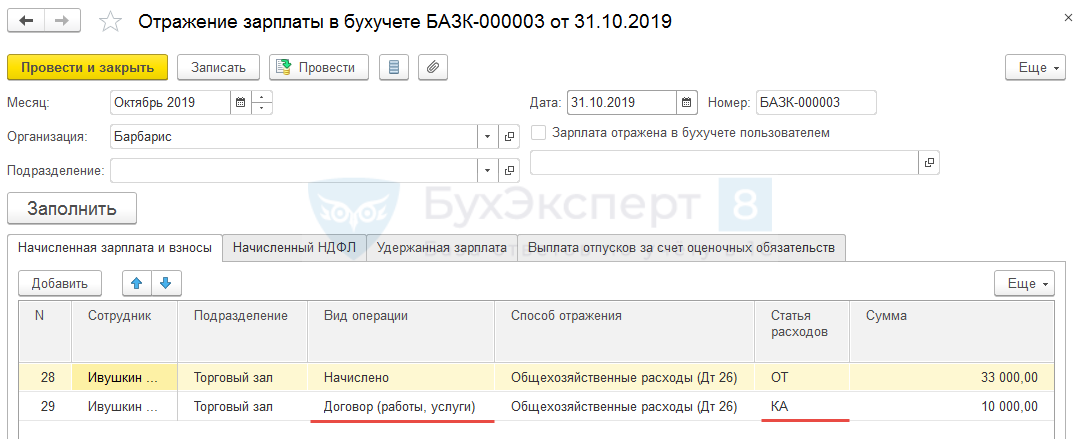

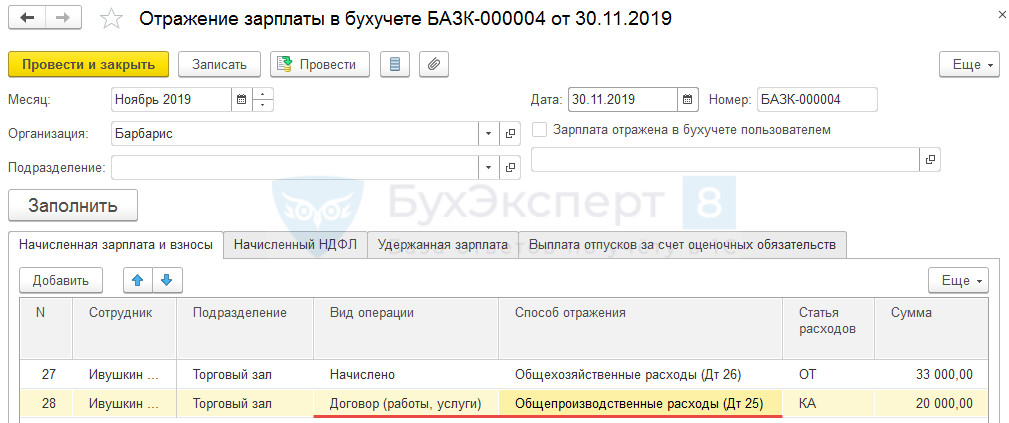

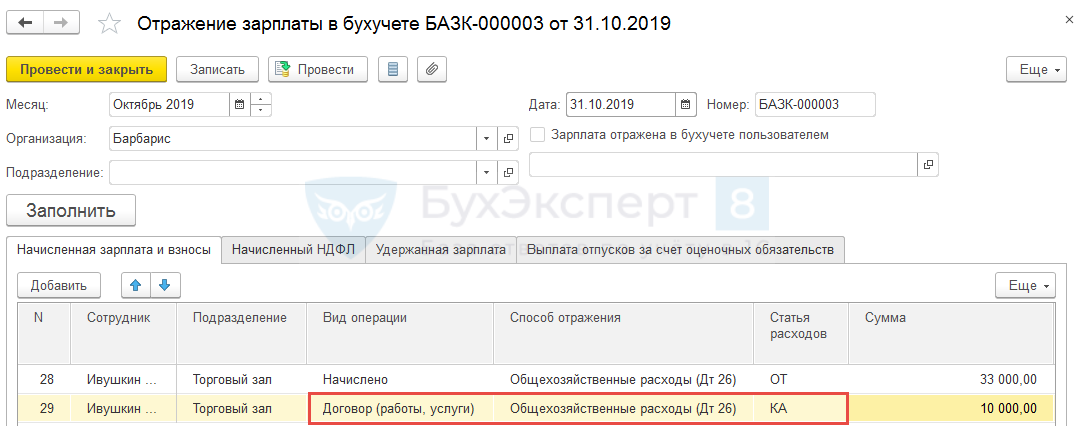

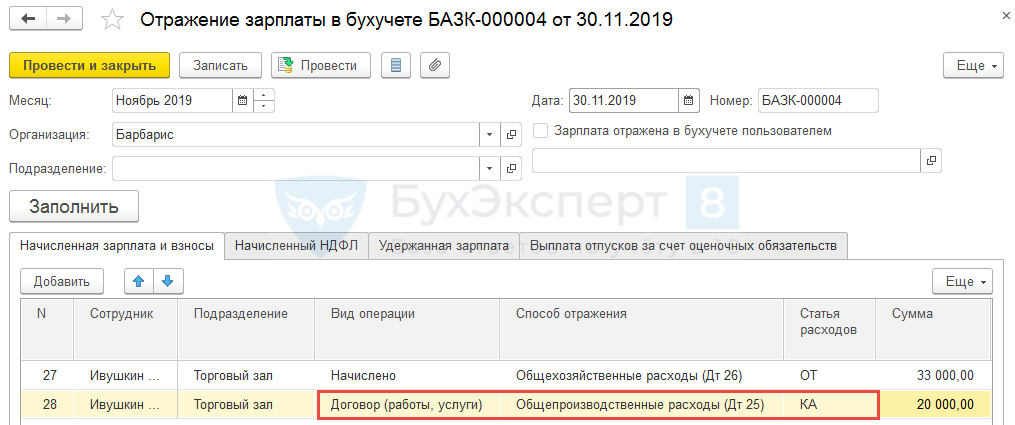

При формировании документа Отражение зарплаты в бухучете ( Зарплата – Отражение зарплаты в бухучете ) в колонке Статья расходов для сумм по договорам ГПХ (по Виду операции – Договор (работы, услуги) ) заполняются следующие значения:

См. также:

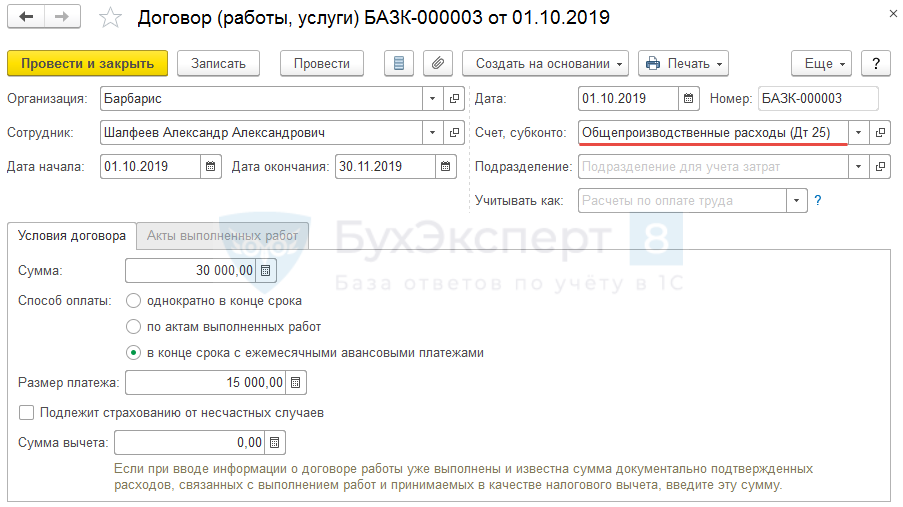

Способ отражения зарплаты в бухучете ( Настройка — Способы отражения зарплаты в бухучете ) при формировании проводок будет влиять на дебетовый счет затрат. Данный способ для сумм по договорам ГПХ в 1С 8.3 ЗУП может быть задан в документе Договор (работы, услуги) в поле Счет, субконто :

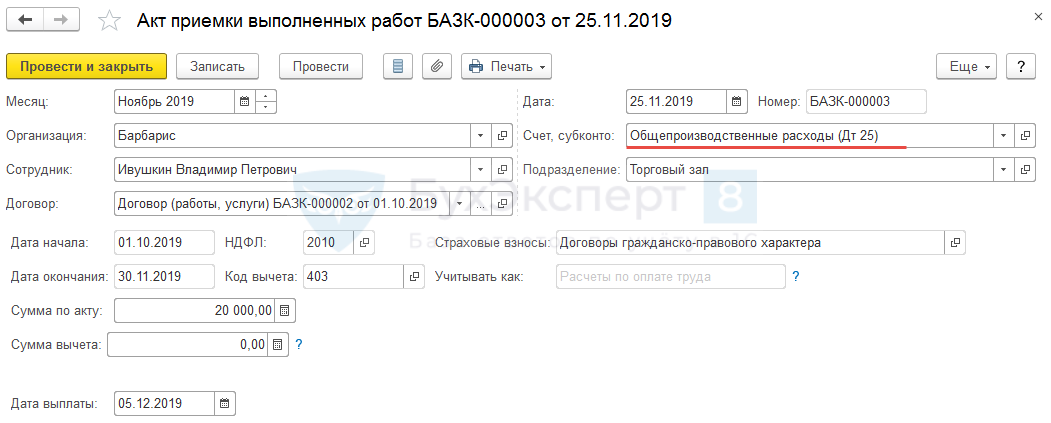

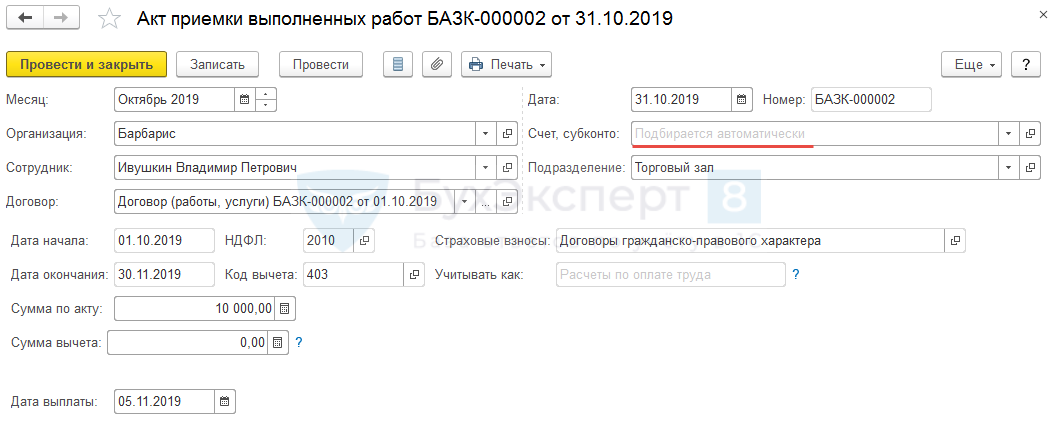

или в Акте приемки выполненных работ в реквизите Счет, субконто :

Если работник по договору ГПХ является еще и сотрудником, принятым по трудовому договору, то, если реквизит Счет, субконто в документах Договор (работы, услуги) или Акте приемке выполненных работ останется пустым, то в документе Отражение зарплаты в бухучет будет использовать Способ отражения такой же, как и для сотрудника по трудовому договору.

Пример регистрации, начисления, выплаты и отражения в бухгалтерском учете сумм договоров ГПХ

Рассмотрим пример регистрации сумм по договору ГПХ в 1С 8.3 ЗУП.

С 1 октября 2019 г. на два месяца с сотрудником, который уже работает в организации по трудовому договору, заключен договор ГПХ на общую сумму 30 000 руб.

По условиям договора начисления будут производится на основании актов выполненных работ. Подписаны следующие акты: 31 октября 2019 г. на сумму 10 000 руб. и 25 ноября 2019 г. – на сумму 20 000 руб.

Все выплаты производятся в сроки выплаты зарплаты по организации – 5 числа каждого месяца. При этом доходы и по трудового договору и договору ГПХ выплачиваются одной Ведомостью…

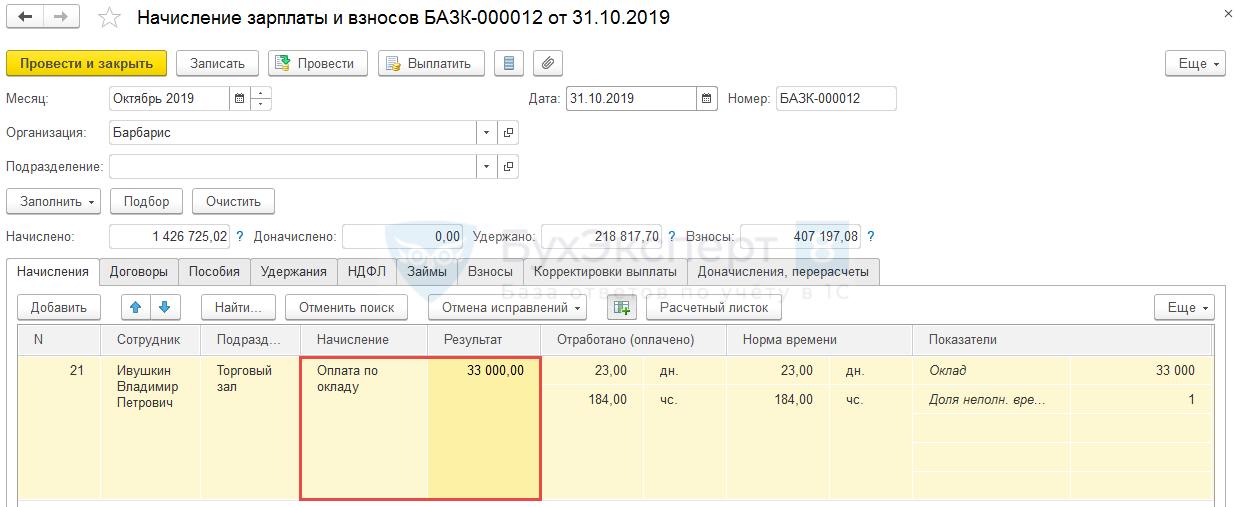

Оплата по окладу установлена сотрудника в размере 33 000 руб.

Так как суммы по договору ГПХ должны в кредитовом счете учитываться на счете 76.10, то в поле Учитывать как выберем значение Расчеты с контрагентами :

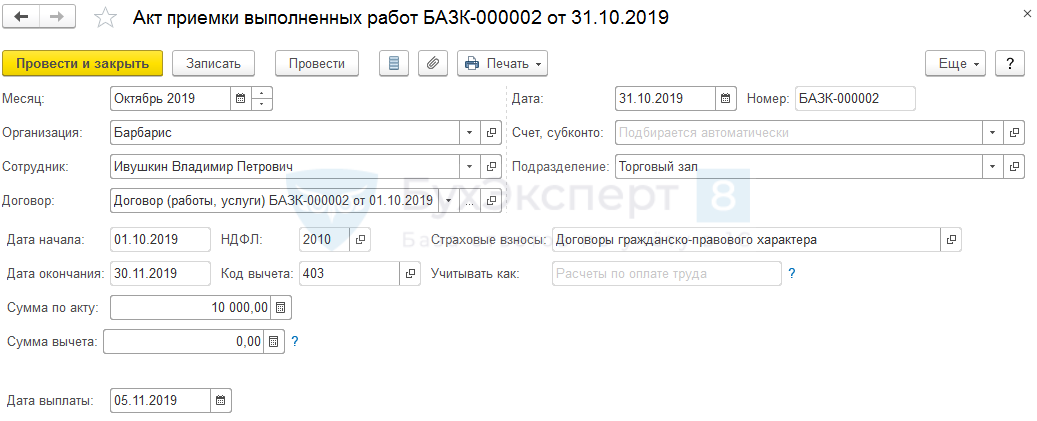

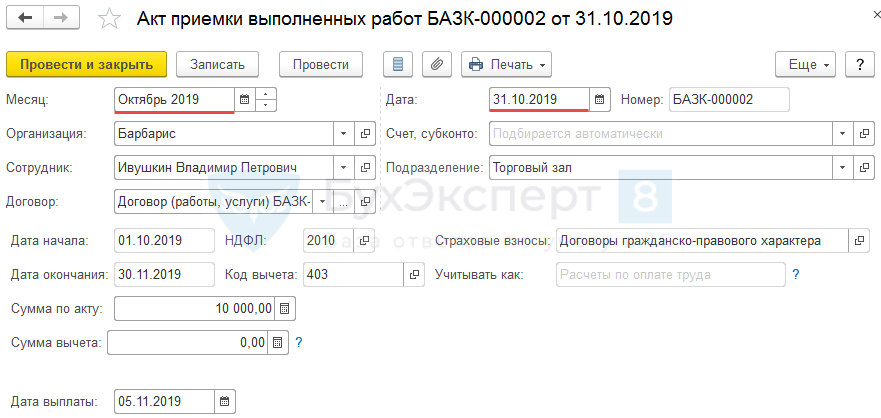

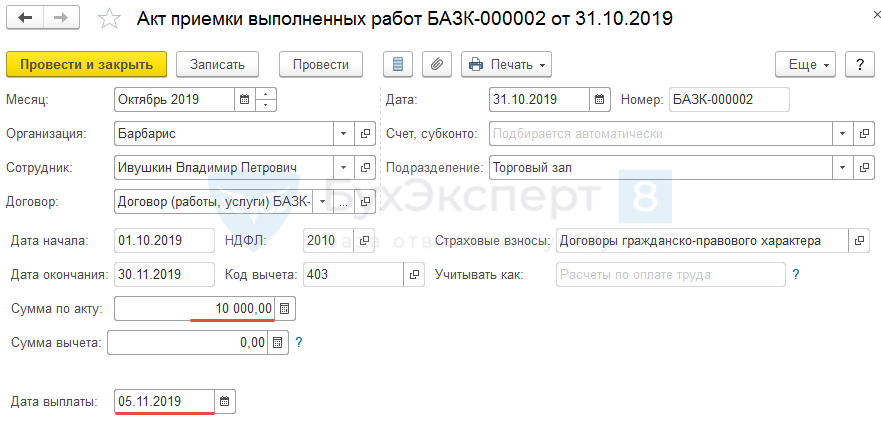

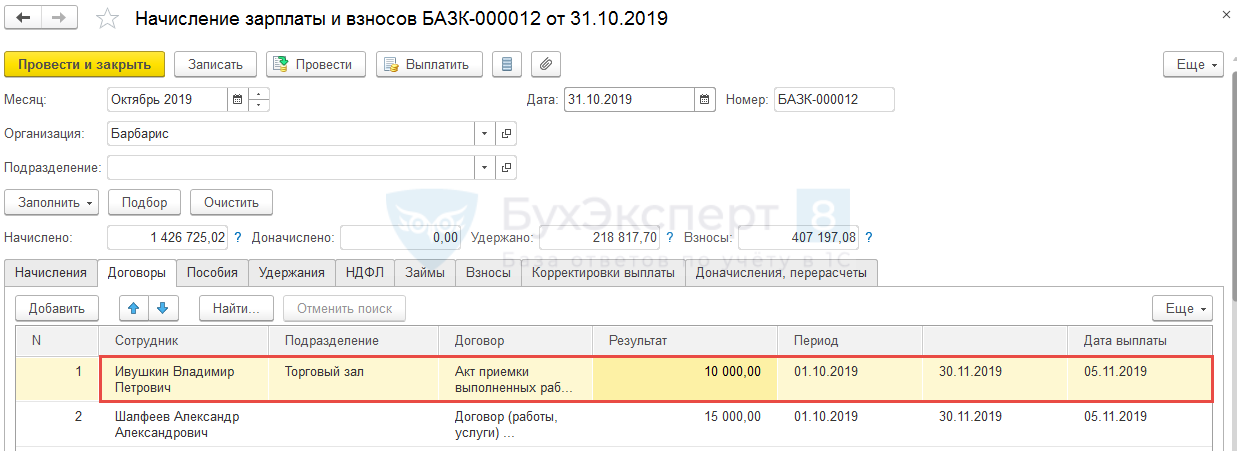

Октябрьская сумма по акту составит 10 000 руб., а дата выплаты будет совпадать с датой выплаты зарплаты в организации – 05.11.2019:

Так как в октябре сумма по договору ГПХ должна относится к такому же счету затрат, что и для сумм по трудовому договору сотрудника, то поле Счет, субконто оставляем пустым:

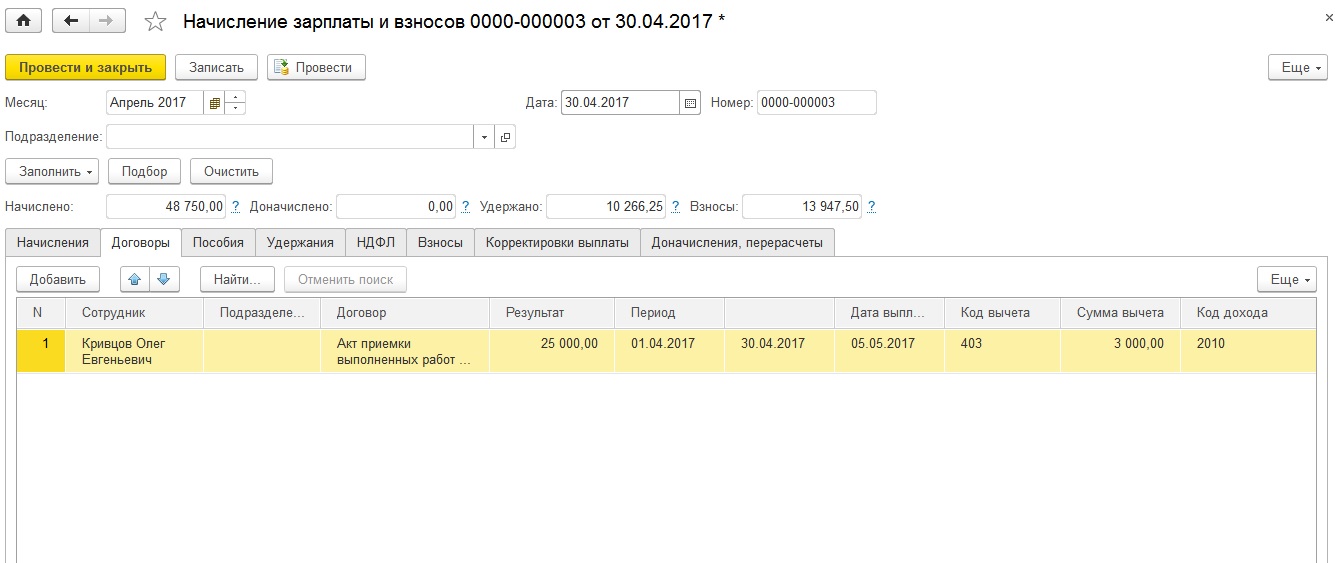

При заполнении документа Начисление зарплаты и взносов за октябрь 2019 г. автоматически на вкладку Договоры попадет сумма по Акту приемки выполненных работ – 10 000 руб.:

При этом по трудовому договору на вкладке Начисления будет рассчитана Оплата по окладу в сумме 33 000 руб.:

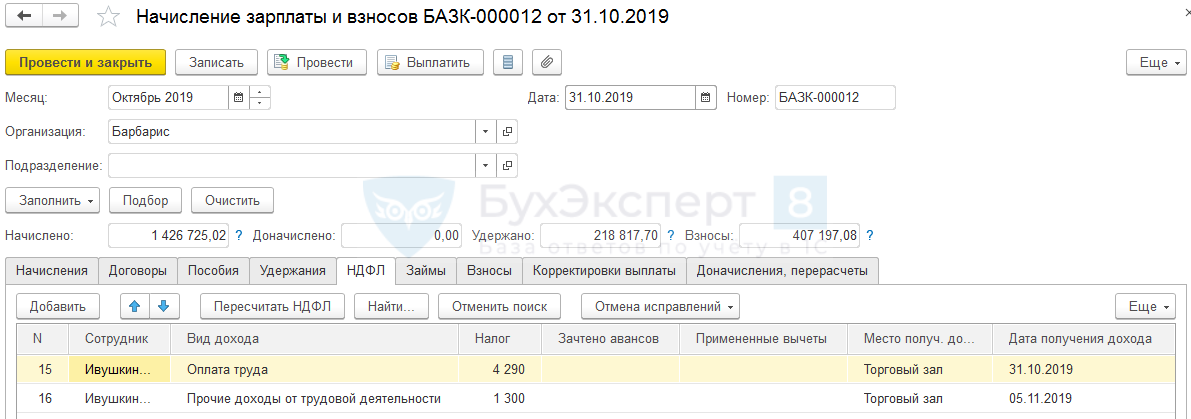

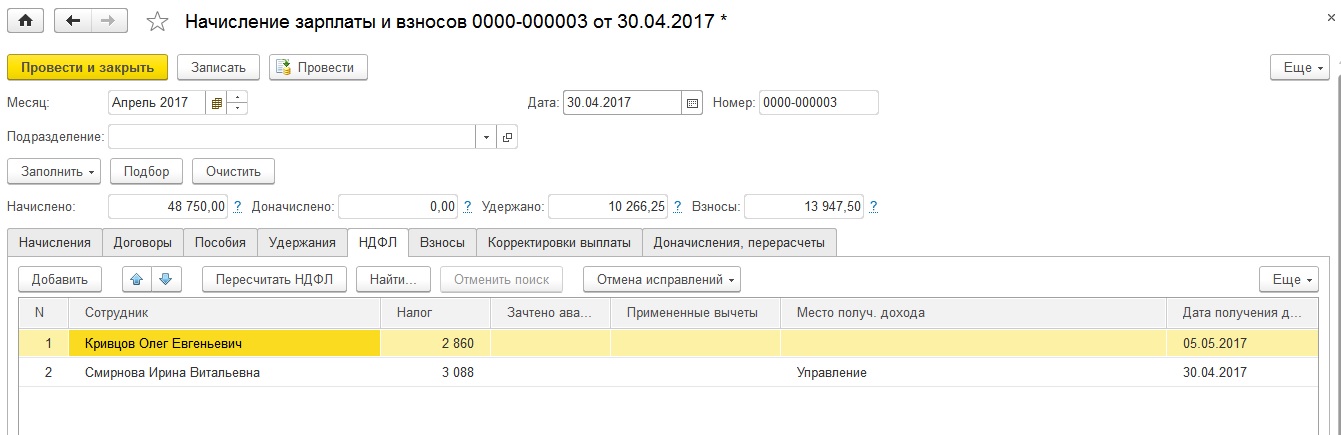

Общий НДФЛ за октябрь по сотруднику составит 5 590 руб.: 4 290 руб. – по окладу и 1 300 руб. – по договору ГПХ:

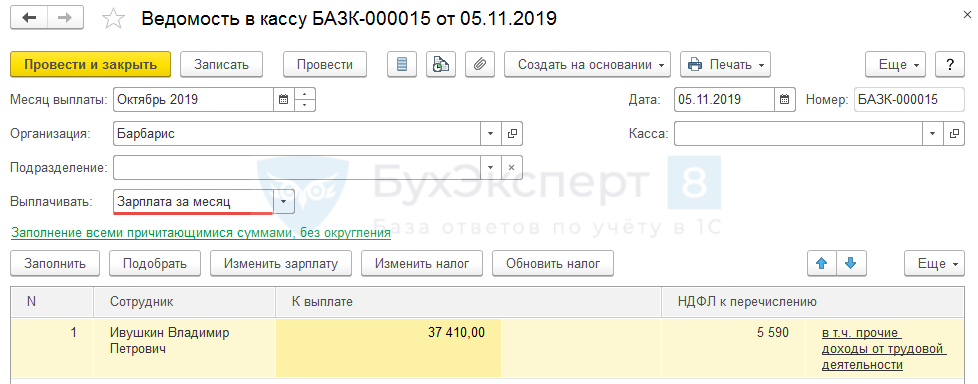

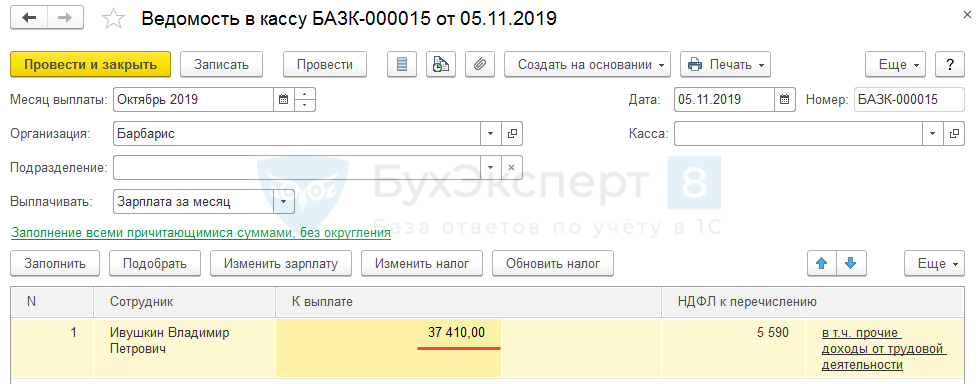

В Ведомости в кассу за октябрь 2019 г. в поле Выплачивать укажем способ выплаты зарплаты – Зарплата за месяц :

При автоматическом заполнении документа по сотруднику попадут К выплате суммы по трудового договору и договору ГПХ:

При формировании документа Отражение зарплаты в бухучете за октябрь 2019 г. в колонку Способ отражения по Виду операции – Договор (работы, услуги) будет загружен Способ отражения зарплаты в бухучете такой же, как для сотрудника по трудовому договору — Общехозяйственные расходы (Дт 26). В колонке Статья расходов загрузится значение КА :

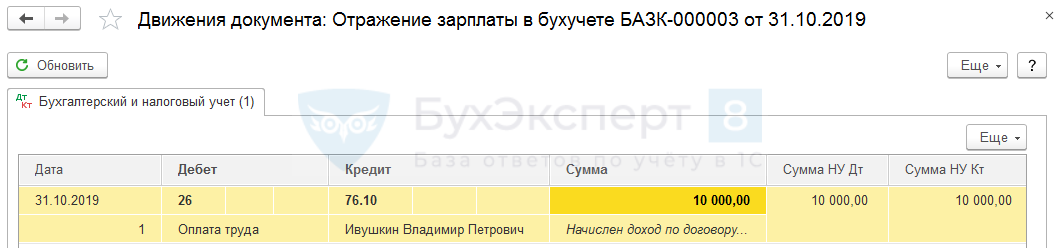

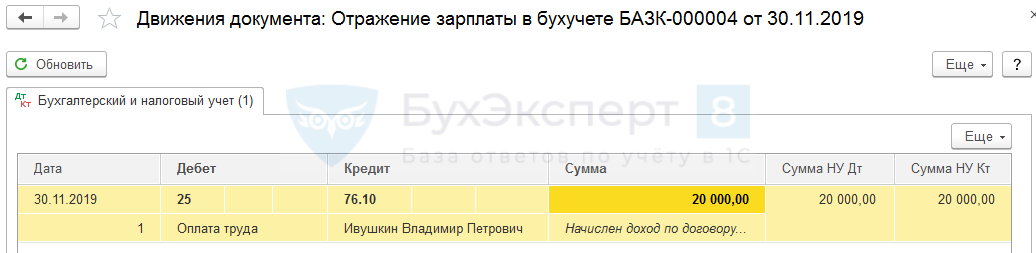

После синхронизации с 1С:Бухгалтерией 3 в ней появятся проводки:

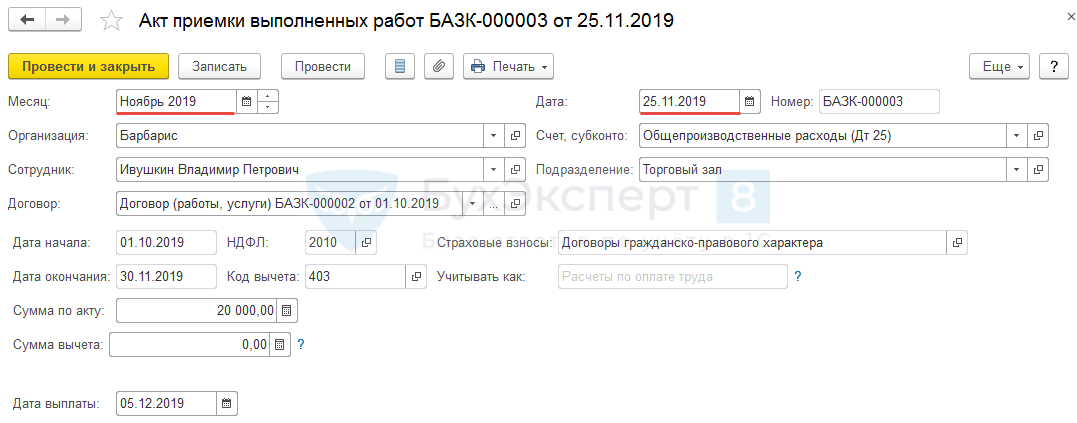

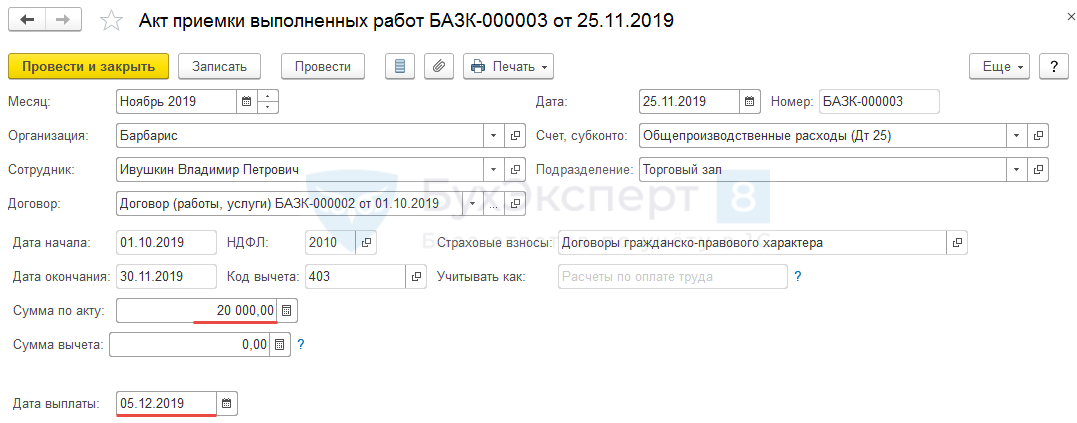

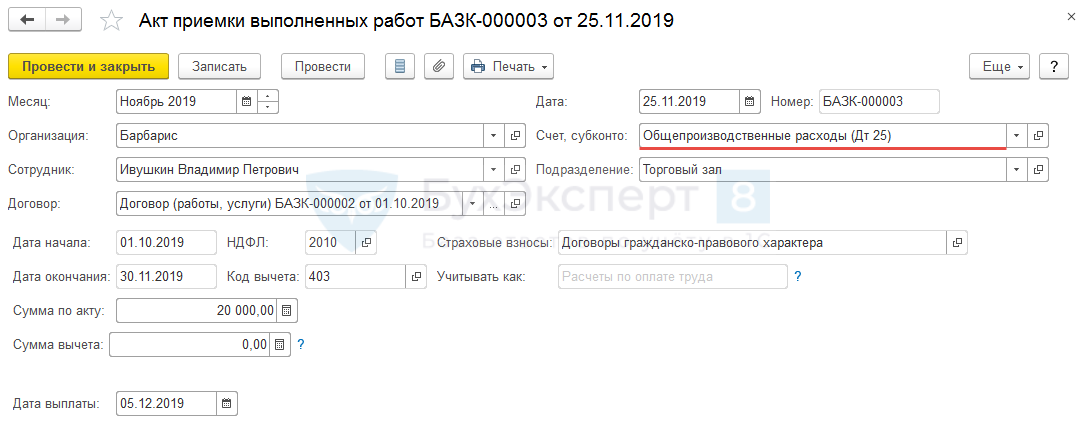

В ноябре 2019 г. на основании документа Договор (работы, услуги) создадим документ Акты выполненных работ от 25.11.2019 г.:

Сумма по акту составит – 20 000 руб. с Датой выплаты – 05.12.2019 г.:

Так как в ноябрьские затраты сумма по договору ГПХ должна относится к Способу отражения зарплаты в бухучете — Общепроизводственные расходы (Дт 25), то в поле Счет, субконто укажем этот способ:

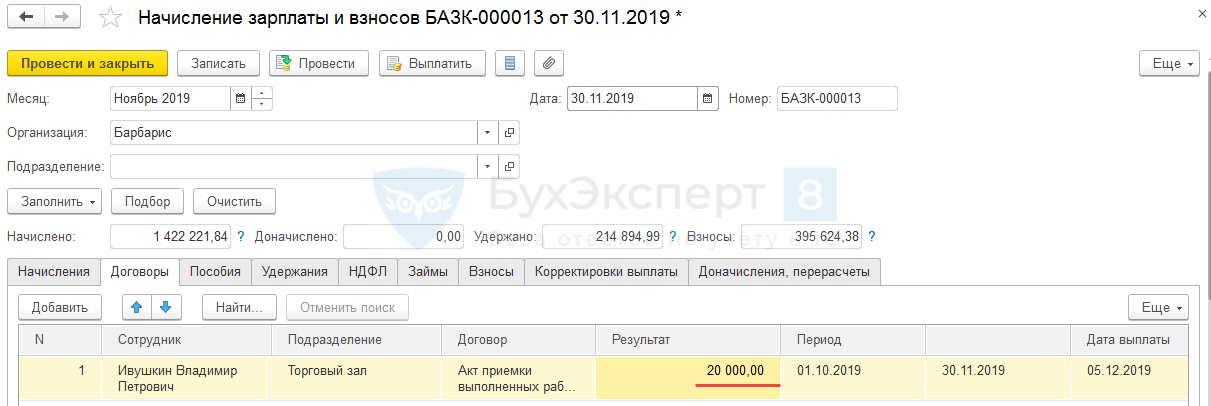

Начисление по договору ГПХ в 1С 8.3 ЗУП будет произведено в документе Начисление зарплаты и взносов в Ноябре 2019 г. на вкладке Договоры :

Сумма Оплаты по окладу составит 33 000 руб. и общий НДФЛ будет исчислен, как 6 890 руб.

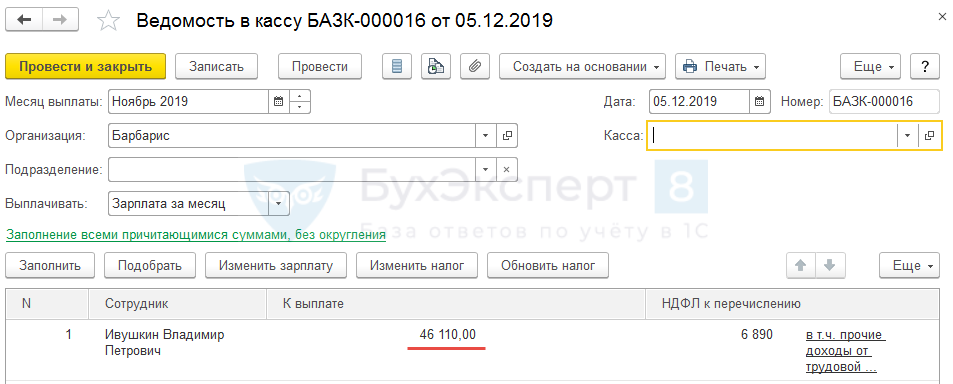

В Ведомость… за ноябрь 2019 г. К выплате попадет сумма, равная:

В Отражении зарплаты в бухучете за ноябрь 2019 г. по Виду операции — Договор (работы, услуги) загрузится:

После синхронизации с 1С:Бухгалтерией 3 в ней появятся проводки:

Если Вы являетесь подписчиком системы «БухЭксперт8: Рубрикатор 1С ЗУП», тогда смотрите материалы по теме:

Если Вы еще не подписаны:

После оформления подписки вам станут доступны все материалы по 1С ЗУП, записи поддерживающих эфиров и вы сможете задавать любые вопросы по 1С.

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(3 оценок, среднее: 4,00 из 5)

Добавить комментарий Отменить ответ

Для отправки комментария вам необходимо авторизоваться.

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Договоры ГПХ в 1С: Зарплата и управление персоналом 8 редакции 3.1

Договор гражданско-правового характера – одна из разновидностей оформления трудовых отношений. Как правило, такой договор заключается для выполнения разовой работы, когда нецелесообразно нанимать работника по трудовому договору. Данные отношения регулируются Гражданским кодексом. В статье предлагаю рассмотреть пример по начислению в 1С: ЗУП 8 редакции 3.1 дохода работнику, который вступил с организацией в отношения по договору гражданско-правового характера.

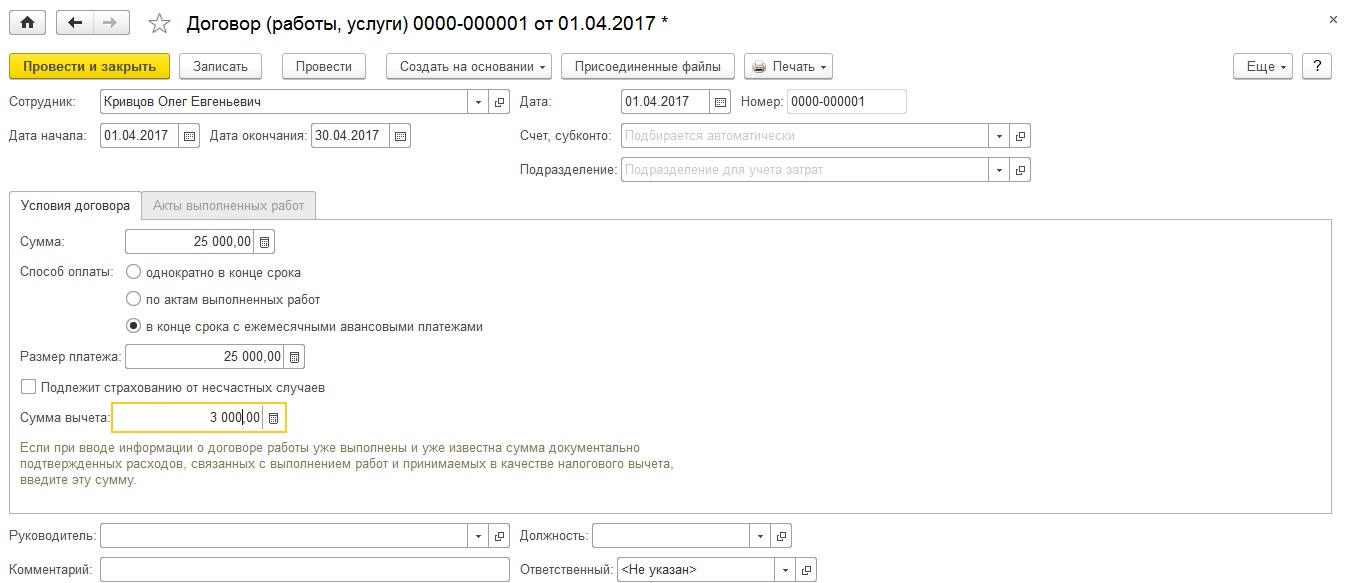

Чтобы отразить условия договора ГПХ, необходимо создать документ «Договор (работы, услуги)», который находится в разделе «Зарплата». Щелкаем по кнопке «Создать» и выбираем «Договор (работы, услуги)».

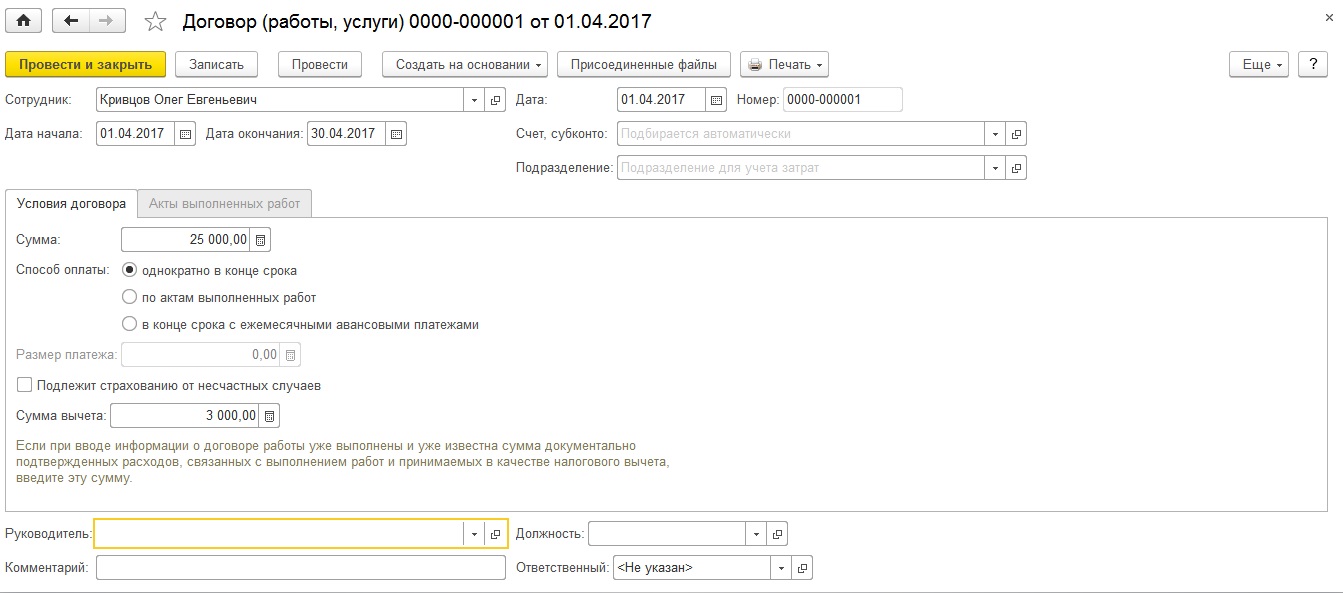

В шапке документа нужно указать сотрудника – исполнителя работ, данные о котором мы ранее ввели в справочник «Сотрудники». В полях «Дата начала» и «Дата окончания» следует указать срок действия договора.

В поле «Сумма» необходимо отразить сумму дохода за выполненные работы. В поле «Способ оплаты» указываем условия оплаты по договору:

— если установить переключатель на поле «Однократно в конце месяца», то оплата работы будет производиться один раз после окончания договора;

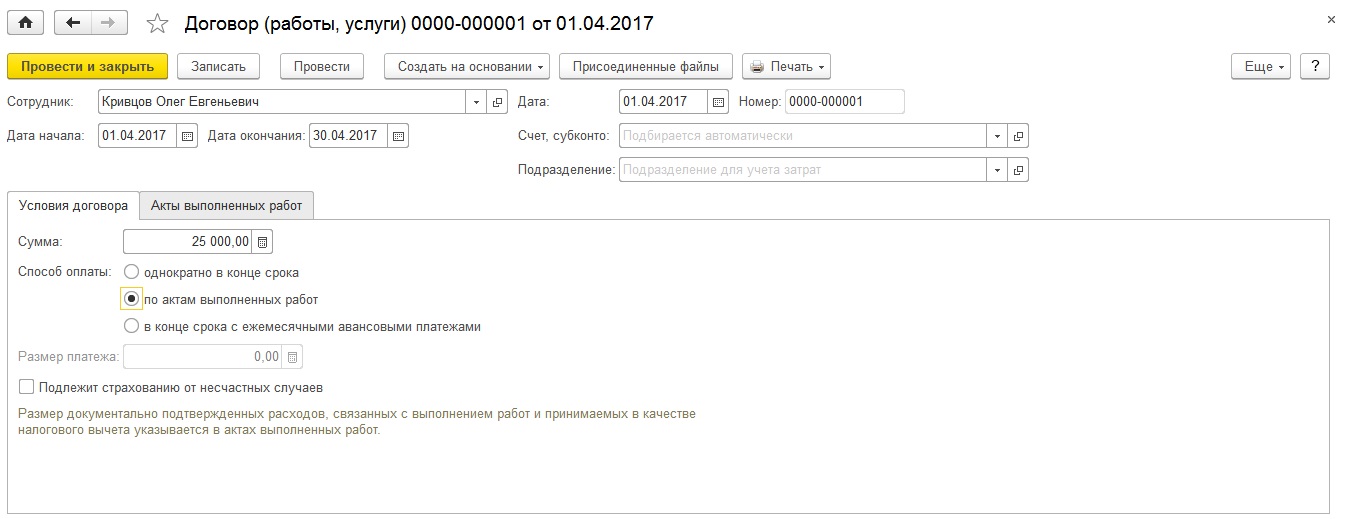

— переключатель на поле «По актам выполненных работ» означает, что оплачиваться работа будет по факту регистрации документа «Акт приемки выполненных работ»;

— если установлен переключатель на поле «В конце срока с ежемесячными авансовыми платежами», то оплата по договору будет начисляться ежемесячно без актов о выполненных работах.

Сначала выберем первый вариант с выплатой в конце срока.

Страховые взносы по договору начисляются на обязательное пенсионное и медицинское страхование. Не осуществляется страхование на случай материнства и нетрудоспособности, а также не начисляются взносы в ФСС от НС. Если же такая обязанность предусмотрена договором, то их необходимо уплатить, для этого нужно поставить галочку «Подлежит страхованию от несчастных случаев».

Далее укажем «Сумму вычета», если таковая имеется. Этот реквизитпредполагает, что работник может получить налоговый вычет, подтвердив свои расходы, связанные с выполнением работ.

После ввода основных данных нам остается только по факту окончания договора начислить работнику оплату за выполнение работ подряда документом «Начисление зарплаты и взносов» или «Начисление по договорам».

Теперь рассмотрим ситуацию, когдаоплата будет производиться по актам приемки выполненных работ. Для этого установим переключатель на поле «по актам выполненных работ».

Видим, что пропал реквизит «Сумма вычета». Данную сумму можно будет указать уже непосредственно в документе «Акт выполненных работ».

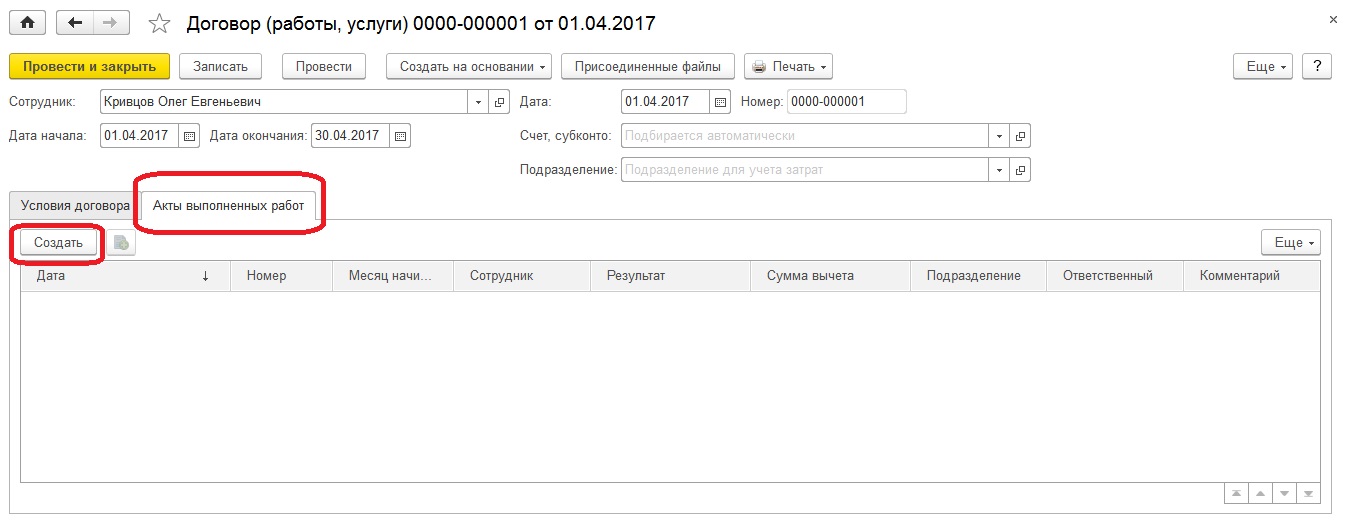

Для регистрации выполненных работ и начисления суммы вознаграждения нужно оформить документ «Акт приемки выполненных работ». Его можно сформировать на основании договора по кнопке «Создать на основании» или перейти на вкладку «Акты выполненных работ» и создать там новый документ.

Поля «Сотрудник», «Договор», «Дата начала» и «Дата окончания» заполняются автоматически на основании договора. «Сумма по акту» устанавливается такая же, как в договоре. Вручную указываем «Сумму вычета». Проводим и закрываем.

По кнопке «Печать» имеется возможность формирования печатной формы «Акт приема-передачи выполненных работ (услуг)».

И последнее, если работы подоговору ГПХоплачиваются ежемесячно и без актов выполненных работ, то устанавливаем переключатель «в конце срока с ежемесячными авансовыми платежами». Становится активным поле «Размер платежа», в нем указываем сумму ежемесячных платежей. Эта сумма будет автоматически попадать в документы «Начисление зарплаты и взносов» или «Начисление по договорам» до даты окончания договора.

Раньше в программе оплата по договорам подряда начислялась только при окончательном расчете зарплаты, то есть только в документе «Начисление зарплаты и взносов», а выплата попадала в ведомость зарплаты за месяц. Но в новой версии «1С:Зарплата и управление персоналом» 3.1.2 стало доступно начисление и выплата дохода отдельно от итогового расчета зарплаты.

Добавлен новый документ «Начисление по договорам (в т.ч. авторским)» (радел «Зарплата»).

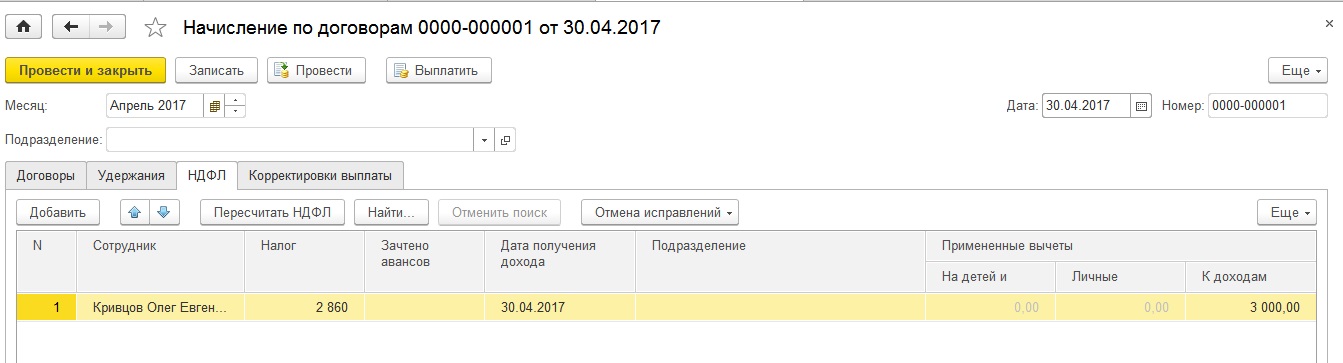

С помощью этого документа произвести начисление по договору подрядастало возможным ив середине месяца. В данном документе также реализован расчет сумм удержаний и НДФЛ. При этом начисление страховых взносов выполняется только при итоговом расчете зарплаты, то есть в документе «Начисление зарплаты и взносов».

Данный документ будет заполнен автоматически при нажатии на кнопку «Заполнить».

Расчет НДФЛ производится на соответствующей вкладке.

Если же начисление по договору подряда будет производиться при итоговом расчете зарплаты, тогда следует воспользоваться документом «Начисление зарплаты и взносов». Расчет данного дохода будет отражен на вкладке «Договоры».

Результат расчета НДФЛ показан на вкладке «НДФЛ».

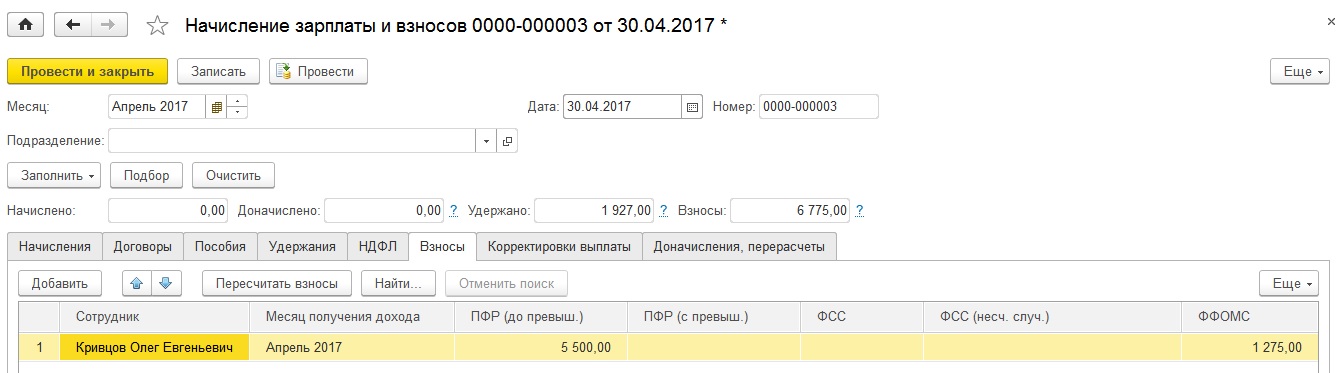

А результаты расчета страховых взносов отражены на вкладке «Взносы».

Автор статьи: Татьяна Лукина

Понравилась статья? Подпишитесь на рассылку новых материалов

Оплата по договору ГПХ

Договоры гражданско-правового характера (в данном случае мы рассматриваем договоры подряда и договоры возмездного оказания услуг) могут предусматривать возмещение исполнителю понесенных ним расходов, связанных с выполнением работ. Сумма компенсации таких расходов не облагается НДФЛ и страховыми взносами. Рассмотрим, как начислить оплату такого договора в “1С:Зарплата и управление персоналом, редакция 3.1” на примере демо версии релиза 3.1.8.216.

Для регистрации условий договора в программе следует создать документ Договор (работы, услуги), который доступен в разделе Зарплата

В договоре, если указать, что оплата выполняется однократно в конце срока работ, появляется поле, в котором можно указать сумму профессионального вычета. Если оплата осуществляется по актам выполненных работ, сумму профессионального вычета можно указать непосредственно в акте.

Начислить оплату по договору ГПХ в программе можно в конце месяца документом Начисление зарплаты и взносов (либо в межрасчетном периоде документом Начисление по договорам, тогда начисление взносов все равно произойдет в конце месяца, когда будет создан документ Начисление зарплаты и взносов).

Если перейти на закладку Взносы, то увидим, что взносы рассчитались со всей суммы договора (10 000 руб.), база не была уменьшена на сумму возмещаемых расходов.

Взносы в ПФР: 2 200 = 0,22 * 10 000.

Взносы в ФФОМ: 510 = 0,051 * 10 000

И поскольку начисление по договору ГПХ не настраивается в пользовательском режиме (режиме Предприятия), то изменить обложение взносами (ПФР и ФФОМС) договора ГПХ нельзя.

Решение в данном случае может быть следующим:

Настройки начисления следующие.

На закладке Учет времени указываем, что это оплата уже оплаченного времени

Начисление не должно входить в расчет среднего заработка, поэтому нужно снять флажки на закладке таких настроек

И на закладке Налоги, взносы, бухучет отмечаем, что начисление не облагается НДФЛ и страховыми взносами

Теперь начисляем оплату по договору ГПХ двумя документами: разовым начислением:

и документом Начисление зарплаты и взносов:

на закладке НДФЛ сумма налога рассчитана только с суммы по договору (без возмещаемых расходов):

и на закладке Взносы:

Взносы в ПФР: 1 760 = 0,22 * 8 000

Взносы в ФФОМ: 408 = 0,051 * 8 000

В ведомость на выплату «подтянется» вся сумма к выплате: