Что такое справка по форме банка

Чтобы получить одобрение кредита или ипотеки, заемщик должен документально подтвердить свою платежеспособность и показать банку, что он сможет добросовестно выплачивать долг. Для этого кредитные организации просят предоставить документ, подтверждающий доход клиента.

Обычно в этом качестве выступает справка — стандартная форма налоговой отчетности. Однако если по причинам эту бумагу оформить не получается, клиент может предоставить альтернативный вариант — справку по форме банка. Рассказываем, что это такое, где можно получить такой документ и в каких ситуациях он может понадобиться.

Справка по форме банка — определение

Использование такого документа упрощает получение кредитов даже тем заемщикам, чей задекларированный доход не отвечает требованиям кредитной организации — в случае, если их реальная зарплата превышает официальную.

В каких случаях она нужна

Подтверждение доходов в виде необходимо во всех случаях, когда клиент оформляет любой банковский заем — от кредитной карты или базового потребительского кредита до ипотеки. Причина этого заключается в том, что банку необходима гарантия, что заемщик сможет погасить свою задолженность по кредиту и вовремя вернуть занятые им деньги.

Куда обратиться за справкой о доходе

Форму справки о доходах обычно можно найти на сайте кредитной организации — к примеру, на сайте Райффайзенбанка она находится в перечне необходимых документов для оформления кредита. Клиенту достаточно скачать необходимый формуляр, заполнить его на компьютере или даже от руки и попросить работодателя и главного бухгалтера заверить документ своими подписями и печатью организации. В бланке необходимо будет указать данные работодателя, ФИО и должность работника, стаж его работы, а также его среднюю зарплату после уплаты налогов.

Если электронный вариант справки по причине вам не подходит, то бумажный бланк для заполнения можно получить в любом отделении вашего банка. Актуальный бланк справки о доходах по форме Райффайзенбанка доступен на сайте.

Что делать, если не получается подтвердить доход

В некоторых случаях у заемщика может не получиться подтвердить уровень своего дохода — например, это может произойти, если заемщик работает полностью неофициально или если работодатель по причинам отказывается оформлять даже документ по форме банка. Тогда можно воспользоваться альтернативными способами подтверждения заработка:

предоставить выписку с текущего банковского счета, показывающую регулярное движение средств на счете

приложить копию договора аренды, который показывает, что заемщик получает деньги от сдачи квартиры

предоставить иные документы о доходе — например, бумаги из пенсионного фонда о назначении пенсии или документы о получении пособия по безработице

показать загранпаспорт с отметками о частых поездках за рубеж и так далее

Для своих клиентов Райффайзенбанк предоставляет выбор кредитных программ с гибкими требованиями по необходимым документам. Для зарплатных клиентов банка доступно получение кредитов только по паспорту, без предоставления дополнительного пакета бумаг и подтверждения занятости.

Справка 2-НДФЛ для кредита

При получении потребительского кредита, оформлении рефинансирования или реструктуризации, банки запрашивают различные документы, среди которых — справка 2-НДФЛ.

Зачем нужна справка 2-НДФЛ при оформлении кредита

Сбербанк, а также остальные кредитные организации страхуются и выплачивают ипотечный кредит или другой вид кредитования после подтверждения платёжеспособности соискателя.

На заметку! Если лицо, цель которого — получение займа, не участвует в зарплатном проекте, финучреждение обязательно запросит документы, подтверждающие его платежеспособность.

Как получить справку по форме 2-НДФЛ

Если гражданин, желающий взять деньги в долг в финансовом учреждении, официально трудоустроен, с получением бумаги не возникает сложностей.

Справка по форме 2-НДФЛ, которую запрашивают кредитные учреждения, берется в бухгалтерии по месту работы. По закону срок выдачи документа составляет не более 3 дней. Справка без официального штампа организации и подписи представителя компании не является действительной.

Чтобы взять документ, необходимо посетить бухгалтерию и написать заявление в свободной форме.

Бывают случаи, что работодатель наотрез отказывается выдавать бумагу по форме 2-НДФЛ. В таком случае сотрудник предприятия имеет право написать жалобу, обратившись в государственную инспекцию труда. Если ваши требования игнорируются и дальше, обращайтесь в вышестоящие органы — жалуйтесь в прокуратуру.

На заметку! Срок хранения налоговой документации контролируется законом «О бухгалтерском учете» № 402 и Налоговым кодексом РФ. Это 4 года. По истечение этого времени руководитель компании вправе отказать в выдаче справки 2-НДФЛ для предъявления в банк. Закон нарушен не будет.

Документ, выданный в дистанционном режиме, имеет юридическую силу и заверяется электронной подписью налогового органа.

В сети можно найти информацию, что документ можно получить через портал Госуслуги. Сведения верные, но справку присылают без электронной подписи, поэтому для получения денег она не подойдёт.

Такой же документ могут запросить студенты, получающие стипендию и неработающие граждане, находящиеся на учёте в центре занятости.

Срок действия документа

Чтобы взять потребительский кредит, документ по форме 2-НДФЛ обязательно потребуется. Он не имеет срока действия, но должен быть представлен в определённый период, установленный кредитными организациями. Бумага действительна в течение от 10 до 30 дней со дня выдачи. По истечении этого периода справка не является актуальной и требует замены.

Судя по отзывам заёмщиков, чем раньше вы предоставите бумагу о доходах, тем больше шансов на получение финансирования.

Если в планах получение займа на сумму до 300 тыс. р., указания дохода за последние 4 месяца — достаточно. Чтобы оформить займ на сумму свыше 1 млн. рублей, банки могут запросить доходы за три года.

Образец справки

Во время предоставления бумаги финансовой организации, нужно проверить правильность её заполнения. Справка имеет раздел, куда вписывают сведения о налоговом агенте. Обязательно вписывается информация о получателе доходов, то есть — физическом лице. Имеется раздел, куда нужно вписать доходы, начисленные работнику на протяжении календарного года. Указывается также ставка, с которой вычитывали подоходный налог — 13 или 30%. Также прописывают налоговые вычеты и общие суммы дохода и налога.

Обратите внимание! В документе недопустимо наличие ошибок, опечаток и исправлений. Информация должна отвечать действительности. Если во время проверки будет обнаружен завышенный размер заработной платы, соискатель получит отказ в получении финансирования и «минус» к репутации.

Образец, как выглядит бланк 2-НДФЛ в 2020 году:

Можно ли купить справку 2-НДФЛ

К сожалению, не всегда удаётся оформить и получить кредитование по одному паспорту. Поэтому многие соискатели стараются купить нужный им документ. Продажу документов предлагают различные агентства в интернете. Стоимость справки разная — в пределах 15 — 50 000 рублей. В покупных документах содержится достоверная информация о компании, которая действительно функционирует в РФ. Кроме того, если сотрудник банка позвонит по указанному номеру, с целью, подтвердить нужную информацию, он получит утвердительный ответ.

Обратите внимание! Если во время проверки подделка справки сотрудником финансового учреждения будет обнаружена, вам 100% откажут в выдаче кредита — в лучшем случае. В худшем — будет написано заявление о подделке документов и направлено в правоохранительные органы для возбуждения уголовного дела.

Если кредит получен, но заёмщик его не возвращает, в этом случае, если будет обнаружена и доказана подделка документации, заёмщик может получить срок за мошеннические действия.

К ответственности может быть привлечён бухгалтер, руководитель или другое лицо, согласившееся сделать поддельную бумагу.

Как банки проверяют справки о доходах

Банковские сотрудники звонят в организацию, где работает лицо, подавшее заявку на кредит, обзванивают родственников, с целью узнать максимум информации о заёмщике. Специалисты подают запросы по месту работы с целью подтвердить подлинность документа о доходах. Проверяется информация о том, соответствует ли уровень занимаемой должности размеру получаемой заработной платы.

Проверка службой безопасности

При резких скачках в зарплате будет проверена и эта информация.

Как получить кредит без предоставления справки

Взять большую сумму без предоставления справки о доходах не получится. Есть банки, которые выплачивают максимальный займ по одному паспорту. Например, получить онлайн-кредит по одному документу можно в Ренессанс Кредит. Максимальный кредитный лимит — 300 000 рублей. До 700 000 рублей в этом же банке можно взять деньги без документа 2-НДФЛ клиентам банка с хорошей кредитной историей.

Если банки отказали, выручат МФО, многие из них предоставляют немаленькие суммы.

Заключение

Подтвердив свою платежеспособность справкой по форме 2-НДФЛ, шансы на получение кредита увеличатся в разы. Главное, чтобы документ был действительный и не поддельный.

Справка по форме банка в 2021 году

В повседневной жизни современный человек все чаще сталкивается с необходимостью представлять пакет документов, в который входит, в том числе, справка о доходах. В первую очередь это касается тех, кто планирует оформление кредита. Банк заинтересован в максимальном страховании своих рисков, поэтому принимает во внимание документально подтвержденную платежеспособность потенциального клиента. Как правило, в требованиях отмечено, что справка должна иметь определенную форму – 2-НДФЛ. Однако с относительно недавнего времени вместо справки установленного формата действительной является справка по форме банка, что направлено на упрощение процедуры кредитования для ряда граждан. Рассмотрим, в чем заключаются особенности получения и заполнения подобной справки, а также случаи, в которых к ней удобно прибегнуть.

Что такое справка по форме банка?

Как уже было отмечено, назначение справки о доходах, которая разработана банковским учреждением, аналогично тому, которое имеется у справки 2-НДФЛ. Однако использование подобного документа позволяет предоставить заемщикам большую степень свободы. Справка формы 2-НДФЛ направлена главным образом на отображение сведений об удержанных с выплаченной заработной платы налогов. Такая информация интересует, в первую очередь, налоговую инспекцию. В то же время данная форма содержит сведения о полученном доходе в течение года с разбивкой по месяцам.

Что касается того, что представляет собой справка о доходах по форме банка, то ее основным назначением является отображение фактически полученных доходов независимо от их официального оформления и используемого налогообложения.

В каких случаях требуется справка по форме банка?

Справка о доходах требуется в качестве подтверждения платежеспособности при оформлении практически любого кредита или займа, даже пластиковой карточки с овердрафтом. Упрощенный и менее формальный подход, в соответствие с которым к пакету требуемых документов достаточно приложить справку по форме банка, обусловлен стремлением банков не потерять платежеспособных клиентов независимо от того, насколько «белую» заработную плату они получают. Ведь нельзя отрицать, что у некоторых граждан реальный доход значительно отличается от официального, который найдет отражение в справке 2-НДФЛ. Таким образом, оформление справки по форме банка для получения кредита в некоторых случаях является единственной возможностью получить требуемую сумму денежных средств.

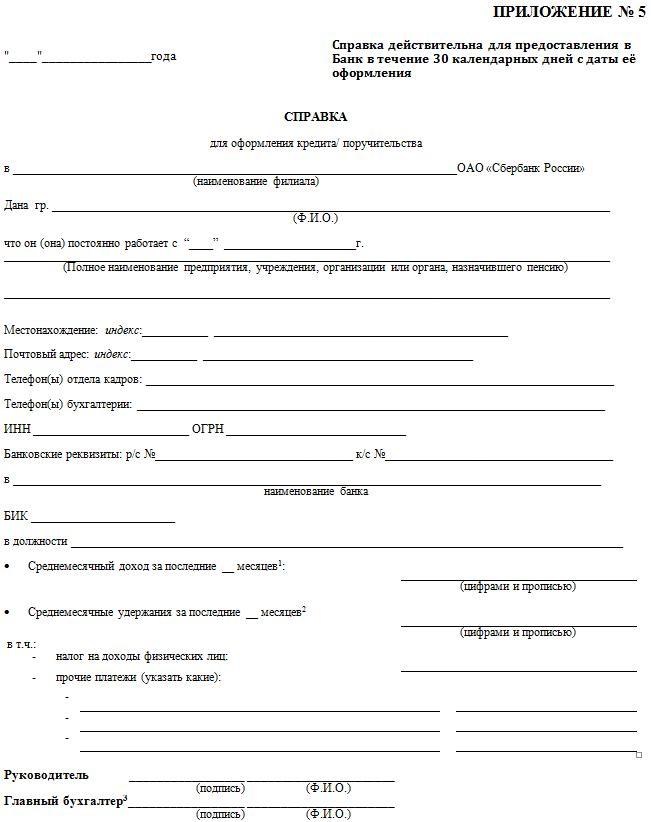

Образец справки по по форме банка

Где взять справку по форме банка?

Практически все банки предлагают заполнить форму на своем официальном сайте, но и заполнение ее от руки после скачивания не запрещается. В разных финансовых учреждениях требуется предоставить информацию о доходах за разный промежуток времени. Обычно это последние 3, 6, 12 месяцев. Справка по форме банка может быть на фирменном бланке или на обычном листе А4.

Попросить бланк можно и в отделении, если вы заполняете заявку на кредит в нем. В этом случае специалист ответит на все вопросы. В некоторых учреждениях просят указать общую сумму дохода, иные выплаты и удержания. В других потребуется сжатая информация только о количестве денег, полученных на руки.

Как заполнить справку по форме банка?

Корректное заполнение справки подразумевает под собой заполнение всех полей, которые в ней имеются. В их числе в подавляющем большинстве случаях значатся такие как:

Документы для рефинансирования кредита

Рефинансирование кредита – это объединение нескольких займов в один с единой ставкой и сроком на более удобных для клиента условиях. При помощи рефинансирования можно, объединить несколько небольших кредитов в один, при этом снизив ежемесячную сумму выплат. Рефинансирование позволяет продлить срок кредита или увеличить его сумму. Также этим термином называют перекредитование – оформление заемщиком нового кредита для досрочного погашения старого и уменьшения общей переплаты по процентам.

Рефинансирование – мера поддержки заемщиков, позволяющая полностью выплатить долг банку и снизить свою финансовую нагрузку. Чтобы получить эту поддержку, заемщику нужно показать свою надежность и платежеспособность – предоставить подтверждающий пакет документов.

Документы для рефинансирования кредита

Количество документов зависит от суммы кредита — чем она меньше, тем меньше требований. Иногда банки готовы рефинансировать небольшой заем только по паспорту. Например, Райффайзенбанк предлагает быстрое рефинансирование кредитов для владельцев дебетовых, зарплатных, пенсионных, кредитных карт банка. Поскольку все сведения о держателях карт уже есть в базе данных банка, предоставление дополнительной информации не требуется. Рефинансировать можно кредит, задолженность по кредитной карте, займы других кредитных организаций.

При отсутствии текущих счетов банк может увеличить время рассмотрения заявки, потребовать от вас предоставить поручителя или оформить имущество в залог.

У разных банков перечни документов и справок для рефинансирования могут незначительно отличаться, но в целом совпадают. Стандартный перечень включает:

Справка о доходах по форме банка

Для подтверждения своей платежеспособности клиенту, который планирует взять ипотеку или другой займ, оформить кредитку с овердрафтом, необходимо предоставить справку о доходах. Это может быть документ по форме 2-НДФЛ или справка условно свободной формы, которая устроит банк. Чтобы узнать, как ее оформить, необходимо посетить сайт финансовой организации или прийти в ее отделение (ниже в статье мы также приводим образцы документов о доходе ведущих российских финучреждений). Рассмотрим, для чего может использоваться справка по форме банка, каков срок ее действия, где взять этот документ.

Что такое справка по форме банка

Традиционно финансовое учреждение проверят платежеспособность граждан, прежде чем предоставить им займ, рефинансирование или выпустить кредитку. Любой банк стремится к высокому уровню доверия к своим клиентам. Но если вопрос касается финансовых рисков, каждая организация предпочитает документально удостовериться в том, что заемщик сможет выплатить кредит и не допустит просроченной задолженности.

Об уровне ответственности клиента и о том, как он относится к своим обязательствам, может рассказать его кредитная история. В связи с этим многие банки запрашивают в БКИ информацию, которая дает представление о том, насколько регулярно заемщик вносил платежи, не допускал ли он просрочек. Чтобы проверить платежеспособность, банку необходима справка о доходах. Если получить кредит или оформить какой-либо продукт хочет клиент, получающий зарплату или пенсию на карточку банка, этого документа может не потребоваться. Кроме того, финансовые обязательства по кредиту можно выполнить автоматически, когда часть средств будет вычитаться из суммы ежемесячного дохода. Но каждый новый заемщик должен предоставить бумагу, подтверждающую доход, в обязательном порядке.

Традиционного используется документ 2-НДФЛ или по форме банка (при этом последний бывает свободной или установленной формы). Как показывает практика, первый вариант для организаций, предоставляющих кредит, предпочтительнее. Для тех, кто предоставил 2-НДФЛ, процентная ставка может быть ниже, чем для тех, кто смог передать только документ по форме банка.

Чтобы воспользоваться каждым банковским предложением, клиенту нужно доказать свою платежеспособность.

Важно! Помимо справки о доходах по форме банка, бланк которой клиенту нужно заполнить и заверить печатью и подписью работодателя, может потребоваться и другой документ (загранпаспорт, военный билет, если заемщик – мужчина), подтверждающий личность, справка о регистрации брака (для полных семей), свидетельства о рождении детей и пр. При этом чем больше справок соберет гражданин, тем выше будет вероятность положительного ответа от банка. Не следует забывать, что после одобрения заявки может потребоваться другой пакет документов (к примеру, если речь идет об ипотеке, нужно будет предоставить бумаги, подтверждающие внесение первоначального взноса документы по залогу).

По внешнему виду справка может отличаться. Каждая кредитно-финансовая организация самостоятельно решает, как будет выглядеть документ (образец, как правило, есть на официальном сайте того или иного банка и доступен для распечатывания). Но речь, как правило, ни идет о свободной форме. Образец содержит определенные пункты, обязательные для заполнения, и отличается четкой структурой.

Как заполнить документ по форме банка

Традиционно справка представляет собой лист формата А4. Бланк содержит пустые поля для заполнения. Клиент вносит сведения самостоятельно, а банк впоследствии может проверить подлинность указанной информации.

Важно! Следует вносить только достоверные сведения. Если обнаружится, что вы предоставили ложную информацию, это может быть расценено как попытка мошенничества. В этом случае могут наступить негативные последствия, например, клиента могут внести в черный список банка. Если кроме неправильно заполненной справки гражданин предоставил поддельные документы (и это обнаружится), такие обстоятельства могут привести к возбуждению уголовного дела о мошенничестве.

Обычно в документе следует указать следующую информацию:

Справка должна быть заверена руководством компании и/или главным бухгалтером (либо сотрудником, исполняющим его обязанности). На документе должны стоять подпись директора и печать организации.

Обратите внимание. Законодательно документ по форме банка никак не утвержден. То, какая информация должна быть указана, решает сама кредитно-финансовая организация. Проблема может возникнуть в том случае, если клиент получает так называемую серую зарплату. Бухгалтерия и директор компании, в которой он работает, могут указать только официальную часть заработка, т. к. выплаты «в конверте» противоречат действующему законодательству. Но при этом если общий ежемесячный доход заемщика составит менее 50% от суммы регулярной выплаты по кредиту, в частности – по ипотеке (не считая других расходов), будет высоким риск невозврата займа. В этом случае банк может отказать в предоставлении заемных средств.

Срок действия справки

Как и у большинства документов, у справки по форме банка есть период, в течение которого ее необходимо использовать. Он составляет 30 календарных дней. Если срок действия истек, придется оформить новый документ.

Важно! Не следует забывать, что справка, оформленная по образцу одного банка, не подойдет для предъявления в другой кредитной организации. Образцы могут существенно отличаться по своему виду. Таким образом, если вы хотите продать заявку сразу в несколько финучреждений, вам либо придется оформить справку 2-НДФЛ, либо оформлять каждый раз новый документ по форме того или иного банка.

Если в период действия справки вы сменили место работы, документ необходимо будет оформить заново – указав актуальные сведения о занимаемой должности и уровне заработной платы.

Где взять справку

Как уже говорилось, образец справки вы можете скачать на официальном сайте компании, затем распечатать, заполнить бланк и заверить документ у работодателя. Если у вас нет возможности получить электронный документ или на интернет-странице банка отсутствует образец, вы можете получить бланк, посетив любой офис финучреждения в своем городе. Этот вариант займет несколько больше времени, но во время визита вы сможете задать сотруднику банка все интересующие вас вопросы, например, какие реквизиты должны быть указаны в справке (этот перечень может отличаться), а также сколько дней действует справка.

Если клиент выполнил требования финансового учреждения, он может рассчитывать на одобрение заявки и получить займ или кредитную карту.

Проверяют ли банки справку

После того, как банк получает необходимые документы от клиента, он приступает к традиционной проверке и сопоставлению той информации, которая там указана. Подтвердить или опровергнуть достоверность сведений, которые предоставил потенциальный заемщик, может специальный отдел банка, который отвечает за его финансовую и юридическую безопасность. Эти же сотрудники делают запрос в БКИ, чтобы узнать кредитную историю гражданина. На основании этих сведений (и только если все указанные в документах сведения оказались достоверными) финансовая организация принимает решение о том, одобрить или нет заявку на кредит, выпуск кредитной карты и пр.

Чтобы удостовериться в том, что клиент действительно работает в компании, которая заверила справку в относительно свободной форме, сотрудники банка могут позвонить в бухгалтерию или отдел кадров. При этом для проверки могут выбрать не только директора или бухгалтера, но и других сотрудников, которых попросят подтвердить или опровергнуть информацию о заемщике.

Если все указанные в справке сведения верны, клиент может рассчитывать на одобрение заявки.

Как быть тем, кто работает неофициально

На сегодня многие граждане в условиях свободного рынка работают неофициально (фрилансеры) или относятся к самозанятым. В этом случае предоставить справку о зарплате даже в свободной форме им будет затруднительно. Что же делать таким гражданам, если необходимо получить кредит? В этом случае необходимо предоставить доказательства того, что вы получаете неофициальный доход (от своей деятельности, сдачи жилья в аренду, от инвестиций и пр.). Но для этого также потребуются подтверждающие документы.

На заметку. Если клиент хочет взять кредит в том банке, пластиковой картой которого он пользуется, косвенным подтверждением дохода может стать наличие регулярных финансовых поступлений. Для этого необходимо доказать, что средства приходят на карту именно вследствие выполненной работы. Но подтвердить это можно только в том случае, если вы уплатили налоги с полученных доходов.

Гарантией того, что банк не понесет неоправданных финансовых расходов, может стать также залог имущества клиента или поручительство третьих лиц. В этом случае нужно будет предоставить соответствующие документы. Если речь идет об обременении имущества, потребуется справка о праве собственности заемщика на закладываемый объект. Если клиент нашел поручителей, необходимо предоставить нотариально заверенную гарантию этих лиц.

Примеры справок

Эти образцы вы можете скачать и распечатать, чтобы использовать в качестве документа по форме банка.