Как рассчитать кредит?

Способы расчета кредита

Самостоятельно рассчитать проценты по кредиту, сроки и суммы его выплаты необходимо, чтобы условия по кредиту были выгодны не только банку, но и потребителю.

У каждого из этих способов есть плюсы и минусы. Чтобы пользоваться кредитным калькулятором, не нужно обладать специальными знаниями. Но расчетные формулы при этом будут не очевидны, поскольку выдают только конечный результат. Вы не сможете объективно оценить процентные ставки.

Можно рассчитать кредит «вручную» — по формулам. Для этого необходимо знать сумму, предоставляемую банком, срок погашения кредита, ставку в процентах и тип платежа. Применяют два способа совершения оплаты — дифференцированную и аннуитетную.

Рассмотрим, что это такое.

Как рассчитать кредит с дифференцированными платежами?

При этом способе погашения долг делят на срок кредита, а проценты начисляют каждый месяц из расчета, сколько вы еще должны организации-кредитору. В первое время вы платите больше, но с каждым разом выплаты уменьшаются.

Сумму платежа делят надвое. Первая часть — фиксированная доля для всего срока кредита. Это погашение основного долга. Вторая — проценты, рассчитываемые ежемесячно, в зависимости от остатка.

Поскольку в процессе выплат основной долг уменьшается, сумма, начисленная по процентной ставке, тоже становится меньше.

Пример вычисления дифференцированной оплаты по формуле:

Пример расчёт на 3 месяца по кредиту на год в размере 60 000 рублей под 10% годовых:

Закрепленная сумма платежа 5000 =60000/12

493,15 = (60000*10*30/100*365), платеж составляет 5493,15.

Закрепленная сумма платежа 5000 =60000/12

467,12 = (55000*10*31/100*365), платеж составляет 5467,12.

Закрепленная сумма платежа 5000 =60000/12

410,95 = (50000*10*31/100*365), платеж составляет 5410,95.

Как рассчитать кредит с аннуитетными платежами?

В этом случае оплата долга по кредиту осуществляется равными, изначально установленными частями. Ежемесячно вы платите банку одну и ту же фиксированную сумму.

Аналогично предыдущему, платеж разбит на две части. Но при условии фиксированного платежа сумма процентов ежемесячно меняется в меньшую сторону, а сумма погашения кредита — в большую.

Формула расчета аннуитетной выплаты кредита:

%ст — процентная ставка в год

Поясним на примере. Предположим, условия кредитования — как и в предыдущем примере: 60 000 руб. под 10% годовых на срок 12 месяцев.

Считаем:

Ежемесячная выплата — 5 275 рублей.

Какой способ выбрать?

При выборе кредита и расчете ежемесячных платежей, следует учитывать особенности первого и второго варианта.

Обратите внимание на суммы первых ежемесячных выплат при дифференцированной платежной системе — они завышенные. Это может принести определенные трудности при оплате. Поэтому при дифференцированном способе погашения кредита особое внимание уделяется платежеспособности заёмщика. Его финансовое обеспечение должно превышать на 25% доход клиента, взявшего кредит на тех же условиях, но с аннуитетными платежами. Дифференцированный способ лучше выбирать тем, для кого даже самый большой процент — не критичен.

Аннуитетный способ подойдет тем, чей доход нестабилен. Или значительная его часть уходит на выплату долга. Несмотря на то, что вы платите равномерно, это не значит, что вы так же последовательно гасите долг. При аннуитетном способе вы платите сначала проценты банку, потом возвращаете долг. То есть, если через какое-то количество лет ваше финансовые возможности станут лучше и вы захотите погасить долг досрочно, у вас не получится значительно снизить переплату — к этому моменту вы уже почти (или полностью) ее погасили.

Предоставленные расчеты не являются единственными. Некоторые банки могут использовать свои методы начисления процентов и расчета графика платежей. Для того, чтобы рассчитать кредит самостоятельно, следует уточнять в банках систему их расчетов.

Но при любом способе погашения долга следует учитывать инфляцию. Впрочем, для вас это может быть и хорошей новостью — в том случае, если ваш доход увеличивается вместе с ростом инфляции. Тогда со временем траты на погашение кредита для вас будут все менее и менее существенны.

Кредитный калькулятор

Кредитный калькулятор осуществляет 3 типа расчетов:

Кредитование населения является неотъемлимой частью экономики любой страны. Возможность кредитования повышает спрос на товары и услуги, что является стимулом развития экономики.

Раз вы находитесь на этой странице, значит вы как минимум задумываетесь о получения кредита. Наш калькулятор послужит вам помощником в предварительном расчете.

Калькулятор универсален. Не имеет значения, в каком банке вы будете брать кредит. Не имеет значение и тип займа: потребительский кредит, ипотека, кредит наличными. Результат всегда будет достаточно точным.

На выходе вы получите:

Что такое процентная ставка и от чего она зависит?

Процентая ставка — самый важный параметр при расчете кредита. Измеряется в процентах годовых. Он показывает сколько процентов начисляется на сумму долга за 1 год. Но фактически проценты начисляются не один раз в год, а ежедневно в размере ставки, разделенной на 365 дней.

У каждого банка есть свои программы кредитования и свои процентные ставки.

Основные факторы, влияющие на процентную ставку:

Ключевая ставка Центробанка. Чтобы дать вам кредит, банк занимает у ЦБ по ставке, равной ключевой, накидывает еще несколько процентов сверху и дает вам в долг под более высокий процент, зарабатывая на разнице. Выгоднее брать кредит, когда ключевая ставка ниже: вы заплатите меньше процентов. На очередном заседании ЦБ может как повысить, так и понизить ставку или оставить без изменений. Это решение принимается в зависимости от экономической ситуации.

Сейчас ключевая ставка равна 7.50%. А вот так она менялась за последние годы:

Аннуитетный и дифференцированный платеж

Что такое аннуитетный и дифференцированный платеж? В чем разница между ними? Какой из них выгоднее для заемщика?

Представляет собой равные ежемесячные суммы на протяжении всего срока кредитования.

Доля процентов и доля основного долга в каждом месяце рассчитываются таким образом, чтобы общая сумма была неизменной.

Аннуитетный платеж более распространен за счет удобства выплаты. Платить каждый месяц одну и ту же сумму логичнее и проще для учета финансов.

Переплата по кредиту выше, чем при дифференцированном платеже.

Сумма ежемесячного платежа уменьшается к концу срока кредитования.

Доля основного долга остается неизменной, а доля процентов с каждым месяцем уменьшается, так как уменьшается общая сумма долга.

Ежемесячные платежи вначале срока выше по сравнению с аннуитетом, поэтому выше требования к платежеспоособности клиента.

При прочих равных дифференцированный платеж выгоднее, сумма переплаты ниже.

Как рассчитать проценты по кредиту и ежемесячный платеж

Учимся рассчитывать процент по кредиту и ежемесячный платеж, чтобы выбрать из предложений банков самый выгодный вариант с наименьшей переплатой.

При выборе кредита мы чаще всего ориентируемся на ставку и, конечно, ищем самую выгодную. Но это можно сравнить с импульсивными покупками в магазине, когда мы хватаем без разбора товары по акции. В итоге оказывается, что мы здорово переплатили или приобрели совсем не то, что было нужно.

На размер переплаты и ежемесячного платежа влияет множество факторов. Один из них – порядок начисления процентов.

Зная, как рассчитать платеж, вы поймете, где и под какие условия лучше взять кредит, чтобы выплаты вас устраивали.

Состав суммы кредита

Кредит состоит не только из основной суммы, которую вы занимаете у банка. А также:

Имейте ввиду, что не все страховки обязательны. Например, можно отказаться от страхования здоровья, но, если речь идет об ипотеке, страхование имущества необходимо.

Кредиторы не имеют права прописывать дополнительные выплаты мелким шрифтом и не рассказывать о них клиенту. Если после подписания договора появилась новая переплата, вы имеете право обратиться в суд и вернуть уже уплаченные деньги.

Сумма, которая отражает все вышеперечисленные затраты, называется полной стоимостью кредита или ПСК.

Раньше некоторые банки умалчивали эту информацию, чтобы не распугать клиентов, но с 2014 года они обязаны крупным шрифтом указывать ПСК в отдельной рамке на первой странице договора, а также в графике выплат.

Чтобы рассчитать ПСК, нужно сложить сумму кредита – СК, проценты – %, сумму всех комиссий – СВК.

Допустим, вы хотите взять кредит на 10 000 рублей.

Переплата по процентам – 1 000 рублей.

Комиссии – 500 рублей.

ПСК: 10 000 + 1 000 + 500 = 11 500 рублей.

Что влияет на размер ставки по кредиту

Когда вы видите заманчивое рекламное предложение «Потребительский кредит наличными без залога от 8,9%» имейте в виду, что цифра 8,9% – минимальное значение ставки, которое на практике может оказаться выше.

Рассмотрим факторы, которые позволят снизить ставку:

Чем больше денег вы берете в долг, тем ниже будет размер переплаты.

Чем он больше – тем ниже ставка.

Кредитные организации более благосклонны к своим клиентам.

Кредитной организации выгоднее иметь больше гарантий. Поэтому тип кредита напрямую влияет на ставку. Например, целевой будет выгоднее, чем нецелевой.

Подтвержденный доход тоже является гарантией вашей платежеспособности. Те, кто предоставляет необходимые справки, могут получить более низкую ставку.

Из чего состоит ежемесячный платеж

Расплачиваться за взятые в долг деньги придется ежемесячно. Этот взнос складывается из основного долга и процентов, взятых в разном соотношении. В каком именно – зависит от типа платежей.

Вы можете заплатить меньше или больше установленной выплаты. Если заплатите меньше, вас накажут за просрочку штрафами и пени. Они могут прибавиться к следующей выплате. А если заплатите больше – поможете себе и снизите размер общей переплаты.

Какими бывают ежемесячные платежи

Рассчитать ежемесячный платеж можно двумя способами. От этого будет зависеть размер и характер выплат.

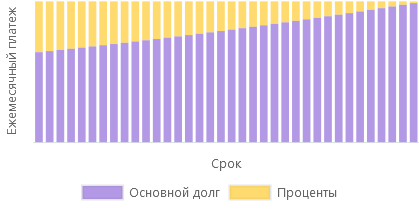

Можно погашать долг одинаковыми взносами каждый месяц. Основной долг разделят на части, увеличивающиеся к концу срока. А процентные части будут начислять на остаток долга.

Получается, в начале ваша выплата будет состоять из малой доли основного долга и из большой доли процентов, которые начисляются на большой остаток. Со временем остаток будет уменьшаться, а вслед за ним и часть начисленных процентов.

Выходит, что ближе к концу срока выплата будет состоять из большой доли основного долга и из меньшей – процентной. Такой способ называется аннуитетным. Для многих он считается наиболее выгодным, так как размер регулярной выплаты в таком случае фиксированный.

Важно: оформление кредита на долгий срок уменьшает размер регулярных выплат, но это значит, что вы долго будете выплачивать проценты на остаток основного долга и доберетесь до погашения основного долга только в конце.

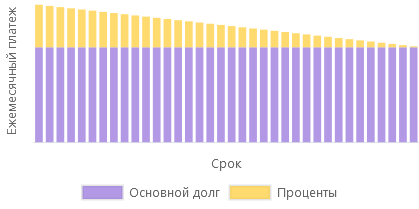

Еще один способ расчета называется дифференцированным. Основной долг делится на равные части, проценты рассчитываются на остаток долга.

В начале вы будете платить фикс по основному долгу и высокую процентную часть, а ближе к концу – фикс по основному долгу и низкую процентную часть.

Важно: не расстраивайтесь, если банк назначил вам аннуитетный способ, а вы хотите дифференцированный. Вы можете платить больше установленных выплат и уменьшать размер переплаты, досрочно погашая кредит.

Какие данные нужны для расчета платежа по кредиту

Ежемесячный платеж – важная характеристика для многих. Хочется найти золотую середину – платить посильный взнос с наименьшей переплатой.

Рассчитать его можно самостоятельно или через специальные сервисы. Для этого вам понадобятся:

Как можно посчитать ежемесячный платеж

Рассчитать размер выплат можно разными способами. По старинке – вручную или в отделении банка. Либо более современным способом – в Excel или через специальные калькуляторы.

Если вас не пугают звонки по телефону, очереди на горячей линии и прогулки до ближайшего отделения – обратитесь к банковским представителям для расчета. Они расскажут вам, на каких условиях предоставляется кредит и помогут посчитать переплату. Вердикт такой консультации не окончательный и в реальном договоре данные могут отличаться.

Предлагаем рассмотреть каждый способ подробнее и сравнить результаты.

В некоторых сервисах можно ввести размер займа, срок и ставку, рассчитать размер взносов, переплату, итоговую выплату, а также получить график ежемесячных платежей.

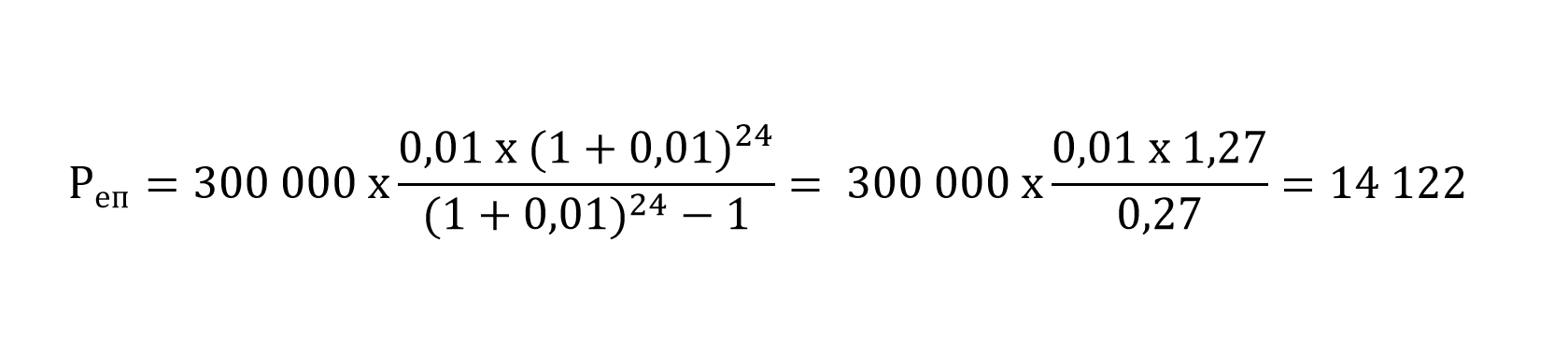

Вы взяли кредит на 300 тысяч руб. сроком на 2 года по ставке 12%.

Ежемесячная выплата составит 14 122 руб.

Переплата – 38 928 руб.

Общая выплата – 338 928 руб.

Удобный калькулятор вы найдете на сайте Совкомбанка. В нем можно задать две величины и узнать третью. Допустим, задав срок кредита и желаемый размер выплат, можно увидеть, какой заем вам готова предоставить финансовая организация.

Чаще всего банки предлагают аннуитетный способ расчета по потребительским кредитам. Чтобы рассчитать его в Excel, в категории «Финансы», есть специальная функция под названием ПЛТ (PMT). Она рассчитывается следующим образом:

=ПЛТ (ставка; кпер; пс; [бс]; [тип]), где

«ставка» – это % ставка по кредиту в месяц.

В нашем случае это 12%/12

«кпер» – срок кредита в месяцах.

В нашем случае это 12*2=24

В нашем случае это 300 000

«бс» – конечный баланс, равный нулю.

«тип» – способ учета ежемесячных выплат.

1 – если выплаты приходятся на начало месяца, 0 – если на конец месяца.

Проведем расчет для нашего примера:

Результат тот же, что и в калькуляторе.

Что касается дифференцированного платежа, специальной функции для расчета нет. Однако в интернете можно найти развернутые формулы для вычисления.

Формулы достаточно объемные и считать придется много, поэтому разберем отдельные примеры.

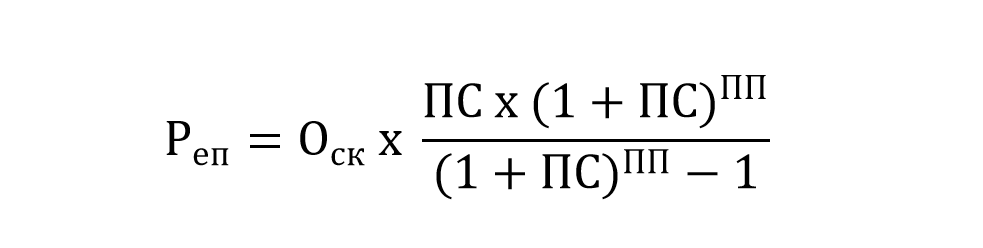

Как рассчитать аннуитетный платеж

Формула аннуитетного платежа:

– размер ежемесячных выплат

– остаток – 300 000 рублей

ПС – % ставка в месяц = 12% / 12 = 0,01

ПП — % периоды до окончания срока (в месяцах)

Получили размер выплаты, равный нашим предыдущим вычислениям через Excel и калькулятор.

Итак, мы рассчитали фиксированную ежемесячную выплату двумя разными способами. Теперь узнаем, как подсчитать общий размер переплаты по кредиту.

Для этого размер ежемесячного взноса умножаем на срок кредита в месяцах и вычитаем основной заем.

14 122 х 24 – 300 000 = 38 928 руб.

Как рассчитать дифференцированный платеж

Дифференцированный платеж состоит из двух частей.

Она не изменяется и рассчитывается простым делением размера займа на срок займа.

300 000 / 24 = 12 500 руб.

Чтобы узнать размер ежемесячной процентной переплаты, умножаем остаток тела кредита на процентную ставку по кредиту в месяц (ПС).

Проценты по кредиту = остаток тела кредита х ПС

ПС = % ставка в месяц = 12% / 12 = 0,01

300 000 х ПС = 300 000 х 0,01 = 3 000

Это и есть формула расчета процентов по кредиту.

Итак, наш первый взнос составляет 12 500 + 3 000 = 15 500 рублей. Следующие выплаты будут уменьшаться. Давайте рассмотрим их в таблице.

Расчет ежемесячного платежа при дифференцированном методе

Кредит на 3 года

Кредитный калькулятор

3 года — оптимальный срок, чтобы изменить свою жизнь и начать новое дело. Потребительский кредит на 3 года от Совкомбанка — возможность получить до 30 000 000 рублей наличными на любые цели: от покупки автомобиля или квартиры до открытия собственного бизнеса.

Оформление кредита на 3 года

Совкомбанк предлагает разные программы кредитования с максимальным сроком действия договора до 3 лет, которые предполагают финансирование без залога, под залог авто или недвижимости. Условия по каждому предложению могут отличаться в зависимости от суммы, процентной ставки, первоначального взноса и других факторов.

Требования к заёмщику

Основные требования к заёмщику для получения кредита в Совкомбанке:

Необходимые документы

Для оформления кредита необходим пакет документов:

Заемщикам-ИП дополнительно необходимо представить:

При наличии залогового обеспечения также потребуются документы по имуществу — автомобилю или недвижимости — которые можно уточнить в разделе «Документы» под описанием выбранного кредитного продукта.

Способы погашения

Вносить платежи по кредиту можно:

Узнайте больше об условиях оформления кредита на срок до 3 лет у консультантов Совкомбанка по телефону или через форму обратной связи.

Как это работает

1. Заполните онлайн заявку

2. Дождитесь одобрения

Используете Госуслуги? Получите решение быстрее.

Выражаю согласие на обработку персональных данных и подтверждаю, что ознакомлен с Политикой обработки персональных данных

С выходом на пенсию жизнь только начинается!

Для оформления достаточно только паспорта!

Кредит наличными по 2 документам!

Серьезные суммы для тех, кто уверен в своих силах!

Машина вас выручит: получите деньги и оставайтесь за рулем! Залог – лишь индикатор серьезности ваших намерений.

Кредит, с которым действительно просто!

С деньгами и крышей над головой: от 200 000 до 30 000 000 рублей под залог недвижимого имущества.

«Кредит без справок и поручителей»

Легко и быстро оформить и получить деньги!

Для звонков по России (бесплатно)

Генеральная лицензия Банка России №963 от 5 декабря 2014 г.

Ставка без подключения услуги – зависит от суммы кредита и вида недвижимости:

Ставка при оформлении кредита на сумму кредита от 200 000 до 399 999,99 рублей – 21,65% годовых (с фин.защитой 18,9%);

Ставка при оформлении кредита на сумму кредита от 400 000 до 599 999,99 рублей – 17,65% годовых (с фин.защитой 14,9%);

Ставка при оформлении кредита под залог одной квартиры и суммы от 600 000 рублей – от 14,65% годовых (с фин.защитой 11,9%);

Ставка при оформлении кредита под залог иных объектов (несколько объектов) и суммы от 600 000 рублей – от 17,65% годовых (с фин.защитой 14,9%).

1) сумма кредита — нем менее 10% от стоимости имущества

2) наличие имущественного страхования недвижимого имущества.

ПАО «Совкомбанк». Генеральная лицензия ЦБ РФ №963. г. Кострома, пр. Текстильщиков, д. 46. г. Москва, Краснопресненская наб., д.14, стр.1. На правах рекламы

Как рассчитать переплату по кредиту

И что в нее входит, кроме процентов

Если вы возьмете кредит, то вернуть кредитной организации придется больше, чем взяли: прибавятся проценты за пользование деньгами. Но, возможно, процентами дело не ограничится. За страховку, услуги нотариуса и банковские комиссии придется платить отдельно. Такие дополнительные расходы и проценты — это переплата по кредиту. Расскажу, какие еще бывают дополнительные расходы, как посчитать переплату и можно ли ее уменьшить.

Что входит в переплату по кредиту

Многие считают, что кредит включает в себя только долг и проценты. Но это не так: другие расходы тоже считаются переплатой по кредиту. Вот некоторые из них:

Больше всего дополнительных платежей у кредитов на покупку недвижимости, меньше всего — у кредитных карт. Даже стоимость проезда до банка и обратно можно считать переплатой, но такие платежи кредитные калькуляторы обычно не учитывают.

Что нужно для расчета переплаты

Вот что нужно знать, чтобы рассчитать переплату по кредиту без дополнительных расходов:

Что такое аннуитетные и дифференцированные платежи

Проценты по кредиту рассчитываются ежемесячно, исходя из остатка основного долга.

При аннуитетном платеже сумма кредита и все проценты складываются вместе и делятся на срок кредита в месяцах. Ежемесячный платеж будет одинаковым из месяца в месяц, но доля основного долга в нем будет увеличиваться каждый месяц.

При дифференцированном платеже основной долг делится на срок кредита и равными частями добавляется к ежемесячному платежу, а проценты накидываются каждый месяц из расчета, сколько вы еще должны банку. В результате в первые месяцы кредита вы платите больше, в последние — меньше, но основной долг уменьшается равномерно.

Как посчитать переплату по кредиту

Обычно под переплатой по кредиту подразумевают проценты. Но сюда нужно включать и все дополнительные расходы, сопровождавшие кредит: страховки, отчеты об оценке, если их делали, и так далее. Чтобы посчитать их, сложите все расходы и прибавьте к сумме процентов. Расскажу, как посчитать проценты по кредиту.

По формуле. По этой формуле можно рассчитать переплату только для аннуитетных платежей, и она будет приблизительной. Вот как рассчитать переплату:

Ежемесячный платеж × Срок кредита в месяцах − Сумма основного долга = Проценты по кредиту

13 215 Р × 120 мес. − 1 000 000 Р = 585 800 Р

В электронной таблице. Мы написали кредитный калькулятор в экселе. В нем можно рассчитать сумму переплаты при аннуитетном и дифференцированных платежах. Просто выберите нужную вкладку.

В кредитном калькуляторе. В интернете много сайтов с кредитными калькуляторами. Самые простые считают только сумму процентов и могут не учитывать разницу между аннуитетными и дифференцированными платежами. Но есть и более сложные калькуляторы, которые помогут учесть дополнительные расходы и посчитать выгоду от досрочного погашения кредита.

В банке. Узнать примерную сумму переплаты можно бесплатно в отделении банка или по телефону.

Учет дополнительных расходов

Если вы хотите посчитать переплату по кредиту максимально точно, то кроме суммы процентов, которые вы будете должны банку, стоит учесть все дополнительные расходы: на страховку, поездки в банк, штрафы за просрочку платежа, досрочное погашение и так далее.

Посчитать переплату с дополнительными расходами можно в кредитном калькуляторе, который учитывает комиссии. В поля для комиссии можно вписать любые траты: оплату проезда до банка, страховку, штрафы. Этот инструмент остался со времен, когда комиссии не были запрещены.

Когда переплата будет выше

Вот что влияет на сумму переплаты:

Как можно уменьшить переплату по кредиту

Погасите кредит раньше срока или вносите досрочные платежи — тогда вы заплатите банку меньше процентов. Если в первую половину срока кредитного договора вносить досрочно даже незначительные суммы, в итоге вы неплохо сэкономите: проценты начисляются на сумму долга ежемесячно, а любые досрочные платежи уменьшают сумму основного долга.

Рефинансируйте кредит по более выгодной ставке. Это тоже уменьшит переплату. Но нужно учесть все дополнительные расходы на сделку с новым банком: порой они сводят разницу в переплате к нулю.

Вносите ежемесячные платежи вовремя. За просрочку банк может оштрафовать, начислить пени и внести отметку в вашу кредитную историю.

Проверьте, обязательна ли страховка по вашему кредитному договору. Если да, изучите предложения нескольких страховых компаний, чтобы выбрать наиболее выгодные условия. Смело просите скидки, не бойтесь переходить из одной страховой в другую, если экономия кажется вам существенной.

Присылайте данные о страховке вовремя. Обычно страховые берут плату за год, поэтому ежегодно нужно предоставлять банку подтверждение оплаты страховых взносов. Если этого не сделать своевременно, банк может повысить процентную ставку по кредиту.

Иногда выгоднее выплачивать кредит по повышенной ставке, чем ежегодно покупать страховки. Но помните о рисках, которые полностью лягут на вас.

Возьмите кредит в банке рядом с домом или там, где платежи можно вносить онлайн. Кажется, что 30—50 рублей за поездку на автобусе или метро — это незначительные траты, а 150 рублей комиссии за платеж через сторонний банкомат — не деньги. Но если вы берете кредит на длительный срок, то потратите на проезд несколько десятков тысяч.

Как вернуть переплату по кредиту

Но есть несколько способов вернуть деньги.

Если вы заплатили банку больше, чем должны были по документам, напишите в банк письмо. В нем подробно изложите обстоятельства, приложите расчеты и реквизиты, на которые он должен перечислить разницу. Если банк проигнорирует ваше требование или откажет, вы можете обратиться в суд.

Если вы погасили кредит досрочно, можно расторгнуть договор страхования и получить часть страховой премии за неистекший период страхования. Для этого обратитесь с заявлением в страховую, приложите документы, подтверждающие погашение кредита, и реквизиты для денежного перевода. Важно: такое условие должно быть в договоре.

Если вы платили в бюджет государства НДФЛ, то можете получить налоговый вычет за проценты по ипотечному кредиту.

Особенности кредитов не в банках

Кредит можно взять не только в банке, но и в микрофинансовой организации, магазине и даже на работе.

Рассрочка в магазине. Часто магазины предлагают купить вещи в рассрочку. Но рассрочка — это тоже по сути кредит.

Чаще всего такие кредиты называются беспроцентными. Но в договоре проценты все-таки есть. Плюс в том, что по договору рассрочки цена товара ниже на сумму процентов. Если вы погасите кредит досрочно, есть шанс уменьшить переплату и даже сэкономить на покупке.

Но не спешите подписывать кредитный договор на новый Айфон. Вас могут обязать купить страховку или дополнительные аксессуары. Или и то и другое. Прежде чем заключать сделку, внимательно прочтите договор, уточните все непонятные моменты и посчитайте переплату с учетом всех дополнительных расходов.

Заем на работе. Некоторые организации дают в долг своим сотрудникам деньги даже на покупку жилья. Переплата в таком случае минимальная: нет страховок, бухгалтерия каждый месяц сама вычитает платежи из зарплаты, а процентная ставка чаще всего ниже банковской.

В этом случае работодатель и работник заключают договор, в котором указывают сумму займа, порядок и сроки возврата денег. В договоре могут быть условия на случай, если вы уволитесь до того, как вернете всю сумму. Например, вам придется вернуть остаток долга досрочно или платить по повышенной процентной ставке. Возможно, таких условий не будет — читайте договор внимательно, даже если работаете на одном месте 25 лет.