Примеры заполнения налоговой декларации по налогу на доходы физических лиц за 2020 год (Форма 3-НДФЛ)

Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

Условия примера:

Пример № 2: доход от реализации машины; при этом доходы, при получении которых налог полностью удержан налоговыми агентами, в декларации не указаны

Пример № 5: продажа доли в недвижимом имуществе

Рычагов Андрей Юрьевич является налоговым резидентом РФ.

В 2020 году им были получены следующие доходы:

а) от работодателя АО «Сантра»:

– 900 тыс. руб. – выплаты, связанные с исполнением обязанностей по трудовому договору (заработная плата, отпускные и т.п.) за 2020 год;

– 4 тыс. руб. – денежный подарок к празднику, связанному с юбилеем компании;

в) за подготовку авторских материалов (статьи в журнал) для АО «Газета» – 20 тыс. руб. (документов, подтверждающих несение каких-либо затрат, связанных с этой деятельностью, Андрей Юрьевич не имеет);

г) от деятельности в качестве артиста за границей (в Германии) – 5 тыс. евро (доход получен 19.10.2020, подоходный налог по законодательству ФРГ (14%) уплачен 21 октября 2020 года).

Андрей Юрьевич имеет дочь 2014 г.р., в 2020 году ему предоставлялся стандартный налоговый вычет на ребенка в размере 1,4 тыс. руб. в течение четырех месяцев. Всего за 2020 год стандартный вычет предоставлен в сумме 5,6 тыс. руб.

Кроме того, в 2020 году Андрей Юрьевич оплатил обучение дочери в учебном центре дополнительного образования (имеет лицензию на осуществление образовательной деятельности) в размере 20 тыс. руб., а также свое обучение на курсах вождения в размере 50 тыс. руб.

Также 11 декабря 2020 года Андрей Юрьевич получил акт приема-передачи на квартиру, построенную на основании договора участия в долевом строительстве. Общая сумма расходов по данному договору составила 3 млн руб. Правом применения налогового вычета на покупку жилья Андрей Юрьевич ранее никогда не пользовался.

10 декабря 2020 года Андрей Юрьевич заключил договор негосударственного пенсионного обеспечения с АО «НПФ СБЕРБАНКА», общая сумма взносов, уплаченных в 2020 году по данному договору, составила 12 тыс. руб.

Образец заполнения формы 3-НДФЛ:

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)

Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета

Приложение к Разделу 1. Заявление о зачете (возврате) суммы излишние уплаченного налога на доходы физических лиц

Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке

Приложение 1. доходы от источников в Российской Федерации

Приложение 2. Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)

Приложение 3. Доходы, полученные от предпринимательской, адвокатской деятельности и частой практике. а также расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации

Приложение 4. Расчет суммы доходов, не подлежащей налогообложению

Приложение 5. Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации

Приложение 6. Расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав, а также налоговых вычетов, установленных абзацем 2 подп. 2 п. 2 ст. 220 НК РФ

Приложение 7. Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества

Расчет к Приложению 1. Расчет дохода от продажи объектов недвижимого имущества

Расчет к Приложению 5. Расчет социальных налоговых вычетов, установленных подп. 4 и подп. 5 п. 1 ст. 219 НК РФ

Образец заполнения налоговой декларации 3-НДФЛ

Когда необходимо составление и оформление 3-НДФЛ

Составление налоговой декларации 3-НДФЛ может понадобиться в 2 случаях:

ВАЖНО! С отчетности за 2020 год форму 3-НДФЛ нужно оформлять на обновленном бланке.

Что изменилось в формуляре, рассказали эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности нововведений.

Ознакомиться с образцом заполнения 3-НДФЛ по соответствующим вычетам можно в материалах:

Правила и порядок представления 3-НДФЛ

Как заполнить декларацию 3-НДФЛ по полученным доходам? Если оформление налоговой декларации 3-НДФЛ осуществляется по доходам, в ней обязательно должны быть заполнены листы, имеющие отношение к доходам. Пример — приложение 1 декларации 3-НДФЛ для доходов, полученных в РФ. Если по этим доходам есть возможность использовать право на вычеты, нужно заполнять и соответствующие этим вычетам листы.

К декларации должны прилагаться документы, подтверждающие правильность заполнения декларации 3-НДФЛ, а также копии документов, дающих право на вычеты.

Декларация составляется отдельно за каждый календарный год и не позднее 30 апреля следующего года (если только это не выходной) представляется в ИФНС. Если по каким-то причинам за какой-либо из прошедших 3 лет она не представлена, нужно заполнить 3-НДФЛ за соответствующий период, используя актуальный для соответствующего года образец заполнения 3-НДФЛ и соответствующую этому году инструкцию к декларации 3-НДФЛ, и сдать готовый отчет в налоговую.

Как заполнить и сдать декларацию 3-НДФЛ за 2020 год индивидуальному предпринимателю, разъяснили эксперты КонсультантПлюс. Получите пробный доступ к системе и бесплатно переходите в Готовое решение. Это бесплатно.

Инструкция по возмещению подоходного налога

Каковы правила заполнения налоговой декларации 3-НДФЛ для получения возмещения налога? Если заполнить декларацию 3-НДФЛ необходимо для получения возмещения налога из бюджета, в ней заполняются листы по доходам, выплаченным налоговым агентом (агентами), а также листы по вычетам, дающим право на возврат налога.

К декларации необходимо приложить документы, подтверждающие правильность указанных в ней данных по доходам (справки по форме 2-НДФЛ) и вычетам, а также копии документов, подтверждающих право на них.

Подробнее о документах, необходимых для получения вычета, читайте в материалах:

Заполнение декларации 3-НДФЛ для получения возмещения из бюджета производится отдельно за каждый календарный год. Срок ее сдачи не установлен, а потому она может быть представлена в ИФНС не только в любом месяце года, следующего за отчетным, но и в течение трех лет, следующих за отчетным годом. Возникновение 3-летнего периода при отсутствии установленного срока сдачи объясняется тем, что такой срок действует для подачи заявления на возврат налога. Таким образом, в 2021 году может быть сдана декларация за 2018, 2019 и 2020 годы, т. е. за те, по которым налог можно вернуть.

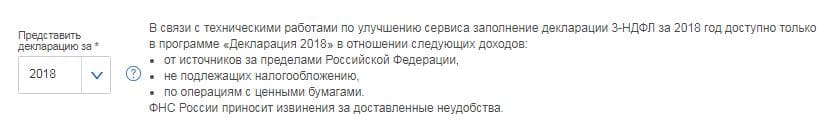

Где взять бланк декларации за 2018 и 2019 годы

Заполнение налоговой декларации 3-НДФЛ за соответствующий год должно делаться на бланке, который действовал именно для того года, и по правилам заполнения, сопровождавшим каждый из бланков. Эти правила, представляющие собой, по сути, описание пошагового заполнения декларации 3-НДФЛ, содержатся в каждом из документов, которым утвержден бланк на очередной год.

На протяжении 3 последних лет форма декларации 3-НДФЛ менялась ежегодно. Таким образом, в 2021 году могут понадобиться:

Найти эти бланки и узнать, как заполнять декларацию 3-НДФЛ за каждый из перечисленных периодов можно на нашем сайте. Здесь же же можно увидеть образец заполнения налоговой декларации 3-НДФЛ по каждому году.

Для отчета за 2019 год следует использовать бланк 3-НДФЛ, утв. приказом ФНС от 07.10.2019 № ММВ-7-11/506@. Этот бланк можно скачать в нашем материале «3-НДФЛ: новая форма за 2019 год».

Бланк декларации 3-НДФЛ за 2018 год утвержден приказом ФНС России от 03.10.2018 № ММВ-7-11/569@.

Скачать его можно ниже по ссылке:

Если у налогоплательщика есть личный кабинет на сайте ИФНС, заполнить декларацию можно непосредственно в нем, ориентируясь на размещенный здесь же образец заполнения декларации 3-НДФЛ.

Наши эксперты также подготовили материал о том, как заполнить 3-НДФЛ за 3 года.

Артеменко Руслан Николаевич в 2020 году приобрел квартиру за 3 500 000 руб. Чтобы рассчитаться с продавцом Артеменко Р.Н. оформил ипотеку на сумму 1 001 387 руб., оставшуюся часть средств он заплатил из личных сбережений. По итогам года Артеменко Р.Н. оформил декларацию 3-НДФЛ на имущественный вычет. Прежде всего он заполнил титульный лист.

Данные о доходах Артеменко зафиксировал в приложении 1 декларации 3-НДФЛ.

В 2020 году Артеменко Р.Н. получал доходы от:

Итоговые сведения он перенес в раздел 2 формы:

Итоговые сведения он перенес в раздел 2 формы:

Как получить налоговый вычет по ИИС

Итак, вы заключили договор с брокером, открыли индивидуальный инвестиционный счет и положили на него деньги. Пора получить доход.

Нам нужно будет пройти три этапа: установить контакт с налоговой, подать документы и получить решение о вычете.

Что такое налоговый вычет по ИИС

Речь о налоговых вычетах и льготах, которые даются по программе индивидуальных инвестиционных счетов. Государство хочет, чтобы вы много и хорошо вкладывали, поэтому делает для вас более выгодные инвестиционные условия, чем по обычным брокерским счетам.

ИИС — это вид брокерского счета, только со специальными налоговыми льготами.

Налоговая дает два типа вычетов по ИИС: либо вычитает ваши инвестиции из налогооблагаемого дохода, либо не облагает налогом ваш инвестиционный доход. Первый вариант самый популярный, потому что прибавляет к вашей доходности 13%.

Чтобы воспользоваться государственными бонусами, нужно учесть некоторые нюансы — об этом мы писали в статье об ИИС. Прочитайте ее сначала, если вы не понимаете, о чем речь.

Кто может получить налоговый вычет по ИИС

Вычеты положены налоговым резидентам России. Резидент — это тот, кто живет в стране от полугода. При этом надо соответствовать требованиям: не закрывать ИИС хотя бы три года с даты открытия и не иметь других ИИС одновременно с тем, по которому хотите вычет.

ИИС обычно открывают с 18 лет, как и обычные брокерские счета и счета доверительного управления. Некоторые брокеры и УК могут открывать счета с более раннего возраста, например с 16 или даже 14 лет, но для сделок потребуется письменное согласие законных представителей ребенка.

Как получить налоговый вычет по ИИС: пошаговая инструкция

С 2022 года вычет можно получить и в упрощенном порядке. Брокер или УК сообщит в налоговую, что инвестор пополнил ИИС, и налоговая подготовит заявление о вычете. Его надо будет подписать в личном кабинете на сайте налоговой.

Так как вычет налоговый, вам придется общаться с налоговой службой. Вот как это происходило у меня.

На сайте ФНС я нашел свое отделение налоговой и ее телефон.

Дома я зашел в личный кабинет по логину и временному паролю. Пришлось примерно три дня ждать, пока в личном кабинете появилась вся информация: объекты налогообложения, справки 2-НДФЛ и так далее.

Если у вас есть аккаунт на портале госуслуг и ваша учетная запись подтверждена, можно войти в личный кабинет на сайте налоговой через него. Если аккаунта на портале госуслуг нет, его тоже придется подтверждать лично

После этого можно считать, что контакт с налоговой установлен.

Что можно делать через личный кабинет на сайте налоговой

Налоговая декларация — официальный документ, на котором должна стоять ваша подпись. Если вы подаете декларацию через интернет, на ней должна стоять электронная подпись.

Получить сертификат электронной подписи тоже можно в личном кабинете на сайте налоговой, для этого надо зайти в свой профиль и выбрать вкладку «Получить ЭП».

Вас попросят придумать и ввести пароль для доступа к сертификату электронной подписи. Этот пароль — главное, что нужно запомнить.

После этого можно заполнять документы на вычет по ИИС.

Эта подпись — неквалифицированная

Важно: электронная подпись, которую можно получить на сайте налоговой, — неквалифицированная. Это самая простая электронная подпись. Ей нельзя подписывать никакие другие документы, кроме документов на сайте налоговой.

Про квалифицированную электронную подпись мы напишем отдельную статью.

Чтобы получить вычет по ИИС, нужно подать декларацию 3-НДФЛ в налоговую вместе с пакетом документов. Вот что нужно собрать.

Справку о доходах по форме 2-НДФЛ за тот год, в котором вы вносили деньги на ИИС. Она подтверждает, что вы получали доход и платили налог по ставке 13% в этом налоговом периоде. Справку можно получить в бухгалтерии по месту работы.

С 01.01.2019 справка 2-НДФЛ называется «Справка о доходах и суммах налога физического лица»

Скан договора об открытии брокерского счета. Это может быть договор на ведение ИИС, договор о брокерском обслуживании с использованием ИИС, заявление, уведомление или извещение о присоединении к регламенту или договору брокерского обслуживания с использованием ИИС или генеральное соглашение. У каждого брокера этот документ называется по-своему.

Начать инвестировать никогда не поздно

Подтверждение зачисления средств на ИИС. Если деньги вносились наличными в кассу — это приходный кассовый ордер. Если деньги переводились с банковского счета — это платежное поручение. Если деньги переводились с другого брокерского счета — это поручение на перечисление денежных средств и отчет брокера.

Например, Роман внес денежные средства в кассу банка, а банк по его поручению перечислил деньги брокеру для зачисления на ИИС. В кассе банка ему выдали приходный кассовый ордер и квитанцию, их он и приложил к декларации.

Декларацию можно заполнить в интернете, а можно загрузить файл, созданный в программе «Декларация». Для примера мы будем заполнять онлайн в личном кабинете налогоплательщика.

В разделе «Жизненные ситуации» выберите пункт «Подать декларацию 3-НДФЛ» :

Заполнять декларацию в интернете просто: все интуитивно понятно. Большая часть информации там будет уже заполнена автоматически.

Сначала выберите год, за который подаете декларацию. Нужно выбирать тот год, в котором вы вносили деньги на ИИС:

На втором этапе нужно указать доходы и их источники. Если ваш налоговый агент — обычно это работодатель — уже сдал годовую отчетность, данные о доходах можно загрузить из справки, которую он передал в налоговую. Для этого надо отметить галочкой работодателя и нажать кнопку «Заполнить из справки».

Если ваш работодатель еще не сдал отчетность, заполнять раздел придется вручную на основании вашей справки 2-НДФЛ.

На третьем этапе нужно выбрать вычеты, которые будут заявлены в декларации. Вычет по ИИС относится к инвестиционным вычетам, их нужно отметить галочкой.

После этого надо указать сумму инвестиционного вычета — то есть ту сумму, которую вы за год внесли на ИИС.

Р » loading=»lazy» data-bordered=»true»>

Если у вас нет долгов по налогам, вы можете получить сумму возврата на свой банковский счет, реквизиты которого указываются в этом же разделе.

Останется только ввести пароль от своей электронной цифровой подписи и нажать кнопку «Подтвердить и отправить». Поздравляем, декларацию вы отправили.

Ждать денег приходится в среднем четыре месяца. Три месяца — это официальный срок рассмотрения декларации со дня ее представления.

Сам возврат должен быть осуществлен в течение одного месяца со дня подачи заявления на возврат, но не ранее завершения рассмотрения декларации.

В случае с упрощенным порядком камеральная проверка должна занимать не более месяца, а на перевод денег дается 15 дней.

Итоги

Получать вычет через сайт налоговой намного проще и понятнее, чем может показаться. А мой единственный поход в ФНС был очень полезным, потому что доступ в личный кабинет пригодится еще много раз.

Как заполнить 3-НДФЛ для получения инвестиционного вычета

Как заполнить инвестиционный вычет в 3-НДФЛ? Этот вопрос интересует граждан, занимающихся инвестиционной деятельностью. Разберем в статье существующие виды вычетов и покажем на примере, как заполнить декларацию при применении инвествычета.

Что такое инвестиционный вычет

Вычет по НДФЛ предполагает возможность уменьшить налог. Глава 23 НК РФ предусматривает 5 разновидностей вычетов по налогу на доходы физических лиц. Возможность их применения зависит от различных факторов.

Например, стандартный социальный вычет могут получить все, а имущественный — те граждане, которые покупают или продают имущество.

Инвестиционный вычет применяется при получении дохода по операциям с ценными бумагами либо от доходов на индивидуальном инвестиционном счете (далее — ИИС) и по операциям на нем.

Инвествычет можно разделить на три категории:

Далее расскажем, что необходимо знать при применении того или иного вида инвествычета.

Вычет для продавцов долгосрочных ценных бумаг, обращающихся на ОРЦБ, в размере положительного финансового результата

Эта категория вычета предполагает, что:

Вычет на сумму денежных средств, внесенных на индивидуальный инвестиционный счет

Вычет на сумму положительного финансового результата, полученного по операциям, учитываемым на ИИС

Этот вид вычета обладает следующей спецификой:

Налоговый агент вправе применить такой вычет относительно налогоплательщика, только если физическое лицо представит справку из налогового органа о том, что в указанный срок ИИС был открыт в единственном числе, а также о том, что вычет на сумму внесенных на инвестиционный счет денежных средств не использован.

Как оформить инвестиционную декларацию

Итак, чтобы применить инвестиционный вычет, физлицу необходимо представить в ИФНС налоговую декларацию. За исключением случаев, когда по его поручению вычет применяет налоговый агент.

Под «инвестиционной декларацией» понимается стандартная декларация 3-НДФЛ, заполненная с учетом применения того или иного инвествычета.

С 2021 года утрачивает силу декларация, применявшаяся с 2018 года. Новый бланк декларации утвержден приказом ФНС России от 28.08.2020 № ЕД-7-11/615@.

В соответствии со ст. 229 НК РФ декларацию за 2020 год необходимо представить не позднее 30 апреля 2021 года.

Нюансы оформления 3-НДФЛ:

Особенности представления декларации 3-НДФЛ:

Как отразить в 3-НДФЛ инвестиционный вычет

Действующий бланк декларации был утвержден в 2018 году. Он состоит из двух разделов и пяти приложений. Также существуют дополнительные листы: расчет к приложению 1 и расчет к приложению 5.

При подаче декларации с использованием инвествычета заполняют:

Рассмотрим на примере, как отразить вычет по ИИС в 3-НДФЛ.

Туров С. А. в течение года работал в ООО «Нигредо». Помимо этого в 2020 году он открыл индивидуальный инвестиционный счет и вносил на него деньги.

Годовой доход на основном месте работы составил 240 000 руб., с него был начислен и уплачен налог в размере 31 200 руб.

На в течение всего периода на ИИС внесено 50 000 руб.

Так как инвестиционного дохода за год получено не было, ИИС был единственным и с момента его открытия прошло не больше трех лет, гражданин решил воспользоваться налоговым вычетом, предусмотренным подп. 2 п. 1 ст. 219.1 НК РФ.

Расскажем, как будет заполнена в таком случае 3-НДФЛ.

Титульный лист

Первый лист декларации является информационным, как и во всех налоговых документах.

Все это стандартные данные. Отметим лишь, что код категории налогоплательщика определяет его статус (ИП, адвокат, физлицо и пр.). В нашем случае следует проставить код 760 (обычный гражданин).

Раздел 1

Данный раздел отображает сумму налога, которая по итогам года в соответствии с поданными данными подлежит уплате в бюджет либо возвращается налогоплательщику.

Так как с полученного дохода на работе налог был уплачен в полном размере, то, подавая форму с инвестиционным вычетом, Туров С. А. будет указывать налог к возврату.

В разделе заполняются следующие поля:

Следует иметь в виду, что код операции с бюджетом подразумевает три варианта:

В рассматриваемом примере проставлен код 2, соответствующий возврату..png)

Раздел 2

Второй раздел раскрывает расчет налоговой базы и суммы налога.

Поясним, какие поля будут заполнены в нашем примере:

Во все остальные поля вносятся нули.

Приложение 1

Здесь необходимо внести данные о полученных доходах. Раздел предполагает возможность отображения прибыли из нескольких источников.

Информация, подлежащая указанию:

Приложение 5

Этот раздел содержит расчет стандартных, социальных и инвестиционных вычетов.

Нас интересует пункт 5, в нем есть два подпункта:

Так как Туров С. А. использовал индивидуальный инвестиционный счет лишь в 2020 году, мы проставляем сумму денежных средств, внесенных на ИИС, в поле 210.

Готовую декларацию следует подписать и представить в налоговый орган по месту регистрации.

Существует три вида инвестиционных вычетов. Чтобы ими воспользоваться, налогоплательщику или налоговому агенту необходимо подать декларацию по форме 3-НДФЛ. В статье мы рассмотрели особенности всех видов инвествычетов и привели пример заполнения 3-НДФЛ.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

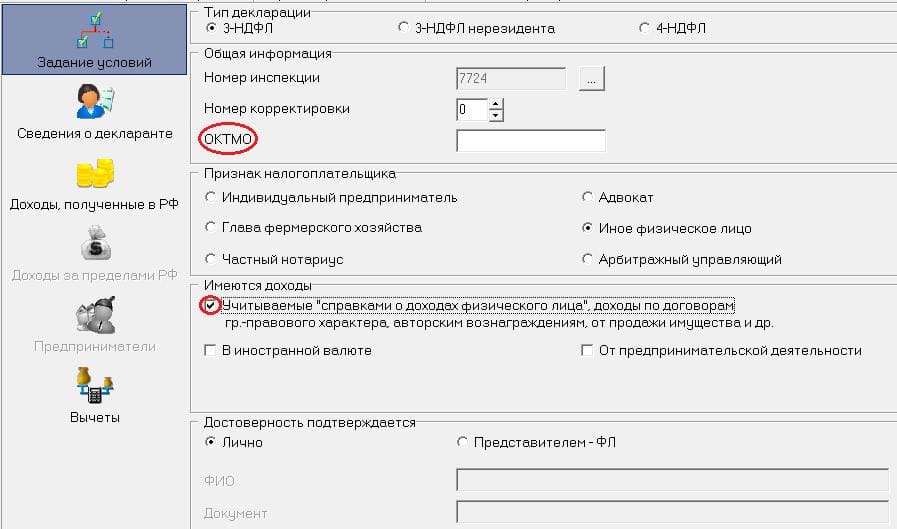

Заполнение 3-НДФЛ через программу «Декларация»

Вы можете заполнить декларацию 3-НДФЛ, скачав с сайта ФНС России программу «Декларация». После заполнения вы можете загрузить данную декларацию в свой личный кабинет налогоплательщика или распечатать на бумаге и предоставить в налоговую инспекцию.

Каждый налогоплательщик сам выбирает способ заполнения и представления декларации 3-НДФЛ. Особенно актуальна программа «Декларация» в тех случаях, когда личный кабинет налогоплательщика даёт сбои или ещё не актуализирован.

Разберём, как заполнить 3-НДФЛ через программу «Декларация-2018» для получения вычета на взносы на ИИС с дохода от обычного брокерского счета.

Учтите, для каждого года предусмотрена отдельная программа «Декларация».

Пример

Иванов Иван Иванович в 2018 году внёс на ИИС 300 000 рублей. Он не работает. Единственный доход, который он получил в 2018 году, это доход от обычного брокерского счёта. Подтверждает получение дохода справка 2-НДФЛ от брокера.

Вы вправе не вносить ОКТМО, если заполняете декларацию на основании справки 2-НДФЛ. Это следует отразить в программе, проставив галочку напротив поля «Учитываемые «справками о доходах физического лица».

Если вы представляете декларацию самостоятельно, то нужно отметить поле «Лично». Если декларация будет сдана представителем, то нужно указать его ФИО и реквизиты нотариально заверенной доверенности.

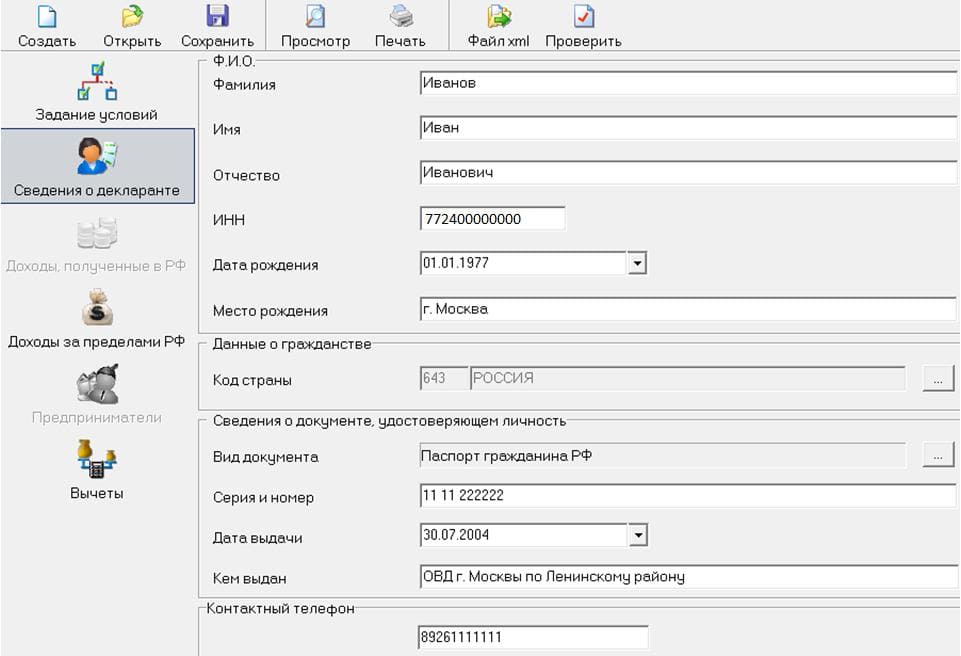

Во второй вкладке «Сведения о декларанте» указываются ваши персональные данные.

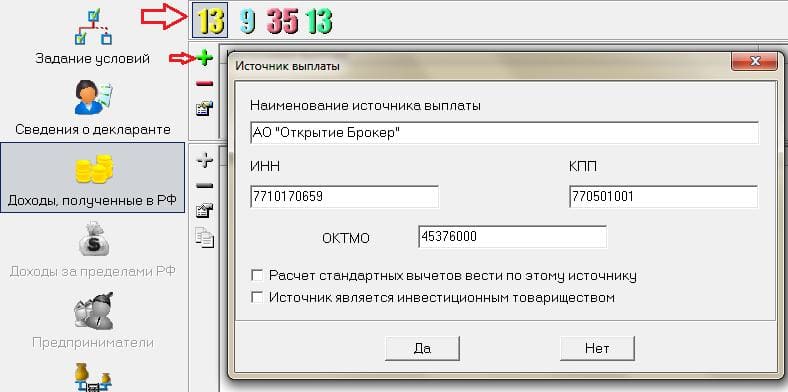

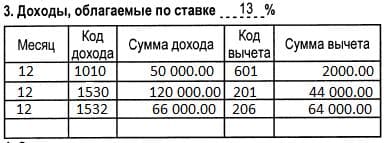

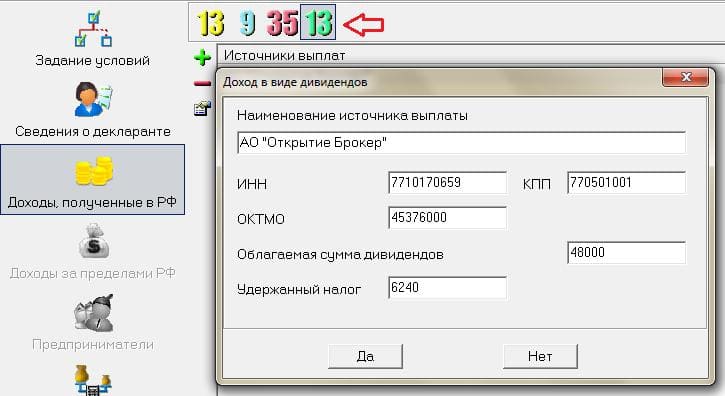

Во вкладке «Доходы, полученные в РФ» необходимо выбирать жёлтую ставку налога 13% и добавить доход, нажав «+». В появившееся окно перенесите данные о налоговом агенте из первого раздела справки 2-НДФЛ.

Далее для заполнения вам понадобится третий раздел справки 2-НДФЛ.

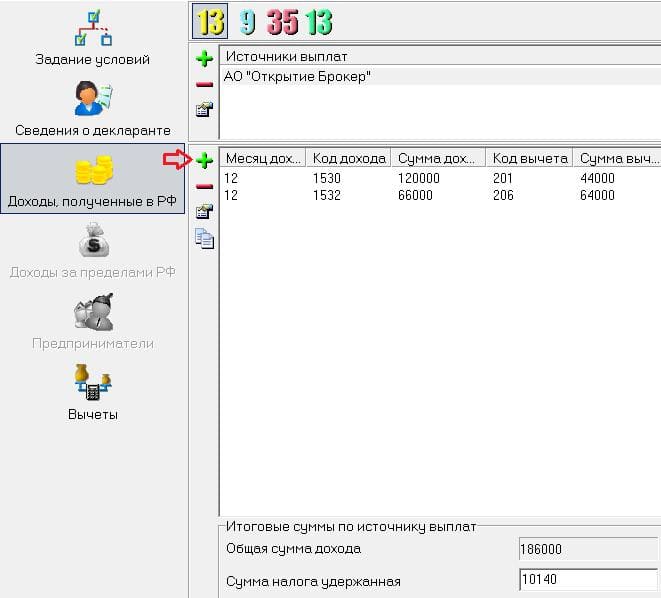

Код дохода 1010 — это дивиденды. К данному доходу нельзя применять налоговые вычеты, это прямое ограничение Налогового кодекса (п. 3 ст. 210 НК РФ). Более того, данный доход отражается отдельно от других. Поэтому переносите данные без учёта этого дохода. В графе «Сумма налога удержанная» = («Общая сумма дохода» — суммы вычетов) * 13%. Исходя из данных Иванова «Сумма налога удержанная» 10 140 руб. (186 000 руб. — 44 000 руб. — 64 000 руб.) * 13%.

Далее для отражения дивидендов следует в программе выбрать зелёную ставку 13%. В примере облагаемая сумма дивидендов составляет 48 000 руб. (50 000 руб. — 2000 руб.).

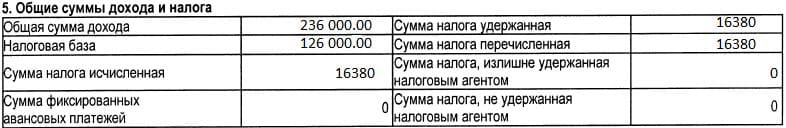

Обратите внимание «Сумма налога исчисленная» из пятого раздела справки 2-НДФЛ должна совпадать с данными, отражёнными в программе по удержанию налога в целом, 16 380 руб. (10 140 руб. + 6240 руб.).

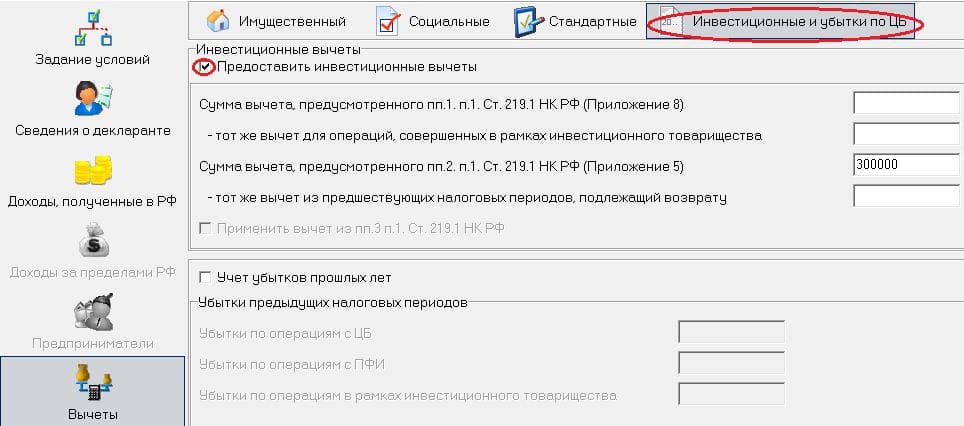

На последней вкладке «Вычеты» необходимо указать сумму внесённых денежных средств на ИИС в течение 2018 года.

Согласно Налоговому кодексу из бюджета вернут 13% от суммы, внесённой на ИИС в течение календарного года, но при этом не больше НДФЛ, который был уплачен за этот год. Согласно данному примеру Иванов сможет вернуть только 10 140 руб., несмотря на то что он внёс на ИИС 300 000 руб. Напомним, что доход в виде дивидендов в вычете не участвует.

В распечатанной декларации программа автоматически проставит сумму вычета в размере налогооблагаемой базы.

Декларация готова. Теперь можно её распечатать и приложить к ней комплект подтверждающих документов вместе с заявлением на возврат налога.

К подтверждающим документам относятся:

О том, в каком виде нужно представить данные документы, читайте в статье «Копии или оригиналы, что готовить для налоговой?».

И самое главное: клиенты «Открытие Брокер» могут получить консультацию у наших экспертов по налогам абсолютно бесплатно. Свяжитесь с нами удобным способом – ответим на любые вопросы!

Москва, ул. Летниковская, д. 2, стр. 4

Размещённые в настоящем разделе сайта публикации носят исключительно ознакомительный характер, представленная в них информация не является гарантией и/или обещанием эффективности деятельности (доходности вложений) в будущем. Информация в статьях выражает лишь мнение автора (коллектива авторов) по тому или иному вопросу и не может рассматриваться как прямое руководство к действию или как официальная позиция/рекомендация АО «Открытие Брокер». АО «Открытие Брокер» не несёт ответственности за использование информации, содержащейся в публикациях, а также за возможные убытки от любых сделок с активами, совершённых на основании данных, содержащихся в публикациях. 18+

АО «Открытие Брокер» (бренд «Открытие Инвестиции»), лицензия профессионального участника рынка ценных бумаг на осуществление брокерской деятельности № 045-06097-100000, выдана ФКЦБ России 28.06.2002 (без ограничения срока действия).

ООО УК «ОТКРЫТИЕ». Лицензия № 21-000-1-00048 от 11 апреля 2001 г. на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами, выданная ФКЦБ России, без ограничения срока действия. Лицензия профессионального участника рынка ценных бумаг №045-07524-001000 от 23 марта 2004 г. на осуществление деятельности по управлению ценными бумагами, выданная ФКЦБ России, без ограничения срока действия.