3-НДФЛ: заявляем вычет на приобретение квартиры и с процентов по ипотеке

Если вы приобрели жилую недвижимость или долю в ней, то вы имеете право получить имущественный налоговый вычет. О том, как заполнить декларацию 3-НДФЛ для получения налоговых вычетов на приобретение квартиры и с процентов по ипотеке, читайте в статье.

Согласно законодательству максимальная сумма расходов на приобретение жилья, которая принимается для вычета, равна 2 000 000 руб. (п. 3 ст. 220 НК РФ). Таким образом, вы можете вернуть максимально 260 000 руб. (2 000 000 руб. х 13%). А максимальная сумма фактически уплаченных процентов, которую примут к вычету, составляет 3 000 000 рублей. То есть вернуть из бюджета вы вправе не более 390 000 руб. (3 000 000×13%).

Рассчитывать на налоговые вычеты вправе только налоговые резиденты РФ, которые получают доход, облагаемый НДФЛ по ставке 13% (кроме дивидендов). Возврат производят из уплаченного налога за календарный год. Если суммы налога, уплаченного за один год, не хватает, то налогоплательщик вправе дополучить остаток вычета в последующие годы.

Пример

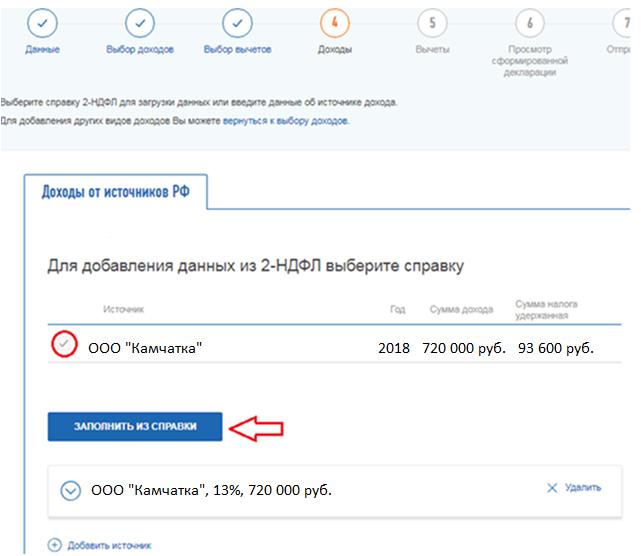

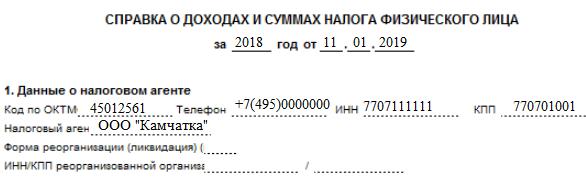

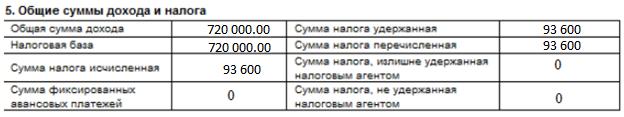

В 2018 году Иванов Иван Иванович приобрёл по договору купли-продажи квартиру стоимостью 2 500 000 руб. с привлечением целевого кредита в размере 1 000 000 руб., за 2018 год он уплатил 35 000 руб. процентов. В этом году Иванов работал в ООО «Камчатка», его налогооблагаемая база составила 720 000 руб., с которой был удержан НДФЛ в размере 93 600 руб., о чём свидетельствует справка 2-НДФЛ.

Из условий видно, что уплаченного налога за 2018 год не хватит, чтобы возвратить 260 000 руб. за приобретение и 4 550 руб. за уплаченные в 2018 году проценты. Поэтому сначала представляется вычет по приобретению, а потом вычет по уплаченным процентам. В связи с этим в декларацию за 2018 год можно не вносить данные по уплаченным процентам. Однако это не значит, что вычет по ним сгорит, г-н Иванов вправе на него рассчитывать после того, как полностью получит вычет за приобретение квартиры в размере 260 000 руб.

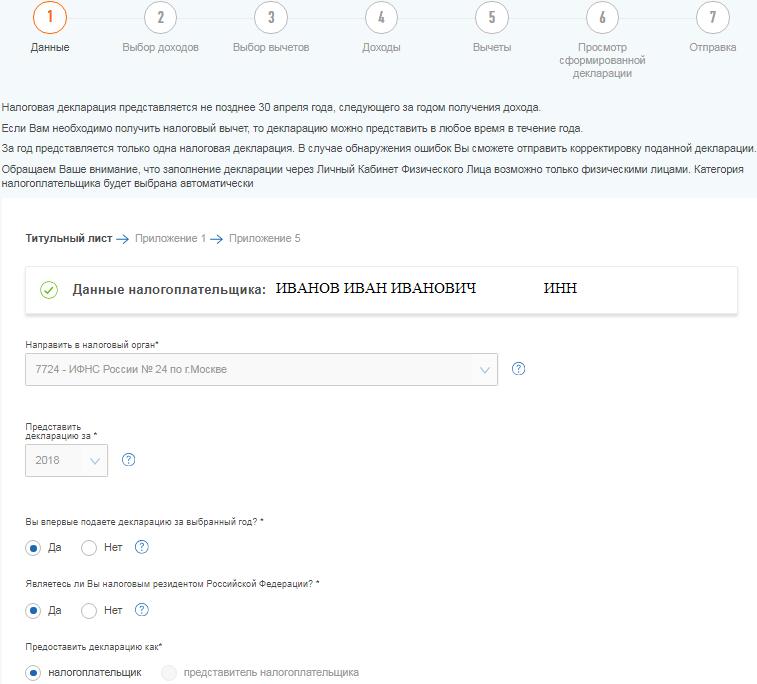

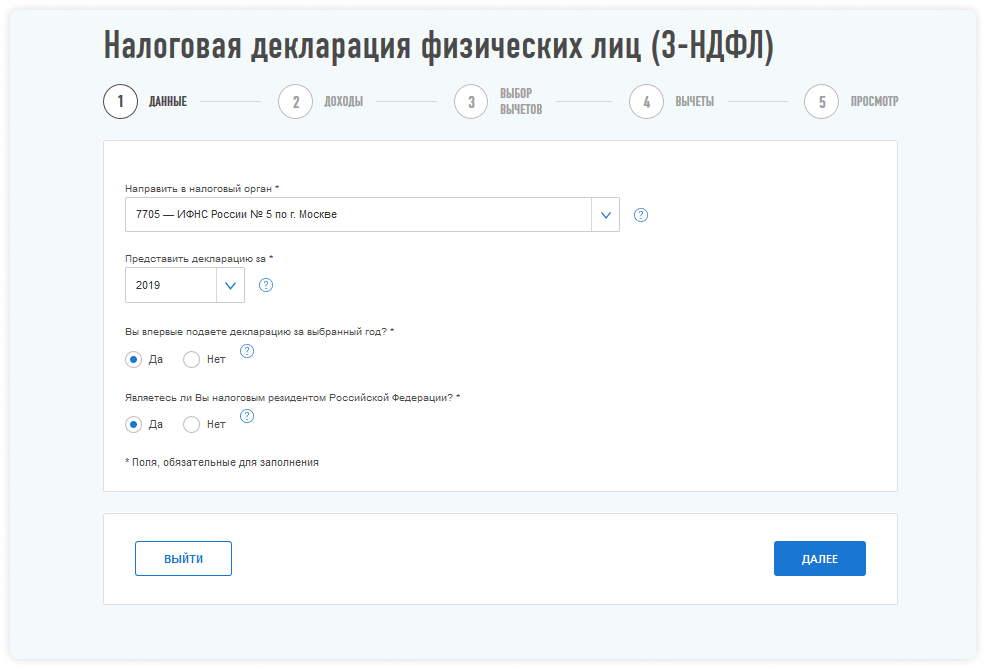

В первой вкладке содержатся общие сведения. Часть из них (ФИО, ИНН, номер налоговой инспекции) программа подтягивает автоматически.

Декларацию г-н Иванов заполняет за 2018 год. Так как он первый раз представляет декларацию за этот год, это необходимо отметить в программе. Иван Иванович является налоговым резидентом РФ и подаёт декларацию лично, поэтому указывает, что представляет декларацию как налогоплательщик.

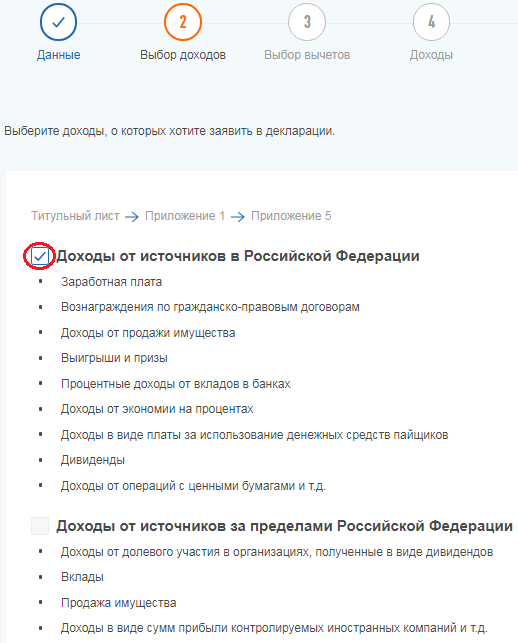

На следующей вкладке Иван Иванович выбирает, что хочет задекларировать доход, который получил в виде заработной платы.

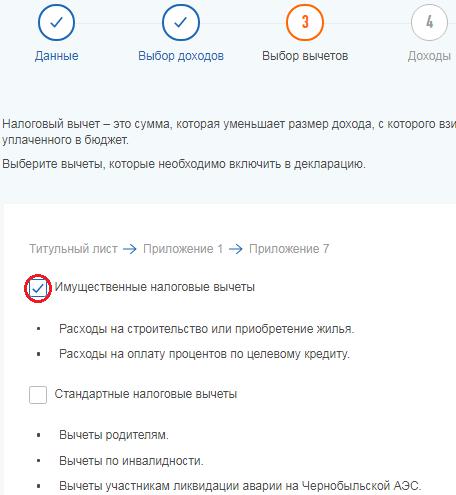

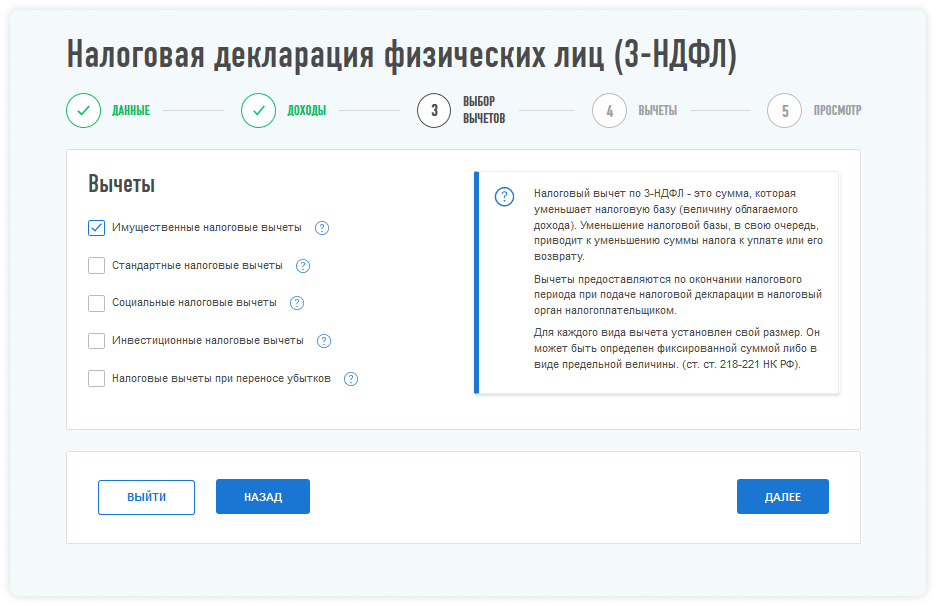

Далее он заявляет, какой из налоговых вычетов хочет получить.

На следующей вкладке сервис предлагает внести данные из справки 2-НДФЛ. Если данная справка уже загружена в ЛК, то показатели можно перенести автоматически.

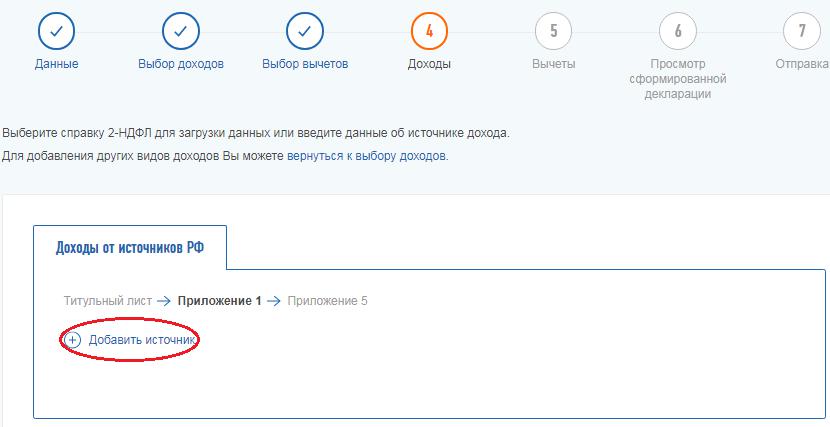

Если заполнение декларации происходит в начале 2019 года, в ЛК налогоплательщика справки 2-НДФЛ за 2018 год может ещё не быть. В этом случае показатели из справки 2-НДФЛ необходимо перенести вручную.

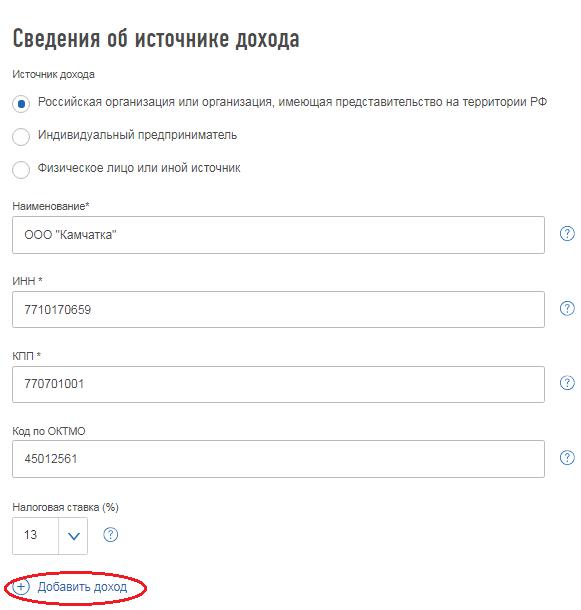

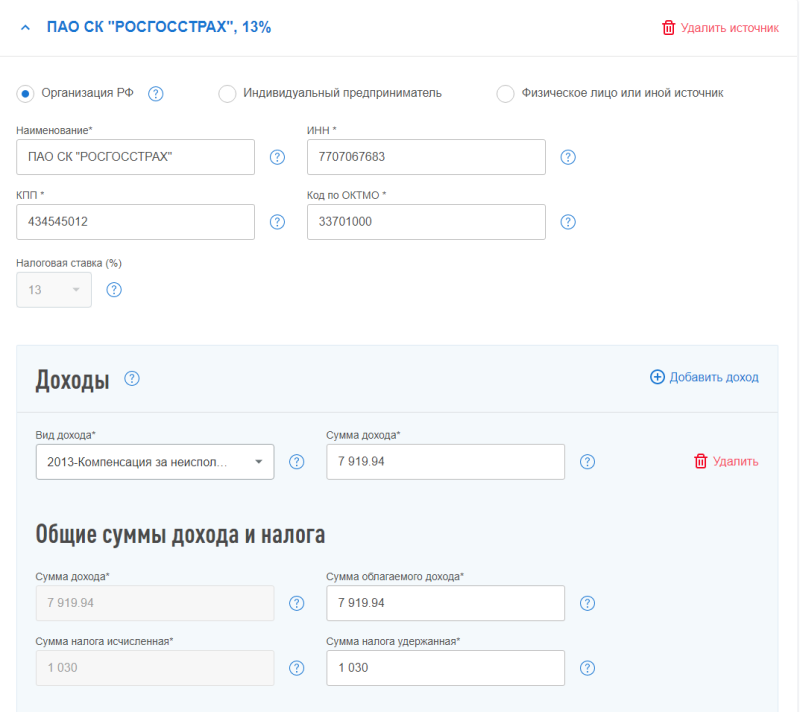

В первом разделе справки 2-НДФЛ указана информация о налоговом агенте, её необходимо перенести, а после этого нажать кнопку «Добавить доход».

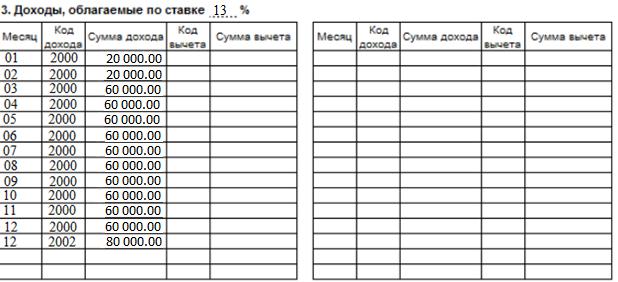

В появившееся окно следует перенести данные из третьего раздела справки 2-НДФЛ.

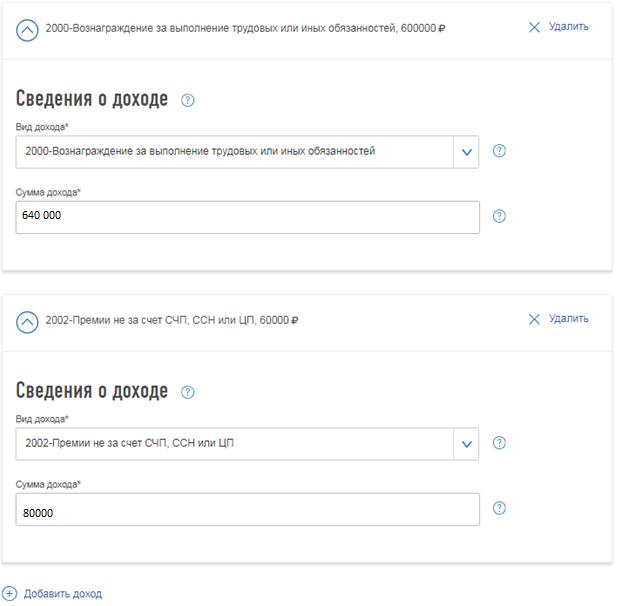

При этом в новом личном кабинете не надо построчно переносить каждый месяц, теперь нужно указать код дохода и проставить общую сумму, которая была получена за 2018 год. Так, Иванов по коду 2000 получил 640 000 руб., а по коду 2002 — 80 000 руб. Каждый новый код дохода вводится через кнопку «Добавить доход».

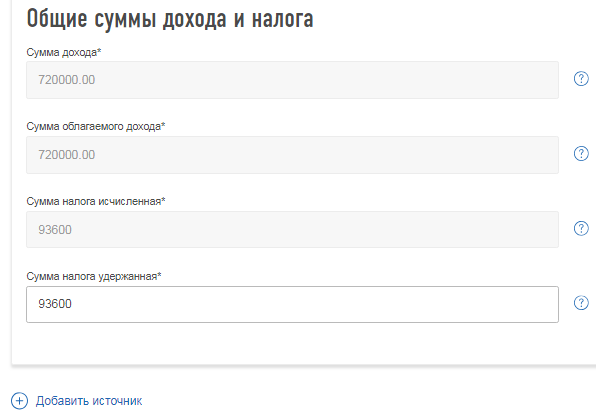

Когда данные о доходе перенесены, ниже будет автоматически подсчитана общая сумма дохода и налогооблагаемая база. Также следует указать сумму налога удержанную. Эту сумму можно узнать из пятого раздела справки 2-НДФЛ.

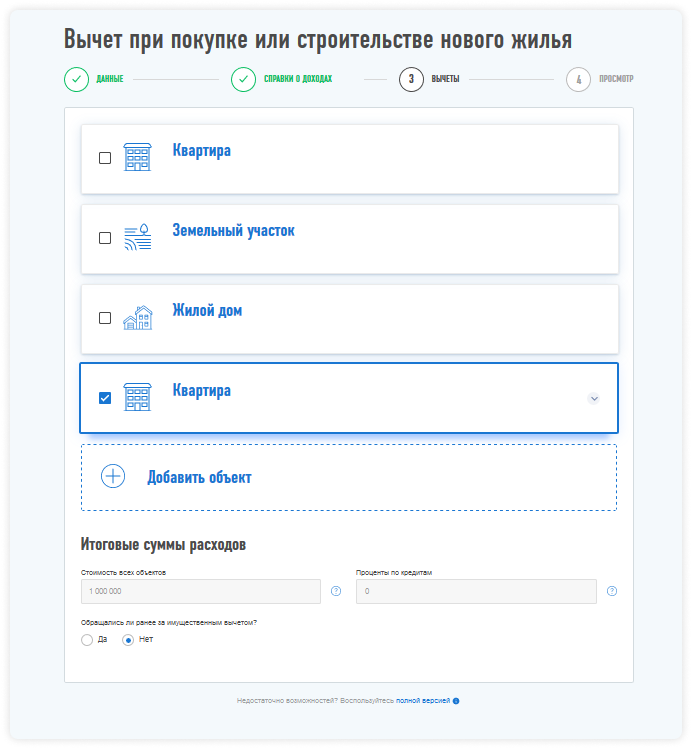

Кнопка «Далее» переводит на вкладку «Вычеты», в которой необходимо указать несколько параметров.

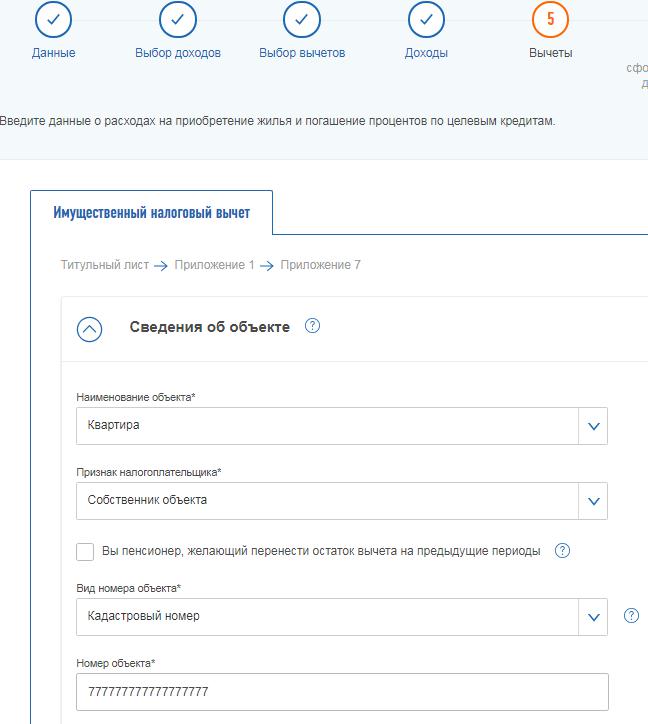

«Наименование объекта». Проставляется в зависимости от того, что было приобретено: квартира, жилой дом, доля в них и т.д. Иванов приобрёл квартиру.

«Признак налогоплательщика». Указывается в зависимости от того кто является собственником объекта. Иванов приобрёл квартиру самостоятельно и является собственником. Если бы он был женат, а квартира была оформлена на жену, то в данной графе он указал бы «Супруг собственника объекта». Подробнее об этом читайте в статье «Вычет на приобретение жилья супругами».

«Вид номера объекта». Выберите его при наличии кадастрового номера. Иванов ввёл кадастровый номер своей квартиры из выписки из ЕГРН. Если кадастрового номера нет, но есть другой — выберите соответствующий вид номера. Если номер отсутствует, следует выбрать «У объекта нет номера» и ввести адрес объекта.

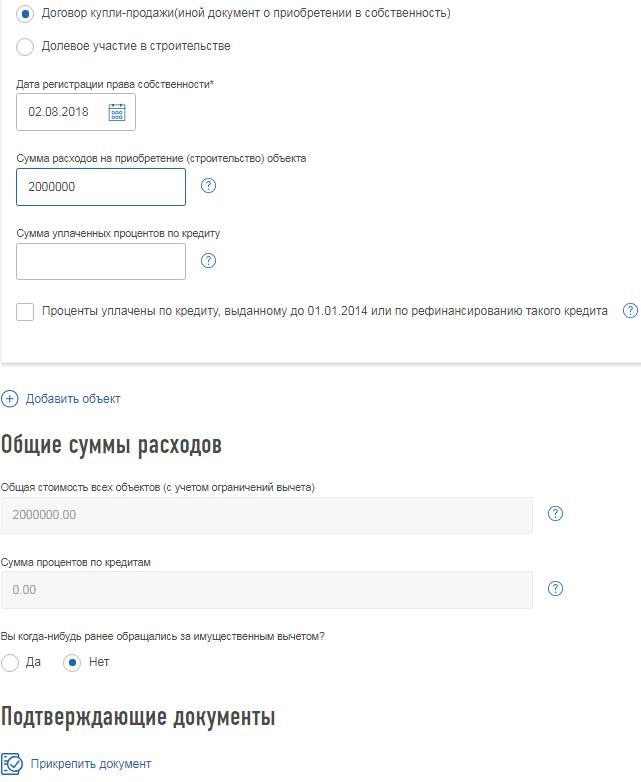

Ниже указывается информация, что квартира приобретена по договору купли-продажи. Право на имущественный вычет возникает в год, когда квартира была зарегистрирована. Это подтверждает выписка из ЕГРН, дату из неё нужно внести в поле «Дата регистрации права собственности».

Если жильё приобретено по ДДУ, то право на вычет возникает с года подписания акта о передаче жилья. В таком случае необходимо указать реквизиты данного акта. Подробнее об этом читайте в статье «В какой момент возникает право на имущественный вычет».

Квартира была приобретена за 2 500 000 руб., что превышает максимальный размер имущественного вычета по приобретению квартиры, 2 000 000 руб. В графе «Сумма расходов на приобретение (строительство) объекта» следует внести сумму в рамках вычета — 2 000 000 руб. Даже если в эту графу внести полную сумму расходов на приобретение, превышающую 2 000 000 руб., то ниже в графе «Общая стоимость всех объектов (с учётом ограничений вычета)» программа автоматически проставит 2 000 000 руб.

В графу «Сумма уплаченных процентов по кредиту» Иванов информацию не вносит, поскольку уплаченного НДФЛ не хватит для получения вычета по процентам за 2018 году.

«Общие суммы расходов» программа определяет автоматически, исходя из ограничений законодательства.

Иванов никогда раньше не обращался за имущественным вычетом, что отмечает в программе.

Если ранее уже было заявлено право на имущественный вычет по приобретению или процентам, то следует указать суммы, и был ли вычет предоставлен работодателем или получен через налоговую инспекцию.

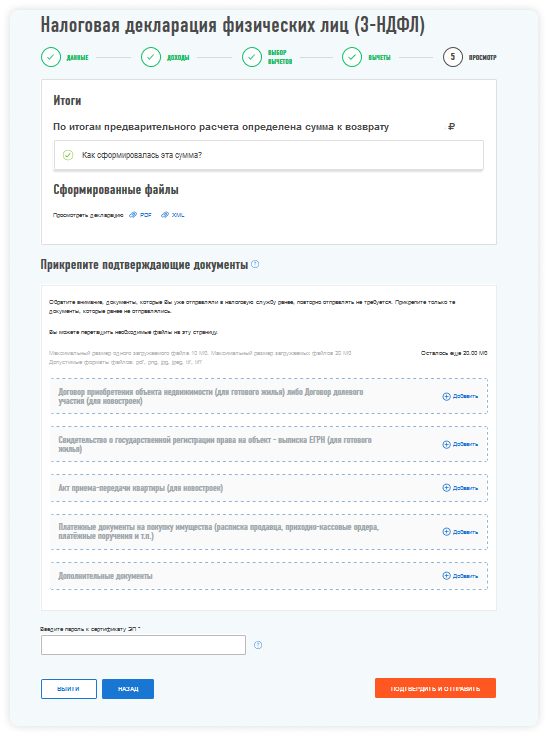

Ниже необходимо прикрепить комплект подтверждающих документов. Какие именно документы необходимы, читайте в статье «Какие документы подтверждают право по приобретению жилья».

На итоговой вкладке будет показана информация по возврату налога.

Декларация 3-НДФЛ по ипотеке

В том случае, если для приобретения жилья вы брали ипотечный заем, то на сумму уплаченных процентов по целевому кредиту можно получить имущественный вычет. Начиная с 2014 года был принят закон, согласно которому вычет по ипотечным процентам считается самостоятельным вычетом, получить который можно отдельно от основного вычета на недвижимое имущество. Но так же закон гласит, что размер такой компенсации не может превышать трех миллионов рублей.

Если принимать в расчет декларацию 3-НДФЛ, то в ней вычет по процентам указывается непосредственно на листе Д1. А для того, чтобы компенсация была получена, к декларации дополнительно прикладывается справка о выплаченных процентах, взятая в финансовой организации, в которой вы брали заем, и ксерокопия кредитного договора.

Как заполнить декларацию по ипотеке?

Многие, желая воспользоваться компенсацией, интересуются, как именно можно заполнить такую декларацию. И в этом нет ничего сложного – такой документ заполняется точно так же, как если бы вы покупали жилье без целевого кредита.

Правда, на отдельном листе указывается сумма уплаченных процентов по займу.

Образец заполнения декларации по ипотеке

Итак, приведем пример заполнения данного документа. Предположим, что некая Иванова в 2013 г. приобрела в личное пользование жилище, стоимость которого составила 3,5 миллиона рублей. При этом в ипотеку был взят один миллион. Свидетельство о том, что Иванова обладает недвижимостью, было выдано гражданке в мае 2013 г. Что же до ее доходов, то они составили следующие суммы:

Чтобы получить компенсацию, Иванова подала документы на вычет в размере двух миллионов рублей за 13-14 года. А за 2015 решила получить еще и процентный вычет помимо обычного. Причем в период 13-15 гг. женщина уплатила проценты на сумму 246254 рубля. Разберем на примере, как заполнить декларацию.

Так как за все года общая сумма доходов Ивановой меньше, чем сумма по вычетам, в декларации по ипотечному займу за 2015 г. следует указать остаток вычета по процентам, которые переходят на будущий год.

При этом в документе год начала использования вычета используется как 2013.

Возможные ошибки и нюансы

Есть несколько нюансов при заполнении бумаги. Так, к примеру, если вы приобретаете недвижимость в ипотеку, то в декларации нужно указывать не сумму долга по займу, а настоящую стоимость жилья. Так же важно указать проценты по ипотечному займу в отдельной строке.

В 2017 году форма заполнения по приказу ФНС изменилась, однако способ заполнения бумаги остался прежним.

Как подать декларацию?

Мы уже выяснили, что, покупая жилище по ипотеке, мы можем получить сразу два вычета – это основной вычет, получаемый при приобретении жилья (который может рассчитываться на сумму до двух миллионов рублей) и вычет по процентам (эта компенсация может рассчитываться на сумму до трех миллионов рублей). Соответственно, именно с этих сумм может быть возвращен подоходный налог, а это без малого 260 тысяч при оформлении вычета первого типа и 390 тысяч при оформлении вычета второго типа.

Для того, чтобы получить средства от государства, необходимо обратиться в налоговую инспекцию.

Что потребуется

Для того, чтобы получить вычет, нужно подать в налоговую определенный список бумаг.

Порядок подачи

Для того, чтобы получить компенсацию, нужно собрать все необходимые документы и обратиться в налоговую по месту регистрации. Причем там, где зарегистрированы именно вы, а не где куплено ваше жилье.

Пусть вас не смущает тот факт, что ранее вы были зарегистрированы в другом отделении налоговой – в любом случае вам нужно будет предоставить документы по месту регистрации.

Что же до «переноса» ваших данных, то их налоговая возьмет на себя.

Сроки подачи

Бумаги на компенсацию можно подавать ежегодно, пока не будет получена доступная сумма.

Важно, что бумаги нужно подавать до 30 апреля, следующего за отчетным годом. К слову, этот срок никак не относится к тем, кто подает документы только для налогового вычета. А вот 3-НДФЛ для получения компенсации по процентам можно сдать в течение всего года.

Как правило на то, чтобы проверить все бумаги, налоговым органам требуется три месяца. Если право налогоплательщика на вычет будет подтверждено, то ему компенсируют сумму в течение одного месяца. Итого на все мероприятия отводится четыре месяца.

О том, как именно следует оформлять декларацию 3-НДФЛ, можно узнать из видеоролика.

Россиянам упростили получение налогового вычета: как будет работать схема

С 21 мая 2021 года в России начинает действовать упрощенный порядок получения налогового вычета по расходам на покупку квартиры, дома, земельного участка, а также по индивидуальным инвестиционным счетам.

Изменения в законодательстве касаются вычетов по расходам на приобретение жилья и погашение процентов по ипотеке. Упрощенный порядок коснется также покупки или строительства дачи. Рассказываем, как он будет работать.

Упрощенный порядок оформления налогового вычета

Раньше, чтобы получить налоговый вычет, по итогам года необходимо было подать декларацию по форме 3-НДФЛ и документы, подтверждающие право на этот вычет. Теперь для получения вычета заявителю нужно лишь подать заявление в личном кабинете налогоплательщика на сайте ФНС. Подтверждения права на имущественный вычет, а также сканирования и загрузки множества документов в личном кабинете налогоплательщика на сайте ФНС не потребуется. Достаточно заполнить заявление, указать в нем банковские реквизиты, на которые нужно перевести средства, и оно будет сформировано автоматически.

Налогоплательщики, имеющие личный кабинет на сайте ФНС, смогут получить такие вычеты в два раза быстрее и без необходимости направления декларации 3-НДФЛ и пакета подтверждающих право на вычет документов. Автоматизированная система ФНС обработает информацию, обратившись к необходимым источникам, например в банк, который выдал кредит или через который прошел перевод денег.

Требуемую информацию налоговые органы получат от участников информационного взаимодействия (банков), которые смогут подключиться к сервису с 21 мая 2021 года. Перечень банков-участников будет актуализироваться в специальном разделе на сайте ФНС. Чтобы уточнить, можно ли получить налоговый вычет в упрощенном порядке, можно обратиться в банк, с которым заключен договор ипотеки.

Заявление на получение налогового вычета в упрощенном порядке

Скачать форму заявления на получение налогового вычета в упрошенном порядке

Сроки оформления имущественного вычета

Помимо существенного сокращения списка необходимых документов, упрощенная камеральная проверка сократит сроки получения налогового вычета. Сейчас только проверка предоставленных документов в ФНС занимает три месяца, еще 30 дней потребуется для перевода средств на счет.

По новым правилам, камеральная проверка займет 30 дней с момента оформления заявления на налоговый вычет, а деньги на счет будут перечислять в течение 15 дней после ее окончания. Срок камеральной проверки смогут продлить до тех же трех месяцев, если у налоговой появятся подозрения, что вы нарушаете законодательство о налогах и сборах.

Жанна Колесникова, руководитель коммерческой практики адвокатского бюро «Плешаков, Ушкалов и партнеры»:

— На мой взгляд, это существенно облегчит жизнь налогоплательщикам, поскольку теперь им просто нужно сформировать электронное заявление и не придется заполнять налоговую декларацию. Как правило, именно из-за неверного заполнения декларации большинство налогоплательщиков получают отказ в предоставлении вычета. Кроме того, не нужно собирать и сканировать подтверждающие документы.

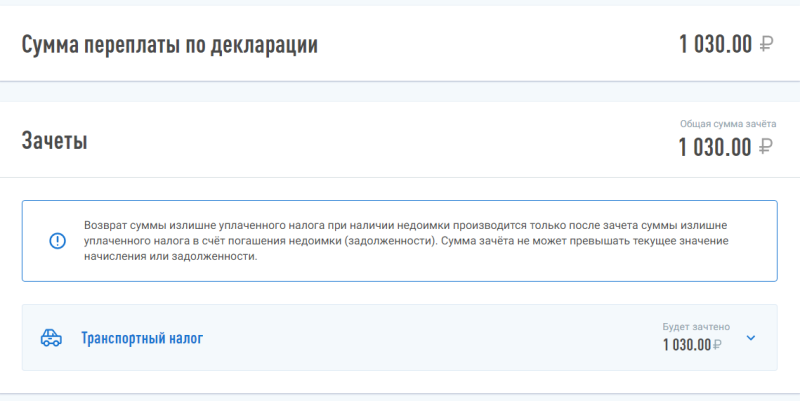

Что еще нового в упрощенном порядке

Возврат суммы излишне уплаченного налога в связи с предоставлением налогового вычета в упрощенном порядке при наличии у налогоплательщика задолженности, подлежащей взысканию, должен будет производиться только после зачета суммы излишне уплаченного налога в счет погашения недоимки (задолженности).

Предполагается также, что при нарушении сроков возврата суммы излишне уплаченного налога в связи с предоставлением налогового вычета считая с 20-го дня после принятия решения о его предоставлении будут начисляться проценты.

Еще одно нововведение касается налогового вычета. Минфин опубликовал новые разъяснения, согласно которым владелец садового участка может сделать налоговый вычет, если дом на этой земле был оформлен в его собственность в 2019 году или позже.

Сколько можно вернуть из бюджета

Россияне, которые имеют официальный доход и платят НДФЛ, могут вернуть 13% стоимости квартиры. Государством установлен лимит — максимальная сумма, с которой гражданин может получить причитающиеся ему 13%, составляет 2 млн руб. Таким образом, вернуть получится не более 260 тыс. руб. Если квартира стоила меньше установленного лимита, то им можно воспользоваться при покупке другой квартиры.

Вернуть уплаченные налоги из бюджета также можно, если квартира куплена в ипотеку. Россияне могут получить 13% из бюджета от уплаченных процентов по жилищному кредиту. При этом лимит вычета выше — 3 млн руб. Таким образом, вернуть получится 390 тыс. руб. Воспользоваться этим правом можно только один раз.

В результате эти два вычета составляют серьезную сумму — 650 тыс. руб. Если имущество было приобретено в браке и является совместной собственностью, то право на вычет имеет каждый из супругов. Таким образом, семья может вернуть до 1,3 млн руб. из уплаченных налогов.

Инструкция по оформлению имущественного вычета

Введение нового упрощенного порядка не отменяет возможности воспользоваться имущественным вычетом по старым правилам. Это подойдет в том числе физлицам, которым необходимо подтверждать расходы, проводимые не в рамках банковского кредитования, или финансовая организация не подписала в ФНС договор об информационном взаимодействии.

Рассмотрим правила, которые действуют до вступления упрощенного порядка. Для оформления имущественного вычета необходимо зарегистрироваться в личном кабинете налогоплательщика на сайте ФНС. В него также можно войти, если у вас уже действует аккаунт на сайте госуслуг. После завершения регистрации в личном кабинете нужно получить электронную цифровую подпись — и можно приступать к оформлению заявления на имущественный вычет с покупки недвижимости.

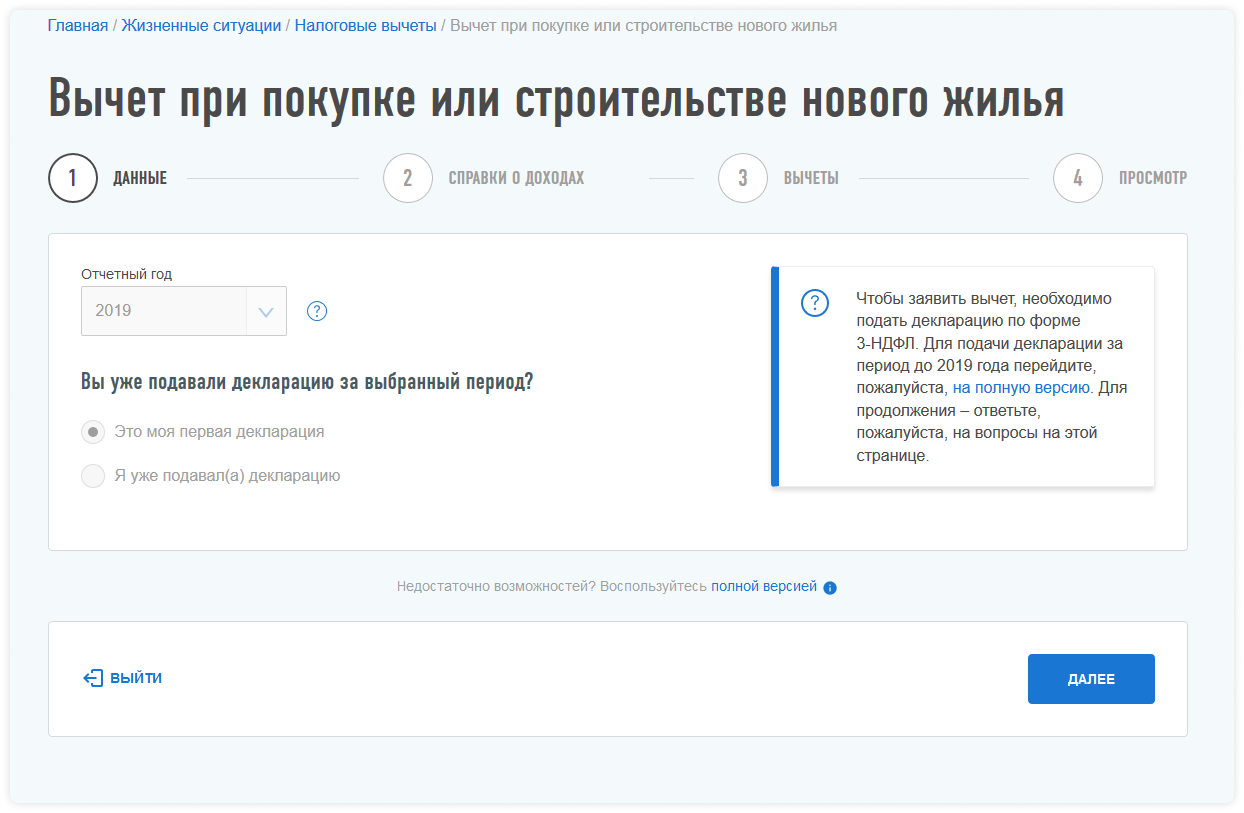

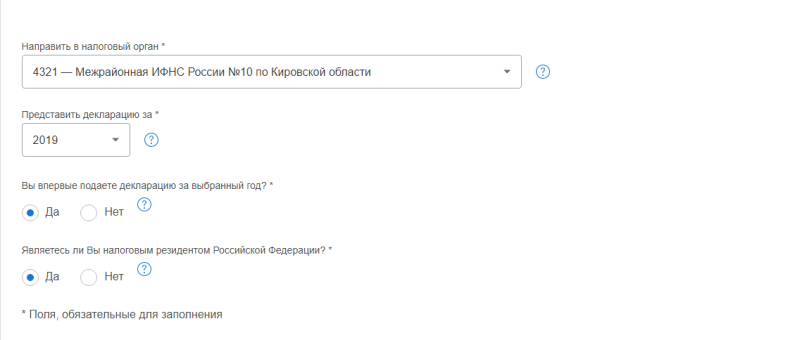

Здесь необходимо выбрать территориальный налоговый орган для подачи декларации и год, за который необходимо получить имущественный вычет.

Далее заполняем налоговую декларацию (по форме 3-НДФЛ) на сайте. Она подгрузится автоматически с необходимыми данными из справки по форме 2-НДФЛ. Если на сайте ФНС нет данных об уплаченных налогах за предыдущие годы, то справку нужно получить в бухгалтерии по месту работы.

Выбираем объект недвижимости, в отношении которого нужно получить имущественный вычет, и вносим сумму расходов, потраченную на приобретение имущества.

Чтобы получить имущественный вычет онлайн, необходимо сделать сканы документов:

После загрузки и отправки всех необходимых документов следует написать заявление о возврате уплаченных налогов из бюджета с указанием номера счета, куда нужно перечислить вычет. Далее ожидать рассмотрения заявления налоговым органом.

Более полная и подробная информация — в материалах «РБК-Недвижимости» о налоговом вычете при покупке квартиры.

Как заполнить декларацию на налоговый вычет за 30 минут: инструкция с картинками

Бюрократия пугает людей. Бюрократия, связанная с налогами, пугает вдвойне. Но иногда от неё невозможно избавиться. Например, при оформлении налогового вычета за лечение, обучение, покупку недвижимости. Можно воспользоваться услугами помощников, а можно сэкономить и оформить декларацию самостоятельно через личный кабинет на сайте ФНС. Это проще, чем кажется на первый взгляд.

Подготовительный этап

Когда документы готовы, можно заходить в личный кабинет налоговой по ИНН или с помощью учётной записи на Госуслугах (войти с помощью ЕСИА).

Для оформления декларации понадобится электронная цифровая подпись. Она оформляется здесь же, на сайте налоговой. Система сама предложит пройти эту процедуру при попытке заполнить декларацию.

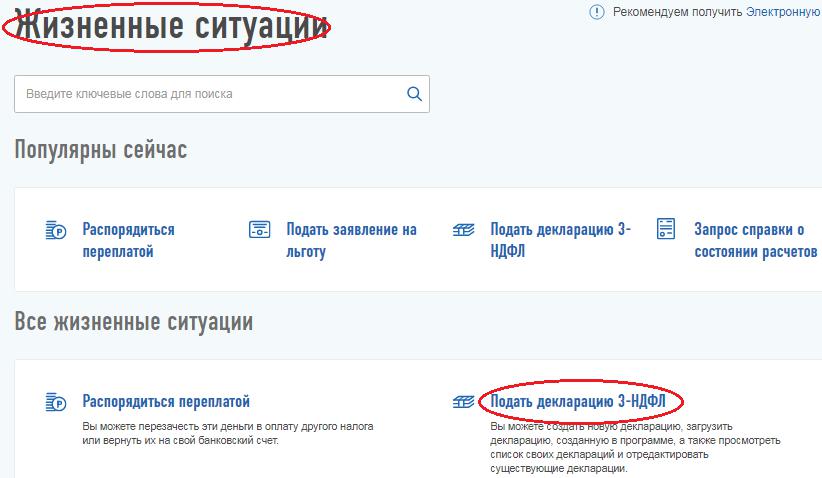

Декларация

Чтобы найти форму для заполнения, с главного экрана личного кабинета надо перейти в раздел «Жизненные ситуации», а затем выбрать пункт «Подать декларацию 3-НДФЛ». Здесь будет перечень всех поданных вами деклараций и их статус.

1 этап

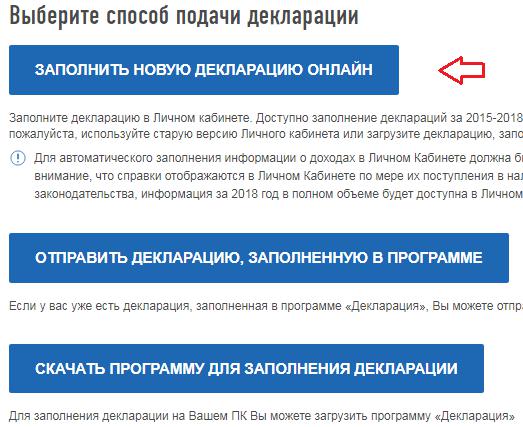

Чтобы создать новый документ, надо пройти в раздел «Заполнить онлайн».

Здесь надо выбрать инспекцию, в которую уйдут документы на проверку, год, за который подаётся декларация, и информация о резидентсве.

Как ответить на вопрос «Являетесь ли вы налоговым резидентом»?

Если вы гражданин РФ и постоянно проживаете на территории страны, то являетесь резидентом.

2 этап

Заполняем источники дохода. Для этого вам понадобится справка 2-НДФЛ.

Если источников дохода несколько, то они заполняются точно так же.

Затем выбирайте вид вычета. За покупку квартиры — имущественный. За лечение, обучение, благотворительность, НПФ — социальный. За детей — стандартный.

То, какая откроется страница, будет зависеть от вида вычета. Например, при социальном вычете надо указать суммы расходов. При стандартном — данные о детях и составе семьи.

Этап 3

После система подсчитает сумму переплаты (то, что можно вернуть) и попросит указать, как ею необходимо распорядиться: отправить на погашение налоговой задолженности или перечислить на счёт в банке.

Обращаем внимание, что если есть неуплаченный налог, то в первую очередь возврат НДФЛ пойдёт на погашение. Если что-то останется, то на счёт.

На следующей странице можно посмотреть, как сформировалась сумма к возврату и сохранить форму декларации.

Здесь же необходимо прикрепить подтверждающие документы (договоры, чеки, свидетельства о рождении детей и т. д. ). Их перечень будет указан.

На финишной прямой

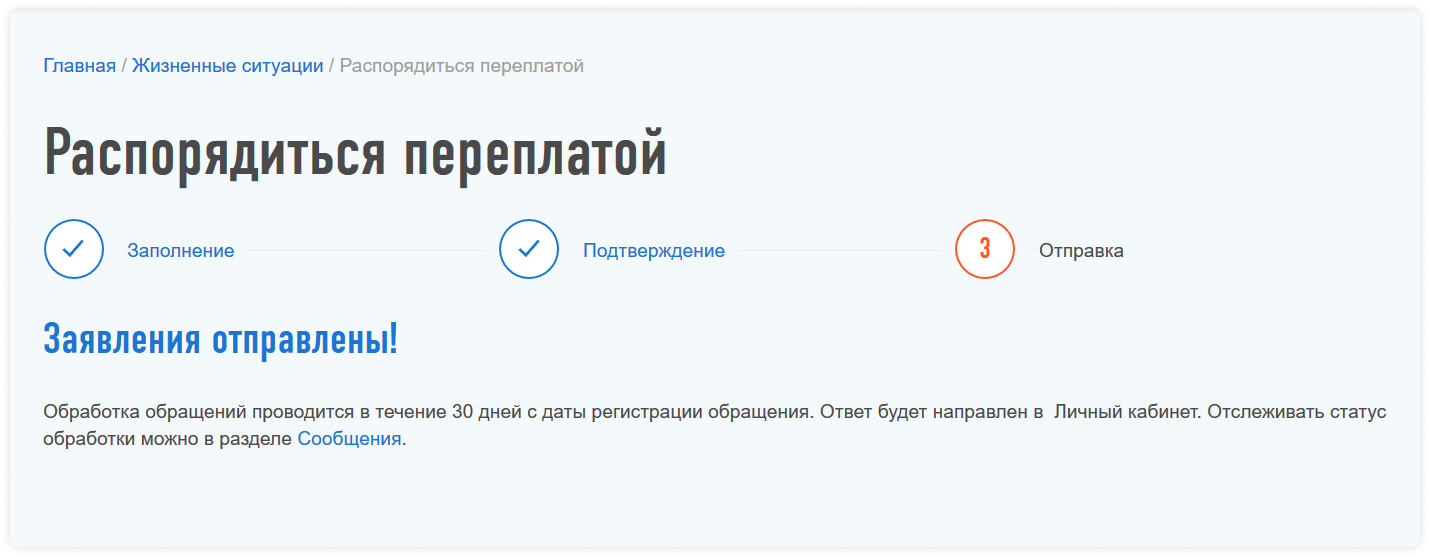

Последний этап — ввести пароль от сертификата электронной подписи, нажать кнопку «Подтвердить и отправить». Если не считать сбора документов, процедура заняла не более 30 минут.

На этом заполнение декларации закончено. Налоговая будет проверять документы 3 месяца. Если найдёт ошибки — направит комментарий в личный кабинет, поэтому туда стоит периодически заглядывать.

Ещё месяц уйдёт на перечисление средств. Итого — через 4 месяца деньги из бюджета переместятся к вам на карточку.

Примеры заполнения налоговой декларации по налогу на доходы физических лиц за 2020 год (Форма 3-НДФЛ)

Пример 1. Заполнение налоговой декларации 3-НДФЛ (общий случай)

Условия примера:

Пример № 2: доход от реализации машины; при этом доходы, при получении которых налог полностью удержан налоговыми агентами, в декларации не указаны

Пример № 5: продажа доли в недвижимом имуществе

Рычагов Андрей Юрьевич является налоговым резидентом РФ.

В 2020 году им были получены следующие доходы:

а) от работодателя АО «Сантра»:

– 900 тыс. руб. – выплаты, связанные с исполнением обязанностей по трудовому договору (заработная плата, отпускные и т.п.) за 2020 год;

– 4 тыс. руб. – денежный подарок к празднику, связанному с юбилеем компании;

в) за подготовку авторских материалов (статьи в журнал) для АО «Газета» – 20 тыс. руб. (документов, подтверждающих несение каких-либо затрат, связанных с этой деятельностью, Андрей Юрьевич не имеет);

г) от деятельности в качестве артиста за границей (в Германии) – 5 тыс. евро (доход получен 19.10.2020, подоходный налог по законодательству ФРГ (14%) уплачен 21 октября 2020 года).

Андрей Юрьевич имеет дочь 2014 г.р., в 2020 году ему предоставлялся стандартный налоговый вычет на ребенка в размере 1,4 тыс. руб. в течение четырех месяцев. Всего за 2020 год стандартный вычет предоставлен в сумме 5,6 тыс. руб.

Кроме того, в 2020 году Андрей Юрьевич оплатил обучение дочери в учебном центре дополнительного образования (имеет лицензию на осуществление образовательной деятельности) в размере 20 тыс. руб., а также свое обучение на курсах вождения в размере 50 тыс. руб.

Также 11 декабря 2020 года Андрей Юрьевич получил акт приема-передачи на квартиру, построенную на основании договора участия в долевом строительстве. Общая сумма расходов по данному договору составила 3 млн руб. Правом применения налогового вычета на покупку жилья Андрей Юрьевич ранее никогда не пользовался.

10 декабря 2020 года Андрей Юрьевич заключил договор негосударственного пенсионного обеспечения с АО «НПФ СБЕРБАНКА», общая сумма взносов, уплаченных в 2020 году по данному договору, составила 12 тыс. руб.

Образец заполнения формы 3-НДФЛ:

Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)

Раздел 1. Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета

Приложение к Разделу 1. Заявление о зачете (возврате) суммы излишние уплаченного налога на доходы физических лиц

Раздел 2. Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке

Приложение 1. доходы от источников в Российской Федерации

Приложение 2. Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)

Приложение 3. Доходы, полученные от предпринимательской, адвокатской деятельности и частой практике. а также расчет профессиональных налоговых вычетов, установленных пунктами 2, 3 статьи 221 Налогового кодекса Российской Федерации

Приложение 4. Расчет суммы доходов, не подлежащей налогообложению

Приложение 5. Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 Налогового кодекса Российской Федерации

Приложение 6. Расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав, а также налоговых вычетов, установленных абзацем 2 подп. 2 п. 2 ст. 220 НК РФ

Приложение 7. Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества

Расчет к Приложению 1. Расчет дохода от продажи объектов недвижимого имущества

Расчет к Приложению 5. Расчет социальных налоговых вычетов, установленных подп. 4 и подп. 5 п. 1 ст. 219 НК РФ