С 2021 года для упрощенки действуют два набора лимитов, при соблюдении которых у плательщика сохраняется право оставаться на спецрежиме:

Есть ли ограничения по видам деятельности для УСН, см. здесь.

Лимит

Базовый

Повышенный

Средняя численность работников

С 2022 года эти лимиты индексируются. Подробнее см. здесь.

Проверять себя на соблюдение лимитов нужно в обычном порядке:

И сравнивать полученные значения с указанными лимитами. Если хотя бы один показатель выходит за базовые рамки, нужно переходить на повышенную ставку налога по УСН, а если за повышенные — на общий режим налогообложения.

Ставки по УСН в 2021-2022 годах следующие:

Объект налогообложения

Ставка при соблюдении базовых лимитов

Ставка в рамках повышенных лимитов

Доходы минус расходы

Платить налог по обычной ставке можно до тех пор, пока доход и численность находятся в рамках базовых лимитов.

Начиная с квартала, в котором доход превысил 150 млн руб. и (или) численность превысила 100 человек, ставки повышаются. Если это происходит уже в 1 квартале, то по повышенным ставкам придется платить налог весь год, либо до того квартала, когда и эти лимиты будут нарушены, а право на УСН утрачено.

Если следующий год упрощенец начнет в рамках базовых лимитов, он сможет опять применять обычную ставку 6 или 15%.

Как рассчитывать авансы по УСН в 2021-2022 году

Использовать повышенную ставку нужно с платежа за тот квартал, в котором вы вышли за базовые лимиты. Пересчитывать уплаченные ранее авансы не нужно. То есть вам придется отделить базу «сверхлимитного» периода от предыдущих.

Алгоритм расчета налога за год описан в ст. 346.21 НК РФ (в ред. с 2021 года) так:

Пример расчета налога по УСН с повышенной ставкой смотрите в КонсультантПлюс. Если у вас еще нет доступа к К+, получите пробный доступ. Это бесплатно.

Итоги

Новые правила по УСН с 2021 года позволяют организациям и ИП оставаться на спецрежиме при некотором превышении лимитов по численности и доходу. Заплатить за это придется повышенной налоговой ставкой. Но это лучше, чем переходить на уплату налога на прибыль и НДС.

Как выбрать налогообложение для ИП

Сколько налогов платят ИП на разных системах

Этот материал обновлен 04.02.2021

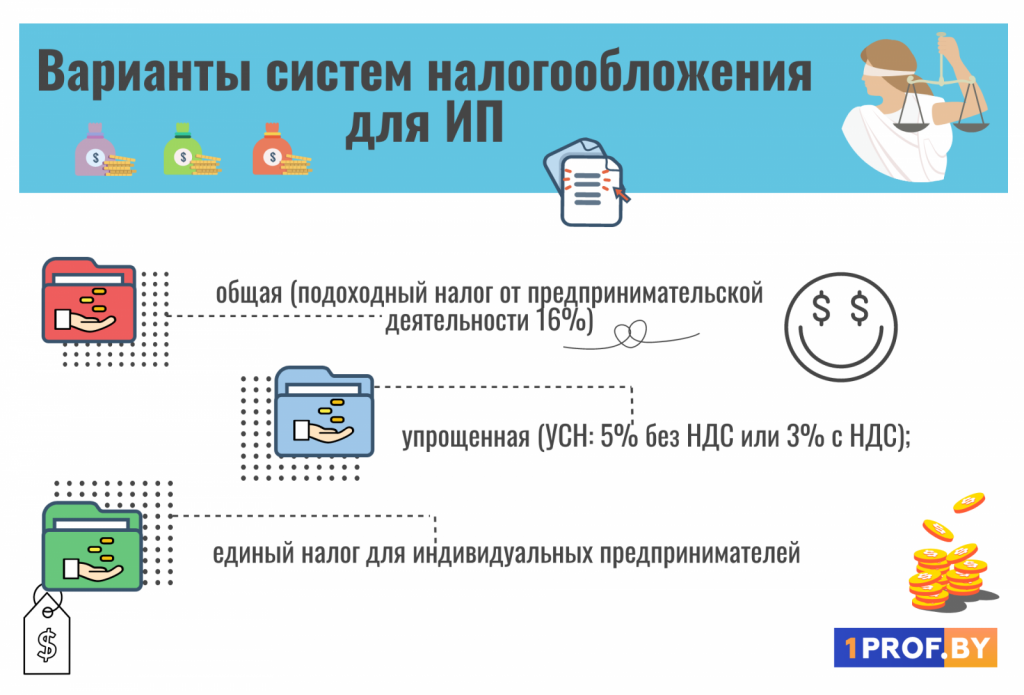

При регистрации индивидуальный предприниматель должен выбрать систему налогообложения.

Если не выбрать, налоговая сама назначит общую систему, а это несколько налогов и сложный бухгалтерский учет. Разбираемся, как не прогадать.

Схема для выбора системы налогообложения

Общий план по выбору системы налогообложения такой:

А теперь подробнее о каждой системе налогообложения.

Единый налог на вмененный доход — ЕНВД

ЕНВД, или вмененка, — специальный налоговый режим, который работает для некоторых сфер деятельности. Предприниматель платит единый налог, который заменяет НДФЛ и НДС.

Сферы деятельности. В каждом муниципалитете свой перечень видов бизнеса, где можно применять ЕНВД. Вот некоторые из них:

Ограничения. На ЕНВД могут работать ИП со среднесписочной численностью сотрудников не более 100 человек. Если ИП занимается розничной торговлей или общественным питанием, торговый зал или зона обслуживания должны быть не больше 150 м².

Этот режим постепенно отменяют. С начала 2020 года предприниматели не смогут применять ЕНВД, если продают лекарства или шубы и прочие изделия из натурального меха. Это товары, подлежащие обязательной маркировке. За них можно платить налог по общей системе или по УСН, а по остальным товарам оставить ЕНВД. С июля 2020 года то же самое начнется применительно к обуви.

Регионы могут отказываться от ЕНВД. Например, в Москве этой системы нет, а в 2021 году ЕНВД перестанет действовать вообще.

Как считают налог. Налог считают не от фактического дохода, а от вмененного — то есть предполагаемого в этой сфере. Налог зависит от условного дохода ИП, вида бизнеса, площади торгового зала и региона.

Ставка налога. От 7,5 до 15%, в зависимости от региона.

Как уменьшить налог. Можно вычесть из налога уплаченные страховые взносы.

Совмещение с другими режимами. ИП может по одним видам деятельности работать на общей системе или УСН, а по другим — на ЕНВД. Учет придется вести раздельно.

УСН и критерии ее использования

Для того чтобы иметь возможность использовать в своей деятельности один из самых простых режимов налогообложения — упрощенку, юрлицу или ИП необходимо соответствовать ряду определенных числовых показателей (ст. 346.12 НК РФ):

Иными важными критериями являются (ст. 346.12 НК РФ):

В случае если хотя бы один из перечисленных критериев перестает соблюдаться, применять УСН становится нельзя.

Лимит по УСН на 2021-2022 годы для планирующих переход на спецрежим

Если организация планирует перейти на УСН с очередного года, ей необходимо учитывать, что ее выручка за 9 месяцев текущего года тоже регламентирована. Лимит по УСН, превышение которого не позволяет перейти на спецрежим, составляет 112,5 млн руб.

ОБРАТИТЕ ВНИМАНИЕ! Установленный для перехода на упрощенку лимит УСН 2021-2022 действует только для организаций. Если перейти на УСН решит индивидуальный предприниматель, ограничение по размеру выручки за 9 месяцев года, предшествующего переходу на УСН, для него не установлено.

С 2021 года эта сумма подлежит индексации в зависимости от величины коэффициента-дефлятора.

Коэффициент-дефлятор на 2021 год равен 1,032. Поэтому в 2021 году для перехода на УСН с 2022 года нужно соблюсти лимит доходов в 116,1 млн руб.

Индексация предусмотрена ст. 346.12 и 346.13 НК РФ, но на период до 2021 года она фактически была заморожена (закон «О внесении изменений…» от 03.07.2016 № 243-ФЗ).

Лимит по УСН на 2021-2022 год для действующих компаний

Если доходы «упрощенца» в каком-либо из периодов 2021 года превысят установленный УСН-лимит доходов, равный 200 млн руб., он теряет возможность работать на УСН.

При доходах от 150 до 200 млн руб. УСН-налог надо платить по повышенным ставкам.

Для этих двух лимитов (базового и повышенного) в НК РФ также предусматривается ежегодная индексация. Однако в 2021 году они не индексируются. Так считает Минфин. Аргументы ведомства мы привели здесь.

Об утрате права на УСН вы должны сообщить в налоговую. Как заполняется такое сообщение, подробно рассмотрено в Готовом решении от КонсультантПлюс. Получите бесплатный доступ к системе и переходите к разъяснениям и заполненному образцу.

Если вы решили добровольно перейти с УСН на иной режим налогообложения, прочтите сообщение «Уведомление об уходе с УСН обязательно».

Метод определения доходов при УСН

Доходы для определения лимита УСН на 2021-2022 годы, как и раньше, рассчитываются кассовым методом (ст. 346.17 НК РФ). Учитывать в них нужно также все авансы, которые поступили на расчетный счет или в кассу фирмы. Если же имел место возврат денег, то он также учитывается в том периоде, когда был осуществлен, но со знаком минус.

Подробнее о доходах, включаемых в расчет, читайте в этой статье.

Учесть доходы по всем правилам вам поможет Готовое решение от КонсультантПлюс. Получите бесплатный пробный доступ к К+ и переходите в материал.

Итоги

Планируя переход на УСН, организации должны учитывать лимит по УСН, установленный по отношению к доходам за 9 месяцев года, предшествующего переходу на этот спецрежим. Такой лимит УСН на 2021 год для ООО составляет 116,1 млн руб.

Действующие плательщики УСН (как организации, так и ИП) должны контролировать предельную величину годовой выручки, превышение которой влечет запрет на применение этого спецрежима. Доходный лимит УСН 2021 года равен 200 млн руб.

Доходы для определения лимитов УСН на 2021-2022 годы определяются кассовым методом.

Правовой компас: как выбрать систему налогообложения ИП

При регистрации индивидуального предпринимательства перед будущим предпринимателем появляется целый ряд вопросов. Как выбрать систему налогообложения для ИП? Когда подавать декларацию? Есть ли какие-либо подводные камни в той или иной системе уплаты налога? Об этом рассказала налоговый консультант Анна Стадник.

– Отличается ли подоходный налог для индивидуальных предпринимателей от подоходного налога, который мы уплачиваем на работе?

– Для индивидуальных предпринимателей есть одна общая основная система налогообложения и есть особые режимы налогообложения. В Налоговом кодексе они называются именно так. Но если говорить простым языком, то есть система налогообложения, которая называется подоходный налог с индивидуальных предпринимателей. Я делаю на этом акцент, потому что многие путают подоходный налог с заработной платы с подоходным с предпринимательской деятельности. Там разные ставки.

Индивидуальные предприниматели платят 16 % подоходного налога со своей предпринимательской деятельности.

Например, я бухгалтер, индивидуальный предприниматель и налоговый консультант, при этом мне ничего не мешает работать где-то по найму.

Предположим, что я работаю в организации на 0,25 ставки, и у меня там есть определенный доход. Из той заработной платы по основному месту работы у меня удерживается 13 % подоходного налога. Однако еще у меня есть деятельность как бухгалтера-индивидуального предпринимателя, где я беру на обслуживание организации и оказываю услуги по налоговому консультированию. Получается, что здесь у меня другая деятельность, от которой я уплачиваю «упрощенку». Но если бы я выбрала подоходный налог, то от своей деятельности как ИП я бы уплачивала 16 %, а от той деятельности на работе у меня наниматель удерживал бы 13 %. То есть это две разные истории – две разные работы.

– Когда ИП выгодно выбирать подоходный налог?

– Очень много разных факторов влияет на выбор той или иной системы налогообложения.

К примеру, мы произвели столы, а затем их продали. Тогда мы получаем какую-то выручку.

Выручка – это когда деньги нам уже пришли, и мы за них что-то отдали взамен – отгрузили товары или оказали услуги. Предоплата выручкой не является.

Итак, предположим, выручка составила 1000 рублей. Из них 800 рублей – это затраты, на которые были куплены материалы для производства. Получается разница в 200 рублей, из которых мы и будем платить 16 %. То есть 200 умножаем на 16 % и получаем 32 рубля. Такой вариант выгоден, когда у нас большая затратная часть. Это если ИП применяет вариант оплаты налога без НДС.

С НДС же картина другая. Допустим, выручка составляет 1000 рублей. Получаем расчет: 1000 + 20 % НДС =1200. То есть 200 рублей из них – это НДС. При этом затраты на покупку материалов составляли 800 рублей. Если поставщики работают с НДС, то получается расчет: 800 +20 % НДС = 960. Получается, что мы заплатили 960 рублей, из которых 160 – НДС. Значит, когда будем подсчитывать НДС, нужно учесть, что 160 рублей мы уже заплатили в бюджет. В итоге получаем: 200 – 160 = 40 рублей НДС. Это сумма, которую нужно уплатить.

Выбор системы налогообложения зависит от того, каким видом деятельности мы занимаемся.

– Когда индивидуальному предпринимателю выгодно работать с НДС? (НДС – налог на добавленную стоимость)

– Относительно того, стоит или не стоит выбирать налогообложение с НДС, можно сказать, что если при работе у нас нет «входящего» НДС, то его не выгодно выставлять «сверху».

Все эти нюансы зависят от того, каким видом деятельности мы занимаемся.

Если вы покупаете товары, вам оказывают услуги и выставляют НДС, то есть НДС «входящий», и при работе с НДС будет, что взять в зачет.

– Какие у индивидуально предпринимателя есть еще варианты при выборе системы налогообложения?

– Вместе с общей существует упрощенная система налогообложения – УСН. Она может быть 5 % без НДС или 3 % с НДС. Выбирая, работать с НДС или без НДС, стоит взвесить 2 вещи: «входящий» НДС и цену для покупателя продукции или услуг с НДС.

Если существуют затраты с НДС, тогда есть смысл рассматривать вариант работы с НДС.

– Почему многие будущие ИП думают, что упрощенная система налогообложения – лучший вариант?

– Дело в том, что у упрощенки очень заманчивое название, но она не всегда такая простая и элементарная, как кажется. Я говорю это не для того, чтобы напугать, а для того, чтобы включился маячок осознанности. И если человек предполагает, что он просто будет работать по упрощенке с 5 % без НДС, возьмет в руки калькулятор, умножит все на 5 %, внесет эту цифру в декларацию и будет счастлив и доволен, то так не будет. Нужно быть готовым к тому, что упрощенка не освобождает от оформления документов.

Если индивидуальный предприниматель принимает наемных работников, то ему придется вести одинаковую документацию на них и с подоходным налогом, и с упрощенкой, и с единым налогом.

Расчет налога при УСН 5 % без НДС выглядит так: предположим, у нас есть выручка – 1200 рублей. Если умножить ее на 5 % без НДС, то получим налог в размере 60 рублей. В случае УСН затраты, которые мы понесли, не имеют значения. При выручке 1200 рублей затраты могли быть на 1000 рублей или на 150 рублей. Сумма налога будет одинакова – 60 рублей.

От валовой выручки мы считаем либо 3 % с НДС либо 5 % без НДС. Затраты не учитываем.

Перед выбором системы налогообложения человек должен иметь представление о том, какая у него будет затратная часть. Если она получается большой, то выгоднее работать по подоходному налогу, ну а если нет – по упрощенке.

Также необходимо помнить, что упрощенку можно потерять. Если выручка индивидуального предпринимателя с начала года за отчетный период превысит 420 тысяч белорусских рублей, то он уже не сможет применять упрощенную систему налогообложения. Чтобы «потерять УСН», можно превысить 420 000 рублей как за месяц, за квартал, так и за любой отрезок времени в течение года. Как только превышен предел, ИП будет обязан применять подоходный налог.

– Есть ли еще какие-то нюансы деятельности ИП, о которых мало кто знает?

– Бывают ситуации, когда индивидуальный предприниматель применяет упрощенку, и при этом он обязан подать декларацию по подоходному налогу. Такое бывает в случае, когда он, например, оказывает услуги или продает товар организации, в которой собственником является его муж, жена, мать, отец или ребенок. С таких доходов ИП должен подать декларацию по подоходному налогу и заплатить 16 %. Это частные случаи. Однако бывают ситуации, когда рядом друг с другом могут существовать несколько систем налогообложения и несколько деклараций.

Также стоит отметить, что каждый ИП может нанять трех наемных работников, которые могут не быть ему близкими родственниками. При этом не важно, упрощенная у него система налогообложения или нет.

– Есть ли какие-то тонкости в случаях, если ИП работает с единым налогом?

– Да. Существует еще одна форма налогообложения – единый налог с индивидуальных предпринимателей. До 2019 года его могли применять только ИП, которые занимались определенными видами деятельности, например, ремонтом автомобилей. В 2018 году индивидуальный предприниматель мог работать, только уплачивая единый налог.

Получается, что, к примеру, если ИП работал с юридическими лицами, то он платил или упрощенку, или подоходный, а если работал с физическими лицами, то уплачивался только единый налог и никак иначе. С нынешнего года ситуация поменялась.

Теперь у предпринимателей, которые подпадают под единый налог, появилась возможность работать по упрощенке. Однако и здесь нужно подсчитывать, выгодно это конкретному бизнесу, или не выгодно.

Единый налог уплачивается в фиксированной сумме. То есть для определенного вида деятельности существует определенная ставка единого налога, которую впервые необходимо уплатить до того, как мы начинаем работать. После – перед каждым рабочим месяцем.

То есть если бы мы планировали работать в июне, то уплатить единый налог требовалось бы до 1 июня включительно.

Между тем, существует такой предел выручки, как сорокакратная ставка единого налога. При ее превышении нужно произвести доплату в размере 5% с превышения 40-кратной ставки единого налога.

Возьмем для примера ставку в размере 120 рублей. Если выручка ИП за месяц превысит сорокакратную ставку единого налог, то есть в данном случае если она будет более 4800 рублей, то с выручки 4801 рубля мы доплатим 5% с рубля превышения. Получается, что доплата единого налога составит 5 копеек. Ставка 120 рублей уплачивает заранее, а превышение – после того, как выручка превысила 40 размер ставки.

В настоящее время декларации по единому налогу подаются на квартал вперед. До апреля 2019 года декларации по единому налогу подавались ежемесячно, сейчас – ежеквартально.

С точки зрения ведения учета – единый налог – самая простая система налогообложения.

Лимит доходов при применении УСН в 2021 году

УСН в 2021 году: лимит доходов

Предельная величина (лимит) доходов для применения УСН ежегодно индексируется на коэффициент-дефлятор. Так установлено абз. 4 п. 4 ст. 346.13 НК РФ. Однако на период 2017-2019 годов предельная величина доходов зафиксирована на уровне 150 млн руб., а действие нормы, которой предусматривается индексация лимита приостановлена до 01.01.2020. Таким образом, в 2017-2019 годах для определения предельной величины доходов для применения УСН коэффициент-дефлятор не применялся. А на 2020 год он был установлен равным 1.

С 2021 года по УСН установлены два лимита доходов: базовый 150 млн руб., повышенный 200 млн руб. И как разъясняет Минфин, оба этих лимита в 2021 году не индексируются.

С условиями применения УСН можно ознакомиться в таблице ниже:

Как применять повышенные лимиты и ставки при УСН в 2021 году, мы рассказывали здесь.

Как применять повышенные лимиты и ставки при УСН в 2021 году, мы рассказывали здесь.

Таким образом, в 2021 году лимиты доходов и стоимости ОС для УСН следующие:

Об особенностях исчисления и уплаты упрощенного налога читайте в этой рубрике нашего сайта.

Если по итогам 1 квартала, полугодия, 9 месяцев, года, доходы налогоплательщика по УСН превысят установленный лимит, он лишится права на применение УСН.

Что делать, если доход превысил лимит и налогоплательщик утратил право применения УСН, детально рассказали эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение.

Изменения УСН в 2018-2021 годах

Кроме того с апреля 2020 года упрощенцы субъекты малого бизнеса вправе применять пониженные тарифы страхвзносов.

Основным изменением в работе упрощенцев с 2019 года является отмена льготы по страхвзносам для бизнеса с видами деятельности, поименованными в ст. 427 НК РФ. Теперь фирмы и ИП платят взносы по общей ставке 30%.

С 29.09.2019 списывать расходы на основные средства, права на которые подлежат госрегистрации, можно, не дожидаясь подачи документов на регистрацию.

Главное изменение по УСН в 2018 году в том, что новая форма КУДИР (утверждена приказом Минфина от 22.10.2012 № 135н в ред. приказа Минфина от 07.12.2016 № 227н) с 01.01.2018 обязательна для применения всеми упрощенцами.

В 2017 году в отношении УСН было принято больше поправок. Так, с 2017 года:

Доходы, включаемые в расчет

Для целей определения лимита учитывается сумма фактически поступивших за отчетный (налоговый) период доходов, включающая в себя (ст. 346.15, подп. 1, 3 п. 1 ст. 346.25 НК РФ, письма Минфина России от 01.07.2013 № 03-11-06/2/24984, от 18.04.2016 № 03-11-11/22124):

Подробнее о доходах налогоплательщика, учитываемых при расчете упрощенного налога, читайте здесь.

Доходы, не включаемые в расчет

В расчет не включаются поступления, которые единым налогом при УСН не облагаются. К таким поступлениям относятся:

Утрата права на применение УСН

Организация, применяющая УСН, лишается права применять данный налоговый режим в том случае, если превышена предельная величина доходов. В соответствии с п. 4 ст. 346.13 НК РФ с начала того квартала, в котором это произошло, организация обязана применять общую систему налогообложения.

В 1 квартале 2021 года за выполненные работы организация получила от покупателей 101 млн руб., во 2 квартале — 20 млн руб. В августе 2021 года организация реализовала земельный участок за 80 млн руб. Плата за участок в сумме 80 млн руб. поступила 20.08.2021. В итоге общая сумма доходов по состоянию на 20 августа 2021 года составляет 201 млн. руб. Данная сумма превышает лимит доходов УСН на 2021 год, установленный в размере 200 млн руб., поэтому организация должна перейти на общую систему налогообложения с начала 3 квартала 2021 года, в котором было допущено превышение лимита (п. 4 ст. 346.13 НК РФ).

Такой вывод подтверждается Минфином России в письме от 12.03.2009 № 03-11-06/2/37.

Переход на ОСН

В соответствии с п. 5 ст. 346.13 НК РФ налогоплательщик обязан сообщить о переходе на ОСН в налоговую инспекцию в течение 15 календарных дней по окончании отчетного (налогового) периода. С момента перехода на ОСН он должен рассчитать и уплатить налоги по общему режиму налогообложения в порядке, который предусмотрен для вновь созданных организаций (вновь зарегистрированных индивидуальных предпринимателей).

Если превышение лимита обнаружено не сразу и налогоплательщик продолжает уплачивать налог по УСН, ст. 78 НК РФ предоставляет ему право зачесть такие платежи в счет налогов, которые должны были быть уплаченными за этот период в системе общего налогообложения. Такое мнение высказал ФАС Центрального округа в постановлении от 10.06.2010 № А54-1814/2009-С8. Кроме того, по нормам п. 4 ст. 346.13 НК РФ пени и штрафы за несвоевременную уплату ежемесячных платежей в течение квартала, в котором осуществлен переход на ОСН, налогоплательщику не начисляются.

Также налоговые органы не вправе привлекать налогоплательщика к ответственности за несвоевременное представление деклараций по налогам, уплачиваемым в рамках общего режима, срок представления которых истек до окончания отчетного периода, когда налогоплательщик утратил право на применение УСН. Это подчеркивают и суды (постановления ФАС Западно-Сибирского округа от 05.11.2008 № Ф04-6118/2008(15332-А81-34), ФАС Дальневосточного округа от 07.07.2008 № Ф03-А04/08-2/2418).

Следует отметить, что при утрате права на применение УСН в течение календарного года и переходе на общий режим налогообложения в порядке п. 4 ст. 346.13 НК РФ налоговые органы могут потребовать рассчитать и уплатить минимальный налог по итогам последнего отчетного периода работы на УСН, приравнивая его к налоговому периоду (письмо ФНС России от 27.03.2012 № ЕД-4-3/5146, постановление Президиума ВАС РФ от 02.07.2013 № 169/13).

Как посчитать и уплатить налоги, а также сдать отчетность при утрате права на УСН, подробно разъясняется в Готовом решении от КонсультантПлюс. Если у вас еще нет доступа к системе, получите пробный демо-доступ абсолютно бесплатно и переходите в материал.

Полную информацию о переходе с упрощенки на общий режим налогообложения вы можете прочесть в этой статье.

Итоги

В 2021 году лимит доходов для использования УСН составляет 200 млн руб. для годового дохода упрощенца и 116,1 млн руб. за предыдущие 9 месяцев для дохода, позволяющего перейти на УСН в 2022 году. При этом следует иметь в виду, что некоторые поступления, не облагаемые упрощенным налогом, при исчислении дохода не учитываются.