Как правильно исправить ошибки в 6-НДФЛ?

Как исправить ошибки в 6-НДФЛ, чтобы избежать штрафов и проверок налоговых органов? Этот вопрос интересует бухгалтеров в связи с подготовкой расчета по форме 6-НДФЛ. Ошибки могут быть обнаружены в отчете за любой квартал, поскольку разъяснения налоговиков по заполнению расчета поступают довольно часто.

Штрафы за некорректные данные в расчете: как избежать

Начнем с того, что если налоговый агент предоставил расчет с некорректными данными, то, согласно ст. 126.1 НК РФ, на него налагается штраф 500 руб. за 1 документ. Однако если агент успел подать исправленный документ раньше, чем ошибка была обнаружена налоговиками, наказание применено не будет. В связи с этим целесообразно подать уточненный расчет, чтобы избежать не только штрафа, но и вопросов проверяющих.

Напомним, что при подаче уточненного расчета в графе «Номер корректировки» указывается 001, если это первый уточняющий расчет, 002 — если второй и т. д. Форма должна быть заполнена полностью, ошибочная информация заменяется на правильную. Разберем основные проблемы заполнения расчета, которые могут повлечь корректировки и подачу уточненки.

Какие могут быть ошибки в 6-НДФЛ?

Ошибка в реквизитах

Во-первых, ошибка может быть в заполнении реквизитов на титульном листе. Например, некорректный ИНН или название организации. В этом случае меняем реквизиты, остальные данные заполняем так же, как в первый раз.

Не выделены строки 010–050 для каждой ставки налога

При заполнении раздела 1 может быть не учтено, что для каждой ставки налога строки 010–050 заполняются отдельно. В уточненном расчете добавляем строки 010–050 для каждой ставки, а в строках 060–090 будут суммарные данные по всем ставкам.

Ошибки в отражении зарплаты, выплачиваемой в следующем отчетном периоде

Данные по строкам 040 и 070 не должны быть равны. Если организация выплачивает зарплату в следующем месяце, то НДФЛ удержит тоже в следующем, но начислит в текущем. Например, если зарплата на июнь 10 000 руб. выплачивается 5 июля, тогда в расчете за полугодие будут следующие данные:

Раздел 2 расчета за полугодие по июньской зарплате не заполняется. В раздел 2 расчета за 9 месяцев попадут данные:

Такой же подход применим и к зарплате за декабрь предыдущего года. Она не попадает в раздел 1 как начисленная, зато будет отражена в разделе 2 как выплаченная.

Ошибка в количестве физлиц

Исправлению также подлежит некорректное количество физлиц по строке 060. Один и тот же сотрудник не может учитываться дважды, даже если он был уволен и опять принят в штат.

Ошибка в заполнении строк 100–120

Ошибкой при заполнении строки 100 является указание даты выдачи зарплаты, а не последнего дня месяца (п. 2 ст. 223 НК РФ). А в строке 110 как раз указывается день, когда работники получили зарплату на руки (см. предыдущую таблицу с примером), НДФЛ должен быть перечислен не позднее следующего дня (строка 120).

В строке 120 должна быть указана дата согласно требованиям НК РФ, а не дата, когда налоговый агент сделал перевод в бюджет. Данные по этой графе сверяются налоговиками с их информацией по поступлению оплаты в бюджет. И если деньги поступили позже, чем следующий день после выплаты зарплаты, налоговому агенту поступит вопрос от ФНС. Например, зарплата была выплачена 7 июня, а налог перечислен 13 июня. В строке 110 указываем 7 июня, а в строке 120 — 8 июня.

Ошибочное указание дохода за вычетом НДФЛ в строке 130

В строке 130 указывается доход до вычета НДФЛ, то есть начисленный доход. Если была указана иная сумма, следует подавать уточненку.

Кроме того, всю актуальную информацию и новости по заполнению расчета ищите в разделе нашего сайта «Расчет 6-НДФЛ».

Итоги

Чтобы избежать ответственности за нарушения, сделанные при составлении отчета, необходимо подать уточненную форму до того, как налоговый орган проверит изначальный документ. Необходимо учитывать все поступающие разъяснения налоговиков, отследить которые можно в новостях нашего сайта.

Ошибки в 6-НДФЛ: налоговики сообщили о самых распространенных затруднениях, возникающих при заполнении расчета

Федеральная налоговая служба выпустила письмо от 01.11.17 № ГД-4-11/22216@, в котором перечислила основные ошибки, допущенные налоговыми агентами при заполнении и сдаче расчета по форме 6-НДФЛ. В налоговом ведомстве рассчитывают на то, что такая информация поможет бухгалтерам в дальнейшем допускать меньше просчетов.

Обзор нарушений представлен в таблице (см. ниже). В ней содержится описание нарушения; причина возникновения ошибки; инструкция о том, как нужно заполнять расчет. О самых распространенных нарушениях мы напишем подробнее.

Нарушение контрольных соотношений в 6-НДФЛ

Одна из распространенных причин ошибок при заполнении 6-НДФЛ — несоблюдение контрольных соотношений. Например, не прошли проверку расчеты, в которых:

Обратите внимание: при сдаче 6-НДФЛ и другой отчетности наиболее комфортно будут чувствовать себя те страхователи, которые используют для подготовки и проверки отчетности веб-сервисы (например, систему для отправки отчетности «Контур.Экстерн»). Там все актуальные контрольные соотношения устанавливаются автоматически, без участия пользователя. Если данные, которые ввел налоговый агент (налогоплательщик, страхователь), не соответствуют контрольным соотношениям, система обязательно предупредит его об этом и подскажет, как можно исправить ошибки. А своевременное исправление ошибок избавит бухгалтера от необходимости подавать «уточненку».

Несоблюдение разъяснений ФНС при заполнении 6-НДФЛ

Нередко в строке 070 «Сумма удержанного налога» раздела 1 расчета бухгалтеры отражают сумму налога, которая будет удержана только в следующем отчетном периоде (например, зарплата за март выплачена в апреле, зарплата за июнь выплачена в июле и т.д.). Между тем, ФНС не раз разъясняла: если зарплата, которая относится к одному кварталу, выплачена в следующем, то в строке 070 за соответствующий период проставляется «0». (См., например, письма ФНС России от 01.08.16 № БС-4-11/13984@, от 01.07.16 № БС-4-11/11886@ — «После выплаты зарплаты за прошлый период и, соответственно, удержания НДФЛ представлять уточненный расчет 6-НДФЛ с заполненной строкой 070 не нужно»).

Кроме этого, налоговые агенты зачастую ошибаются при отражении больничного пособия в разделе 1 расчета 6-НДФЛ. Специалисты ФНС напоминают, что если пособие относится к одному отчетному периоду (например, пособие за дни болезни в сентябре), а выплачивается в другом (например, в октябре), то сумму начисленного дохода надо отражать в периоде выплаты такого пособия, а не в периоде начисления. Также см. «ФНС напомнила, как заполнить 6-НДФЛ, если начисление и выплата больничного пособия приходятся на разные периоды».

Некоторые бухгалтеры в строке 100 «Дата фактического получения дохода» ошибочно указывают дату перечисления зарплаты, в то время как датой фактического получения дохода в виде оплаты труда признается последний день месяца, за который налогоплательщику был начислен доход (п. 2 ст. 223 НК РФ).

Прочие ошибки в 6-НДФЛ

Кроме того, в обзоре перечислены следующие нарушения, которые бухгалтеры допускают при заполнении 6-НДФЛ:

ОСНОВНЫЕ НАРУШЕНИЯ

Пункт, статья НК РФ, которые были нарушены

Описание нарушения

Причины возникновения нарушения

Как правильно заполнить и представить расчет по форме 6-НДФЛ в налоговый орган

Как правильно заполнить уточненку по форме 6-НДФЛ?

Можно ли применить к 6-НДФЛ понятие «декларация»?

Обязанность составлять и представлять в ИФНС отчет по форме 6-НДФЛ закреплена за работодателями, имеющими наемных работников, из доходов которых при их начислении удерживается НДФЛ (п. 2 ст. 230 НК РФ). По отношению к этому налогу работодатель является налоговым агентом, т. е. лицом, рассчитывающим налог, но уплачивающим его не за счет своих средств, а путем удержания из доходов фактических налогоплательщиков-физлиц (п. 1 ст. 24 НК РФ).

Понятие налоговой декларации, приведенное в п. 1 ст. 80 НК РФ, неразрывно связывается с определением «налогоплательщик», т. е. этот документ должны составлять плательщики налога. Применительно к НДФЛ ими являются физлица, и именно для них п. 1 ст. 229 НК РФ устанавливает в определенных случаях обязанность представления декларации по этому налогу (форма 3-НДФЛ).

Подробнее о том, когда оказывается нужным составление 3-НДФЛ, читайте в материале «Образец заполнения налоговой декларации 3-НДФЛ».

Отчетность, создаваемую налоговым агентом (в частности, по НДФЛ), п. 1 ст. 80 НК РФ определяет как расчет. Поэтому применение к форме 6-НДФЛ названия «декларация» некорректно, несмотря на то что декларация и расчет имеют много общих черт и НК РФ устанавливает для них единые правила.

Сдается ли уточненка по 6-НДФЛ?

Уточнение данных, внесенных в расчет 6-НДФЛ, не только допустимо, но и вменено в обязанность налоговому агенту (п. 6 ст. 81 НК РФ). Невыполнение этой обязанности, имеющее следствием искажение сведений, представленных в ИФНС, наказывается штрафом (п. 1 ст. 126.1 НК РФ).

Сдача уточненного расчета становится необходимой, если в форме 6-НДФЛ допущены ошибки:

Корректировать 6-НДФЛ в случае ошибки в КПП или ОКТМО нужно с учетом ряда нюансов. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

Как правильно сделать и сдать уточненный расчет 6-НДФЛ?

Рассмотрим, как заполнить уточненный расчет 6-НДФЛ. Поскольку уточненный документ налогового характера представляет собой точно такой же документ, как и первичный, только содержащий другие (правильные) данные, то делать его надо, руководствуясь теми же правилами, которые установлены для составления первичного расчета. Для 6-НДФЛ эти правила изложены в Порядке заполнения формы 6-НДФЛ, утвержденном приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. За периоды до конца 2020 года правила оформления корректировки и сам бланк были утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. Именно этим НПА нужно руководствоваться при оформлении уточненок за периоды до конца 2020 года.

С отчетности за 1 квартал 2021 года форму 6-НДФЛ заполняйте на бланке из приказа ФНС России от 15.10.2020 № ЕД-7-11/753@.

Если вам нужен образец 6-НДФЛ за 3 квартал/9 месяцев 2021 года, воспользуйтесь образцом от экспертов КонсультантПлюс. Это можно сделать бесплатно, получив пробный онлайн доступ к системе.

Единственным различием в правилах заполнения уточненной формы и первичной будет указание в уточненке в специальном поле, имеющемся на титульном листе отчета, порядкового номера корректировки. В первичном отчете это поле не заполняют.

Сдают уточненный расчет так же, как и первичный. Установленных сроков для представления уточненки не существует, но в максимально быстром исправлении допущенных ошибок заинтересовано само отчитывающееся лицо. Это позволит ему избежать штрафа за искажение данных отчета (п. 2 ст. 126.1 НК РФ).

Итоги

Ошибки, выявленные в сданном в ИФНС расчете по форме 6-НДФЛ, должны быть исправлены подачей уточненного отчета. Порядок формирования уточненки аналогичен процессу создания первичного расчета. Единственным отличием в оформлении уточненной отчетности становится указание в ней номера корректировки.

Полный справочник по 6-НДФЛ: построчные объяснения, таблицы по разным видам дохода, частые ошибки

Форма 6-НДФЛ введена в 2016 году, но до сих пор вызывает вопросы по ее заполнению. А все из-за того, что нужно учесть множество деталей. Разберемся, что же это за коварный документ.

6-НДФЛ — это отчет, в котором декларируется информация о: суммах полученных доходов физических лиц; исчисленных и удержанных суммах НДФЛ; датах фактического получения дохода; датах и сроках удержания и перечисления налога за отчетный период в целом по организации (обособленному подразделению).

Кто должен сдавать 6-НДФЛ?

Обязанность по сдаче отчета 6-НДФЛ возникает у всех налоговых агентов, которые выплачивают доходы физическим лицам. Налоговыми агентами признаются российские организации, ИП, нотариусы, занимающиеся частной практикой, адвокаты, обособленные подразделения иностранных организаций в РФ.

Нужно ли сдавать нулевой 6-НДФЛ?

До тех пор, пока выплаты в пользу физических лиц не производятся, и налогооблагаемый доход не начисляется, т.е. все показатели отчета 6-НДФЛ равны «нулю», обязанность по сдаче 6-НДФЛ не возникает. Сдавать «нулевой» отчет 6-НДФЛ не нужно. Но, если вы решите перестраховаться и сдать «нулевой» отчет, ИФНС обязаны у вас его принять (Письмо ФНС от 04.05.2016 N БС-4-11/7928@).

Стоит учесть, что если вы производили выплаты дохода в пользу физических лиц в период с 1 по 3 квартал, а в 4 квартале доход не начислялся и выплаты не производились, то обязанность по сдаче 6-НДФЛ за 4 квартал сохраняется, т.к. «Раздел 1» декларации заполняется нарастающим итогом (Письмо ФНС от 23.03.2016 N БС-4-11/4958@).

Отчетный период и сроки сдачи 6-НДФЛ

Отчетным периодом для сдачи 6-НДФЛ является квартал. Установлены следующие сроки сдачи отчета:

1. За 1 квартал — до 30 апреля;

2. За полугодие — до 31 июля;

3. За 9 месяцев — до 31 октября;

4. За год — не позднее 1 апреля следующего года.

Способы сдачи 6-НДФЛ

Расчет 6-НДФЛ можно сдавать как в электронном виде посредством телекоммуникационных каналов связи, так и на бумажном носителе, если численность людей, получивших доходы в налоговом периоде (за год) не превышает 25 человек.

Куда сдавать 6-НДФЛ?

Сдавать расчет 6-НДФЛ нужно в ИФНС по месту своего учета. Для организаций — это место нахождения, а для ИП — это место регистрации. Если у организации есть ОП, то расчет сдается по месту учета каждого ОП.

Как составлять и куда сдавать 6-НДФЛ организациями, имеющими ОП?

Если организация имеет ОП, то отчет 6-НДФЛ составляется отдельно по каждому зарегистрированному ОП (по каждому КПП), даже в том случае, если несколько ОП стоят на учете в одной и той же ИФНС. Соответственно, все отчеты по ОП сдаются по месту учета соответствующих ОП.

Какие доходы отражать в 6-НДФЛ, а какие нет?

В 6-НДФЛ нужно показать все доходы, с которых полагается удержание НДФЛ как налоговыми агентами. Доходы, которые облагаются лишь частично, тоже необходимо включить в расчет. Например, это может быть доход в виде материальной помощи или стоимости подарков, по которым действует лимит 4 000,00 рублей в год, т.к. общая стоимость таких доходов может превысить необлагаемый минимум в течении года. В расчет 6-НДФЛ не нужно включать следующие доходы:

1. Доходы, которые полностью не облагаются НДФЛ.

2. Доходы индивидуальных предпринимателей, нотариусов, адвокатов, и прочих лиц, занимающихся частной практикой.

3. Доходы, перечисленные в п. 1 ст. 228 НК РФ. Например, это могут быть доходы от продажи имущества, принадлежащего физическому лицу на праве собственности.

4. Доходы резидентов других стран, которые не облагаются в РФ в силу международных договоров.

Структура 6-НДФЛ и порядок заполнения расчета по форме 6-НДФЛ

Форма 6-НДФЛ утверждена Приказом ФНС России от 14.10.2015 N ММВ-7-11/450@ и включает в себя следующие разделы:

2. Раздел 1 «Обобщенные показатели»;

3. Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Расчет по форме 6-НДФЛ заполняется на отчетную дату, то есть на 31 марта, 30 июня, 30 сентября, 31 декабря соответствующего налогового периода. Для заполнения Расчета по форме 6-НДФЛ используются сведения из налоговых регистров по НДФЛ.

Порядок заполнения Титульного листа формы 6-НДФЛ

Заполнение Титульного листа, как правило, не вызывает никаких вопросов. Здесь все достаточно просто, без каких-либо особенностей. Нужно будет заполнить следующие строки:

1. Строка «ИНН» и «КПП»;

2. Строка «Номер корректировки»;

3. Строка «Период представления (код)»;

4. Строка «Налоговый период»;

5. Строка «Представляется в налоговый орган (код)»;

6. Строка «По месту нахождения (учета) (код)»

7. Строка «Налоговый агент»;

8. Строка «Форма реорганизации (ликвидации)(код)»;

9. Строка «ИНН/КПП реорганизованной организации»;

10. Строка «Код по ОКТМО»;

11. Строка «Номер контактного телефона»;

12. Строка «На ___ страницах с приложением подтверждающих документов или копий на ___ листах»;

13. Строка «Доверенность и полноту сведений, указанных в расчете, подтверждаю»;

14. Строка «Подпись_____ Дата»;

15. Строка «Наименование документа, подтверждающего полномочия представителя».

Почти все эти элементы декларации хорошо знакомы и заполнить их не составит труда. Обратим внимание лишь на некоторые из них.

Заполнение Титульного листа Отчета 6-НДФЛ в целом по организации, без ОП

Если вы составляете Расчет 6-НДФЛ в целом по организации, не имеющей ОП, то здесь все просто.

В Строке «ИНН» и «КПП» вы указываете ИНН и КПП вашей организации.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой ваша организация стоит на учете.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашей организации.

Заполнение Титульного листа Отчета 6-НДФЛ по ОП

При составлении Отчета по ОП нужно будет обратить внимание на заполнение следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрировано ваше ОП.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «220» «По месту нахождения обособленного подразделения российской организации».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего ОП.

Заполнение Титульного листа Отчета 6-НДФЛ по закрытому ОП

Как заполнить Титульный лист Отчета по закрытому ОП зависит от того, в какой момент вы подаете 6-НДФЛ — до снятия ОП с учета в ИФНС или после.

Если вы подаете отчет до снятия ОП с учета, то при составлении отчета ничего не меняется. Вы заполняете его как обычный отчет по ОП и подаете его в ИФНС по месту учету этого ОП.

Если же вы подаете отчет после снятия ОП с учета, то вам нужно будет подать этот отчет в ИФНС по месту учета вашей головной организации и при составлении отчета обратить внимание на заполнении следующих Строк Титульного листа Декларации.

В Строке «ИНН» и «КПП» вы указываете ИНН вашей организации и КПП вашего закрытого ОП.

В Строке «Представляется в налоговый орган (код)» указываете код ИФНС, в которой зарегистрирована ваша Головная организация.

В Строке «По месту нахождения (учета) (код)» нужно указать Код «213» «По месту учета в качестве крупнейшего налогоплательщика» или «214» «По месту нахождения российской организации, не являющейся крупнейшим налогоплательщиком».

В Строке «Налоговый агент» указываете наименование вашей организации.

В Строке «Код по ОКТМО» указываете ОКТМО вашего закрытого ОП.

Порядок заполнения Раздела 1 формы 6-НДФЛ

Раздел 1 расчета включает в себя доходы, вычеты и налог по ним в целом по организации (ОП) итого за 1 квартал, полугодие, 9 месяцев, год нарастающим итогом с начала года.

Раздел 1 условно можно разделить на 2 блока. Блок 1 — это строки 010-050 и Блок 2 — это строки 060-090. Блок 1, а именно строки 010-050 заполняются отдельно по каждой ставке НДФЛ (если имели место быть выплаты, облагаемые по разным ставкам НДФЛ). А вот Блок — 2, а именно строки 060-090, заполняются единожды, в целом по всей организации (ОП), без детализации по ставкам НДФЛ.

Строка 010 «Ставка налога, %»

В данной строке указывается ставка НДФЛ.

Строка 020 «Сумма начисленного дохода»

В этой строке отражается сумма полученных доходов физическими лицами, по ставке указанной в «Строке 010», если их фактическое получение приходится на соответствующий отчетный период за который и составляется расчет 6-НДФЛ.

Самой распространённой ошибкой при заполнении данной строки является тот факт, что многие для заполнения данной строки используют данные бухгалтерского учета, а нужно ориентироваться на налоговые регистры.

Например, доходы по ЗП признается в том периоде, в котором она начислена, а вот доходы по договорам ГПХ в том периоде, когда они выплачены. Поэтому для корректного заполнения «Строки 020» важно правильно определить дату фактического получения дохода. Ниже приведем перечень основных доходов с указанием даты их фактического получения.

Соответственно, для заполнения «Строки 020» нужно ориентироваться не на дату начисления дохода, а на дату фактического его получения, что не всегда совпадает.

Таблица 1

Вид дохода

Дата получения дохода

Дата удержания налога

Срок уплаты налога

Заработная плата (ЗП)

Последний день месяца

День фактической выплаты ЗП

Следующий рабочий день после выплаты

Аванс, выплативший в последний день месяца или позднее

Последний день месяца за который выплатили Аванс

День фактической выплаты Аванса

Следующий рабочий день после выплаты

Ежемесячная производственная премия

Последний день месяца, за который начислена Премия

День фактической выплаты Премии

Следующий рабочий день после выплаты

Квартальная производственная премия

Дата выплаты Премии

Дата выплаты Премии

Следующий рабочий день после выплаты

Годовая производственная премия

Дата выплаты Премии

Дата выплаты Премии

Следующий рабочий день после выплаты

Дата выплаты Премии

Дата выплаты Премии

Следующий рабочий день после выплаты

Вознаграждения по договорам ГПХ

Дата выплаты Вознаграждения

Дата выплаты Вознаграждения

Следующий рабочий день после выплаты

Дата выплаты Отпускных

Дата выплаты Отпускных

Последнее число месяца, в котором выплатили Отпускные

Дата выплаты Больничных

Дата выплаты Больничных

Последнее число месяца, в котором выплатили Больничные

Дата выплаты Дохода

Дата выплаты Дохода

Следующий рабочий день после выплаты

Доход в натуральной форме, при наличии иных выплат данному работнику

Дата выплаты Дохода

День фактической выплаты какого-либо дохода

Следующий рабочий день после выплаты

Доход в натуральной форме, если иных выплат данному работнику не производились

Дата выплаты Дохода

Компенсация за неиспользованные отпуск

Дата выплаты Дохода

Дата выплаты Дохода

Следующий рабочий день после выплаты

Доход в виде материальной выгоды от экономии на %

Последний день месяца

День фактической выплаты какого-либо дохода

Следующий рабочий день после выплаты

Дата выплаты Дивидендов

Дата выплаты Дивидендов

Следующий рабочий день после выплаты

Строка 025 «В том числе сумма начисленного дохода в виде дивидендов»

В этой строке нужно указать сумму дивидендов, которые выплачены в текущем отчетном периоде, облагаемые по ставке, указанной в «Строке 010». Эта сумма информационно выделяется отдельной строкой, но при этом включается в общую сумму начисленного дохода, показанного по «Строке 020».

Строка 030 «Сумма налоговых вычетов»

Здесь необходимо отразить все вычеты, которые представлены физическим лицам за отчетный период по доходам, указанным в «Строке 020». Это могут быть стандартные, имущественные, социальные и инвестиционные налоговые вычеты. Так же по «Строке 030» нужно показать суммы, которые уменьшают налоговую базу и необлагаемые суммы, по доходам, освобожденным в определенных пределах. Например, 4 000,00 руб. с подарков полученных сотрудниками.

Строка 040 «Сумма исчисленного налога»

По «Строке 040» нужно указать общую сумму НДФЛ, которую исчислили с дохода, указанного в «Строке 020» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 045 «В том числе сумма исчисленного налога на доходы в виде дивидендов»

Информационно нужно указать сумму НДФЛ, которую начислили с выплаченных дивидендов, указанных в «Строке 025» и по ставке, указанной в «Строке 010» за соответствующий отчетный период.

Строка 050 «Сумма фиксированного авансового платежа»

Данная строка заполняется только в том случае, если есть иностранные работники, которые работают по патенту.

В этом случае, здесь нужно будет указать общую сумму фиксированных авансовых платежей по НДФЛ, на которую вы уменьшаете налог всех иностранных работников, работающих на патенте.

После того как заполнили Блок 1, а именно строки 010-050 по всем ставкам модно приступить к заполнению Блока 2, а именно к запылению строк 060-090.

Строка 060 «Количество физических лиц, получивших доход»

Здесь укажите общее количество работников, которым вы выплачивали доход в течении соответствующего отчетного периода.

Работники, которые не получали облагаемый доход, в данный показатель не включайте. Если в течении отчетного периода один и тот же человек был принят дважды, т.е. был принят, затем уволен и вновь принят, то его нужно указать один раз.

Строка 070 «Сумма удержанного налога»

По «Строке 070» нужно указать сумму налога, удержанную в течении отчетного периода в момент выплаты дохода. Принципиальное отличие показателей Строк 040 и 070 состоит в том, что по «Строке 040» указывается сумма НДФЛ с полученного, но не выплаченного дохода, а по «Строке 070» указывается сумма НДФЛ с перечисленного дохода. Т.е. эти показатели могут принимать неравные значения. Например, НДФЛ, который удерживается с ЗП за декабрь в январе не отражается в «Строке 070» расчета 6-НДФЛ за год, а включается в «Строку 070» расчета 6-НДФЛ за 1 квартал следующего года.

Строка 080 «Сумма налога, не удержанная налоговым агентом»

По данной строке нужно указать сумму НДФЛ, которая исчислена, но не удержана. Например, если доход выплачен в натуральной форме и иных выплат не производилось. Т.е. это те суммы налога, на которые вы должны будите подать Справку 2-НДФЛ с признаком «2».

В этой строке не нужно показывать доходы, которые вы удержите в последующие отчетные периоды. Например, по «Строке 080» Отчета 6-НДФЛ за 1 квартал не указывается сумма НДФЛ с ЗП за март, которая будет удержана во 2 квартале.

Строка 090 «Сумма налога, возвращенная налоговым агентом»

Здесь мы указываем общую сумму налога, возвращенную физическому лицу налоговым агентом.

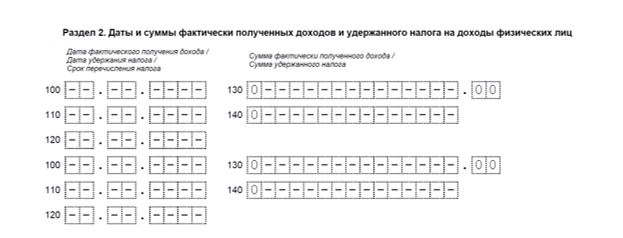

Порядок заполнения Раздела 2 формы 6-НДФЛ

В Разделе 2 формы 6-НДФЛ непосредственно представляется информация о произведенных выплатах дохода в пользу физических лиц за соответствующий отчетный период, а именно даты фактического получения дохода, дата удержания налога и предельные сроки перечисления удержанного налога.

В Разделе 2 отражаются операции за тот отчетный период, по которому составляется расчет 6-НДФЛ. В отчете за 1 квартал отражаются выплаты за период январь-март.

В отчете за полугодие отражаются выплаты за период апрель-июнь.

В отчете за 9 месяцев отражаются выплаты за период июль-сентябрь. В отчете за год отражаются выплаты за период октябрь-декабрь.

При этом, ориентиром для включения конкретной выплаты в тот или иной отчетный период является предельный срок перечисления удержанного налога.

Если этот предельный срок еще не наступил, то включать эту выплату в Раздел 2 не нужно. Например, ЗП за март выплатили 31 марта. Крайний срок уплаты НДФЛ по данной выплате 01 апреля. Несмотря на то, что сама выплата дохода производилась в 1 квартале, в Раздел 2 Отчета 6-НДФЛ этот доход нужно будет отразить во 2 квартале, т.к. крайний срок перечисления НДФЛ приходится на 2 квартал.

По каждой выплате дохода в пользу физических лиц нужно заполнить отдельный Блок строк 100-140. Для этого, для каждой выплаты нужно определить:

Доходы, по которым все три даты совпадают нужно объединить в один Блок строк 100-140.

Строка 100 «Дата фактического получения дохода»

Здесь нужно указать дату фактического получения дохода, отраженного по «Строке 130». Это дата, на которую доход подлежит включению в налоговую базу по НДФЛ.

Для каждого вида дохода определена своя дата. Основные виды доходов и даты их фактического получения представлены в графе 2 и в графе 3 Таблицы 1 соответственно.

Строка 110 «Дата удержания налога»

Здесь отражается дата удержания налога с суммы фактически полученных доходов, отраженных по «Строке 130». Как правило, это дата совпадает с датой выплаты дохода, т.е. с датой фактического перечисления денежных средств (выплаты из кассы или получения дохода в натуральной форме) в пользу физического лица. Но есть и исключения (СМ. графу 4 Таблицы 1).

Строка 120 «Срок перечисления налога»

В «Строке 120» нужно указать предельный срок уплаты удержанного НДФЛ с дохода, указанного по «Строке 130». Как правило, это следующий рабочий день после выплаты дохода. Если этот день приходится на праздничный или выходной, то предельный срок уплаты НДФЛ переносится на ближайший рабочий день.

Но есть доходы, по которым предельный срок перечисления НДФЛ приходится на дату отличную от следующего дня. Например, НДФЛ с отпускных. Предельный срок перечисления НДФЛ по таким выплатам — последний день месяца, в котором производились выплаты этих отпускных.

Более детальную информацию о предельных сроках перечисления НДФЛ по конкретному виду дохода можно посмотреть в графе 5 Таблицы 1.

Строка 130 «Сумма фактически полученного дохода»

В этой строке нужно указать сумму выплаченного дохода (включая НДФЛ), полученного (подлежащего включению в налоговую базу по НДФЛ) на дату, указанную в «Строке 100».

Строка 140 «Сумма удержанного налога»

Здесь нужно указать сумму удержанного налога с выплаченного дохода, указанного по «Строке 130» на дату, указанную в «Строке 110».

Сумма «Строк 140» может не совпадать с суммой, указанной по Строке «070». Во — первых в силу того, что Раздел 1 заполняется нарастающим итогом с начала года, а Раздел 2 только за конкретные 3 месяца. Во — вторых, это сумма может не совпадать уже начиная с 1 квартала.

Рассмотрим такой пример. Выплата ЗП производилась 31 марта, соответственно, дата удержания налога приходится на 1 квартал, в связи с чем, по строке 070 Раздела 1 мы должны отразить НДФЛ с этой суммы в 1 квартале. Но, так как предельный срок уплаты этого налога приходится на 01 апреля, то по «Строке 140» Раздела 2 эту сумму НДФЛ мы должны будем отразить во 2 квартале.

Когда удержать НДФЛ не представляется возможным в строках 110, 120 и 140 нужно проставить нули. Например, такая ситуация возможна при выплате дохода в натуральной форме, при отсутствии иных выплат в пользу этого лица.

Также, нули по этим строкам проставляются и в том случае, если удерживать налог не нужно. Например, когда сумма вычетов превышает сумму полученного дохода.

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь