Как заполнить 6‑НДФЛ в 2021 году и когда сдавать в ФНС

В статье рассмотрим, какие сроки сдачи отчётности по 6-НДФЛ, каков порядок заполнения 6-НДФЛ и где скачать актуальный бланк xls формы 6-НДФЛ.

Порядок заполнения прописан в Приказе ФНС РФ от 15.10.2020 № ЕД-7-11/753. С 1 квартала 2021 года в состав расчета 6-НДФЛ войдет справка 2-НДФЛ приложением, отдельно ее сдавать больше не потребуется. Справка 2-НДФЛ раз в год заполняется отдельно на каждое физическое лицо, которому был выплачен доход, а 6-НДФЛ ежеквартально подается в целом по организации.

В квартальной отчетности отражается совокупный доход, выплаченный всем физическим лицам. Данные в разделе 1 формы 6-НДФЛ показываются за последние три месяца отчетного периода, в разделе 2 — нарастающим итогом с начала года. Справки о доходах и сумме налога заполняются один раз в год, с квартальными отчетами их сдавать не надо.

Представлять отчетность нужно по месту регистрации организации или ИП. На каждое обособленное подразделение представляется отдельный расчет 6-НДФЛ по месту его регистрации (письмо Минфина РФ от 19.11.2015 № 03-04-06/66970, письмо ФНС РФ от 28.12.2015 № БС-4-11/23129@).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Небольшим фирмам с численностью работников до 10 человек разрешается сдавать отчетность 6-НДФЛ на бумажном бланке.

Если численность превышает 10 человек, отчитаться придется в электронной форме. Эта норма применяется с 01.01.2020 в соответствии с поправками, внесенными в Налоговый кодекс Федеральным законом от 29.09.2019 № 325-ФЗ.

Легко и быстро отправить отчетность по телекоммуникационным каналам связи поможет система Экстерн.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Сроки сдачи 6-НДФЛ

Форму 6-НДФЛ необходимо сдавать не позднее последнего числа месяца, который следует за отчетным кварталом. А годовой расчет — не позднее 1 марта года, следующего за истекшим налоговым периодом (с учетом п. 2.ст. 230 НК в редакции Федерального закона от 29.09.2019 № 325-ФЗ).

С учетом выходных и праздничных дней в 2021 году предусмотрены следующие сроки отчетности:

Порядок заполнения 6-НДФЛ

Ниже вы найдете краткую инструкцию по заполнению 6-НДФЛ.

Форма 6-НДФЛ содержит титульный лист, два раздела и приложение.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Если организация сдает 6-НДФЛ за обособленные подразделения, на титульном листе нужно указывать КПП и ОКТМО таких подразделений. ИНН в любом случае ставится по головной организации.

Как заполнить Раздел 1 «Данные об обязательствах налогового агента»

В этом разделе нужно сгруппировать доходы за последние три месяца по датам получения. По каждой группе нужно отметить даты удержания налога и перечисления его в бюджет.

Так, в строке 020 указывается обобщенная сумма удержанного налога по всем работникам за последние три месяца, в строке 021 — дата, не позднее которой налог надо перечислить в бюджет, в строке 022 — обобщенная сумма удержанного налога к уплате. Строки 030-032 предусмотрены для сумм НДФЛ, которые вернули работникам.

Сумма в поле 020 должна быть равна сумме полей 022, которых должно быть столько же, сколько полей 021. Аналогичные правила предусмотрены для строк 030-032.

С 2021 года дату получения доходов физическим лицом, дату удержания налога и сумму фактически полученного дохода указывать не нужно.

Как заполнить Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ»

Во втором разделе следует показать обобщенную по всем физлицам сумму начисленного дохода, исчисленного и удержанного НДФЛ с начала налогового периода. Отдельными строками записываются суммы начисленных дивидендов, доходов по трудовым и гражданско-правовым договорам на выполнение работ (оказание услуг).

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Раздел № 2 расчета 6-НДФЛ может размещаться на нескольких страницах, если в организации применяют разные ставки НДФЛ.

Приложение 1 «Справка о доходах и суммах налогов физлица»

Справка-приложение — это аналог 2-НДФЛ. Ее надо заполнять только при составлении расчета за полный год. Первый раз это надо будет сделать уже в марте 2022 года. В справке отразите информацию о доходах физлиц в прошлом году, о суммах НДФЛ начисленного, удержанного и уплаченного в бюджет, а также о неудержанных налогах.

Уточненный расчет

Уточненный расчет по форме 6-НДФЛ организации и ИП должны представить, если в первичном отчете обнаружены ошибки или указана недостоверная информация.

Признак уточненного расчета пишется на титульном листе в поле «номер корректировки» (001, 002, 003 и т п.). Уточненку можно сдавать без приложений со справкой. Но если изменения нужно внести в сведения из справок, придется сдавать весь расчет.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Ответственность

Для налоговых агентов предусмотрены следующие типы наказаний:

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Вопрос-ответ

Как отразить договор ГПХ в 6-НДФЛ?

Обобщенную по всем физлицам сумму начисленного дохода с начала налогового периода показывают во втором разделе формы в строке 110. В строке 113 в том числе выделяют сумму доходов по гражданско-правовым договорам на выполнение работ или оказание услуг.

В строке 021 «Срок перечисления налога» Раздела 1 формы 6-НДФЛ указывают день, не позднее которого должен быть перечислен налог с выплаченного дохода по договору ГПХ — следующий день за датой перечисления на счет в банке либо выдачи из кассы (пп. 1 п. 1 ст. 223 НК РФ). В строке 022 отражают сумму налога. Удержанные налоги с доходов по договору подряда отражают в 6-НДФЛ отдельно по каждой дате выплаты, включая все авансовые платежи.

Как проверить правильность заполнения 6-НДФЛ?

Правильность заполнения 6-НДФЛ проверяют по контрольным соотношениям, установленным Письмом ФНС от 23.03.2021 № БС-4-11/3759. Значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше установленных показателей. Проверка 6-НДФЛ по контрольным соотношениям помогает исключить вопросы со стороны ФНС.

Куда сдавать 6-НДФЛ по обособленным подразделениям?

6-НДФЛ по обособленным структурам сдают отдельными расчетами по месту регистрации каждого подразделения компании. Если место нахождения головной организации и ее обособленных подразделений — территория одного муниципального образования либо если обособленные подразделения находятся на территории одного муниципального образования, то 6-НДФЛ представляют в налоговый орган по месту учета одного из этих обособленных подразделений, выбранному компанией самостоятельно, или по месту нахождения головной организации. О выборе налогового органа необходимо заявить до начала налогового периода по специальной форме (абзац 7 п.2. ст.230 НК РФ).

Почему дивиденды не попадают в 6-НДФЛ?

Дивиденды также отражают в 6-НДФЛ. Суммы начисленных дивидендов и исчисленного НДФЛ выделяют в отдельных строках во втором разделе формы. В строке 111 — сумму дохода, начисленную в виде дивидендов, в строке 141 — сумму налога, исчисленную с доходов в виде дивидендов.

Как отразить натуральный доход в 6-НДФЛ?

Доход в натуральной форме считают полученным в день его фактической передачи. Это дата вручения подарка или списания со счета суммы, перечисленной в оплату обучения работника. Удержать НДФЛ с дохода в натуральной форме при его получении невозможно, поэтому налоговый агент должен удержать налог за счет любых других денежных доходов. В такой ситуации в строке 021 «Срок перечисления налога» раздела 1 формы 6-НДФЛ отражают дату перечисления налога, удержанного с «неденежного» дохода, а в строке 022 будет содержаться в том числе сумма налога с натурального дохода. Сумму дохода отражают в строке 110 раздела 2.

В Экстерне появилась новая форма 6‑НДФЛ

С I квартала 2021 года расчет 6-НДФЛ нужно сдавать по новой форме, утвержденной Приказом ФНС от 15.10.2020 № ЕД-7-11/753@. Облегчить процесс заполнения помогают новые возможности Экстерна. Среди них добавление дополнительных разделов 1 и 2, перенос личных данных сотрудников из РСВ и новый раздел «Список справок».

Отчет 6-НДФЛ в Экстерне стал больше похож на печатную форму — а значит, вам будет проще его заполнить и проверить. Подробнее о новом порядке представления формы 6-НДФЛ вы можете узнать в статье наших экспертов.

Редактирование строк в таблицах

В разделе 1 у таблиц появились дополнительные возможности. Теперь строки в них можно:

Множественные разделы 1 и 2

С I квартала 2021 года раздел 1 заполняется отдельно по каждому «Коду бюджетной классификации», а раздел 2 — по каждой налоговой ставке, применяемой в отчетном периоде. Например, если в организации есть работник, доход которого превысил 5 млн рублей, то сумма сверх этого предела облагается по прогрессивной ставке. Соответственно, бухгалтеру нужно дважды заполнить разделы 1 и 2: для ставки 13 и 15 %.

Чтобы добавить новый экземпляр раздела, нажмите кнопку после текущего листа или в левом меню формы. Если ячейки потребуется очистить, то Экстерн сделает это только на выбранном разделе — при этом данные в остальной форме не исчезнут, как раньше. Если новый раздел не потребуется — удалите его.

Для каждой налоговой ставки нужно указывать свой КБК. Чтобы быстро заполнить эти строки, выберите необходимое значение из справочника.

Новый раздел «Список справок»

С 2021 года форму 2-НДФЛ не нужно подавать отдельно — она вошла в расчет 6-НДФЛ как Приложение 1. Справки о доходах и налогах физического лица находятся в разделе «Список справок».

Приложение 1 заполняют только один раз, когда сдают 6-НДФЛ за год. Но если организация ликвидируется или ИП с наемными работниками прекращает деятельность, то справка включается в конечный расчет.

Вы можете заполнять справки к годовой отчетности постепенно, начиная с I квартала. Информация о сотрудниках из раздела «Список справок» автоматически переносится в следующие периоды.

Перенос информации о сотрудниках из РСВ

Личные данные сотрудников можно переносить в 6-НДФЛ из расчетов по страховым взносам за актуальные периоды. Для этого нажмите кнопку «Перенести данные» в левом меню формы и выберите отчет, из которого требуется скопировать информацию. Так вы быстро заполните Приложение 1.

Важно: перенесенные данные по сотрудникам заменят все справки, которые до этого были заполнены в редакторе.

Как заполнить, проверить и отправить отчет 2-НДФЛ из Контур.Экстерн

Налоговые агенты обязаны представлять в налоговую инспекцию по месту своего учета данные о выплаченных доходах физическим лицам и суммам налога по форме 2-НДФЛ. Отчет предоставляется в такие сроки:

Справка 2-НДФЛ также может выдаваться лицу, получившему доход, для предоставления по месту требования.

Важно! С 01 января 2019 года действует новый формат справки 2-НДФЛ для подачи сведений в ФНС. Для выдачи справки физическому лицу применяется старый формат.

Порядок заполнения формы 2-НДФЛ в сервисе

С главной страницы сервиса следует нажать на вкладку «ФНС» и выбрать «Заполнить в системе».

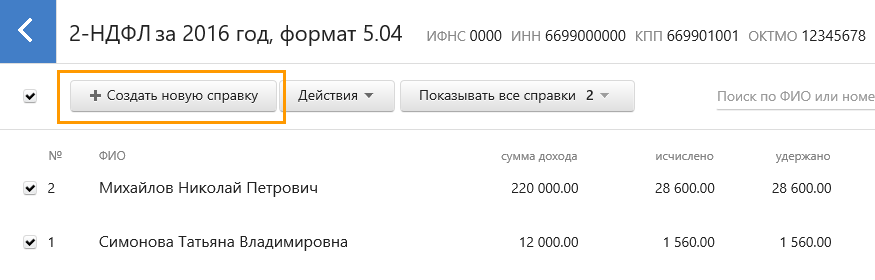

Из предложенного списка отчетов нужно выбрать форму 2-НДФЛ. Если справки в отчетном году уже заполнялись, то отобразится страница со списком форм 2-НДФЛ:

Если формы 2-НДФЛ в текущем отчетном периоде не заполнялись, то список будет пуст. Заполнить новые формы возможно одним из двух способов:

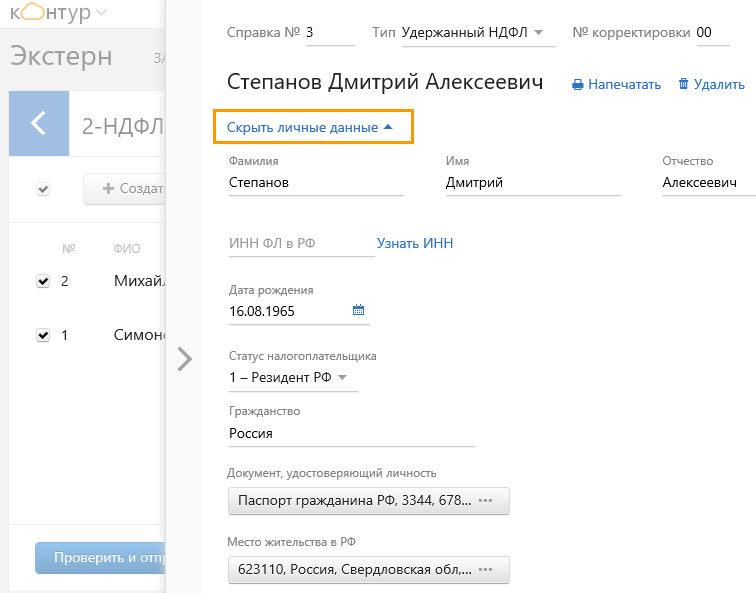

Номер справки

Система нумерует справки его автоматически. С началом нового отчетного периода нумерация начинается с цифры 1. При необходимости номер можно откорректировать. Все номера должны быть уникальными и даже в том случае, когда несколько справок составляется на одного сотрудника.

Признак

Если НДФЛ удержан, признак менять не нужно — он устанавливается по умолчанию. В противном случае выбирается «Неудержанный НДФЛ».

Личные данные

Заполняются сведения о физическом лице:

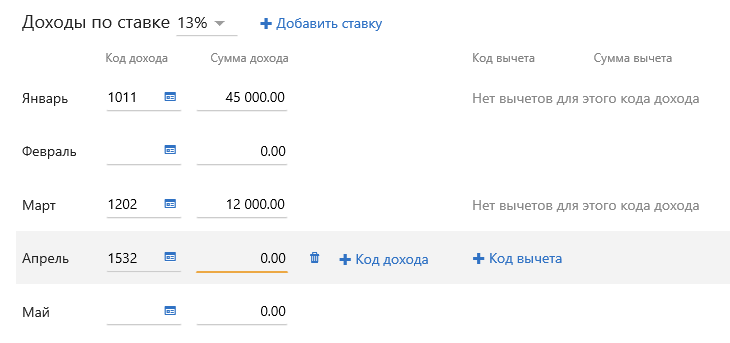

Доходы

Ставка налога автоматически указана в размере 13 %. Для выбора другого значения ставки необходимо нажать на  и далее на нужную величину. Предлагаемый системой выбор ставок отличается в зависимости от статуса налогоплательщика.

и далее на нужную величину. Предлагаемый системой выбор ставок отличается в зависимости от статуса налогоплательщика.

Код дохода следует заполнить нажатием на  и затем ввести сумму дохода. Код и сумма дохода указывается отдельно для каждого из 12 календарных месяцев года. Если доход в каком-либо месяце отсутствовал, то поле не заполняется.

и затем ввести сумму дохода. Код и сумма дохода указывается отдельно для каждого из 12 календарных месяцев года. Если доход в каком-либо месяце отсутствовал, то поле не заполняется.

Пустые поля при выгрузке справки в файл не выгружаются.

Если в одном месяце получены разные виды дохода, необходимо добавить строку с кодом и суммой при помощи ссылки «Код дохода», которая высвечивается при наведении курсора на название нужного месяца.

Если физическому лицу в отчетном году выплачивались доходы, облагаемые по разным ставкам, необходимо добавить данные с помощью закладки «Добавить ставку». Для добавленной ставки строки с 12 месяцами располагаются внизу страницы. Следует заполнять данные только в тех месяцах, в которых был получен доход по добавленной ставке.

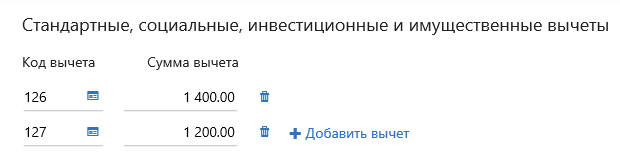

Вычеты

Раздел заполняется только для доходов, облагаемых по ставке 13 %. Чтобы добавить вычет, следует нажать на закладку «Добавить вычет», и ввести код вычета и сумму. Для удаления вычета следует кликнуть на значок  .

.

Общие суммы дохода и налога по ставкам

Расчет итоговых сумм производится автоматически по каждой ставке налога отдельно. При необходимости можно перевести расчет в ручной режим, кликнув на кнопку  . Ячейка в ручном режиме будет выделена желтым цветом.

. Ячейка в ручном режиме будет выделена желтым цветом.

Если данные загружались из файла, итоговые суммы дохода и налогов будут находиться в ручном режиме. Чтобы перевести их в автоматический режим расчета, необходимо нажать на кнопку с фигурной стрелкой. После заполнения всех разделов справки следует нажать внизу страницы вкладку «Сохранить и закрыть». Для выхода из формы заполнения справки нужно нажать  слева от формы или на белую область в списке справок.

слева от формы или на белую область в списке справок.

Загрузка файла и редактирование справок

В сервис можно загружать справки, составленные в других программах в форматах, утвержденных Налоговой службой.

Справки загружаются в виде XML-файла. Для загрузки следует:

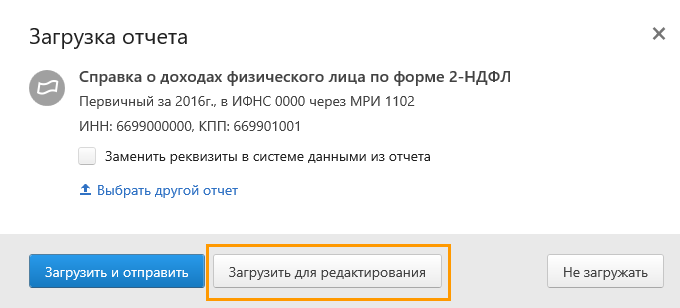

Если требуется файл загрузить и сразу отправить, следует выбрать «Загрузить и отправить». Для отмены загрузки следует нажать «Не загружать».

Загружаемый файл проверяется с помощью системы на соответствие формата, отчетного периода, ИНН/КПП в формах отчета и реквизитах налогоплательщика:

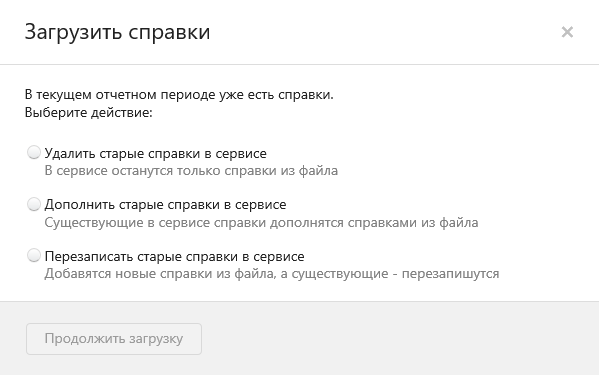

Если в системе уже есть справки за отчетный период, следует нажать «Редактировать справки» и в окне выбора отметить нужное действие:

Когда нужное действие со старыми справками будет выбрано, следует нажать «Продолжить загрузку».

Загруженные новые формы появятся в списке справок. Их можно отредактировать, если требуется, затем проверить и отправить.

Действия со списком справок

Для загрузки списка справок о доходах физлиц следует:

Найти нужную справку при помощи поиска по номеру справки или ФИО.

Информация в списке

Список справок состоит из следующих граф:

Данные в графах 3-6 указываются в отношении каждого физлица, а также общим итогом по выделенным лицам. Справки в списке можно сортировки по номеру или ФИО физического лица. Для этого нужно нажать на заголовок соответствующей графы.

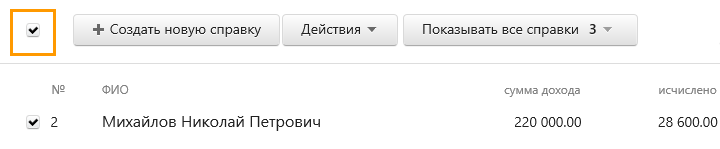

Как выбрать все справки

Для выбора всех справок в списке установить галочку над списком:

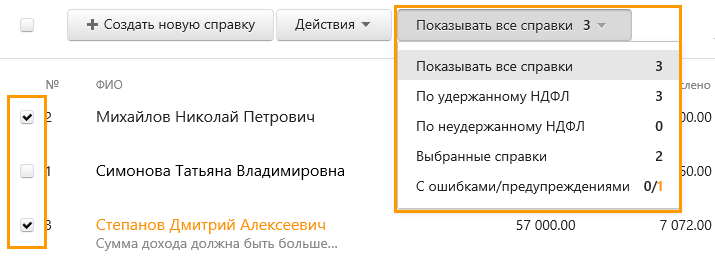

Фильтры

В системе предусмотрена возможность отображения

списка по необходимым параметрам. К примеру, можно выбрать несколько справок и нажать «С ошибками/предупреждениями». Отобразятся из отмеченных справок только те, которые содержат ошибки. Настройка отображения списка по параметрам выполняется только по выбранным формам.

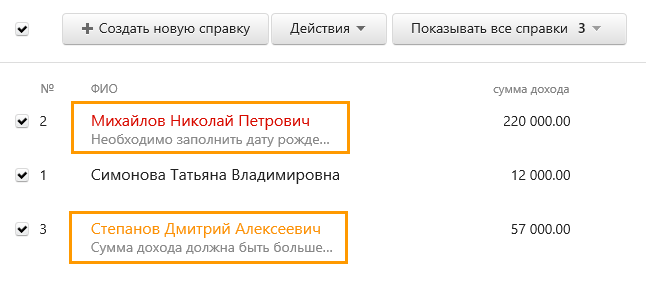

Ошибки

Отмеченные справки, содержащие ошибки и/или предупреждения, выделяются цветом. Тут же, под ФИО, отображается текст ошибки:

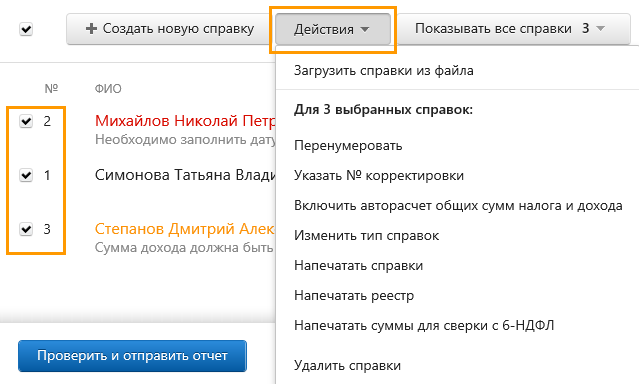

Что можно сделать со справками

С отмеченными справками можно осуществить различные действия (список под изображением):

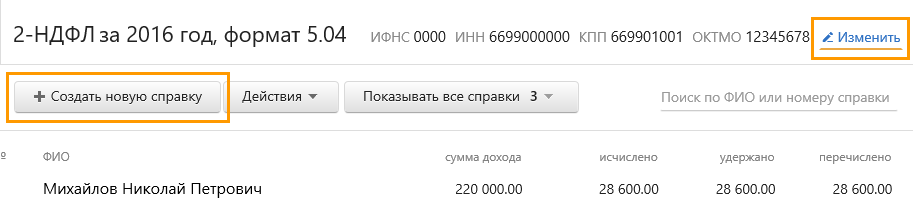

Создание справки

Справка формируется при помощи соответствующей кнопки, отмеченной на скриншоте оранжевым прямоугольником.

Изменение реквизитов

На странице с перечнем справок можно поменять реквизиты отчета (ИФНС, ОКТМО, ИНН/КПП компании и ее телефонный номер). Достаточно кликнуть на кнопку «Изменить» в верхней правой части страницы над окном поиска (см. изображение выше).

Проверка и отправка 2-НДФЛ

Для проверки и отправки справки нужно выполнить следующие действия:

Если подписант не имеет полномочий руководителя, на него должна быть оформлена доверенность, наделяющая его полномочиями подписи. Нужно оформить «Сообщение о представительстве». Его можно заполнить в разделе «Реквизиты и настройки».

Печать справки

Напечатать документ можно как со страницы с их перечнем, так и со страницы с итогами проверки. Для печати документа со страницы с перечнем, нужно:

Альтернативный вариант – напечатать справку со страницы с итогами проверки. Для этого нужно:

Печать реестра

Произвести печать реестра можно со страницы, на которой находится перечень справок. Алгоритм работы следующий:

После клика по ссылке «Скачать файл Excel» или «Скачать файл PDF» (второй вариант доступен только в случае выбора варианта согласно приказу ФНС), начнется скачивание файла, который нужно открыть и отправить в печать. Реестр можно напечатать и со страницы с итогами проверки. Для этого необходимо:

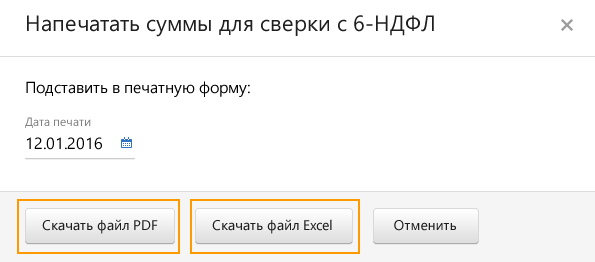

Печать сумм для сверки с 6-НДФЛ

В случае оформления 2-НДФЛ при помощи сервиса можно произвести расчет и печать сумм для дальнейшей сверки с отчетом 6-НДФЛ. Алгоритм действий следующий:

Чтобы скачать документ с суммами, достаточно кликнуть по одной из кнопок скачивания в зависимости от выбранного формата. После окончания загрузки файл можно открыть, а если нужно — отправить в печать для дальнейшей сверки сумм с 6-НДФЛ.

Печать сумм из скачанного файла

Суммы для оформления 6-НДФЛ рассчитываются при помощи скачанного файла 2-НДФЛ. Для этого нужно:

Документ с суммами можно скачать и отправить в печать для дальнейшей сверки при оформлении 6-НДФЛ.

Заполнение 2 и 6-НДФЛ

Порядок заполнения формы 6-НДФЛ напрямую зависит от вида выплат. В летний сезон становится особенно актуальна тема отпусков. В данной статье приведем примеры, как отразить отпускные в 6-НДФЛ.

Налоговые агенты, выплатившие в 2020 году какой-либо доход физическим лицам, должны отчитаться в ИФНС по форме 2-НДФЛ. Получателями доходов могут быть как работники отчитывающейся компании, так и лица, не состоящие с ней в трудовых отношениях.

В статье рассмотрим, какие сроки сдачи отчётности по 6-НДФЛ, каков порядок заполнения 6-НДФЛ и где скачать актуальный бланк xls формы 6-НДФЛ.

Рассказываем, какие изменения по НДФЛ нужно учесть бухгалтерам при подготовке отчётности.

Нередко бухгалтеры не знают, как верно отразить в 6-НДФЛ аванс по зарплате. В данной статье вы найдете решение этого вопроса.

С появлением формы 6-НДФЛ у бухгалтеров компаний стали возникать многочисленные вопросы по заполнению. А у организаций, которые не платят зарплату по каким-либо причинам, возник закономерный вопрос: сдавать или нет нулевой 6-НДФЛ? Ответ на этот вопрос неоднозначный. В данной статье рассмотрим, обязаны ли налоговые агенты представлять нулевой 6-НДФЛ.

Многие компании выплачивают своим работниками, помимо регламентированного оклада, премии. В данной статье разберем на примере, как отразить премию в 6-НДФЛ. Принцип заполнения расчета покажем для разных видов премиальных выплат.

Когда работник увольняется, ему полагается выплатить зарплату за отработанное время. Помимо этого, работодатель обязан выдать уволенному денежную компенсацию за дни не отгулянного по закону отпуска. Как отразить данные выплаты в форме 6-НДФЛ, расскажем в данной статье.

В расчете 6-НДФЛ находит отражение не только зарплата, но и различные пособия, которые облагаются НДФЛ. Одним из таких пособий является пособие по нетрудоспособности. Какие нюансы следует учесть при заполнении 6-НДФЛ, расскажем в данной статье.

Работодатели вправе оказывать материальную поддержку своим сотрудникам. Если матпомощь облагается НДФЛ, ее следует показать в 6-НДФЛ. Каким образом отразить материальную помощь в 6-НДФЛ, узнаете из наглядных примеров.

Для любой отчетной формы существуют контрольные соотношения. То есть значения определенной строки должны соответствовать другой строке, сумме строк, быть больше или меньше каких-то показателей и т.п. Не исключение и форма 6-НДФЛ — для нее также существуют контрольные соотношения. Любые несовпадения вызовут у ФНС вопросы. Чтобы избежать претензий, следует проверять 6-НДФЛ по утвержденным соотношениям.

6-НДФЛ: инструкция по заполнению и пример

Форма 6-НДФЛ содержит обобщенную информацию о налоге, уплаченном с доходов работников, и подается по итогам I квартала, полугода, 9 месяцев и года. В ней подлежат отражению суммы доходов, а также исчисленные и уплаченные с них суммы налога.

Сроки сдачи 6-НДФЛ

Подается расчет 6-НДФЛ всеми налоговыми агентами по окончанию каждого квартала. В 2021 году сроки такие:

Если крайняя дата приходится на выходной или праздник, подать расчет нужно не позднее следующего рабочего дня.

Налоговые агенты, подающие расчет в отношении 25 и более застрахованных лиц, обязаны сдавать его в электронном виде по ТКС.

Все прочие могут выбирать форму (на бумаге или в электронном виде) на свое усмотрение.

Обычно расчёт подается налоговыми агентами в «свою» ИФНС, то есть по месту учета компании либо по месту регистрации ИП. Но для определенных случаев установлены отдельные правила.

Обособленные подразделения

Юридическое лицо, имеющее обособленные подразделения, подает расчет по месту учета каждого из них. В форму включаются доходы и НДФЛ работников этого подразделения.

Если на учете в одной ИФНС стоят два обособленных подразделения, но они имеют разные коды ОКТМО (относятся к разным муниципальным образованиям), то 6-НДФЛ подается отдельно в отношении каждого из них. Если ситуация обратная, то есть два обособленных подразделения с одним ОКТМО стоят на учете в разных ИФНС, то юридическое лицо может встать на учет в одной из инспекций и отчитываться по 6-НДФЛ перед ней за оба подразделения.

Случается, что сотрудник успел поработать в разных филиалах в течение одного налогового периода. Если при этом они имеют разные ОКТМО, то придется подавать несколько форм.

На титульном листе 6-НДФЛ при наличии подразделений необходимо указывать:

Смена адреса

Если в течение налогового периода компания «переехала» в другую ИФНС, то по новому месту учета необходимо подать две формы 6-НДФЛ:

КПП в обоих формах указывается тот, который присвоен новой ИФНС.

Как заполнить 6-НДФЛ

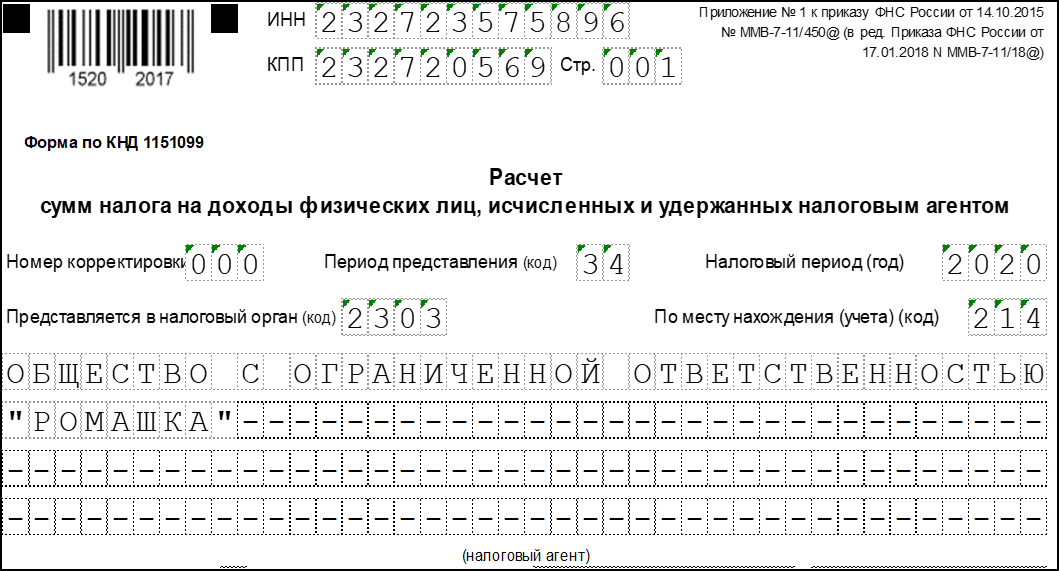

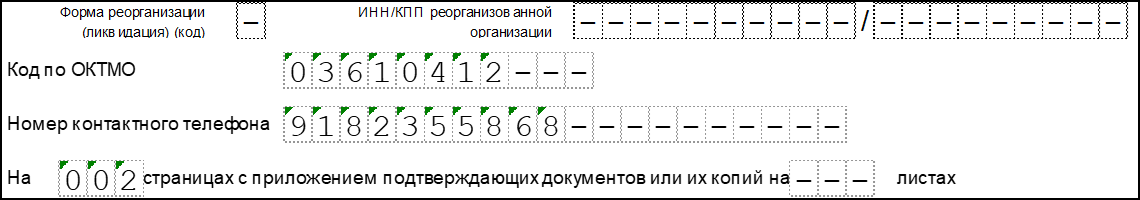

Форма расчета утверждена приказом ФНС от 14.10.2015 № ММВ-7-11/450@. 17 января 2018 года ФНС своим приказом № ММВ-7-11/18@ внесла в нее изменения, которые заработали с 26 марта 2018 года.

Бланк состоит из титульного листа и двух разделов. В титуле указывается:

В разделах 1 и 2 указываются сведения обо всех доходах физических лиц, с которых начисляется НДФЛ. Подразумеваются не только работники, но и лица, с которыми заключались договоры гражданско-правового характера, если с выплат по ним начисляется НДФЛ. А вот доходы, которые не облагаются налогом (например, детские пособия), в форме не отражаются.

Титульный лист

Заполнение титульного листа 6-НДФЛ обычно не вызывает вопросов. Про то, как нужно заполнять ИНН, КПП и ОКТМО при наличии обособленных подразделений, мы рассказали выше. Соответственно, при отсутствии филиалов прописываются собственные коды. Остальные поля заполняются так:

Наименование налогового агента

Наименование налогового агента

Следующая строка заполняется только правопреемником реорганизованной компании:

Форма реорганизации

Форма реорганизации

Обратите внимание! Поля для правопреемников появились в форме с 26 марта 2018 года. Это связано с тем, что с 1 января 2018 года расчет 6-НДФЛ должен подать правопреемник, если форма не была представлена до организации.

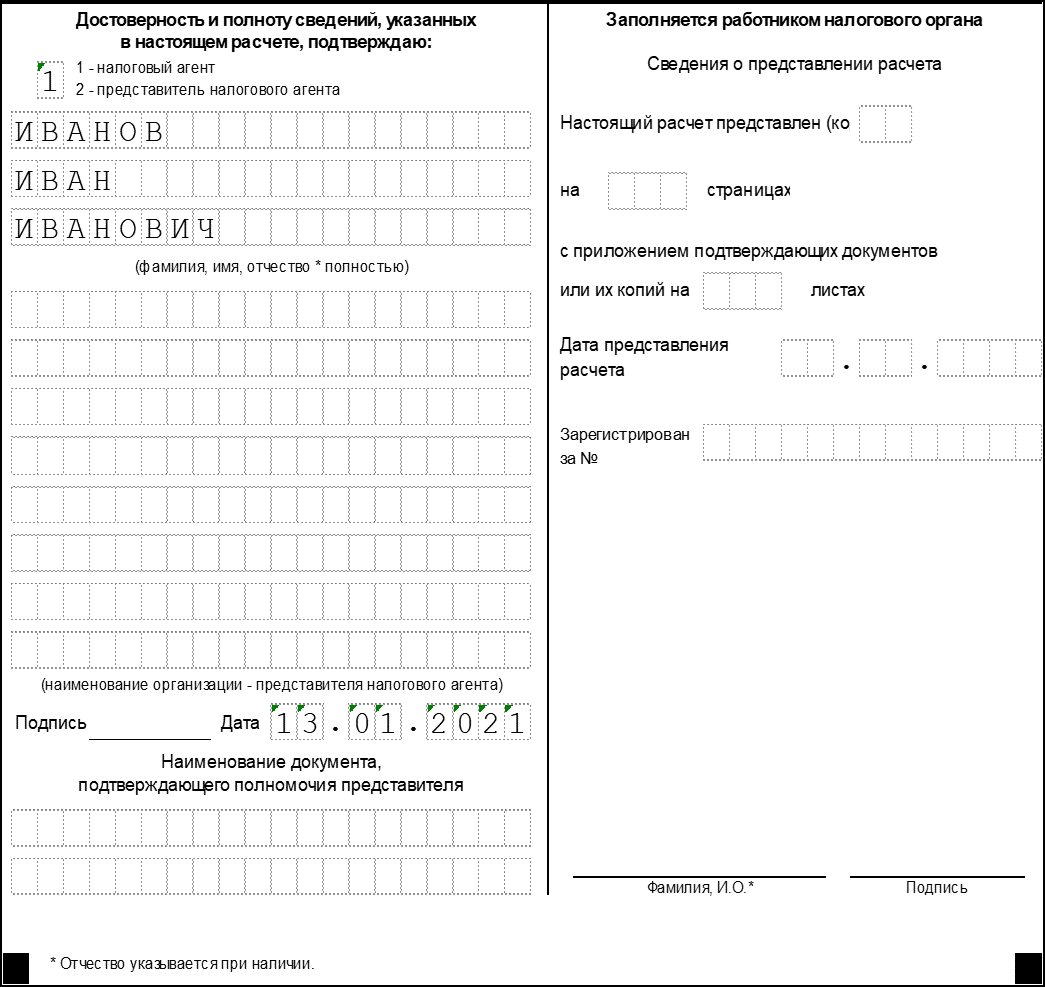

В нижней части титульного листа проставляется:

Данные уполномоченного лица

Данные уполномоченного лица

Если форму подписывает представитель, нужно указать название и реквизиты документа, на основании которого он действует. Кроме того, в этом же разделе указывается ФИО представителя или его наименование (если представитель — юридическое лицо).

Раздел 1

В этом разделе сведения указываются нарастающим итогом за весь отчетный период. Построчное заполнение представлено в следующей таблице.

Таблица 1. Заполнение строк раздела 1 формы 6-НДФЛ

| Строка | Что указывается |

| 010 | Ставка НДФЛ |

| 020 | Общий доход всех лиц с начала периода (года) |

| 025 | Доходы в виде дивидендов |

| 030 | Вычеты по доходам из строки 020 |

| 040 | Общий исчисленный НДФЛ |

| 045 | НДФЛ с дивидендов (входит в строку 040) |

| 050 | Сумма авансового платежа, уплаченного мигрантом с патентом |

| 060 | Количество лиц, по которым подается форма |

| 070 | Сумма удержанного за весь период НДФЛ |

| 080 | Сумма налога, которую агент не смог удержать (например, с доходов в натуральной форме). Не подлежит отражению НДФЛ, который будет удержан в следующем периоде |

| 090 | Сумма НДФЛ, которая была возвращена плательщику |

Внимание! Если доходы облагались НДФЛ по разным ставкам, нужно заполнить несколько блоков строк 010-050 и указать в каждом из них сведения по одной ставке. При этом в строках 060-090 показатели отражаются общей суммой.

Раздел 2

В разделе 2 указываются сведения только за 3 последних месяца отчетного периода. То есть в разделе 2 формы 6-НДФЛ за 2020 год нужно указать данные за четвёртый квартал.

В разделе несколько блоков из 5 полей, в которых отражается такая информация:

Основные сложности при заполнении раздела 2 вызывает определение дат получения дохода и перечисления НДФЛ. Они отличаются для разных видов доходов. Чтобы не запутаться, рекомендуем свериться со следующей таблицей.

В таблице отсутствует графа с датой удержания налога, поскольку чаще всего она совпадает с датой получения дохода. Исключения из этого правила — под таблицей.

Таблица 2. Определение дат для 6-НДФЛ

| Доход | Дата получения | Срок перечисления НДФЛ |

| Зарплата |

Премия (как часть оплаты труда)

Для АО — не позднее одного месяца с наиболее ранних из следующих дат:

*Пояснение. НДФЛ с аванса не удерживается — он будет удержан с зарплаты за вторую часть месяца. Однако бывает, что аванс выплачивается в последний день месяца. В таком случае он признается оплатой труда за месяц, и НДФЛ удерживается как с заработной платы.

Дата получения дохода и удержания НДФЛ не совпадают в случаях:

При заполнении строк 100-120 суммируются все доходы, у которых соответственно совпадают все 3 даты. То есть можно просуммировать зарплату и ежемесячные премии. А вот квартальные премии, отпускные, больничные будут показаны отдельно. В форме будет присутствовать необходимое количество блоков строк 100-140.

Важно! При заполнении строки 130 доход указывается полной суммой. То есть уменьшать его на сумму НДФЛ и вычетов не нужно.

Пример заполнения

Рассмотрим порядок заполнения формы 6-НДФЛ за год на примере ООО «Ромашка». За IV квартал 2020 года имеется следующая информация:

Раздел 1 заполняется так:

В следующей таблице перечислены операции за IV квартал, которые понадобятся для отражения в разделе 2.

Таблица 3. Операции ООО «Ромашка» в IV квартале 2020 года по выплате дохода и удержанию НДФЛ

| Дата | |

| Строка | Что указывается |

| 010 | Ставка НДФЛ |

| 020 | Общий доход всех лиц с начала периода (года) |

| 025 | Доходы в виде дивидендов |

| 030 | Вычеты по доходам из строки 020 |

| 040 | Общий исчисленный НДФЛ |

| 045 | НДФЛ с дивидендов (входит в строку 040) |

| 050 | Сумма авансового платежа, уплаченного мигрантом с патентом |

| 060 | Количество лиц, по которым подается форма |

| 070 | Сумма удержанного за весь период НДФЛ |

| 080 | Сумма налога, которую агент не смог удержать (например, с доходов в натуральной форме). Не подлежит отражению НДФЛ, который будет удержан в следующем периоде |

| 090 | Сумма НДФЛ, которая была возвращена плательщику |

Внимание! Если доходы облагались НДФЛ по разным ставкам, нужно заполнить несколько блоков строк 010-050 и указать в каждом из них сведения по одной ставке. При этом в строках 060-090 показатели отражаются общей суммой.

Раздел 2

В разделе 2 указываются сведения только за 3 последних месяца отчетного периода. То есть в разделе 2 формы 6-НДФЛ за 2020 год нужно указать данные за четвёртый квартал.

В разделе несколько блоков из 5 полей, в которых отражается такая информация:

Основные сложности при заполнении раздела 2 вызывает определение дат получения дохода и перечисления НДФЛ. Они отличаются для разных видов доходов. Чтобы не запутаться, рекомендуем свериться со следующей таблицей.

В таблице отсутствует графа с датой удержания налога, поскольку чаще всего она совпадает с датой получения дохода. Исключения из этого правила — под таблицей.

Таблица 2. Определение дат для 6-НДФЛ

| Доход | Дата получения | Срок перечисления НДФЛ |

| Зарплата |

Премия (как часть оплаты труда)

Для АО — не позднее одного месяца с наиболее ранних из следующих дат:

*Пояснение. НДФЛ с аванса не удерживается — он будет удержан с зарплаты за вторую часть месяца. Однако бывает, что аванс выплачивается в последний день месяца. В таком случае он признается оплатой труда за месяц, и НДФЛ удерживается как с заработной платы.

Дата получения дохода и удержания НДФЛ не совпадают в случаях:

При заполнении строк 100-120 суммируются все доходы, у которых соответственно совпадают все 3 даты. То есть можно просуммировать зарплату и ежемесячные премии. А вот квартальные премии, отпускные, больничные будут показаны отдельно. В форме будет присутствовать необходимое количество блоков строк 100-140.

Важно! При заполнении строки 130 доход указывается полной суммой. То есть уменьшать его на сумму НДФЛ и вычетов не нужно.

Пример заполнения

Рассмотрим порядок заполнения формы 6-НДФЛ за год на примере ООО «Ромашка». За IV квартал 2020 года имеется следующая информация:

Раздел 1 заполняется так:

В следующей таблице перечислены операции за IV квартал, которые понадобятся для отражения в разделе 2.

Таблица 3. Операции ООО «Ромашка» в IV квартале 2020 года по выплате дохода и удержанию НДФЛ

| Дата | Операция и сумма |

| 05.10 | Выплата ЗП за сентябрь |

| 08.10 | Перечислен НДФЛ за сентябрь |

| 30.10 | Начислена зарплата за октябрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

| 05.11 | Выплачена ЗП за октябрь |

| 06.11 | Перечислен НДФЛ за октябрь |

| 30.11 | Начислена зарплата ноябрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

| 05.12 | Выплачена ЗП за ноябрь |

| 06.12 | Перечислен НДФЛ за ноябрь |

| 31.12 | Начислена зарплата декабрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

Обратите внимание! Заработная плата за декабрь, выплаченная в январе, в расчете фигурировать не будет, поскольку срок уплаты НДФЛ с нее истекает в другом отчётном периоде.

А вот как будет выглядеть заполненный по этим данным раздел 2 расчета 6-НДФЛ: