Как отчитаться по 2-НДФЛ и 6-НДФЛ по закрытой «обособке»

ФНС России письмом от 22.05.2019 № БС-4- 11/9619@ разъяснила, как заполнить 2-НДФЛ и 6-НДФЛ за закрытое обособленное подразделение.

Обособленным считают любое подразделение с оборудованными стационарными рабочими местами, созданное фирмой вне места ее нахождения.

НДФЛ и страховые взносы «обособки»

Компании, в состав которых входят обособленные подразделения, расположенные на территории РФ, подлежат постановке на учет в налоговых органах по месту нахождения каждого подразделения (п. 1 ст. 83 НК РФ).

Если компания встала на учет по месту нахождения каждого своего обособленного подразделения, то перечислять НДФЛ и представлять расчет 6-НДФЛ и справки 2-НДФЛ следует по месту учета каждой такой «обособки». При этом НДФЛ, подлежащий уплате по месту нахождения подразделения, начисляется и удерживается из сумм доходов работников этих обособленных подразделений, оформленных как по трудовым, так и по гражданско-правовым договорам.

Если у организации есть обособленные подразделения, которые начисляют доходы в пользу работников, имеют расчетный счет в банке, то взносы платят как по месту нахождения головной организации, так и по месту нахождения ее подразделений. Выделено подразделение на отдельный баланс или нет – значения не имеет.

Для того, чтобы платить взносы как по месту нахождения головной организации, так и по месту нахождения ее подразделений, нужно сообщить в ИФНС по месту нахождения головной организации о наделении обособленного подразделения, включая филиалы и представительства, полномочиями начислять зарплату. Сделать это нужно в течение одного месяца со дня наделения подразделения этими полномочиями. Также нужно сообщать в ИФНС о лишении обособленного подразделения таких полномочий.

Если же компания не сообщила в налоговый орган о наделении подразделения соответствующими полномочиями, она должна уплачивать взносы и представлять РСВ по своему месту нахождения.

Ликвидация обособленного подразделения

Решение о прекращении деятельности обособленного подразделения принимает общее собрание участников. На основании этого решения нужно издать приказ.

Если фирма решила закрыть обособленное подразделение, она должна сообщить об этом в свою налоговую инспекцию (то есть в инспекцию по месту нахождения организации). Уведомить нужно в течение трех рабочих дней со дня издания приказа о ликвидации подразделения.

Сообщение представляется по форме № С-09-3-2, утв. приказом ФНС России от 09.06.2011 г. № ММВ-7-6/362@. Получив сообщение, ИФНС в течение десяти рабочих дней снимет организацию с учета по месту нахождения обособленного подразделения.

Имейте в виду: пока ИФНС не направила уведомление о снятии обособленного подразделения с налогового учета, процедуру его закрытия нельзя считать завершенной.

Сдаем отчетность по ликвидированной «обособке»

Ликвидация обособленного подразделения не является основанием для освобождения от обязательств по сдаче отчетности.

До закрытия обособленного подразделения такое подразделение представляет в налоговый орган по месту своего учета справки 2-НДФЛ и расчет 6-НДФЛ за последний налоговый период, то есть за период времени от начала года до дня завершения ликвидации подразделения.

Что делать, если обособленное подразделение закрылось, а справки 2-НДФЛ и расчет 6-НДФЛ в отношении его работников не были представлены?

Налоговики разъяснили, что в данном случае головная организация должна представить эти документы по месту своего учета. В таких справках 2-НДФЛ и расчете 6-НДФЛ фирма указывает свои ИНН и КПП (т.е. головной организации), а ОКТМО – закрытого обособленного подразделения.

Чиновники также отметили, что при закрытии обособленного подразделения не происходит реорганизации самой фирмы, поэтому представляемая в налоговый орган форма 2-НДФЛ не является справкой за реорганизованную фирму. Следовательно, при составлении справки блок реорганизации (поля «Форма реорганизации (ликвидация) (код)» и «ИНН/КПП реорганизованной организации») не заполняют.

А как быть в ситуации, когда компания ликви¬дировала “обособку”, а потом выявила ошибки в 6-НДФЛ? В таком случае уточненку нужно сдать в инспекцию по месту нахождения налогового агента (т.е. головной организации). При этом в расчете нужно указать ИНН и КПП налогового агента, а ОКТМО – ликвидированного ОП (пись¬мо ФНС России от 13.03.2019 № БС-4-11/4405).

Эксперт “НА” Е.В. Чимидова

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

О представлении 2-НДФЛ и 6-НДФЛ в случае ликвидации (закрытия) обособленного подразделения

В справках по форме 2-НДФЛ и расчетах по форме 6-НДФЛ в полях «ИНН» и «КПП» указывается ИНН и КПП организации, а в поле «Код по ОКТМО» указывается ОКТМО закрытого обособленного подразделения.

При этом в поле «Форма реорганизации (ликвидация) (код)» указывается код «9» «закрытие обособленного подразделения», а по строке «ИНН/КПП реорганизованной организации» указываются ИНН и КПП закрытого обособленного подразделения организации.

В аналогичном порядке осуществляется представление уточненных справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ по закрытому обособленному подразделению.

Изложенный порядок представления справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ применяется до внесения соответствующих изменений в приказы ФНС России от 02.10.2018 N ММВ-7-11/566@ и от 14.10.2015 N ММВ-7-11/450@.

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНАЯ НАЛОГОВАЯ СЛУЖБА

ПИСЬМО

от 12 декабря 2019 г. N БС-4-11/25600@

В справках по форме 2-НДФЛ и расчетах по форме 6-НДФЛ в полях «ИНН» и «КПП» указывается ИНН и КПП организации, а в поле «Код по ОКТМО» указывается ОКТМО закрытого обособленного подразделения.

При этом в поле «Форма реорганизации (ликвидация) (код)» указывается код «9» «закрытие обособленного подразделения», а по строке «ИНН/КПП реорганизованной организации» указываются ИНН и КПП закрытого обособленного подразделения организации.

В аналогичном порядке осуществляется представление уточненных справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ по закрытому обособленному подразделению.

Вышеизложенный порядок представления справок по форме 2-НДФЛ и расчетов по форме 6-НДФЛ применяется до внесения соответствующих изменений в приказы ФНС России от 02.10.2018 N ММВ-7-11/566@ и от 14.10.2015 N ММВ-7-11/450@.

Ликвидировали “обособку”: куда сдавать уточненку?

ФНС России в письме от 13.03.2019 № БС-4-11/4405 разъяснила, куда подавать уточненный расчет 6-НДФЛ по закрытому обособленному подразделению.

Напомним, отчет 6-НДФЛ должны сдавать все организации и индивидуальные предприниматели – работодатели, имеющие наемных работников, и налоговые агенты, которые выплачивают доходы физлицам.

Форма расчета 6-НДФЛ и порядок ее заполнения утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. Расчет составляют нарастающим итогом за I квартал, за полугодие, за девять месяцев и за год. Данные берутся из регистров налогового учета.

В 6-НДФЛ налоговый агент предоставляет общую информацию по всем физическим лицам, которые получили от него доход. Это суммы выплаченных доходов, предоставленных налоговых вычетов, исчисленного и удержанного НДФЛ и сроки его перечисления в бюджет (п. 1 ст. 80 НК РФ).

Уточненный расчет

Согласно пункту 6 статьи 81 Налогового кодекса РФ уточненный расчет нужно представить:

На титульном листе проставляют:

Таким образом, “уточненка” подается в том случае, если налоговый агент обнаружит, что в первоначальном расчете не отразил какие-либо сведения или допустил ошибку, которая привела к занижению или завышению суммы налога.

Как сдают 6-НДФЛ обособленные подразделения?

Организации, в состав которых входят обособленные подразделения, расположенные на территории Российской Федерации, подлежат постановке на учет в налоговых органах по месту нахождения каждого подразделения (п. 1 ст. 83 НК РФ).

Расчет 6-НДФЛ нужно заполнить отдельно по каждому обособленному подразделению.

Если организация встала на учет по месту нахождения каждого своего обособленного подразделения, то перечислять НДФЛ и представлять расчет 6-НДФЛ следует по месту учета каждого такого обособленного подразделения.

В общем случае у компании при наличии обособленных подразделений, через которые также выплачиваются доходы работникам, количество отчетов 6-НДФЛ должно соответствовать количеству подразделений плюс 1.

Если обособленные подразделения находятся на территории одного муниципального образования или города федерального значения, но подведомственны разным налоговым органам, постановка на учет может производиться по месту нахождения одного из таких подразделений по выбору организации.

Поэтому если все подразделения состоят на учете по месту нахождения одного из них, то перечислять налог с доходов работников этих подразделений и подавать расчеты 6-НДФЛ нужно по месту учета такого обособленного подразделения.

“Уточненка” закрытого обособленного подразделения

Как быть в ситуации, когда организация ликвидировала “обособку”, а потом выявила ошибки в 6-НДФЛ по сотрудникам закрытого подразделения? Куда представлять уточненный расчет 6-НДФЛ?

В комментируемом письме ФНС России разъяснила: в данном случае уточненку нужно сдать в инспекцию по месту нахождения налогового агента (т.е. головной организации).

При этом в расчете нужно указать ИНН и КПП налогового агента, а ОКТМО – ликвидированного обособленного подразделения.

Налоговики отметили: по строке 090 расчета 6-НДФЛ указывается общая сумма налога, подлежащая возврату в соответствии со статьей 231 НК РФ, нарастающим итогом с начала налогового периода.

А если реорганизация?

В новом пункте 5 статьи 230 Налогового кодекса установлено, что в случае реорганизации, если реорганизованная компания сама не отчиталась, представить форму 6-НДФЛ нужно правопреемнику.

Документы нужно будет сдать в налоговую инспекцию по месту его учета. Если правопреемников несколько, то вопрос, кому придется сдавать отчет, нужно отразить в передаточном акте или разделительном балансе.

Эксперт “НА” Е.В. Натырова

ПРАКТИЧЕСКАЯ ЭНЦИКЛОПЕДИЯ БУХГАЛТЕРА

Полная информация о правилах учета и налогах для бухгалтера.

Только конкретный алгоритм действий, примеры из практики и советы экспертов.

Ничего лишнего. Всегда актуальная информация.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

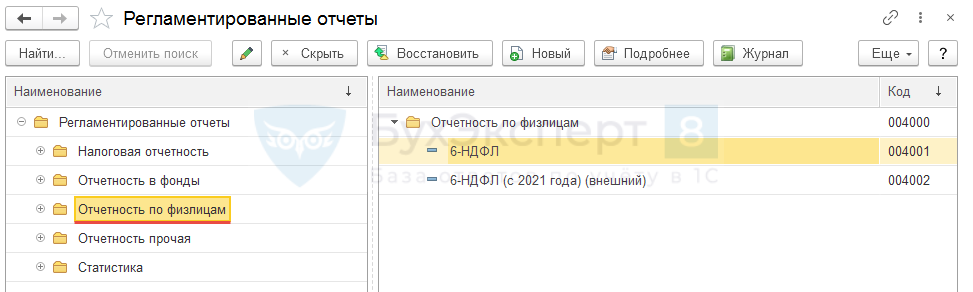

Внешний отчет 6-НДФЛ для заполнения формы в случае закрытия «обособки» и для выгрузки отчета в XML-формате версии 5.01 (ЗУП 3.1.14.433 — 3.1.14.436 / 3.1.17.97-3.1.17.101)

Выпущен внешний отчет для 6-НДФЛ (с 2021 года) для заполнения формы в случае закрытия обособленного подразделения и для выгрузки отчета в XML-формате версии 5.01.

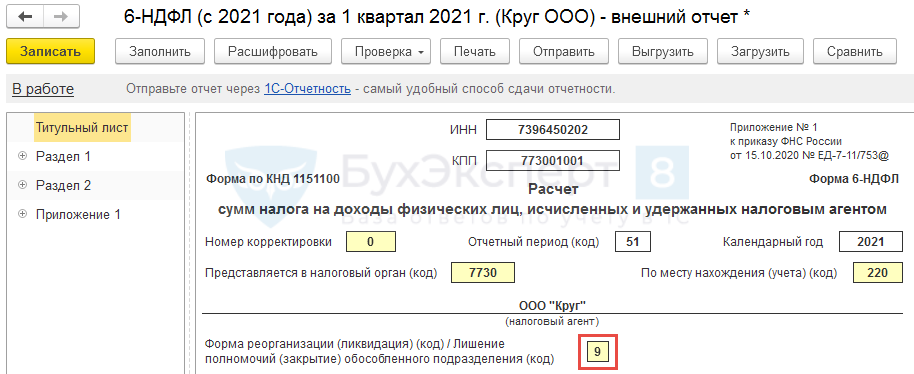

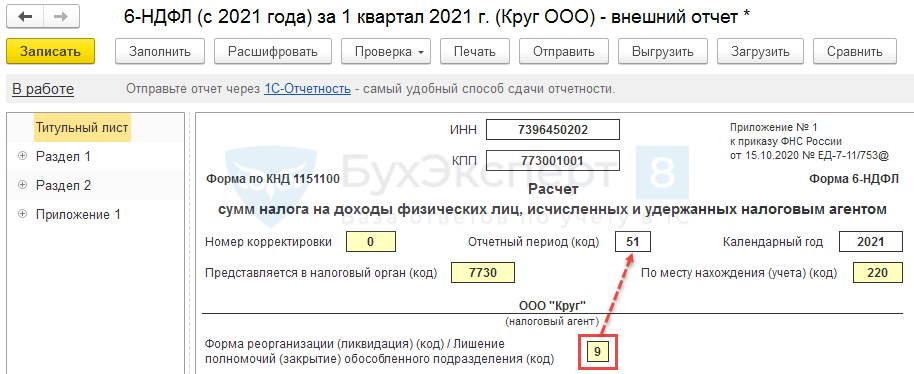

В случае закрытия обособленного подразделения на Титульном листе отчета 6-НДФЛ (с 2021 года) необходимо установить код 9

После этого автоматически установится соответствующих код отчетного периода, в котором происходит ликвидация (закрытие).

Например, обособленное подразделение закрывается в 1 квартале 2021 г. После установки признака закрытия «обособки» (кода 9 ) на Титульном листе отчета 6-НДФЛ (с 2021 года) в качестве кода отчетного периода автоматически установится значение 51 вместо 21

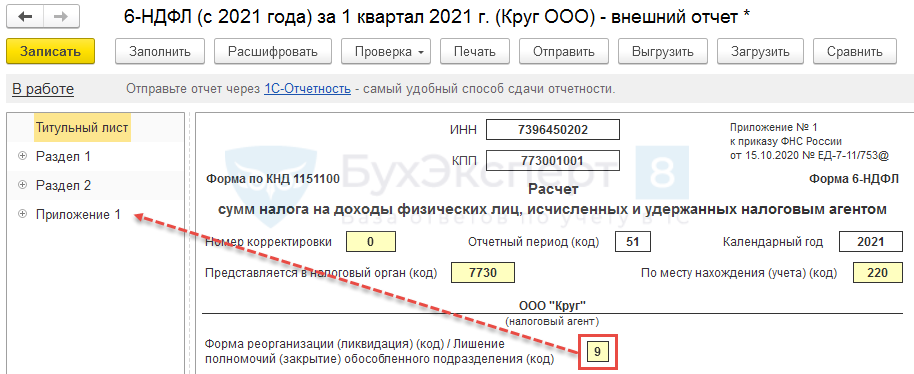

Также при указании признака закрытия обособленного подразделения (кода 9 ) автоматически появится Приложение 1 (с 2021 г. это аналог отчет 2-НДФЛ ).

Получите понятные самоучители 2021 по 1С бесплатно:

В текущих версиях ЗУП 3 данные в Приложение 1 придется внести вручную.

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Выиграла в конкурсе бесплатный месяц на вашем сайте. Благодарю за интересные вебинары, полезные статьи и видео. Узнала много нового и интересного. Надеюсь, у меня еще появится возможность к вам присоединиться!

Как заполнить 2-НДФЛ и 6-НДФЛ по закрытому подразделению

ФНС привела особенности заполнения справок 2-НДФЛ и расчета 6-НДФЛ в случае закрытия обособленного подразделения организации.

В письме от 03.02.2020 № БС-4-11/1617@ ведомство напоминает, что российские организации, имеющие обособленные подразделения, представляют справки 2-НДФЛ и расчет 6-НДФЛ в отношении работников этих подразделений в налоговый орган по месту учета таких подразделений.

Если до закрытия обособленного подразделения справки 2-НДФЛ и расчет 6-НДФЛ по этому подразделению не были сданы по месту учета, то головная организация представляет данную отчетность по закрытому обособленному подразделению в налоговый орган по месту своего учета.

В таком случае в справках 2-НДФЛ и расчетах 6-НДФЛ в полях «ИНН» и «КПП» указывается ИНН и КПП организации, а в поле «Код по ОКТМО» указывается ОКТМО закрытого обособленного подразделения.

При этом в поле «Форма реорганизации (ликвидация) (код)» указывается код «9» «закрытие обособленного подразделения», а по строке «ИНН/КПП реорганизованной организации» указываются ИНН и КПП закрытого обособленного подразделения организации.

Ранее ФНС приводила аналогичные разъяснения в письмах от 12.12.2019 № БС-4-11/25600@ и от 23.12.2019 № БС-4-11/26516@.

Теперь ФНС уточняет, что при представлении расчета по форме 6-НДФЛ за год по закрытому обособленному подразделению в поле «Период представления (код)» организация вправе указать код «90» (год при реорганизации (ликвидации) организации).

Налоговые агенты обязаны сдавать расчет по форме 6-НДФЛ за первый квартал, полугодие, 9 месяцев, а также за год. За год расчет предоставляется не позднее 1 марта года, следующего за истекшим налоговым периодом. Квартальные расчеты сдаются в ИФНС не позднее последнего дня месяца, следующего за соответствующим периодом. Нулевой расчет 6-НДФЛ представлять не требуется (письмо ФНС от 23.03.2016 № БС-4-11/4958).

При численности физических лиц, получивших доходы в налоговом периоде, до 10 человек налоговые агенты могут представить расчет 6-НДФЛ за 2019 год на бумажном носителе. Другие налоговые агенты отчитываются в электронной форме. То же самое касается и справок по форме 2-НДФЛ. Несоблюдение электроной формы по влечет взыскание штрафа в размере 200 рублей за каждый расчет/справку.

Справки 2-НДФЛ за 2019 год с учетом переноса крайнего срока отчетности необходимо будет представить не позднее 2 марта 2020 года. Если справку запросит сотрудник, работодатель обязан ее выдать в течение 3 рабочих дней с момента получения письменного заявления работника. За 2021 год и последующие налоговые периоды сведения о доходах физлиц и суммах налога, удержанных и перечисленных в бюджет, будут представляться в составе расчета по форме 6-НДФЛ.