Правила заполнения и сдачи 6‑НДФЛ в 2021 году

Контур.Бухгалтерия — 14 дней бесплатно!

Кадровый учет и отчеты по сотрудникам, зарплата, пособия, командировочные и удержания в удобном бухгалтерском веб-сервисе

Сдавать нужно все разделы отчета, но справка-приложение прикладывается только к годовому 6-НДФЛ.

Расчет заполняется отдельно по каждому коду ОКТМО. Если у организации есть обособленные подразделения в других городах, то она заполняет отдельно расчеты по головному подразделению и по ним.

Если НДФЛ удерживался по нескольким ставкам, то разделы 1 и 2 заполняются отдельно для каждой ставки.

По заполнению 6-НДФЛ есть единый утвержденный порядок. Рассмотрим правила для обоих разделов.

Шаг 1. Заполняем раздел 1 отчета 6-НДФЛ

В раздел 1 входят общие данные по всем получателям выплат. Нужно указать, сколько налога было удержано в последние 3 месяца и в какие даты. Аналогично указывается информация о суммах НДФЛ, возвращенных физлицам. Для каждого КБК заполняется свой раздел 1.

В строке 010 указываем код бюджетной классификации (КБК), на который будете перечислять налог. Обратите внимание, что они отличаются для стандартной ставки 13 % и повышенной ставки 15 %.

В строках 020-022 указываем информацию о суммах НДФЛ, удержанных за последние три месяца. Их надо распределить по крайним срокам уплаты (строка 021). В каждый срок была перечислена определенная сумма налога — ее укажите в соответствующей строке 022. В поле 020 впишите общую сумму удержанного в отчетном квартале НДФЛ. Сумма из строки 020 должна быть равна сумме всех строк 022.

В строках 030-032 по аналогии указываем сведения о возвращенных физлицам суммах НДФЛ. В строке 031 укажите дату, в которую перечислили налог физлицу, в строке 032 — сумму возврата. Общая сумма НДФЛ, возвращенного в последние три месяца, указывается в строке 030. Она должна быть равна сумме всех полей 032.

Если на одной странице раздела 1 оказалось недостаточно строк 021-022 или 031-032, дополните отчет еще одной страницей. При этом поля 020 и 030 для каждого КБК должны быть заполнены только на первой странице.

Шаг 2. Заполняем Раздел 2 отчета 6-НДФЛ

В разделе 2 укажите обобщенные по всем физлицам суммы дохода, исчисленного и удержанного НДФЛ. Этот раздел заполняется нарастающим итогом — за первый квартал, полугодие, 9 месяцев и год. Отдельный раздел 2 необходимо заполнить для каждой применяемой ставки НДФЛ и для каждого КБК.

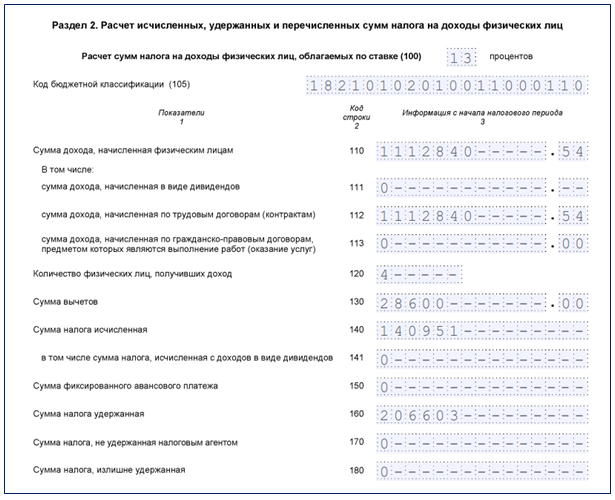

В строке 100 указываем ставку НДФЛ.

В строке 105 (010) указываем КБК, на который будем перечислять налог.

В строке 110 указываем сумму начисленного дохода с начала года, в том числе в строке 111 — сумму начисленных дивидендов, в строке 112 — выплаты по трудовым договорам (зарплата, премии, отпускные, компенсации, больничные за первые три дня и пр.) и в строке 113 — выплаты по гражданско-правовым договорам. Сумма строк 111-113 не обязательно должна быть равна строке 110;

В строке 120 указываем количество физлиц, у которых были выплаты. Если сотрудника в течение года увольняли и снова принимали, число не корректируется;

В строке 130 указываем сумму налоговых вычетов по всем сотрудникам;

В строке 140 — сумму исчисленного НДФЛ, в том числе в строке 141 — сумму НДФЛ с дивидендов;

В строке 150 — сумму фиксированных авансовых платежей, на которые была уменьшена сумма исчисленного налога с доходов иностранцев с патентом;

В строке 160 показываем общую сумму удержанного налога, а в строке 170 отмечаем сумму, которую удержать не смогли, например при выплате дохода в натуральной форме;

В строке 180 покажите сумму НДФЛ, которую удержали с сотрудников излишне. Например, если по ошибке не предоставили вычет.

В строке 190 указываем сумму, которую вернули сотрудникам по ст. 231 НК РФ с начала года.

Шаг 3. Заполняем приложение № 1 «Справка о доходах и суммах налога физического лица»

Приложение № 1 входит только в годовой расчет 6-НДФЛ. Первый раз его нужно будет заполнить по итогам 2021 года и подать в налоговую до 1 марта 2022 года вместе с другими разделами расчета. В начале укажите номер справки и при необходимости номер корректировки сведений.

В разделе 1 пишем данные о получателе дохода: ФИО, ИНН, статус, дату рождения, гражданство;

В разделе 2 заполняем информацию о доходах и НДФЛ по итогам года. Вписываем общую сумму дохода без вычетов и удержаний, затем исключаем вычеты, рассчитываем НДФЛ и указываем суммы удержанного, перечисленного и излишне удержанного налога;

В разделе 3 прописываем информацию о вычетах: код и сумму вычета, а затем данные налоговых уведомлений.

В разделе 4 придется что-то писать, только если налог не был удержан. Укажите сумму дохода, с которого не удержали НДФЛ, и сумму неудержанного налога.

Заполняем 6-НДФЛ за 1 квартал 2021 года: важные детали и нюансы

Начиная с отчетности за 1 квартал 2021 года форму 6-НДФЛ нужно оформлять на новом бланке. Что изменилось в этом отчете? Как его оформить по новым правилам? Как заполнить 6-НДФЛ, если доходы сотрудника превысили 5 млн руб.? В какие сроки и каким способом отправить в налоговую инспекцию? Ответы — в нашем материале.

Новый бланк 6-НДФЛ за 1 квартал 2021 года

Новый бланк 6-НДФЛ, на котором предстоит отчитаться за 1 квартал 2021 года, утвержден Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

По сравнению с прежним бланком в новом 6-НДФЛ:

Принцип заполнения 6-НДФЛ

В 6-НДФЛ за 1 квартал 2021 года заполните:

Основной подход к отражению операций в новом расчете остался прежним — операции отражаются в том периоде, в котором завершены, то есть в периоде наступления срока перечисления налога в соответствии с п. 6 ст. 226, п. 9 ст. 226.1 НК РФ (Письмо ФНС от 21.07.2017 № БС-4-11/14329@).

Если в течение 1 квартала 2021 года выплачивались доходы, облагаемые по разным ставкам, разделы 1 и 2 нужно заполнить для каждой из ставок налога.

Заполняем 6-НДФЛ за 1 квартал 2021 года

Титульный лист

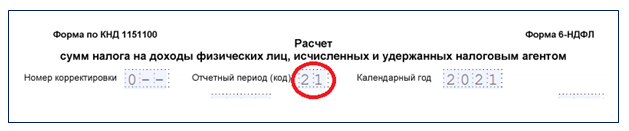

При оформлении 6-НДФЛ за 1 квартал 2021 года в поле «Отчетный период» проставьте код «21», а в поле «Календарный год» — 2021:

Укажите данные налогового агента:

В поле «Код по ОКТМО» проставьте код муниципального образования в соответствии с Общероссийским классификатором ОК 033-2013 (ОКТМО). Если в течение отчетного квартала вы сменили муниципалитет, оформите два расчета (Письмо ФНС от 28.09.2020 № БС-4-11/15739@).

Если 6-НДФЛ сдает налоговый агент лично, в разделе титульного листа «Достоверность и полноту сведений. » укажите код «1», если сдает представитель — код «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

Раздел 1

Раздел 1 «Данные об обязательствах налогового агента» заполните в следующем порядке:

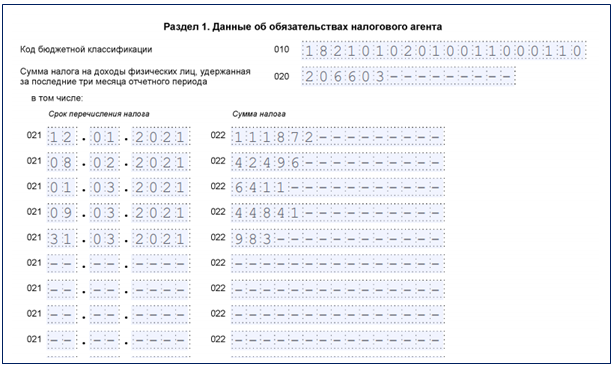

Разберем на примере, как заполнить раздел 1 расчета 6-НДФЛ за 1 квартал 2021 года. Данные представлены в таблице:

| Дата | Начисления и выплаты в пользу физлиц | НДФЛ, руб. |

| 11.01.2021 | Выплачена зарплата за декабрь 2020 года, премия по итогам года на общую сумму 860 550,12 руб., НДФЛ с нее удержан и перечислен в бюджет | 111 872 |

| 31.01.2021 | Начислена зарплата за январь — 336 893,25 руб. Стандартные вычеты 10 000 руб. | — |

| 05.02.2021 | Выплачена зарплата за январь, НДФЛ с нее удержан и перечислен в бюджет | 42 496 |

| 05.02.2021 | Начислены и выплачены отпускные в размере 49 318,47 руб. | — |

| 28.02.2021 | Начислена зарплата за февраль 354 929,86 руб., предоставлены стандартные вычеты 10 000 руб. | — |

| 01.03.2021 | С отпускных, выплаченных в феврале, перечислен в бюджет НДФЛ | 6 411 |

| 05.03.2021 | Выплачена зарплата за февраль, НДФЛ с нее удержан и перечислен в бюджет | 44 841 |

| 26.03.2021 | Начислены и выплачены больничные 7 557,85 руб., с них исчислен и удержан НДФЛ | — |

| 31.03.2021 | С суммы больничных, выплаченных в марте, перечислен в бюджет НДФЛ | 983 |

| 31.03.2021 | Начислена зарплата за март 364 141,11 руб., предоставлены стандартные вычеты — 8 600 руб., с зарплаты исчислен НДФЛ | — |

Заполним Раздел 1 по данным примера:

Например, больничное пособие и отпускные, выплаченные в одном и том же месяце. У них единый срок уплаты — последний день месяца. То же самое с зарплатой и дивидендами, которые перечислили работнику в один день. У них один срок перечисления налога — следующий рабочий день.

Раздел 2

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» отражает обобщенные по всем физлицам показатели.

Для расчета 6-НДФЛ за 1 квартал в расчет берутся показатели за январь-март. Суммы нужно показать нарастающим итогом с начала года по соответствующей налоговой ставке.

Заполним Раздел 2 по данным примера:

Срок и способы сдачи 6-НДФЛ за 1 квартал 2021 года

По общему правилу срок сдачи 6-НДФЛ по итогам квартала — не позднее последнего дня месяца, следующего за отчетным периодом (п. 2 ст. 230 НК РФ).

6-НДФЛ за 1 квартал 2021 года нужно сдать в ИНФС не позднее 30.04.2021.

Способы отправки 6-НДФЛ (абз. 6 п. 2 ст. 230 НК РФ):

Сдать бумажный расчет можно лично посетив инспекцию, через представителя или направив по почте заказным письмом с описью вложения.

Что учесть в 6-НДФЛ, если доходы физлица превысили 5 млн руб.

С введением с 2021 года прогрессивной ставки НДФЛ у бухгалтера могут появиться дополнительные обязанности. Если доходы вашего сотрудника превысят 5 млн руб., НДФЛ нужно исчислять в особом порядке.

Причем в НК РФ описано только общее правило, по которому определяется ставка НДФЛ (п. 1 ст. 224 НК РФ):

Примеры заполнения 6-НДФЛ при применении повышенной налоговой ставки можно найти в Письме ФНС от 01.12.2020 № БС-4-11/19702@.

Для перечисления в бюджет НДФЛ, который превышает 650 тыс. руб. и относится к части базы сверх 5 млн рублей, предусмотрен отдельный КБК 182 1 01 02080 01 1000 110 (Приказ Минфина от 12.10.2020 № 236н).

Если по итогам 1 квартала 2021 года вы ошибетесь с расчетом НДФЛ по комбинированной ставке (650 руб. 15% с превышения 5 млн руб.), наказания не будет, если самостоятельно перечислите в бюджет недостающие суммы до 1 июля следующего года (п. 4 ст. 2 Федерального закона № 372-ФЗ).

Нулевой 6-НДФЛ за 1 квартал 2021 года

Если в 1 квартале 2021 года вы не начисляли и не выплачивали доходы физлицам, нулевой 6-НДФЛ можно не сдавать. Но лучше проинформировать налоговиков об этом пояснительным письмом в те же сроки, в которые сдается 6-НДФЛ.

Получите доступ к 35 онлайн-курсам для кадровиков и бухгалтеров. Подключите «Клерк.Премиум». Вы сможете не только проходить курсы, получать сертификаты ИПБ России, но и задавать экспертам «Клерка» неограниченное количество вопросов. Мы ответим в течение дня. Это точно дешевле, чем иметь сторонних консультантов. Сможете собирать вопросы со всех коллег и даже давать им свой логин и пароль, и они тоже смогут задавать вопросы.

Подводим итоги

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь

Новая форма 6‑НДФЛ, в которую включили 2‑НДФЛ: как заполнять и когда сдавать

Начиная с отчетности за первый квартал 2021 года, работодатели будут сдавать новую форму 6-НДФЛ (утв. приказом ФНС от 15.10.20 № ЕД-7-11/753@). Она заметно отличается от той, что действует сейчас. Разделы поменялись местами. Доходы, вычеты и налог, посчитанные нарастающим итогом с начала года, нужно указывать в разделе 2. А данные за три последних месяца отчетного периода — в разделе 1. Плюс к этому появилось приложение № 1, которое, по сути, является знакомой всем справкой 2-НДФЛ. Как заполнять обновленный отчет? Когда его сдавать? Как вносить корректировки? Читайте в нашей статье.

Как составить раздел 1 «Данные об обязательствах налогового агента»

Строки 020, 021 и 022

Строка 020 предназначена для НДФЛ, удержанного за последние три месяца отчетного периода. Здесь проставляется обобщенная сумма налога по всем физлицам.

Далее следует цикл строк 021 «Срок перечисления налога» и 022 «Сумма налога». Их нужно заполнять столько же раз, сколько раз налоговый агент перечислял налог за последние три месяца отчетного периода.

Что такое «срок перечисления налога»? Это дата, не позднее которой НДФЛ должен быть переведен в бюджет. Она зависит от вида выплаты:

ВАЖНО

В пункте 3.2 порядка заполнения новой форме 6-НДФЛ сказано: показатель в строке 020 должен равняться сумме цифр, указанных в строках 022. Отсюда можно сделать важный вывод. Предположим, выплата приходится на один отчетный период (например, на январь, первый квартал), а срок перечисления налога — на другой (например, на апрель, полугодие). Тогда операцию следует отразить в разделе 1 отчета 6-НДФЛ за тот период, на который выпадает срок перечисления. В нашем примере — за полугодие.

Строки 030, 031 и 032

В строке 030 указывается НДФЛ, возвращенный налоговым агентом налогоплательщикам за последние три месяца отчетного периода в соответствии со статьей 231 НК РФ. Нужно проставить обобщенную сумму налога по всем физлицам.

Далее надо заполнить блоки, в каждом из которых есть две строки: 031 «Дата возврата налога» и 032 «Сумма налога». В итоге получится столько же блоков, сколько дат возврата пришлось на последние три месяца отчетного периода.

При этом показатель в строке 030 должен соответствовать сумме цифр, указанных в строках 032. Таким образом, если перерасчет НДФЛ состоялся в одном периоде, а возврат в другом, операция отражается в периоде возврата.

Как составить раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц»

По составу показателей раздел 2 измененной формы 6-НДФЛ напоминает раздел 1 действующей формы. В обоих вариантах все показатели отражаются обобщенно по всем физлицам, нарастающим итогом с начала налогового периода.

Во-первых, раздел 2 обновленной формы заполняется отдельно в отношении каждой налоговой ставки: 13%, 35%, 30% и 9%. Так, если работодатель в течение года применял, к примеру, две ставки, то он должен составить два раздела 2. А для действующего отчета 6-НДФЛ установлены иные правила. Некоторые поля нужно заполнять для каждой ставки налога, а некоторые поля — обобщенно для всех ставок. Поэтому, сколько бы ставок ни применялось, в любом случае получится только один раздел 1 «старой» формы 6-НДФЛ.

Во-вторых, в действующем варианте расчета из общей величины доходов выделяются только дивиденды. А в новом разделе 2 нужно указывать общую сумму дохода, начисленную с начала налогового периода, и выделять из нее: дивиденды, доходы по трудовым договорам и доходы по договорам ГПХ.

Во-третьих, появилась строка 180 «Сумма налога, излишне удержанная». В действующей форме подобного показателя нет.

ВНИМАНИЕ

Впервые сдать обновленный расчет 6-НДФЛ предстоит по итогам первого квартала 2021 года в срок не позднее 30 апреля 2021 года. При этом за 2020 год следует отчитаться по прежней форме (не позднее 1 марта 2021 года).

Если начисление дохода и дата выплаты относятся к разным годам

Судя по всему, при заполнении измененного расчета 6-НДФЛ возникнут сложности в ситуации, когда дата начисления дохода приходится на один налоговый период, а срок перечисления налога — на другой.

Покажем на примере. Допустим, 30 декабря 2021 года начислена и выдана зарплата, с которой удержан НДФЛ в сумме 50 000 руб. При этом срок перечисления налога наступает 10 января 2022 года (31 декабря 2021 года — выходной, 1— 9 января 2022 года — нерабочие праздничные дни). Для наглядности будем считать, что других начислений дохода и удержаний НДФЛ в 2021 и 2022 годах не было. В таблице показано, как отражена сумма налога в формах 6-НДФЛ за эти годы.

Как отразить НДФЛ, если он удержан в 2021 году, а перечислен в 2022 году

Строки расчета

6-НДФЛ за 2021 год

6-НДФЛ за 2022 год

Раздел 1 строка 020 «Сумма налога на доходы физических лиц, удержанная за последние три месяца отчетного периода»

50 000 (по сроку перечисления)

Раздел 2 строка 160 «Сумма налога удержанная» (заполняется нарастающим итогом с начала года)

50 000 (по дате удержания)

Мы видим, что величина удержанного налога в разделе 1 не совпадает с аналогичным показателем в разделе 2. Это справедливо для обоих отчетов: за 2021 год и за 2022 год. Надеемся, появятся официальные разъяснения о том, как нужно заполнять 6-НДФЛ в подобной ситуации.

Как заполнять приложение № 1 «Справка о доходах и суммах налога физического лица»

За 2020 год налоговые агенты будут сдавать справки о доходах по форме 2-НДФЛ. Срок подачи — не позднее 1 марта 2021 года.

Далее справка 2-НДФЛ как отдельный документ перестает существовать. Вместо нее придется заполнять приложение № 1 к расчету 6-НДФЛ. Сдавать расчет с приложением необходимо один раз в год, не позднее 1 марта следующего года (см. « Отчетность по форме 2‑НДФЛ отменена »). Впервые представить 6-НДФЛ с приложением № 1 надо не позднее 1 марта 2022 года.

По составу показателей приложение № 1 новой формы 6-НДФЛ практически полностью совпадает с формой 2-НДФЛ (о правилах заполнения читайте в статье «2 ‑НДФЛ: инструкция по заполнению той справки о доходах физлица, которая сдается в инспекцию »).

Единственное существенное отличие — в приложении № 1 формы 6-НДФЛ есть раздел 4, в котором следует фиксировать сведения о неудержанном налоге. Он заменил собой строку с аналогичным названием, которая входит в раздел 2 действующей справки 2-НДФЛ.

ВНИМАНИЕ

Справка о доходах, которая выдается работнику по его запросу, «перекочует» из одного нормативного документа в другой. Сейчас она утверждена приказом Минфина от 02.10.18 № ММВ-7-11/566@. Начиная с отчетности за первый квартал 2021 года, нужно использовать форму, которая приведена в приложении № 4 к комментируемому приказу № ЕД-7-11/753@. При этом сама форма справки, которая выдается на руки работнику, не изменится (правила заполнения см. в статье «Справка о доходах, которая выдается физлицу по его запросу с 2019 года: инструкция по заполнению»).

Как оформить «уточненку» по новым правилам

Здесь возможны два варианта.

Первый вариант: уточнения вносятся в сам расчет, но не в справки о доходах (приложение № 1 к расчету). Тогда необходимо представить «уточненку» по форме 6-НДФЛ без приложения.

Второй вариант: корректировки вносятся в справки о доходах. Тогда нужно сдать уточненную форму 6-НДФЛ и вместе с ней — корректирующие справки.

ВАЖНО

При сдаче 6-НДФЛ и других отчетов наиболее комфортно чувствуют себя те работодатели, которые используют для подготовки, проверки и отправки отчетности веб-сервисы (например, систему «Контур.Экстерн»). Там действующие формы и актуальные контрольные соотношения для проверки отчета устанавливаются автоматически, без участия пользователя. Если данные, которые ввел налогоплательщик, не соответствуют контрольным соотношениям, система обязательно предупредит его об этом и подскажет, как можно исправить ошибки.

Порядок заполнения формы 6-НДФЛ – пример

Как заполнить отчет 6-НДФЛ: изучаем правила

Как заполнять форму 6-НДФЛ? Чтобы ответить на этот вопрос, нужно изучить порядок заполнения отчета.

Для формы за 1 квартал 2021 года порядок утвержден приказом ФНС от 15.10.2020 № ЕД-7-11/753@, то есть тем же, что и сам новый бланк. Этот порядок мы и рассмотрим ниже в статье.

С заполнением новой формы уже разобрались эксперты КонсультантПлюс. Посмотреть построчные комментарии можно в Готовом решении, получив бесплатный пробный доступ к системе. Также в правовой системе представлен образец нового 6-НДФЛ 2021. И его можно скачать бесплатно:

Порядок заполнения 6-НДФЛ за 1 квартал 2021 и последующие периоды

Заполнение 6-НДФЛ производится с учетом следующих требований:

Образец заполнения налогового регистра для 6-НДФЛ вы найдете здесь.

Подробнее о правилах заполнения расчета читайте здесь.

Инструкция по заполнению формы 6-НДФЛ в стандартных ситуациях

Когда работодатель выплачивает физическому лицу доход, у него автоматически появляется обязанность по оформлению 6-НДФЛ. Величина выплаченной суммы и количество выплат при этом не имеют значения. Как заполнить 6-НДФЛ?

Для прояснения ответа на данный вопрос рассмотрим наиболее распространенную ситуацию — получение работниками зарплаты.

Допускаются ли отрицательные значения в 6-НДФЛ? Ответ на данный вопрос дал советник государственной гражданской службы РФ 1 класса Морозов Д. А. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Для отчета 6-НДФЛ понадобятся данные:

Основная особенность «зарплатного» заполнения 6-НДФЛ — наличие «переходящих» выплат. Речь идет о ситуации, когда зарплата начислена за отработанное время в последнем месяце отчетного периода, а выплачена в установленные внутренними актами календарные даты месяца, относящегося к последующему отчетному периоду.

Например, зарплата за июнь попадает в раздел 2 полугодового 6-НДФЛ:

Факт получения работниками зарплаты будет отражен в отчете за 9 месяцев — заполнить необходимо раздел 1, указав в нем:

Второй «зарплатный» нюанс 6-НДФЛ — отражение в отчете авансов. Выплачивать зарплату дважды в месяц работодатель обязан в силу требований трудового законодательства: авансом именуется одна из таких выплат, выдаваемая до осуществления расчета зарплаты за прошедший месяц и представляющая собой «зарплатную» предоплату. Как выглядит в 6-НДФЛ образец, учитывающий выплату «зарплатных авансов», узнайте из следующего раздела.

О правилах начисления аванса по зарплате читайте в статье «Как начисляется аванс?».

«Зарплатная» предоплата: образец в 6-НДФЛ

При заполнении 6-НДФЛ необходимо учитывать все облагаемые НДФЛ доходы физических лиц. «Зарплатный» аванс является для каждого работника таким доходом. Однако в целях исчисления НДФЛ он обладает следующими отличительными признаками:

Рассмотрим особенности отражения аванса в 6-НДФЛ (пример заполнения).

В ООО «Рустранс» трудятся 38 человек: водители, курьеры, диспетчеры. Ежемесячная совокупная сумма заработка всех сотрудников фирмы составляет 912 000 руб., за 12 месяцев — 10 944 000 руб.

Аванс выдается в фиксированной сумме (каждому работнику по 10 000 руб.), а окончательный расчет осуществляется персонально в соответствии с отработанным временем и тарифной ставкой (окладом).

Выдача заработанных денег производится в установленные Положением об оплате труда ООО «Рустранс» сроки:

Для упрощения примера примем, что сотрудники ООО «Рустранс» прав на вычеты не имеют и кроме аванса и окончательного расчета в текущем периоде иных доходов не получали.

Раздел 2 декларации 6-НДФЛ будет иметь следующий вид:

Образец заполнения 6-НДФЛ за 2021 год (2 раздел) представлен ниже:

Как разместить данные в первом разделе 6-НДФЛ (порядок заполнения), расскажем в следующем разделе.

Образец заполнения первого раздела 6-НДФЛ

Порядок заполнения первого раздела 6-НДФЛ регламентируется п. 3.1–3.2 раздела III приказа ФНС № ЕД-7-11/753@:

При заполнении раздела 1 декларации 6-НДФЛ в ситуации получения работниками аванса и окончательного расчета необходимо учитывать следующее (продолжение примера):

Образец заполнения формы 6-НДФЛ (раздел 1) представлен ниже:

В раздел 1 попали сентябрьские и не попали декабрьские заработки сотрудников — это особенность переходящих выплат, о которых речь шла в предыдущих разделах. Стр. 021 заполнена в соответствии с предусмотренной локальным актом ООО «Рустранс» датой выдачи второй (окончательной) суммы заработка — ежемесячно 12-го числа. Отдельной расшифровки требует стр. 021, посвященная срокам перечисления НДФЛ, об этом речь пойдет в следующем разделе.

Инструкция по заполнению строки 021 в 6-НДФЛ

Описание правил заполнения стр. 021 приведено в п. 3.2 Порядка, утвержденного приказом ФНС № ЕД-7-11/753@. В ячейках указанной строки проставляется дата, не позднее которой НДФЛ должен быть перечислен.

Здесь не следует путать 2 даты — фактического перечисления НДФЛ (день поступления платежного поручения в банк) и крайнего допустимого срока перечисления налога. Для стр. 021 дата платежки значения не имеет.

Чтобы правильно указать срок перечисления налога, надо исходить из требований налогового законодательства. Указываемый по стр. 021 срок находится в зависимости от вида получаемого физическим лицом дохода.

Например, срок перечисления НДФЛ (п. 6 ст. 226 НК РФ):

Важный нюанс заполнения стр. 021 кроется в необходимости сдвинуть указываемую в ней дату на 1 или несколько дней, если крайняя дата перечисления НДФЛ выпадает на нерабочий день (выходной или праздничный).

В этой ситуации действует правило, установленное п. 7 ст. 6.1 НК РФ: последним днем срока уплаты подоходного налога считается ближайший следующий за выходным или праздничным днем рабочий день.

В ранее рассмотренном примере срок перечисления налога в июле сдвинут на 1 выходной день. С полученного 12 ноября «зарплатного» дохода НДФЛ удержан в день выплаты дохода — 12 ноября, но крайний допустимый срок перечисления налога — не 13 ноября (суббота — выходной день), а первый после отдыха рабочий день — 15 ноября.

Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

Заполнение формы 6-НДФЛ в нестандартных ситуациях вызывает множество вопросов у специалистов, в обязанности которых входит НДФЛ-отчетность.

Если у вас есть доступ к К+, проверьте правильно ли вы отражаете в 6-НДФЛ материальную помощь. Если доступа нет, получите бесплатный пробный доступ и переходите в Готовое решение.

Рассмотрим отдельные виды нестандартных ситуаций.

Декретное пособие в 6-НДФЛ

Выплата декретных с 2021 года осуществляется ФСС в рамках прямых выплат. При этом часть работодателей стремится поддержать будущих матерей и компенсирует им потерю в заработке при выходе в отпуск по беременности и родам.

При отражении в 6-НДФЛ подобного рода выплат необходимо учитывать следующее:

Построчное заполнение 6-НДФЛ:

Подробнее о декретных в 6-НДФЛ читайте здесь.

Авансы по договору ГПХ

Привлечение физических лиц для выполнения работ (оказания услуг) часто практикуется работодателями, если выполняемые работы носят разовый характер или в штате отсутствуют специалисты нужной квалификации.

В таких ситуациях между заказчиком и исполнителем заключается договор гражданско-правового характера (ГПХ), одним из условий которого может быть соглашение о выплате авансов в процессе выполнения работ.

Аванс по договору ГПХ кардинально отличается от «зарплатного аванса» каждая предоплата исполнителю приравнивается к выплате дохода, требующего отражения в 6-НДФЛ (письма Минфина России от 21.07.2017 № 03-04-06/46733, от 26.05.2014 № 03-04-06/24982).

Например, если в течение квартала исполнителю были выплачены 3 аванса и произведен окончательный расчет, все эти 4 события необходимо отразить в 6-НДФЛ отдельными блоками стр. 021-022 по каждой дате поступления денег исполнителю.

Как правильно отразить договор подряда в 6-НДФЛ, мы рассказали в этой статье.

Подарок пенсионеру

Часто работодатели не оставляют без внимания бывших работников — пенсионерам дарят подарки и оказывают иную материальную помощь. Такая обязанность обычно закрепляется в коллективном договоре или ином внутреннем акте. Для 6-НДФЛ это означает следующее:

По завершении календарного года не удержанные налоговым агентом суммы подоходного налога подлежат отражению по стр. 170 отчета 6-НДФЛ.

О том, как проверяется сформированный отчет, читайте в материале «Как проверить 6-НДФЛ на ошибки?».

Итоги

На все случаи отражения дохода и подоходного налога в 6-НДФЛ инструкция едина — она утверждена приказом ФНС. А необычные и сложные вопросы оформления 6-НДФЛ налоговики и чиновники разъясняют отдельными письмами.

Об отражении в 6-НДФЛ различных выплат вам расскажут наши материалы: