ФНС привела примеры, как заполнять 6-НДФЛ в 2021 году при выплате зарплаты в последний день квартала

ФНС разъяснила правила заполнения расчетов 6-НДФЛ в 2021 году, если заработная плата работникам была выплачена в последний день отчетного квартала.

В своем письме от 12.04.2021 № БС-4-11/4935@ ведомство напоминает, что с отчетности за 2021 год применяется форма расчета 6-НДФЛ, утвержденная приказом от 15.10.2020 № ЕД-7-11/753@.

В соответствие с этим приказом (пункт 3.1 и 3.2 порядка заполнения расчета) в разделе 1 расчета 6-НДФЛ указываются сроки перечисления НДФЛ и суммы удержанного налога за последние три месяца отчетного периода. В частности, указываются:

При этом сумма НДФЛ, удержанная за три месяца отчетного квартала, указанная в поле 020, должна соответствовать сумме значений всех заполненных полей 022.

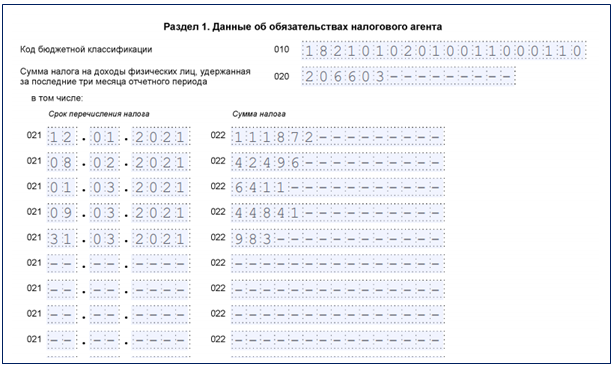

Данную выплату нужно будет отразить в разделе 1 расчета 6-НДФЛ за I квартал 2021 года следующим образом:

Кроме того, ФНС отмечает, что на практике возникают ситуации, когда организация (руководствуясь прежними правилами заполнения) в расчете 6-НДФЛ за 2020 год отразила в разделе I выплаченную работникам 31 декабря 2020 года зарплату за декабрь 2020 года. При этом в разделе 2 данная выплата не была отражена.

Учитывая этот факт, организация отразила сумму удержанного НДФЛ с зарплаты за декабрь 2020 года уже в разделе I расчета 6-НДФЛ за I квартал 2021 года (который уже сдается новой форме).

В этой связи, если налоговый агент в полях 020 и 022 раздела 1 расчета 6-НДФЛ за I квартал 2021 года отразил сумму удержанного НДФЛ с зарплаты за декабрь 2020 года с указанием в поле 021 срока перечисления налога 11.01.2021, то это по своей сути не привело к занижению или завышению НДФЛ, подлежащего перечислению в бюджет.

В таких случаях представление уточненных расчетов 6-НДФЛ за 2020 год и за I квартал 2021 года не требуется.

6 ндфл выплата за декабрь в январе 2021

С отчетности за 1-й квартал 2021 года изменились форма расчета 6-НДФЛ и порядок ее заполнения.

ФНС России разъяснила, что в разделе 1 расчета за 1-й квартал не нужно отражать НДФЛ с зарплаты за декабрь 2020 года (выплачена 31.12.), который подлежит перечислению в бюджет 11 января 2021 года.

Связано это с новым порядком заполнения расчета. Согласно этому порядку в разделе 1 указываются сроки перечисления НДФЛ и сумма удержанного НДФЛ за последние три месяца отчетного периода, а именно:

При этом сумма налога, удержанная за последние три месяца отчетного периода, указанная в строке 020, должна соответствовать сумме значений всех заполненных строк 022.

Таким образом, исходя из порядка, в разделе 1 расчета 6-НДФЛ за 1-й квартал 2021 года следует отражать НДФЛ, удержанный за январь-март 2021 года, причем независимо от срока перечисления этого налога в бюджет.

Например, если заработная плата за март выплачена 31 марта, она должна быть отражена в строке 022 в разделе 1 расчета 6-НДФЛ за 1-й квартал 2021 года (подробнее см. ответ на вопрос). Что касается заработной платы за декабрь, выплаченной 31 декабря, то НДФЛ с нее был удержан в декабре 2020 года, поэтому отражать его в разделе 1 расчета 6-НДФЛ за 1-й квартал 2021 года по новым правилам не нужно. Однако в 2020 году действовал порядок заполнения 6-НДФЛ, утвержденный приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. В соответствии с разъяснениями ФНС России по этому порядку сумма удержанного налога и дата, не позднее которой он должен быть перечислен в бюджет, отражаются в том периоде, на который приходится дата уплаты этого налога (письма от 16.05.2016 № БС-4-11/8568@, от 16.05.2016 № БС-4-11/8609, от 01.08.2016 № БС-4-11/13984@).

Исходя из этих разъяснений, НДФЛ с зарплаты за декабрь, выплаченной 31.12.2020, и дата его перечисления в бюджет не были включены в расчет 6-НДФЛ за 2020 год.

По этому вопросу в письме ФНС России отметила следующее. Если в представленном расчете за 1-й квартал налоговый агент отразил в строках 020 и 022 раздела 1 сумму НДФЛ, удержанную с зарплаты за декабрь, подлежащую перечислению в январе, то представлять в налоговый орган уточненный расчет не требуется (при условии, что нет иных ошибок, которые привели к занижению или завышению НДФЛ).

Таким образом, сумма НДФЛ с заработной платы, которая выплачена 31 декабря 2020 года, может быть отражена в разделе 1 расчета 6-НДФЛ за 1-й квартал 2021 года следующий образом:

При этом в разделе 2 расчета 6-НДФЛ за 1-й квартал 2021 года сумму НДФЛ с зарплаты за декабрь 2020 года, выплаченной 31 декабря, отражать не нужно.

Разъяснения поддерживаются в учетных решениях 1С с версий:

Новая форма расчёта 6‑НДФЛ с 2021 года

ФНС утвердила форму 6-НДФЛ, которую надо использовать с отчётности за I квартал 2021 года. Главное изменение — в состав расчёта включили справку 2-НДФЛ. Она стала новым приложением. Но есть и другие важные изменения.

Чем отличается новая форма

Изменения утверждены Приказом ФНС от 15.10.20 № ЕД-7-11/753@. Он вступает в силу начиная с расчёта за I квартал 2021 года.

Как и прежде, расчёт составляют нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В него входят титульный лист, Раздел 1 и Раздел 2. Но в отличие от предыдущей формы, Раздел 1 заполняют информацией за последние 3 месяца, а Раздел 2, наоборот — данными нарастающим итогом с начала года.

Титульный лист

Титульный лист привели в соответствие с другими формами отчётности — изменили названия полей для указания периода, за который представляется расчёт:

При лишении полномочий или закрытии обособленного подразделения в поле «Форма реорганизации (ликвидация)» теперь нужно указывать код «9».

Раздел 1 «Данные об обязательствах налогового агента»

В Разделе 1 указывают сроки перечисления и суммы удержанного налога за последние три месяца отчётного периода. Теперь заполнять раздел станет гораздо проще. В отличие от предыдущей формы, не нужно указывать даты фактического получения дохода, даты удержания налога и суммы полученного дохода.

В новом разделе 1 указывают:

Количество заполненных строк с полями 021–022 зависит от числа доходов, налоги с которых нужно перечислить в разные сроки, например зарплата, больничные, дивиденды и пр. Значение в поле 020 должно быть равно сумме значений из полей 022.

Если зарплату на карты работников всегда перечисляют 10 числа и других выплат нет, то Раздел 1 за I квартал заполняют так:

Налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня, следующего за днём выплаты дохода (п. 6 ст. 226 НК РФ).

Например, в раздел 1 расчёта за I квартал включается сумма налога, удержанная с декабрьской зарплаты, выплаченной в январе (в первом месяце из трёх последних отчётного периода).

Кроме того, в Раздел 1 добавили строки для отражения сумм налога, которые налоговый агент вернул налогоплательщикам (поля 030 и 032) и дат, в которые он возвращён (поле 031). Аналогично строкам для удержанного НДФЛ количество строк 031 и 032 должно быть равно количеству дат возврата налога, а показатель в строке 030 должен быть равен сумме строк 032.

Раздел 2 «Расчёт исчисленных, удержанных и перечисленных сумм НДФЛ»

В Разделе 2 отражают обобщённые по всем физлицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода. Раздел 2 заполняется по каждой налоговой ставке, применяемой в налоговом периоде.

Новшеством стало выделение из общей суммы начисленного дохода, в том числе:

Раньше выделяли только сумму начисленных дивидендов.

В отличие от старой формы, в новом Разделе 2 нет полей для отражения итоговых значений по всем ставкам. Поля раздела заполняются обобщёнными по всем физлицам значениями нарастающим итогом с начала налогового периода по соответствующей налоговой ставке, в том числе:

Например, если в организации 5 работников и зарплата каждого из них 20 000 рублей в месяц (вычеты не предоставляются), то Раздел 2 расчёта за I квартал для ставки 13 % будет выглядеть так:

Особенности заполнения Раздела 1 и Раздела 2

Разделы 1 и 2 заполняются по каждой налоговой ставке, применяемой в налоговом периоде.

В них появились поля «Код бюджетной классификации». В разделе 1 в поле 010 и в разделе 2 в поле 105 надо указывать КБК, соответствующий налоговой ставке. Так, для НДФЛ по ставке 15%, относящейся к доходам свыше 5 млн рублей, нужно указать КБК — 182 1 01 02080 01 0000 110 (Приказ Минфина от 12.10.2020 № 236н).

Например, если единственному работнику в 2021 году выплачивается ежемесячно заработная плата в размере 700 000 рублей (вычеты не предоставляются), то за налоговый период сумма дохода составит 8,4 млн рублей. Это больше 5 млн рублей, значит НДФЛ будет исчислен по прогрессивной ставке. С момента превышения дохода 5 млн рублей разделы 1 и 2 в расчете 6-НДФЛ за 2021 год надо заполнять в двух экземплярах: один для ставки 13%, второй для ставки 15%.

Пример заполнения раздела 2 за отчетный период — 2021 год:

1. Доход, не превышающий 5 млн рублей и НДФЛ по ставке 13%

2. Доход, превышающий 5 млн рублей и НДФЛ по ставке 15%

Приложение 1 — «Справка о доходах и суммах налога физического лица»

Главное отличие новой формы расчёта в том, что в его состав включена «Справка о доходах и суммах налога физического лица» — бывшая справка 2-НДФЛ.

Справка практически аналогична форме 2-НДФЛ и содержит те же:

Но из нее исключены сведения о налоговом агенте, периоде, налоговом органе и признак. Ещё она отличается от формы 2-НДФЛ тем, что дополнена разделом 4, где следует отражать доход, с которого налоговый агент не удержал налог, и саму сумму неудержанного налога.

За 2020 год и ранее сообщение о невозможности удержания налога, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога представлялось отдельной формой 2-НДФЛ с признаком 2 (4 — если представлялась правопреемником).

Справку нужно заполнять только при составлении 6-НДФЛ за отчётный период — календарный год. Но если организация ликвидируется или ИП с наёмными работниками прекращает деятельность до окончания налогового периода, то в расчёт за конечный отчётный период включается справка. При этом на титульном листе в поле «Отчётный период» должен быть указан один из кодов:

Из этого следует, что если организация ликвидируется, например, в феврале 2021 года, то нужно представить расчёт 6-НДФЛ по новой форме, включив в него справки за период с 1 января до даты ликвидации. При этом на титульном листе надо отразить, что организация ликвидируется:

Если требуется скорректировать данные, указанные в уже сданных справках, нужно представить уточнённый расчёт 6-НДФЛ, включив в него корректирующие (аннулирующие) справки. При этом в поле «Номер корректировки сведений» указываются:

При составлении первичной справки в поле «Номер корректировки сведений» проставляется «00».

Правила заполнения разделов 1, 2, 3 справки и приложения к ней — «Сведения о доходах и соответствующих вычетах по месяцам налогового периода» — аналогичны правилам заполнения 2-НДФЛ.

Не изменилась форма «Справка о доходах и суммах налога физлица» (приложение 4 к приказу), которую налоговые агенты выдают по заявлениям физлиц.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Самые важные статьи на почту раз в месяц

Екатерина Каретникова, Нужно ли доход по договору аренды включать в поле 113 нового расчета 6-НДФЛ?

Дата публикации 07.04.2021

Вопрос аудитору

Организация арендует помещения у физических лиц, которые не являются работниками. По условиям договоров аренды организация удерживает НДФЛ с оплаты по договору и перечисляет его в бюджет. По каким строкам нового расчета 6-НДФЛ необходимо отразить доход в виде аренды?

С отчетности за первый квартал 2021 года действует новый расчет 6-НДФЛ, форма и порядок заполнения которого утверждены приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ (далее – Приказ).

В разделе 2 расчета 6-НДФЛ указываются обобщенные по всем физическим лицам суммы начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода (п. 4.1 Приложения № 2 к Приказу).

В разделе 2 расчета 6-НДФЛ указываются, в частности (п. 4.3 Приложения № 2 к Приказу):

в поле 110 – сумма начисленного дохода нарастающим итогом с начала налогового периода;

в поле 111 – обобщенная по всем физическим лицам сумма начисленного дохода в виде дивидендов нарастающим итогом с начала налогового периода;

в поле 112 – обобщенная по всем физическим лицам сумма начисленного дохода по трудовым договорам (контрактам);

в поле 113 – обобщенная по всем физическим лицам сумма начисленного дохода по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг).

В соответствии со ст. 606 Гражданского кодекса РФ по договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование.

Как было указано выше, по полю 113 раздела 2 расчета 6-НДФЛ отражаются выплаты по гражданско-правовым договорам, предметом которых является выполнение работ (оказание услуг). Договор аренды не относится к таким договорам. Следовательно, этот доход по полю 113 раздела 2 расчета 6-НДФЛ отражать не нужно.

Отметим, что контрольными соотношениями показателей расчета 6-НДФЛ, которые утверждены письмом ФНС России от 23.03.2021 № БС-4-11/3759@, не предусмотрено равенства между полем 110 раздела 2 и суммой полей 111, 112 и 113 раздела 2 расчета 6-НДФЛ. Следовательно, отсутствие этого равенства не является нарушением контрольных соотношений по названным строкам.

Исходя из этого, отражение выплат по договору аренды помещения у физлица, который сотрудником не является, возможно только в строке 110 раздела 2 расчета 6-НДФЛ. А в поле 113 эту сумму включать не нужно.

Этот порядок реализован в учетных решениях 1С.

Зарплата за декабрь: выплата и НДФЛ

По производственному календарю новогодние праздники продлятся с 1 по 10 января включительно. У многих работодателей на первую декаду месяца приходятся «зарплатные дни». Разберёмся, когда выдать зарплату и как поступить с НДФЛ.

Когда платить зарплату в декабре

Зарплату надо выплачивать не реже чем каждые полмесяца (ст. 136 ТК РФ). Дату выплаты фиксируют в правилах внутреннего трудового распорядка, коллективном или трудовом договоре. Она не должна выходить за пределы 15 календарных дней со дня окончания периода, за который начислен заработок. Это значит, что зарплату за декабрь нельзя выдать позже 15 января.

Большинство работодателей выдают зарплату за прошедший месяц 5-го или 10-го числа наступившего месяца. В январе эти дни приходятся на праздники. В таком случае выплатить деньги нужно заранее (ст. 136 ТК РФ).

По ТК РФ организации, которые выдают зарплату с 1 по 10 января, должны выплатить её в четверг 31 декабря 2020 года. По закону этот день рабочий, хоть и сокращен на час.

Если 31 декабря в компании выходной, зарплату можно выплатить досрочно (письмо Минтруда России от 12.11.2018 № 14-1/ООГ-8602). Однако помните, что зарплату надо выдавать не реже чем каждые полмесяца, то есть раз в 14–15 дней в зависимости от продолжительности месяца (ст. 136 ТК РФ).

Значит, если зарплату за декабрь выдать досрочно, к примеру 30 декабря, то в январе надо выплатить аванс не позднее 14-го числа. А это потребует выплаты второго аванса не позднее 29 января. Иначе организацию и руководителя могут привлечь к административной ответственности за нарушение периодичности выдачи зарплаты (ч. 6 ст. 5.27 КоАП РФ).

Когда удержать НДФЛ и отразить в декларации

Обязанности налогового агента состоят из трёх последовательных действий: исчисление НДФЛ, его удержание и перечисление в бюджет (ст. 226 НК РФ).

Порядок исчисления регулирует п. 3 ст. 226 НК РФ. В нём сказано, что налоговый агент исчисляет НДФЛ на дату фактического получения дохода, которая определяется по правилам ст. 223 НК РФ. Именно исчисление НДФЛ запускает процедуру — если не наступил срок для исчисления налога, удерживать его и перечислять в бюджет не нужно.

Дата фактического получения заработной платы, которая выплачивается не в связи с увольнением, — последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Получается, что при выплате жалованья в любой день с первого до предпоследнего дня месяца обязанность по исчислению НДФЛ с зарплаты не возникает. Исключений для добровольных выплат и выплат по требованиям ТК РФ, когда день выдачи приходится на выходной, не установлено.

Если заработная плата выдана 31 декабря

Зарплата, которая выплачивается (перечисляется) 31 декабря 2020 года, по правилам ст. 223 НК РФ считается фактически полученной в этот же день (письмо Минфина России от 23.11.2016 № 03-04-06/69181, Определение ВС РФ от 11.05.2016 № 309-КГ16-1804).

Налоговый агент обязан исчислить НДФЛ и удержать его из выплаченной зарплаты. Перечислить в бюджет этот налог надо не позднее первого рабочего дня после праздников (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ). Это значит, что выплаты попадут в раздел 2 расчёта 6-НДФЛ за I квартал 2021 года (письмо ФНС России от 15.12.2016 № БС-4-11/24063@). Если вы всё же отразили их в годовом 6-НДФЛ, можно попробовать отстоять свою позицию, ссылаясь на письмо ФНС от 15.12.2016 № БС-4-11/24134. Это возможно, если суммы не задвоились и не попали в оба расчёта. Но специально отражать выплату в годовом отчёте не стоит.

Если заработная плата выдана 30 декабря и ранее

Зарплата за декабрь, которая выдаётся (перечисляется) 30 декабря и ранее, в момент выдачи ещё не признаётся фактически полученным доходом (ст. 223 НК РФ). По статусу для налогообложения, она равноценна авансу за первую половину месяца.

Эти деньги выдаются без удержания налога. Работодатель исчисляет с выплаты НДФЛ 31 декабря и удерживает из аванса за январь (письмо Минфина от 05.05.2017 № 03-04-06/28037). Эта операция отражается в разделе 2 6-НДФЛ за I квартал 2021 года.

На практике не все работодатели могут выдавать зарплату без удержания НДФЛ. Они вычитают налог даже если выплачивают деньги не в последний день месяца. В таком случае компания должна перечислить налог в бюджет не позднее следующего рабочего дня (п. 6 ст. 226 НК РФ). Если этот рабочий день приходится уже на следующий календарный год, то эту сумму НДФЛ показываем в отчете 6-НДФЛ за первый квартал следующего года. Если срок уплаты НДФЛ остался в текущем календарном году, то в полном объёме отражаем операцию в годовом расчёте 6-НДФЛ.

Что делать, если 31 декабря в компании выходной

Строго формально, у региональных властей нет права объявлять дни выходными, а нерабочими праздничными они могут их делать только как религиозные по закону «О свободе совести» (ст. 6, 111 и 112 ТК РФ, постановление КС РФ от 09.01.1998 № 1-П, постановление Президиума ВС РФ от 21.12.2011 № 20-ПВ11). Тем не менее, в 2020 году регионы выходят за пределы своих полномочий и делают 31 декабря выходным по рекомендации Президента.

31 декабря — выходной для всех

В регионах, где законом 31 декабря для всех сделали выходным или нерабочим праздничным днём, должны применяться правила ТК РФ о выплате «накануне» и правила п. 7 ст. 6.1 НК РФ о переносе срока перечисления НДФЛ в бюджет. А значит, в таких регионах зарплату надо выдать 30 числа. Если при этом удержали НДФЛ, то его надо перечислить в бюджет не позднее 11 января. Два аванса в январе выдавать не надо.

31 декабря — рекомендованный выходной

В регионах, где 31 декабря работодателям рекомендовали сделать выходным, ничего не меняется. Установленных ТК РФ оснований для выплаты «накануне» нет, поэтому выплата декабрьской зарплаты 30 декабря — это стандартная досрочная выплата со всеми правовыми последствиями (письмо Минтруда России от 12.11.2018 № 14-1/ООГ-8602). Срок перечисления НДФЛ, если он был удержан 30 декабря, остается 31 декабря и на 11 января не переносится.

Помните, что зарплату надо выдавать не реже чем каждые полмесяца, то есть раз в 14–15 дней в зависимости от продолжительности месяца (ст. 136 ТК РФ).

Значит, если зарплату за декабрь выдать досрочно, к примеру 30 декабря, то в январе надо выплатить аванс не позднее 14-го числа. А это потребует выплаты второго аванса не позднее 29 января. Иначе организацию и руководителя могут привлечь к административной ответственности за нарушение периодичности выдачи зарплаты (ч. 6 ст. 5.27 КоАП РФ).

Пример. В ООО «Звезда» бухгалтер выплатил всем сотрудникам зарплату за декабрь 30 декабря. Чтобы соблюдать правила выдачи зарплаты, бухгалтер выдает аванс за 10-13 января 14 числа, аванс за 14-24 января — 25 числа, а остатки за 25-31 января — 10 февраля.

Как рассчитаться с сотрудником в отпуске

Иногда работники берут отпуск в конце декабря или после праздников, чтобы продлить себе новогодние каникулы. Возникает вопрос: когда выдавать отпускные, когда зарплату и как удержать НДФЛ.

Если отпуск перед каникулами

Зарплата отпускникам выдаётся в те же сроки, что и остальным сотрудникам. При этом, когда жалованье платят «по безналу», деньги перечисляют на карточку отпускника. Если деньги надо забирать наличными из кассы, отпускник может сделать это лично или поручить другому лицу, оформив доверенность (п. 3 ст. 185.1 ГК РФ). Когда никто не получает деньги, их нужно депонировать с учётом НДФЛ и выплатить после возвращения сотрудника на работу (письмо Минфина России от 23.06.2017 № 03-04-05/39846).

По своей инициативе можно досрочно выплатить отпускнику зарплату за декабрь (письмо Минтруда от 12.11.2018 № 14-1/ООГ-8602). При выплате НДФЛ не удерживают, а с январского аванса удерживают дополнительно.

Если отпуск после каникул

Если отпуск начинается 11 января, отпускные и зарплату за декабрь положено выдать одновременно — 31 декабря (ст. 136 ТК РФ). С обеих сумм удержать НДФЛ и перечислить в бюджет в разные сроки: по отпускным — в тот же день, по зарплате — после праздников (п. 6 ст. 226, п. 7 ст. 6.1 НК РФ). Операции попадут в разные 6-НДФЛ: отпускные — в годовой расчёт, а зарплата — в раздел 2 расчёта за I квартал 2021 года.

Работодатель вправе выплатить обе суммы раньше (письмо Роструда от 14.05.2020 № ПГ/20884-6-1). В таком случае НДФЛ удерживают только из отпускных и перечисляют в бюджет не позднее 31 декабря (п. 6 ст. 226, п. 1 ст. 223 НК РФ). НДФЛ из досрочной зарплаты будет исчислен 31 декабря и удержан из январского аванса.

Читайте также

Алексей Смирнов, налоговый юрист

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Заполняем 6-НДФЛ за 1 квартал 2021 года: важные детали и нюансы

Начиная с отчетности за 1 квартал 2021 года форму 6-НДФЛ нужно оформлять на новом бланке. Что изменилось в этом отчете? Как его оформить по новым правилам? Как заполнить 6-НДФЛ, если доходы сотрудника превысили 5 млн руб.? В какие сроки и каким способом отправить в налоговую инспекцию? Ответы — в нашем материале.

Новый бланк 6-НДФЛ за 1 квартал 2021 года

Новый бланк 6-НДФЛ, на котором предстоит отчитаться за 1 квартал 2021 года, утвержден Приказом ФНС от 15.10.2020 № ЕД-7-11/753@.

По сравнению с прежним бланком в новом 6-НДФЛ:

Принцип заполнения 6-НДФЛ

В 6-НДФЛ за 1 квартал 2021 года заполните:

Основной подход к отражению операций в новом расчете остался прежним — операции отражаются в том периоде, в котором завершены, то есть в периоде наступления срока перечисления налога в соответствии с п. 6 ст. 226, п. 9 ст. 226.1 НК РФ (Письмо ФНС от 21.07.2017 № БС-4-11/14329@).

Если в течение 1 квартала 2021 года выплачивались доходы, облагаемые по разным ставкам, разделы 1 и 2 нужно заполнить для каждой из ставок налога.

Заполняем 6-НДФЛ за 1 квартал 2021 года

Титульный лист

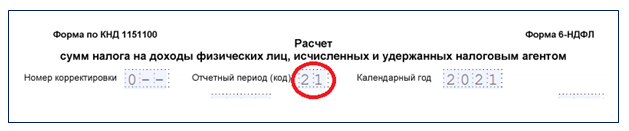

При оформлении 6-НДФЛ за 1 квартал 2021 года в поле «Отчетный период» проставьте код «21», а в поле «Календарный год» — 2021:

Укажите данные налогового агента:

В поле «Код по ОКТМО» проставьте код муниципального образования в соответствии с Общероссийским классификатором ОК 033-2013 (ОКТМО). Если в течение отчетного квартала вы сменили муниципалитет, оформите два расчета (Письмо ФНС от 28.09.2020 № БС-4-11/15739@).

Если 6-НДФЛ сдает налоговый агент лично, в разделе титульного листа «Достоверность и полноту сведений. » укажите код «1», если сдает представитель — код «2». В строках ниже указывается ФИО представителя или наименование организации-представителя.

Раздел 1

Раздел 1 «Данные об обязательствах налогового агента» заполните в следующем порядке:

Разберем на примере, как заполнить раздел 1 расчета 6-НДФЛ за 1 квартал 2021 года. Данные представлены в таблице:

| Дата | Начисления и выплаты в пользу физлиц | НДФЛ, руб. |

| 11.01.2021 | Выплачена зарплата за декабрь 2020 года, премия по итогам года на общую сумму 860 550,12 руб., НДФЛ с нее удержан и перечислен в бюджет | 111 872 |

| 31.01.2021 | Начислена зарплата за январь — 336 893,25 руб. Стандартные вычеты 10 000 руб. | — |

| 05.02.2021 | Выплачена зарплата за январь, НДФЛ с нее удержан и перечислен в бюджет | 42 496 |

| 05.02.2021 | Начислены и выплачены отпускные в размере 49 318,47 руб. | — |

| 28.02.2021 | Начислена зарплата за февраль 354 929,86 руб., предоставлены стандартные вычеты 10 000 руб. | — |

| 01.03.2021 | С отпускных, выплаченных в феврале, перечислен в бюджет НДФЛ | 6 411 |

| 05.03.2021 | Выплачена зарплата за февраль, НДФЛ с нее удержан и перечислен в бюджет | 44 841 |

| 26.03.2021 | Начислены и выплачены больничные 7 557,85 руб., с них исчислен и удержан НДФЛ | — |

| 31.03.2021 | С суммы больничных, выплаченных в марте, перечислен в бюджет НДФЛ | 983 |

| 31.03.2021 | Начислена зарплата за март 364 141,11 руб., предоставлены стандартные вычеты — 8 600 руб., с зарплаты исчислен НДФЛ | — |

Заполним Раздел 1 по данным примера:

Например, больничное пособие и отпускные, выплаченные в одном и том же месяце. У них единый срок уплаты — последний день месяца. То же самое с зарплатой и дивидендами, которые перечислили работнику в один день. У них один срок перечисления налога — следующий рабочий день.

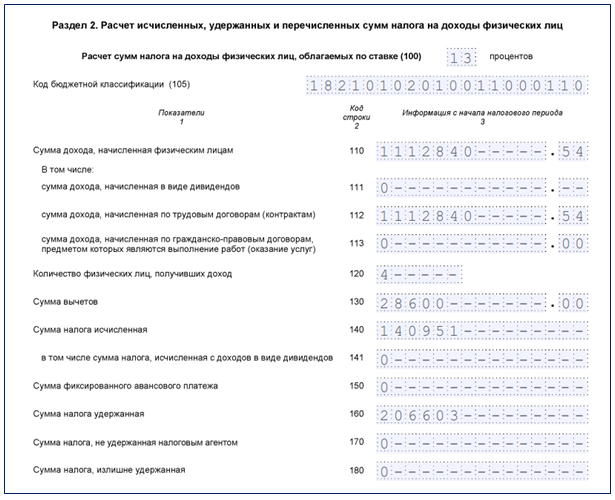

Раздел 2

Раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц» отражает обобщенные по всем физлицам показатели.

Для расчета 6-НДФЛ за 1 квартал в расчет берутся показатели за январь-март. Суммы нужно показать нарастающим итогом с начала года по соответствующей налоговой ставке.

Заполним Раздел 2 по данным примера:

Срок и способы сдачи 6-НДФЛ за 1 квартал 2021 года

По общему правилу срок сдачи 6-НДФЛ по итогам квартала — не позднее последнего дня месяца, следующего за отчетным периодом (п. 2 ст. 230 НК РФ).

6-НДФЛ за 1 квартал 2021 года нужно сдать в ИНФС не позднее 30.04.2021.

Способы отправки 6-НДФЛ (абз. 6 п. 2 ст. 230 НК РФ):

Сдать бумажный расчет можно лично посетив инспекцию, через представителя или направив по почте заказным письмом с описью вложения.

Что учесть в 6-НДФЛ, если доходы физлица превысили 5 млн руб.

С введением с 2021 года прогрессивной ставки НДФЛ у бухгалтера могут появиться дополнительные обязанности. Если доходы вашего сотрудника превысят 5 млн руб., НДФЛ нужно исчислять в особом порядке.

Причем в НК РФ описано только общее правило, по которому определяется ставка НДФЛ (п. 1 ст. 224 НК РФ):

Примеры заполнения 6-НДФЛ при применении повышенной налоговой ставки можно найти в Письме ФНС от 01.12.2020 № БС-4-11/19702@.

Для перечисления в бюджет НДФЛ, который превышает 650 тыс. руб. и относится к части базы сверх 5 млн рублей, предусмотрен отдельный КБК 182 1 01 02080 01 1000 110 (Приказ Минфина от 12.10.2020 № 236н).

Если по итогам 1 квартала 2021 года вы ошибетесь с расчетом НДФЛ по комбинированной ставке (650 руб. 15% с превышения 5 млн руб.), наказания не будет, если самостоятельно перечислите в бюджет недостающие суммы до 1 июля следующего года (п. 4 ст. 2 Федерального закона № 372-ФЗ).

Нулевой 6-НДФЛ за 1 квартал 2021 года

Если в 1 квартале 2021 года вы не начисляли и не выплачивали доходы физлицам, нулевой 6-НДФЛ можно не сдавать. Но лучше проинформировать налоговиков об этом пояснительным письмом в те же сроки, в которые сдается 6-НДФЛ.

Получите доступ к 35 онлайн-курсам для кадровиков и бухгалтеров. Подключите «Клерк.Премиум». Вы сможете не только проходить курсы, получать сертификаты ИПБ России, но и задавать экспертам «Клерка» неограниченное количество вопросов. Мы ответим в течение дня. Это точно дешевле, чем иметь сторонних консультантов. Сможете собирать вопросы со всех коллег и даже давать им свой логин и пароль, и они тоже смогут задавать вопросы.

Подводим итоги

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь