Расчет 6-НДФЛ за 1 квартал 2021 года: какая форма бланка, образец заполнения и порядок сдачи

Новая форма 6-НДФЛ в 2021 году

Начиная с отчетного периода 1 квартал 2021 года расчет 6-НДФЛ сдают по форме, утвержденной приказом ФНС России от 15.10.2020 № ЕД-7-11/753.

В итоге, бланк 6-НДФЛ, применяемый для периодов, относящихся к 2020 году (включая 4-й квартал), стал недействительным.

Большая часть налоговых агентов в 2021 году должна заполнить новый расчет 6-НДФЛ электронно – поскольку продолжают действовать ограничения по подаче 6-НДФЛ на бумаге, установленные действующей редакцией п. 2 ст. 230 НК РФ.

Заполнить и сдать 6-НДФЛ на бумаге в 2021 году могут только те налоговые агенты, у которых количество физлиц в налоговом периоде (году) не превысило 10 человек включительно.

При подаче электронного отчета 6-НДФЛ по каналам ТКС он должен быть подписан усиленной квалифицированной ЭЦП.

Также отчитаться по отдельно заполненной форме 6-НДФЛ надо по каждому ОКТМО. Это, в первую очередь, касается компаний, имеющих обособленные подразделения – в местах с иными ОКТМО, чем у головной организации. В таких случаях нужно сдавать отдельные расчеты 6-НДФЛ – по «голове» и каждой обособке.

В какие сроки сдавать новую 6-НДФЛ

Отчет 6-НДФЛ за 1 квартал 2021 года нужно сдать в ИФНС не позднее 30 апреля 2021 года (п. 2 ст. 230 НК РФ).

Крайний день сдачи приходится на пятницу, поэтому никаких продлений и переносов срока нет.

Общие правила заполнения 6-НДФЛ в 2021 году

Порядок заполнения нового расчета 6-НДФЛ утвержден тем же приказом ФНС, что и бланк новой формы с 2021 года.

Данные для внесения в форму 6-НДФЛ нужно брать из налоговых регистров по НДФЛ.

В отчете 6-НДФЛ должно быть столько страниц, сколько нужно для отражения всех необходимых сведений за отчетный период.

Все страницы должны быть пронумерованы сплошным порядком, начиная с 001.

В 6-НДФЛ в 2021 году должны быть заполнены все суммовые показатели. Если для какой-то строки значения нет – в ней нужно проставить «0».

При составлении отчета 6-НДФЛ в электронном виде форматы регулируются автоматически. При заполнении на бумаге следует руководствоваться правилами заполнения бумажных отчетов и деклараций для сдачи в ФНС.

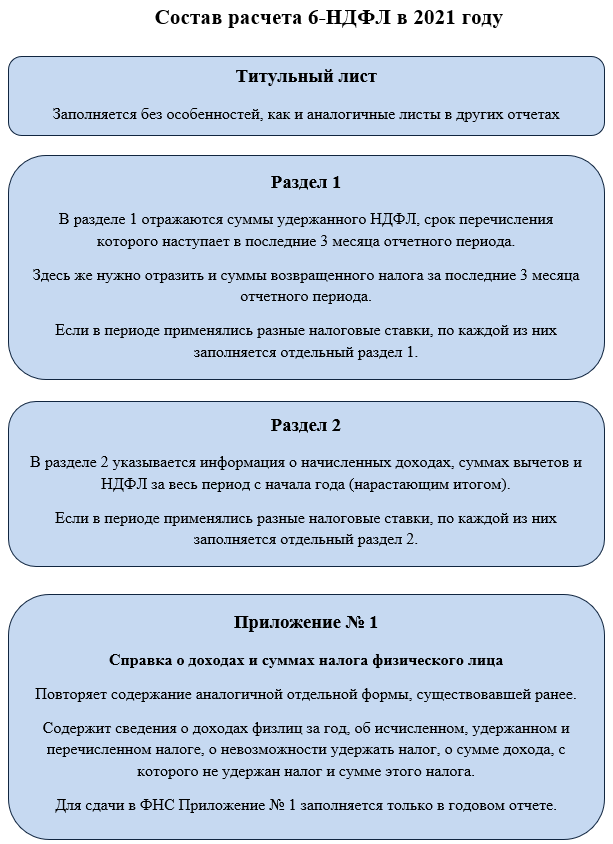

Состав нового расчета 6-НДФЛ 2021

Прежде, чем говорить о том, как заполнять новую форму, разберем ее состав. Именно в этом аспекте произошли наиболее существенные изменения.

С 2021 года 6-НДФЛ представляет собой два ранее разных отчета, объединенные в один:

Инструкция по заполнению 6-НДФЛ за 1 квартал 2021 года

Разберем заполнение каждого раздела новой формы подробнее.

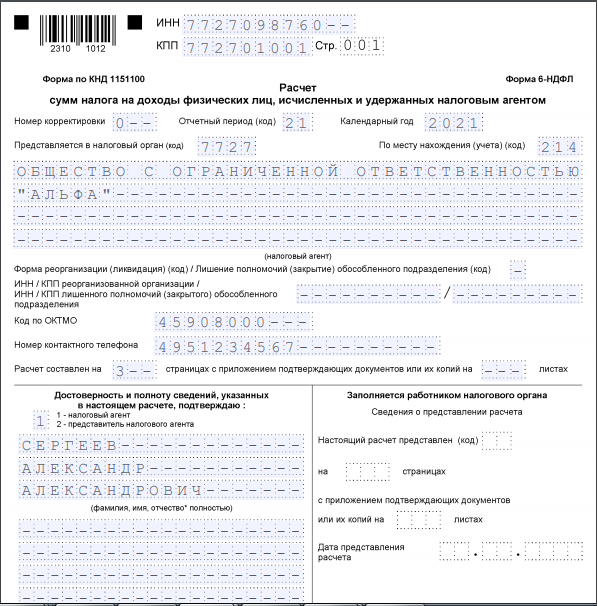

Титульный лист

Здесь можно обратить внимание на несколько нюансов.

ИНН и КПП, которые нужно указать на титуле, зависят от того, кто формирует расчет и куда его нужно сдавать. Проставьте:

Брать ИНН и КПП нужно из документов о постановке на учет в ФНС.

Порядок заполнения поля “Номер корректировки” не изменился. В первичном расчете 6-НДФЛ нужно указать “0–“, в уточненном – номер корректировки “1–“, “2–” и т. д.

В поле “Отчетный период (код)” аналогично прежним вариантам отчетов проставляют тот, за который подаёте расчет:

Коды по месту нахождения (учета) в приказе ФНС № ЕД-7-11/753 такие:

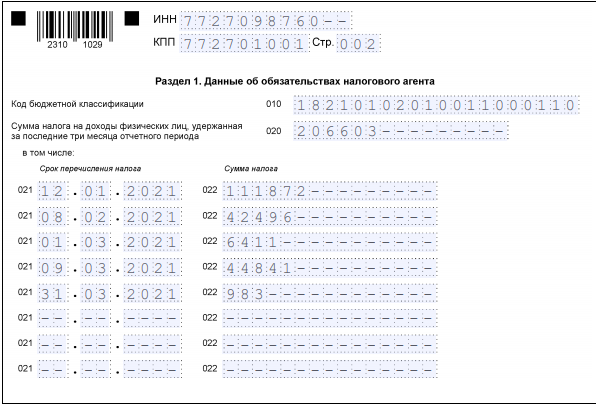

Раздел 1

В этом разделе 6-НДФЛ теперь отражают движения налога за последний квартал. Напомним, что ранее такая информация попадала в раздел 2 старой формы.

Еще новшество: теперь в 6-НДФЛ указывают не только удержанный НДФЛ, подлежащий уплате в последнем квартале, но и операции по возврату налога физлицам в этом же квартале.

Если НДФЛ платили по разным ставкам, то для каждой нужно заполнить свой раздел 1 расчета.

Если НДФЛ удержан, но срок его перечисления в бюджет наступит в следующем периоде, данные о таком НДФЛ в раздел 1 в отчетном периоде не включают.

В строке 010 указывают КБК, соответствующий налоговой ставке, по которой заполняли раздел.

В строке 020 нужно отразить общую по всем физлицам сумму удержанного налога (по отражаемой ставке), срок перечисления которого приходится на последние 3 месяца отчетного периода.

Далее следуют блоки из строк 021 и 022:

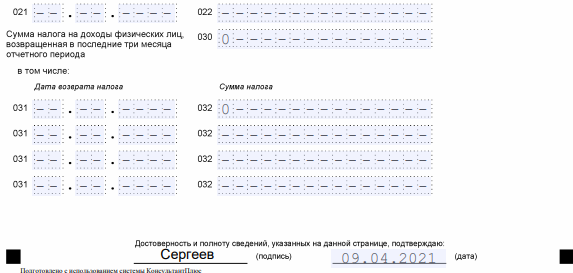

В строке 030 указывают общую сумму НДФЛ, возвращенную налоговым агентом в последние 3 месяца отчетного периода.

Эта часть расчета построена по тому же принципу, что и предыдущая. Каждый блок строк 031 – 032 заполняют так:

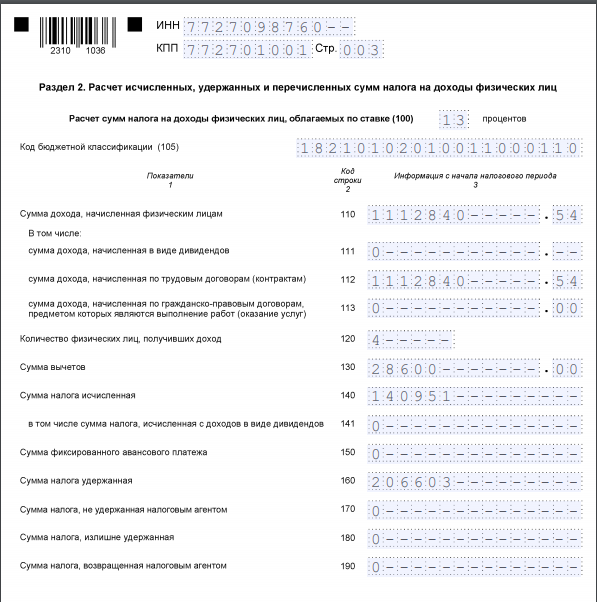

Раздел 2

Если НДФЛ в течение отчетного периода удерживали по разным ставкам, то по каждой надо формировать свой раздел 2.

В строку 100 вписывают ставку НДФЛ, по которой заполнен раздел.

В строке 105 указывают код КБК, соответствующий ставке, по которой формируете раздел 2.

В строку 110 проставляют общую величину доходов всех физлиц, к которым применяли ставку НДФЛ, указанную в поле 100.

В строках 111 – 113 отражают расшифровку начисленных доходов по их видам.

По строке 120 приводят информацию о количество физлиц, получивших от составителя расчета 6-НДФЛ облагаемый доход.

В строке 130 указывают сводную сумму налоговых вычетов, которые были предоставлены с начала года.

В раздел 2 формы 6-НДФЛ попадают предоставленные физикам за отчетный период стандартные, имущественные, социальные, профессиональные, инвестиционные налоговые вычеты. Также здесь могут указываться:

Если вычеты по НДФЛ получились больше дохода, в 6-НДФЛ сумму вычета указывают в размере, не превышающем доход. В строках 110 и 130 раздела 2 будет одинаковая сумма.

Имущественные вычеты в новой 6-НДФЛ отдельно не показывают: они идут по тем же полям, что и прочие вычеты – в общей их сумме.

В строке 140 показывают сумму НДФЛ, которую рассчитали по конкретной ставке (из строки 100) по всем физлицам за период.

В строке 141 отдельно отражают сумму НДФЛ с выплаченных дивидендов – по всем физлицам с начала года по ставке из поля 100.

Строка 150 предназначена для сводной суммы фиксированных авансовых платежей по НДФЛ, на которую уменьшают налог иностранцев, работающих по патенту. Данные, как и все в разделе 2, берут с начала года.

По строке 160 отчёта 6-НДФЛ фиксируют общую сумму налога, которую фактически удержали с начала года.

Например, НДФЛ, который удерживают по мартовской зарплате в апреле, не отражают в поле 160 формы 6-НДФЛ за 1 квартал, а включают в значение показателя поля 160 расчета за полугодие.

По строке 170 идет общая сумма НДФЛ с начал года, которую невозможно удержать (например, если доход выдан в натуральной форме, а деньги физлицу не выплачивают).

В строке 180 отражают излишне удержанный НДФЛ с начала года. Например, в результате ошибки. Значение тоже итоговое по всем случаям, без расшифровки.

В строке 190 нужно отразить НДФЛ, который вернули физлицу с начала года. При этом указывают всю сумму возврата по всем основаниям (не только в результате применения вычетов).

Справка о доходах и суммах НДФЛ

Данную часть 6-НДФЛ заполняют только за год, поэтому в отчет за 1 квартал 2021 она не попадает. Его сдают без этого приложения.

Порядок заполнения Приложения № 1 к новой 6-НДФЛ мы рассмотрим в отдельном материале. В рамках этой статьи останавливаться на нем подробно не будем.

Пример заполнения 6-НДФЛ за 1 квартал 2021 года

У ООО «Альфа» в 1 квартале 2021 года были такие операции по зарплате четырех сотрудников:

| Дата | Содержание операции | Сумма дохода |

(руб.)

Предоставленные вычеты

Порядок заполнения формы 6-НДФЛ – пример

Как заполнить отчет 6-НДФЛ: изучаем правила

Как заполнять форму 6-НДФЛ? Чтобы ответить на этот вопрос, нужно изучить порядок заполнения отчета.

Для формы за 1 квартал 2021 года порядок утвержден приказом ФНС от 15.10.2020 № ЕД-7-11/753@, то есть тем же, что и сам новый бланк. Этот порядок мы и рассмотрим ниже в статье.

С заполнением новой формы уже разобрались эксперты КонсультантПлюс. Посмотреть построчные комментарии можно в Готовом решении, получив бесплатный пробный доступ к системе. Также в правовой системе представлен образец нового 6-НДФЛ 2021. И его можно скачать бесплатно:

Порядок заполнения 6-НДФЛ за 1 квартал 2021 и последующие периоды

Заполнение 6-НДФЛ производится с учетом следующих требований:

Образец заполнения налогового регистра для 6-НДФЛ вы найдете здесь.

Подробнее о правилах заполнения расчета читайте здесь.

Инструкция по заполнению формы 6-НДФЛ в стандартных ситуациях

Когда работодатель выплачивает физическому лицу доход, у него автоматически появляется обязанность по оформлению 6-НДФЛ. Величина выплаченной суммы и количество выплат при этом не имеют значения. Как заполнить 6-НДФЛ?

Для прояснения ответа на данный вопрос рассмотрим наиболее распространенную ситуацию — получение работниками зарплаты.

Допускаются ли отрицательные значения в 6-НДФЛ? Ответ на данный вопрос дал советник государственной гражданской службы РФ 1 класса Морозов Д. А. Получите бесплатный пробный доступ к системе КонсультантПлюс и ознакомьтесь с точкой зрения чиновника.

Для отчета 6-НДФЛ понадобятся данные:

Основная особенность «зарплатного» заполнения 6-НДФЛ — наличие «переходящих» выплат. Речь идет о ситуации, когда зарплата начислена за отработанное время в последнем месяце отчетного периода, а выплачена в установленные внутренними актами календарные даты месяца, относящегося к последующему отчетному периоду.

Например, зарплата за июнь попадает в раздел 2 полугодового 6-НДФЛ:

Факт получения работниками зарплаты будет отражен в отчете за 9 месяцев — заполнить необходимо раздел 1, указав в нем:

Второй «зарплатный» нюанс 6-НДФЛ — отражение в отчете авансов. Выплачивать зарплату дважды в месяц работодатель обязан в силу требований трудового законодательства: авансом именуется одна из таких выплат, выдаваемая до осуществления расчета зарплаты за прошедший месяц и представляющая собой «зарплатную» предоплату. Как выглядит в 6-НДФЛ образец, учитывающий выплату «зарплатных авансов», узнайте из следующего раздела.

О правилах начисления аванса по зарплате читайте в статье «Как начисляется аванс?».

«Зарплатная» предоплата: образец в 6-НДФЛ

При заполнении 6-НДФЛ необходимо учитывать все облагаемые НДФЛ доходы физических лиц. «Зарплатный» аванс является для каждого работника таким доходом. Однако в целях исчисления НДФЛ он обладает следующими отличительными признаками:

Рассмотрим особенности отражения аванса в 6-НДФЛ (пример заполнения).

В ООО «Рустранс» трудятся 38 человек: водители, курьеры, диспетчеры. Ежемесячная совокупная сумма заработка всех сотрудников фирмы составляет 912 000 руб., за 12 месяцев — 10 944 000 руб.

Аванс выдается в фиксированной сумме (каждому работнику по 10 000 руб.), а окончательный расчет осуществляется персонально в соответствии с отработанным временем и тарифной ставкой (окладом).

Выдача заработанных денег производится в установленные Положением об оплате труда ООО «Рустранс» сроки:

Для упрощения примера примем, что сотрудники ООО «Рустранс» прав на вычеты не имеют и кроме аванса и окончательного расчета в текущем периоде иных доходов не получали.

Раздел 2 декларации 6-НДФЛ будет иметь следующий вид:

Образец заполнения 6-НДФЛ за 2021 год (2 раздел) представлен ниже:

Как разместить данные в первом разделе 6-НДФЛ (порядок заполнения), расскажем в следующем разделе.

Образец заполнения первого раздела 6-НДФЛ

Порядок заполнения первого раздела 6-НДФЛ регламентируется п. 3.1–3.2 раздела III приказа ФНС № ЕД-7-11/753@:

При заполнении раздела 1 декларации 6-НДФЛ в ситуации получения работниками аванса и окончательного расчета необходимо учитывать следующее (продолжение примера):

Образец заполнения формы 6-НДФЛ (раздел 1) представлен ниже:

В раздел 1 попали сентябрьские и не попали декабрьские заработки сотрудников — это особенность переходящих выплат, о которых речь шла в предыдущих разделах. Стр. 021 заполнена в соответствии с предусмотренной локальным актом ООО «Рустранс» датой выдачи второй (окончательной) суммы заработка — ежемесячно 12-го числа. Отдельной расшифровки требует стр. 021, посвященная срокам перечисления НДФЛ, об этом речь пойдет в следующем разделе.

Инструкция по заполнению строки 021 в 6-НДФЛ

Описание правил заполнения стр. 021 приведено в п. 3.2 Порядка, утвержденного приказом ФНС № ЕД-7-11/753@. В ячейках указанной строки проставляется дата, не позднее которой НДФЛ должен быть перечислен.

Здесь не следует путать 2 даты — фактического перечисления НДФЛ (день поступления платежного поручения в банк) и крайнего допустимого срока перечисления налога. Для стр. 021 дата платежки значения не имеет.

Чтобы правильно указать срок перечисления налога, надо исходить из требований налогового законодательства. Указываемый по стр. 021 срок находится в зависимости от вида получаемого физическим лицом дохода.

Например, срок перечисления НДФЛ (п. 6 ст. 226 НК РФ):

Важный нюанс заполнения стр. 021 кроется в необходимости сдвинуть указываемую в ней дату на 1 или несколько дней, если крайняя дата перечисления НДФЛ выпадает на нерабочий день (выходной или праздничный).

В этой ситуации действует правило, установленное п. 7 ст. 6.1 НК РФ: последним днем срока уплаты подоходного налога считается ближайший следующий за выходным или праздничным днем рабочий день.

В ранее рассмотренном примере срок перечисления налога в июле сдвинут на 1 выходной день. С полученного 12 ноября «зарплатного» дохода НДФЛ удержан в день выплаты дохода — 12 ноября, но крайний допустимый срок перечисления налога — не 13 ноября (суббота — выходной день), а первый после отдыха рабочий день — 15 ноября.

Нестандартные ситуации в 6-НДФЛ: как правильно заполнить?

Заполнение формы 6-НДФЛ в нестандартных ситуациях вызывает множество вопросов у специалистов, в обязанности которых входит НДФЛ-отчетность.

Если у вас есть доступ к К+, проверьте правильно ли вы отражаете в 6-НДФЛ материальную помощь. Если доступа нет, получите бесплатный пробный доступ и переходите в Готовое решение.

Рассмотрим отдельные виды нестандартных ситуаций.

Декретное пособие в 6-НДФЛ

Выплата декретных с 2021 года осуществляется ФСС в рамках прямых выплат. При этом часть работодателей стремится поддержать будущих матерей и компенсирует им потерю в заработке при выходе в отпуск по беременности и родам.

При отражении в 6-НДФЛ подобного рода выплат необходимо учитывать следующее:

Построчное заполнение 6-НДФЛ:

Подробнее о декретных в 6-НДФЛ читайте здесь.

Авансы по договору ГПХ

Привлечение физических лиц для выполнения работ (оказания услуг) часто практикуется работодателями, если выполняемые работы носят разовый характер или в штате отсутствуют специалисты нужной квалификации.

В таких ситуациях между заказчиком и исполнителем заключается договор гражданско-правового характера (ГПХ), одним из условий которого может быть соглашение о выплате авансов в процессе выполнения работ.

Аванс по договору ГПХ кардинально отличается от «зарплатного аванса» каждая предоплата исполнителю приравнивается к выплате дохода, требующего отражения в 6-НДФЛ (письма Минфина России от 21.07.2017 № 03-04-06/46733, от 26.05.2014 № 03-04-06/24982).

Например, если в течение квартала исполнителю были выплачены 3 аванса и произведен окончательный расчет, все эти 4 события необходимо отразить в 6-НДФЛ отдельными блоками стр. 021-022 по каждой дате поступления денег исполнителю.

Как правильно отразить договор подряда в 6-НДФЛ, мы рассказали в этой статье.

Подарок пенсионеру

Часто работодатели не оставляют без внимания бывших работников — пенсионерам дарят подарки и оказывают иную материальную помощь. Такая обязанность обычно закрепляется в коллективном договоре или ином внутреннем акте. Для 6-НДФЛ это означает следующее:

По завершении календарного года не удержанные налоговым агентом суммы подоходного налога подлежат отражению по стр. 170 отчета 6-НДФЛ.

О том, как проверяется сформированный отчет, читайте в материале «Как проверить 6-НДФЛ на ошибки?».

Итоги

На все случаи отражения дохода и подоходного налога в 6-НДФЛ инструкция едина — она утверждена приказом ФНС. А необычные и сложные вопросы оформления 6-НДФЛ налоговики и чиновники разъясняют отдельными письмами.

Об отражении в 6-НДФЛ различных выплат вам расскажут наши материалы:

Пошаговая инструкция по заполнению расчета 6-НДФЛ за 1 квартал 2021 года по новой форме и пример

Форма 6-НДФЛ значительно изменилась в 2021 года — разделы поменяли свое расположение, обновилось их содержание, добавилось новое приложение.

В первый раз необходимость подготовки расчета по обновленному бланку у работодателей возникает по завершению 1 квартала 2021 года — 6-НДФЛ нужно сдать до конца апреля.

Кто заполняет 6-НДФЛ?

Отчет по форме 6-НДФЛ представляет собой расчет, где приводятся данные о начисленном доходе с начала года, а также об удержанном, уплаченном и возвращенном подоходном налоге за последние 3 месяца.

Кроме того, с 2021 года данный отчет позволяет также сформировать сведения о доходе и налоге, которые раньше заполнялись с применением справки 2-НДФЛ. Такая возможность появилась в связи с включением в 6-НДФЛ дополнительных страниц с приложением 1 — впервые все работодатели должны подать новое приложение в ФНС по итогам 2022 года.

Расчет сдается четыре раза в год, крайний срок сдачи — последнее числе следующего месяца:

Место подачи — отделение ИФНС по месту нахождения юридического лица (или его обособленного подразделения), а также по месту проживания ИП или частнопрактикующего лица.

Способ подачи — электронно (если работников 10 и более), в любом виде (если сотрудников менее 10 человек). Имеются в виду те работники, в отношении которых работодатель выступал в качестве налогового агента.

Обязанность по оформлению и подаче 6-НДФЛ есть у налоговых агентов в отношении НДФЛ, к ним относятся:

Даже одной выплаты за период, с которой удержан НДФЛ, достаточно для появления обязанности по заполнению 6-НДФЛ, так как это означает исполнение функций налогового агента, что влечет за собой дополнительные обязанности по предоставлению отчетности в ФНС.

Новая форма расчета

С подачи отчетности за 1 квартал 2021 года расчет 6-НДФЛ формируется по новой форме, утвержденной Приказом ФНС России от 15.10.2020 №ЕД-7-11/753@.

Не допускается подача на ранее действующем бланке — отчет не будет принят налоговой.

Новая форма существенно отличается, разделы в ней изменили свои места, поменялось их содержание, а также обновились некоторые формулировки на титульном листе. Все изменения в расчете 6-НДФЛ в одной таблице.

Как оформить отчет за 1 квартал 2021 года?

Налоговым агентам по истечении 1 квартала нужно заполнить 6-НДФЛ и подать ее до 30 апреля 2021 года включительно. В расчете приводятся данные за период с января по март 2021 года.

То есть за первый отчетный период оба раздела заполянются по итогам первых трех месяцах. В дальнейшем в разделе 1 нужно будет приводить сведения только по последним трем месяцам, в разделе 2 — по всему периоду с начала года.

Инструкция по заполнению

Ниже в таблице даны пояснения, как именно нужно заполнить форму 6-НДФЛ работодателям с учетом всех изменений. Процесс заполнения за 1 квартал отличается тем, что последние 3 месяца совпадают с отчетным периодом, в связи с этим процесс оформления упрощается.

Поле формы 6-НДФЛ

Инструкция по заполнению

Если меняется ранее поданная форма, то номер корректировки в формате 001, 002 и т.д.

Отчетный период (код)

Представляется в налоговый орган

По месту нахождения

Полный перечень кодов можно посмотреть здесь.

Форма реорганизации, ликвидации/Лишение полномочий ОП

Если данные мероприятия не проводились, поле не заполняется.

ИНН/КПП реорганизованной/ ликвидированной организации (ОП)

Датой удержания НДФЛ для зарплаты – день ее выплаты.

Важно:

В строках 021 и 022 даются пояснения по конкретным суммам, перечисленным в бюджет в последние 3 месяца.

Размер дохода, с которого удержан этот налог, а также дату его признания в новой форме отражать не нужно.

Контрольное соотношение:

Расшифровка дается в строках 031 и 032

Контрольное соотношение:

Для зарплаты – это последнее число расчетного месяца, для премий – аналогично.

Важно:

Контрольное соотношение:

Важно:

Пример оформления

Ниже приведен образец заполнения для следующих исходных данных:

В организации ООО «Альянс» 5 работников, которым в 1 квартале 2021 начислялись доходы (налог удерживается в день выплаты дохода):