Инструкция: как показать зарплату за декабрь 2020 года в 6-НДФЛ

Нужно ли включать в 6-НДФЛ зарплату за декабрь, выплаченную в январе, — да, обязательно. Минфин и ФНС в своих разъяснениях отвечают утвердительно.

Скачать образец заполнения 6-НДФЛ за 1 квартал 2021 года с выплаченной зарплатой за декабрь в январе

Когда работодатель выплачивает декабрьскую зарплату

Данные о выплаченном работникам доходе и об удержанном с него налоге раскрываются работодателем в отчете по форме 6-НДФЛ. Бланк состоит из титульного листа и двух разделов. Расчет предоставляется в контролирующий орган ежеквартально. С первого квартала 2021 г. бланк и правила заполнения регулируются приказом ФНС № ЕД-7-11/753@ от 15.10.2020.

Организации практикуют несколько вариантов выплаты заработной платы за последний месяц:

В зависимости от дня перевода денежных средств и срока уплаты налога разделы 1 и 2 в форме будут заполнены по-разному. Вне зависимости от срока фактической выплаты зарплаты датой начисления дохода является 31.12.2020. Дата удержания исчисленного налога — день выплаты денежных средств, срок перечисления — следующий рабочий день.

Эксперты КонсультантПлюс разобрали, как правильно заполнять 6-НДФЛ по новым правилам, которые начнут действовать с 2021 года. Используйте эти инструкции бесплатно.

Как заполнить отчет, если деньги выплачены в декабре

В случае перечисления зарплаты авансом выплата отражается в обоих разделах формы за 2020 г. Допустим, работодатель выплатил доход 30.12.2020 в сумме 800 000 рублей. Отчисления в размере 104 000 рублей перечислены в инспекцию в тот же день. Отчет 6-НДФЛ, если зарплата в декабре выплачена раньше 31 числа, выглядит так:

Если плата за последний месяц переведена сотрудникам 31.12, то эта выплата попадет в отчет за 2020 г. и за первый квартал 2021 г. Так происходит в результате того, что срок уплаты налоговых отчислений переносится на 11.01.2021. Вот образец, как заполнить 6-НДФЛ, если заработную плату выдали 31 декабря 2020 года за текущий период:

Раздел 2 расчета остается незаполненным, так как срок перечисления налога на доходы приходится на первый квартал 2021 г., и показатели за последний календарный месяц будут отражены в отчете за этот период следующим образом:

Как заполнить расчет, если деньги перечислены в первом квартале

При выплате декабрьской зарплаты в январе суммы дохода и обязательных платежей попадут в расчет за 2020 г. и за 1 квартал 2021 г. Предположим, что руководство приняло решение провести оплату труда 11.01.2021 в сумме 800 000 рублей. Отчисления в размере 104 000 рублей перечислены в инспекцию в тот же день. Срок перечисления по законодательству — 12.01.2021. В отчете за четвертый квартал заполнены только строки 020 и 040 первого раздела.

Показатели перечисленного дохода попадают в расчет за первый квартал 2021 г. и заполнить его необходимо в новой форме.

Резюмируем, как заполнить 6-НДФЛ и 2-НДФЛ, если налог за декабрь перечислен в январе 2021 г.:

Может случиться так, что расчет с персоналом осуществляется продукцией или иным «товарным» способом. Исчисление и отражение отчислений в отчете, если доход декабря в натуральной форме удержан в январе, аналогичны денежным расчетам с сотрудниками.

Как отразить в 6-НДФЛ и 2-НДФЛ зарплату за декабрь 2020 г., выплаченную в январе 2021 г.

Датой получения дохода в виде заработной платы признается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Налоговый агент удерживает налог в день фактической выплаты дохода и перечисляет его не позднее следующего рабочего дня (п. 4, 6 ст. 226 НК РФ).

При выплате зарплаты за декабрь 2020 года 12 января 2021 года НДФЛ должен быть удержан именно в январе, а перечислен в бюджет не позднее 13 января 2021 года. Но поскольку в январе 2021 года выплачивается зарплата за декабрь 2020 года, то датой получения дохода будет 31.12.2020.

Отражение зарплаты в 6-НДФЛ

С отчетности за 1-й квартал 2021 года применяется новая форма расчета 6-НДФЛ, утв. приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. В ней содержание разделов 1 и 2 меняется местами (подробнее см. комментарий ).

Так, в разделе 1 нового расчета 6-НДФЛ необходимо указать:

Раздел 2 нового расчета 6-НДФЛ заполняется так:

Это соответствует Порядку заполнения расчета 6-НДФЛ, который утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/450@, а также разъяснениям ФНС России, представленным в письмах от 29.11.2016 № БС-4-11/22677@, от 01.07.2016 № БС-4-11/11886@.

Отражение зарплаты в 2-НДФЛ

Зарплату за декабрь 2020 года следует отразить в справке 2-НДФЛ за 2020 год.

Соответственно, даже если заработную плату за декабрь 2020 г. работодатель перечисляет в январе следующего года, ее величина, а также сумма НДФЛ, исчисленного, удержанного и уплаченного с нее, должна быть отражена в справке 2-НДФЛ по итогам 2020 года (см. письма ФНС России от 02.03.2015 № БС-4-11/3283, от 03.02.2012 № ЕД-4-3/1692@, № ЕД-4-3/1698@, от 12.01.2012 № ЕД-4-3/74).

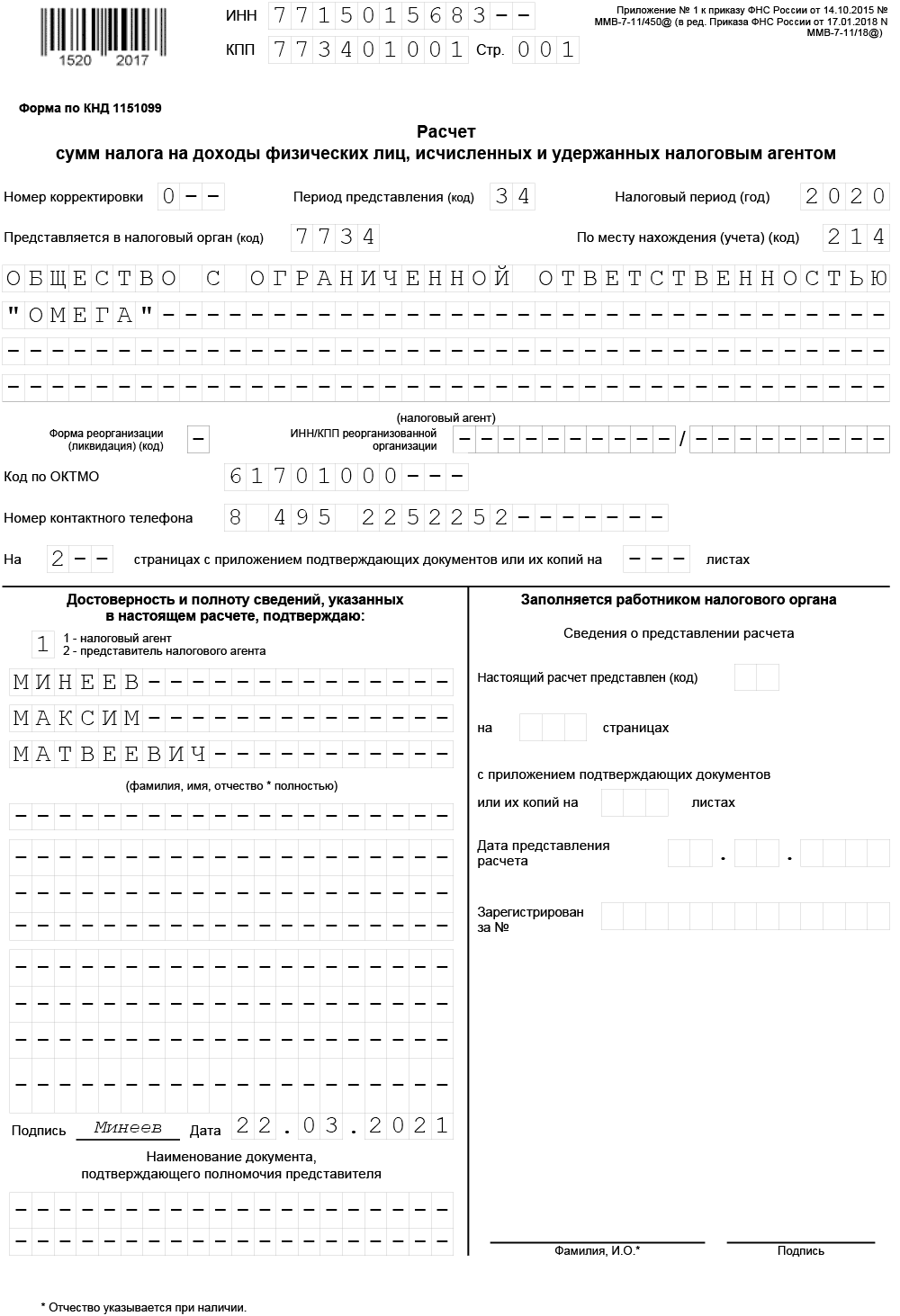

Образец заполнения 6 НДФЛ за 4 квартал 2020 года

Всем налоговым агентам необходимо отчитаться по форме 6-НДФЛ за 4 квартал 2020 года. В статье вы найдете актуальный бланк Расчета, инструкцию и образцы заполнения всех его разделов.

Для предоставления отчетности за Ⅳ квартал 2020 года необходимо использовать форму 6-НДФЛ, которая введена Приказом ФНС России от 14.10.2015 № ММВ-7-11/450 в редакции приказа от 17.01.2018 № ММВ-7-11/18@. Эта форма использовалась при сдаче отчетности в предыдущем отчетном периоде. Нового бланка не утверждалось. В связи с этим продолжают действовать как порядок заполнения расчета, так и формат, необходимый для передачи его в ИФНС.

Данная форма и порядок заполнения отчета за 2020 год используются в последний раз. С отчетности за 1 квартал 2021 г. необходимо применять новую форму (утв. приказом ФНС от 15.10.2020 № ЕД-7-11/753@).

Рассмотрим, как заполнить 6 НДФЛ за 2020 год. Порядок заполнения приведен в Приложении 2 приказа № ММВ-7-11/18@.

Действующая форма расчета включает в себя:

Инструкция заполнения 6 НДФЛ.

Подробная инструкция заполнения 6-НДФЛ приведена в Приложении 2 Приказа ФНС России от 14.10.2015 № ММВ-7-11/450@ с учетом дополнений Приложения № 2 к приказу ФНС России от 17.01.2018 N ММВ-7-11/18@. Далее рассмотрим пример заполнения расчета, выполненного с использованием этой инструкции.

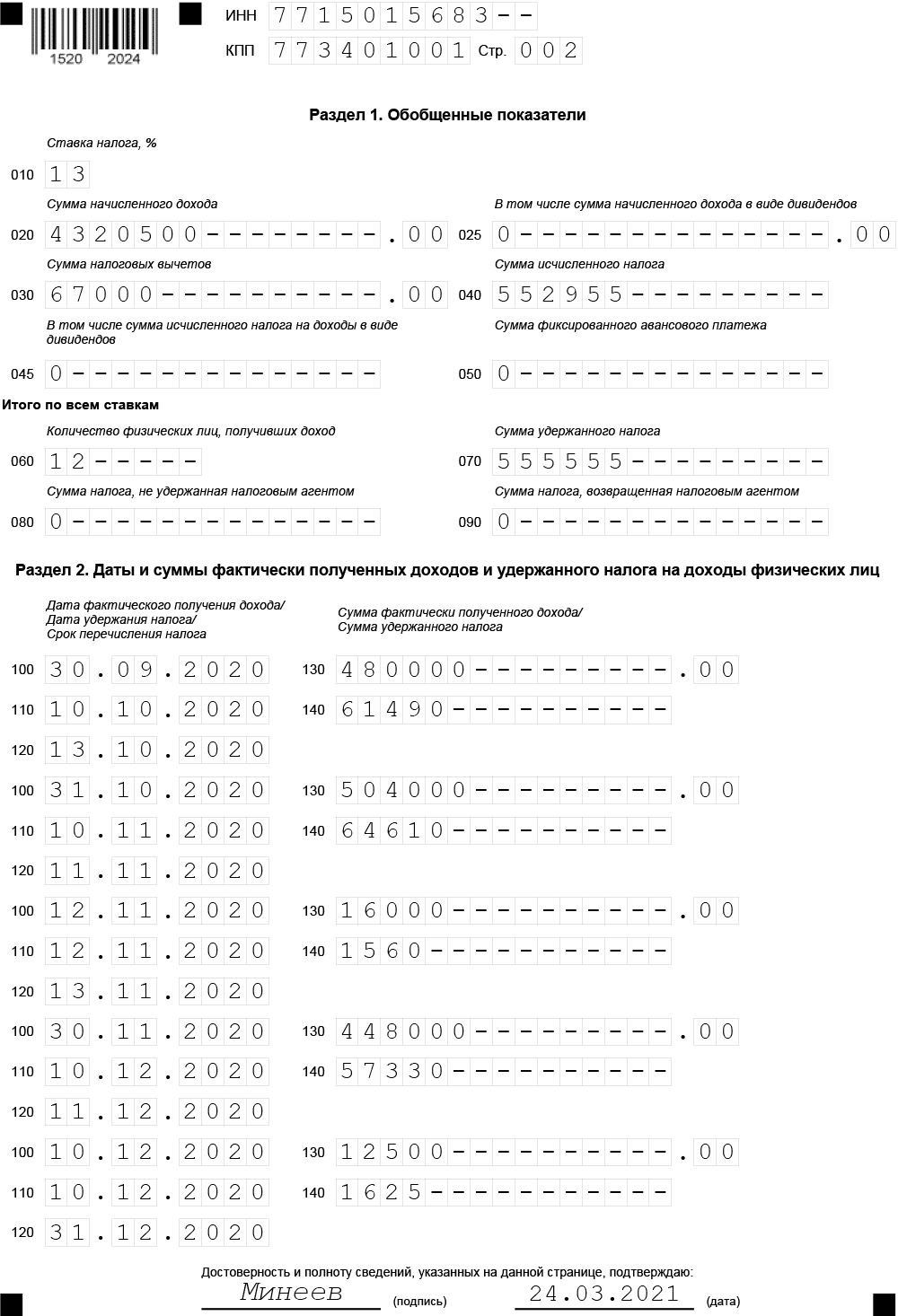

Образец заполнения 6 ндфл за 4 квартал 2020 года.

Заполнить расчет за полгода, 9 месяцев или год несколько сложнее, чем за 1 квартал. Это связано с тем, что показатели разделов 1 и 2 не совпадают.

В разделе 1 отражаются сведения нарастающим итогом с начала года, в данном случае за январь — декабрь. А в разделе 2 – за последние три месяца.

Образец заполнения 6 ндфл за 4 квартал 2020 года составлен, исходя из следующих данных:

В штате организации работает 12 сотрудников. Им начислена зарплата с учётом НДФЛ в размере:

Пятерым сотрудникам компании предоставляются «детские» вычеты по 1400 руб.

Кроме того, одному из сотрудников 10 ноября по его заявлению была выплачена материальная помощь в сумме 16000 руб., с которой начислен НДФЛ с учетом необлагаемой суммы 4000 руб. НДФЛ — 1560 руб. ((16000 – 4000) х 13%)).

Другой сотрудник 25.11.2020 сдал лист нетрудоспособности (размер пособия – 12500 руб., в т.ч. НДФЛ 1625 руб.). Пособие выплачено в день зарплаты за ноябрь — 10.12.2020.

За предыдущие 9 месяцев сотрудники получили доход в размере 2880000 руб. С этого дохода были произведены вычеты в размере 42000 руб. и перечислен НДФЛ 368940 руб.

Итак, в примере заполнения 6-НДФЛ за 4 квартал используем следующие данные:

| Дата выплаты | Сумма в руб. | Вычеты | НДФЛ |

| 10.10. 2020 (з/п за сентябрь) | 480 000 | 7000 (1400 х 5) | 61 490 |

| 10.11.2020 (з/п за октябрь) | 504 000 | 7000 (1400 х 5) | 64 610 |

| 10.11.2020 (мат.помощь) | 16 000 | 4000 | 1560 |

| 10.12.2020 ((з/п за ноябрь) | 448 000 | 7000 (1400 х 5) | 57330 |

| 10.12.2020 (б/л) | 12 500 | — | 1625 |

| 10.01.2021 (з/п за декабрь) | 460 000 | 7000 (1400 х 5) | 58890 |

| Итого | 1 920 500 | 32 000 | 245505 |

Ко всем доходам применялась ставка НДФЛ 13%.

День выплаты зарплаты в ООО «Омега » — 10 число месяца, следующего за расчетным. Если 10 число выпадает на выходной, то зарплата выдается в последний рабочий день перед выходным.

Группируются данные в строках 100, 110, 120 по фактическим датам выплат, датам удержаний налога с них и предельным датам, установленным для перечисления НДФЛ.

Поскольку зарплата за декабрь выплачена в январе и тогда же с нее удержан налог, в раздел 2 отчета за 4 квартал она не войдет, а будет отражена в разделе 2 формы 6-НДФЛ за 1 кв. 2021 года.

В строке 120 формы 6-НДФЛ за 4 квартал 2020 фиксируется последняя возможная дата для перечисления налога. В нашем примере этим сроком для НДФЛ со всех выплат будет являться следующий день. Однако перечисление налога с пособия по больничному листу можно производить до конца месяца. В нашем случае 31.12.2020.

В строке 140 указывают сумму налога, удержанного с дохода из строки 130.

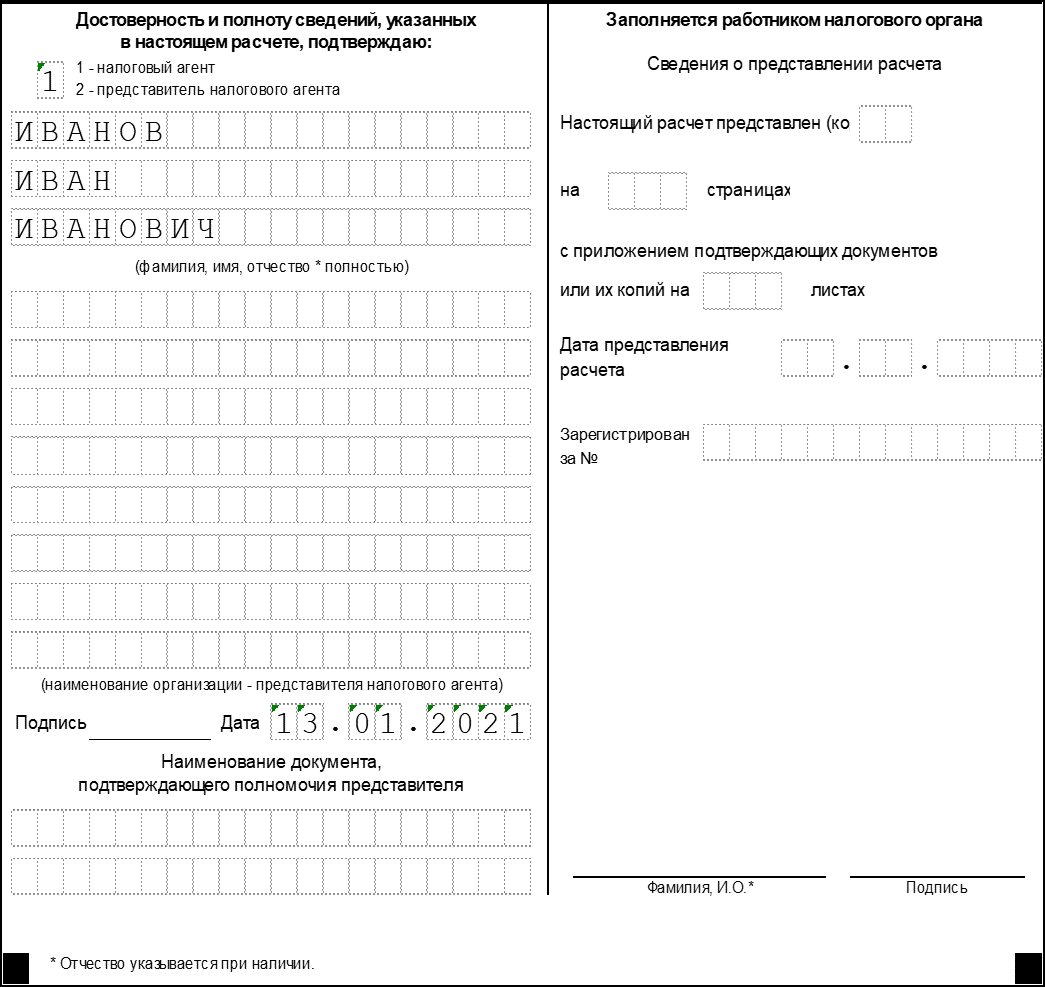

Пример заполнения:

Заполнение расчета начинается с оформления титульного листа. Ему присваивается номер – 001. О том, что подаваемые данные являются первичными, свидетельствует шифр «000» в графе «Номер корректировки». Если потребуется подать уточненную форму, то надо указывать соответствующий порядковый номер исправлений («001», «002» и т.д.).

Период представления расчета обозначается определенными кодами:

Для указания типа налогоплательщика, который предоставляет расчет, применяют коды, вносимые в графу «По месту нахождения (учёта)». Если расчет подает индивидуальный предприниматель по месту жительства, то указывается код «120», а если по месту осуществления деятельности, то код должен быть «320». Адвокаты должны применять код «125», а нотариусы — «126». Отечественные предприятия, которые не относятся к группе крупнейших налогоплательщиков, проставляют код «214» (приложение № 2 к Порядку заполнения). Оставшиеся поля заполняются в соответствии с регистрационными данными налогового агента (ИНН, КПП, наименование, код ОКТМО, телефон).

В разделе 1 отражают обобщенные с начала года данные по начисленным доходам в пользу физических лиц, а также исчисленного и удержанного налога.

Данные заносятся в раздел в следующем порядке:

Если в течение года использовалась не только ставка НДФЛ 13%, но и другие, то на каждую ставку требуется заполнить отдельный лист с разделом 1.

При оформлении нескольких листов с разделом 1 итоговые суммы в строках 060-090 указываются только на самом первом листе. На остальных листах эти стоки не заполняются.

В разделе 2 показывается детализация доходов и налога только за последние три месяца, входящие в отчетный период. Отражение доходов и налога привязывается к датам фактического получения дохода, удержания налога и сроку перечисления налога в бюджет.

Выплаты отражаются в отдельных блоках. При этом надо ориентироваться на дату, не позднее которой НДФЛ необходимо перечислить в бюджет по правилам НК. То есть выплаченный доход и удержанный налог отражается в том отчетном периоде, на который приходится предельный срок для уплаты НДФЛ по НК.

В первой строке надо отразить доход, полученный в сентябре, поскольку в отчете за 9 месяцев он вошел в начисления раздела 1, но не указан в расшифровке раздела 2, так как был удержан и уплачен в бюджет уже в октябре, т.е. в Ⅳ квартале 2020 года.

Рекомендуется проверить заполненную форму на корректность и достоверность включенных в неё сведений. Проверка поможет исключить излишние вопросы представителей налоговых органов и избежать наказания, устанавливаемого п. 1 ст. 126.1 НК РФ и п. 1 ст. 15.6 КоАП РФ.

Как отразить декабрьскую зарплату в расчете 6-НДФЛ за 2020 год?

Если в организации срок выплаты зарплаты за вторую половину декабря попадает на новогодние каникулы, нужно выплатить ее накануне. Как отражать в 6-НДФЛ декабрьскую зарплату, зависит от того, когда именно работодатель ее выплатил: в декабре 2020 года или в январе 2021 года. Рассмотрим все ситуации.

Зарплата за декабрь выдана в январе

Датой получения дохода в виде заработной платы признается последний день месяца, за который она начислена (п. 2 ст. 223 НК РФ). Налоговый агент удерживает налог в день фактической выплаты дохода и перечисляет его не позднее следующего рабочего дня (п. 4, 6 ст. 226 НК РФ).

Например, заработная плата, начисленная за декабрь 2020 года, будет выплачена 11 января 2021 года. Сумма НДФЛ с этой зарплаты отражается в расчете 6-НДФЛ за 2020 год только по строке 040 и не отражается по строкам 070 и 080. При этом декабрьский НДФЛ должен быть отражен в расчете за I квартал 2021 года следующим образом:

То есть при выплате зарплаты за декабрь 11 января 2021 года НДФЛ должен быть удержан именно в январе, перечислен в бюджет не позднее 12 января 2021 года.

Общее правило: если налоговый агент производит операцию в одном периоде, а завершает ее в другом периоде, то в расчете 6-НДФЛ операция отражается в том периоде, в котором она завершена. Момент завершения операции относится к периоду, в котором наступает срок перечисления НДФЛ.

Зарплата выдана 31 декабря

Большинство работодателей выдают зарплату за прошедший месяц 5-го или 10-го числа наступившего месяца. Как правило, в январе эти дни праздничные, поэтому зарплату выплачивают раньше (ст. 136 ТК РФ).

Если зарплата за декабрь выдана 31.12.2020, выплату по общему правилу нужно также отразить в разделе 2 расчета за I квартал 2021 года, так как срок уплаты НДФЛ в бюджет попадает на первый рабочий день 2021 года (11.01.2021).

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Зарплату выплатили до окончания месяца

Зарплату нередко выдают до конца месяца. Как ситуацию с «досрочной» зарплатой отразить в отчете 6-НДФЛ?

Статья 223 Налогового кодекса устанавливает, что датой фактического получения заработной платы является последний день месяца, за который она начислена. Налоговики ранее разъясняли так. Например, работникам зарплата за декабрь 2020 года выплачена 28.12.2020, тогда в разделе 2 расчета по форме 6-НДФЛ за 2020 год эта операция отражается так:

Имейте в виду, перечисляя НДФЛ досрочно, налоговый агент допускает ряд нарушений. Возможны споры с проверяющими.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Для удобства рассмотрим в таблице сроки выплаты декабрьской зарплаты и ее отражение в 6-НДФЛ:

| Дата выплаты зарплаты за декабрь | Дата получения дохода – строка 100 раздела 2 | Дата удержания налога – строка 110 раздела 2 | Срок уплаты налога – строка 120 раздела 2 | За какой период отражать в 6-НДФЛ |

|---|---|---|---|---|

| 11.01.2021 | 31.12.2020 | 11.01.2021 | 12.01.2021 | 6-НДФЛ за 2020 год только по строкам 020 и 040 раздела 1. 6-НДФЛ за 1 квартал 2021 года – строка 070 раздела 1 и раздел 2. |

| 31.12.2020 | 31.12.2020 | 31.12.2020 | 11.10.2021 | 6-НДФЛ за 2020 год – по строкам 020, 040 и 070 раздела 1. 6-НДФЛ за 1 квартал 2021 года – только раздел 2. |

| 28.12.2020 | 31.12.2020 | 28.12.2020 | 29.12.2020 | Всю зарплату за декабрь нужно отразить в 6-НДФЛ за 2020 год. |

Читайте в бераторе «Практическая энциклопедия бухгалтера»

электронное издание

100 БУХГАЛТЕРСКИХ ВОПРОСОВ И ОТВЕТОВ ЭКСПЕРТОВ

Полезное издание с вопросами ваших коллег и подробными ответами

наших экспертов. Не совершайте чужих ошибок в своей работе!

Свежий выпуск издания доступен подписчикам бератора бесплатно.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

6-НДФЛ: инструкция по заполнению и пример

Форма 6-НДФЛ содержит обобщенную информацию о налоге, уплаченном с доходов работников, и подается по итогам I квартала, полугода, 9 месяцев и года. В ней подлежат отражению суммы доходов, а также исчисленные и уплаченные с них суммы налога.

Сроки сдачи 6-НДФЛ

Подается расчет 6-НДФЛ всеми налоговыми агентами по окончанию каждого квартала. В 2021 году сроки такие:

Если крайняя дата приходится на выходной или праздник, подать расчет нужно не позднее следующего рабочего дня.

Налоговые агенты, подающие расчет в отношении 25 и более застрахованных лиц, обязаны сдавать его в электронном виде по ТКС.

Все прочие могут выбирать форму (на бумаге или в электронном виде) на свое усмотрение.

Обычно расчёт подается налоговыми агентами в «свою» ИФНС, то есть по месту учета компании либо по месту регистрации ИП. Но для определенных случаев установлены отдельные правила.

Обособленные подразделения

Юридическое лицо, имеющее обособленные подразделения, подает расчет по месту учета каждого из них. В форму включаются доходы и НДФЛ работников этого подразделения.

Если на учете в одной ИФНС стоят два обособленных подразделения, но они имеют разные коды ОКТМО (относятся к разным муниципальным образованиям), то 6-НДФЛ подается отдельно в отношении каждого из них. Если ситуация обратная, то есть два обособленных подразделения с одним ОКТМО стоят на учете в разных ИФНС, то юридическое лицо может встать на учет в одной из инспекций и отчитываться по 6-НДФЛ перед ней за оба подразделения.

Случается, что сотрудник успел поработать в разных филиалах в течение одного налогового периода. Если при этом они имеют разные ОКТМО, то придется подавать несколько форм.

На титульном листе 6-НДФЛ при наличии подразделений необходимо указывать:

Смена адреса

Если в течение налогового периода компания «переехала» в другую ИФНС, то по новому месту учета необходимо подать две формы 6-НДФЛ:

КПП в обоих формах указывается тот, который присвоен новой ИФНС.

Как заполнить 6-НДФЛ

Форма расчета утверждена приказом ФНС от 14.10.2015 № ММВ-7-11/450@. 17 января 2018 года ФНС своим приказом № ММВ-7-11/18@ внесла в нее изменения, которые заработали с 26 марта 2018 года.

Бланк состоит из титульного листа и двух разделов. В титуле указывается:

В разделах 1 и 2 указываются сведения обо всех доходах физических лиц, с которых начисляется НДФЛ. Подразумеваются не только работники, но и лица, с которыми заключались договоры гражданско-правового характера, если с выплат по ним начисляется НДФЛ. А вот доходы, которые не облагаются налогом (например, детские пособия), в форме не отражаются.

Титульный лист

Заполнение титульного листа 6-НДФЛ обычно не вызывает вопросов. Про то, как нужно заполнять ИНН, КПП и ОКТМО при наличии обособленных подразделений, мы рассказали выше. Соответственно, при отсутствии филиалов прописываются собственные коды. Остальные поля заполняются так:

Наименование налогового агента

Наименование налогового агента

Следующая строка заполняется только правопреемником реорганизованной компании:

Форма реорганизации

Форма реорганизации

Обратите внимание! Поля для правопреемников появились в форме с 26 марта 2018 года. Это связано с тем, что с 1 января 2018 года расчет 6-НДФЛ должен подать правопреемник, если форма не была представлена до организации.

В нижней части титульного листа проставляется:

Данные уполномоченного лица

Данные уполномоченного лица

Если форму подписывает представитель, нужно указать название и реквизиты документа, на основании которого он действует. Кроме того, в этом же разделе указывается ФИО представителя или его наименование (если представитель — юридическое лицо).

Раздел 1

В этом разделе сведения указываются нарастающим итогом за весь отчетный период. Построчное заполнение представлено в следующей таблице.

Таблица 1. Заполнение строк раздела 1 формы 6-НДФЛ

| Строка | Что указывается |

| 010 | Ставка НДФЛ |

| 020 | Общий доход всех лиц с начала периода (года) |

| 025 | Доходы в виде дивидендов |

| 030 | Вычеты по доходам из строки 020 |

| 040 | Общий исчисленный НДФЛ |

| 045 | НДФЛ с дивидендов (входит в строку 040) |

| 050 | Сумма авансового платежа, уплаченного мигрантом с патентом |

| 060 | Количество лиц, по которым подается форма |

| 070 | Сумма удержанного за весь период НДФЛ |

| 080 | Сумма налога, которую агент не смог удержать (например, с доходов в натуральной форме). Не подлежит отражению НДФЛ, который будет удержан в следующем периоде |

| 090 | Сумма НДФЛ, которая была возвращена плательщику |

Внимание! Если доходы облагались НДФЛ по разным ставкам, нужно заполнить несколько блоков строк 010-050 и указать в каждом из них сведения по одной ставке. При этом в строках 060-090 показатели отражаются общей суммой.

Раздел 2

В разделе 2 указываются сведения только за 3 последних месяца отчетного периода. То есть в разделе 2 формы 6-НДФЛ за 2020 год нужно указать данные за четвёртый квартал.

В разделе несколько блоков из 5 полей, в которых отражается такая информация:

Основные сложности при заполнении раздела 2 вызывает определение дат получения дохода и перечисления НДФЛ. Они отличаются для разных видов доходов. Чтобы не запутаться, рекомендуем свериться со следующей таблицей.

В таблице отсутствует графа с датой удержания налога, поскольку чаще всего она совпадает с датой получения дохода. Исключения из этого правила — под таблицей.

Таблица 2. Определение дат для 6-НДФЛ

| Доход | Дата получения | Срок перечисления НДФЛ |

| Зарплата |

Премия (как часть оплаты труда)

Для АО — не позднее одного месяца с наиболее ранних из следующих дат:

*Пояснение. НДФЛ с аванса не удерживается — он будет удержан с зарплаты за вторую часть месяца. Однако бывает, что аванс выплачивается в последний день месяца. В таком случае он признается оплатой труда за месяц, и НДФЛ удерживается как с заработной платы.

Дата получения дохода и удержания НДФЛ не совпадают в случаях:

При заполнении строк 100-120 суммируются все доходы, у которых соответственно совпадают все 3 даты. То есть можно просуммировать зарплату и ежемесячные премии. А вот квартальные премии, отпускные, больничные будут показаны отдельно. В форме будет присутствовать необходимое количество блоков строк 100-140.

Важно! При заполнении строки 130 доход указывается полной суммой. То есть уменьшать его на сумму НДФЛ и вычетов не нужно.

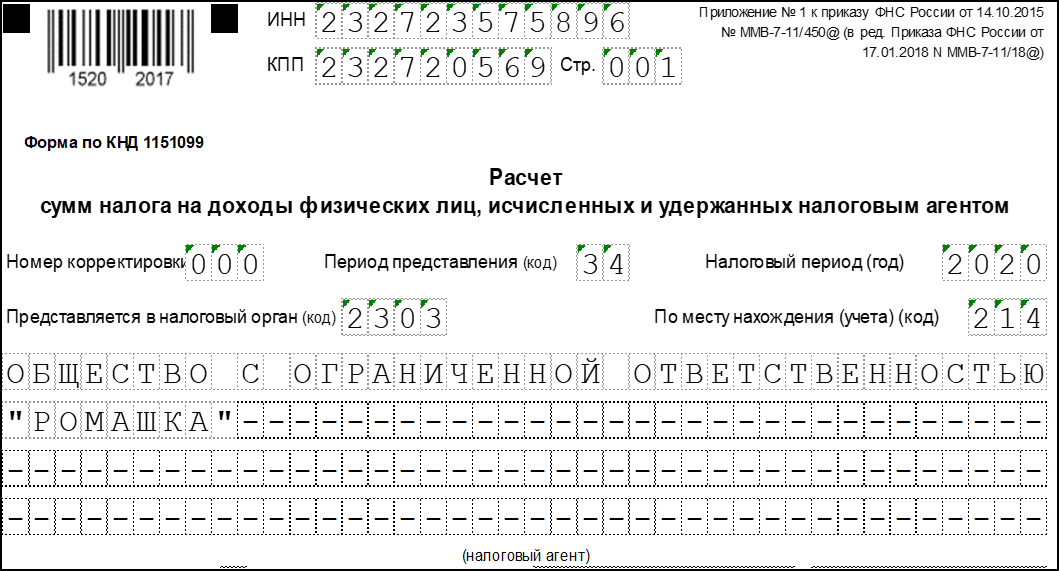

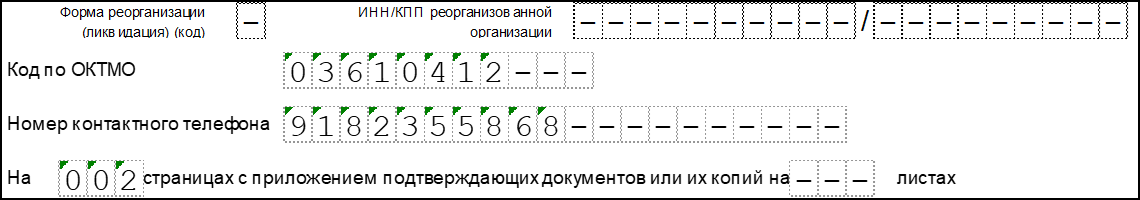

Пример заполнения

Рассмотрим порядок заполнения формы 6-НДФЛ за год на примере ООО «Ромашка». За IV квартал 2020 года имеется следующая информация:

Раздел 1 заполняется так:

В следующей таблице перечислены операции за IV квартал, которые понадобятся для отражения в разделе 2.

Таблица 3. Операции ООО «Ромашка» в IV квартале 2020 года по выплате дохода и удержанию НДФЛ

| Дата | |

| Строка | Что указывается |

| 010 | Ставка НДФЛ |

| 020 | Общий доход всех лиц с начала периода (года) |

| 025 | Доходы в виде дивидендов |

| 030 | Вычеты по доходам из строки 020 |

| 040 | Общий исчисленный НДФЛ |

| 045 | НДФЛ с дивидендов (входит в строку 040) |

| 050 | Сумма авансового платежа, уплаченного мигрантом с патентом |

| 060 | Количество лиц, по которым подается форма |

| 070 | Сумма удержанного за весь период НДФЛ |

| 080 | Сумма налога, которую агент не смог удержать (например, с доходов в натуральной форме). Не подлежит отражению НДФЛ, который будет удержан в следующем периоде |

| 090 | Сумма НДФЛ, которая была возвращена плательщику |

Внимание! Если доходы облагались НДФЛ по разным ставкам, нужно заполнить несколько блоков строк 010-050 и указать в каждом из них сведения по одной ставке. При этом в строках 060-090 показатели отражаются общей суммой.

Раздел 2

В разделе 2 указываются сведения только за 3 последних месяца отчетного периода. То есть в разделе 2 формы 6-НДФЛ за 2020 год нужно указать данные за четвёртый квартал.

В разделе несколько блоков из 5 полей, в которых отражается такая информация:

Основные сложности при заполнении раздела 2 вызывает определение дат получения дохода и перечисления НДФЛ. Они отличаются для разных видов доходов. Чтобы не запутаться, рекомендуем свериться со следующей таблицей.

В таблице отсутствует графа с датой удержания налога, поскольку чаще всего она совпадает с датой получения дохода. Исключения из этого правила — под таблицей.

Таблица 2. Определение дат для 6-НДФЛ

| Доход | Дата получения | Срок перечисления НДФЛ |

| Зарплата |

Премия (как часть оплаты труда)

Для АО — не позднее одного месяца с наиболее ранних из следующих дат:

*Пояснение. НДФЛ с аванса не удерживается — он будет удержан с зарплаты за вторую часть месяца. Однако бывает, что аванс выплачивается в последний день месяца. В таком случае он признается оплатой труда за месяц, и НДФЛ удерживается как с заработной платы.

Дата получения дохода и удержания НДФЛ не совпадают в случаях:

При заполнении строк 100-120 суммируются все доходы, у которых соответственно совпадают все 3 даты. То есть можно просуммировать зарплату и ежемесячные премии. А вот квартальные премии, отпускные, больничные будут показаны отдельно. В форме будет присутствовать необходимое количество блоков строк 100-140.

Важно! При заполнении строки 130 доход указывается полной суммой. То есть уменьшать его на сумму НДФЛ и вычетов не нужно.

Пример заполнения

Рассмотрим порядок заполнения формы 6-НДФЛ за год на примере ООО «Ромашка». За IV квартал 2020 года имеется следующая информация:

Раздел 1 заполняется так:

В следующей таблице перечислены операции за IV квартал, которые понадобятся для отражения в разделе 2.

Таблица 3. Операции ООО «Ромашка» в IV квартале 2020 года по выплате дохода и удержанию НДФЛ

| Дата | Операция и сумма |

| 05.10 | Выплата ЗП за сентябрь |

| 08.10 | Перечислен НДФЛ за сентябрь |

| 30.10 | Начислена зарплата за октябрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

| 05.11 | Выплачена ЗП за октябрь |

| 06.11 | Перечислен НДФЛ за октябрь |

| 30.11 | Начислена зарплата ноябрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

| 05.12 | Выплачена ЗП за ноябрь |

| 06.12 | Перечислен НДФЛ за ноябрь |

| 31.12 | Начислена зарплата декабрь — 120 000 рублей, исчислен НДФЛ — 14 508 рублей |

Обратите внимание! Заработная плата за декабрь, выплаченная в январе, в расчете фигурировать не будет, поскольку срок уплаты НДФЛ с нее истекает в другом отчётном периоде.

А вот как будет выглядеть заполненный по этим данным раздел 2 расчета 6-НДФЛ: