Счет 63. Резервы по сомнительным долгам

Счет 63 «Резервы по сомнительным долгам» предназначен для компенсации долга перед компанией за счет собственных денежных средств.

Как счет 63 используется в бухучете?

Использование счета актуально при взаимодействии с неблагонадежными контрагентами: основная задача бухгалтера в этом случае сводится к созданию финансовой «подушки безопасности», позволяющей предприятию продолжить работу в штатном режиме.

К неблагонадежным контрагентам относятся компании, сделки с которыми не обеспечены определенными гарантиями и сопровождаются высокой вероятностью отсутствия окончательного расчета.

Признать долг сомнительным вправе только директор или уполномоченное лицо. Это делается на основании сведений, документально подтверждающих следующие ситуации:

Открытие счета 63 является обязательным для любой коммерческой организации.

Особенности работы со счетом 63

Счет 63 — пассивный. Дебет счета используется для погашения задолженностей, а кредит — для формирования резерва.

Ресурсы по счету 63 могут создаваться каждый месяц, либо один раз в квартал (как на всю сумму, так и на ее часть). Однако существуют негласные рекомендации по сумме, зарезервированной на компенсацию сомнительных задолженностей:

Данная информация носит исключительно рекомендационный характер — окончательное решение всегда принимается руководством компании.

В случаях, когда резервные средства не были использованы до конца года, в бухгалтерских документах их относят к статье дохода предприятия за период, следующий за тем, в котором резервы были сформированы.

Если сомнительных организаций несколько — резерв оформляется по каждой из них.

Субсчета

Нормативные документы не регламентируют создание дополнительных субсчетов к счету 63. Однако при необходимости бухгалтер может открыть такие счета. Их состав и количество определяются особенностями учетной политики предприятия.

Типовые бухгалтерские проводки по счету 63

Счет 63 корреспондирует со следующими бухгалтерскими счетами:

Компания не имеет права создавать резерв, если связана с неблагонадежным контрагентом взаимными обязательствами на одинаковые суммы. Если же задолженность контрагента превышает финансовые обязательства, сумма резерва определяется разницей стоимости услуг, работ, товаров.

Открытие и ведение счета 63 защищает организацию от неисполнения обязательств по договорам, заключенным между фирмами, что способствует стабилизации экономического положения в непредвиденных ситуациях.

Критерии для отнесения долга к сомнительным

В условиях современной рыночной экономики, когда многие контрагенты то и дело «прогорают», перед предприятиями встает вопрос о невозможности получить оплату от дебитора. В итоге на балансе компании возникает задолженность, возможность погашения которой вызывает сомнения.

Сомнительная задолженность — это сумма долга, которая с высокой долей вероятности не будет оплачена в сроки, предусмотренные договором. При этом предполагать такую вероятность компании могут самостоятельно.

Для отражения в учете сомнительных долгов создается резерв. П. 70 приказа Минфина РФ от 20.07.1998 № 34н гласит, что фирма может списать такую задолженность, если соблюдены определенные условия:

То есть, если предприятие-должник направит в адрес кредитора гарантийное письмо с указанием сроков оплаты, то отнести дебиторку в резерв не удастся (письмо Минфина РФ от 06.08.2007 № 07-05-06/211).

ВАЖНО! Компании не смогут отнести в резерв по сомнительным долгам сумму вклада или оставшиеся денежные средства на расчетном счете банка с отозванной лицензией (письмо Минфина России от 18.02.2016 № 03-03-06/2/9007). Авансы, перечисленные поставщикам, включать в резерв также не следует (письмо Минфина от 15.10.2003 № 16-00-14/316).

Отражение резерва по сомнительным долгам в бухучете

Прежде чем списать сомнительную задолженность в резерв, необходимо провести ревизию дебиторской задолженности.

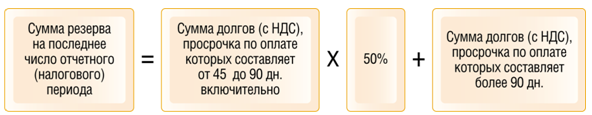

ВАЖНО! Компании на ОСНО имеют право включить такие долги в состав затрат при подсчете прибыли (ст. 266 НК РФ). При этом п. 4 ст. 266 определяет следующие сроки для списания дебиторки: от 45 до 90 дней — 50%, свыше 90 дней — 100%.

Так как организации отчитываются по прибыли 1 раз в месяц или квартал, то и мониторить дебиторку приходится с той же периодичностью. Обязательно проводится инвентаризация просроченных долгов по итогам года.

Однако между бухгалтерским (БУ) и налоговым (НУ) учетом существуют значительные различия.

Какой долг является сомнительным для целей налогообложения прибыли, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

О том, как учесть такой резерв в НУ и какие имеются различия с БУ, читайте в статье «Резерв по сомнительным долгам: порядок создания и расчет отчислений».

В бухгалтерском учете резерв ведется в разрезе каждого сомнительного долга. При этом ограничений по величине и срокам законодательством не предусмотрено. Сумма дебиторки является оценочным значением (п. 3 ПБУ 21/2008), изменение которого фиксируется в бухгалтерских отчетах. Соответственно, и периодичность ее списания определяется исходя из сроков составления отчетности.

Учет резерва по задолженности, вызывающей сомнения, ведется с использованием счета 63 и корреспондирует со счетами финансовых результатов или расчетов с контрагентами.

То есть в бухучете создаются записи:

Аналитика по задолженности после списания должна вестись в течение 5 лет на забалансе с использованием счета 007.

Признается ли несвоевременное списание дебиторской задолженности грубым нарушением требований к бухгалтерскому учету? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Пример:

03.04.2021 ООО «Альфа» заключило договор на поставку ТМЦ ООО «Омега» на сумму 358 433 руб. (в т. ч. НДС 54 676,22 руб.). Договором предусмотрены следующие сроки оплаты: 06.04.2021 — предоплата в размере 10% — 35 843,30 руб.; 20.04.2015 — окончательный расчет. Товар ООО «Альфа» был доставлен 08.04.2021. По факту ООО «Омега» выполнило лишь первую часть договора в части оплаты, то есть 06.04.2021 оплатила 10-процентный аванс. Остаток перечислен не был.

Чтобы не исчислять налоговые обязательства ввиду разницы между БУ и НУ, в БУ решено списывать задолженность в установленные НК сроки;

ООО «Омега» перечислило оставшуюся сумму долга 15.03.2022:

Итоги

Резерв по сомнительной задолженности учитывается на счете 63. Начисление отражается по кредиту, списание (восстановление) — по дебету. Сумма резерва включается в бухгалтерскую отчетность, что, в свою очередь, позволяет верно оценить состояние компании внешним пользователям.

Счет 63 «Резервы по сомнительным долгам»

СЧЕТ 63 «РЕЗЕРВЫ ПО СОМНИТЕЛЬНЫМ ДОЛГАМ»

Счет 63 «Резервы по сомнительным долгам» предназначен для обобщения информации о резервах по сомнительным долгам.

Согласно Положению по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации организация может создавать резервы по сомнительным долгам по расчетам с другими организациями и гражданами за продукцию, товары, работы и услуги с отнесением сумм резервов на финансовые результаты организации.

Сомнительным долгом признается дебиторская задолженность организации, которая не погашена в сроки, установленные договором, и не обеспечена соответствующими гарантиями.

Резерв сомнительных долгов создается на основе результатов проведенной инвентаризации дебиторской задолженности организации. Величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния (платежеспособности) должника и оценки вероятности погашения долга полностью или частично.

Если до конца отчетного года, следующего за годом создания резерва сомнительных долгов, этот резерв в какой-либо части не будет использован, то неизрасходованные суммы присоединяются при составлении бухгалтерского баланса на конец отчетного года к финансовым результатам организации.

На сумму создаваемых резервов делаются записи по дебету счета 91 «Прочие доходы и расходы» и кредиту счета 63 «Резервы по сомнительным долгам». При списании невостребованных долгов, ранее признанных организацией сомнительными, записи производятся по дебету счета 63 «Резервы по сомнительным долгам» в корреспонденции с соответствующими счетами учета расчетов с дебиторами.

Присоединение неиспользованных сумм резервов по сомнительным долгам к прибыли отчетного периода, следующего за периодом их создания, отражается по дебету счета 63 «Резервы по сомнительным долгам» и кредиту счета 91 «Прочие доходы и расходы».

Аналитический учет по счету 63 «Резервы по сомнительным долгам» ведется по каждому созданному резерву.

Резерв по сомнительным долгам в бухгалтерском и налоговом учете: полный справочник для бухгалтеров

Когда и кем создается резерв по сомнительным долгам в бухгалтерском учете

Сомнительным признается долг перед вашей организацией, который с высокой вероятностью не будет погашен полностью или частично (п. 70 Положения по бухучету N 34н, Письма Минфина от 27.05.2016 N 03-03-06/1/30504, от 14.01.2015 N 07-01-06/188, от 27.01.2012 N 07-02-18/01). Это может быть либо нарушение должником срока оплаты, либо Вы получили информацию о финансовых проблемах Вашего должника.

Резервы по сомнительным долгам создаются в момент признания задолженности сомнительной.

В учетной политике по бухгалтерскому учету не стоит прописывать, что организация создает или не создает резерв по сомнительным долгам. Но организации необходимо утвердить порядок определения суммы резерва в своей учетной политике, так как в нормативных документах по бухгалтерскому учету процесс оценки возможности погашения долга не прописан.

Так же надо учесть, что в составе дебиторской задолженности могут учитываться:

Кроме того, отражается не предъявленная к оплате начисленная выручка по договорам строительного подряда, длительность выполнения которых составляет более одного отчетного года или сроки начала и окончания которых приходятся на разные отчетные годы (в сумме, исчисленной исходя из договорной стоимости или из размера фактически понесенных расходов, которые за отчетный период считаются возможными к возмещению) (п. п. 1, 2, 17, 23 Положения по бухгалтерскому учету «Учет договоров строительного подряда» (ПБУ 2/2008), утвержденного Приказом Минфина России от 24.10.2008 N 116н, Приложение к Письму Минфина России от 29.01.2014 N 07-04-18/01).

Резервы сомнительных долгов создаются по любой дебиторской задолженности, признаваемой организацией сомнительной (не только по задолженности покупателей и заказчиков за продукцию, товары, работы и услуги). В то же время если в отношении просроченной дебиторской задолженности на отчетную дату имеется уверенность в погашении, то резерв по данному долгу не создается (Письмо Минфина России от 27.01.2012 N 07-02-18/01).

Проводки для резерва по сомнительным долгам

И вне зависимости от выбранного способа расчета отчислений в резерв его создание (доначисление) отражается проводкой:

Дебет 91-2 «Прочие расходы» Кредит 63 «Резервы по сомнительным долгам»- На дату создания (увеличения) резерва.

Создание резерва по сомнительным долгам

Таким образом, необходимо в учетной политике по бухгалтерскому учету определить порядок создания резерва. (п. 7 ПБУ 1/2008).

Можно закрепить следующие способы:

1. Интервальный способ;

2. Экспертный способ;

3. Статистический способ.

1.Интервальный способ. Размер отчислений в резерв рассчитывается ежеквартально (ежемесячно) в процентах от суммы долга в зависимости от длительности просрочки, например, как в налоговом учете. Данный метод позволяет сблизить бухгалтерский и налоговый учет и определять размер отчислений в резерв по каждому сомнительному долгу пропорционально периоду просрочки.

Поскольку за основу здесь берутся правила создания резерва как в налоговом учете, то удобнее воспользоваться следующим алгоритмом:

Срок неисполнения обязательств, дней

Резервы по сомнительным долгам в бухгалтерском учете складываются по итогам инвентаризации дебиторской задолженности на конец года (иного отчетного периода).

Например.

По результатам инвентаризации задолженности покупателей на 31.12.2016 в ООО «Ромашка» выявлено следующее:

Покупатели

Срок оплаты

Сумма долга, руб.

Период неисполнения обязательств, дней

Категория задолженности

В результате созданы резервы:

Покупатели

Сумма резерва

Алгоритм расчета

2.Экспертный способ. Резерв создается по каждому сомнительному долгу в сумме, которая, по мнению организации, с высокой вероятностью не будет погашена.

Например. ООО «Ромашка» 13 ноября 2016 г. отгрузило товары ООО «Лютик» на сумму 118 000 руб., включая НДС. Согласно договору оплата товара должна быть произведена в течение 10 дней с момента отгрузки.

Учетной политикой для целей бухучета ООО «Ромашка» предусмотрено, что «сомнительный» резерв формируется ежемесячно исходя из оценки каждого долга.

Поскольку оплата от ООО «Лютик» до конца ноября 2016 г. не поступила, то ООО «Ромашка» признало эту задолженность в полном объеме сомнительной и приняло решение о создании резерва. Расчет был отражен в бухгалтерской справке.

13 декабря 2016 г. ООО «Лютик» погасило долг в неполном объеме за поставленный ей товар, перечислив в адрес ООО «Ромашка» 80 000 руб.

В бухучете ООО «Ромашка» будут сделаны следующие проводки:

На 30 ноября 2016 г.:

На 31 декабря 2016 г.:

Обратите внимание! Если бы в учетной полите по бухучету ООО «Ромашка» было написано, что создание резерва отражается ежеквартально, то тогда на конец квартала не было бы просроченной задолженности и производить данные бухгалтерские записи не надо.

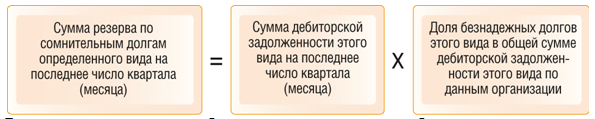

3.Статистический способ. Наиболее трудоемкий вариант это определять размер отчислений в резерв по статистике данных организации за несколько налоговых периодов как долю долгов, которые остаются непогашенными, к общей сумме дебиторской задолженности. Рассчитывать величину резерва нужно ежеквартально (ежемесячно).

Например, доля не оплаченных покупателями товаров, работ, услуг в общей сумме задолженности покупателей.

На последнее число каждого квартала (месяца) величина резерва определяется по формуле:

Например.

ООО «Ромашка» провела инвентаризацию и определила, что за последние 3 года 2% от отгруженных товаров покупателями не оплачены. В связи, с чем организация создает резерв по сомнительным долгам. В учетной политике соответственно прописано создание резерва статистическим способом.

По состоянию на 01.01 остаток непогашенной дебиторской задолженности составляет 0 руб.

31 марта непогашенная задолженность за отгруженные товары составляет 10 млн. руб., следовательно, остаток резерва 200 000,00 руб.(10 млн.*2%)

При применение интервального или экспертного способа возможны следующие варианты:

Очевидно, что если компании нужен баланс, для того чтобы, к примеру, получить кредит в банке, то чрезмерное создание резерва может сделать баланс не совсем «красивым» по экономическим и финансовым показателям. Хотя надо всегда помнить о том, что бухгалтерский учет всегда должен отражать реальную картину на предприятии и ни в коем случае не приукрашивать реальную действительность, так как бухучет представляет собой формирование полной и достоверной информации о деятельности организации (п.4 приказа Минфина РФ от 29.07.1998 N 34н).

Отражение резерва по сомнительным долгам в бухгалтерской отчетности

Таким образом, в бухгалтерском учете одновременно отражаются:

Штрафы

На основании ст. 15.11 КоАП РФ установлена ответственность за грубое нарушение правил ведения бухгалтерского учета и представления бухгалтерской отчетности, для должностных лиц организации в виде штрафа в размере от 5000 до 10 000 руб. (повторное нарушение от 10 000 до 20 000 рублей или дисквалификацию на срок от одного года до двух лет.)

Под грубыми нарушениями понимаются в данном случае искажение любой статьи (строки) бухгалтерской отчетности не менее чем на 10%.

Так же согласно ст. 120 НК РФ, грубое нарушение организацией правил учета доходов и (или) расходов и (или) объектов налогообложения, если эти деяния совершены в течение одного налогового периода, при отсутствии признаков налогового правонарушения, предусмотренного п. 2 ст. 120 НК РФ, влечет взыскание штрафа в размере 10 000 руб. Те же деяния, если они совершены в течение более одного налогового периода, влекут взыскание штрафа в размере 30 000 руб.,

Под грубым нарушением в данном случае понимается систематическое (два раза и более в течение календарного года) несвоевременное или неправильное отражение на счетах бухгалтерского учета и в отчетности хозяйственных операций налогоплательщика.

Срок, в течение которого могут оштрафовать за грубые нарушения бухгалтерии, увеличен до двух лет, таким образом, штраф за 2 года может составить до 60 000,00 руб. только за нарушение по одной статье в бухгалтерском учете.

Резервы по сомнительным долгам в налоговом учете

Итак, если в бухгалтерском учете в учетной политике не надо прописывать о том, что резерв по сомнительным долгам создается, то в учетной политике по налоговому учету обязательно надо указать создаете вы резервы или нет (Письмо УФНС по г. Москве от 20.06.2011 N 16-15/059211@.2).

Какие организации могут создавать резервы по сомнительным долгам в налоговом учете?

Организациям, плательщики налога на прибыль, признающие доходы и расходы методом начисления, предоставлено право создавать резервы по сомнительным долгам в порядке, установленном ст. 266 НК РФ. Таким образом, при применении УСН, а также иных спецрежимов, резервы по сомнительным долгам не создаются.

Необходимо учесть, что в налоговом учете определение сомнительной задолженности отличается от определения в бухгалтерском учете.

С 1 января 2017 г. были внесены изменения в п. 1 ст. 266 НК РФ. См. Федеральный закон от 30.11.2016 N 401-ФЗ.

Пункт 1 ст. 266 НК РФ гласит, что сомнительным долгом признается любая задолженность, возникшая в связи с реализацией товаров (выполнением работ, оказанием услуг), если она не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией. Т.е. это не любая дебиторская задолженность, как это имеет место быть для бухгалтерского учета.

Таким образом, имеющуюся дебиторскую задолженность вы можете признать сомнительным долгом, если она одновременно удовлетворяет следующим критериям.

1. Задолженность возникла в связи с реализацией товаров (выполнением работ, оказанием услуг).

2. Задолженность не погашена в сроки, установленные договором.

3. Задолженность не обеспечена залогом, поручительством, банковской гарантией.

При соблюдении всех этих условий задолженность признается сомнительной. При этом не имеет значения, принимались ли меры по ее взысканию или нет.

Например, неважно, направлены ли контрагенту претензии, поданы ли в суд исковые заявления и т.п. Задолженность продолжает считаться сомнительной и в случае возбуждения в отношении нее исполнительного производства (см., например, Письмо Минфина России от 18.03.2011 N 03-03-06/1/148).

По сомнительной задолженности в налоговом учете имеется много разъяснений финансового ведомства, а также имеется судебная практика.

Так, например, по мнению Минфина и некоторых судов задолженность не должна признаваться сомнительной:

1. по предоплате, когда поставщик не отгрузил товар, не оказал услуги в соответствии с договором (Письма Минфина России от 04.09.2015 N 03-03-06/2/51088, от 08.12.2011 N 03-03-06/1/816, от 30.06.2011 N 07-02-06/115, от 17.06.2009 N 03-03-06/1/398). Такая же позиция встречается и в судебной практике.

2. по штрафным санкциям за нарушение условий договора (Письма Минфина России от 23.10.2012 N 03-03-06/1/562 (п. 4), от 15.06.2012 N 03-03-06/1/308, от 29.09.2011 N 03-03-06/2/150 (п. 2), от 23.09.2010 N 03-03-06/1/612, от 19.03.2010 N 03-03-06/2/52);

3. по взысканным арбитражным судом суммам процентов за пользование чужими денежными средствами (Письмо Минфина России от 24.07.2013 N 03-03-06/1/29315);

4. по договорам займа (Письма Минфина России от 04.02.2011 N 03-03-06/1/70, от 12.05.2009 N 03-03-06/1/318).

5. по приобретенным правам требования (Письма Минфина России от 23.10.2012 N 03-03-06/1/562 (п. 4), от 12.05.2009 N 03-03-06/1/318). Аналогичной позиции придерживаются и суды;

6. в виде невыплаченных сумм за уступленное право требования по расчетам за отгруженные товары (Определение Конституционного Суда РФ от 19.11.2015 N 2554-О). Арбитражные суды приходят к такому же выводу.

Важно! Если задолженность образовалась по причинам, не связанной с реализацией (по договору займа, уступки права требования, договору о предоставлении обеспечения и т.д.), она не может считаться сомнительной и, следовательно, участвовать в формировании резерва.

Взаимозависимость покупателя с продавцом не может стать поводом для отказа в создании резерва. Но при совокупности обстоятельств, свидетельствующих о проявлении недобросовестности компании, суд может поддержать решение налоговой инспекции о необоснованном завышении расходов на сумму созданного резерва. (Определение ВС РФ от 29.04.2016 г. №304-КГ16-3795, Постановление АС Западно-Сибирского округа от 15.02.2016 г. №А03-1025/2015).

Создание резерва по сомнительным долгам в налоговом учете

Перед созданием резерва по сомнительным долгам необходимо провести инвентаризацию дебиторской и кредиторской задолженности на последнее число каждого отчетного (налогового) периода и оформить ее результаты актом (ИНВ-17) (п. 4 ст. 266 НК РФ, Письмо Минфина от 23.05.2016 N 03-03-06/2/29297).

1.На последнее число каждого отчетного (налогового) периода необходимо определить сумму резерва по формуле (п. 4 ст. 266 НК РФ, Письмо Минфина от 03.08.2010 N 03-03-06/1/517):

Долг, который учитывается при расчете резерва, уменьшается на кредиторскую задолженность перед тем же контрагентом (п. 1 ст. 266 НК РФ).

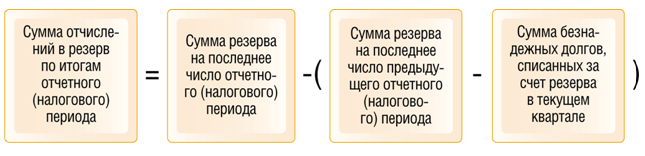

2.На последнее число каждого отчетного (налогового) периода необходимо рассчитать сумму отчислений в резерв по формуле (п. 5 ст. 266 НК РФ):

3. Возможны следующие варианты:

Следовательно, когда сомнительные долги переходят в разряд безнадежных, они учитываются в счет резерва, а не признаются убытками на основании пп. 2 п. 2 ст. 265 НК РФ.

4. По состоянию на 31 декабря текущего года необходимо рассчитать сумму резерва и отчислений в резерв в обычном порядке (п. 5 ст. 266 НК РФ).

5. Возможны следующие варианты:

Сравнительная таблица резерва по сомнительным долгам в бухгалтерском и налоговом учете

Правила для целей бухгалтерского учета

Правила для целей налогового учета

Вам надо по-другому работать с наличкой. Кого прижмут налоговики и банки? Забирайте запись, пожалуй, лучшего вебинара «Клерка»: «Как будут контролировать наличку по 115-ФЗ».

Только сегодня можно забрать запись со скидкой 60%. Программу вебинара смотрите здесь