Рефинансирование ипотеки

Рефинансируйте ипотеку под низкий процент и платите меньше.

Доступна дополнительная сумма на личные цели по ипотечной ставке.

Cтавка

Рефинансирование ипотеки

Рефинансирование + дополнительная сумма на личные цели по ипотечной ставке

1 Ставка указана при подтверждении дохода выпиской из Пенсионного Фонда РФ. При неподтвержденном доходе надбавка к ставке в рамках опции «Легкая ипотека» составит 0,5 п.п., сумма кредита до 80% от стоимости недвижимости.

2 Сумма на дополнительные цели не должна превышать 30% от суммы остатка основного долга по рефинансируемой ипотеке.

Скидки

Будущий зарплатный клиент АО «Банк ДОМ.РФ»

Для заемщиков, которые подтвердили свой доход выпиской из Пенсионного Фонда РФ и в течение 3 месяцев после оформления ипотеки перешли на зарплатный проект АО «Банк ДОМ.РФ»

Зарплатный клиент АО «Банк ДОМ.РФ»

Заемщик должен получать заработную плату на банковский счет в АО «Банк ДОМ.РФ» в течение последних 3 месяцев

Скидки суммируются между собой

Ставка ниже

Внесите единовременный платеж, и скидка к ставке на весь срок кредита составит:

Программа АИЖК по ипотеке

Ипотечное кредитование сделало приобретение собственного жилья для российских семей намного доступнее. Однако в настоящее время процентная ставка, под которую выдается кредит, продолжает оставаться достаточно высокой, что вызывает трудности при погашении задолженности. Ситуацию усугубило падение доходов населения в связи с ухудшением экономической ситуации в стране. Рост количества просрочек по выплате ипотечных кредитов выступило основной причиной для того, чтобы руководство страны приняло решение о реализации специальной государственной программы, призванной поддержать таких заемщиков. Программа АИЖК по ипотеке предполагает оказание государственной поддержки семьям, которые удовлетворяют выставленным требованиям. Она проводится с 2015 года.

Поиск ипотеки

Программа АИЖК по ипотеке: предназначение и требования к участникам

Массовый отказ от выполнения своих обязательств по ипотеке грозит серьезными негативными последствиями для экономики страны. С целью избежать такого развития событий представителями власти было принято решение о выделении из бюджета средств для предоставления финансирования тем плательщицам ипотечного кредита, которые испытывают затруднения. В 2015 году был принят соответствующий нормативный акт, которым утверждена программа господдержки ипотеки АИЖК. Реализация мер осуществлялась при участии «Агентства по ипотечному жилищному кредитованию».

Условия программы первоначально устанавливали максимальную сумму оказываемой государством поддержки в размере 20% от оставшейся задолженности по ипотечному кредиту на момент подписания договора о реструктуризации кредита. При этом выплачиваемая субсидия не может превышать 600 тысяч рублей. В феврале 2017 года была принята новая редакция закона, согласно которой предельный лимит оказываемой помощи увеличился и составил 30% от остатка суммы кредита, которая не может превышать 1,5 миллиона рублей.

Реализуется программа АИЖК по ипотеке через проведение реструктуризации кредита с заключением либо нового кредитного договора, либо дополнения к действующему соглашению, которое вносит изменения в условия его предоставления.

Подать заявку на участие в программе, в соответствие с которой погашается ипотека АИЖК, могут те заемщики, которые соответствуют выставленным требованиям. Одновременно должны быть соблюдены следующие условия:

Если говорить об уровне доходов семьи, основание для участия в программе по ипотеке при соблюдении прочих условий имеют права те семьи, общий доход которых за последние три месяца перед подачей заявления на участие в программе не превышает двукратного размера установленного прожиточного минимума из расчета на каждого из членов семьи.

Следует отметить, что для многодетных семей требование к площади жилья и стоимости одного квадратного метра выполнять не обязательно.

Последние новости о программе АИЖК по ипотеке

Последняя редакция закона, принятая 22 августа 2017 года, возобновила программу помощи АИЖК по ипотеке.

Объемы рефинансирования ипотеки в Банке ДОМ.РФ выросли в 3 раза

Банк ДОМ.РФ в первом полугодии 2021 года рефинансировал 11500 ипотек, взятых в других банках, на общую сумму 30 млрд рублей; объемы выдачи выросли почти в 3 раза по сравнению с тем же периодом прошлого года. Наибольший прирост показала Рязанская область — в 10 раз в годовом выражении.

В пятерку лидеров также вошли Калужская (в 5,5 раза), Ульяновская (в 4,5 раза), Томская (в 4 раза) и Вологодская области (в 3 раза).

По виду недвижимости объемы рефинансирования ипотеки на готовое жилье в 4 раза превышают перекредитование по строящимся квартирам. Средняя сумма рефинансируемой ипотеки составляет 2,6 млн руб. Доля перекредитования выросла почти в полтора раза — сейчас на программу приходится 40% выдач.

«Объемы рефинансирования в первом полугодии 2021 года были рекордными, это было обусловлено низкими ставками, при которых наши клиенты охотно перекредитовывали ипотеки, снижая ежемесячный взнос или сокращая срок. Сейчас ставки чуть выросли, при этом рефинансировать под процент значительно ниже рынка можно в рамках госпрограмм для семей с детьми и для военнослужащих. В Банке ДОМ.РФ, например, семьи с ребенком рефинансируют взятый на первичном рынке кредит по ставке от 5%», — отмечает Игорь Ларин, директор Ипотечного бизнеса Банка ДОМ.РФ.

Также в Банке ДОМ.РФ доступно «Легкое рефинансирование» — клиенты оформляют ипотеку без посещения банка, кредитная документация подписывается с помощью электронной подписи, а регистрация сделки происходит в электронном формате. По словам Игоря Ларина, на данный момент электронной регистрацией воспользовались более 60% клиентов, рефинансирующих ипотеку в банке.

Подать заявку на ипотеку в Банк ДОМ.РФ можно в режиме онлайн по ссылке, около 80% решений принимается почти мгновенно.

Банк ДОМ.РФ почти на 70% увеличил выдачу «Семейной ипотеки» за 3 квартал 2021 года

Как происходит рефинансирование ипотеки?

Узнайте, как рефинансировать ипотеку в другом банке, в каких случаях это выгодно, а в каких — наоборот, куда обращаться и какие документы потребуются.

Что такое рефинансирование кредита?

Если вы взяли ипотеку, не исключено, что в момент ваш банк или другая кредитная организация сможет предложить более выгодные условия.

В этом случае имеет смысл взять новый кредит для того, чтобы досрочно погасить долг перед банком и выплачивать остаток по более низкой процентной ставке. Этот способ изменения условий кредита называется рефинансированием.

Нет времени читать инструкцию? Наши специалисты проконсультируют вас по любому вопросу, связанному с рефинансированием ипотеки. Это бесплатно!

Для чего нужно рефинансирование ипотеки?

Рефинансирование ипотеки поможет вам снизить ежемесячных платеж или уменьшить срок выплаты кредита.

Насколько существенной может быть экономия при рефинансировании?

На первый взгляд может показаться, что снижение 1–2% не очень значительно. Но в случае с ипотечными кредитами даже небольшое изменение процентной ставки может привести к огромной экономии.

Например, вы взяли кредит на 15 лет под 9% годовых, чтобы приобрести квартиру стоимостью 3 млн рублей. В этом случае ваш ежемесячный платеж составляет 30,5 тыс. рублей.

Через 2 года у вас появилась возможность воспользоваться ипотекой со ставкой 7,4% годовых. Вы можете взять кредит на 13 лет для выплаты остатка, который к этому моменту составит примерно 2,8 млн рублей. Ежемесячный платеж снизится до 28 тыс. рублей, а общая экономия благодаря рефинансированию составит около 400 тыс. рублей.

Чем рефинансирование кредита отличается от реструктуризации?

Заемщики часто путают два этих понятия. Рефинансирование происходит по инициативе клиента банка в случае, если он нашел более выгодные условия кредитования. Рефинансирование не влияет на кредитную историю.

К реструктуризации банк прибегает по просьбе заемщика, когда он по той или иной причине не может совершать регулярные выплаты по кредиту. Реструктуризация негативно сказывается на кредитной истории, и в будущем, если заемщик решит взять кредит, ему придется доказывать банку свою платежеспособность.

В каких случаях можно выгодно рефинансировать кредит?

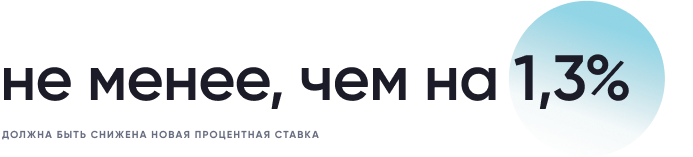

Эксперты утверждают, что новая процентная ставка по кредиту должна быть по крайней мере на 1,3% ниже старой, чтобы рефинансирование было целесообразно.

Дело в том, что оформление нового кредита будет связано с целым рядом затрат. Необходимо будет оплатить оценку стоимости жилья (в среднем около 5 тыс. рублей), госпошлину при регистрации новой ипотеки (1 тыс. рублей), покупку нового сертификата страхования недвижимости (около 10 тыс. рублей), оплатить повышенные проценты на время перехода на новую ипотеку (от 4 до 8 тыс. рублей), расходы на оформление пакета документов (до 10 тыс. рублей). В зависимости от стоимости страховки оформление нового кредита будет стоить до 40 тыс. рублей.

Таким образом, затраты на оформление нового кредита окупятся примерно через 6–12 месяцев.

В каких случаях рефинансирование невыгодно?

В случае, если ипотека рассчитана банком на основе аннуитетных платежей (то есть сначала клиент выплачивает проценты банку, а затем — долг), после того, как прошло больше половины срока кредита, рефинансирование уже нецелесообразно.

Куда обращаться за рефинансированием?

Обратитесь в банк, в котором у вас оформлена ипотека. Возможно, он сможет предложить более низкую процентную ставку. Это избавит от необходимости повторного сбора значительной части документов.

В случае, если ваш банк по каким-то причинам не готов рефинансировать ипотеку, можно рассмотреть предложения других организаций.

Также рекомендуем обратить внимание на федеральную программу «Семейная ипотека». Она позволяет рефинансировать кредит на льготных условиях (по ставке до 6% годовых).

Сколько раз можно рефинансировать ипотеку?

Законодательство не запрещает рефинансировать кредит несколько раз. Но как правило банки не позволяют прибегать к данному инструменту ранее чем через полгода после получения кредита.

Как получить налоговый вычет при рефинансированном кредите?

Последовательность действий при получении налогового вычета по рефинансированному кредиту остается такой же, как и в обычной ситуации.

Важно проследить, чтобы в новом кредитном договоре на оформление ипотеки была ссылка на реквизиты изначального ипотечного договора.

Подробности о способах получения налогового вычета можно узнать в материале «Как сэкономить до 2 млн рублей на ипотеке?»

Расскажем о том, как сэкономить до 2 млн. рублей на ипотеке!

Можно ли объединить несколько кредитов с помощью рефинансирования?

Рефинансировать можно сразу несколько кредитов. Например, объединить ипотечный кредит с потребительским кредитом на покупку автомобиля. Но стоит учитывать, что в данном случае человек потеряет право на получение налогового вычета.

Может ли банк отказать в рефинансировании ипотеки? Что делать в таком случае?

Банк может отказать в рефинансировании в тех же случаях, что и при оформлении обычной ипотеки. Рассмотрим наиболее частые причины:

Отрицательная кредитная история

Первое, на что обращают внимание банковские работники при оформлении ипотеки – это кредитная история. Наличие просрочек и неоплаченных задолженностей по кредитам (особенности по ипотеке, которую вы планируете рефинансировать) может стать веским основанием для того, чтобы отклонить заявку на перекредитование;

Недостаточный уровень доходов

При принятии решения о возможности выдачи нового кредита банки всегда анализируют доходы и расходы потенциального клиента. Во внимание принимается не только уровень заработной платы, но и наличие у заемщика потребительских кредитов и других финансовых обязательств (например, обязанности платить алименты или содержать иждивенцев).

Если банк посчитает, что заемщик не сможет обслуживать ипотеку, с большой долей вероятности последует отказ. Для того, чтобы избежать необоснованных решений, следует предоставить в банк максимальное количество информации о своих доходах (в частности, для этих целей вполне подойдет справка о доходах, которую можно получить у работодателя);

Незаконные перепланировки в квартире

При рефинансировании ипотеки квартира переходит в залог к новому банку и является гарантией того, что кредит будет выплачен. По этой причине кредитная организация заинтересована в том, чтобы недвижимость не имела незаконных перепланировок, которые могут отразиться на стоимости жилья.

Если банк все же отказался рефинансировать ваш кредит, прежде всего стоит попытаться выяснить у представителей банка причины. Вполне возможно, что вы сможете устранить причины и обратиться в другой банк через некоторое время.

Рефинансирование ипотеки

Рефинансирование ипотеки: как уменьшить переплату?

Чем ниже падают ставки, тем менее комфортно чувствуют себя заемщики, «успевшие» взять ипотеку под 14% и более. Ставку по уже имеющемуся кредиту можно уменьшить, если прибегнуть к рефинансированию. О том, как это сделать и какие могут возникнуть трудности, читателям сайта «РИА Недвижимость» рассказали эксперты.

1. Что такое рефинансирование ипотеки и как его получить?

Рефинансированием ипотеки называют изменение кредитного договора либо заключение нового договора c целью улучшений условий кредитования для заемщика. Люди прибегают к рефинансированию с разными целями: ради снижения размера ежемесячного платежа, изменения срока договора или снижения процентной ставки.

Последнее условие сейчас особенно актуально, поскольку банки вслед за ЦБ уже более года снижают ставки, а также увеличивают количество программ рефинансирования. Текущий ипотечный портфель (около 5 триллионов рублей), находящийся на балансах банков, сформирован под среднюю ставку в 12,5%. Ставки, по которым выдаются ипотечные кредиты сейчас, снизились до 10% и менее в начале второго полугодия 2017 года. Именно это снижение формирует спрос на продукты рефинансирования.

2. Обязан ли банк рефинансировать своего заемщика, раз для новых клиентов условия уже лучше?

Нет, не обязан. Более того, банки неохотно идут на рефинансирование кредитов своих же заемщиков. Дело в том, что рефинансирование подразумевает существенное изменение изначальных условий кредитования, что трактуется существующими нормативными документами как ухудшение платежеспособности заемщикам и, как следствие, ухудшение категории качества кредита. По этой причине банк обязан создать под рефинансируемый кредит дополнительные резервы, что увеличивает нагрузку на банк.

Однако сложность рефинансирования кредита для заемщиков позволяет сохранять определенный порядок на рынке. Чтобы снизить ставку по уже существующей ипотеке, заемщик может обратиться как в свой, так и в сторонний банк.

При рефинансировании кредита в «своем» банке процедура оформляется как изменение условий по действующему договору, поэтому дополнительной оценки предмета залога делать не надо. Однако банк может отказать заемщику и тогда целесообразно воспользоваться процедурой рефинансирования в другом банке.

3. Как понять, что рефинансирование тебе действительно выгодно? Какова должна быть разница в ставках?

Так, в 2015 году можно было взять ипотеку под 13,16–14,73% годовых. Среднестатистический клиент, который рефинансирует кредит, взятый в I квартале 2015 года, сейчас может получить снижение ставки на 2,2–3,8 п. п.

По оценке экспертов, реальную выгоду заемщик получает при снижении ставки на 1,5 п. п., при этом в реальности договоры заключаются и на 0,5 п. п.

Выгода, которую получает заемщик, складывается из двух составляющих.

, снижение платежной нагрузки влечет снижение размера ежемесячного аннуитета. При сумме кредита 4 миллиона рублей и сроке 15 лет (ставка снижается с 13 до 9,25%) аннуитет снизится с 50,6 до 41,2 тысячи рублей. При сумме кредита 1,7 миллиона рублей и аналогичном снижении ставки аннуитет снизится с 21,5 до 17,5 тысяч рублей. В любом случае затраты на рефинансирование будут компенсированы в течение полугода.

Вторая выгода — снижение общей суммы переплаты по кредиту. Она действительно зависит от срока, который остался до погашения кредита. Расчеты показывают, что выгода от рефинансирования может достигать 100 тысяч рублей для среднего кредита в 1,7 миллиона рублей, если он будет рефинансирован в первые два года после выдачи.

4. Может ли не дать заемщику рефинансироваться в другом банке?

Такие случаи бывают. Например, банки нередко затягивают рассмотрение заявления, не давая никакого ответа, и имеют на это полное право, то есть процесс не ускорить.

Также, чтобы сохранить старых клиентов, банки пользуются статьей 43 федерального закона № «Об ипотеке», согласно которой последующая ипотека допускается, если она не запрещена предшествующим договором об ипотеке того же имущества, действие которого не прекратилось к моменту заключения последующего договора об ипотеке. То есть банк включает положение данной статьи в договор с заемщиком, тем самым создавая ему препятствие для потенциального рефинансирования. Это же является и препятствием к рефинансированию для нового банка — он не сможет получить в залог имущество заемщика, а значит, и выдать ему новый кредит.

Если же в кредитном договоре отсутствует запрет на последующую ипотеку, то можно сэкономить время, не ждать ответа от своего банка и смело обращаться за рефинансированием в другой, предлагающий более выгодные условия. Этот процесс также не будет быстрым, так как при рефинансировании кредитный договор со старым банком расторгается и заключается новый с новым банком, из чего вытекают все обязательные процедуры: сбор необходимых документов, как если бы заемщик получал кредит впервые, дальнейшая проверка платежеспособности заемщика, предложение заключить договор страхования.

Однако возможности для маневра остаются. Новый банк может сперва выплатить ипотеку в полном объеме, дождаться снятия обременения с недвижимости, которая служила залогом, и после этого оформить ее на себя. Нюанс этой схемы в том, что в период, пока залог переоформляется, для заемщика будет действовать более высокая ставка. Обычно добавляется около двух процентных пунктов. То есть до оформления закладной по рефинансированному кредиту действует ставка не 9,5%, а 11,5%. Однако даже в этот период платежи заемщика будут ниже, чем по кредиту, выданному по ставке 12% и выше. Снятие залога с недвижимости и оформление новой закладной обычно занимают не более двух месяцев. Учтите, что требования к платежеспособности заемщика будут выше, если залог переносится с отсрочкой.

5. Придется ли доплачивать за рефинансирование?

Зависит от условий. Если вы сможете рефинансироваться в своем банке, то с высокой долей вероятности платить ничего не придется, так как снижение ставки для действующего клиента — это вообще не рефинансирование в классическом понимании, а реструктуризация (то есть изменение условий действующего договора). И конечно, если клиент смог получить согласие от текущего кредитора, то ему, вероятно, будет комфортнее остаться с ним.

Если же рефинансирование происходит в новом банке, то дополнительные расходы возникнут почти неизбежно. На практике потратить на сбор документов придется в районе 10–15 тысяч рублей. Расходы заемщика на оформление состоят из платы за оценку недвижимости (порядка 5000 рублей) и платы за регистрацию новой ипотеки (государственная пошлина составляет 1000 рублей). Выдача предшествующим кредитором справок, содержащих информацию об остатке задолженности, характере погашения, а также реквизиты для погашения обойдутся примерно в 1000 рублей, а некоторые банки предоставляют пакет документов бесплатно.

Кроме того, вероятно, придется потратиться на оплату нотариальных сборов (1,5–3 тысячи рублей) и переоформить страховку, стоимость которой зависит от множества факторов, поэтому указать ее сложно.

6. Обязательно ли оформлять новую страховку?

Сложно ответить однозначно, так как многое зависит от условий договоров, политики банка и страховщика.

Страховка в среднем обходится в 0,3–1,5% от стоимости недвижимости. На размер страховки влияют следующие факторы: объект, на который был взят кредит, возраст заемщика и род его деятельности. Конструкция договора страхования содержит в себе страхователя, предмет залога, выгодоприобретателя, привязку к кредитному договору. При смене страховой компании вся конструкция меняется.

Однако исходя из практики возврат неиспользованной части премии составляет незначительную сумму.

В некоторых случаях можно избежать этой части расходов. Если страховая компания аккредитована в новом банке и условия договора позволяют сменить выгодоприобретателя при наступлении страхового случая, то не потребуется переоформленные страховки.

У заемщиков есть и другая возможность не переплачивать: после получения выгодной ставки в течение пяти дней можно подать заявление об отказе от договора добровольного страхования, и банк будет обязан вернуть уплаченную за страховку сумму. Однако нужно понимать, что такой прием снизит лояльность банка к клиенту, и это может сказаться на дальнейших отношениях.

7. По каким причинам заемщику могут отказать в рефинансировании ипотеки?

Качественное исполнение обязательств, то есть отсутствие просрочек по оплате кредита, — ключевое условие получение одобрения по заявке. И заемщик должен иметь хорошую кредитную историю, чтобы получить новый кредит на лучших условиях.

Также в банк предоставляются и документы на объект недвижимости, так как объект залога должен отвечать требованиям нового кредитора (по площади, этажности, сроку эксплуатации, используемых конструкций при строительстве и пр.). Сейчас, например, в Москве банк просто не сможет одобрить заявку на рефинансирование кредита, где объектом залога выступает «хрущевка».

Если квартира приобреталась в браке, необходимо согласие супруга, если таковое не будет получено, то могут возникнуть сложности с рефинансированием.

8. Какие банки в России вообще имеют такие программы?

Это те же банки, что являются лидерами по объемам выдачи ипотечных кредитов.

По оценкам экспертов, в первом полугодии 2017 года наибольший объем кредитов, выданных сторонними банками, рефинансировали следующие банки: Райффайзенбанк — 14,657 миллиарда рублей (46,87% от объема продаж), ВТБ24 — 5,879 миллиарда (3,79%), Сбербанк — 2,618 миллиарда (продукт запущен только с 18 апреля 2017 года), Газпромбанк — 2,6 миллиарда рублей (10,71%), банк «ДельтаКредит» — 1,62 миллиарда рублей (7,25%). Кроме того, программа рефинансирования есть и у Агентства ипотечного жилищного кредитования.

Выбирая банк для рефинансирования ипотеки, нужно учесть, что, например, зарплатные клиенты или сотрудники всегда являются для банков более интересным клиентским сегментом в связи с тем, что кредиторы имеют более полное и достоверное понимание их финансового положения и платежной дисциплины. Скидка к процентной ставке по ипотечным продуктам для зарплатных клиентов, в том числе по продуктам рефинансирования, может достигать 0,25–0,75 п. п.

Материал подготовлен при участии экспертов АИЖК, юридической компании Tenzor Consulting Group, руководителя аналитического центра Сергея Гордейко, специалистов банка «ДельтаКредит», директора департамента розничных продуктов «Абсолют Банка» Антона Павлова и руководителя департамента ипотечного кредитования банка ВТБ Андрея Осипова.