Как выбрать налогообложение для ИП

Сколько налогов платят ИП на разных системах

Этот материал обновлен 04.02.2021

При регистрации индивидуальный предприниматель должен выбрать систему налогообложения.

Если не выбрать, налоговая сама назначит общую систему, а это несколько налогов и сложный бухгалтерский учет. Разбираемся, как не прогадать.

Схема для выбора системы налогообложения

Общий план по выбору системы налогообложения такой:

А теперь подробнее о каждой системе налогообложения.

Единый налог на вмененный доход — ЕНВД

ЕНВД, или вмененка, — специальный налоговый режим, который работает для некоторых сфер деятельности. Предприниматель платит единый налог, который заменяет НДФЛ и НДС.

Сферы деятельности. В каждом муниципалитете свой перечень видов бизнеса, где можно применять ЕНВД. Вот некоторые из них:

Ограничения. На ЕНВД могут работать ИП со среднесписочной численностью сотрудников не более 100 человек. Если ИП занимается розничной торговлей или общественным питанием, торговый зал или зона обслуживания должны быть не больше 150 м².

Этот режим постепенно отменяют. С начала 2020 года предприниматели не смогут применять ЕНВД, если продают лекарства или шубы и прочие изделия из натурального меха. Это товары, подлежащие обязательной маркировке. За них можно платить налог по общей системе или по УСН, а по остальным товарам оставить ЕНВД. С июля 2020 года то же самое начнется применительно к обуви.

Регионы могут отказываться от ЕНВД. Например, в Москве этой системы нет, а в 2021 году ЕНВД перестанет действовать вообще.

Как считают налог. Налог считают не от фактического дохода, а от вмененного — то есть предполагаемого в этой сфере. Налог зависит от условного дохода ИП, вида бизнеса, площади торгового зала и региона.

Ставка налога. От 7,5 до 15%, в зависимости от региона.

Как уменьшить налог. Можно вычесть из налога уплаченные страховые взносы.

Совмещение с другими режимами. ИП может по одним видам деятельности работать на общей системе или УСН, а по другим — на ЕНВД. Учет придется вести раздельно.

Минимизация налогообложения для IT-бизнеса через IP box: сравнение юрисдикций

Одна из основных причин миграции бизнеса — поиск возможностей для минимизация налогового бремени. Особенно актуально этот вопрос стоит перед малым и средним бизнесом, стартапами с невысокой маржинальностью.

Популярным и удобным вариантом для минимизации налогов для компаний IT бизнеса является режим «IP box».

Следует заметить, что «IP box» это не универсальное название, а сложившаяся негласная практика для названия льготных налоговых режимов для лиц, работающих в сфере интеллектуальной собственности.

В большей части, на такое положение вещей оказали влияние власти Кипра, однако есть и другие юрисдикции, желающие привлечь в страну IT-бизнес, создавая благоприятную налоговую среду.

Среди стран, которые стали популярными благодаря своим налоговым режимам IP box можно выделить Кипр, Польшу, Грузию и Венгрию. Разберём условия и принципы налоговых льгот в каждой из них.

Для IT компаний на Кипре в режиме IP box 80% квалифицируемой прибыли, получаемой от квалифицируемых активов, будут освобождено от налогов. При этом эффективная налоговая ставка налогообложения уменьшается со стандартной 12,5% до 2,5%.

Право на минимизацию налога имеют компании, которые получают прибыль от использования так называемых квалифицированных нематериальных активов.

Такие активы должны быть куплены, разработаны или использоваться лицом в целях развития его деятельности (за исключением интеллектуальной собственности, связанной с маркетингом), или получены в результате научно-исследовательских и опытно-конструкторских работ.

В частности, к таким активам относят:

По итогам отчетного финансового периода при определении базы налогообложения, 80% общей прибыли, полученной от квалифицируемого нематериального актива, относятся к расходам, подлежащим вычету. Следует отметить, что в случае значительной расходной части только 20% расходов могут быть перенесены на следующие отчетные периоды.

Вместе с тем важно помнить, что наличие зарегистрированной компании без физического присутствия на Кипре недостаточно. На сегодня выдвигаются требования по существенному присутствию бизнеса, в частности требуется наличие реального офиса, наемных сотрудников, вовлеченных в разработку, использование квалифицируемого нематериального актива.

Польша

Существует подобный специальный режим для IT бизнеса и в Польше. Учитывая общие тенденции требований банков по наличию экономической связи бизнеса со страной регистрации, Польша может рассматриваться как наиболее комфортная страна для миграции бизнеса ввиду экономических показателей, культурной близости и территориального расположения.

Льготная налоговая ставка в Польше составляет 5%.

Как и на Кипре, тут есть ряд требований, которые компания должна выполнять, чтоб иметь возможность использовать льготный режим налогообложения.

Во-первых, компания должна осуществлять исследовательскую деятельность и деятельность по разработке (квалифицированная деятельность). В том числе – деятельность по исследованиям, осуществляемым на систематической основе, направленную на приобретение новых знаний и ресурсов для разработки новых приложений (продуктов).

В частности сюда относят:

Венгрия

Венгрия является достаточно привлекательной юрисдикцией даже без применения специальных налоговых режимов. Стандартная ставка на прибыль компании составляет 9%. Также взымается дополнительно 2%-ный муниципальный налог.

Однако, и без того небольшие налоги могут быть снижены при применении специального режима IP. Так, муниципальный налог 2% на полученные роялти может быть снижен до 0%.

Налог на прибыль от использования квалифицированного объекта будет снижен на 50% от стандартной ставки. Итого налог на такую прибыль составит всего 4,5%.

Швейцария

C 2020 года в Швейцарии вступит в силу налоговая реформа, которая, помимо прочего, вводит специальный режим patent box для компаний, владеющих правами на патенты и на некоторые другие права интеллектуальной собственности. Швейцарский patent box предусматривает освобождение 90% квалифицируемой прибыли от налога.

При этом само по себе программное обеспечение автоматически не подпадает под patent box, а также не может быть запатентовано отдельно. Использовать же режим для ПО можно если оно является частью запатентованного изобретения.

Ещё один вариант получить налоговые льготы от владения программным обеспечением в Швейцарии – запатентовать программное обеспечение в другой стране и оформить права интеллектуальной собственности на швейцарскую компанию.

Таким образом, несмотря на планируемое введение в Швейцарии льготного режима, его применение пока представляется довольно ограниченным.

В целом, все перечисленные юрисдикции являются удобными и привлекательными для начинающего IT бизнеса. Понимая в деталях планируемую деятельность, прогнозируя развитие IT компаний и денежные потоки, можно без труда подобрать оптимальный вариант для успешного становления и развития своего бизнеса.

Налогообложение для ИП: какие системы бывают и как выбрать

Когда предприниматель оформляется как ИП, у него есть месяц, чтобы выбрать налоговый режим. Иначе ему придется платить налоги по общей системе — самые высокие из возможных. Вместо этого в большинстве случаев лучше выбрать специальный режим: упрощенку (УСН), патент (ПСН), налог на профессиональный доход (НПД) или единый сельскохозяйственный налог (ЕСХН). Рассказываем, как правильно выбрать систему, какие налоги и взносы платят ИП в 2021 году и что для них изменилось.

Что изменилось в 2021 году

Отменили ЕНВД. С 1 января 2021 года в России отменили единый налог на вмененный доход (ЕНВД) — это фиксированный налог, который платили четыре раза в год. Чиновники посчитали, что этот налог занижен и используется для серых схем. Ему на смену пришли патент и самозанятость.

Самозанятость ввели во всех регионах. Налог на профессиональный доход (НПД) ввели для самозанятых граждан и ИП без сотрудников. Изначально он был доступен в нескольких тестовых регионах, а с июля 2020 года — во всех.

Продлили налоговые каникулы. До 2023 года ИП на упрощенке и патенте имеют право не платить налог до двух лет после регистрации. Но это работает далеко не во всех регионах и только в отдельных сферах, таких как производство и наука. Полный список ограничений указан в Налоговом кодексе.

Истекла отсрочка на применение онлайн-касс. С 1 июля 2021 года закончилась отсрочка на кассы. Она действовала для ИП без работников, которые:

Теперь все ИП, которые работают с физлицами, обязаны купить и зарегистрировать онлайн-кассу и выдавать чеки клиентам. Исключение — НПД, но этот налоговый режим подходит не всем.

Страховые взносы за себя

Фиксированные. Помимо налогов ИП ежегодно платят пенсионные и медицинские взносы за себя. Причем размер таких взносов не меняется в зависимости от системы налогообложения для ИП и дохода. В 2021 году государство не стало поднимать сумму взносов и оставило их на прежнем уровне — 40 874 ₽ в год.

Эти взносы платят все ИП, независимо от того, работают они или нет, просто по факту регистрации. Перечислить эти взносы необходимо не позднее 31 декабря того года, за который бизнесмен их платит. В некоторых случаях на сумму взносов можно сократить налоги ИП в 2021 году.

ИП, которые работают как самозанятые, не обязаны платить взносы, но могут делать это добровольно.

Дополнительные. Это 1% от налога свыше 300 000 ₽ в год. Например, если доход ИП составил за год 2 млн ₽, он заплатит еще 17 000 ₽:

(2 000 000 — 300 000) * 1% = 17 000

Оплатить эти взносы необходимо не позднее 1 июля года, следующего за отчетным.

Налоги и взносы ИП с зарплат в 2021 году

Если ИП нанимает работников по трудовым договорам, он переводит за них:

Например, если сотрудник получает 50 000 ₽ на руки, дополнительно ИП-работодатель заплатит НДФЛ 7471 ₽ и на взносы — 17 195 ₽.

Эти выплаты нужно перечислять каждый месяц до 15 числа.

Как выбрать систему налогообложения для ИП

Определиться с системой необходимо за следующие 30 дней с регистрации. Если этого не сделать, ИП автоматически будет работать на ОСНО с самым высоким налогом.

Отобрать режимы, которые подходят по ограничениям. Прежде всего обратите внимание на патент и НПД — потенциально самые выгодные режимы для предпринимателя-новичка. Если работаете в сельском хозяйстве, выбирайте ЕСХН.

Когда ничего из перечисленного не подошло, выбирайте упрощенку. В редких случаях, если вы собираетесь работать с корпорациями, можно оставить ОСНО.

Выбрать систему налогообложения для ИП, на которой проще работать. Учитывайте объем отчетности: выбирайте тот, где нужно реже отчитываться. Помимо патента и самозанятости минимальная отчетность требуется на упрощенке.

Посчитать, какая система дешевле. Это зависит от вида деятельности, местоположения и расходов ИП. Далее рассмотрим, на что обращать внимание.

Онлайн-касса на смартфоне

Для работы ИП нужна онлайн-касса. Она уже у вас есть — в смартфоне, остается скачать приложение и купить фискальный регистратор.

Приложение управляет продажами, а регистратор печатает и отправляет чеки в налоговую.

Какие есть налоговые режимы

Для ИП доступно пять налоговых систем:

Дальше разберем каждый режим подробно и объясним, для кого они подходят.

Что это. Основная система по умолчанию применяется для всех ИП, если не подать заявление на другой режим.

Какие ограничения. Никаких.

Сколько налогов ИП платит в 2021 году. ИП на ОСНО платит три основных налога:

Когда платить. НДФЛ платят авансовыми платежами за каждый квартал, не позднее 25-го числа каждого месяца, который следует за этим кварталом. Только последний четвертый платеж можно отсрочить до 15 июля следующего года.

НДС нужно перечислять каждый месяц до 25 числа, налог на собственность — до 1 марта последующего года.

Какая отчетность. Обычно документооборот ИП на основной системе ведет бухгалтер, потому что у этого режима самая большая отчетность. Нужно представлять налоговую декларацию по НДФЛ один раз в год — до 30 апреля последующего года, по НДС — раз в три месяца, до 25 числа следующего за этим кварталом месяца.

Кому подходит. ИП, которые сотрудничают с корпорациями — они применяют вычет по НДС. Тем, у кого доходы больше 200 млн ₽ в год или больше 130 сотрудников. Также бизнесу, для которого нельзя применять спецрежимы, например нотариусу.

Что это. Упрощенная система с единым налогом. ИП может выбрать объект налогообложения, то есть то, с чего будет платить налог: со своих доходов или разницы между его доходами и расходами. Если дохода нет, налог не платится.

Какие ограничения. До 200 млн ₽ дохода в год, до 130 сотрудников.

Сколько налогов платить. Это зависит от того, с чего платит налоги ИП в 2021 году:

Для некоторых видов бизнеса в регионах есть сниженные ставки, проверяйте это на сайте налоговой.

Когда платить. За каждый квартал, в течение следующих 25 дней. Вот конкретные даты:

Какая отчетность. Налоговая декларация — только один раз в год, ее подают до 30 апреля последующего года. Также нужно регулярно заполнять Книгу учета доходов и расходов.

Кому подходит. Режим УСН «Доходы» выгоден, когда расходы предпринимателя менее 70% от доходов. Если же расходы более 70% доходов — выгоднее УСН «Доходы минус расходы».

Что это. Замена налога патентом на определенный вид деятельности. Его предприниматель покупает на фиксированный срок — до одного года. Закон не запрещает совместить несколько патентов или патент с упрощенкой.

Какие ограничения. До 60 млн ₽ дохода по всем патентам, до 15 наемных работников, не для всех видов деятельности. Если дохода пока нет, платить стоимость патента все равно придется.

Сколько налогов платить. Цена — 6% от потенциального дохода, она зависит от вида бизнеса и местоположения. Например, годовой патент программисту в Москве обойдется в 300 000 ₽, а переводчику в Саратове — в 9 000 ₽. Найти сумму для своего вида деятельности можно на сайте ФНС.

Из стоимости патента можно вычесть сумму страховых взносов и так ее уменьшить.

Когда платить. Если покупаете патент меньше чем на 6 месяцев, то оплатить его стоимость надо до конца срока действия. Если патент от полугода до года — треть суммы вносят в течение 90 дней, оставшиеся две три — до конца срока.

Какая отчетность. Надо вести только Книгу учета доходов, налоговая может запросить ее в конце года.

Кому подходит. Тем, кто ведет сезонный или временный бизнес, или если патент выходит выгоднее других режимов.

Что это. Специальный режим для сельхозпроизводителей, в том числе рыболовецких хозяйств и других организаций, указанных в Налоговом кодексе.

Какие ограничения. Доход ИП от работы в сельском хозяйстве должен быть не меньше 70% всех его доходов. До 300 сотрудников.

Сколько налогов платить. 6% от дохода, но в некоторых регионах ставка ниже.

Когда платить. Каждые полгода, первый платеж — не позднее 25 июля, второй — до 31 марта следующего года.

Какая отчетность. Налоговая декларация — один раз в год, не позднее 31 марта последующего года.

Кому подходит. ИП, которые работают в сельском хозяйстве.

Что это. Специальный режим для самозанятых граждан. То есть тех, кто самостоятельно выполняет работы, оказывает услуги или продает товары собственного производства.

Какие ограничения. Доход до 2,4 млн ₽ в год, нельзя нанимать работников по трудовым договорам. Нельзя совмещать с другими системами. Подходит для типов деятельности, которые позволяют перейти на НПД — в основном, это услуги, которые ИП оказывает без чужой помощи.

Сколько налогов платить. С дохода от физических лиц — 4%, от компаний и ИП — 6%.

Когда платить. Раз в месяц, до 25-го числа последующего месяца. Если доходов не было, переводить налог не нужно.

Какая отчетность. Налоговую декларацию сдавать не нужно. Доходы необходимо указывать в мобильном приложении «Мой налог». Оно автоматически рассчитывает налог к оплате.

Кому подходит. Тем, кто самостоятельно оказывает услуги.

Что нужно знать о налогообложении для ИП

Есть модели касс для любого бизнеса от кофейной точки до медицинской организации.

Фискальный накопитель и год ОФД идут в комплекте. Все модели в реестре ККТ и соответствуют требованиям 54-ФЗ.

Как налоговики следят за «виртуальной» жизнью компаний

Виртуальная реальность становится все более «реальной». Сегодня все больше управленческих действий совершаются удалено с использованием сети Интернет. При этом у многих всемирная паутина создает иллюзию анонимности. Но так же как в реальном мире, работая в сети, каждый пользователь оставляет следы: при сдаче отчетности, при совершении платежей, при отправке писем и т.д.

Анализ этой информации может позволить контролирующим органам узнать очень многое. вплоть до местоположения используемого компьютера, рассказывают специалисты TaxCoach.

Удобство влечет за собой новые риски:

Так, налоговые органы активно анализируют сведения «виртуальной» жизни налогоплательщика и его контрагентов. Так, Минфин давно предписывает (письмо Минфина РФ от 19.05.2010 № 03-02-07/1-243) проверяющим налоговым инспекторам в необходимых случаях запрашивать у банков следующую информацию:

С 15 февраля 2018 года спецоператоры обязаны передавать ФНС сведения об IP-адресе налогоплательщика при отправке отчетности.

О чем идет речь?

МАС-адрес — это уникальный заводской номер сетевой карты, установленной в компьютере или ином «гаджете», посредством которой осуществляется выход в Интернет. Его нельзя изменить.

Таким образом, контролирующие органы после запроса провайдеру могут получить информацию о местоположении компьютера, с которого осуществлялся выход в сеть. А с использованием МАС-адреса инспекторы смогут определить конкретное устройство. Телефонный номер может позволить установить ответственное лицо.

Если в результате анализа полученной информации будет установлено, что управление банковским счетом стороннего контрагента, счетом налогоплательщика и сдача отчетности осуществлялись из одного и того же места (с одного и того же компьютера), то вероятность предъявления претензий налогоплательщику будет стремиться к 100%.

Так, например, Арбитражный Суд Западно-Сибирского округа ( Постановление АС Западно-Сибирского округа от 25 декабря 2018 г. №Ф04-5986/18 по делу № А27-27939/2017), отказывая налогоплательщику в оспаривании решения налогового органа, прямо указал, что «у Общества, взаимозависимых организаций и индивидуальных предпринимателей расчетные счета были открыты в одних и тех же кредитных учреждениях, IP-адреса для доступа к системе „Клиент-Банк“ идентичны». В результате суды пришли к выводу о «правомерном включении налоговым органом в состав доходов налогоплательщика выручки указанных взаимозависимых лиц, уменьшив ее на соответствующие расходы и уплаченные по специальным налоговым режимам суммы налогов, а налоговую базу по НДС — на соответствующие налоговые вычеты».

Справедливости ради необходимо отметить, что единый IP-адрес сам по себе не является доказательством наличия схемы «дробления бизнеса» или иного налогового правонарушения. Сам налоговый орган исходит из того, что единый IP-адрес является лишь подтверждением формального документооборота, который, в свою очередь, свидетельствует о фиктивности действий налогоплательщика ( Письмо Федеральной налоговой службы от 31 октября 2017 г. № ЕД-4-9/22123@ «О рекомендациях по применению положений статьи 54.1 Налогового кодекса Российской Федерации»). То есть основная цель ФНС — доказать наличие налоговой выгоды, которая вследствие отсутствия деловой цели в действиях налогоплательщика, является необоснованной.

Например, рассматривая один спор, суд указал ( Постановление Арбитражного суда Западно-Сибирского округа от 31 января 2017 г. № Ф04-6830/16 по делу № А03-6957/2015): «Инспекция в подтверждение своего довода о нереальности осуществления деятельности ООО „Солнышко“ и ООО „Зернышко“ ссылается, в частности на то, что ООО „Солнышко“ и ООО „Зернышко“ не имеют в собственности имущества; что расчетные счета всех трех организаций открыты в одних кредитных учреждениях; что IP-адрес (контактный телефон) является единым. Вместе с тем указанные доводы не являются достаточными для опровержения вывода судов о реальности осуществления ООО „Солнышко“ и ООО „Зернышко“ самостоятельной хозяйственной деятельности.»

Налогоплательщик смог доказать отсутствие необоснованной налоговой выгоды:

При этом не стоит забывать, что носители информации могут быть просто изъяты контролирующими органами. В этих ситуациях налогоплательщикам не поможет ни установка паролей на вход в программы, ни удаление информации стандартными средствами операционной системы, ни даже форматирование жестких дисков компьютеров — специалисты давно научились обходить любые пароли, а также восстанавливать намеренно удаленную информацию.

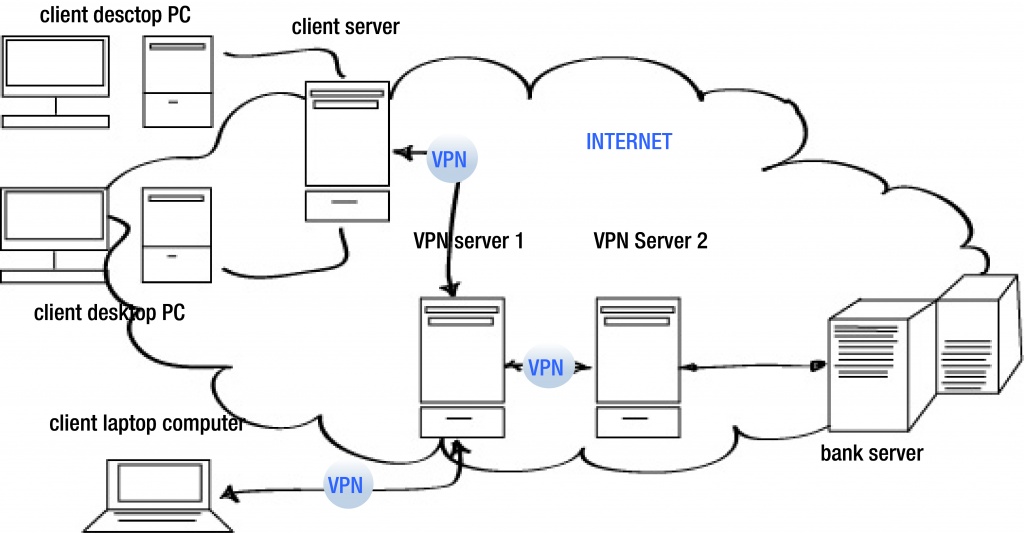

Возвращаясь к информационной составляющей безопасности бизнеса, нельзя не упомянуть про VPN-технологии.

VPN (англ. Virtual Private Network — виртуальная частная сеть) — это по сути сеть внутри сети. VPN может объединять компьютеры, расположенные в разных частях света. Виртуальные сети позволяют обеспечить определенный уровень безопасности для своих клиентов. Это достигается в том числе за счет того, что выход в интернет всех устройств может осуществляться из одного канала. При этом сервер, который обеспечивает доступ, может находиться в другой стране и иметь собственный уникальный IP-адрес.

Схематично процесс подключения можно представить следующим образом:

На сегодня существует ошибочное мнение, что VPN-сервисы и анонимайзеры запрещены. Однако это не совсем так. Действительно, с 1 ноября 2017 года данные ресурсы могут быть заблокированы. Но в соответствии с новой статьей 15.8 Федерального закона от 27 июля 2006 г. № 149-ФЗ «Об информации, информационных технологиях и о защите информации» данная мера допускается только в случае, если посредством VPN-сервисов осуществляется доступ к заблокированным Роскомнадзором сайтам. Если владельцы соответствующих ресурсов соблюдают законодательство РФ, данные сервисы будут доступны и работа с ними не является правонарушением.

Описанные технологии эффективно используются для защиты конфиденциальной информации от перехвата конкурентами и иными недобросовестно настроенными лицами, поскольку VPN-технологии могут обеспечить надежное шифрование трафика.

Хватит гуглить ответы на профессиональные вопросы! Доверьте их экспертам «Клерка». Завалите лучших экспертов своими вопросами, они это любят!

Ответ за 24 часа (обычно раньше).

Вся информация про безлимитные консультации здесь.

Как изменятся доходы айтишников-ИП, если поправки в Налоговый кодекс утвердят (обновлено)

В конце сентября Минфин опубликовал проект изменений в Налоговый кодекс. Если их примут, то с 2022 года айтишники-ИП не смогут работать по упрощёнке. Юрист в сфере ИТ и венчурного права, замдиректора юридической фирмы IT-Legal Илья Рокач изучил поправки и рассчитал будущую налоговую нагрузку для айтишников-ИП в Беларуси.

UPD. В первой версии материала были указаны ошибочные вводные, будто у айтишников-ИП в 2022 году ещё сохранится возможность работать по упрощёнке. На самом деле, исходя из законопроекта, нет.

В конце сентября Минфин опубликовал проект изменений в Налоговый кодекс. Если их примут, то с 2022 года айтишники-ИП не смогут работать по упрощёнке. Юрист в сфере ИТ и венчурного права, замдиректора юридической фирмы IT-Legal Илья Рокач изучил поправки и рассчитал будущую налоговую нагрузку для айтишников-ИП в Беларуси.

UPD. В первой версии материала были указаны ошибочные вводные, будто у айтишников-ИП в 2022 году ещё сохранится возможность работать по упрощёнке. На самом деле, исходя из законопроекта, нет.

Как сейчас?

Многие айтишники-ИП при оказании услуг используют УСН (упрощённую систему налогообложения) с уплатой 3% налога с НДС (согласно ст. 117 НК, в случае если покупателем услуг является иностранная организация, НДС на территории РБ к уплате не возникает) либо УСН с уплатой 5% налога без НДС. Дополнительно к этому уплачиваются обязательные взносы в ФСЗН. Разберём пример со следующими вводными:

Таблица № 1. Налоговая нагрузка для айтишника-ИП в настоящее время

634

А как будет?

Если же поправки в НК будут приняты, то с 2022 года айтишники-ИП лишаются возможности использовать УСН. Тогда у них останется четыре варианта законно оказывать услуги:

Данный пункт помечен звездочкой потому, что законопроект предлагается дополнить новыми сферами деятельности самозанятых, однако, согласно настоящему законопроекту, айтишникам нельзя регистрироваться в качестве самозанятых.

Предположим, что айтишникам новым законом будет разрешено регистрироваться в качестве самозанятого: в таком случае ставка налога, согласно законопроекту, будет составлять 10% от полученных доходов. Этот налог будет включать в себя обязательные взносы в ФСЗН. Однако есть нюанс: если за календарный год доход, полученный от белорусских ИП или организаций, окажется выше 60 тыс. рублей (на 07.10.2021

$24К), нужно будет заплатить 20% с суммы превышения.

Разберем вышеописанные варианты со следующими вводными:

Таблица № 2. Налоговая нагрузка для айтишника-ИП в 2022 году

634

634

Выводы:

Таким образом, новые поправки в НК помогут значительно пополнить государственный бюджет, однако и одновременно снизят доходы айтишников-ИП.

При этом можно согласиться с позицией некоторых юристов и налоговых консультантов, которые считают, что предприниматели паникуют из-за нехватки информации. Поэтому важно, чтобы чёткие разъяснения по новым поправкам в НК появлялись своевременно, чтобы ИП могли подготовиться к новшествам белорусского законодательства.