Налоговые льготы для IT-компаний в 2021 году

Государство и до пандемии коронавируса поддерживало высокотехнологичные отрасли с помощью различных налоговых льгот. Например, бизнес мог рассчитывать на пониженную ставку по страховым взносам или освобождение от НДС при продаже программных продуктов и баз данных.

А с 2021 года бизнесмены, которые работают в сфере IT, получили дополнительные льготы. Правда, появились и ограничения.

Рассмотрим, как IT-компании платили налоги в 2020 году и что их ждет в 2021-м.

В налоговом законодательстве РФ нет термина «IT-компания». На практике так называют организации или ИП, которые занимаются разработкой, продажей и сопровождением различных видов программного обеспечения (ПО) и баз данных (БД).

Например, к IT-компаниям относятся разработчики сайтов, бухгалтерских программ, компьютерных игр, антивирусов и т. п.

Для разных видов налогов и взносов есть критерии, по которым бизнес получает права на льготы. Например, для получения пониженной ставки по страховым взносам одни критерии, для отмены НДС — другие.

Все изменения по налогообложению IT-отрасли, которые будут действовать с 2021 года, перечислены в федеральном законе № 265-ФЗ от 31.07.2020.

Основа любого IT-бизнеса — квалифицированные специалисты, которым нужно платить высокую зарплату. Поэтому для компании страховые взносы с зарплаты — существенная часть фискальной нагрузки.

В 2020 году бизнесмены, которые работают в IT-сфере, могли пользоваться льготной 14%-й ставкой по страховым взносам, если соответствовали некоторым условиям. Эти условия остались в силе в 2021 году.

С начала 2021 года для организаций, которые работают в IT-сфере, дополнительно снизили ставку страховых взносов. Компании будут платить во внебюджетные фонды всего 7,6% от размера оплаты труда.

Стандартная общая ставка страховых взносов составляет 30%, так что льгота существенная.

7,6% вместо 30% или 14% по страховым взносам

Старые условия для применения льготы, которые остались в 2021 году:

Чтобы получить аккредитацию, нужно направить в Минцифры заявление и справку. Бланки документов можно скачать на сайте ведомства.

Платить госпошлину не нужно. Минцифры примет решение об аккредитации в течение 30 рабочих дней после получения документов.

Если соблюдены все условия, то пониженную ставку по взносам можно начать применять в том месяце, когда компания попала в реестр (письмо Минфина РФ от 26.05.2017 № 03-15-05/32582).

Кроме того, с 2021 года появились новые условия:

В 2020 году не было льготной ставки по налогу на прибыль для IT-компаний. Если такая компания использовала общий налоговый режим, то она платила налог по стандартной ставке 20%. Но организации из IT-сферы могли учесть отдельные виды затрат на льготных условиях и тем самым уменьшить облагаемую базу по налогу на прибыль.

Списание затрат на НИОКР. Расходы на научные исследования и/или опытно-конструкторские разработки (НИОКР) можно учесть с коэффициентом 1,5 (п. 7 ст. 262 НК РФ).

Например, если фактически на НИОКР потратили 200 тыс. рублей, то базу по налогу на прибыль можно сократить в полтора раза. В данном примере получается на 300 тыс. рублей.

Затраты на исследования и разработки должны входить в перечень, утвержденный постановлением Правительства от 24.12.2008 № 988. Чтобы подтвердить право на льготу, бизнесмен предоставляет вместе с декларацией по налогу на прибыль отчет о НИОКР. Если у налоговиков возникали сомнения в обоснованности расходов, они могут проверить отчет с помощью независимых экспертов.

Никаких других условий для применения льготы по НИОКР нет. Главное — чтобы затраты были обоснованы и входили в утвержденный перечень.

«Мгновенная» амортизация. Обычно при покупке основных средств их стоимость списывается на затраты через амортизацию в течение срока использования. Это касается и электронной техники.

Но некоторые IT-компании имели право списать все расходы на компьютерную технику в том периоде, когда сделали покупку. Для этого организация должна была соответствовать условиям (п. 6 ст. 259 НК РФ):

С начала 2021 года IT-компании смогут снизить ставку налога на прибыль почти в 7 раз. Вместо действующей ставки в 20% организации смогут платить только 3%.

3% вместо 20% по налогу на прибыль

Для этого нужно выполнить те же требования, что и для получения льготы по страховым взносам (п. 4 ст. 1 закона № 265-ФЗ):

Одновременно с начала 2021 года отменена «мгновенная» амортизация. Льгота по НИОКР сохранилась.

НДС не нужно было платить, если компания реализует ПО и БД: продает исключительные права на программу или предоставляет право пользования на основании лицензионного договора (п. 26 ст. 149 НК РФ).

Льгота по НДС применялась к программным продуктам, а не к бизнесмену, как происходит у других льгот. Поэтому получить освобождение от НДС при продаже ПО и БД могло не только юридическое лицо, но и индивидуальный предприниматель.

Льгота сохранилась, но распространяется не на все программные продукты. Чтобы получить освобождение от НДС, продукты компании должны соответствовать условиям:

Критерии, по которым ПО и БД можно отнести к льготной категории, в законе не установлены. Общих разъяснений по этому вопросу ФНС и Минфин пока не выпустили. Если сомневаетесь в статусе своего ПО, направьте запрос в свободной форме в свою ИФНС и узнайте, можете ли вы применить льготу по НДС к конкретному программному продукту.

Бизнесмены, которые работают в области IT-технологий, в 2021 году продолжают пользоваться следующими льготами:

С 2021 года начнут действовать и новые льготы:

Чтобы пользоваться в 2021 году льготами по страховым взносам и налогу на прибыль, компания должна выполнять условия:

Для льготы по НДС в 2021 году необходимо, чтобы:

Айти льготы с 2021

IT-поддержка: как налоговый манёвр изменит жизнь российских разработчиков

С 1 января 2021 года организации IT-сферы получат новые льготы: разработчикам программного обеспечения снизят налоги и страховые взносы. Рассказываем, какие льготы ждут IT-компании и кто получит поддержку от государства.

Отечественные разработчики открывают компании в США, Великобритании, Канаде и на Мальте: налоговая нагрузка в этих странах в 3 — 4 раза ниже, чем в России. Чтобы удержать IT-бизнес и повысить уровень конкуренции с иностранными разработчиками, правительство решило провести налоговый манёвр и уменьшило налоги и взносы.

Какие налоги и взносы снизят

Налоги снижаются только для компаний, которые работают на общей системе налогообложения. Для них налог на прибыль уменьшится с 20 до 3 %. Раньше 3 % отчислений шли в региональные бюджеты, 17 % — в федеральный. Теперь налог будет перечисляться полностью в федеральный бюджет.

Если ваша компания рассчитывает на льготы, но работает на упрощёнке, напишите заявление по форме № 26.2-3 с датой «1 января 2021 года» и отправьте его в налоговую по месту регистрации. Так вы перейдёте на ОСНО уже с нового года.

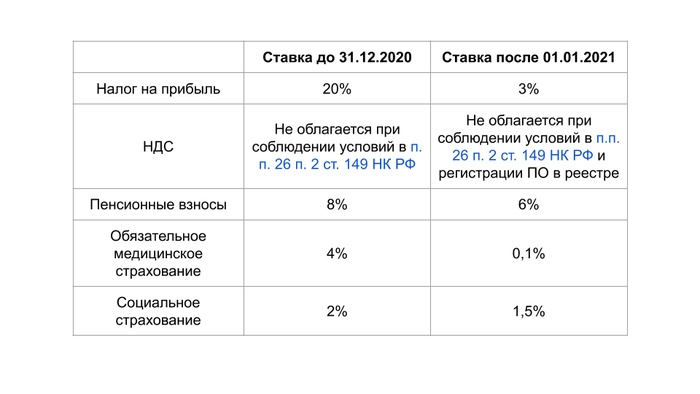

Вторая льгота — снижение страховых взносов. Здесь система налогообложения не имеет значения: взносы платят и на ОСНО, и на УСН. Общая ставка уменьшается с 14 до 7,6 %, а в разрезе по отдельным видам взносов изменения следующие:

Кому предоставят льготы

Льготы по налогам и страховым взносам получат компании, которые одновременно включены в реестр аккредитованных организаций в IT-области и реестр российских программ для ЭВМ.

Реестр аккредитованных IT-компаний

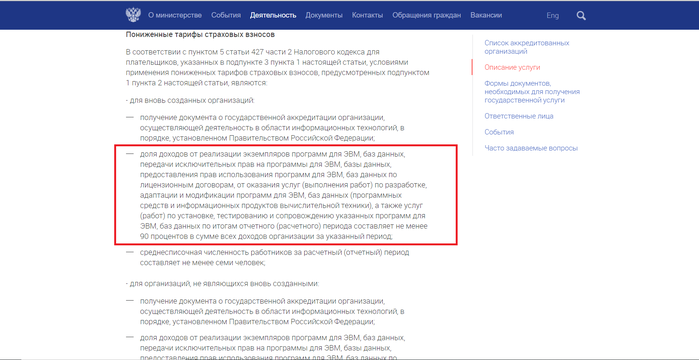

Аккредитованными могут стать IT-компании, которые соответствуют двум критериям:

среднее число штатных работников за последний год — не менее 7 человек;

90 % дохода — сделки с программным обеспечением, которое разработала компания.

Сделки с программным обеспечением включают:

Чтобы получить аккредитацию и попасть в госреестр, напишите заявление и справку о том, что ваша компания работает в IT-сфере. Документы можно принести в офис Минкомсвязи лично или отправить заказным письмом по адресу: 125039, г. Москва, Пресненская наб., д. 10, стр. 2, IQ-квартал.

Реестр российских программ

В реестр программ попадают компании, которые соответствуют следующим требованиям:

Чтобы попасть в реестр программ, нужно зарегистрироваться в Единой системе идентификации и аутентификации (ЕСИА) и получить электронную подпись. Затем подать заявление через ЕСИА и приложить копии документов, которые подтверждают доходы и права на программы. Минкомсвязи разместил инструкцию по регистрации в ЕСИА и подаче заявления на своём сайте.

Получить электронную подпись можно в интернет-банке СберБизнес. Доставка службой «Спецсвязь России» или самовывоз из удостоверяющего центра в Москве и Санкт-Петербурге.

Кто не получит льгот по налогам и взносам

Налоговый манёвр не затронет IT-компании, которые разрабатывают программы, но зарабатывают на услугах или рекламе. Например, Яндекс и 2ГИС не рассчитывают на льготы, потому что создают бесплатные программы, а доход получают от рекламы и оказания сторонних услуг (доставка продуктов, платное продвижение компаний). Зато льготы получит «Лаборатория Касперского», которая только продаёт свои программы.

Как компенсируют потери бюджета

Раньше IT-компании не платили НДС при продаже своих программ. Но реализация налогового манёвра потребует ежегодных расходов в 23,1 млрд рублей, поэтому правительство ограничило льготу. Теперь льготу по НДС получат только ИТ-компании из реестра российских программ. Эксперты считают, что такое изменение повысит цены на отечественный софт на 20 %, но принесёт 42,5 млрд рублей в бюджет.

Короче

Налоговый манёвр — это снижение ставок по налогу на прибыль и страховым взносам для IT-компаний. Налог на прибыль снизится с 20 до 3 %, страховые взносы — с 14 до 7,6 %.

Чтобы получить льготы, организация должна попасть в реестр аккредитованных IT-компаний и реестр российского ПО.

Чтобы компенсировать потери бюджета, правительство отменило нулевую ставку НДС для программ, которые не включены в реестр.

Льготы для IT-компаний в 2021: кто и как может их получить

Айгуль Шадрина, CEO S4 Consulting, рассказывает, какие льготы сможет получить IT-компания в 2021 году, как работать с ними и как это отразится на налоговой нагрузке бизнеса.

Налоговый маневр в IT отрасли

31 июля 2020 года был подписан закон о «налоговом маневре в IT отрасли» (п. 1 ФЗ-265 от 31.07.2020). Этот закон говорит о льготах по налогу на прибыль и страховым взносам, но вводит также ограничение на реализацию ПО и услуг по разработке без обложения НДС. Насчет этого в одно время поднялся большой шум в комьюнити IT-предпринимателей. Однако с НДС не все так просто, мы это разберем ниже.

Льготы, которые сможет применять IT-компания с 2021 года:

Подробнее рассмотрим вопрос с НДС.

Льгота по НДС регулируется п.п. 26 п. 2 ст. 149 НК РФ. До 31.12.2020 формулировка закона позволяет не облагать НДС реализацию от предоставления прав на использование ПО и при продаже исключительных прав на это ПО.

Если перевести на понятный язык, то до 31 декабря 2020 года любая компания, которая разрабатывает программный IT-сервис и предоставляет доступ в этот сервис по лицензионному договору, может не облагать эту реализацию НДС. То же самое касается компаний, которые ведут разработку на заказ, только в их случае нужно передавать исключительные права на использование ПО (по сути передача интеллектуальной собственности).

С 01.01.2021, чтобы воспользоваться этой льготой, потребуется включить разработанное ПО и базы данных в единый реестр российских программ для электронных вычислительных машин и баз данных (п. 1 ФЗ-265 от 31.07.2020). Это будет дополнительное бюрократическое препятствие для получения льготы IT-компанией, особенно для компаний, которые осуществляют заказную разработку (аутсорсинг).

Тест: узнай, сможешь ли ты грамотно выйти на рынок в другой стране

В этом законе отдельно отмечается, что льготой не смогут воспользоваться площадки, которые дают возможность рекламного размещения (например, рекламная площадка желтого поисковика).

Дополнительные особенности работы с этим «льготным НДС»:

Если подытожить, то:

Так что нельзя однозначно сказать, что условное «лишение льготы по НДС» значительно увеличит налоговую нагрузку компании на ОСН или отвернет множество клиентов. Нужно считать.

Ниже приведена таблица с размером ставок до 2021 и после 2021 года.

Как получить льготы и как с ними работать

Для того чтобы применять льготы с 2021 года, организация должна получить аккредитацию Минцифры и включить свое ПО в единый реестр российских программ для электронных вычислительных машин и баз данных:

Как получить льготы

Налог на прибыль и страховые взносы

Чтобы получить льготы по страховых взносам и налогу на прибыль, нужно заполнить два документа для аккредитации в Минцифре:

Отправить документы можно по почте либо курьером напрямую в министерство. Точные адреса указаны на сайте. Заявления рассматривают в течение 30 рабочих дней с даты получения документов (до шести недель = 1,5 месяца).

С получением льготы по НДС придется попотеть:

Решение о регистрации заявления принимается в течение 20 рабочих дней после подачи всех документов (пункт 36).

Далее заявление рассматривается Экспертным советом по программному обеспечению Минцифры. Решение может приниматься до 65 рабочих дней (пункт 10), но обычно происходит быстрее.

По регламенту общий срок включения ПО в реестр составляет до 85 рабочих дней (

3,5 месяца), так что если вы хотите с 2021 применять освобождение от НДС, то лучше уже сейчас подавать документы на регистрацию (тем более что вас могут развернуть, если, например, подадите не те документы или не предоставите всю информацию).

На сайте реестра можно посмотреть, какое ПО находится в реестре. Сейчас там порядка 8140 программных продуктов.

Как работать после получения льгот, чтобы сохранить право их использования

Налог на прибыль и страховые взносы

Вам нужно будет соблюдать пропорцию по выручке на уровне 90% и поддерживать уровень среднесписочного количества сотрудников не менее чем из семи человек.

В договорах нужно внимательно обратить внимание на наименование услуги. Оно должно содержать формулировку «Разработка программного обеспечения для электронно-вычислительных машин» или «Разработка базы данных для электронно-вычислительных машин». Формулировки можно взять прямо из условий применения льготы на сайте Минкомсвязи.

В остальном нужно следить за первичкой так же, как по другим документам, чтобы были все подписи и печати, корректные реквизиты с суммами.

Минцифра будет контролировать выполнение этих требований с помощью статистической отчетности, которую обязаны предоставлять юридические лица, прошедшие аккредитацию.

Главный критерий освобождения от НДС — наличие ПО в реестре. Исключить ПО из реестра могут по следующим причинам (пункт 68):

Государство оставило возможность освобождения реализации от НДС при продаже ПО, но сделала процедуру получения «льготы» бюрократизированной. Компаниям придется потратиться на хорошего юриста и поддерживать актуальность данных в реестре. Юридические компании берут за эту услугу от 80 до 200 тысяч рублей.

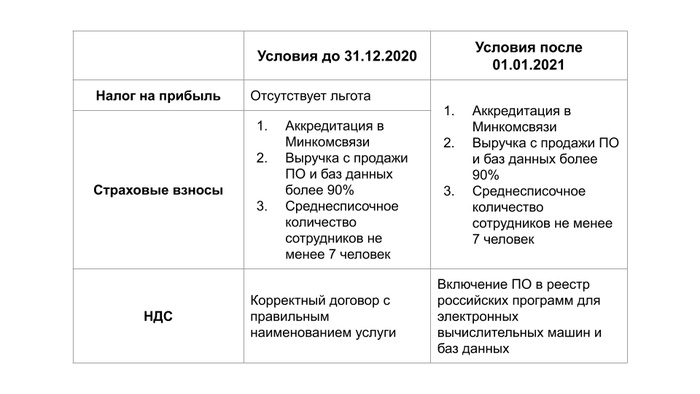

Таблица требований к организациям до 31.12.2020 и после 01.01.2021 года:

Что поменяется для IT-компаний после налогового маневра

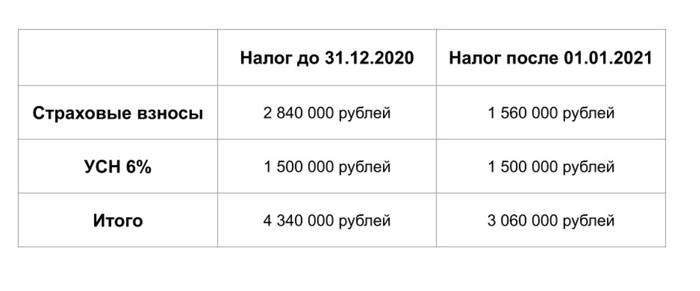

Сравним, какая налоговая нагрузка будет у IT-компании в 2020 году и в 2021 году при условии наличия аккредитации в Минкомсвязи и отсутствии регистрации ПО в реестре.

Для ОСН

Отдельно выделим комбо, которое может значительно сократить налоговую нагрузку IT-компании без пляски с включением ПО в реестр:

Резидентство позволяет получить освобождение от уплаты НДС (п. 1, ст. 145.1 НК РФ) и налога на прибыль (п.1, ст. 246.1 НК РФ).

Для общей системы налогообложения получатся следующие значения:

Налоговая нагрузка для компаний на ОСН до и после 01.01.2021 года

Если организация не будет регистрировать свое ПО в реестре и начнет выставлять НДС с реализации, то у организации появится НДС в размере 10 млн рублей в год. При этом организация сможет принять входящий НДС к вычету и уменьшить НДС к уплате (вместо 10 млн рублей уплатит 8 млн рублей).

Отметим, что НДС — это не налог организации, а косвенный налог. Это значит, что НДС платит покупатель организации, а организация его только перечисляет в бюджет — является налоговым агентом.

Если рассмотреть уплату в данном примере, то исходящий НДС в 10 млн рублей платит покупатель организации, а 2 млн рублей входящего НДС платит сама организация.

Если рассматривать это в рамках рынка, то для клиентов ваши услуги станут дороже на 20%, если ранее им не требовался входящий НДС. Соответственно, вы можете их потерять, если они находятся на УСН, потому что им будет выгоднее обратиться к компании на УСН.

Если у вас все клиенты ОСН, то для вас в плане НДС ничего не изменится. Если у вас множество клиентов на УСН, то в этом случае вы можете уменьшить стоимость услуг за счет прибыли компании (что нелогично делать), либо придется регистрировать ПО в реестре.

Расход компании на страховые взносы после получения льготы уменьшится практически в два раза (с 14% до 7,6%). По налогу на прибыль выгода получается в

семь раз (с 20% до 3%).

Так что налоговый маневр для компаний на ОСН выходит не таким уж и плохим. Крупные компании все равно работают с НДС и льготу все же можно получить, но процесс значительно усложняется. Но существенный минус присутствует — для покупателей на УСН услуги станут на 20% дороже, если компания-разработчик не внесет свое ПО в реестр.

Для УСН 6%

Для компаний на УСН 6% будет значительная экономия на страховых взносах, сумма налога УСН 6% уменьшается на величину страховых взносов, но не более чем на половину от суммы налога УСН 6% (подпункт 3 пункта 3.1 статьи 346.21 НК РФ). Формула расчета налога такая:

Сумма УСН 6% = [Выручка * 6%] — [сумма страховых взносов]

Если сумма страховых взносов больше, чем [выручка * 6%]/2, то размер УСН 6% можно уменьшить только на [выручка * 6%]/2. Например такая ситуация вышла в нашем примере:

Ранее формулировка п.п. 26 п. 2 ст. 149 НК РФ позволяла делать сайты и не выставлять НДС (сайт попадает под определение программы для ЭВМ по статье 1261 ГК РФ), то с 01.01.2021 это будет невозможно. У вас просто не примут заявку на регистрацию этого ПО, вы не сможете вписать корректные коды продукции и класс ПО.

Если вы работали на ОСН и ваши основные заказчики были на ОСН, то вы почувствуете сильное облегчение налоговой нагрузки из-за снижения страховых взносов и налога на прибыль (с НДС изменений не будет). Ваша налоговая нагрузка может получиться ниже, чем у компаний на УСН 6%.

Если вы работаете на ОСН и пользовались льготой, чтобы делать реализацию без НДС для подрядчиков на УСН, то вам придется внести свое ПО в реестр. А если вы разрабатывали сайты, то вы больше не сможете применять льготу по НДС.

Если вы на ОСН и ваши основные заказчики — иностранные компании не из России, ваша налоговая нагрузка будет практически нулевая или даже государство будет доплачивать вам (за счет вычетов по НДС). Зависит от структуры расходов.

Если вы на УСН 15% или УСН 6%, то у вас будет значительная экономия — в два раза — на страховых взносах.

Если вы хотите сократить свою налоговую нагрузку до минимума, получайте аккредитацию в Минцифре и становитесь участником «Сколково».

Фото на обложке: Shutterstock/Akira Kaelyn

Изображения в тексте предоставлены автором

Налоговый маневр в IT

ИТ-компании могут снизить страховые взносы и налог на прибыль. Проверьте, может ли ваша компания сэкономить

Николай Андреев

Руководитель налоговой практики в ЮК «Зарцын и партнеры»

могут снизить налоговые ставки на страховые взносы и налог на прибыль и освободиться от НДС. Для этого им нужно применить налоговую льготу по 265-ФЗ. Мы разобрали, как ее получить разработчикам ПО и электроники.

Что такое налоговый маневр

Так называют новые льготы и ограничения, которые ввели в 265-ФЗ. По этому закону с 2021 года могут платить меньше взносов и налогов:

Льготы для могут получить только те, кто подходит по условиям. Если сильно упростить, нужно получать 90% выручки по профильной деятельности и держать в штате семь человек. Подробности и другие условия — дальше в статье. Сперва разберемся, сколько можно сэкономить на льготах.

Что поменяется после налогового маневра

Страховые взносы. могут снизить страховые взносы за сотрудников до 7,6%. Эту льготу могут использовать все компании, у кого есть работники.

Налог на прибыль. могут снизить налог на прибыль до 3%. Это сработает только для компаний на ОСН — общей системы налогообложения.

Такая льгота не подойдет тем, кто привлекает инвестиции в стартап и в первый год совсем не рассчитывает на прибыль.

НДС. Раньше освобождали от налога на добавленную стоимость. После налогового маневра это изменится: теперь нужно будет платить НДС 20%. Это касается только тех, кто работает на ОСН — общей системе налогообложения. Приведем пример.

Когда продает плагин другой компании, она добавляет к стоимости 20%. Если плагин стоит 100 000 ₽, продает его за 120 000 ₽. После оплаты берет эти 20% и отдает в налоговую.

Чтобы не платить НДС и не увеличивать стоимость своего продукта, можно применить льготу по 265-ФЗ и освободиться от уплаты. А еще эта льгота даст право продавать российским ведомствам свое ПО через госзакупки.

Освободиться от НДС можно, если попасть в реестр российского ПО. Правда, туда не каждый попадет: законодатель ставит жесткие требования и просит пройти сложный процесс. Расскажем о нем в отдельной статье.

Кто считается по закону

По закону это организации, которые занимаются информационными технологиями. Именно организации — ИП не могут получить льготы по 265-ФЗ. условно можно поделить на две группы.

Разработчики электроники. Они проектируют и разрабатывают изделия электронной компонентной базы и электронную продукцию. Например, производители процессоров, сигнализаций, систем умного дома, умных колонок.

Разработчики ПО. Они разрабатывают и продают программы и базы данных. Это разработчики системы электронного документооборота, CRM, конструктора сайтов, маркетплейсов, программ для анализа и проверки контрагентов. А еще это компании, которые оказывают услуги по разработке, адаптации, модификации программ и баз данных. Или устанавливают, тестируют и сопровождают эти программы и базы данных.

Кто может претендовать на льготы

1. Среднесписочная численность работников. Она должна быть не меньше семи. При этом хорошо, если большая часть работников работает с продуктом напрямую.

Достаточно получать 90% выручки хотя бы по одному из пунктов.

Среднесписочную численность и долю от выручки будут считать за девять месяцев предыдущего года. А если компания только появилась и у нее еще нет финансовой истории, то за последний квартал.

Первое условие: среднесписочная численность работников

Что это такое. Это когда считают, сколько у вас в среднем работает людей по трудовым договорам. Вам нужна именно среднесписочная численность, а не средняя. Разница в том, кого считают.

| Среднесписочная численность | Средняя численность |

|---|---|

| Считают только сотрудников, которые работают по трудовым договорам. Если сотрудник в отпуске или декрете, это не важно: его тоже считают | Считают сотрудников, которые работают по трудовым договорам, подрядчиков, которые работают по ГПХ, владельцев компании, внешних совместителей |

Каких работников считать. Хорошо, если большая часть работников напрямую работают над продуктом, а не косвенно. Это неформальные рекомендации от налоговых инспекторов. Если четыре из семи работников — это программисты или инженеры, все отлично. Если только три из семи, у инспекторов возникнут вопросы.

| Работают над продуктом напрямую | На грани | Косвенно работают над продуктом |

|---|---|---|

| Фулстек-разработчики |

Тестировщики

Маркетологи

Чтобы убедиться, что ваши сотрудники подходят, посмотрите, что написано в штатном расписании, должностных инструкциях, трудовых договорах и книжках. Налоговая проверит эти документы, если вы начнете применять льготы.

Налоговой должно быть понятно из бумаг, что большая часть сотрудников работают с продуктом напрямую. Для этого нужно сделать так, чтобы эти документы соответствовали профессиональным стандартам и квалификациям Минтруда. Там описаны и основные цели, и конкретные наборы обязанностей.

О программистах написано в разделе «Связь, информационные и коммуникационные технологии». Вот как описывают основную работу разных работников.

Программист → Разработка, отладка, проверка работоспособности, модификация программного обеспечения.

Тестировщик → Оценка качества разрабатываемого программного обеспечения путем проверки соответствия продукта заявленным требованиям, сбора и передачи информации о несоответствиях.

Руководитель разработки ПО → Руководство процессами разработки, отладки, проверки работоспособности и модификации программного обеспечения, их организация и управление ресурсами.

Как считать. Чтобы рассчитать среднесписочную численность за квартал, нужно выяснить ту же метрику за месяц.

Вот как рассчитывается среднесписочная численность сотрудников за месяц, в котором все сотрудники работали полный рабочий день.

Вот как рассчитывается среднесписочная численность сотрудников за квартал, в котором все сотрудники работали полный рабочий день.

Бывает, что сотрудники то уходят, то приходят, то работают по полной ставке, то по неполной. Это тоже нужно учесть в расчетах среднесписочной численности. В таких случаях пользуйтесь указаниями Росстата или попросите вашего бухгалтера рассчитать среднесписочную численность.

Что делать, если не подходите под условие. Если среднесписочная численность компании меньше семи человек, она не подходит под условие. Вот что делать в такой ситуации:

Важно, чтобы среднесписочная численность не падала, когда вы начнете применять все льготы. Если спустя год она будет меньше семи, налоговая может отменить льготы, а затем доначислить страховые взносы и налог на прибыль на целый год.

Второе условие: доля выручки 90% от оборота

Напомним, 90% выручки должно идти по профильной деятельности : например, за разработку и продажу ПО.

Чтобы понять, подходите ли вы под условие, давайте разберем, какие доходы считаются непрофильными. Если клиенты покупают рекламу в приложении, это непрофильный доход. Если покупают право разместиться на маркетплейсе, это тоже считается за непрофильный доход. А вот если покупают право вопользоваться маркетплейсом со встроенной CRM-системой, это уже профильный доход.

Давайте разберем на примерах, какая выручка от оборота компании подходит под льготу, а какая не подходит.

✅ Доля выручки подходит. Представим «Сеновал». В основном она разрабатывает CRM-системы и модифицирует под задачи клиентов. Изредка продает рекламу в казуальной игре — скажем, это студенческий проект основателя, который внезапно взлетел.

Вот какая у нее структура выручки:

Такая компания подходит под условие льготы: она получает 90% выручки за профильную деятельность, а продажа рекламы занимает только 10%.

С другой стороны, в CRM-системах можно общаться с клиентами, а значит, можно и писать новости об акциях и скидках. По сути, это реклама, но загвоздка в том, что это только часть ПО. Клиенты изначально купили право пользоваться всей CRM-системой, а не оплатили только размещение рекламы в чате. Они могут пользоваться чатом для рекламы, а могут не пользоваться — в любом случае назначение CRM-системы не изменится.

❌ Доля выручки не подходит. Спустя год «Сеновал» перестал получать заказы на разработку и модификацию CRM-систем. Зато компания стала получать больше предложений на покупку рекламы в мобильной игре. В итоге структура выручки изменилась

Теперь компания не подходит под льготу. Она получает только половину выручки с продаж ПО и его установки, а другая половина выручки — продажа рекламы.

❌ Маркетплейс мешает получить льготу. Спустя время «Сеновал» перестал получать предложения на покупку рекламы в мобильной игре. Чтобы держаться на плаву, он решил разработать свой маркетплейс и начал на нем зарабатывать.

Теперь клиенты платят «Сеновалу» за возможность разместить на маркетплейсе карточки с товарами и заключать сделки там. Продажу размещений в маркетплейсе приравнивают к рекламе. Если таких доходов будет больше 10%, компания не будет подходить под льготу.

✅ Маркетплейс не мешает получить льготу. Чтобы вернуть льготу, «Сеновал» решил разработать такой маркетплейс, который будет продавать право воспользоваться им как ПО, а не разместиться на нем.

«Сеновал» разработал маркетплейс курсов со встроенной CRM-системой. Разработчики курсов покупают у «Сеновала» право пользоваться сервисом, на котором можно много всего делать:

Такой маркетплейс не помешает получить льготу.

Что делать, если не подходите под условие. Мы разберем три способа изменить компанию, чтобы она соответствовала условию о выручке в отдельной статье.

Как совершить налоговый маневр

Если вы подходите по всем условиям, можно применять льготы. Вот что нужно сделать для этого.

Разработчикам ПО — аккредитоваться в Минцифре.

Разработчикам электроники — попасть в реестр разработчиков электроники.

Резидентам ОЭЗ — ничего не надо делать. Если вы резидент особой экономической зоны, вы тоже можете снизить страховые взносы или налог на прибыль. Для этого не нужно аккредитовываться или попадать в реестр. Если вы подходите по условиям, можно сразу начать применять льготы. У вас уже есть свидетельство о регистрации организации в качестве резидента экономической зоны. Этого достаточно, уведомлять налоговую не нужно.

Тем, у кого была страховая ставка 14%, — ничего не надо делать. Раньше могли снизить страховые взносы до 14%. Закон 265-ФЗ отменил эту льготу. Если вы применяли старую льготу, можно сразу начать применять новую и платить страховые взносы по ставке 7,6%. Делать ничего не надо, просто продолжайте соответствовать условиям.

Как разработчикам ПО получить льготы

Разработчикам ПО надо получить аккредитацию Минцифры. Это бесплатная процедура, а сама аккредитация — бессрочная.

Чтобы ее пройти, надо сделать три вещи:

Собрать документы. Нужно два документа: заявление о предоставлении аккредитации и справка с подписью руководителя о том, что компания работает именно в ИТ. Шаблоны документов в ссылках справа: кликните, скопируйте, заполните, распечатайте.

Подать документы. Документы можно подать через портал госуслуг, если есть электронная подпись. Другой вариант — послать заказное письмо с описью вложения по адресу: 125375, г. Москва, ул. Тверская, 7. Но можно и лично. Адрес тот же, а подъезд — 3, окно называется «Экспедиция». Доверенность для представителя не нужна.

Дождаться решения. Минцифры принимает решение в течение 30 дней. Если вас решат аккредитовать, то внесут в реестр и через пять дней отправят выписку из него — она приедет на почту.

Применять льготу можно с того месяца, когда получите документ об аккредитации. Например, получили 16 июля, а применять можно с 1 июля.

Как разработчикам электроники получить льготы

Нужно попасть в реестр разработчиков электроники. Чтобы вас включили туда, отправьте заявку через Государственную информационную систему промышленности.

Это можно сделать без пошлин и печатных документов: заполните заявку на сайте и подпишите усиленной электронной подписью. Если у вас нет такой, наймите юриста, который поможет подготовить заявку и подпишет ее за вас.

В реестр включают компании, которые занимается тем, что указано в постановлении. Достаточно подходить хотя бы по одному пункту.

| Что написано в законе о том, кого могут включить в реестр | Что это может значить |

|---|---|

| 1. Проектировать и разрабатывать электронную компонентную базу, ее составные части | Разрабатывать микроконтроллеры, полупроводники, платы или другую электронику, из которой можно сделать, — сигнализацию, например. Этим занимаются компании-производители |

| 2. Проектировать и разрабатывать электронную, радиоэлектронную продукцию, ее составные части | Разрабатывать полноценные продукты: компьютеры, наушники, камеры. И отдельные модули для таких продуктов, например антенны и преобразователи сигнала переносной рации |

| 3. Проектировать и разрабатывать сложнофункциональные блоки | Так называют элементы аппаратной архитектуры. Например, видеодекодеры, которые преобразовывают цифровой сигнал в аналоговый и обратно |

| 4. Проектировать и разрабатывать технологии электронной компонентной базы, электронную, радиоэлектронную продукцию | Речь о технологических решениях, из которых делают электронику. Это может быть технология «система на кристалле», которую используют в процессорах для смартфонов, например. В России такое обычно делают конструкторские бюро, институты |

| 5. Разрабатывать ПО для электронной компонентной базы и электронной, радиоэлектронной продукции, ее составных частей | Разрабатывать программное обеспечение для электроники. Например, группа языков ассемблера |

| 6. Проектировать и изготавливать корпуса электронной компонентной базы и их элементов | Проектировать и изготавливать корпуса для электроники — это, например, металлические гильзы для полупроводника, которые нужны для защиты от пыли |

| 7. Разрабатывать структуры, логической, электрической принципиальной схемы, топологии электронной компонентной базы, микроэлектромеханических устройств, оптоэлектронных устройств, изделий и технологий фотоники | Разрабатывать архитектурные схемы, в которых перемещаются единицы данных между элементами электроники. Например, путь радиоволны от антенны до динамика радиоприемника |

| 8. Разрабатывать окружение тестирования и проверки моделей электронной компонентной базы, устройств или сложнофункциональных блоков | Разрабатывать устройства и ПО, которые помогают оценить работу электроники. Например, правильно ли компьютер складывает и умножает |

| 9. Тестировать и проверять электронную компонентную базу и сложнофункциональные блоки | Оценивать работу электроники с помощью тестов, ПО и разных устройств |

| 10. Разрабатывать средства проектирования электронной компонентной базы, электронную, радиоэлектронную продукцию | Разрабатывать ПО, в котором можно проектировать электронику. Это, например, AutoCAD |

| 11. Изготавливать пластины по полному или частичному циклу с кристаллами и их измерение (за исключением фотошаблонов) | Это способ производить кристаллы. Он заключается в том, что полупроводниковые пластины разделяют с помощью надрезания механическим и лазерным способом |

| 12. Собирать кристаллы в корпусе | Производить процессоры с использованием кристаллов кремния по технологии «система на кристалле» |

Если вы подходите по одной из 12 категорий, можно подать заявку. Чтобы убедить экспертов реестра, что вы подходите, нужно приложить к ней такие документы и контакты:

1. Копию устава организации.

2. Документы, которые подтвердят, что ваши разработки стоят на бухгалтерском учете. Например, акт о постановке на учет нематериальных активов или приказ о постановке на учет нематериальных активов.

Если таких документов нет, можно прислать копии соглашений с компаниями, которые подтверждают, что ваши разработки используются. Другой вариант — прислать копию свидетельства о регистрации топологии интегральных схем. Этот документ можно получить в Роспатенте.

3. Выписку из штатного расписания. Она нужна, чтобы подтвердить, что у вас работают сотрудники, которые занимаются электроникой.

4. Справку от организации, с которой вы заключили лицензионное соглашение. Важно чтобы эта компания владела товарными знаками систем автоматизированного проектирования или другого ПО или использовала их. Нужно, чтобы справка была подписана руководителем компании.

Если таких документов нет, могут подойти договоры с Центром коллективного проектирования или письмо организации с маршрутом проектирования.

5. Телефон и электронную почту руководителя организации или его представителя.

Эти пять документов — обязательные, а есть еще дополнительные. Если такие у вас есть, приложите их к заявке, чтобы увеличить свои шансы на попадание в реестр. Если нет, ничего страшного. Вот что еще можно приложить:

Министерству промышленности нужно не больше 20 рабочих дней, чтобы проверить заявку и принять решение. Общаться будут через ту же государственную информационную систему промышленности.

Если компании откажут, можно доработать заявку по замечаниям экспертов и снова отправить ее.

Региональные льготы для ИТ

В Татарстане на упрощенке можно платить 1% от доходов: заработали миллион, а отдаете 10 000 ₽. Это в шесть раз меньше стандартной ставки для упрощенки.

Региональные льготы — это целая история: ее мы скоро расскажем в отдельной статье.

Бухгалтерское обслуживание

Снимаем с ИП все бухгалтерские задачи и оптимизируем налоги:

Сейчас читают

Как создать сайт для бизнеса самостоятельно

Создать сайт для компании самому без знаний программирования — это реально. Рассказываем, с помощью каких инструментов это сделать проще всего и что нужно учесть

Откуда бизнесу взять деньги

Привлечение инвестиций — обычная деловая практика для бизнеса. Но остается вопрос, где найти деньги. В этой статье рассказываем о десятке вариантов

Что нужно сделать перед запуском рекламы в Инстаграме

Разбираем, какие задачи решает таргетированная реклама и что нужно сделать перед запуском рекламной кампании

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

© 2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Чтобы скачать чек-лист,

подпишитесь на рассылку о бизнесе

После подписки вам откроется страница для скачивания