10 лучших дивидендных акций. Рейтинг РБК

Многие инвесторы следят не столько за биржевыми котировками, сколько за тем, насколько успешно работают компании. Ведь стабильно получающая прибыль компания также стабильно распределяет ее между акционерами путем выплаты дивидендов. Для таких инвесторов именно дивиденды становятся источником дохода и они ставят дивиденды в основу своей стратегии.

Один из способов заработать на дивидендах — это купить акции после объявления компании о выплатах. Остается следить за объявлениями и выбирать для вложения бумаги с привлекательной дивидендной доходностью. Такие стратегии позволяют заработать и на росте котировок. Инвесторов привлекает доходность, и они начинают покупать акции, поднимая тем самым цены.

Но этот способ имеет и достаточно рискованную сторону. Когда истекает срок покупки под дивиденды, бумаги падают в цене — это называется «дивидендный гэп ». Продавая бумаги, инвестор, несмотря на получение дивидендов, может проиграть на падении цен и в итоге получить не ту доходность, на которую рассчитывал.

Успех в стабильности

Другой способ зарабатывать на дивидендах — это выбрать бумаги компаний, которые стабильно и эффективно работают, и регулярно выплачивают дивиденды.

Чтобы помочь инвесторам в начале дивидендного сезона, мы отобрали российские и иностранные акции из каталога «РБК Инвестиции», наиболее привлекательные для долгосрочных дивидендных инвестиций.

Лучшие акции были определены по значению сводного балла, который учитывает

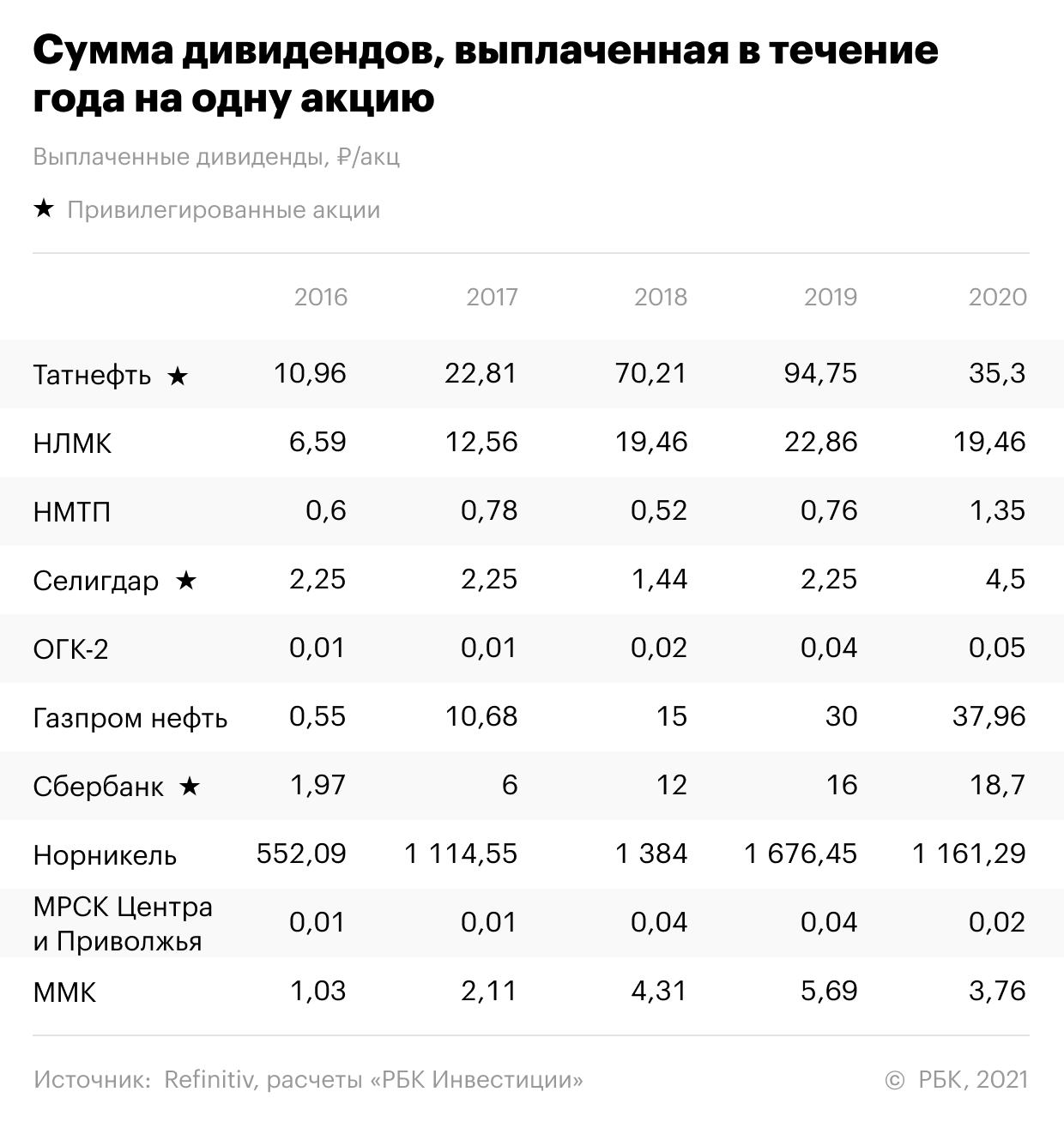

Показатели рассчитывались по итогам дивидендных выплат за последние пять лет. Список лучших российских бумаг, стабильно привлекательных для ориентированного на дивиденды инвестора, получился таким.

Эти бумаги в течение пяти лет показали высокую среднюю дивидендную доходность и устойчивую тенденцию роста дивидендов и котировок. Средневзвешенная годовая дивидендная доходность за пять лет по этим бумагам находится в диапазоне от 7,36% до 14,39%. Стабильная пятилетняя история позволяет говорить, что эти акции могут быть интересными для инвестиций и в дальнейшем.

Акции выбирались из числа торгуемых на Московской бирже, которые можно купить за российские рубли в каталоге «РБК Инвестиции ».

Мы выбрали из акций, по которым в течение пяти предыдущих лет инвесторы непрерывно получали дивидендные выплаты. Для определения дивидендной доходности и динамики размера дивидендов мы брали суммы дивидендных выплат, которые инвестор получал в течение каждого календарного года, вне зависимости от того, промежуточные это дивиденды текущего года или выплаты по итогам предыдущего.

Такой подход отражает именно позицию инвестора, позволяя оценить фактическую доходность его вложений в течение определенного срока. Для расчета дивидендной доходности каждого года мы делили сумму выплаченных в течение года дивидендов на среднюю цену акции в предыдущем году.

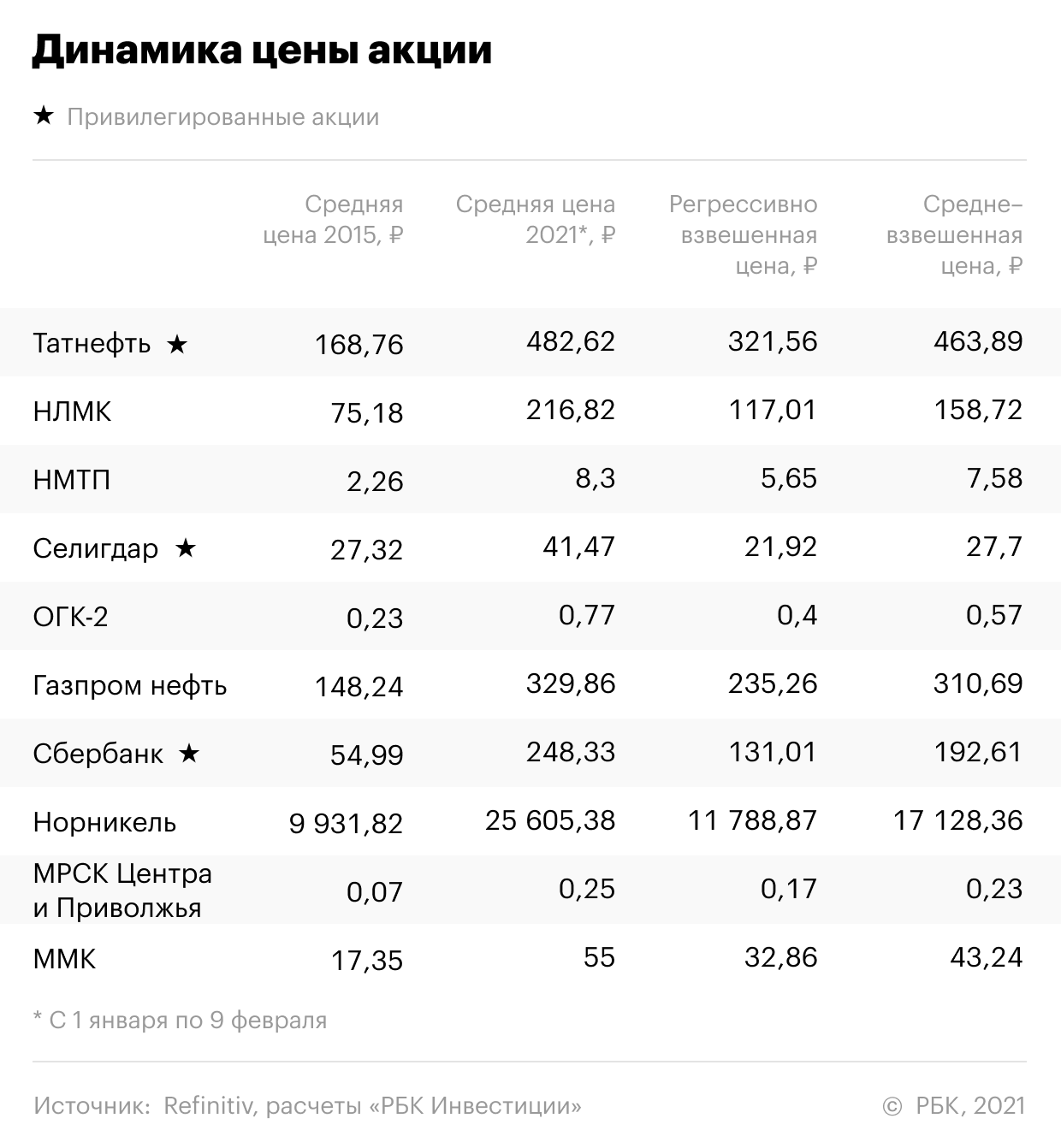

Рост цен мы оценивали с 2015 года по 2021 год включительно.

Список наиболее интересных иностранных дивидендных акций по итогам пяти лет выглядит так:

Эти бумаги на протяжении пяти лет приносили годовую дивидендную доходность от 2,2% до 11,3%, а также показали рост дивидендов и рост котировок.

В некоторых случаях можно заметить даже отдельное снижение размера дивидендных выплат. Но расчет по средневзвешенным значениям показывает тенденцию роста дивидендных выплат по этим бумагам. Это касается и динамики цен

Акции выбирались из числа торгуемых на Санкт-Петербургской бирже, которые можно купить за американские доллары в каталоге «РБК Инвестиции».

Акции в рейтинге ранжируются по значению сводного балла.

Сводный балл (СБ) рассчитан как произведение средневзвешенной дивидендной доходности (СДД), коэффициента прироста дивидендов (КПД) и коэффициента прироста цены (КПЦ).

СБ = СДД х КПД х КПЦ

При расчете средневзвешенной доходности больший вес придавался более поздним выплатам. Для выплат 2020 года вес равен 5, далее для 2019 года — 4, 2018 — 3, 2017 — 2, 2016 –1

Коэффициент прироста дивидендов считался как деление средневзвешенного размера дивидендов (СРД) по акции за пять лет (поздние выплаты имеют больший вес) на средний размер дивидендов, взвешенный регрессивно (РСРД, больший вес имеют более ранние выплаты). Такой подход позволяет оценить величину стабильного роста дивидендов, сглаживая возможные колебания.

Таким же образом считался коэффициент прироста цены акции — делением средневзвешенной цены (СВЦ) с большим весом более поздних цен, на регрессивно взвешенную среднюю цену (РСВЦ), с большим весом более ранних цен. Это также позволяет стабилизировать и усреднить показатели. Прирост цен акций считался с 2015 года по 2021 год. Средняя цена 2021 года бралась за период с 1 января по 9 февраля.

Заметка носит исключительно ознакомительный характер и не содержит индивидуальных инвестиционных рекомендаций.

Больше новостей об инвестициях вы найдете в нашем аккаунте в Instagram

Акции с квартальными дивидендами: чем хороши промежуточные выплаты

Дивиденды относятся к пассивному доходу гражданина, владеющего ценными бумагами.

Когда коммерческая компания получает прибыль, акционеры и учредители имеют право рассчитывать на ее долю. Она выплачивается в виде дивидендов на каждую акцию компании ежегодно либо с иной периодичностью. Количество выплат зависит от положения, принятого в том или ином обществе. Если дивиденды выплачиваются поквартально или ежемесячно, то такие выплаты называются промежуточными.

Преимущества промежуточных выплат

К преимуществам промежуточных выплат относят следующие факты:

Справка.

Кому подойдут акции с квартальными или полугодовыми дивидендами?

Для инвестора, желающего получать основную прибыль от вложенных средств в виде дивидендов, а не от разницы в стоимости при купле-продаже, частые выплаты интереснее ежегодных по трем причинам:

Российские акции с квартальными дивидендами

Основная масса российских компаний выплачивает поощрения своим акционерам раз в год. Но есть и ряд обществ, которые это делают раз в квартал (так называемые квартальные дивиденды) или два раза в год (полугодовые). Периодичность выплат зависит только от самих компаний и принятых в них положений и правил.

Среди компаний, обеспечивающих ежеквартальные выплаты, можно выделить:

Акции американских компаний с промежуточными выплатами

В зависимости от того, какая дивидендная политика принята у эмитента, выплаты в США осуществляются с периодичностью:

В 2020 году многие компании были вынуждены приостановить выплаты своим акционерам из-за пандемии. Однако были и те, что не ушли в стагнацию, оставив вполне приличную доходность:

Хотя преимущество покупки акций компаний, осуществляющих промежуточные выплаты, очевидно, необходимо помнить, что в любой момент программа может быть приостановлена или изменена дивидендная политика. Поэтому перед покупкой необходимо изучить статистику и оценить все перспективы развития, чтобы не приобрести убыточный бизнес.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Дивидендный календарь

Важно

Чтобы попасть в реестр, необходимо купить бумаги за два торговых дня до даты закрытия реестра. Тогда дата поставки акций по заключенной сделке будет совпадать с датой фиксации реестра.

Если собрание акционеров еще не состоялось, в таблице приведен рекомендованный советом директоров размер дивидендов на одну акцию. Также может быть указано прогнозное значение. Дивидендная доходность рассчитана по котировке закрытия предыдущего торгового дня (если закрытие реестра еще не состоялось) или за два дня до отсечки.

Какой срок зачисления дивидендов?

Дивиденды от российских акций поступают на брокерский счет в течение 18 рабочих дней после даты закрытия реестра. При перечислении денежных средств на банковский счет, срок может быть увеличен, как правило, на 1-2 рабочих дня.

Срок зачисления дивидендов от иностранных акций не регламентирован и может достигать нескольких месяцев в связи с наличием большего количества участников этого процесса.

Куда поступят дивиденды?

По умолчанию дивиденды поступают на брокерский счет клиента. Для перечисления дивидендов на банковский счет включите опцию «Счет зачисления доходов по ЦБ» в банковских реквизитах в разделе «Анкета клиента» в БКС-Онлайн.

В некоторых случаях дивиденды все равно будут приходить на брокерский счет:

* В столбце указывается тот день, по итогам которого необходимо держать бумаги. Если акции будут у вас в наличии по итогам этой сессии, то вы попадете в реестр для получения дивидендов. На следующий торговый день после указанной даты бумаги компании будут торговаться уже без дивидендов. Стоит соблюдать осторожность: в этот день просадка по акциям может оказаться сопоставимой с размером дивидендов.

** Предполагаемый размер дивидендов на 12 месяцев, рассчитанный экспертами БКС Мир инвестиций.

*** Предполагаемый размер дивидендов и дивидендная доходность, рассчитанные на основании данных финансовой отчетности эмитента или заявлений менеджмента.

Покупайте ценные бумаги любимых брендов в один клик

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с:уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Какие компании могут заплатить самые высокие дивиденды в 2020

В 2019 г. индекс МосБиржи вырос на 26,5%, а индекс МосБиржи полной доходности (с учетом дивидендов) за тот же период прибавил 34,5%. Дивиденды оставались важным фактором инвестиционной привлекательности российских акций в уходящем году, а дивидендная доходность была на рекордном для мировых рынков уровне.

Рост рынка в целом в 2019 г. привел к тому, что дивидендная доходность в 2020 г. может оказаться ниже прошлогодних значений, даже принимая во внимание рост дивидендной массы в абсолютном выражении. Для получения высокой дивидендной доходности придется тщательней подходить к выбору акций. Мы отобрали бумаги, которые способны обеспечить дивидендную доходность в 2020 г. заметно выше среднерыночного значения.

Сразу оговоримся, что акции ниже разделены на две группы в зависимости от степени надежности прогноза. Первая часть списка составлена из бумаг, по которым большая степень уверенности в высокой дивидендной доходности.

1. МТС

Дивидендная политика МТС предполагает выплату не менее 28 руб. на акцию в 2019–2021 гг., что по цене 304,4 руб. предполагает 9,2% дивидендной доходности на горизонте ближайших 12 месяцев. Тем не менее в течение 2020 г. дивидендная доходность МТС может достигнуть 13,6%, благодаря выплате «спецдивидендов».

Поскольку 13,25 руб. выплачивается в качестве «спецдивидендов», то всего за 2020 г. МТС может заплатить не менее 41,25 руб. на бумагу, что предполагает 13,6% дивидендной доходности.

2. ЛСР

ЛСР на протяжении последних 5 лет придерживается практики одинакового размера выплат — 78 руб. на акцию. Подобная дивидендная политика объясняется заинтересованностью крупнейшего акционера в стабильности выплат.

«Для меня важно, чтобы люди получали дивиденды, поэтому дивидендную политику мы не меняем», — заявлял основатель и крупнейший акционер ЛСР Андрей Молчанов в интервью в мае 2019 г.

Мы не видим предпосылок для сокращения размера выплат в 2020 г. Коэффициент дивидендных выплат относительно чистой прибыли по МСФО составил 51% и 50% по итогам 2017 г. и 2018 г. При сохранении дивидендов на уровне 78 руб. дивидендная доходность по цене 750 руб. за акцию составляет 10,4%.

3. Юнипро

В 2019 г. группа Юнипро направила 14 млрд руб. на дивиденды, что соответствует 0,222 руб. на бумагу. В 2020 г. размер выплат планируется увеличить до 20 млрд руб., что в пересчете на одну акцию соответствует 0,317 руб. и предполагает 11,7% дивидендной доходности.

Увеличение дивидендов связано с ожидаемым запуском третьего энергоблока Березовской ГРЭС, что позволит компании улучшить финансовые показатели. Несмотря на то, что ввод в эксплуатацию затягивается и уже был перенесен на I квартал 2020 г., менеджмент отмечает, что это не отразится на размере выплат в 2020 г.

4. Детский мир

Детский мир сочетает в себе рост бизнеса и щедрую дивидендную политику. В последние годы компания направляет на дивиденды всю чистую прибыль по РСБУ.

В ноябре 2019 г. контролирующий акционер Детского мира — АФК Система совместно с РКИФ — продали часть своих акций ритейлера. После размещения доля финансовой корпорации в Детском мире сократилась с 52,1% до 33,4%. Учитывая, что АФК Система осталась крупнейшим акционером компании, мы видим высокую вероятность сохранения действующей дивидендной политики в 2020 г.

В 2019 г. выплаты составили 9,51 руб. и соответствовали 10,3% дивидендной доходности. Принимая во внимание рост прибыли за 9 месяцев 2019 г. на 15% г/г, а также продолжающееся развитие компании, размер выплат в абсолютном выражении в 2020 г. может вырасти до 10–11 руб. на бумагу, что соответствует 10,1–11,1% дивидендной доходности.

5. Лукойл

Лукойл в октябре 2019 г. обновил дивидендную политику, привязав выплаты к 100% от скорректированного денежного потока. Первые промежуточные дивиденды согласно новым принципам будут выплачены уже в декабре 2019 г. и составят 192 руб. на акцию или 3% дивидендной доходности.

По итогам III квартала 2019 г. дивиденды, рассчитанные по новым принципам, составляют 120 руб. на бумагу. Размер выплат мог бы быть больше, но в III квартале Лукойл выставил добровольную оферту, а также завершал предыдущий buyback, что снизило дивидендную базу. В IV квартале и в 2020 г. размер выплат может вырасти из-за снижения интенсивности программы обратного выкупа акций.

За IV квартал дивиденды компании могут составить еще около 160–210 руб. В совокупности выплаты за II полугодие 2019 г. и за I полугодие 2020 г. способны достичь 580–650 руб. на акцию или 9,4–10,5% дивидендной доходности.

Стоит отметить, что данный прогноз построен на том, что buyback будет проходить равномерно на протяжении всего срока программы. Если же обратный выкуп проводится не будет, то дивиденды в 2020 г. могут быть еще выше.

6. Татнефть-ап

Промежуточные дивиденды Татнефти-ап за 2019 г. составили 64,47 руб. на акцию, что соответствовало 9,6% дивидендной доходности. В IV квартале чистая прибыль компании, из которой платятся дивиденды может снизиться как в годовом, так и в квартальном сопоставлении на фоне падения цен на нефть. Тем не менее глава Татнефти, Наиль Маганов, сообщил, что общие выплаты, утверждаемые в июне 2020 г., будут не ниже тех, которые были осуществлены по итогам всего 2018 г.

Если предположить, что глава Татнефти имел ввиду совокупные годовые дивиденды, то в таком случае условной нижней границей дивидендных выплат можно считать 84,9 руб. на акцию, из которых минимум 20,4 руб. могут быть выплачены в июле 2020 г. Стоит отметить, что это лишь минимальное значение, исходя из суммы выплат за 2018 г. При сохранении коэффициента дивидендных выплат в 100% от чистой прибыли по РСБУ летние дивиденды могут оказаться в диапазоне 25–35 руб. на бумагу.

Совокупно с промежуточными выплатами за I полугодие и 9 месяцев дивиденды Татнефти к выплате в 2020 г. могут достичь 70–85 руб. на акцию, что по текущим котировкам составляет 9,5–11,5% дивидендной доходности.

7. Саратовский НПЗ

Саратовский НПЗ — крупный российский нефтеперерабатывающий завод, дочерняя организация Роснефти. Дивиденды по привилегированным акциям Саратовского НПЗ регламентированы уставом и составляют 10% от чистой прибыли по РСБУ. По итогам 9 месяцам 2019 г. компания заработала 6 049 млн руб. чистой прибыли, что эквивалентно 2 426 руб. на одну привилегированную бумагу или около 15,8% потенциальной дивидендной доходности.

Тем не менее в IV квартале ожидается капитальный ремонт, из-за чего завод может получить квартальный убыток. По нашим оценкам, дивиденды по итогам года могут составить около 1500–1800 руб. на бумагу, что соответствует 9,8–11,7% дивидендной доходности.

Дивиденды могут быть высокими при определенных условиях

Во вторую группу попали бумаги, дивидендная доходность по которым может быть высокой при выполнении определенных условий.

8. ГМК Норникель

В 2019 календарном году на акцию ГМК Норильский никель было выплачено 2280,54 руб., что обеспечило акционерам около 14% дивдоходности. Рекордный уровень выплат был обусловлен ростом финансовых показателей компании на фоне подъема цен на никель и палладий.

Размер дивидендов в 2020 г. по-прежнему будет сильно зависеть от конъюнктуры на рынке металлов, волатильность которых остается высокой. Именно в этом сейчас заключены основные риски для выплат в 2020 г.

Тем не менее позитивные прогнозы компании по рынку палладия и платины, а также нейтральные ожидания по меди и никелю позволяют предположить, что цены на ключевые металлы будут примерно на уровне 2019 г. Это позволяет предположить, что дивиденды ГМК Норильский никель могут оказаться в диапазоне 1800–2100 руб. на акцию, а дивидендная доходность достигнет 9,2–10,8%.

9. ВСМПО-АВИСМА

ВСМПО-АВИСМА — один из крупнейших производителей титановой продукции в мире и стабильная дивидендная фишка российского рынка. Компания выплачивает дивиденды по полугодиям. В 2017–2018 гг. на дивиденды направлялось 100% от чистой прибыли по РСБУ.

По итогам I полугодия 2019 г. ВСМПО-АВИСМА выплатила 79,5% от чистой прибыли. Снижение payout ratio несет в себе основной риск для дивидендов компании в 2020 г. Можно предположить, что сокращение коэффициента дивидендных выплат было связано увеличением неденежной прибыли из-за позитивных курсовых переоценок в I полугодии, а дивиденды по итогам II полугодия составят все те же 100% от чистой прибыли.

В этом варианте дивиденды за II полугодие 2019 г. могут оказаться в районе 900–1100 руб. на акцию, а в совокупности с промежуточными дивидендами за I полугодие 2020 г. выплаты в 2020 г. способны достичь 1800–2000 руб. или 9,1–10,1% дивдоходности.

10. НКНХ-ап

Нижнекамскнефтехим по итогам 2018 г. выплатил 19,94 руб. на каждый тип акций. Дивидендная доходность на дату отсечки составила 22,45% по обыкновенным бумагам и 26,4% по привилегированным. До этого дивиденды последний раз выплачивались по итогам 2015 г., после чего компания увеличила расходы на инвестиционную программу, а выплаты приостановились.

В 2019 г. дивиденды будут наверняка меньше уровня 2018 г., но рассчитывать на высокую дивидендную доходность относительно рынка в привилегированных акциях все-таки можно. Сейчас не до конца понятно, какой дивидендной политики придерживается НКНХ. Выплата 19,94 руб. на акцию в 2019 г. примерно соответствует распределению 50% от чистой прибыли за период 2016–2018 гг.

Если предположить, что аналогичный коэффициент дивидендных выплат сохранится и по итогам 2019 г., то размер выплат в 2020 г. может составить 7–8,5 руб. на акцию, что по цене 75,3 руб. за бумагу предполагает 9,3–11,3% дивидендной доходности.

11. НМТП

НМТП — один из крупнейших торговых портов по объему грузооборота в Европе и России. Контролирующим акционером компании с 2018 г. является Транснефть. Ключевым фактором инвестиционной привлекательности НМТП являются дивиденды. Во II квартале 2019 г. компания продала свой зерновой терминал НЗТ, а менеджмент заявил, что часть полученной от сделки прибыли будет направлена на дивиденды.

На текущий момент неизвестно, какой дивидендной политики будет придерживаться НМТП при выплате дивидендов за 2019 г. На конференц-коле,посвященном финансовым результатам Транснефти за III квартал 2019 г., менеджмент материнской компании обозначил стремление привязать дивиденды к 50% от скорректированной чистой прибыли. Если применить данные принципы к НМТП, то потенциальные дивиденды с учетом «спецвыплат» от продажи НЗТ могут составить примерно 1,15–1,25 руб. на бумагу или около 13,6–14,8% дивдоходности.

В негативном сценарии, когда НМТП выплатит лишь обозначенные менеджментом 10 млрд руб. от продажи НЗТ, дивиденды могут составить 0,54 руб. на бумагу или примерно 6,4% дивидендной доходности. Тем не менее этот вариант выглядит маловероятным, учитывая заинтересованность Транснефти в поступлении кэша от дочки.

12–13. МРСК Центра и Приволжья, МРСК Волги

В III квартале 2019 г. финансовые результаты региональных распределительных компаний оказались под давлением роста операционных издержек, что негативно сказалось на чистой прибыли и снизило размер потенциальных дивидендов. Котировки чутко отреагировали на это событие: акции МРСК Волги за год потеряли около 13%, МРСК ЦП — 19%. Падение привело к тому, что даже при снижении дивидендов в абсолютном выражении, форвардная дивидендная доходность бумаг остается на относительно высоком уровне.

Дивидендная политика МРСК не позволяет с высокой точностью прогнозировать размер дивидендных выплат. Кроме того, на финансовые результаты компаний могут оказывать влияние разовые негативные факторы.

По общим оценкам, дивиденды МРСК ЦП по итогам 2019 г. могут оказаться в диапазоне 0,02–0,025 руб. на акцию, что соответствует примерно 9,3–11,6% дивидендной доходности. Дивиденды МРСК Волги по итогам года могут опуститься до 0,008–0,009 руб. на акцию, что соответствует примерно 9,5–10,7% дивидендной доходности.

Для повышения доходности рекомендуем обратить внимание на индивидуальный инвестиционный счет (ИИС). С момента запуска ИИС в 2015 г. его популярность постоянно растет. Особенно это стало заметно в 2019 г., когда Банк России стал снижать ключевую ставку, а банки — проценты по депозитам.

По состоянию на декабрь 2019 г. было открыто 1,5 млн индивидуальных инвестиционных счетов. Их преимущество — налоговые льготы от государства. Они бывают двух видов: тип А — вычет в размере 13% от вносимой ежегодно суммы (до 400 тыс. руб.) и тип Б — отмена 13%-го налога на доходы по торговым операциям.

БКС Брокер

Последние новости

Рекомендованные новости

Главное за неделю. Геополитическая тревожность покачивает рынок

Итоги торгов. Ускоряем падение на возросших оборотах

Кто быстрее на волне

Татнефть определится с дивидендами 23 ноября. На что рассчитывать

Крупнейшие автопроизводители на СПБ Бирже. Инфографика

ВТБ выходит из Магнита. Что это значит и чего ждать от акций

Акции Cisco упали после отчета. Что не понравилось инвесторам

Последние новости вокруг Amazon. Как они влияют на акции

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.