Как платить налоги с акций иностранных компаний

Как платить налоги с акций иностранных компаний

Вопрос о том, как грамотно платить налог по сделкам с иностранными ценными бумагами, интересует и начинающих инвесторов, и более опытных трейдеров. В этой статье вы узнаете все об общем порядке уплаты налога с зарубежных акций, как рассчитать и заплатить налоги с дивидендов по ним, а также что такое валютная переоценка и как она влияет на НДФЛ.

Налоги по операциям с американскими акциями

При торговле иностранными акциями налоги уплачиваются в двух случаях:

Как платить налоги с дивидендов иностранных акций, мы рассмотрим в одном из следующих разделов статьи, а сначала остановимся на торговых операциях.

В каких же случаях у инвестора возникают налоговые обязательства? Для ответа на этот вопрос нужно понимать 2 важных момента:

О порядке и нюансах расчета налога на акции иностранных компаний расскажем далее.

Налогообложение при покупке-продаже иностранных акций: нюансы

Налог с продажи иностранных акций физическим лицом рассчитывается и взимается с учетом следующих особенностей:

Примечание: клиент может запросить у налогового агента справку 2-НДФЛ и проверить поданную им информацию в личном кабинете налогоплательщика на сайте ФНС (www.nalog.ru).

Учитываем валютную переоценку

Важно! По иностранным акциям на Московской бирже, торгующимся в рублях, валютная переоценка не производится. Список иностранных эмитентов, акции которых доступны к покупке можно найти на сайте МосБиржи.

Предлагаем рассмотреть несколько примеров, которые объяснят, как рассчитывается валютная переоценка и как она влияет на налоги.

Считаем финансовый результат.

На росте акций инвестору удалось заработать 1 000 долл. (100 шт. × 70 долл. – 100 шт. × 60 долл.).

Переоцениваем сделку в рубли и получаем облагаемый НДФЛ доход в сумме 78 000 руб. (100 шт. × 70 долл. × 72 руб. – 100 шт. × 60 долл. × 71).

С этой суммы инвестор и должен уплатить НДФЛ. Если в отношении данного физ. лица применяется ставка 13%, то сумма налога составит 10 140 руб. (78 000 руб. × 13%).

Здесь с уплатой налога всё логично: у нас прибыль и в долларах, и в рублях. Значит, налоговая база объективно есть.

Возьмем ту же сделку, но предположим, что инвестор купил акции, когда доллар стоил 81 руб., а продал при курсе 69 руб. за доллар.

В долларах у него та же прибыль, равная 1 000.

А в рублях будет убыток в размере 3 000 (100 шт. × 70 × 69 руб. – 100 шт. × 60 долл. × 81 руб.).

Значит, несмотря на долларовую прибыль, платить НДФЛ инвестору не придется. Выгодно? Не то слово. Но, к сожалению, российские реалии таковы, что со временем курс рубля к доллару слабеет. И более вероятной будет следующая ситуация.

Покупка акций состоялась по курсу 65 руб. за доллар, а продажа по 81 руб. за доллар. Кроме того, снизились котировки, ведь акции могут как расти, так и падать, и иногда существенно.

Условимся, что инвестор купил 100 акций по 60 долларов, а продать их пришлось по 50 долларов.

А вот в рублях получился доход в размере 15 000 руб. (100 шт. × 50 долл. × 81 руб. – 100 шт. × 60 долл. × 65 долл.) и НДФЛ к уплате составит 1 950 руб. (15 000 руб. × 13%).

Кто рассчитывает переоценку? Если вы торгуете через российского брокера, все посчитает он. Если же вы счастливый обладатель счета у зарубежного брокера, все расчеты придется делать самостоятельно.

Налоги на дивиденды по американским акциям

Налоги с дивидендов по акциям иностранных компаний брокер за вас не заплатит, так как по данным доходам налоговым агентом он не является. А принцип налогообложения американских дивидендов такой. При их выплате налог с вас удерживает сам иностранный эмитент:

Важно! Подтверждением уплаты налога в США для ИФНС будут являться отчет брокера и форма 1042-s (она содержит сведения о доходах из источника в США и информацию об удержании налогов в Службу внутренних доходов США (IRS), которую нужно получить у него же. В налоговой рекомендуем уточнить, нужен ли им построчный перевод этих документов на русский язык. По опыту можем сказать, что где-то перевод требуют, а где-то нет.

Во втором случае (если эмитент удержал 30%) в отношении налога с дивидендов иностранных акций также нужно подать 3-НДФЛ, но доплачивать в бюджет РФ уже ничего не придется.

Налоги на инвестирование в европейские бумаги и по операциям с депозитарными расписками

Принципы налогообложения в акции европейских компаний такие же, как и в акции США.

Если у вас российский брокер, то НДФЛ по сделкам купли-продажи он рассчитает и удержит сам. Дивиденды придут на счет уже очищенными от налога. Его удержит эмитент по ставке, действующей в его стране.

А дальше все зависит от того, есть ли у РФ с этой страной соглашение об избежании двойного налогообложения. Если соглашение есть и ставка там ниже 13%, разницу нужно будет задекларировать и доплатить в российский бюджет. Если выше 13%, то просто отразить дивиденд в декларации. При отсутствии соглашения дополнительно отдать в казну России придется все 13%.

При работе через иностранного брокера посчитать и задекларировать весь НДФЛ по европейским ценным бумагам необходимо самостоятельно.

Процедуру налогообложения и декларирования такого дохода мы описали выше.

Важно! При подсчете налога к доплате имейте в виду, что дивиденд начисляется на 1 акцию, а 1 депозитарная расписка может равняться нескольким акциям (2, 5, 75) или долям акции (например, 1 депозитарная расписка = 0,1 акции). Эту информацию можно найти на сайте компании в разделе для инвесторов и там же посмотреть сумму начисленных дивидендов до удержания налога.

Есть ли разница при покупке иностранных ценных бумаг в России и за рубежом

Для налогообложения имеет значение не страна площадки, на которой куплены акции, а страна брокера, через которого работает инвестор.

Российские брокеры предоставляют возможность покупки иностранных ценных бумаг на Санкт-Петербургской бирже, Московской бирже и при определенных условиях дают выход на иностранные площадки (например, Nasdaq, NYSE, LSE, Xetra и прочие). При этом независимо от того, на какой бирже совершена сделка купли-продажи, брокер является налоговым агентом инвестора и занимается его НДФЛ (кроме дивидендов). Это может быть выгодно. К тому же список торгуемых на наших биржах инструментов сейчас приличный, постоянно пополняется и вполне удовлетворит массового инвестора.

Иностранный брокер не является налоговым агентом для российских граждан. Поэтому все обязанности по НДФЛ ложатся на плечи физлица-налогоплательщика. Но тут работают уже не налоговые, а другие преимущества: гораздо более широкий выбор инструментов для торговли и инвестирования, страхование депозита и др.

Если купить акции иностранных компаний на ИИС

Покупать на ИИС можно в том числе и иностранные акции, которые торгуются на Санкт-Петербургской и Московской биржах. Особенностью ИИС является то, что заводить на него можно только деньги и только в рублях. Затем на них покупается валюта и уже потом акции (на Санкт-Петербургской бирже). На Мосбирже иностранные акции торгуются в рублях. Налогообложение иностранных акций на ИИС зависит от того, какой тип вычета выбрал инвестор. Если это тип «А», то НДФЛ с операций исчисляется в обычном порядке, который мы описали в статье. Если тип «Б», то по истечении трехлетнего срока от НДФЛ освобождается весь инвестиционный доход от сделок купли-продажи акций (и прочих ЦБ и ПФИ), включая иностранные, с учетом валютной переоценки.

НДФЛ с дивидендов как по иностранным, так и по российским акциям на ИИС уплачивается на общих основаниях, в том числе инвесторами, выбравшими вычет типа «Б». Данные вычеты к дивидендам применить нельзя.

И имейте в виду, что не каждый брокер дает возможность покупать на ИИС иностранные акции. Поэтому если вы заинтересованы в инвестировании не только в рынок РФ, уточняйте этот момент до открытия индивидуального инвестиционного счета.

Как задекларировать доходы и вовремя оплатить налоги

Самостоятельно декларировать необходимо только те доходы от иностранных акций, по которым брокер не является налоговым агентом.

Если вы обслуживаетесь у российского брокера, то это все полученные от иностранных эмитентов дивиденды. По торговым операциям брокер отчитается сам.

Если брокерский счет открыт за рубежом, то декларация подается и по дивидендам, и по инвестиционному доходу от сделок купли-продажи.

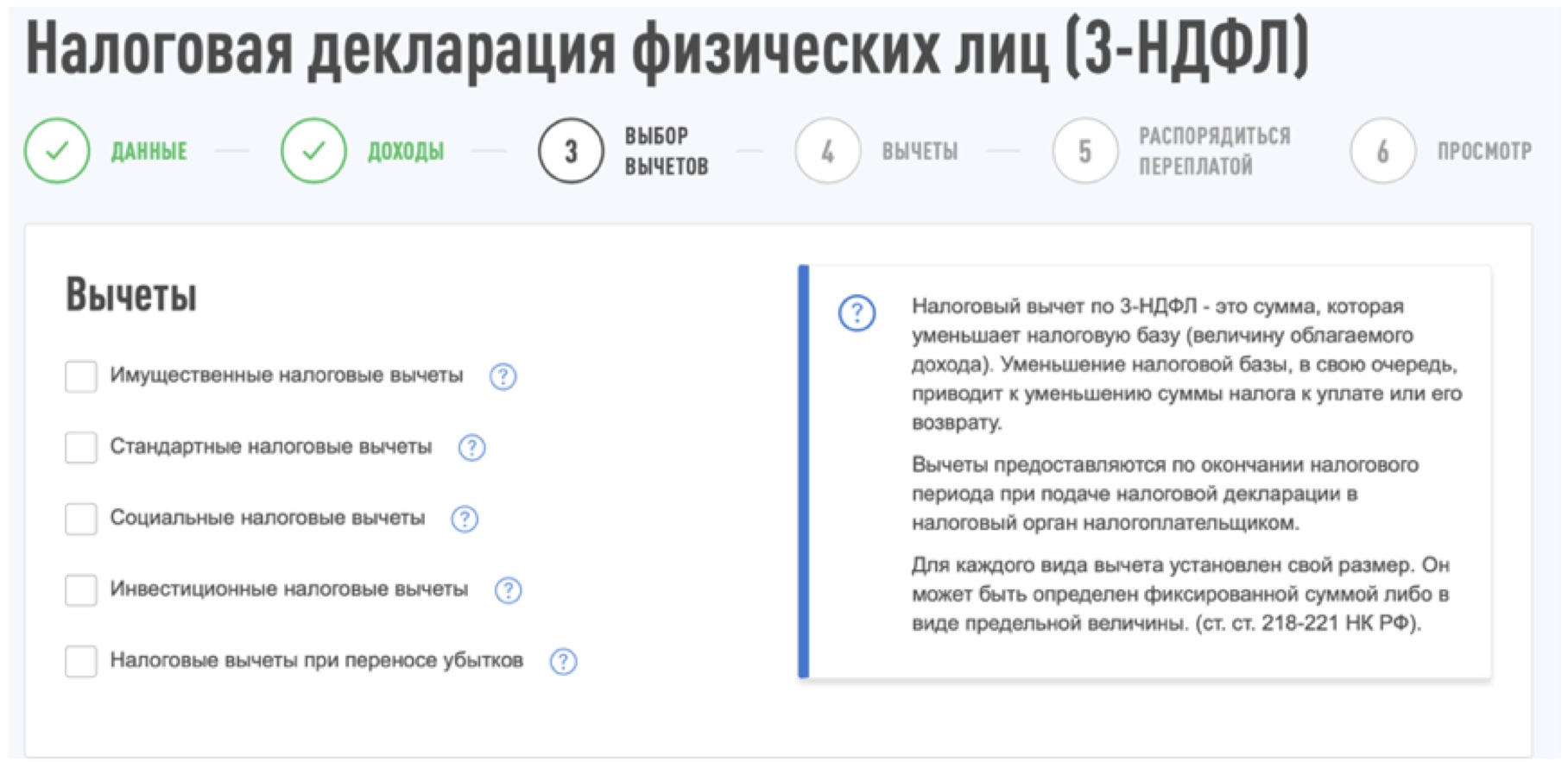

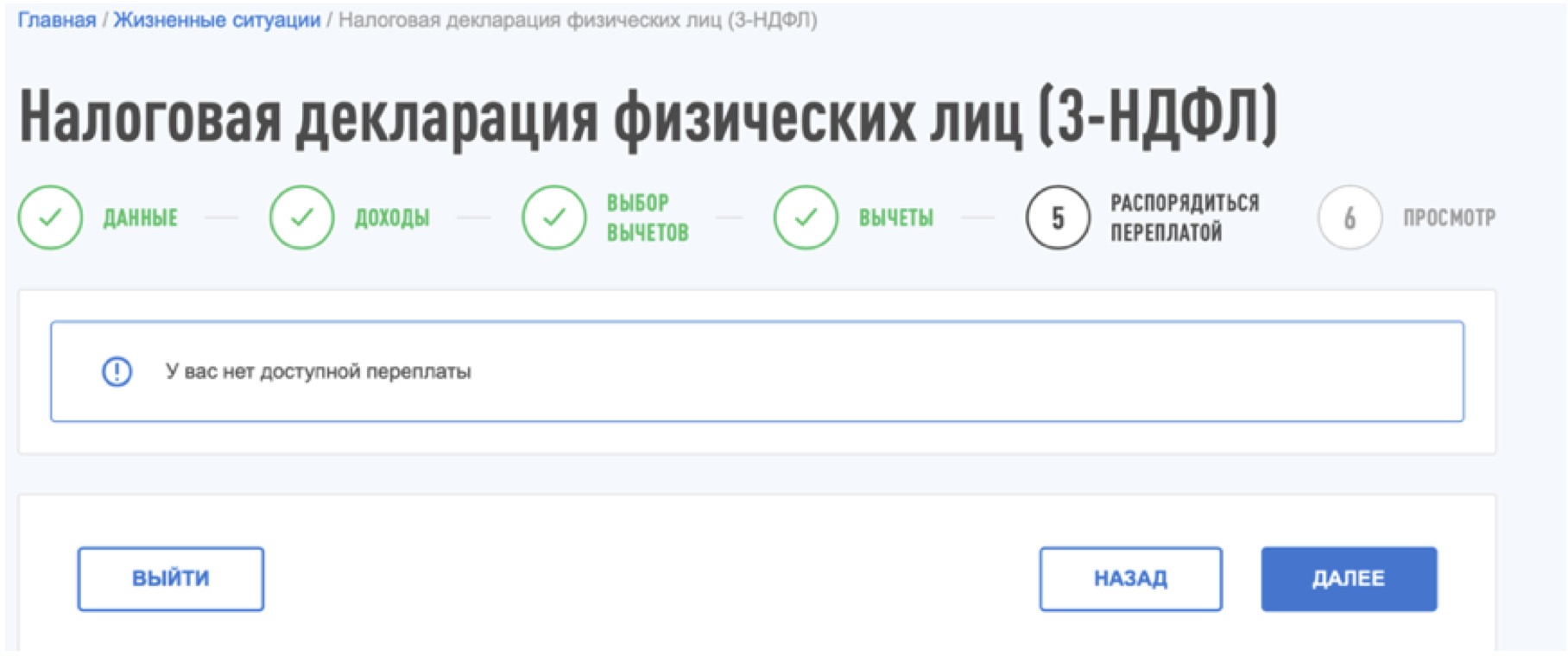

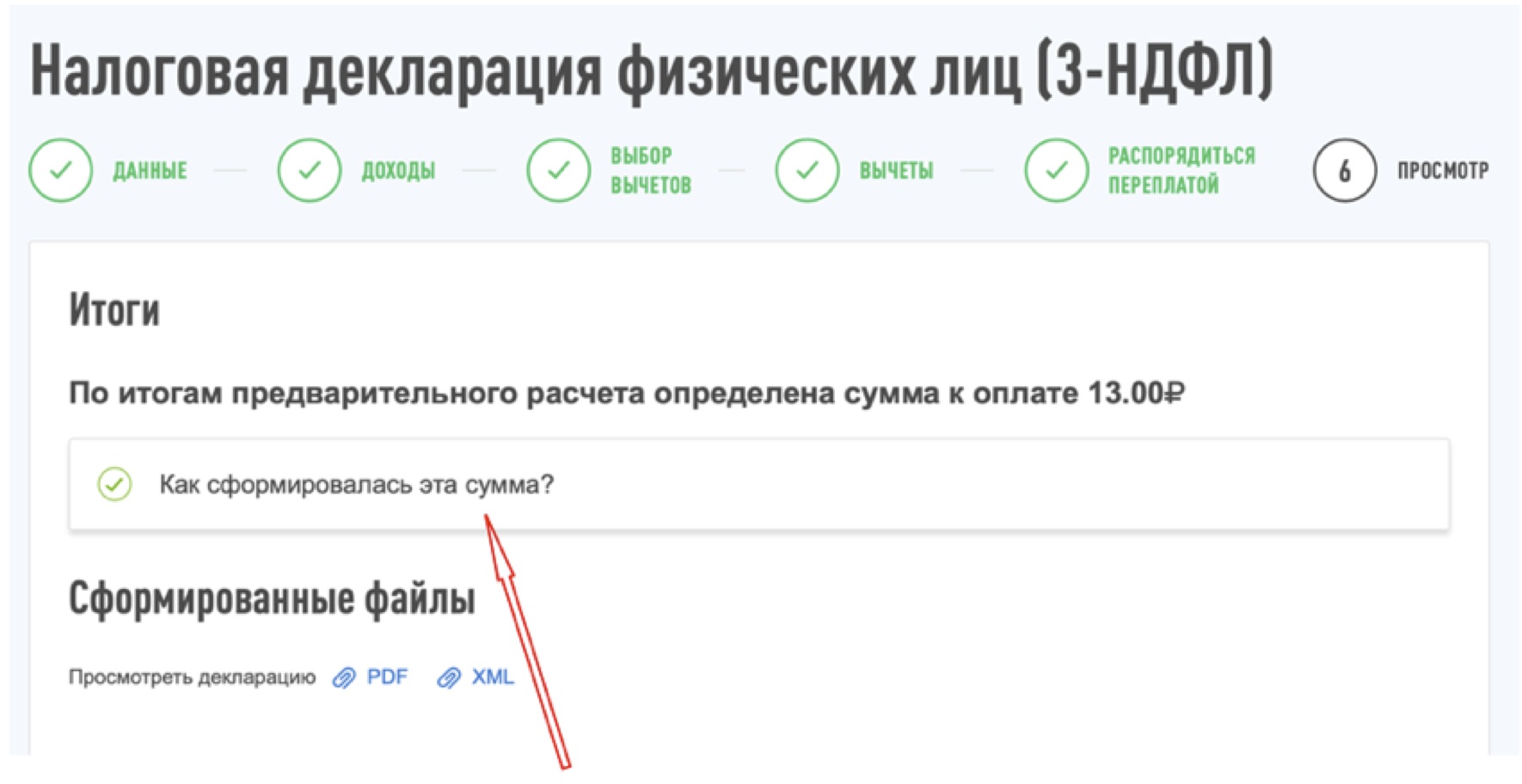

Декларацию можно заполнить любым способом. Удобнее всего делать это в программе от ФНС (ее можно бесплатно скачать на сайте службы) или в личном кабинете налогоплательщика.

В декларации по доходам от иностранных ценных бумаг заполняют:

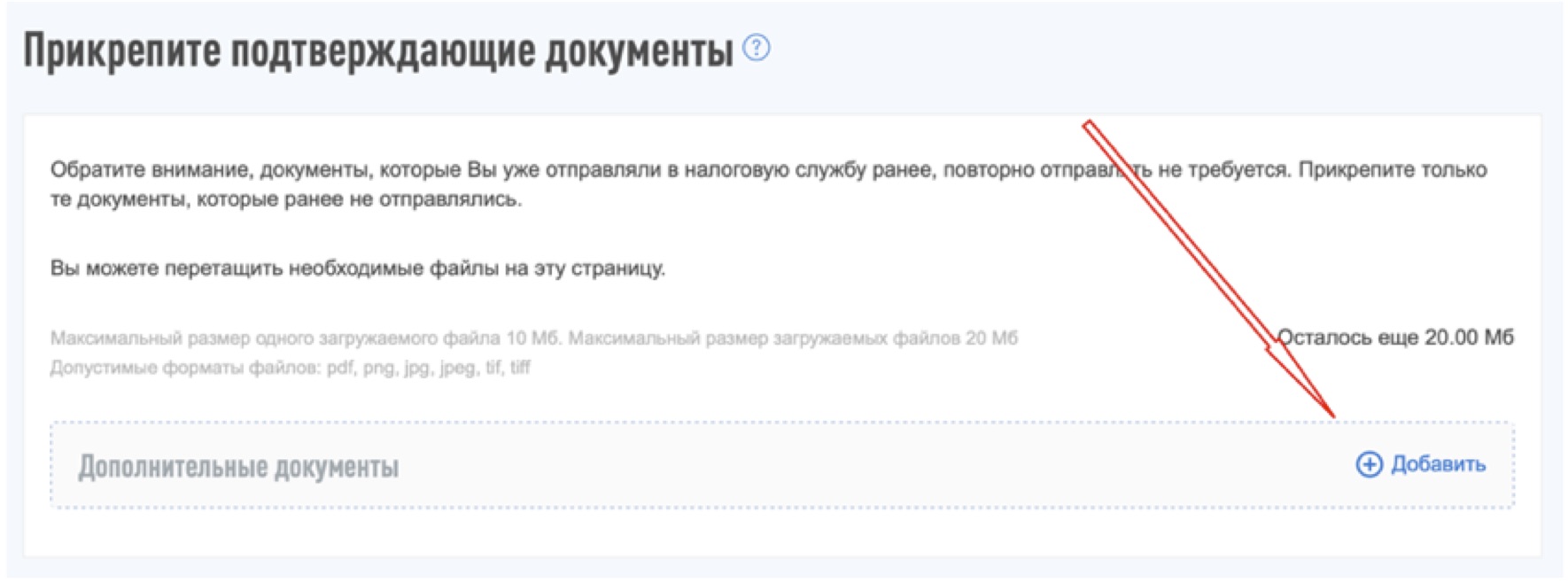

К декларации нужно приложить брокерский отчет, форму 1042-S (по дивидендам). Также рекомендуется прикрепить и сам расчет налога по позициям (в рублях). Это может быть таблица в Excel в свободной форме, например, такая:

Но для отправки ее в ИФНС через личный кабинет придется делать скриншоты, так как файлы в формате xlxs ЛК не принимает.

Уплатить налог, если вы декларируете его самостоятельно, необходимо до 15 июля того же года.

Штрафные санкции

Для налогоплательщиков, которые должны декларировать свои доходы самостоятельно, предусмотрены следующие штрафы:

Кроме этого, с 2020 года введена обязанность подавать в ИФНС уведомления:

Отчет о движении денежных средств не подается, если соблюдаются два условия (одновременно):

Клиентам американских брокеров от сдачи отчета не освободиться: США входит в ОЭСР и ФАТФ, но финансовой информацией с РФ не обменивается.

Штрафы за неподачу этих документов прописаны в ст. 15.25 КоАП РФ:

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Как платить налог с дохода от ценных бумаг в валюте?

Прямо сейчас от инвестиций меня останавливает то, что в России с любых ценных бумаг я буду платить налог в рублях. Если курс вырастет с 99 Р до 200 Р за фунт, то мне придется заплатить налог с рублевого дохода. Даже притом, что я могу потерять в валюте.

Есть ли какой-то способ инвестировать в ценные бумаги, но чтобы при этом налоги считались в твердой валюте: евро, фунты или доллары?

Как я понимаю, ваша конечная цель — сделать инвестирование как можно более выгодным и законно платить меньше налогов. В вашей ситуации может помочь механизм устранения двойного налогообложения — с ним вы будете платить большую часть налога за рубежом.

Сразу предупрежу, что не всегда нюансы налогообложения позволят значительно сохранить объем дохода. Но существуют налоговые опции, которые вы можете учитывать при формировании портфеля, чтобы сэкономить на налогах.

Как считается налог на доходы от инвестиций в России

Вы правы: при продаже ценных бумаг возникает давняя проблема, на которую обращают внимание не все начинающие инвесторы. С одной стороны, для доходов физических лиц налоговый кодекс не предусматривает понятие курсовой разницы. То есть де-юре человек не должен дополнительно платить за то, что операции проводились в иностранной валюте.

Письмо Минфина от 20.06.2016 № 03-04-05/35791 PDF, 78,4 КБ

Но де-факто за курсовую разницу приходится доплачивать. Как неоднократно подтверждал Минфин, в налоговом кодексе есть только один порядок расчета налоговой базы по НДФЛ для доходов от операций с ценными бумагами в валюте:

Так что даже если расходы были больше доходов и в инвалюте мы ничего не заработали, то из-за падения рубля у нас все равно может образоваться рублевый доход, с которого мы будем платить НДФЛ.

Как победить выгорание

Как платить налог на доходы от инвестиций за границей

Платить налоги в бюджет РФ не в рублях никак не получится. Но можно уплачивать налог — или, по крайней мере, большую его часть — в иностранной валюте в бюджет иностранного государства. При этом важно, чтобы иностранный налог засчитывался в составе 13% НДФЛ, который вы должны заплатить в России.

Несколько оговорок к такому подходу

Я исхожу из того, что вы остаетесь налоговым резидентом РФ. По общему правилу вы будете считаться налоговым резидентом, если фактически находитесь в России не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Вопрос о том, как подается декларация, я затрагивать не буду. Скажу только, что если имеете дело с иностранными ценными бумагами, будьте готовы иногда заполнять декларацию и заниматься бумажной рутиной самостоятельно, чтобы экономить и не прибегать ни к чьей помощи в этих вопросах.

Платить налог на доходы от инвестиций за границей можно, если соблюдаются два базовых условия:

В статье «Устранение двойного налогообложения» почти любого из таких соглашений будет указана возможность зачесть иностранный налог в России. Скорее всего, это будет статья 22 — почему у большинства СОИДН одинаковая структура, расскажу ниже.

Россия заключила соглашения об избежании двойного налогообложения более чем с 80 странами.

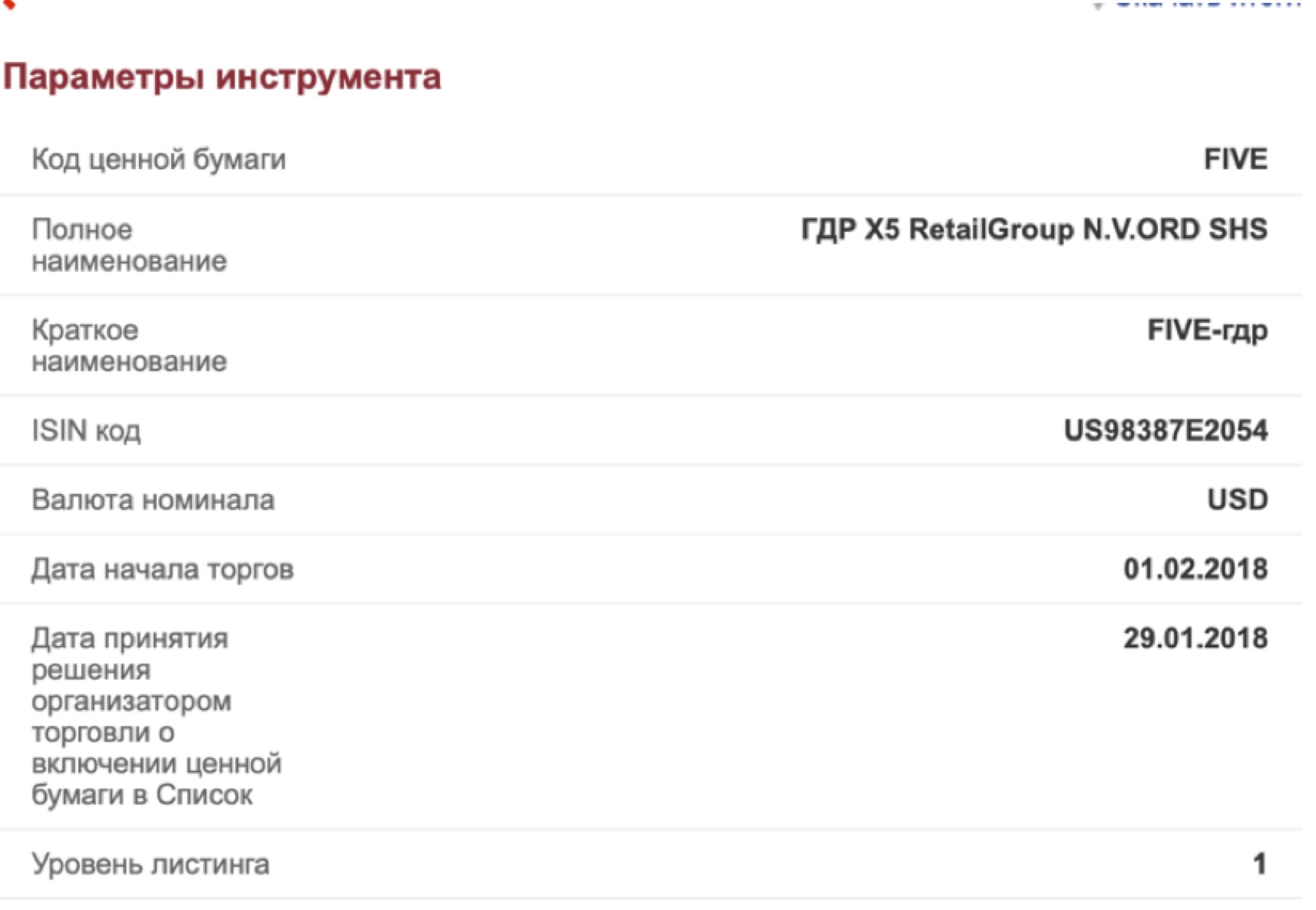

Не все компании, известные нам как российские, являются российскими эмитентами. Например, «Яндекс» — голландский эмитент, а Тинькофф — кипрский. Если сомневаетесь, можно поискать сведения о ценной бумаге, например, на сайте Национального расчетного депозитария и понять страну по первым двум символам ее кода ISIN.

Как считается налог на доходы по ценным бумагам за рубежом

Основные виды доходов по ценным бумагам — это:

Подход к налогообложению каждого из этих видов доходов может отличаться от страны к стране, но общие принципы можно понять заранее. Большинство СОИДН основаны на Модельной конвенции ОЭСР — Организация экономического сотрудничества и развития. Из положений Модельной конвенции понятны наиболее вероятные варианты налогообложения.

Дивиденды иностранного эмитента будут облагаться налогом в стране иностранного эмитента, но при этом могут одновременно облагаться и в России. Тут нужно учесть два нюанса:

Если налог за границей превысил 13%, то в России вы уже ничего не должны. Однако государство ничего не будет должно и вам: если вы заплатили, например, на Мальте 15% с дивидендов, то в России вам не вернут «переплату».

Купоны по облигациям, по Модельной конвенции, будут облагаться примерно по тому же принципу, что и дивиденды. Правда, для большинства популярных у инвесторов юрисдикций, например США и Швейцарии, купоны будут облагаться только в России.

Доходы от реализации ценных бумаг, чаще всего, будут облагаться только в России.

Без СОИДН придется платить налог на один и тот же доход в двух странах. Объясню на примере дивидендов.

Какие льготы можно применить в России

Поскольку не со всех видов дохода получится платить налог за рубежом, рублевые потери в части налогообложения в России можно попробовать покрыть с помощью льгот.

Перенос убытков на будущие доходы. Это предпочтительная для вашего случая льгота. Она работает для брокерского счета и ценных бумаг, обращающихся на бирже.

За счет этой льготы можно перебрасывать убытки по одним бумагам на прибыль от других. Чтобы воспользоваться этой льготой, придется иметь дело с 3-НДФЛ.

Вычет по ИИС. Однозначно рекомендовать его вам не могу. Во-первых, подозреваю, что вам может быть неудобно конвертировать свой валютный доход в рубли, чтобы перевести их на ИИС, а затем снова переводить в валюту, чтобы купить акции.

Трехлетняя льгота. Она может быть полезна, если на момент продажи ценные бумаги находились у вас в собственности не менее трех лет. От налога освобождается доход в пределах 3 млн рублей за каждый год владения. Льгота применяется для ценных бумаг иностранного эмитента, если они обращаются на одной из российских бирж — Московской или Санкт-Петербургской.

Что в итоге

Что делать? Читатели спрашивают — эксперты Т—Ж отвечают

В очередной статье повторили 100500 прописных истин и не упомянули про 100500 подводных камней. Для налоговой требуется чтобы Вы ДОКУМЕНТАЛЬНО доказали свои доходы-расходы. Пример w8 о которой только ленивый не повторил, но смотрим НК РФ Статья 232 пункт 3 и понимаем, что w8 некатит на 100% данных требований, «вроде» «у многих» прокатывает брокерский отчет, но что Вы сделаете если инспектор скажет «это не подтверждает»? Далее чем подтверждаете теже кипрские доходы, опять брокерским и w8 (для многих откровение, что это ТОЛЬКО США, а все другие страны это ДРУГИЕ справки)? А последние веяния ЦБ о разночтениях о доходах: не подписана w8 значит вы платите 30% И 13%, т.е. НЕ «ничего не платите в бюджет» (как думают многие и не подписывают w8), а УМЫШЛЕННО отказываетесь от избежания двойного налогообложения, и неважно что платите там, а будьте добры заплатить ТУТ в полном объеме.

Поэтому ответ на вопрос «как?» гораздо глубже, притом айсберг гораздо интересен, чем «айда, начнем, а там разберемся».

Добрый день! Пара комментариев:

2) Статус налогового нерезидента. Уточнение. Статус меняется, если за прошлый календарный год вы находились за пределами территории РФ более 183 дней (в статье используется формулировка «По общему правилу вы будете считаться налоговым резидентом, если фактически находитесь в России не менее 183 календарных дней в течение 12 следующих подряд месяцев», что не совсем правильно). Декларацию надо подавать за прошлый календарный год и расчёт времени пребывания ведётся также по нему.

Michael, Если форму не заполнить, то налог будет не 13, а 30%. Следовательно, вместо 1000 (3%) + 3333 (10%), вы заплатите 9999 в США, плюс, возможно (в будущем), еще 13% (4333) в РФ. До сих пор хотите не заполнять форму?

Рунет, Рунет, «. возможно (в будущем), еще 13%. » но пока ведь только 30%?

В этом году определяюсь с составом портфеля из див. компаний. поэтому не заморачивался с формой, а со следующего года планирую увеличивать долю. Есть ли какие-то нюансы в каком месяце лучше подписывать форму W-8BEN? Она действует 3 года четко с даты подписания или если в декабре подписать, то в январе уже будет считаться что год закончен? Или, может есть, привязка к финансовому году в США который заканчивается в сентябре?

John, Сейчас 30. С нюансами даты не заморачивался. Не знаю

Подскажите, а как считается налог на купон еврооблигаций? Интересует вопрос именно валютной переоценки: удержится просто 13% в валюте по курсу цб от купона или будет считаться рублевый доход с момента покупки облиги?

Инструкция для инвестора: как платить налоги по дивидендам

Как определить, сколько платить налогов по дивидендам

В случае с прибылью от продажи все просто — за инвестора все оформит его налоговый агент, то есть брокер. Он самостоятельно удержит налог с дохода и подаст декларацию в налоговую — инвестору делать ничего не придется.

Если от российской компании — то налоговый агент все оформит. Но если дивиденды приходят от иностранной компании, то такой доход считается доходом из зарубежного источника. В таком случае инвестор должен самостоятельно подать декларацию в налоговую и заплатить налог. В этот момент у инвестора появляются три задачи.

1) Определить, откуда компания

Тут нужно быть внимательным. Некоторые российские компании зарегистрированы как иностранные. Понять это можно по ISIN-коду — номеру ценной бумаги. Его можно найти на сайте Московской биржи.

Возьмем для примера X5 Retail Group. Не все знают, но это депозитарная расписка иностранного эмитента.

2) Определить ставку налога

А именно, сколько страна — эмитент ценной бумаги уже удержала налога. Это можно узнать по ISIN-коду на сайте Национального расчетного депозитария. Страна эмитента X5 Retail Group — NL, то есть Нидерланды.

Теперь нужно выяснить, сколько налога удерживают Нидерланды с дивидендов. Узнать налог на дивиденды в любой стране можно на сайте консалтинговой фирмы Deloitte. В Нидерландах ставка по дивидендам — 15%

3) Сравнить удержанный налог за рубежом со ставкой налога в России

Если за границей было удержано менее 13%, то нужно доплатить налог в России — до ставки 13%. Если налог в другой стране больше, чем 13%, то платить ничего не нужно — но доход указать в декларации необходимо в любом случае.

В случае с Нидерландами по акциям X5 Retail Group как раз доплачивать не придется. А вот если у инвестора в портфеле есть бумаги Тинькофф Банка, то надо заплатить 13% от полученных дивидендов: потому что Тинькофф Банк зарегистрирован на Кипре, где удерживается 0% налога.

Налоги по дивидендам от компаний из США

Налогам по дивидендам от компаний из США стоит уделить отдельное внимание. Первое, что надо сделать, — это подписать справку W8-BEN. В ней инвестор подтверждает, что не является налоговым агентом США.

Если подписать справку, то США удержат 10%, а остальные 3% необходимо будет доплатить России. Если инвестор не подписывает данную справку, то американская сторона удержит налог с дивидендов в размере 30%, дивиденды придут уже за вычетом этой суммы.

Многие инвесторы не подписывают справку W8-BEN, чтобы не подавать декларацию. Но по закону декларацию нужно подать в любом случае, даже если с инвестора удержали 30% налога.

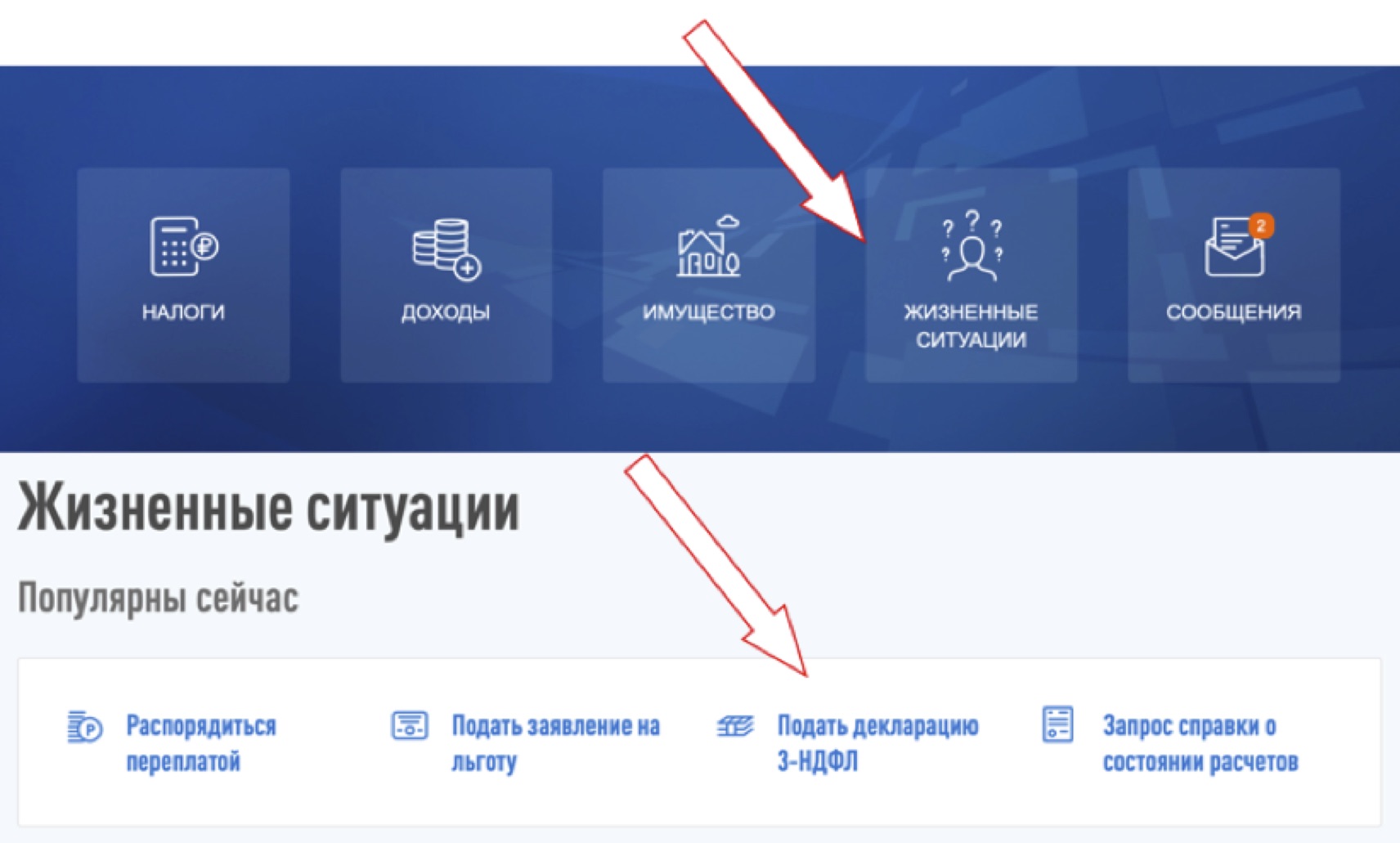

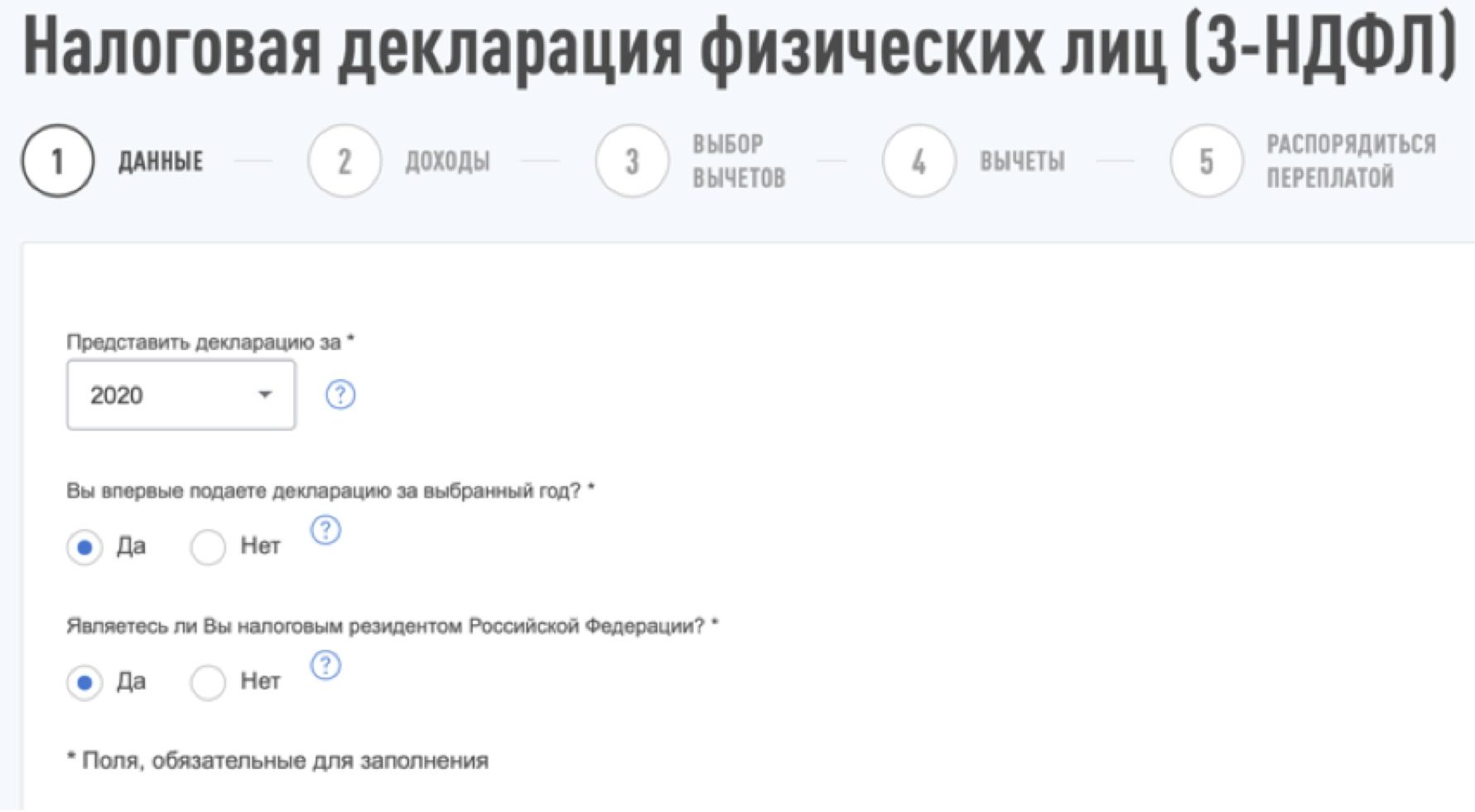

Декларацию инвестор должен подать до 30 апреля за предыдущий календарный год. Оплатить нужно по месту жительства не позднее 15 июля того же года. Например, в апреле 2021 года нужно подать декларацию о доходах за 2020 год. Декларацию можно подать как в письменной форме, так и в электронном виде на сайте Налоговой.

Перед тем как подавать декларацию, также стоит обратить внимание на фонды недвижимости REIT: по их бумагам американской стороной всегда удерживается 30% налога на дивиденды.

А по бумагам, компании которых зарегистрированы как Limited Partnership, всегда удерживается 37% с дивидендов. Limited Partnership — это организационно-правовая форма. Если обычно в отчете брокера в конце названия бумаги стоят буквы CO или Inc., то в данном случае будет LP.

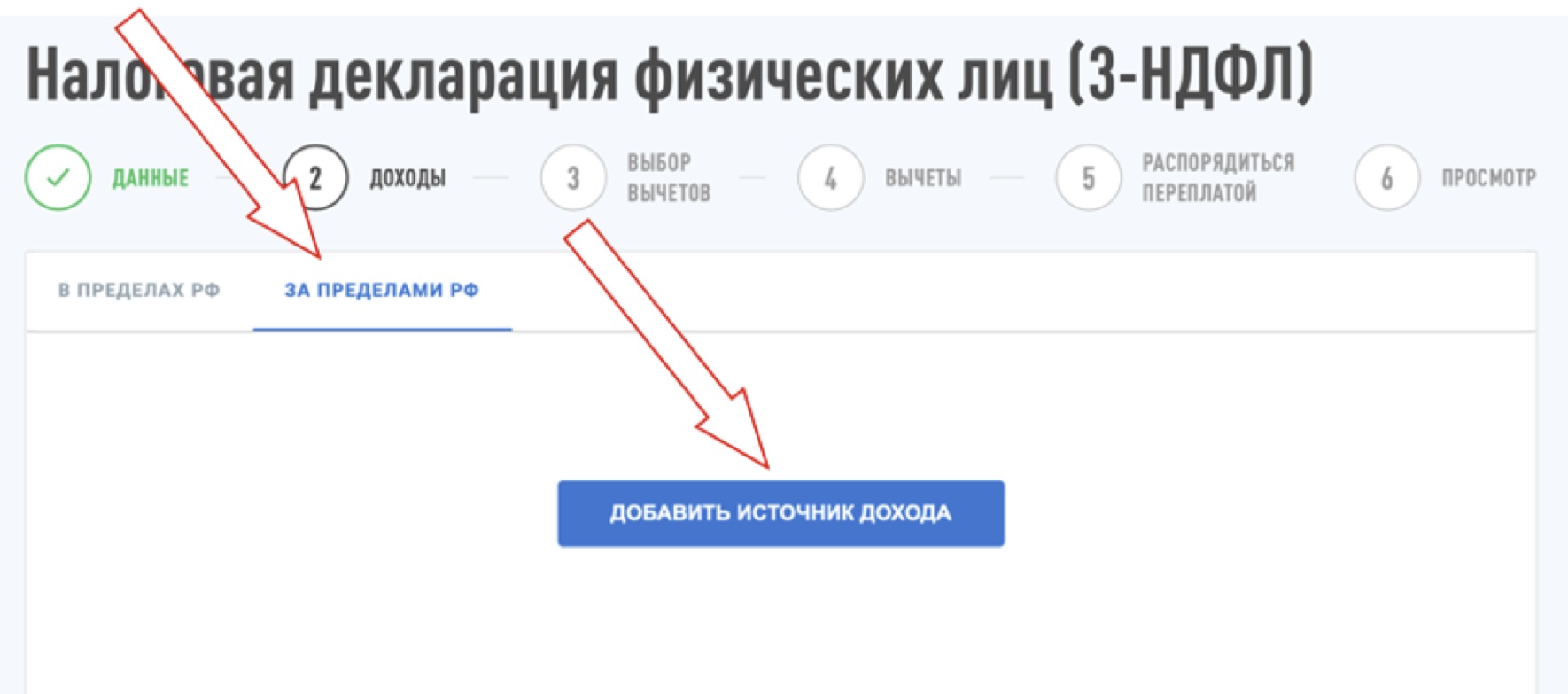

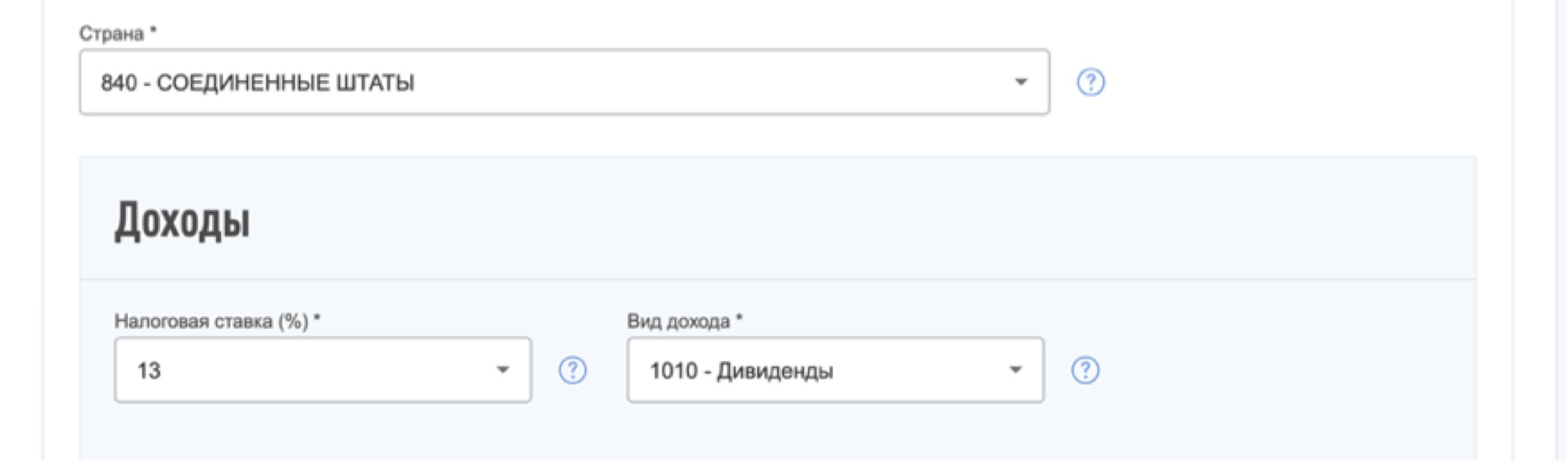

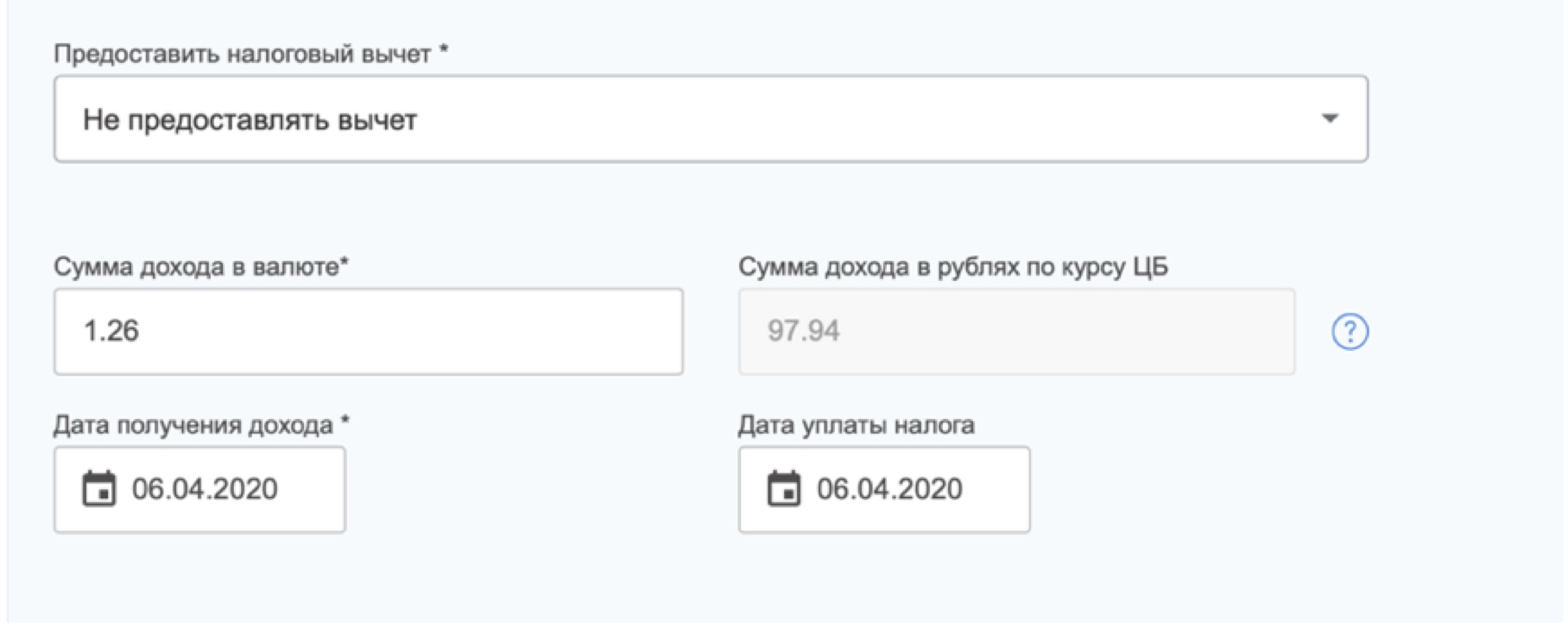

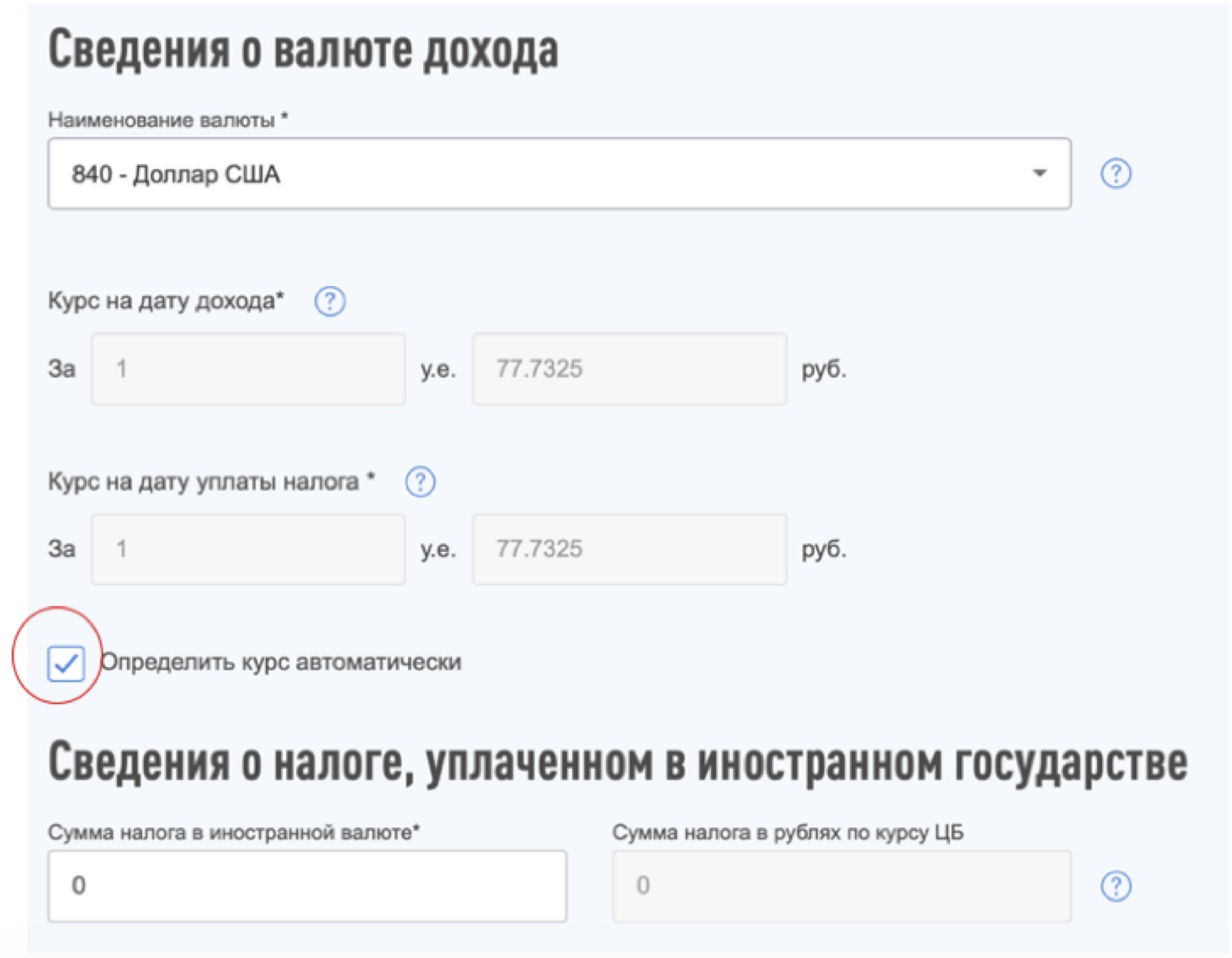

Как подать декларацию

Декларацию нужно заполнить по всем дивидендам, которые приходят инвестору. Если дивиденды от одного эмитента пришли четыре раза, то вводить информацию нужно о каждом зачислении.

1) брокерские отчеты, в которых будет прописана информация о полученных дивидендах и удержанном налоге;

2) договор на брокерское обслуживание.

В конце нажать на кнопку «Подтвердить и отправить». На этом все.

Больше новостей и интересных историй об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Лицо, выпускающее ценные бумаги. Эмитентом может быть как физическое лицо, так и юридическое (компании, органы исполнительной власти или местного самоуправления). Финансовый инстурмент, используемый для привлечения капитала. Основные типы ценных бумаг: акции (предоставляет владельцу право собственности), облигации (долговая ценная бумага) и их производные. Подробнее Дивиденды — это часть прибыли или свободного денежного потока (FCF), которую компания выплачивает акционерам. Сумма выплат зависит от дивидендной политики. Там же прописана их периодичность — раз в год, каждое полугодие или квартал. Есть компании, которые не платят дивиденды, а направляют прибыль на развитие бизнеса или просто не имеют возможности из-за слабых результатов. Акции дивидендных компаний чаще всего интересны инвесторам, которые хотят добиться финансовой независимости или обеспечить себе достойный уровень жизни на пенсии. При помощи дивидендов они создают себе источник пассивного дохода. Подробнее