Налоги в Швейцарии

Швейцария интересна россиянам не только своими захватывающими пейзажами и уникальными архитектурными строениями. Многих привлекли перспективы открытия доходного бизнеса и то, что налоги в Швейцарии при всей своей сложности и запутанности, являются одними из самых низких в Европе. В деле налогообложения Швейцария обошла даже Украину, где налогоплательщикам приходиться отдавать до 55 %.

Часовая башня и улица в Берне

Особенности налоговой системы в Швейцарии

На самом деле швейцарская система налогообложения кажется сложной только на первый взгляд. Если вы уясните себе, что она имеет несколько уровней, вам станет проще разобраться, что к чему. Граждане развитого европейского государства в 2021 году платят налоги следующих видов:

Схема налоговой системы в Швейцарии

Федеральные налоги платят все граждане государства. Кантональные налоги тоже платят все, только тут у каждого они свои. Конституция свободолюбивой либеральной страны дала кантонам право самостоятельно разрабатывать свою внутреннюю налоговую систему. То есть, сумма, которую вам придётся отчислять, зависит от того, в каком кантоне страны вы обосновались.

Муниципальные налоги – это выплаты, которые идут в казну конкретного населённого пункта. Суммарно выходит около 25% от доходов. Что весьма привлекательно и для физических, и для юридических лиц.

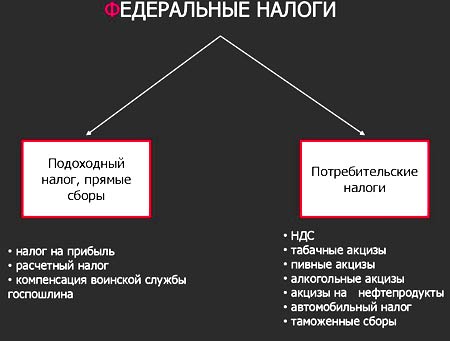

Налоги федерального уровня

Федеральных налогов в Швейцарии не так много. Это:

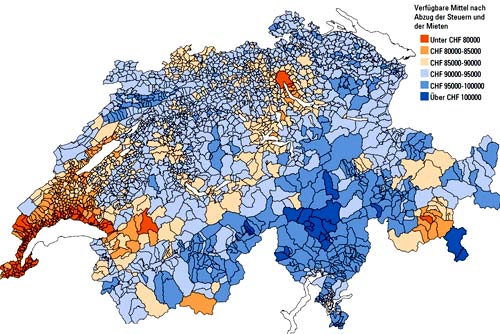

Карта показывающая размер денег остающихся у швейцарской семьи после выплаты всех налогов

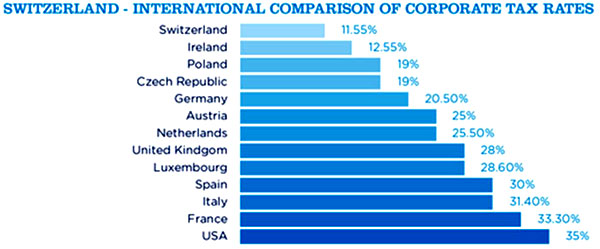

Если сравнивать ставки налогообложения, то видна их явная конкурентоспособность со всеми известными налоговыми системами развитых стран мира.

Так, налог на прибыль, взимаемый со швейцарских корпораций, варьирует в рамках от 3,63% до 9,8%. На федеральном уровне облагается налогами акционерный капитал. Всего 0,825 %. Общий для всех кантонов налог с оборота колеблется в рамках от 6,2% до 9,3%.

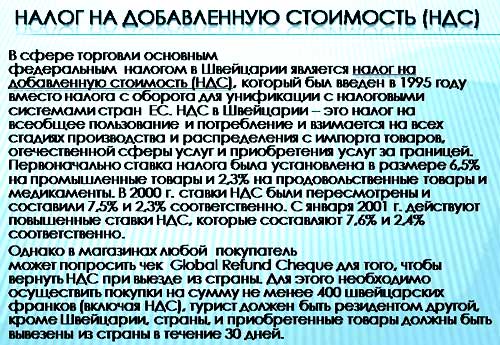

Что касается НДС, в данном случае налогообложение приведено к общим стандартам, действующим в Евросоюзе. Ставка в 2021 году составляла 7,6 %. Она не окончательна и имеет отношение не ко всем товарам и услугам. В отношении некоторых товаров и услуг действует несколько сниженный процент.

Если компания Швейцарии занимается торговлей за пределами страны, её прибыли могут не регистрироваться и не облагаться НДС. Из доходов, действующих в государстве учреждений, юридических и физических лиц, ассоциаций, не обладающих статусом юридических лиц, товариществ и т. д.

НДС взимается только в том случае, если годовой оборот налогооблагаемой деятельности превышает 100000 CHF. Если оборот не достиг указанной суммы, плательщик освобождается от уплаты НДС.

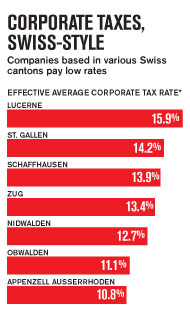

Кантональные налоги

На территории Швейцарии по состоянию на 2021 год действовало 26 свободных кантонов. Главными источниками налогов в кантонах являются:

Важным моментом является то, что чистая прибыль в законном порядке может учитывать, то есть вычитать полученные в течение прошедших 7 лет убытки. Сюда также включаются расходы на научно-исследовательские и опытно-конструкторские работы, резервы и провизия. Всё это учитывает не только кантональное, но и федеральное налогообложение.

Каждый отдельный налог в кантонах может иметь различные процентные ставки. К примеру, налог на прибыль компаний в кантонах имеет двадцать шесть уровней. Он может быть равен и 4%, и 25%.

Если рассмотреть Шаффхаузен, то по местным законам, если компания отдала под швейцарское налогообложение минимум 15 % своей прибыли, взимаемые на федеральном и кантональном уровнях проценты будут в совокупности будут равняться 10,4%.

В Цуге, если корпорация имеет доходы до 100 000 франков, с неё вычтут всего 4%, если больше – 7%. В Женеве налог колеблется в рамках от 4 до 16%.

Карта Швейцарии с указанием кантонов

Сложнее всего разобраться в кантональных налогах. Задача усложнится, если вникать в каждый кантон. Но как бы сложно ни было понять хитросплетения налоговых обязательств, в Швейцарии, как говорилось выше, в совокупности они не превышают 25%. И это даёт возможность экономической системе Швейцарии быть на уровень выше всех своих конкурентов.

Муниципальное налогообложение

Размеры муниципальных, или, как ещё принято говорить, коммунальных налогов, в различных кантонах и городах составляют от кантональных от 90% до 140%. Если учесть, что по состоянию на 2021 год в Швейцарии числилось 2 551 муниципальных единиц, то тут есть над чем поразмыслить.

Общими для всех муниципальных образований являются следующие виды налогов:

Муниципальные налоги во многом дублируют федеральные и кантональные.

Процентное соотношение муниципальных налогов в Швейцарии

Чтобы разобраться в том, где выгоднее всего открывать бизнес, нужно рассматривать каждый отдельный кантон, каждое отдельное муниципальное образование.

Преимущества налогоплательщиков Швейцарии

Швейцарская система налогообложения такова, что некоторым налогоплательщикам приходится платить всего один невысокий налог. Не предусмотрены жёсткие меры наказания для тех, кто уклоняется от уплаты.

Причина такого подхода в том, что в Швейцарии традиционно интересы каждого конкретного гражданина ставятся выше интересов всего государства. Если вы что-то не уплатили, вас не станут привлекать к суду, а сочтут, что вы просто забыли.

Никаких санкций, только простое напоминание об обязательствах перед государством, кантоном и коммуной. Даже если имел место суд, касательно неуплаты налогов (что случается крайне редко), совсем необязательно, что выигрыш будет на стороне государства.

Если речь идёт не об уголовных преступлениях, легендарные швейцарские банки не обязаны разглашать информацию о налогоплательщиках. Многие иностранные граждане, являющиеся клиентами банков Швейцарии, умело пользуются этим обстоятельством. Что касается откровенных мошенников, то к ним меры строги, как и в любом другом государстве.

Налоговые каникулы в Швейцарии

Налогоплательщики многих стран признают, что Швейцария фантастически выгодная для жизни и бизнеса страна. Одним из приятных моментов является возможность взять, так называемые налоговые каникулы, то есть, перестать платить некоторые виды налогов или снизить их размер на срок 10 лет.

Всё, что для этого нужно, это заняться бизнесом, который, по мнению властей, является необходимым. Также нужно создать на предприятии от десяти до двадцати рабочих мест.

Что не облагается налогом

Подоходный налог обязаны платить как резиденты страны, так и нерезиденты, проживающие на её территории. Даже если нерезидент не устроился на работу в Швейцарии, через три месяца нахождения в государстве, с него взимается налог.

Не подлежат налогообложению следующие виды доходов:

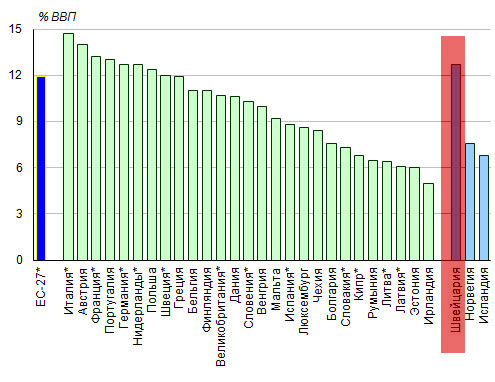

Сравнение пенсионных выплат в Швейцарии с другими странами

Что касается таких видов доходов, как алименты, компенсации и пенсии, то их налогообложение осуществляется в особом порядке.

Выгодные и невыгодные кантоны

Если вас интересует открытие бизнеса в Швейцарии или вы вознамерились переселиться в экономически благоприятную страну, нелишним будет узнать, какие кантоны являются самыми выгодными для налогоплательщиков, а в каких условия для физических и юридических лиц, в сравнении с другими независимыми территориальными образованиями, более жёсткие.

Сравнение налоговых сборов в Швейцарии с другими странами

На 2021 год самыми приятными в налоговом плане являются районы центральной Швейцарии. Куда как меньше повезло тем, кто обосновался в Романди. Некоторые кантоны особенно благоприятны для определённых условий. Так, если у вас нет зарегистрированной второй половинки, а годовой доход равен пятидесяти тысячам франков, в Цуге вам придётся платить всего 1 551 франк всех причитающихся государству, кантону и муниципалитету налогов. Для лиц с такими же условиями, но проживающих в Нойенбург/Невшатель налоговая ставка будет равняться 5 969, превышая налоги Цуга почти в четыре раза.

В то время как жители кантонов Базель-Штадт, Юра и Золотурн несут налоговое бремя в размере, превышающем 10%, прописавшиеся в Тичино, Цюрихе и Швице платят от 5,3% до 7%. Если рассматривать ситуации семейных граждан, к примеру, отца двоих детей, годовой доход которого равен ста тысячам франков, то и тут самым перспективным из всех кантонов окажется Цуг.

Счастливому отцу семейства придётся отчислять всего 1 676 франков. Чуть больше придётся отдавать аналогичным гражданам Тичино, Швица и Женевы. А вот папашам, уже упомянутого выше, Нойенбурга опять не повезло. Они должны будут отдавать аж 10 006 франков. Чуть меньше отберёт кантон у отцов Юра, Во, Золотурна и Берна.

Если вы являетесь преуспевающим, но бездетным гражданином с семейным доходом двести тысяч франков, в кантоне Цуг для лиц с подобным доходом отчисляемой суммой будет 10 599. Что касается ваших оппонентов в Нойенбурге, им придётся распрощаться с суммой в три раза превышающей вашу. В данном случае в число перспективных кантонов можно отнести также Нидвальден, Швиц, Обвальден и Ури. К невыгодным – Во, Юра, Базель-Штадт и Золотурн.

Не упоминаемые кантоны находятся на среднем уровне между выгодными и невыгодными. Самым перспективным во всех отношениях является Цуг. В 2021 году Швейцария не утратит своей привлекательности для тех, кто ищет удобное место для жизни и процветания. Страна являет собой пример того, что даже при незначительных налогах, взимаемых с физических и юридических лиц, государство может процветать и множить свои богатства.

Паушальный налог в Швейцарии как способ получить ВНЖ

Как паушальный налог в Швейцарии (называемый порой также «аккордный налог» или «налог на расходы») позволяет иностранцам получить местный ВНЖ? Какие ещё преимущества даёт паушальное налогообложение? Каким требованиям нужно соответствовать?

Обзор темы о паушальном налоге в Швейцарии читателям Портала «Швейцария Деловая» представит швейцарский юрист Марад Видмер, LL.M. (Genf), Marad Widmer Rechtsberatung.

Общее замечание: Миграционное право Швейцарии подвержено постоянным изменениям на законодательном уровне и в судебной практике. То же относится и к вопросу о паушальном налоге, последняя большая ревизия которого означает значительные изменения с 1 января 2021 года. Многие материалы в интернете, не учитывающие данные изменения, являются устаревшими.

Что такое паушальный налог?

Кто может претендовать на аккордный налог?

Воспользоваться данным налоговым режимом могут исключительно иностранные граждане, ранее не облагаемые в Швейцарии хотя бы в течение последних 10 лет обычными налогами. Данная формулировка требует пояснений:

Что можно получить, перейдя на паушальное налогообложение?

Паушальный налог в Швейцарии позволяет состоятельным иностранцам достичь 2 основные цели:

В зависимости от гражданства кандидата то одна, то другая цель становится центральной.

Изначально паушальный налог был задуман как способ получения ВНЖ в Швейцарии для богатых иностранцев, которые хотели провести свою старость в окружении красот местных озёр и Альп. Первый кантон ввёл паушальный налог ещё в 1862 году. На уровне Федерации он закрепился в 1938 году.

Поскольку для швейцарский налоговых органов было сложно определить налогооблагаемую базу лиц, которые более не работали, то власти Конфедерации приняли решение облагать налогом «богатый образ жизни».

Отчасти поэтому паушальный налог в народе называют просто – «налог для богатых» (не путать с «налогом на богатство», который известен в ряде стран).

1я цель – швейцарский ВНЖ

Возможность жить в процветающей Швейцарии – это объект стремлений многих иностранцев. Однако местное миграционное законодательство, действующее для граждан так называемых «третьих стран», считается и на самом деле является одним из самых строгих в мире.

Довольно часто клиенты спрашивают меня, какой способ является самым вероятным (но, опять же, не 100%) для граждан «третьих стран» получить ВНЖ в Швейцарии. Я придерживаюсь мнения, что таковым является паушальное налогообложение (правда, с его некоторыми недостатками — см. ниже).

Швейцарское гражданство купить нельзя. Однако, фактически состоятельные иностранцы могут приобрести вид на жительство в Швейцарии. Данное разрешение можно получить, договорившись с кантональными властями об уплате паушального налога.

2я цель – налоговая оптимизация

Богатым иностранцам предлагается уплатить паушальный налог, который заменяет собой (обычный) швейцарский подоходный налог и налог на имущество.

Процент сборов высчитывается в соответствии с «бытовыми» расходами иностранца. В частности, за основу берётся сумма, которую он тратит на аренду жилья или проживание в отеле в Швейцарии.

В результате, размер налогов на основе расходов может быть существенно ниже той суммы, которую иностранец должен бы уплатить в своей (или какой-либо иной) стране при условии обложения налогом его доходов и имущества в обычном порядке.

Законно ли паушальное налогообложение?

Да, в 2008 году статья 30 Федерального закона об иностранцах была дополнена специальными положениями. Они позволяют выдавать вид на жительство категории Б, если имеются «важные публичные интересы».

На этом законодательное регулирование касательно миграционной составляющей на федеральном уровне заканчивается. Соответственно, каждый кантон («субъект Федерации») вправе в одностороннем порядке (но не безгранично!) определять, что он понимает под этими «важными публичными интересами». Многие кантоны Швейцарии включают в данное определение свои фискальные интересы.

Указанные факты делают получение ВНЖ в Швейцарии через паушальное налогообложение крайне специфической процедурой.

Недостатки

Одной из моих центральных обязанностей, как юриста, является информирование клиентов также о недостатках того или иного варианта действий. Лишь зная также и недостатки и риски, можно найти путь их решения.

Уплата аккордного налога в Швейцарии как способ получения ВНЖ имеет определённые недостатки. Основные из них:

Финансовые затраты

Обязанность уплаты значительной суммы денег в качестве налога каждый год (об этом см. также ниже по тексту). Данный фактор делает паушальное налогообложение доступным лишь для очень состоятельных иностранцев.

Кроме периодических отчислений нужно считаться также с первоначальными единовременными расходами на швейцарского юриста при оформлении пермита. Также следует учитывать отчисления в обязательные (социальные) фонды. Впрочем, в сравнении с суммой самого налога, данные строки трат носят второстепенный характер.

Запрет на работу в Швейцарии

Уплата данного налога исключает право работать в Швейцарии (есть лишь небольшое исключение, но оно общей картины не меняет).

Часто в русскоязычных материалах в Интернете паушальный налог в Швейцарии характеризуют как возможность жить и работать(!) в Конфедерации. Данная информация – которая, как я понимаю, была когда-то опубликована на одном ресурсе и позже была скопирована на другие – ошибочна.

Статистическая информация

Главные плательщики паушального налога

Согласно данным на начало 2017 года (более «свежих» данных пока нет — их обновляют не каждый год), паушальный налог в Швейцарии платят 5046 иностранцев. Всего в год они отчисляют около 767 миллионов франков.

За период с 2014 по 2016 год таким способом вид на жительство в Швейцарии получило около 60 россиян (в 2015 году – +24 человека, в 2016 году – +14 человек).

Вторыми главными плательщиками паушального налога стали богатые уроженцы Бразилии: с 2014 по октябрь 2016 года вид на жительство получило около 10 бразильцев. За аналогичный период плательщиками паушального налога стало 7 богачей из США и 6 уроженцев Японии.

Также вид на жительство в Швейцарии смогли получить богатые граждане из Австралии, Канады, Филиппин и Турции – по 5 представителей от каждой страны.

За аналогичный период времени ВНЖ в Швейцарии приобрели состоятельные уроженцы Украины и Израиля – по 4 человека с каждой страны. Представители других национальностей составили 31 человек.

Самые популярные кантоны для иностранцев

Последний является особенно популярным среди миллионеров из России. Такая тенденция обусловлена наличием в кантоне большого количества предприятий с «русскими корнями», что позволяет говорить о присутствии целой диаспоры.

В 2014 по октябрь 2016 года в Тичино плательщикам паушального налога было выдано 36 видов на жительство в Швейцарии. С годами популярность италоязычного кантона среди иностранцев падает: за 2014 год было выдано всего 25 пермитов, когда в 2015 и 2016 годах – 4 и 7 пермитов, соответственно.

Похожий спад наблюдался и в Женеве: в 2014 и 2015 году было выдано по 12 пермитов в год, когда за первые 10 месяцев 2016 года – всего 5 пермитов. Кантон Цуг в обмен на уплату паушального налога выдал 5 пермитов в 2014 году и 10 пермитов в 2015 году.

В промежуток между 2013-2017 более чем удвоилось количество иностранцев, получивших ВНЖ на основе паушального налога, в кантоне Аргау (находится между Цюрихом, Базелем и Берном).

Финансовые требования к плательщику паушального налога

Чтобы иметь возможность получить вид на жительство в Швейцарии путём уплаты паушального налога, надо соответствовать финансовым требованиям местных властей. Так как каждый плательщик является индивидуальным случаем, невозможно говорить о каких-либо точных налоговых ставках.

В кантоне Цуг плательщиком паушального налога может стать иностранец с налогооблагаемым доходом в размере 1 миллион франков и капиталом в 20 миллионов франков. Зачастую такие относительно высокие расценки применяются для граждан «третьих стран». В результате этого и учитывая самостоятельные федеральные требования, ежегодное налоговое бремя составит в среднем 295’000 франков.

Данная сумма распределяется между тремя уровнями власти: федерацией, кантоном и гемайнде. На долю последних двух приходится около 195’000 франков в год с кармана одного иностранного налогоплательщика.

Для обладателей гражданства ЕС/ЕАСТ получить вид на жительство в Швейцарии через паушальное налогообложение имеет большую финансовую выгоду. Налогоплательщик должен располагать доходом как минимум в размере 500’000 франков и капиталом в 10 миллионов франков. В результате, в кантональную казну будут поступать налоговые отчисления 141’000 франков в год.

Крайне важно: в других частях Швейцарии налоговое бремя может быть ниже: есть кантоны, в которых заплатить придётся лишь около 120’000 франков в год.

Паушальное налогообложение – важная графа доходов Швейцарии

За время своего существования, паушальный налог успел стать важной графой налоговых поступлений швейцарских кантонов. Подтверждением тому может служить налоговая статистика кантона Цуг, где в 2002 году паушальный налог составил 3,7 процента всех налоговых поступлений. Уже к 2008 году он достиг отметки в 10 процентов.

Тем не менее, такой налаженный механизм «налогового дохода» требует от швейцарских кантонов обеспечить полную стабильность для иностранных плательщиков. В 2013 году власти кантона Базель-Ланд приняли решение отметить паушальный налог на своей территории, чем моментально спугнули состоятельных иностранцев. Такое решение привело к оттоку половины всех состоятельных иностранцев, а потери налоговых отчислений кантона выразились в 750’000 франков в год.

Не каждый кандидат подойдёт

Несмотря на только что отмеченный факт финансовой значимости плательщиков аккордного налога для бюджета, из-за политических соображений далеко не каждый желающий — даже при наличии денег — будет одобрен кантональными органами.

По сложившейся практике, миграционные власти предпочитают иметь дела с кандидатом, представленным местным юристом, который уже провёл работу по «оптимизации досье клиента». С расположенными за пределами швейцарской юрисдикции агентами, адвокатами и представителями кантональные органы в контакт не вступают.

Автор: Марад Видмер, LL.M. (Genf), бакалавр и магистр швейцарского права, практикующий швейцарский юрист, основатель Marad Widmer Rechtsberatung. Член Швейцарского союза юристов (SJV/SSJ/SSG). Член клуба друзей Liberales Institut (Цюрих).

Приведённая в данном материале информация о получении ВНЖ в Швейцарии через паушальный налог носит общий характер и не претендует на статус юридической консультации.

Аккордный налог и ВНЖ в Швейцарии

Политическая и экономическая стабильность Швейцарии в сочетании с отличными коммуникациями и транспортной инфраструктурой, низкими налоговыми ставками и многими другими преимуществами давно сделали Швейцарию самым желанным местом в мире для бизнеса и для постоянного проживания. Интересные возможности налогового планирования предлагаются уникальной преференциальной системой аккордного налога. Данная возможность предоставляется иностранным гражданам и их семьям, которые хотят проживать в Швейцарии на постоянной основе, но при этом не планирует извлекать доход с территории Швейцарии.

Вид на жительство в Швейцарии и аккордный налог для граждан стран, не входящих в ЕС (обзор возможностей):

Иностранцы, которые желают стать резидентами Швейцарии, должны получить вид на жительство по одной из категорий, которые установлены иммиграционными законами. Для иностранных граждан (из стран вне Евросоюза) в Швейцарии наиболее распространено оформление следующих разрешений на проживание:

1. Вид на жительство в Швейцарии для состоятельных пенсионеров. Таковыми считаются лица старше 55 лет, которые могут показать тесные связи с Швейцарией, не будут работать в Швейцарии или заниматься бизнесом, а также могут показать, что у них достаточно финансовых средств для проживания.

2. Виды на жительство с правом на работу, которые имеют квоты в зависимости от выбранного кантона.

2.1. Вид на жительство в Швейцарии с правом на работу можно получить через швейцарского работодателя, который должен показать, что претендент обладает умениями и трудовым опытом, которых не найти на местном рынке труда. В этом случае нельзя рассчитывать на получение такой льготы как применение системы аккордного налогообложения.

2.2. Через инвестицию на территории Швейцарии, причем инвестиция должна быть поддержана правительством кантона, где делается инвестиция. Этот путь обычно подразумевает регистрацию компании на территории Швейцарии. Эта компания может выступать работодателем для заявителя, претендующего на ВНЖ. При реализации данной схемы в некоторых кантонах Швейцарии все еще можно претендовать на применение системы аккордного налогообложения.

Власти кантона проводят активную политику по привлечению в свой кантон иностранных инвесторов, которые будут платить аккордный налог (250,000 CHF в год) и при этом получат ВНЖ в Швейцарии на 1 год (с возможностью ежегодного продления). Данные условия более привлекательные, чем те, что существовали в другом немецкоязычном кантоне Цюрих до 2009 года. Власти Обвальдена, в свою очередь, утверждают, что состоятельные граждане в той или иной степени обеспечивают всех местных жителей. Это уже не первый случай, когда кантон идет навстречу людям с высоким уровнем доходов. В 2006 году здесь была увеличена налоговая ставка для людей с низким уровнем доходов. Однако через 18 месяцев Федеральный суд Швейцарии признал эту меру неконституционной, сообщает издание Swiss Info. Партия зеленых Обвальдена протестует против застройки земель кантона, социал-демократы требуют проведения референдума по данному вопросу.

Налоговое законодательство Обвальдена

Надо заметить, корпоративный налог в Обвальдене составляет всего 6.6% – это самая низкая ставка в Швейцарии. Сравнительно недавно для физических лиц, работающих в кантоне Обвальден, также были одобрены низкие по швейцарским понятиям ставки налога. Те, кто получает до CHF 70,000, теперь платят на 8%-10% меньше; те, чей доход составляет до CHF300,000, платят до 6%; а те, кто получает свыше CHF300,000, платят налог по ставке на 1% ниже предыдущей (2.35%).

Комментарий компании «Элма Глобал»

Несмотря на то, что власти кантона иногда перегибают палку, на наш взгляд, в конкуренции за кошельки иностранных толстосумов, в целом они на верном пути. И в итоге, чем больше состоятельных инвесторов, приедет на ПМЖ в кантон, тем лучше и богаче будет кантон, который имеет источник легких денег для благоустройства кантона. И иностранные инвесторы, готовые платить ежегодный фиксированный налог с целью не платить такой налог на Родине (оптимизация налогообложения) и жить в Швейцарии, получать свои выгоды.

Рекомендуем также прочитать: ВНЖ в Андорре как способ оптимизировать личные налоги. Получение налоговой резидентности на Мальте. И тот, и другой вариант при правильном построении схемы позволяют существенно оптимизировать личные налоги и, конечно, Андорра и Мальта существенно дешевле Швейцарии.

Вопросы и ответы по аккордному налогообложению:

Вопрос: Рассматриваю для себя получение ВНЖ либо в Швейцарии, либо в Австрии. Семья из 5 человек (муж, жена и 3 детей). Про аккордный налог наслышан, есть знакомые в Тичино, которые так живут и платят, кажется, почти 300,000 шв. франков ежегодно. Но почему такая разница в аккордных налогах, скажем, Женевы и Обвальдена?

Ответ: Разница существует потому, что очень многие хотят жить на берегу Женевского озера и очень немногие – в горах в центре Швейцарии.

Вопрос: То есть можно ли получить ВНЖ через Обвальден и жить в другом кантоне или же полученное разрешение на проживание привязано к кантону, который его выдал?

Ответ: В большинстве случаев вид на жительство привязан к кантону. Ведь от этой привязки зависит, где платятся налоги. Некоторые маленькие кантоны иногда разрешают не жить у них, однако налоги должны платиться им. Зарегистрирован (прописан) человек должен быть в том кантоне, который выдал ему вид на жительство. Теоретически иностранец может приобрести себе второй дом для отдыха и проводить там каникулы. Но если практически он будет жить в таком втором доме все время, то, скорее всего, кантональные налоговые власти рано или поздно заинтересуются, почему он живет у них, а налоги платит другому кантону.

Вопрос: На сайте цена вашего содействия 50,000 CHF. Сколько доплата за членов семьи или же они включены в сумму гонорара? И какие расходы по продлению в расчете на семью 5 человек?

Ответ: 50,000 CHF – это оплата за основного заявителя. Он может включить в то же заявление жену и детей до 18 лет. Дети старше 18 лет включены в то же заявление быть не могут. За каждого члена семьи мы берем дополнительно 5,000 CHF, то есть в вашем случае общая сумма стоимости услуг составит 70,000 CHF. За ежегодное продление видов на жительство в Швейцарии для всей семьи и составление налоговой декларации наши швейцарские адвокаты берут 15,000 CHF (каждый год, соответственно).

Вопрос: Соглашение с кантоном заключается бессрочное? Индексируется ли сумма паушального налога ежегодно с учетом инфляции и прочих факторов? И есть ли возможность платить паушальный налог не ежегодно, а заплатить сразу за 10 лет? Или это не имеет смысла?

Ответ: Соглашение может быть заключено на 5 лет или на 10 лет или бессрочно. Сумма налога не индексируется и все время, пока условия проживания семьи, а также законодательство Швейцарии остаются неизменными, сумма налога не меняется. Если расходы семьи на проживание существенно возрастут (например, при заключении налогового соглашения семья арендовала четырехкомнатную квартиру и имела две недорогие машины, а теперь они купили дворец на берегу озера и все пересели на роллс-ройсы), то сумма годового налога может быть пересчитана. Если же законодательство изменится, налоговое соглашение может быть расторгнуто. Например, в кантоне Цюрих в 2008 прошел референдум за отмену паушального/ аккордного налога, и все налоговые соглашения потеряли силу с января 2010 года. Соответственно, люди либо переехали в другие кантоны, либо стали платить налоги как все, то есть со всей суммы годового дохода независимо от места его получения. Но изменение законодательства для Швейцарии – крайне маловероятный сценарий, ибо такое происходит раз в 100 лет по обещанию. Что касается ответа на вопрос об авансовой оплате на несколько лет, то платить авансом не имеет смысла. Деньги должны работать на хозяина, а платить надо тогда, когда придет время.