Счет эскроу и аккредитив: в чем отличия

В каких случаях можно использовать эскроу?

Эскроу и аккредитив: в чем разница?

Разница между счетом эскроу и другим банковским продуктом – аккредитивом – совсем не очевидна. По сути, оба механизма представляют собой гарантию обеспечения обязательств по сделке с предварительным депонированием денежных средств. Если сравнивать безотзывной аккредитив и счет эскроу, то разницы в правовых последствиях нет, поэтому счет эскроу в профессиональном сообществе называют «аккредитивноподобным» способом расчета.

Тем не менее отличия есть. Во-первых, для открытия счета эскроу заключается договор с тремя сторонами: банком, плательщиком и получателем. В основе осуществления платежей со счета эскроу в пользу получателя всегда лежит факт исполнения сделки. В этой связи перед осуществлением платежа в пользу получателя банк всегда производит проверку исполнения договора.

Во-вторых, в отличие от эскроу аккредитивный счет открывается только по заявлению плательщика в пользу получателя. Кроме этого, исполнение аккредитива («раскрытие» аккредитива) может происходить на основании документов, которые косвенно связаны со сделкой. Например, плательщик депонировал средства под условие, что другая сторона получает их если предоставит в банк оригинал договора купли-продажи другого товара (вещи) депоненту. Такое условие часто используется при встречной продаже между одними и теми же лицами.

В-третьих, деньги на счете эскроу попадают под систему страхования вкладов в случае несостоятельности банка. При этом если счет эскроу открыт для сделки с недвижимостью, то максимальный размер возмещения составляет 10 млн рублей, а по другим счетам только 1,4 млн рублей. В то время как деньги в ячейках банка и/или аккредитивном счете государством не застрахованы вообще.

В-четвертых, по счету эскроу не допускается приостановление операций, наложение арестов или списание денежных средств по обязательствам перед третьими лицами.

В-пятых, в России со счетами эскроу работает ограниченное число банков. Например, в самой распространённой области применения данного счета – долевом строительстве, количество банков, которые имеют право на открытие счетов эскроу для расчетов по договорам участия в долевом строительстве, по данным Центрального Банка РФ по состоянию на 01.07.2019 г. составляет всего 96.

Счет эскроу – современный механизм обеспечения расчетов по сделке. Несмотря на то, что в Россию он пришел не так давно, он набирает популярность и получает все большее распространение.

Финансовая сфера

Банковский счет эскроу и аккредитив представляют собой два самостоятельных способа обеспечения защиты и сохранности денежных средств, передаваемых по сделке одним участником гражданского оборота другому в счет исполнения денежного обязательства

Начальник юридического отдела ТГК «Салют»

Сходства и различия

Счет эскроу и аккредитив подходят для проведения расчетов по сделкам купли-продажи дорогостоящего имущества, в том числе с использованием схемы альтернативных сделок, для выплаты значительного денежного вознаграждения за дорогие услуги или работы, а также в других случаях.

Оба инструмента эффективны и удобны для применения на практике. Они схожи за счет своей обеспечительной функции, но в то же время обладают и определенными различиями, которые необходимо учитывать. Счет эскроу представляет собой отдельный вид банковского счета, для которого нормами параграфа 3 гл. 45 ГК РФ предусмотрен особый правовой режим. Данный счет предназначен для учета и блокирования банком денежных средств, полученных им от владельца счета (депонента) в целях их передачи другому лицу (бенефициару) при возникновении оснований, предусмотренных договором с банком, который именуется эскроу-агентом. До тех пор, пока предусмотренное договором банковского счета эскроу основание не наступило, доступ к финансовым средствам бенефициар не получает, их сохранность обеспечивает эскроу-агент. Таким основанием может быть, например, получение банком сведений о государственной регистрации в ЕГРЮЛ перехода прав на долю в уставном капитале компании к приобретателю, который денежные средства для ее оплаты по договоренности с продавцом передал банку по договору счета эскроу. Эти сведения в виде выписки банк получает от продавца, выступающего бенефициаром. Если объектом сделки купли-продажи выступает пакет акций, то основанием для выдачи денежных средств со счета эскроу является представление им банку выписки по лицевому счету о регистрации реестродержателем перехода права на ценные бумаги в системе ведения реестра. Использование эскроу-счета позволяет сторонам договора купли-продажи получить гарантии надлежащего исполнения взаимных обязательств за счет привлечения профессионального эскроу-агента, который не зависит от каждой из сторон.

При аккредитивной форме расчетов банк по поручению плательщика принимает на себя обязательство произвести выплату денежных средств получателю при условии представления определенных документов в соответствии с условиями аккредитива (п. 1 ст. 867 ГК РФ). Аккредитив имеет более широкую сферу применения, чем банковский счет эскроу: помимо уплаты получателю денежных средств банк может также акцептовать и оплатить выставленный получателем переводной вексель, а также совершить иные действия по исполнению аккредитива.

Кроме того, получить исполнение по аккредитиву от банка может не только сам получатель, но и указанное им лицо в соответствии с условиями переводного (трансферабельного) аккредитива (ст. 870.1 ГК РФ). Для договора банковского счета эскроу закон такую возможность не предусматривает, деньги банком могут быть выданы только бенефициару, а он, в свою очередь, вправе распорядиться ими по своему усмотрению.

Аккредитив может быть отзывным, что дает право плательщику в любой момент его изменить или отменить без предварительного уведомления получателя средств в силу п. 1 ст. 868 ГК РФ, в то время как по договору банковского счета эскроу у депонента такого права нет. Бенефициар в любом случае вправе рассчитывать на получение денежных средств со счета при наступлении соответствующих оснований.

Арбитражная практика по эскроу и аккредитивам

Стоимость обслуживания аккредитивной формы расчетов для участников гражданского оборота может быть выше, чем банковский счет эскроу, так как для исполнения аккредитива банк-эмитент вправе привлекать исполняющий банк в соответствии с п. 2 ст. 867 ГК РФ. Например, в одном деле клиент безуспешно оспаривал высокий размер комиссии за сопровождение аккредитива, которая составила около 60 000 рублей. Однако суд с его требованиями не согласился, указав на то, что клиент добровольно согласился с предложенными ему банком условиями оказания услуги (Апелляционное определение Саратовского областного суда от 06.02.2018 по делу № 33-814/2018).

Счет эскроу обладает неоспоримым преимуществом перед аккредитивом: денежные средства на указанном счете подлежат страхованию в соответствии с требованиями ст. 12.1-12.2 Федерального закона от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». В отличие от счета эскроу, денежные средства, размещенные в аккредитиве, не подлежат обязательному страхованию, поэтому использовать данный инструмент имеет смысл только с привлечением финансово устойчивых кредитных организаций с положительной деловой репутацией, желательно из числа государственных банков.

В отличие от аккредитивной формы расчетов счет эскроу обладает более гибким правовым режимом за счет предоставления сторонам такого договора большей договорной свободы. По договоренности между собой они могут включить в такой договор дополнительные условия, в то время как порядок открытия и исполнения аккредитива строго регламентирован параграфом 3 гл. 46 ГК РФ и гл. 6 Положения № 383-П «О правилах осуществления перевода денежных средств», утвержденного ЦБ РФ 19.06.2012, и другими нормативными правовыми актами РФ.

По счету эскроу не допускаются приостановление операций, арест или списание денег по обязательствам как самого депонента, так и бенефициара, что повышает надежность указанного инструмента (п. 4 ст. 860.8 ГК РФ). Для денежных средств плательщика, переданных банку в аккредитив, подобных правил законом не предусмотрено, поэтому в отношении таких сумм могут быть введены определенные запреты и ограничения в соответствии с действующим законодательством РФ.

Следует учитывать, что риск отзыва у банка лицензии на осуществление банковских операций по-разному распределяется между участниками гражданского оборота при использовании аккредитива и счета эскроу. Так, согласно п. 1 ст. 860.7 ГК РФ, права на денежные средства, находящиеся на счете эскроу, принадлежат депоненту до даты возникновения оснований для передачи денежных средств бенефициару, а после указанной даты — бенефициару. Соответственно риск отзыва у эскроу-агента лицензии на осуществление банковских операций относится на ту из сторон договора, у которой на момент возникновения такого риска имеется право требования к эскроу-агенту на выдачу или возврат денежных средств со счета.

Применительно к аккредитивной форме расчетов риск банкротства кредитной организации несет плательщик, поскольку до момента раскрытия аккредитива его денежное обязательство перед получателем не считается исполненным. В п. 1 ст. 872 ГК РФ установлено, что ответственность перед получателем средств за исполнение условий аккредитива несет сам банк, у которого перед ним возникает денежное обязательство. Между тем из буквального содержания данной нормы права прямо не следует, что при ненадлежащем исполнении обязательств по аккредитиву банком предъявление получателем к нему требований является единственно возможным способом защиты его права. Напротив, это только одна из гарантий, которая предоставлена законом получателю средств, при том что он также не лишен возможности требовать исполнения денежного обязательства от плательщика как своего контрагента по сделке. Выбор конкретного способа защиты нарушенного или оспариваемого права принадлежит истцу, который осуществляет принадлежащие ему права и обязанности, действуя по своей воле и в своем интересе (ст. 12 ГК РФ).

Не получив своевременно оплату, получатель вправе отказаться от договора и потребовать применения к плательщику мер ответственности, предусмотренных законом или договором. Плательщик в таком случае вправе в самостоятельном порядке с банком урегулировать все спорные вопросы, касающиеся возврата денежных средств, зачисленных в аккредитив. Подтверждение данного вывода можно обнаружить в судебной практике: до раскрытия аккредитива денежные средства, составляющие сумму его покрытия, представляют собой обязательственные права требования плательщика к банку, которые охватываются общим понятием имущества. В случае отзыва у такого банка лицензии на осуществление банковских операций плательщик вправе обратиться в суд с заявлением о включении своих требований в реестр требований кредиторов банка (Постановление Арбитражного суда Московского округа от 22.02.2018 № Ф05-5026/2015).

Исключения из правил

Исключение составляет случай, когда получатель своими действиями фактически отказался от требований к плательщику, признав его денежное обязательство исполненным. Так, в одном деле продавец после зачисления банком денежных средств в аккредитив выдал покупателю расписку о получении денег, рассчитывая на то, что в скором времени в результате раскрытия аккредитива он получит доступ к деньгам. Однако из-за отзыва у банка лицензии оплату за проданное имущество продавец так и не получил, поэтому обратился в суд с иском о расторжении договора купли-продажи и об оспаривании выданной им расписки по безденежности.

Отставляя заявленный иск без удовлетворения, суд указал на то, что доказательств нарушения его прав со стороны покупателя, который в рамках выбранной сторонами сделки формы расчетов внес сумму оплаты в аккредитив и получил от продавца расписку, нет. При таких обстоятельствах денежное обязательство покупателя перед продавцом по оплате стоимости полученного имущества было исполнено, и продавец получил возможность обратиться в банк для получения денежных средств с соблюдением установленного порядка. Однако до момента отзыва у банка лицензии на осуществление банковских операций с заявлением и пакетом документов, необходимым для раскрытия аккредитива, продавец к нему не обращался. Расписка о получении денег от покупателя была выдана продавцом покупателю сразу после списания банком со счета последнего в качестве покрытия аккредитива. Такой порядок расчетов не противоречит закону, поэтому продавцу в такой ситуации оставалось только обратиться с заявлением о включении его требований в реестр требований кредиторов банка (Апелляционное определение Санкт-Петербургского городского суда от 18.04.2017 по делу № 2-1207/2016).

Рекомендации по работе с аккредитивом

Если сумма покрытия аккредитива была сформирована за счет кредитных средств банка, у которого ЦБ РФ отозвал лицензию на осуществление банковских операций, то в интересах плательщика, заключившего с банком кредитный договор, будет незамедлительно поставить вопрос о его расторжении (Апелляционное определение Московского городского суда от 28.03.2018 по делу № 33-11190/2018). В судебной практике отзыв у банка лицензии рассматривается как существенное изменение обстоятельств, которое дает заемщику право потребовать расторжения кредитного договора, если кредитные средства заемщику не выдавались, а сразу были отправлены на покрытие аккредитива.

В этом случае заемщик вправе расторгнуть кредитный договор на основании ст. 451 ГК РФ и избежать возникновения у него долгового обязательства перед банком в ситуации, когда он никаких денег не получал (Апелляционное определение Тверского областного суда от 19.04.2016 по делу № 33-1168). При ином подходе произошло бы существенное нарушение баланса имущественных интересов сторон кредитной сделки. Заемщику был бы причинен такой ущерб, что он в значительной степени лишился бы того, на что вправе рассчитывать при заключении кредитного договора (Постановление Президиума Верховного суда Удмуртской республики от 24.11.2017 № 44-г-49).

Помимо этого плательщику следует договориться с получателем средств о выборе другой кредитной организации либо согласовать иную форму расчетов. Такие оперативные меры позволят ему избежать конфликтной ситуации и нивелировать риск банкротства кредитной организации, перед которой у него мог бы числиться кредитный долг. Конечно, в случае если заемщик так и не получил от банка кредитные средства, а Агентство по страхованию вкладов, действующее от его имени, обратится в суд с иском о взыскании ссудной задолженности, суд, скорее всего, такой иск отклонит. Заемщик не должен возвращать кредитные средства, которые он в действительности не получил. Однако лучше не дожидаться дальнейшего развития событий, а наоборот, предвосхитить их и незамедлительно, насколько позволяют обстоятельства, обратиться в суд первым и требовать расторжения кредитного договора (Апелляционное определение Московского городского суда от 28.03.2018 по делу № 33-11190/2018).

Сложнее обстоит дело в ситуации, когда банк до отзыва лицензии на осуществление банковских операций успел перевести кредитные средства на счет своего заемщика, а с него по его поручению зачислил в открытый аккредитив для последующего проведения расчета по сделке между плательщиком и получателем. В описанном случае формально кредитные отношения считаются возникшими, поскольку банк исполнил свое денежное обязательство по выдаче кредита. Вместе с тем очевидно, что такое исполнение для плательщика не имеет интереса, поскольку никакой выгоды от него он не получает.

Отзыв лицензии и доступ к кредитным средствам

Из-за отзыва у банка лицензии исполнить сделку с получателем средств плательщик не может, сам доступа к кредитным средствам не имеет, при этом у него еще будет кредитный долг, который придется обслуживать. Такая неприятная ситуация произошла с одним покупателем, который для приобретения объекта недвижимости заключил с банком кредитный договор и договор об ипотеке, банк кредитные средства перевел на его счет. По условиям договора купли-продажи покупатель с продавцом договорились о выборе аккредитивной формы расчетов, однако в связи с отзывом у банка лицензии довести исполнение сделки до конца покупатель не смог. При этом он обслуживал кредит в соответствии с условиями кредитного договора, а также вносил частями денежные средства продавцу в качестве оплаты за счет своих личных средств, посчитав, что, раз он обслуживает кредит, он должен получить соответствующую денежную сумму для окончательного расчета с продавцом, поскольку в ином случае существенным образом нарушается баланс экономических интересов участников спора. Поскольку полномочия по управлению кредитной организацией перешли к АСВ, покупатель обратился в суд с иском о выплате в его пользу страхового возмещения.

Удовлетворяя исковые требования покупателя, суд руководствовался следующим. После отзыва у банка лицензии сумма, составляющая покрытие аккредитива, оказалась неиспользованной, и в результате его закрытия она подлежала возврату на счет плательщика, которым являлся покупатель (ст. 873 ГК РФ). Действуя добросовестно и разумно, покупатель регулярно исполнял кредитные обязательства перед банком, против чего Агентство по страхованию вкладов никаких возражений не предъявляло, принимая оплату как надлежащее исполнение и не предпринимая каких-либо мер к ее возврату. Открытие аккредитива является частичным (условным) снятием обязательства плательщика по оплате, при этом в случае неоплаты банком плательщик является ответственным за неоплату. Между тем в рассматриваемой ситуации покупатель, несмотря на то что аккредитив не был раскрыт по вине банка, у которого была отозвана лицензия, от исполнения своих обязательств перед продавцом не отказался и продолжал их исполнять. Поскольку сумма покрытия аккредитива в этом случае подлежала возврату на счет покупателя, суд посчитал, что на нее распространяется страховая защита на общих основаниях.

Примечательно, что в этом деле суд прямо указал на то, что по своей правовой природе аккредитив аналогичен счету эскроу, поскольку призван гарантировать исполнение покупателем обязательств перед продавцом по оплате договора купли-продажи, направлен на повышение доверия к сделкам, связанным с гражданским оборотом недвижимого имущества. Соответственно, по мнению суда, режим страховой защиты, который действует для счетов эскроу, может быть также распространен на денежные средства, составляющие покрытие аккредитива, если они были возвращены на счет плательщика (Апелляционное определение Калининградского областного суда от 21.12.2016 по делу № 33-5968/2016).

Если сумма покрытия аккредитива действительно была возвращена на счет плательщика в этом банке, то нет никаких оснований для предоставления разной правовой защиты владельцам счета в отношении денежного остатка по нему. Под вкладом, на который распространяется страховая защита, понимаются денежные средства в российской или иностранной валюте, размещаемые физическими лицами или в их пользу в банке на территории РФ на основании договора банковского вклада или договора банковского счета, включая капитализированные (причисленные) проценты на сумму вклад. Такое определение банковского вклада дано в п. 2 ст. 2 Федерального закона от 23.12.2003 № 177-ФЗ «О страховании вкладов физических лиц в банках Российской Федерации». —

На сумму денежного остатка по счету должна быть распространена страховая защита вне зависимости от источника ее формирования — внесение самим владельцем счета или поступление от иных лиц, в том числе в порядке возврата на счет суммы покрытия аккредитива. Косвенное подтверждение данного вывода можно обнаружить и в судебной практике: например, в одном деле дольщик требовал от застройщика передачи жилого помещения по договору долевого участия в строительстве, ссылаясь на то, что со своей стороны он все обязательства выполнил. Однако суд такое утверждение посчитал бездоказательным, установив, что в действительности застройщик сумму оплаты от дольщика не получил. Покупная цена в размере почти 4,5 млн рублей должна была быть оплачена застройщику через аккредитив, однако из-за отзыва у банка лицензии он был аннулирован, а деньги возвращены на счет дольщика, который смог получить страховое возмещение в пределах лимита страхового покрытия. На момент наступления в отношении банка страхового случая размер страхового лимита был всего 700 тыс. рублей, что составило незначительную часть общей суммы, внесенной дольщиком в аккредитив.

В остальной части требования дольщика были включены в реестр требований кредиторов банка на основании его заявления, однако получить он ничего не смог в связи с отсутствием в конкурсной массе имущества, достаточного для полного удовлетворения требований всех конкурсных кредиторов. Данный риск не мог быть переложен на застройщика, поскольку на момент отзыва у банка лицензии аккредитив не был раскрыт (Апелляционное определение Санкт-Петербургского городского суда от 08.08.2018 № 33-15023/2018). Как видно из приведенного примера, плательщик по аккредитиву может рассчитывать на получение страхового возмещения в пределах установленного законом лимита (в настоящее время это 1,4 млн рублей) при условии, что сумма покрытия была возвращена на его счет.

Иным образом обстоит дело в ситуации, когда сумма покрытия аккредитива на счет плательщика банком фактически возвращена не была, тогда он вправе рассчитывать только на получение своих денежных средств за счет конкурсной массы в рамках установленной законом очередности (Апелляционное определение Свердловского областного суда от 09.01.2018 по делу № 33-11/2018). Предоставление страховой защиты в отношении денежных средств, размещенных в аккредитиве, законом не предусмотрено (Апелляционное определение Московского городского суда от 16.05.2018 по делу № 33-21093/2018).

Эскроу-счет – что это простыми словами, что поменялось в ДДУ

Содержание

Эскроу-счет – как открыть и когда им пользуются

При совершении крупных сделок, например, покупке квартиры, каждый опасается за свои деньги, за честность продавца или компании-застройщика. К сожалению, случаи, когда люди теряют средства и не становятся собственниками недвижимости, время от времени случаются. Для безопасности подобных сделок банк может предоставить эскроу-счета. При этом он сам становится третьей стороной и отслеживает исполнение всех договорных обязательств. Рассмотрим варианты применения эскроу-счетов при приобретении недвижимого имущества на вторичном рынке или долевом строительстве, а также их отличительные особенности в сравнении с аккредитивами.

Эскроу-счета – что это? Объясним простыми словами

Самый щепетильный момент в любой сделке с вторичным жильем – оформление документов. Денежная сумма слишком велика, чтобы носить ее с собой и в нужный момент обменять на подписанные документы. Все время, пока идет оформление, и покупатель, и продавец испытывают страх остаться ни с чем. Этого-то момента и позволяют избежать банки с открытием эскроу-счета и возложением на себя обязательств по сопровождению сделки.

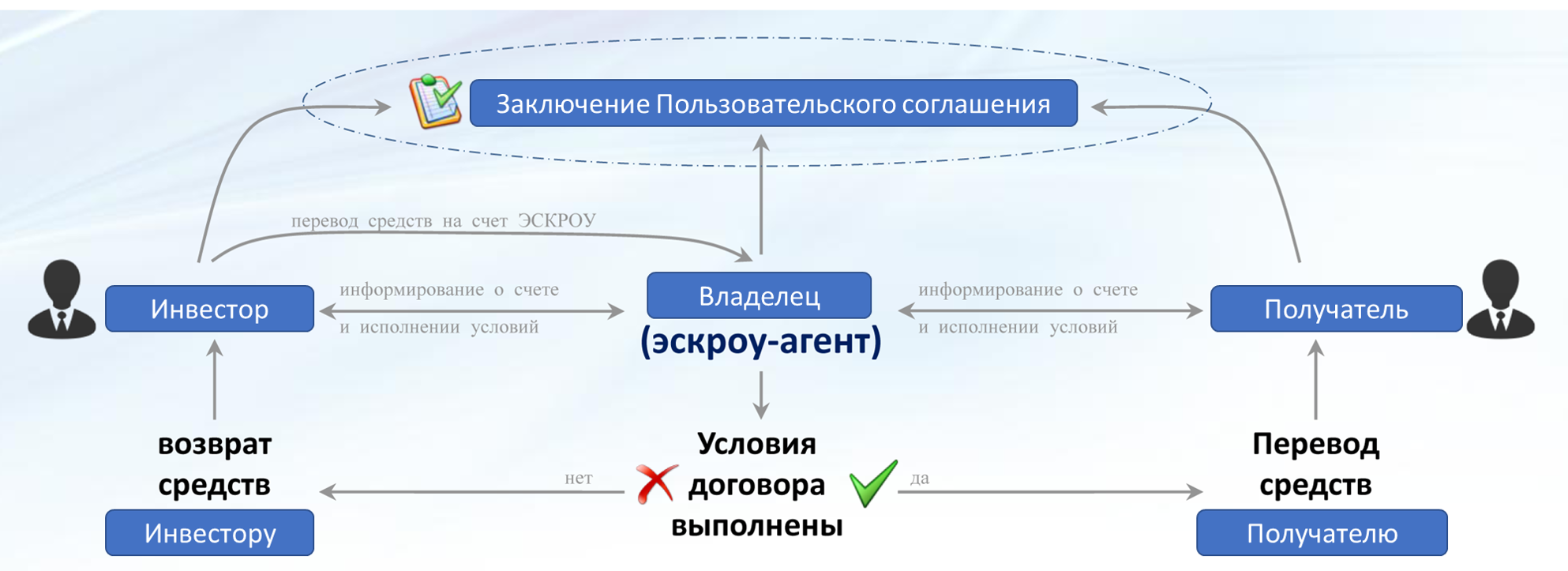

Когда существует договоренность о купле-продаже недвижимого имущества, покупатель (депонент) и продавец (бенефициар) отправляются в банк, что оказывает услугу эскроу и именуется эскроу-агент. Происходит заключение трехстороннего договора. Депонент кладет на эскроу-счет необходимую сумму. При этом четко прописываются условия, при которых право пользования переходит к продавцу. Банк сохраняет сумму на эскроу-счете до завершения сделки и следит за соблюдением всех условий.

Простыми словами, эскроу-счет – это счет, куда покупатель кладет деньги, а продавец их снимает, но после выполнения всех оговоренных заранее условий. Открывается он на срок до пяти лет. При этом банк отвечает за сохранность средств и честность выполнения всех обязательств. На сегодняшний день это – самый безопасный вариант оформления сделок с недвижимым имуществом.

Подробная информация об эскроу-счетах раскрывается в статье 860.7 ГК РФ. В ней говорится об особенностях оформления договора, порядке его закрытия, особенностях перехода права управления деньгами, находящимися на счетном балансе.

Применение эскроу-счета при приобретении недвижимости

В договоре при открытии такого счета обязательно прописываются полномочия финансового учреждения. Здесь возможны два варианта:

Банк без обязательства следит за правильностью оформления документации. В этом случае его представитель только проверяет наличие полного пакета, перечисленного в эскроу договоре. Если все документы на месте, считает обязательства выполненными и передает деньги в распоряжение продавцу. При этом впоследствии может оказаться, что какие-то бумаги не были оформлены надлежащим образом. Это может принести как необходимость переоформления, так и проблемы с законностью сделки. Особенно это актуально при покупке недвижимости на вторичном рынке.

В договоре в обязанности эскроу-агента входит проверка законности и правильности оформления документов. Тогда юрист банка перед признанием сделки совершенной проверит каждый документ на подлинность, правильность оформления и соответствие действующему законодательству. В этом случае, во-первых, сводятся к минимуму риск спорных вопросов в дальнейшем, а во-вторых, если они все-таки возникнут, можно будет требовать от финансового учреждения выполнения обязательств в полном объеме. Именно из-за этой обязанности контроля над сделкой не все банки имеют право открывать эскроу-счета.

Если во время оформления сделки возникают какие-либо сложности с документами, например при выписке несовершеннолетних жильцов из квартиры во время приобретения вторичной недвижимости, доступ к финансам возможен лишь для покупателя. Продавец имеет право на снятие денег после проверки банком документов по сделке и признания ее завершенной. При необходимости внесения изменений в договор эскроу это можно сделать в заранее оговоренной форме по соглашению всех трех сторон либо по судебному решению.

Эскроу-счет открывают на строго определенный срок, после окончания сделки он закрывается. Возможно досрочное расторжение по включенным в договор причинам. Тогда деньги возвращаются к покупателю, если не предусмотрены другие варианты.

Особенности работы с эскроу-счетами при долевом строительстве

Согласно изменениям в статье 214 ФЗ с 1 июля 2019-го вложения покупателей, участвующих в долевом строительстве, застройщик может получить лишь с эскроу-счета. Это позволяет избежать ситуаций с обманутыми дольщиками. Счета застрахованы, здание возводится на средства строительного концерна либо финучреждения, если используется кредит. К застройщику финансовые вложения с эскроу-счета переходят в течение десяти дней после сдачи многоквартирного дома.

Если договор долевого строительства расторгнут, средства с эскроу-счета возвращаются участнику (покупателю), или, если он брал кредит – в кредитную организацию. Порядок возврата должен быть заранее отражен в договоре. Ситуация с обманутыми дольщиками больше не будет повторяться. Если застройщик не в состоянии достроить дом самостоятельно, то банк найдет средства и возможности. Покупатель получит свою недвижимость. Если все-таки будет принято решение о прекращении строительства, то деньги в полном объеме вернутся на счет покупателя. При смене застройщика, по желанию, покупатель сможет как вернуть свои деньги, так и дождаться назначения нового застройщика и получить, в конце концов, свою квартиру.

При наследовании или перехода права владения по судебному решению, если участник долевого строительства надумал переуступить права на недвижимость, то к новому претенденту на жилье переходят все прежние обязательства.

Следует знать, что процентов по эскроу-счету банк ПОКА не начисляет. Вознаграждение банку не выплачивается. Деньги на эскроу-счетах подлежат обязательному страхованию. Сумма страховки – 10 000 000 рублей.

В случае если во время выполнения обязательств по эскроу-договору у банка будет отозвана лицензия или он разорится, возврат средств будет произведен в порядке и объеме, описанном в статье 177 ФЗ «О страховании вкладов физических лиц в банках РФ». К сожалению, если недвижимость стоила больше, чем 10 миллионов рублей, то превышающая сумму часть пропадет. Кроме того, покупателю придется доплатить ее продавцу или застройщику в полном объеме.

Могут ли с эскроу-счета списать деньги по долгам? Может ли эскроу-счет быть арестован?

В соответствии со статьей 73.3 (введена Федеральным законом от 26.07.2017 N 212-ФЗ) имущество, ценные бумаги и деньги депонированные на эскроу-счета защищены от всех видов взысканий! В том числе и налоговой!

Деньги на эскроу-счетах нельзя списать в качестве оплаты за алименты или в счет задолженности по налогам или задолженности третиим лицам. Однако, это не значит что такие счета можно использовать от различного рода уклонений! Дело в том что суд не может постановить списание денежных средств с эскроу, однако может наложить арест! В этом случае по завершении срока действия договора деньги со счета вы уже не получите — они уйдут либо застройщику при выполнении им условий договора, либо право получить деньги перейдет к кредиторам (или приставам).

То же самое правило действует и при депонировании имущества. Депонированное имущество или денежные средства нельзя взыскать не дождавшись окончания срока действия договора!

Начисление процентов по эскроу-счетам

На данный момент думой разрабатывается законопроект № 844913-7 (о процентах по счету эскроу). Планируется утвердить следующие изменения:

Отличие эскроу-счета от аккредитива

Аккредитив – это обязательства банка, по которым он обязан перевести на счет продавца деньги после полного завершения сделки и предоставления всех документов, это подтверждающих. Эскроу-счет – это сумма, внесенная покупателем и отданная банку на хранение до полного завершения сделки.

При расторжении договора по сделке, например, при смерти продавца вторичной недвижимости, разорении застройщика или иных обстоятельствах, при которых ее исполнение становится невозможным, эскроу-счет автоматически будет закрыт, при аккредитиве оснований для этого нет. Если сделка не завершена, деньги вернутся покупателю, если обязательства уже выполнены – продавцу. Этот момент очень четко может отследить банк. Кроме того, покупатель способен отозвать аккредитив, в этом случае продавец может остаться без денег.

Эскроу-счет можно закрыть по соглашению досрочно только, если присутствуют представители всех трех сторон. Контроль сделки банком защищает не только покупателя, но и продавца, риск мошенничества практически сведен к нулю. Аккредитив покупатель может закрыть в любое время по своему усмотрению.

Аккредитив – законодательно установленная процедура, не позволяющая отступлений по собственному усмотрению. Эскроу – это договор, который позволяет вносить изменения, причем, даже в процессе совершения сделки, если все стороны согласны. Например, при долевом строительстве, пока строится дом, покупатель принимает решение о переуступке права на свою долю другому человеку. Он согласовывает это с застройщиком, регистрирует переуступку в Росреестре, права на эскроу-счет переходят к новому дольщику. При аккредитиве банк проверяет только наличие документации. Для эскроу банк – гарант правильного оформления документов, законности сделки и выполнения договорных условий.

Эскроу-агенты

Не все кредитные организации оказались готовы к повышенным обязательствам перед клиентами. Пока услуги эскроу оказывают наиболее крупные банки. Согласно мировой практике это могут быть разные финансовые организации.

Работа агентов пока осложняется отсутствием опыта в судебных разбирательствах.

Если в эскроу договоре не была прописана ответственность банка за проверку документов, то финучреждение и не отвечает за законность сделки. То есть, если подписи на каких-либо документах при покупке вторичной недвижимости были подделаны, а банк принял эти документы, то его ответственности в этом нет, даже если впоследствии сделка будет оспорена в суде. В то же время, при долевом строительстве, финансовое учреждение, как правило, кредитует застройщика, законность всех документов проверена им очень тщательно.

При заключении эскроу договора нужно особенно тщательно изучать обязанности банка и, при неясных моментах, просить их разъяснить или расписать в договоре подробнее. В случае если эскроу банк прекращает свою деятельность во время сделки, то финансы со счета возвращаются депоненту, если обязательства уже были выполнены – продавцу.

Эскроу-счета используют не только при сделках с недвижимостью, но и в любых крупных проектах, например, в контрактах на выполнение работ или разработку проектов, при покупке долей или акций компаний.

Особенности использования эскроу-счета застройщиком

Как уже говорилось, застройщики теперь не могут использовать средства дольщиков для возведения домов. В договоре принимает участие третья сторона – банк, а средства на эскроу-счете заморожены до момента сдачи здания. Те строительные компании, которые успели согласовать проекты и получить деньги до вступления закона в силу, могут использовать их для постройки дома.

Работать с эскроу-счетами имеют право лишь строительные компании с большим опытом и стажем работы на рынке:

не менее трех лет работы;

от 10 тысяч квадратных метров сданного жилья;

административные расходы во время строительства не должны превышать 10% от всей суммы, необходимой для строительства.

Авансовые платежи не должны превышать 30%. При превышении этой суммы банк блокирует счет.

Ввод объектов в эксплуатацию должен происходить в определенные договором сроки. Если будет просрочена сдача хотя бы одного объекта из крупного жилого комплекса, в дальнейшем застройщик может лишиться права работать с эскроу-счетами.

Вопрос-ответ (20)

Скажите что лучше, акредетив или эскроу счет?

Когда застройщик может списать деньги с моего эскроу счета? ( квартира приобреталась год назад, долевое строительство). На сайте застройщика информация, что дом сдан, но никаких извещений мной не получено, соответственно квартира мной не принята и не подписан акт приема-передачи недвижимости. Деньги с эскроу счета сняты без каких-либо извещений, законно ли это?

При открытии эскроу счета принимаются ли наличные деньги? Или надо открывать текущий счет и перечислять на эскроу счет?

Эти вопросы регулирует ваш Застройщик. обратитесь к нему по порядку зачисления средств на Эскроу-счет по вашему объекту застройки.

Застройщик начал строить дом летом 20 года, при этом на эскроу поступает только 35000 руб за кв.м. А остальное собственно застройщику. Законна ли такая схема, если да, то насколько это опасно?

Вы же покупаете квартиру у физлица? Вам нужно с ним расплатиться, согласно договора цессии, так? Значит кредитные средства пойдут вашему продавцу, для расчета по договору.

Здравствуйте. Подскажите пожалуйста, если по ДДУ цену за недвижимость я должна внести на эскроу-счёт в рассрочку, то возможно ли досрочное внесение всей суммы по договору. В ДДУ про досрочную оплату ничего не говорится

Обратитесь к своему застройщику, в службу сопровождения клиентов. Либо в юротдел, договорной отдел

Добрый день! Рассматриваем покупку квартиру в новостройке со сроком сдачи в 2022 году, используя первоначальный взнос и ипотеку. Я так понимаю, в случае неисполнения застройщиком своих обязательств, все деньги со счета эскроу вернутся в банк. Первоначальный взнос я смогу получить. А вот что будет с деньгами, уплаченными на тот момент по ипотечному кредиту. Получу ли я их обратно? Если да, то всю уплаченную сумму или какой-то процент? Спасибо!

Добрый вечер!

Возможно ли частями вносить на эскроу счет денежные средства при покупке квартиры?

купили квартиру в марте 2020г за наличные по договору дду теперь они требуют расторгнуть договор ссылаясь на то что они будут работать по эскору счету что нам делать

Как такое возможно? По ДДУ застройщик взял на себя обязательства передать вам квартиру. При перезаключении договора у вас есть гарантии что вы ее получите?

Вам нужно обратиться за сопровождением к опытному юристу по недвижимости, который имеет опыт и с защитой прав потребителей.

Только так.

В начале статьи сказано: «Денежная сумма слишком велика, чтобы носить ее с собой и в нужный момент обменять на подписанные документы», но ведь эту сумму всё равно надо вносить, а значит принести её с собой или как?

Покупаю Квартиру по ДДУ и открываю эскроу счёт с аккредитивом в банке, какая вероятность и что может случиться что банк не вернёт деньги при условии банкротства компании застройщика

Открыла эскроу-счёт для ДДУ в банке. По условиям договора деньги перечисляются банком с определённого счета. Но по своей ошибке я отправила на этот счёт ещё деньги. Сейчас на счету больше денег, чем предусмотрено договором ДДУ. Как это отразится на счёте. Свершится ли сделка в э то м случае

Добрый день!если застройщик строит за счет банковского кредита (проектного финансирования),то только в этом случаи средства дольщиков замораживаются на Эскроу счетах? а если застройщик работает по старой схеме, то получается что требовать страховку в виде эскроу счета я не могу? где-то можно уточнить информацию за счет собственных средств строит застройщик или за счет кредитных средств?

спасибо.

Нет, вы сможете настоять относительно эскроу.

Если ваш застройщик делает отчисления в Фонд, это значит они строят данный объект по предыдущей законной схеме. Те застройщики, у которых на момент ввода Эскроу-схемы уже был выполнен значительный объем работ (более 2/3), строят через привлечение средств дольщиков. Значит, это касается и выбранного вами дома.

Рассматриваем покупку квартиры, сдача 1 кв. 2021, первоначальный взнос+ ипотека ( все стандартно), я так понимаю ипотечные деньги будут лежать на эскроу счете- и в случае не сдачи дома уйдут обратно в банк, который дал ипотеку, а авансовый платеж который будет оплачен изначально как первый взнос застройщику- он тоже будет лежат на эскроу счете И в случае недосторя вернется? или он будет уплачен застройщику и в случае заморозки строительства я потеряю эти деньги??

Можете также предварительно ознакомиться с формой договора на открытие Эскроу-счета, который вы будете подписывать в Банке, указанном Застройщиком.

Скажите, пожалуйста, может ли государство заморозить деньги на эскроу-счетах, во всяком случае имеет ли право и насколько это вообще возможно в наше нестабильное время.Например, понадобятся средства на восстановление экономики после столь серьёзнейшего кризиса или еще что-нибудь.Примером служит кризис 90х, когда все вклады населения заморозили,а потом после разморозки и сильнейшей девальвации эти деньги уже сильно обесценились..

Здравствуйте!покупаю квартиру по ДДУ, просят открыть эсроу счёт до подписания дду.ннт в этом нарушения со стороны застройщика? Спасибо.

Обоснованно заявить возврат средств по вашему Дог консульт. услуг можно только на основе содержания подписанного вами договора, а также например, Закона о защите прав Потребителей. Он в частности, и регулирует те отношения между застройщиком и дольщиком, которые не попадают под 214-ФЗ.

Конечно, пока вами не подписан ДДУ, но имеется дог консульт. услуг, который возможно, также имеет функцию бронирования и фиксации цены, обратитесь к юристам Организации по защите прав Потребителей.

Добрый день Александр. В договоре обязательно будет указан порядок расчетов между сторонами и если используется эскроу счёт,то будет прописан. Сейчас почти все застройщики перешли на эскроу счета,но есть исключения. Вам стоит напрямую задать вопрос в отдел продажи застройщика.

Задать вопрос

Ваш вопрос принят. Мы постараемся ответить на него в ближайшее время.

Ошибка при отправке вопроса. Попробуйте отправить еще раз.