Страхование ипотеки Совкомбанка в 2021 году: условия, цены, калькулятор

Ипотеку в Совкомбанке в 2021 году можно оформить по двум самым популярным программам: покупка жилья в новостройке и на вторичном рынке.

Независимо от выбранной ипотечной программы заемщик должен оформить страхование ипотеки.

Далее разберем основные вопросы о страховании ипотеки для Совкомбанка: какую страховку нужно оформить, сколько стоит полис, и как сэкономить на страховке.

Какая страховка нужна для ипотеки Совкомбанка

При оформлении ипотеки в Совкомбанке заемщик должен застраховать залог в пользу банка. Страхование недвижимости при ипотеке является обязательным. Без данной страховки не состоится ипотечная сделка.

Страхование жизни для ипотеки является добровольным видом страховки. При этом для Совкомбанка также необходимо оформить данный полис, чтобы сохранить низкую процентную ставку.

Дело в том, что большинство банков привязывает ставку по ипотеке к наличию страховки жизни. Если клиент отказывается страховаться, то банк поднимает процентную ставку на 1-2%. Такое повышение сказывается на ежемесячных платежах и переплате в целом, поэтому всегда выгоднее оформлять комплексное страхование квартира+жизнь.

Титульное страхование формально является необязательным, но при его отсутствии Совкомбанк также поднимает процентную ставку. Оформлять этот вид страхования требуется, как правило, только для вторичного жилья.

Выберите страхование:

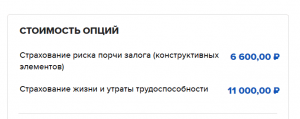

Сколько стоит страховка для ипотеки Совкомбанка

Стоимость страхования зависит от банка, в котором берется ипотека, от страховой компании, в которой оформляется полис, а также от параметров самой ипотеки.

В каждом виде страхования свои условия и факторы, влияющие на цену полиса. Например, при страховании квартиры для ипотеки учитывается стоимость жилплощади, год постройки дома, расположение и т.д.

При страховании жизни страховая компания учитывает состояние здоровья заемщика, его пол и возраст, место работы и т.д. Чем больше признаков, которые могут привести к наступлению страхового случая, тем дороже обойдется страховка.

Калькулятор страхования ипотеки Совкомбанка

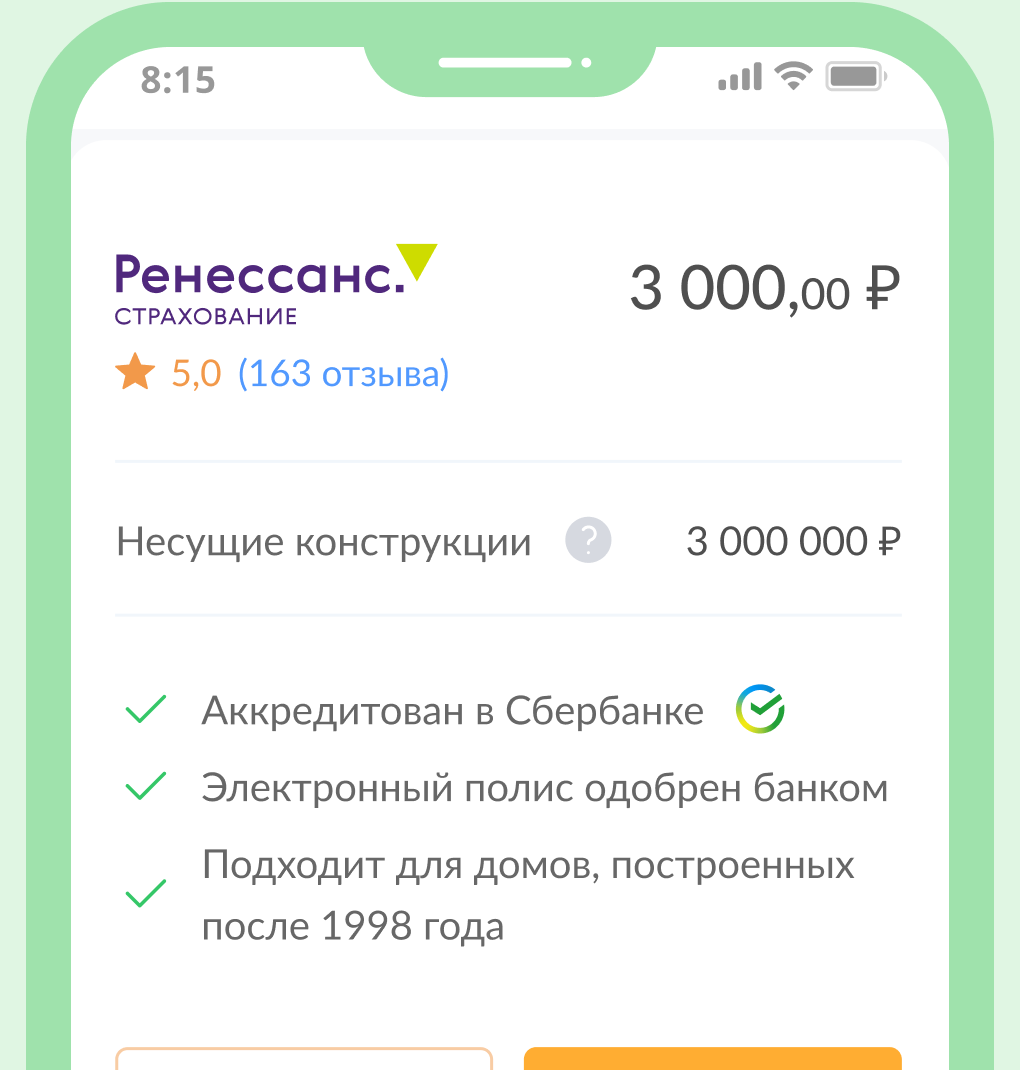

Предварительно рассчитать стоимость страхования жизни или квартиры для Совкомбанка можно на онлайн калькуляторе страхования ипотеки.

Для этого достаточно внести в поля данные по ипотеке и рассчитать цену. Программа подберет самые выгодные предложения для вашей ипотеки. Дополнительно вы можете получить скидку на страхование ипотеки Совкомбанка по промокоду.

Какие данные нужны для расчета:

С помощью ипотечного калькулятора вы сможете выбрать самое выгодное предложение от разных страховых компаний, которые одобрены для страхования ипотеки Совкомбанка.

В каких компаниях можно страховать ипотеку Совкомбанка

Заемщик может выбрать для страхования любую компанию, которая аккредитована для страхования ипотеки Совкомбанка. Подробную информацию о страховщиках можно найти на официальном сайте банка.

Список компаний для страхования ипотеки Совкомбанка в 2021 году

Ипотечное страхование на сайте ПОЛИСа

Где дешевле страховать ипотеку Совкомбанка

Сразу отметим, что нет такой страховой компании, в которой ипотечные страховки самые дешевые. Для каждого заемщика цена рассчитывается в индивидуальном порядке. Именно поэтому удобнее рассчитывать цену на онлайн калькуляторе ипотечного страхования.

Прежде чем выбрать самую дешевую страховку ипотеки для Совкомбанка, ознакомьтесь с некоторыми правилами экономии.

Как сэкономить на ипотечном страховании:

Оформляйте страховку не в банке, а в страховой компании. Каждый банк предлагает заемщику оформить страховку у его партнера. Переплата в данном случае может быть в 2 и даже 3 раза больше, чем при покупке у страховой. Еще более выгодный вариант – агрегаторы страховок, где действуют дополнительные скидки для клиентов.

Не покупайте полис дольше, чем на 1 год. Ежегодно заемщик должен продлевать страховку, при этом через год полис в другой компании может стать для него дешевле. Также при переходе из одной страховой в другую компании могут предложить скидки до 10-15%.

Сделайте заемщиком женщину. Если вы только собираетесь оформлять ипотеку в Совкомбанке, то рекомендуем основным заемщиком сделать женщину, так как для них тарифы ниже.

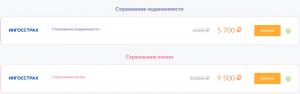

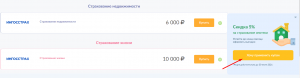

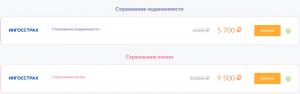

Страховка ипотеки на Полис812:

Страховка ипотеки на сайте Ингосстрах:

Как оформить страховку ипотеки для Совкомбанка онлайн

Для оформления страхования ипотеки Совкомбанка не нужно посещать офис страховой компании. Достаточно внести данные в ипотечный калькулятор и выбрать подходящую страховую программу.

Преимущества ипотеки в Совкомбанк

Скидки от застройщиков – ставка от 0.01%

Ипотека с материнским капиталом

Программы снижения % ставки

Ипотека на объект в залоге др. банка

Электронная регистрация

Карта «Халва» в подарок

ШАГ 1 – Одобрение заемщика

ШАГ 2 – Одобрение объекта недвижимости

ШАГ 3 – Подготовка к сделке

ШАГ 4 – Проведение сделки

Валюта, в которой предоставляется кредит

Российский рубль (RUB)

Сумма кредита

От 300 000 до 50 000 000 рублей

Срок кредитования

От 3 до 30 лет

Порядок погашения кредита

Аннуитетные (равные ежемесячные) платежи

Нет ограничений на досрочное погашение

Обеспечение по кредиту

Обеспечением по кредиту является приобретаемый объект недвижимости. Недвижимость находится в залоге у Банка до полного погашения кредита Заемщиком. После погашения кредита Банк предоставляет документы, подтверждающие погашение, после чего залог снимается.

Сроки рассмотрения заявки на кредит

От 1 рабочего дня

Способ приобретения объекта недвижимости

Нет ограничений по форме совершаемой сделки: рассматриваем приобретение объекта недвижимости как у физического, так и у юридического лица.

Способы расчетов по сделке

Используем только полностью безопасные способы расчетов: Аккредитив, счета Эскроу или расчеты через безналичный перевод.

Комиссия за совершение расчетов по ипотечной сделке не взимается.

Требования к оформлению страхования

Имущественное страхование приобретаемого объекта: является обязательным к оформлению в соответствии с законодательством РФ*

Личное страхование Заемщика и титульное страхование объекта недвижимости: оформляется по желанию Заемщика и позволяет защитить интересы Заемщика в непредвиденных жизненных ситуациях. Мы ценим ответственность, сознательность и финансовую грамотность наших Заемщиков, поэтому готовы снижать процентную ставку по кредиту в зависимости от оформленных видов страхования.

Что такое имущественное, титульное и личное страхование**?

Имущественное страхование – страхование приобретаемого объекта недвижимости от рисков утраты и повреждения. Оформленное имущественное страхование защищает интересы Заемщика и Банка на случай гибели/серьезных повреждений объекта залога (например, в результате пожара) – страховая компания выплачивает возмещение, которое направляется на погашение кредита.

Титульное страхование – страхование от рисков утраты права собственности Заемщика на приобретенный за счет ипотечного кредита объект недвижимости. Оформленное титульное страхование предполагает, что страховая компания выплатит возмещение, в случае если возникновение права собственности Заемщика на объект будет оспорено и признано недействительным. Страховое возмещение будет направлено на погашение ипотечного кредита.

Личное страхование – страхование жизни и здоровья Заемщика. В случае возникновения непредвиденной жизненной ситуации (серьезная болезнь, смерть) страховая компания выплачивает возмещение, которое направляется на погашение ипотечного кредита.

*Федеральный закон «Об ипотеке (залоге недвижимости)» от 16.07.1998 N 102-ФЗ.

**Полный перечень застрахованных рисков по каждому виду страхования определяется страховой документацией (полисом/договором).

— Лояльные требования к стажу заемщика: 3 месяца на текущем месте работы, общий трудовой стаж – 1 год; для собственников бизнеса и индивидуальных предпринимателей срок ведения бизнеса – от 12 месяцев

— Рассмотрение клиентов в возрасте от 20 до 85*

— Лояльное рассмотрение собственников бизнеса и ИП

— Бесплатная система расчетов (аккредитив, переводы в сторонние Банки)

— Широкая линейка кредитуемых объектов недвижимости: квартиры, квартиры в таунхаусах, апартаменты, коммерческая недвижимость, дома с земельными участками, земельные участки

— Лояльное отношение к перепланировкам

— Принимаем отчет об оценке, подготовленный любой оценочной компанией, ведущей свою деятельность в соответствии с действующим законодательством (возможно рассмотрение без отчета об оценке – подробности у персонального ипотечного менеджера)

— Работаем с формами приобретения: ДДУ, ПДКП, ДУПТ, ЖСК, рассрочка

— Уникальные программы снижения процентной ставки: «Гарантия отличной ставки», «Снижение процентной ставки»

— Возможность подтверждения дохода по справке из ПФР без надбавки к ставке

— Возможность включения страхования в сумму кредита

— Возможность использования материнского капитала в качестве первоначального взноса

— Электронная регистрация – подача документов на государственную регистрацию в отделении банка

Допускается проведение сделок по доверенности от продавца – физического лица (только близкий родственник продавца – родители/дети/супруг(-а) на вторичном рынке недвижимости.

Список аккредитованных страховых компаний Совкомбанка

Чтобы уберечься от непредвиденных рисков при приобретении жилья или транспортного средства, можно воспользоваться услугой страхования. Клиенты Совкомбанка могут застраховать любой объект. Ниже вы сможете ознакомиться с организациями-партнерами Совкомбанка с сфере страхования, а также с условиями, которые они предлагают.

Список аккредитованных страховых партнеров Совкомбанка

Важно! Заключение договора страхования возможно исключительно с организациями, которым банк предоставил аккредитацию.

Изучите предложения различных компаний.

Порядок расторжения договора, размер оплаты и другие моменты могут существенно различаться. Ниже приведен перечень организаций, которые аккредитовал Совкомбанк. Страховые компании-партнеры:

У клиентов банка есть широкий выбор страховых компаний. Но за годы работы банк наладил сотрудничество с вышеуказанными страховыми организациями и отдает предпочтение именно этим партнерам, проверенным годами. Клиентам необходимо заранее уточнить условия выдачи кредита и выдачи страховых полисов.

Аккредитованные страховые компании по КАСКО

При покупке автомобиля с помощью кредита необходимо прибегнуть к услугам организаций, которым Совкомбанк предоставил аккредитацию КАСКО.

Важно! Клиенты банка не должны пользоваться помощью сторонних компаний при получении страхового документа на автомобиль. Данная поправка прописана в соответствующем документе, касающемся предоставления автокредита.

Покупка машины в кредит предполагает необходимость страховки – это условие, зафиксированное в договоре. Основное условие – осуществить страхование в Совкомбанке. Различные страховые фирмы предоставляют выбор среди различных параметров. Различаются как процентные ставки, так и размеры платежей, сроки возмещения ссуды и т.д. Аккредитованные банком организации, осуществляющие страховку:

Аккредитованные страховые компании по ипотеке

При покупке квартиры в ипотеку вам также необходимо минимизировать все риски. Для этого обратитесь к списку партнеров Совкомбанк, аккредитованных для проведения соответствующих операций.

Совкомбанк аккредитовал несколько страховых компаний по ипотеке. Ключевыми являются две.

«МетЛайф». Осуществляет следующие виды страховок:

«Альфастрахование». Работает как с частными лицами, так и защищает бизнес-интересы. По имеющейся лицензии «Альфастрахование» предоставляет более ста видов продуктов, включая страхование жизни.

Коллективное страхование жизни

В последнее время Совкомбанк начал реализацию коллективного страхования клиентов. Чаще всего к этому методу прибегают в случае получения потребительского или автокредита. В договоре между банком Совкомбанк и клиентом страхование является обязательным пунктом.

Во время получения банковской ссуды заключается только кредитный договор. Клиент вступает в страховую программу сразу после подписания кредитного договора. Не предусмотрено составление специального договора страхования.

Важное требование при получении страхового полиса — предоставление справки о состоянии здоровья. Так как деньги выплачиваются достаточно большие, их сумма соответствует размеру займа.

Следовательно, банк стремится обезопасить себя от убытков, связанных со страхованием жизни тяжелобольных людей.

Причины выплат страховых компенсаций

Совкомбанк обещает предоставить денежные средства, если:

Страховая система Совкомбанк предусматривает деление клиентов на несколько категорий, которые влияют на величину выплат:

Более подробная информация по поводу страхования предоставляется клиентам организации Совкомбанк и работникам финансовых компаний.

Обращаясь в банки за услугами страхования, помните, что если речь не идет об обязательном страховании, то Вы решаете сами насколько вам эта услуга действительно необходима.

А вы пользуетесь услугами страховых компаний? Расскажите об этом в комментариях.

Ипотечное страхование

Покупая квартиру в ипотеку, нужно предусмотреть все нюансы, которые ожидают в течение долгих финансовых отношений с банком. Страхование жилья – способ избежать непредвиденных проблем. Но выгодно ли оно заемщику или только банку? Разберемся в статье.

Что нужно знать об обязательной страховке

Дмитрий и Марина долго раздумывали о приобретении жилья в ипотеку. На примете была квартира в жилом комплексе, банк предварительно одобрил им заем на 15 лет. У обоих есть стабильная работа и заработок, позволяющий не ощущать бремя ежемесячных платежей. Но чувство сомнения не покидало их, ведь 15 лет – это долгий срок. За это время может произойти все, что угодно.

Сомнения Дмитрия и Марины вполне понятны. Так же думают многие, кто хочет купить новое жилье с помощью банка, но боится непредвиденных обстоятельств: потерю работы, длительные болезни, бытовые бедствия.

«А если меня затопят, или случится пожар? Я тогда останусь без жилья и с долгами банку», – такие мысли приходили хотя бы раз каждому, кто планировал брать ипотеку.

При этом для банка ипотека – такой же риск, как и для вас. Представьте ситуацию: вы одолжили другу большую сумму денег. Он стабильно возвращал занятое частями, но внезапно заболел и не смог выплачивать долг. Теперь вы волнуетесь: а сможет ли ваш знакомый вообще расплатиться?

В такой же ситуации оказывается и банк. Кредитор понимает, что стабильный заработок и хорошая кредитная история не смогут гарантировать, что заемщик будет стабильно вносить платежи весь срок. Чтобы обезопасить и банк, и клиента, существует ипотечное страхование.

Иными словами, страхование ипотечной недвижимости – это защита приобретаемого жилья от различных непредвиденных обстоятельств.

Оно гарантирует, что кредитор получит выплату в случае наступления определенных неблагоприятных ситуаций. А также защищает квадратные метры от снижения стоимости.

Следует учитывать, что страхование – это обязательное условие при оформлении ипотеки, а значит, отказаться от него нельзя. Если покупатель жилья не оформит документы на страхование объекта, то банк вправе расторгнуть договор с заемщиком. Причем это обязательно как для новостроек, так и для вторичных объектов.

Добровольное страхование

Дмитрий согласился, что обязательное страхование нужно, тем более экономически обосновано. Но он слышал слишком много историй о том, как клиентам банка навязывали ненужные страховки даже при оформлении кредита, что уж говорить про ипотеку…

Дмитрий отчасти прав. Ипотечная система предполагает наличие и других вариантов страхования, которые касаются не только жилья. При этом оно называется добровольным, потому что может пригодиться не всегда и не для каждого случая покупки недвижимости.

Защищает клиента банка от потери платежеспособности по кредиту. Иными словами, страховая организация выплатит за вас часть долга, если вы по каким-либо причинам не сможете совершать платежи.

Но не стоит думать, что данный вид страхования как по волшебству избавит от обязанности платить вовсе. П.4 ст.31 Федерального закона «Об ипотеке» объясняет: страховой случай наступает, если клиент пропустил платеж и не может выполнить требование банка досрочно погасить долг.

При этом реализация заложенного жилья не принесла кредитору достаточно средств для закрытия задолженности. Таким образом страховая выплатит лишь часть долга.

Если заемщик заболел, получил инвалидность или умер, то компания выплатит долги банку.

Это один из самых популярных видов добровольного страхования, так как после смерти обладателя кредита долги переходят его родственникам, в том числе и несовершеннолетним. А компания как раз защищает от таких непредвиденных случаев.

Защищает обладателя недвижимости от потери права собственности. Страхование титула может пригодиться при покупке вторичного жилья. Бывают ситуации, когда неизвестные ранее родственники или наследники заявляли о правах на купленную квартиру.

Конечно, перед приобретением жилья следует проверять наличие всех возможных претендентов на владение им, но на практике даже это не может уберечь от подобной ситуации. Поэтому страхование титула – хороший вариант, который сможет обезопасить покупателя недвижимости от потери средств и расходов на суды.

Данные виды страхования рассчитаны на то, чтобы клиент ни о чем не переживал во время приобретения и дальнейшего пользования новым жильем. Однако стоит помнить, что эти варианты добровольные, то есть вы можете отказаться по личным соображениям.

Если банковский работник навязывает дополнительные услуги, то напомните ему о п.2 ст.16 Закона «О защите прав потребителей»: запрещается продавать товар или услуги только при условии приобретения другого товара или услуги. Другими словами, продавать дополнительную страховку под предлогом отказа в оформлении ипотеки сотрудник не имеет права.

На что распространяется обязательная страховка

Доводы о том, для чего нужно страхование, кажутся вполне логичными. Но Марина вспомнила множество историй, когда люди, оформляя страховку, не получили полагающиеся выплаты. Со стороны кажется, что все компании только и ищут лазейки в договоре, чтобы не перечислять деньги. А если и с ипотечным страхованием дело обстоит так же?

Многие скептически относятся к страховке, так как не имеют представления о том, от чего она защищает.

Компании по-разному оценивают ущерб жилья. Например, кто-то включает в перечень защиту недвижимости от падения летающих объектов (самолетов, вертолетов и т.д.) и их деталей. Такой вариант хоть и редок, но возможен. Поэтому подробно обсудите с сотрудником страховой организации, когда и в каких случаях вы сможете рассчитывать на выплату.

Что именно защищает ипотечное страхование

Под защитой оказывается так называемая «коробка» жилья: полы, стены, потолок, входная дверь, окна, фундамент и крыша.

Чаще банк заинтересован, чтобы квадратные метры не теряли свой внешний вид и оставались пригодными для проживания. Страховые случаи наступают при особо серьезных повреждениях:

Рассмотрим пример. Мария уехала отдыхать на новогодние праздники. Спустя несколько дней ей позвонили соседи сверху: у них на кухне прорвало трубу, и они опасались, что могли затопить ее квартиру. Девушка срочно вернулась домой и обнаружила, что обои и мебель на кухне испортились от воды.

Так как квартира была ипотечной, Мария обратилась в страховую компанию. Но там ей отказали: сама конструкция квартиры не пострадала, а помещение осталось пригодным для жилья – требуется лишь косметический ремонт и замена мебели. Поэтому потоп не посчитали страховым случаем.

Прежде всего банк заинтересован в сохранности жилья, как цельного помещения. Ведь только тогда его можно будет реализовать, если заемщик больше не сможет платить. А мебель и элементы ремонта не включены в страховку, так как не влияют на качество самих конструкций.

По той же причине страховка не защитит от взлома и кражи имущества.

Конечно, каждый случай ущерба недвижимости индивидуален. Поэтому важно внимательно изучать договор, который вы подписываете. Задавайте вопросы по каждому непонятному пункту – это поможет избежать разногласий со страховой фирмой. И в то же время вы будете четко знать, от чего конкретно вы защищены.

Как застраховать жилье

Марина и Дмитрий все же решили оформить ипотеку, убедившись, что страхование – это не просто очередная навязанная услуга. Банк, в котором они брали кредит, порекомендовал выбрать одну из нескольких аккредитованных страховых компаний. С чего начать?

Нередко банки упрощают клиентам поиск организаций для оформления страховки – у всех кредиторов есть список нескольких фирм, где заключение договора стоит дешевле.

При этом не поддавайтесь на уговоры ипотечного специалиста обратиться к конкретному агенту – это недопустимое требование. Об этом говорится в п.3 Общих исключений в отношениях между кредитными и страховыми компаниями.

Также работник банка не может изменить какие-либо условия ипотеки, например, поднять процентную ставку или увеличить первоначальный взнос при обращении к другому агенту. Если вы выбрали организацию из списка аккредитованных, значит, ее услуги полностью отвечают всем требованиям, и кредитор не вправе вам отказать.

Вы можете даже обратиться в стороннюю организацию по своему выбору, но в таком случае банку придется проверять компанию на соответствие стандартам кредитора. Это может занять время и затянуть одобрение ипотеки. Поэтому лучше обратиться к тем страховым агентам, с которыми банк уже неоднократно сотрудничал.

Итак, что делать после того, как ипотека получена, и надо оформить страхование:

Советуем не останавливаться на одном агентстве, иначе вы упустите более выгодное по цене предложение.

Оценочный альбом – набор сведений о квартире, которые составляет оценщик. Он основан на данных о недвижимости из ЕГРН, экспликации квартиры (перечень всех имеющихся жилых и нежилых помещений), поэтажном плане и фотографиях. Исходя из этого, рассчитывают стоимость полиса на квартиру.

Благодаря тому, что оплата доступна онлайн, а полис высылают в электронном виде на вашу почту, страхование квартиры занимает лишь пару-тройку часов.

Менеджеры банка также принимают электронные версии чеков оплаты и полисов.

При выборе останавливайтесь на крупных организациях. Благодаря стабильной работе, они повышают шансы на получение средств при наступлении страхового случая.

Также не следует торопиться: сначала дождитесь положительного решения банка о выдаче кредита. Если вы обратитесь в страховую, а в ипотеке откажут, то возврат денег займет много времени.

От чего зависит стоимость полиса

Точную сумму, в которую обойдутся услуги агента, вы узнаете только при личном обращении в организацию.

Цена зависит от многих факторов: региона проживания, параметров квартиры: первичная или вторичная, метраж, размера оставшегося кредита, длительности срока, программы ипотеки и даже от самой компании.

Как правило, страховку определяет и цена квартиры. Но при этом взнос учитывает лишь остаток по кредитным деньгам, взятым у банка, без первоначального взноса.

Многие организации предлагают рассчитать цену полиса онлайн, что поможет составить примерную картину рынка страховых услуг. Но такие сервисы есть не у всех компаний, поэтому лучше всего обратиться в несколько аккредитованных организаций и сравнить их цены.

Какие документы нужны

Итак, вы выбрали компанию для получения полиса, остался последний шаг – подготовить документы.

Основной набор включает стандартные документы:

При этом каждая организация может расширять этот список в зависимости от регламента работы. К нему может добавиться следующее:

Более конкретный список вы можете уточнить уже при обращении в выбранную компанию. Если вы захотите оформить и добровольное страхование, то для этого вам потребуется расширить пакет документов.

Ипотека – нелегкое дело, с этим сложно не согласиться. Но при этом страхование недвижимости обеспечит защиту от непредвиденных проблем, и вы не останетесь один на один с долгом. А альтернативные виды защиты помогут предусмотреть, если не все, то многие случаи, которые могут угрожать вашей недвижимости, а порой и здоровью.