Чек коррекции и оправдательные документы для избежания штрафа за неприменение ККТ

Что нужно сделать для того чтобы избежать административную ответственность за неприменение ККТ мы уже писали в нашей статье.

Как именно пробить чек коррекции достаточно подробно расписано в Письме ФНС России от 06.08.2018 N ЕД-4-20/15240@ «Об особенностях формирования кассового чека коррекции».

В нашей сегодняшней статье мы хотели бы сделать упор на документы, которые должны вместе с чеком коррекции обязательно быть отправлены в ФНС.

Ведь согласно Примечанию статьи 14.5 КоАП РФ юридическое лицо или ИП будут освобождены от ответственности за неприменение ККТ если:

Итак, если при поступлении денежных средств от покупателя наличными или безналичным путем не был пробит своевременно кассовый чек, то формируем чек коррекции и составляем к нему следующие документы:

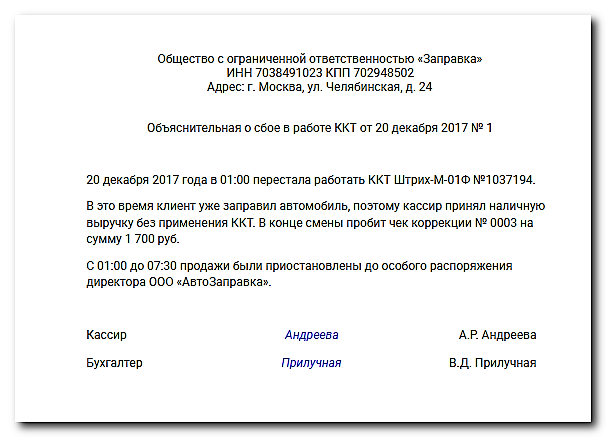

Пример служебной записки о неприменении ККТ

Генеральному директору

ООО «Василек»

Гречишному П. Г.

от кассира Володиной Наталии

Андреевны

СЛУЖЕБНАЯ ЗАПИСКА №1

02 июля 2018 года на расчетный счет организации ООО «Василек» поступили денежные средства от покупателя (клиента) в безналичном порядке:

ФИО покупателя: Рассомахин Николай Андреевич

Сумма: 5 000,00 руб.

Назначение платежа: ЗА КОНСУЛЬТАЦИОННЫЕ УСЛУГИ; ФИО: Рассомахин Николай Андреевич; АДРЕС: г. Пермь, ул. Садовая, д.5, кв.30; ДОП_ИНФ: Оплата по счету 34 от 02.07.2018;

Номер документа: 744124

Дата документа: 02.07.2018

02 июля 2018 года, а также в течение следующего рабочего дня не был пробит кассовый чек на контрольно-кассовом аппарате ________, заводской номер __________, регистрационный номер _________________ в режиме передачи фискальных данных (формат 1.05). Это обусловлено технической невозможностью кассового аппарата и незнанием внесенных изменений в законодательство Российской Федерации о применении контрольно-кассовой техники.

07 ноября 2018 года на указанном контрольно-кассовом аппарате был сформирован чек коррекции (с признаком «приход») на сумму 5 000,00 руб.

Одновременно был направлен кассовый чек на электронный адрес покупателя: email.

Копию распечатанного чека коррекции прилагаю к настоящей служебной записке.

07.11.2018 г. __________________ Володина Наталия Андреевна

Пример Заявления в ИФНС о неприменении ККТ

Фирменный бланк организации

В ИФНС № 7 по г. Москве

От ООО «Василек»

ИНН 77000000

КПП 770000

Исх. № 7 от 06.11.2018 г.

о допущенном нарушении применения ККТ и его исправлении

Общество с ограниченной ответственностью «Василек» использует контрольно-кассовую технику ___________ с регистрационным номером ККТ _______________ и заводским номером экземпляра фискального накопителя ______________________ в режиме передачи фискальных данных (формат 1.05).

Для освобождения от административной ответственности за административное правонарушение, предусмотренное частями 2, 4 статьи 14.5 КоАП РФ, добровольно заявляем о неприменении нами контрольно-кассовой техники при поступлении денежных средств от покупателя в безналичном порядке на расчетный счет организации и ненаправлении этому покупателю кассового чека в электронной форме или на бумажном носителе.

02 июля 2018 г. было поступления от покупателя на расчетный счет организации в сумме 5 000 руб.

При поступлении денежных средств от покупателя в безналичном порядке на расчетный счет организации не был сформирован и выдан этому покупателю кассовый чек по причине технической невозможности кассового аппарата и незнания внесенных изменений в законодательство Российской Федерации о применении контрольно-кассовой техники.

При обнаружении ошибки кассиром 07.11.2018 г. была составлена соответствующая служебная записка и сформирован кассовый чек коррекции (с признаком «приход»).

Одновременно был направлен кассовый чек на электронный адрес покупателя.

В случае необходимости готовы предоставить дополнительные пояснения.

Генеральный директор _____________ /Гречишный П. Г./

Звоните по тел. (495) 661-35-70, рассчитаем стоимость бухгалтерского обслуживания вашей компании, окажем бухгалтерские услуги.

Чек коррекции: как с его помощью избежать штрафа за неприменение ККТ

Кассовый чек коррекции нужен для того, чтобы оформить расчет, который произошел без применения онлайн-кассы, либо исправить ошибки, допущенные при ее применении (п. 4 ст. 4.3 Федерального закона от 22.05.03 № 54-ФЗ). Порядок составления чека коррекции зависит от версии формата фискальных документов (ФФД), которая поддерживается кассой. Если используется формат 1.0 или 1.05, то коррекционный чек необходимо создавать только в ситуациях, когда ККТ не применялась. После появления формата 1.1, чек коррекции нужно будет использовать и для исправления ошибок кассира. Такие разъяснения содержатся в письме ФНС России от 06.08.18 № ЕД-4-20/1524@ (далее — письмо № ЕД-4-20/1524@). В сегодняшней статье эксперты сервиса «Контур.ОФД» расскажут о том, как сформировать чек коррекции в случае неприменения ККТ, и какие еще действия нужно совершить, чтобы избежать штрафа.

Коррекционный чек при разных ФФД

Напомним, что кассовый чек и другие фискальные документы создаются на кассе по определенному формату фискальных данных (подробнее см. «Кассовый чек: какие реквизиты он должен содержать и в каком формате их указывать»). На сегодняшний день утверждены три формата: 1.0, 1.05 и 1.1 (ФФД 1.1 на практике пока не применяется).

Фискальные документы, созданные по разным форматам, отличаются числом реквизитов. Так, чек коррекции, составленный в формате 1.1, будет иметь свыше 20 реквизитов (в отличие от текущей версии коррекционного чека, в которой установлено минимальное число реквизитов). Все реквизиты чека коррекции закреплены приказом ФНС России от 21.03.17 № ММВ-7-20/229@ (в ред. приказа от 09.04.18 № ММВ-7-20/207@).

В зависимости от того, какой ФФД применяется на кассе, пользователь должен решить, составлять ли ему чек коррекции для исправления той или иной ситуации. Для наглядности мы показали это в таблице.

Формат фискальных данных

Для чего создается чек коррекции

Действует до 1 января 2019 года (приказ ФНС России от 21.03.17 № ММВ-7-20/229@)

Коррекционный чек нужен для того, чтобы оформить расчет, который произошел без применения кассы

Действует. Срок окончания действия неизвестен

Предположительно начнет действовать с 2019 года

Коррекционный чек нужен для того, чтобы оформить расчет, который произошел без применения кассы, а также для того, чтобы исправить ошибки, допущенные кассиром при формировании кассового чека

Избавит ли коррекционный чек от штрафа?

Как видно из таблицы, при любом формате фискальных данных чек коррекции создается в том случае, если ранее при расчете не была использована онлайн-касса. Это позволит избежать штрафа за неприменение ККТ.

Напомним, что за неиспользование онлайн-кассы предусмотрен штраф, размер которого определяется суммой неучтенных расчетов. Для ИП он составляет от ¼ до ½ размера неучтенной в ККТ выручки, но не менее 10 000 рублей; для юрлица — от ¾ до всей суммы расчета, осуществленного без применения ККТ, но не менее 30 000 рублей (ч. 2 ст. 14.5 КоАП РФ). При повторном неприменении ККТ деятельность юрлица или ИП может быть приостановлена на 90 суток, если сумма неучтенных расчетов составила, в том числе в совокупности, 1 млн. рублей и более (ч. 3 ст. 14.5 КоАП РФ).

Но в некоторых случаях санкций можно избежать, если добровольно известить налоговый орган о том, что касса не использовалась. При этом должны выполняться следующие условия (примечание к ст. 14.5 КоАП РФ):

Остановимся подробнее на последнем условии. В письме № ЕД-4-20/1524@ специалисты ФНС пояснили, что каждый расчет, совершенный без применения ККТ, должен показываться в чеке коррекции отдельной строкой. Такая возможность появится в чеках, составленных в формате 1.1. Если же пробить коррекционный чек на общую сумму неучтенных расчетов (а не на каждый расчет построчно), то этого будет недостаточно для установления события административного правонарушения (поскольку невозможно идентифицировать конкретный расчет, не проведенный по кассе). В этом случае нужно дополнительно направить в налоговую инспекцию документ (акт), который позволит установить каждый конкретный расчет, который произошел без применения ККТ. Акт должен отражать все операции, сделанные в обход кассы. Методические указания по составлению необходимых документов можно скачать на сайте ФНС России (в раздел «О проекте» в левом вертикальном меню нужно выбрать «Методические указания»).

Оформление чека коррекции и других документов

Прежде чем рассмотреть алгоритм действий по оформлению неучтенного расчета, отметим, что чаще всего неприменение ККТ происходит по следующим причинам:

Общий алгоритм действий следующий: если кассы нет, то ее нужно приобрести (см. «Как выбрать онлайн-кассу и программу для нее при разных видах торговли»), затем надо составить акт о нарушении, оформить чек коррекции и сообщить об этом в налоговую инспекцию. В будущем, когда начнет действовать формат 1.1, необходимость совершения некоторых действий отпадет.

Обратите внимание: коррекционный чек разрешено создавать на любой онлайн-кассе. Поэтому если касса сломалась, то чек коррекции можно отправить с другого кассового аппарата. Это не будет являться нарушением.

Как «исправить» неприменение кассы (алгоритм действий для разных версий ФФД)

Формат 1.0 или 1.05

Формат 1.1

Шаг 1. Заполнение акта о нарушении

Акт составляется в произвольной форме. В нем необходимо перечислить:

Акту нужно присвоить номер и указать дату его составления

Акт составлять не нужно, так как все необходимые данные будут присутствовать в чеке коррекции

Шаг 2. Создание чека коррекции на кассе

Выберите признак расчета

Укажите основание для коррекции и другие данные

Важно: каждую сумму неучтенного расчета нужно отразить в чеке коррекции отдельной строкой

Шаг 3. Оповещение налоговиков о создании чека коррекции

Необходимо известить налоговую инспекцию о неприменении ККТ и о формировании чека коррекции любым доступным способом (лично, на бумажном носителе, в электронном виде по ТКС). В будущем соответствующее заявление можно будет подать через личный кабинет юрлица (или ИП) на сайте nalog.ru

Вероятно, надобность в этом шаге отпадет, поскольку чек коррекции с исчерпывающими данными поступит в ФНС автоматически. Однако ФНС пока не подтвердила это предположение

Подключите готовый комплект, чтобы торговать по Закону № 54-ФЗ

В комплект от СКБ Контур входит онлайн-касса на ваш выбор (см. «Как выбрать онлайн-кассу и программу для нее при разных видах торговли»), сервис «Контур.ОФД» для отправки данных в налоговую инспекцию, а также сервис «Контур.Маркет» с кассовой программой для передачи номенклатуры на ККТ. В подарок к заказу вы получите 3 месяца бесплатной работы в обоих сервисах.

Как избежать штрафа за неучтенную на ККТ выручку: пошаговая инструкция с примерами

Как действовать в случае, когда допущено принятие выручки без применения ККТ? Такое случается вследствие поломки техники, глобального сбоя, отключения электроэнергии, человеческого фактора. Другими словами, произойти это может с каждым. Главное — правильно выйти из этой ситуации, чтобы не последовало штрафа. Сегодня разберем на примере, что для этого нужно сделать.

О чеке коррекции

В Налоговой службе подтверждают — если пользователь сообщит о своем нарушение в ФНС добровольно, а также исправит ошибку, штраф к нему применяться не будет (письмо от 07.12.2017 № ЕД-4-20/24899). Под исправлением понимается формирование чека коррекции.

Сформировать корректирующий фискальный документ необходимо в двух случаях:

Почему важно провести корректировку? Данные о сумме продажи, проведенной без кассы, не отражаются в фискальном накопителе. Соответственно, на сервер ОФД, а оттуда и в ФНС, сведения о реализации переданы не будут. При первой же возможности этого ошибку нужно исправить.

Что делать, если касса вышла из строя?

Ниже представлена схема действий продавца в ситуации, когда что-то не так с кассовым аппаратом. Также рекомендуем ознакомиться с материалом Сломалась касса: что делать?, в котором рассмотрены разные сценарии поломки ККТ.

Схема действий при поломке ККТ

Далее разберем ситуацию, когда выручка не отразилась в фискальном накопителе.

Продажа мимо кассы: пример исправления

Процесс отражения неучтенной выручки рассмотрим на примере фермерского хозяйства. Вводные данные — в следующей таблице.

Таблица 1. Информация об обстоятельствах неприменения ККТ

| Организация | КФХ «Ферма» |

| Период неприменения ККТ | 1-2 февраля 2018 года |

| Причина | Технический сбой |

| Сумма неучтенной выручки | 100 000 рублей |

| В том числе: | |

| наличными | 70 000 рублей |

| электронными | 30 000 рублей |

| Реализация продукции с НДС 18% | 60 000 рублей |

| в том числе НДС | 9152,54 рубля |

| Реализация продукции с НДС 10% | 40 000 рублей |

| в том числе НДС | 3636,36 рублей |

Далее распишем алгоритм исправления ситуации.

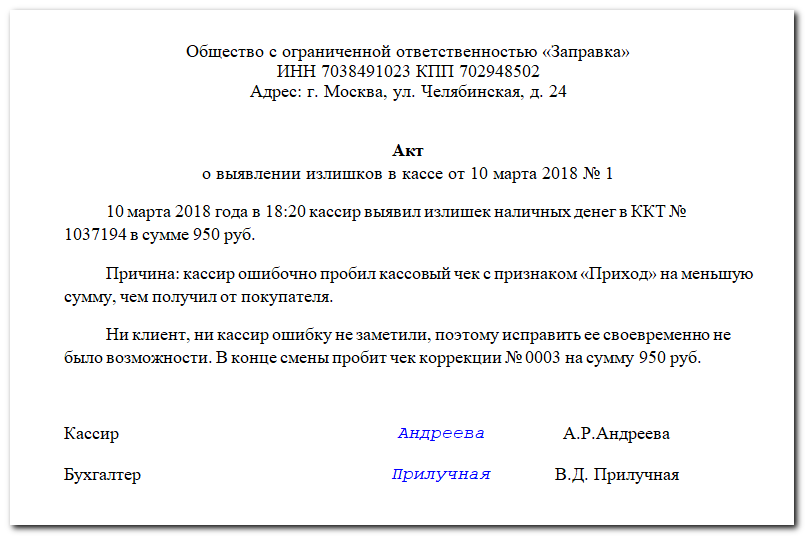

Шаг 1. Составление акта

Первое, что следует сделать, — составить акт, в котором описать произошедшую ситуацию. В нем рекомендуется указать:

Акт составляется в произвольной форме. Вот такой акт следует составить организации из нашего примера:

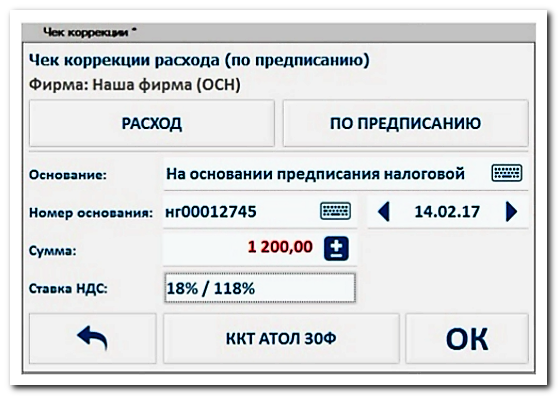

Шаг 2. Формирование чека коррекции

На кассе, которая работает в режиме передачи данных, чек коррекции формируется программными средствами, а не аппаратом. Другими словами, создать его нужно в кассовой программе на ПК или планшете. Как именно это делается, зависит от того, какая программа используется для работы с кассой. Окно формирования чека коррекции может выглядеть так:

Что касается автономных ККТ, то формирование чека коррекции производится в меню аппарата.

Особенности формирования чека коррекции:

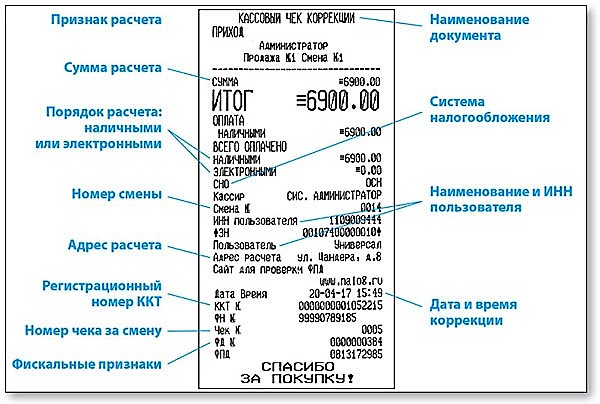

Далее представлен чек коррекции, который организация из нашего примера выбила для корректировки неучтенной выручки.

Дадим пояснения по некоторым реквизитам этого чека:

Затем следует остальная информация — такая же, как и в обычном чеке.

Шаг 3. Заявление в ФНС о неприменении ККТ

По действующему сегодня порядку продавец должен самостоятельно сообщить в налоговую о том, что сначала не применил кассу, но затем исправил свою ошибку. Сейчас рассматриваются поправки об отмене обязательного информирования ФНС, так что, возможно, вскоре порядок изменится.

Сообщить в налоговую о неприменении ККТ целесообразно сразу же после проведения корректировки. Необходимо все сделать как можно раньше, то есть до того, как налоговики узнают о допущенном нарушении. В этом случае штрафа можно будет избежать.

Ниже представлен образец заявления в налоговый орган применительно к нашему примеру.

Как оформить чек коррекции по онлайн-кассе

Оформить чек коррекции сложнее, чем обычный или чек на возврат. Мы разберем, как пробивать чек коррекции по онлайн-кассам и дадим вам образцы документов, которые при этом нужно оформить.

Что такое чек коррекции

Чек коррекции пробивается, если в конце смены в кассе оказалось больше денег, чем должно было быть. При этом кассир еще пишет акт и объяснительную. Эти документы нужны, чтобы объяснить налоговой причины корректировки и доказать, что лишняя сумма на кассе получилась случайно. Чек возврата в этой ситуации пробить нельзя.

Оформление чека коррекции на кассе Атол 30Ф

Ввод номенклатуры в ККТ

Обучение работе на ККТ

Техническое сопровождение

Когда пробивать чек коррекции

Коррекционный чек пробивается в двух случаях: при сбое кассы или когда ошибся кассир.

Частые ошибки кассира:

Примеры сбоя в работе онлайн-ККМ:

В декабре 2017 года был массовый сбой в работе онлайн-оборудования. Из-за проблемы в прошивке из строя вышли ККТ компании «ШТРИХ-М». И тогда, предприниматели брали оплату, не выдавали чеки клиентам, а потом пробивали чеки коррекции на онлайн-кассе.

Реквизиты чека коррекции

Реквизиты чека коррекции такие же, как и у обычного. Например: ИНН, номер ККТ, адрес расчета, система налогообложения, фискальный признак.

Разница между ними в том, что в коррекционном чеке не отражается номенклатура товара, цена и объем. Это связано с тем, что коррекционный чек нужен только ОФД и ФНС для проверок, а покупателю его не предоставляют. По этой же причине в нем нет QR-кода, по которому клиенты проверяют подлинность документа.

В таком чеке указывается всего одна общая сумма корректировки. Разбиение по товарам не нужно.

Реквизиты чека коррекции

1. Задай вопрос нашему специалисту в конце статьи.

2. Получи подробную консультацию и полное описание нюансов!

3. Или найди уже готовый ответ в комментариях наших читателей.

Пошаговый алгоритм оформления чека коррекции на онлайн-кассе

Вы должны передать в налоговую 3 документа:

Снимите копию с акта, чека и объяснительной и передайте их в ФНС. Оригиналы оставьте у себя.

Шаг 1. С чеком коррекции нужно составить акт об обнаружении лишних денег.

Пример акта о выявлении излишка средств в кассе

Шаг 2. Попросить кассира написать подробную объяснительную, раскрывающую причину ошибки или нарушения. Обязательно прикрепите ее к акту.

Пример объяснительной от кассира

Шаг 3. В письменном виде сообщите в ФНС о проведении чека коррекции.

Отправьте письмо раньше чем налоговая заметит нарушение. В противном случае компания может получить штраф в 30 тыс. руб. согласно п. 2 ст. 14.5 КоАП РФ. Если исправите ошибку до того, как ее нашла ФНС — штрафа не будет.

Храните акт и объяснительную записку кассира на случай, если налоговая попросит пояснить причины корректировки.

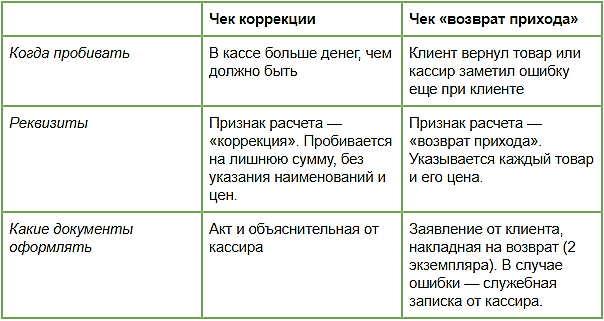

Различия чека коррекции и чека возврата

Чек возврата пробивается, когда клиент хочет вернуть товар. Также, если кассир ошибся и пробил сумму больше, чем та, на которую скупился клиент, и это заметили сразу. Для чека коррекции и чека возврата, оформляются разные документы.

Отличия чека коррекции и чека «возврат прихода»

Популярные вопросы о чеке коррекции онлайн-кассы

Как оформить чек коррекции на другой онлайн-кассе?

Налоговая запрещает пробивать коррекционный чек на другом кассовом аппарате. Фискальный документ оформляется, только на кассе, в которой замечен излишек денег.

Что делать, если на кассе недостача?

Если обнаружили недостачу средств в ККТ в конце смены, чек коррекции не пробиваете. Потому что чеками недостачу не оформляют. Чек коррекции пробивайте, только если на кассе лишние деньги.

Когда дата расчета и коррекции может не совпадать?

Чек коррекции должен быть пробит в промежутке между отчетами об открытии и закрытии смены. В таком случае даты могут быть разными. Например, излишек обнаружен после отчёта о закрытии смены 13.04.18, а чек коррекции пробит 14.04.18, когда началась новая смена.

Когда используется чек коррекции в онлайн-кассах?

Кассовый чек коррекции

Выдача чека ККТ подтверждает соблюдение формы договора при продаже товаров в розницу (ст. 493 ГК РФ). Чек коррекции выполняет несколько иную функцию.

Для того чтобы разобраться с понятием такого чека, необходимо обратиться к п. 4 ст. 4.3 закона «О применении контрольно-кассовой техники (ККТ/ККМ) при осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт» от 22.05.2003 № 54-ФЗ. Из этой нормы следует, что предназначением кассового чека коррекции является фиксация изменения в расчетах, осуществленных ранее. При возникновении соответствующей ситуации этот чек необходимо пробить в течение смены. Таким образом, формирование рассматриваемого документа производится в промежутке между подготовкой отчета об открытии смены в работе кассы и формированием отчета о закрытии такой смены. Дата проведения операции и дата первоначальных расчетов могут не совпадать.

Основанием для применения коррекции могут быть:

Следовательно, основным предназначением чека коррекции онлайн-кассы является исправление допущенных ранее ошибок в расчетах.

Для некоторых видов предпринимательства введена отсрочка по применению онлайн-касс. Информацию об этом читайте здесь.

Реквизиты корректирующего чека

Согласно ст. 4.7 закона 54-ФЗ обязательными реквизитами рассматриваемого документа в том числе являются:

Все реквизиты такого чека закреплены приказом ФНС от 21.03.2017 № ММВ-7-20/229@.

Корректирующий чек содержит и такой реквизит, как «Признак расчета». Он может содержать цифровое значение 1 или 3, где:

Важно, что указанный реквизит может содержать только одно из указанных значений и быть отражен в чеке лишь единожды. Другими словами, чек коррекции не может содержать одновременно и приход, и изъятие. Соответствующее требование содержится в п. 1 ст. 4 закона 54-ФЗ.

Когда используется чек коррекции, то сведения о нем хранятся в фискальном накопителе ККМ не менее 30 суток.

Реквизит «Тип коррекции» обозначает то, что явилось причиной введения корректировки:

В реквизите «Кассир» должны быть указаны Ф. И. О. и должность соответствующего лица.

Пример чека коррекции вы можете увидеть в КонсультантПлюс. Если у вас еще нет доступа к этой правовой системе, пробный полный доступ можно получить бесплатно.

Дополнительные документы при корректировке

Чек коррекции является фискальным документом. Следовательно, в результате проведенной корректировки в онлайн-кассе он попадает к налоговикам, а они вправе проконтролировать факт соблюдения законодательства при работе с ККМ. В связи с этим корректировка должна сопровождаться документом, например:

Образец такой объяснительной можно увидеть здесь.

Четких разъяснений, как именно это нужно делать, действующее законодательство в настоящее время не содержит. Поэтому выбор способа документального оформления остается за пользователем кассового аппарата. В соответствующий документ необходимо включить обоснование проведения операции и другие сведения, разъясняющие причины корректировки.

Итоги

Предназначением кассового чека коррекции является фиксация изменений в расчетах, осуществленных ранее. Реквизит «Признак расчета» в чеке коррекции может содержать только одно из значений: приход или изъятие. В целях контроля со стороны налоговиков корректировка должна сопровождаться оправдательным документом.

Если вы торгуете или планируете это делать через интернет, читайте статью «Нужна ли онлайн-касса для интернет-магазина?».