Одно из преимуществ внебиржевого валютного рынка Forex — возможность круглосуточного открытия и закрытия сделок, что позволяет трейдеру совмещать основную деятельность с торговлей. При этом режим работы Форекса пятидневный — рынок открывается в понедельник и закрывается в пятницу. Он не работает в выходные и дни международных праздников, таких как Новый год и католическое Рождество. Помимо этого, существуют национальные праздники, когда может не работать одна из сессий.

Вся торговля разделена на четыре сессии: первой открывается Тихоокеанская, затем — Азиатская, следом начинается Европейская, и завершается торговый день Американской сессией.

Торговые сессии

В каждом регионе мира есть свои финансовые центры — города, где сконцентрированы банки, финансовые институты и крупные компании. Все финансовые потоки региона стекаются и обрабатываются в этом центре, например, в Азии — это Токио и Сингапур, в Европе — Лондон, Франкфурт и др. В зависимости от того, в какое время и через какой финансовый центр обрабатываются валютные потоки, выделяют торговые сессии.

На Европейской и Американской сессии самая большая волатильность и самые большие объемы торгов. Наиболее спокойная сессия — Тихоокеанская.

График торгов на Форексе

Зная время работы рынка, можно повысить эффективность трейдинга. Это особенно важно при внутридневной торговле. В период активности той или иной сессии колебание курсов валют усиливается — возникают хорошие моменты для входа на рынок и получения прибыли на движении цен. Когда происходит перекрытие торговых сессий (одна еще не закончилась, а другая уже началась), объем торгов достигает своего пика, повышается волатильность, что выгодно для участников.

Некоторые страны переходят на зимнее и летнее время, поэтому расписание сессий по московскому времени может меняться на 1 час: Европа переводит часы на летнее время в последнее воскресенье марта, на зимнее — в последнее воскресенье октября; Америка переходит на летний график во второе воскресенье марта, обратно — в первое воскресенье ноября.

Таблица поможет сориентироваться, во сколько открывается и закрывается та или иная сессия на рынке Forex.

| Регион | Город | Открытие | Закрытие |

|---|---|---|---|

| Азиатский (Asia) | Токио | 2:00 | 10:00 |

| Гонконг | 3:00 | 11:00 | |

| Сингапур | 2:00 | 10:00 | |

| Европейский (Europe) | Франкфурт | 8:00 | 16:00 |

| Лондон | 9:00 | 17:00 | |

| Американский (America) | Нью-Йорк | 15:00 | 23:00 |

| Чикаго | 16:00 | 24:00 | |

| Тихоокенский (Pacific) | Веллингтон | 22:00 | 06:00 |

| Сидней | 22:00 | 06:00 |

Каждый трейдер может выбрать удобное для себя время торговли на Форексе и совершать выгодные сделки.

Брокерский счет в Альфа-Банке: особенности оформления и тарифы

Брокерский счет необходим для совершения операций на рынке ценных бумаг и валюты. Физическое лицо не имеет права участвовать в торгах на бирже напрямую, ему нужен посредник. Связующим звеном между инвестором и торгами выступает брокер: он ведет торговлю финансовыми активами от имени клиента.

Содержание статьи

- 1 Зачем нужен брокер?

- 2 Преимущества брокерского счета в Альфа-Инвестиции

- 3 Отличие брокерского счета от депозита и ИИС

- 4 Тарифы Альфа-Инвестиции

- 5 Частые вопросы об Альфа-Инвестиции

Зачем нужен брокер?

Именно в качестве такого посредника выступают Альфа-Инвестиции. Открывая брокерский счет в Альфа-Банке, клиент получает доступ к биржевым торгам.

Стать владельцем брокерского счета может любой гражданин РФ в возрасте старше 18 лет, для этого потребуется минимальный пакет документов. Открытие брокерского счета также доступно для иностранцев и несовершеннолетних (14-17 лет). В первом случае потребуется расширенный пакет документов. Во втором – брокерский счет открывается с целью наследования активов. Однако операции по нему могут совершаться только с согласия законных представителей.

При выборе брокера необходимо обратить внимание на:

- Наличие у брокера действующей лицензии;

- Позиции на бирже;

- Репутацию компании;

- Условия сотрудничества.

Если у брокера все это в порядке, с ним можно начинать инвестировать.

Преимущества брокерского счета в Альфа-Инвестиции

Выбор брокера — ответственная задача. Что предлагают Альфа-Инвестиции:

- Быстрый старт – для открытия брокерского счета не требуется посещения банковского отделения. Достаточно заполнить заявку на сайте: это займет не более 3-х минут. Действующие клиенты Альфа-Банка могут открыть брокерский счет в приложении всего за несколько кликов.

- Пополнение без комиссии – пополнение брокерского счета производится без комиссии как с карты Альфа-Банка, так и иных банков.

- Бесплатное обслуживание – клиенту не придется платить как за открытие продукта, так и за его обслуживание. Финансовые вложения требуются лишь при покупке инвестиций.

- Выгодный валютный курс – на сайте Альфа-Инвестиции представлена информация о том, что они предлагают покупку валюты по лучшему курсу.

Но и на этом преимущества не заканчиваются. На выбор инвестору доступно более 3000 ценных бумаг. Поэтому каждый человек сможет подобрать оптимальный вид вложений:

- Акции. Приобретая акцию, вы получаете долю в компании. Чем успешнее развивается бизнес, тем выше ваш доход. Однако, если компания работает в убыток или на мировом рынке кризис, ваши доходы от акции в разы сокращаются.

- Облигации. Облигация — это своеобразный заем для государства или компании, которая выпустила ценную бумагу. Облигации приносят стабильный доход, который может варьироваться в незначительных пределах.

- ETF – это специальные фонды, которые инвестируют в определенный вид активов. В этом случае инвестиция в ETF –– это целый пакет акций и облигаций. Фонды могут приносить высокую прибыль своим покупателям (например, доходность FXCN на акции Китая составила +48% за 2020 год).

Отличие брокерского счета от депозита и ИИС

Обычный вклад или счет в банке предназначен для хранения денежных средств. При этом остаток средств в сумме до 1,4 миллионов рублей надежно защищены Агентством по страхованию вкладов. В свою очередь, брокерский счет предназначен не для хранения, а совершения операций с деньгами.

Средства на счету брокера не застрахованы – а брокерские операции в целом сопряжены с рисками. Взамен доходность по ним в перспективе выше, чем по депозиту.

Индивидуальный инвестиционный счет (ИИС) — это не отдельный продукт, а разновидность брокерского счета. Он актуален для тех, кто работает официально на территории России и платит НДФЛ. ИИС первого типа позволяет получить возврат НДФЛ с суммы до 400 тысяч рублей в год, внесенной на счет (главное – чтобы деньги там пролежали не менее 3 лет). А ИИС второго типа просто освобождает инвестора от НДФЛ с дохода.

Тарифы Альфа-Инвестиции

Альфа-Банк предлагает 4 тарифа брокерского счета:

| Тариф | Обслуживание | Операции с ценными бумагами (без фьючерсов) | Операции с валютой (без фьючерсов) | Операции с фьючерсами |

|---|---|---|---|---|

| Инвестор | Бесплатно | 0,3% | 0,3% | 0,5% от сбора биржи |

| Трейдер | Бесплатно (при совершении операций — 199 руб./мес.) |

| 0,014% | 0,5% от сбора биржи |

| Советник | От 0,5% инвестированных годовых средств |

| 0,1% | 1 биржевой сбор |

| Персональный брокер | Бесплатно |

| от 0,011% | 10 рублей за контракт |

Тариф «Инвестор» подойдет для тех, кто только начинает свой путь в инвестициях. Он рассчитан на тех, кто инвестирует менее 82 000 рублей в месяц. Комиссия едина вне зависимости от количества сделок. Подойдет для тех, кто хочет попробовать себя в роли инвестора, но не знает с чего начать.

Тариф «Трейдер» необходим тем, кто ведет на бирже активные торги. Чем больше сделок в день, тем меньше комиссия. Кроме того, комиссия также снижается, если дневной оборот средств у клиента превышает 100 000 рублей.

Тариф «Советник» предполагает возможность консультаций с профессионалом. Стоимость услуг советника зависит от двух факторов: степени риска и желаемой годовой доходности. Этот тариф незаменим для тех, кто хочет работать с большим портфелем инвестиций.

Тариф «Персональный брокер» — услуга для тех, кто хочет грамотно распорядиться большим капиталом. Торговля осуществляется с поддержкой профессионального брокера.

Частые вопросы об Альфа-Инвестиции

Где ведется торговля?

Для торговой деятельности потребуется только мобильное приложение Альфа-Банка, устанавливать что-то еще не потребуется.

Какую биржу выбрать: Московскую или Санкт-Петербургскую?

Ответ на этот вопрос зависит от того, куда именно вы хотите инвестировать. Московская биржа работает исключительно с отечественными активами. Санкт-Петербургская биржа позволяет вести торговлю иностранными ценными бумагами.

Когда можно совершать операции?

Время работы биржи ограничено, приобрести ценные бумаги в любое время суток не удастся. Однако, инвесторам доступен большой временной коридор: с 10:00 до 23:00 по московскому времени.

Что такое купон? Когда он выплачивается?

Купон — это проценты, которые выплачиваются инвестору эмитентом. Выплата купонов может производиться в раз в квартал, полгода или год.

Что требуется для получения дивидендов?

Для получения дивидендов не требуется дополнительных операций. Средства зачисляются на счет автоматически после поступления в Альфа-Банк.

Есть ли налоговые льготы для инвесторов?

Да, владельцам ИИС можно вернуть 13% в год, но не более 52 000 рублей. Этот вариант (ИИС первого типа) подойдет для тех, кто получает официальный доход. Те же, кто не устроен официально, могут не платить налог на доходы с биржи (если выберут ИИС второго типа).

Должен ли инвестор платить налоги?

Налог удерживается Альфа-Банком при выводе денежных средств, а также в конце календарного года. Банк выступает налоговым агентом – отдельно больше платить ничего не нужно.

Гарантирует ли банк прибыль?

Нет, операции на финансовом рынке всегда сопряжены с риском снижения доходности. Банк никак не может повлиять на эту ситуацию. Для того, чтобы уменьшить риски стоит задуматься о приобретении тарифа с индивидуальным сопровождением.

Заработать при помощи инвестиций может даже новичок: для этого не требуется больших вложений. Однако, наилучшего результата можно достигнуть только при работе в тандеме с профессионалом и постоянном изучении финансового рынка.

Описываю свой опыт потери денег через Альфа инвестиции этого чудного банка.

Неделю назад завёл 300 тысяч для инвестирования на бирже. Купил акции американских компаний, номинированных в долларах. За каждую сделку банк берет комиссию 0,3%. В чем же может быть подвох?

обнаружил я его через неделю. А было бы меньше денег на счете, то обнаружил бы намного позже, потому что не очевидно. Итак. У меня было открыто три брокерских счета, рубли, доллары, евро. Я спокойно покупаю акции в долларах и предполагаю, что при их продаже доллары упадут на долларовый счет.

Ага! Работает это так. Каждое утро банк как бы выкупает вашу позицию на бирже в долларах, а каждый вечер ее продаёт выводя в рубль. То есть, даже если вы вообще ничего не делаете с акциями, но у вас есть одна в валюте, то она банком будет каждый день принудительно покупаться, например по курсу 73 и продаваться, например по курсу 71. То есть это фактически комиссия за ведение счета, которая вообще нигде не фигурирует или зарыта так глубоко, что найти ее нереально. Вы будете ежедневно платить 2 рубля с каждого доллара, даже если акция стоит на месте.

Такими конвертациями банк нахлобучил меня ЗА НЕДЕЛЮ примерно на 30 тысяч рублей.

Не надо мне писать в стиле, сам дурак не читаешь тарифы. Эта проблема явно не только со мной. То есть, если банк знает, что это не единичный случай, и знает что это давно и клиенты так массово теряют деньги, и ничего не делает для сохранения денег клиентов, то это целенаправленное действие на обирание клиентов и этот нюанс прячется за красивыми баннерами «стань инвестором» и «выиграй айфон».

Вы за месяц подарите Альфе и айфон и машину и квартиру и даже не поймёте как это сделали. А когда поймёте, то бану сошлётся на тарифы в глубоких недрах, куда Макар коров не гонял.

Ай, молодцы. Ну, что ж. Сегодня суббота. Закрыл уже, что возможно. В понедельник закрываю позиции, вывожу все деньги, отзываю разрешение на обработку персональных данных. Восхищён, что меня, человека с глубоким финансовым образованием, Альфа смог так нагло и цинично выставить на деньги. Тут позавидует даже видавший виды мошенник из «контакт-центра Сбербанка».

Поддержка, которая перезвонила после оценки в единицу в приложении, рекомендовала обратиться на горячую линию в рабочие дни. То есть написания проблемы в онлайн чат и прямого общения с поддержкой мало, надо третий раз стучаться в банк и тратить время. Спасибо, но я его потрачу ещё один раз только на то, чтобы никогда, ни при каких условиях больше, не иметь с Альфа банком никаких дел, связанных с финансами.

Если нравится — подписывайтесь на телеграм-канал Бробанк.ру и не пропускайте новости

Эксперт в области финансовой грамотности и инвестиций. Образование высшее экономическое. Опыт работы в банке – более 15 лет. Регулярно повышает квалификацию и проходит курсы по финансам и инвестициям, что подтверждено сертификатами Банка России, Ассоциации Развития Финансовой Грамотности, Нетологии и других образовательных платформ. Сотрудничает со Сравни.ру, Тинькофф Инвестиции, ГПБ Инвестиции и другими финансовыми изданиями. treskova@brobank.ru

Открыть профиль

Открыть счет в Альфа-Банк Инвестиции →

-

Как открыть брокерский счет или ИИС в Альфа-Инвестиции

-

От Альфа-Директ к Альфа-Инвестиции: что изменилось

-

Мобильное приложение Альфа-Инвестиции

-

Регистрация

-

Как провести сделку

-

Как зарабатывать на инвестициях

-

Тарифы в Альфа-Инвестиции

-

Плюсы и минусы оформления брокерского счета в Альфа-Инвестиции

-

Подходит ли Альфа-Инвестиции для начинающих

Как открыть брокерский счет или ИИС в Альфа-Инвестиции

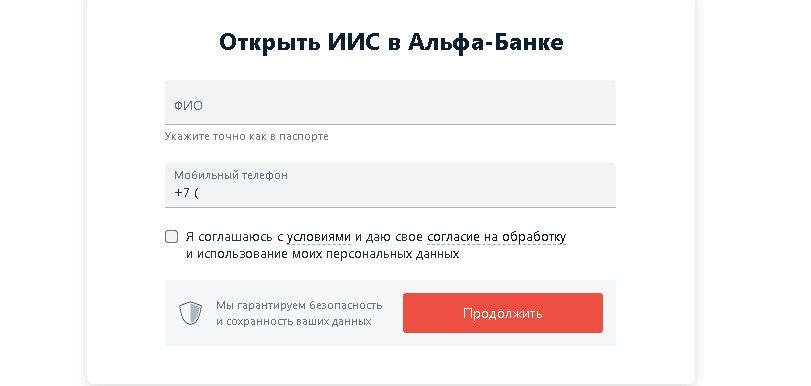

Открыть брокерский счет или ИИС в Альфа-Инвестиции можно:

- лично в офисе по паспорту;

- дистанционно через сайт Альба-банка.

Если есть авторизованный аккаунт на Госуслугах, его можно использовать для подтверждения личности и подать дистанционную заявку на открытие брокерского счета или ИИС, даже если нет других продуктов оформленных в Альфа-банке.

Брокерские счета могут открыть российские граждане с 18 лет. Если потенциальному клиенту исполнилось 14 лет, он может открыть счет с согласия родителей, опекунов или других законных представителей.

Через Альфа-Инвестиции клиенты получают доступ Мосбирже. Проводить сделки на иностранных биржах или с ценными бумагами в долларах и евро у этого брокера не получится.

Обратите внимание, открыть ИИС в Альфа банке вы сможете только в том случае, если у вас нет других индивидуальных инвестиционных счетов у этого же или любых других российских брокеров. В Альфа-банке вы можете передать брокерский счет и ИИС в доверительное управление, тогда вашими инвестициями будут заниматься опытные аналитики.

Открыть счет в Альфа-Банк Инвестиции →

От Альфа-Директ к Альфа-Инвестиции: что изменилось

Альфа-Инвестиции – это новое название более раннего продукта Альфа-Директ. Новая версия запущена в апреле 2021 года. Сейчас наименование Альфа-Директ используют, когда хотят обособить работу в торговом терминале брокера Альфа, хотя его тоже переименовали. Поменялось не только имя, произошли и другие перемены:

- пользователь может сам настраивать главный экран и добавлять те инструменты, которыми пользуется чаще;

- в «Портфеле» можно просмотреть статистику по выплатам и сделкам, а также аналитику по отдельным активам;

- инвестор сразу видит, для какого инструмента нужно обязательное тестирование. Пройти тест и отправить ответы тоже можно в приложении. Количество попыток для прохождения – не ограничено;

- добавлена информация об эмитенте ценной бумаги в раздел котировок;

- стакан цен на акции предоставлен пользователям в режиме реального времени;

- в разделе «Календарь инвестора» появились даты выплаты купонов по облигациям;

- в «Прогнозах» стало больше рекомендаций и инвестиционных идей для новичков и более опытных инвесторов.

После проведения ребрендинга брокер Альфа отметил, что итоговое число клиентов превысило млн. Большинство действующих клиентов также оценили удобство нового приложения.

Мобильное приложение Альфа-Инвестиции

Инвестировать у брокера Альфа-Инвестиции можно несколькими способами – через мобильное приложение, личный кабинет на сайте и торговый терминал. Наиболее востребованный вариант – мобильное приложение. У него дружественный и интуитивно понятный интерфейс, а также доступ к большинству тех же функций, что с сайта и торгового терминала.

Торговый терминал Альфа-Инвестиции чаще используют опытные инвесторы и трейдеры, которым нужен расширенный функционал и наглядные инструменты для сделок на бирже.

Полный курс по работе в мобильном терминале Альфа-Инвестиции доступен по этой ссылке. Знания представлены в видео-формате, их можно изучать в любое удобное для вас время.

Регистрация

Мобильное приложение Альфа-Инвестиции есть на RuStore и NashStore. также можно скачать файл и установить по инструкции. Также приложение загружается по QR-коду на официальной странице Альфа-Инвестиции.

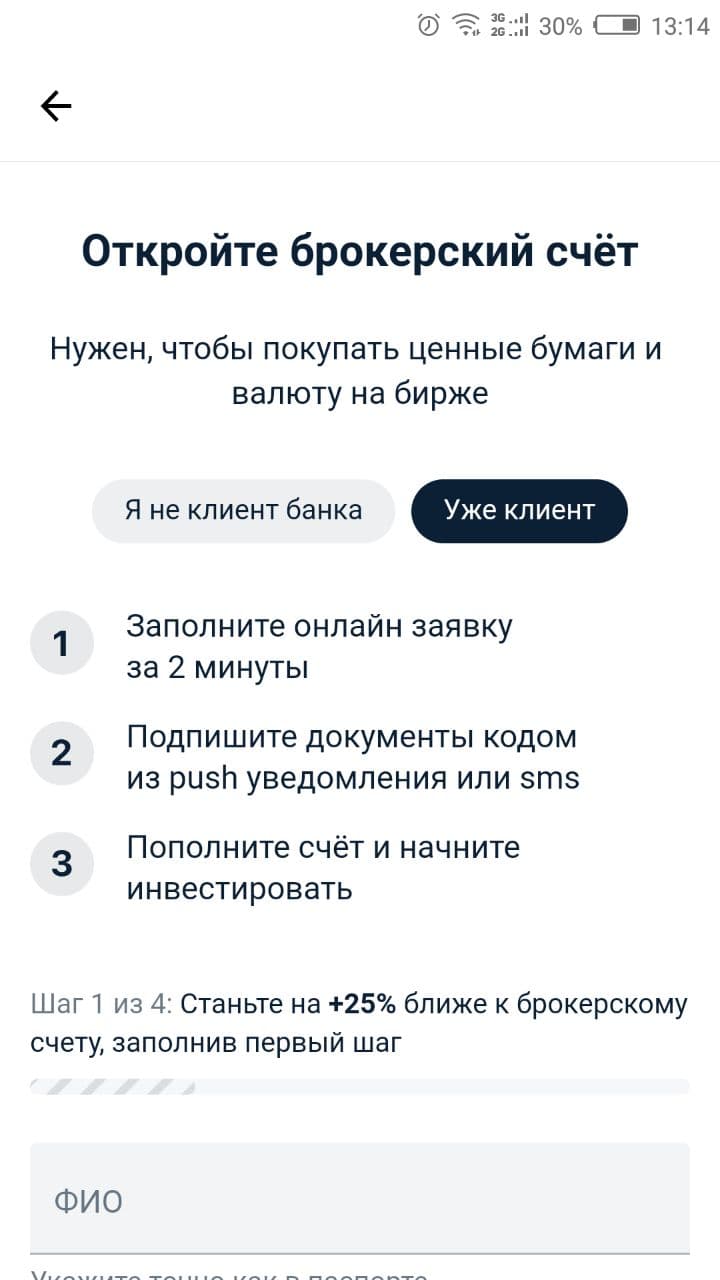

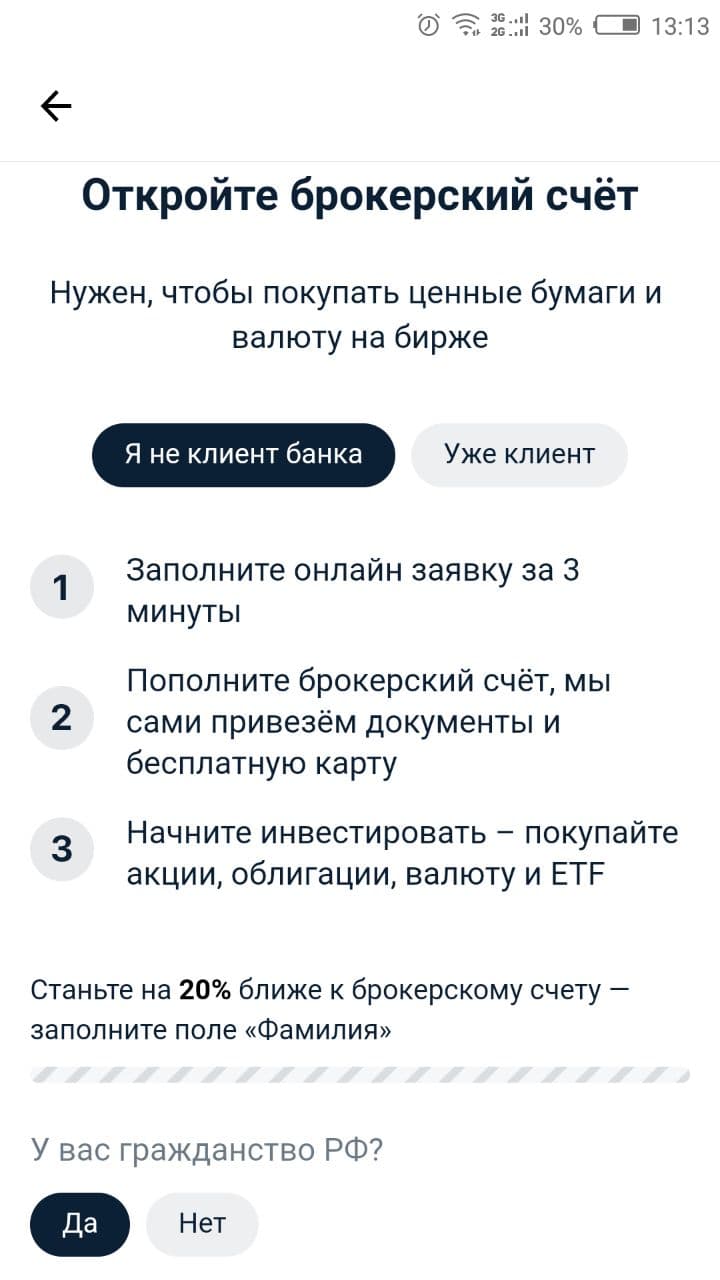

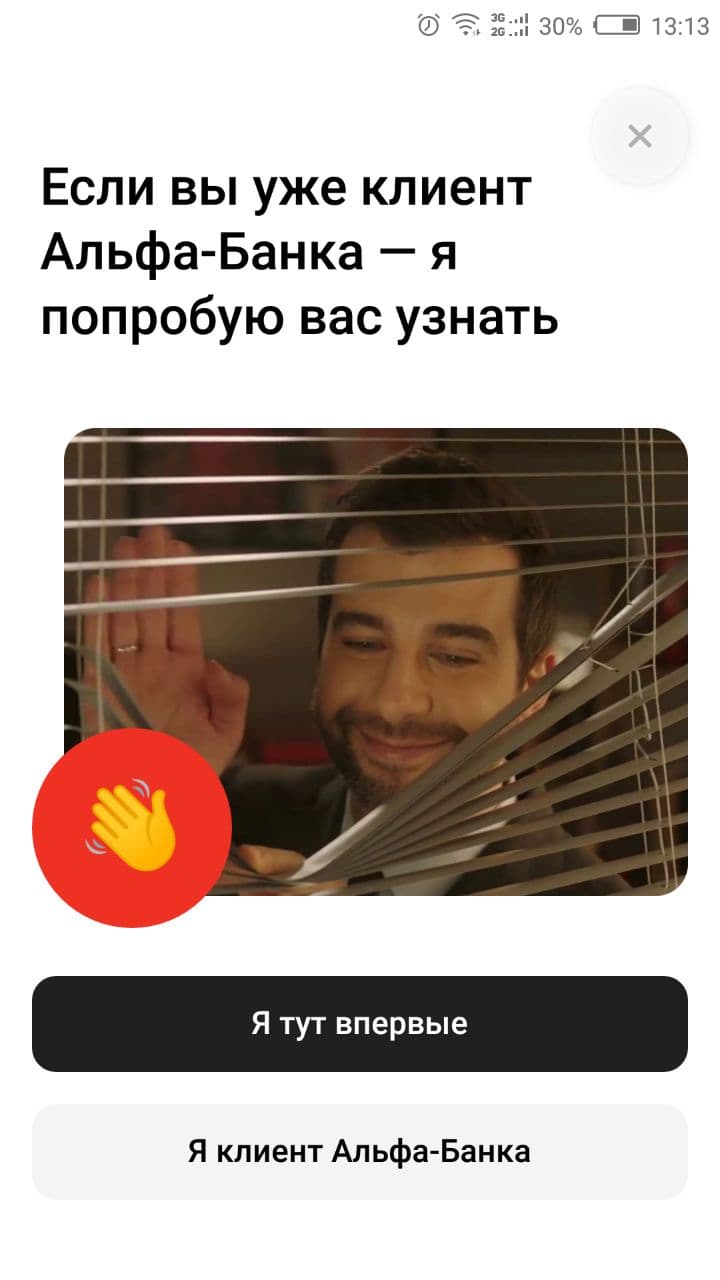

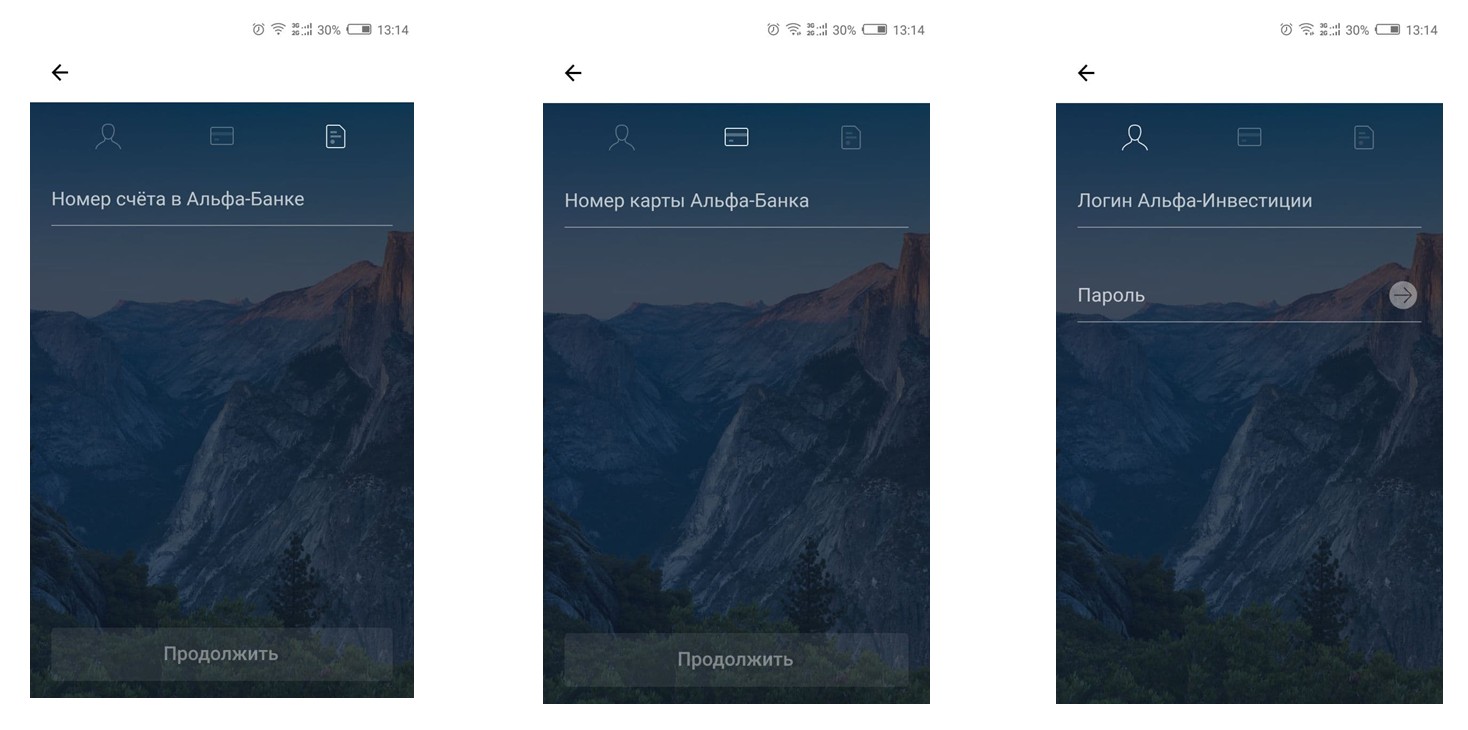

После этого:

- Открываете брокерский счет, если у вас его еще нет. Документы и карту специалист Альфа-банка доставит по удобному вам адресу.

- Если счет есть, проходите авторизацию одним из трех способов: по логину в Альфа-Инвестициях и паролю, по номеру счета в Альфа-Банке или по номеру Альфа-карты.

- Все клиенты после регистрации получают электронную цифровую подпись на год, которая нужна для подписания документов.

- Если все предыдущие этапы пройдены, можно пополнять брокерский счет и проводить сделки.

В Альфа-Инвестиции после введения санкций нельзя покупать некоторые валюты. Это значительный недостаток брокера, но в свете последних событий не факт, что торги этими валютами будут доступны и у других брокеров. К примеру, Мосбиржа уже не проводит сделки с швейцарскими франками, фунтами стерлингов и японскими йенами.

Через Альфа-Инвестиции можно купить:

- Гонгонгский доллар — HKD.

- Китайский юань — CNY.

- Турецкая лира — TRY.

- Белорусский рубль — BYN.

- Казахстанский тенге — KZT, операции доступны только в новой версии терминалов.

На начало октября 2022 года недоступны к покупке и продаже через брокера Альфа доллары США, евро, фунты стерлингов и швейцарский франк. На сайте брокера указан весь перечень валют с которыми он работает, и если есть какие-то ограничения, их также указывают.

Обратите внимание, минимальный лот у брокера Альфа — 1 000 единиц валюты. То есть инвестор не сможет купить 5 юаней или 125 турецких лир. В этом вопросе у Тинькофф более выгодные условия — лот от 1 единицы.

Как провести сделку

Чтобы провести сделку на фондовой бирже, на брокерский счет или ИИС в Альфа-Инвестиции нужно завести деньги. Это можно сделать несколькими способами:

- через интернет-банк Альфа-Клик;

- через мобильное приложение Альфа-Мобаил;

- в отделении банка платежным поручением;

- переводом со счета или карты в другом банке.

Самые удобные и быстрые способы – интернет-банк и мобильное приложение. При пополнении брокерского счета или ИИС из стороннего банка, деньги могут поступать в срок от 1 до 3 рабочих дней.

Как зарабатывать на инвестициях

В Альфа-Инвестиции можно вкладывать деньги в более чем 2 000 российских бумаг:

- акции;

- облигации;

- ПИФы – паевые инвестиционные фонды;

- ETF – биржевые фонды.

Брокер помогает новичкам освоить знания, связанные с торговлей на фондовой бирже. Если вникать в инвестиции не хочется, можно передать брокерский счет в управление, купить паи ПИФа, подключить программу ИЖС или вложить деньги в структурные ноты.

Альфа-Инвестиции берет в управление не только брокерские счета, но и ИИС. Доступны две стратегии:

- ИИС «Альфа-Капитал Российские акции». Управляющие будут вкладывать деньги в российские компании. Управляющий отбирает акции в портфель по принципу фундаментальной привлекательности. Минимальная сумма от 200 рублей.

- ИИС «Альфа-Капитал Сбалансированный». Портфель состоит из паевых фондов, которые инвестируют в российские акции и облигации. Состав бумаг устанавливает управляющая компания на основе анализа рынков. Минимальная сумма от 10 000 рублей.

Минимальная сумма для начала инвестирования по этим готовым стратегиям ограничена по сроку – от 1 года, но для сохранения права на налоговый вычет придется не выводить деньги с ИИС минимум три года.

Информацию обо всех способах доверительного управления капиталом в Альфа-Инвестиции можно узнать по этой ссылке.

Тарифы в Альфа-Инвестиции

У Альфа-Инвестиций 5 тарифных планов для разного типа инвесторов и трейдеров:

| Наименование услуги | Инвестор | Трейдер | Советник Lite | Советник | Персональный брокер |

| Плата за ежемесячное обслуживание | Бесплатно | Бесплатно, если нет операций в месяце, иначе 199 рублей | От 0,6% от суммы инвестирования | От 0,5% годовых от суммы инвестированных средств | Бесплатно |

| Сделки с ценными бумагами | 0,3% (кроме фьючерсов) | От 0,014% для биржевого и от 0,1% для внебиржевого рынка | 0,1% для биржевого и 0,2% для внебиржевого рынка | 0,1% для биржевого и 0,2% для внебиржевого рынка | От 0,014% для биржевого и от 0,5% для внебиржевого рынка |

| Сделки с валютой | 0,3% (кроме фьючерсов) | От 0,014% | 0,1% | 0,1% | От 0,011% |

От размера капитала напрямую зависит выбор тарифного плана:

- «Инвестор» подойдет клиентам, которые инвестируют до 82 000 рублей в месяц. Размер комиссии не зависит от объема сделок.

- «Трейдер» для активных участников фондового рынка, которые проводят много сделок. Брокер снижает комиссию, если дневной оборот превышает 100 тысяч рублей.

- «Советник Lite» для инвестирования в готовые портфели от экспертов под цели, уровень риска и сроки клиента с портфелем от 200 000 рублей.

- «Советник» для клиентов, готовых инвестировать от 3 млн рублей, которые хотят получать персональные квалифицированные консультации. Размер платы советнику зависит от выбранного уровня риска и ожидаемой доходности брокерского счета.

- «Персональный брокер» подойдет клиентам с капиталом от 6 млн рублей, которые хотят проводить сделки на бирже с персональной поддержкой брокера.

Зачисление и вывод между брокерскими и текущими счетами Альба-банка бесплатны. Доступ к личному кабинету, мобильному приложению и торговому терминалу также бесплатный. Для ИИС доступны только тарифы «Инвестор» и «Трейдер».

Плюсы и минусы оформления брокерского счета в Альфа-Инвестиции

Основные преимущества сотрудничества с Альфа-Инвестиции:

- пополнять брокерский счет можно на любую сумму без ограничений, главное помните, что инвестиции в РФ не застрахованы в отличие от банковских вкладов.

- нет комиссий за пополнение и вывод средств с брокерского счета;

- Альфа не берет комиссии за пополнение брокерского счета от сторонних банков;

- инвестор получает доступ к аналитике и инвестиционным идеям;

- бесплатный доступ к базе знаний, которая собрана на официальном сайте брокера;

- доступ к инструментам теханализа, рисовать линии поддержки и ценовые коридоры можно прямо в графике;

- несколько тарифов, из которых можно выбрать наиболее подходящий;

- можно открыть счет без обращения в офисы банка;

- есть выбор между самостоятельным и доверительным управлением;

- любой инвестор может оставить заявку на консультацию.

Недостатки сотрудничества с брокером Альфа:

- частые сбои в работе мобильного приложения;

- нельзя торговать некоторыми популярными у инвесторов иностранными валютами;

- высокие комиссии по сравнению с некоторыми другими российскими брокерами;

- минимальный лот при покупке валюты от 1 000 единиц, что подходит не всем инвесторам с небольшими капиталами;

- жалобы на квалификацию и обратную связь службы поддержки.

Однако команда Альфа-банка работает со всеми негативными отзывами и постоянно дорабатывает сервис, поэтому постепенно приложении становится более удобным и стабильным в использовании.

Подходит ли Альфа-Инвестиции для начинающих

По оценкам и отзывам самих пользователей брокер Альфа-Инвестиции подходит для новичков. После введения санкций против компании многие пользователи оказались один на один со своей проблемой. Брокер не смог качественно оказать помощь всем действующим клиентам, поэтому в интернет вылилась масса негативных отзывов.

Однако клиентский сервис постепенно улучшается. Брокер стал давать более развернутые консультации в мобильном приложении и в социальных сетях. Поэтому тем кто готов или хочет инвестировать только в российский фондовый рынок этот брокер подойдет.

Комментарии: 1

Особенности торговой платформы Альфа Директ, трейдинг и инвестиции в терминале, брокерское обслуживание, терминал для торгов Альфа Директ, и подключение роботов

Альфа-Директ – это торговая платформа от банковской организации Альфа-Банк, которая предоставляет консультации и доступ к торгам на фондовом и внебиржевом рынке. Также дает возможность вкладчикам контролировать и направлять свои финансовые инструменту в нужное русло в режиме реального времени из любого уголка планеты.

Содержание

- Инвестиции и трейдинг с Альфа-Директ

- Брокерское обслуживание от Альфа Банк

- Как открыть счет у брокера в Альфа-Директе?

- Как зарегистрироваться в личном кабинете “Альфа-Директ/Альфа-Инвестиции”?

- Личный кабинет: как зарегистрироваться и оформить учетную запись

- Функциональные возможности личного кабинета “Альфа-Директ”

- Тарифные планы и условия

- Индивидуальный инвестиционный счет в Альфа-Инвестициях: условия программы и ее преимущества

- В чем смысл услуги

- Достоинства

- Мобильное приложение для торговли

- Торговые терминалы “Альфа-Инвестиций”

- Как подключить робота к терминалу Альфа Директ

- Шаг 1

- Шаг 2

- Шаг 3

- Шаг 4

- Шаг 5

- Ответы на часто задаваемые вопросы

Инвестиции и трейдинг с Альфа-Директ

Альфа-Директ – это обновленное приложение для инвестиционной деятельности и трейдинга с новым названием – “Альфа-Инвестиции” https://alfabank.ru/make-money/investments/.

Что еще изменилось кроме названия:

- Домашний экран теперь подлежит регулировке по разным параметрам: отныне сюда можно добавлять то, что используется чаще всего.

- В раздел “Портфель” внедрили аналитику по финансовым инструментам и общую статистику по проведенным денежным операциям и выплатам.

- Расширили рекомендационную строку и более масштабными сделали рубрику “Инвестиционные идеи”. Все это находится в разделе “Прогнозы”.

Брокерское обслуживание от Альфа Банк

Брокер – одно из главных лиц в инвестиционной деятельности, которое является посредником между участником торговли и его рынком. Его главной задачей является приобретение/продажа валюты, акций, облигаций и иных ценных бумаг по указанию инвестора за некоторую, ранее обусловленную, плату.

Преимущества брокерского обслуживания в Альфа-Директ:

- брокерский счет открывается в течение 5 минут, посещать отделение банка лично не надо;

- пополнение брокерского счета с пластика Альфа-Банка осуществляется без комиссионного сбора;

- обслуживание бесплатно;

- удобная программа для мобильного устройства “Альфа-Инвестиции”: все необходимые инструменты для инвестиционной деятельности и трейдинга собраны именно здесь;

- брокерский счет можно открыть в четырех валютах и быстро пополнять через мобильное приложение;

- вывести денежные средства со счета можно в любое время за исключение тех.перерыва: с 00:00 до 2:00 банк закрыт;

- начать деятельность инвестора можно в любой момент, вложив любую сумму. Комиссионный сбор за проведенную операцию варьируется от 0,014% до 0,3%;

- участникам биржевой торговли с большими накоплениями доступна услуга “Персональный брокер”, в рамках которой профессионалы помогут сбалансировать портфель ценных бумаг;

- большой выбор финансовый активов: широкий ассортимент ценных бумаг и допуск к рынку Мосбиржи и биржи Санкт-Петербурга;

- необходимая информация по брокерскому счету и финансовым активам всегда доступна в онлайн приложении; также с возникшими вопросами можно обратиться по телефону горячей линии или написать письмо в чат с профессиональными трейдерами.

Как открыть счет у брокера в Альфа-Директе?

Для открытия брокерского счета инвестору необходимо посетить отделение Альфа-Банка лично или воспользоваться онлайн-возможностями по ссылке https://alfabank.ru/make-money/investments/brokerskij-schyot/

Чтобы открыть счет у брокера онлайн, следует заполнить анкету на официальном сайте или в мобильной программе “Альфа-Банка” или “Альфа-Инвестиции”.Если ранее вы уже пользовались услугами данной банковской организации, то для запуска брокерского счета нужно подписать бумаги посредством цифрового кода из SMS также через личный кабинет.

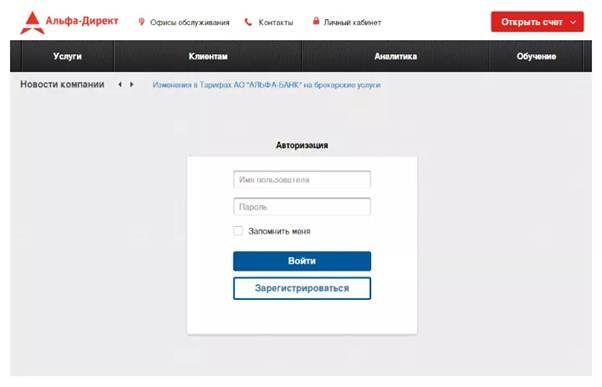

Как зарегистрироваться в личном кабинете “Альфа-Директ/Альфа-Инвестиции”?

Перед тем, как зарегистрировать свою персональную учетную запись на торговой платформе “Альфа-Инвестиции”, клиент должен получить электронную цифровую подпись. Получить ее можно в отделении банка, подписав договор на соглашение об открытии брокерского счета, после чего пополнить выполнить первое пополнение.

Получит ЭЦП можно также самостоятельно, без визита в отделение банка. Для этого пользователь должен скачать на ПК программу “Альфа-Директ” по ссылке https://alfabank.ru/make-money/investments/terminal-alfa-direct/ и сформировать цифровой ключ. Далее следует подписать заявление на открытие счета у брокера.

Личный кабинет: как зарегистрироваться и оформить учетную запись

Процедура регистрации клиента осуществляется на официальной торговой платформе “Альфа-Директ”.

Для оформление учетной записи потребуется указать:

- фамилию, имя и отчество;

- действующий адрес e-mail;

- контактный номер смартфона;

- данные документа, удостоверяющего личность.

Так выглядит личный кабинет Альфа Директ в 2022 году по ссылке https://lk.alfadirect.ru/:

Обратите внимание! Важно указывать действующий телефон, так как на него поступит SMS с кодом, который необходимо ввести для подтверждения номера.

После регистрации учетной записи пользователю нужно пройти процедуру генерации ключевого контейнера и оставить запрос на получение сертификата в разделе “Анкета пользователя”.

Важно! Все бумаги в учетной записи подтверждаются электронной цифровой подписью. Если ключ ЭЦП будет утерян пользователем, восстановить его нельзя. Придется формировать новый и подключать его к личному кабинету.

Функциональные возможности личного кабинета “Альфа-Директ”

Персональная учетная запись “Альфа-Директ” оснащена всеми необходимыми инструментами для круглосуточной инвестиционной деятельности.

С ее помощью клиент может:

- выдавать задачи;

- менять секретный код от аккаунта;

- вывести или положить денежные средства на брокерский счет;

- удаленно контролировать и управлять документами;

- анализировать проведенные финансовые операции, выстраивать прогнозы в отношении следующих инвестиционных сделок;

- просматривать историю операций и сделок за все время работы на биржевом рынке в любое время;

- получить ценные советы и рекомендации от экспертов по биржевой торговле.

Тарифные планы и условия

Инвестиционная платформа “Альфа-Директ” предлагает своим клиентам несколько тарифных программ с выгодными условиями.

| Тарифный план | Брокерское обслуживание | Комиссионный сбор за сделки с ценными бумагами | Комиссионный сбор за операции с валютой |

| Инвестор (подойдет тем, кто в месяц размещает на своем счету менее 80 000 рублей) | Бесплатно | 0,3% | 0,3% |

| Трейдер (подойдет для тех, кто активно участвует в рыночных сделках, чем больше финансовых операций, тем меньше комиссионный сбор) | 199 рублей/30 дней, если совершаются финансовые сделки, если нет – бесплатно | от 0,014% до 0,3% | от 0,014% до 0,3% |

| Советник (подойдет тем, у кого собран большой портфель, но есть желание получить консультацию по его балансировке) | От 0,5% годовых от общей суммы вложенного капитала | 0,1% | 0,1% |

| Персональный брокер | Бесплатно | от 0,014% до 0,3% | от 0,014% до 0,3% |

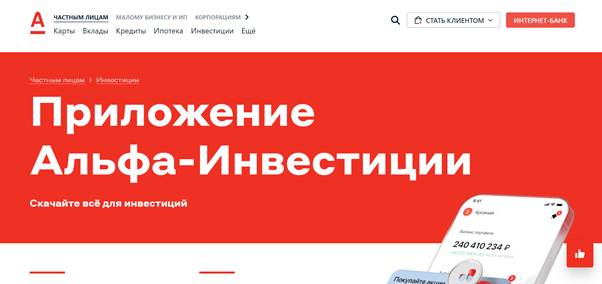

Индивидуальный инвестиционный счет в Альфа-Инвестициях: условия программы и ее преимущества

Индивидуальный инвестиционный счет (ИИС) – программа, предлагаемая для своих клиентов, финансово-кредитной организацией “Альфа-Капитал”. Пользуясь этой услугой, граждане могут вкладывать сбережения в инвестиционные проекты банка.

Обратите внимание! Открывая ИИС в Альфа-Банке важно учитывать то, что прямого доступа к бирже у пользователя не будет, а следственно купля финансовых инструментов – забота управляющей организации.

В чем смысл услуги

Суть работы индивидуального инвестиционного счета состоит в следующем: потенциальный участник биржевой торговли открывает ИИС и выбирает одну из инвестиционных стратегий, предлагаемых банком.

Обратите внимание! Новичкам в сфере инвестиций сперва лучше проконсультироваться с экспертом отделения, чтобы понимать, какой вариант будет наиболее выгодным для него.

ИИС в Альфа Банке имеет следующие преимущества:

- Управляющая организация ведет активную деятельность на биржевом рынке, покупая и приобретая финансовые активы, тем самым зарабатывая деньги для подопечного.

- После пересчета общей заработанной суммы и вычета комиссионного сбора, физическое лицо получает свою часть прибыли от выполненной работы.

- Счет пополняется минимально доступной суммой (от 10 тысяч до 1 миллиона рублей).

Открыть ИИС в Альфа Банке можно по ссылке https://alfabank.ru/make-money/investments/iis-broker/

Достоинства

Сильными и преимущественными сторонами открытия ИИС клиенты, которые уже воспользовались этой услугой в Альфа Банке, выделяют:

- льготы относительно налогов от государства;

- практичность – управляющая организация экономит время своего подопечного, выполняя не только основные функции инвестиционной деятельности, – купля/продажа ценных бумаг – но и анализируя рынок для более эффективной работы;

- срок действия счета – 3 года, по их прошествии банк просто предлагает оформить новый и продолжить сотрудничество.

Мобильное приложение для торговли

Альфа-Директ – это приложение, специально разработанное для мобильных устройств, чтобы трейдеры и инвесторы могли продолжить свою деятельность в любое время и при любых обстоятельствах.

Функциональные возможности мобильного приложения для трейдинга от Альфа Банк:

- минимальный вклад денежных средств под проценты – 10 тысяч рублей;

- сумма финансовой операции – не ограничена;

- передача текущих актуальных цен;

- чат с инвесторами и трейдерами для обсуждения инвестиционных стратегий и иных вопросов;

- в мобильном приложении “Альфа-Директ” имеется тематический раздел, куда публикуются новости и актуальная информация биржевого рынка, а также советы и идеи для активных участников торговли;

- программа для пользователей мобильных устройств: как для iOS https://apps.apple.com/ru/app/id1187815798, так и для Android https://play.google.com/store/apps/details?id=ru.alfadirect.app.

Обратите внимание! Чтобы пополнить счет или вывести заработанные денежные средства, можно использовать карту Альфа Банка или банковский счет.

Торговые терминалы “Альфа-Инвестиций”

Приложение для торгов “Альфа-Директ” удобно тем, что оно позволяет использовать не только различные инструменты, контролировать и управлять финансовыми операциями, но и выбирать наиболее удобный для работы торговый терминал.

Клиенту предлагается на выбор три терминала:

- Банковская (карманная) программа. Подойдет для тех, кто ведет инвестиционную деятельность через мобильное устройство, функционирующее на основе ОС iOS или Android.

- Альфа-Инвестиции. Программа, ориентированная на опытных инвесторов и трейдеров, устанавливается на персональный компьютер или ноутбук под ОС Windows.

- QUIK. Терминал включает в себя стандартный пакет услуг, скачивается на компьютер с ОС Windows.

Как подключить робота к терминалу Альфа Директ

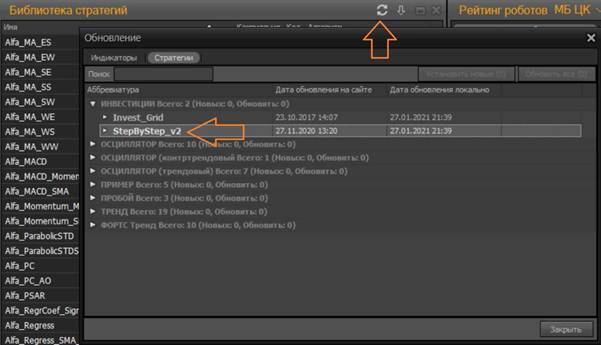

Разберемся в процессе подключения торгового робота на примере стратегии Step by Step в программе для ПК – “Альфа-Директ”.

Шаг 1

Открываем хранилище инвестиционных стратегий, которое находится на главной странице программы. Далее обновляем библиотеку и скачиваем инвестиционный план Step by Step.

Шаг 2

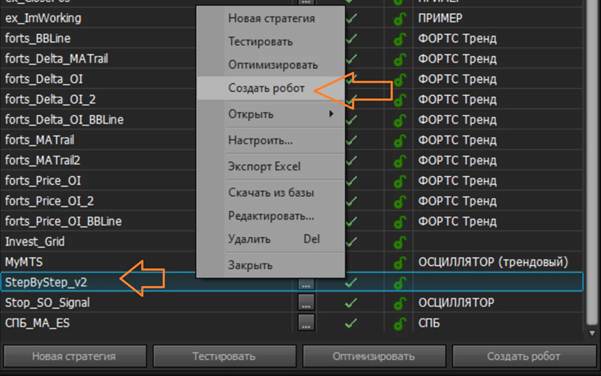

Находим установленный план в перечне загрузок и кликаем на кнопку “Создать робота”.

Шаг 3

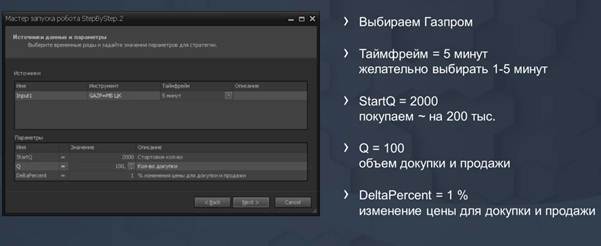

Выбираем финансовые инструменты Газпрома и иные устанавливаем иные параметры.

Шаг 4

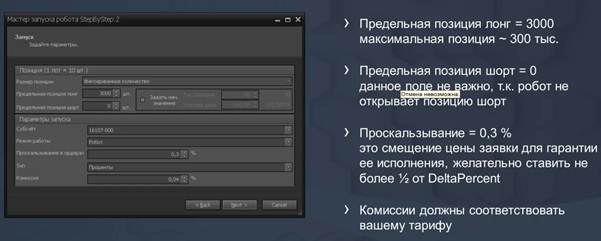

Активируем работу торгового советника. Заходим в раздел “Диспетчер роботов” и нажимаем “Play”.

Шаг 5

Теперь убедимся, что советник прочертил две линии для купли/продажи заданного ранее объема Q.

Для этого:

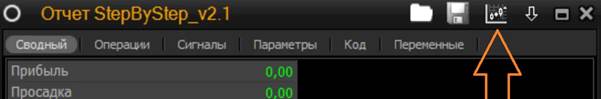

- Открываем “Диспетчер роботов” и находим нашу ранее сформированную программу. Нажимаем “Отчет”.

- Затем находим значок, указанный на скриншоте, и кликаем на него.

- На графике появятся две линии красного и зеленого цветов.

Роботизированная система готова.

Ответы на часто задаваемые вопросы

Как изменить тарифную программу?

Зайдите в персональную учетную запись , а затем перейдите в раздел “Сведения о счете”. Отсюда находим вкладку “Основная информация” – в ней содержится вся информация о текущем тарифном плане.

Выберите другую программу, сохраните изменения и подпишите документ об изменении тарифа ЭЦП. Новый тариф вступит в силу со следующего дня.

Возможно ли на платформе запустить сразу несколько торговых роботов-советников?

Да

Возможно ли запустить торговый терминал QUIK на нескольких устройствах?

Данным биржевым торговым терминалом, заходя с одной и той же учетной записи одновременно с 2 и более устройств, пользоваться нельзя. Если на одном ПК сессия не завершена, то другое устройство не даст воспользоваться терминалом, пока текущее соединение не будет прервано.

Порядок регистрации и вход в личный кабинет Альфа-Инвестиции для торговли акциями, ETF, паевыми инвестиционными фондами, облигациями. В приложении можно пройти обучающие курсы, получить доступ к более чем 3000 ценных бумаг, настроить push-сообщения и узнавать о росте цен. Клиенты через свою учетную запись пополняют брокерский счет, отзывают и выводят с него деньги. Плюсы и минусы личного кабинета.

Регистрация личного кабинета Альфа-Инвестиции

- Скачайте приложение Альфа-Инвестиции в AppStore, Google Play или по QR-коду на официальном сайте alfabank.ru

- Введите e-mail и номер мобильного или авторизуйтесь через Госуслуги, Google-аккаунт

- Кликните «Создать счет» и укажите, являетесь ли вы клиентом банка

- Впишите логин и пароль, номер карты или счета. Если вы не являетесь клиентом банка, заполните короткую анкету (ФИО, контактные, паспортные данные)

- Выберите «Подать заявку» и дождитесь получения ЭЦП

- Подпишите соглашение на открытие счета

- Дождитесь проверки данных и активации брокерского счета

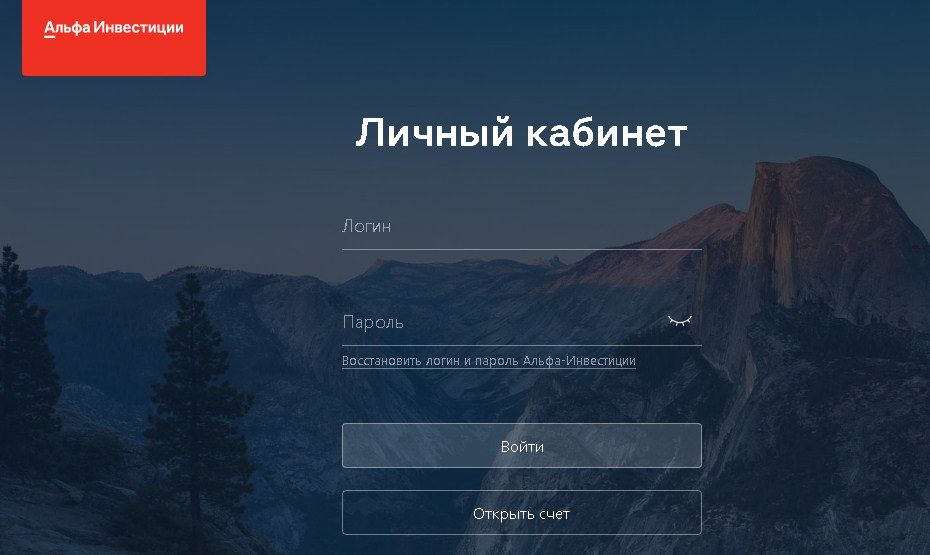

Вход в личный кабинет Альфа-Инвестиции

- Запустите установленное приложение

- Введите логин и присвоенный пароль

- Если не помните данные, нажмите ссылку «Восстановить логин и пароль Альфа-Инвестиции», введите ФИО, зарегистрированный номер мобильного и следуйте подсказкам системы

Функционал личного кабинета

Пользование личным кабинетом абсолютно бесплатное, инвесторам нужно оплачивать только комиссию за сделки. После регистрации учетной записи открывается доступ к:

- Покупке более чем 3000 ценных российских и зарубежных бумаг

- Возможности пополнять брокерский счет и выводить деньги на карту с комиссией 0 рублей

- Мини-курсам о фондовой бирже и ценных бумагах, подборкам акций от аналитиков, идеям инвестиций в разделе «Прогнозы»

- Настройкам push-сообщений о выгодных биржевых ценах

- Изучению статистики по выплатам, сделкам, активам в разделе «Портфель»

- Возможности самостоятельно настраивать вид главного экрана

- Отслеживанию прямой трансляции котировок

- Торговле акциями, облигациями, ETF, паевыми инвестиционными фондами

- Круглосуточной службе поддержки

Как пополнить брокерский счет в Альфа Инввестиции

Для пополнения брокерского счета есть несколько способов:

- Перевести деньги на счет в приложении Альфа-Мобайл, через Альфа-Клик

- Пополнить счет в отделении через кассу

Банк не устанавливает ограничения на минимальную сумму для пополнения баланса брокерского счета. Зачисление денег занимает от 5 до 20 минут, комиссия не удерживается. Также можно перечислить средства из других банков. В данном случае комиссия определяется банком-отправителем, срок зачисления варьирует от 1 до 3 дней.

Порядок отзыва средств с брокерского счета

Отозвать деньги с брокерского счета можно на вкладке «Переводы» личного кабинета. После выбора счета нажмите «Отправить» и подтвердите действие ЭЦП.

Как вывести деньги с брокерского счета

Для вывода прибыли после сделки должно пройти 2 рабочих дня. В день перевода денег с 09:00 до 23:45 (рублевые) или не позже 18:00 (валютные) в разделе «Денежные переводы» выберите «Вывод в другой банк». Сразу перечислить средства на карту нельзя, поэтому укажите банковский счет для пополнения баланса.

Как торговать ценными бумагами в приложении

- Изучите в личном кабинете список доступных ценных бумаг. На вкладке «Сводка» для удобства указывается дневной диапазон цены

- Выберите нужный вариант и отправьте один из типов заявок:

- Лимитированная заявка означает, что сделка будет проведена по цене, не хуже указанной инвестором (не ниже или не выше)

- Стоп-лимит означает, что сделка состоится при достижении указанной в заявке стоп-цены

- Адресная заявка – подходит для сделок с контрагентом по заранее установленным договоренностям

- Следящий стоп – стоп-цена, при которой будет совершена сделка. Устанавливается в виде максимально допустимого отклонения от min или max стоимости инструмента

- После покупки ценных бумаг можно самостоятельно отслеживать понижение и повышение цены в личном кабинете или настроить push-уведомления

- При увеличении цены на бумаги инвестор продает их, получает деньги на брокерский счет, а затем выводит

Плюсы и минусы личного кабинета

Плюсы:

- Быстрое подтверждение сделок с помощью ЭПЦ

- Простой, понятный интерфейс

- Доступ к актуальным новостям, идеям, подсказкам опытных инвесторов

- Возможность пройти обучающий курс

- Онлайн-поддержка

- Большой выбор активов

- За пополнение счета и вывод денег не нужно платить комиссию

Минусы:

- Устаревший вид при построении графиков, который, по мнению некоторых пользователей, можно было бы привести к современному виду

- Для вывода средств нужно ждать минимум 2 дня с момента сделки

Вопрос-ответ

Как изменить тарифный план?

Нажмите в личном кабинете вкладку «Еще», а затем – «Сведения о счете». Выберите новый тарифный план во вкладке «Основная информация», после чего подтвердите изменения, нажав на кнопку «Сохранить изменения».

Что делать, если изменился контактный номер телефона?

В личном кабинете кликните ссылку «Еще» и «Профиль». На вкладке «Контакты» впишите измененные данные, сохраните изменения и подтвердите действие с помощью ЭЦП.

Когда зачисляются дивиденды по акциям?

На счет клиента они поступят автоматически в срок до 5 дней с момента получения дивидендов депозитарием Альфа-Банка.

Где найти отчеты брокера?

Они загружаются автоматически в личный кабинет. Найти их можно в разделе «Отчеты».

Может ли другой человек управлять моим брокерским счетом?

Да, при наличии доверенности от владельца его счетом может управлять другой человек. Также можно сформировать новый портфель внутри счета и открыть доступ на управление портфелем другому человеку.

Можно ли подать заявку на покупку или продажу неполного лота?

Подать поручение на торговлю неполными лотами можно только в версии торгового терминала Альфа-Инвестиции с 10:00 до 18:40, в дни работы Московской Биржи.

Это не первое инвестиционное предложение Альфа Банка: сервис «Капитал» открывает доступ к покупке паев и сбору инвестиционного портфеля, а «Поток» дает простую платформу для выдачи займов малому бизнесу под особыми условиями. Но если вас интересует трейдинг в классическом понимании, где доступны акции крупных компаний и ETF фонды, а от ваших быстрых решений напрямую зависит доходность, Альфа-Инвестиции — тот инструмент, который вам нужен.

Общие сведения

Мобильное приложение Альфа-Инвестиции позволяет торговать более чем 3 тысячами ценных бумаг Московской биржи и Санкт-Петербургской биржи, среди которых:

- Акции крупных компаний (Яндекс, Netflix, Tesla и т.д.) В приложении доступны только самые крупные игроки, инвестировать в растущие предприятия можно только в «Потоке».

- Облигации — займы крупным компаниям, преимущественно государственным или образующим рынок. Прозрачный инструмент для регулярного дохода без резких взлетов и падений.

- ПИФы — паи в инвестиционных фондах. Помимо прочих, доступны паи Альфа-Капитала — проекта Альфа Банка для пассивных инвестиций. Таким образом, через приложение Альфа- Инвестиции можно получать доход от Капитала, не подключаясь к программе.

- ETF — фонды для инвестиций в мировую экономику. Доступны доли в «золотом» фонде, ETF китайских и американских акций, и т.д.

Брокерское обслуживание у Альфа Банка одно из самых комфортных в российском сегменте. Отсутствие комиссий на ввод и вывод средств, мягкие тарифы и квалифицированная служба информационной поддержки — это преимущества, которые отмечают даже инвесторы, перешедшие от Альфа-Инвестиций к другим брокерам.

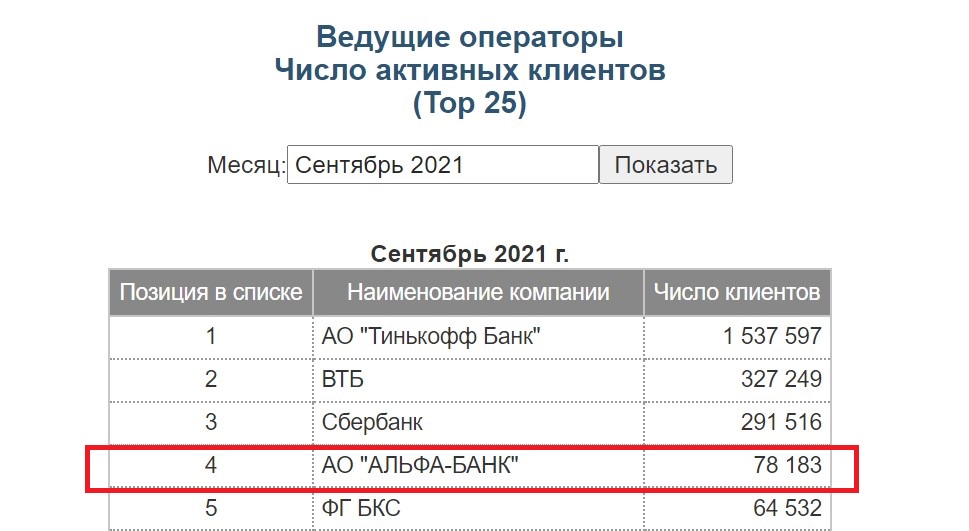

Здесь возникает закономерный вопрос: в чем подвох, почему брокер Альфа Банка остается в нижней половине российского топ-10, имея немногим более 160 тысяч клиентов и совсем скромные показатели по ежедневной торговой активности? Проблема становится очевидна на старте торговли.

При искусственно ограниченном доступе к инструментам биржи — что не новость для российских брокеров, выросших из российских же банков, — Альфа-Инвестиции дополнительно портит впечатления пользователя стремлением к автоматизации, с которой у банка на пятый год работы сервиса все до сих пор не просто. Физические лица, которые впервые пробуют инвестировать через приложение, жалуются на роботов, которые торгуют в убыток, на слишком щедрое кредитное плечо и общий недостаток информации.

К Альфа-Инвестициям нужно привыкать, и это их главный недостаток. Пока конкурирующие брокеры стараются обучать малых инвесторов безопасным способам заработать денег, Альфа Банк продолжает концентрироваться на своих продуктах для инвестиций под присмотром специалистов. Как результат, в приложении недоступны инструменты для биржевой торговли, признанные экспертами недостаточно надежными, а автоматизация процессов приводит новичков к неожиданному результату.

Тарифы брокера

Для клиентов банка, которые хотят попробовать торговлю на бирже, и не готовы платить за доступ к управлению финансовыми инструментами, Альфа-Инвестиции будут одной из лучших стартовых площадок. По состоянию на осень 2021 года доступны 4 тарифа:

- Инвестор. Фиксированная повышенная комиссия в 0,3% на все операции, кроме фьючерсов. Для фьючерсов — динамическая комиссия до половины биржевого сбора. Тариф рекомендуют начинающим брокерам с объемом месячных инвестиций ниже 82 тысяч рублей. Платы за обслуживание нет, что логично, так как тариф разработан под участников рынка, которые покупают инструменты для длительного удержания.

- Трейдер. Комиссия зависит от суммы ежедневных сделок: от 0,049% за операции на сумму ниже 100 тысяч рублей и до рекордных 0,014% за оборот более 100 млн. Есть награды за расчет по сделкам. Ежемесячное обслуживание — 199 рублей, но если трейдер не проводит операций, плата не снимается.

- Советник. Брокерское обслуживание + консультационные услуги. За доступ к консультациям брокер берет от 0,5% годовых на инвестиции, комиссия на сделки – от 0,1 до 0,2%. Фактическая стоимость советника рассчитывается индивидуально и зависит от выбранного уровня риска, доходности и других факторов.

- Персональный брокер. Тариф открывается при портфеле стоимостью 10 млн рублей или более. Обслуживание бесплатное, все операции проводятся с поддержкой профессионального брокера и специальными комиссиями: от 0,14% для акций и от 0,011% для ценных бумаг.

Выбор тарифа зависит от того, насколько вы доверяете экспертам сервиса Альфа-Инвестиции. Для абсолютного большинства активных участников рынка со средним или высоким ежедневным оборотом оптимальным будет тариф «Трейдер»: минимальные комиссии на большинство операций плюс «превращение» в бесплатный инвестиционный кошелек на месяцы, когда вы не ведете торговлю.

Как открыть брокерский счет

Чтобы начать торговать на бирже и собирать собственный инвестиционный портфель, нужно иметь брокерский счет. Он действует не так, как обычный банковский счет, и вместе с финансовыми средствами хранит акции, облигации и другие инструменты биржевой торговли. В зависимости от брокера, для такого счета могут действовать специальные условия: например, более выгодные обменные курсы или «невидимое» кредитное плечо для быстрого заключения крупных сделок.

Сервис Альфа-Инвестиции дает возможность открыть счет за несколько минут, без посещения офиса банка. Чтобы заключить договор дистанционно, необходимо быть клиентом Альфа Банка, либо иметь аккаунт на Госуслугах — для защищенной первой авторизации с подтверждением личности.

Преимущества счета от этого брокера:

- простая и быстрая регистрация — выход на биржу за 5-7 минут;

- специальный валютный курс для выгодной торговли и обмена;

- низкие тарифы на обслуживание, особенно для активного трейдинга.

Чтобы открыть новый счет, заполните простую форму, затем скачайте официальное приложение и проведите первое пополнение. Приступить к торговле можно будет немедленно. Будьте внимательны: для новых пользователей есть подводные камни в виде слишком широкого кредитного плеча, о котором банк не предупреждает заранее. В приложении от Альфа Банка легче совершить случайную сделку на суммы от миллиона рублей и выше, чем в любом другом инвестиционном сервисе.

Как создать ИИС

От обычного брокерского счета ИИС — или индивидуальный инвестиционный счет — отличается механизмом вывода средств мягкими условиями налогообложения. Для держателей ИИС доступно две программы налогообложения.

Первая программа с вычетом до 52 тысяч год (13%) может оформляться ежегодно и подходит для малых трейдеров или инвесторов, которые планируют держать ИИС не более 3 лет. Вторая программа дает больше выгоды активным трейдерам, так как компенсирует налог 13% без ограничений. Она доступна только для периодов от 3 лет и более, и оформляется при закрытии счета.

Открыть ИИС в Альфа-банке так же просто, как обычный брокерский счет. Заполните форму, подпишите документы — и приступайте к торговле. Обратите внимание: на такой счет вы сможете вносить только рубли. Валюту для покупки иностранных бумаг можно будет купить в приложении по специальному выгодному обменному курсу.

Как вывести деньги

Чтобы вывести деньги с брокерского счета, в приложении Альфа-Инвестиции перейдите в раздел управления средствами — «Портфель», затем выберите опцию «Перевести». Убедитесь, что выключена опция увеличения лимита вывода за счет плеча, чтобы не оказаться случайным должником Альфа Банка.

Эта опция предназначена не для быстрого кредитования, а для обеспечения ускоренного вывода средств по сделкам, которые уже прошли, но не закрылись по расчетам. Удобно, если вы больше не собираетесь торговать в этот же день, так как пропадает барьер в 1-2 дня после заключения сделки. Тем не менее, для безопасности лучше все же отключить.

Если у вас установлено приложение Альфа Банка, вы можете использовать его для упрощенного вывода денег на карту. Брокерский счет доступен для управления вместе с остальными счетами, но с урезанным функционалом по сравнению с сервисом Альфа-Инвестиции: пополнить счет или запросить вывод можно, а посмотреть акции или включить кредитное плечо нельзя. В остальном перевод средств ничем не отличается от обычных операций для мобильного банкинга.

Комиссия на все операции у Альфа-Инвестиций — 0%, однако если вы выводите деньги на счет другого банка, корреспондент может брать собственную комиссию. Среднее время зачисления средств — до 3-5 минут, но иногда вывод занимает до 5-6 часов. Если деньги не поступили в течение одного рабочего дня, звоните в поддержку.

Средства с ИИС выводятся только при закрытии индивидуального счета — это стандарт для инвестиционных счетов данного типа.

Как закрыть счет у брокера

На данный момент закрыть брокерский счет в Альфа-Инвестициях можно только при личном обращении в банк. Условия:

- наличие документов, удостоверяющих личность;

- отсутствие активов на счету;

- все средства выведены на обычные счета или банковские карты.

Закрытие счета занимает не более 5 рабочих дней, обычно — не более одного рабочего дня.

Держатели счета ИИС могут не ходить в офис Альфа Банка, а закрыть счет дистанционно через приложение Альфа-Инвестиции. Единственное условие — отсутствие долгов и активных сделок любого типа на счету. При закрытии счета можно будет выбрать тип налогового вычета (для счетов от 3 лет и старше) и реквизиты, на которые будут выведены средства в полном объеме.