Алгоритм расчета налога на прибыль и авансовых платежей за I полугодие

Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи по итогам квартала плюс ежемесячные авансовые платежи.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью Варианты и сроки уплаты авансов по налогу на прибыль

Пример

Налогооблагаемая прибыль Организации по результатам I полугодия составила 2 800 000 руб. В декларации за I квартал текущего периода указаны авансовые платежи к уплате во II квартале — 200 000 руб., в том числе:

За I полугодие был начислен и перечислен в бюджет торговый сбор в размере 60 000 руб.

Необходимо рассчитать налог к уплате за I полугодие и ежемесячные авансовые платежи на III квартал.

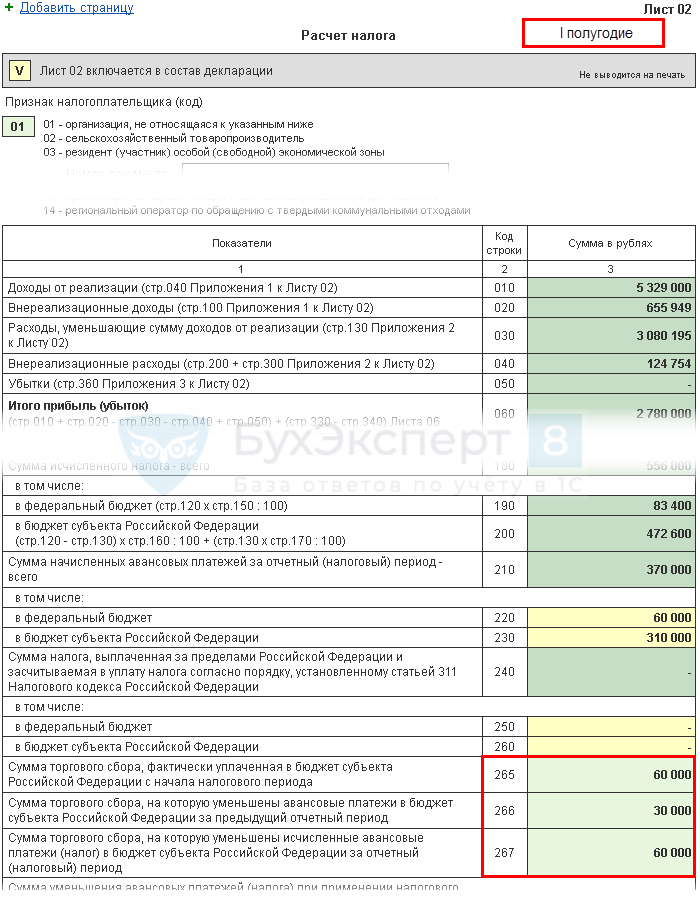

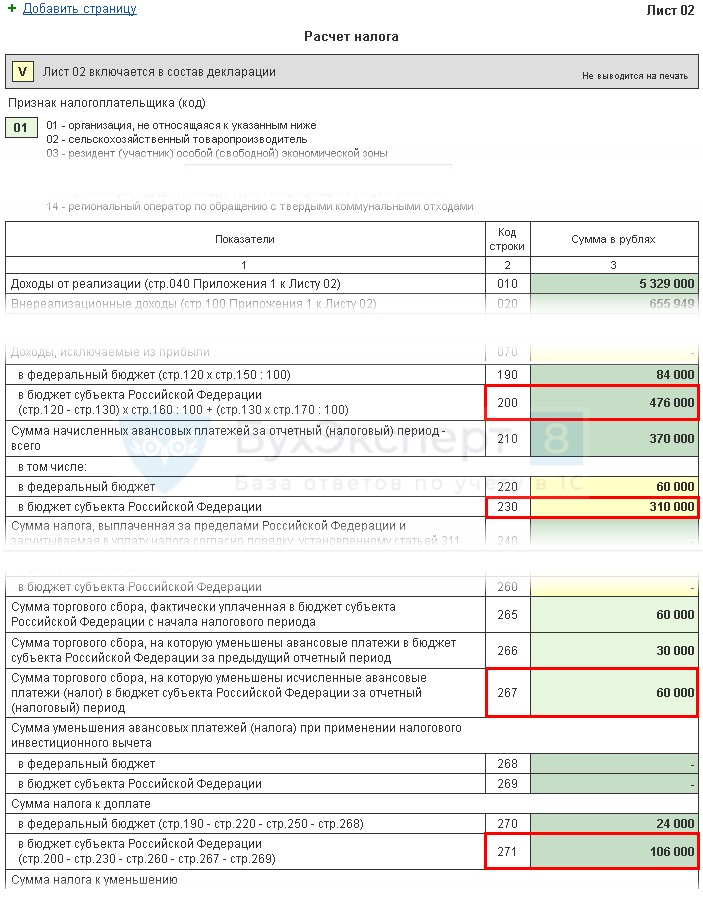

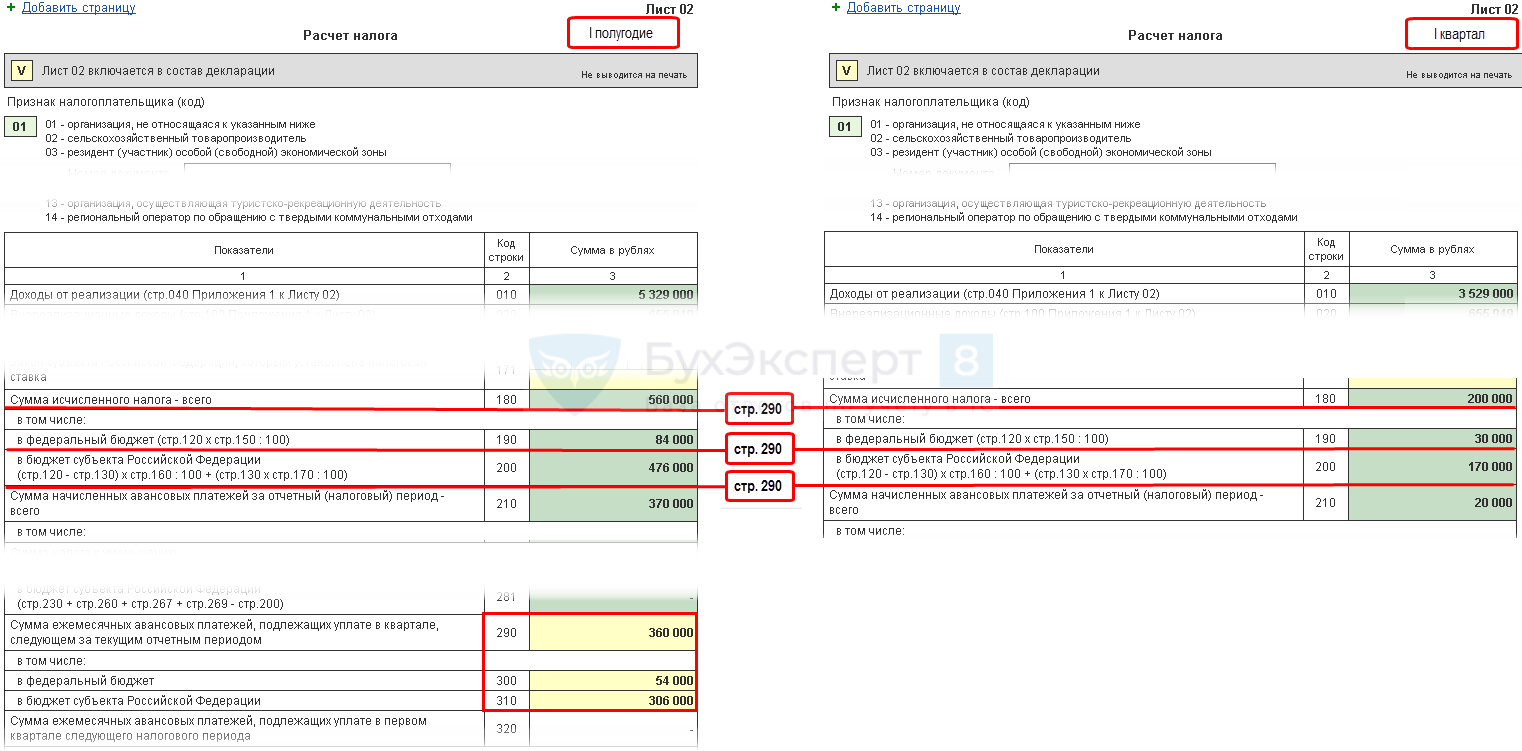

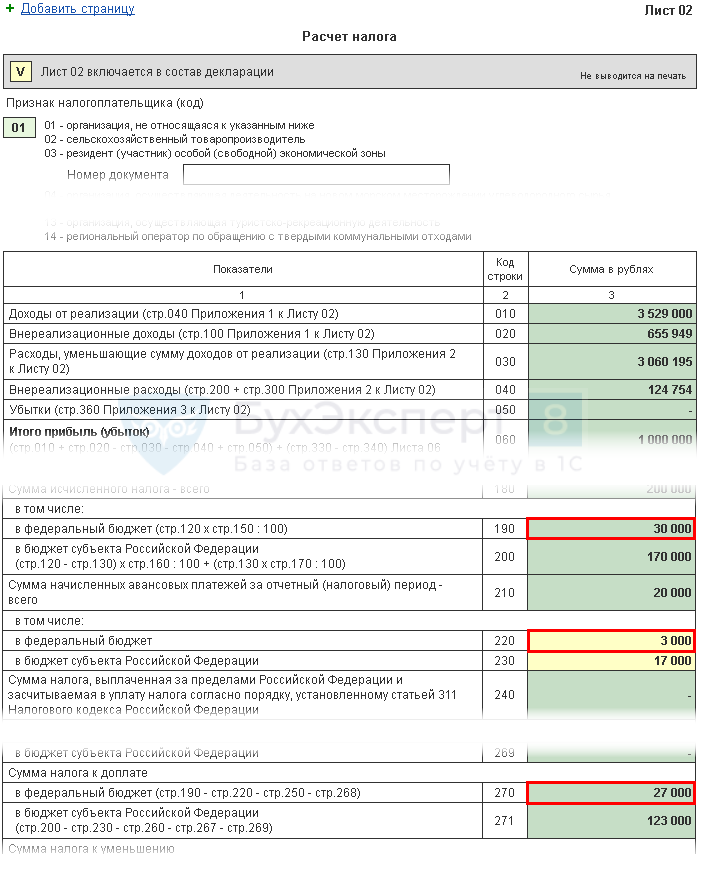

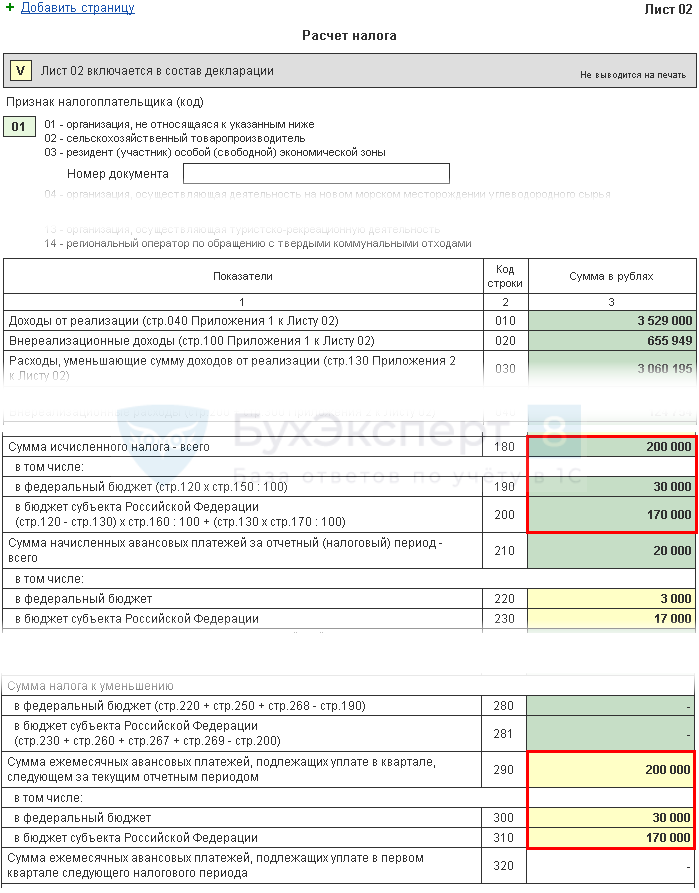

Лист 02 Расчет налога на прибыль и авансовых платежей

Пострадавшие от коронавируса организации освобождены от авансовых платежей по налогу на прибыль в части платежей за II квартал 2020 (Федеральный закон от 08.06.2020 N 172-ФЗ).

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I полугодие и суммы ежемесячных авансовых платежей на III квартал.

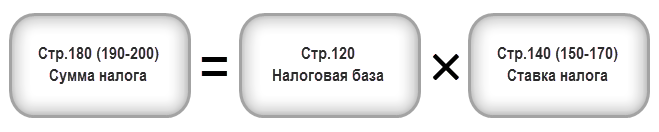

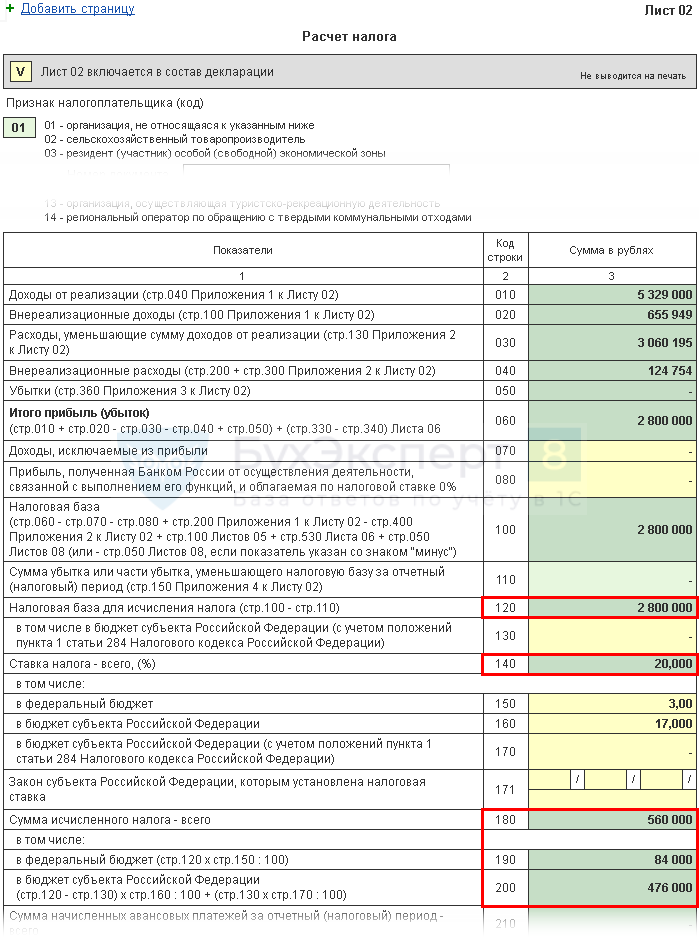

Шаг 1. Определите сумму налога на прибыль за I полугодие (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Получите понятные самоучители 2021 по 1С бесплатно:

Проверку расчета за I полугодие осуществите по формуле:

В нашем примере сумма налога на прибыль всего (стр. 180) — 2 800 000 х 20% = 560 000 руб.,в т. ч.:

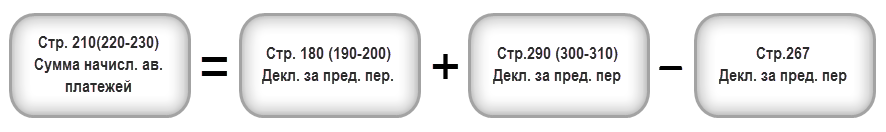

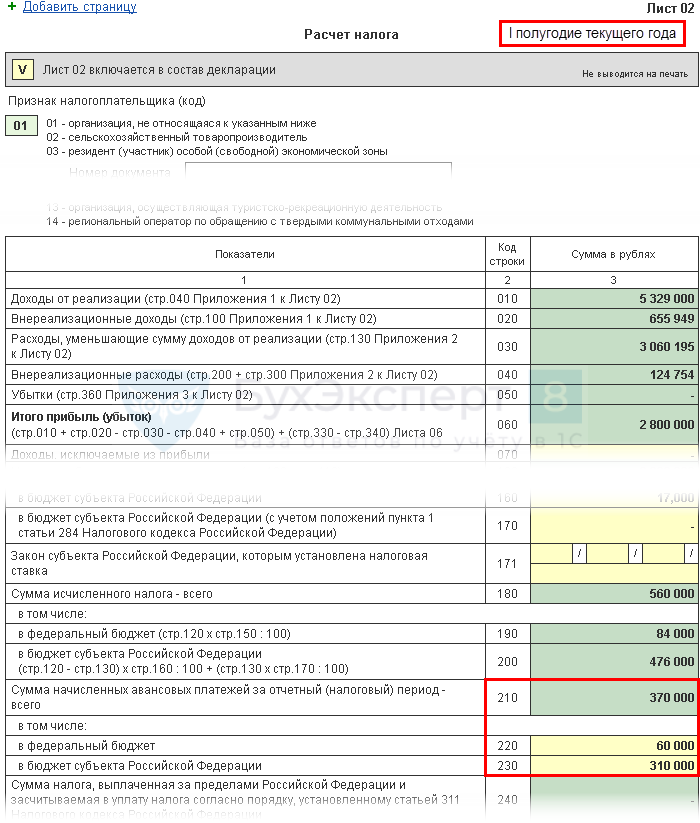

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна уплатить за период I полугодия, необходимо указать в стр. 210 (220, 230) в 1С вручную, т. к. они рассчитываются по данным декларации за I квартал текущего года и состоят из:

В строки 220, 230 в декларации за I полугодие вручную введите суммы, рассчитанные по формуле:

В нашем примере сумма начисленных авансовых платежей за I полугодие составляет:

Рассчитанные суммы указываются в стр. 210 (220,230) декларации за I полугодие.

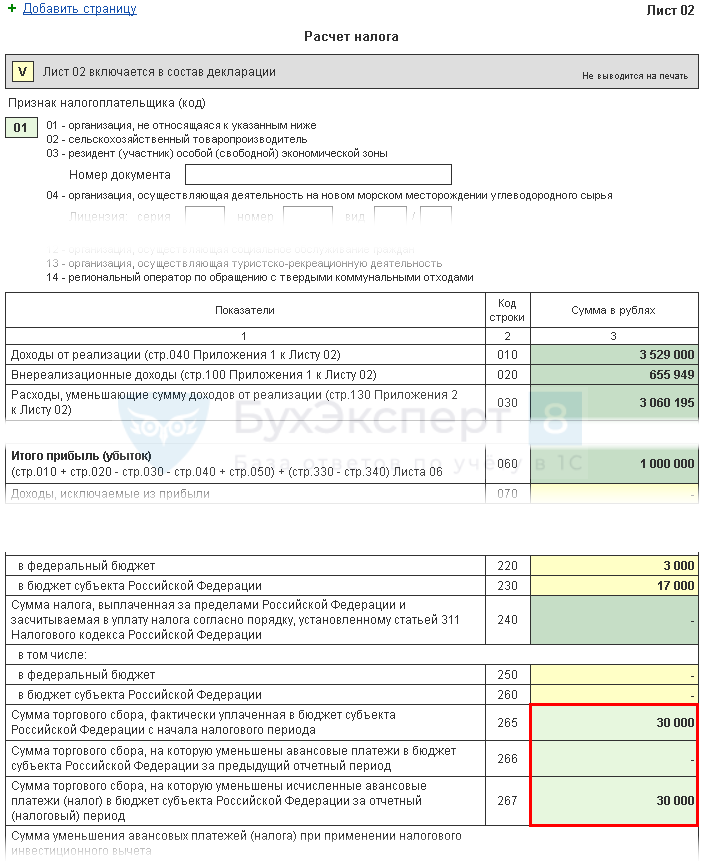

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации в 1С заполняются автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I полугодие данные строки заполняются следующим образом:

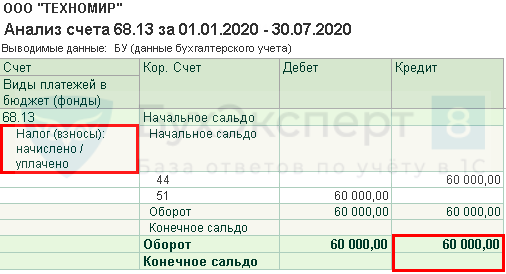

В 1С в строке 265 автоматически заполняется оборот по Кт 68.13 ( Вид платежа — Налог начислено/уплачено). На наш взгляд это не совсем корректный алгоритм заполнения строки, т. к. не всегда сумма начисленного может совпадать с уплаченным, т. е. с оборотом Дт 68.13 Кт 51. Поэтому обратите внимание и проверьте заполнение данной строки. В случае необходимости – перезаполните ее вручную.

Еще одна особенность программы: строка 265 не будет автоматически заполняться при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

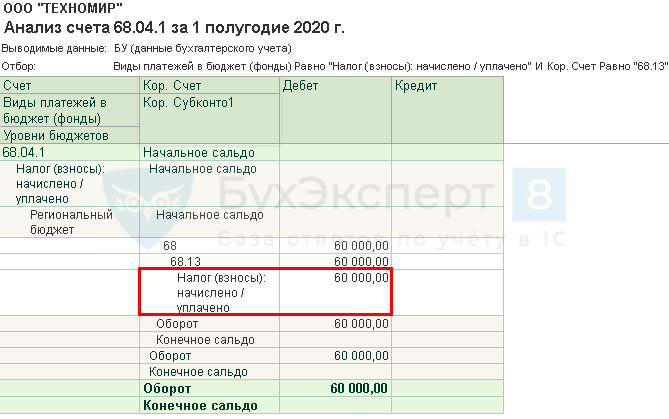

В 1С в декларации за полугодие в строке 266 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I квартал, т. е. это оборот:

В нашем примере стр. 266 равна 30 000 руб.

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I полугодие, т. е. это оборот:

В нашем примере стр. 267 равна 60 000 руб.

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь определите, что получилось больше:

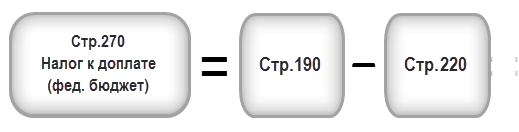

Шаг 4.1. Федеральный бюджет

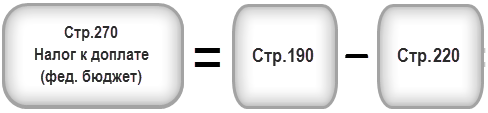

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I полугодия необходимо доплатить, т. е. в 1С автоматически будет заполнена строка 270 по формуле:

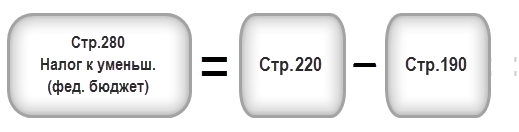

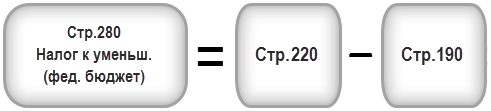

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I полугодия будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 280 по формуле:

В нашем примере стр. 190 (сумма 84 000 руб.) больше стр. 220 (сумма 60 000 руб.), следовательно, налог в федеральный бюджет по итогам I полугодия будет к доплате:

Шаг 4.2. Бюджет субъекта РФ

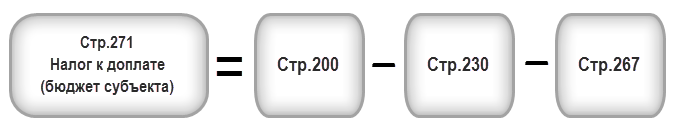

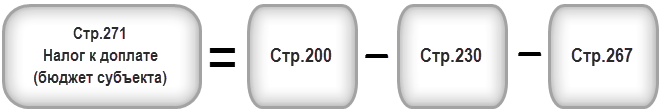

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I полугодия необходимо доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

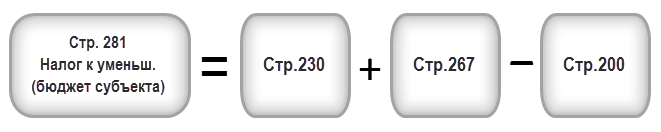

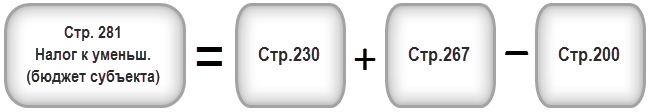

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I полугодия будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 281 по формуле:

В нашем примере стр. 200 (сумма 476 000 руб.) больше суммы строк 230 и 267 (370 000 = 310 000 + 60 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I полугодия будет к доплате:

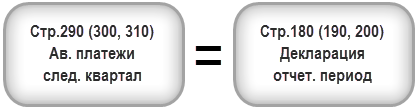

Шаг 5. Определите сумму авансовых платежей к уплате в III квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I полугодия рассчитать авансы, подлежащие уплате в III квартале. Такие платежи отражаются по стр. 290 (300, 310).

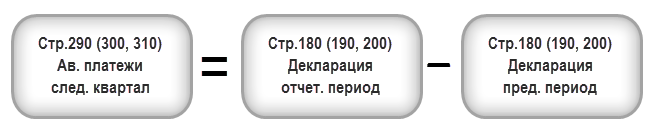

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате необходимо осуществить по формуле:

Если в результате расчета по стр. 290 (300, 310) получено нулевое или отрицательное значение, то эта строка НЕ заполняется, а в III квартале ежемесячные авансовые платежи не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ).

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате в III квартале рассчитывается:

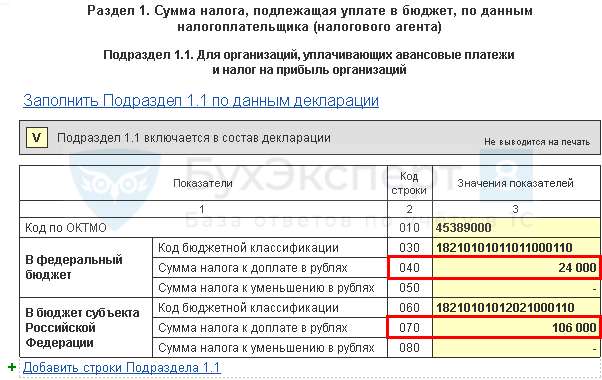

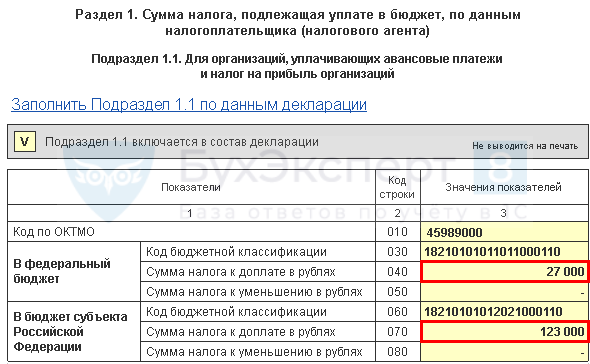

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I полугодие

Итоговые данные по доплате или уменьшению налога на прибыль в I полугодии заполняются в 1С автоматически по следующему алгоритму.

В нашем примере сумма налога на прибыль по итогам I полугодия в федеральный бюджет и бюджет субъекта РФ получилась к доплате.

Налог, рассчитанный по итогам отчетного периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, уплатить налог за I полугодие, указанный в Разделе 1 Подраздела 1.1. необходимо до 28 июля.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

В нашем примере доплата налога на прибыль должна быть осуществлена до 28 июля 2020:

Ознакомиться с порядком уплаты налога на прибыль:

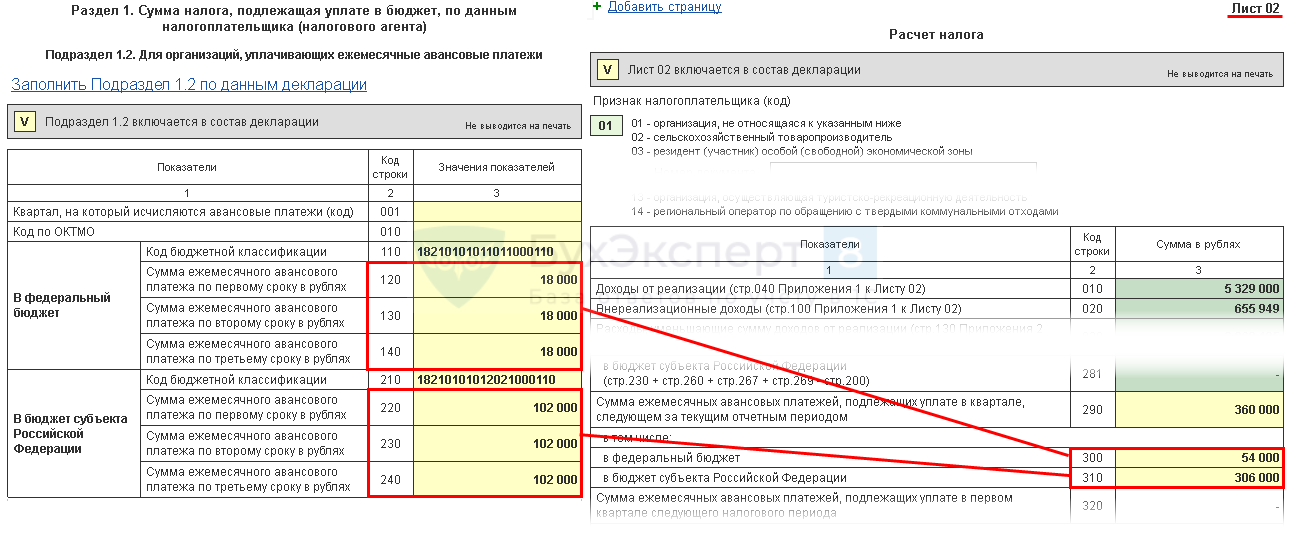

Раздел 1 Подраздел 1.2 Авансовые платежи на III квартал

В Разделе 1 Подраздела 1.2 декларации отражаются ежемесячные авансовые платежи, которые необходимо уплатить в III квартале.

Сумма авансовых платежей на III квартал была рассчитана по стр. 300, 310 Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

Для ежемесячных авансовых платежей внутри отчетного периода установлен срок уплаты — не позднее 28 числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, в III квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

В нашем примере уплата авансовых платежей в III квартале должна быть осуществлена:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(9 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Очень интересный емкий семинар, на сегодняшний день очень актуальный. Огромное спасибо!

Как рассчитать ежемесячные авансовые платежи по налогу на прибыль в течение отчетного периода

Алгоритм определения величины ежемесячного аванса

Ежеквартально налогоплательщик рассчитывает сумму аванса по прибыли исходя из данных, полученных по фактическим результатам работы за период с начала года. Однако при этом (если он не пользуется правом платить авансы только поквартально) ему надо делать опережающие этот расчет платежи, осуществляемые ежемесячно в установленный срок.

Налогоплательщики, которые в 2020 году платили обычные ежемесячные авансы, вправе были перейти на уплату ежемесячных авансов исходя из фактической прибыли с платежа за январь-апрель и в последующие периоды до конца 2020 года (п. 2.1 ст. 286 НК РФ, введен законом от 22.04.2020 № 121-ФЗ). При этом сумму авансов они могли определить с учетом ранее начисленных авансовых сумм. Чтобы сделать такой переход, изменение порядка уплаты авансов нужно было отразить в учетной политике, а в налоговую подать уведомление по форме из письма ФНС от 22.04.2020 № СД-4-3/6802@. Чтобы начать платить авансы по факту с апреля, уведомить инспекцию нужно было до 8 мая. Для последующих периодов срок уведомления — 20-е число месяца с которого решено изменить порядок (если с мая, то до 20.05.2020, с июня — до 20.06.2020 и т. д.).

Образец заполнения уведомления о переходе на уплату ежемесячных авансовых платежей исходя из фактически полученной прибыли с апреля 2020 года вы можете посмотреть и скачать в Готовом решении от КонсультантПлюс. Просто получите бесплатный пробный доступ к системе и переходите в материал.

А еще эксперты К+ сделали подробный разбор всех апрельских нововведений в порядке уплаты авансов по налогу на прибыль в своем Обзоре:

Полный текст Обзора см. в cистеме КонсультантПлюс, получив полный пробный доступ бесплатно.

Однако с 01.01.2021 уплата авансов по прибыли осуществляется по старым правилам.

Для определения величины таких платежей п. 2 ст. 286 НК РФ устанавливает следующие зависимости:

Плательщики торгового сбора могут уменьшить авансовые платежи по налогу на прибыль на суммы фактически уплаченного торгового сбора в части консолидированного бюджета субъекта РФ (п. 10 ст. 286 НК РФ).

Что будет с авансом, если в квартале получен убыток

В одном из кварталов налогового периода налогоплательщик может получить меньше прибыли, чем в предыдущем, или убыток. Но данные обстоятельства не освобождают налогоплательщика от уплаты ежемесячных авансовых платежей в текущем квартале. В таких случаях сумма либо часть ежемесячных авансовых платежей, уплаченных в текущем квартале, будет признаваться переплатой по налогу на прибыль, которая согласно п. 14 ст. 78 НК РФ подлежит зачету в счет предстоящих платежей по налогу на прибыль или иным налогам; на погашение недоимки, уплату пеней или возврату налогоплательщику.

Если исчисленная сумма ежемесячного авансового платежа получится отрицательной или равной 0, то ежемесячные авансовые платежи в соответствующем квартале не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ). Подобный результат, полученный по итогам III квартала, приводит к отсутствию оплаты авансов в IV квартале текущего года и I квартале следующего.

Исчисление авансовых платежей при реорганизации и при смене порядка расчета

В случае реорганизации налогоплательщика, в процессе которой к нему присоединено другое юридическое лицо, размер ежемесячного авансового платежа на дату реорганизации рассчитывается без учета показателей деятельности присоединившейся организации (письмо Минфина России от 28.07.2008 № 03-03-06/1/431).

Если налогоплательщик меняет порядок расчета авансов, переходя от ежемесячного определения их от фактической прибыли к ежемесячным платежам, рассчитываемым поквартально, то сделать это можно только с начала нового года (абз. 8 п. 2 ст. 286 НК РФ), уведомив ИФНС не позднее 31 декабря предшествующего переменам года. Сумма ежемесячного платежа, который надо будет платить в I квартале, в этом случае определится как 1/3 от разницы между суммой аванса, рассчитанного по итогам 9 месяцев, и величиной авансового платежа, полученной по итогам полугодия в предшествующем году (абз.10 п. 2 ст. 286 НК РФ).

О том, в какие сроки делаются платежи по авансам, читайте в статье «Какой порядок и сроки уплаты налога на прибыль (проводки)?».

Пример исчисления авансовых платежей

Квартальные авансовые платежи, исчисленные по итогам отчетных периодов предыдущего года у организации «Квант», составили:

В текущем году авансовые платежи по итогам отчетных периодов (квартальные) составили:

Необходимо определить сумму ежемесячного авансового платежа, который организации «Квант» следует уплачивать в каждом квартале текущего налогового периода и I квартале следующего года.

1. Ежемесячный авансовый платеж, подлежащий уплате в I квартале текущего года, равен ежемесячному авансовому платежу, который уплачивался организацией «Квант» в IV квартале предыдущего года (абз. 3 п. 2 ст. 286 НК РФ). Его расчет производится в следующем порядке:

(1 000 000 руб. – 700 000 руб.) / 3 = 100 000 руб.

Следовательно, в январе, феврале и марте организация «Квант» уплачивает по 100 000 руб. авансов, распределяя их по бюджетам в необходимой пропорции.

Поскольку по итогам I квартала фактическая сумма авансового платежа, определенная исходя из ставки налога и налоговой базы, рассчитанной нарастающим итогом, составила 90 000 руб., у организации образовалась переплата по налогу в размере 210 000 руб. (100 000 руб. × 3 – 90 000 руб.).

2. Ежемесячный авансовый платеж, подлежащий уплате во II квартале текущего года: 90 000 руб. / 3 = 30 000 руб.

Исчисленные на II квартал ежемесячные авансовые платежи организация «Квант» рассчитала в налоговой декларации за I квартал.

В связи с наличием переплаты по итогам I квартала (210 000 руб.) сделан зачет переплаченной суммы в счет ежемесячных авансовых платежей на II квартал.

Таким образом, переплата по итогам II квартала составила 120 000 руб. (210 000 руб. – 30 000 руб. × 3).

3. Ежемесячные авансовые платежи в III квартале (июле, августе, сентябре) организация «Квант» не уплачивала, поскольку разница между квартальным авансовым платежом за полугодие и квартальным авансовым платежом за I квартал текущего года была отрицательной (0 – 90 000 руб. = –90 000 руб.) (абз. 6 п. 2 ст. 286 НК РФ).

4. Квартальный авансовый платеж за 9 месяцев в размере 60 000 руб. зачтен в счет переплаты.

5. Ежемесячный авансовый платеж, подлежащий уплате в IV квартале текущего года и I квартале следующего года:

(150 000 руб. – 0 руб.) / 3 = 50 000 руб.

Таким образом, в октябре, ноябре и декабре текущего года, а также в январе, феврале и марте следующего года размер ежемесячных авансовых платежей составит 50 000 рублей. Поскольку у организации «Квант» числится переплата по налогу, ежемесячные авансовые платежи могут быть зачтены.

Итоги

Правила определения величины ежемесячно уплачиваемых авансов по прибыли установлены НК РФ и описаны применительно к каждому из кварталов. Определяет эту величину на каждый последующий квартал сумма фактически исчисленного налога, приходящаяся на предшествующий ему квартал. Ежемесячный аванс берется от этой суммы как 1/3. Получение по итогам квартала убытка избавляет от авансовых платежей в следующем за ним квартале.

Алгоритм расчета налога на прибыль и авансовых платежей за I квартал

Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи по итогам квартала плюс ежемесячные авансовые платежи.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью Варианты и сроки уплаты авансов по налогу на прибыль

Пример

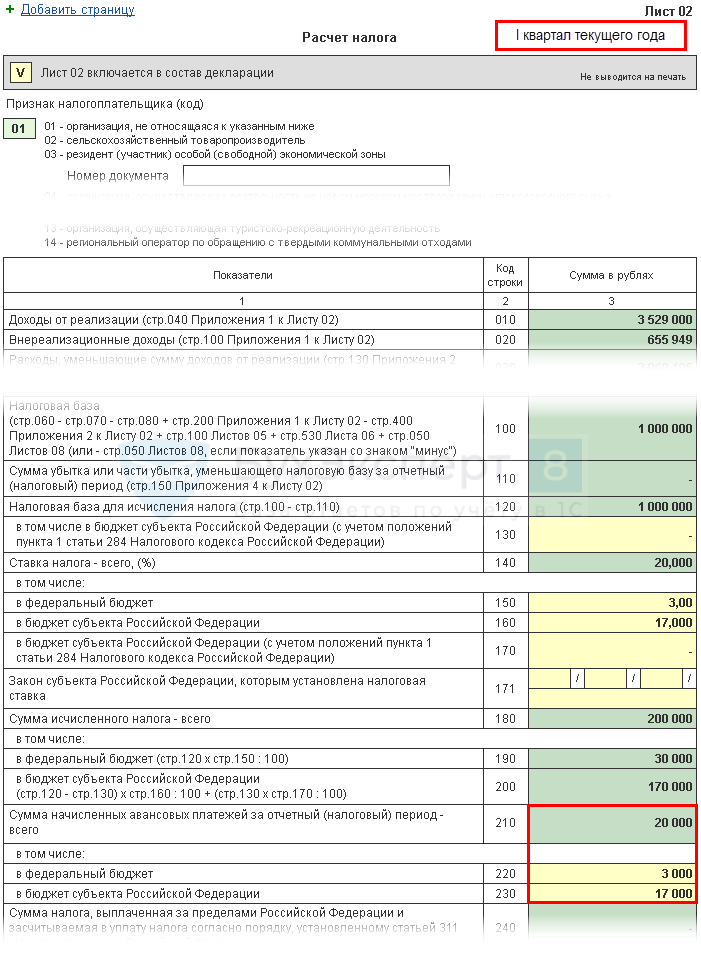

Налогооблагаемая прибыль Организации по результатам I квартала составила 1 000 000 руб. В декларации за 9 месяцев за предыдущий период указаны авансовые платежи к уплате в I квартале — 20 000 руб., в том числе:

За I квартал был начислен и перечислен в бюджет торговый сбор в размере 30 000руб.

Необходимо рассчитать авансовые платежи к уплате за I квартал и ежемесячные авансовые платежи на II квартал.

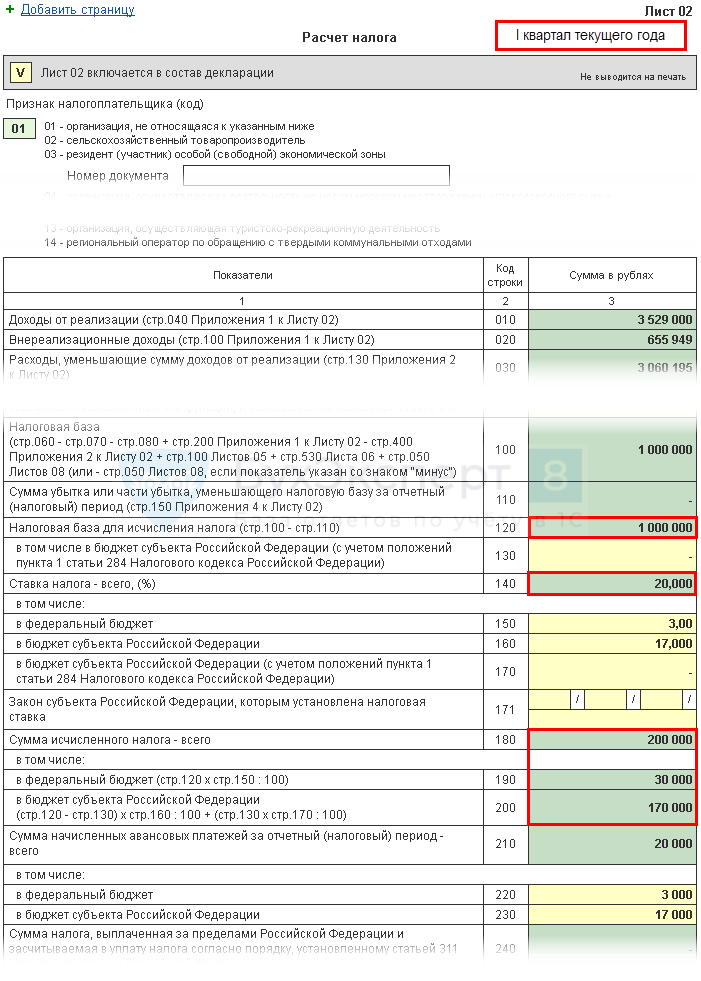

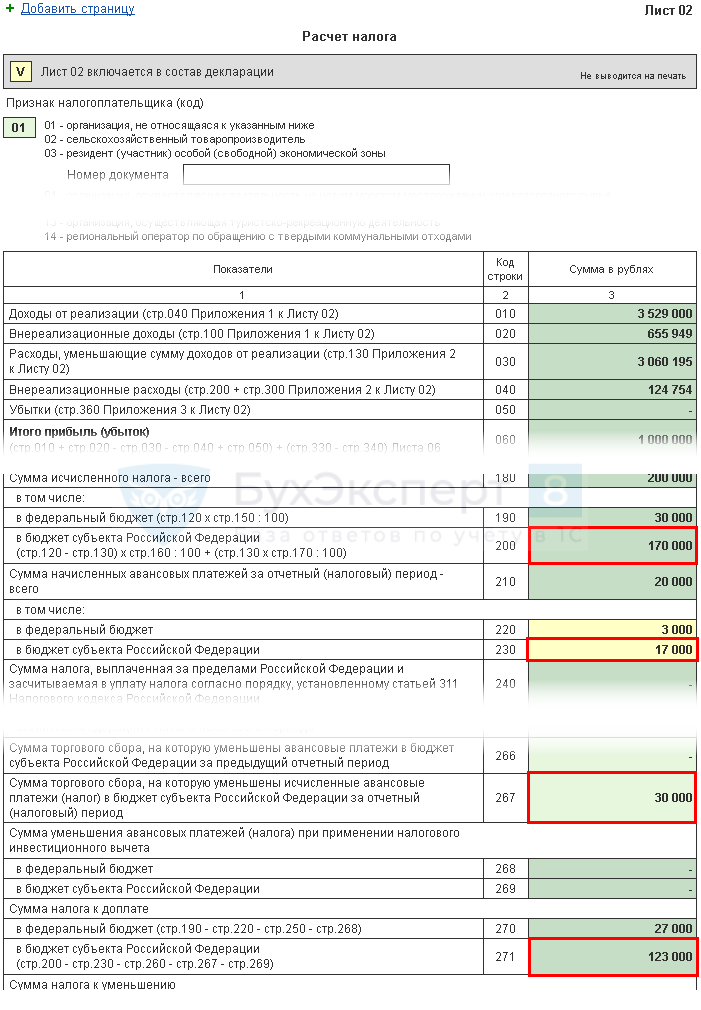

Лист 02 Расчет налога на прибыль и авансовых платежей

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I квартал и суммы ежемесячных авансовых платежей на II квартал.

Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Получите понятные самоучители 2021 по 1С бесплатно:

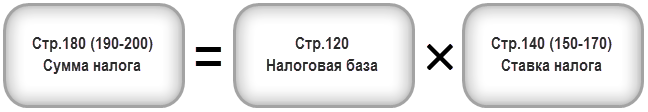

Проверку расчета за I квартал осуществите по формуле:

В нашем примере сумма налога на прибыль всего (стр. 180) — 1 000 000 х 20% = 200 000 руб., в т. ч.:

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

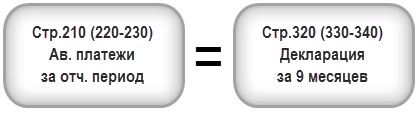

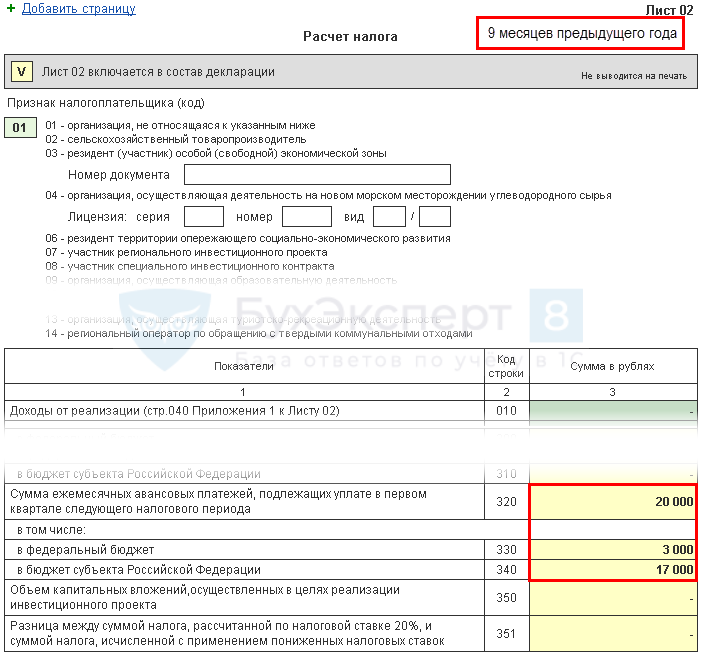

Авансовые платежи, которые организация должна платить ежемесячно в I квартале, рассчитываются в декларации за 9 месяцев прошлого года. Поэтому в строки 220, 230 вручную введите авансовые платежи из строк 330, 340 декларации за 9 месяцев.

Должно выполняться следующее равенство:

В нашем примере в декларации за 9 месяцев прошлого года сумма начисленных авансовых платежей всего (стр. 320) — 20 000 руб., в т. ч.:

Следовательно, аналогичные цифры укажите в стр. 210 (220, 230) декларации за I квартал.

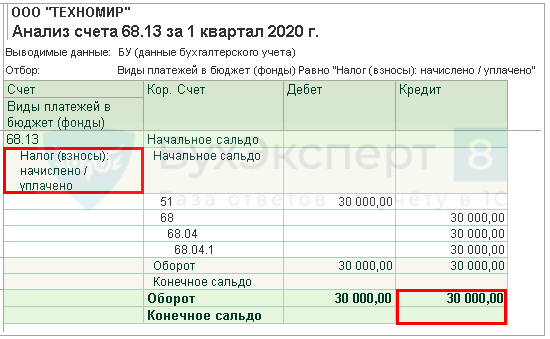

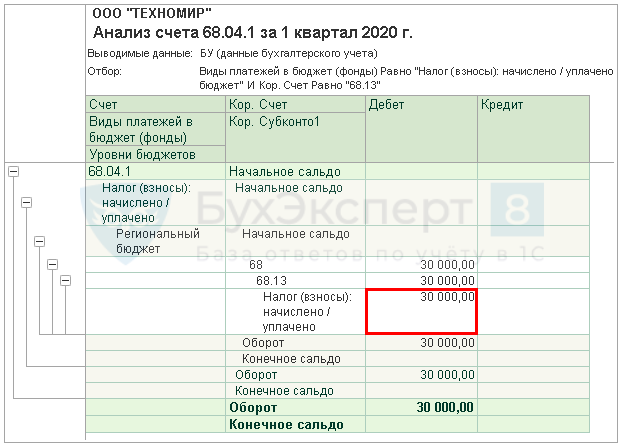

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации заполнятся в 1С автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I квартал данные строки заполняются следующим образом:

В 1С в строке 265 Листа 02 декларации автоматически заполняется оборот по Кт 68.13 (вид платежа — Налог начислено/уплачено). На наш взгляд, это не совсем корректный алгоритм заполнения строки, т. к. не всегда сумма начисленного может совпадать с уплаченным, т.е. с оборотом Дт 68.13 Кт 51. Поэтому обратите внимание и проверьте заполнение данной строки. В случае необходимости — перезаполните ее вручную.

Еще одна особенность программы: строка 265 не будет автоматически заполняться при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

В 1С в строке 267 автоматически заполняется сумма уменьшенного налога на прибыль на торговый сбор за I квартал, т.е. это оборот:

В нашем примере стр. 267 равна 30 000 руб.

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь определите, что получилось больше:

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 270 по формуле:

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 280 по формуле:

В нашем примере стр. 190 (сумма 30 000 руб.) больше стр. 220 (сумма 3 000руб.), следовательно, налог в федеральный бюджет по итогам I квартала будет к доплате:

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 281 по формуле:

В нашем примере стр. 200 (сумма 170 000 руб.) больше суммы строк 230 и 267 (47 000 = 17 000 + 30 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I квартала будет к доплате:

Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I квартала рассчитать авансы, подлежащие уплате во II квартале. Такие платежи отражаются по стр. 290 (300, 310).

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате осуществите по формуле:

Если в результате расчета по стр. 290 (300, 310) получено нулевое или отрицательное значение, то эта строка НЕ заполняется, а во II квартале ежемесячные авансовые платежи не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ).

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате во II квартале (стр. 290) берется из стр. 180 (200 000 руб.), в т. ч.:

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I квартал

Заполнение итоговых данных по доплате или уменьшению налога на прибыль в I квартале осуществляется в 1С автоматически по следующему алгоритму:

В нашем примере сумма налога на прибыль по итогам I квартала по федеральному бюджету и бюджету субъекта РФ получилась к доплате.

Налог, рассчитанный по итогам отчетного периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, уплатить налог за I квартал, указанный в Разделе 1 Подраздела 1.1. необходимо до 28 апреля.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

Ознакомиться с порядком уплаты налога на прибыль:

В нашем примере доплату налога на прибыль нужно осуществить до 28 апреля:

Раздел 1 Подраздел 1.2 Авансовые платежи на II квартал

В Разделе 1 Подраздела 1.2. декларации отражаются ежемесячные авансовые платежи, которые необходимо оплатить во II квартале.

Сумма авансовых платежей на II квартал рассчитана по стр. 300, 310 Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

Для ежемесячных авансовых платежей внутри отчетного периода установлен срок оплаты — не позднее 28 числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, во II квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

В нашем примере уплата авансовых платежей во II квартале осуществляется:

В 2020 году для организаций, которые включены в реестр МСП на 01.03.2020 и ведут деятельность в пострадавших отраслях (из перечня Правительства РФ), перенесены сроки уплаты авансовых платежей (Постановление Правительства РФ от 02.04.2020 N 409):

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Все комментарии (1)

Объяснили грамотно, бухгалтерским языком все особенности программы в программе 1С:

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Очень интересный емкий семинар, на сегодняшний день очень актуальный. Огромное спасибо!