Закрытие косвенных затрат с 2021 года по ФСБУ 5/2019 «Запасы»

В связи с вступлением в силу с 2021 года учёта ФСБУ 5/2019 «Запасы» изменился алгоритм закрытия затратных счетов в программных продуктах 1С. И это вновь и вновь вызывает кучу вопросов у бухгалтеров. Попробуем разобраться с ними в этой статье.

Итак, напомним, что к счетам учёта затрат относятся счета 20, 23, 25, 26, 44.

Все расходы, в свою очередь, подразделяются на прямые и косвенные.

Прямые — это те, которые напрямую связаны с выпуском продукции, выполнением работ, оказанием услуг. Например, стоимость сырья и материалов, аренда производственных мощностей, амортизация производственного оборудования, зарплата работников цеха.

Косвенные же расходы невозможно отнести к какому-то конкретному продукту, например, зарплата работников административно-управленческого состава, амортизация принтера бухгалтерии, аренда офисного помещения.

Исходя из вышесказанного, вы могли сделать для себя ложный вывод, что все затраты, связанные с производством, являются прямыми, но это не так. Например, у вас в производстве может быть оборудование, которое используется не для конкретного вида продукции, и тогда затраты, связанные с приобретением и обслуживанием такого производства, будут являться косвенными.

Поэтому первое, что нужно определить для себя, — это какие расходы для вас прямые, а какие — косвенные.

Закрытие 26 счёта

26 счёт обычно применяют для отражения косвенных расходов в разрезе статей затрат.

И если ранее на 26 счёте мы могли отражать и расходы, связанные с производственным процессом, то теперь нет. Новый порядок подразумевает на нём отражение лишь управленческих расходов.

В конце каждого месяца обработкой «Закрытие месяца» программа по определённому алгоритму закрывает 26 счёт таким образом, что на нём отсутствует конечное сальдо. Вопрос лишь в том, на какой счёт и по какому принципу он закрывается.

Согласно новому ФСБУ 5/2019, в фактическую себестоимость готовой продукции не включаются управленческие расходы, кроме случая, когда эти затраты являются прямыми. То есть до 2021 года 26 счёт мог закрываться либо на 90-й счёт, либо на счета 20, 23 или 29. Теперь же второй метод программой не предусмотрен!

Давайте разберёмся сначала с настройками.

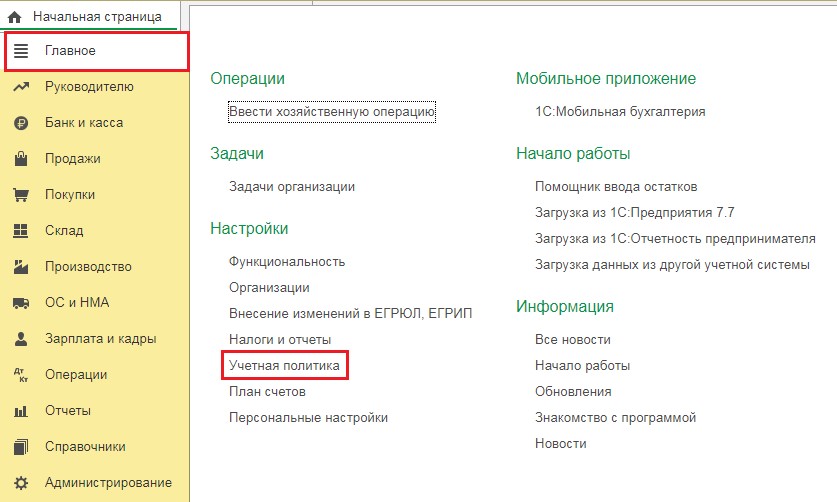

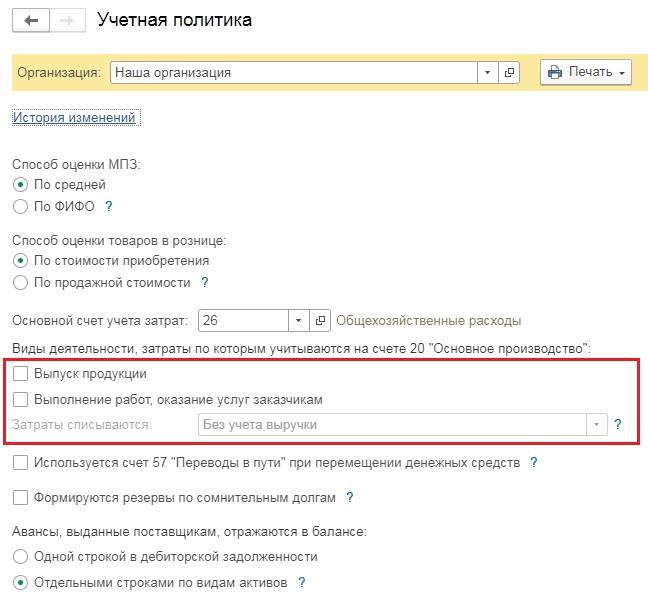

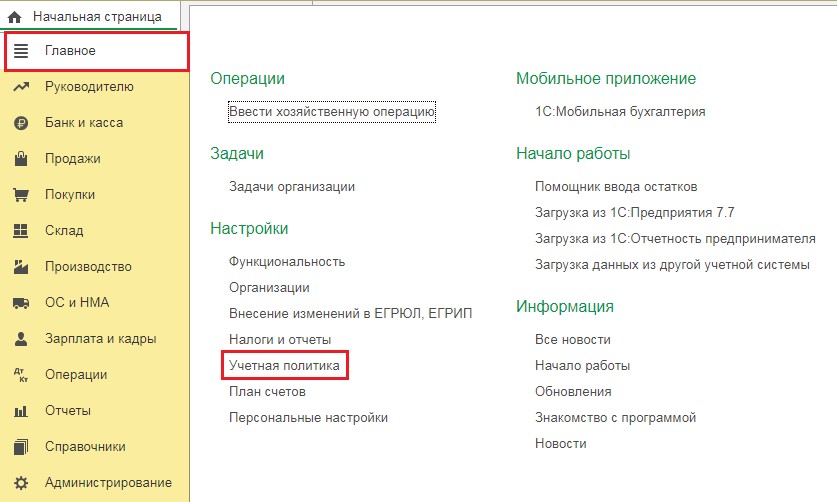

В программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0 перейдём в раздел «Главное» и выберем пункт «Учётная политика».

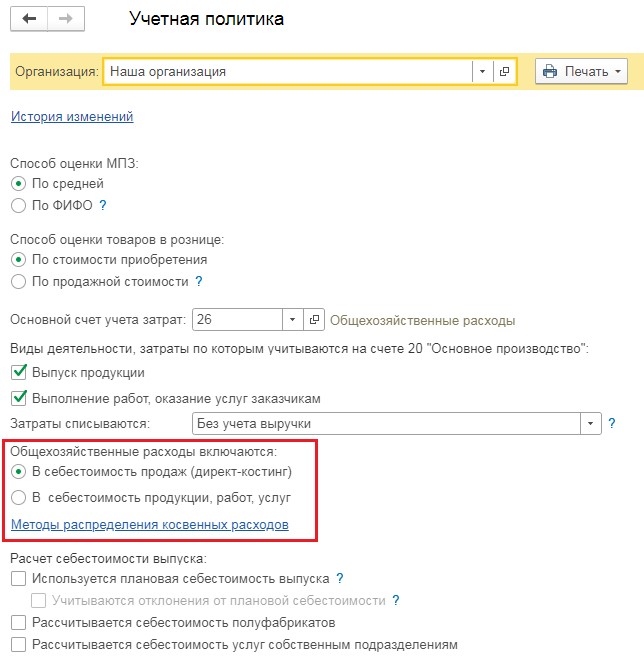

До 2021 года здесь был переключатель «Общехозяйственные расходы включаются» и два варианта: «В себестоимость продаж» или «В себестоимость продукции, работ, услуг».

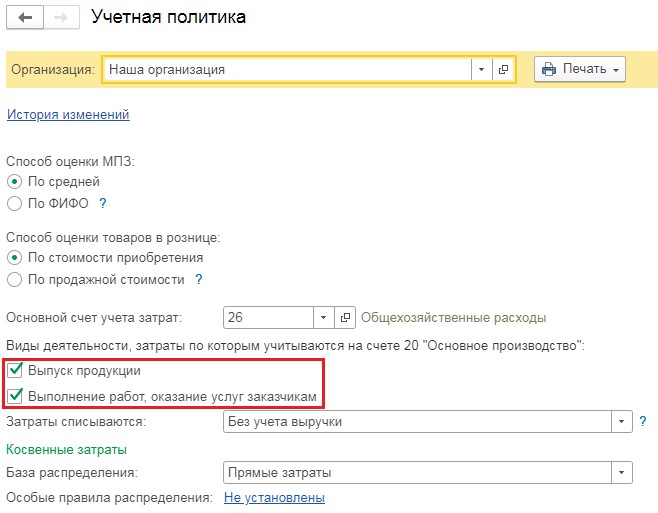

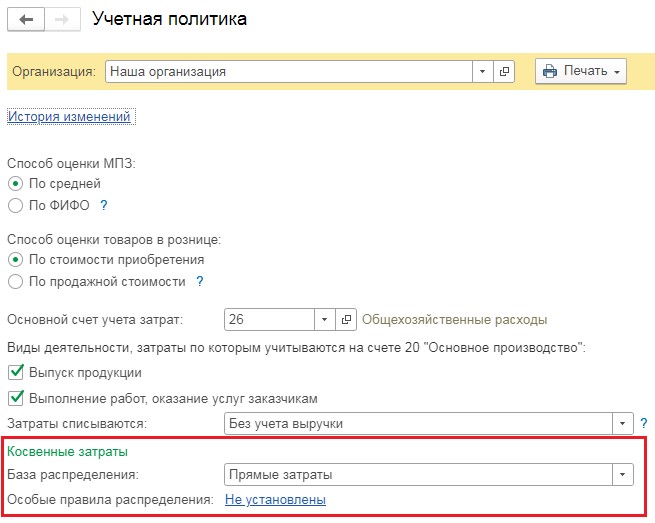

Теперь же такого переключателя нет и закрытие 26 счёта зависит от флагов «Выпуск продукции» и «Выполнение работ, оказание услуг».

Если хоть один из этих флажков установлен, то 26 счёт и в бухгалтерском и в налоговом учёте закроется на счет 90.08.1.

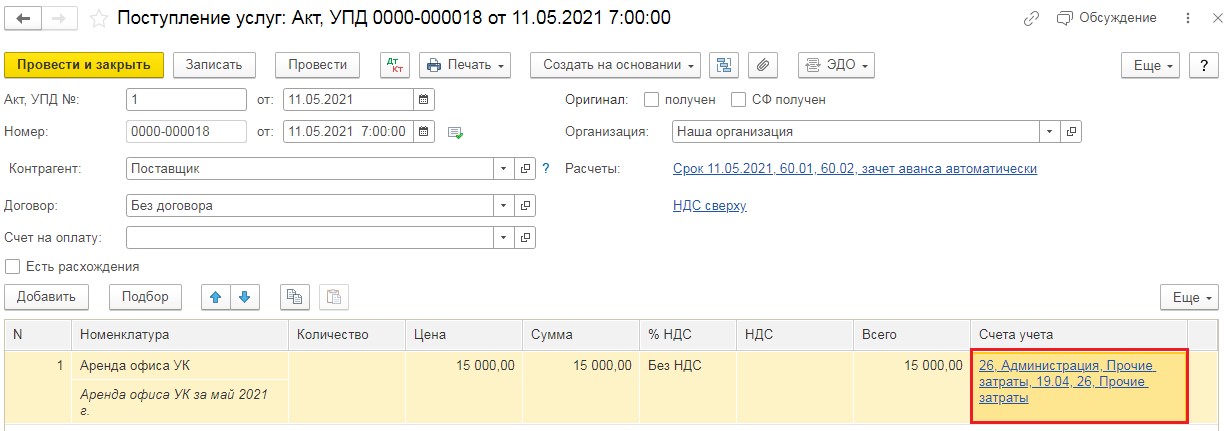

Рассмотрим условный пример: введём документ, регистрирующий косвенные затраты, например, акт на аренду офиса.

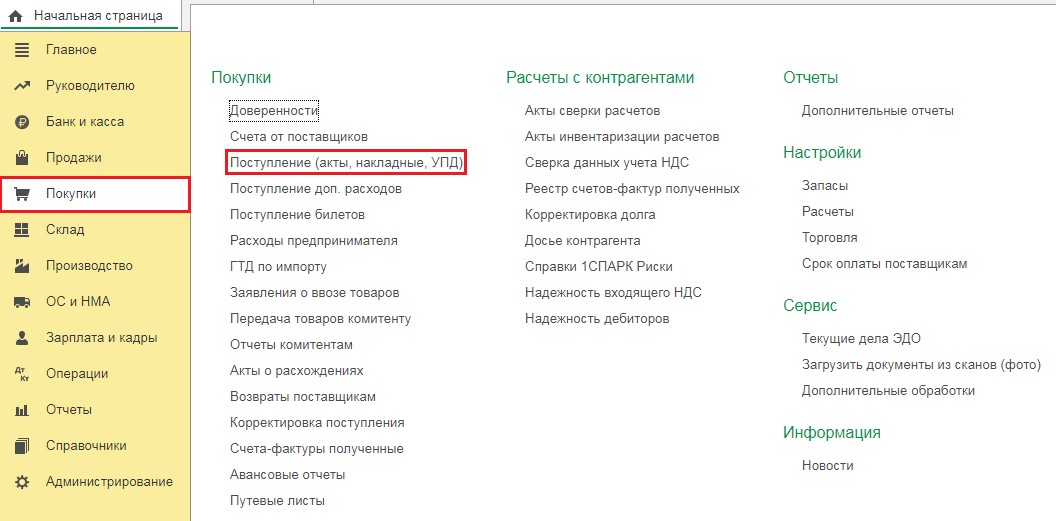

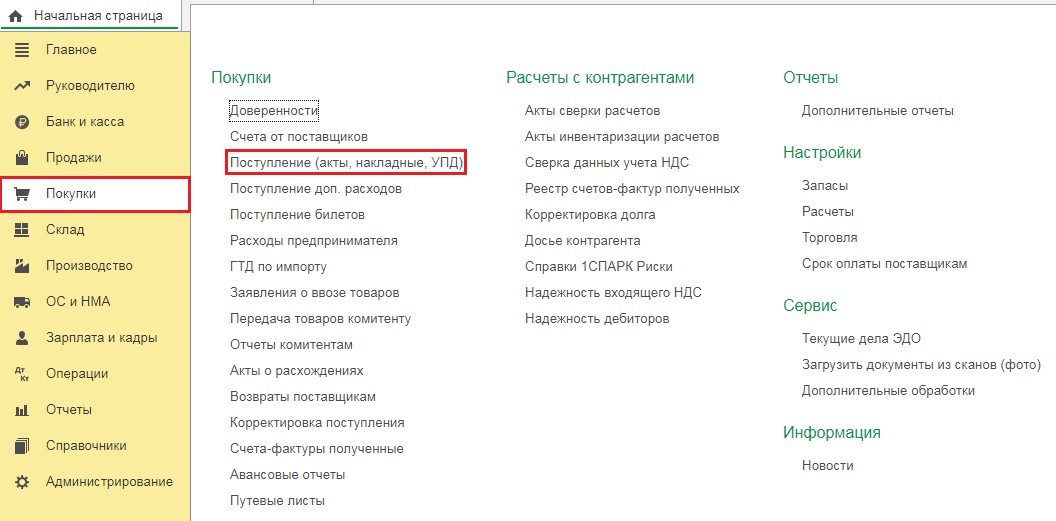

Перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные, УПД)». В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего меню кликнем на «Услуги (акт, УПД)».

В новом документе введём данные из акта: номер, дата, наименование контрагента, договор. Затем в табличную часть документа добавим строку с услугой «Аренда офиса УК» и отнесём её на 26 счёт. Проведём документ.

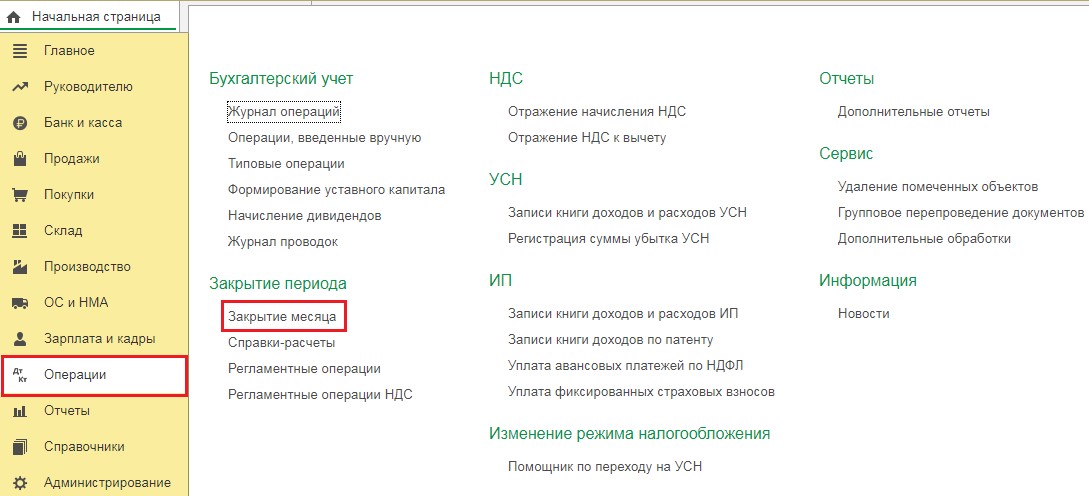

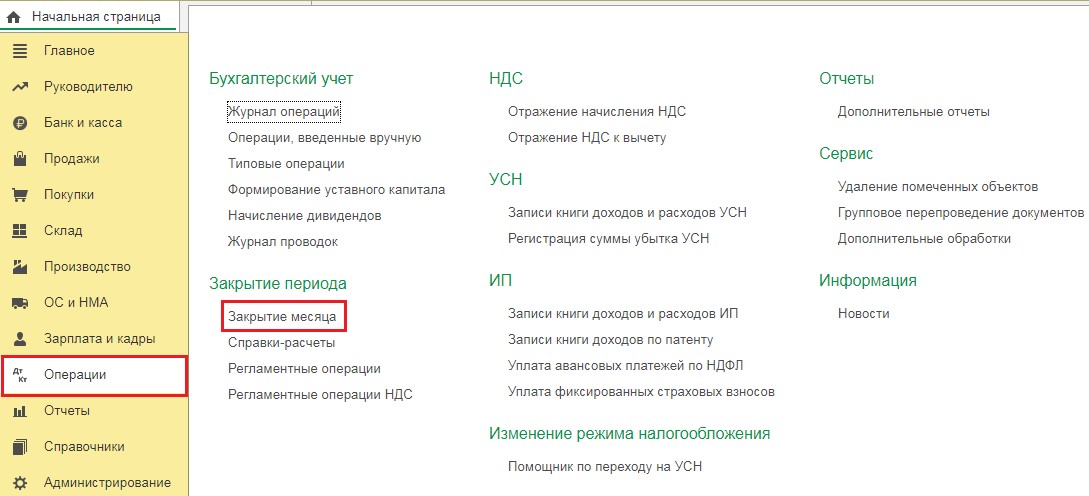

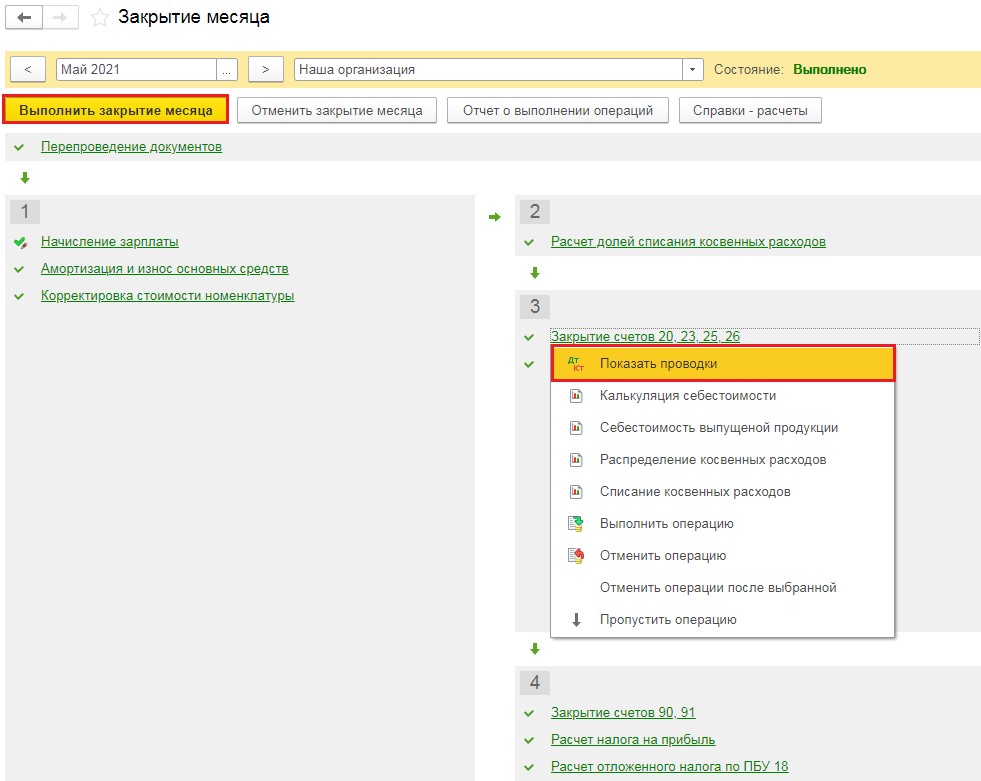

Затем перейдём в раздел «Операции» и выберем пункт «Закрытие месяца».

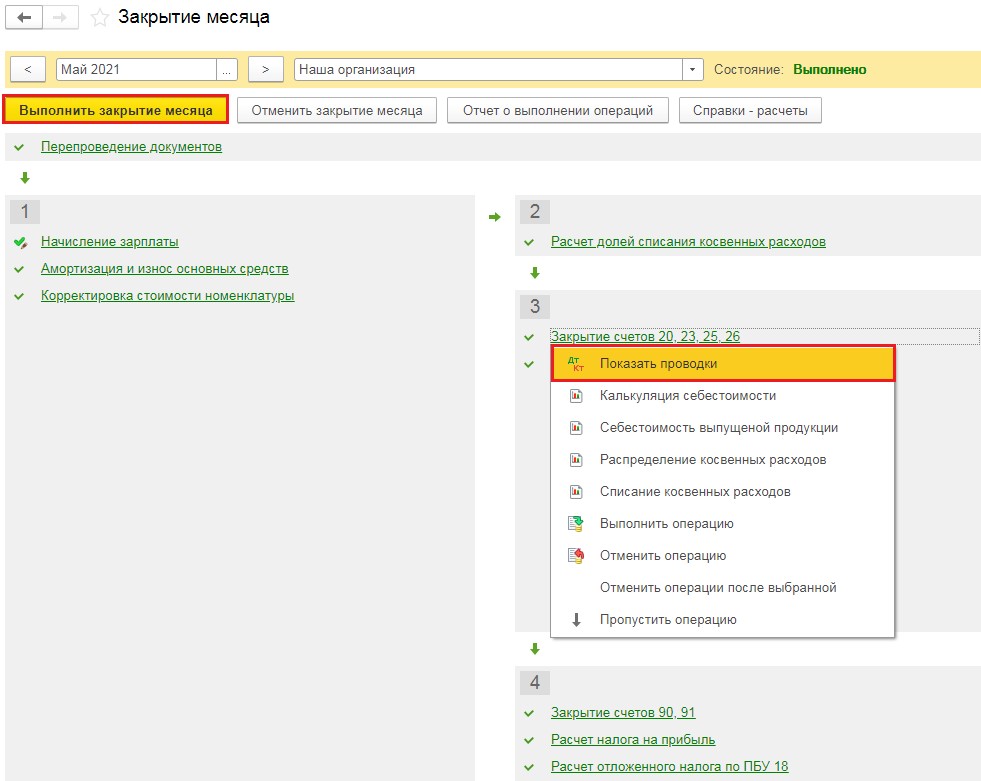

В открывшемся окне выберем нужный нам месяц и нажмём на кнопку «Выполнить закрытие месяца». Когда все пункты обработки будут выполнены (шрифт станет зелёного цвета), нажмём на операцию «Закрытие счетов 20, 23, 25, 26» и в новом окошке выберем «Показать проводки»:

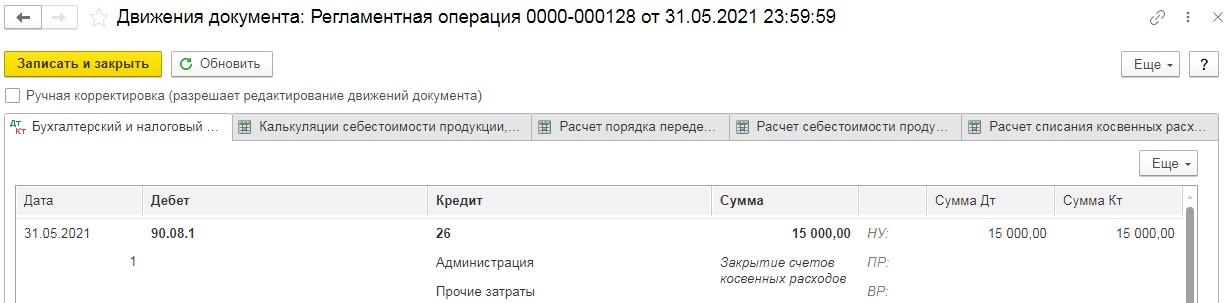

В проводках мы увидим, что сумма, отнесённая нами на 26 счёт, в полном объёме будет списана на счёт 90.08.1.

Но следует помнить о том, что есть организации, у которых выпуск продукции и оказание услуг отсутствует в их деятельности.

Для таких предприятий настройка учётной политики не будет включать флаги «Выпуск продукции» и «Выполнение работ, оказание услуг заказчикам».

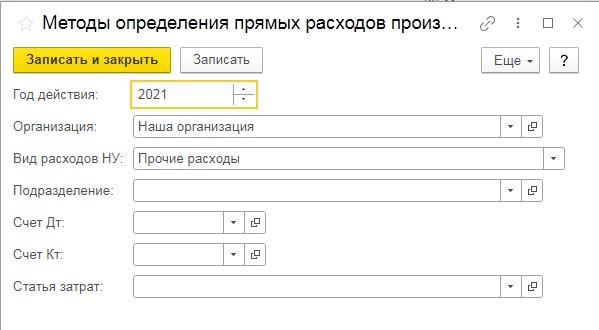

При такой настройке счёт 26 в бухгалтерском учёте будет закрываться на счёт 90.02.1, а в налоговом учёте согласно регистру сведений «Методы определения прямых расходов производства в НУ».

Посмотрим на такие настройки.

Вернёмся в раздел «Главное» — Учётная политика» и снимем флаги, связанные с производством.

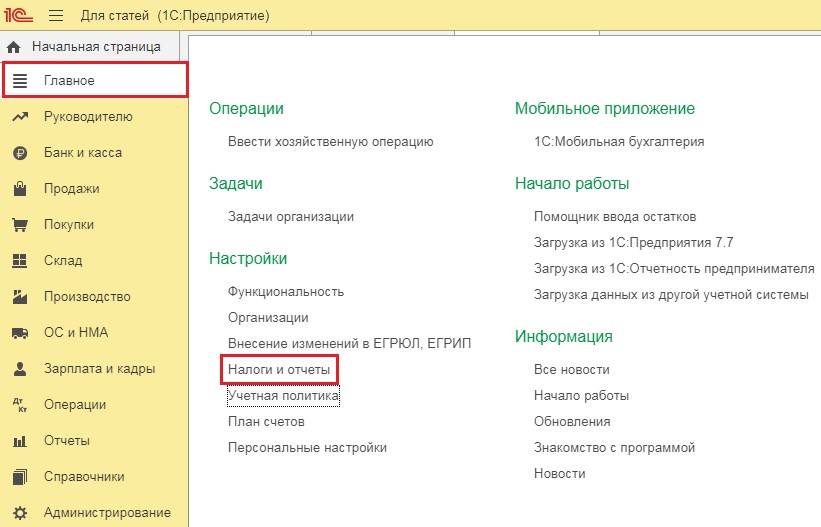

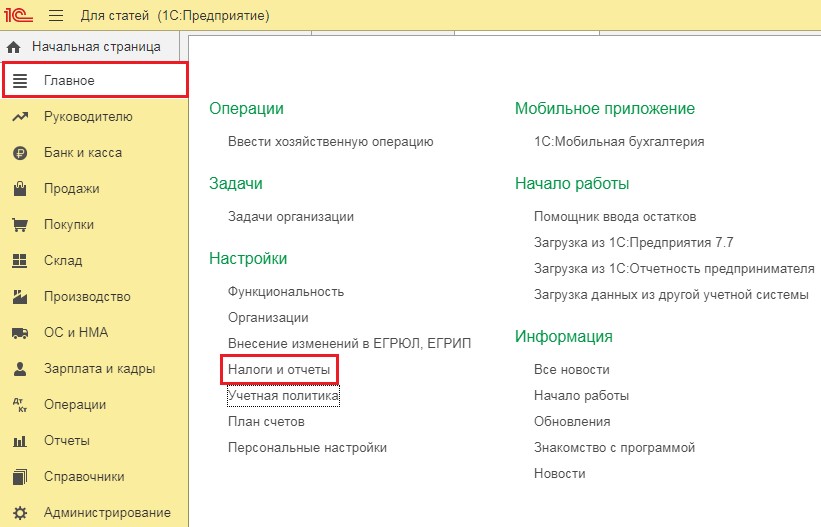

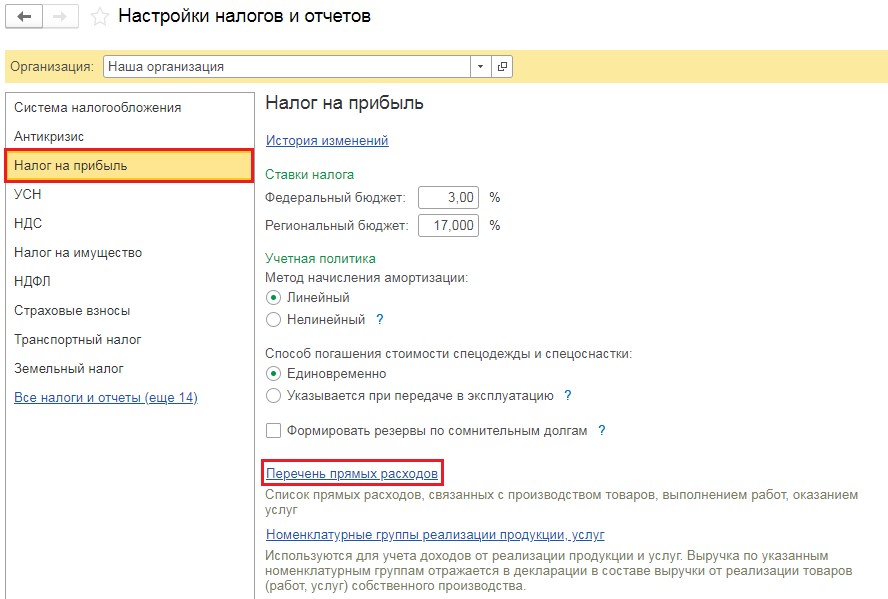

Затем перейдём в раздел «Главное» и выберем пункт «Налоги и отчёты».

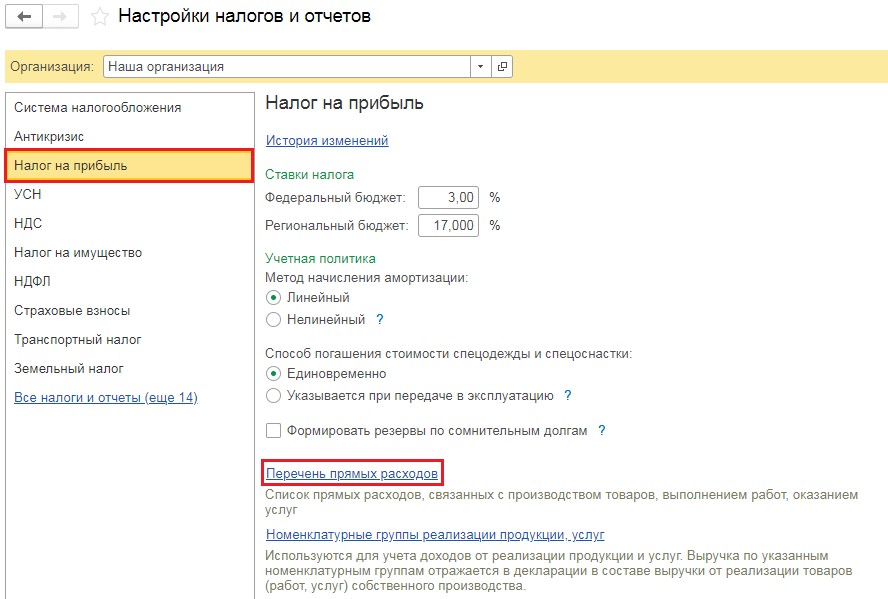

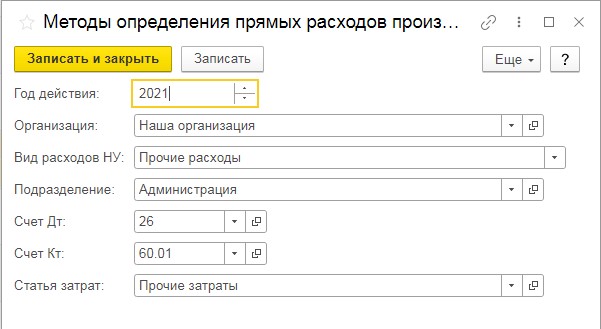

В открывшемся окне перейдём на вкладку «Налог на прибыль» и перейдём по ссылке «Перечень прямых расходов».

Добавим новую строку, в которой укажем, что затраты по 26 счёту с субконто «Прочие затраты» должна закрываться на счёт 90.02.1.

Внимание! Такую настройку следует делать лишь в том случае, если данные затраты являются прямыми. В таком случае мы бы рекомендовали относить такие затраты на 25 счёте. Но в рамках примера рассмотрим такую настройку.

Вновь сделаем закрытие месяца и посмотрим на проводки, сделанные в операции «Закрытие счетов 20, 23, 25, 26».

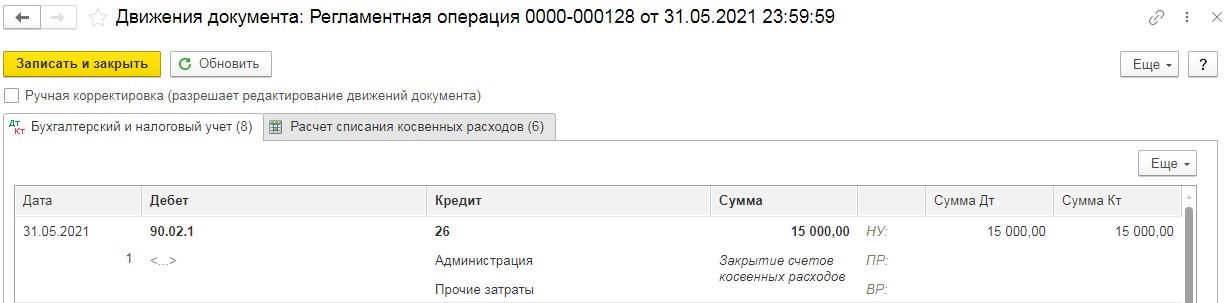

Согласно нашей настройке, ранее введённые нами затраты будут закрыты на счёт 90.02.1.

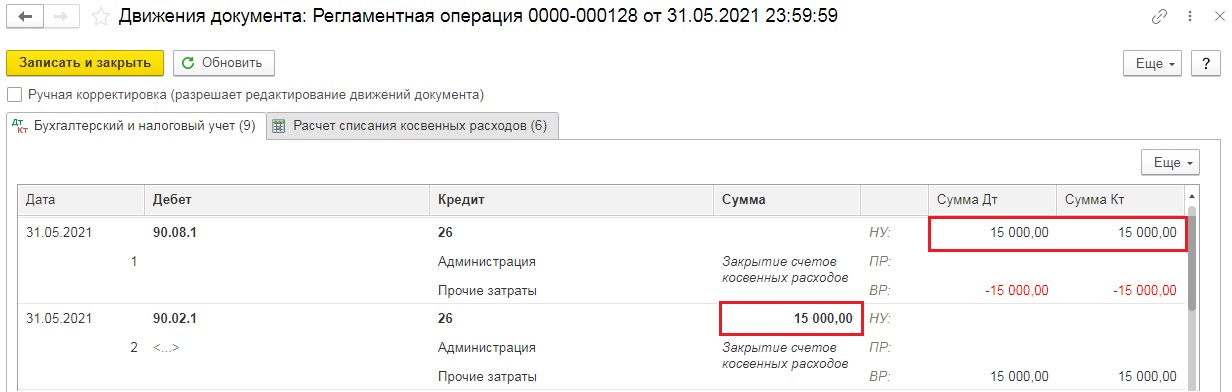

Если же в учётной политике флаги, касающиеся производства будут сняты, а в настройках перечня прямых затрат не будет строки с корреспонденцией 26 счёта, программа сделает закрытие затрат 26 счёта в бухгалтерском учёте на счёт 90.02.1, а в налоговом на 90.08.1, и проводки будут выглядеть следующим образом:

Закрытие 25 счёта

На 25 счёте принято отражать косвенные затраты, связанные с производственным процессом.

В конце каждого месяца затраты с 25 счёта закрываются на 20 счёт путём распределения общепроизводственных расходов на виды продукции, работ, услуг. Производится это распределение пропорционально показателям, предусмотренным учётной политикой организации.

Обратимся к настройкам учётной политики («Главное» — «Учётная политика»).

В графе «База распределения» выбирается показатель, пропорционально которому 25 счёт будет относиться на 20-й. Это могут быть прямые затраты, оплата труда и другие.

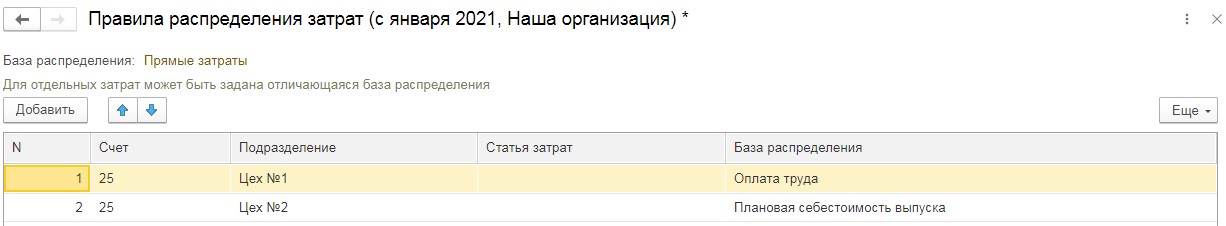

При этом некоторым организациям нужно, чтобы затраты подразделений, например, Цеха № 1 распределялись относительно оплаты труда, а Цеха № 2 — по плановой себестоимости выпуска.

Такую настройку можно сделать, перейдя по ссылке «Особые правила распределения — не установлены». Настройка будет выглядеть следующим образом:

С бухгалтерским учётом разобрались. В налоговом же учёте распределение затрат происходит благодаря настройке перечня прямых затрат, который мы рассматривали выше.

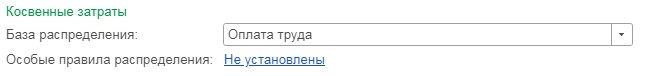

Рассмотрим пример. Установим в учётной политике базой распределения косвенных затрат 25го счёта — оплату труда. Особые правила распределения заполнять не будем.

Затем введём затраты на 25 счёт.

Для этого перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные, УПД)». В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего меню кликнем на «Услуги (акт, УПД)».

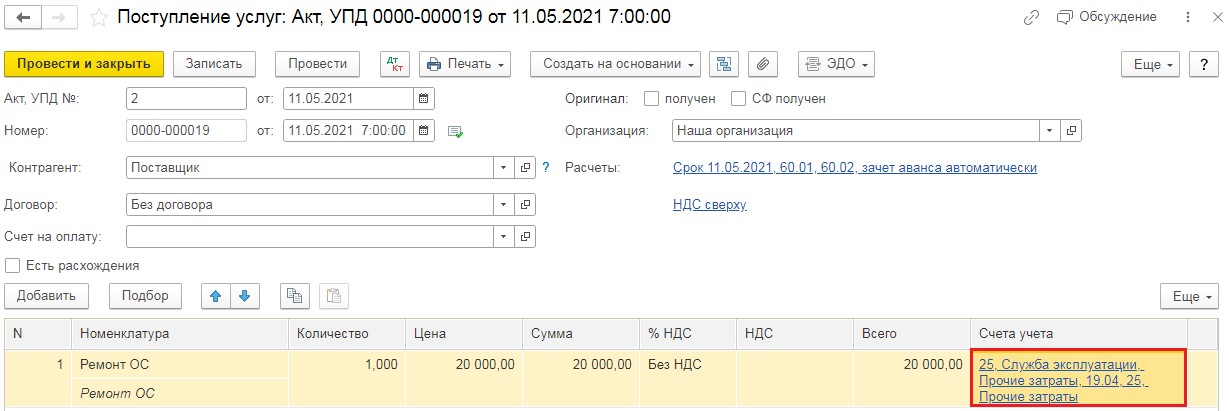

В новом документе введём данные из акта: номер, дата, наименование контрагента, договор. Затем в табличную часть документа добавим строку с услугой «Ремонт ОС» и отнесём её на 25 счёт. Проведём документ.

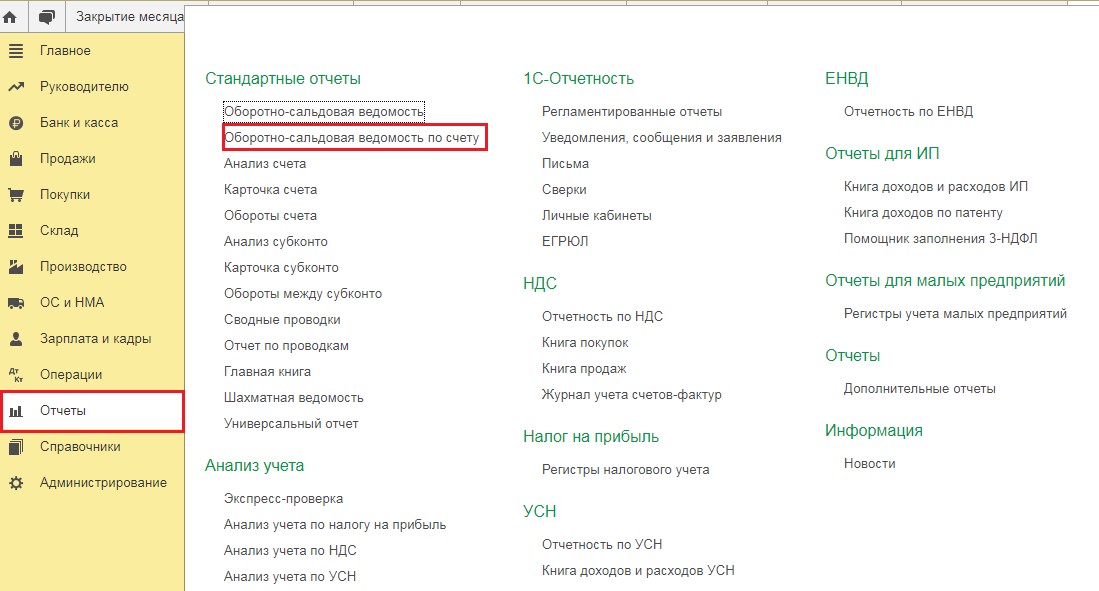

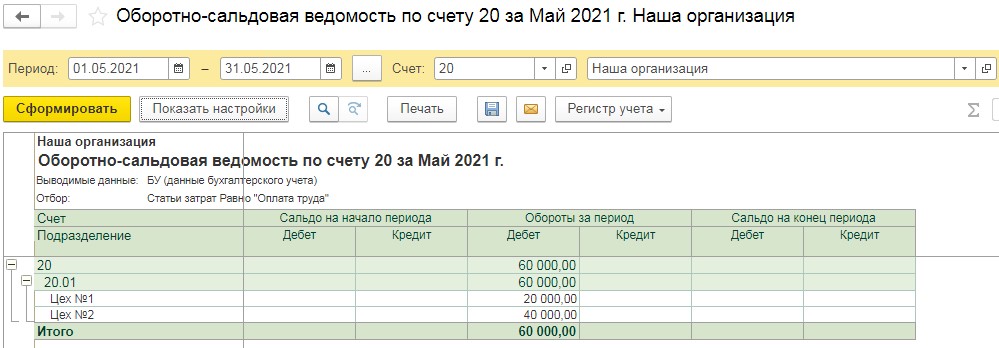

Прежде чем переходить к закрытию месяца посмотрим и проанализируем базу распределения расходов. Сформируем оборотно-сальдовую ведомость по счёту 20 с отбором по статье затрат «Оплата труда» в разрезе подразделений. Для этого перейдём в раздел «Отчёты» и выберем пункт «Оборотно-сальдовая ведомость по счёту».

В открывшемся окне отчёта установим период и выберем счёт 20, а затем нажмём на кнопку «Настройки». На первой вкладке «Группировка» установим флаг «Подразделение», а на вкладке «Отбор» укажем «Статьи затрат — равно — Оплата труда» и сформируем отчёт.

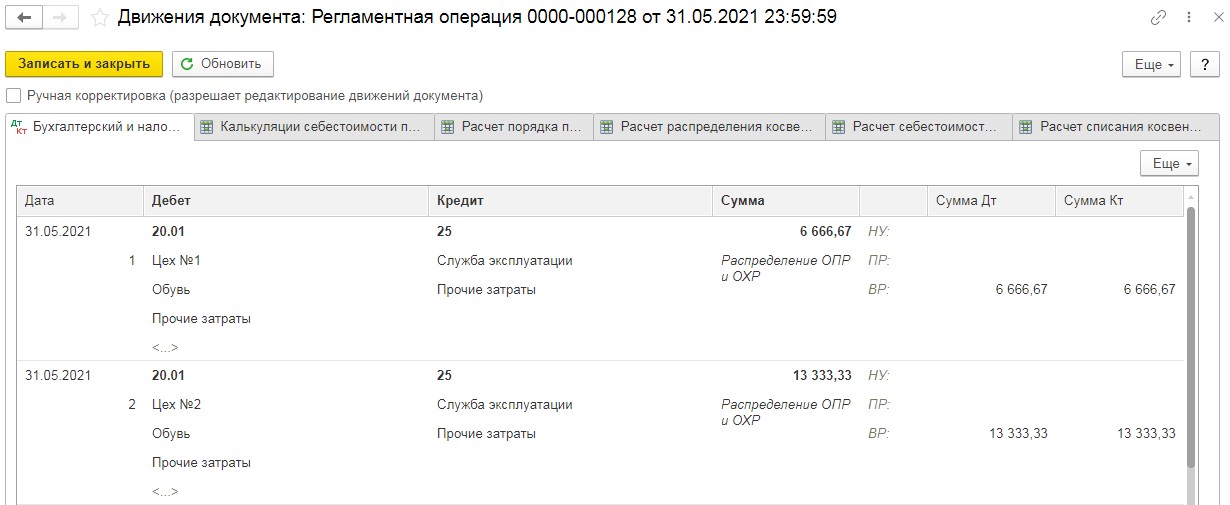

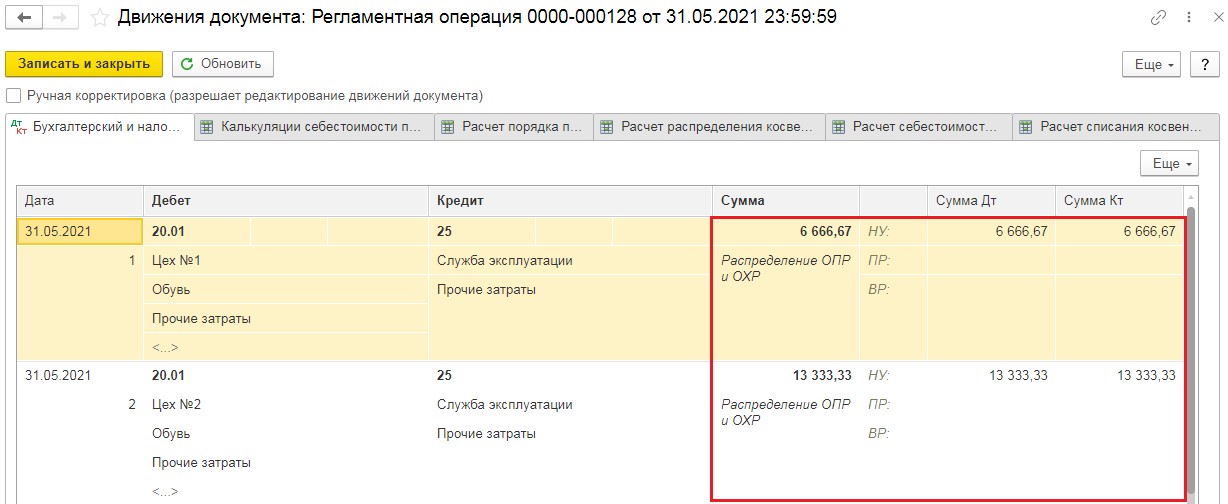

Получается затраты на 25 счёте будут распределяться на 20й в пропорции 1/3 и 2/3. Перейдём в раздел «Операции» и выберем пункт «Закрытие месяца».

В открывшемся окне выберем нужный нам месяц и нажмём на кнопку «Выполнить закрытие месяца». Когда все пункты обработки будут выполнены (шрифт станет зелёного цвета), нажмём на операцию «Закрытие счетов 20, 23, 25, 26» и в новом окошке выберем «Показать проводки».

В проводках мы увидим, что сумма затрат на 25 счёте (в нашем примере 20 000 рублей) была распределена по цехам пропорционально начисленной заработной плате. Проверить это легко, нужно 20 000 рублей поделить на 3, чтобы получить сумму для Цеха № 1 и умножить на 2/3, чтобы рассчитать сумму для Цеха № 2.

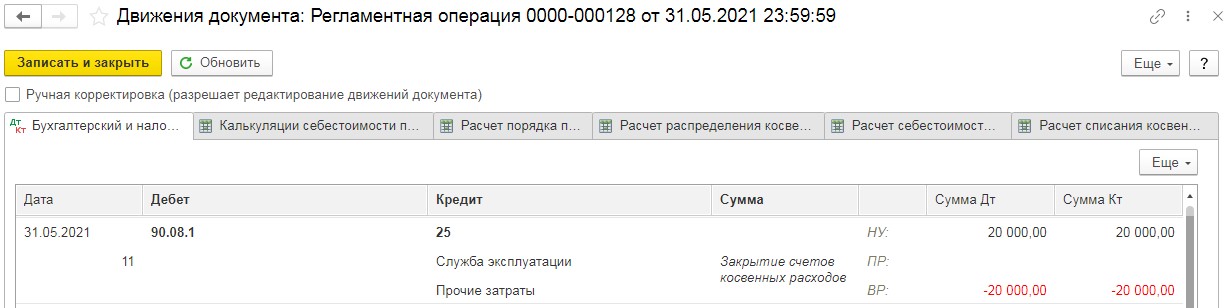

Обратите внимание на то, что в налоговом учёте эти суммы стали во временную разницу. Это произошло из-за того, что мы не производили настройку «Налогов и отчётов», а именно «Перечень прямых расходов». Поэтому программа закрыла 25 счёт, как косвенные расходы на счёт 90.08.1.

Для того, чтобы программа закрывала 25 счёт в налоговом учёте, также, как и в бухгалтерском, перейдём в раздел «Главное» и выберем пункт «Налоги и отчёты».

В открывшемся окне перейдём на вкладку «Налог на прибыль» и перейдём по ссылке «Перечень прямых расходов».

Добавим новую строку, в которой укажем, что затраты с видом расходов в налоговом учёте «Прочие затраты» относятся к прямым. Такая настройка будет выглядеть следующим образом.

Повторим закрытие месяца и проанализируем проводки.

Разниц между бухгалтерским и налоговым учётом не возникает, распределение затрат происходит пропорционально оплате труда в обоих учётах.

Закрытие счетов 25 и 26 (косвенных затрат) с 2021 года согласно ФСБУ 5/2019 «Запасы»

В связи с вступлением в силу с 2021 года ФСБУ 5/2019 «Запасы», изменился алгоритм закрытия затратных счетов в программных продуктах 1С. И это вновь и вновь вызывает кучу вопросов у бухгалтеров. Попробуем разобраться с ними в этой статье.

Итак, напомним, что к счетам учёта затрат относятся счета 20, 23, 25, 26, 44.

Все расходы в свою очередь подразделяются на прямые и косвенные.

Прямые затраты – это те, которые напрямую связаны с выпуском продукции, выполнением работ, оказанием услуг. Например, стоимость сырья и материалов, аренда производственных мощностей, амортизация производственного оборудования, зарплата работников цеха.

Косвенные же расходы невозможно отнести к какому-то конкретному продукту, например, зарплата работников административно-управленческого состава, амортизация принтера бухгалтерии, аренда офисного помещения.

Исходя из вышесказанного, вы могли сделать для себя ложный вывод, что все затраты, связанные с производством, являются прямыми, но это не так. Например, у вас в производстве может быть оборудование, которое используется не для конкретного вида продукции, и тогда затраты, связанные с приобретением и обслуживанием такого производства, будут являться косвенными.

Поэтому первое, что нужно определить для себя – это какие расходы для вас прямые, а какие косвенные.

Закрытие 26 счёта

26 счёт обычно применяют для отражения косвенных расходов в разрезе статей затрат.

И если ранее на 26 счёте мы могли отражать и расходы, связанные с производственным процессом, то теперь нет. Новый порядок подразумевает на нём отражение лишь управленческих расходов.

В конце каждого месяца обработкой «Закрытие месяца» программа по определённому алгоритму закрывает 26 счёт таким образом, что на нём отсутствует конечное сальдо. Вопрос лишь в том на какой счёт и по какому принципу он закрывается.

Согласно новому ФСБУ 5/2019, в фактическую себестоимость готовой продукции не включаются управленческие расходы, кроме случая, когда эти затраты являются прямыми.

То есть до 2021 года 26 счёт мог закрываться либо на 90-й счёт, либо на счета 20, 23 или 29. Теперь же второй метод программой не предусмотрен!

Давайте разберёмся сначала с настройками.

В программном продукте 1С: Бухгалтерия предприятия 8, редакция 3.0 перейдём в раздел «Главное» и выберем пункт «Учётная политика».

До 2021 года здесь был переключатель «Общехозяйственные расходы включаются» и два варианта: «В себестоимость продаж» или «В себестоимость продукции, работ, услуг».

Теперь же такого переключателя нет и закрытие 26 счёта зависит от флагов «Выпуск продукции» и «Выполнение работ, оказание услуг».

Если хоть один из этих флажков установлен, то 26 счёт и в бухгалтерском и в налоговом учёте закроется на счет 90.08.1.

Рассмотрим условный пример: введём документ, регистрирующий косвенные затраты, например, акт на аренду офиса.

Перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные, УПД)». В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего меню кликнем на «Услуги (акт, УПД)».

В новом документе введём данные из акта: номер, дата, наименование контрагента, договор. Затем в табличную часть документа добавим строку с услугой «Аренда офиса УК» и отнесём её на 26 счёт. Проведём документ.

Затем перейдём в раздел «Операции» и выберем пункт «Закрытие месяца».

В открывшемся окне выберем нужный нам месяц и нажмём на кнопку «Выполнить закрытие месяца». Когда все пункты обработки будут выполнены (шрифт станет зелёного цвета), нажмём на операцию «Закрытие счетов 20, 23, 25, 26» и в новом окошке выберем «Показать проводки».

В проводках мы увидим, что сумма, отнесённая нами на 26 счёт, в полном объёме будет списана на счёт 90.08.1.

Но, следует помнить о том, что есть организации, у которых выпуск продукции и оказание услуг отсутствует в их деятельности.

Для таких предприятий настройка учётной политики не будет включать флаги «Выпуск продукции» и «Выполнение работ, оказание услуг заказчикам».

При такой настройке счёт 26 в бухгалтерском учёте будет закрываться на счёт 90.02.1, а в налоговом учёте согласно регистру сведений «Методы определения прямых расходов производства в НУ».

Посмотрим на такие настройки.

Затем перейдём в раздел «Главное» и выберем пункт «Налоги и отчёты».

В открывшемся окне перейдём на вкладку «Налог на прибыль» и перейдём по ссылке «Перечень прямых расходов».

Добавим новую строку, в которой укажем, что затраты по 26 счёту с субконто «Прочие затраты» должна закрываться на счёт 90.02.1.

Внимание! Такую настройку следует делать лишь в том случае, если данные затраты являются прямыми. В таком случае мы бы рекомендовали относить такие затраты на 25 счёте. Но в рамках примера рассмотрим такую настройку.

Вновь сделаем закрытие месяца и посмотрим на проводки, сделанные в операции «Закрытие счетов 20, 23, 25, 26».

Согласно нашей настройке ранее введённые нами затраты будут закрыты на счёт 90.02.1.

Если же в учётной политике флаги, касающиеся производства будут сняты, а в настройках перечня прямых затрат не будет строки с корреспонденцией 26 счёта, программа сделает закрытие затрат 26 счёта в бухгалтерском учёте на счёт 90.02.1, а в налоговом на 90.08.1, и проводки будут выглядеть следующим образом:

Закрытие 25 счёта

На 25 счёте принято отражать косвенные затраты, связанные с производственным процессом.

В конце каждого месяца затраты с 25 счёта закрываются на 20 счёт путём распределения общепроизводственных расходов на виды продукции, работ, услуг. Производится это распределение пропорционально показателям, предусмотренным учётной политикой организации.

В графе «База распределения» выбирается показатель, пропорционально которому 25 счёт будет относиться на 20-й. Это могут быть прямые затраты, оплата труда и другие.

Такую настройку можно сделать, перейдя по ссылке «Особые правила распределения – не установлены». Настройка будет выглядеть следующим образом:

С бухгалтерским учётом разобрались. В налоговом же учёте распределение затрат происходит благодаря настройке перечня прямых затрат, который мы рассматривали выше.

Рассмотрим пример. Установим в учётной политике базой распределения косвенных затрат 25го счёта – оплату труда. Особые правила распределения заполнять не будем.

Затем введём затраты на 25 счёт.

Для этого перейдём в раздел «Покупки» и выберем пункт «Поступление (акты, накладные, УПД)». В открывшемся окне нажмём на кнопку «Поступление» и из выпадающего меню кликнем на «Услуги (акт, УПД)».

В новом документе введём данные из акта: номер, дата, наименование контрагента, договор. Затем в табличную часть документа добавим строку с услугой «Ремонт ОС» и отнесём её на 25 счёт. Проведём документ.

Прежде чем переходить к закрытию месяца посмотрим и проанализируем базу распределения расходов. Сформируем оборотно-сальдовую ведомость по счёту 20 с отбором по статье затрат «Оплата труда» в разрезе подразделений. Для этого перейдём в раздел «Отчёты» и выберем пункт «Оборотно-сальдовая ведомость по счёту».

В открывшемся окне отчёта установим период и выберем счёт 20, а затем нажмём на кнопку «Настройки». На первой вкладке «Группировка» установим флаг «Подразделение», а на вкладке «Отбор» укажем «Статьи затрат – равно – Оплата труда» и сформируем отчёт.

Получается затраты на 25 счёте будут распределяться на 20й в пропорции 1/3 и 2/3. Перейдём в раздел «Операции» и выберем пункт «Закрытие месяца».

В открывшемся окне выберем нужный нам месяц и нажмём на кнопку «Выполнить закрытие месяца». Когда все пункты обработки будут выполнены (шрифт станет зелёного цвета), нажмём на операцию «Закрытие счетов 20, 23, 25, 26» и в новом окошке выберем «Показать проводки».

В проводках мы увидим, что сумма затрат на 25 счёте (в нашем примере 20 000 рублей) была распределена по цехам пропорционально начисленной заработной плате. Проверить это легко, нужно 20 000 рублей поделить на 3, чтобы получить сумму для Цеха №1 и умножить на 2/3, чтобы рассчитать сумму для Цеха №2.

Обратите внимание на то, что в налоговом учёте эти суммы стали во временную разницу. Это произошло из-за того, что мы не производили настройку «Налогов и отчётов», а именно «Перечень прямых расходов». Поэтому программа закрыла 25 счёт, как косвенные расходы на счёт 90.08.1.

Для того, чтобы программа закрывала 25 счёт в налоговом учёте, также, как и в бухгалтерском, перейдём в раздел «Главное» и выберем пункт «Налоги и отчёты».

В открывшемся окне перейдём на вкладку «Налог на прибыль» и перейдём по ссылке «Перечень прямых расходов».

Добавим новую строку, в которой укажем, что затраты с видом расходов в налоговом учёте «Прочие затраты» относятся к прямым. Такая настройка будет выглядеть следующим образом:

Повторим закрытие месяца и проанализируем проводки.

Разниц между бухгалтерским и налоговым учётом не возникает, распределение затрат происходит пропорционально оплате труда в обоих учётах.

Автор статьи: Алина Календжан

Понравилась статья? Подпишитесь на рассылку новых материалов

Добавить комментарий

Комментарии

Вот теперь все встало на свои места

Если не читать внимательно ни статью (иначе откуда вопрос про 25 счет?), ни ФСБУ, ни ответы, то ничего не будет понятно.

Но в любом случае, удачи Вам в ведении учета! Главное, что у Вас есть понимание

Спасибо, что нашли время на этот ответ!

Извините, что вмешиваюсь в Ваше обсуждение, но на какой вопрос Вам не ответили?

Текст Вашего сообщения:

«В статье утверждается, что с 2021 нельзя списывать в себестоимость ОПР и ОХР, а только на счет 90. И у меня два вопроса:

1. Где в ФСБУ 5/2019 это написано?

2. Если организация ничего не продавала в месяце, а только производила, то будет убыток от продаж? Это разве правомерно?»

1. ОПР (25 счет) закрываются на 20 счет, здесь никаких изменений не было и в статье об этом написано отдельным пунктом.

По поводу ОХР (26 счета) Вам уже процитировали пункт 26 ФСБУ Запасы, где говорится, что:

«В фактическую себестоимость незавершенного производства и готовой продукции не включаются:

.

г) управленческие расходы. «

Управленческие расходы отражаются на счете 26.

Фактическая себестоимость собирается на счете 20 и далее через 43 счет отправляется на счет 90.02 после реализации продукции.

Если управленческие расходы нельзя включать в фактическую себестоимость, то это значит, что 26 счет нельзя закрывать на 20.

Соответственно, его закрывают на счет 90.08, который так и называется «Управленческие расходы».

Этой аргументации, которую уже привели два раза, не достаточно для ответа на Ваш вопрос? Как на Ваш взгляд нужно трактовать 26 пункт ФСБУ Запасы?

Прямым текстом фраз о том, что 26 счет теперь можно закрывать только на 90.08 в ФСБУ, конечно, нет. Как и в других стандартах бухучета.

Если Вы трактуете положения ФСБУ «Запасы» как-то иначе, не согласны ни с нашими аргументами, ни с методистами 1С, то можете написать письменные запросы в различные ведомства, заручиться их ответами, чтобы не было неприятных сюрпризов в случае проверок.

Мы бухгалтерский учет с управленческим не путаем, бухгалтерский учет ведется в соответствии с утвержденными ФСБУ или ПБУ. А вот в управленческом учете, как раз, себестоимость можно рассчитывать так, как Вам будет удобно, и включать в себестоимость продукции даже услуги банков.

Извините, что вмешиваюсь в Ваше обсуждение, но на какой вопрос Вам не ответили?

Текст Вашего сообщения:

«В статье утверждается, что с 2021 нельзя списывать в себестоимость ОПР и ОХР, а только на счет 90. И у меня два вопроса:

1. Где в ФСБУ 5/2019 это написано?

2. Если организация ничего не продавала в месяце, а только производила, то будет убыток от продаж? Это разве правомерно?»

1. ОПР (25 счет) закрываются на 20 счет, здесь никаких изменений не было и в статье об этом написано отдельным пунктом.

По поводу ОХР (26 счета) Вам уже процитировали пункт 26 ФСБУ Запасы, где говорится, что:

«В фактическую себестоимость незавершенного производства и готовой продукции не включаются:

.

г) управленческие расходы. «

Управленческие расходы отражаются на счете 26.

Фактическая себестоимость собирается на счете 20 и далее через 43 счет отправляется на счет 90.02 после реализации продукции.

Если управленческие расходы нельзя включать в фактическую себестоимость, то это значит, что 26 счет нельзя закрывать на 20.

Соответственно, его закрывают на счет 90.08, который так и называется «Управленческие расходы».

Этой аргументации, которую уже привели два раза, не достаточно для ответа на Ваш вопрос? Как на Ваш взгляд нужно трактовать 26 пункт ФСБУ Запасы?

Прямым текстом фраз о том, что 26 счет теперь можно закрывать только на 90.08 в ФСБУ, конечно, нет. Как и в других стандартах бухучета.

Если Вы трактуете положения ФСБУ «Запасы» как-то иначе, не согласны ни с нашими аргументами, ни с методистами 1С, то можете написать письменные запросы в различные ведомства, заручиться их ответами, чтобы не было неприятных сюрпризов в случае проверок.

Мы бухгалтерский учет с управленческим не путаем, бухгалтерский учет ведется в соответствии с утвержденными ФСБУ или ПБУ. А вот в управленческом учете, как раз, себестоимость можно рассчитывать так, как Вам будет удобно, и включать в себестоимость продукции даже услуги банков.

Татьяна, добрый день.

1. После вступления в силу с 2021 года ФСБУ «Запасы» закрывать 26 счет таким образом не рекомендуется.

В соответствии с пунктом 26 данного ФСБУ, в фактическую себестоимость незавершенного производства и готовой продукции не включаются управленческие расходы (кроме случаев, когда они непосредственно связаны с производством продукции, выполнением работ, оказанием услуг). А именно такие расходы, как правило, учитываются на счете 26.

В связи с этим в программе 1С:Бухгалтерия 8 с релиза 3.0.89 затраты, учтенные на счете 26, при закрытии включаются в себестоимость продаж, то есть 26 счет закрывается на счет 90.08.1. Такое правило действует для всех производственных предприятий.

Если же в учетной политике не установлена ни одна из галочек:

— «Выпуск продукции»

— «Выполнение работ, оказание услуг заказчикам»,

то 26 счет в бухгалтерском учете закрывается на счет 90.02.1.

Такой вариант используется, если деятельность организации не связана с производственным процесом, а все её затраты учитываются на счете 26.

На полученный ответ возникает еще больше вопросов.

1. Я не говорила про НЗП, я прошу показать где написано, что 25 и 26 счет закрывается только на 90 счет. Вы ссылаетесь на информацию от 1С- она по статусу выше ФЗ?

2. Вы не путаете управленческий учет и бухгалтерский?

3. И при чем тут убыток и налоговики? Как посчитать фактическую себестоимость ПРОИЗВЕДЕННОЙ продукции при таком подходе? Или работать, как получится?