Авансовые платежи в налоговой декларации по налогу на прибыль

Алгоритм заполнения листа 02 деклараций за отчетные и налоговый периоды (в таблицах)

Порядок исчисления налога на прибыль и авансовых платежей установлен статьей 286 НК РФ.

Согласно п. 2ст. 286 НК РФ по итогам каждого отчетного (налогового) периода налогоплательщики исчисляют сумму авансового платежа, исходя из ставки налога и прибыли, подлежащей налогообложению, рассчитанной нарастающим итогом с начала налогового периода до окончания отчетного (налогового) периода. В течение отчетного периода налогоплательщики исчисляют сумму ежемесячного авансового платежа в следующем порядке:

— сумма ежемесячного авансового платежа, подлежащего уплате в первом квартале текущего налогового периода, принимается равной сумме ежемесячного авансового платежа, подлежащего уплате налогоплательщиком в последнем квартале предыдущего налогового периода;

— сумма ежемесячного авансового платежа, подлежащего уплате во втором квартале текущего налогового периода, принимается равной одной трети суммы авансового платежа, исчисленного за первый отчетный период текущего года;

— сумма ежемесячного авансового платежа, подлежащего уплате в третьем квартале текущего налогового периода, принимается равной одной трети разницы между суммой авансового платежа, рассчитанной по итогам полугодия, и суммой авансового платежа, рассчитанной по итогам первого квартала;

— сумма ежемесячного авансового платежа, подлежащего уплате в четвертом квартале текущего налогового периода, принимается равной одной трети разницы между суммой авансового платежа, рассчитанной по итогам девяти месяцев, и суммой авансового платежа, рассчитанной по итогам полугодия.

При заполнении Листа 02 налоговой декларации по налогу на прибыль суммы исчисленных к уплате в следующем квартале ежемесячных авансовых платежей отражаются по строкам 290 (всего), в том числе в федеральный бюджет (строка 300) и бюджет субъекта РФ (строка 310). Алгоритм заполнения строк 290, 300 и 310 описан в п. 2 ст. 286 НК РФ.

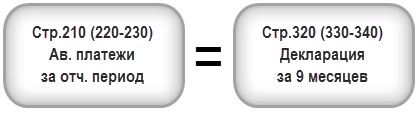

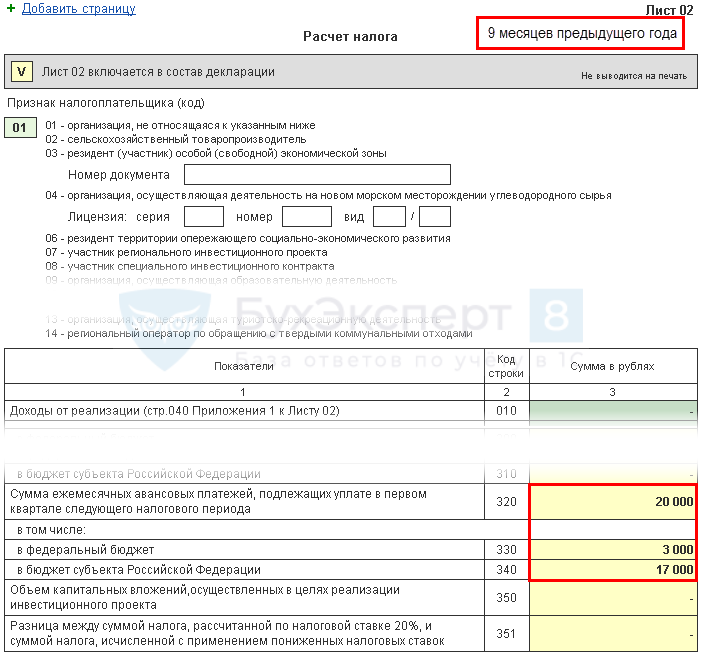

По строкам 320, 330 и 340 отражаются ежемесячные авансовые платежи, подлежащие уплате в 1 квартале следующего года. Эти строки заполняются только в налоговой декларации за 9 месяцев.

По строкам 210, 220 и 230 Листа 02 отражаются суммы начисленных авансовых платежей за отчетный (налоговый) период, за который составляется налоговая декларация. При этом данные для заполнения строк 210, 220 и 230 берут из предыдущих деклараций.

Алгоритм заполнения строк 210-230, 290-300 и 320-340 Листа 02 налоговой декларации по налогу на прибыль

Налоговая декларация за 1 квартал 2013 года

строка 320 декларации за 9 месяцев 2012 года

в федеральный бюджет

строка 330 декларации за 9 месяцев 2012 года

в бюджет субъекта РФ

строка 340 декларации за 9 месяцев 2012 года

Сумма ежемесячных авансовых платежей, подлежащих уплате в квартале, следующим за текущим отчетным периодом

строка 180 декларации за 1квартал 2013 года

в федеральный бюджет

строка 190 декларации за 1квартал 2013 года

в бюджет субъекта РФ

строка 200 декларации за 1квартал 2013 года

Налоговая декларация за 6 месяцев 2013 года

(строка 180 декларации за 1 квартал 2013 г.) + (строка 290 декларации за 1 квартал 2013 г.)

в федеральный бюджет

(строка 190 декларации за 1 квартал 2013 г.) + (строка 300 декларации за 1 квартал 2013 г.)

в бюджет субъекта РФ

(строка 200 декларации за 1 квартал 2013 г.) + (строка 310 декларации за 1 квартал 2013 г.)

Сумма ежемесячных авансовых платежей, подлежащих уплате в квартале, следующим за текущим отчетным периодом

(строка 180 декларации за 6 месяцев 2013 г.) – (строка 180 декларации за 1 квартал 2013 г.)

в федеральный бюджет

(строка 190 декларации за 6 месяцев 2013 г.) – (строка 190 декларации за 1 квартал 2013г.)

в бюджет субъекта РФ

(строка 200 декларации за 6 месяцев 2013 г.) – (строка 200 декларации за 1 квартал 2013г.)

Налоговая декларация за 9 месяцев 2013 года

(строка 180 декларации за 6 месяцев 2013 г.) + (строка 290 декларации за 6 месяцев 2013 г.)

в федеральный бюджет

(строка 190 декларации за 6 месяцев 2013 г.) + (строка 300 декларации за 6 месяцев 2013 г.)

в бюджет субъекта РФ

(строка 200 декларации за 6 месяцев 2013 г.) + (строка 310 декларации за 6 месяцев 2013 г.)

Сумма ежемесячных авансовых платежей, подлежащих уплате в квартале, следующим за текущим отчетным периодом

(строка 180 декларации за 9 месяцев 2013 г.) – (строка 180 декларации за 6 месяцев 2013 г.)

в федеральный бюджет

(строка 190 декларации за 9 месяцев 2013 г.) – (строка 190 декларации за 6 месяцев 2013 г.)

в бюджет субъекта РФ

(строка 200 декларации за 9 месяцев 2013 г.) – (строка 200 декларации за 6 месяцев 2013 г.)

Сумма ежемесячных авансовых платежей, подлежащих уплате в 1 квартале следующего налогового периода

строка 290 декларации за 9 месяцев 2013 г.

в федеральный бюджет

строка 300 декларации за 9 месяцев 2013 г.

в бюджет субъекта РФ

строка 310 декларации за 9 месяцев 2013 г.

Налоговая декларация за 2013 год

(строка 180 декларации за 9 месяцев 2013г.) + (строка 290 декларации за 9 месяцев 2013 г.)

в федеральный бюджет

(строка 190 декларации за 9 месяцев 2013г.) + (строка 300 декларации за 9 месяцев 2013 г.)

в бюджет субъекта РФ

(строка 200 декларации за 9 месяцев 2013г.) + (строка 310 декларации за 9 месяцев 2013 г.)

Сумма ежемесячных авансовых платежей, подлежащих уплате в квартале, следующим за текущим отчетным периодом

Декларация по налогу на прибыль за 3-й квартал 2021 года: заполнение и сдача

Налоговая декларация по налогу на прибыль организации — это отчет в ИФНС, который сдают юридические лица на общей системе налогообложения. Бланк изменился в 2021 году.

Кто сдает налоговую декларацию по прибыли

За счет налога на прибыль пополняются российский федеральный и региональный бюджеты. Ежегодно процент со своей прибыли платят в казну юридические лица на общей системе налогообложения. Бухгалтерам регулярно приходится отчитываться с учетом всех изменений и обновлений, которые постоянно вносят в отчетность налоговики.

В соответствии со статьей 246 НК РФ, декларация на прибыль сдается ежемесячно нарастающим итогом такими налогоплательщиками:

С 1 января 2022 вводят новую форму налоговой декларации по налогу на прибыль. Изменения связаны с новыми льготами и изменением в формуле исчисления налога с дивидендов, исчисляемого налоговыми агентами. Применять ее нужно с годовой отчетности за 2021 год.

Обновленная форма отчетности по налогу на прибыль

Действующая для отчета за 3 квартал 2021 года форма декларации утверждена приказом ФНС России от 23.09.2019 № ММВ-7-3/475@ в редакции от 11.09.2020. В нем указано, что изменилось в новой форме декларации по прибыли с 2021 года:

Штрихкоды бланка ФНС обновила тоже. В 2021 году предусмотрен льготный порядок налогообложения для:

Обратите внимание, что скачать декларацию по налогу на прибыль за 2021 в excel не получится, так как ФНС выпустила только машиночитаемые бланки в формате pdf.

Период отчетности по налогу на прибыль

Отчетность сдается поквартально (или ежемесячно) и по итогам года, но прибыль заполняется с нарастающим итогом с начала года, а не за каждый квартал отдельно. Отчетные периоды:

Сроки сдачи в 2021 году

Плательщики налога на прибыль делятся на две категории:

Сдавать декларации поквартально вправе компании, доход которых за предшествующие 4 квартала не больше 15 млн рублей (лимит повышен в 2016 году с 10 млн рублей). Остальные фирмы уплачивают авансы раз в месяц из фактической прибыли, потому отчетность заполняют тоже каждый месяц.

Представим срок подачи декларации по налогу на прибыль в виде таблиц.

Ежеквартальная отчетность

| Период | Срок |

|---|---|

| 1-й квартал 2021 | До 28.04.2021 |

| Полугодие | До 28.07.2021 |

| 9 месяцев | До 28.10.2021 |

| Год 2021 | до 28.03.2022 |

Ежемесячная отчетность

| 1-й месяц 2021 | До 28 февраля |

| 2-й месяц 2021 | До 30 марта |

| 3-й месяц 2021 | До 28 апреля |

| 4-й месяц 2021 | До 28 мая |

| 5-й месяц 2021 | До 29 июня |

| 6-й месяц 2021 | До 28 июля |

| 7-й месяц 2021 | До 28 августа |

| 8-й месяц 2021 | До 28 сентября |

| 9-й месяц 2021 | До 28 октября |

| 10-й месяц 2021 | До 30 ноября |

| 11-й месяц 2021 | До 28 декабря |

| 2021 год | До 28.01.2022 |

Как правильно заполнить декларацию за 3-й квартал 2021 года

Действующий бланк отчета по налогу на прибыль состоит из:

Это обязательная часть.

Остальные приложения и страницы заполняются при наличии условий:

Важные нюансы заполнения декларации

Пошаговая инструкция по заполнению декларации по налогу на прибыль

Разберем пример заполнения декларации по налогу на прибыль за 3 квартал 2021 года по строкам, начинаем с титула.

Вот короткая инструкция по заполнению титульного листа:

При уплате квартальных платежей:

| 1-й квартал | 21 |

| Полугодие | 31 |

| 9 месяцев | 33 |

| Год | 34 |

При уплате ежемесячных платежей:

| 1-й месяц | 35 |

| 2-й месяц | 36 |

| 3-й месяц | 37 |

| 4-й месяц | 38 |

| 5-й месяц | 39 |

| 6-й месяц | 40 |

| 7-й месяц | 41 |

| 8-й месяц | 42 |

| 9-й месяц | 43 |

| 10-й месяц | 44 |

| 11-й месяц | 45 |

| Год | 46 |

Код налогового органа. Каждой инспекции присвоен код. Укажите код ИФНС, в которую подаете отчетность. На примере Межрайонная инспекция ФНС России № 4 по СПб.

Код по месту учета:

| Крупнейшего налогоплательщика | 213 |

| Российской организации | 214 |

| Обособленного подразделения российской организации, имеющего отдельный баланс | 221 |

| Иностранной организации | 245 |

| Объекта недвижимого имущества (если для него установлен отдельный порядок исчисления и уплаты налога) | 281 |

Впишите телефонный номер, Ф.И.О. плательщика или представителя, количество листов и дату сдачи декларации.

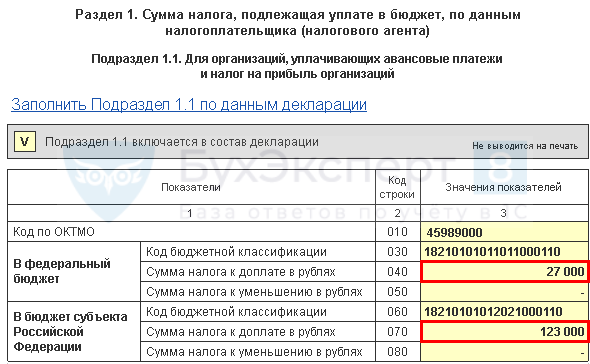

Раздел 1, подраздел 1.1

Приведенный пример заполнения декларации по налогу на прибыль в 2021 году содержит построчное оформление 1-го раздела:

Подраздел 1.2 раздела 1

Заполняют плательщики налога на прибыль, отчисляющие авансы каждый месяц. Основное правило, как заполнить декларацию по налогу на прибыль с авансовыми платежами, — разделить суммы аванса между федеральным и региональным бюджетами.

Подраздел 1.3 раздела 1 «Дивиденды»

Заполняют фирмы при уплате налога на прибыль с дивидендов.

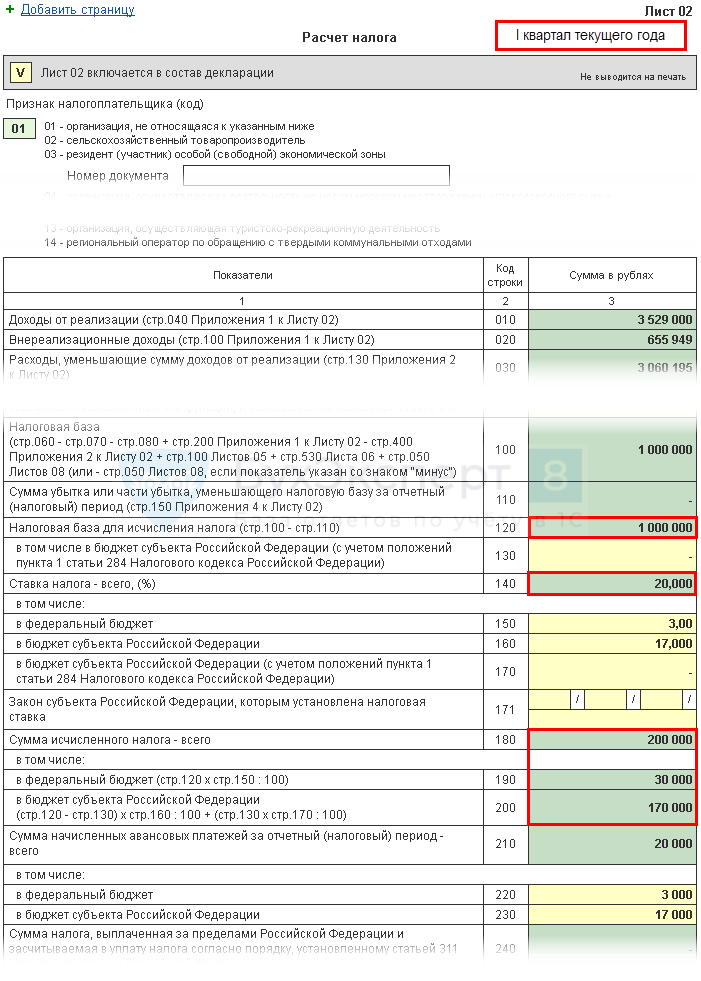

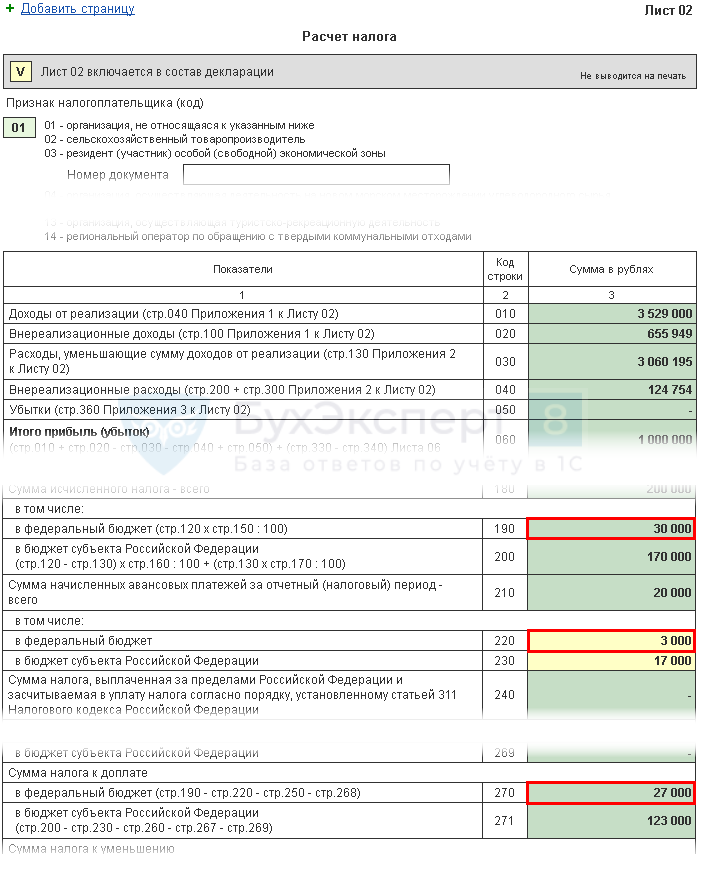

Лист 02 — расчет налога

Заполненный лист 02 декларации покажет, из каких сумм доходов и расходов была рассчитана налоговая база.

Вписываем по строкам:

В продолжении листа 02 вписываем авансовый платеж прошлого периода. За этот период к доплате:

Приложение 1 к листу 02

В приложении 1 к листу 02 детализируем доходы по строкам:

Остальные строки заполняются при наличии условий. Затем итоговые показатели:

Приложение 2 к л. 02

Приложение 2 конкретизирует расходы.

Строки 010-030 заполняют только фирмы, использующие метод начисления для признания доходов и расходов. При кассовом методе строки остаются пустыми:

Предположим, что косвенные расходы организации состояли из налогов и приобретения амортизируемого имущества в качестве капитального вложения:

Остальные поля в нашем случае остаются пустыми. Отдельно указываются расходы на амортизацию:

Остальные поля в приложении 2 декларации остаются пустыми при отсутствии условий для заполнения.

Приложения 3 и 4 к листу 02

Приложение 3 оформляют, только если организация в отчетном периоде:

В форме декларации к л. 02 имеется и приложение 4. Когда заполнять приложение 4 к листу 02? Тогда, когда есть убыток, уменьшающий налоговую базу. Заполняется только в декларации за год и за 1-й квартал. Разрешено отразить только те убытки, которые возникли не раньше 2007 года.

Особенности заполнения уточненной декларации

Уточненная декларация понадобится, если в расчетах обнаружится ошибка, и налог на прибыль с первого раза не удалось высчитать верно. Не ошибиться поможет инструкция к декларации на прибыль — для «уточненки» действуют аналогичные правила. В уточненной декларации указывают сумму с учетом обнаруженной ошибки. Если сумма налога при первом расчете занижена, то вместе с подачей «уточненки» необходимо доплатить разницу в бюджет и перечислить пени.

Вам в помощь образцы, бланки для скачивания

Заполнить декларацию в онлайн-сервисах и посмотреть пошаговое заполнение отчета за 3-й квартал 2021 года онлайн можно на сайтах разработчиков бухгалтерского ПО — «Мое дело», «Контур», «Небо» и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшую плату (до 1000 рублей).

Алгоритм расчета налога на прибыль и авансовых платежей за I квартал

Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи по итогам квартала плюс ежемесячные авансовые платежи.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью Варианты и сроки уплаты авансов по налогу на прибыль

Пример

Налогооблагаемая прибыль Организации по результатам I квартала составила 1 000 000 руб. В декларации за 9 месяцев за предыдущий период указаны авансовые платежи к уплате в I квартале — 20 000 руб., в том числе:

За I квартал был начислен и перечислен в бюджет торговый сбор в размере 30 000руб.

Необходимо рассчитать авансовые платежи к уплате за I квартал и ежемесячные авансовые платежи на II квартал.

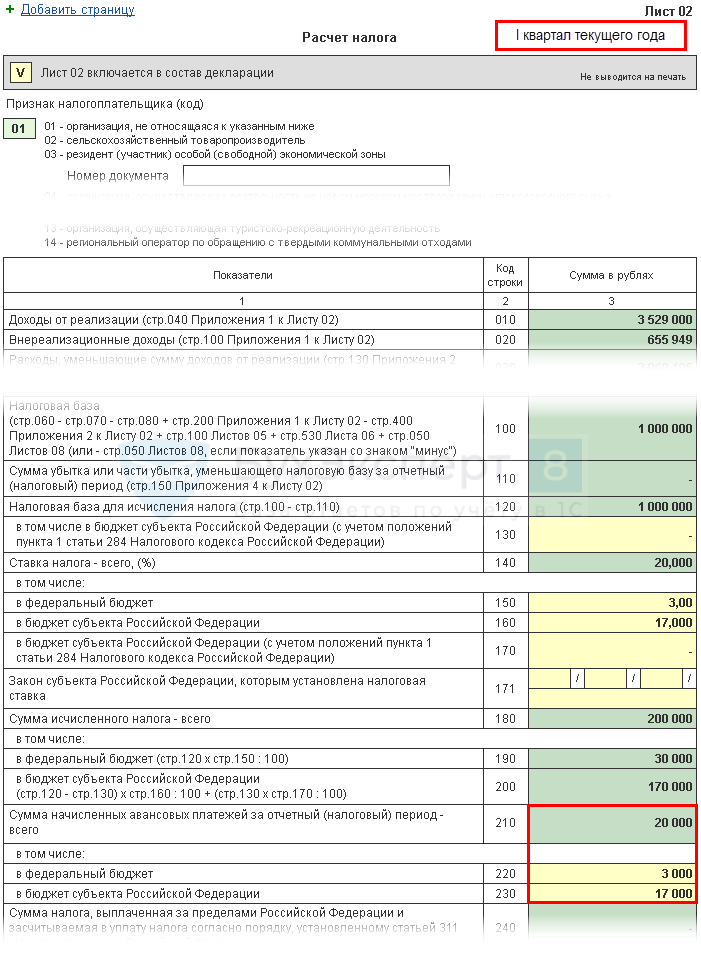

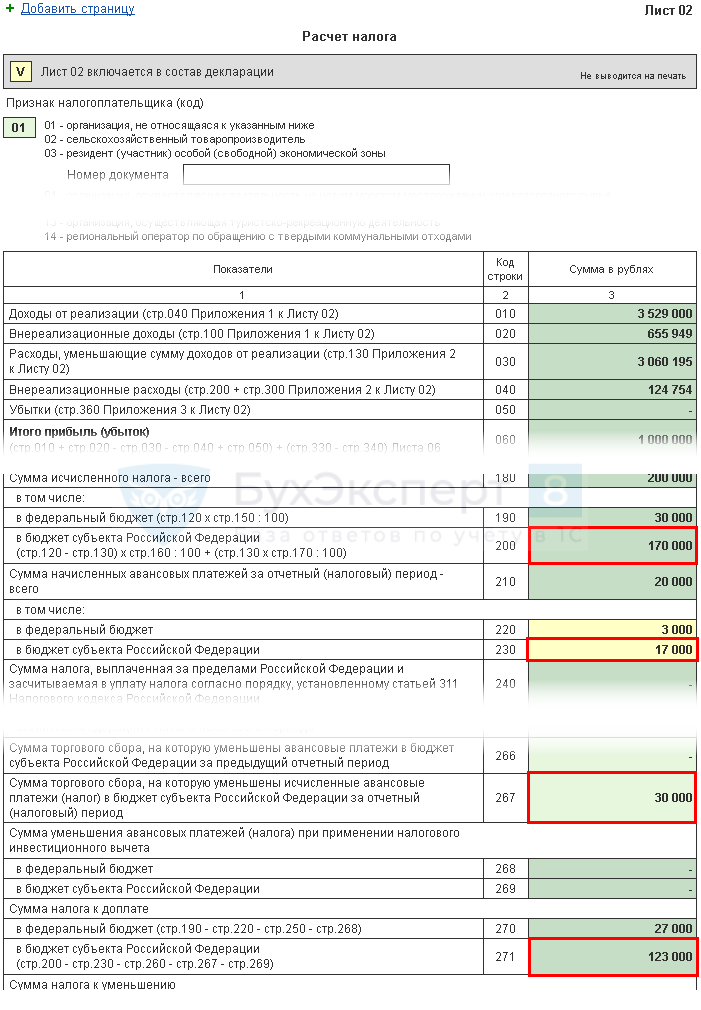

Лист 02 Расчет налога на прибыль и авансовых платежей

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I квартал и суммы ежемесячных авансовых платежей на II квартал.

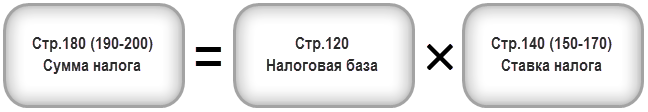

Шаг 1. Определите сумму налога на прибыль за I квартал (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Получите понятные самоучители 2021 по 1С бесплатно:

Проверку расчета за I квартал осуществите по формуле:

В нашем примере сумма налога на прибыль всего (стр. 180) — 1 000 000 х 20% = 200 000 руб., в т. ч.:

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна платить ежемесячно в I квартале, рассчитываются в декларации за 9 месяцев прошлого года. Поэтому в строки 220, 230 вручную введите авансовые платежи из строк 330, 340 декларации за 9 месяцев.

Должно выполняться следующее равенство:

В нашем примере в декларации за 9 месяцев прошлого года сумма начисленных авансовых платежей всего (стр. 320) — 20 000 руб., в т. ч.:

Следовательно, аналогичные цифры укажите в стр. 210 (220, 230) декларации за I квартал.

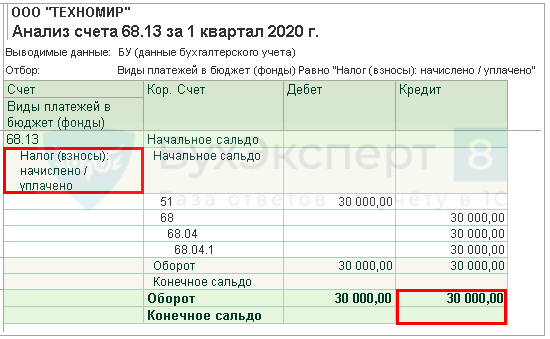

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации заполнятся в 1С автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I квартал данные строки заполняются следующим образом:

В 1С в строке 265 Листа 02 декларации автоматически заполняется оборот по Кт 68.13 (вид платежа — Налог начислено/уплачено). На наш взгляд, это не совсем корректный алгоритм заполнения строки, т. к. не всегда сумма начисленного может совпадать с уплаченным, т.е. с оборотом Дт 68.13 Кт 51. Поэтому обратите внимание и проверьте заполнение данной строки. В случае необходимости — перезаполните ее вручную.

Еще одна особенность программы: строка 265 не будет автоматически заполняться при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

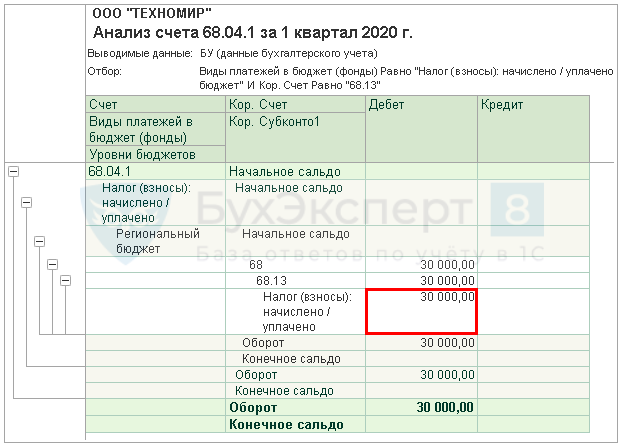

В 1С в строке 267 автоматически заполняется сумма уменьшенного налога на прибыль на торговый сбор за I квартал, т.е. это оборот:

В нашем примере стр. 267 равна 30 000 руб.

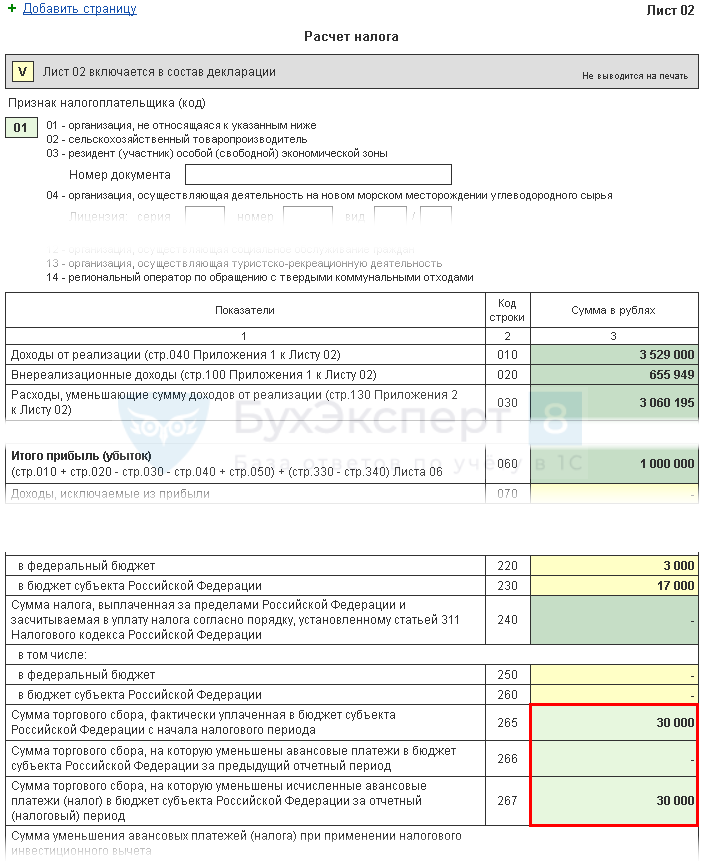

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь определите, что получилось больше:

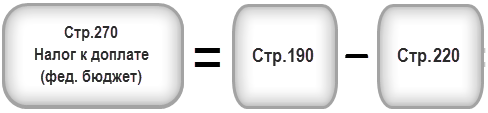

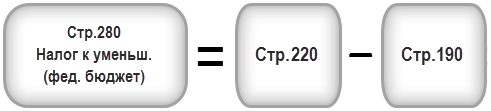

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 270 по формуле:

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 280 по формуле:

В нашем примере стр. 190 (сумма 30 000 руб.) больше стр. 220 (сумма 3 000руб.), следовательно, налог в федеральный бюджет по итогам I квартала будет к доплате:

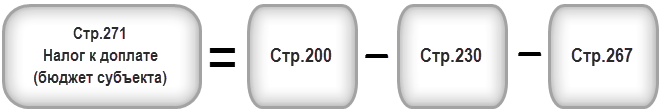

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала необходимо доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

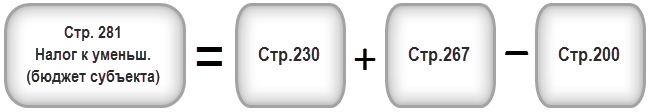

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I квартала будет к уменьшению, т. е. в 1С автоматически заполнится строка 281 по формуле:

В нашем примере стр. 200 (сумма 170 000 руб.) больше суммы строк 230 и 267 (47 000 = 17 000 + 30 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I квартала будет к доплате:

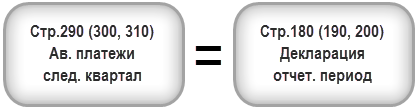

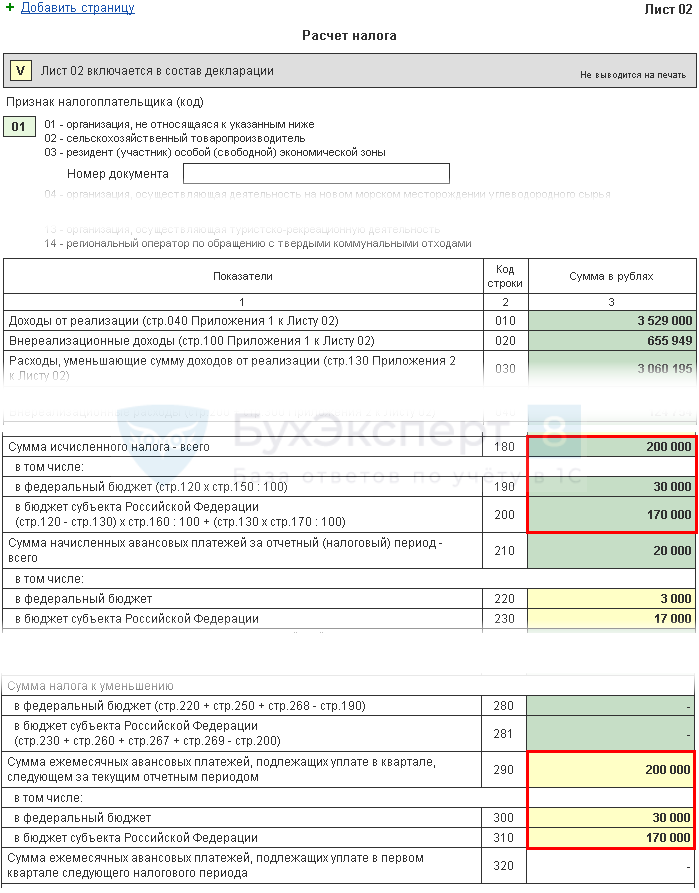

Шаг 5. Определите сумму авансовых платежей к уплате во II квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I квартала рассчитать авансы, подлежащие уплате во II квартале. Такие платежи отражаются по стр. 290 (300, 310).

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате осуществите по формуле:

Если в результате расчета по стр. 290 (300, 310) получено нулевое или отрицательное значение, то эта строка НЕ заполняется, а во II квартале ежемесячные авансовые платежи не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ).

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате во II квартале (стр. 290) берется из стр. 180 (200 000 руб.), в т. ч.:

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I квартал

Заполнение итоговых данных по доплате или уменьшению налога на прибыль в I квартале осуществляется в 1С автоматически по следующему алгоритму:

В нашем примере сумма налога на прибыль по итогам I квартала по федеральному бюджету и бюджету субъекта РФ получилась к доплате.

Налог, рассчитанный по итогам отчетного периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, уплатить налог за I квартал, указанный в Разделе 1 Подраздела 1.1. необходимо до 28 апреля.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

Ознакомиться с порядком уплаты налога на прибыль:

В нашем примере доплату налога на прибыль нужно осуществить до 28 апреля:

Раздел 1 Подраздел 1.2 Авансовые платежи на II квартал

В Разделе 1 Подраздела 1.2. декларации отражаются ежемесячные авансовые платежи, которые необходимо оплатить во II квартале.

Сумма авансовых платежей на II квартал рассчитана по стр. 300, 310 Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

Для ежемесячных авансовых платежей внутри отчетного периода установлен срок оплаты — не позднее 28 числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, во II квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

В нашем примере уплата авансовых платежей во II квартале осуществляется:

В 2020 году для организаций, которые включены в реестр МСП на 01.03.2020 и ведут деятельность в пострадавших отраслях (из перечня Правительства РФ), перенесены сроки уплаты авансовых платежей (Постановление Правительства РФ от 02.04.2020 N 409):

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(4 оценок, среднее: 5,00 из 5)

Все комментарии (1)

Объяснили грамотно, бухгалтерским языком все особенности программы в программе 1С:

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Очень интересный емкий семинар, на сегодняшний день очень актуальный. Огромное спасибо!