Алгоритм расчета налога на прибыль и авансовых платежей за I полугодие

Данная статья будет полезна тем налогоплательщикам, которые уплачивают ежеквартальные платежи по итогам квартала плюс ежемесячные авансовые платежи.

Чтобы разобраться, какие есть варианты расчета и уплаты авансовых платежей читайте также статью Варианты и сроки уплаты авансов по налогу на прибыль

Пример

Налогооблагаемая прибыль Организации по результатам I полугодия составила 2 800 000 руб. В декларации за I квартал текущего периода указаны авансовые платежи к уплате во II квартале — 200 000 руб., в том числе:

За I полугодие был начислен и перечислен в бюджет торговый сбор в размере 60 000 руб.

Необходимо рассчитать налог к уплате за I полугодие и ежемесячные авансовые платежи на III квартал.

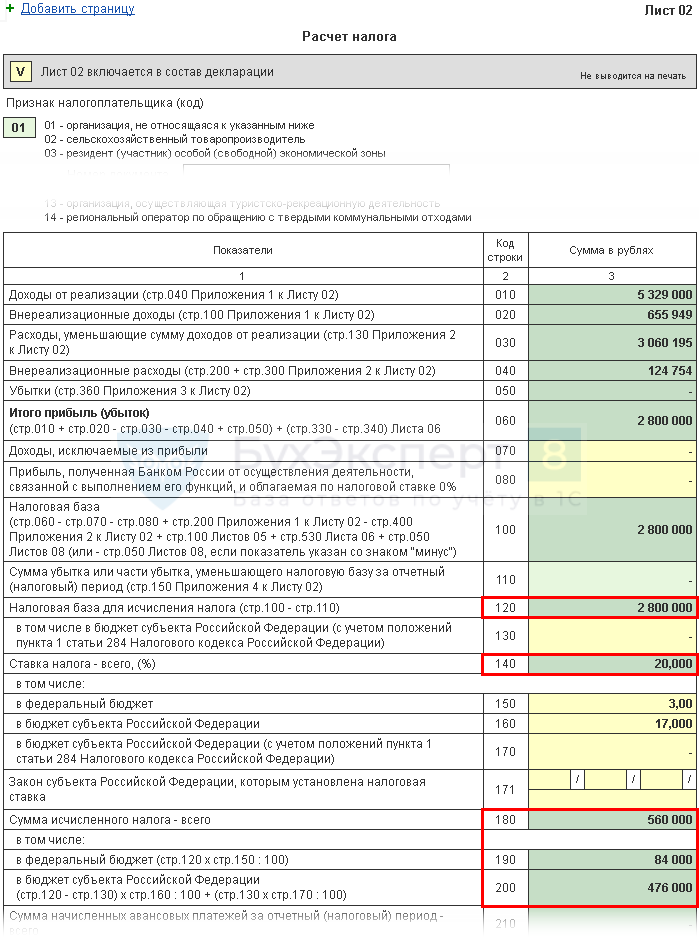

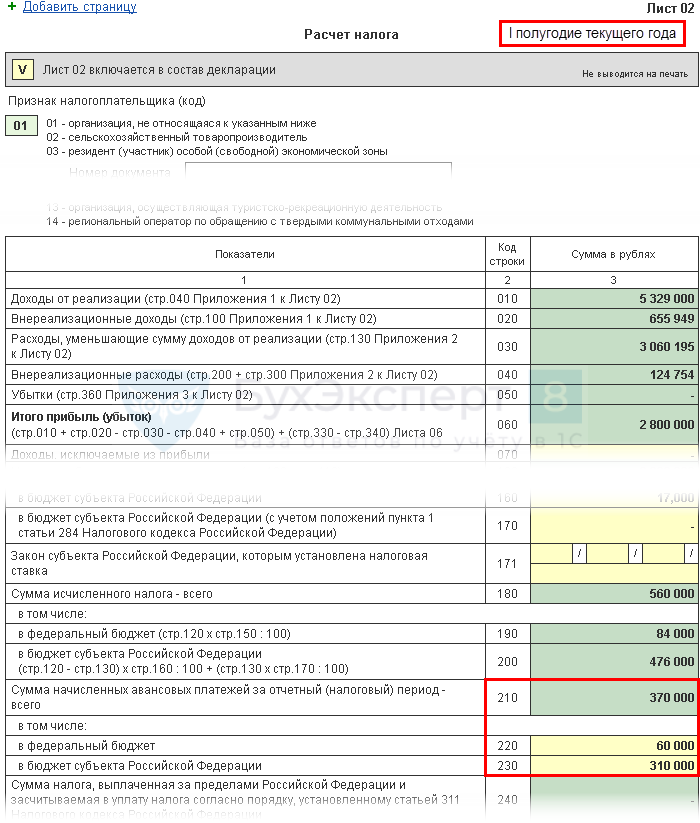

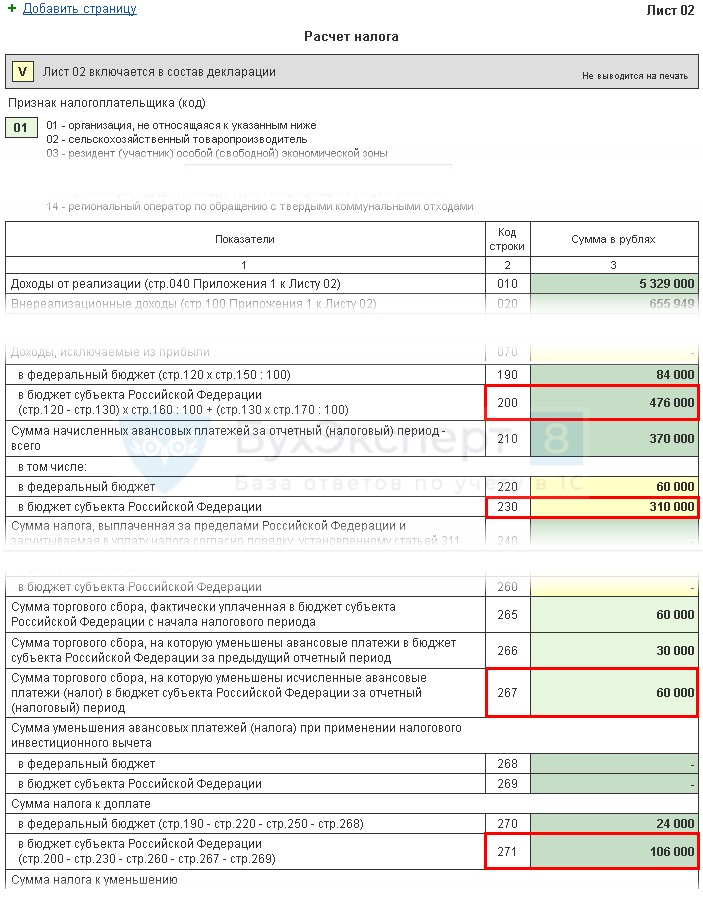

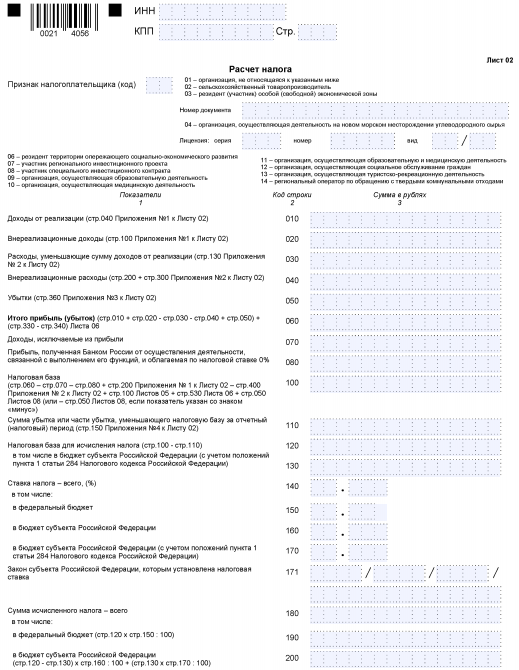

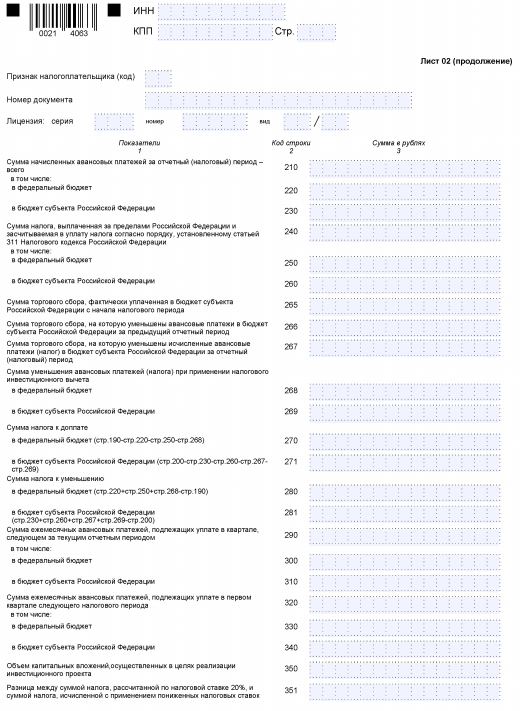

Лист 02 Расчет налога на прибыль и авансовых платежей

Пострадавшие от коронавируса организации освобождены от авансовых платежей по налогу на прибыль в части платежей за II квартал 2020 (Федеральный закон от 08.06.2020 N 172-ФЗ).

Рассмотрим пошаговое заполнение декларации Лист 02 в части расчета налога на прибыль за I полугодие и суммы ежемесячных авансовых платежей на III квартал.

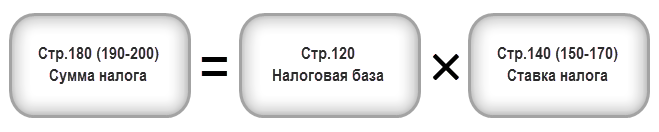

Шаг 1. Определите сумму налога на прибыль за I полугодие (стр. 180-200)

Сумма налога на прибыль в 1С рассчитывается автоматически, исходя из налоговой базы, указанной по стр. 120, и ставки в стр. 140 (150-170).

Получите понятные самоучители 2021 по 1С бесплатно:

Проверку расчета за I полугодие осуществите по формуле:

В нашем примере сумма налога на прибыль всего (стр. 180) — 2 800 000 х 20% = 560 000 руб.,в т. ч.:

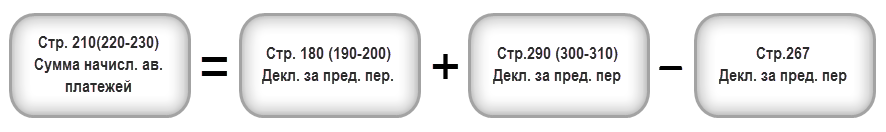

Шаг 2. Укажите сумму авансовых платежей, рассчитанных за предыдущий период (стр. 210-230)

Авансовые платежи, которые организация должна уплатить за период I полугодия, необходимо указать в стр. 210 (220, 230) в 1С вручную, т. к. они рассчитываются по данным декларации за I квартал текущего года и состоят из:

В строки 220, 230 в декларации за I полугодие вручную введите суммы, рассчитанные по формуле:

В нашем примере сумма начисленных авансовых платежей за I полугодие составляет:

Рассчитанные суммы указываются в стр. 210 (220,230) декларации за I полугодие.

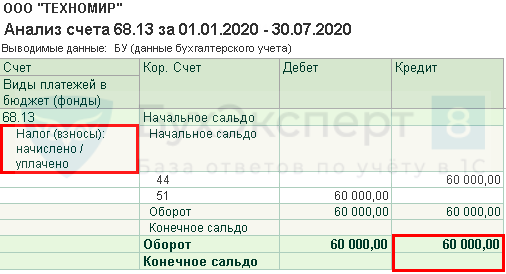

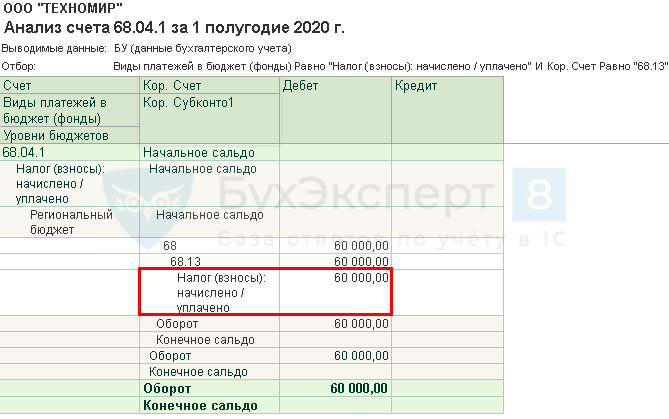

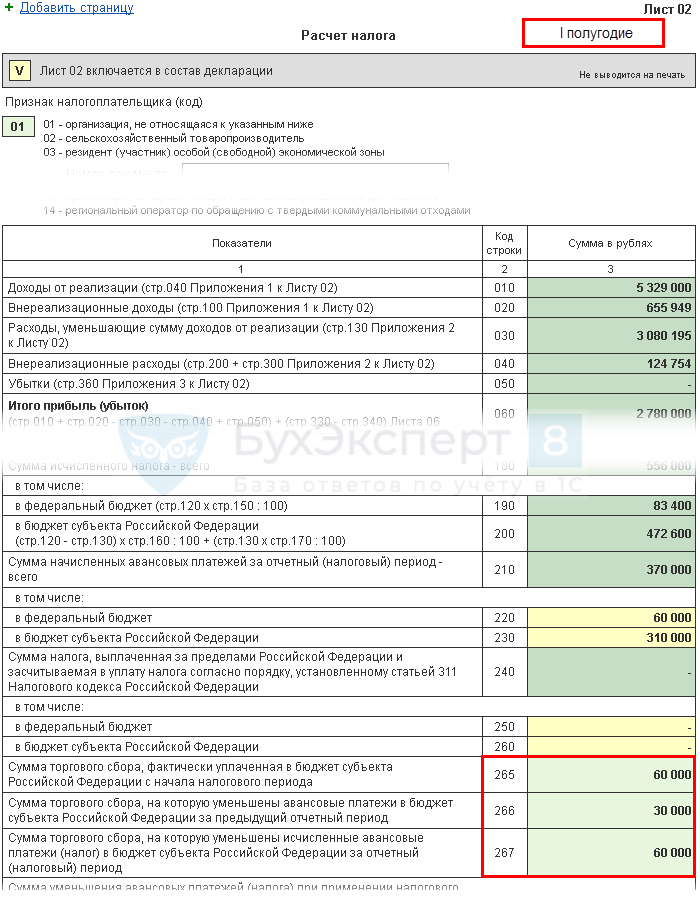

Шаг 3. Проверьте сумму уплаченного торгового сбора (стр. 265, 266, 267)

Строки 265, 266, 267 Листа 02 декларации в 1С заполняются автоматически, если организация зарегистрировала в программе торговую точку и автоматически осуществляет расчет торгового сбора.

В декларации за I полугодие данные строки заполняются следующим образом:

В 1С в строке 265 автоматически заполняется оборот по Кт 68.13 ( Вид платежа — Налог начислено/уплачено). На наш взгляд это не совсем корректный алгоритм заполнения строки, т. к. не всегда сумма начисленного может совпадать с уплаченным, т. е. с оборотом Дт 68.13 Кт 51. Поэтому обратите внимание и проверьте заполнение данной строки. В случае необходимости – перезаполните ее вручную.

Еще одна особенность программы: строка 265 не будет автоматически заполняться при наличии кредитового сальдо по счету 68.13 «Торговый сбор» на дату подписания декларации по налогу на прибыль.

В 1С в декларации за полугодие в строке 266 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I квартал, т. е. это оборот:

В нашем примере стр. 266 равна 30 000 руб.

В 1С в строке 267 автоматически заполняется сумма уменьшения налога на прибыль на торговый сбор за I полугодие, т. е. это оборот:

В нашем примере стр. 267 равна 60 000 руб.

Шаг 4. Определите сумму налога к доплате (стр. 270, 271) или к уменьшению (стр. 280, 281)

Теперь определите, что получилось больше:

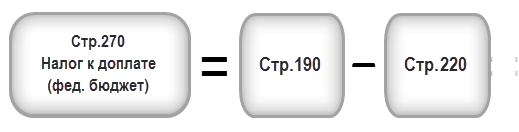

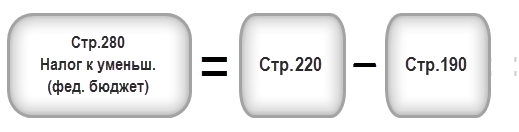

Шаг 4.1. Федеральный бюджет

Если стр. 190 больше стр. 220, то налог в федеральный бюджет по итогам I полугодия необходимо доплатить, т. е. в 1С автоматически будет заполнена строка 270 по формуле:

Если стр. 190 меньше стр. 220, то налог в федеральный бюджет по итогам I полугодия будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 280 по формуле:

В нашем примере стр. 190 (сумма 84 000 руб.) больше стр. 220 (сумма 60 000 руб.), следовательно, налог в федеральный бюджет по итогам I полугодия будет к доплате:

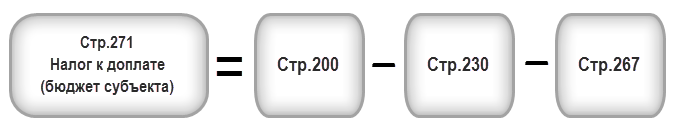

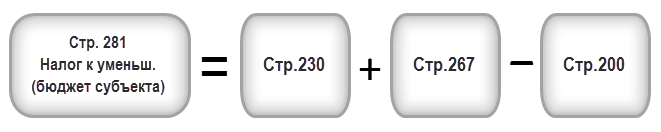

Шаг 4.2. Бюджет субъекта РФ

Если стр. 200 больше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I полугодия необходимо доплатить, т. е. в 1С автоматически заполнится строка 271 по формуле:

Если стр. 200 меньше суммы (стр. 230 + стр. 267), то налог в бюджет субъекта РФ по итогам I полугодия будет к уменьшению, т. е. в 1С автоматически будет заполнена строка 281 по формуле:

В нашем примере стр. 200 (сумма 476 000 руб.) больше суммы строк 230 и 267 (370 000 = 310 000 + 60 000), следовательно, сумма налога в бюджет субъекта РФ по итогам I полугодия будет к доплате:

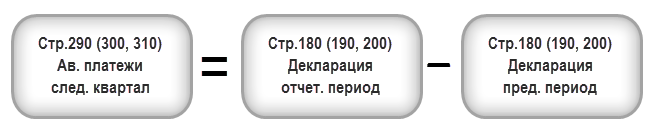

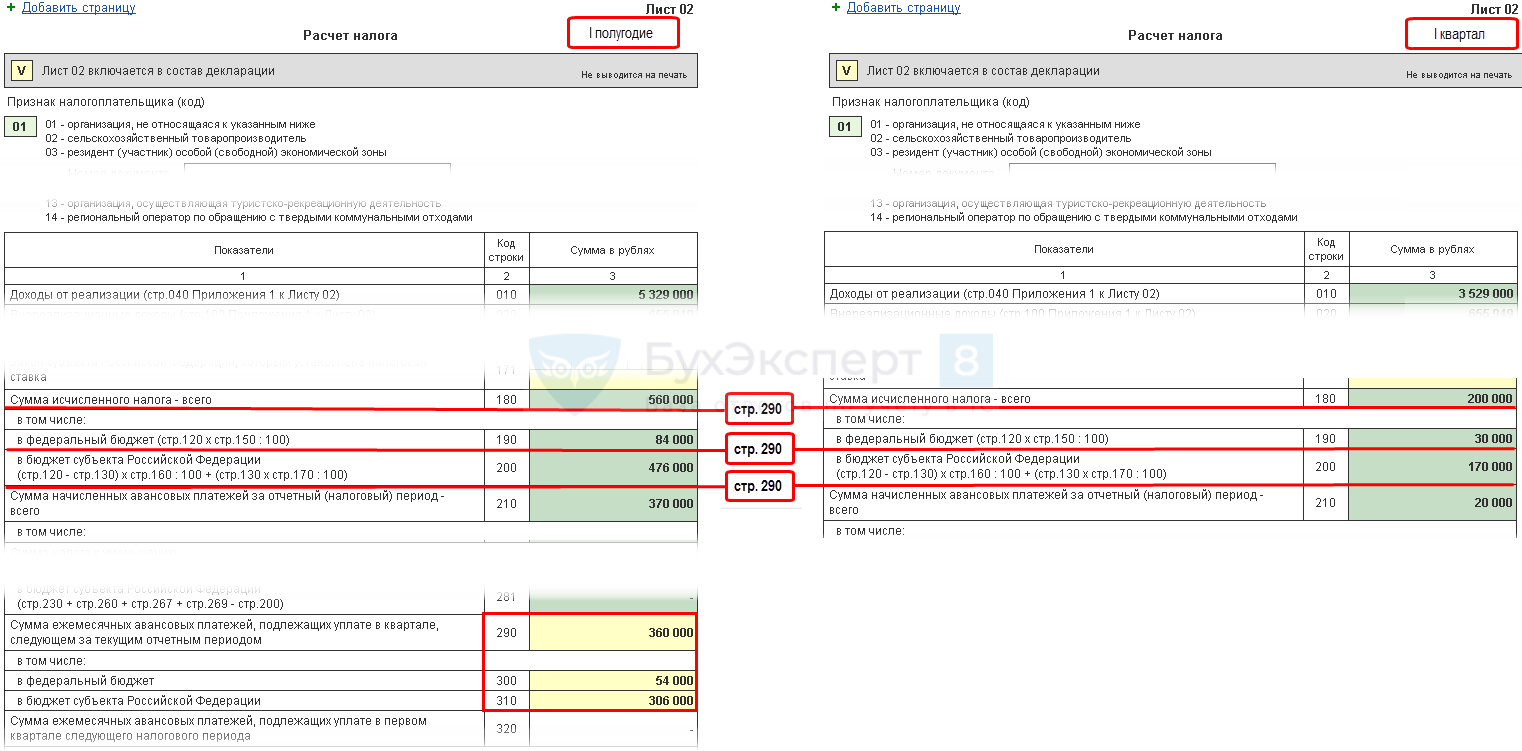

Шаг 5. Определите сумму авансовых платежей к уплате в III квартале (стр. 290-310)

Организации, уплачивающие ежемесячные авансовые платежи, должны по итогам I полугодия рассчитать авансы, подлежащие уплате в III квартале. Такие платежи отражаются по стр. 290 (300, 310).

В 1С данные строки заполняются вручную. Расчет авансовых платежей к уплате необходимо осуществить по формуле:

Если в результате расчета по стр. 290 (300, 310) получено нулевое или отрицательное значение, то эта строка НЕ заполняется, а в III квартале ежемесячные авансовые платежи не уплачиваются (абз. 6 п. 2 ст. 286 НК РФ).

В нашем примере сумма ежемесячных авансовых платежей, подлежащая уплате в III квартале рассчитывается:

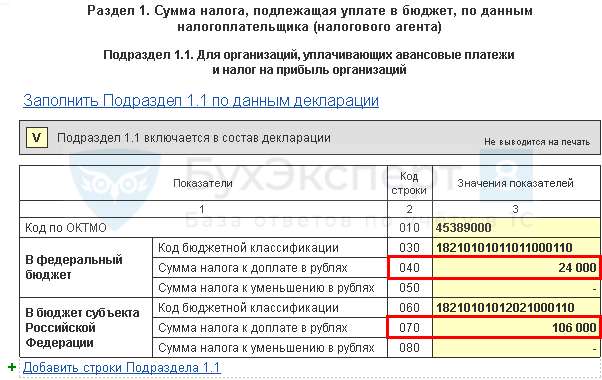

Раздел 1 Подраздел 1.1 Итоговые данные по уплате налога за I полугодие

Итоговые данные по доплате или уменьшению налога на прибыль в I полугодии заполняются в 1С автоматически по следующему алгоритму.

В нашем примере сумма налога на прибыль по итогам I полугодия в федеральный бюджет и бюджет субъекта РФ получилась к доплате.

Налог, рассчитанный по итогам отчетного периода, уплачивается не позднее срока, установленного для подачи налоговых деклараций за соответствующий отчетный период (абз. 2 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, уплатить налог за I полугодие, указанный в Разделе 1 Подраздела 1.1. необходимо до 28 июля.

Если крайняя дата уплаты налога приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

В нашем примере доплата налога на прибыль должна быть осуществлена до 28 июля 2020:

Ознакомиться с порядком уплаты налога на прибыль:

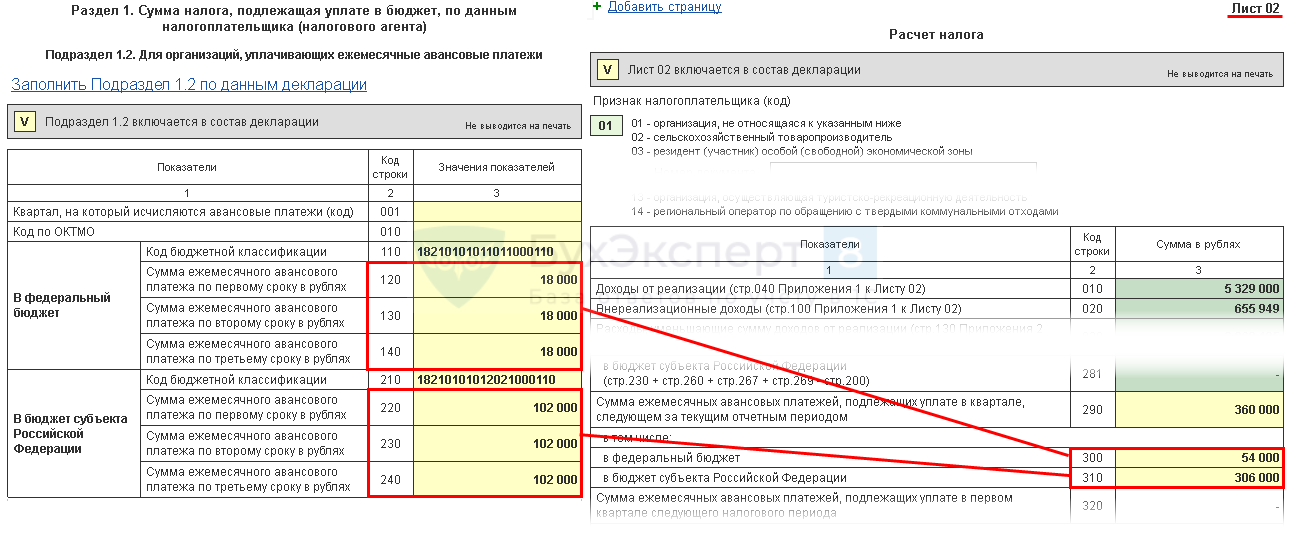

Раздел 1 Подраздел 1.2 Авансовые платежи на III квартал

В Разделе 1 Подраздела 1.2 декларации отражаются ежемесячные авансовые платежи, которые необходимо уплатить в III квартале.

Сумма авансовых платежей на III квартал была рассчитана по стр. 300, 310 Листа 02. Она автоматически распределяется в Подраздел 1.2 в размере 1/3 от квартальной суммы:

Для ежемесячных авансовых платежей внутри отчетного периода установлен срок уплаты — не позднее 28 числа каждого месяца этого отчетного периода (абз. 3 п. 1 ст. 287 НК РФ).

Исходя из данной нормы, в III квартале уплатить авансовые платежи, указанные в Разделе 1 Подраздела 1.2, необходимо:

Если крайняя дата уплаты авансовых платежей приходится на выходной или праздник, то срок переносится на следующий за ним первый рабочий день (п. 7 ст. 6.1 НК РФ).

В нашем примере уплата авансовых платежей в III квартале должна быть осуществлена:

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(9 оценок, среднее: 5,00 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Очень интересный емкий семинар, на сегодняшний день очень актуальный. Огромное спасибо!

Как правильно заполнить декларацию по налогу на прибыль с первого раза?

Какой заполнять бланк

Действующая форма декларации по налогу на прибыль организаций утверждена Приложением № 1 к приказу ФНС России от 23.09.2019 № ММВ-7-3/475. Этим же документом утверждён:

Официальное название рассматриваемого документа – «Налоговая декларация по налогу на прибыль организаций».

Может так случиться, что у организации за определённые отчетные (налоговые) периоды не было доходов и расходов. В «нулевой» декларации не нужно представлять все листы. Ее состав зависит от способа уплаты авансовых платежей по налогу на прибыль, который применяет организация, и периода, за который надо отчитаться (п. п. 1.1, 1.3 Порядка заполнения декларации по налогу на прибыль).

Состав декларации по налогу на прибыль

Сразу скажем, что она имеет сложную структуру: состоит из 9 листов и двух приложений. Сами листы тоже зачастую имеют продолжение и своё приложение.

Свою специфику имеет декларация по налогу на прибыль по консолидированной группе налогоплательщиков (КГН). В ней отражают данные о доходах и расходах каждого участника и в целом по КГН.

В декларацию по налогу на прибыль по КГН необходимо включить (п. 1.13 Порядка заполнения декларации по налогу на прибыль):

титульный лист (лист 01);

Что заполнять

Как видно из бланка, отдельные листы и части декларации по прибыли заполняют в зависимости от ситуации. Большую их часть в общем случае компании вообще не заполняют.

Обычно в декларацию включают (обязательный минимум):

Состав декларации также может отличаться в зависимости от периода подачи – за отчетный или налоговый период.

СТРУКТУРНАЯ ЧАСТЬ ДЕКЛАРАЦИИ

Приложения № 3, 4, 5 и 7 к Листу 02

Листы 03-09 и Приложение № 1 к Листу 09

Приложения № 1 и 2 к декларации

По итогам других отчетных периодов (за месяц, два, четыре, пять, семь, восемь, десять и одиннадцать месяцев) организации, уплачивающие авансовые платежи ежемесячно, заполняют:

Возможно, что по завершении квартала компания утратила основания уплачивать только квартальные платежи. Значит, надо подать декларацию и отразить в ней уже ежемесячные авансы, подлежащие уплате в следующем квартале.

Особая ситуация возникает, когда основания уплачивать только квартальные авансовые платежи вы утратили в IV квартале и начинаете уплачивать ежемесячные авансовые платежи в I квартале следующего года.

При осуществлении соответствующих операций и/или наличии обособленных подразделений они заполняют также подраздел 1.3 Раздела 1, Приложение № 5 к Листу 02 и Листы 03, 04, 05.

Организация с обособленными подразделениями по окончании каждого отчетного и налогового периода заполняет декларацию по организации с распределением прибыли по обособленным подразделениям или по группе обособленных подразделений.

В ИФНС по месту нахождения обособки сдают:

Организации, перешедшие полностью на ЕНВД, УСН, применяющие ЕСХН, а также в сфере игорного бизнеса заполняют по итогам налоговых периодов:

Как заполнить декларацию по налогу на прибыль при применении УСН или ЕНВД, разобрано в КонсультантПлюс:

Если вы применяете УСН или уплачиваете ЕНВД, то подавать такую декларацию нужно только при получении отдельных видов доходов, например дивидендов от иностранных компаний, либо если вы – налоговый агент.

Организации, исполняющие обязанности налоговых агентов по исчислению налоговой базы и суммы налога, по удержанию у налогоплательщиков – получателей доходов и перечислению в бюджет налога (налоговые агенты) заполняют Расчет, состоящий из подраздела 1.3 Раздела 1 и Листа 03.

Организации, перешедшие полностью на ЕНВД, УСН, применяющие ЕСХН, а также доходы и расходы которых полностью относятся к игорному бизнесу заполняют по итогам отчетных (налоговых) периодов:

Также заполняют, если доходы в виде дивидендов выплачивают только физическим лицам – акционерам и/или иностранным организациям.

Расчет не составляют, если выплачиваемые дивиденды полностью подлежат перечислению без удержания налога организациям, признаваемым налоговыми агентами.

Заполнить декларацию по налогу на прибыль при выплате дивидендов нужно в зависимости от того, кто и кому их выплачивает.

Организации, исполняющие обязанности налоговых агентов по НДФЛ заполняют Приложение № 2 к декларации.

Приложение № 2 к декларации сдают только за налоговый период.

Довольно распроcтранённая на практике сделка – продажа основных средств. Как отразить это в декларации по налогу на прибыль, рассказано в КонсультантПлюс:

Отражение операции по продаже основного средства в декларации по налогу на прибыль зависит от того, является оно амортизируемым или относится к имуществу, по которому амортизация не начисляется.

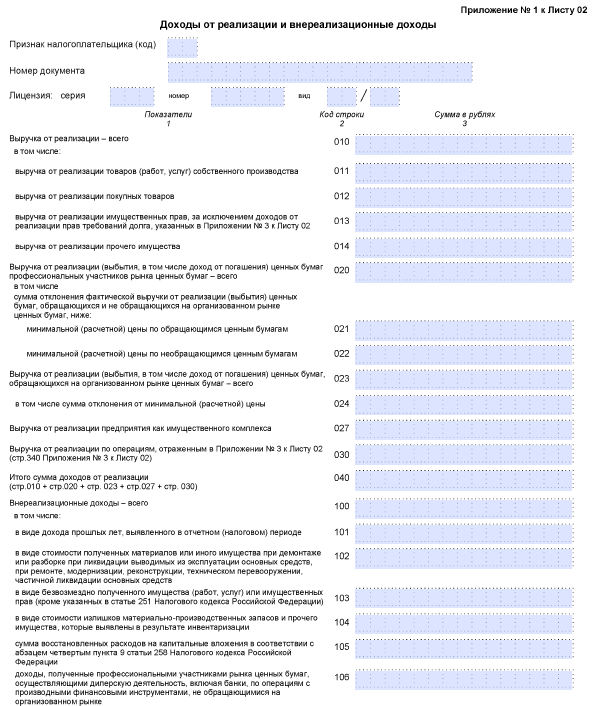

Начинать заполнение декларации по налогу на прибыль лучше с приложений и листов, где отражают состав доходов и расходов (например, Приложения 1 и 2 к листу 02). Затем – лист 02, где обобщают все показатели, а также разд. 1 с подразделами.

Обратите внимание, что при заполнении разделов декларации по налогу на прибыль под многими строками есть подсказки о том, из чего складывается конкретный показатель и/или какое условие должно соблюдаться. Их мы приводить не будем, т. к. они всегда есть в бланке.

Общие правила заполнения декларации по налогу на прибыль

Составляют нарастающим итогом с начала года.

Все значения стоимостных показателей указывают в полных рублях (кроме Приложения № 2 к декларации):

Сквозная нумерация с титульного листа (Листа 01) независимо от наличия (отсутствия) и количества заполняемых разделов, листов и приложений к ним.

Порядковый номер страницы записывают, например, для первой страницы – 001, для двенадцатой – 012.

В каждом поле только один показатель. Исключение – дата (ДД.ММ.ГГГГ) и десятичная дробь (через точку).

Для отрицательных чисел – знак минус в первом знакоместе слева.

Текст заполняют заглавными печатными символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляют прочерк.

Если для какого-либо показателя не нужно заполнять все знакоместа, то в незаполненных проставляют прочерки.

Ставка налога на прибыль в размерах 2% и 13,5%:

При распечатке на принтере допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны меняться. Печать шрифтом Courier New 16 – 18 пунктов.

Проставляют усиленную квалифицированную электронную подпись.

Как заполнять правопреемнику

Есть ещё детали и особенности, как заполнить декларацию по налогу на прибыль по реорганизуемой организации. Узнайте о них из КонсультантПлюс:

Декларацию за прежнюю организацию заполняйте в общем порядке. Особенности заполнения есть только в титульном листе и в разд. 1.

Заполнение при закрытии обособки

В случае принятия решения о прекращении деятельности (закрытии) своего обособленного подразделения уточненные декларации по нему, а также за последующие (после закрытия) отчетные периоды и текущий налоговый период сдают в налоговый орган по месту нахождения организации. При этом:

В течение налогового периода руководство компании может принять решение закрыть ту или иную обособку.

Декларацию по закрытому подразделению, а также декларации по действующим подразделениям и по организации вы заполняете с учетом некоторых особенностей. Эти особенности связаны, в первую очередь, с порядком расчета налога при закрытии обособленного подразделения.

Заполнение при новом статусе обособки

По обособленному подразделению, у которого изменились полномочия по уплате налога на прибыль (авансовых платежей) в бюджет субъекта РФ (п. 2 ст. 288 НК РФ), при сдаче уточненной декларации за период, когда оно было ответственным, а к моменту сдачи уточненки таковым не является, по реквизиту «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» – КПП организации по месту нахождения бывшего ответственного обособленного подразделения.

Данный реквизит заполняется также:

В таких случаях указывают КПП, который имела организация до изменения места нахождения ответственного обособленного подразделения (обособки).

Заполнение титульного листа

Согласно документу, подтверждающему постановку на учет организации в налоговом органе по соответствующему основанию.

Недопустимо заполнение по уточненной декларации без ранее представленной первичной декларации.

В уточненных декларациях при перерасчете налоговой базы и суммы налога на прибыль не учитывают результаты налоговых проверок за тот налоговый период, по которому сделан перерасчет налоговой базы и налога.

При обнаружении налоговым агентом факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога на прибыль, он обязан внести необходимые изменения и представить уточненку.

Уточненка должна содержать данные только по тем налогоплательщикам, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога на прибыль. Для отражения номера корректировки информации по конкретным налогоплательщикам используют реквизит «Тип» в Разделе В Листа 03 Расчета. При этом в Титульном листе (Листе 01) уточненки по реквизиту «по месту нахождения (учета) (код)» указывают 231.

Ошибки в налоговом учёте компании автоматически влекут за собой ошибки в декларации по налогу на прибыль.

Ошибки налогового учета в уже поданной декларации по налогу на прибыль можно исправить двумя способами.

При сдаче уточненных деклараций в их состав не включают:

Первые две цифры – код региона, вторые две – порядковый номер ИФНС на его территории.

Есть особенность по закрытому обособленному подразделению и по которому изменились полномочия по уплате налога на прибыль (авансовых платежей) в бюджет субъекта РФ, а также в случаях изменения места нахождения обособленных подразделений.

Заверение декларации

Заполнение раздела титульного листа «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» зависит от того, кто её заверяет.

Если это физлицо – построчно фамилия, имя, отчество представителя полностью + личная подпись и дата подписания, а также вид документа, подтверждающего полномочия.

Если юрлицо, то построчно полностью фамилия, имя, отчество физлица, уполномоченного в соответствии с документом от юридического лица удостоверять достоверность и полноту сведений, указанных в декларации.

Налоговый агент заверяет декларацию по этим же правилам.

Общие правила заполнения Раздела 1

Указывают сведения о сумме налога к уплате в бюджет по данным налогоплательщика (налогового агента).

Организация, не уплачивающая налог на прибыль по месту нахождения обособленных подразделений, в Разделе 1 показатели приводит в целом по организации.

Организация с обособками в декларации, сдаваемой по месту учета самой организации, в подразделах 1.1 и 1.2 Раздела 1 платежи в бюджет субъекта РФ указывает в суммах, по организации без учета платежей входящих в ее состав обособленных подразделений.

В декларации по месту нахождения обособленного подразделения (ответственной обособки) в подразделах 1.1 и 1.2 Раздела 1 платежи в бюджет субъекта РФ указывают в суммах по данному обособленному подразделению (их группе).

ОКТМО

Код муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования, на территории которого происходит уплата налога на прибыль.

Свободные знакоместа справа заполняют прочерками. Например, для восьмизначного кода ОКТМО 12445698 указывают 12445698–.

РЕОРГАНИЗАЦИЯ

Правопреемник при сдаче декларации за последний налоговый период и уточнёнок за реорганизованную организацию в Разделе 1 указывает код по ОКТМО того муниципального образования, на территории которого находилась реорганизованная организация или ее обособленные подразделения.

В Разделе 1 декларации по закрытой обособке указывают код по ОКТМО муниципального образования, на территории которого оно находилось.

ИЗМЕНЕНИЕ МЕСТА НАХОЖДЕНИЯ

При изменении организацией или ее обособленным подразделением своего места нахождения и уплате налога на прибыль (авансовых платежей) в течение отчетного (налогового) периода в бюджеты разных субъектов РФ, можно в составе уточненной декларации представить соответствующее количество страниц подразделов 1.1 и 1.2 Раздела 1.

На отдельной странице подраздела 1.2 Раздела 1 с новым ОКТМО приводят суммы ежемесячных авансов со сроком уплаты «не позднее 28 августа» и «не позднее 28 сентября».

Заполнение Подраздела 1.1 Раздела 1

Указывают суммы авансов и налога к уплате в бюджеты всех уровней по итогам отчетного (налогового) периода.

Организации, имеющие обособленные подразделения, суммы авансов и налога к доплате или уменьшению в бюджеты субъектов РФ по месту нахождения этих обособок (ответственных обособок) и своего места нахождения указывают в Приложениях № 5 к Листу 02 и данные строк 100 (к доплате) и 110 (к уменьшению) указанных приложений отражают, соответственно, по строкам 070 и 080 подраздела 1.1 Раздела 1.

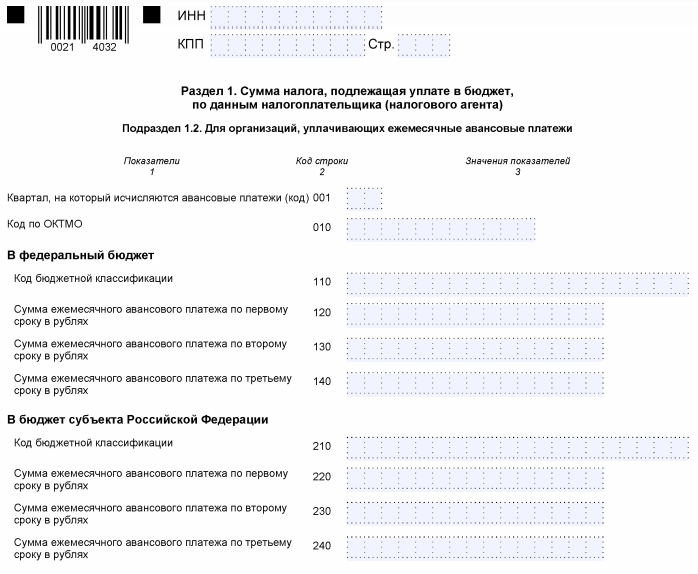

Заполнение Подраздела 1.2 Раздела 1

Заполняют, кто исчисляет ежемесячные авансовые платежи по налогу на прибыль.

При отличии суммы ежемесячных авансов на 1 квартал следующего налогового периода от суммы ежемесячных авансов на 4 квартал текущего налогового периода (в частности, в связи с закрытием обособок/реорганизацией) в декларацию за 9 месяцев включают две страницы подраздела 1.2 Раздела 1 с кодами:

Код 21 указывают также уплачивающие авансовые платежи ежемесячно исходя из фактически полученной прибыли при переходе с начала следующего налогового периода на общий порядок уплаты налога.

При переходе с общего порядка уплаты на авансы ежемесячно исходя из фактически полученной прибыли в декларацию за 9 месяцев включают одну страницу подраздела 1.2 Раздела 1 с кодом 24.

В случае заполнения уточненки, по которой снимаются полностью ежемесячные авансовые платежи, отраженные ранее в подразделе 1.2 Раздела 1 с кодом 21 и/или с кодом 24, в неё включают подраздел 1.2 Раздела 1 с кодом 21 и/или с кодом 24 с указанием нулей по строкам 120-140 и 220-240.

Ежемесячные авансовые платежи в течение отчетного периода делают в срок не позднее 28-го числа каждого месяца этого отчетного периода. Соответственно, первый, второй и третий срок уплаты – это последний день каждого из трех сроков уплаты, приходящихся на квартал, следующий за отчетным периодом, или на 1 квартал следующего налогового периода.

При наличии обособленных подразделений при сдаче декларации в т. ч. по месту их нахождения (ответственных обособок) суммы ежемесячных авансов к уплате в бюджет субъекта РФ указывают соответственно по строкам 220-240. Их сумма должна соответствовать строкам 120 или 121 Приложений № 5 к Листу 02.

Если организация делает авансовые платежи по фактической прибыли, декларацию по налогу на прибыль нужно заполнять ежемесячно. Как заполнить декларацию по налогу на прибыль при уплате авансовых платежей исходя из фактической прибыли, смотрите в КонсультантПлюс:

В декларации по итогам 1, 2, 4, 5, 7, 8, 10, 11 месяцев обязательно включите титульный лист, подраздел 1.1 разд. 1 и лист 02.

Заполнение Листа 02

По реквизиту «Признак налогоплательщика (код)» указывают 01, кроме указанных ниже организаций.

Указанными выше организации Лист 02 по иным видам деятельности заполняют с указанием по реквизиту «Признак налогоплательщика (код)» кода 01.

Код 07, если Лист 02 составляет организация – участник региональных инвестиционных проектов, а код 08 – участник специальных инвестиционных контрактов, которые соответствуют условиям применения нулевых и пониженных налоговых ставок.

По строкам 010 – 050 не указывают:

Если показатель имеет отрицательное значение, его указывают со знаком минус.

Данный порядок расчета учитывает право налогоплательщика направить убытки, определенные с учетом всех доходов (расходов), формирующих общую налоговую базу, на уменьшение налоговой базы (прибыли) по операциям с необращающимися ценными бумагами и необращающимися производными финансовыми инструментами (строки 100 Листа 05) в соответствии с п. 24 ст. 280 НК РФ.

Если показатель имеет отрицательное значение, указывают со знаком минус.

За иные отчетные периоды определяют исходя из данных:

Если строка 100 имеет отрицательное значение, по строке 120 указывают ноль (0).

По строкам 140 – 170 указывают налоговые ставки в соответствии со статьями 284, 284.1, 284.3, 284.3-1, 284.4, 284.5, 284.6, 284.8, 284.9 и 288.1 НК РФ.

При этом последовательно указывают номер, пункт и подпункт статьи закона субъекта.

Для каждого из указанных реквизитов отведено по 4 знакоместа. Если соответствующий реквизит имеет меньше 4-х знаков, свободные знакоместа слева заполняют нулями.

Ниже 15 знакомест предназначены для указания номера закона субъекта РФ.

Не заполняют, если есть обособленные подразделения и исчисление налога в бюджеты регионов происходит по отдельным расчетам в Приложениях № 5 и 6а к Листу 02.

Имеющие обособленные подразделения – по отдельному расчету в Приложениях № 5 к Листу 02 в разрезе обособок или их групп. По строке 200 указывают значение, определенное путем сложения данных о суммах исчисленного налога на прибыль в бюджеты субъектов РФ из строк 070 Приложений № 5 к Листу 02 по каждому обособленному подразделению, по организации без входящих в нее обособок или по группе обособленных подразделений.

Организации, у которых выплаченная за пределами РФ сумма налога на прибыль зачтена в предыдущем отчетном периоде (строки 240-260) в уплату налога на прибыль в России за указанный отчетный период, суммы начисленных авансов за отчетный (налоговый) период (строки 210-230) уменьшают на сумму указанного зачтенного налога.

Организации, которые в предыдущем отчетном периоде уменьшили сумму исчисленного аванса на сумму торгового сбора (строка 267 Листа 02 за предыдущий отчетный период, равная строке 266 Листа 02 за отчетный (налоговый) период), уменьшают суммы начисленных авансов за отчетный (налоговый) период (строки 210 и 230) на сумму сбора.

Организации, которые в предыдущем отчетном периоде уменьшили суммы исчисленных авансов на сумму инвестиционного налогового вычета (строки 268 и 269 Листа 02 за предыдущий отчетный период), уменьшают суммы начисленных авансов за отчетный (налоговый) период (строки 210-230) на сумму указанного вычета.

Имеющие обособленные подразделения строку 230 определяют в общем порядке. При этом сумма начисленных авансов в бюджет региона в целом по организации должна быть равна сумме строк 080 Приложений № 5 к Листу 02 по каждому обособленному подразделению, по организации без входящих в ее состав обособок или по их группе.

Имеющие обособленные подразделения сумму торгового сбора, на которую уменьшают исчисленные авансовые платежи (налог) в бюджет субъекта РФ по месту нахождения этих обособок, исчисляют в Приложениях № 5 к Листу 02 и отражают по соответствующим строкам Листа 02.

Сумму инвестиционного налогового вычета, учитываемую в текущем налоговом (отчетном) периоде (строка 269), переносят из строки 050 Раздела А с кодом 5 по реквизиту «Расчет составлен (код)» Приложения № 7 к Листу 02.

При наличии обособленных подразделений строку 269 определяют путем суммирования строк 050 Разделов А с кодами 1, 2, 3 или 4 по реквизиту «Расчет составлен (код)». При этом строка 269 должна быть равна сумме строк 098 Приложений № 5 к Листу 02.

У организации, не имеющей обособленных подразделений, строки 270 и 271 должны соответствовать строкам 040, 070 подраздела 1.1 Раздела 1.

Организации, уплачивающие торговый сбор, строка 271 – это разница строки 200 и суммы строк 230, 260 и 267, если показатель строки 200 превышает сумму указанных строк (т. е. строка 271 = строка 200 – строка 230 – строка 260 – строка 267, если строка 200 больше суммы строк 230, 260 и 267).

Не заполняют, если фактическая (рыночная) цена реализации или иного выбытия ценных бумаг:

Указывают сумму отклонения фактической выручки от реализации (выбытия) обращающихся ценных бумаг в случае:

Не заполняют, если фактическая цена реализации или иного выбытия ценных бумаг удовлетворяет условиям, предусмотренным абзацами первым, пятым, шестым и седьмым п. 6 ст. 280 НК.

Сумма отклонения фактической выручки от реализации ценных бумаг, не обращающихся на организованном рынке, ниже:

Доходы от операций по реализации или от иного выбытия ценных бумаг (в т. ч. погашения или частичного погашения их номинальной стоимости) определяют исходя из:

При этом в доход от реализации или иного выбытия ценных бумаг не включают суммы процентного (купонного) дохода, ранее учтенные при налогообложении.

Показатель должен быть больше или равен сумме строк 101 – 106.

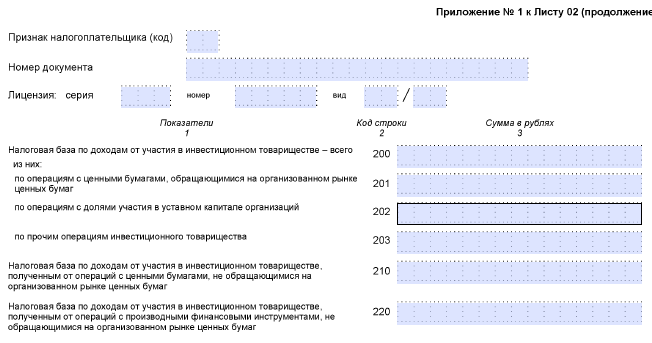

Доходы, полученные по операциям в рамках инвестиционного товарищества, указывают с учетом уменьшения их на:

Налоговые базы, отраженные по строкам 201, 202 и 203, формируют показатель строки 200, который учитывают при определении показателя строки 100 Листа 02.

Показатели строк 210 и 220 учитывают при определении показателей Листа 05.

При получении убытков по отдельным операциям от участия в инвестиционном товариществе суммы указывают по соответствующим строкам со знаком минус. Налоговая база по таким операциям признается равной нулю:

Таким образом, показатель строки 200 равен (строка 201, если строка 201 > 0) + (строка 202, если строка 202 > 0) + (строка 203, если строка 203 > 0).

Строки 200 – 220 не заполняют при составлении деклараций по КГН.

Показатели Приложения № 1 к Листу 02 отражают без учета корректировок, указанных в Листе 08 декларации.