Счет 71 в бухгалтерском учете

Что отражать на счете 71

Приказом Минфина РФ № 94н утверждено, что счет 71 «Расчеты с подотчетными лицами» предназначен для отражения операций по выдаче и возврату подотчетных сумм.

Что такое подотчет? Это определенная сумма денежных средств организации, которая передается работнику на конкретные цели. Причем назначение расходов и срок подотчета строго ограничены. По истечению отведенного времени подчиненный должен предоставить отчет о произведенных расходах. Простыми словами, деньги выдаются авансом, но с условием, что работник предоставит отчет — в этом суть подотчета.

Например, секретарю компании выдали из кассы 100 рублей подотчет на покупку конверта и отправку письма. Когда подотчетный работник отправит письмо, на почте ему выдадут квитанцию или чек. Именно эти платежные документы секретарь приложит к отчету, чем подтвердит факт целевого израсходования средств.

На какие цели можно выдать подотчет:

Правила выдачи денег подотчет

Организация обязана самостоятельно разработать и утвердить порядок расчетов с подотчетными лицами. Например, обозначив единые положения в приложении к учетной политике. Лимиты и нормативы компания рассчитывает в индивидуальном порядке.

Ключевые требования к ведению расчетов с подотчетными лицами:

Деньги выдаются на основании письменного заявления работника либо по приказу начальства. Получатель обязан расписаться в расходном кассовом ордере, если средства выдаются наличными из кассы. Совершая закупки или находясь в командировке, подотчетный сотрудник должен сохранять все квитанции и чеки, чтобы отчитаться за полученный аванс. По возвращении из поездки либо по окончании закупки подчиненный составляет авансовый отчет. К отчету прикладываются подтверждающие документы. Срок составления отчета по подотчетным деньгам — 3 дня.

Характеристика счета 71

71 счет бухгалтерского учета считается активно-пассивным счетом. Это значит, что остатки бухсчета могут иметь как дебетовый, так и кредитовый остаток на конец отчетного периода. Это значит, что на конец месяца долг может числиться за работником. Например, подчиненный только получил аванс и еще не успел отчитаться.

Также задолженность может числиться и за компанией. Например, если работник потратил собственные средства на обеспечение хозяйственных нужд или в командировке. Перерасход отражается в учете уже после того, как сотрудник предоставил авансовый отчет и подтвердил свои издержки документально.

Дебет и кредит счета 71: что отражать

Что отражаем по дебету счета 71

Что указываем в кредите бухсчета 71

71 счет по дебету — это та сумма, которая была предоставлена работнику компании авансом на конкретные расходы. То есть это деньги, которые сотрудник получил в подотчет.

Например, кассир выдает наличные из кассы. Остаток по счету 50 «Касса» уменьшается — отражается оборот ко кредиту сч. 50. И одновременно отражается дебетовый оборот по сч. 71 — работник получил подотчетные средства.

До того как подчиненный предоставит авансовый отчет, за ним будет числиться аванс — дебетовый остаток по сч. 71.

Либо дебетовый остаток образуется, если сотрудник отчитался на меньшую сумму, чем получил аванс. Остаток следует вернуть в кассу организации.

В кредите счета отражаем расходы подотчетного лица, подтвержденные документально. То есть работник сдал авансовый отчет, а руководитель его проверил и утвердил.

Затем бухгалтер принимает операции к учету — начисляет расходы по отчету. Расходование средств отражается по кредиту бухсчета 71. Одновременно уменьшается и дебетовый остаток по счету.

Итогом операции может стать остаток по кредиту, если подотчетный работник потратил свои деньги на расходы компании. Этот долг компания обязана погасить. То есть выплатить сумму кредитового остатка подотчетному лицу.

Бухгалтерские проводки по счету 71

Разберем, как правильно составлять проводки по 71 счету. Приведем типовые операции, корреспонденцию счетов. Обозначим, какие документы оформить при проведении операции.

Выдача денег под отчет: кто их получает?

Подотчетным лицом может быть работник фирмы (указание Банка РФ «О порядке ведения кассовых операций» от 11.03.2014 № 3210-У).

Можно ли выдать подотчет не работнику, см. здесь.

Выдача денежных средств в подотчет происходит на нужды фирмы (покупка канцелярии, командировки, приобретение мелкой офисной техники, мебели и т. п.).

В путеводителе от КонсультантПлюс вы найдете нюансы выдачи средств под авансовый отчет. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Выдача в подотчет: оформляем документы

Шаг 1. Издаете приказ о подотчетных лицах, где указываете фамилии или должности работников.

Шаг 2. Работник пишет заявление или руководитель предприятия подписывает распоряжение на получение им денег под отчет.

Шаг 3. Работник составляет авансовый отчет на полученную в подотчет сумму.

Подотчетное лицо обязано отчитаться за полученную на расходы сумму. С 30.11.2020 срок сдачи подотчетником авансового отчета организация может установить самостоятельно. Прежнее требование о том, что АО должен представляться не позднее 3 рабочих дней после дня истечения срока, на который выданы подотчетные, или со дня выхода на работу, отменено.

Как оформить авансовый отчет, детально рассказали эксперты КонсультантПлюс. Изучите материал, получив пробный доступ к системе К+ бесплатно.

С формой авансового отчета можно ознакомиться в статье «Унифицированная форма № АО-1 — Авансовый отчет (скачать)».

Фирма может составить и утвердить свою форму отчета. В ней должны быть обязательные реквизиты, указанные в законе «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ.

Подотчетное лицо обязано приложить к отчету оправдательные документы (чек, квитанции, акт приемки-передачи, накладную ТОРГ-12, железнодорожные и авиабилеты, платежные поручения и др.).

Выданы деньги под отчет: проводки

В бухгалтерском учете расчеты с подотчетниками отражаются на сч. 71.

Выдача подотчет — проводки зависят от того, откуда выдаются денежные средства:

Списание задолженности подотчетного лица происходит в зависимости от целевого назначения выданных денежных средств:

В случае когда подотчетное лицо потратило больше, ему выдают недостающую сумму: Дт 71 Кт 50 (51).

А если работник не отчитался за выданные деньги, удержите сумму из зарплаты (ст. 137 ТК РФ): Дт 70 Кт 71.

ВНИМАНИЕ! Это возможно сделать по письменному согласию работника (письмо Роструда от 09.08.2007 № 3044-6-0). Помните, можно зачесть в счет долга не более 20% от его зарплаты (ст. 138 ТК РФ).

Подробнее обо всех нюансах этой операции смотрите в статье «Как вычесть из зарплаты выданные ранее под отчет средства?».

Итоги

Существует много обязательных мероприятий, о которых бухгалтер должен знать, работая с подотчетными денежными средствами. Ведь если что-то будет упущено, то при проверке налоговыми органами на фирму могут быть наложены штрафы.

Подробнее о налоговых проверках подотчетных лиц читайте в статье «Налоговая проверка расчетов с подотчетными лицами (нюансы)».

«1С:Бухгалтерия 8»: счета учета затрат в авансовом отчете по командировке

Для подотчетных лиц, отчитывающихся только по командировочным расходам, в программе «1С:Бухгалтерия 8» (ред. 3.0) разработана простая форма документа Авансовый отчет, получившая название Авансовый отчет по командировке. В этом документе предусмотрен самый простой сценарий работы:

Случается, что командированное лицо несет расходы, не учитываемые для целей налогообложения прибыли. Таким образом, несмотря на очевидные достоинства Авансового отчета по командировке, ряд пользователей были вынуждены отказаться от использования данной формы документа из-за невозможности выбора счетов учета и статей затрат в данной форме документа.

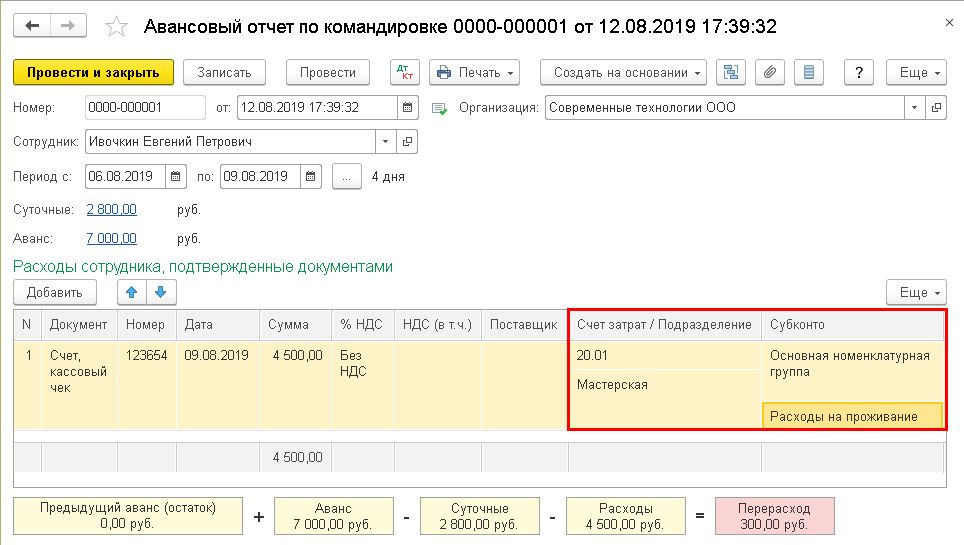

Начиная с версии 3.0.72 в Авансовом отчете по командировке добавлена возможность изменять счета учета и аналитику затрат для командировочных расходов, установленные программой по умолчанию. Для этого в форме Персональные настройки (раздел Главное) должен быть установлен флаг Показывать счета учета в документах. Тогда в табличной части Авансового отчета по командировкам появятся поля Счет затрат / Подразделение и Субконто, где пользователь может указать счет учета и аналитику затрат по своему усмотрению (рис. 1).

Рис. 1. Счет и аналитика затрат в «Авансовом отчете по командировке»

Организации, применяющие УСН, также могут использовать Авансовый отчет по командировке для упрощения учета расходов по командировкам. Теперь все расходы, указанные в данной форме документа, регистрируются в Книге учета доходов и расходов автоматически.

Бухгалтерский учет расчетов с подотчетными лицами

Кто считается подотчетным лицом

Очень часто в ходе хозяйственной деятельности затраты на нужды предприятия приходится осуществлять работникам по указанию руководителя организации. В таком случае работнику дают деньги под отчет, т. е. за этим следует его обязанность представления отчета за полученные и потраченные суммы. Такой работник для бухгалтерии является подотчетным лицом.

Деньги подотчетникам могут быть выданы:

Учет подотчетных сумм (их поступление, списание, отражение остатка или перерасхода) проводится на бухгалтерском активно-пассивном счете 71 «Расчеты с подотчетными лицами».

ВАЖНО! Аналитический учет бухгалтер должен вести по каждой сумме, выданной под отчет.

Организация бухгалтерского учета расчетов с подотчетными лицами

Выдаются средства под отчет согласно п. 6.3 указания Банка РФ от 11.03.2014 № 3210-У на основании завизированного руководителем (или ИП) заявления работника с прописанными в нем суммой и сроком, на который берутся деньги. С 19.08.2017 (указание Банка России от 19.06.2017 № 4416-У) такое заявление не является обязательным, и выдача может быть осуществлена без заявления на основании распоряжения руководителя (или ИП). Выдачу наличных из кассы осуществляют по расходному кассовому ордеру.

О правилах оформления этого документа читайте в статье «Как заполняется расходный кассовый ордер (РКО)?».

За подотчетные деньги работник должен отчитаться. Для этого существует такой документ, как авансовый отчет, в котором отражается полученная сумма средств и то, на что она была потрачена. К отчету также необходимо также приложить документы, подтверждающие произведенные расходы. С 30.11.2020 срок сдачи подотчетным лицом авансового отчета организация может установить самостоятельно, требование о том, что АО должен представляться не позднее 3 рабочих дней после дня истечения срока, на который выданы подотчетные, или со дня выхода на работу, отменено.

Что делать, если работник не вернул подотчетную сумму и не предоставил авансовый отчет о расходах? Как отразить невозврат подотчетной суммы в бухгалтерском и налоговом учете? Ответы на эти и другие вопросы есть в КонсультантПлюс. Если у вас еще нет доступа, получите пробный онлайн-доступ к системе бесплатно.

Нюансы командировочных расходов

Служебная командировка — это выезд сотрудника в местность, отдаленную от его основного места работы, для выполнения служебных функций. Оформление документов, на основании которых нужно вести бухгалтерский учет расчетов с подотчетными лицами в этом случае, должно проводиться в соответствии с постановлением Правительства РФ «Об особенностях направления работников в служебные командировки» от 13.10.2008 № 749.

Выдача денег для поездки в командировку рассчитывается исходя из стоимости проезда туда и обратно, расходов на жилье и суточных.

При этом нужно учесть, что:

Для правильного расчета налогооблагаемой базы по НДФЛ суточные учитывают в пределах норм, установленных законом: 700 руб. по России и 2500 руб. — в загранкомандировке (абз. 12 п. 3 ст. 217 НК РФ), для расчета налога на прибыль в расходы включается сумма в пределах размера, оговоренного внутренними документами работодателя (трудовым договором, приказом, положением о командировках).

ВАЖНО! Та часть суточных, которая выплачена сверх нормы, установленной законодательством, считается доходом работника, и облагается НДФЛ и страховыми взносами.

О нюансах отражения суточных в налоговой отчетности вы можете узнать из статьи «Как правильно отразить суточные сверх нормы в 6-НДФЛ?».

Проводки для ведения учета на счете 71

Согласно разделу VI инструкции по применению плана счетов (приказ Минфина РФ от 31.10.2000 № 94н) счет 71 «Расчеты с подотчетными лицами»:

Суммы, за которые работник не отчитался, он должен вернуть работодателю — такая операция будет записана по кредиту счета 71 и дебету денежных счетов 50, 51.

Если остаток денег числится в долгу у работника, то его следует учесть по дебету счета 94 «Недостачи и потери от порчи ценностей» в корреспонденции со счетом 71. Такая задолженность может быть удержана из зарплаты сотрудника, в этом случае будет проведена проводка Дт 70 Кт 94. Когда у работодателя нет возможности удержать долг из зарплаты, используется счет 73 «Расчеты с персоналом по прочим операциям», и проводка будет выглядеть так: Дт 73 Кт 94.

Обобщим информацию о том, с какими счетами может корреспондировать счет 71.

Счет 71 «Расчеты с подотчетными лицами» корреспондирует:

Порядок налогообложения расчетов с подотчетными лицами

Порядок работы с подотчетными лицами

Раздел учета подотчетных лиц на предприятии регламентируется следующими документами:

Подробно о нормативной основе подотчетных сумм читайте здесь.

На какие цели выделяются денежные средства под отчет:

Каким образом происходит выдача средств под отчет:

Работодателем издается распорядительный документ либо работник пишет заявление на имя руководителя. В документах указываются цели получения денежных средств и планируемый период затрат. Бумаги визируются руководителем и только после этого выдаются деньги из кассы либо перечисляются на карту (как правило, для этого открывают корпоративные карты — для оперативного контроля расходов).

ВНИМАНИЕ! С 30.11.2020 правила выдачи подотчета упростили. Теперь в заявлении на выдачу денег под отчет не обязательно указывать сумму аванса и срок, на который выдают подотчетные суммы. Требование о представлении авансового отчета в трехдневный срок исключили. Также работодателям разрешили оформлять один приказ на несколько выдач наличных денег одному или нескольким работникам. В этом случае нужно указать фамилию, сумму и срок, на который выдают деньги, по каждому работнику.

Какие еще нововведения в порядке учета кассовых операций вступили в действие с 30.11.2020, рассказали эксперты КонсультантПлюс. Получите пробный доступ к системе К+ и бесплатно переходите в обзорный материал.

Примерный текст заявления такой:

«В связи с командировкой в Санкт-Петербург с 10 по 19 сентября прошу выдать аванс в размере 40 000 руб. на оплату гостиницы и суточные».

Как выдать деньги под отчет и отразить расчеты в бухгалтерском учете, узнайте в КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

По возвращении работника из командировки либо по завершении хозяйственных трат в бухгалтерию представляется отчет с приложением оправдательных документов — чеков, актов на услуги, счетов из гостиницы и прочих. Срок представления такого отчета с 30.11.2020 устанавливается работодателем. Требование о представлении авансового отчета в трехдневный срок исключили указанием Банка России от 05.10.2020 № 5587-У.

Какую максимальную сумму можно выдать под отчет, читайте здесь.

Подотчетные лица в бухгалтерском учете

Нельзя говорить только о налогообложении расчетов с подотчетными лицами, не затронув тему бухгалтерского учета.

В бухучете все взаиморасчеты ведутся на счете 71 в отношении каждого сотрудника. При выдаче денежных средств (после соблюдения всех условий, указанных выше), формируется проводка:

Дт 71 «Расчеты с подотчетными лицами» Кт 50 «Касса», 51 «Расчетный счет».

После представления авансового отчета появляются такие проводки:

Подробнее о бухгалтерском учете выданных под отчет сумм читайте в нашем материале «Особенности авансовых отчетов в бухгалтерском учете».

Налоговый учет расчетов с подотчетными лицами

Как уже отмечалось ранее, цели выдачи денежных средств сотруднику могут быть разные. Рассмотрим налоговые нюансы каждой из них.

Сначала определимся с обложением налогом на прибыль тех расходов, которые могут быть понесены подотчетниками:

Обязательно ли для подтверждения расходов по налогу на прибыль к авансовому отчету прикладывать слип, если подотчетное лицо рассчитывалось банковской картой? Ответ на этот вопрос есть в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Что относится к представительским расходам, узнайте здесь.

Самое главное, что нужно помнить при проведении подотчетных средств по представительским расходам: в налоговом учете они могут быть учтены в составе прочих расходов в размере, который не превышает 4% от фонда заработной платы за этот период (ст. 264 НК РФ). Для учета этих расходов в налоговом учете вам потребуются такие документы: приказ о предстоящем мероприятии, смета, отчет о проведении, акт на списание представительских расходов, подтверждение присутствия прочих лиц и т. д.

НДФЛ и страховые взносы в расчетах с подотчетными лицами

Мы рассмотрели расходы подотчетников с точки зрения принятия к налоговому учету. Есть еще момент начисления налога и страховых взносов на доходы самого сотрудника. Разберемся в этом подробнее.

Во-первых, доходом могут стать командировочные расходы.

В соответствии с НК РФ при командировках как внутри нашей страны, так и за ее пределами не подлежат налогообложению суточные:

В том случае, если внутренними распоряжениями директора вашей компании предусмотрена выплата работникам суточных в сумме большей, чем указанные, разница подлежит обложению НДФЛ и страхвзносами как доход сотрудника.

В полной сумме освобождаются от налога на доходы и страховых взносов (при наличии документов и целевом расходе денежных средств):

Здесь особо нужно остановиться на однодневных командировках сотрудников на небольшие расстояния, когда работник с утра уезжает и вечером возвращается к месту проживания. В этом случае компания тоже обязана возместить расходы, понесенные сотрудником в служебной поездке, если это предусмотрено внутренними актами. При этом средства, выплачиваемые сотруднику, не считаются суточными, но связаны с выполнением трудовых функций. Необлагаемый лимит по НДФЛ для них такой же, как для обычных суточных.

Для освобождения этих сумм от взносов потребуется документальное подтверждение расходов.

Во-вторых, под обложение могут попасть денежные средства, не возвращенные в срок.

Главный налоговый риск по НДФЛ при выдаче денег под отчет возникает, когда выданные суммы не возвращаются организации в установленные для этого сроки либо когда расходы, произведенные за счет подотчетных сумм, не подтверждены документально. Тогда, по мнению Минфина РФ и налоговых органов, у физлица возникает доход в денежной форме, который учитывается при исчислении НДФЛ.

Что делать, если работник не вернул подотчетную сумму, разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Но стоит отметить, что данный вопрос — о возникновении у работника дохода для целей исчисления НДФЛ в рассматриваемой ситуации — является неоднозначным. Ведь при невозврате денежных средств в установленные сроки говорить об экономической выгоде преждевременно. Для нее необходим договор между компанией и физлицом. Без него переквалифицировать остаток по счету 71 в некую выгоду сотрудника (а значит, и в налогооблагаемый доход) проблематично.

Если организация будет настаивать, что в данном случае нет оснований для признания факта получения работником дохода, то не исключено, что вопрос придется решать в судебном порядке.

ВАЖНО! Когда от работника в установленный срок не поступает авансовый отчет с приложенными к нему подтверждающими документами, а также не возвращается полученный денежный аванс, то возникает задолженность перед организацией. В течение месяца с момента наступления события работодатель имеет право принять решение об удержании долга из зарплаты работника. При этом необходимо, чтобы работник знал об этом и не возражал против такой меры. Если работодатель не смог осуществить такое удержание, он имеет право обратиться в суд. Попытка судебного взыскания долга — дополнительный аргумент в пользу того, что дохода для НДФЛ пока еще нет.

Но если руководитель примет решение о прощении и списании долга, то в момент списания вся сумма однозначно станет доходом сотрудника и уже точно возникнет объект для обложения НДФЛ.

Схожий вопрос стоит и по страховым взносам. По мнению контролирующих органов, в случае если невозвращенный долг удержан из заработной платы работника, объекта обложения страховыми взносами не возникает. А вот если долг работнику все-таки прощен, то эта сумма должна быть полностью взносами обложена.

Подробнее о налогообложении командировочных расходов НДФЛ читайте в этой статье.

Пример налогообложения расчетов с подотчетными лицами

Давайте рассмотрим все вышеуказанные нюансы на конкретном примере.

Компания ООО «Ромашка» отправляет сотрудника в командировку за специальными материалами для производства нового вида продукции. В смету командировки также входят посещение ресторана с представителем поставщика для заключения контракта на более выгодных условиях. По заявлению сотруднику выдано 32 000 руб. под отчет на 4 дня. Согласно внутренним актам размер суточных составляет 1 000 руб.

ОБРАТИТЕ ВНИМАНИЕ! Если работник командируется в северные регионы РФ, работодатель обязан обеспечить его теплой спецодеждой. Подробности читайте здесь.

По возвращении сотрудник представил документы по расходам:

Товарная накладная на материалы — 160 000 руб. — по условиям договора оплата в течение 15 дней после поступления товара на склад покупателя.

Отразим данный авансовый отчет в учете:

Для проведения представительских расходов бухгалтер в конце месяца сделал расчет:

Подробнее о НДФЛ с суточных сверх нормы читайте в нашем материале «Как правильно отразить суточные сверх нормы в 6-НДФЛ».

Итоги

Налогообложение расчетов с подотчетными лицами всегда зависит от представленных документов и назначения затрат работника. Если все расходы не превышают установленных законодательством норм, то их можно смело принимать в налоговом учете. В противном случае часть расходов придется исключить из налоговой базы по налогу на прибыль, обложить НДФЛ и страховыми взносами.