Авансовые платежи для единого лицевого счета открытого в фтс россии проводки

Использован релиз 3.0.76

В «1С:Бухгалтерии 8» для учета таможенных платежей, уплаченных при импорте и указанных в декларации на товары, предназначен документ ГТД по импорту. Таможенные сборы и пошлины учитываются в стоимости товаров. НДС, уплаченный при ввозе товаров, можно принять к вычету (в книге покупок указывается код вида операции 20 и номер таможенной декларации) либо учесть в стоимости товаров в соответствии со ст. 170 НК РФ. Документ ГТД по импорту можно создать на основании документа «Поступление (акт, накладная)» или непосредственно в разделе «Покупки».

При поступлении товаров по импорту от иностранного поставщика в документе Поступление (акт, накладная) (раздел: Главное – Покупки):

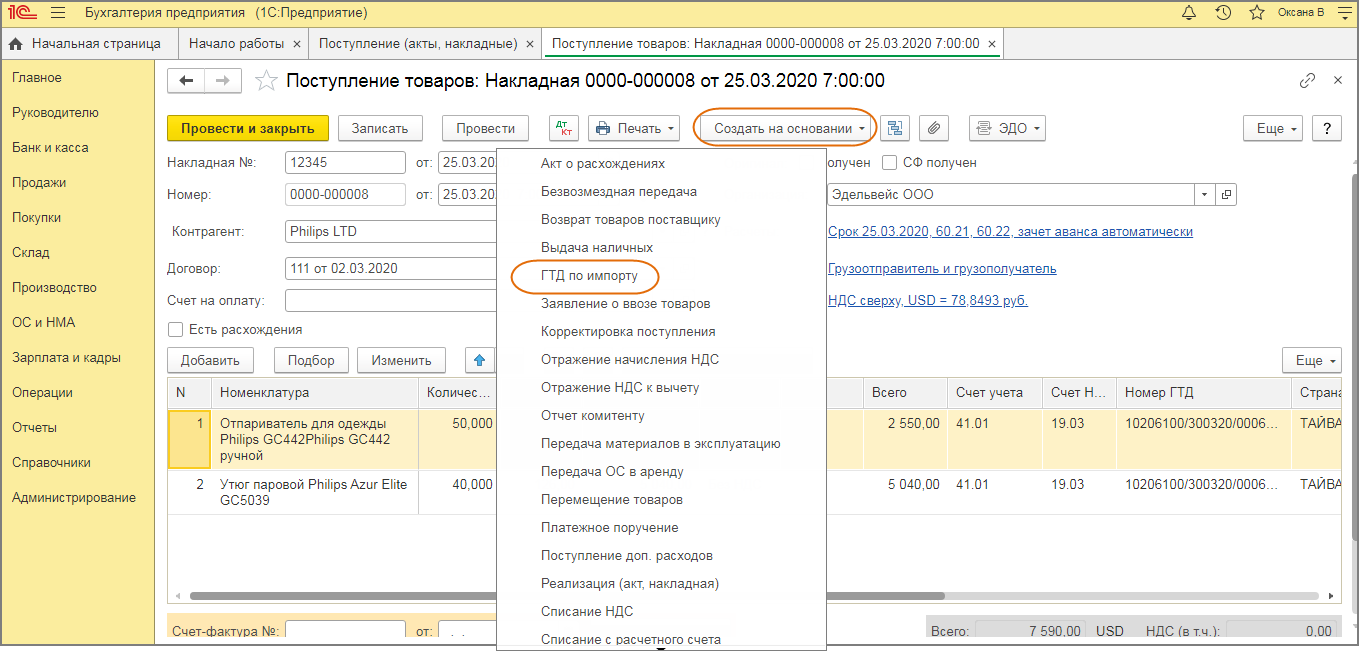

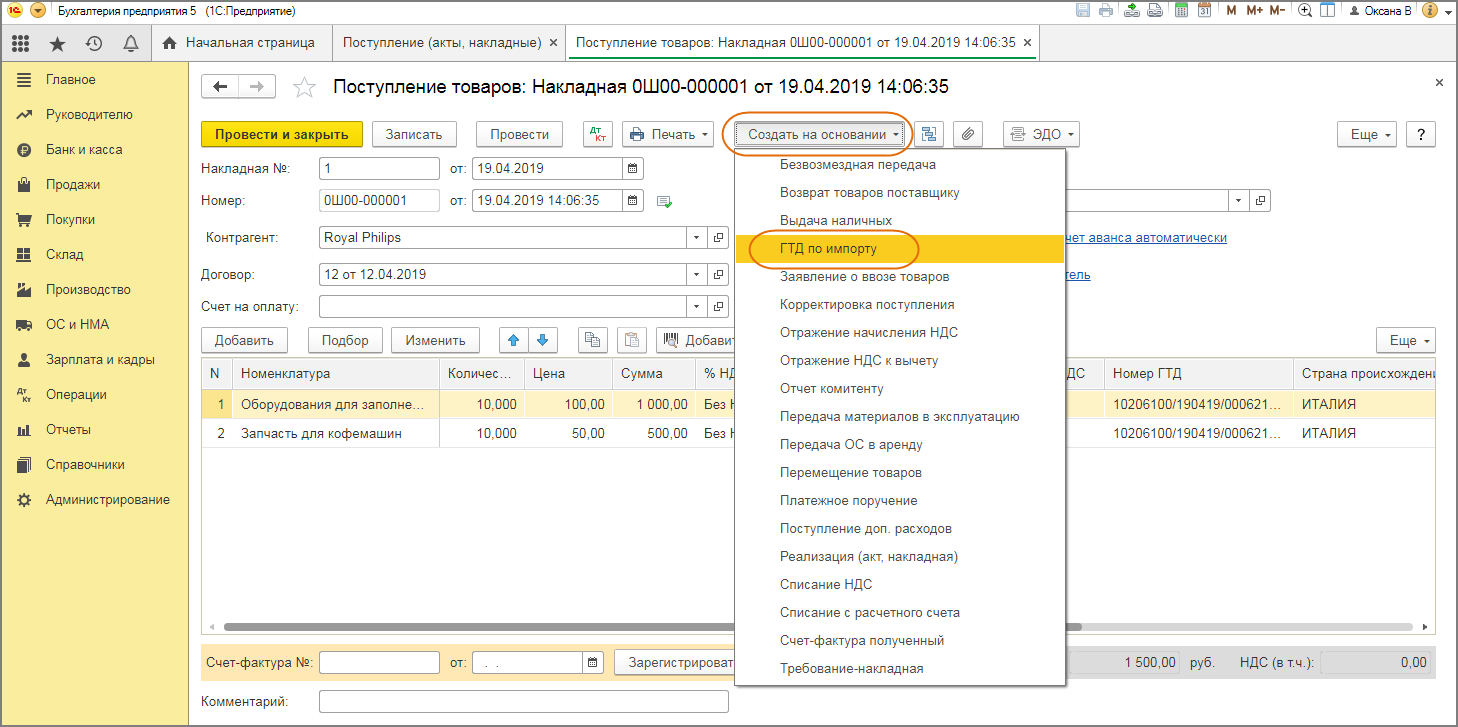

Создайте документ ГТД по импорту на основании документа «Поступление (акт, накладная)») по кнопке «Создать на основании» (рис. 2) или как отдельный документ (раздел: Главное – Покупки).

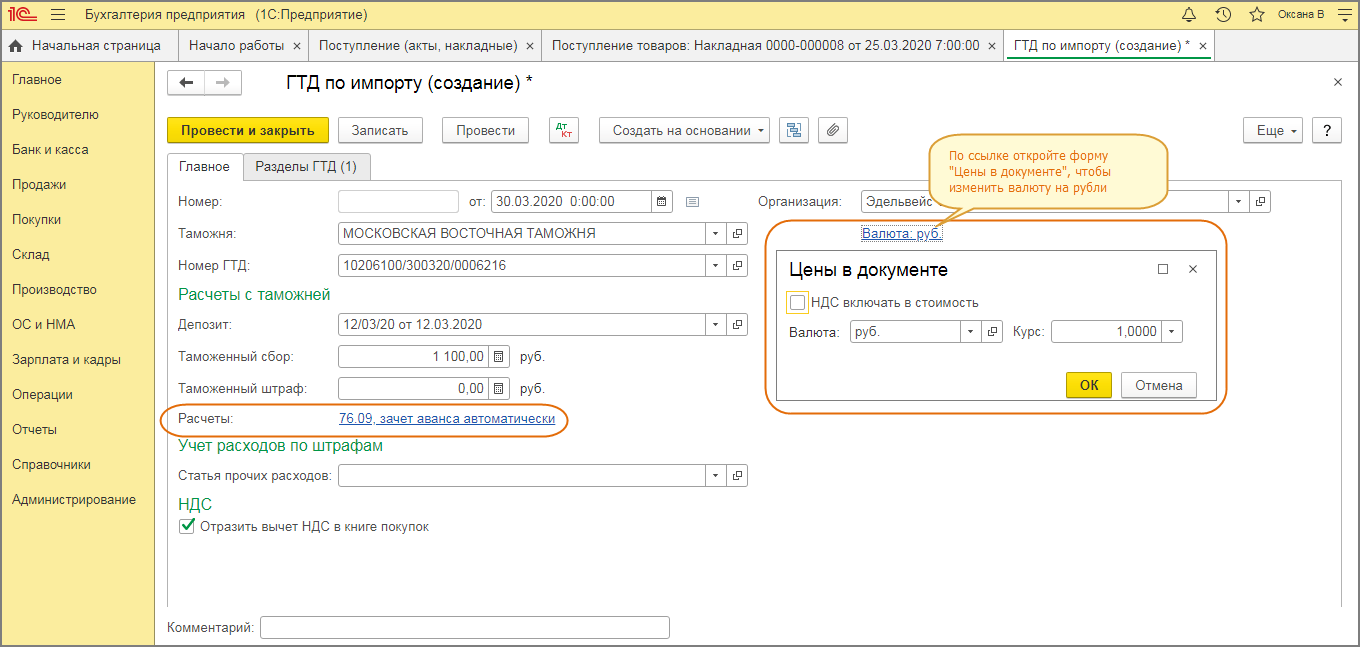

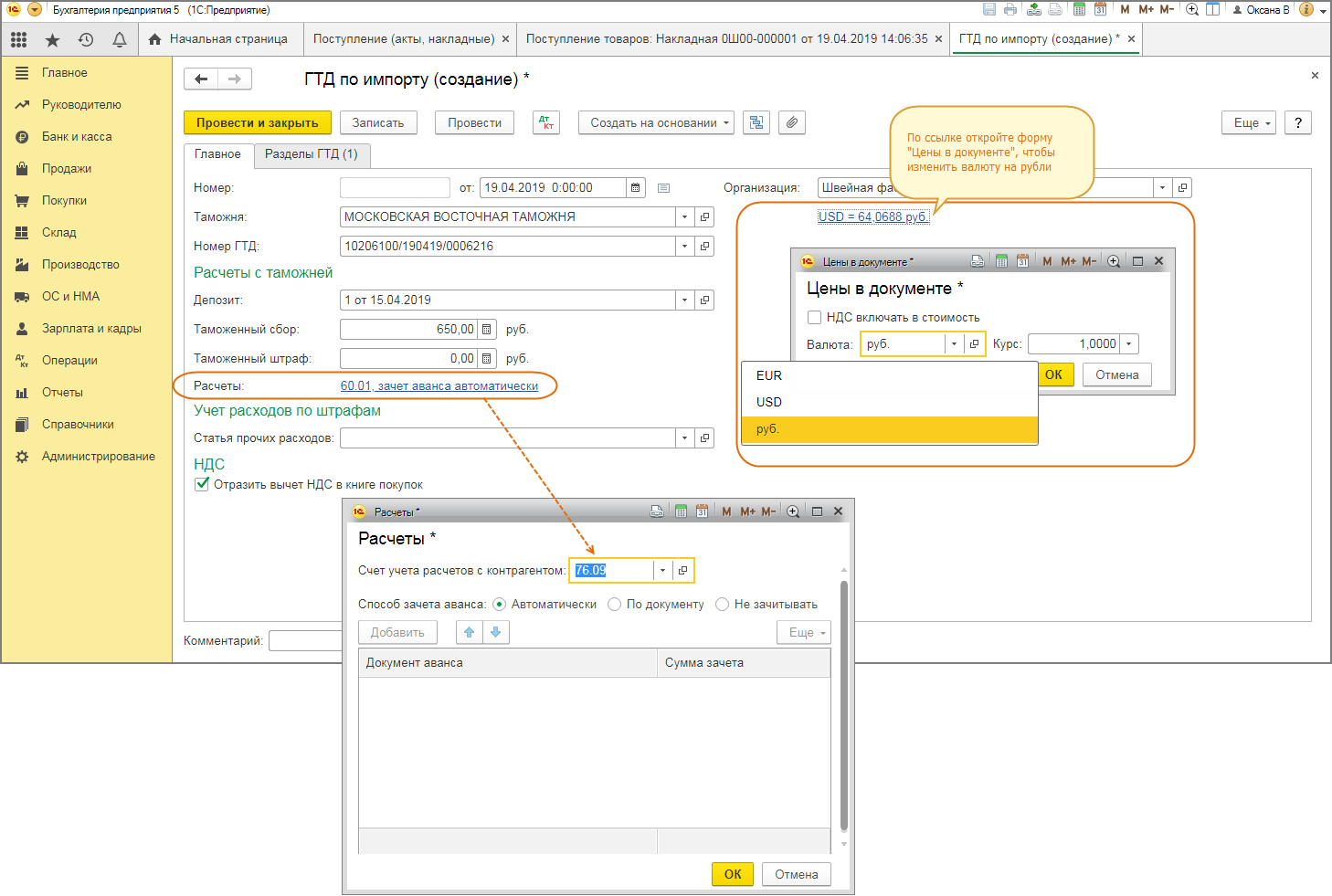

В документе ГТД по импорту на закладке «Главное» (рис. 2):

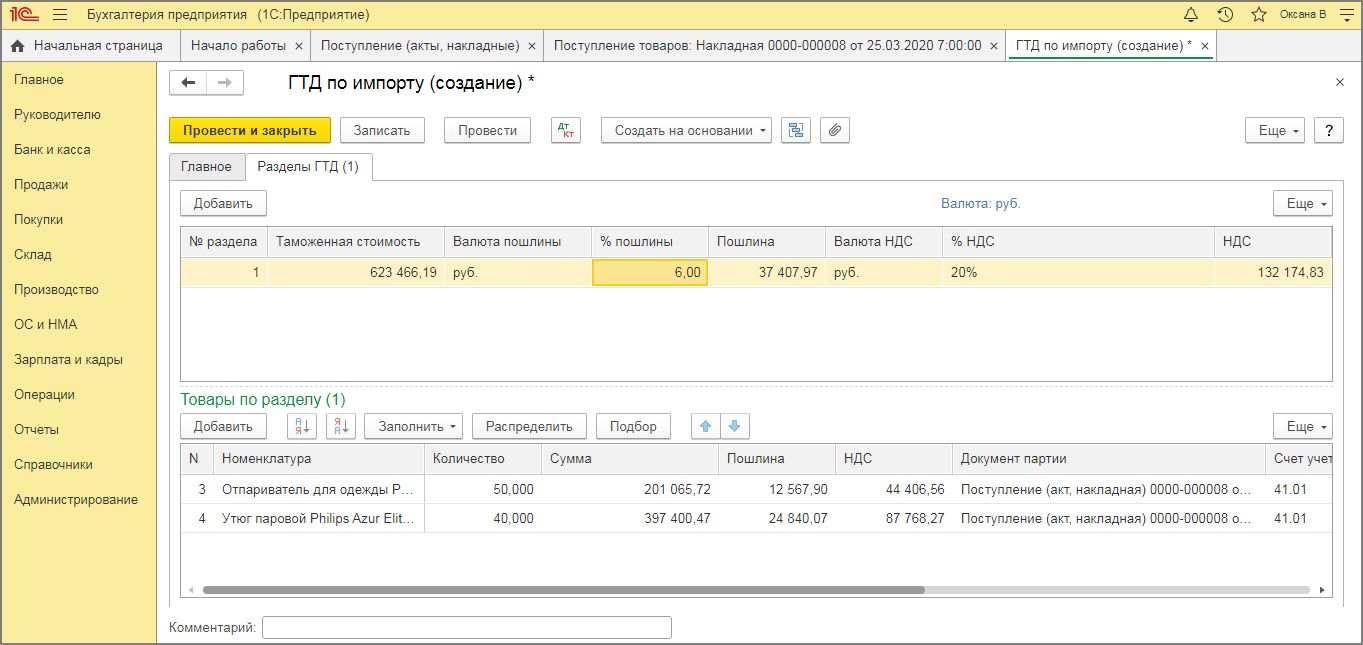

В документе ГТД по импорту на закладке «Разделы ГТД» (рис. 3):

Если документ ГТД по импорту создан на основании документа поступления, то нижняя табличная часть «Товары по разделу» будет заполнена номенклатурой из документа поступления автоматически. Если документ создавался как новый документ (не на основании документа поступления) или в документе должно быть несколько разделов ГТД, то по кнопке «Заполнить» выберите документ поступления, весь перечень товаров из выбранного документа попадет в табличную часть, отредактируйте его, оставив только строки, относящиеся к выбранному разделу ГТД.

В верхней табличной части:

В нижней табличной части «Товары по разделу»:

Смотрите также

Единый лицевой счет (ЕЛС) в таможне ФТС РФ

Единый лицевой счет ФТС РФ, или ЕЛС – это счет на балансе Федерального казначейства РФ, администрирование которого осуществляет Федеральная таможенная служба РФ. Он пополняется за счет денежных платежей юридических лиц, осуществляющих внешнеэкономическую деятельность (ВЭД). Они регистрируются в системе ЕЛС ФТС РФ и пополняют данный счет. Внесенные денежные средства выступают в роли аванса будущих платежей на таможне. То есть они спишутся со счета при декларировании и оплате пошлин, налогов, сборов и акцизов.

Перевод на ЕЛС с лицевого счета плательщика

Ранее юрлица, декларирующие свои товары, проходили регистрацию в таможне и открывали ЛСП – лицевой счет плательщика. Списание платежей, связанных с таможенным оформлением, осуществлялось со счета, открытого в конкретном отделении таможни. Если следующая товарная партия приходила на другой таможенный пост, процедуру регистрации необходимо было повторять. Перевод на ЕЛС систему призван упростить процедуру декларирования товаров, избавив участников ВЭД от необходимости повторной регистрации на каждой таможне. Теперь юридическим лицам достаточно однократно пройти регистрацию в качестве участника внешнеэкономической деятельности через органы ФТС, для чего достаточно подать заявление.

Одновременно с подачей заявления требуется списать остатки средств с ЛСП. Для этого нужно составить запрос об остатке средств на счете и подать его во все таможни, где ранее осуществлялось администрирование платежей по зарегистрированному ЛСП.

Этот процесс называется «сверка остатков денежных средств». Получив ответ, юрлицо должно направить в каждую таможню заявление на предмет перевода оставшихся средств на таможенный Единый лицевой счет. Срок перевода средств с ЛСП на ЕЛС занимает не более недели.

Документы и информация для таможенного оформления

груза в таможнях РФ

А как же быть тем, кто ранее оплачивал таможенные платежи через лицевой счет плательщика (ЛСП), но еще не зарегистрирован в системе ЕЛС?

Как узнать Единый лицевой счет?

Для того что бы узнать единый лицевой счет необходимо проверить наличие ЕЛС на сайте Федеральной таможенной службы РФ (потребуется пройти регистрацию).

После открытия для декларанта доступа к единому лицевому счету таможни, во всех платежках он должен указывать код таможенного органа «10000010», он же является кодом ЕЛС таможни. Использование иных кодов является ошибкой.

Как открыть ЕЛС новому участнику ВЭД

Для новых участников ВЭД впервые регистрирующихся в системе ЕЛС ФТС и РФ ранее не осуществлявших внешнеэкономическую деятельность (незарегистрированных в таможне), порядок оформления будет выглядеть следующим образом:

Для получения дополнительной консультации можно обратиться на горячую Линию Федеральной таможенной службы РФ +7(499)449-77-71

Справочная информация – почтовый адрес для отправки заявлений:

Новозаводская ул., д. 11/5, Москва, 121087, электронный почтовый ящик fts@ca.customs.ru.

Преимущества ЕЛС

Вам необходимо таможенное оформление товаров, но вы не желаете регистрироваться и получать таможенный единый лицевой счет? – Мы это сделаем за Вас!

Если ваша компания осуществляет внешнеторговые операции на постоянной основе, то регистрация на сайте ФТС РФ и получение ЕЛС упростит процедуру оформления товаров на таможне. Но если вы декларируете товары периодически, либо вовсе впервые, то вам не обязательно регистрироваться в системе ЕЛС. Вы можете поручить эту задачу компании таможенному представителю – таможенному брокеру. Она выполнит таможенное оформление ваших товаров под своей электронной цифровой подписью (ЭЦП) и оплатит за вас ваши таможенные платежи. Услуга предоставляется на коммерческой основе и позволяет участнику ВЭД не иметь остатков в таможне на ЕЛС.

Услуги таможенного брокера по оплате таможенных платежей с Единого лицевого счета – ЕЛС

Наша компания «Универсальные Грузовые Решения» является таможенным представителем – брокером и осуществляет профессиональное таможенное оформление любых товаров на любых таможнях РФ. При необходимости мы производим оплату таможенных платежей в таможню за клиента, что освобождает его от обязанности регистрации ЕЛС. Оперативно заполняем платежные поручения на оплату ввозных и вывозных таможенных пошлин, НДС, акцизов, сборов и проводим их через системы «Раунд» и «Таможенная карта» для оперативного поступления средств на счет таможни.

Стоимость услуги перевода таможенных платежей в нашей компании составляет 3% от суммы платежа, но не менее 150 рублей за платежное поручение.

Мы уверены, что станем для Вас надежным партнером в таможне!

Расчеты с таможней

Перед тем как отражать в 1С операции по расчетам с таможенным органом, надо выполнить ряд настроек — тогда работа в программе будет автоматизированной и комфортной.

Рассмотрим следующие вопросы:

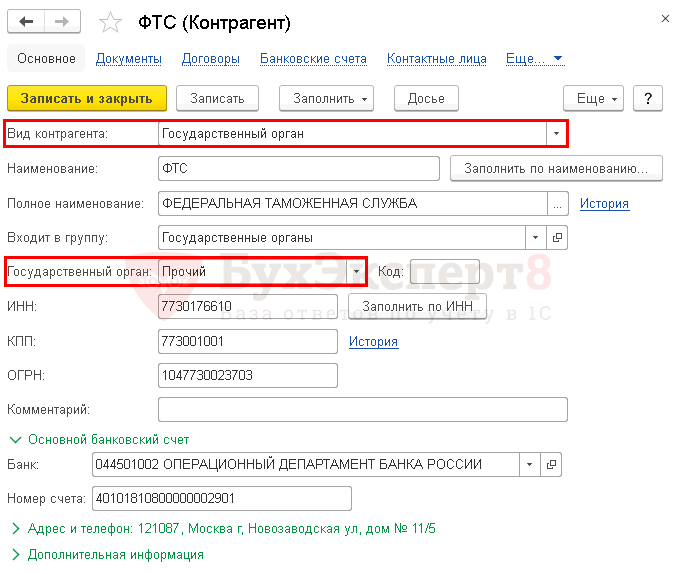

Создание контрагента Таможня

При добавлении в справочник Контрагенты новой позиции Таможенный орган обратите внимание на заполнение карточки контрагента:

В результате выбора такой аналитики в платежном поручении на уплату НДС, сборов, пошлин будут доступны поля 104-110.

Краткое наименование таможни можно указать, например, как ФТС.

Получите понятные самоучители 2021 по 1С бесплатно:

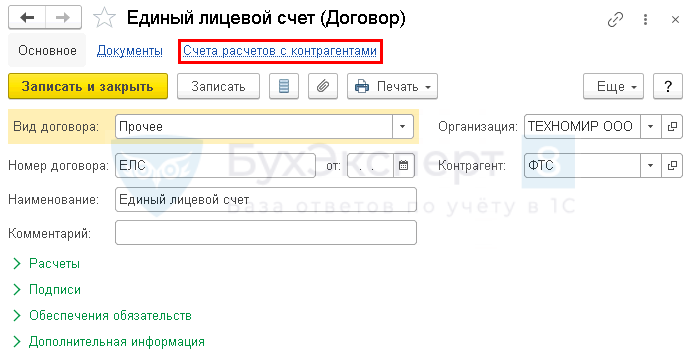

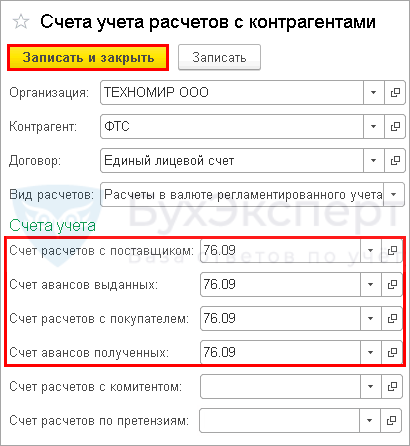

Установка счетов расчетов с таможней

Для расчетов с таможней используется счет 76.09 «Прочие расчеты с разными дебиторами и кредиторами» (план счетов 1С). Это активно-пассивный счет, он может иметь сальдо и по дебету, и по кредиту.

Вариант № 1

Такой способ подходит, если операции по расчетам с таможней разовые или очень редкие.

Вариант №2

Это универсальный вариант, который лучше всего подходит для работы в 1С и при редких, и при частых операциях по расчетам с таможенным органом.

БухЭксперт8 рекомендует использовать автоматическое заполнение Счета расчетов в документах. Для этого нужно настроить счета учета расчетов сразу же при создании Договора с таможенным органом.

Настройку можно произвести, перейдя по ссылке Счета расчетов с контрагентами прямо:

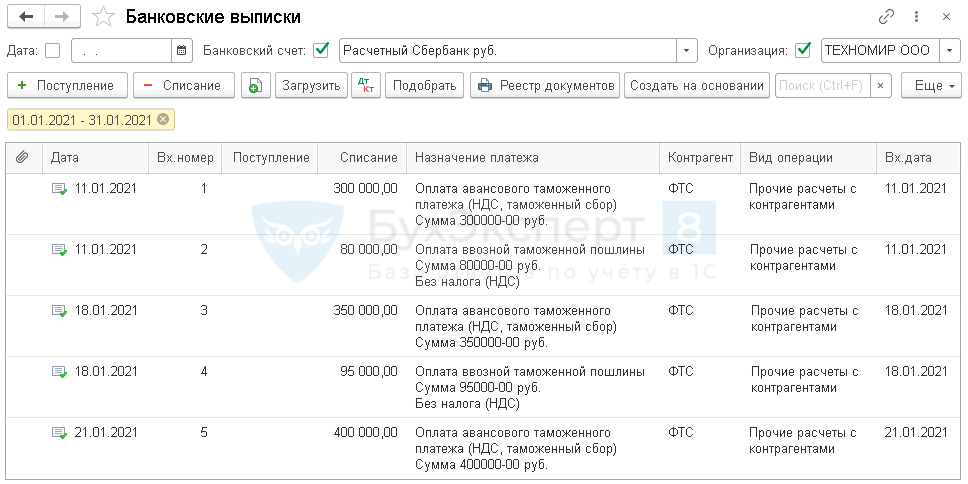

Зачет авансового платежа на таможню по документам

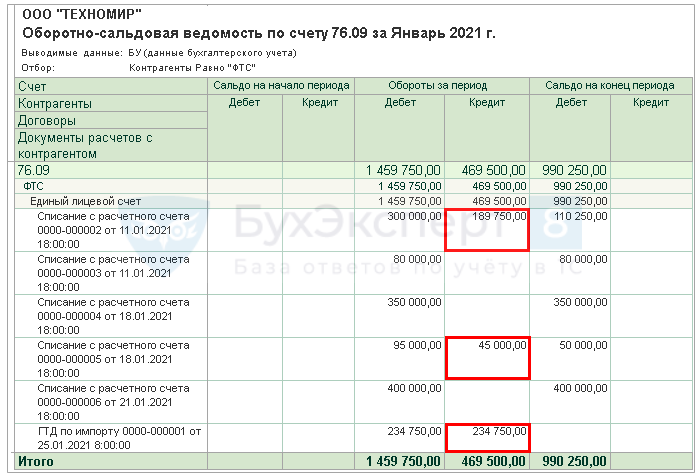

Организация перечислила авансовые таможенные платежи (НДС, сбор) и пошлину на таможню по пяти платежным поручениям: № 1, № 2, № 3, № 4, № 5.

По декларации на товары 10129052/250121/0010112 таможенный орган списал суммы по двум платежным поручениям № 1 (НДС, таможенный сбор) и № 4 (пошлина):

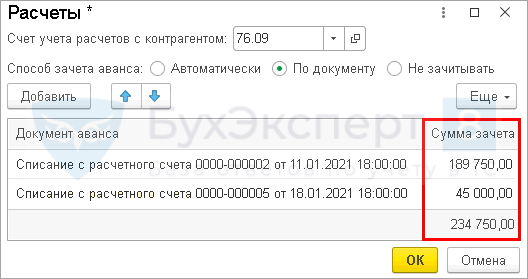

При проведении документа ГТД по импорту в автоматическом режиме зачет аванса пройдет по платежному поручению № 1: из общей суммы платежа 300 000 руб. будет зачтена вся сумма 234 750 руб., что отличается от фактических платежей.

Рассмотрим, как отразить зачет авансов, уплаченных таможенному органу, по конкретным платежным поручениям.

На вкладке Главное документа ГТД по импорту надо:

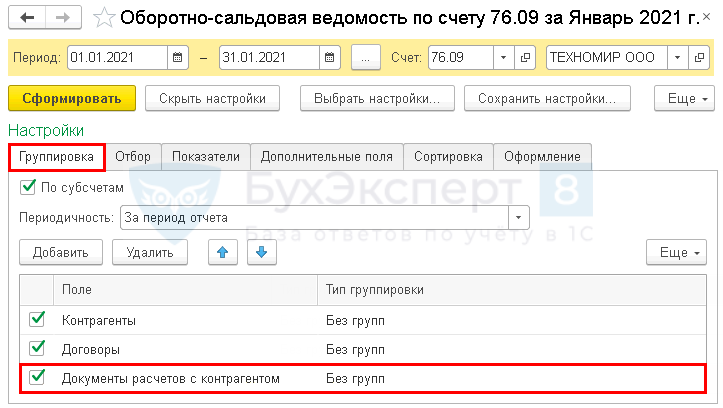

Проверка зачета аванса по расчетам с таможней:

Платежные поручения на уплату НДС, сборов, пошлин в адрес таможни

Перед уплатой таможенных платежей всегда уточняйте:

Рассмотрим основные моменты, на которые надо обратить внимание при оформлении платежных поручений в адрес ФТС:

Платеж совершают в адрес таможни, а не поста. Перед оплатой надо узнать, к какой таможне относится ваш таможенный пост (терминал). Информацию можно получить на официальном сайте ФТС РФ или у брокера. Например, Северо-западное таможенное управление.

Особенности заполнения полей в платежном поручении:

Код таможни обязателен к заполнению в поле 107. Не достаточно указывать его только в назначении платежа. Узнать код можно на официальном сайте ФТС РФ или у брокера.

Существует еще один вариант уплаты таможенных платежей — с использованием электронных средств. Подробности можно узнать на сайтах ФТС и операторов таможенных платежей:

Виды и коды таможенных платежей, КБК

| Наименование вида платежа | Код вида платежа | Код бюджетной классификации |

| Таможенные сборы за таможенные операции (за таможенное оформление товаров, за таможенное декларирование товаров, за таможенные операции) | 1010 | 153 1 10 02000 01 1000 110 |

| Ввозная таможенная пошлина (иные пошлины, налоги и сборы, имеющие эквивалентное действие), обязанность по уплате которой возникла с 1 сентября 2010 года | 2010 | 153 1 10 11010 01 1000 110 |

| Налог на добавленную стоимость | 5010 | 153 1 04 01000 01 1000 110 |

| Авансовые платежи в счет будущих таможенных и иных платежей | 9070 | 153 1 10 09000 01 0000 110 |

См. также:

Получите еще секретный бонус и полный доступ к справочной системе БухЭксперт8 на 14 дней бесплатно

Похожие публикации

Карточка публикации

(5 оценок, среднее: 4,20 из 5)

Вы можете задать еще вопросов

Доступ к форме «Задать вопрос» возможен только при оформлении полной подписки на БухЭксперт8

Нажимая кнопку «Задать вопрос», я соглашаюсь с

регламентом БухЭксперт8.ру >>

Спасибо Ольге за серию семинаров по ФСБУ 5/2019, самые информативные, полезные, доступным языком. Благодарность от души!

Как в 1С:Бухгалтерии 8 отразить таможенные платежи при импорте товаров?

Отправим материал вам на:

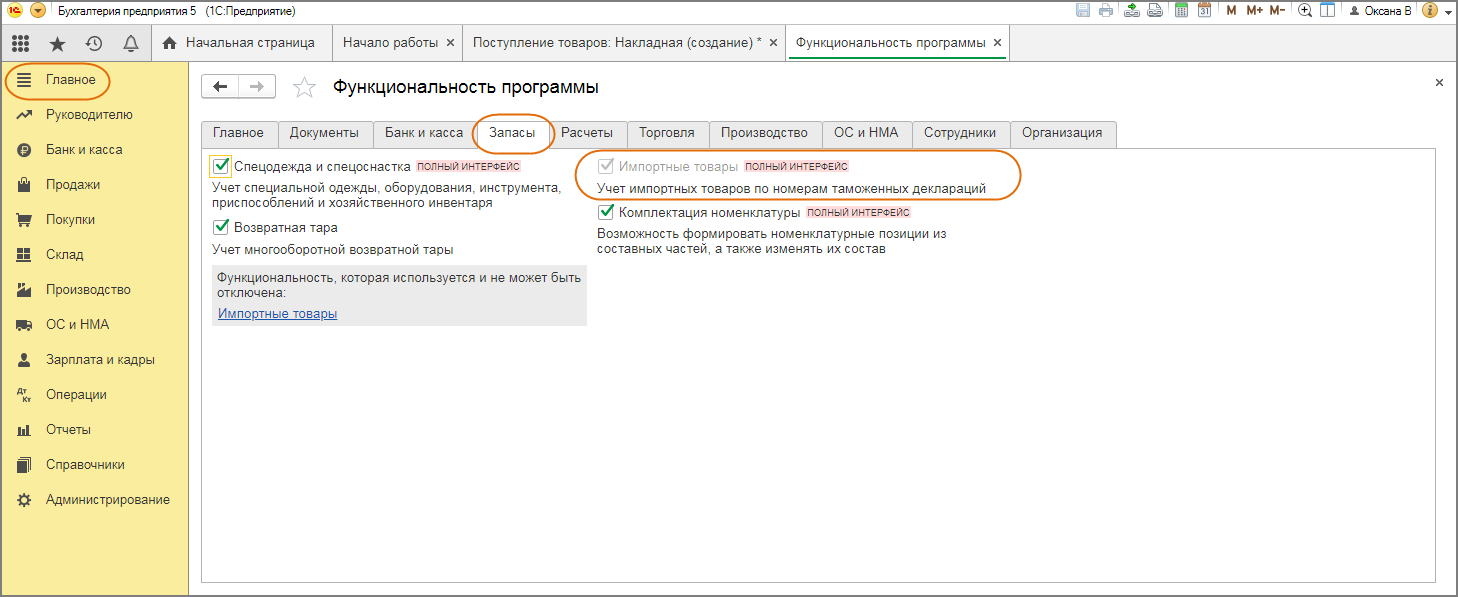

В 1С:Бухгалтерии 8 для учета таможенных платежей, уплаченных при импорте и указанных в декларации на товары, предназначен документ ГТД по импорту. Таможенные сборы и пошлины учитываются в стоимости товаров. НДС, уплаченный при ввозе товаров, можно принять к вычету (в книге покупок указывается код вида операции 20 и номер таможенной декларации) либо учесть в стоимости товаров в соответствии со ст. 170 НК РФ. Документ ГТД по импорту можно создать на основании документа Поступление (акт, накладная) или непосредственно в разделе Покупки. Обратите внимание, что для этого в настройках программы должна быть установлена Полная функциональность или Выборочная функциональность с установленным флажком Импортные товары на закладке Запасы (раздел Главное – Функциональность) (рис. 1).

При поступлении товаров по импорту от иностранного поставщика в документе Поступление (акт, накладная) (раздел: Главное – Покупки):

Создайте документ ГТД по импорту на основании документа Поступление (акт, накладная)) по кнопке Создать на основании (рис. 2) или как отдельный документ (раздел: Главное – Покупки).

В документе ГТД по импорту на закладке Главное (рис. 3):

В документе ГТД по импорту на закладке Разделы ГТД (рис. 4) в верхней табличной части указывается таможенная стоимость товара, ставка и сумма таможенной пошлины, ставка и сумма взимаемого НДС, в нижней табличной части отображается список товаров с данными по каждому товару. В документе может быть несколько разделов ГТД, в каждом из которых группируются товары с одинаковым порядком расчета таможенных платежей и ставкой НДС. Добавить раздел можно по кнопке Добавить в верхней табличной части (каждая строка соответствует отдельному разделу), удалить – клавишей Delete на клавиатуре. При выборе строки в верхней табличной части список товаров, относящийся к выбранному разделу ГТД, отображается в нижней табличной части.

Если документ ГТД по импорту создан на основании документа поступления, то нижняя табличная часть Товары по разделу будет заполнена номенклатурой из документа поступления автоматически. Если документ создавался как новый документ (не на основании документа поступления) или в документе должно быть несколько разделов ГТД, то по кнопке Заполнить выберите документ поступления, весь перечень товаров из выбранного документа попадет в табличную часть, отредактируйте его, оставив только строки, относящиеся к выбранному разделу ГТД.

В верхней табличной части:

В нижней табличной части Товары по разделу:

Как платить на ЕЛС (примеры платежек c 2021 года)

Редакция от 29.09.2021 г.

Всегда проверяйте правильность реквизитов с таможенным предствителем или экспедитором перед оплатой на ЕЛС.

С 1 августа 2021 года уплата таможенных и иных платежей возможна только путем внесения на лицевой счет плательщика авансовых платежей (по коду бюджетной классификации, установленному для авансовых платежей) и последующего распоряжения такими авансовыми платежами в счет уплаты следующих видов платежей:

В случае если привнесении авансовых платежей плательщиком в платежном документе вместо КБК авансовых платежей ошибочно будет указан иной КБК, то таможенные органы самостоятельно произведут уточнение КБК. Такое уточнение может занять по времени до двух рабочих дней.

КБК

Авансовые платежи (ЕЛС) — 15311009000010000110

1) Деньги, поступившие на ЕЛС можно использовать при таможенном оформлении на любом таможеннном посту РФ;

2) Остатки на ЕЛС всегда можно посмотреть в личном кабинете участника ВЭД, на официальном сайте ФТС;

3) Остатки на ЕЛС также можно использовать при следюущих поставка, а можно вернуть по заявлению в ФТС;

4) Мы рекомендуем оплчивать таможенные платежи на ЕЛС, прибавляя 3-5%, которые закладываются на курсовую разницу.

Скачать примеры платежек на ЕЛС

Авансовые платежи (НДС)