Госпошлина в бухгалтерском и налоговом учёте. Проводки

На какой счет отнести госпошлину бухгалтеру? Казалось бы, ответ прост: в ст. 13 НК РФ госпошлина отнесена к федеральным сборам, что позволяет учитывать ее на 68 счете. Однако некоторые практикующие бухгалтера настаивают на использовании счета 76. В разъяснениях чиновников фигурируют оба счета. В то же время, согласно ст. 120 НК РФ, за некорректное ведение бухгалтерского учета на организацию может быть наложен штраф. Как учитывать госпошлину в БУ и НУ без неприятных последствий, расскажем в публикации.

Вопрос: Как отразить в учете уплату государственной пошлины при обращении в арбитражный суд и ее последующий возврат в связи с отказом от иска?

Посмотреть ответ

Особенности налогового учета госпошлины

В налоговом учете госпошлины бухгалтеру наиболее важно определить момент признания в расходах. Согласно НУ это прочие расходы организации, которые нужно отражать в момент начисления (НК РФ, ст. 264-1-1), однако, каким образом определять конкретную учетную дату, законодатель не поясняет. Очевидно, что на момент признания должны соблюдаться следующие условия:

Дата начисления зависит от конкретной ситуации и вида госпошлины. К примеру, регистрация прав собственности и некоторые другие регистрационные действия (НК РФ, ст. 333.18-1-5.2) невозможны без внесения госпошлины. Вместе с тем юрлицо еще до начала регистрации может от нее отказаться и получить свои деньги назад (НК РФ, ст. 333.40-1-4). Датой включения в расходы будет день приема документов на регистрацию.

Подтверждающими документами будут здесь квитанция (платежное поручение, иной документ, подтверждающий оплату) и расписка регистрирующего органа о приеме документов.

Госпошлина за лицензию отражается в НУ в момент начисления (документ №ЕД-4-3/22400 от 28/12/11 г. ФНС, ст. 272-7-1, 264-1-1 НК РФ). Контекст письма ФНС позволяет считать момент начисления идентичным моменту уплаты госпошлины.

При уплате судебной госпошлины нужно иметь в виду следующее: ст. 272-7-1 НК РФ говорит о дате начисления госпошлины, а ст. 333.18-1-1 однозначно утверждает, что сбор должен быть уплачен до обращения в суд. Поскольку конкретной даты законодательство не содержит, а в учете платеж нужно отражать именно конкретной датой, расходы по НУ признаются в день платежа.

Если в последующем по решению суда госпошлину обязан уплатить ответчик, у истца она отразится как прочий доход, а у ответчика – как прочий расход.

Существует также мнение, что до судебного решения следует отражать только уплату госпошлины и до окончания судебного процесса не отражать ее в расходах. Очевидно, что любой выбранный вариант учета госпошлины должен быть аргументирован ссылками на нормативные документы и отражен в ЛНА.

Пошлина, связанная с приобретением НМА и ОС, учитывается двояко (по тексту письма №03-03-06/1/295 от 8/06/12 г. Минфина и ст. 264-1-1,40 НК РФ):

Бухгалтерский учет госпошлины: проводки

В БУ расходы признаются в том учетном периоде, к которому они имеют отношение, вне зависимости от факта оплаты (ПБУ10/99 п. 18). Практически госпошлина, как правило, учитывается в момент подачи пакета документов в регистрирующий орган, когда она уже оплачена.

Судебные издержки истца (госпошлину) существует возможность начислить в периоде обращения в суд на основании второго экземпляра искового заявления со штампом суда о принятии (инструкция №27 ВАС от 25/03/04 г. п. 3.1).

Госпошлину, связанную с приобретением ОС и НМА, учитывают по факту включения в первоначальную стоимость либо в прочие расходы. Госпошлина, как сбор федерального значения, всегда учитывается на счете 68 с открытием одноименного субсчета. Этот платеж нередко отражают на 76 счете, что является методически неверным. Вместе с тем счет 76 с открытием субсчета в определенных случаях применяют для учета госпошлины.

Проводки по начислению госпошлины:

Лицензирование относится к основному виду деятельности компании. Госпошлина за лицензию чаще всего списывается одной суммой в расходы, вне зависимости от того, срочная лицензия или выдана бессрочно (письмо ЕД-4-3/22400 от 28/12/1 г.1 ФНС, 03-03-06/1/12248 от 12/04/13 г. Минфина). Проводка приведена выше.

Для срочных лицензий существует еще несколько вариантов учета указанной госпошлины. Ранее Минфин высказывал мнение (документ №07-02-06/5 от 12/01/12 г.), что в таких случаях необходимо списывать затраты через расходы будущих периодов, частями:

Некоторые специалисты предлагают считать саму лицензию нематериальным активом на основании ПБУ 14/2007 п. 3. Тогда госпошлину нужно относить на стоимость лицензии

Дт 08 Кт 76 (или 60). Затем лицензия приходуется как НМА по Дт 04, и на нее начисляется амортизация Кт 05. Госпошлина, не относящаяся к основному виду деятельности, издержки по нетипичным для компании контрактам, как и судебные, отражаются в прочих расходах: Дт 91/2 Кт 68/госпошлина.

Следует иметь в виду, что услуги государственных нотариусов всегда учитываются с применением счета 68. Частные нотариальные услуги определяются не госпошлиной, а тарифом. Проводка на тариф формируется при участии счета 76: Дт 20, 91/2 и др. Кт 68 (76).

Счет 76 также используется при учете госпошлины в суд. Истец вначале отражает ее на счете 68 как прочий расход, затем уплачивает в бюджет. Далее по решению суда, если суд им выигран, госпошлина взыскивается с ответчика по судебному решению. У истца проводка будет Дт 76 Кт 91/1 (прочий доход), у ответчика — Дт 91/2 Кт 76 (прочий расход). Ответчик возмещает истцу госпошлину: Дт 51 Кт 76, а у себя отражает эту же операцию обратной проводкой.

Важно! И в доходах, и в расходах здесь госпошлина будет учитываться на дату вступления в силу судебного документа.

Пример. Компания А обратилась в суд с иском против компании Б на сумму 19000 рублей. Согласно ст. 333.19 НК РФ она обязана уплатить пошлину 4%, или 760 руб. В учете компании А отразится:

А выиграла суд, Б возмещает ей госпошлину:

В учете компании Б по итогам судебного решения отразится:

Отметим, что, если суд у компании был с госорганом (например, ИФНС) и он выигран, при возврате госпошлины счет 76 использовать нельзя.

Они отражаются в учете на дату принятия решения госоргана о возврате средств (по тексту ПБУ 9/99 п. 7, ст. 333.40-3 НК РФ).

Уплата госпошлины может осуществляться не только через расчетный счет, но и через расчеты с подотчетными лицами: Дт 20 и др. Кт 71, а полученная из кассы сумма отразится по Дт 71 (Минфин, письмо 03-05-04-03/43 от 01/06/12 г.). При этом требуется подтверждение, что подотчетное лицо действует от имени фирмы и деньги получены им для уплаты госпошлины (доверенность, учредительные документы, РКО на выданные под отчет средства, иные документы).

Госпошлина по налогу на прибыль по какой строке отразить

Обзор документа

Обзор документа

Письмо Департамента налоговой и таможенной политики Минфина России от 20 декабря 2019 г. N 03-03-06/1/99950 Об учете при исчислении налога на прибыль организаций суммы государственной пошлины, а также сумм судебных издержек, возмещенных на основании решения суда

Департамент налоговой и таможенной политики рассмотрел обращение и сообщает следующее.

Таким образом, датой признания в целях налогообложения прибыли расходов в виде госпошлины, уплачиваемой при обращении с иском в арбитражный суд, является дата начисления данного вида федерального сбора. Причем сумма начисленного федерального сбора учитывается в налоговом учете единовременно в момент подачи искового заявления в суд.

В соответствии с пунктом 3 статьи 250 НК РФ внереализационными доходами налогоплательщика признаются, в частности, доходы в виде признанных должником или подлежащих уплате должником на основании решения суда, вступившего в законную силу, штрафов, пеней и (или) иных санкций за нарушение договорных обязательств, а также сумм возмещения убытков или ущерба.

Согласно подпункту 4 пункта 4 статьи 271 НК РФ датой признания внереализационных доходов в виде штрафов, пеней и (или) иных санкций за нарушение договорных или долговых обязательств, а также в виде сумм возмещения убытков (ущерба) является дата признания должником либо дата вступления в законную силу решения суда.

Таким образом, сумма государственной пошлины, а также суммы судебных издержек, возмещенные на основании решения суда, учитываются в составе внереализационных доходов на дату вступления в законную силу решения суда.

| Заместитель директора Департамента | А.А. Смирнов |

Обзор документа

Датой признания в целях налогообложения прибыли расходов в виде госпошлины, уплачиваемой при обращении с иском в арбитражный суд, является дата начисления данного вида федерального сбора. Причем сумма начисленного сбора учитывается единовременно в момент подачи иска в суд.

Сумма госпошлины, а также суммы судебных издержек, возмещенные на основании решения суда, учитываются в составе внереализационных доходов на дату вступления в законную силу решения суда.

Как правильно заполнить декларацию по налогу на прибыль с первого раза?

Какой заполнять бланк

Действующая форма декларации по налогу на прибыль организаций утверждена Приложением № 1 к приказу ФНС России от 23.09.2019 № ММВ-7-3/475. Этим же документом утверждён:

Официальное название рассматриваемого документа – «Налоговая декларация по налогу на прибыль организаций».

Может так случиться, что у организации за определённые отчетные (налоговые) периоды не было доходов и расходов. В «нулевой» декларации не нужно представлять все листы. Ее состав зависит от способа уплаты авансовых платежей по налогу на прибыль, который применяет организация, и периода, за который надо отчитаться (п. п. 1.1, 1.3 Порядка заполнения декларации по налогу на прибыль).

Состав декларации по налогу на прибыль

Сразу скажем, что она имеет сложную структуру: состоит из 9 листов и двух приложений. Сами листы тоже зачастую имеют продолжение и своё приложение.

Свою специфику имеет декларация по налогу на прибыль по консолидированной группе налогоплательщиков (КГН). В ней отражают данные о доходах и расходах каждого участника и в целом по КГН.

В декларацию по налогу на прибыль по КГН необходимо включить (п. 1.13 Порядка заполнения декларации по налогу на прибыль):

титульный лист (лист 01);

Что заполнять

Как видно из бланка, отдельные листы и части декларации по прибыли заполняют в зависимости от ситуации. Большую их часть в общем случае компании вообще не заполняют.

Обычно в декларацию включают (обязательный минимум):

Состав декларации также может отличаться в зависимости от периода подачи – за отчетный или налоговый период.

СТРУКТУРНАЯ ЧАСТЬ ДЕКЛАРАЦИИ

Приложения № 3, 4, 5 и 7 к Листу 02

Листы 03-09 и Приложение № 1 к Листу 09

Приложения № 1 и 2 к декларации

По итогам других отчетных периодов (за месяц, два, четыре, пять, семь, восемь, десять и одиннадцать месяцев) организации, уплачивающие авансовые платежи ежемесячно, заполняют:

Возможно, что по завершении квартала компания утратила основания уплачивать только квартальные платежи. Значит, надо подать декларацию и отразить в ней уже ежемесячные авансы, подлежащие уплате в следующем квартале.

Особая ситуация возникает, когда основания уплачивать только квартальные авансовые платежи вы утратили в IV квартале и начинаете уплачивать ежемесячные авансовые платежи в I квартале следующего года.

При осуществлении соответствующих операций и/или наличии обособленных подразделений они заполняют также подраздел 1.3 Раздела 1, Приложение № 5 к Листу 02 и Листы 03, 04, 05.

Организация с обособленными подразделениями по окончании каждого отчетного и налогового периода заполняет декларацию по организации с распределением прибыли по обособленным подразделениям или по группе обособленных подразделений.

В ИФНС по месту нахождения обособки сдают:

Организации, перешедшие полностью на ЕНВД, УСН, применяющие ЕСХН, а также в сфере игорного бизнеса заполняют по итогам налоговых периодов:

Как заполнить декларацию по налогу на прибыль при применении УСН или ЕНВД, разобрано в КонсультантПлюс:

Если вы применяете УСН или уплачиваете ЕНВД, то подавать такую декларацию нужно только при получении отдельных видов доходов, например дивидендов от иностранных компаний, либо если вы – налоговый агент.

Организации, исполняющие обязанности налоговых агентов по исчислению налоговой базы и суммы налога, по удержанию у налогоплательщиков – получателей доходов и перечислению в бюджет налога (налоговые агенты) заполняют Расчет, состоящий из подраздела 1.3 Раздела 1 и Листа 03.

Организации, перешедшие полностью на ЕНВД, УСН, применяющие ЕСХН, а также доходы и расходы которых полностью относятся к игорному бизнесу заполняют по итогам отчетных (налоговых) периодов:

Также заполняют, если доходы в виде дивидендов выплачивают только физическим лицам – акционерам и/или иностранным организациям.

Расчет не составляют, если выплачиваемые дивиденды полностью подлежат перечислению без удержания налога организациям, признаваемым налоговыми агентами.

Заполнить декларацию по налогу на прибыль при выплате дивидендов нужно в зависимости от того, кто и кому их выплачивает.

Организации, исполняющие обязанности налоговых агентов по НДФЛ заполняют Приложение № 2 к декларации.

Приложение № 2 к декларации сдают только за налоговый период.

Довольно распроcтранённая на практике сделка – продажа основных средств. Как отразить это в декларации по налогу на прибыль, рассказано в КонсультантПлюс:

Отражение операции по продаже основного средства в декларации по налогу на прибыль зависит от того, является оно амортизируемым или относится к имуществу, по которому амортизация не начисляется.

Начинать заполнение декларации по налогу на прибыль лучше с приложений и листов, где отражают состав доходов и расходов (например, Приложения 1 и 2 к листу 02). Затем – лист 02, где обобщают все показатели, а также разд. 1 с подразделами.

Обратите внимание, что при заполнении разделов декларации по налогу на прибыль под многими строками есть подсказки о том, из чего складывается конкретный показатель и/или какое условие должно соблюдаться. Их мы приводить не будем, т. к. они всегда есть в бланке.

Общие правила заполнения декларации по налогу на прибыль

Составляют нарастающим итогом с начала года.

Все значения стоимостных показателей указывают в полных рублях (кроме Приложения № 2 к декларации):

Сквозная нумерация с титульного листа (Листа 01) независимо от наличия (отсутствия) и количества заполняемых разделов, листов и приложений к ним.

Порядковый номер страницы записывают, например, для первой страницы – 001, для двенадцатой – 012.

В каждом поле только один показатель. Исключение – дата (ДД.ММ.ГГГГ) и десятичная дробь (через точку).

Для отрицательных чисел – знак минус в первом знакоместе слева.

Текст заполняют заглавными печатными символами.

В случае отсутствия какого-либо показателя во всех знакоместах соответствующего поля проставляют прочерк.

Если для какого-либо показателя не нужно заполнять все знакоместа, то в незаполненных проставляют прочерки.

Ставка налога на прибыль в размерах 2% и 13,5%:

При распечатке на принтере допустимо отсутствие обрамления знакомест и прочерков для незаполненных знакомест. Расположение и размеры значений реквизитов не должны меняться. Печать шрифтом Courier New 16 – 18 пунктов.

Проставляют усиленную квалифицированную электронную подпись.

Как заполнять правопреемнику

Есть ещё детали и особенности, как заполнить декларацию по налогу на прибыль по реорганизуемой организации. Узнайте о них из КонсультантПлюс:

Декларацию за прежнюю организацию заполняйте в общем порядке. Особенности заполнения есть только в титульном листе и в разд. 1.

Заполнение при закрытии обособки

В случае принятия решения о прекращении деятельности (закрытии) своего обособленного подразделения уточненные декларации по нему, а также за последующие (после закрытия) отчетные периоды и текущий налоговый период сдают в налоговый орган по месту нахождения организации. При этом:

В течение налогового периода руководство компании может принять решение закрыть ту или иную обособку.

Декларацию по закрытому подразделению, а также декларации по действующим подразделениям и по организации вы заполняете с учетом некоторых особенностей. Эти особенности связаны, в первую очередь, с порядком расчета налога при закрытии обособленного подразделения.

Заполнение при новом статусе обособки

По обособленному подразделению, у которого изменились полномочия по уплате налога на прибыль (авансовых платежей) в бюджет субъекта РФ (п. 2 ст. 288 НК РФ), при сдаче уточненной декларации за период, когда оно было ответственным, а к моменту сдачи уточненки таковым не является, по реквизиту «ИНН/КПП изменившего полномочия (закрытого) обособленного подразделения» – КПП организации по месту нахождения бывшего ответственного обособленного подразделения.

Данный реквизит заполняется также:

В таких случаях указывают КПП, который имела организация до изменения места нахождения ответственного обособленного подразделения (обособки).

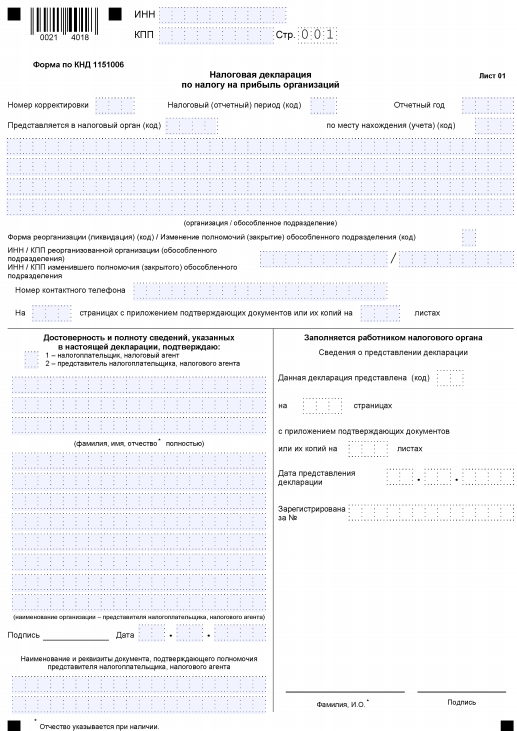

Заполнение титульного листа

Согласно документу, подтверждающему постановку на учет организации в налоговом органе по соответствующему основанию.

Недопустимо заполнение по уточненной декларации без ранее представленной первичной декларации.

В уточненных декларациях при перерасчете налоговой базы и суммы налога на прибыль не учитывают результаты налоговых проверок за тот налоговый период, по которому сделан перерасчет налоговой базы и налога.

При обнаружении налоговым агентом факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога на прибыль, он обязан внести необходимые изменения и представить уточненку.

Уточненка должна содержать данные только по тем налогоплательщикам, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога на прибыль. Для отражения номера корректировки информации по конкретным налогоплательщикам используют реквизит «Тип» в Разделе В Листа 03 Расчета. При этом в Титульном листе (Листе 01) уточненки по реквизиту «по месту нахождения (учета) (код)» указывают 231.

Ошибки в налоговом учёте компании автоматически влекут за собой ошибки в декларации по налогу на прибыль.

Ошибки налогового учета в уже поданной декларации по налогу на прибыль можно исправить двумя способами.

При сдаче уточненных деклараций в их состав не включают:

Первые две цифры – код региона, вторые две – порядковый номер ИФНС на его территории.

Есть особенность по закрытому обособленному подразделению и по которому изменились полномочия по уплате налога на прибыль (авансовых платежей) в бюджет субъекта РФ, а также в случаях изменения места нахождения обособленных подразделений.

Заверение декларации

Заполнение раздела титульного листа «Достоверность и полноту сведений, указанных в настоящей Декларации, подтверждаю» зависит от того, кто её заверяет.

Если это физлицо – построчно фамилия, имя, отчество представителя полностью + личная подпись и дата подписания, а также вид документа, подтверждающего полномочия.

Если юрлицо, то построчно полностью фамилия, имя, отчество физлица, уполномоченного в соответствии с документом от юридического лица удостоверять достоверность и полноту сведений, указанных в декларации.

Налоговый агент заверяет декларацию по этим же правилам.

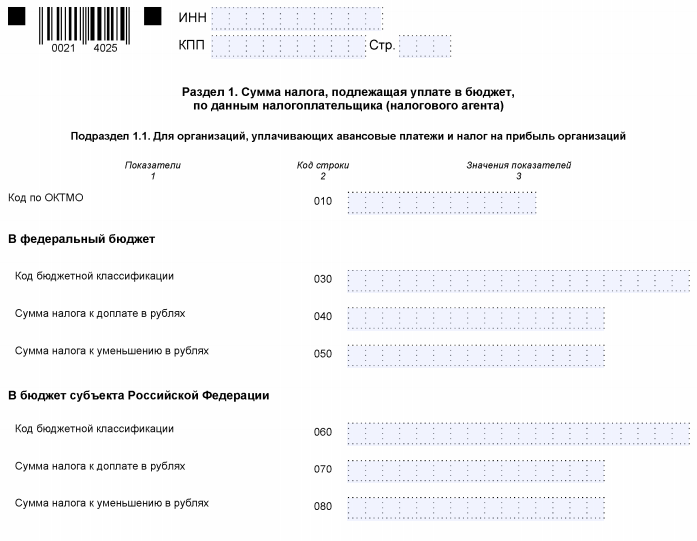

Общие правила заполнения Раздела 1

Указывают сведения о сумме налога к уплате в бюджет по данным налогоплательщика (налогового агента).

Организация, не уплачивающая налог на прибыль по месту нахождения обособленных подразделений, в Разделе 1 показатели приводит в целом по организации.

Организация с обособками в декларации, сдаваемой по месту учета самой организации, в подразделах 1.1 и 1.2 Раздела 1 платежи в бюджет субъекта РФ указывает в суммах, по организации без учета платежей входящих в ее состав обособленных подразделений.

В декларации по месту нахождения обособленного подразделения (ответственной обособки) в подразделах 1.1 и 1.2 Раздела 1 платежи в бюджет субъекта РФ указывают в суммах по данному обособленному подразделению (их группе).

ОКТМО

Код муниципального образования, межселенной территории, населенного пункта, входящего в состав муниципального образования, на территории которого происходит уплата налога на прибыль.

Свободные знакоместа справа заполняют прочерками. Например, для восьмизначного кода ОКТМО 12445698 указывают 12445698–.

РЕОРГАНИЗАЦИЯ

Правопреемник при сдаче декларации за последний налоговый период и уточнёнок за реорганизованную организацию в Разделе 1 указывает код по ОКТМО того муниципального образования, на территории которого находилась реорганизованная организация или ее обособленные подразделения.

В Разделе 1 декларации по закрытой обособке указывают код по ОКТМО муниципального образования, на территории которого оно находилось.

ИЗМЕНЕНИЕ МЕСТА НАХОЖДЕНИЯ

При изменении организацией или ее обособленным подразделением своего места нахождения и уплате налога на прибыль (авансовых платежей) в течение отчетного (налогового) периода в бюджеты разных субъектов РФ, можно в составе уточненной декларации представить соответствующее количество страниц подразделов 1.1 и 1.2 Раздела 1.

На отдельной странице подраздела 1.2 Раздела 1 с новым ОКТМО приводят суммы ежемесячных авансов со сроком уплаты «не позднее 28 августа» и «не позднее 28 сентября».

Заполнение Подраздела 1.1 Раздела 1

Указывают суммы авансов и налога к уплате в бюджеты всех уровней по итогам отчетного (налогового) периода.

Организации, имеющие обособленные подразделения, суммы авансов и налога к доплате или уменьшению в бюджеты субъектов РФ по месту нахождения этих обособок (ответственных обособок) и своего места нахождения указывают в Приложениях № 5 к Листу 02 и данные строк 100 (к доплате) и 110 (к уменьшению) указанных приложений отражают, соответственно, по строкам 070 и 080 подраздела 1.1 Раздела 1.

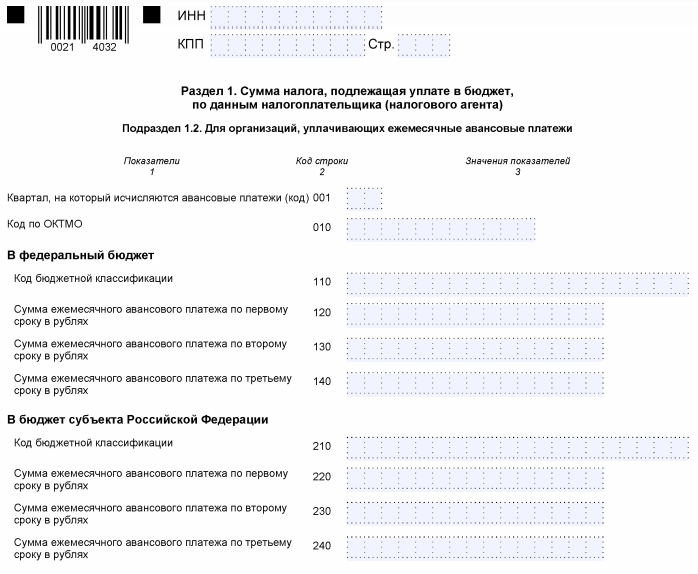

Заполнение Подраздела 1.2 Раздела 1

Заполняют, кто исчисляет ежемесячные авансовые платежи по налогу на прибыль.

При отличии суммы ежемесячных авансов на 1 квартал следующего налогового периода от суммы ежемесячных авансов на 4 квартал текущего налогового периода (в частности, в связи с закрытием обособок/реорганизацией) в декларацию за 9 месяцев включают две страницы подраздела 1.2 Раздела 1 с кодами:

Код 21 указывают также уплачивающие авансовые платежи ежемесячно исходя из фактически полученной прибыли при переходе с начала следующего налогового периода на общий порядок уплаты налога.

При переходе с общего порядка уплаты на авансы ежемесячно исходя из фактически полученной прибыли в декларацию за 9 месяцев включают одну страницу подраздела 1.2 Раздела 1 с кодом 24.

В случае заполнения уточненки, по которой снимаются полностью ежемесячные авансовые платежи, отраженные ранее в подразделе 1.2 Раздела 1 с кодом 21 и/или с кодом 24, в неё включают подраздел 1.2 Раздела 1 с кодом 21 и/или с кодом 24 с указанием нулей по строкам 120-140 и 220-240.

Ежемесячные авансовые платежи в течение отчетного периода делают в срок не позднее 28-го числа каждого месяца этого отчетного периода. Соответственно, первый, второй и третий срок уплаты – это последний день каждого из трех сроков уплаты, приходящихся на квартал, следующий за отчетным периодом, или на 1 квартал следующего налогового периода.

При наличии обособленных подразделений при сдаче декларации в т. ч. по месту их нахождения (ответственных обособок) суммы ежемесячных авансов к уплате в бюджет субъекта РФ указывают соответственно по строкам 220-240. Их сумма должна соответствовать строкам 120 или 121 Приложений № 5 к Листу 02.

Если организация делает авансовые платежи по фактической прибыли, декларацию по налогу на прибыль нужно заполнять ежемесячно. Как заполнить декларацию по налогу на прибыль при уплате авансовых платежей исходя из фактической прибыли, смотрите в КонсультантПлюс:

В декларации по итогам 1, 2, 4, 5, 7, 8, 10, 11 месяцев обязательно включите титульный лист, подраздел 1.1 разд. 1 и лист 02.

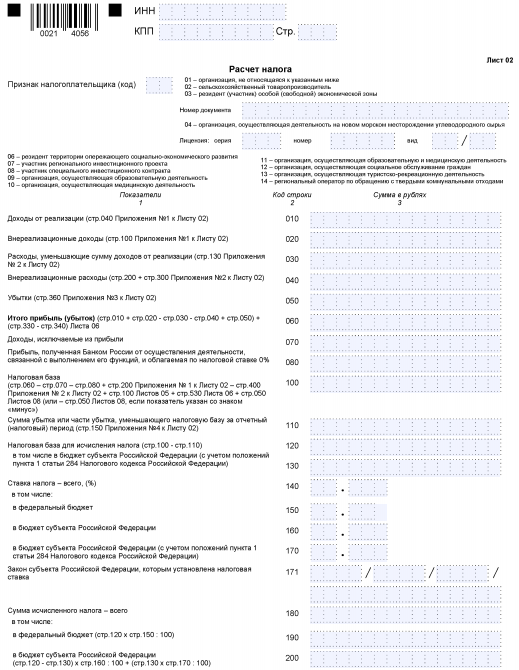

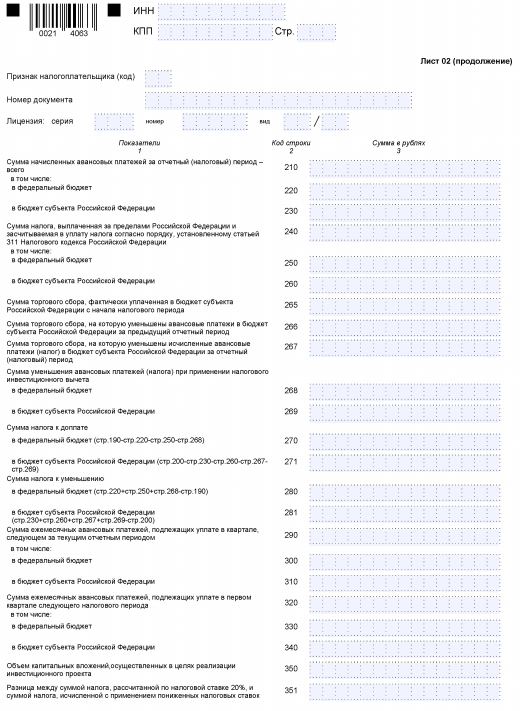

Заполнение Листа 02

По реквизиту «Признак налогоплательщика (код)» указывают 01, кроме указанных ниже организаций.

Указанными выше организации Лист 02 по иным видам деятельности заполняют с указанием по реквизиту «Признак налогоплательщика (код)» кода 01.

Код 07, если Лист 02 составляет организация – участник региональных инвестиционных проектов, а код 08 – участник специальных инвестиционных контрактов, которые соответствуют условиям применения нулевых и пониженных налоговых ставок.

По строкам 010 – 050 не указывают:

Если показатель имеет отрицательное значение, его указывают со знаком минус.

Данный порядок расчета учитывает право налогоплательщика направить убытки, определенные с учетом всех доходов (расходов), формирующих общую налоговую базу, на уменьшение налоговой базы (прибыли) по операциям с необращающимися ценными бумагами и необращающимися производными финансовыми инструментами (строки 100 Листа 05) в соответствии с п. 24 ст. 280 НК РФ.

Если показатель имеет отрицательное значение, указывают со знаком минус.

За иные отчетные периоды определяют исходя из данных:

Если строка 100 имеет отрицательное значение, по строке 120 указывают ноль (0).

По строкам 140 – 170 указывают налоговые ставки в соответствии со статьями 284, 284.1, 284.3, 284.3-1, 284.4, 284.5, 284.6, 284.8, 284.9 и 288.1 НК РФ.

При этом последовательно указывают номер, пункт и подпункт статьи закона субъекта.

Для каждого из указанных реквизитов отведено по 4 знакоместа. Если соответствующий реквизит имеет меньше 4-х знаков, свободные знакоместа слева заполняют нулями.

Ниже 15 знакомест предназначены для указания номера закона субъекта РФ.

Не заполняют, если есть обособленные подразделения и исчисление налога в бюджеты регионов происходит по отдельным расчетам в Приложениях № 5 и 6а к Листу 02.

Имеющие обособленные подразделения – по отдельному расчету в Приложениях № 5 к Листу 02 в разрезе обособок или их групп. По строке 200 указывают значение, определенное путем сложения данных о суммах исчисленного налога на прибыль в бюджеты субъектов РФ из строк 070 Приложений № 5 к Листу 02 по каждому обособленному подразделению, по организации без входящих в нее обособок или по группе обособленных подразделений.

Организации, у которых выплаченная за пределами РФ сумма налога на прибыль зачтена в предыдущем отчетном периоде (строки 240-260) в уплату налога на прибыль в России за указанный отчетный период, суммы начисленных авансов за отчетный (налоговый) период (строки 210-230) уменьшают на сумму указанного зачтенного налога.

Организации, которые в предыдущем отчетном периоде уменьшили сумму исчисленного аванса на сумму торгового сбора (строка 267 Листа 02 за предыдущий отчетный период, равная строке 266 Листа 02 за отчетный (налоговый) период), уменьшают суммы начисленных авансов за отчетный (налоговый) период (строки 210 и 230) на сумму сбора.

Организации, которые в предыдущем отчетном периоде уменьшили суммы исчисленных авансов на сумму инвестиционного налогового вычета (строки 268 и 269 Листа 02 за предыдущий отчетный период), уменьшают суммы начисленных авансов за отчетный (налоговый) период (строки 210-230) на сумму указанного вычета.

Имеющие обособленные подразделения строку 230 определяют в общем порядке. При этом сумма начисленных авансов в бюджет региона в целом по организации должна быть равна сумме строк 080 Приложений № 5 к Листу 02 по каждому обособленному подразделению, по организации без входящих в ее состав обособок или по их группе.

Имеющие обособленные подразделения сумму торгового сбора, на которую уменьшают исчисленные авансовые платежи (налог) в бюджет субъекта РФ по месту нахождения этих обособок, исчисляют в Приложениях № 5 к Листу 02 и отражают по соответствующим строкам Листа 02.

Сумму инвестиционного налогового вычета, учитываемую в текущем налоговом (отчетном) периоде (строка 269), переносят из строки 050 Раздела А с кодом 5 по реквизиту «Расчет составлен (код)» Приложения № 7 к Листу 02.

При наличии обособленных подразделений строку 269 определяют путем суммирования строк 050 Разделов А с кодами 1, 2, 3 или 4 по реквизиту «Расчет составлен (код)». При этом строка 269 должна быть равна сумме строк 098 Приложений № 5 к Листу 02.

У организации, не имеющей обособленных подразделений, строки 270 и 271 должны соответствовать строкам 040, 070 подраздела 1.1 Раздела 1.

Организации, уплачивающие торговый сбор, строка 271 – это разница строки 200 и суммы строк 230, 260 и 267, если показатель строки 200 превышает сумму указанных строк (т. е. строка 271 = строка 200 – строка 230 – строка 260 – строка 267, если строка 200 больше суммы строк 230, 260 и 267).

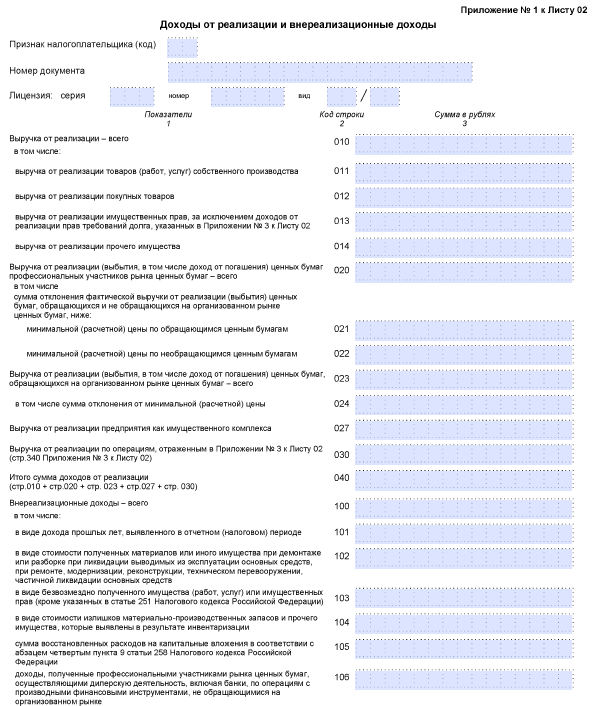

Не заполняют, если фактическая (рыночная) цена реализации или иного выбытия ценных бумаг:

Указывают сумму отклонения фактической выручки от реализации (выбытия) обращающихся ценных бумаг в случае:

Не заполняют, если фактическая цена реализации или иного выбытия ценных бумаг удовлетворяет условиям, предусмотренным абзацами первым, пятым, шестым и седьмым п. 6 ст. 280 НК.

Сумма отклонения фактической выручки от реализации ценных бумаг, не обращающихся на организованном рынке, ниже:

Доходы от операций по реализации или от иного выбытия ценных бумаг (в т. ч. погашения или частичного погашения их номинальной стоимости) определяют исходя из:

При этом в доход от реализации или иного выбытия ценных бумаг не включают суммы процентного (купонного) дохода, ранее учтенные при налогообложении.

Показатель должен быть больше или равен сумме строк 101 – 106.

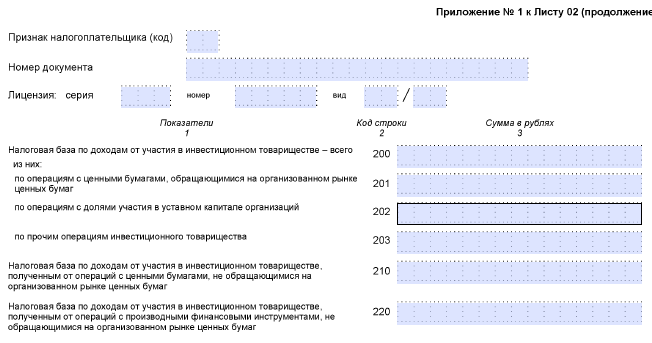

Доходы, полученные по операциям в рамках инвестиционного товарищества, указывают с учетом уменьшения их на:

Налоговые базы, отраженные по строкам 201, 202 и 203, формируют показатель строки 200, который учитывают при определении показателя строки 100 Листа 02.

Показатели строк 210 и 220 учитывают при определении показателей Листа 05.

При получении убытков по отдельным операциям от участия в инвестиционном товариществе суммы указывают по соответствующим строкам со знаком минус. Налоговая база по таким операциям признается равной нулю:

Таким образом, показатель строки 200 равен (строка 201, если строка 201 > 0) + (строка 202, если строка 202 > 0) + (строка 203, если строка 203 > 0).

Строки 200 – 220 не заполняют при составлении деклараций по КГН.

Показатели Приложения № 1 к Листу 02 отражают без учета корректировок, указанных в Листе 08 декларации.