Какие минусы стоит учесть при переезде в Испанию

Расскажу, почему лучше подумать дважды, принимая решение о переезде на ПМЖ в Испанию. С большой вероятностью, вы уже и сами знаете ответ — из-за налогов. В частности, из-за налога на доход физического лица — IRFP.

Однако тема налогообложения в Испании имеет два важных аспекта, причем один из них очень очевидный, а второй — также очевидный, но чуть менее. Иногда он становится неприятным сюрпризом для наших сограждан, которые решили сменить страну проживания и налоговой резиденции. Об этих аспектах ниже и подробнее.

Аспект 1

Налоги в Испании, как и в большинстве стран Европейского Союза, очень высокие. При этом, что вызывает особое возмущение у выходцев с постсоветского пространства, налоги в Испании прогрессивные. Это значит, что чем больше вы зарабатываете, тем больше налогов вы платите. Основной налог, аналог российского НФДЛ, называется IRFP (Impuesto sobre la Renta de las Personas Físicas) и его шкала, хоть и прогрессивная, несколько варьируется от региона к региону. То есть, скажем, в Мадриде, уплачиваемый вами IRFP будет немного (ключевое слово — немного; налогов все равно придется платить много) отличаться от тех, кто живет, например, в Барселоне или Валенсии.

Налог выплачивается с каждого заработанного цента, а шкала является совокупностью двух величин — State tax (государственный налог) + Regional tax (региональный налог). Это значит, что часть вашего IRFP определяется на уровне государства, а вторая часть — регионов, в котором вы проживаете. В совокупности эти две величины составляют шкалу, по которой облагается ваш налог. Так, например, люди с доходом более 60 000 евро в год — около 4% населения Испании в 2020 году — платят вплоть до 45% своего дохода в качестве налога.

Аспект 2

Как только вы становитесь налоговым резидентом Испании (в Испании статус определяется по трем показателям, но основной — прожить на территории Испании более 183 дней за календарный год), Испанское королевство потребует от вас полной прозрачности, а также выплаты подоходного налога на любой ваш доход, в любом уголке планеты, а не только на территории Испании.

Вам придется декларировать полученный доход, подавая ежегодную декларацию в испанскую налоговую службу и доплатить разницу в налогах в испанскую казну в следующих случаях:

Например, в Испании вы получаете свой трудовой доход, и он облагается по ставке 37%. При этом в РФ у вас остался небольшой «домашний» бизнес, который зарегистрирован как ИП и который также приносит вам доход, с которого вы платите 6% в российский бюджет. Так вот, став испанским налоговым резидентом, вы будете обязаны отразить в своей испанской налоговой декларации за год полученный вашим ИП доход и доплатить разницу.

Из 37%, полагающихся испанскому бюджету, уплачено только 6% (они испанской налоговой учтутся — между РФ и Испанией есть подписанный документ о двойном налогообложении), остальные 31% нужно будет доплатить сверху.

Таким образом, в этом и заключается нюанс, касающийся налогообложения налоговых резидентов Испании. Есть не только очень явный момент с фактически самыми высокими налогами в мире, но также и необходимость декларировать и уплачивать налоги вообще со всех активов — даже с тех, к которым Испания не имеет решительно никакого отношения.

Читатели пишут. Здесь делятся опытом и рассказывают свои финансовые истории

Испания и налоги: за что и как платят испанцы и резиденты Испании

Мы продолжаем публиковать статьи особенностям переезда, обучения и жизни в Испании. Тема новой публикации — налоги. Система казначейства и налогообложения стран, пожалуй, самая изобретательная структура в государственном устрое. Испания здесь не исключение.

Граждане и резиденты страны платят налоги за все: за потребление товаров и услуг, за воду, которую пьют, за недвижимость, в которой живут и так далее. Цель, которую преследует правительство — наполнить казну страны до отказа создать государство на принципах равенства и равномерного распределения ресурсов, в котором бы каждый испанец и резидент жил счастливо и с осознанием осуществленной на высших уровнях справедливости. Под катом — описание нюансов этой системы.

Виды налогов в Испании

Если начать с азов, то понятие налогообложения в Испании определяется как “экономический вклад, которые граждане обязаны осуществлять по закону для поддержания доходов государства и гарантии работы государственной системы услуг общего пользования”. То есть налоги — это не только источник благосостояния государственной системы обслуживания населения, но и прямой фактор богатства и процветания страны.

В Испании 38% налогоплательщиков платят 72% от общей суммы получаемых государством налогов. Это граждане, доходы которых составляют от 21 до 150 тыс. евро в год.

Типы налогов в Испании

Налоги в Испании классифицируются по типам — например, прямые или непрямые. Также нужно знать, что налоговая система — трехуровневая, когда платежи взимаются на государственном, региональном или местном уровнях.

Основные налоги, которые платят испанцы и резиденты

Самые крупные по размеру налоги платятся в казну малыми и средними предприятиями, а также частными предпринимателями и самозанятыми работниками.

Подоходный налог с населения (IRPF)

Этот налог является самым важным с точки зрения источника взыскания испанской налоговой системой. Налогом облагается ежемесячный доход испанца, оплачивается он также каждый месяц. В конце года рассчитывается сальдо. Если оно отрицательное, налогоплательщик возвращает себе часть уплаченной суммы, если положительное, разницу ему придется доплатить.

Самозанятые специалисты декларируют свой доход каждые три месяца по специальной прогрессивной системе взносов, установленной Налоговой службой.

Для того чтобы определить платежные способности гражданина Испании или резидента, во внимание принимаются различные факторы — например, личные и семейные обстоятельства. Поэтому вместе с принципом прогрессивности (больше получаешь — больше платишь) используется и система освобождений, сокращений и отчислений. Таким образом, есть категории граждан, которые освобождены от уплаты налогов, платят по сниженной ставке или получают пособия. К ним, например, относятся инвалиды, безработные, студенты и др.

Подоходный налог нерезидентов

Это налог, которые платят жители других стран на доход, полученный в Испании. Во избежания двойного налогообложения или уклонения от уплаты налогов используются международные конвенции, подписанные Испанией с другими странами.

Налог на деятельность компаний (IS)

Это вид прямого налога, который платят предприятия и компании по всей территории Испании, кроме Страны Басков и Наварры, где применяется своя система налогообложения компаний. IS платят все типы юридических лиц — от коммерческих компаний до ассоциаций и фондов. Но есть и исключения. Существует категория юридических лиц, которые либо платят налог по сниженной ставке 25%, либо не платят его совсем. Например, предприятия без прибыли, союзы, федерации, Королевские Академии, Банк Испании, государство и автономные сообщества.

Налог на добавленную стоимость (НДС)

В отличии от других видов налога, НДС платится не потому, что испанец получает доход, а потому что он его тратит. НДС платиться всеми автономными сообществами, исключая Канарские острова, а также Сеуту и Мелилью — анклавы Испанского королевства на территории Африки.

Если кратко, то сумма НДС формируется на основе трех налоговых ставок. Например, низкая ставка в 4% установлена на предметы первой необходимости. Десятипроцентная ставка, или сниженная, устанавливается на некоторые продукты питания, пассажирский транспорт, товары для здоровья, гостиничный бизнес и строительство. Общая ставка НДС в 21% установлена на все остальные товары и услуги.

НДС — это косвенный налог, который компании не платят, но “копят” в процессе производства товаров и услуг для государства. По этой причине НДС облагается налогом только на оборот материальных ценностей без учета личных обстоятельств, как и подоходный налог с физических лиц. Компании должны декларировать уплаченный и собранный НДС ежемесячно или ежеквартально.

Налог на передачу имущества и документальное оформление юридических актов

Наибольшее налоговое бремя ложится на граждан и резидентов страны, которые получают от 30 000 до 60 000 евро в год. Их всего 18% от общей массы налогоплательщиков, но их налоги составляют 36% от всей суммы получаемых государством налогов. При этом средний доход на одного жителя Испании составляет чуть больше 23 620 евро в год.

Кстати, в 2020 году Испания стала первой в Европе по такому признаку, как социальное неравенство. Причина — пандемия и сопутствующий экономический кризис. В то же время правительство с января изменяет налоговое законодательство, вводя новые виды сборов. Кроме того, повышаются такие налоги, как подоходный, «на богатство», увеличивается НДС на некоторые виды продуктов (например, на напитки с пониженным содержанием сахара), на транспортные средства, на страховые взносы и др.

Налоги в Испании

В Испании налогообложение осуществляется на трех уровнях:

На государственном уровне взимаются налоги на доходы физических и юридических лиц (IRPF), налог на добавленную стоимость (IVA) и налог на деятельность предприятия (IS).

На региональном уровне взимается налог на экономические операции (OS), налог на переход собственности (ITP) и налог на юридические задокументированные акты (AJD).

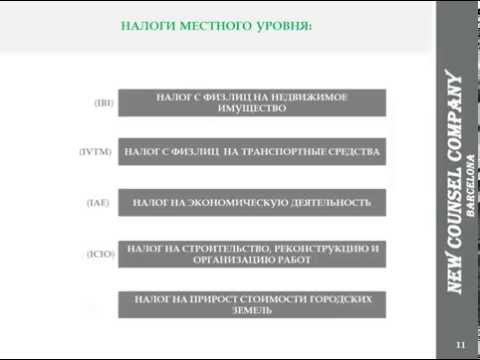

К ведению местных властей относятся налоги с физических лиц на недвижимое имущество (IBI), автотранспортные средства (IVTM), налог на экономическую деятельность (IAE) строительные и инженерные работы (ICIO), а также на налог на прирост стоимости городских земель (IIVTNU).

Сбор налогов относится к ведению местных властей. Затем собранные средства перенаправляются в бюджеты автономных образований и государства в зависимости от уровня потребностей в финансировании. Мэрии и муниципалитеты самостоятельно устанавливают ставки налогов в рамках существующих лимитов. Всем физическим и юридическим лицам присваивается конкретный идентификационный номер (NIE или NIF).

Заполняемые декларации в Испании, хранятся не менее четырех лет, в течение которых налоговый инспектор вправе потребовать ее у любого гражданина в любой момент для проверки. Каждый предприниматель в Испании обязан вести строгий учет своей финансовой деятельности с помощью кассовых аппаратов, оформляя любую услугу или покупку чеком, который вручается клиенту.

В настоящее время основными налогами в Испании являются следующие налоги:

На уровне государства

1. Подоходный федеральный и автономный налог (IRPF)

2.НДС (IVA)

Налоговое законодательство классифицирует данный налог как косвенный налог на потребление. Он выступает, по сути, проявлением платежеспособности лица, подлежащим налогообложению, и поэтому, с экономической точки зрения, потребители обеспечивают этот налог, хотя фактически его выплачивают предприниматели.

Ставки этого налога в Испании с 1 сентября 2012 года составляет 21%, 10%, 4% и 0%.

10% облагаются основные продукты питания, медикаменты, услуги пассажирского транспорта, большинство гостиничных услуг и строительство новых домов.

4% облагаются продукты первой необходимости, такие как овощи, хлеб, молоко, фрукты, книги и газеты.

По ставке в 21% облагаются по исключительному принципу те продукты, которые не подпали под другие налоговые ставки.

НДС платится при осуществлении покупок и получения услуг на территории Испании, но поскольку российские граждане-нерезиденты не являются субъектами налогообложения, то при покидании страны они могут получить в аэропорту наличными или на карту уплаченный НДС.

3. Налог на деятельность предприятия. (Impuesto de Sociedades)

Субъектом данного налога являются все виды учреждений, независимо от формы или названия, если они имеют статус юридического лица, за исключением гражданских обществ. Они включают, среди прочего:

На региональном уровне

4. Налог на экономические операции (OS)

Данным налогом облагаются различные экономические операции, такие как написание договора о создании компании, увеличение и уменьшение капитала, слияние, разделение и ликвидация компаний, также изменение адреса головного офиса компании.

5. Налог на переход собственности (ITP)

Данный налог взимается при возмездной передаче имущества, такой как продажа транспортного средства между частными лицами, продажа земли или жилых помещений. Им облагаются все те операции, которые не подпали под действие НДС. Ставка налога устанавливается индивидуально каждой автономией Испании. В 2013 году ITP в Испании уплачивался по ставкам от 6 до 11% по сделкам с недвижимом имуществом на вторичном рынке. Расчет шел от цены, указанной в официальном нотариальном акте купли-продажи. При оформлении сделок купли-продажи транспортных средств, расчет налога производится по ставке 4% от рыночной стоимости авто или мото (налоговые службы при расчете суммы налога к уплате пользуются ежегодно обновляемыми справочниками рыночных цен).

6. Налог на юридические задокументированные акты (AJD)

Данным налогом облагаются нотариально заваренные документы. Этот налог включает в себя фиксированную и переменную ставку:

Данный налог на документальное оформление юридических актов составляет 0.5% от стоимости, указанной в эскритуре, уплачивается через банк.

Либо установленная квота: 0,15 и 0,30 центов.

7. Налог с физических лиц на недвижимое имущество (IBI)

Данным налогом облагается право собственности на недвижимое имущество сельских и городских природных объектов, также пользование и административная концессия. Сбором занимаются власти на государственном и местном уровнях. Данный налог является объективным, так как налоговая ставка зависит от площади и качества жилья, учитываются также такие факторы как месторасположение, отдаленность от культурных центров и достопримечательностей. Выплачивается раз в год по ставке от 0,50 до 2% от кадастровой стоимости жилья в зависимости от муниципалитета, на территории которого находится объект.

8. Налог с частных лиц на транспортные средства (Impuestos obre Vehículos de Tracción Mecánica)

Прямой налог, сбором и распределением которого полностью занимается местное управление. Это налог на владение автотранспортными средствами, пригодными для езды по дорогам общего пользования, без относительно его класса и категории. Считаются пригодными те транспортные средства, которые зарегистрированы в соответствующих государственных реестрах. Плательщиком данного налога является собственник транспортного средства. В среднем 90-150 евро в год за автомобиль.

Данным налогом не облагаются:

9. Налог на экономическую деятельность(IAE)

Данным налогом облагается экономическая деятельность, как физических, так и юридических лиц. В отличие от других налогов, сумма выплат не зависит от баланса активов. Данный налог является прямым, обязательным, пропорциональным и реальным.

Налогом на экономическую деятельность облагается результат профессионально, экономической и творческой деятельности. Исключением из данных видов деятельности является сельскохозяйственная деятельность, животноводство, рыболовство и лесное хозяйство.

Освобождаются от уплаты данного налога:

Есть также бонусы в размере 50% в Сеуте и Мелилье, 50% для осуществления профессиональной деятельности в течение пяти лет начиная со второго года.

10. Налог на строительство, реконструкцию и организацию работ (ICIO)

Данный налог является косвенным налогом, взимается на уровне муниципалитетов. Плательщиками данного налога являются физические и юридические лица, которые владеют зданиями, сооружениями или ведут реконструкции и ремонтные работы, также физические и юридические лица, которые не являются собственниками, но несут расходы по строительству и реконструкции. Уплатить данный налог нужно в течение 30 рабочих дней после начала работ.

Сумма налога рассчитывается исходя из фактической стоимости работ. Налоговая ставка составляет 4% от этой стоимости.

В стоимость работ не входит Налог на Добавленную Стоимость, другие аналогичные налоги и сборы, другие сборы местных администраций, также зарплата работников. Освобождены от данного налога только некоторые органы и учреждения.

11. Налог на прирост стоимости городских земель (IIVTNU).

Данный налог взимается, если происходит увеличение стоимости недвижимости.Это прямой налог, взимается с физических лиц.

Данный налог взимается, если:

Субъектами данного налога являются:

Налог подлежит уплате местным муниципальным властям и платится за рост стоимости городской недвижимости. Данный налог взимается не всеми муниципалитетами, и часто с покупателем достигается соглашение об его уплате.

Список стран, с которыми у Испании заключен договор об исключении двойного налогообложения:

Аргентина, Австралия, Австрия, Бельгия, Боливия, Бразилия, Болгария, Венгрия, Великобритания, Германия, Голландия, Дания, Ирландия, Италия, Индия, Канада, Китай, Корея, Люксембург, Марокко, Мексика, Норвегия, Польша, Португалия, Румыния, Россия и другие страны бывшего СССР.

Налоги с нерезидентов в Испании.

Все нерезиденты в Испании платят:

Нерезиденты из стран, с которыми у Испании нет конвенции об исключении двойного налогообложения, либо лица, не представившие справки о том, что они не являются резидентами, платят налоги как резиденты.

Банки на территории Испании уполномочены:

Нерезиденты из стран, с которыми у Испании есть конвенция об исключении двойного налогообложения и предоставившие справки или декларацию о нерезидентности, не подвергаются вышеупомянутым удержаниям со стороны банков и платят подоходный налог вместе с налогом на имущество нерезидентов по упрощенной форме и символическим ставкам.

Теперь самые популярные статьи о жизни в Испании и полезные лайфхаки от инсайдеров вы сможете прочитать на нашей странице в «Яндекс.Дзен». Подписывайтесь!

Центр услуг в Испании

Центр услуг «Испания по-русски» – это полный комплекс профессиональных услуг в сфере открытия или покупки готового бизнеса в Испании. Исследования рынка, получение лицензий, регистрация юр.лица, аудит.

Как не запутаться в системе налогообложения Испании

Налогообложение в Испании осуществляется под руководством специального агентства (AEAT), которое действует с 1992 г. Система выплаты работает на 3 уровнях: государственном, региональном и муниципальном.

Преимущества системы налогообложения Испании

Главным достоинством налоговой системы Испании является широкий спектр вычетов и льгот. К ним относятся:

Этими преимуществами могут воспользоваться только люди, являющиеся резидентами государства и, соответственно, налогоплательщиками.

У нерезидентов страны есть возможность избежать двойного начисления налогов.

Налоги на уровне государства

Выделяются налоги на:

Подоходный федеральный и автономный

IRPF, или налог на прибыль, выплачивается ежегодно резидентами страны. Его размер определяется исходя из дохода гражданина. Налог распространяется на прибыль от продажи имущества, аренды недвижимости, а также на дивиденды. Ставка определяется индивидуально и может составлять от 21 до 52% от дохода.

Подоходным налогом IRPF в Испании облагается заработная плата и доходы от недвижимости.

Подоходным налогом IRPF в Испании облагается заработная плата и доходы от недвижимости.

На размер взноса влияют такие факторы:

Заполненную декларацию необходимо предоставлять ежегодно до 20 июня. Налог разрешается не выплачивать лицам, чья ежегодная прибыль составляет менее 22 тыс. евро, при этом имеется только один источник дохода (зарплата, пенсия и т.д.).

В таблице представлены ставки IRPF в зависимости от дохода:

| Размер прибыли лица, евро | Коэффициент IRPF |

| Менее 12,45 тыс. | 19% |

| От 12,45 до 20,2 тыс. | 24% |

| От 20,2 до 34 тыс. | 30% |

| От 34 до 60 тыс. | 37% |

| Более 60 тыс. | 45% (в некоторых регионах до 48 процентов) |

Для нерезидентов установлена фиксированная ставка. Она равна 19% для жителей ЕС и 24% для других иностранцев.

Hалог на прибыль

Различие между резидентной компанией и иностранной компанией:

Ставка налога для иностранных компаний:

Компании-резиденты в Испании, которые являются компаниями, зарегистрированными или управляемыми в Испании, платят налоги на доходы и капитальные пособия по всему миру. Компании-нерезиденты платят только налоги на доходы и капитальные пособия из Испании.

Стандартная ставка

| Корпоративный налог (прибыль от бизнеса, доходы, прирост капитала) | 25% |

| Небольшие компании, годовой доход которых составляет менее 10 миллионов евро | 25% |

| Микрокомпании (менее 25 сотрудников) с годовым доходом менее 5 млн. Евро | 25% |

| Новые компании, которые получают прибыль как в свой первый финансовый период, так и в следующий финансовый период (не относится к компаниям с капиталом) | 15% |

| Взаимное страхование | 25% |

| Налоговые охраняемые кооперативы | 20% |

| Некоммерческие компании | 10% |

| Инвестиционные компании и портфели ценных бумаг | 1% |

Международное сравнение налогообложения бизнеса

| Испания | ОЭСР | НАС | Германия | |

|---|---|---|---|---|

| Количество налоговых платежей в год | 9,0 | 10,9 | 10,6 | 9,0 |

| Время, необходимое для административных формальностей в часах | 147,5 | 163,4 | 175,0 | 218,0 |

| Общая сумма налогов в% к выручке | 47,0 | 40,9 | 43,8 | 49,0 |

IVA, или НДС, считается косвенным налогом на потребление. Это происходит потому, что экономически НДС включен в конечную цену продукта, но по факту его выплату осуществляют предприниматели.

НДС – общегосударственный налог на потребление товаров.

НДС – общегосударственный налог на потребление товаров.

Коэффициенты НДС установлены 1.09.2012 г. Их размеры представлены в таблице.

| Товар | Размер НДС, % |

| Продукты питания, лекарственные средства, перевозка пассажиров, деятельность гостиниц, возведение зданий. | 10 |

| Товары первой необходимости | 4 |

| Товары, не попавшие в иные группы | 21 |

Налог на добавочную стоимость уплачивается только резидентами страны. Россияне и другие иностранные граждане могут вернуть НДС в последний день нахождения в стране. Средства возвращаются в европейской валюте сразу или на банковскую карту в течение 30 дней.

На деятельность предприятия

Налогом на осуществление деятельности облагаются все предприятия и малые бизнесы на территории Испании за исключением Басконии и Наварры. Годовая ставка составляет 25%, однако возможно применение льгот в индивидуальном порядке. Не выплачивают этот налог только гражданские общества.

Каждое предприятие должно уплачивать установленные налоги и сборы.

Каждое предприятие должно уплачивать установленные налоги и сборы.

Все остальные организации, имеющие статус юридического лица, обязаны его вносить.

Сбор налогов в Испании

По данным AEAT (Агентство государственной налоговой администрации) в период с 2002-2017 годы выручка ликвидной Испании сосотывила:

данные в тысячах миллионов евро

Налоги регионального уровня

В ведении регионов Испании выделяются налоги на:

На экономические операции

OS, или налог на манипуляции в сфере экономики, взимается в следующих случаях:

На переход собственности

Налогом ITP облагаются все возмездные манипуляции, которые не включают в себя НДС.

ITP – это налог на переход собственности, которым облагается покупка вторичной недвижимости.

ITP – это налог на переход собственности, которым облагается покупка вторичной недвижимости.

Это может быть купля-продажа квартиры, дома или автомобиля. Ставка определяется отдельно в каждом субъекте страны. Например, при приобретении недвижимости на вторичном рынке взнос составляет около 6-11% (по информации на 2013 г.). Сделки купли-продажи автомобилей между физическими лицами облагаются налогом в размере 4% от рыночной стоимости ТС.

На регистрацию юридических документов

AJD – это налог на нотариально заверенные бумаги. Он состоит из:

Фиксированная часть применяется для документации, оформленной на гербовой бумаге, переменная – при составлении документа, если объектом является капитал или предмет, подлежащий регистрации в Реестре.

AJD – налог на юридические задокументированные акты.

AJD – налог на юридические задокументированные акты.

Налог на регистрацию документов составляет 0,5% от стоимости, указанной в бумаге.

Оплата производится по факту оформления документации через банковскую организацию.

Налоги местного уровня

Местное самоуправление регулирует оплату налогов на:

С физических лиц на недвижимое имущество

IBI, или налог на недвижимость, оплачивает собственник (гражданин страны или нерезидент). Оплата производится ежегодно в сентябре. Ставка определяется исходя из кадастровой стоимости объекта, которая является ниже рыночной. Размер сбора колеблется от 0,4% до 2%.

Налог на недвижимость с физических лиц обязаны платить как резиденты, так и нерезиденты.

Налог на недвижимость с физических лиц обязаны платить как резиденты, так и нерезиденты.

Для снижения размера взноса на роскошь имеющаяся собственность распределяется между членами семьи.

На экономическую деятельность

Этот вид налога уплачивают юридические лица за свою экономическую деятельность, а частные лица – за профессиональную и творческую занятость. Имеются исключения. Не оплачивают налог:

На прирост стоимости городских земель

IIVTNU уплачивается физическими лицами при сделках купли-продажи, оформлении наследства или дарении недвижимости. Это сбор за рост стоимости имущества на рынке. Размер выплаты и само наличие такой пошлины закрепляется на уровне муниципалитета.

На строительство и организацию работ

ICIO, или налог на строительство, оплачивают владельцы зданий, которые решили произвести ремонт. Плательщиками могут выступать организации и частные лица. Погашение сбора должно произойти в течение 1 месяца после начала реконструкционных работ.

ICIO – налог на строительство и ремонт помещений.

ICIO – налог на строительство и ремонт помещений.

На транспортные средства

Налоги на владение ТС находятся в ведении муниципалитетов. Каждое средство передвижения регистрируется в реестре государства. Ежегодно владельцы автомобилей уплачивают сбор в размере 90-150 евро.

Налогом частных лиц не облагаются следующие ТС:

Подоходный налог

Различие между резидентом и нерезидентом:

Стандартная ставка

| База налогообложения | Прогрессивные показатели от 19 до 45% |

| От 0 до 12 450 евро | 19% |

| От 12 450 до 20 200 евро | 24% |

| От 20 200 евро до 35 200 евро | 30% |

| От 35 200 до 60 000 евро | 37% |

| От 60 000 евро | Четыре пять% |

| Налог на сбережения | Ставка 19% применяется к сбережениям до 6000 евро, 22% от 6000 до 50 000 евро и 23% для сумм, превышающих 50 000 евро. |

| Налог на имущество (на активы налогоплательщика до 31 декабря) | Прогрессивные ставки от 0,2% до 2,5% (могут варьироваться в соответствии с правилами регионального правительства). |

| Налог на имущество | Ставки могут устанавливаться каждым муниципалитетом, как правило, с минимальной ставкой от 0,4% (в случае городских объектов) до максимально 1,3% (для специальных объектов). |

Избежание двойного налогообложения

Испания имеет действующие договоры об исключении двойной уплаты налогов с рядом государств. К ним относятся страны ЕС и СНГ, а также Марокко, Индия, Китайская народная республика, Мексиканские Соединенные Штаты и Канада.

Нерезиденты из данных государств обязаны платить лишь представленные налоги:

Граждане иных стран или лица, не предоставившие сведения о гражданстве в странах с подписанным соглашением, облагаются всеми налогами резидентов Испании.

Различные отчетности

Согласно законодательству Испании, все организации должны самостоятельно подавать ежегодные отчеты. Они могут быть в электронном или печатном виде. Годовые отчеты бывают 2 видов: финансовые и налоговые.

Финансовая

Финансовая отчетность должна ежегодно подаваться следующими организациями:

Учет финансов осуществляется с помощью кассовых устройств и терминалов оплаты. Информация передается напрямую в налоговое агентство. Отчетность формируется в течение 7 месяцев после окончания года. Несоблюдение сроков грозит штрафом в размере до 60 000 евро.

Налоговая

Налоговая отчетность коммерческих предприятий подается в виде деклараций. В Испании используется 3 формы справок:

Первая и последняя формы должны подаваться на сайте налоговой службы в электронной форме.

Граждане самостоятельно оформляют и сдают налоговую отчетность. Сроки по различным видам сборов могут различаться. Декларации хранятся в архивах более 4 лет. Это необходимо для периодической проверки инспектором корректности заполненных бумаг.

Нарушение налогового законодательства

Налоговое законодательство Испании предусматривает систему санкций за его нарушение. С 1995 г. в стране действует уголовная ответственность за уклонение от уплаты налогов.

Уклонение от уплаты.

Уклонение от уплаты.

К первой категории относятся мошенничество с пособиями, уклонение от уплаты региональных платежей, нарушение установленных правил ведения отчетности и пр. Ко второй – более тяжелые нарушения, например уклонение от уплаты суммы более 600 тыс. евро, использование лиц, чей налоговый статус нельзя определить и др.

Налоговая система Испании предусматривает сборы с частных лиц и предприятий. Имеются различия в налогообложении резидентов и граждан других стран, проживающих в Испании не более 183 дней в течение года. Необходимо тщательно подходить к изучению видов налоговых сборов и сроков их внесения во избежание санкций за нарушение законодательства.