Инструкция: как заказать справку 2-НДФЛ через Госуслуги

Заказать справку 2-НДФЛ через Госуслуги:

Справку 2-НДФЛ отменили с 2021 года

С 01.01.2021 действует новый документ о доходах вместо 2-НДФЛ, прежнюю справку упразднили. Начиная с 2021 года, сведения о заработной плате и суммах налога физлица для ИФНС налоговые агенты предоставляют в виде приложения в составе годового расчета 6-НДФЛ. Работникам на руки выдают «Справку о доходах и суммах налога физического лица». Формат и порядок заполнения обоих новых бланков утверждены приказом ФНС от 15.10.2020 № ЕД-7-11/753.

С этой даты стал возможен запрос 2-НДФЛ в ФНС через Госуслуги — для этого необходимо иметь официальный налогооблагаемый доход и авторизоваться в системе.

Для чего нужна информация о зарплате и уплаченных налогах

Сведения о полученных доходах, чаще всего это заработная плата, гражданам требуются в различных ситуациях:

Некоторые инстанции в 2021 году самостоятельно взаимодействуют с налоговой службой и способны самостоятельно запросить необходимую информацию для налоговиков, но у кредитных организаций такой возможности чаще всего нет, и будущему заемщику приходится выяснять, как посмотреть справку 2-НДФЛ в Госуслугах.

Можно ли получить сведения о зарплате онлайн

Еще недавно документ о доходах и удержанном с них налоге выдавали только работодатели. Сейчас они продолжают это делать. Но так как информация оцифрована и собрана в единый реестр, налоговые органы тоже получили возможность формировать документы о заработной плате для налогоплательщиков. Но только за тот период, за который уже получили информацию от налогового агента-работодателя. Срок направления данных по каждому налогоплательщику за год — до 1 марта следующего года.

Инструкция по получению сведений на портале госуслуг

Алгоритм оформления данных о зарплате через Госуслуги или напрямую через сайт ФНС России простой — необходимо иметь подтвержденный аккаунт на Госуслугах. Далее в разделе «Органы власти» выбираем ФНС России.

В предложенном меню находим опцию «Сведения о доходах физического лица по форме 2-НДФЛ».

Система предложит проверить введенные личные данные. После этого жмем на кнопку «Подать заявление».

После отправки заявления ему присвоят номер и предложат ожидать результат, сколько ждать справку 2-НДФЛ через Госуслуги, в системе не указано, но данные формируются в течение 15 минут. Если у ФНС нет информации за запрашиваемый период, в формировании данных откажут.

В личном кабинете налогоплательщика на сайте ФНС алгоритм похожий. Авторизоваться там разрешается через Госуслуги — под полями для ИНН и пароля есть ссылка «Войти через Госуслуги (ЕСИА)». Рассмотрим порядок действий пошагово:

Срок изготовления данных о зарплате

Работодатель по требованию работника изготовит сведения о доходах в течение 3 рабочих дней, сколько делается справка 2-НДФЛ через Госуслуги — в течение одного часа с момента подачи заявки. Получить данные через Госуслуги в электронном виде проще и быстрее, чем ожидать изготовления бумажного бланка. Но только за прошлые отчетные периоды. Сведения за текущий календарный год оформляет только работодатель.

Имеет ли юридическую силу справка, полученная на Госуслугах

Справка, подписанная усиленной ЭЦП специалиста ФНС, имеет юридическую силу, аналогичную бумажной. Файл без подписи такой силы не имеет.

Файл со справкой, подписанной ЭПЦ, можно прикрепить к налоговой декларации при получении вычета или отправить в банк для оформления кредита. Без подписи файл пригодится только для справочной информации самому налогоплательщику.

Как скачать справку 2-НДФЛ на сайте налоговой

Справку о доходах 2- НДФЛ теперь можно скачать в личном кабинете на сайте nalog.ru. Вы получите официальный документ с электронной подписью. Он имеет такую же силу, как справка с печатью работодателя. Такую справку примет банк, новый работодатель и вообще кто угодно: она заверена налоговой.

Но есть проблема. Скорее всего, вам все равно придется брать справку на работе.

Что за справка вообще?

Справка 2- НДФЛ — это подтверждение официальных доходов и удержанного налога. Работодатель отправляет в налоговую такую справку по каждому сотруднику. Налоговая видит, где конкретный человек работает, какая у него зарплата за год и по месяцам и сколько НДФЛ он заплатил.

Справка 2- НДФЛ нужна для разных целей. Например, для оформления вычета при покупке квартиры или оплате лечения. Еще такой справкой подтверждают официальные доходы для банка, чтобы взять или рефинансировать кредит.

Обычно справку 2- НДФЛ заказывают на работе. Бухгалтерия выдаст ее в любое время и за любой период работы.

Так что, теперь справку получить проще?

Почему такая справка имеет юридическую силу? Это же просто файл.

Это не просто файл. Из личного кабинета справка выгружается с электронной подписью налоговой. Эту подпись нельзя подделать. Ее проверяют в специальном сервисе. Даже если отправить справку по почте, банк увидит, что она настоящая.

В чем тогда подвох? Почему эти справки не подойдут для кредита?

Работодатели подают справки о доходах сотрудников до 1 апреля следующего года. Налоговая загружает справки в личный кабинет еще позже — к июню. И так каждый год.

Например, в ноябре 2017 года у налоговой есть справка за 2016 год, а за 2017 еще нет. Даже весной 2018 года еще может не быть справки за 2017.

Для кредита нужна справка 2- НДФЛ за полгода до подачи заявки. Если подать заявку сейчас, нужно подтвердить доход с мая по ноябрь 2017 года. Для этого придется брать справку 2- НДФЛ на работе. В личном кабинете на сайте налоговой ее нет и быть не может.

А когда работодатель все-таки передаст данные в налоговую — например в конце марта 2018 года, — банку нужна будет справка о доходах за январь, февраль и март. Этих сведений тоже не будет в личном кабинете, и вам все равно придется идти в бухгалтерию. Или искать банк, который дает кредиты без подтверждения официального дохода.

Получается, задумка хорошая, но пока без большой практической пользы.

Значит, эти справки вообще не пригодятся? Зачем тогда это сделали? Опять бездумно растрачивают бюджет?

Справки за прошлые годы тоже могут пригодиться.

Для вычета. Чтобы получить вычет и вернуть налог за прошлые годы, нужно подать декларацию 3- НДФЛ и справку о доходах. В 2017 году могут понадобиться справки за 2014, 2015 и 2016 годы. Все они будут в личном кабинете.

Для банка. Банк может запросить подтверждение зарплаты за любой период — даже за прошлые годы. В свое время ипотечникам для господдержки нужно было подтверждать доход за 12 месяцев. Может быть, еще пригодится. Тогда справки можно выгрузить и отправить по электронной почте. Печать с работы не нужна.

Для контроля. Вы можете зайти в личный кабинет и проверить, какие данные работодатель передает в налоговую — совпадают ли они с расчетными листками и все ли вычеты правильно оформлены.

Еще в личном кабинете отражаются справки об НДФЛ со списанных долгов и неочевидных доходов: при рефинансировании ипотеки, возврате страховки, компенсаций. По закону их должны прислать налогоплательщикам заранее, но не всегда присылают. Проверьте, вдруг вас ждет сюрприз.

Для суда и пристава. Например, если в суде нужно подтвердить доход за несколько лет. Ситуации могут быть какие угодно: отсрочка выплаты долга, уменьшение пеней по алиментам или раздел имущества.

Для пособий. В 2017 году соцзащита может попросить справку о доходах за прошлый год. Подойдет документ из личного кабинета.

Могут быть и другие ситуации, когда пригодятся справки 2- НДФЛ за прошлые годы. Если так случится, вы сможете распечатать их даже ночью, в отпуске и для всех членов семьи сразу.

Зарегистрируйтесь на сайте налоговой. Для этого нужно сходить с паспортом в любую инспекцию и получить логин с паролем.

Можно авторизоваться через госуслуги.

Зайдите в личный кабинет, откройте раздел «Налог на доходы ФЛ и страховые взносы», выберите пункт «Сведения о справках по форме 2- НДФЛ ».

Справки можно посмотреть или выгрузить с электронной подписью.

Справка 2-НДФЛ через Госуслуги

Справка 2-НДФЛ — документ, который часто требуется гражданам для подтверждения доходов. Обычно это нужно для оформления пособий, получения льгот, налоговых вычетов, оформления кредитов. Можно заказать документ через бухгалтерию работодателя, а можно запросить его через Госуслуги.

Заказать справку 2-НДФЛ через Госуслуги можно только на самого себя. На других граждан, даже если они — члены семьи, документ запросить невозможно. Прежде чем приступать к заказу, внимательно изучите важную информацию. Не всем подходит такой вариант получения справки о доходах. Все подробности — на Бробанк.ру.

Важный момент

Если вы планируете заказать 2-НДФЛ через Госуслуги, обратите внимание на то, какую информацию она будет содержать. Далеко не всегда в ней будет то, что вам нужно в данный момент.

Все дело в схеме предоставления данных работодателем. Именно он делает расчет налога с заработка работника, ежемесячно делая вычеты. Но в саму налоговую службу отчеты передаются не сразу.

Справка 2-НДФЛ попадает в Госуслуги путем обмена данных между порталом и Налоговой службой. По факт услугу предоставляет именно ФНС, Госуслуги — просто площадка для получения сведений гражданином.

Работодатели по закону передают сведения о налогах, уплаченных за физическое лицо, только раз в год. То есть сам налог вычитается с каждого поступления на зарплатный счет, а в ФНС информация поступает разом за весь год. Соответственно, и на портал Госуслуг сведения подаются аналогично.

Налоговые агенты, то есть работодатели, отчитываются перед ФНС по итогу прошедшего года. То есть в 2021 году вы можете заказать 2-НДФЛ через Госуслуги или личный кабинет на сайте ФНС только на 2020 год.

Обобщим важную информацию:

Если справка 2-НДФЛ нужна за последние месяцы, лучше воспользоваться другим каналом ее получения — обратиться к работодателю. На Госуслугах вы получите документ только за прошлый год.

Как заказать справку 2-НДФЛ Госуслуги

Если вас устраивает тот факт, что сведения в справке будут отражаться только за прошедший полный год, можете заходить в систему и подавать заявление на предоставление 2-НДФЛ. Процедура предельно простая, состоит из пары шагов.

Чаще всего такой расклад по срокам актуален для граждан, которые занимаются оформлением налогового вычета. Как раз можно оформить вычет за конкретный год или годы, предоставив ФНС справку 2-НДФЛ и сопутствующие документы.

Порядок действий:

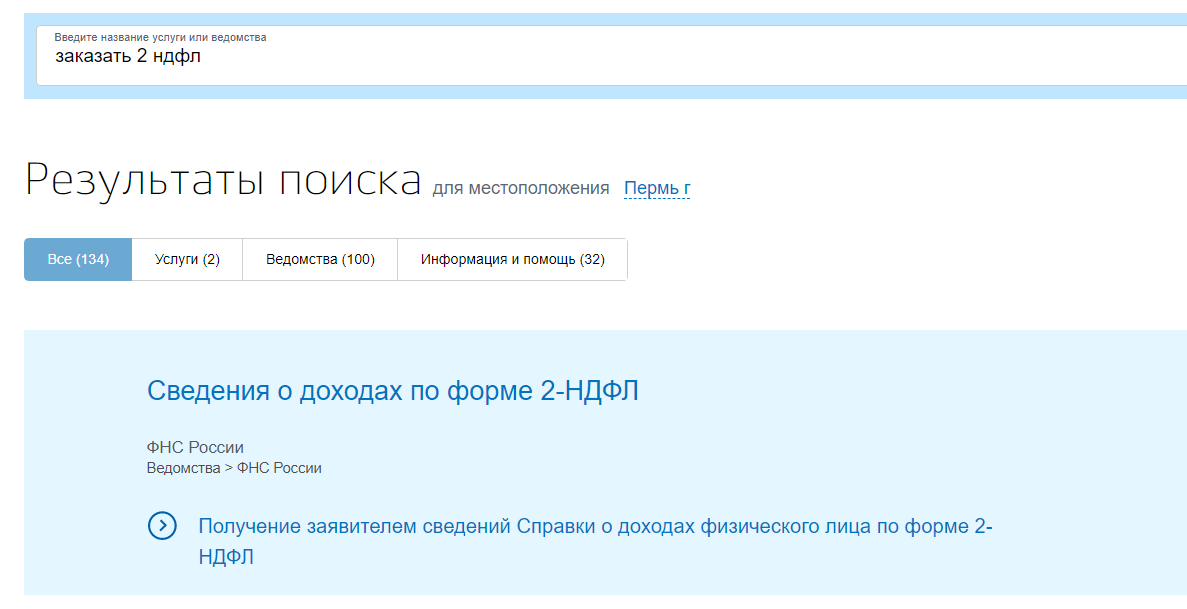

1. Заказ возможен только с аккаунта с подтвержденными данными. Заходите в систему, вводите в поиск “”заказать 2 НДФЛ” (именно с пробелом), система тут же выдаст ссылку на страницу оказания услуги:

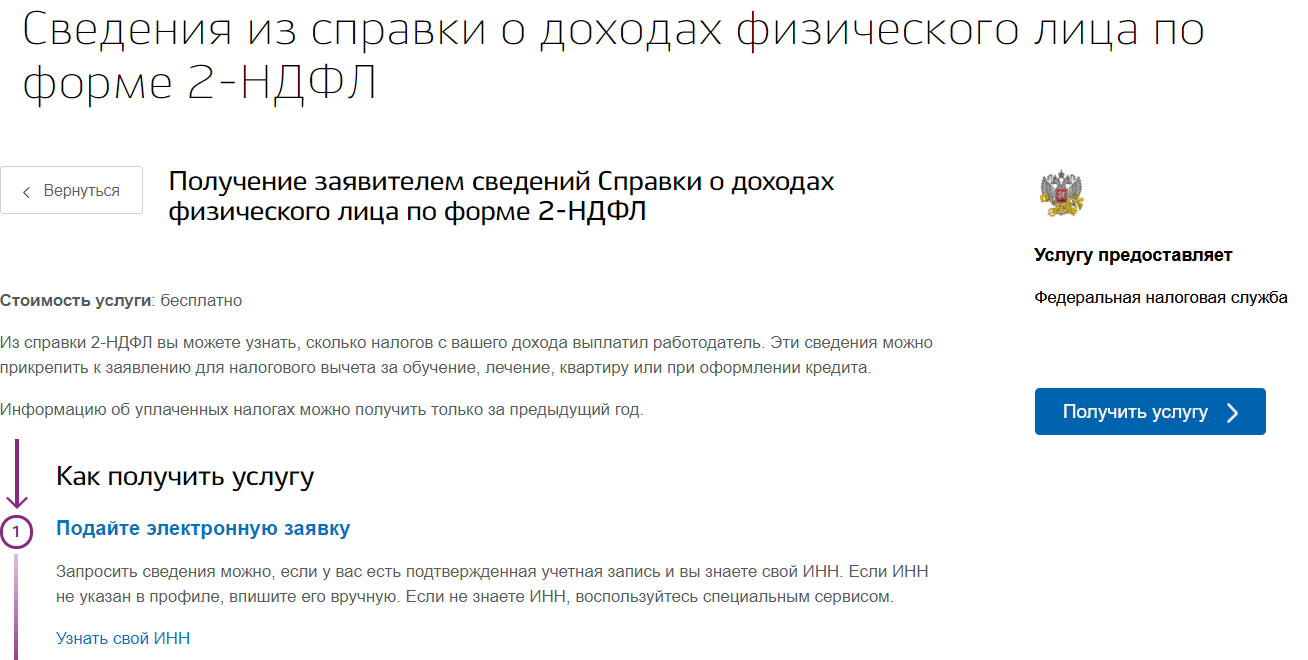

2. Откроется информация по услуге с ее описанием и стоимостью. Заказ 2-НДФЛ через Госуслуги проводится бесплатно. После ознакомления с информацией нажимаете на кнопку “Получить услугу”:

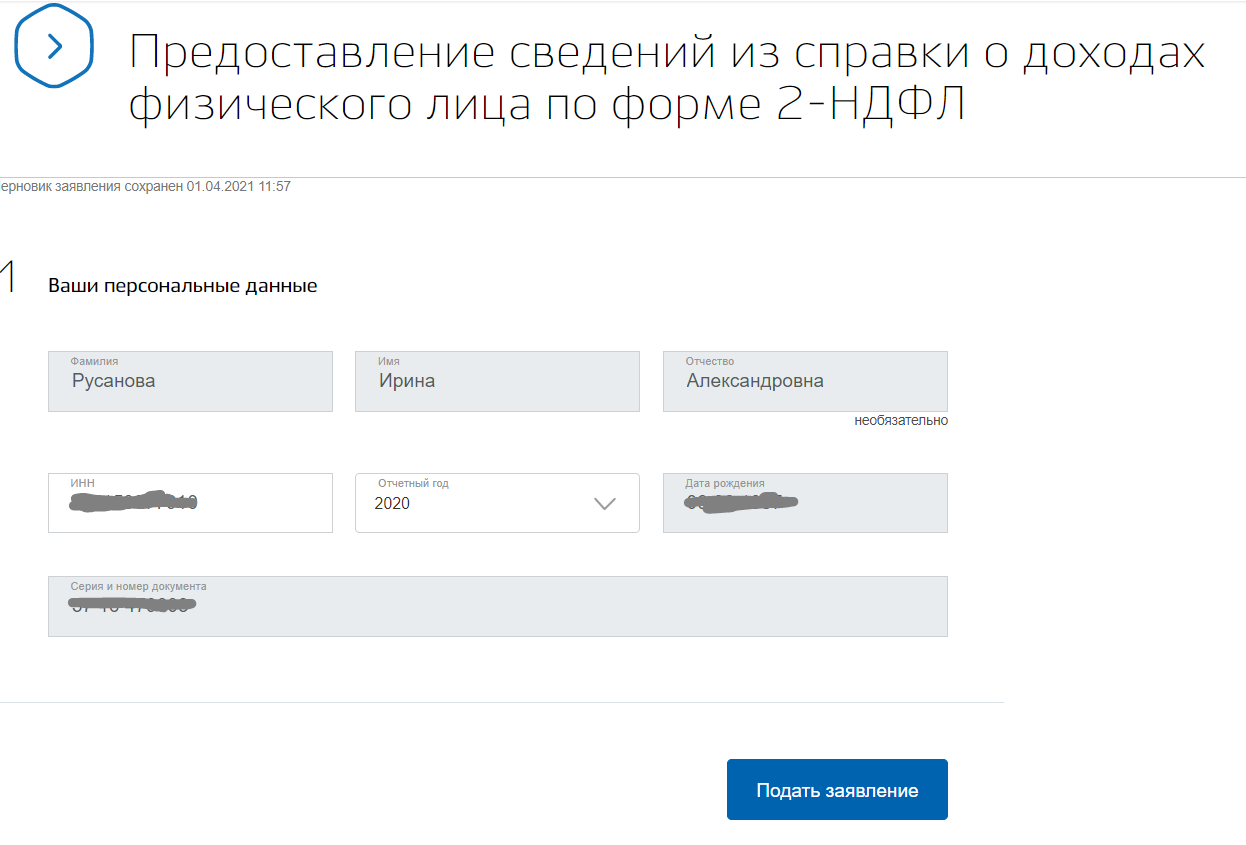

3. Появится страница, где уже будут внесены данные гражданина, взятые из его аккаунта на Госуслугах. Если необходимо, нужно указать ИНН. Также заявитель выбирает год, за который желает получить справку о доходах. После нажимает кнопку “Подать заявление”.

4. После этого заявление сразу автоматически перенаправляется в ФНС. Все уведомления о ходе заявления будут поступать на указанную гражданином электронную почту, а также дублироваться в личном кабинете. Во вкладке “история” можно просматривать ход обращения.

Обмен информацией проходит оперативно, часто буквально через пару минут появляется информация. Готовая справка 2-НДФЛ появится в личном кабинете на сайте Госуслуг. Ее можно скачать и передать необходимым ведомствам.

Заказ справки 2-НДФЛ через Госуслуги возможен только за 5 последних лет, за каждый год делается отдельный заказ. Если за выбранный год сведений об НДФЛ в базе ФНС нет, в оказании услуги будет отказано — придет соответствующее оповещение.

Если нужна справка за последние месяцы

Часто справка 2-НДФЛ нужна за последний период. Например, за последние 3, 6, 12 месяцев. В этом случае документ, заказанный на портале государственных услуг, будет неактуальным. Например, при оформлении кредита банк просит справку за последние полгода. Если обратиться в соцслужбу за оформлением пособия, там тоже попросят справку за последние месяцы или год.

В этом случае за документом лучше обратиться к работодателю, который и рассчитывает НДФЛ, и платит его за работника, предоставляя отчетность ФНС по итогу года. Как раз у работодателя есть сведения об уплаченном НДФЛ и о заработке сотрудника за любой период, когда он был трудоустроен.

На деле документ заказывается просто, необходимо обратиться в бухгалтерию, составить заявление. У каждой организации свой алгоритм действий. В одной нужно лично обращаться к бухгалтеру, в другой можно подать заявление дистанционно, например, если место работы и бухгалтерия находятся далеко друг от друга.

В зависимости от способа обращения работник получит справку 2-НДФЛ сразу или в течение нескольких дней. Документ простой, бухгалтер просто указывает в программе период, система выдает документ. Остается его распечатать и заверить.

Предварительно узнайте у того, кто запрашивает справку, какой срок ее действия допустим. В одном случае это может быть месяц, в другом — 2 недели.

Если 2-НДФЛ нужна для кредита

Многие банки просят заемщиков предоставить справку о доходах вида 2-НДФЛ за последние полгода. Заказывать ее через Госуслуги неактуально, так как сведения будут неполными — банку нужны именно последние полгода.

Потенциальному заемщику нужно обращаться к работодателю и заказывать этот документ. И лучше сделать это заранее, то есть прийти в банк уже с готовой справкой. Обратите внимание, что при больших запрашиваемых суммах может требоваться дополнительное и копия трудовой книжки, заверенная работодателем.

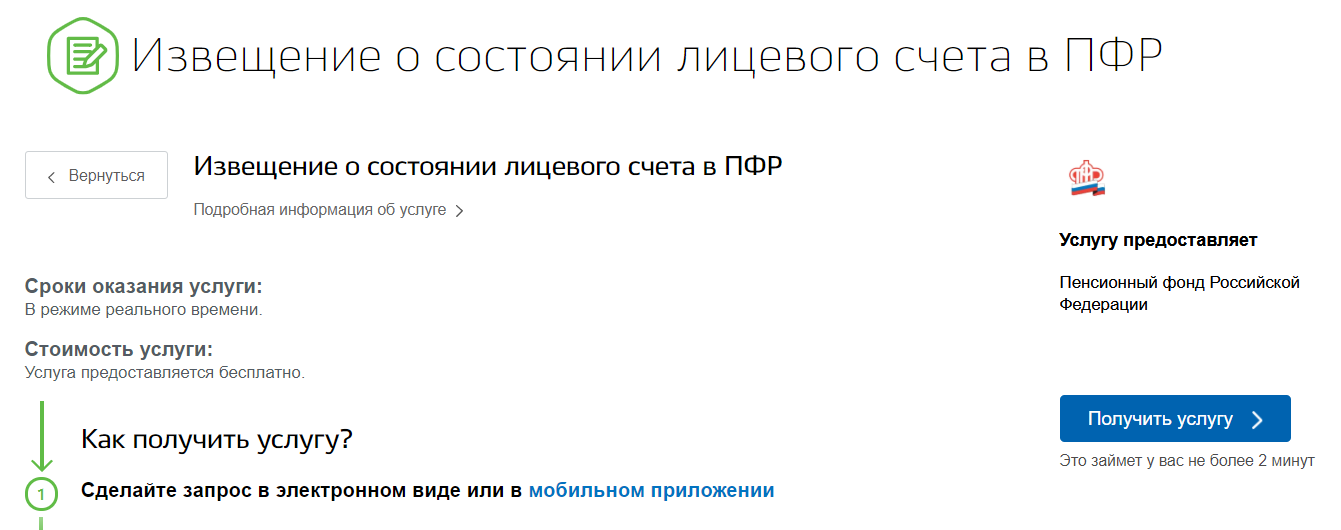

Многие банки стали принимать в качестве доказательства уровня дохода не только 2-НФДЛ, но и онлайн-выписку со счета в ПФР, которую также можно заказать на Госуслугах. В этом документе отражается, какую сумму за какой месяц работодатель перевел за работника в ПФР. На основании этих данных появляется представление об уровне доходов.

Услуга называется — Извещение о состоянии лицевого счета в ПФР:

Она указывается максимально быстро. Входите в свой аккаунт, нажимаете “Получить услугу”, и запрос тут же передается системе. В течение дня выписка будет доставлена в личный кабинет. Ее можно скачать или перенаправить на указанную банком электронную почту.

Так что, заказ справки 2-НДФЛ через Госуслуги возможен, но далеко не всегда актуален. Лучше запросить документ у работодателя или заказать выписку из ПФР.

Как заплатить НДФЛ самостоятельно

Чтобы налоговая не этсамое

В предыдущей статье мы говорили, что за всех работающих россиян НДФЛ платит работодатель.

Сегодня расскажем, что делать тем, у кого нет официальной работы, и тем, кто получил доход, за который никто не заплатил налог.

Если вы фрилансер, рантье или профессиональный покерист, вам придется самостоятельно посчитать и заплатить НДФЛ. Разберемся, зачем и как.

Времена меняются, плати налоги

Эта статья — одна из первых в Т—Ж. Когда мы ее выпустили, биткоин еще был по триста, Гнойный еще не победил Оксимирона, в «Икее» еще не продавались акулы и никто не знал значения фразы «пакет Яровой».

Встречайте: проверки счетов, рейды налоговой, красивый личный кабинет налогоплательщика и самозанятые.

Может, получится не платить?

Платить налоги — это конституционная обязанность граждан. Если от этой обязанности уклоняться, можно попасть на штраф, а за крупную задолженность даже предусмотрена уголовная ответственность.

Доначисление налогов и пеней. Если налоговая узнает о том, что человек не платил налоги, она может доначислить к уплате налоги за 3 года — 13% от доходов. И пени за просрочку — 1/300 ставки рефинансирования ЦБ за каждый день.

Еще существует штраф за несданные декларации — до 30% от суммы налога за каждый год.

Уголовка. Уголовная ответственность грозит тем, кто очень давно и много не платит налоговой. Простым гражданам — фрилансерам или владельцам квартир — вряд ли стоит бояться, но мы обязаны вас предупредить.

Если за 3 года задолженность по налогам составит 900 000 Р и это будет 10% от всех налоговых обязательств человека или 2 700 000 Р без привязки к годам и процентам, то по уголовному кодексу могут заставить заплатить 300 000 Р штрафа или посадить на год в тюрьму.

Незаконное предпринимательство. Если деятельность человека становится систематической и приносит регулярный доход, это уже предпринимательство. За бизнес без госрегистрации и уплаты налогов могут привлечь к административной ответственности и заставить платить 2000 Р штрафа.

В итоге может накопиться большая сумма — в десятки раз больше той, что заплатили бы добровольно.

Вопрос лишь в том, узнает ли налоговая о ваших доходах и решит ли их учесть.

Что может привлечь налоговую

У налоговой достаточно инструментов для выявления доходов, с которых не заплатили налоги. Но как именно ей это удастся сделать в конкретном случае и кому не повезет, заранее никто не знает. Один человек может годами проводить через свой счет миллионы рублей, не платить налоги и никогда не попасться. А другой может разочек получить 100 тысяч за халтурку, не заплатить налоги и получить штраф.

Вот какими способами налоговая может находить незадекларированные доходы.

Проверка счетов. Заинтересовать налоговую может то, что к вам на счет регулярно поступают крупные суммы. Налоговой не составит труда доказать систематичность получения доходов после проверки счетов.

С 2014 года банки обязаны по запросу налоговой сообщать об открытии и закрытии счетов и изменении реквизитов граждан.

Налоговая вправе потребовать выписку по счету в четырех случаях:

Если есть эти основания, банк обязан предоставить налоговой выписку по счетам. Банк не вправе спрашивать, почему налоговая запрашивает информацию о счете. После запроса из налоговой у банка есть 3 дня, чтобы предоставить выписку инспекции, в противном случае банк оштрафуют.

В 2018 году налоговая попросила у Минфина еще больше полномочий в отношении сведений о переводах на карты. В ближайшее время может появиться автоматический контроль — налоговая без труда будет находить незадекларированные доходы. Возможно, ФНС сможет контролировать движения денег по счетам всех людей на территории России. Или сможет получать информацию из банков без проверок и разрешения руководства. Но пока для запроса нужны основания, хотя найти их не так уж сложно.

Подозрительные операции. Все операции в банках проверяет финмониторинг. Если что-то покажется подозрительным, счет могут заблокировать до выяснения обстоятельств. Это не прихоть банка, а требование закона. Придется объяснить, откуда деньги. Но не налоговой, а именно банку.

Регулярная деятельность в соцсетях. Налоговые инспекции не скрывают, что проверяют услуги в соцсетях, чтобы выявить нарушения. Уже был случай, когда Тверская налоговая провела рейд и вычислила незарегистрированную кондитерскую. Что это было — непонятно, такого понятия, как рейды, у налоговой формально нет. Но факт остается фактом: налоговики следят за незаконным предпринимательством. Автоматически налоги при этом они не доначислят, но могут сделать так, что вы сами во всем признаетесь: вызов на допрос в налоговую не самое приятное дело. Особенно когда и правда есть незадекларированный доход.

Каждая налоговая проверка должна быть экономически целесообразна для бюджета. Но проверить могут кого угодно. Поводом может стать жалоба покупателя, соседа или информация о ваших доходах в чужой декларации.

Не платить налоги — незаконно и рискованно. А платить налоги можно по-разному. Выберите удобный способ.

Это самый муторный способ. Он подходит тем, у кого нерегулярный доход. В противном случае все равно придется зарегистрировать ИП или оформить себя как самозанятого.

Каждый год вам придется заполнять и подавать декларацию и платить НДФЛ. В декларации вы должны указать все свои доходы по отдельности, даже если каждый месяц вы работали на 8 проектах одновременно.

Плюсы. Не нужно открывать ИП или ООО, вести бухгалтерию и платить за обслуживание еще одного счета в банке.

Минусы. Если у вас было много мелких заработков, в декларации придется указать их все. Подача декларации не избавит от риска ответственности из-за незаконного предпринимательства, если ваша деятельность носит систематический характер и приносит регулярный доход.

Самый простой вариант для фрилансера — заключить договор с заказчиком. Если заказчик — ИП или компания, он станет вашим налоговым агентом и удержит налог из вашего дохода.

По договору вы будете работать официально, поэтому сможете получить у клиента справку 2-НДФЛ, чтобы оформить кредит или получить визу.

Не каждый заказчик согласится подписать договор: у него появится дополнительное бремя в виде лишней отчетности и страховых взносов.

Плюсы. Вам не нужно самостоятельно думать о налогах — их удержит заказчик.

Минусы. На заказчика ложится дополнительное бремя: нагрузка на бухгалтера и страховые взносы сверх вашей зарплаты. Возможно, в обмен на заключение договора заказчик предложит вам уменьшить стоимость работ. Если заказчик физическое лицо, налог придется рассчитать и уплатить самостоятельно.

Это железный вариант сделать все по закону и избежать любых рисков. Особенно если вы зарабатываете только фрилансом и у вас регулярный доход.

Если доход нерегулярный, например вы изредка печете торты на заказ, консультируете по правовым вопросам или составляете договоры, можно просто сдавать декларацию 3-НДФЛ по итогам года и платить 13% от прибыли. Это может быть даже удобнее, потому что не надо думать про бухгалтерию и счет в банке.

Плюсы. Как ИП, вы можете выбрать упрощенную систему налогообложения и платить один налог со ставкой 6%. Благодаря современным сервисам отчетности вести и отчитываться по ИП несложно. Юрлица любят работать с ИП, потому что для них это легально и легко.

Минусы. Нужно подумать про онлайн-кассы, счет в банке и бухгалтерию. А еще лицензии и страховые взносы, которые не зависят от дохода.

Это еще один способ оформить свой бизнес, который приносит регулярный доход, по закону. Мы уже писали о нем очень много и подробно и будем писать еще.

Налог на профессиональный доход подходит и физическим лицам, которые зарабатывают услугами или товарами своего производства, и ИП, у которых доход не больше 2,4 миллиона рублей в год.

Плюсы. Если оформить себя как самозанятого, бизнес станет легальным, можно не бояться штрафов. Ставка налога может быть меньше, чем на УСН. В отличие от ИП не нужно думать про онлайн-кассы, отчисления в фонды, а в отличие от физических лиц — про декларации. Зарегистрироваться легко можно через личный кабинет налогоплательщика или приложение «Мой налог».

Минусы. Пользоваться этим режимом смогут только те, у кого доход не больше 2,4 миллиона в год, доходы сверх лимита будут облагаться налогами по другим режимам. В пенсионный фонд с этого налога ничего не идет.

Как отчитаться

Уплата НДФЛ обычными гражданами состоит из трех этапов: заполнения декларации, отправки декларации и самого платежа.

последний день подачи декларации

Самый простой и удобный способ — заполнить декларацию в личном кабинете на сайте налоговой

Заполнить декларацию 3-НДФЛ. Есть несколько способов заполнить декларацию. Можно скачать бланк и вписывать все данные вручную, заполнить электронную декларацию в личном кабинете налогоплательщика или воспользоваться специальной программой. Вы ответите на вопросы, а программа заполнит декларацию за вас.

Идентификационный номер налогоплательщика можно взять из свидетельства о постановке на налоговый учет или уточнить на сайте Тинькофф-банка. Поле «ИНН» можно оставить пустым — декларацию все равно примут.

В графе «Налоговый период» укажите, за какой год отчитываетесь.

Номер вашей инспекции. Это налоговая по месту жительства. Уточнить номер можно на сайте налоговой.

В графе «Код категории налогоплательщика» 760 — это код для физических лиц.

В графе «Сведения о документе» все данные заполняйте, как в паспорте (код 21). Если заполняете от руки, пишите заглавными печатными буквами. Если данных нет, ставьте прочерки.

В графе «Документ» укажите реквизиты доверенности, если подавать декларацию будете не вы.

Код бюджетной классификации. Если вы не ИП, не нотариус и не иностранец, указывайте 18210102030011000110.

Код ОКТМО не пишите или узнайте на сайте налоговой.

Подать декларацию в налоговую. Декларация подается в налоговую по месту учета налогоплательщика.

Подать документ в инспекцию в бумажном виде можно лично, через представителя или по почте ценным письмом с описью вложения. Если подавать лично, нужно два экземпляра: на втором налоговая поставит отметку с датой приема и вернет вам. Если по почте, дата подачи декларации — это дата отправки письма.

Декларацию можно подать и в электронном виде через личный кабинет налогоплательщика. Ее нужно подписать усиленной неквалифицированной электронной подписью. Подпись можно скачать и установить в личном кабинете или подключить уже имеющуюся.

Электронную декларацию можно подать также через оператора электронного документооборота, а бумажную — через МФЦ. Очень важно, чтобы форма декларации соответствовала году, за который ее подают. Формы каждый год меняются — ищите подходящую, а не любую.

Заплатить налог. Сумму, которую вы указали в декларации, надо заплатить не позднее 15 июля года, следующего за отчетным.

последний день уплаты НДФЛ

С 2017 года налоги можно платить за других. То есть можно заплатить за мужа или брата со своей карты — деньги уйдут куда надо. Раньше так было нельзя: только родителям разрешали платить налоги за детей.

Заплатить можно по-разному:

За что не надо отчитываться

Не все доходы облагаются НДФЛ. Те доходы, с которых мы не платим налог, перечислены в статьях 215 и 217 налогового кодекса.

Это, например, пособия по безработице, беременности и родам, пенсии, вознаграждения за донорскую помощь, алименты, гранты, выплаты в связи со стихийным бедствием или стипендии.

Если вы продали машину, на которой ездили 3 года и больше, или если вам досталась дача от бабушки, а дедушка подарил свой участок в Ярославской области, по закону налог вы платить не должны. Хотя бывает, что налог нужно платить даже два раза. И наоборот: налог исправно платили, а потом налоговая требует еще.

Со всех остальных доходов придется заплатить НДФЛ.